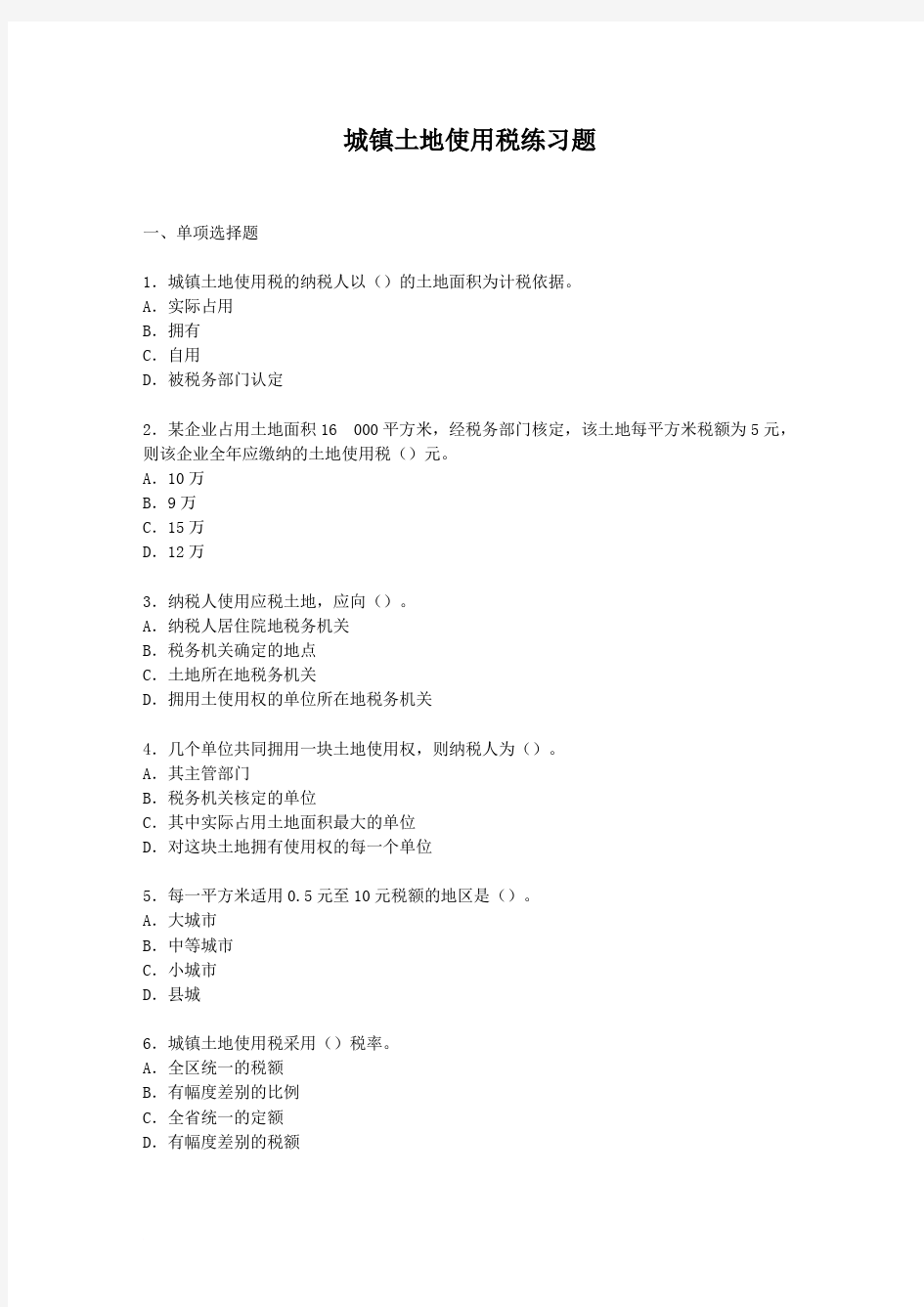

城镇土地使用税练习题

城镇土地使用税题目

1.(判断题)练习册169 对2014年以前已按规定免征城镇土地使用税的企业范围内荒山、林地、湖泊等占地,自2014年1月1日起,全额征收城镇土地增值税 (×) 解析:对2014年以前已按规定免征城镇土地使用税的企业范围内荒山、林地、湖泊等占地,自2014年1月1日起至2015年12月31日,按应纳税额减半征收城镇土地使用税,自2016年1月1日起,应税全额征收城镇土地增值税。 2.(单选题)练习册172 2014年甲盐场占地面积为300000平方米,其中办公用地35000平方米,生活区用地15000平方米,盐摊用地250000平方米,已知当地规定的城镇土地使用税每平方米年税额为0.8元,甲盐场当年应缴纳城镇土地使用税税额下列计算中,正确的是(D) A.(35000+250000)×0.8=228000(元) B.300000×0.8=240000(元) C.(15000+250000)×0.8=212000(元) D.(35000+15000)×0.8=40000(元) 解析:对盐场,盐矿的生产产房、办公、生活区用品,应照章征收城镇土地使用税,但是矿井用地暂免征收城镇土地使用税。甲盐场应缴纳城镇土地使用税=(35000+15000)×0.8=40000 3.(单选题) 练习册172 根据城镇土地使用税法律制度的规定下列城市土地中,应缴纳的城镇土地使用税是(A)A.企业生活区用地 B.国家机关自用的土地 C.名胜古迹自用的土地 D.市政街道公共用地 解析:BCD属于免征城镇土地使用税的土地 4.甲企业2015年2月经批准新占用一块耕地建造办公楼,另占用一块非耕地建造企业仓库。下列关于甲企业城镇土地使用税和耕地占用税的有关处理,说法正确的是(B) A.甲企业建造办公楼占地,应征收耕地占用税,并且批准征用之次月起征收城镇土地使用税 B.甲企业建造办公楼占地,应征收耕地占用税,并且批准征用之日起满一年时征收城镇土地使用税 C.甲企业建造企业仓库,不征收耕地占用税,应且批准征用之月起征收城镇土地使用税D.甲企业建造企业仓库,不征收耕地占用税,应且批准征用之日起满一年时征收城镇土地使用税 解析:纳税人新征用的耕地,自批准征用之日起满一年时开始缴纳城镇土地使用税而纳税人新征用的非耕地,自批准征用次月起征收城镇土地使用税 5.(判断题)练习册178 对公安部门无偿使用铁路,民航等单位的土地,免征城镇土地使用税。(√) 解析:对免税单位无偿使用纳税单位的土地(如公安、海关等单位使用铁路、民航等单位的土地),免征城镇土地使用税。 6.计算机(书本324) 某企业实际占用面积为25000平方米,经税务机关核定,该企业所在地段适城镇土地使用税税率每平方米税额为2元,计算该企业全年应缴纳的城镇土地使用税税额。 解析:该企业年应缴纳的城镇土地使用税税额=实际占用应税土地面积(平方米)×适用税额=25000×2=50000(元)

广州市城镇土地使用税征收标准

广州市城镇土地使用税征收标准

广州市城镇土地使用税征收标准 根据《国务院关于修订<中华人民共和国城镇土地使用税暂行条例>的决定》(国务院令[2006]第483号)的规定,结合我市实际情况,现对本市行政区域内的土地分级征收城镇土地使用税的标准调整如下: 一、土地等级及税额。 土地等级一级二级三级四级五级六级每平方米年税额27元18元10元6元4元3元 二、各等级土地具体范围。 (一)一级土地。 天河体育中心商务区(西至体育西路、东至体育东路、北至天河北路、南至天河南一路);北京路(中山路口至大南路口之间路段);上九路、下九路。 (二)二级土地。 越秀区:华乐街、东湖街、梅花村街、农林街、黄花岗街、建设街、大东街、大塘街、珠光街、白云街、登峰街、六榕街、人民

街、流花街、诗书街、光塔街、大新街、北京街(划定为一级土地的除外)、广卫街、洪桥街、东风街。 荔湾区:金花街、西村街、南源街、逢源街、多宝街、龙津街、昌华街、岭南街(划定为一级土地的除外)、华林街(划定为一级土地的除外)、沙面街、站前街、彩虹街。 海珠区:素社街、南华西街、凤阳街、滨江街、南石头街、昌岗街、龙凤街、海幢街、沙园街、瑞宝街、江海街、南洲街、琶洲街、赤岗街、新港街、江南中街。 天河区:天河南街(划定为一级土地的除外)、沙河街、林和街(划定为一级土地的除外)、石牌街、冼村街、猎德街、沙东街、员村街、天园街。 (三)三级土地。 越秀区:矿泉街。 荔湾区:桥中街、花地街、茶滘街、东漖街、中南街、海龙街、冲口街、东沙街、石围塘街、白鹤洞街。 海珠区:华洲街。 天河区:五山街、兴华街、元岗街、长兴街、车陂街、棠下街。

城镇土地使用税的会计处理

一、城镇土地使用税的征税对象 按照规定,城镇土地使用税以城市、县城、建制镇和工矿区X围内的国家所有和集体所有土地为征税对象。 城镇土地使用税的征税X围为城市、县城、建制镇、工矿区。其中,城市是指经国务院批准建立的市,包括市区和郊区;县城是指县人民政府所在地的城镇;建制镇是指经省、自治区、直辖市人民政府批准设立的建制镇;工矿区是指工商业比较发达,人口比较集中,符合国务院规定的建制镇标准,但尚未设立建制镇的大中型工矿企业所在地。工矿区须经省、自治区、直辖市人民政府批服。城市、县城、建制镇、工矿区的具体征税X围,由各省、自治区、直辖市人民政府划定。 二、城镇土地使用税的纳税人 按照规定,城镇土地使用税由拥有土地使用权的单位或个人缴纳。凡是在上述所称城市、县城、建制镇、工矿区X围内拥有土地使用权的施工企业,是城镇土地使用税的纳税人。 另外,按照规定,拥有土地使用权的纳税人不在土地所在地的,由代管人或实际使用人纳税;土地使用权未确定或权属纠纷未解决的,由实际使用人纳税;土地使用权共有的,由共有各方分别纳税。 三、城镇土地使用税的减税、免税规定 按照税法规定,施工企业可以享受的城镇土地使用税减免税优惠包括: (一)按照《土地使用税暂行条例》和(88)国税地字第015号等文件的规定,经批准开山填海整治的土地和改造的废弃用地,从使用的月份起免税5年至10年。开山填海整治的土地和改造的废弃用地以土地治理机关出具的证实文件为依据确定;具体免税期限由各省、自治区、直辖市税务局在规定的期限内自行确定。 (二)企业办的学校、医院、托儿所、幼儿园,其用地能与企业其他用地明确区分的,可以比照由国家财政部门拨付事业经费的事业单位自用的土地,免征土地使用税。 (三)按照规定,对于企业征用耕地,凡是已经缴纳了耕地占用税的,从批准征用之日起满一年后开始征收城镇土地使用税,在此以前不征收城镇土地使用税,但是征用非耕地因不需要缴纳耕地占用税的应从批准之次月起征收城镇土地使用税。 此外,现行税法还规定: (1)企业关闭、撤销、搬迁后,其原有场地未作他用的,可由省、自治区、直辖市地方税务局批准暂免征收城镇土地使用税。 (2)企业X围内的荒山、林地、湖泊等占地,尚未使用的,经各省、自治区、直辖市地方税务局审批暂免征收城镇土地使用税。

税法练习题(四)(答案版)

练习题(四) 一、单项选择题 1.根据新企业所得税法的规定,下列是企业所得税纳税人的是( d )。 a. 个体工商户 b. 个人独资企业 c. 合伙企业 d. 非居民企业 2.根据新企业所得税法的规定,下列各项属于非居民企业的是( c )。 a. 依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业 b. 依法在中国境内成立,但收入全部来源于境外的企业 c. 依法在中国境外成立,在中国境内设立机构、场所的企业 d. 依法在中国境外成立,在中国境内未设立机构、场所,也没有来源于中国境内所得的企业 3.根据新企业所得税法的规定,下列项目中不准予在税前扣除的有( d )。 a. 企业销售自产的商品时,商品的成本 b. 企业转让资产时,资产的净值 c. 企业转让投资时,投资的成本 d. 企业对外投资时,投资资产的成本 4.某企业2008年度境内所得应纳税所得额为200万元,在全年已预缴税款50万元,来源于境外某国税前所得100万元,境外实纳税款20万元,该企业当年汇算清缴应补(退)的税款为(c )。 a. 10万元 b. 12万元 c. 5万元 d. 79万元 5.某国家重点扶持的高新技术企业,2006年亏损65万元,2007年度亏损15万元,2008年度盈利200万元,2008年该企业应纳的企业所得税税额为( a )万元。 a. 18 b. 24 c. 30 d. 40 6.根据新企业所得税法的规定,下列收入中要缴纳企业所得税的是(d )。 a. 国债利息收入 b. 符合条件的居民企业之间的股息、红利等权益性投资收益 c. 在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益 d.接受某企业捐赠的一台机器设备 7.根据新企业所得税法的规定,下列关于关联企业之间的业务往来,处理不正确的有(d )。 a. 企业与其关联方之间的业务往来,不符合独立交易原则而减少企业应纳税所得额的,税务机关有权按照合理方法进行调整 b. 企业与其关联方共同开发、受让无形资产发生的成本,在计算应纳税所得额时应当按照独立交易原则进行分摊

城镇土地使用税试题

一、单项选择题 1.城镇土地使用税的计税依据是( )。 a. 建筑面积 b.实际占用土地面积 c.使用面积 d.居住面积 2.下列占用土地的行为,应征收城镇土地使用税的是( )。 a. 国家机关自用的土地 b.公园自用的土地 c. 外国企业占用的土地 d.企业内绿化占用的土地 3. 下列表述中,符合城镇土地使用税相关规定的是( )。 a. 企业内的广场、道路、绿化等占用的土地免征城镇土地使用税b.征用非耕地因不需要缴纳耕地占用税,也不缴纳城镇土地使用税c.对免税单位无偿使用纳税单位的土地(如公安等),应征土地使用税d.对已经完工或已经使用的建设项目,其用地应照章征收土地使用税4.按照城镇土地使用税的有关规定,下列表述正确的是( )。 a.城镇土地使用税由拥有土地所有权的单位或个人缴纳 b.土地使用权未确定或权属纠纷未解决的暂不缴纳税款 c. 土地使用权共有的,由共有各方分别按其使用面积纳税

d. 对外商投资企业和外国企业暂按实际使用面积纳税 5. 某生产企业坐落在某县城,经有权部门核定2002年占用土地面积共计15000平方米,其中幼儿园占地1000平方米、子弟校占地1500平方米、绿化占地2000平方米,该地每平方米征收城镇土地使用税3元。该企业2002年应缴纳城镇土地使用税( )元。 a.31500 b.37500 c.42000 d.45000 二、多项选择题 1.城镇土地使用税的征税对象和纳税人包括( )。 a. 占用或使用国有土地的行为 b.国有土地 c. 不包括农业用地 d. 外籍人员用地 e. 拥有国有土地的单位和个人 2.下列占用城镇土地的行为中,需征城镇土地使用税的有( )。 a. 军办企业的用地 b.机场飞行区用地 c. 水利设施及管扩用地 d.水电站发电厂厂房用地 e.免税单位无偿使用纳税单位的土地 3.下列单位和个人,属于城镇土地使用税纳税人的有( )。 a. 占有国有土地的外资企业

租赁土地的土地使用税由谁缴纳

租赁土地的土地使用税由谁缴纳 按照此规定,土地使用税应当由土地实际使用人缴纳。具体地讲:如果属于应税土地使用税的单位和个人出租土地的,那么应当由出 租人缴纳土地使用税,如果是免税单位出租土地的,那么应当由承 租人缴纳土地使用税。 以在城市、县城、建制镇和工矿区范围内的土地为征税对象,以实际占用的土地面积为计税依据,按规定税额对使用土地的单位和 个人征收。其税额标准按大城市、中等城市、小城市和县城、建制镇、工矿区分别确定,在每平方米0.6元至30元之间。土地使用税 按年计算、分期缴纳。 具体单位税额各地差异较大,请咨询您所在地地方税务局。 土地使用税计算方法如下: 1、大城市1.5元至30元; 2、中等城市1.2元至24元; 3、小城市0.9元至18元; 4、县城、建制镇、工矿区0.6元至12元。 省、自治区、直辖市人民政府,应当在本条例第四条规定的税额幅度内,根据市政建设状况、经济繁荣程度等条件,确定所辖地区 的适用税额幅度。 市、县人民政府应当根据实际情况,将本地区土地划分为若干等级,在省、自治区、直辖市人民政府确定的税额幅度内,制定相应 的适用税额标准,报省、自治区、直辖市人民政府批准执行。 经省、自治区、直辖市人民政府批准,经济落后地区土地使用税的适用税额标准可以适当降低,但降低额不得超过本条例第四条规 定最低税额的30%。经济发达地区土地使用税的适用税额标准可以 适当提高,但须报经财政部批准。

土地使用税以土地面积为课税对象,向土地使用人课征,属于以有偿占用为特点的行为税类型。土地使用税只在县以上城市开征,非开征地区城镇使用土地则不征税。城镇土地使用税的征税范围为城市、县城、建制镇、工矿区。其中,城市是指经国务院批准建立的市,包括市区和郊区;县城是指县人民政府所在地的城镇;建制镇是指经省、自治区、直辖市人民政府批准设立的建制镇。 工矿区是指工商业比较发达,人口比较集中,符合国务院规定的建制镇标准,但尚未设立建制镇的大中型工矿企业所在地。工矿区须经省、自治区、直辖市人民政府批服。城市、县城、建制镇、工矿区的具体征税范围,由各省、自治区、直辖市人民政府划定。土地使用税采用有幅度的差别税额,列入大、中、小城市和县城每平方米土地年税额多少不同。为了防止长期征地而不使用和限制多占土地,可在规定税额的2倍-5倍范围内加成征税。 城镇土地使用税由拥有土地使用权的单位或个人缴纳。凡是在上述所称城市、县城、建制镇、工矿区范围内拥有土地使用权的施工企业,是城镇土地使用税的纳税人。 拥有土地使用权的纳税人不在土地所在地的,由代管人或实际使用人纳税;土地使用权未确定或权属纠纷未解决的,由实际使用人纳税;土地使用权共有的,由共有各方分别纳税。 猜你喜欢:

初级会计师考试考点试题:经济法基础_城镇土地使用税含答案

初级会计师考试考点试题:经济法基础_城镇土地使用税含答案 城镇土地使用税 单项选择题 根据城镇土地使用税法律制度的规定,下列土地中,不属于城镇土地使用税征税范围的是()。 A、城市土地 B、县城土地 C、农村土地 D、建制镇土地 【参考答案】C 【解析】城镇土地使用税是国家在城市、县城、建制镇和工矿区范围内,对使用土地的单位和个人,以其实际占用的土地面积为计税

依据,按照规定的税额计算征收的一种税。不包括农村土地。 土地增值税 单项选择题 根据土地增值税法律制度的规定,下列行为中,应缴纳土地增值税的是()。 A、甲企业将自有厂房出租给乙企业 B、丙企业转让国有土地使用权给戊企业 C、某市政府出让国有土地使用权给丁房地产开发商 D、戊软件开发公司将闲置房屋通过民政局捐赠给养老院 【参考答案】B 【解析】选项A,房地产出租,出租人虽取得了收入,但没有发生房产产权、土地使用权的转让,因此,不属于土地增值税的征税范围。选项C,土地增值税只对转让国有土地使用权的行为征税,对出

让国有土地的行为不征税。选项D,土地增值税只对有偿转让的房地产征税,对以继承、赠与等方式无偿转让的房地产,不予征税。 固定资产减值 单项选择题 下列各项中,不会导致固定资产账面价值发生增减变动的是()。 A、盘盈固定资产 B、经营性租赁租入设备 C、以固定资产对外投资 D、对固定资产计提减值准备 【参考答案】B 【解析】经营性租入设备不属于企业的固定资产。 房产税

单项选择题 根据房产税法律制度的规定,下列各项中,不予免征房产税的是()。 A、名胜古迹中附设的经营性茶社 B、公园自用的办公用房 C、个人所有的唯一普通居住用房 D、国家机关的职工食堂 【参考答案】A 【解析】宗教寺庙、公园、名胜古迹中附设的营业单位,如影剧院、饮食部、茶社、照相馆等所使用的房产及出租的房产,不属于免税范围,应照章征税。 免税收入

城镇土地使用税题目

1. (判断题)练习册169 对2014 年以前已按规定免征城镇土地使用税的企业范围内荒山、林地、湖泊等占地,自2014年1月1日起,全额征收城镇土地增值税(X ) 解析:对2014 年以前已按规定免征城镇土地使用税的企业范围内荒山、林地、湖泊等占地,自2014 年1 月1 日起至2015 年12 月31 日,按应纳税额减半征收城镇土地使用税,自2016 年1 月 1 日起,应税全额征收城镇土地增值税。 2. (单选题)练习册172 2014 年甲盐场占地面积为300000 平方米,其中办公用地35000 平方米,生活区用地15000 平方米,盐摊用地250000 平方米,已知当地规定的城镇土地使用税每平方米年税额为0.8元,甲盐场当年应缴纳城镇土地使用税税额下列计算中,正确的是( D ) A .(35000+250000)X 0.8=228000(元) B.300000 X 0.8=240000(元) C.(1 5000+250000)X 0.8=21 2000 (元) D.(35000+1 5000)X 0.8=40000(元)解析:对盐场,盐矿的生产产房、办公、生活区用品,应照章征收城镇土地使用税,但是矿井用地暂免征收城镇土地使用税。甲盐场应缴纳城镇土地使用税 = (35000+1 5000 )X 0.8=40000 3.(单选题)练习册172 根据城镇土地使用税法律制度的规定下列城市土地中,应缴纳的城镇土地使用税是( A ) A .企业生活区用地 B ?国家机关自用的土地 C.名胜古迹自用的土地 D.市政街道公共用地 解析:BCD 属于免征城镇土地使用税的土地 4.甲企业2015 年2 月经批准新占用一块耕地建造办公楼,另占用一块非耕地建造企业仓库。 下列关于甲企业城镇土地使用税和耕地占用税的有关处理,说法正确的是(B) A ?甲企业建造办公楼占地,应征收耕地占用税,并且批准征用之次月起征收城镇土地使用税 B ?甲企业建造办公楼占地,应征收耕地占用税,并且批准征用之日起满一年时征收城镇土地使用税 C.甲企业建造企业仓库,不征收耕地占用税,应且批准征用之月起征收城镇土地使用税 D ?甲企业建造企业仓库,不征收耕地占用税,应且批准征用之日起满一年时征收城镇土地使用税 解析:纳税人新征用的耕地,自批准征用之日起满一年时开始缴纳城镇土地使用税而纳税人新征用的非耕地,自批准征用次月起征收城镇土地使用税 5. (判断题)练习册178 对公安部门无偿使用铁路,民航等单位的土地,免征城镇土地使用税。(V) 解析:对免税单位无偿使用纳税单位的土地(如公安、海关等单位使用铁路、民航等单位的土地),免征城镇土地使用税。 6. 计算机(书本324) 某企业实际占用面积为25000 平方米,经税务机关核定,该企业所在地段适城镇土地使用税税率每平方米税额为 2 元,计算该企业全年应缴纳的城镇土地使用税税额。 解析:该企业年应缴纳的城镇土地使用税税额=实际占用应税土地面积(平方米)X适用 税额=25000X 2=50000(元) 7. 计算题(网上搜索的) A公司为位于某区的一国有企业,与土地使用税相关的资料如下:A公司提供的政府部

第九章土地使用税法

第九章土地使用税法 ?城镇土地使用税对在都市、县城、建制镇和工矿区范畴内使用土地的单位和个人,按事实上际占用的土地面积和规定的土地等级征收的一种税。 ?重点是把握运算方法和减免规定。 本章变化内容: 增加了城镇土地使用税的纳税义务发生时刻。P195-196 ?一、纳税人、征收范畴 ?1、纳税义务人 ?(1)拥有土地使用权的单位的个人 ?(2)拥有土地使用权而不在土地所在地的纳税人,由代管人或实际使用人 ?(3)土地使用权未确定或权属纠纷未解决的,由实际使用人?(4)土地使用权共有的,由共有各方分别纳税。 ?在开征此税地区范畴内使用国家和集体所有土地的单位和个人,差不多上该税的纳税人。 ?2、征税范畴P188 ?征税范畴包括:都市、县城、建制镇、工矿区。其中都市的征收范畴为市区和郊区; ?县城的征收范畴为县人民政府所在的城镇;建制镇的征收范畴为镇人民政府所在地。 ?涉外单位和外籍人员不适用此税。 ?即:对外商投资企业和外国企业在华机构的用地不征收城镇土地使用税。 ?二、应纳税额的运算

?(一)计税依据 ?为纳税人实际占用的土地面积。 ?(三)应纳税额的运算 ?运算公式: ?年应纳税额= ?实际占用土地面积(平方米)×适用税额 ?若分季或月缴纳时: ?季度应纳税额=年应纳税额÷4 ?月应纳税额=年应纳税额÷12 ?三、税收优待P192-195 ?1、对以下土地的使用免税: ?(1)国家机关、人民团体(指经国务院授权的政府部门批准设立或登记备案并由国家拨付行政事业费的各种社会团体)、军队自用的土地(指这些单位的办公用地和公务用地如从事生产、经营则不属免税范畴)。 ?(2)由国家财政部门拨款付事业经费的单位自用的土地。 ?(3)宗教寺院、公园、名胜古迹自用的土地。 ?以上各单位的生产、营业用地和其他用地,如公园,名胜古迹中附设的营业单位:影剧院、饮食部、茶社、照相馆等均应按规定缴纳土地使用税。 (4)市政街道、广场、绿化地带等公用土地。 (5)直截了当用于农、林、牧、渔业的生产用地。 (6)经批准开山填海整治的土地和改造的废弃土地,从使用之月份起,免税5至10年。 (7)对非营利性医疗机构、疾病操纵机构和妇幼保健机构等卫生气构自用的土地免税;对营利性医疗机构自用的土地自2000年起免税3年。(8)企业办的学校、医院、幼儿园、托儿所自用土地能明确区分的免税。 (9)免税单位无偿使用纳税单位的土地免税;纳税单位无偿使用免税单位的土地按章征税;纳税单位和免税单位共同使用、共有使用权土地上的多层建筑,纳税单位按比例征税。 (10)中国人民银行总行(含国家外汇治理局)所属分支机构自用的土地,免征。 (11)由财政部另行规定的能源、交通、水利设施用地和其他用地的征

税务师考试税法二历年真题第08章 城镇土地使用税

【2018·单选题】下列用地中,可免征城镇土地使用税的是()。 A.军队家属的院落用地 B.国家机关的办公用地 C.企业的内部道路绿化用地 D.房地产公司开发写字楼用地 【答案】B 【解析】国家机关、人民团体、军队单位本身的办公用地和公务用地免征城镇土地使用税。 【2018·多选题】下列关于城镇土地使用税征收管理的说法,正确的有()。 A.城镇土地使用税按年计算、年终缴纳 B.纳税人新征的土地,自批准征用之日起60日内申报登记 C.纳税人新征用的非耕地,自批准征用次月起缴纳城镇土地使用税 D.房地产开发企业自用本企业建造的商品房,自房屋使用的次月起缴纳城镇土地使用税 E.纳税人购置存量房,自房地产权属登记机关签发房屋权属证书的次月起缴纳城镇土地使用税 【答案】CDE 【解析】选项A,城镇土地使用税按年计算,分期缴纳;选项B,纳税人新征用的土地,自批准征用之日起30日内申报登记。 【2018·多选题】根据城镇土地使用税纳税人的相关规定,下列说法正确的有()。 A.个人拥有土地使用权的,以个人为纳税人 B.土地使用权出租的,以承租人为纳税人 C.土地使用权属共有的,以共有各方为纳税人 D.土地使用权属未确定的,以实际使用人为纳税人 E.单位拥有土地使用权的,以单位为纳税人 【答案】ACDE 【解析】选项B,土地使用权出租的,以出租方为纳税人。 【2017·单选题】某公司2016年3月通过出让方式取得一宗土地,土地出让合同约定2016年4月交付,土地使用证记载占地面积为6000平方米。该土地年税额4元/平方米,该公司应缴纳城镇土地使用税()元。 A.16000 B.18000 C.20000 D.24000 【答案】A 【解析】以出让或转让方式有偿取得土地使用权的,应由受让方从合同约定交付土地时间的“次月”起缴纳城镇土地使用税。应纳税额=6000×4×8÷12=16000(元)。 【2017·单选题】下列用地中,可以免征城镇土地使用税的是()。

土地使用税习题

城镇土地使用税 一、土地使用税单项选择题 1、下列土地应征收土地使用税的有。 A、个人所有的居住房屋及院落用地 B、企业的医院用地 C、免税单位职工家属的宿舍用地 D、行政事业单位的经营用地 2、下列土地应征收土地使用税的有。 A、国家机关人民团体自用的土地 B、市政街道广场绿化地带的公共用地 C、公园出租的经营用地 D、直接用于农林牧渔业的生产用地 3、不属于土地使用税开征范围的是。 A、城市 B、县城 C、建制镇 D、农村 4、下列土地使用税纳税人确定正确的是。 A、拥有土地使用权的纳税人不在土地所在地的,由代管人或实际使用人纳税 B、土地使用权共有的,由其中的一方纳税 C、土地使用权未确定的,不纳税 D、土地属于国家的,暂不纳税 5、纳税人使用的土地发生数量变化,应自变动之日起内,向土地所在地税务机关办理变更纳税申报。 A、 60日 B、 50日 C、 30日 D、 10日 6、纳税人新征用的耕地,自批准征用之日起满时开始缴纳土地使用税。 A、三个月 B、 30日 C、半年 D、一年 7、关于公园名胜古迹中属于免税的土地有。 A、照像馆用地 B、冷饮部用地 C、游乐场所用地 D、管理单位的办公用地 8、企业厂区以内的绿化用地应土地使用税。 A、征收 B、免征 C、减半征收 D、待改变用途时再征收 9、下列说法正确的是。 A、土地使用税属于地方税,地方政府具有解释权 B、县城的开征范围,为县人民政府所在的城镇 C、企业举办的附属工厂,商店不缴纳土地使用税 D、纳税单位的职工公有住房用地暂不缴纳土地使用税 10、关于电力行业用地征免土地使用税表述正确的是。 A、对火电厂厂区围墙内的用地,应征收土地使用税 B、对火电厂厂区外的灰场,输灰管等用地,应征收土地使用税 C、对水电站的发电厂房用地不征土地使用税 D、对供电部门的输电线路用地,应征收土地使用税 11、土地使用权属于房产管理部门,出租给企业和个人进行生产经营活动的房屋用地由缴纳土地使用税。 A、房产管理部门 B、实际使用人 C、两者协商 D、经手人 12、吉林省土地使用税缴纳期限的一般规定为。 A、每年缴纳一次 B、分季缴纳,缴纳期限为每季最后一个月份的十日前 C、按月缴纳,缴纳期限为次月的十日前 D、每半年缴纳一次 13、在土地使用税的有关规定中,征用的耕地与非耕地以批准征地的文件为依据。 A、房产部门 B、城市规划部门 C、土地管理机关 D、人民政府 14、土地使用税纳税人实际占用土地面积的组织测量工作,由人民政府根据实际情况确定。 A、镇以上 B、县以上 C、省级 D、市以上

城镇土地使用税情况说明

1.不悔梦归处,只恨太匆匆。 2.有些人错过了,永远无法在回到从前;有些人即使遇到了,永远都无法在一起,这些都是一种刻骨铭心的痛! 3.每一个人都有青春,每一个青春都有一个故事,每个故事都有一个遗憾,每个遗憾都有它的青春美。 4.方茴说:“可能人总有点什么事,是想忘也忘不了的。” 5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。我们只说喜欢,就算喜欢也是偷偷摸摸的。” 6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。” 7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。 8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。 9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。 城镇土地使用税情况说明 一、企业实际占用土地面积情况 (一)企业实际占地情况 (二)已办理征地手续情况(包括已办理和未办理土地证面积;临时用地和永久用地情况;办理矿权面积情况等)(三)2012年、2013年分年的新增用地面积及情况。 二、城镇土地使用税缴纳情况及存在问题 包括征收面积、征收标准、征收额情况、存在问题等。耕地占用税与土地使用税征收是否存在交叉及重复征税等。 三、88号文执行情况及存在问题 包括免税土地面积、免税额。执行过程中存在问题。 四、如88号文调整,拟申请减免土地使用税的情况、政策建议 1.“噢,居然有土龙肉,给我一块!” 2.老人们都笑了,自巨石上起身。而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。 3.石村不是很大,男女老少加起来能有三百多人,屋子都是巨石砌成的,简朴而自然。 4.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。 5.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。 6.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

房地产土地使用税的计算方法

房地产土地使用税得计算方法 (一)建造期间土地使用税计税起始时间 开发阶段得计税起始时间,应当结合以下两个文件进行判断。 《城镇土地使用税暂行条例》第九条规定:新征用得土地,依照下列规定缴纳土地使用税:(1)征用得耕地,自批准征用之日起满一年时开始缴纳土地使用税;(2)征用得非耕地,自批准征用次月起缴纳土地使用税。 《财政部国家税务总局关于房产税、城镇土地使用税有关政策得通知》(财税[2006]186号)第二条第一款规定:以出让或转让方式有偿取得土地使用权得,应由受让方从合同约定交付土地时间得次月起缴纳城镇土地使用税;合同未约定交付土地时间得,由受让方从合同签订得次月起缴纳城镇土地使用税。 (二)建造期间土地使用税计税依据 1、总计税面积得确定 房地产开发企业建造期间土地使用税开征得计税依据,应依据下面两个规定: 《城镇土地使用税暂行条例》第三条:土地使用税以纳税人实际占用得土地面积为计税依据,依照规定税额计算征收。前款土地占用面积得组织测量工作,由省、自治区、直辖市人民政府根据实际情况确定。 《国家税务局关于土地使用税若干具体问题得解释与暂行规定》(国税地字[1988]015号)第六条:纳税人实际占用得土地面积,就是指由省、自治区、直辖市人民政府确定得单位组织测定得土地面积。尚未组织测量,但纳税人持有政府部门核发得土地使用证书得,以证书确认得土地面积为准;尚未核发土地使用证书得,应由纳税人据实申报土地面积。 这里需要注意,如果纳税人实践中非法占地开发,即土地使用权证明文件上得四至界线与实地不一致,应按实地四至界线计算土地面积。 2、免税面积得扣除 (1)经济适用房用地与廉租房用地面积扣除 《财政部国家税务总局关于廉租住房经济适用住房与住房租赁有关税收政策得通知》(财税[2008]24号)第一条第(二)项规定:开发商在经济适用住房、商品住房项目中配套建造廉租住房,在商品住房项目中配套建造经济适用住房,如能提供政府部门出具得相关材料,可按廉租住房、经济适用住房建筑面积占总建筑面积得比例免征开发商应缴纳得城镇土地使用税。 (2)其她优惠政策用途占地面积扣除 对于其她符合优惠政策列明用途(学校、医院、托儿所、幼儿园,小区外与社会公用地段未加隔离得绿化用地、道路用地,小区内得荒山、林地、湖泊等尚未利用得土地)得土地面积,因为房地产企业尚在建造中,建成后得上述优惠政策列明用途房产可能占地面积与规划面积不一致,建成后也可能挪作她用,所以各地对建造期间得优惠政策列明用途土地面积就是否适用优惠政策掌握不一,有得地方允许扣除,有得地方不允许扣除。 例如,上海市、重庆市、青岛市可扣除。《上海市税务局关于土地使用税有关问题得解释与处理意见》(沪税地[1989]46号)第三条规定:企业新征用土地时带征一部分同于市政规划得公共道路用地,如这部分带征土地列入企业范围以外与不使用得,可免予征收土地使用税。《上海市税务局关于征收土地使用税有关问题得补充规定》(沪税地[1990]54号)第二条规定:企业范围内自然形成得河流或湖面,已被利用得(例宾馆等单位作为景色格局或游艺场所等),应按规定征收土地

调整城镇土地使用税地段等级和税额标准问题解答

调整城镇土地使用税地段等级和税额标准问题解答 一、城镇土地使用税的地段等级X围和税额标准为何要定期调整? 《中华人民XX国城镇土地使用税暂行条例》是1988年9月27日由国务院第17号令颁布的,同年11月1日起施行。城镇土地使用税是为合理利用城镇土地,调节土地级差收入,提高土地使用效益,加强土地管理而开征的税种。我市现行城镇土地使用税地段等级和税额标准是2000年经市政府批准施行的,至今已6年。随着我市经济的发展,城市规模的不断扩大,土地价值迅速增长,我市城区土地级别基准地价出让金及租金标准于2003年和2005年先后两次进行了调整,一些地区城镇土地使用税的地段等级及税额标准与其经济发展状况和经济繁荣程度明显不相适应,造成了纳税人之间税负不公平,制约了城镇土地使用税调节经济杠杆作用的充分发挥,所以,对不同的地段等级确定不同的税额标准并要进行定期调整是必然的,这样,才能促进土地资源的节约使用和优化配置,营造公平的纳税环境,体现土地的有偿性,理顺国家与土地使用者之间的分配关系,保证经济社会的可持续发展。另外,十六届三中全会提出,对不动产开征统一规X的物业税,近期,国务院《关于加强土地调控有关问题的通知》也提出要提高城镇土地使用税征收标准,此次调整是为物业税改革和明年即将进行的征收标准调整提前做好准备,将城镇土地使用税税额标准先行提高一个水平,以缓解今后调整带来的更大压力。 二、我市城镇土地使用税的地段等级X围和税额标准做了哪些调整? 2006年主要做了以下三个方面的调整: (一)对地段等级做了调整。扩大了一等地区的征收X围,并将现行的其他地段等级上浮一等,同时,取消了城市六等和应税宿舍等级。 (二)对税额标准做了调整。城市三等地区的税额标准由4元/平方米提高到5元/平方米;县级市、县城的税额标准由1.5元/平方米提高到2.5元/平方米;建制镇、工矿区的税额标准由1元/平方米提高到2元/平方米。 (三)对税额标准适用办法做了调整。为公平税负,街路两侧从高适用等级税额标准。 调整后,我市城镇土地使用税的地段等级和税额标准分为4类8个等级,即城市、县级城市、县城、建制镇和工矿区4类,其中城市分为5个等级,其他各类分别为1个等级,最高等级每平方米年税额为10元,最低等级每平方米年税额为2元。地段等级和税额标准详见《XX市城镇土地使用税地段等级和税额标准表》。 三、调整后应如何申报缴纳税款? (一)申报缴纳 2006年4季度应纳税款依新标准计算,按规定申报缴纳,1-3季度应补缴税款要单独申报缴纳,可于第4季度征期内一次申报补缴,为缓解企业资金紧X所带来的压力,也可于4季度按月申报补缴。对纳税人应补缴的调增税款,凡在年底之前补缴入库的不加收滞纳金。 (二)表格文书下载 《地方税收综合纳税申报表》样式不变,增加了《地方税收综合纳税申报表填写补充须知》,请纳税人于第4季度征期内从XX市地方税务局外网(网址.sydsj.)“表格文书下载”栏目下载或到主管地方税务机关领取。 四、为方便纳税人缴税地税部门采取了哪些服务措施? (一)发布通告。为方便广大纳税人及时了解调整工作涉及的相关事项,XX市地方税务局于9月25日在《XX日报》发布了《关于调整我市城镇土地使用税地段等级和税额标准的通告》。 (二)宣传辅导。通过《XX日报》等新闻媒体开辟专栏解读新的税收政策,印发城镇土地使用税宣传辅导材料,召开专题会议讲解新的税收政策,各办税大厅将专门增设人员辅导纳税,同时,对调整后应纳税额在50万元以上的重点税源企业,税收管理员将主动登门辅导纳税。 (三)增加申报期。本年度增加11、12两个月为临时申报期,纳税人可于这两个月的月初13日内申报补缴税款。

城镇土地使用税练习题

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。我们只说喜欢,就算喜欢也是偷偷摸摸的。” 6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。” 7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。 8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。 9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。 城镇土地使用税 一、单项选择题 1.城镇土地使用税是由(B )负责征收管理。 A.国税机关 B.地税机关 C.土地管理部门 D.财政机关 2.城镇土地使用税征税方式是(A )。 A.按年计征,分期缴纳; B.按次计征; C.按年计征,分期预缴; D.按期缴纳。 3.我市所在地滨城区辖北镇办事处土地使用税定额标准为(C )元/平方米。 A.3.2 B.6 C.8 D.10 4.城镇土地使用税适用的税率属于(C )。 A.差别比例税率; B.幅度比例税率; C.定额税率; D.地区差别比例税率 5.城镇土地使用税的计税依据应为(B)。 A.纳税人使用土地而支付的使用费金额; B.纳税人实际占用的土地面积; C.纳税人转让土地使用权的转让收入; D.纳税人租用土地而每年支付的租金。 6.下列土地应缴纳城镇土地使用税的是(B )。 A、占有或使用国有土地 B、某街道企业占用的国有土地 C、家庭住房占地D种植农作物用地 7.我市区某企业医务室占用土地1000平方米、厂房占地2000平方米,该企业应纳税额为(A)。 A、16000元 B、24000元 C、12000元 D、18000元 二、多项选择题 1.“噢,居然有土龙肉,给我一块!” 2.老人们都笑了,自巨石上起身。而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。

房地产开发企业土地使用税如何计算缴纳

房地产开发企业土地使用税如何计算缴纳 《财政部、国家税务总局关于房产税城镇土地使用税有关政策的通知》(财税[2006]186号)第二条规定:“以出让或转让方式有偿取得土地使用权的,应由受让方从合同约定交付土地时间的次月起缴纳城镇土地使用税;合同未约定交付土地时间的,由受让方从合同签订的次月起缴纳城镇土地使用税。”对房地产开发企业来说,从土地使用权出让或转让合同签订后就应按规定缴纳城镇土地使用税,而在每期开发项目建成进行预售或销售后,应纳城镇土地使用税应是逐渐减少的,直到销售完毕,纳税义务也就终止。因此房地产开发企业在申报缴纳城镇土地使用税时应注意以下几点: 1、注意计税依据和纳税时间。 《中华人民共和国城镇土地使用税暂行条例》(国务院令第483号)第三条规定,土地使用税以纳税人实际占用的土地面积为计税依据,依照规定税额计算征收。《关于土地使用税若干具体问题的解释和暂行规定》(国税地字[1988]第015号)第六条规定,纳税人实际占用的土地面积,是指由省、自治区、直辖市人民政府确定的单位组织测定的土地面积。尚未组织测量,但纳税人持有政府部门核发的土地使用证书的,以证书确认的土地面积为准;尚未核发土地使用证书,应由纳税人据实申报土地面积。《财政部、国家税务总局关于房产税城镇土地使用税有关政策的通知》(财税[2006]186号)虽只规定纳税义务时间,但土地使用权出让或转让合同上的土地面积是经国土部门确定有关单位组织测定的。所以在申报时应以土地使用权出让或转让合同上的土地面积为计税依据,按财税[2006]186号文件规定的纳税义务时间进行申报缴纳。 2、注意免税土地面积和扣除时间。 按照《财政部、国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知》(财税[2008]24号)、《关于土地使用税若干具体问题的解释和暂行规定》(国税地[1988]015号)和《关于土地使用税若干具体问题的补充规定》(国税地[1989]140号)有关规定,对房地产开发企业按规划配套建设的交政府或业主使用的医院、学校、托儿所、幼儿园、物业用房以及在开发项目中配套建设符合免税条件的廉租住房、经济适用房,小区外的社会公用绿化用地、道路用地以及小区内尚未利用的荒山、林地、湖泊、水塘等所占用的土地,免征城镇土地使用税或经各省、自治区、直辖市税务局审批,可暂免征收土地使用税。房地产开发企业应充分利用这些税收优惠政策,在申报城镇土地使用税时,对按规划配套建设的交政府或业主使用的相关项目所占用的土地应在建成交付使用时免缴城镇土地使用税。对小区外的社会公用绿化用地、道路用地以及小区内尚未利用的荒山、林地、湖泊、水塘等所占用的土地应按实际占用面积从合同签订时间或合同规定交付土地时间起免缴城镇土地使用税。 3、注意纳税义务终止时间及计算方法。 《财政部、国家税务总局关于房产税城镇土地使用税有关问题的通知》(财税[2008]152号)第三条规定:“纳税人因房产、土地的实物或权利状态发生变化而依法终止房产税、城镇土地使用税纳税义务的,其应纳税款的计算应截止到房产、土地的实物或权利状态发生变

城镇土地使用税习题

城镇土地使用税习题 一、单项选择题 1、按照城镇土地使用税的有关规定,下列表述正确的是()。 A、城镇土地使用税由拥有土地所有权的单位或个人缴纳 B、土地使用权未确定或权属纠纷未解决的,由双方到税务机关协商确定 C、土地使用权共有的,由共有各方分别按其使用面积纳税 D、对外商投资企业和外国企业暂不征收城镇土地使用税 2、某公司实际占地面积共计20000平方米,其中3000平方米为厂区以内的绿化区,企业内学校和医院共占地1500平方米,出租面积500平方米的土地使用权给其他企业,出借800平方米土地给部队作训练场地。该企业所处地段适用年税额为2元/平方米。该企业应缴纳的城镇土地使用税为()元。 A、 40000 B、 32000 C、 35400 D、 29400 3、下列土地可以由省、自治区、直辖市地方税务局确定减免城镇土地使用税的是()。 A、市政街道、广场、绿化地带等公共用地 B、免税单位职工家属的宿舍用地 C、直接从事于种植养殖、饲养的生产用地 D、开山填海治理的土地 4、城镇土地使用税是以国有土地为征税对象,对拥有土地()的单位和个人征收的一种税。 A、使用权 B、经营权 C、所有权 D、占有权 5、按照城镇土地使用税的有关规定,下列表述正确的是()。 A、城镇土地使用税由拥有土地所有权的单位或个人缴纳 B、土地使用权未确定或权属纠纷未解决的暂不缴纳税款 C、土地使用权共有的,由共有各方分别按其使用面积纳税 D、土地使用权共有的,可以协议由一方缴纳 6、城镇土地使用税的税率采用()。 A、单一固定税额 B、分级幅度税额 C、累进税率 D、差别税率 7、甲企业2007年年初在市区的总机构占地10000平方米,其中1500平方米为厂内绿化地,500平方米为厂外绿化地,企业的医院占地600平方米,租赁给其他企业使用3500平方米;无偿给公安局作为临时训练场2600平方米。税率为5元/平方米,则2007年甲企业应纳土

房地产开发企业土地使用税如何计算缴纳

房地产开发企业土地使用税如何计算缴纳 推荐于2016-08-28 12:06:28 最佳答案 《财政部、国家税务总局关于房产税城镇土地使用税有关政策的通知》(财税[2 006]186号)第二条规定:“以出让或转让方式有偿取得土地使用权的,应由受让方从合同约定交付土地时间的次月起缴纳城镇土地使用税;合同未约定交付土地时间的,由受让方从合同签订的次月起缴纳城镇土地使用税。”对房地产开发企业来说,从土地使用权出让或转让合同签订后就应按规定缴纳城镇土地使用税,而在每期开发项目建成进行预售或销售后,应纳城镇土地使用税应是逐渐减少的,直到销售完毕,纳税义务也就终止。因此房地产开发企业在申报缴纳城镇土地使用税时应注意以下几点: 1、注意计税依据和纳税时间。《中华人民共和国城镇土地使用税暂行条例》(国务院令第483号)第三条规定,土地使用税以纳税人实际占用的土地面积为计税依据,依照规定税额计算征收。《关于土地使用税若干具体问题的解释和暂行规定》(国税地字[1988]第015号)第六条规定,纳税人实际占用的土地面积,是指由省、自治区、直辖市人民政府确定的单位组织测定的土地面积。尚未组织测量,但纳税人持有政府部门核发的土地使用证书的,以证书确认的土地面积为准;尚未核发土地使用证书,应由纳税人据实申报土地面积。《财政部、国家税务总局关于房产税城镇土地使用税有关政策的通知》(财税[2006]186号)虽只规定纳税义务时间,但土地使用权出让或转让合同上的土地面积是经国土部门确定有关单位组织测定的。所以在申报时应以土地使用权出让或转让合同上的土地面积为计税依据,按财税[2006]186号文件规定的纳税义务时间进行申报缴纳。 2、注意免税土地面积和扣除时间。按照《财政部、国家税务总局关于廉租住房经济适用住房和住房租赁有关税收政策的通知》(财税[2008]24号)、《关于土地使用税若干具体问题的解释和暂行规定》(国税地[1988]015号)和《关于土地使用税若干具体问题的补充规定》(国税地[1989]140号)有关规定,对房地产开发企业按规划配套建设的交政府或业主使用的医院、学校、托儿所、幼儿园、物业用房以及在开发项目中配套建设符合免税条件的廉租住房、经济适