融资融券知识手册.tmp

证券公司融资融券知识手册

证券公司融资融券知识手册TYYGROUP system office room 【TYYUA16H-TYY-TYYYUA8Q8-融资融券知识简介目录第一部分基础知识 ...................................................................... .. (3)一、基本常识 ...................................................................... . (2)二、担保证券、标的证券 ...................................................................... .. (7)三、保证金、保证金比例、可充抵保证金证券的折算率 (7)四、维持担保比例 ....................................................................... (10)五、融资融券的偿还 ....................................................................... .. (11)六、权益处理 ...................................................................... .. (12)七、中信证券融资融券规模相关控制指标 ....................................................................... .15八、证券交易所规定 ...................................................................... .. (16)第二部分融资融券业务流程 ...................................................................... (17)一、有关合同的重要提示 ...................................................................... (18)二、业务申请和办理 ...................................................................... .. (19)三、融资融券交易--合约 ..................................................................... . (22)四、交易操作 ...................................................................... (22)五、通知、追加保证金和强制平仓 ...................................................................... (26)六、合同终止和销户 ...................................................................... (26)第三部分融资融券相关法律法规和参与各方的权利义务 (28)第四部分友情提示........................................................................ (3)第五部分风险揭示........................................................................ (4)第一部分基础知识一、基本常识1、融资融券交易是指客户向具有融资融券业务资格的证券公司提供担保物,借入资金买入上市证券(融资交易)或借入上市证券并卖出(融券交易)的行为。

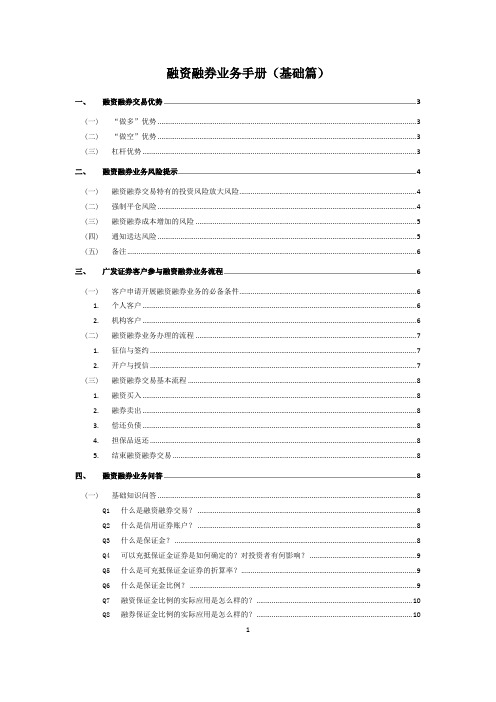

融资融券业务手册

融资融券业务手册目录第一部分:融资融券基础业务知识与业务规则介绍 (1)一、基本概念 (1)二、融资融券业务规则 (3)第二部分:融资融券交易系统操作指引 (10)第三部分:常见问答 (15)第一部分:融资融券基础业务知识与业务规则介绍一、基本概念1、融资融券交易融资融券交易又称证券信用交易,是指投资者向具有融资融券业务试点资格的证券公司提供担保物,借入资金买入上市证券(融资交易)或借入上市证券并卖出(融券交易)的行为。

(小编提示:投资者空手可不能借钱借券的哦,必须先提交一定的担保物才行。

)2、保证金客户向证券公司申请融资或融券,应当向证券公司提交一定比例的保证金。

保证金可以是现金,也可以以证券充抵。

可充抵保证金证券名单以证券公司确定并公布的准。

(小编提示:投资者需要提供多少担保物才可以借钱借券呢?为此引入保证金概念。

)3、可充抵保证金证券折算率可充抵保证金证券折算率是指在计算保证金金额时,客户提交的作为充抵保证金的证券按其证券市值折算为保证金的比率。

(小编提示:可充抵的保证金金额=可充抵保证金证券市值×折算率,折算率可点鑫网—融资融券查询,每一只证券的折算率都可能不一样哦。

)4、融资融券保证金比例保证金比例是客户融资买入证券或融券卖出证券时交存保证金与融资金额或融券金额的比例,用以控制客户每笔融资融券交易初始资金放大倍数。

保证金比例分为融资保证金比例和融券保证金比例。

标的证券融资保证金比例=1+融资基准保证金比例-标的证券的折算率标的证券融券保证金比例=(1+融券基准保证金比例-标的证券的折算率)×调整倍数。

目前,融资基准保证金比例和融券基准保证金比例为0.3,调整倍数是1.1。

(小编提示:由此可得①保证金比例=保证金÷可融资或融券金额;②每只标的证券所对应的保证金比例也可能不一致哦,具体可在鑫网—融资融券查询。

)5、授信额度授信额度是指证券公司根据客户的资信状况、担保物价值、履约情况、市场变化、证券公司财务安排等因素综合确定的投资者可融资融券额的最高限额。

融资融券基础入门

证券公司

商业银行 投资者1

什么是标的证券?

指交易所公布的可作为融资、融券交 易标的证券,包括融资标的证券和融券标 的证券。(上证50成份股和深圳成指成份股)

融资专用 资金账户

客户信用交易 担保资金账户 (一级账户)

客户信用资 金账户(二 级账户)

投资者2

客户信用资 金账户(二 级账户)

什么是保证金?

•

+∑[(融券卖出金额-融券卖出证券市值)×折算率]

•

-∑融券卖出金额

•

-∑融资买入证券金额×融资保证金比例

•

-∑融券卖出证券市值×融券保证金比例

•

-利息及费用

计算说明

• 公式中,融券卖出金额=融券卖出证券的数量×卖出价格,融券卖出证券 市值=融券卖出证券数量×市价,融券卖出证券数量指融券卖出后尚未偿 还的证券数量;融资买入金额=融资买入证券数量×买入价格+交易费用

杠杆案例

某投资者信用账户内有100万现金,此时投资者打算融资买入标的证券(万科A), 若万科A的融资买入保证金比例为80%,在不考虑相关利息费用和交易费用的情况下,理 论上投资者最多可向证券公司融入(100/80%=125)万元的资金来买入万科A。

假如万科A在随后买入后上涨了10%,投资者在融资买入与正常买入的情况小的对比:

买入证券作为担 保物

投资者

提供保证金 卖出证券

证券公司

垫付证券

卖出证券所得资 金作为担保物

交易所 交易所

3

2. 融资融券和普遍交易的区别

3.境外市场融资融券现状

融资融券交易是境外证券市场普遍实施的一项成熟的交易制度,目前 绝大多数成熟的市场和新兴市场允许融资融券交易。

融资融券业务基础知识45页文档

36、“不可能”这个字(法语是一个字 ),只 在愚人 的字典 中找得 到。--拿 破仑。 37、不要生气要争气,不要看破要突 破,不 要嫉妒 要欣赏 ,不要 托延要 积极, 不要心 动要行 动。 38、勤奋,机会,乐观是成功的三要 素。(注 意:传 统观念 认为勤 奋和机 会是成 功的要 素,但 是经过 统计学 和成功 人士的 分析得 出,乐 观是成 功的第 三要素 。

39、没有不老的誓言,没有不变的承 诺,踏 上旅途 ,义无 反顾。 40、对时间的价值没有没有深切认识 的人, 决不会 坚韧勤 勉。

▪

26、要使整个人生都过得舒适、愉快,这是不可能的,因为人类必须具备一种能应付逆境的态度。——卢梭

▪

27、只有把抱怨环境的心情,化为上进的力量,才是如乐之者。——孔子

▪

29、勇猛、大胆和坚定的决心能够抵得上武器的精良。——达·芬奇

▪

30、意志是一个强壮的盲人,倚靠在明眼的跛子肩上。——叔本华

谢谢!

45

融资融券业务基础知识

融资融券业务基础知识1、什么是融资融券?融资融券交易,又称证券信用交易,是指投资者向具有融资融券业务试点资格的证券公司提供担保物,借入资金买入上市证券(融资交易)或借入上市证券卖出(融券交易)的行为。

融资融券业务,是指证券公司向客户出借资金供其买入上市证券或者出借上市证券供其卖出,并收取担保物的经营活动。

2、融资融券业务的账户体系与现有一般交易不同,融资融券在证券和资金两方面均设计了二级帐户。

(1)证券公司的账户体系证券公司经营融资融券业务,应当以自己的名义,在证券登记结算机构分别开立融券专用证券账户、客户信用交易担保证券账户、信用交易证券交收账户和信用交易资金交收账户;在商业银行分别开立融资专用资金账户和客户信用交易担保资金账户。

(2)客户的账户体系客户申请开展融资融券业务要在证券公司开立信用证券账户和信用资金台帐,在存管银行开立信用资金账户。

3、各类信用账户的作用(1)融券专用证券账户——用于记录证券公司持有的拟向客户融出的证券和客户归还的证券,不得用于证券买卖。

(2)客户信用交易担保证券账户——用于记录客户托付证券公司持有、担保证券公司因向客户融资融券所生债权的证券。

(3)信用交易证券交收账户——用于客户融资融券交易的证券结算。

(4)信用交易资金交收账户——用于客户融资融券交易的资金结算。

(5)融资专用资金账户——用于存放证券公司拟向客户融出的资金及客户归还的资金。

(6)客户信用交易担保资金账户——用于存放客户交存的、担保证券公司因向客户融资融券所生债权的资金。

(7)客户信用证券账户——证券公司依照证券登记结算公司相关规定为客户开立的、用于记载客户托付证券公司持有的担保证券的明细数据的账户。

该账户是证券公司客户信用交易担保证券账户的二级证券账户。

(8)客户信用资金台帐——客户在证券公司开立的用于记载客户交存的担保资金及融资融券形成的负债的明细数据的账户。

(9)客户信用资金账户——客户在存管银行开立的用于记载客户交存的担保资金的明细数据的账户。

融资融券投资者教育手册

融资融券投资者教育手册(修订稿)申银万国证券股份有限公司二O一O年融资融券业务介绍资料签收页尊敬的投资者:为使您更好地了解融资融券业务规则,开展融资融券交易,我公司设计印制了《融资融券投资者教育手册(修订稿)》。

请您阅读确认以下事项后,签收领取:1、本手册内容所涉及的融资融券业务基础知识、业务规则、操作程序、投资风险揭示、投资者权益保护等内容已由我公司营业部指定客户专员向您进行了详细解释,您已全部了解掌握上述内容。

2、本手册中的内容来源于目前相关监管部门制定颁布的各项法律、行政法规、其他规范性文件,以及我公司在融资融券业务试点初期制定的相关业务规章制度。

若上述法律法规、我公司规章制度发生修订的,以修订后的规定为准,请您随时关注。

投资者A股客户号:投资者签收确认:签收日期:申银万国证券股份有限公司官方网站:客服中心信访电话:021-962505—转人工坐席公司总部地址:上海市常熟路171号邮编:200031尊敬的投资者:您好!感谢您到申银万国证券股份有限公司进行融资融券交易。

融资融券交易在我国资本市场推出时间较短,且与普通证券交易规则相比较有较多的差别。

融资融券交易不但具有普通证券投资的各项风险,还具有该业务特有的投资风险放大等风险。

为帮助您充分了解融资融券业务规则和投资风险,更好地开展融资融券交易,保护您的权益,我们编写了这本手册,以期对您有所帮助。

本手册的各项内容来源于我国已颁布的各项法律、行政法规、其他规范性文件,以及我公司制定的相关业务规章制度。

本手册内容中未涉及的,或与上述法律法规、规章制度不一致的,请以正式颁布、公告的各项法律法规、规章制度为准。

最后,再次提醒您:投资有收益就有风险,尽量避免风险、保住本金,才能争取盈利。

祝您投资成功!申银万国证券股份有限公司二O一O年目录一、应知应会(一)基础知识1、什么是融资融券交易?2、融资融券交易与普通证券交易的区别?3、融资融券交易的推出有何意义?4、什么是信用证券账户?5、什么是信用资金账户?6、什么是标的证券?7、作为标的证券的股票应符合哪些要求?8、什么是保证金?哪些证券可充抵保证金?9、以证券充抵保证金时如何计算保证金金额?10、什么是保证金比例,保证金比例的作用是什么?11、什么是保证金可用余额,保证金可用余额的作用是什么?12、什么是担保物?13、什么是维持担保比例,维持担保比例的作用是什么?14、标的证券名单、可充抵保证金证券名单及折算率、保证金比例、维持担保比例是否会发生变动?15、什么是授信额度?16、什么是强制平仓?(二)业务操作----签署合同、开户17、融资融券业务的基本操作流程有哪些?18、哪些投资者可以在我公司开展融资融券交易?19、开展融资融券交易前的投资者应做好哪些准备工作?20、我公司如何开展客户征信、评估投资者资信状况?21、《融资融券合同》为什么约定证券公司客户信用交易担保证券账户内的证券和客户信用交易担保资金账户内的资金,为担保证券公司因融资融券所生对客户债权的信托资产?22、签署合同时,投资者应注意哪些问题?23、投资者申请开立信用证券账户应满足哪些基本条件?24、开立信用证券账户的程序是怎样的?25、投资者信用证券账户的性质是什么?26、投资者的普通证券账户和信用证券账户是什么关系?27、投资者使用信用证券账户有何限制?28、投资者如何开立信用资金账户?29、投资者信用证券账户卡遗失、账户注册资料变更时如何处理?(三)业务操作----融资融券授信额度30、投资者如何提交担保证券?提交担保证券有何要求?31、什么是融资融券授信额度?32、投资者如何申请融资融券授信额度?33、我公司如何确定下发融资融券授信额度?投资者还需办理哪些手续以获得授信额度?34、什么是融资融券期限?融资融券期限如何确定?35、授信额度下发后,我公司是否有权调整?36、融资融券交易成本包括哪些?37、融资利率是多少?如何计算、收取融资利息?38、融券费率是多少?如何计算、收取融券费用?39、融资融券其他费用还有哪些?如何计算?40、如果融资融券到期日为非交易日的,相关利费如何计算?(四)业务操作----融资融券交易41、融资融券的交易方式主要包括哪些?42、投资者融资买入证券有什么限制?43、投资者融券卖出证券有什么限制?44、融资买入、融券卖出委托申报有什么限制?45、融资融券交易委托还有哪些需特别注意的?46、融资融券是否可采用大宗交易方式?47、哪些情况下我公司可能会向投资者发出提醒通知?48、什么是补交担保物?什么情况下投资者需补交担保物?补交担保物是否有期限要求?49、哪些情况下可能会产生强制平仓?强制平仓的停止条件是什么?50、强制平仓时,投资者是否可以决定平仓内容和平仓顺序?51、强制平仓执行期间,如我公司强制平仓操作与投资者委托发生冲突时,如何处理?52、投资者如何偿还融资负债?53、投资者如何偿还融券负债?54、投资者如何提取担保物?55、我公司将通过哪些方式通知投资者?56、我公司各类通知方式的送达时间如何约定?57、投资者可否指定他人作为指定联络人?如可以的话,应办理哪些手续?58、投资者联系方式是否必须真实?投资者需关注哪些细节?59、投资者如何查询自己的融资融券交易情况和账户信息?60、我公司提供的交易对账单应包括哪些内容?61、投资者如果逾期还款会造成怎样的后果?62、投资者如何履行信息报告、披露义务?63、投资者融资融券交易存在异常行为时,交易所可采取什么措施?(五)业务操作----权益处理64、什么是权益处理?65、对证券发行人的权利包括哪些?66、投资者以信用证券账户内的证券,要求行使表决权利,该办理哪些手续?67、投资者以信用证券账户内的证券,要求行使请求召开证券持有人会议、参加证券持有人会议、提案、请求法院撤销权、知情权、查账权、召开和主持股东大会权、请求回购权、以股东名议起诉权、请求法院解散公司等权利,该办理哪些手续?68、投资者信用证券账户内证券分配投资收益时,该办理哪些手续?69、投资者信用证券账户内证券的发行人向原股东配售股份、或增发新股以及发行权证、可转换债等证券时原股东有优先认购权的,对投资者融资融券交易有何影响?70、投资者信用证券账户内证券涉及收购的,投资者如何申报预受要约?71、证券发行采取市值配售发行方式的,投资者信用证券账户内的证券是否纳入其对应市值的计算?72、投资者信用证券账户内的证券已终止上市的,投资者日后如何主张权利?73、投资者融券卖出后、归还证券前,该证券分配投资收益的,对投资者融资融券交易有何影响?74、投资者融券卖出后、归还证券前,该证券发行人向原股东配售股份、或增发新股以及发行权证、可转换债等证券时原股东有优先认购权的;或证券发行人派发权证的;对投资者融资融券交易有何影响?75、投资者融券卖出后、归还证券前,如该证券进入终止上市程序、或涉及收购情形的,对投资者融资融券交易有何影响?(六)业务操作----特殊情况处理76、融资融券交易期间,如交易所或我公司调整可充抵保证金证券范围和折算率、调整保证金比例和维持担保比例、调整标的证券范围,投资者该如何处理?77、融资融券交易期间,如标的证券暂停交易,投资者该如何处理?78、融资融券交易期间,如某证券进入终止上市程序、或涉及收购情形的,投资者该如何处理?79、融资融券交易期间,如我公司被取消或限制融资融券交易权限,或被人民法院宣告进入破产程序或解散等,我公司将如何处理?80、融资融券交易期间,如司法机关对投资者信用证券账户内记载的权益采取财产保全或强制执行措施的,我公司将如何处理?81、融资融券交易期间,如发生投资者丧失民事行为能力,投资者信用账户记载的权益发生被继承、财产细分、或无偿转让等特殊情况;或投资者被人民法院宣告进入破产程序或解散的,我公司将如何处理?82、由于标的证券长期停牌等市场原因无法交易,导致无法了结融券交易的,我公司将如何处理?(七)业务操作----合同终止、销户83、签署合同后,如投资者姓名(或名称)、身份证件号码、联系方式等信息发生变更的,应如何处理?84、签署合同后,如国家相关部门、交易所最新公布的法律、法规发生变更,导致我公司必须修改合同条款的,我公司将如何处理?85、哪些情况可能导致《融资融券合同》的终止,发生这些情况时该如何处理?86、投资者如何注销信用证券账户?87、投资者如何注销信用资金账户?88、投资者如需转户至其他证券公司应办理哪些手续?二、风险揭示89、证券投资的政策风险、市场风险90、证券投资的技术系统风险91、证券投资可能存在的其他风险92、融资融券交易存在的放大投资的风险93、融资融券交易存在的投资者可能被强制平仓的风险94、融资融券交易存在的证券公司调整授信额度、相关指标所产生的交易风险95、融资融券交易存在的因银行基准利率调高而增加投资者交易成本的风险96、融资融券交易存在的投资者可能被证券公司提前了结融资融券交易的风险97、融资融券交易存在的投资者未及时收到证券公司相关通知而发生强制平仓的风险98、融资融券交易存在的投资者资料遗失、泄漏的风险99、融资融券交易存在的信托财产被处理风险100、融资融券交易存在的授信额度无法足额使用的风险101、融资融券交易存在的授信额度被调整的风险102、融资融券交易存在的交易权限被限制的风险103、融资融券交易存在的无法通过市场交易偿还融券负债的风险104、融资融券交易存在的无法行使证券权利的风险三、投资者权益保护105、投资者如何维护融资融券交易中的合法权益?106、投资者应选择具有业务资格的证券公司107、投资者在签署合同与风险揭示书时需要注意哪些问题?108、投资者为什么要对其融资融券交易负有谨慎、注意责任?109、投资者信用证券账户明细数据在证券公司与证券登记结算机构查询结果不一致时如何处理?110、我公司如何保障投资者资产安全?111、投资者与我公司发生纠纷时该如何处理?一、应知应会(一)基础知识1、什么是融资融券交易?答:融资融券交易是指投资者向证券公司提供担保物,借入资金买入交易所上市证券或借入交易所上市证券并卖出的行为。

融资融券业务基础知识

融资融券业务底子知识1、什么是融资融券?融资融券生意业务,又称证券信用生意业务,是指投资者向具有融资融券业务试点资格的证券公司提供包管物,借入资金买入上市证券(融资生意业务)或借入上市证券卖出(融券生意业务)的行为。

融资融券业务,是指证券公司向客户出借资金供其买入上市证券大概出借上市证券供其卖出,并收取包管物的经营运动。

2、融资融券业务的账户体系与现有普通生意业务差别,融资融券在证券和资金两方面均设计了二级帐户。

(1)证券公司的账户体系证券公司经营融资融券业务,应当以自己的名义,在证券登记结算机构分别开立融券专用证券账户、客户信用生意业务担包管券账户、信用生意业务证券交收账户和信用生意业务资金交收账户;在商业银行分别开立融资专用资金账户和客户信用生意业务包管资金账户。

(2)客户的账户体系客户申请开展融资融券业务要在证券公司开立信用证券账户和信用资金台帐,在存管银行开立信用资金账户。

3、种种信用账户的作用(1)融券专用证券账户——用于记录证券公司持有的拟向客户融出的证券和客户送还的证券,不得用于证券买卖。

(2)客户信用生意业务担包管券账户——用于记录客户委托证券公司持有、担包管券公司因向客户融资融券所生债权的证券。

(3)信用生意业务证券交收账户——用于客户融资融券生意业务的证券结算。

(4)信用生意业务资金交收账户——用于客户融资融券生意业务的资金结算。

(5)融资专用资金账户——用于存放证券公司拟向客户融出的资金及客户送还的资金。

(6)客户信用生意业务包管资金账户——用于存放客户交存的、担包管券公司因向客户融资融券所生债权的资金。

(7)客户信用证券账户——证券公司凭据证券登记结算公司相关规定为客户开立的、用于记录客户委托证券公司持有的担包管券的明细数据的账户。

该账户是证券公司客户信用生意业务担包管券账户的二级证券账户。

(8)客户信用资金台帐——客户在证券公司开立的用于记录客户交存的包管资金及融资融券形成的欠债的明细数据的账户。

融资融券业务知识手册

融资融券知识问答融券业务投资者教育手册一、基础业务知识1、什么是融资融券交易?2、融资融券交易与普通证券交易有何不同?3、境外融资融券交易现状如何?4、境外市场有哪些融资融券业务模式?5、我国应当采取哪种融资融券业务模式?6、目前证券公司是否具备开展融资融券业务的条件?7、我国推出融资融券交易有何积极意义?8、什么是信用证券账户?9、什么是信用资金账户?10、什么是名义持有人?11、什么是标的证券?12、作为标的证券的股票应当符合哪些条件?13、什么是保证金?14、什么是可充抵保证金证券的折算率?15、什么是保证金比例?16、什么是融资保证金比例?17、什么是融券保证金比例?18、什么是保证金可用余额?19、什么是担保物?20、什么是维持担保比例?21、什么是授信额度?二、投资者业务指引22、哪些投资者可以参与融资融券交易?23、投资者可在哪些证券公司参与融资融券交易?24、投资者参与融资融券交易前应做什么准备工作?25、融资融券业务操作的操作流程是怎样的?26、融资融券合同有哪些主要内容?27、融资融券合同为什么约定证券公司客户信用交易担保证券账户内的证券和信用担保资金账户内的资金,为担保证券公司因融资融券所生对客户债权的信托财产?28、投资者申请开立信用证券账户应当满足什么基本条件?29、投资者信用证券账户由谁负责开立?30、投资者如何开立信用证券账户?31、投资者信用证券账户的性质是什么?32、投资者信用证券账户具有什么功能?33、投资者的普通证券账户和信用证券账户的关系?34、投资者使用信用证券账户有何限制?35、投资者如何开立信用资金账户?36、投资者如何提交担保证券?37、对投资者提交的担保证券有何要求?38、什么证券品种可以作为融资买入、融券卖出的标的证券?39、融资融券期限最长是多少?40、投资者融资买入证券是否有限制?41、投资者融券卖出是否有限制?42、证券交易所对投资者融券卖出的价格是否控制?43、证券暂停交易对融资融券有何影响?44、证券终止交易对融资融券有何影响?45、投资者通过公开信息披露可以了解哪些融资融券信息?46、为什么证券登记结算机构为投资者提供的查询不具有登记效力?47、投资者如何查询自己的信用证券账户信息和融资融券交易情况?48、投资者信用账户明细数据在证券公司和证券登记结算机构查询结果不一致时如何处理?49、投资者从信用账户转出资产受到什么影响?50、什么情况下投资者需要补仓,补仓额应该如何计算?51、证券公司何时实施强制平仓?怎样实施?52、投资者信用账户资产被司法冻结或划扣时,证券公司如何处理?53、投资者如何偿还融资债务?54、投资者如何偿还融券债务?55、在何种情形下,投资者需要委托证券公司发出还券划转指令?56、投资者担保证券产生权益时应如何办理?57、担保证券在市值配售新股时计算市值吗?58、担保证券涉及上市公司收购情形时如何处理?59、投资者融券卖出的证券产生权益时应如何补偿融出方?60、融资融券到期后,投资者如何继续从事融资融券交易?61、融资融券的交易成本有哪些?62、融资融券的利息、费用如何计算与收取?63、投资者办理信用证券账户销户有什么条件?64、投资者如何注销信用证券账户?65、投资者信用证券账户销户后如何办理重新开户?66、投资者信用证券账户遗失、账户注册资料变更时,到哪里办理手续?67、投资者信用账户中的资产发生继承、财产分割、遗赠或捐赠时如何处理?68、投资者如何履行信息报告、披露义务?69、投资者融资融券交易存在异常交易行为的,证券交易所可以采取什么监管措施?70、为什么信用证券账户对应的投资者不列示在证券持有人名册上?三、风险揭示71、融资融券交易与普通证券交易相比哪些风险是相同的?72、同普通证券交易相比,融资融券交易有哪些特有风险?73、为什么存在授信额度不能足额使用的可能性?74、投资者在融资融券业务中为什么会存在亏损放大的风险?75、投资者资产被强制平仓将带来什么损失?76、投资者在从事融资融券交易期间,为什么还存在交易成本增加的风险?77、融资融券业务参数调整对融资融券交易有什么影响?78、投资者的信用资质状况发生变化,会对其融资融券业务有何影响?79、投资者自身原因导致司法处理或丧失民事行为能力等,会对其融资融券业务有何影响?80、在从事融资融券交易时,投资者应重点关注什么?81、投资者在偿还债务时,应注意什么?82、投资者为什么要对其融资融券交易负有谨慎、注意责任?83、投资者如何维护融资融券业务中的合法权益?84、证券公司采取什么措施,揭示融资融券业务的风险?四、案例1、授信2、发生交易3、通知补仓4、投资者补仓5、强制平仓一、基础业务知识1、什么是融资融券交易?融资融券交易,又称证券信用交易,是指投资者向具有融资融券业务试点资格的证券公司提供担保物,借入资金买入上市证券(融资交易)或借入上市证券并卖出(融券交易)的行为。

融资融券业务知识

证券公司可根据情况确定本公司的可充抵保证金证券折算率,但不得高于证券交易所 规定的折算率。 例:某投资者信用账户内有 100 元现金和 100 元市值的 A 证券,假设 A 证券折算率为

- 4 -

融资融券投资者手册

70%,那么,该投资者信用账户内的保证金金额为 170 元(100 元现金×100%+100 元市值 ×70%) 。 九、什么是保证金可用余额? 保证金可用余额是指投资者用于充抵保证金的现金、证券市值及融资融券交易产生的 浮盈折算后形成的保证金总额,减去投资者未了结融资融券交易已占用保证金和相关利 息、费用的余额。投资者进行每一笔融资买入或融券卖出时所使用的保证金应以其保证金 可用余额为限。 具体计算公式为: 保证金可用余额=现金+∑(充抵保证金的证券市值×折算率)+∑[ (融资买入证券市 值-融资买入金额)×折算率]+∑[ (融券卖出金额-融券卖出证券市值)×折算率] -∑融券卖出金额-∑融资买入证券金额×融资保证金比例-∑融券卖出证券市值×融 券保证金比例-利息及费用 其中,折算率是指融资买入、融券卖出证券对应的折算率,当融资买入证券市值低于 融资买入金额或融券卖出证券市值高于融券卖出金额时,折算率按 100%计算。 十、什么是担保物? 证券公司向投资者收取的保证金以及投资者融资买入的全部证券和融券卖出所得的全 部价款,整体作为投资者对证券公司融资融券所生债务的担保物,即投资者信用资金账户 和信用证券账户内的所有资产构成其对证券公司融资融券所生债务的担保物。 十一、什么是维持担保比例? 维持担保比例是指投资者担保物价值与其融资融券债务之间的比例。 其计算公式为: 现金+信用证券账户内证券市值 维持担保比例= ─────────────────────────── 融资买入金额+融券卖出证券数量×市价+利息及费用 十二、什么是授信额度和可用额度? 授信额度是指证券公司根据投资者的资信状况、资产状况、履约情况、市场变化、公

2024版年度融资融券基础知识详述共3部分

融券卖出与买入规则

投资者融券卖出时,其卖出的证 券价格不得低于最近成交价或前 一日收盘价(以孰低者为准)。

2024/2/3

融券期间,投资者可以通过现券 还券或买券还券的方式偿还融入 证券。其中,买券还券是指投资 者通过其信用证券账户申报买券, 结算时买入证券直接划转至证券 公司融券专用证券账户的一种还 券方式。

易、跨期交易等。

21

对投资者投资策略影响

杠杆效应

通过融资融券交易,投资者可以 以较少的自有资金控制较大的投 资规模,从而实现杠杆效应,提 高投资收益。

做空机制

融券交易为投资者提供了做空股 票的机制,这改变了以往只能在 股价上涨时才能盈利的模式,使 投资者在股价下跌时也能获利。

风险管理

融资融券交易也为投资者提供了 更多的风险管理工具,如止损止 盈、分散投资等,有助于投资者 更好地控制投资风险。

2024/2/3

22

06

实际操作与案例分析

2024/2/3

23

实际操作流程演示

投资者资质审查

包括资产规模、交易经验、风险承受能力等 方面的评估。

融资买入或融券卖出

向证券公司提交申请,获得资金或证券后进 行交易。

2024/2/3

标的证券选择

根据交易所公布的标的证券名单,结合市场 走势和个股基本面进行选择。

价格发现功能

融资融券交易有助于市场价格发 现,提高市场的定价效率。

增加市场流动性

融资融券交易可以增加市场的交 易量,提高市场的流动性。

6

02

融资交易详解

2024/2/3

7

融资交易流程

投资者向证券公司提交融资申请,包括融资额度、 融资期限等信息。

融资融券业务手册(基础篇)

融资融券业务手册(基础篇)一、融资融券交易优势 (3)(一)“做多”优势 (3)(二)“做空”优势 (3)(三)杠杆优势 (3)二、融资融券业务风险提示 (4)(一)融资融券交易特有的投资风险放大风险 (4)(二)强制平仓风险 (4)(三)融资融券成本增加的风险 (5)(四)通知送达风险 (5)(五)备注 (6)三、广发证券客户参与融资融券业务流程 (6)(一)客户申请开展融资融券业务的必备条件 (6)1.个人客户 (6)2.机构客户 (6)(二)融资融券业务办理的流程 (7)1.征信与签约 (7)2.开户与授信 (7)(三)融资融券交易基本流程 (8)1.融资买入 (8)2.融券卖出 (8)3.偿还负债 (8)4.担保品返还 (8)5.结束融资融券交易 (8)四、融资融券业务问答 (8)(一)基础知识问答 (8)Q1什么是融资融券交易? (8)Q2什么是信用证券账户? (8)Q3什么是保证金? (8)Q4可以充抵保证金证券是如何确定的?对投资者有何影响? (9)Q5什么是可充抵保证金证券的折算率? (9)Q6什么是保证金比例? (9)Q7融资保证金比例的实际应用是怎么样的? (10)Q8融券保证金比例的实际应用是怎么样的? (10)1Q9什么是保证金可用余额? (10)Q10什么是维持担保比例? (10)Q11维持担保比例的实际应用是怎么样的? (10)(二)业务办理问答 (11)Q1融资融券开户有没有门槛? (11)Q2投资者在进行融资融券交易前,需要做哪些准备工作? (11)Q3如果投资者联系方式变更,需要如何处理? (11)Q4在广发证券开立的信用证券账户卡,能否去其它证券公司使用?能否同时在其它证券公司再开?11Q5能否在多家证券公司同时进行融资融券交易? (11)Q6普通资金账户与信用资金账户能否使用同一张银行卡办理三方存管? (11)Q7在融资融券交易期间,投资者可否更换第三方存管银行? (11)Q8投资者遗失信用证券账户卡应如何处理? (12)Q9投资者如果想修改密码或者忘记了密码应怎么办? (12)Q10信用证券账户卡是否可以注销、重新开户? (12)(三)业务操作问答 (12)Q1开通了融资融券交易后,可以通过哪些途径进行委托? (12)Q2融资融券交易有那些操作指令,具体有什么用途? (12)Q3融资买入有什么需要注意的事项? (12)Q4投资者如何了结融资交易? (13)Q5融券卖出有什么需要注意的事项? (13)Q6投资者如何了结融券交易? (13)Q7证券出现被调出标的证券范围等情况时,投资者如何处理相关融资融券关系? (13)Q8融资融券有没有期限限制的? (13)Q9什么时候可以了结负债,一定要持有到期吗?到期如果不了结又会怎么样? (14)Q10什么是强制平仓? (14)Q11如何才能避免信用账户被证券公司强制平仓的情况? (14)Q12投资者信用证券账户有关分红、派息、配股等权益如何处理? (14)2一、融资融券交易优势融资融券交易,是指投资者向证券公司提供担保物,借入资金买入上市证券(融资交易)或借入上市证券并卖出(融券交易)的行为。

融资融券知识

1、融券卖出的证券产生权益时应如何处理?

对于融券业务,在您融券卖出后且未买券还券前,证券公司和您都不实际持有相应的证券。在此期间如该证券有权益发生,由于您将按融券时的约定在到期日或之前归还证券公司相应的证券,上市公司派发有些权益时会影响到标的的资产价值,因此您需向证券公司进行权益补偿。具体包括:

6、通过公开信息可以了解哪些融资融券信息?

您在每个交易日开盘前,可通过现有交易公开信息披露渠道了解整个市场的融资融券交易相关信息,主要包括:融资融券标的证券的证券代码、证券简称、保证金比例;可充抵保证金证券的折算率;前一交易日单只标的证券融资融券交易信息,包括融资买入额、融资余额、融券卖出量、融券余量等信息;前一交易日市场融资融券交易总量等。

此外,当出现融资融券合同中规定的其它强制平仓情况时,证券公司将根据合同约定对您信用账户内资产予以平仓。

4、证券暂停交易对融资融券有何影响?

在融资期限到期时,如果您融资买入的证券恰逢停牌,则您无法通过卖券来还款,还款期限相应顺延至该证券恢复交易,期间相应的融资利息由您承担。融资融券合同另有约定的,从其约定。

在融券期限到期时,如果您融券卖出的证券恰逢停牌,则您无法通过买券来还券,还券期限相应顺延至该证券恢复交易,期间相应的融券费用由您承担。融资融券合同另有约定的,从其约定。

5、证券终止交易对融资融券有何影响?

您融资买入或者融券卖出的证券预定终止交易,且最后交易日在融资融券债务到期日之前的,融资融券的期限缩短至最后交易日的前一交易日。融资融券合同另有约定的,从其约定。

融资融券学习手册

融资融券知多少?目录一融资融券简介 (2)1、什么是融资融券? (2)2、融资融券的业务模式 (2)3、融资融券交易与普通交易的区别 (5)二关键词解释 (5)1、标的证券 (5)2、保证金 (5)3、维持担保比例 (6)4、折算率 (6)三投资者如何参与融资融券 (6)1、什么投资者可以参与交易 (6)2、须开立信用证券和资金账户 (6)3、融资融券交易申报内容具体包括哪些 (7)4、须按比例缴纳保证金 (7)5、期限6个月 (8)6、融券卖出价不得低于最近成交价 (8)7、融资融券归还方式及要求 (8)8、杠杆性提供高收益也带来高风险 (8)四融资融券推出对市场的影响 (9)1、融资融券对市场影响 (9)2、融资融券对标的证券的影响 (10)3、融资融券对券商影响 (10)4、融资融券对基金的影响 (10)5、融资融券对投资者影响 (11)6、融资融券对交易策略的影响 (11)一融资融券简介1、什么是融资融券?融资融券,本质上是一种信用交易,是指投资者向证券公司提供担保物,借入资金买入本所上市证券或借入本所上市证券并卖出的行为。

其中,融资就是借钱买证券,证券公司借款给客户购买证券,客户到期偿还本息,客户向证券公司融资买进证券称为“买空”;融券是借证券来卖,然后再以证券归还,证券公司出借证券给客户出售,客户到期返还相同种类和数量的证券并支付利息,客户向证券公司融券卖出称为“卖空”。

2、融资融券的业务模式融资融券交易的基本做法有三大类型:一是以欧美等西方发达国家为代表的市场化信用交易模式,二是以日本、韩国为代表的集中授信交易模式,三是以我国台湾地区为代表的中间型信用交易模式。

市场化模式中,市场上不存在证券金融公司,券商用自有资金或证券向投资者提供融资融券;券商资券不足时向银行或非银行机构进行转融通;集中授信模式是由证券监管机构下属的半官方化的、带有一定垄断性质的专门融资融券公司,对会员单位提供信用;在承继专业化模式的基础上,突破了单纯的专业化金融机构与证券公司之间“机构对机构”的封闭模式,而将专业金融机构的融资融券范围,扩大到所有投资者,实现专业金融公司对证券公司和一般投资者直接提供融资融券的“双轨制”。

融资融券基本知识

融资融券基本知识融资融券基本知识一、基本常识1、融资融券交易是指客户向具有融资融券业务资格的证券公司提供担保物,借入资金买入上市证券(融资交易)或借入上市证券并卖出(融券交易)的行为。

2、融资融券交易与普遍证券交易的区别可以借入资金或证券:客户预测证券价格将要上涨而手头没有足够的资金时,可以向证券公司借入资金买入证券;预测证券价格将要下跌则可以向证券公司借入证券卖出,实现下跌中赚取收益。

普通证券交易客户买入证券时,必须事先有足额资金;证券价格下跌时客户不能获利。

需要提供担保物:客户与证券公司之间除委托买卖的关系外,还存在资金或证券的借贷关系,因此需要事先以现金或证券的形式向证券公司支付一定比例的保证金,并将融资买入的证券和融券卖出所得资金交付证券公司,作为担保物。

普通证券交易,客户与证券公司之间只存在委托买卖的关系,因此不需要向证券公司提供担保。

交易证券范围受限:只能买卖标的证券和可充抵保证金证券。

普通证券交易,可以买卖所有在证券交易所上市交易的证券。

交易期限受限:受到融资融券合约期限(目前最长为6个月)和融资融券合同期限(目前最长为2年)的限制。

普通证券交易,投资者可以根据自身的意愿无限期持有。

盈亏放大:由于存在资金和证券的借贷关系,客户的投资收益或亏损的幅度可能会被放大;当亏损较大时除了亏掉所有本金之外,甚至还要偿还额外负债。

普通证券交易,客户的投资收益或亏损不可能超过本金。

3、融资融券的费用交易费用:与普通证券交易相同,主要为‘交易佣金’和‘印花税’等;利息费用:主要为‘融资利息’和‘融券费用’等;其他费用:包括‘融资融券额度费’等,目前免收此类费用。

4、信用证券账户融资融券交易专用的证券账户,客户在一家证券交易所的信用证券账户只能有一个;在一定条件下,可以实现与普通证券账户之间进行证券划转。

5、信用资金账户融资融券交易专用的资金账户可以实现与银行结算账户(银行卡)之间进行资金划转。

6、融券卖出委托价格的规定融券卖出委托价格不得低于该股票的最近成交价,否则证券交易所作为无效委托处理。

融资融券基础知识手册

融资融券根底学问手册一、融资融券融资融券,即证券信用交易,是指投资者向证券公司供给担保物,借入资金买入上市证券或借入上市证券并卖出的行为。

融资融券交易分为融资交易与融券交易。

融资是指投资者向所在的具有融资融券资格的证券公司供给保证金以借入资金买入证券,通常又称为“做多”或“买空”。

融券是指投资者向所在的具有融资融券资格的证券公司供给保证金以借入上市证券并卖出,通常又称为“做空”或“卖空”。

产品优势1、具有杠杆性,能放大投资者的投资规模。

2、具有双向性,即可以通过先买后卖的传统交易,“做多”盈利;也可以通过融券交易先卖后买,“做空”盈利。

3、通过融资与融券风险对冲,能锁定风险。

适用对象1、擅长把握股票的买入、卖出时机,但资金有限的趋势投资者;2、期望借助市场下跌获利的趋势投资者;3、擅长把握股票日内波动的高频交易投资者;4、追求低风险、稳定收益的套利投资者。

二、授信额度授信额度是指证券公司依据投资者资信状况、担保物价值、市场状况及自身财务安排等因素,授予投资者可融入资金或证券的最大限额。

我公司授信额度分为融资融券授信额度、融资授信额度、融券授信额度。

在融资融券交易中,投资者实际融入资金加融入证券按卖出价计算资金的总金额不得大于融资融券授信额度;投资者融入的资金不得大于融资授信额度;投资者融入证券按卖出价折算资金的金额不得大于融券授信额度。

三、保证金投资者融资融券交易前,应当向证券公司提交肯定比例的保资金。

保证金可以是现金,也可以是可充抵保证金的证券。

四、可充抵保证金证券可充抵保证金证券是指在融资融券业务中证券公司认可的可用于充抵保证金的证券。

五、折算率折算率是指投资者以证券充抵保证金,在计算保证金金额时对证券市值所用的折算比例。

六、保证金可用余额保证金可用余额是指投资者用于充抵保证金的现金、证券市值及未了结融资融券交易产生的浮盈经折算后形成的保证金总额,减去投资者未了结融资融券交易已占用保证金和相关利息、费用的余额。

融资融券基础知识

融资融券基础知识融资融券是投资者通过借入资金来进行证券交易的一种金融工具。

它是资本市场中一种常见的杠杆交易方式,允许投资者在不足够资金的情况下进行更大规模的交易。

本文将介绍融资融券的基本概念、操作流程和风险注意事项。

一、融资融券的基本概念1. 融资:融资是指投资者向券商借入资金,以购买证券或进行其他投资。

投资者需要在一定时间内偿还所借资金,并支付一定的利息。

2. 融券:融券是指投资者借入证券,以抛售证券或进行其他交易。

投资者在一定时间内需要以同样数量的证券偿还所借证券,并支付一定的利息。

二、融资融券的操作流程融资融券的操作流程通常包括以下几个步骤:1. 开立融资融券账户:投资者需要在券商处开立融资融券账户,并满足券商的开户要求。

2. 充值或质押资金:投资者需要将资金充值到融资账户中,作为融资的抵押品。

也可以选择质押其他有价证券作为抵押品。

3. 融资购买证券:投资者可以根据自己的判断和需求,选择相应的证券进行购买。

购买的证券数量受到融资比例的限制。

4. 偿还融资本金和利息:投资者需要在规定的时间内,偿还融资本金和支付利息。

如果投资者无法按时偿还,券商有权进行自动平仓。

5. 融券卖出证券:投资者可以借入证券,将其卖出获取资金。

在规定的时间内,需要还回相同数量的证券。

6. 还券和利息:投资者需要在规定的时间内,还回借入的证券,并支付一定的利息。

如果无法按时还券,券商有权进行强制性买入。

三、融资融券的风险注意事项融资融券虽然可以带来较大的投资收益,但也存在一定的风险。

投资者在进行融资融券交易时应当注意以下事项:1. 市场风险:证券市场具有一定的波动性,价格可能出现剧烈的波动。

投资者应当根据市场情况进行风险评估,合理控制投资风险。

2. 偿还风险:融资融券需要按时偿还本金和利息,如果投资者无法按时偿还,将会面临自动平仓或强制性买入的风险。

3. 质押风险:投资者选择质押资金或证券作为抵押品时,需要注意抵押品价值可能下降或者无法满足券商的要求的情况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

㵡䌘㵡 ⶹ䆚Ё 䆕 㙵ӑ 䰤2010 3ㅔҟЁ 䆕 㙵ӑ 䰤 Ё 䆕ⲥӮḌ ⱘϔ 㓐 ㉏䆕 Пϔˈ 䑿 Ё 䆕 䰤䋷ӏ ˈѢ1995 10 25 Ҁ ゟˈ⊼ 䌘 6,630,467,600 DŽ2002 12 13 ˈ㒣Ё 䆕 ⲥⴷㅵ⧚ ӮḌ ˈЁ 䆕 ⼒Ӯ 㸠4ғ㙵 䗮A㙵㙵⼼ˈ2003 1 6 Ϟ⍋䆕 Ѹ ⠠Ϟ Ѹ ˈ㙵⼼ㅔ⿄“Ё 䆕 ”ˈ㙵⼼ҷⷕ“600030”DŽ Џ㧹Ϯ 㣗 Ў˖䆕 㒣㑾˗䆕 䌘 䆶˗Ϣ䆕 Ѹ ǃ䆕 䌘⌏ ⱘ䋶 乒䯂˗䆕 䫔Ϣ 㤤˗䆕 㞾㧹˗䆕 䌘ѻㅵ⧚˗䆕 䌘 䞥ҷ䫔˗Ў 䋻 կЁ䯈ҟ㒡Ϯ ˗Ⳉ 䌘DŽ䭓 ҹ ⾝ “〇 㒣㧹ǃ Ѣ ”ⱘ ˈ 㢹 Ϯ 乚 乚 ԡDŽ2009 㙵⼼ 䫔ⱘ ӑ乱24.13%ˈ ϔ˗ 䫔ⱘ ӑ乱11.30%ˈ ϔ˗ 㙵 ⱘ㙵⼼ 䞥Ѹ 乱 ӑ乱8.36%ˈ ϔ˗ 㙵 䞥 ㅵ⧚ⱘ䌘ѻ㾘 ӑ乱9.93%ˈ ϔ˗ⷨお 䯳㴝㘨ϔDŽЁ 䆕 ϔ 㙵ϰЎЁ Ё 䲚 DŽЁ 䆕 ϢЁ 䫊㸠ǃЁ ǃ 䆮Ҏ 䰽ㄝ 㒘 Ё 㙵П㓐 㒣㧹 ˈ ϢЁ 䰙䞥㵡 㙵 Ў կ 䴶䞥㵡 DŽЁ 䆕 ϟ Ё 䆕 䰤䋷ӏ ǃЁ 䞥䗮䆕 䰤䋷ӏ ǃЁ ϛ䗮䆕 䰤䋷ӏ ǃЁ 䆕 䰙 䰤 ǃ 䞥ㅵ⧚ 䰤 ǃЁ䆕 䋻 䰤 ǃ䞥 䌘 䰤 ǃЁ ѻϮ 䌘 䞥ㅵ⧚ 䰤 ㄝ DŽ ˈЁ 䆕 䅵 222 䆕 㧹Ϯ䚼 12 䋻㧹Ϯ䚼˗ 佭␃ 7 䆕 㧹Ϯ䚼DŽ ℶ2009 ˈЁ 䆕 䌘ѻ2067ғ Ҏ⇥ ˈ 䌘ѻ616ғ Ҏ⇥ ˄ 㒣 䅵˅ˈ 䌘 㾘 ⱘ䆕 DŽ2006-2009䖲㓁 㹿lj 䋶 NJ 䆘ЎĀ Շⷨお 䯳āϔ ˗2006 Ā Շ䫔 䯳āϔ DŽ2002-2005 ǃ2008 㹿ljѮ⌆䋻 NJ 䆘ЎĀЁ Շ 㵡䌘㸠āDŽ2008 㹿ljFinance AsiaNJ 䆘ЎĀ Շ㒣㑾㸠āǃĀ Շ 㸠āDŽ2009 㹿ljFinance AsiaNJ 䆘ЎĀ Շ㒣㑾㸠āǃĀ Շ 㸠āDŽѮ⌆ IFR Asia˄ 䰙䞥㵡䆘䆎Ѯ⌆˅ 䆘䗝Ё㤷㞎2007ǃ2008ǃ2009 ĀЁ Շ 㵡䌘㸠āDŽ㞾 䌘䞥 䆕 䎇ˈ ⒵䎇 㵡䌘㵡 ⱘ䳔∖ˈ Ā㵡䌘㵡 乱 ⫼䌍ā˗ 㵡䌘㵡 Ѹ 䆒䅵♉⌏ǃ ⫼ˈ ˈⳂ њ 乚 ⱘ㵡䌘㵡 Ѹ ㋏㒳ˈ Ѹ 䞣䖒 1ϛғⱘ ϟˈ㛑Ў100ϛ կ催䗳〇 ⱘѸ DŽⳂϔ䚼 ⼎ (3)Ѡ䚼 亢䰽 ⼎ (4)ϝ䚼 ⸔ⶹ䆚 (6)ϔǃ 䆚 (6)Ѡǃ 䆕 ǃ ⱘ䆕 (7)ϝǃ 䆕䞥ǃ 䆕䞥↨՟ǃ 䆕䞥䆕 ⱘ ㅫ⥛ (7)ǃ㓈 ↨՟ (9)Ѩǃ㵡䌘㵡 ⱘ 䖬 (10)ǃ⡍⅞џ乍ⱘ ⧚ (10)ϗǃ Ⲟ ⧚ (11)ǃЁ 䆕 㵡䌘㵡 㾘Ⳍ (14)бǃ䆕 Ѹ 㾘 (15) 䚼 㵡䌘㵡 Ϯ ⌕ (16)ϔǃ ⱘ䞡㽕 ⼎ (17)ѠǃϮ ⬇䇋 ⧚ (18)ϝǃ㵡䌘㵡 Ѹ 㑺 (21)ǃѸ (21)Ѩǃ䗮ⶹǃ䗑 䆕䞥 ҧ (24)ǃ 㒜ℶ 䫔 (25)Ѩ䚼 㵡䌘㵡 Ⳍ ⊩ ⊩㾘 Ϣ ⱘ Н (26)ϔ䚼 ⼎1ǃ Ѹ ℶ 䪕㵡䌘㵡 Ϯ ⬅Ѣ ⱘ⫼ˈ 䇃ˈ ӮⳌ ˈ 䞥 DŽ ℸ䖯㸠㵡䌘㵡 Ѹ П ϔ 㽕䆒ゟϹḐⱘℶ ԡˈ 䙉 Ѹ 㑾 DŽ2ǃ Ϣˈ䞣 㗠㸠㵡䌘㵡 Ѹ 䳔㽕 䌘㗙 ЎЄ ⱘ 䌘㒣偠 䕗 ⱘ亢䰽 㛑 ˈ䇋 䌘㗙ḍ 㞾䑿 Ā䞣 㗠㸠āˈ䇼 Ϣ㵡䌘㵡 Ѹ DŽ3ǃ䋺 ⊼ˈ㘨㋏ ⬙䗮㵡䌘㵡 Ϯ 䋺 Ѹ ⱘ䞡㽕 䆕ˈ䇋 䌘㗙䗮䖛Ѹ ㋏㒳 䆶 䋺 ˈ ⊼㞾䑿䋺 ˈ⹂ 㓈 ↨՟ 㣗 DŽ 䌘㗙 䳔㽕ⱏ䆄ℷ⹂ǃ ⱘ㘨㋏ ˈϔ 㘨㋏ ⦄ ˈ 㧹Ϯ䚼㘨㋏ DŽ4ǃ ⧚ 㵡䌘˄㵡 ˅㾘䖛 В ˈ䰸њ 㛑 Ⲟ ˈг 㛑 ѣ ˈ⫮㟇 ϡ㛑 㸹䎇 ⠽ⱘ ϟ㹿 ҧDŽ䇋 䌘㗙Ā ⧚ 㵡䌘˄㵡 ˅㾘āDŽ5ǃ㵡 Ѹ ĀϢӫϡ āĀ㵡 ā 㙵⼼ 㙵Ӌϟ䎠 㛑Ā㦋 āˈ 㙵ӋϞ⍼ ӮĀѣ āˈ䇋 䌘㗙䇼 Փ⫼Ā㵡 āѸ DŽѠ䚼 亢䰽 ⼎㵡䌘㵡 Ѹ Ϣ 䗮䆕 Ѹ ϡ ˈ 䋶 ˈ 䌘㗙㱑✊ Ӯ䗮䖛 㦋 䕗催ⱘ ⲞˈԚг 㛑 ⷁ 䯈 㩭 乱 DŽ 䌘㗙 Ϣ㵡䌘㵡 Ѹ 䆘Ԅ㞾䑿ⱘ㒣⌢⢊ ǃ䋶 㛑 亢䰽 㛑 ˈ 㗗㰥 䗖 Ϣℸ㉏ Ѹ DŽҢџ㵡䌘㵡 Ѹ 㛑䘛 ⱘ亢䰽 ˖1) Ϣ 䗮䆕 Ѹ ⱘ亢䰽˖㵡䌘㵡 Ѹ г ㄪ亢䰽ǃ 亢䰽ǃ䖱㑺亢䰽ǃ㋏㒳亢䰽ㄝ ⾡亢䰽DŽ2) 䖱㑺亢䰽˖ 䌘㗙 㑺 䰤⏙ ˈ Ϟ 䆕 ӋḐ⊶ 㟈 ⠽Ӌ Ϣ 㵡䌘㵡 П䯈ⱘ↨՟ԢѢ ҧ㒓ˈϨϡ㛑 ✻㑺 ⱘ 䯈ǃ 䞣䗑 ⠽ ˈ 䴶Ј ⫼ 㹿 ҧⱘ亢䰽DŽ3) ⫼䆄 亢䰽˖ 䌘㗙 ⫳䖱㑺ㄝ ˈ䆕 䖱㑺䆄 Ϟ ⲥㅵ 䰡Ԣ ⱘ 乱 催㓈 ↨՟ⱘ Ԣ DŽ4) ⥛亢䰽˖ 䌘㗙乏 㵡䌘 㵡 䌍⫼DŽ䆕 ḍ Ҏ⇥䫊㸠乕 ⱘ䞥㵡 ϔ 䌋ℒ ⥛ㄝ ㋴䇗 㵡䌘 ⥛ 㵡 䌍⥛ ˈ 䌘㗙 㛑䴶Ј㵡䌘㵡 ⱘ亢䰽DŽ5) 㞾䑿䌘ѻ 亢䰽˖ 㞾䑿 㟈 䌘ѻ㹿 䞛 䋶ѻ 㸠 ˗ 㗙 ⦄ϻ ⇥џ㸠Ў㛑 ǃ⸈ѻǃ⏙ㅫㄝ ˈ 䌘㗙 㛑䴶Ј㹿䆕 ҧǃ њ㒧㵡䌘㵡 Ѹ ⱘ亢䰽DŽ6) 䆕 亢䰽˖ ⫳㵡䌘㵡 ⱘ䆕 㣗 䇗 ǃ㓈 ↨՟䇗 ǃ ⱘ䆕 Ѹ 㒜ℶϞ ˈҹ 䆕 㹿 ⍜㵡䌘㵡 Ϯ 䌘Ḑㄝ ˈ 䌘㗙 㛑䴶Ј㹿㽕∖ њ㒧㵡䌘㵡 㑺ⱘ亢䰽DŽ7˅ ҧ䞥乱䍙䖛䋳 ⱘ亢䰽˖⬅ѢѸ 㾘 Ϣ 䰤 ˈ ҧ ˈ 䌘㗙 ҧ䞥乱˄ 䞣˅ Ѣ 䌘㗙ⱘ㵡䌘㵡 䋳 ⱘ亢䰽DŽ8) 䗮ⶹⱘ亢䰽˖䆕 ҹlj㵡䌘㵡 Ϯ NJ㑺 ⱘ䗮ⶹϢ䗕䖒 ˈ 䌘㗙 䗕䗮ⶹDŽ䗮ⶹ ˈ 㾚 㒣 㸠 䌘㗙ⱘ䗮ⶹН DŽ 䌘㗙 䆎 ԩ⾡ ≵ 䗮ⶹˈ䛑 㛑䴶Ј ⫼䋺 㹿䆕 ҧⱘ亢䰽DŽ9) 䌘 ϶ ⊘ⓣⱘ亢䰽˖ 䌘㗙 ㅵ ⫼䋺 ǃ䑿ӑ䆕ӊ Ѹ ⷕㄝ䌘 ˈ 㒭ҪҎՓ⫼䗴 ⱘ ⬅ 䌘㗙 DŽ10˅㋏㒳 䱰ⱘ亢䰽˖ ㋏㒳 䱰ǃ䗮䆃 䱰ǃ⬉ 䱰ㄝ䗴 Ѹ 䕀䋺㋏㒳䴲ℷ 䖤㸠 ˈ 㛑 㟈 䌘㗙 ⊩ℷ Ѹ ǃ ⠽ϡ㛑 䎇乱 Ѹǃ䌘䞥 ⊩䕀䋺ㄝ亢䰽DŽϞ䗄 ⼎џ乍ҙЎ В 䋼ˈ 㛑䆺 㵡䌘㵡 Ѹ ⱘ 亢䰽 㛑 Ϟ 䆕ӋḐⱘ ㋴ˈ ⾡亢䰽ⱚ 㛑Ӯ㒭 䌘㗙 㒣⌢ DŽ 䌘㗙 Ϣ㵡䌘㵡 Ѹ ˈ 䅸ⳳ䯙䇏Ⳍ Ϯ 㾘 lj㵡䌘㵡 Ϯ NJ ℒˈ 㵡䌘㵡 Ѹ Ϯ ⱘ㾘 乏 њ㾷 ˈ ⹂ 㞾 ⱘ亢䰽䆘ԄϢ䋶 ˈ䙓 Ϣ㵡䌘㵡 Ѹ 㗠䙁 䲒ҹ ⱘ DŽϝ䚼 ⸔ⶹ䆚ϔǃ 䆚1ǃ㵡䌘㵡 Ѹ㵡䌘㵡 Ϯ 䌘Ḑⱘ䆕 կ ⠽ˈ 䌘䞥ф Ϟ 䆕 ˄㵡䌘Ѹ ˅ Ϟ 䆕 ˄㵡 Ѹ ˅ⱘ㸠ЎDŽ2ǃ㵡䌘㵡 Ѹ Ϣ 䘡䆕 Ѹ ⱘҹ 䌘䞥 䆕 ˖ 乘⌟䆕 ӋḐ 㽕Ϟ⍼㗠 ≵ 䎇 ⱘ䌘䞥 ˈ ҹ 䆕 䌘䞥ф 䆕 ˗乘⌟䆕 ӋḐ 㽕ϟ䎠 ҹ 䆕 䆕 DŽ˄ 䗮䆕 Ѹ ˈ ф 䆕 ˈ 乏џ 䎇乱䌘䞥˗䆕 ӋḐϟ䎠 ϡ㛑㦋 DŽ˅䳔㽕 ⠽˖ Ϣ䆕 П䯈䰸 ф ⱘ ㋏ ˈ䖬 䌘䞥 䆕 ⱘ 䌋 ㋏ˈ ℸ䳔㽕џ ҹ⦄䞥 䆕 ⱘ 䆕 Ҭϔ ↨՟ⱘ 䆕䞥ˈ 㵡䌘ф ⱘ䆕 㵡 䌘䞥ѸҬ䆕 ˈЎ ⠽DŽ˄ 䗮䆕 Ѹ ˈ Ϣ䆕 П䯈 ф ⱘ ㋏ˈ ℸϡ䳔㽕 䆕 կ DŽ˅Ѹ 䆕 㣗 䰤˖ 㛑ф 䆕 ⱘ䆕 DŽ˄ 䗮䆕 Ѹ ˈ ҹф 䆕 Ѹ Ϟ Ѹ ⱘ䆕 DŽ˅Ѹ 䰤 䰤˖ 㵡䌘㵡 㑺 䰤˄Ⳃ 䭓Ў6Ͼ ˅ 㵡䌘㵡 䰤˄Ⳃ 䭓Ў2 ˅ⱘ䰤 DŽ˄ 䗮䆕 Ѹ ˈ 䌘㗙 ҹḍ 㞾䑿ⱘ 䰤 DŽ˅Ⲝѣ ˖⬅Ѣ 䌘䞥 䆕 ⱘ 䌋 ㋏ˈ ⱘ 䌘 Ⲟ ѣ ⱘ 㛑Ӯ㹿 ˗ ѣ 䕗 䰸њѣ 䞥П ˈ⫮㟇䖬㽕 䖬乱 䋳 DŽ˄ 䗮䆕 Ѹ ˈ ⱘ 䌘 Ⲟ ѣ ϡ 㛑䍙䖛 䞥DŽ˅3ǃ㵡䌘㵡 ⱘ䌍⫼Ѹ 䌍⫼˖Ϣ 䗮䆕 Ѹ Ⳍ ˈЏ㽕ЎþѸ Է䞥ÿ þ 㢅ÿㄝ˗䌍⫼˖Џ㽕Ўþ㵡䌘 ÿ þ㵡 䌍⫼ÿㄝ˗Ҫ䌍⫼˖Џ㽕Ўþ㵡䌘㵡 乱 ⫼䌍ÿ˄Ⳃ Ё 䆕 ˅ㄝDŽ4ǃ ⫼䆕 䋺㵡䌘㵡 Ѹ ϧ⫼ⱘ䆕 䋺 ˈ ϔ 䆕 Ѹ ⱘ ⫼䆕 䋺 㛑 ϔϾ˗ ϔ ӊϟˈ ҹ ⦄Ϣ 䗮䆕 䋺 П䯈䖯㸠䆕 䕀DŽ5ǃ ⫼䌘䞥䋺㵡䌘㵡 Ѹ ϧ⫼ⱘ䌘䞥䋺 ˈ ⫼䌘䞥䋺 㛑 ϔϾ˗ ϔ ӊϟˈ ҹ ⦄Ϣ䫊㸠㒧ㅫ䋺 ˄䫊㸠 ˅П䯈䖯㸠䌘䞥 䕀DŽ6ǃĀ㵡 Ӌāⱘ㾘Ā㵡 Ӌāϡ ԢѢ䆹㙵⼼ⱘ 䖥 ѸӋˈ Ў DŽѠǃ 䆕 ǃ ⱘ䆕1ǃ 䆕 ˄ 䆕䞥䆕 ˅ҹ 䕀 ⫼䆕 䋺 ⫼䆕 䋺 Ё䖯㸠 䗮ф ⱘ䆕 ˈ⿄ 䆕䞥䆕 DŽ䆕 乏 䆕 ⱘ 䆕䞥䆕 㣗 ˈ䍙 䆹㣗 ⱘ 䗮䆕 Ѹ 㹿 㒱DŽѸ 䆕 ҹ ϡ 䇗 䆕 㣗 ㅫ⥛DŽ2ǃ ⱘ䆕ҹ㵡䌘ф 㵡 ⱘ䆕 DŽⱘ䆕 乏 䆕 ⱘ ⱘ䆕 㣗 ˈ䍙 䆹㣗 ⱘ㵡䌘㵡 㹿 㒱DŽѸ 䆕 ҹ ϡ 䇗 ⱘ䆕 㣗 DŽϝǃ 䆕䞥ǃ 䆕䞥↨՟ǃ 䆕䞥䆕 ⱘ ㅫ⥛1ǃ 䆕䞥䆕 㵡 䌘䞥 䆕 ˈ䆕 ⱘϔ ↨՟ⱘ䌘䞥Ў 䆕䞥ˈ 䆕䞥 ҹ䆕 DŽ2ǃ 䆕䞥䆕 ⱘ ㅫ⥛䆕䞥ⱘ䆕 䅵ㅫ 䆕䞥䞥乱 䆕 䖯㸠 ㅫⱘ↨⥛˄ ҹ⦄䞥Ў 䆕䞥 ˈ ҹ 乱䅵 䆕䞥䞥乱˅DŽ䆕䞥䆕 ⱘ ㅫ⥛ϔ㠀⬅Ѹ 㾘 ˈ䆕 ҹ ϡ催ѢѸ 㾘 ⱘ ⸔Ϟˈ㾘 ϡ ⱘ ㅫ⥛DŽ՟ ˖ ⫼䋺 100ϛ ⦄䞥 100ϛ ⱘ䆕 Aˈ 䆒䆕 Aⱘ ㅫ⥛Ў70%DŽ䙷Мˈ䆹 ⫼䋺 ⱘ 䆕䞥䞥乱Ў170ϛ ˄100ϛ ⦄䞥×100%+100ϛ ×70%˅DŽ3ǃ 䆕䞥↨՟䆕䞥↨՟ ѸҬⱘ 䆕䞥Ϣ㵡䌘㵡 Ѹ 䞥乱ⱘ↨՟ˈ ԧ Ў㵡䌘 䆕䞥↨՟ 㵡 䆕䞥↨՟DŽⳂ 䆕 Ѹ 㾘 ˈ㵡䌘 䆕䞥↨՟ 㵡 䆕䞥↨՟ϡ ԢѢ50%ˈ䆕 ϡ䍙䖛Ϟ䗄Ѹ 㾘 ⸔Ϟˈ 㞾㸠⹂ Ⳍ ⱘ㵡䌘 䆕䞥↨՟ 㵡 䆕䞥↨՟DŽ㵡䌘 䆕䞥↨՟˖㵡䌘 䆕䞥↨՟˙ 䆕䞥/˄㵡䌘ф 䆕 䞣×ф ӋḐ˅×100%՟ ˖ ⫼䋺 Ё 100ϛ 䆕䞥 ⫼ԭ乱ˈ 㵡䌘ф 㵡䌘 䆕䞥↨՟Ў80%ⱘ䆕 Bˈ 䆹 ⧚䆎Ϟ 㵡䌘ф 125ϛ ˄100ϛ 䆕䞥÷80%˅ⱘ䆕 BDŽ㵡 䆕䞥↨՟˖㵡 䆕䞥↨՟˙ 䆕䞥/˄㵡 䆕 䞣× ӋḐ˅×100%՟ ˖ ⫼䋺 Ё 100ϛ 䆕䞥 ⫼ԭ乱ˈ 㵡 㵡 䆕䞥↨՟Ў80%ⱘ䆕 Cˈ 䆹 ⧚䆎Ϟ 㵡 125ϛ ˄100ϛ 䆕䞥÷80%˅ⱘ䆕 CDŽ4ǃ㵡䌘˄㵡 ˅ 䆕䞥↨՟ⱘ㾘Ⳃ ˈ 㸠ⱘ㵡䌘˄㵡 ˅ 䆕䞥↨՟=1+0.5ü ⱘ䆕 ㅫ⥛˗⧚䆎Ϟˈ 㵡䌘˄㵡 ˅䞥乱= 䆕䞥/˄1+0.5ü ⱘ䆕 ㅫ⥛˅՟ ˖ ⫼䋺 䆕䞥100ϛ ˈ 䅵 ф 㙵⼼A˄ ㅫ⥛60%˅ǃ㙵⼼B˄ ㅫ⥛70%˅ǃ㙵⼼C˄ ㅫ⥛80%˅ǃ㙵⼼D˄ ㅫ⥛90%˅ˈ㦋 ⱘĀ 㵡䌘䞥乱ā Ў ˛㙵⼼A 㵡䌘䞥乱=100ϛ ÷˄1+0.5ü60%˅=111.1ϛ㙵⼼B 㵡䌘䞥乱=100ϛ ÷˄1+0.5ü70%˅=125ϛ㙵⼼C 㵡䌘䞥乱=100ϛ ÷˄1+0.5ü80%˅=142.9ϛ㙵⼼D 㵡䌘䞥乱=100ϛ ÷˄1+0.5ü90%˅=166.7ϛ⬅ҹϞ ՟ 㾕ˈф ㅫ⥛催ⱘ㙵⼼㽕↨ф ㅫ⥛Ԣⱘ㙵⼼ˈ㦋 ⱘĀ 㵡䌘䞥乱āӮ DŽ㵡 ⧚ˈ ㅫ⥛催ⱘ㙵⼼㽕↨ ㅫ⥛Ԣⱘ㙵⼼ˈ㦋 ⱘĀ 㵡 䞥乱āӮ DŽ5ǃ 䆕䞥 ⫼ԭ乱䆕䞥 ⫼ԭ乱 ⫼Ѣ 䆕䞥ⱘ⦄䞥ǃ䆕 㵡䌘㵡 Ѹ ѻ⫳ⱘ⍂Ⲝ㒣 ㅫ ⱘ 䆕䞥 乱ˈ њ㒧㵡䌘㵡 Ѹ ⫼ 䆕䞥 Ⳍ ǃ䌍⫼ⱘԭ乱DŽ䅵ㅫ Ў˖䆕䞥 ⫼ԭ乱˙⦄䞥+ ˄ 䆕䞥ⱘ䆕 × ㅫ⥛˅+ ˷˄㵡䌘ф 䆕 ˉ㵡䌘ф 䞥乱˅× ㅫ⥛˹ˇ ˷˄㵡 䞥乱ˉ㵡 䆕 ˅× ㅫ⥛˹ˉ 㵡 䞥乱ˉ 㵡䌘ф 䆕 䞥乱×㵡䌘 䆕䞥↨՟ˉ 㵡 䆕 ×㵡 䆕䞥↨՟ˉ 䌍⫼Ёˈ 㵡䌘ф 䆕 ԢѢ㵡䌘ф 䞥乱 㵡 䆕 催Ѣ㵡 䞥乱 ˈ ㅫ⥛ 100ˁ䅵ㅫDŽ՟ ˖ 㞾 ⦄䞥30ϛ ˈ 䖯㸠㵡䌘㵡 Ѹ ˈ㵡䌘ф 㙵⼼Aˈ 䞣2ϛ㙵ˈӋḐ10 ˈ㙵⼼A ㅫ⥛70%˗㵡 㙵⼼Bˈ 䞣1ϛ㙵ˈӋḐ20 ˈ㙵⼼B ㅫ⥛80%DŽ 㵡䌘˄㵡 ˅ 䆕䞥↨՟=1+0.5ü䆕 ㅫ⥛ˈ㙵⼼A㵡䌘 䆕䞥↨՟Ў˄1+0.5ü70%˅=0.8ˈ㙵⼼B㵡 䆕䞥↨՟Ў˄1+0.5ü80%˅=0.7˄ 䌍⫼ϡ䅵˅ℸ 䆕䞥 ⫼ԭ乱= 30ϛ+20ϛü20ϛü2ϛh10h0.8ü1ϛh20h0.7=0⊼˖˄⦄䞥˅+˄㵡 ⦄䞥˅-˄㵡 䞥乱˅-˄㵡䌘ф 䆕 䞥乱×㵡䌘 䆕䞥↨՟˅-˄㵡 䆕 ×㵡 䆕䞥↨՟˅1ǃ 㙵⼼AӋḐϡ ˈ㙵⼼B⬅20 Ϟ⍼ 25 ˈ 䆕䞥 ⫼ԭ乱Ў˖30ϛ+20ϛ+˄1ϛh20ü1ϛh25˅h1ü20ϛü2ϛh10h0.8ü1ϛh25h0.7= -8.5ϛ˄䋳˅⊼˖˄⦄䞥˅+˄㵡 ⦄䞥˅+˄㵡 ⍂ѣ˅-˄㵡 䞥乱˅-˄㵡䌘ф 䆕 䞥乱×㵡䌘 䆕䞥↨՟˅-˄㵡 䆕 ×㵡 䆕䞥↨՟˅2ǃ 㙵⼼BӋḐ˄20 ˅ϡ ˈ㙵⼼A⬅10 Ϟ⍼ 15 ˈ 䆕䞥 ⫼ԭ乱Ў˖30ϛ+20ϛ+˄2ϛh15ü2ϛh10˅h0.7ü20ϛü2ϛh10h0.8ü1ϛh20h0.7=7ϛ˄ℷ˅ ⊼˖˄⦄䞥˅+˄㵡 ⦄䞥˅+˄㵡䌘⍂Ⲝ˅-˄㵡 䞥乱˅-˄㵡䌘ф 䆕 䞥乱×㵡䌘 䆕䞥↨՟˅-˄㵡 䆕 ×㵡 䆕䞥↨՟˅ℸ 㒻㓁ф 㙵⼼Aˈ㦋 ⱘ 㵡䌘䞥乱Ў7ϛ÷0.8=8.75ϛℸ 㒻㓁 㙵⼼Bˈ㦋 ⱘ 㵡 䞥乱Ў7ϛ÷0.7=10ϛ⬅ҹϞ ՟ 㾕ˈ 䆕䞥 ⫼ԭ乱ⱘ ˈ ҹ㒻㓁Փ⫼ ⱘ ⫼乱 ˗ 䆕䞥 ⫼ԭ乱Ў䳊 䋳 ˈ ⫼乱 ҹ㹿Փ⫼DŽǃ㓈 ↨՟1ǃ㓈 ↨՟㓈 ↨՟ ⫼䋺 ⠽Ӌ Ϣ 㵡䌘㵡 П䯈ⱘ↨՟DŽ ˖㓈 ↨՟=˄⦄䞥+ ⫼䆕 䋺 䆕 ˅/(㵡䌘ф 䞥乱+㵡 ˇ 䌍⫼ ) h100% ˈ Ё˖㵡 =㵡 䞣h Ӌ՟ ˖ ⫼䋺 ⦄䞥10ϛ ˈ㵡䌘ф 㙵⼼Aˈ 䞣1ϛ㙵ˈӋḐ10 ˗㵡 㙵⼼Bˈ 䞣0.5ϛ㙵ˈӋḐ20 DŽ˄ 䌍⫼ϡ䅵˗ 䆒乬Ё ՟ⱘ㵡䌘 䆕䞥↨՟ 㵡 䆕䞥↨՟ヺ 㾘 ⱘ㽕∖DŽ˅ℸ ⫼䋺 ⦄䞥 Ў˖20ϛ ˄10ϛ +0. ϛh20 ˅㵡䌘ф 䞥乱Ў˖10ϛ ˄1ϛh ˅㓈 ↨՟Ў˖˄20ϛ +1ϛh ˅r˄ ϛ+0.5ϛh20 ˅˄ ˅㓈 ↨՟䰡Ԣⱘ ˖$ǃ 㙵⼼AӋḐϡ ˈ㙵⼼BϞ⍼ 25 ˈℸ 㓈 ↨՟Ў˖˄20ϛ +1ϛh ˅r˄ ϛ+0.5ϛh25˅%ǃ 㙵⼼Aϟ䎠 8 ˈ㙵⼼BϞ⍼ 25 ˈℸ 㓈 ↨՟Ў˖˄20ϛ +1ϛh ˅r˄ ϛ+0.5ϛh25˅˄ ˅㓈 ↨՟ 催ⱘ ˖$ǃ 㙵⼼AϞ⍼ 15 ˈ㙵⼼BӋḐϡ ˈℸ 㓈 ↨՟Ў˖˄20ϛ +1ϛh ˅r˄ ϛ+0.5ϛh20˅%ǃ 㙵⼼AϞ⍼ 15 ˈ㙵⼼Bϟ䎠 15 ˈℸ 㓈 ↨՟Ў˖˄20ϛ +1ϛh ˅r˄ ϛ+0.5ϛh15˅&ǃ 㙵⼼$ǃ㙵⼼%ӋḐ ϡ ˈ⫼⦄䞥 䖬 ϛ 㵡䌘˄ ф 䖬 ϛ ˅ ˈℸ 㓈 ↨՟Ў˖˄20ϛ 8ϛ+1ϛh ˅r˄ ϛ+0.5ϛh20 ϛ˅⬅ҹϞ ՟ 㾕ˈ㵡䌘ф 㙵⼼ 㵡 㙵⼼ⱘӋḐ ⫳ ˈӮՓ㓈 ↨՟ ⦄䰡Ԣ 催ⱘ ˗䗮䖛 䖬㵡䌘 㵡 ˈ ҹ 催㓈 ↨՟DŽ2ǃ ҧ㒓ǃ䄺 㒓ҧ㒓 㓈 ↨՟ⱘ Ԣ ˈ㑺 Ў130%˗䄺 㒓 㓈 ↨՟ⱘ ⬠䰤ˈ㑺 Ў150%DŽ䆕 ҹ ҧ㒓ǃ䄺 㒓ⱘ 䖯㸠䇗 ˗㓈 ↨՟䖒 ԢѢ ҧ㒓 ˈ Ӯ䴶Ј ҧⱘ亢䰽˗ Ѣ ҧ㒓ǃ䄺 㒓ǃ ҧⱘ䇈 ˈ 㾕Ā 䚼 䗮ⶹǃ䗑 䆕䞥 ҧāDŽ3ǃ ⦄䞥ǃ 䕀䆕 ⱘ㓈 ↨՟㓈 ↨՟䍙䖛300% ˈ ⦄䞥ǃ 䕀䆕 ˈ ⦄䞥ǃ 䕀䆕 㓈 ↨՟ϡ ԢѢ300%DŽ⦄䞥 ⦄䞥Ң ⫼䌘䞥䋺 䕀 䫊㸠㒧ㅫ䋺 ˄䫊㸠 ˅ ˈ 䫊㸠ッ ˗ 䕀䆕 䆕 Ң ⫼䆕 䋺 䕀 䗮䆕 䋺 DŽѨǃ㵡䌘㵡 ⱘ 䖬1ǃ 䖬㵡䌘ⱘ ⊩˄1˅ҹ 䆕 ℒ 䖬˄ 䖬ℒ˅˗˄2˅ҹ⦄䞥 䖬˄Ⳉ 䖬ℒ˅DŽ2ǃ 䖬㵡 ⱘ ⊩˄1˅ҹⳌ ⱘ䆕 䖬˄Ⳉ 䖬 ˅˗˄2˅ҹф䖯Ⳍ ⱘ䆕 䖬˄ф 䖬 ˅DŽ3ǃ Ҫ㵡 ⱘ䆕 ⦄㒜ℶѸ ǃ Ѹ ǃ䭓 ⠠ ⊩ Ѹㄝ ˈ 㾘 ҹ⦄䞥 䖬 㵡䆕 DŽǃ⡍⅞џ乍ⱘ ⧚1ǃ 䆕䞥ⱘ Ӌ䆕 㣗 ㅫ⥛䖯㸠䇗 䇗 㒧 䗮䖛 ǃⷁ ǃ䚂ӊㄝ 䗮ⶹ 䌘㗙˗䇗 䞡 䅵ㅫ ⱘ ⠽Ӌ ˈ ⫼䋺 ⱘ㓈 ↨՟ԢѢ ҧ㒓 ˈ 㑺 䯈 䗑 ⠽DŽ2ǃ ḍ 䰙 Ӯ䇗 䆕䞥↨՟Ϣ䄺 㒓ǃ ҧ㒓 ˈ䇗 ⱘ 㸠DŽ3ǃ ḍ 䆕 Ѹ ⱘ㾘 ⱘ䆕 䖯㸠䇗 䇗 㒧 䗮ⶹ DŽ 䆕 㹿䇗 ⱘ䆕 㣗 ˈ ϸϾѸ 䖬䆹䆕 ѻ⫳ⱘ ˈњ㒧Ⳍ ⫼Ѹ ˗ 㛑 㾘 䰤 њ㒧Ⳍ ⫼Ѹ ⱘˈ 䞛 ҧ DŽ4ǃ 䭓 ⠠ㄝ ⊩ ӋḐⱘ䆕 ˈ 㗗 䞥Ԅ Ԅ 䞡 䅵ㅫⳌ ⱘ㓈 ↨՟DŽ5ǃ 㵡䌘ф 㵡 ⱘ䆕 Ѹ ˈϨѸ 㵡䌘㵡 П ⱘˈ䆹ヨ㵡䌘㵡 ⱘ 䰤乎 㟇Ѹ ˈ 乎 䯈䅵ㅫ㵡䌘 㵡 䌍⫼DŽ г ҹ 䞛 ⦄䞥 䖬 DŽ6ǃ 㵡䌘ф 㗙㵡 ⱘ䆕 乘 㒜ℶϞ ˈϨ Ѹ 㵡䌘㵡 П ⱘˈ 㒜ℶϞ 䖯㸠Ѹ ⱘϸϾѸ 䖬䋳 ˈњ㒧Ⳍ ⫼Ѹ DŽ 㾘 䰤 䖬䋳 ˈ 䞛 ҧ DŽ7ǃ 㵡 㸠Ҏ䆕 㹿 Ў Ҫ 㸠Ҏ䆕 ˈ 㒜ℶϞ ℒ ˈ 䖯㸠Ѹ ⱘϸϾѸ 䖬䋳 ˈњ㒧Ⳍ ⫼Ѹ DŽ 㾘 䰤 䖬䋳 ˈ 䞛 ҧ DŽ8ǃ 㵡 㸠Ҏ䆕 㹿㽕㑺 䌁 㒜ℶϞ ⱘˈ 㒜ℶϞ ℒ ˈ 㽕㑺 䌁 䖯㸠Ѹ ⱘϸϾѸ 䖬䋳 ˈњ㒧Ⳍ ⫼Ѹ DŽ 㾘 䰤 䖬䋳 ˈ 䞛 ҧ DŽ9ǃ ⫼䆕 䋺 䆄䕑ⱘ Ⲟ㹿㒻 ǃ䋶ѻ 䕀䅽ㄝ⡍⅞ ϟˈ Ⳍ ⲞҎ 㽕∖ 㾘 䰤 䖬 ˈњ㒧Ⳍ ⫼Ѹ DŽϗǃ Ⲟ ⧚ǏҹϟⳌ 䅵ㅫҹþЁ 䆕 ÿ㙵⼼˄ҷⷕ600030˅Ў ՟䇈 ˈⳌ ⲞЎ 䆒ˈҙЎ䇈 Ⳍ Ⲟ ˈկ д⧚㾷 㗗ǐ1ǃ ⫼䆕 䋺 ⱘ㙵⼼ ⫳䗕㙵ǃ 㑶ǃ䜡㙵 ˈ 䆹 ḋ ⧚˛˄Ϣ 䗮䆕 䋺 ⱘ ⧚ Ⳍ ˅˄1˅䗕㙵 䕀 㙵 ˈḍ 䗕㙵 䕀 㙵 ⱘ↨՟ˈ 䰸 ˈⳌ ⫼䆕 䋺 㙵⼼ⱘ 䞣˗⦄䞥 㑶 ˈḍ ⦄䞥 㑶ⱘ↨՟ˈ 䰸 ˈⳌ ⫼䌘䞥䋺 ⱘ䌘䞥 乱DŽ՟˖ ⫼䋺 㙵⼼ĀЁ 䆕 ā˄ҷⷕ600030˅1ϛ㙵ˈ 䜡 ḜЎĀ10㙵䗕2㙵䕀 8㙵ˈ⌒ ⦄䞥㑶 5 ˄ ˅āˈ䰸 䰸 ˈ ⧚ ϟ˖ĀЁ 䆕 ā㙵⼼ 䞣 䅵Ў˖1ϛ㙵ˇ1ϛ㙵h˄0.2+0.8˅=2ϛ㙵˗䌘䞥 乱 ˖1ϛ㙵h0.5 =5000 ˗˄2˅ 䖯㸠䜡㙵ǃ ǃ䜡 㙵ǃ䜡 䆕ǃ 㸠 䕀 ˈ䰸 ˈⳌ ⫼䆕 䋺 㙵ϰⱘӬ 䅸䌁 ˈ ҹ 㸠ՓӬ 䅸䌁 DŽ՟˖ ⫼䋺 㙵⼼ĀЁ 䆕 ā˄ҷⷕ600030˅1ϛ㙵ˈ 䜡 ḜЎĀ10㙵䜡3㙵ˈ䜡㙵Ӌ↣㙵15 āˈ ⧚ ϟ˖⫼䋺 䰸 ˈӮ ĀЁ 䆕 A1䜡āⱘӬ 䜡㙵 ˗ĀЁ 䆕 A1䜡ā˄ҷⷕ700030˅ⱘ 䞣Ў˖1ϛ㙵h0.3=3000㙵˗䜡㙵 ҹ15 ⱘӋḐ䌁ф3000㙵ĀЁ 䆕 A1䜡āⱘӬ DŽ2ǃ㵡 㙵⼼ˈ䖭 䆹㙵⼼⌒ ⦄䞥㑶 ǃ⌒ 㑶㙵 䕀 㙵 ǃ 㙵ǃ 㸠 䕀 ǃ 㸠 䆕ǃ⌒ 䆕 䖯㸠䜡㙵ˈ 㙵ϰ 䅸䌁 Ӭ ˈ ⧚ ѯ˛ϸ⾡ ⧚ ˖˄ ˅ њ㒧㵡 㑺ˈ Ⲟⱏ䆄 П 䖬㵡 㙵⼼˄ф 䖬 Ⳉ 䖬 ˅˗ ˄ ˅ њ㒧 㑺DŽ 㵡 ⱘ㙵⼼ Ⲟ ⫳ˈ 㽕 㵡 䆕 ⱘ䆕 䖯㸠Ⳍ ⱘ㸹 ˈ ϞӬ 䞛 Ā⦄䞥㸹 āⱘ ˄þ㙵⼼㑶 ÿ䞛 þ㙵⼼㸹 ÿⱘ ˅DŽǃ㵡 㙵⼼ˈ䖬≵ 䖬㙵⼼ˈ䖭 䆹㙵⼼⦄䞥 㑶ˈ ԩ㸹 ˛㑶 ˈ 㽕ҹ⦄䞥 㸹 ⦄䞥㑶 ˄㵡 㙵⼼ 䰙 ˅ˈ䆕 Ң ⫼䌘䞥䋺 Ё 䰸Ⳍ 乱ⱘ⦄䞥˗ ⫼䌘䞥䋺 Ё⦄䞥ԭ乱ϡ䎇ⱘˈℒ䚼 㵡䌘 ⥛䅵 DŽ՟˖ 㵡 㙵⼼ĀЁ 䆕 ā˄ҷⷕ600030˅1ϛ㙵ˈ䖬≵ 䖬ˈ䖭 䜡 ḜĀ10㙵⌒⦄䞥㑶 5 ˄ ˅āˈ⦄䞥㑶 Ў1 8 ˗ 䆕 㵡䌘 ⥛Ў10%ˈ ⫼䌘䞥䋺 ԭ⦄䞥2000 ˈ 㸹 ϟ˖㑶 1 8 ˈ䆕 Ң ⫼䌘䞥䋺 䰸 ԭ⦄䞥2000 ˈϡ䎇䚼 Ў3000 ˄1ϛ㙵h0.5 ü2000 ˅˗3000 ⱘℒ 10%ⱘ ⥛↣ ⫼䌘䞥䋺 䅵 ˗↣ 䅵 乱Ў3000h10%r360=0.83 ˈⳈ㟇 䖬ℒ 䅵 .ǃ㵡 㙵⼼ˈ䖬≵ 䖬㙵⼼ˈ䖭 䆹㙵⼼⌒ 㑶㙵 䕀 㙵 ˈ ԩ㸹 ˛ 䰸 䰸 ˈ 䆕 䰙㵡 䞣 ˄ Ў㵡 䆕 䰙 㑶㙵˅ˈ 䳔㽕 䖬ⱘ㙵⼼ 䞣 ˗䞛 ⱘ Ā㙵⼼㸹 āⱘ DŽ՟˖ 㵡 㙵⼼ĀЁ 䆕 ā˄ҷⷕ600030˅1ϛ㙵ˈ䖬≵ 䖬ˈ䖭 䜡 ḜĀ10㙵䗕2㙵䕀 8㙵āˈ䰸 䰸 Ў1 8 ˈ 㸹 ϟ˖䰸 䰸 1 8 ˈ ⫼䆕 䋺 ⱘĀЁ 䆕 ā㵡 䋳 ⬅1ϛ㙵 Ў2ϛ㙵Ǐ㵡 䆕 䰙 㑶㙵Ў1ϛ㙵h(0.2+0.8)=1ϛ㙵˅ǐˈ 㵡 ˈ䳔㽕 䖬ⱘĀЁ 䆕 ā㵡 ⬅1ϛ㙵 Ў2ϛ㙵DŽǃ㵡 㙵⼼ˈ䖬≵ 䖬㙵⼼ˈ䖭 㙵⼼ 㙵 㸠 䕀 ǃ 㸠 䆕ˈ 㙵ϰ Ӭ 䅸䌁 ˈ ԩ㸹 ˛㙵ǃ 䕀 ǃ 䆕Ϟ 佪 Ѹ Ӌ催Ѣ 㸠䅸䌁ӋḐ ˈ㸹 䞥乱 ✻Ϟ 佪 Ѹ ӋϢ 㸠䅸䌁ӋḐП Ьҹ 䜡 ⱘ䆕 䞣䅵ㅫˈҢ ⫼䌘䞥䋺 Ё 䰸Ⳍ 乱ⱘ⦄䞥˗⦄䞥ԭ乱ϡ䎇ⱘˈℒ䚼 㵡䌘 ⥛䅵 DŽ ˖㸹 䞥乱=˄ 㙵Ϟ 佪 Ѹ Ӌü 㸠䅸䌁ӋḐ˅h 䜡 䆕 䞣Ā 㙵ā՟˖ 㵡 㙵⼼ĀЁ 䆕 ā˄ҷⷕ600030˅1ϛ㙵ˈ䖬≵ 䖬ˈ䖭 㙵 ḜĀ ⼒Ӯ 10ғ㙵˄ϡ䍙䖛10ғ㙵˅ˈ ӋḐ25 ˈ 㗕㙵ϰӬ 䜡 ˈ䜡 ⱘ↨՟Ў1˖0.5ā˗ 㙵Ϟ Ў1 8 ˈ 㙵Ϟ 佪 Ѹ ӋЎ27 ˈ 㸹 ϟ˖䆕 㙵Ϟ 1 8 Ң ⫼䌘䞥䋺 䰸㸹 䞥乱˗䜡 䆕 䞣=1ϛ㙵h0.5=5000㙵˗㸹 䞥乱=˄27ü25˅h5000㙵=1ϛ ˗˄ 㸠 䕀 ǃ 㸠 䆕 ˈ㗕㙵ϰ Ӭ 䅸䌁 ⱘˈ ✻þ 㙵ÿ՟˅ ǃ㵡 㙵⼼ˈ䖬≵ 䖬㙵⼼ˈ䖭 㙵⼼⌒ 䆕ˈ 㙵ϰ Ӭ ˈ ԩ㸹 ˛ҹ⦄䞥 䖯㸠㸹 DŽ㸹 䞥乱 ✻ 䆕Ϟ 佪 Ѹ ӋЬҹ 䜡 䆕 䞣䅵ㅫˈҢ ⫼䌘䞥䋺 Ё 䰸Ⳍ 乱ⱘ⦄䞥˗⦄䞥ԭ乱ϡ䎇ⱘˈℒ䚼 㵡䌘 ⥛䅵 DŽ ˖㸹 䞥乱= 䆕Ϟ 佪 Ѹ Ӌh ⌒ 䆕 䞣՟˖ 㵡 A 㙵⼼1ϛ㙵ˈ䖬≵ 䖬ˈ䖭 ḜĀA ⌕䗮㙵ϰ⌒ 䅸㙵 䆕ˈ ⌕䗮㙵㙵ϰ↣10㙵㦋2ӑ䅸㙵 䆕āˈ 䆕Ϟ Ў1 8 ˈ Ѹ Ӌ2.8 ˈ 㸹 ϟ˖䆕 䆕Ϟ 1 8 Ң ⫼䌘䞥䋺 䰸㸹 䞥乱˗⌒ 䆕 䞣=1ϛ㙵h0.2=2000㙵˗㸹 䞥乱=2.8h2000=5600 ˗ǃ㵡 㙵⼼ˈ䖬≵ 䖬㙵⼼ˈ䖭 㙵⼼䜡㙵ˈ 㙵ϰ 䜡㙵 ˈ ԩ㸹 ˛ ҹ⦄䞥 䖯㸠㸹 ˈ䜡㙵䰸 ˈ䆕 Ң ⫼䌘䞥䋺 Ё 䰸Ⳍ 乱ⱘ⦄䞥˗⦄䞥ԭ乱ϡ䎇ⱘˈℒ䚼 㵡䌘 ⥛䅵 DŽ䜡㙵㸹 䞥乱ⱘ䅵ㅫ ˖ 䜡㙵㸹 䞥乱= 㵡 䞣h( ӋḐ-䜡㙵䰸 ӋḐ)Ё˖ ӋḐ 䜡㙵ⱏ䆄 ⱘ ⲬӋḐ˗䜡㙵䰸 ӋḐ˖ ⧚䆎䜡㙵䰸 ӋḐϢ䜡㙵䰸 Ѹ Ӌϸ㗙П䯈 ԢDŽ⧚䆎䜡㙵䰸 ӋḐ=˄ ӋḐ+䜡㙵↨՟h䜡㙵Ӌ˅/(1+䜡㙵↨՟) 䜡㙵䰸 Ң ⫼䌘䞥䋺 Ё 䰸Ⳍ 乱ⱘ⦄䞥DŽ ⫼䌘䞥䋺 Ё⦄䞥ԭ乱ϡ䎇ⱘˈ 䚼 ✻㵡䌘 ⥛䅵 DŽ՟˖ 㵡 㙵⼼ĀЁ 䆕 ā˄ҷⷕ600030˅1ϛ㙵ˈ䖬≵ 䖬ˈ䖭 䜡㙵 ḜĀ ԧ㙵ϰ䜡 㙵ӑˈ↣10㙵䜡3㙵ˈ䜡㙵Ӌ↣㙵15 ā˗䜡㙵㙵 ⱏ䆄 Ў1 8 ˈ 㙵⼼ ⲬӋЎ27 ˈ䜡㙵䰸 Ў1 9 ˈ Ѹ ӋЎ25 ˈ 㸹 ϟ˖⧚䆎䜡㙵䰸 ӋḐ=˄27+0.3h15˅r˄1+0.3˅=24.23䜡㙵䰸 Ѹ Ӌ25 催Ѣ⧚䆎䜡㙵䰸 ӋḐ24.23 ˈ䜡㙵䰸 ӋḐ ⧚䆎䜡㙵䰸 ӋḐDŽ䜡㙵㸹 䞥乱=1ϛ㙵h˄27ü24.23˅=2.77ϛ䜡㙵䰸 Ѹ ӋЎ24 ˈ ԢѢ⧚䆎䜡㙵䰸 ӋḐ24.23 ˈ䜡㙵䰸 ӋḐ 䜡㙵䰸 Ѹ Ӌ24 ˈ 㸹 ϟ˖䜡㙵㸹 䞥乱=1ϛ㙵h˄27ü24˅=3ϛǃЁ 䆕 㵡䌘㵡 㾘Ⳍǃ ԧ 㵡䌘ф 㙵⼼ⱘ ϡ 䍙䖛䆹㙵⼼⌕䗮 ⱘ ˗ǃ ԧ 㵡 㙵⼼ⱘ ϡ 䍙䖛䆹㙵⼼⌕䗮 ⱘ ˗ǃ ԧ Ѹ ⠽Ё 㙵⼼ⱘ ϡ 䍙䖛䆹㙵⼼ ⱘ ˗ǃ ϔ 㵡䌘 㾘ϡ䍙䖛 㵡䌘 乱 ⱘ ˗ǃ ϔ 㵡 㾘ϡ䍙䖛 㵡 乱 ⱘ ˗ǃ ϔ 㵡䌘㾘ϡ 䍙䖛 䌘 ⱘ ˗ǃ ϔ 㵡 㾘ϡ 䍙䖛 䌘 ⱘ ˗ǃ ϔ 㵡䌘ф 㙵⼼ ϡ 䍙䖛 㵡䌘㾘Ϟ䰤ⱘ ˗ǃ ϔ 㵡 㙵⼼ ϡ 䍙䖛 㵡 㾘Ϟ䰤ⱘ ˗ǃ ϔ 㵡䌘ф 㙵⼼ⱘ ϡ 䍙䖛䆹㙵⼼⌕䗮 ⱘ ˗ǃ ϔ 㵡 㙵⼼ⱘ ϡ 䍙䖛䆹㙵⼼⌕䗮 ⱘ ˗ǃ ϔ Ѹ ⠽Ё 㙵⼼ⱘ 䆹㙵⼼⌕䗮 ⱘ↨՟ϡ䍙䖛 ˗ǃ ϔ ⱘ㵡䌘㵡 䋳 Ϩ ⫼䋺 䌘ѻ 䖒 䍙䖛 ϛ ˈ ⱘ ϔ䆕 ⱘӋ ϡ 催Ѣ ⫼䋺 䌘ѻ ⱘ ˗ǃ ϔ 䗮䖛㵡䌘ф Ҫ Ϣ 㘨Ҏ 㙵⼼ⱘ ϡ 䍙䖛䆹㙵⼼ ⱘ DŽ⼎˖ Ӯḍ 䰙 Ϟ䗄 䖯㸠䇗 ќҹ DŽ ⱘⳌ 㵡䌘㵡 Ѹ ϢҹϞ㵡䌘㵡 㾘 ⫳ さˈ 㒻㓁㵡䌘ф 㵡 Ӯ 䰤 DŽбǃ䆕 Ѹ 㾘Ўњ䰆㣗 㒉亢䰽ˈ䆕 Ѹ 㵡䌘㵡 Ѹ 䖯㸠ⲥ DŽ 㵡䌘㵡 Ѹ ⦄ ˈ䆕 Ѹ 㾚 䞛 ҹϟ ˖˄1˅䇗 ⱘ䆕 㣗 ˗˄2˅䇗 䆕䞥 Ӌ䆕 ⱘ ㅫ⥛˗˄3˅䇗 㵡䌘ǃ㵡 䆕䞥↨՟˗˄4˅䇗 㓈 ↨՟˗˄5˅ ⡍ ⱘ䆕 ⱘ㵡䌘ф 㵡 Ѹ ˗˄6˅ Ͼ ⱘ㵡䌘ф 㵡 Ѹ ˗˄7˅䆕 Ѹ 䅸Ў 㽕ⱘ Ҫ DŽ 䚼 㵡䌘㵡 Ϯ ⌕㵡䌘㵡 ⌕ϔǃ ⱘ䞡㽕 ⼎1ǃ 乱乱 ˖ Ϣ䆕 㑺 ⱘ 㵡 䌘䞥 䆕 䞣ⱘ Ϟ䰤ˈ䆕 ḍ 䌘䋼 ㄝ 䇗 DŽ䆹 乱 lj㵡䌘㵡 Ϯ NJ˄ҹϟㅔ⿄Ālj NJā˅Ёԧ⦄DŽ㵡䌘㵡 Ѹ Ё 䰙 㵡 䌘䞥 䆕 ⱘ 䞣ˈϢ կⱘ ⠽ ㅫ⥛ҹ 㵡䌘ф ˄㵡 ˅ⱘ ⱘ䆕 ㅫ⥛ ⴔⳈ ㋏ˈ ϔϾ 䞣ˈ ⊩ ㅒ䅶lj NJ 䅵ㅫ DŽ 䰙 ЁˈѸ 䕃ӊḍ 䋺 ⠽ ⱘ䆕 ⱘ ㅫ⥛ ӋḐˈ ✻Ѹ 㾘 ⱘ䅵ㅫ 䅵ㅫ ⱘ 㵡䌘˄ ˅䞥乱DŽ 㾕Ā 䆕䞥↨՟āҟ㒡DŽ˅2ǃ㵡䌘㵡 䰤䰤˖ 㵡䌘㵡 ⬇䇋ˈ乏㒣 䚼 ˈ⹂ 䍋ℶ ˈlj NJ 䰤 䭓ϡ 䍙䖛2 ˗㑺 䰤˖↣ヨ㵡䌘㵡 Ѹ ˄ 㑺˅ⱘ 䰤 䭓6Ͼ ˈϨϡ䍙䖛lj NJ㾘 ⱘ 䰤DŽ3ǃ㵡䌘㵡 䌍⫼⫼乱 ㅵ⧚䌍˄㵡䌘㵡 乱 ⫼䌍˅ǃ䖱㑺䞥ˈ ԧ lj NJЁ ˗ 䆕 㵡䌘 ⥛ǃ㵡 䌍⥛䖯㸠ϡ 䇗 ˈ↣ヨ㵡䌘˄㵡 ˅ⱘ 䰙 ⥛˄䌍⥛˅ҹ Ѹ ㋏㒳˄ 㔥キ˅ կⱘЎ DŽ4ǃ 䰤 ⌕䗮㙵ⱘ ǃϞ 㨷џⲥџ催㑻ㅵ⧚Ҏ ⱘ䰤㵡䌘㵡 Ϯ 䆩⚍ 䯈˖ϾҎ Ϟ 䰤 㙵ӑ˄ 㾷䰸 㾷䰸䰤 㙵ӑ˅ⱘˈ ϡ 䆹ϾҎ 㵡䌘㵡 Ѹ ⱘ⬇䇋˗Ϟ 㾷䰸䰤 㙵ӑⱘˈ 㒧䆹 䍙䖛䆹Ϟ 㙵ӑ ⱘ1%ⱘ㙵ӑˈ ϡ 䆹 㵡 Ѹ ⬇䇋˗ϾҎ ЎϞ 㨷џǃⲥџ 催㑻ㅵ⧚Ҏ ⱘˈ ϡ ϾҎ Փ⫼ ⫼䆕 䋺 ф 䆹Ϟ 㙵⼼ˈгϡ ҹ 䗮䆕 䋺 ⱘ䆹Ϟ 㙵⼼ 䆕䞥˗⫼䆕 䋺 ϡ ф ĀЁ 䆕 ā㙵⼼˄㙵⼼ҷⷕ˖600030˅ˈгϡ ҹ 䗮䆕 䋺 ⱘĀЁ 䆕 ā㙵⼼ 䆕䞥˗⬇䇋 Ϣ㵡䌘㵡 Ϯ ⬇ 㘨Ҏ ǃ ⱘ䰤 㙵ӑ˄ 㾷䰸 㾷䰸䰤 㙵ӑ˅ҹ ЎϞ 㨷џǃⲥџǃ催㑻ㅵ⧚Ҏ 䞣ㄝⳌ DŽ5ǃ Ҫ䰤ḍ ⲥㅵ Ⳍ 㾘 ˈ ⫼䋺 ϡ㛑䖯㸠 䌁Ѹ ˗ ⫼䆕 䗮 Ϯ Ѹ䰤ⱘˈ䳔џ ㅒ㕆lj Ϯ 䌘亢䰽 ⼎кNJˈ 䗮䆕 䗮 Ϯ Ѹ 䰤ⱘˈ 䳔 ㅒ㕆lj Ϯ 䌘亢䰽 ⼎кNJDŽѠǃϮ ⬇䇋 ⧚˄ϔ˅ Ѹⱘ䌘䑿ӑ䆕 ӊ˄ϾҎ ˖䑿ӑ䆕˗ ˖⊩Ҏ㧹Ϯ ✻ ⊼ ⱏ䆄䆕кǃ㒘㒛 ҷⷕ䆕 ⱏ䆄䆕ǃ⊩ ҷ㸼Ҏ䆕 к 䑿ӑ䆕 ӊǃ⊩ ҷ㸼Ҏㅒ㕆ⱘ кǃҷ⧚Ҏ˄㹿 Ҏ˅䑿ӑ䆕˅ 䆕 䋺 DŽҹϞ ӊ 乏ヺ lj㧹Ϯ䚼 ゟ䌘ѻ䋺 Ϯ 㾘 ⌕NJⱘ㾘 ˈ ⾡䆕ӊ ˈ䑿ӑ䆕 ӊҙ կ ӊ 乏Ⲫ 䆕 ⹂䅸ゴˈ կ ӊ 乏 կ ӊˈѠҷ䑿ӑ䆕 ℷǃ 䴶DŽ 䗝 Ѹⱘ䌘 ˖˄1˅ϾҎ 䆕 ˄ 䌘 ǃ㒇䆕 ㄝ˅˗˄2˅ϾҎ䌘ѻ䆕 ˄ ѻ䆕ǃ 㪘 ㄝ˅˗˄3˅ 䌘㛑 䆕 ˄Ѹ ǃ 䋺 ㄝ˅˗˄4˅ 䖬䆕 ˄䫊㸠䖬ℒ䆕 ǃ 䖬 䆕кㄝ˅˗˄5˅ ⫼䆘㑻䆕 ˗˄6˅ӕϮ䋶 ˗˄7˅ 㘨Ҏ 䇈 ㄝDŽ˄Ѡ˅ Ⳍ ⬇䇋㸼ㄝ ㅒ ⹂䅸1ǃ 㧹Ϯ䚼 ⧚Ҏ ϟˈⱏ䰚/risk/riskFin.jspˈ䖯㸠亢䰽䆘Ԅ⌟䆩ˈ ⱘlj 亢䰽䆘Ԅ NJϞㅒ ⹂䅸˗2ǃњ㾷㵡䌘㵡 Ѹ ⱘⳌ 亢䰽 ˈ lj㵡䌘㵡 Ѹ 亢䰽 ⼎кNJϞㅒ ⹂䅸˗3ǃḍ ϾҎ 䌘 ˈ lj㵡䌘㵡 Ϯ ⬇䇋㸼NJ ˈ ㅒ ⹂䅸DŽ˄ϝ˅䆒㕂 ⷕ ㄝ 䆘㑻ǃ 㒧1ǃ 䆒㕂㵡䌘㵡 Ѹ ㋏㒳ⱘѸ ⷕ 䌘䞥 ⷕ˗2ǃ˄㧹Ϯ䚼 Ѹ 䆘㑻 ˅ㄝ 䚼 䆘㑻ǃ 㒧 DŽ˄ ˅ㅒ㕆lj㵡䌘㵡 Ϯ Џ NJ ㄝ 䚼 㒧1ǃ㧹Ϯ䚼 䚼 䗕ⱘlj 㒧 䗮ⶹ㸼NJ ˈ њ㾷lj㵡䌘㵡 Ϯ NJ ϟˈ 㧹Ϯ䚼 ⧚Ҏ ϟˈ ㅒ㕆lj㵡䌘㵡 Ϯ NJ˗2ǃㄝ 䚼lj㵡䌘㵡 Ϯ NJ Ⲫゴ㒧 DŽ˄Ѩ˅ ゟ ⫼䋺 ǃ 䗮 ⫼Ѹ 䌘䞥ϝ ㅵ1ǃlj㵡䌘㵡 Ϯ NJ㒣 䚼 䗮䖛 ˈ lj㞾✊Ҏ ⫼䆕 䋺 ⬇䇋㸼NJ ˈㅒ ⹂䅸ˈ⬅㧹Ϯ䚼 ゟϞ⍋ǃ⏅ ⫼䆕 䋺 ˗Ϟ⍋ ⫼䆕 䋺 䳔 ϟϔϾѸ ⬅㧹Ϯ䚼⬇ Ѹ ˗ǃ lj ゟ ⫼䌘䞥䋺 ⬇䇋㸼NJ ˈ ㅒ ⹂䅸ˈ⬅㧹Ϯ䚼 ゟ ⫼䌘䞥䋺 ˗ǃ lj Ѹ 䌘䞥ϝ ㅵ 䆂NJˈ ㅒ ⹂䅸ˈ㧹Ϯ䚼 䗮 ⫼Ѹ 䌘䞥ϝ ㅵ˗ 㛑䗝 Ϣ 䗮ϝ ㅵՓ⫼ ϔ ㅵ䫊㸠 䫊㸠㒧ㅫ䋺 ˈЎ 䕀 䆕䞥 կ DŽ ҹϟϸ⾡ ㅵ䫊㸠 ˖Dǃ ㅵ䫊㸠 ˖ կ䫊㸠 䕧 䫊㸠䋺 ⷕˈ㧹Ϯ䚼Ў 䗮Ϯ ˗ Eǃ乘 ㅵ䫊㸠 ˖㧹Ϯ䚼Ў 乘 ㅵ䫊㸠ˈ lj Ѹ 䌘䞥ϝ ㅵ 䆂NJⱘ䫊㸠㘨ǃ 㘨ˈ ㅵ䫊㸠 ⧚ 䗮Ϯ DŽ㵡䌘㵡 Ϯ ⌕2ǃ㵡䌘㵡 Ѹ ˖a ǃ㵡䌘фb ǃ㵡3ǃ㵡䌘㵡 Ѹ 㒧a ǃЏ 㒧 Ѹb ǃ㹿 㒧 Ѹϝǃ㵡䌘㵡 Ѹ 㑺㵡䌘㵡 Ѹ ѻ⫳ⱘ 㑺ˈ Ā㵡䌘ф 䆕 ⱘ Ѹ䆄 ā Ā㵡 䆕 ⱘ Ѹ䆄 ā˗ 㗠㿔ˈ 㵡䌘㵡 ⱘ 䆄 DŽ1ǃĀ 㑺ā 䖬≵ 䖬ˈЎ ⱘ Н˖䳔 䖬˖㵡䌘䞥乱˄㵡 䞣˅ǃ㵡䌘 ˄㵡 䌍⫼˅ǃ䆕 Ѹ 㓁䌍˄䖱㑺䞥 ҪⳌ 䌍⫼˅ㄝ˗ヨ 㑺 䰤˖ 䭓Ў6Ͼ Ϩϡ䍙䖛lj NJⱘ 䰤˗њ㒧ⱘ 㑺ˈ ќҹ 㸠 ҧDŽ2ǃ㵡䌘㵡 Ѹ ㋏㒳ЁˈĀ 㑺āⱘ ㉏ ϟ˖㑺˖ ⫳ⱘ㵡䌘 㵡 Ѹ䆄 ˗њ㒧 㑺˖ 㒣 䖬ⱘ㵡䌘 㵡 Ѹ䆄 ˗њ㒧 㑺˖ 䖬ⱘ㵡䌘 㵡 Ѹ䆄 ˗ǃѸ ˄ϔ˅䗮䖛⛁㞾 㔥ϞѸ 䖯㸠㵡䌘㵡 Ѹ ˈ䗮䖛Ё 䞥㵡㔥˄˅ϟ䕑㔥ϞѸ 䕃ӊ˗˄Ѡ˅Ϣ 䗮䆕 Ѹ ϡ ˈЏ㽕 ҹϟ⌕㽕⚍˖1ǃⱏ䰚˖䗝 ĀĀ ⫼Ѹ āˈ䕧 Ā䌘䞥䋺 āǃĀѸ ⷕā Ā偠䆕ⷕā䖯 ˗ⱏ䰚 ˈѸ ⬠䴶Ӯ Ⳍ ⱘĀĀ ā ⼎˖ ѢĀ㵡䌘 ⥛āǃĀ㵡 䌍⥛āǃĀ㵡䌘 䆕䞥↨՟āǃĀ㵡 䆕䞥↨՟āǃĀ㓈 ↨՟āǃĀ 㑺 ⼎ āǃĀ㓈 ↨՟乘䄺 ⼎āㄝ ⼎DŽ2ǃⳌ 㵡䌘㵡 Ѹ 㛑˖Ā ⫼āⳂ ϟ DŽ˄1˅ 䆕 䕀˖䗝 ĀĀ 䆕 䕀āǃĀ ˄ ˅ ⫼ ā˗䕧 Ā䆕 ҷⷕāǃĀ 䕀 䞣āˈĀϟ āǃĀ⹂䅸ā DŽ䌘䞥 䕀˖䗮䖛ĀĀ䫊䆕䕀䋺ā⹂䅸 DŽ˄ Ā 䗮䫊䆕䕀䋺ā˅˄2˅㵡㵡䌘˖䗮䖛ĀĀ㵡䌘ф āˈ䕧 Ā䆕 ҷⷕāǃĀф ӋḐāǃĀф 䞣ā⹂䅸䖬㵡䌘˖aǃĀ⦄䞥䖬ℒā ˖䕧 Ā䖬ℒ䞥乱ā⹂䅸 DŽ˄䖬ℒ 䯈乎 ˈ 䖬 ⫳ 䯈 ⱘ㵡䌘DŽ˅bǃĀ 䖬ℒā ˖䕧 Ā䆕 ҷⷕāǃĀ ӋḐāǃĀ 䞣ā⹂䅸 DŽ˄䖬ℒ 䯈乎 ˈ 䖬 ⫳ 䯈 ⱘ㵡䌘DŽ˅˄3˅㵡㵡 ˖䗮䖛ĀĀ㵡 āˈ䕧 Ā䆕 ҷⷕāǃĀ ӋḐāǃĀ 䞣ā⹂䅸䖬㵡 ˖aǃĀф 䖬 ā ˖䕧 Ā䆕 ҷⷕāǃĀф ӋḐāǃĀ 䞣ā⹂䅸 DŽ˄䖬 䯈乎 ˈ 䖬 ⫳ 䯈 ⱘ㵡 DŽ˅bǃĀ⦄ 䖬 ā ˖䕧 Ā䆕 ҷⷕāǃĀ䖬 䞣ā⹂䅸 DŽ˄䖬 䯈乎 ˈ 䖬 ⫳ 䯈 ⱘ㵡 DŽ˅˄4˅Ⳍ 䆶˖ϟЎĀĀ ⫼䌘ѻ 䆶āˈ ĀĀ ⫼䌘䞥乱 āǃĀ㵡䌘 āǃĀ㵡 āDŽℸ ˈ䖬 Ҫ 䆶 㛑˖Ā 㑺ā 䆶ˈ ˖Ā 㑺 䆶āǃĀ њ㒧 㑺 䆶āǃĀ њ㒧 㑺 䆶āǃĀ 㑺∛ 䆶ā˗Ā ⱘ䆕 ā 䆶˖Ā ⱘ䆕 䆶ā˄䆕 Ѹ ⱘ˅ǃĀ 㵡䆕 䆶ā˄ ҹ㵡 䆕 ⱘ⾡㉏˅ǃĀ㵡䌘ф 䆕 䆶ā˄ ҹ㵡䌘ф 䆕 ⱘ⾡㉏˅˗Ā㵡䌘㵡 䌍⫼ 䆶ā˖Ā ⥛ 䆶ā˄ 䅵ㅫⱘ㵡䌘 ⥛ǃ㔮 䌍⥛ǃϡ ⱘ㵡 䌍⥛ㄝ˅DŽ3ǃ ⫼ ϟⱘ 䗮Ѹ 㛑˖Ā㙵⼼āⳂ ϟ ˄ ✻Ā 䗮䆕 āѸ ˅DŽѨǃ䗮ⶹǃ䗑 䆕䞥 ҧ1ǃ䗮ⶹ⫼䋺 ⱘ㓈 ↨՟ԢѢ130%ˈ Ѣ ˄T ˅䗮䖛⬉ 䚂ӊǃ ⷁ ䷇⬉䆱ⱘ 䗮ⶹ 䗑 䆕䞥DŽ⫼䋺 ⱘ 㑺 Ԛ Џ њ㒧ˈ ҹ ḋⱘ 䗮ⶹ 㞾㸠њ㒧 㑺DŽlj㵡䌘㵡 NJЁ Ѣ䗮ⶹ䗕䖒⹂䅸ⱘ㑺 ˖Łҹ䚂 䗮ⶹⱘˈҹ 㾚Ў 㒣䗮ⶹ䗕䖒DŽłҹ⬉ 䚂ӊ 䗮ⶹⱘˈҹ⬉ 䚂ӊ 㾚Ў 㒣䗮ⶹ䗕䖒DŽŃҹ ䷇⬉䆱 䗮ⶹⱘˈҹ䗮䆱 㾚Ў 㒣䗮ⶹ˗⬉䆱ϝ ⊩ 䗮 Ҏ ⱘˈҹ ϔ ⬉䆱 䯈㾚Ў 䗮ⶹ䗕䖒DŽńҹⷁ 䗮ⶹⱘˈҹⷁ 㾚Ў䗮ⶹ䗕䖒DŽŅҹ 䗮ⶹⱘˈ П ˈ㾚Ў 㒣䗮ⶹ䗕䖒DŽ2ǃ䗑 䆕䞥䳔 䗑 䆕䞥䗮ⶹ䗕䖒 ⱘϔϾѸ ˄T+1 ˅ 㾘 䗑 䆕䞥 㞾㸠 ҧˈՓ ⫼䋺 ⱘ㓈 ↨՟ 㟇150%ҹϞDŽҹ䗮䖛 ⫼䋺 䕀 ⦄䞥 䆕䞥ⱘ䆕 ㄝ 䗑 䆕䞥 ѸDŽ3ǃ ҧlj㵡䌘㵡 NJ㑺 ⱘ ϟ ⫼䋺 䖯㸠 㕂ˈҹ䖒 㵡䌘䞥 䆕 ⱘⳂⱘˈ Ў ҧDŽ⫳ ⫼䋺 㓈 ↨՟ԢѢ ҧ㒓˄130%˅Ϩ 㛑 㾘 㸹䎇 䆕䞥 㞾㸠 ҧˈ 㵡䌘㵡 㑺 Ԛ ⏙ 䋳 ˈҹ lj㵡䌘㵡 NJ㑺 ⱘ Ҫ ˈ 㸠 ҧDŽ㵡䌘㵡 Ѹ Ё ⫳䖱㑺㸠Ўⱘˈˈ 䆄 ⱘ ⫼䆄 ˈ 䗕ⲥㅵ䚼䮼 ḜDŽǃ 㒜ℶ 䫔⫳ҹϟ ˈ 㒜ℶ˖1ǃ ˗2ǃ 㒜ℶ ˗3ǃ 䖱㑺ㄝ 㒜ℶ˗4ǃ 㑺 ⱘ Ҫ DŽˈ ҹ ⬇䇋䞡 ㅒ䅶 DŽ ⧚ 㓁Ϣ 䗄⌕Ⳍ ˈԚϡ䳔 ⧚ ゟ ⫼䆕 䋺 ⫼䌘䞥䋺 㓁DŽϡ 㽕∖䞡 ㅒ䅶 ⱘˈ 㒜ℶ ⱘˈ ⏙ 䋳 䕀 ˈ ⧚䫔 㓁ˈ⊼䫔 ⫼䆕 䋺 ⫼䌘䞥䋺 䫔㵡䌘㵡 ϝ ㅵDŽ ⧚ 㓁Ϣ 䗮䆕 Ѹ Ⳍ DŽѨ䚼 㵡䌘㵡 Ⳍ ⊩ ⊩㾘 Ϣ ⱘ Н㵡䌘㵡 Ⳍ ⊩㾘 ˖2006 1 1 lj䆕 ⊩ϔⱒ Ѡ NJ2006 8 1 lj䆕 㵡䌘㵡 Ϯ 䆩⚍ㅵ⧚ ⊩NJ2006 8 1 lj䆕 㵡䌘㵡 Ϯ 䆩⚍ 䚼 NJ2006 8 21 ljϞ⍋䆕 Ѹ 㵡䌘㵡 Ѹ 䆩⚍ 㒚 NJ2006 8 21 lj⏅ 䆕 Ѹ 㵡䌘㵡 Ѹ 䆩⚍ 㒚 NJ2006 8 21 lj⏅ 䆕 Ѹ 㵡䌘㵡 Ѹ 䆩⚍Ӯ Ϯ NJ2006 8 29 lj㵡䌘㵡 䆩⚍ⱏ䆄㒧ㅫϮ 㒚 NJ2006 9 5 lj㵡䌘㵡 ℒNJ2006 9 5 lj㵡䌘㵡 Ѹ 亢䰽 ⼎к ℒNJ✻ ⊩ ǃ⊩㾘ǃ㾘ゴǃ㾘 Ⳍ Ϯ 㾘 ⱘ㾘 ˈ 䌘㗙ⱘ ϢН Џ㽕 ˖1) 䆕 կ ㉏䑿ӑ䆕 ⫼⢊ 䆕 ӊˈ Ѹⱘ ㉏ ӊǃ䌘 ǃ ⱘⳳ ǃ ⹂ ǃ ⊩ 䋳䋷DŽ Ⳍ ӊǃ䌘 ǃ ㄝ ⫳ ˈ 䗮ⶹ䆕 ˗2) 䆕 Ѹ 䆕䞥ㄝ ⠽ˈ 䇎䆹 ⠽ 㹿ϝ 䆒 ӏԩ ⱘ ˗3) ǃ䎇乱 䆕 䖬 㵡䌘䞥 䆕 ǃ㵡䌘 ǃ㵡 䌍⫼ ҪⳌ 䌍⫼ˈ ✻㾘 㔈㒇Ϣ䆕 Ѹ Ⳍ ⱘ䌍˗4) ㅵ ⫼䋺 ǃ䑿ӑ䆕ӊ Ѹ ⷕㄝ䌘 ˈϡ ⫼䋺 ǃ䑿ӑ䆕ӊǃѸ ⷕㄝ 㒭ҪҎՓ⫼ˈ ˈ⬅ℸѻ⫳ⱘ ⬅ 㞾㸠 ˗5) 䆕 ҹ ⊩ 䌘 ⢊ ǃ 㑺㛑 䖯㸠 㽕ⱘњ㾷ˈ 䆕 ✻ 㾘 ˈ ⲥㅵ䚼䮼ǃЁ 䆕 Ϯ Ӯǃ䆕 Ѹ ǃ䆕 ⱏ䆄㒧ㅫ ㄝ ԡ 䗕 㵡䌘㵡 Ѹ ǃ ⫼䆕 䋺 ⊼ 䌘 䌘 ϡ㡃ǃ䖱㑺䆄 ㄝ ҪⳌ DŽ✻ ⊩ ǃ⊩㾘ǃ㾘ゴǃ㾘 Ⳍ Ϯ 㾘 ⱘ㾘 ˈ䆕 ⱘ ϢН Џ㽕 ˖1) 㽕∖ ѸϢ㵡䌘㵡 Ϯ Ⳍ ⱘ ㉏䑿ӑ䆕 ⫼⢊ 䆕 ӊ Ⳍ 䖯㸠㾷䞞 䇈 ˗䆕 ҹ ⊩ ⱘ䌘 ⢊ ǃ 㑺㛑 䖯㸠 㽕ⱘ䇗 ˈ 乏џ ⱘ ˗2)ḍ ⱘ䌘 ⢊ ǃ ⠽Ӌ ǃ 㑺 ǃ ǃ䆕 䋶 ㄝ㓐 ㋴ˈ⹂ 䗖 䇗 ⱘ 乱 ˗3)䆕 ҹ ✻ϡ ⱘ䆕 ⱘ ㅫ⥛Ⳍ ⹂ 㵡䌘㵡 䆕䞥↨՟˗4) ⱘ Ѹ 㸠Ўˈ䆕 䖯㸠ⲥ ⲥㅵ䚼䮼ǃ䆕 Ѹ ˈ ✻ⲥㅵ䚼䮼㽕∖䞛 䰤 Ⳍ 䆕 䋺 Ѹ ㄝ ˗5) ⠽䗑 Ϣ ҧ˖ ϡ㛑 ✻㑺 ⱘ 䰤⏙ ˈ 㓈 ↨՟ԢѢ ҧ㒓ˈϨϡ㛑 ✻㑺 ⱘ 䯈ǃ 䞣䗑 ⠽ ˈ 㗙 ⦄ ⊩ 㑺 ⱘ㾷䰸 㒜ℶ 䆂 ˈ㗠 ⏙ ˈ 䆕 Ѣ ϟϔѸ 䍋 ⫼䋺 䖯㸠 ҧˈ ҧ 䌘䞥䆕 Ⳉ 㟇䆕 䋺 ⫼ҹ 䖬 䆕 DŽ ҧ 䌘䞥ǃ䆕 ҡϡ䎇ҹ 䖬Ϟ䗄 ⱘˈ䆕 㒻㓁䗑㋶˗6) 乱 ⱘ Ѣ ⫼䋺 Ёˈ 䆶˗7) կ㵡䌘㵡 Ѹ ⱘ 䋺 ˈ 䋺 Ў ㋏ⱘ䆕 ˗8) 㓈 ↨՟ԢѢ䄺 㒓 ˈҹ㑺 ⱘ䗮ⶹ 䗮ⶹ 䗑 ⠽˗9) 䆕 ⱘⳌ Ϯ 㾘 ⫳ ˈ 䗮ⶹ DŽ。