副本1--30年利率表(最新)个贷计算程序

2024首套房贷利率是多少(最新版)

2024首套房贷利率是多少(最新版)2月20日,人民银行(下称“央行”)授权全国银行间同业拆借中心公布了新一期贷款市场报价利率(LPR)。

其中,1年期LPR为3.45%,上月为3.45%;5年期以上LPR为3.95%,上月为4.2%。

5年期以上LPR较上月下降25个基点。

2024首套房贷利率是多少2月20日,中国人民银行公布新一轮LPR报价,5年期以上LPR为3.95%,下调25个基点。

此次降息后,房贷利率也将下调25个基点。

新华日报·交汇点记者获悉,江苏多地将迎来房贷利率历史最低。

公告显示,2024年2月20日贷款市场报价利率(LPR):1年期LPR为3.45%,5年期以上LPR为3.95%。

这是5年期LPR继去年6月后再次下调,5年期贷款市场报价利率为3.95%,此前为4.2%,下调25个基点。

房贷怎么计算利息?银行贷款利息计算方式:一般是按月复利计算的。

分期还款方式有两种:一种是等额本息,一种是等额本金。

具体公式如下:等额本息:每月还款金额=〔贷款本金×月利率×(1月利率)^还款月数〕÷〔(1月利率)^还款月数-1〕。

等额本金:每月还款金额=(贷款本金/还款月数)(本金—已归还本金累计额)×每月利率。

一般情况下,算利息时用到的利率公式主要有:月利率=年利率/12,日利率=年利率/360。

根据不同的还款方式,利息的算法也不一样,不过基本的算法如下:当月贷款利息=上月剩余本金贷款月利率。

当月已还本金=当月还款额-当月贷款利息。

上月剩余本金=贷款总额-累计已还本金。

房贷放款条件需要哪些1.具有合法有效的身份证明。

2.年满十八周岁,年龄加贷款年限不得超过70岁。

3.具备按时偿还贷款本息的能力。

4.遵纪守法、诚实守信,无违法行为,当前未涉及任何刑事案件或对其不利的民事案件。

5.信用良好,客户及其配偶名下贷款及贷记卡均无当前逾期,征信记录符合各产品准入要求。

个人贷款月供款计算表11.1

2,406.33 2,038.29 2,033.25 2,028.21 2,023.17 2,018.13 2,013.08 2,008.04 2,003.00 1,997.96 1,992.92 1,987.88 1,982.83 1,977.79 1,972.75 1,967.71 1,962.67 1,957.63 1,952.58 1,947.54 1,942.50 1,937.46 1,932.42 1,927.38 1,922.33 1,917.29 1,912.25 1,907.21 1,902.17 1,897.13 1,892.08 1,887.04 1,882.00 1,876.96 1,871.92 1,866.88 1,861.83 1,856.79

累计还款金额 期数 归还本金数 归还利息数 还款金额 首期 累计还款金额

期数 归还本金数 归还利息数 还款金额 首期

2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38

2,406.33 4,444.63 6,477.88 8,506.08 10,529.25 12,547.38 14,560.46 16,568.50 18,571.50 20,569.46 22,562.38 24,550.25 26,533.08 28,510.88 30,483.63 32,451.33 34,414.00 36,371.63 38,324.21 40,271.75 42,214.25 44,151.71 46,084.13 48,011.50 49,933.83 51,851.13 53,763.38 55,670.58 57,572.75 59,469.88 61,361.96 63,249.00 65,131.00 67,007.96 68,879.88 70,746.75 72,608.58 74,465.38

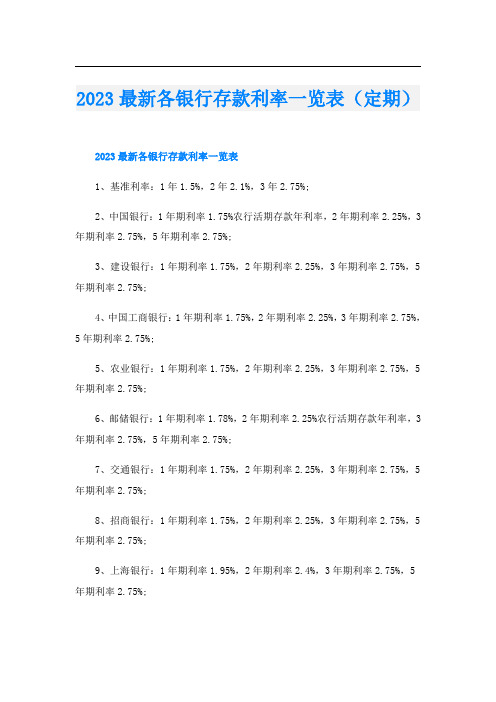

2023最新各银行存款利率一览表(定期)

2023最新各银行存款利率一览表(定期)2023最新各银行存款利率一览表1、基准利率:1年1.5%,2年2.1%,3年2.75%;2、中国银行:1年期利率1.75%农行活期存款年利率,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;3、建设银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;4、中国工商银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;5、农业银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;6、邮储银行:1年期利率1.78%,2年期利率2.25%农行活期存款年利率,3年期利率2.75%,5年期利率2.75%;7、交通银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;8、招商银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;9、上海银行:1年期利率1.95%,2年期利率2.4%,3年期利率2.75%,5年期利率2.75%;年期利率3%;11、浦发银行:1年期利率1.95%,2年期利率2.4%,3年期利率2.8%,5年期利率2.8%;12、平安银行:1年期利率1.95%,2年期利率2.5%,3年期利率2.8%,5年期利率2.8%;13、宁波银行:1年期利率2%,2年期利率2.4%,3年期利率2.8%,5年期利率3.25%;14、中信银行:1年期利率1.95%,2年期利率2.3%,3年期利率2.75%,5年期利率2.75%;15、民生银行:1年期利率1.95%,2年期利率2.35%,3年期利率2.8%,5年期利率2.8%;16、广发银行:1年期利率1.95%,2年期利率2.4%,3年期利率3.1%,5年期利率3.2%;17、华夏银行:1年期利率1.95%,2年期利率2.4%,3年期利率3.1%,5年期利率3.2%;18、兴业银行:1年期利率1.95%,2年期利率2.75%,3年期利率3.2%,5年期利率3.2%;19、北京银行:1年期利率1.95%,2年期利率2.5%,3年期利率3.15%,5年期利率3.15%;20、吉林银行:1年期利率1.95%,2年期利率2.52%,3年期利率3.3%,5年期利率3.6%;5年期利率3.25%;22、南京银行:1年期利率1.9%,2年期利率2.52%,3年期利率3.15%,5年期利率3.3%;23、江苏银行:1年期利率1.92%,2年期利率2.52%,3年期利率3.1%,5年期利率3.15%;24、齐鲁银行:1年期利率1.875%,2年期利率2.52%,3年期利率3.3%,5年期利率3.6%;25、徽商银行:1年期利率1.95%,2年期利率2.5%,3年期利率3.25%,5年期利率3.25%;26、河北银行:1年期利率2.25%,2年期利率2.73%,3年期利率3.3%,5年期利率3.3%;27、长沙银行:1年期利率2.025%,2年期利率2.835%,3年期利率3.575%,5年期利率3.705%;28、西安银行:1年期利率2.025%,2年期利率2.52%,3年期利率3.3%,5年期利率3.6%;29、重庆银行:1年期利率2%,2年期利率2.52%,3年期利率3.3%,5年期利率4.3%;30、汉口银行:1年期利率2.25%,2年期利率2.8%,3年期利率3.25%,5年期利率3.75%;31、海夏银行:1年期利率2.1%,2年期利率2.9%,3年期利率3.85%,5年期利率4%;5年期利率3.9%。

2023最新各大银行房贷利率表(一览)

2023最新各大银行房贷利率表(一览)2023最新各大银行房贷利率表1、央行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;2、工商银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;3、农业银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;4、建设银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;5、中国银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;7、招商银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;8、中信银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;9、光大银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;10、浦发银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;11、深圳发展银行:六个月(含六个月)利率是5.6%,六个月至一年(含一年)利率是6%,一至三年(含三年)利率是6.15%,三至五年(含五年)利率是6.4%,五年以上利率是6.55%,住房公积金贷款五年以下(含五年)利率是4%,五年以上利率是4.5%;率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;13、广发银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;14、华夏银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;15、民生银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;16、兴业银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;17、东亚银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;19、中国邮储蓄银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%;20、德州银行:六个月(含六个月)利率是4.35%,六个月至一年(含一年)利率是4.35%,一至三年(含三年)利率是4.75%,三至五年(含五年)利率是4.75%,五年以上利率是4.9%,住房公积金贷款五年以下(含五年)利率是2.75%,五年以上利率是3.25%。

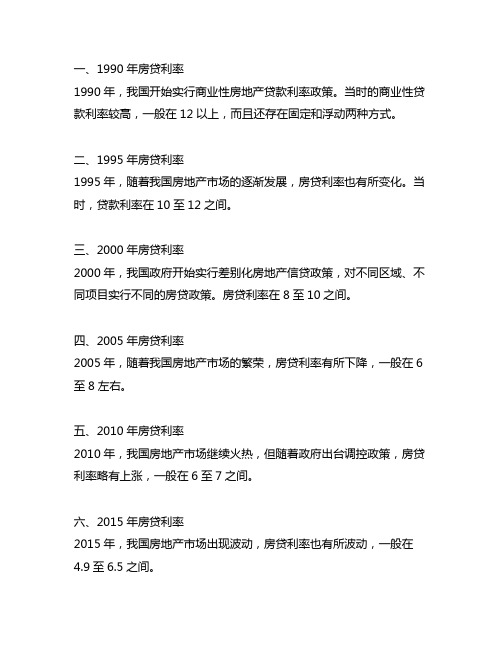

历年房贷利率表1990至2020

一、1990年房贷利率1990年,我国开始实行商业性房地产贷款利率政策。

当时的商业性贷款利率较高,一般在12以上,而且还存在固定和浮动两种方式。

二、1995年房贷利率1995年,随着我国房地产市场的逐渐发展,房贷利率也有所变化。

当时,贷款利率在10至12之间。

三、2000年房贷利率2000年,我国政府开始实行差别化房地产信贷政策,对不同区域、不同项目实行不同的房贷政策。

房贷利率在8至10之间。

四、2005年房贷利率2005年,随着我国房地产市场的繁荣,房贷利率有所下降,一般在6至8左右。

五、2010年房贷利率2010年,我国房地产市场继续火热,但随着政府出台调控政策,房贷利率略有上涨,一般在6至7之间。

六、2015年房贷利率2015年,我国房地产市场出现波动,房贷利率也有所波动,一般在4.9至6.5之间。

七、2020年房贷利率2020年,我国房地产市场受到疫情影响,房贷利率整体呈现下降趋势,一般在4.5至5.5之间。

八、利率政策调整的原因1. 经济形势变化:国家经济形势的改变会影响到房贷利率的政策调整,通常是与GDP、通货膨胀、失业率等经济指标相关联。

2. 政府调控政策:政府出台的房地产调控政策也会对房贷利率产生影响,比如对房贷额度、首付比例、购房限制等政策的调整会直接影响到房贷利率的定价。

3. 利率市场化:我国金融市场逐步实现利率市场化,而利率市场化也加大了利率浮动的可能性。

九、未来房贷利率预测随着我国金融市场的不断发展,未来房贷利率将更加市场化,变动幅度可能会更大。

在宏观经济政策的大背景下,房贷利率很难做出准确的预测,但可以看出未来趋势是继续下降。

十、结语历年房贷利率表从1990年至2020年的变化展现了我国房地产金融市场的发展历程,也反映了我国经济从计划经济向市场经济转型的脉络。

房贷利率的变化受到宏观经济政策、房地产政策等多重因素的影响,未来在市场化的趋势下,房贷利率将更加灵活多变,需要购房者密切关注政策动态,做好风险评估和规划。

2023年各银行存款利率表(最新出炉)

2023年各银行存款利率表(最新出炉)2023年各银行存款利率表一.中国工商银行:工商银行定期存款利率:1.整存整取:三个月年利率1.25%、半年年利率1.45%,一年年利率1.65%、二年年利率2.15%、三年年利率2.6%、五年年利率2.65%。

2.零存整取、整存零取、存本取息:一年年利率1.25%、三年年利率1.45%,五年年利率1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打6折。

协定存款利率:年利率0.9%。

通知存款利率:一天年利率为0.45%,七天年利率为1%。

二.中国农业银行:农业银行1.整存整取:三个月1.25%、六个月1.45%、1年1.65%、2年2.15%、3年2.6%、5年2.65%。

2.零存整取、整存零取、存本取息:1年1.25%、3年1.45%、5年1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打六折执行。

4.协定存款:0.9%。

5.通知存款:1天0.45%,七天1%。

三.中国建设银行建设银行定期存款利率:1.整存整取:三个月1.25%、六个月1.45%,一年1.65%、二年2.15%、三年2.6%,五年2.65%。

2.零存整取、整存零取、存本取息:一年1.25%、三年1.45%、五年1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打六折执行。

4.通知存款:一天0.45%、七天1.00%。

四.中国银行中国银行定期存款利率:1.整存整取:三个月1.25%、六个月1.45%、一年1.65%、二年2.15%、三年2.60%、五年2.65%。

2.零存整取、整存零取、存本取息:一年1.25%、三年1.45%、五年1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打6折。

协定存款利率:0.90%。

通知存款利率:一天0.45%、七天1.00%。

五.交通银行交通银行定期存款利率:1.整存整取:三个月1.25%、六个月1.45%、一年1.65%、二年2.15%、三年2.60%、五年2.65%。

2021人民银行贷款利率表格

2021年,人民银行发布了最新的贷款利率表格,该表格包括了各种类型的贷款以及相应的利率水平。

贷款利率是金融领域的重要指标之一,对于企业和个人来说都具有重要的意义。

以下将对2021年人民银行贷款利率进行详细介绍。

一、2021年人民银行贷款利率表格1. 个人住房贷款利率按揭贷款利率为LPR加点上浮30,最高不超过基准利率1.1倍;公积金贷款利率为基准利率。

2. 个人汽车消费贷款利率新车贷款利率为LPR加点上浮20,二手车贷款利率为LPR加点上浮40。

3. 个人经营性贷款利率经营性贷款利率为LPR加点上浮50。

4. 个人商业性消费贷款利率商业性消费贷款利率为LPR加点上浮50。

5. 个人短期经营性贷款利率短期经营性贷款利率为LPR加点上浮50。

6. 企业贷款利率一般贷款利率为LPR加点上浮50,最高不超过基准利率1.1倍;政策性贷款利率为基准利率;短期流动资金贷款利率为基准利率。

7. 个体工商户贷款利率经营性贷款利率为LPR加点上浮50。

8. 农户贷款利率农户贷款利率为基准利率。

二、2021年人民银行贷款利率表格解读1. 个人住房贷款利率个人住房贷款利率与LPR挂钩,上浮点数为30,这意味着个人购房贷款将获得相对较低的利率水平。

而公积金贷款利率则稳定在基准利率,对于有公积金贷款需求的人裙来说,利率水平相对较低。

2. 个人汽车消费贷款利率汽车消费贷款利率整体上浮较高,尤其是二手车贷款利率上浮40,这意味着购物二手车所需的贷款成本将较高。

3. 个人经营性贷款利率个人经营性贷款利率上浮50,这是基于银行对于个人经营风险的考量,风险越高,利率水平也会相应提高。

4. 企业贷款利率企业贷款利率整体上浮50,最高不超过基准利率1.1倍,这意味着企业融资成本相对较高。

政策性贷款利率稳定在基准利率,这将对政府资金倾斜的领域提供更多支持。

5. 农户贷款利率农户贷款利率稳定在基准利率,保持了相对较低的利率水平,以支持农村经济发展。

2023年房贷利率哪个银行最低(最新)

2023年房贷利率哪个银行最低(最新)2023年房贷利率哪个银行最低【1】中国建设银行①商贷:一年以内(含一年)利率为4.35%;一年至五年(含五年)利率为4.75%;五年以上利率为4.9%。

②公积金贷款:五年以下(含五年)利率为2.6%;五年以上利率为3.1%。

【2】中国工商银行①商贷:根据2022年5月人民银行公告,目前工商银行个人住房贷款利率下限调整为不低于相应期限LPR减20个基点(即下限为LPR-0.2%)。

其中,1年期LPR为3.65%,5年期以上LPR为4.3%。

②公积金贷款:5年(含)以下和5年以上基准利率分别调整为2.6%和3.1%。

【3】中国邮政储蓄银行①商贷:中国邮政储蓄银行的房贷利率是参考LPR报价的,也与申请人本身条件、信用状况有关,并无确定规定,具体以用户所在当地银行网点规定为准。

其中,1年期LPR为3.65%,5年期以上LPR为4.3%。

②公积金贷款:五年以下(含五年)利率为2.6%;五年以上利率为3.1%。

【4】中国农业银行①商贷:中国农业银行房贷利率参考LPR报价,与本人自身条件、信用状况、经济实力、工作情况等多方面因素相关。

②公积金贷款:五年以下(含五年)利率为2.6%;五年以上利率为3.1%。

【5】招商银行①商贷:6个月(含6月)利率为4.35%;6个月-1年(含一年)利率为4.35%;1年-3年(含3年)利率为4.75%;3年-5年(含5年)利率为4.75%;5年-30年(含30年)利率为4.9%。

②公积金贷款:五年以下(含五年)利率为2.6%;五年以上利率为3.1%。

房贷利率是怎么计算的一、贷款贷款是银行或其他金融机构按一定利率和必须归还等条件出借货币资金的一种信用活动形式。

广义的贷款指贷款、贴现、透支等出贷资金的总称。

银行通过贷款的方式将所集中的货币和货币资金投放出去,可以满足社会扩大再生产对补充资金的需要,促进经济的发展,同时,银行也可以由此取得贷款利息收入,增加银行自身的积累。

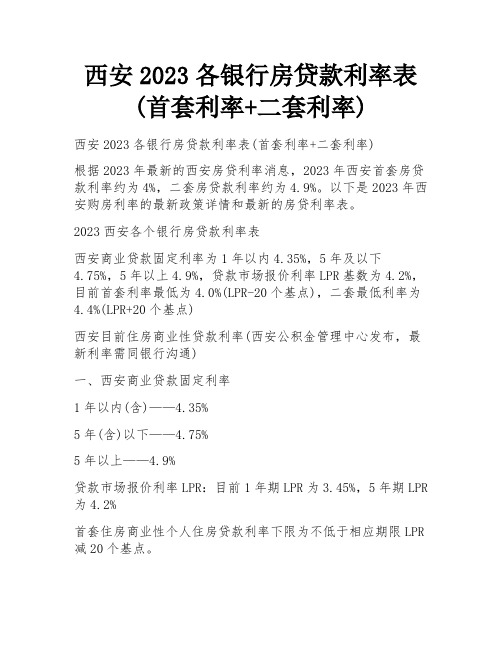

西安2023各银行房贷款利率表(首套利率+二套利率)

西安2023各银行房贷款利率表(首套利率+二套利率)西安2023各银行房贷款利率表(首套利率+二套利率)根据2023年最新的西安房贷利率消息,2023年西安首套房贷款利率约为4%,二套房贷款利率约为4.9%。

以下是2023年西安购房利率的最新政策详情和最新的房贷利率表。

2023西安各个银行房贷款利率表西安商业贷款固定利率为1年以内4.35%,5年及以下4.75%,5年以上4.9%,贷款市场报价利率LPR基数为4.2%,目前首套利率最低为4.0%(LPR-20个基点),二套最低利率为4.4%(LPR+20个基点)西安目前住房商业性贷款利率(西安公积金管理中心发布,最新利率需同银行沟通)一、西安商业贷款固定利率1年以内(含)——4.35%5年(含)以下——4.75%5年以上——4.9%贷款市场报价利率LPR:目前1年期LPR为3.45%,5年期LPR 为4.2%首套住房商业性个人住房贷款利率下限为不低于相应期限LPR 减20个基点。

二套住房商业性个人住房贷款利率下限为不低于相应期限贷款市场报价LPR利率加20个基点。

西安购房限购区域1、限购:新城区、碑林区、莲湖区、雁塔区、灞桥区、未央区、长安区、西咸新区沣东新城(不含上林街道)、高新区(不含托管的非限购区域)、经开区、曲江新区、浐灞生态区、航天基地、国际港务区。

2、不限购:西咸新区秦汉新城、泾河新城、空港新城、沣东新城上林街道、沣西新城钓台街道、大王街道,高桥街道、马王街道。

高陵区、阎良区、鄠邑区、航空基地、临潼区,高新区托管的非限购区域。

房贷利率是什么房贷利率,就是用房子在银行贷款,并按银行的利率来偿还。

中国住房贷款利率是中国央行统一制定的,各商业银行在执行时可以在一定范围内自由浮动。

中国的房贷利率并非一成不变,而是不断地变化,其表现为利率不断上升,因此,通常会将利率上调前后的数据进行对比。

房贷的办理流程是什么?1、在房地产开发商处看好房子,签订购房协议,并支付房子首付款。

历年房贷利率表1990至2020

历年房贷利率表1990至2020房贷利率是指购房者从银行贷款购买房屋时,所需要支付的利息。

随着时间的推移,房贷利率也会有所变动。

下面将会列举1990年至2020年的历年房贷利率表,以便读者了解这一时间段的房贷利率变化。

1990年是中国进行经济改革开放的重要时期,房地产行业也随之发展。

然而,在这一年,由于各种原因,房贷利率并没有被明确规定,一般来说,借款人与银行之间会根据具体情况协商利率。

1991年,中国的房贷利率开始有所规范,具体利率根据借款人的信用状况和贷款期限等因素而定。

一般来说,20%左右的利率是比较常见的。

随着房地产市场的发展,1992年房贷利率有所下降,平均利率约为18%左右。

1993年至1998年期间,中国的房贷利率维持在一个相对稳定的水平上。

由于这一时期房地产市场的发展较为缓慢,利率在16%到18%之间波动。

随着中国加入世贸组织和2008年全球金融危机的发生,房地产市场出现了明显的波动。

2009年,为了刺激房地产市场的发展,中国政府下调了房贷利率。

平均利率在7%左右,为期限较短的贷款可以享受到更低的利率。

2010年至2013年期间,房地产市场进一步升温,房贷利率有所上涨。

平均利率在7.5%到8%之间,甚至有时达到8.5%。

2014年至2016年,中国房地产市场陷入了调控阶段,房贷利率呈现下降趋势。

为了限制投资投机性购买房产,政府采取了多种政策措施,如提高贷款利率等。

平均利率在6.5%左右。

2017年至2020年,中国房地产市场再次经历了一轮调控。

政府实施了更为严格的房产限购和贷款政策,房贷利率呈现上升趋势。

平均利率在约6.5%到7%之间。

综上所述,1990年至2020年期间,中国的房贷利率经历了多次起伏和调整。

虽然每年的具体利率有所差异,但整体趋势是呈现出先上升后下降的变化。

这些变化不仅与国内经济状况和房地产市场的发展水平相关,还受到政府政策的影响。

通过对历年房贷利率的观察与分析,人们可以更好地了解房屋贷款的成本和市场动态,从而做出更明智的购房决策。

工行历年房贷利率表

工行历年房贷利率表【实用版】目录一、工行历年房贷利率表概述二、工行房贷利率的具体情况三、工行房贷利率的影响因素四、如何查询和申请工行房贷利率五、总结正文一、工行历年房贷利率表概述工商银行(简称“工行”)是中国五大国有商业银行之一,其历年房贷利率表备受关注。

房贷利率是指银行为购房者提供的贷款利率,它会影响到购房者的贷款成本和还款压力。

因此,了解工行历年房贷利率表对于打算购房的人来说十分重要。

二、工行房贷利率的具体情况根据提供的参考信息,我们可以了解到以下工行房贷利率的具体情况:1.短期贷款一年以内(含一年)的利率为 4.35%;2.中长期贷款一至五年(含五年)的利率为 4.75%,五年以上的利率为 4.90%;3.个人住房公积金贷款年利率:五年(含)以下的利率为 2.75%,五年以上的利率为 3.25%。

需要注意的是,各地工商银行会在此基础上适当上浮一定的比例,具体的利率请以当地工行为准。

三、工行房贷利率的影响因素工行房贷利率会受到多种因素的影响,例如国家政策、市场资金供求关系、经济发展状况等。

国家政策对房贷利率的影响最为直接,例如央行的利率调整、房地产调控政策等。

市场资金供求关系和经济发展状况则会影响到银行的资金成本和风险偏好,从而影响到房贷利率的水平。

四、如何查询和申请工行房贷利率要查询工行最新的房贷利率,可以关注工行官方网站、官方微信、手机银行等渠道,或者直接到当地工行网点咨询。

若要申请工行房贷,需要提供身份证、户口本、收入证明、购房合同等相关材料,具体要求请以当地工行网点为准。

五、总结工行历年房贷利率表对于购房者来说具有很大的参考价值。

在了解到工行房贷利率的具体情况后,购房者可以根据自己的需求和还款能力选择合适的贷款产品。

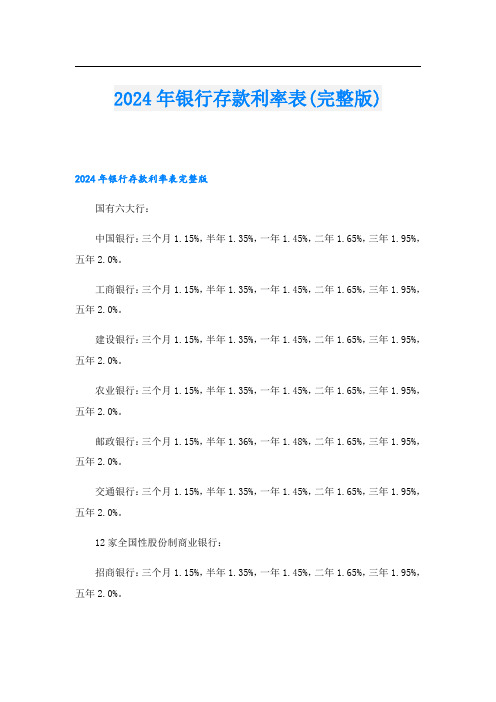

2024年银行存款利率表(完整版)

2024年银行存款利率表(完整版)2024年银行存款利率表完整版国有六大行:中国银行:三个月1.15%,半年1.35%,一年1.45%,二年1.65%,三年1.95%,五年2.0%。

工商银行:三个月1.15%,半年1.35%,一年1.45%,二年1.65%,三年1.95%,五年2.0%。

建设银行:三个月1.15%,半年1.35%,一年1.45%,二年1.65%,三年1.95%,五年2.0%。

农业银行:三个月1.15%,半年1.35%,一年1.45%,二年1.65%,三年1.95%,五年2.0%。

邮政银行:三个月1.15%,半年1.36%,一年1.48%,二年1.65%,三年1.95%,五年2.0%。

交通银行:三个月1.15%,半年1.35%,一年1.45%,二年1.65%,三年1.95%,五年2.0%。

12家全国性股份制商业银行:招商银行:三个月1.15%,半年1.35%,一年1.45%,二年1.65%,三年1.95%,五年2.0%。

华夏银行:三个月1.20%,半年1.45%,一年1.65%,二年1.80%,三年2.00%,五年2.05%。

兴业银行:三个月1.20%,半年1.45%,一年1.65%,二年1.80%,三年2.00%,五年2.05%。

光大银行:三个月1.20%,半年1.45%,一年1.65%,二年1.80%,三年2.00%,五年2.05%。

中信银行:三个月1.20%,半年1.45%,一年1.65%,二年1.70%,三年2.00%,五年2.05%。

民生银行:三个月1.20%,半年1.45%,一年1.65%,二年1.75%,三年2.00%,五年2.05%。

浦发银行:三个月1.20%,半年1.45%,一年1.65%,二年1.80%,三年2.00%,五年2.05%。

平安银行:三个月1.20%,半年1.45%,一年1.65%,二年1.90%,三年2.00%,五年2.05%。

恒丰银行:三个月1.20%,半年1.45%,一年1.65%,二年1.90%,三年2.30%,五年2.30%。

2023各银行定期存款利率(完整版)

2023各银行定期存款利率(完整版)2023各银行定期存款利率一.中国工商银行:定期存款利率:1.整存整取:三个月年利率1.25%、半年年利率1.45%,一年年利率1.65%、二年年利率2.15%、三年年利率2.6%、五年年利率2.65%。

2.零存整取、整存零取、存本取息:一年年利率1.25%、三年年利率1.45%,五年年利率1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打6折。

协定存款利率:年利率0.9%。

通知存款利率:一天年利率为0.45%,七天年利率为1%。

二.中国农业银行:1.整存整取:三个月1.25%、六个月1.45%、1年1.65%、2年2.15%、3年2.6%、5年2.65%。

2.零存整取、整存零取、存本取息:1年1.25%、3年1.45%、5年1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打六折执行。

4.协定存款:0.9%。

5.通知存款:1天0.45%,七天1%。

三.中国建设银行定期存款利率:1.整存整取:三个月1.25%、六个月1.45%,一年1.65%、二年2.15%、三年2.6%,五年2.65%。

2.零存整取、整存零取、存本取息:一年1.25%、三年1.45%、五年1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打六折执行。

4.通知存款:一天0.45%、七天1.00%。

四.中国银行定期存款利率:1.整存整取:三个月1.25%、六个月1.45%、一年1.65%、二年2.15%、三年2.60%、五年2.65%。

2.零存整取、整存零取、存本取息:一年1.25%、三年1.45%、五年1.45%。

3.定活两便:按一年以内定期整存整取同档次利率打6折。

协定存款利率:0.90%。

通知存款利率:一天0.45%、七天1.00%。

五.交通银行定期存款利率:1.整存整取:三个月1.25%、六个月1.45%、一年1.65%、二年2.15%、三年2.60%、五年2.65%。

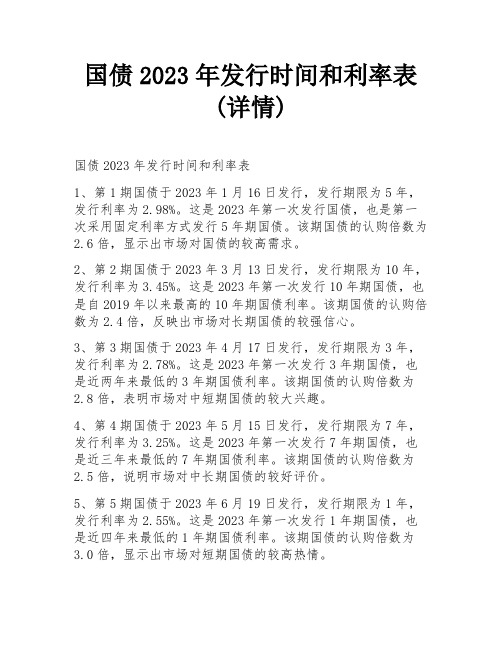

国债2023年发行时间和利率表(详情)

国债2023年发行时间和利率表(详情)国债2023年发行时间和利率表1、第1期国债于2023年1月16日发行,发行期限为5年,发行利率为2.98%。

这是2023年第一次发行国债,也是第一次采用固定利率方式发行5年期国债。

该期国债的认购倍数为2.6倍,显示出市场对国债的较高需求。

2、第2期国债于2023年3月13日发行,发行期限为10年,发行利率为3.45%。

这是2023年第一次发行10年期国债,也是自2019年以来最高的10年期国债利率。

该期国债的认购倍数为2.4倍,反映出市场对长期国债的较强信心。

3、第3期国债于2023年4月17日发行,发行期限为3年,发行利率为2.78%。

这是2023年第一次发行3年期国债,也是近两年来最低的3年期国债利率。

该期国债的认购倍数为2.8倍,表明市场对中短期国债的较大兴趣。

4、第4期国债于2023年5月15日发行,发行期限为7年,发行利率为3.25%。

这是2023年第一次发行7年期国债,也是近三年来最低的7年期国债利率。

该期国债的认购倍数为2.5倍,说明市场对中长期国债的较好评价。

5、第5期国债于2023年6月19日发行,发行期限为1年,发行利率为2.55%。

这是2023年第一次发行1年期国债,也是近四年来最低的1年期国债利率。

该期国债的认购倍数为3.0倍,显示出市场对短期国债的较高热情。

6、第6期国债于2023年7月17日发行,发行期限为30年,发行利率为4.15%。

这是2023年第一次发行30年期国债,也是我国历史上首次发行30年期固定利率国债。

该期国债的认购倍数为2.2倍,反映出市场对超长期国债的较弱需求。

7、第7期和第8期国债于2023年8月10日至8月19日同时进行网上申购和柜台认购,分别为3年和5年浮动利率国债。

这是我国首次采用浮动利率方式发行固定收益类金融产品。

8、浮动利率由基准利率和浮动点差组成,基准利率为同等存款品种在中国银行间市场同业拆放中心公布的最新加权平均利率。

银行利率2023年利率表(全年)

银行利率2023年利率表(全年)银行利率2023年利率表1、基准利率:1年1.5%,2年2.1%,3年2.75%;2、中国银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;3、建设银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;4、中国工商银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;5、农业银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;6、邮储银行:1年期利率1.78%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;7、交通银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;8、招商银行:1年期利率1.75%,2年期利率2.25%,3年期利率2.75%,5年期利率2.75%;9、上海银行:1年期利率1.95%,2年期利率2.4%,3年期利率2.75%,5年期利率2.75%;年期利率3%;11、浦发银行:1年期利率1.95%,2年期利率2.4%,3年期利率2.8%,5年期利率2.8%;12、平安银行:1年期利率1.95%,2年期利率2.5%,3年期利率2.8%,5年期利率2.8%;13、宁波银行:1年期利率2%,2年期利率2.4%,3年期利率2.8%,5年期利率3.25%;14、中信银行:1年期利率1.95%,2年期利率2.3%,3年期利率2.75%,5年期利率2.75%;15、民生银行:1年期利率1.95%,2年期利率2.35%,3年期利率2.8%,5年期利率2.8%;16、广发银行:1年期利率1.95%,2年期利率2.4%,3年期利率3.1%,5年期利率3.2%;17、华夏银行:1年期利率1.95%,2年期利率2.4%,3年期利率3.1%,5年期利率3.2%;18、兴业银行:1年期利率1.95%,2年期利率2.75%,3年期利率3.2%,5年期利率3.2%;19、北京银行:1年期利率1.95%,2年期利率2.5%,3年期利率3.15%,5年期利率3.15%;20、吉林银行:1年期利率1.95%,2年期利率2.52%,3年期利率3.3%,5年期利率3.6%;5年期利率3.25%;22、南京银行:1年期利率1.9%,2年期利率2.52%,3年期利率3.15%,5年期利率3.3%;23、江苏银行:1年期利率1.92%,2年期利率2.52%,3年期利率3.1%,5年期利率3.15%;24、齐鲁银行:1年期利率1.875%,2年期利率2.52%,3年期利率3.3%,5年期利率3.6%;25、徽商银行:1年期利率1.95%,2年期利率2.5%,3年期利率3.25%,5年期利率3.25%;26、河北银行:1年期利率2.25%,2年期利率2.73%,3年期利率3.3%,5年期利率3.3%;27、长沙银行:1年期利率2.025%,2年期利率2.835%,3年期利率3.575%,5年期利率3.705%;28、西安银行:1年期利率2.025%,2年期利率2.52%,3年期利率3.3%,5年期利率3.6%;29、重庆银行:1年期利率2%,2年期利率2.52%,3年期利率3.3%,5年期利率4.3%;30、汉口银行:1年期利率2.25%,2年期利率2.8%,3年期利率3.25%,5年期利率3.75%;31、海夏银行:1年期利率2.1%,2年期利率2.9%,3年期利率3.85%,5年期利率4%;5年期利率3.9%。

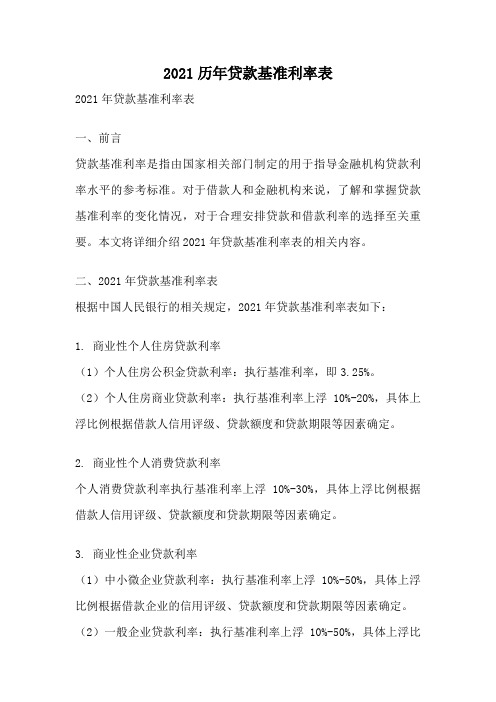

2021历年贷款基准利率表

2021历年贷款基准利率表2021年贷款基准利率表一、前言贷款基准利率是指由国家相关部门制定的用于指导金融机构贷款利率水平的参考标准。

对于借款人和金融机构来说,了解和掌握贷款基准利率的变化情况,对于合理安排贷款和借款利率的选择至关重要。

本文将详细介绍2021年贷款基准利率表的相关内容。

二、2021年贷款基准利率表根据中国人民银行的相关规定,2021年贷款基准利率表如下:1. 商业性个人住房贷款利率(1)个人住房公积金贷款利率:执行基准利率,即3.25%。

(2)个人住房商业贷款利率:执行基准利率上浮10%-20%,具体上浮比例根据借款人信用评级、贷款额度和贷款期限等因素确定。

2. 商业性个人消费贷款利率个人消费贷款利率执行基准利率上浮10%-30%,具体上浮比例根据借款人信用评级、贷款额度和贷款期限等因素确定。

3. 商业性企业贷款利率(1)中小微企业贷款利率:执行基准利率上浮10%-50%,具体上浮比例根据借款企业的信用评级、贷款额度和贷款期限等因素确定。

(2)一般企业贷款利率:执行基准利率上浮10%-50%,具体上浮比例根据借款企业的信用评级、贷款额度和贷款期限等因素确定。

4. 其他贷款利率其他贷款利率包括农村信用社贷款利率、农村合作银行贷款利率、农村商业银行贷款利率等。

这些贷款利率根据不同的金融机构和地区的具体情况而异,可根据实际需求向相关金融机构咨询。

三、贷款基准利率的意义贷款基准利率的制定和调整,对于金融市场和实体经济都具有重要意义。

对于金融机构来说,贷款基准利率是他们制定贷款利率水平的重要参考依据,也是他们盈利的重要来源之一。

对于借款人来说,了解贷款基准利率的变化情况,可以帮助他们选择合适的贷款产品和获得更有利的贷款利率。

贷款基准利率的调整,通常会受到宏观经济形势、货币政策、金融市场利率等多种因素的影响。

当经济增长速度较快、通胀压力较大时,央行可能会采取加息措施,以提高贷款基准利率,抑制信贷扩张和通胀预期。

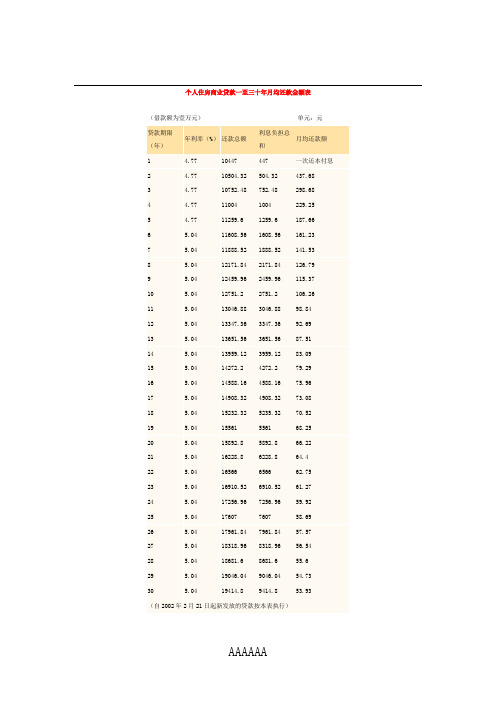

个人住房商业贷款一至三十年月均还款金额表

个人住房商业贷款一至三十年月均还款金额表(借款额为壹万元)单元:元

个人住房公积金贷款利率及万元还本息金额表(借款额为壹万元)单元:元

个人商业用房贷款一至十五年月均还款金额表(借款额为壹万元)单位:元

个人住房装饰装修贷款一至五年月均还款金额表(借款额为壹万元)单位:元

永和九年,岁在癸丑,暮春之初,会于会稽山阴之兰亭,修禊事也。

群贤毕至,少长咸集。

此地有崇山峻岭,茂林修竹;又有清流激湍,映带左右,引以为流觞曲水,列坐其次。

虽无丝竹管弦之盛,一觞一咏,亦足以畅叙幽情。

是日也,天朗气清,惠风和畅,仰观宇宙之大,俯察品类之盛,所以游目骋怀,足以极视听之娱,信可乐也。

夫人之相与,俯仰一世,或取诸怀抱,晤言一室之内;或因寄所托,放浪形骸之外。

虽取舍万殊,静躁不同,当其欣于所遇,暂得于己,快然自足,不知老之将至。

及其所之既倦,情随事迁,感慨系之矣。

向之所欣,俯仰之间,已为陈迹,犹不能不以之兴怀。

况修短随化,终期于尽。

古人云:“死生亦大矣。

”岂不痛哉!

每览昔人兴感之由,若合一契,未尝不临文嗟悼,不能喻之于怀。

固知一死生为虚诞,齐彭殇为妄作。

后之视今,亦犹今之视昔。

悲夫!故列叙时人,录其所述,虽世殊事异,所以兴怀,其致一也。

后之览者,亦将有感于斯文。

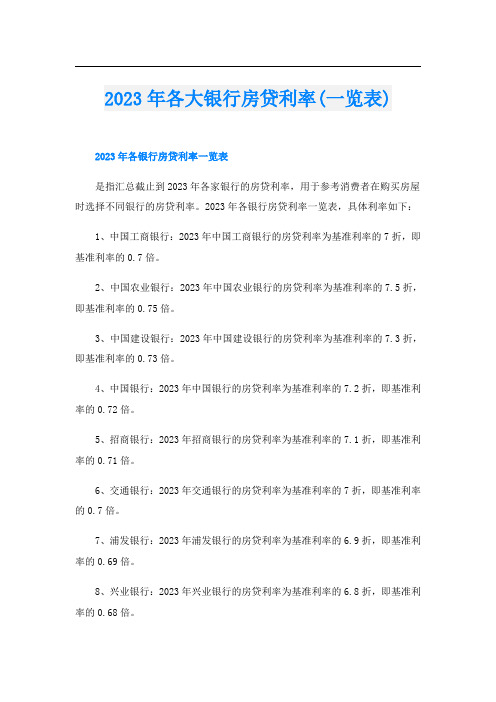

2023年各大银行房贷利率(一览表)

2023年各大银行房贷利率(一览表)2023年各银行房贷利率一览表是指汇总截止到2023年各家银行的房贷利率,用于参考消费者在购买房屋时选择不同银行的房贷利率。

2023年各银行房贷利率一览表,具体利率如下:1、中国工商银行:2023年中国工商银行的房贷利率为基准利率的7折,即基准利率的0.7倍。

2、中国农业银行:2023年中国农业银行的房贷利率为基准利率的7.5折,即基准利率的0.75倍。

3、中国建设银行:2023年中国建设银行的房贷利率为基准利率的7.3折,即基准利率的0.73倍。

4、中国银行:2023年中国银行的房贷利率为基准利率的7.2折,即基准利率的0.72倍。

5、招商银行:2023年招商银行的房贷利率为基准利率的7.1折,即基准利率的0.71倍。

6、交通银行:2023年交通银行的房贷利率为基准利率的7折,即基准利率的0.7倍。

7、浦发银行:2023年浦发银行的房贷利率为基准利率的6.9折,即基准利率的0.69倍。

8、兴业银行:2023年兴业银行的房贷利率为基准利率的6.8折,即基准利率的0.68倍。

9、中信银行:2023年中信银行的房贷利率为基准利率的6.7折,即基准利率的0.67倍。

10、广发银行:2023年广发银行的房贷利率为基准利率的6.6折,即基准利率的0.66倍。

2023年各银行房贷利率一览表,是为消费者提供参考的重要信息。

消费者在购买房屋时,应根据自身情况,综合考虑各家银行的房贷利率,以便选择适合自己的房贷利率。

2023年房贷利率最新消息根据最新的经济数据和市场情况,2023年房贷利率有望保持稳定,不会有大幅度调整。

银行业已经通过利率市场化改革,使得贷款利率更加市场化、弹性更大,未来房贷利率将更加突显市场化特征,银行将更多考虑对市场利率的响应程度。

其中,对于公积金贷款利率,未来或将面临较大压力,可能会出现一些小幅度的调整。

此外,随着房地产市场逐渐回归理性,政策出现微调,贷款利率或将受到一定的影响。

银行利息年利率计算公式(一)

银行利息年利率计算公式(一)银行利息年利率计算公式说明1. 简介银行利息是存款人存入银行的资金所获得的回报。

计算银行利息的年利率是衡量存款收益的重要指标。

本文将介绍常用的银行利息年利率计算公式,并提供详细的解释和示例。

2. 计算公式简单利息计算公式简单利息是最常见的一种计算方式。

根据简单利息计算公式,银行利息的年利率可通过以下公式计算:利息 = 本金 × 年利率 × 存款期限其中, - 利息:存款人所获得的利息金额 - 本金:存款金额 - 年利率:银行所提供的年利率 - 存款期限:存款的时间长度(一般以年为单位)例子:假设某人在银行存入了10,000元,年利率为5%,存款期限为1年。

那么根据上述公式计算:利息 = 10,000 × × 1 = 500元该人将会获得500元的利息。

复利计算公式复利是利息按一定周期(一般为每年、每半年、每季度)计算并重新计入本金后产生的利息。

银行常用的复利计算公式如下:利息 = 本金 × (1 + 年利率 / n) ^ (n × 存款期限) - 本金其中, - 利息:存款人所获得的利息金额 - 本金:存款金额 - 年利率:银行所提供的年利率 - 存款期限:存款的时间长度(一般以年为单位) - n:利息计算周期的次数(如每年计算一次,n=1;每半年计算一次,n=2)例子:假设某人在银行存入了10,000元,年利率为5%,存款期限为1年,并且利息每年计算一次。

根据上述公式计算:利息 = 10,000 × (1 + / 1) ^ (1 × 1) - 10,000 = 500元该人将会获得500元的利息,与简单利息计算结果相同。

3. 结论本文介绍了常用的银行利息年利率计算公式,包括简单利息和复利。

存款人可以根据自己的需求和银行提供的利率,选择适合自己的存款方式,从而获得更多的利息回报。

邮政2023年房贷利率表(一览)

邮政2023年房贷利率表(一览)邮政2023年房贷利率表根据最新的LPR,2023年1月21日1年期LPR为3.65%,5年期以上LPR为4.3%,当然,5年期以上的贷款主要针对的就是房贷了,所以,对于购房者而言,只需要关注5年期的LPR就可以了,基准就是4.3%。

按照2022年5月15日央行下发的通告中,对于贷款购买普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,二套住房商业性个人住房贷款利率下限按现行法规执行。

调整前,首套房贷利率下限为相应期限贷款市场报价利率LPR,二套为LPR+60基点。

按照1月21日最新的贷款市场报价利率(LPR),1年期LPR为3.65%,5年期以上LPR为4.3%。

这意味着,如果贷款购买首套普通自住房,商业性个人住房贷款利率为不低于4.1%(5年期以上LPR为4.3%减20个基点)。

虽然LPR可能大家都说的比较多了,但有几点我觉得还是有必要提示大家。

同一个LPR,但不同的城市算法不同,执行程度也不同。

实际房贷利率(12月)=5年期LPR利率(12月)+各级加点。

加点之后,各地的实际房贷利率,与原来的上浮利率基本持平:大多数城市首套利率出现微增,个别城市微降,二套利率不约而同升高,房贷略微变贵。

2022年9月29日,我国相关部门公布通告,将阶段性调整差别化住房信贷法规。

符合条件的城市,可自主在2022年底前阶段性维持、下调或取消当地新发放首套住房贷款利率下限。

按照新规,对于2022年6-8月份新建商品住宅销售价格环比、同比均连续下降的城市,在2022年底前,阶段性放宽首套住房商业性个人住房贷款利率下限。

二套住房商业性个人住房贷款利率下限按现行法规执行。

以上是2023年中国邮储银行针对全国的官网利率,但实际上银行挂牌利率会略高于官网利率,而且在每个城市的挂牌利率也有可能不一样。

申请购房贷款需要具备哪些条件?1、借款人必须是完全民事行为能力人;2、借款人的年龄加上借款的期限,男士不能超过65岁、女士不能超过60岁;3、在国内有常住且有效的户口或有效的居留身份;4、同意将所购住房作为抵押物;5、必须支付不低于所购住房全部价款一定比例以上的首期购房款;6、借款人必须工作稳定且有一定的经济收入,信用良好,有偿还贷款本息的能力;7、已经签署购买住房的合同或协议。