10章商品课税制

合集下载

第十章 商品课税制度 《财政学》PPT课件

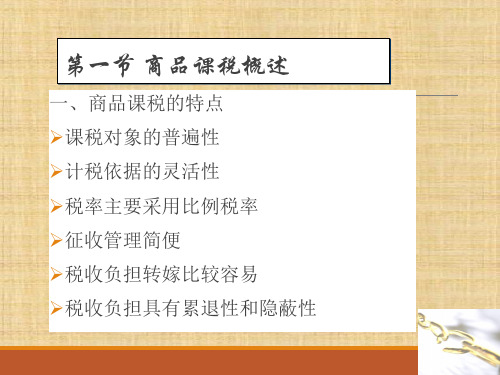

第一节 商品课税概述

一、商品课税的特点 ➢课税对象的普遍性 ➢计税依据的灵活性 ➢税率主要采用比例税率 ➢征收管理简便 ➢税收负担转嫁比较容易 ➢税收负担具有累退性和隐蔽性

二、商品课税的类型

按征税范围分类:综合性商品税和选择性商品税 按征税环节分类:单环节征税和多环节征税 按计税方式分类:从价税和从量税 按征税地点分类:国内商品税和国境商品税

三、商品税制结构

(一)周转税税制 (二)销售税和消费税结合制 (三)增值税和消费税结合制

第二节 增值税

一、增值税概述

定义:指以商品在生产和流通过程中实现的增 值额为课税对象的一种税。

二、增值税的特点

增值税只就商品价值或劳务中增值部分征税 增值税课征方式采取普遍课征方式 增值税税负比较稳定、合理 在税率设置上考虑到国际竞争力问题,特地设置零税率。 计征方法采取价外计算办法

(三)征税环节

(四)税率 (五)计税依据 (六)消费税的减免 (七)消费税的纳税期限 (八)消费税的纳税地点

第四节 关 税

一、关税概述

关税是对进出国境的货物或物品征收的一 种税,包括进口关税、出口关税和过境税三种, 关税通常指前两种。

关税性质属于消费税,课征范围限于有选 择的特定货物或物品。

二、关税的分类

四、我国现行的关税制度

纳税人:进出口货物以收发货人或其代理人为纳税 人 征税对象:进出过境的货物和物品 税率:

最惠国税率、协定税率、特惠税率、普通税率 计税依据: 关税的减免:法定减免、 特定减免和临时减免

三、消费税的类型

根据消费税征税范围的大小,一般可以将消费 税分为三种类型:

有限型消费税

之间

延伸型消费税

100种以上

四、我国现行消费税制度

一、商品课税的特点 ➢课税对象的普遍性 ➢计税依据的灵活性 ➢税率主要采用比例税率 ➢征收管理简便 ➢税收负担转嫁比较容易 ➢税收负担具有累退性和隐蔽性

二、商品课税的类型

按征税范围分类:综合性商品税和选择性商品税 按征税环节分类:单环节征税和多环节征税 按计税方式分类:从价税和从量税 按征税地点分类:国内商品税和国境商品税

三、商品税制结构

(一)周转税税制 (二)销售税和消费税结合制 (三)增值税和消费税结合制

第二节 增值税

一、增值税概述

定义:指以商品在生产和流通过程中实现的增 值额为课税对象的一种税。

二、增值税的特点

增值税只就商品价值或劳务中增值部分征税 增值税课征方式采取普遍课征方式 增值税税负比较稳定、合理 在税率设置上考虑到国际竞争力问题,特地设置零税率。 计征方法采取价外计算办法

(三)征税环节

(四)税率 (五)计税依据 (六)消费税的减免 (七)消费税的纳税期限 (八)消费税的纳税地点

第四节 关 税

一、关税概述

关税是对进出国境的货物或物品征收的一 种税,包括进口关税、出口关税和过境税三种, 关税通常指前两种。

关税性质属于消费税,课征范围限于有选 择的特定货物或物品。

二、关税的分类

四、我国现行的关税制度

纳税人:进出口货物以收发货人或其代理人为纳税 人 征税对象:进出过境的货物和物品 税率:

最惠国税率、协定税率、特惠税率、普通税率 计税依据: 关税的减免:法定减免、 特定减免和临时减免

三、消费税的类型

根据消费税征税范围的大小,一般可以将消费 税分为三种类型:

有限型消费税

之间

延伸型消费税

100种以上

四、我国现行消费税制度

商品税

• (1)价格折扣:

应纳增值税=1000*90%*17%-70*10*17%=34 • (2)实物折扣:

应纳增值税= (1000+100)*17%70*11*17%=56.1 • (3)返利销售:

应纳增值税= 1000*17%-70*10*17%=51

增值税的起征点

• 增值税的起征点仅适用于个人,具体为: • 销售货物的起征点为月销售额5000~2 0000元; • 销售应税劳务的起征点为月销售额5000~2 0000元 • 按次纳税的起征点为每次(月)销售额300~500元

• 一、营业税概述 营业税是指在我国境内有偿提供应税劳务、

转让无形资产或销售不动产的单位和个人,就其 取得的营业额征收的一种税,属于流转税范畴。

• 二、营业税的特点 1.课税对象广泛 2.以营业额为征税对象 3.平均税率较低 4.实行行业差别比例税率

• 三、我国现行营业税制度

• 纳税人

凡是在我国境内提供应税劳务、转让无形资 产或销售不动产的单位和个人,均为营业税的纳 税义务人。

。

第三节 消 费 税

一、消费税概述 • 消费税是以消费物品或消费行为为课税对象的一

种税。 • 我国在1994年税制改革中设立了消费税这一税种

,凡是从事生产和进口应税消费品的单位和个人

均为消费税的纳税人。 • 消费税的目的:抑制不良消费行为 • 促进公平

• 二、消费税的特点 1.消费税是选择性的商品税 2.消费税实行价内税 3.消费税课征环节比较单一(例题) 4.消费税属于典型的间接税,税负具有转嫁性 5.消费税具有较强的灵活性 6.实行差别税率(3%-45% 十档)

• 如何该企业将非独立核算门市部改为独立核算门 市部,卖给独立核算门市部的不含增值税出厂价 为每箱800元,门市部再按1000元出售。应纳增 值税和消费税为:

商品课税制度

财政学 Public Finance

第10章 章 Chapter 10

商品课税制度

( Turnover Tax)

本章框架 Chapter) (Outline for the Chapter)

10.1 概述 概述Generalization 10.2 增值税 增值税Value-added Tax 10.3 消费税 消费税Consumption Tax 10.4 营业税 营业税Business Tax 10.5 关税 关税Tariff

Economics of the Public Sector

14

增值税的性质

理解增值税的性质, 理解增值税的性质,关键是理解增值额 的概念。 的概念。 从理论上,增值额等于商品价值C+V+M 从理论上,增值额等于商品价值C+V+M V+M部分 中的 V+M部分 从商品生产的全过程而言, 从商品生产的全过程而言,最终销售额 等于商品从生产到流通各个经营环节的 增值额之和。 增值额之和。 就个别生产单位而言, 就个别生产单位而言,增值额可以看作 商品购销差价。 商品购销差价。

Economics of the Public Sector 15

某商品简化的生产销售过程

10%

税率 产销 阶段 采矿 冶炼 制造 批发 零售 合计 销售 金额

40 100 300 400 480 -

购入品 金额

0 40 100 300 400 -

增加 值

40 60 200 100 80 480

销售 税金

凡在我国境内销售商品、货物的企业、 凡在我国境内销售商品、货物的企业、 单位和个人,首先必须在销售和进口环 单位和个人, 节缴纳增值税 如果企业、单位和个人在生产、销售、 如果企业、单位和个人在生产、销售、 进口的产品, 进口的产品,属于税法规定征收消费税 在缴纳增值税的同时, 的,在缴纳增值税的同时,还要在产制 进口环节缴纳消费税。 、进口环节缴纳消费税。 开发、生产矿产资源产品的企业、 开发、生产矿产资源产品的企业、单位 和个人, 和个人,除了与其他工商企业一样缴纳 增值税外, 增值税外,还必须在矿产品环节缴纳资 源税。 源税。

第10章 章 Chapter 10

商品课税制度

( Turnover Tax)

本章框架 Chapter) (Outline for the Chapter)

10.1 概述 概述Generalization 10.2 增值税 增值税Value-added Tax 10.3 消费税 消费税Consumption Tax 10.4 营业税 营业税Business Tax 10.5 关税 关税Tariff

Economics of the Public Sector

14

增值税的性质

理解增值税的性质, 理解增值税的性质,关键是理解增值额 的概念。 的概念。 从理论上,增值额等于商品价值C+V+M 从理论上,增值额等于商品价值C+V+M V+M部分 中的 V+M部分 从商品生产的全过程而言, 从商品生产的全过程而言,最终销售额 等于商品从生产到流通各个经营环节的 增值额之和。 增值额之和。 就个别生产单位而言, 就个别生产单位而言,增值额可以看作 商品购销差价。 商品购销差价。

Economics of the Public Sector 15

某商品简化的生产销售过程

10%

税率 产销 阶段 采矿 冶炼 制造 批发 零售 合计 销售 金额

40 100 300 400 480 -

购入品 金额

0 40 100 300 400 -

增加 值

40 60 200 100 80 480

销售 税金

凡在我国境内销售商品、货物的企业、 凡在我国境内销售商品、货物的企业、 单位和个人,首先必须在销售和进口环 单位和个人, 节缴纳增值税 如果企业、单位和个人在生产、销售、 如果企业、单位和个人在生产、销售、 进口的产品, 进口的产品,属于税法规定征收消费税 在缴纳增值税的同时, 的,在缴纳增值税的同时,还要在产制 进口环节缴纳消费税。 、进口环节缴纳消费税。 开发、生产矿产资源产品的企业、 开发、生产矿产资源产品的企业、单位 和个人, 和个人,除了与其他工商企业一样缴纳 增值税外, 增值税外,还必须在矿产品环节缴纳资 源税。 源税。

第十章我国现行税制

18

二:当期进项税额的计算 三:当期应纳增值税

二)现行消费税

1、消费税概述 概念:消费税是以消费品销售额或消费支出 额作为课税对象的一种税。 征收目的:

• 取得财政收入 • 实现特定的政策目标(重点)

19

(补充)我国消费税的重要特点:

• 选择性的消费税(征税范围):共14个税目,目 的在于约束这些方面的消费。

10

扣税法(抵免法、凭发票抵扣)

增值税计算征收一般采取抵免法(发票抵扣法)

• 企业就本期销售收入乘以税率,得出税额;再从中减去 同期各项进货已纳税额,得出应纳税净额。这种方法不 必计算出增值额,较为简便易行。中国增值税制也采用 此法。

增值税实际应纳税额 =销项税额-进项税额 =当期应税销售额×适用税率- 当期外购项目已 纳增值税税额

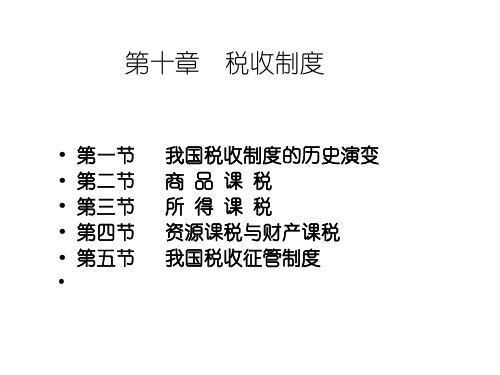

第十章 税收制度

第一节 第二节 第三节 第四节 第五节 我国税收制度的历史演变 商 品 课 税 所 得 课 税 资源课税与财产课税 我国税收征管制度

1

我国各税种比重图(2004年)

2

2008年我国税收总量结构图

3

第二节 商品课税

一、商品课税的特征和功能

• (the features and functions of commodity taxes)

32

二)所得课税的功能

• 1、筹措财政资金

• 2、促进社会公平分配

• 3、稳定经济

33

三)所得课税的类型

以课征方式为标准,所得课税可以分为:

• 分类所得税

• 综合所得税

• 分类综合所得税

34

二、我国现行所得课税的主要税种

一)企业所得税

1、 企业所得税概述

二:当期进项税额的计算 三:当期应纳增值税

二)现行消费税

1、消费税概述 概念:消费税是以消费品销售额或消费支出 额作为课税对象的一种税。 征收目的:

• 取得财政收入 • 实现特定的政策目标(重点)

19

(补充)我国消费税的重要特点:

• 选择性的消费税(征税范围):共14个税目,目 的在于约束这些方面的消费。

10

扣税法(抵免法、凭发票抵扣)

增值税计算征收一般采取抵免法(发票抵扣法)

• 企业就本期销售收入乘以税率,得出税额;再从中减去 同期各项进货已纳税额,得出应纳税净额。这种方法不 必计算出增值额,较为简便易行。中国增值税制也采用 此法。

增值税实际应纳税额 =销项税额-进项税额 =当期应税销售额×适用税率- 当期外购项目已 纳增值税税额

第十章 税收制度

第一节 第二节 第三节 第四节 第五节 我国税收制度的历史演变 商 品 课 税 所 得 课 税 资源课税与财产课税 我国税收征管制度

1

我国各税种比重图(2004年)

2

2008年我国税收总量结构图

3

第二节 商品课税

一、商品课税的特征和功能

• (the features and functions of commodity taxes)

32

二)所得课税的功能

• 1、筹措财政资金

• 2、促进社会公平分配

• 3、稳定经济

33

三)所得课税的类型

以课征方式为标准,所得课税可以分为:

• 分类所得税

• 综合所得税

• 分类综合所得税

34

二、我国现行所得课税的主要税种

一)企业所得税

1、 企业所得税概述

十章税收制度

多亿元 • 增值税实施的主要原因是克服传统流转全额

课税重复课税的弊端。

传统流转税的弊端 (假定税率10%)

全能厂 纺纱

100+50=150 非全能厂

纺纱

100+50=150

织布

150+50=200

印染 200+50=250 250×10%=25

织布

150+50=200

印染

200+50=250

重复课税

第二节 商 品 课 税

• 二、我国商品课税的主要税种

– (一) 增值税 – (二) 消费税 – (三) 营业税

增值税

• 定义:以应税商品及劳务的增值额为计税依 据而征收的一种税。

• 舶来品--20世纪50年代初创于法国 • 我国从1984年第二步利改税时,试点增值税,

1994年全面推行。 • 主力税种--2002年国内增值税收达到6100

– 1、课征普遍 – 2、以商品和劳务的流转额为计税依据(商品流转额是

指商品销售的收入额;非商品流转额是指交通运输、 邮政通信以及各种服务性行业的营业收入)在税率既 定下,税额大小直接依存于商品和劳务价格高低及流 转额的多少,而与成本和盈利水平无关 – 3、实行比例税率(行业、产品、地区差别比例税率) – 4、计征简便 – 5、商品课税较易转嫁

通、劳务服务中多个环 办法,即根据销售商品或

节的新增价值或商品的 劳务的销售额,按规定的

附加值征收的一种流转 税率讲算出销项税额,然

税。实行价外税,也就 后扣除取得该商品或劳务

是由销售者负担,有增 时所支付的增值税款,也

值才征税没增值不征税, 就是进项税额,其差额就

但在实际当中,商品新 是增值部分应交的税额,

课税重复课税的弊端。

传统流转税的弊端 (假定税率10%)

全能厂 纺纱

100+50=150 非全能厂

纺纱

100+50=150

织布

150+50=200

印染 200+50=250 250×10%=25

织布

150+50=200

印染

200+50=250

重复课税

第二节 商 品 课 税

• 二、我国商品课税的主要税种

– (一) 增值税 – (二) 消费税 – (三) 营业税

增值税

• 定义:以应税商品及劳务的增值额为计税依 据而征收的一种税。

• 舶来品--20世纪50年代初创于法国 • 我国从1984年第二步利改税时,试点增值税,

1994年全面推行。 • 主力税种--2002年国内增值税收达到6100

– 1、课征普遍 – 2、以商品和劳务的流转额为计税依据(商品流转额是

指商品销售的收入额;非商品流转额是指交通运输、 邮政通信以及各种服务性行业的营业收入)在税率既 定下,税额大小直接依存于商品和劳务价格高低及流 转额的多少,而与成本和盈利水平无关 – 3、实行比例税率(行业、产品、地区差别比例税率) – 4、计征简便 – 5、商品课税较易转嫁

通、劳务服务中多个环 办法,即根据销售商品或

节的新增价值或商品的 劳务的销售额,按规定的

附加值征收的一种流转 税率讲算出销项税额,然

税。实行价外税,也就 后扣除取得该商品或劳务

是由销售者负担,有增 时所支付的增值税款,也

值才征税没增值不征税, 就是进项税额,其差额就

但在实际当中,商品新 是增值部分应交的税额,

10章商品课税制lvu

该商品在各生产 流转环节的增值 额之和等于其最 终售价

法定增值额

生产型增值税

收入型增值税

消费型增值税

C+V+M-C1

相当于国民生产 总值(GNP)

C+V+M-C

相当于国民收 入(NI)

C+V+M-C1- 本期购入的固

定资产,相当

于全部消费品

2.类型

• (1)生产型增值税,不允许扣除任何外购 固定资产的已纳税金,法定增值额除包括 新创造的价值,还包括当期计入成本的外 购固定资产价款部分,即相当于当期工资、 奖金、利润、利息、租金、股息等理论增 值额和折扣额之和。

计算

• 解: • 计税销售额 • =含税销售额/(1+增值税征收率) • =1200x80/(1+6%)=90566 • 应纳税额 • =90566x6%=5433.96元

进口货物应纳税额例3

某进出口公司2004.3进口商品一批,海关核 定的关税完税价格500万元,当月在国内销 售,取得不含税销售额1400万元,该商品 的关税税率10%,增值税税率17%,计算 该公司2004.3应纳的进口环节和国内销售 环节应纳增值税。

• 一般纳税人:经营规模达到规定标准,会计核算 健全的纳税人,从事货物生产或以此为主兼营批 零的年应征增值税的销售额在100万元以上的企 业性单位;从事货物批发或零售的年应征增值税 的销售额在180万元以上的企业和企业型单位。

• 小规模纳税人:会计核算不健全的纳税人。 • 认定权限在县级以上国家税务机关。

进项税额的抵扣

一般纳税人向农业生产者或小规模纳税人购 进免税农产品的,允许按买家13%扣除率 计算进项税额;

一般纳税人外购货物所支付的运输费用,按 7%扣除率计算进项税额;

相关主题

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

(3)消费型增值税

• 指在计算纳税人的应纳税额时,允许将当 期购入固定资产的已纳税金一次性全部扣 除,其法定这只鹅为纳税人当期销售收入 总额扣除外购的全部生产资料价款后的余 额。 • 扩大固定资产投资,有较强的激励效应; 彻底解决重复征税问题,利于技术进步; 小于理论增值额,不利于组织财政收入。

理论增值额的第二个特性

(6)增值税的减税与免税

• 减免税项目:8种,自产农产品、避孕药品 用具、古旧图书、仪器设备等; • • • • 起征点(只适用于个人): 销售货物:月销售额600-2000元; 销售应税劳务:月销售额200-800元; 按次纳税:次(日)销售额50-80元

三、消费税 1.概述 (1)含义:主要是狭义的(特别消费税), 对某些特定的消费资料和消费行为的流转 额要选择地征税。 (2)类型: 有限型消费型,资源性高利润消费品,税目 在10-15种; 中间型消费型:税目20-30种; 延伸型消费税:范围广,税目多。 发展中国家宽些,单一环节一次课税。

增值税的纳税人

一般纳税人 单位 按其经营规模 和会计核算健全 与否划分 个人

根据条例凡在中国境内从 事销售货物,提供加工和 修理修配劳务以及从事进 口货物的单位和个人都是 增值税的纳税人

外商投资企业 外国企业 承租人和承包人

小规模纳税人

扣缴义务人

2009.1.1小规模纳税人的变化

• 标准:应征增值税销售额由原来的100万元 和180万元调整为50万元和80万元; • 税率:两档税率统一调整为3%; • 起征点:销售货物的由月销售额600-2000 元为2000-5000元;销售应税劳务的由月销 售额200-800元为1500-3000元;按次纳税 的,每次销售额50-80元为150-200元

3.增值税特点

• • • • (1)一般特点: 征收范围广,税源充裕; 实行道道环节课征,但不重复征税; 对资源配置不会产生扭曲影响,具有税收 中性效应; • 税负随应税商品的流转而向购买者转嫁, 由最终消费者承担。

(2)我国现行增值税特点

• 价外计税,间接性质更明显,使企业成本、 利润核算不受税收影响; • 统一实行规范化的购进扣税法,即凭发票 注明税款进行抵扣的办法; • 对不同经营规模的纳税人采取不同的计征 方法:一般纳税人17%基本税率,13%低 税率,购进扣税法;小规模纳税人6%、4%, 简易方法;出口商品零售税; • 采用生产型增值税,设两档税率。

进项税额的抵扣

一般纳税人向农业生产者或小规模纳税人购 进免税农产品的,允许按买家13%扣除率 计算进项税额; 一般纳税人外购货物所支付的运输费用,按 7%扣除率计算进项税额; 生产企业一般纳税人购入废旧物资回收经营 单位销售的免税废旧物资,按10%计算抵 扣进项税

一般纳税人应纳税额例1

• 某电缆生产企业2002.11开具增值税专用发 票销售电缆款为2500万元;同期购入原材 料1200万元,同时发生运费20万元,当月 增值税发票和运费发票已通过税务机关的 认证,计算该电缆企业2002.11应纳税款。

(3)课征方式

• 直接消费税:购买应税消费资料时直接征收,价 外加税,由消费者直接承担; • 间接消费税:向生产或销售消费资料的经营者征 税,价内税。 • (4)特征: • 征收范围有选择性和灵活性; • 明确体现国家奖限政策,宏观调控功能强;(中 央税) • 单一环节一次课征,征管效率高; • 没有减免税规定。

(2)收入型增值税

• 指在计算纳税人的应纳税额时,对外购固定资产 的已纳税金只允许将当期计入产品价值的折旧费 所应分摊的那部分税金扣除。法定增值额相当于 纳税人当期工资、奖金、利润、利息、租金、股 息等各个增值项目之和。 • 与理论上增值额一致,是标准的增值税,可在固 定资产折旧期内逐步解决重复征税问题;凭发票 扣税,折旧问题复杂,所以不被广泛使用。阿根 廷、摩洛哥及计划经济体制国家使用。

计算

• 解: • 进口环节应纳税额 =500x(1+10%)x17%=93.50万元

• 国内销售应纳税额 • =1400x17%-93.50=144.50万元

增值税计税过程举例

资料:某厂为一般纳税人。本月取得价税混合收入 342,000元,另有一笔视同销售业务,核定的生产成 本25,000元,成本利润率5%。当月发生进项税额 36,800元,其中用于免税项目的进货发生的进项税额 750元。计算应纳增值税额。 计算: 〔342,000/(1+17%)+25, 000×(1+5%)〕×17% -(36,800-750)=54155-36050 =18105元(应纳增值税额)

计税销售额

• 特殊规定: • 一般纳税人和小规模纳税人采用销售额和销项税 额合并定价, • 销售额=含税销售额/(1+增值税税率); • 若改货物不同时征收消费税的,则其组成计税价 格中应加上消费税, • 组成计税价格=成本x(1+成本利润率); • 若同时征收消费税的,则其组成计税价格=成本x (1+成本利润率)+消费税税额; • 成本利润率由国家税务总局统一规定为10%。

4.我国现行增值税制

• (1)纳税人:凡在中华人民共和国境内销售货物 或提供加工、修理、修配劳务以及进口货物的单 位和个人; • 一般纳税人:经营规模达到规定标准,会计核算 健全的纳税人,从事货物生产或以此为主兼营批 零的年应征增值税的销售额在100万元以上的企 业性单位;从事货物批发或零售的年应征增值税 的销售额在180万元以上的企业和企业型单位。 • 小规模纳税人:会计核算不健全的纳税人。 • 认定权限在县级以上国家税务机关。

一般情况下是专用发票记录的价格; 含增值税收入--换算为不含税收入 进口货物--组成计税价格 视同销售行为--组成计税价格

2) 3)

税率 进项税额 ,准予抵扣和不许抵扣项目。

增值税的计税方法

• • • • 小规模纳税人 应纳税额=计税销售额x征税率 进口货物(没有抵扣) 若进口货物同时纳消费税的,其组成计税 价格=完税关税价格+关税+消费税税额 • 若进口货物不同时包括纳消费税的,其组 成计税价格=关税完税价格+关税 • 进口货物应纳税额=组成计税价格x适用税 率

第十章商品课税制度

商品课税概述 增值税、消费税 营业税、关税

一、商品课税概述

• 商品课税是对商品和劳务征收的一类税,地位重 要,是许多国家主要税收来源。 • 1、特点: • 课税对象普遍,所有商品、非商品性服务; • 计税依据灵活; • 比例税率,可干预经济; • 征管简便,与商品成本、盈利无关; • 转嫁税负容易; • 税负有累进性和隐蔽性

2、类型

• 征收范围看,综合性商品税和选择性商品 税; • 征收环节看,单环节征税和多环节征税; • 计税方式看,从价税和从量税; • 征税地点看,国内商品税和国境商品税

3、商品税制结构

• • • • 周转税制,有些发展中国家采用; 销售税和消费税结合制,大多数国家使用; 增值税和消费税结合制,我国采用 4、我国商品税的税种:增值税、消费税、 营业税、关税

计算

• • • • • • 解: 计税销售额 =含税销售额/(1+增值税征收率) =1200x80/(1+6%)=90566 应纳税额 =90566x6%=5433.96元

进口货物应纳税额例3

某进出口公司2004.3进口商品一批,海关核 定的关税完税价格500万元,当月在国内销 售,取得不含税销售额1400万元,该商品 的关税税率10%,增值税税率17%,计算 该公司2004.3应纳的进口环节和国内销售 环节应纳增值税。

C+V+M-C1- 本期购入的固 定资产,相当 于全部消费品

2.类型

• (1)生产型增值税,不允许扣除任何外购 固定资产的已纳税金,法定增值额除包括 新创造的价值,还包括当期计入成本的外 购固定资产价款部分,即相当于当期工资、 奖金、利润、利息、租金、股息等理论增 值额和折扣额之和。 对C:V高的行业的发展及加快技术进步的企 业有不利的影响。大于理论增值额,利于 扩大财政。

环节 第一环节 销售额 100 增值额 100 增值税(税 率10%) 10

第二环节

第三环节 合计

150

200 最终售价 200

50

50 200

5

5 20

我国现行增值税为什么要转型?

• 现行生产型增值税,对外购固定资产所含增 值税不能抵扣,抑制投资,不适应我国经济发 展需要。 • 由于外购固定资产所含增值税不能抵扣,使 增值税仍存在重复课税现象。 • 扣除不彻底也必然使产品间的公平竞争受到 影响(对资本有机构成高的行业不利) • 从加入WTO与国际接归来看,世界大多数国家 是消费型增值税,产品含税较低,我们不转 型不利于对外经济交往。

计税销售额

• 基本规定:税法规定的不包含增值税税额在内的 销售额,即不含税销售额,只包括成本和利润。 • 我国规定:计税销售额是价外费用(随同销售货 物或提供应税劳务向买方收取的手续费、补贴、 基金、集资费、返还利润、奖励费、违约金、包 装费、包装物租金、出版费、运输装卸费、代收 款项、代垫款项);交叉征消费税的应税货物的 增值税计税销售额应包括消费税;以人民币计算, 一旦折合,1年内不变更。

计算

• 解: • 该企业购进业务% • =219.6万元

小规模纳税人应纳税额 例2

某私人商品加工厂,2003.7销售自产水果罐 头1200箱,每箱售价80元,当月购入原材 料5万元,销售产品和购入原材料发生运费 1500元,以上购销金额均为含税价格,并 开有普通发票,计算该食品厂2003.7增值 税应纳税额。

基本税率 低税率 17 % 13 % 5% 6% 13 % 15 %

17 % 4%或6 %

对出口货物实施的退税率有五档

小规模纳税人的征收率

(4)增值税的计税方法