中国工商银行2013年财务报表分析

工商银行财务分析

工商银行财务分析一、引言工商银行是中国最大的商业银行之一,其财务分析对于了解该银行的财务状况和经营情况具有重要意义。

本文将对工商银行的财务指标进行分析,包括资产负债表、利润表和现金流量表等方面,以评估其财务健康状况和盈利能力。

二、资产负债表分析1. 资产结构分析工商银行的资产主要分为流动资产和非流动资产。

流动资产包括现金、存放中央银行款项、贷款和垫款、交易性金融资产等,非流动资产包括持有至到期投资、可供出售金融资产、固定资产等。

通过分析资产结构,可以了解工商银行的资金运作情况和资产配置情况。

2. 负债结构分析工商银行的负债主要分为流动负债和非流动负债。

流动负债包括吸收存款、同业存放款项、拆入资金等,非流动负债包括长期借款、对付债券等。

负债结构分析可以匡助我们了解工商银行的资金来源和债务状况。

3. 所有者权益分析所有者权益是指工商银行的股东权益和留存收益。

通过分析所有者权益,可以了解工商银行的净资产状况和盈利能力。

三、利润表分析1. 收入结构分析工商银行的收入主要包括利息净收入、手续费及佣金净收入、其他业务净收入等。

通过分析收入结构,可以了解工商银行的主要盈利来源。

2. 成本费用分析工商银行的成本费用主要包括利息支出、手续费及佣金支出、营业税金及附加等。

通过分析成本费用,可以了解工商银行的经营成本和费用支出情况。

3. 利润分析通过对工商银行的营业利润、净利润和每股收益等指标进行分析,可以评估其盈利能力和盈利质量。

四、现金流量表分析1. 经营活动现金流量分析工商银行的经营活动现金流量主要包括客户贷款和垫款净增加额、存放中央银行款项净增加额等。

通过分析经营活动现金流量,可以了解工商银行的经营现金流入流出情况。

2. 投资活动现金流量分析工商银行的投资活动现金流量主要包括购买固定资产和其他长期资产支付的现金、收回投资收到的现金等。

通过分析投资活动现金流量,可以了解工商银行的投资现金流入流出情况。

3. 筹资活动现金流量分析工商银行的筹资活动现金流量主要包括吸收投资收到的现金、取得借款收到的现金等。

中国工商银行股份有限公司财务分析

队 伍 是 银 行 最好 的 资 源 。 高 级 管 理 层 应 该 意 识 到 , 进 行 人 力 资 源 改 应 革 、 高 工作 效 率 、 提 充分 发 挥 职 工 的 积 极 性 , 才 是 最 明 智 的 选 择 。 这 影 响盈 利 能 力 的 另一 因 素 是 沉 重 的业 务 费 用 。 将 业 务 费 用 与 业 应 务 发 展 相 结 合 通 过 有 效 的 成 本 绩 效 考 核 , 到 降 低 业 务 费 用 、 高 费 达 提 用效 率的作用。 通 过 对 影 响 营业 利 润 的 其 他 内容 分 析 ,应 注 重 提 高 贷 款 质 量 , 在 扩 大 贷 款 规 模 的 同 时应 通 过 合 理 的 方 法 提 高 贷 款 回 收 率 , 好 贷 后 管 做

பைடு நூலகம்

二 、 润 状 况 分 析 利

中 国工 商银 行 的 利息 收 入 随 着 营业 收 入 逐 年 提 高 , 营业 收 入 的 占 比重 却 逐 年 降 低 , 暗示 着 其 正 向 综 合 经 营 的 方 向 逐 步 转 变 。每 年 派 发 现 金 股 利 约 占税 后 利 润 的 5 %左 右 ,较 高 的 股 利 政 策 增 强 了市 场 信 0 心 , 留 存 收 益 率 的 降 低 使 银 行 内源 融 资 量 不 足 。 但

制能 力 。 长 期 资 产 53万 亿 元 主 要 由 流 动 负 债 支 持 , 金 成 本 相 对 较 _ 资 低 .但 经 营 的 稳 定 性 也 有 所 下 降 。 流 动 资 产 中的 体 外 资 产 为 4 9 2 2亿 元 . 与 之 对 应 的短 期 应 付 类 款 项 只 有 7亿 元 , 对 高 额 的 体 外 资 产 而 相 占用 了银 行 过 量 的 资 金 . 银 行 的现 金 流 状 况 造 成 了一 定 负 担 。 相 对 对 股 份 制 银 行 而 言 , 国 工 商 银 行 的 资 产 获 利 能 力 还 有 所 欠 缺 , 产 的 中 资

2013工行银行年报

(100.4)

348,123

于报告期末(人民币百万元)

资产总额

18,917,752 17,542,217

7.8 15,476,868

客户贷款及垫款总额

9,922,374

8,803,692

12.7

7,788,897

负债总额

17,639,289 16,413,758

7.5 14,519,045

客户存款

14,620,825 13,642,910

业务创新步伐进一步加快。本行深入研究多层次资本市场发展、利率市场化 进程加速以及互联网金融对银行经营形成的挑战和机遇,以新思维新模式全面推 进业务创新,特别是研发推出电商平台、基于居民直接消费的小额消费信贷、小 商户POS收单贷款等具有互联网金融特质的产品,提高了产品的便捷性和易用 性,更好地适应了客户金融需求的变化。零售业务以及金融资产服务等新兴业务,

中国工商银行股份有限公司

股票代码:601398

2013 年度报告摘要

1. 重要提示

本年度报告摘要来自年度报告全文,投资者欲了解详细内容,应当仔细阅读 年度报告全文。具体请参见“发布年报、摘要及资本充足率报告”。

2. 公司基本情况简介

2.1 基本情况简介

股票简称 股票代码 上市交易所

工商银行(A 股) 601398 上海证券交易所

307,458

9.6

271,000

净利润

262,965

238,691

10.2

208,445

归属于母公司股东的净利润

262,649

238,532

10.1

208,265

扣除非经常性损益后归属于母公司股东的净利润

261,537

工商银行年度财务报表分析

工商银行年度财务报表分析1. 概述工商银行是中国最大的商业银行之一,其年度财务报表是评估其财务状况和经营绩效的重要依据。

本文将对工商银行最近一年的财务报表进行分析,包括资产负债表、利润表和现金流量表。

2. 资产负债表分析资产负债表反映了工商银行在特定日期的资产、负债和所有者权益的情况。

以下是对工商银行资产负债表的分析:2.1 资产分析工商银行的资产主要包括现金及存放中央银行款项、金融资产、贷款和垫款、投资和其他资产。

通过分析这些项目的变动情况,可以评估工商银行的资产结构和风险。

2.2 负债分析工商银行的负债主要包括存款、借款和其他负债。

存款是工商银行主要的资金来源,借款主要用于满足资金需求。

通过分析负债的变动情况,可以评估工商银行的负债结构和偿债能力。

2.3 所有者权益分析所有者权益反映了工商银行的净资产,包括股本、资本公积、盈余公积和未分配利润。

通过分析所有者权益的变动情况,可以评估工商银行的财务稳定性和盈利能力。

3. 利润表分析利润表反映了工商银行在特定期间的收入、成本和利润情况。

以下是对工商银行利润表的分析:3.1 收入分析工商银行的收入主要包括利息收入、手续费及佣金收入和其他收入。

通过分析收入的构成和变动情况,可以评估工商银行的业务规模和盈利能力。

3.2 成本分析工商银行的成本主要包括利息支出、手续费及佣金支出和其他成本。

通过分析成本的构成和变动情况,可以评估工商银行的经营效率和成本控制能力。

3.3 利润分析利润是工商银行经营活动的核心指标,包括净利润、每股收益和净利润率。

通过分析利润的变动情况,可以评估工商银行的盈利能力和发展潜力。

4. 现金流量表分析现金流量表反映了工商银行在特定期间的现金流入和流出情况。

以下是对工商银行现金流量表的分析:4.1 经营活动现金流量分析经营活动现金流量主要包括客户存款、贷款和垫款、利息收入和手续费及佣金收入等。

通过分析经营活动现金流量的变动情况,可以评估工商银行的现金流入情况和经营能力。

工商银行财务报表分析

工商银行财务报表分析一、中国工商银行背景中国工商银行(全称:中国工商银行股份有限公司)成立于1984年,是中国五大银行之首,世界五百强企业之一,拥有中国最大的客户群中国最大的商业银行。

中国工商银行是中国最大的国有独资商业银行,基本任务是依据国家的法律和法规,通过国内外开展融资活动筹集社会资金,加强信贷资金管理,支持企业生产和技术改造,为我国经济建设服务。

2013年4月18日,《福布斯》2013全球企业2000强榜单出炉,中国工商银行超越埃克森美孚,成为全球最大企业。

二、要求1、编制比较资产负债表、比较利润表、进行水平分析。

1)比较资产负债表(水平分析表)资产负债表(水平分析表)编制单位:工商银行单位:元会计年度2008年度2009年度2010年度2011年度2012年度现金及存放同业款项41,571,000,000.00157,395,000,000.00183,942,000,000.00317,486,000,000.00411,937,000,000.00存放中央银行款项1,693,024,000,000.001,693,048,000,000.002,282,999,000,000.002,762,156,000,000.003,174,943,000,000.00贵金属2,819,000,000.002,699,000,000.0010,226,000,000.0038,971,000,000.0055,358,000,000.00拆出资金126,792,000,000.0077,906,000,000.0064,918,000,000.00160,516,000,000.00224,513,000,000.00交易性金融资产33,641,000,000.0020,147,000,000.0012,986,000,000.00152,208,000,000.00221,671,000,000.00衍生金融资产15,721,000,000.005,758,000,000.0013,332,000,000.0017,460,000,000.0014,756,000,000.00买入返售金融资产163,493,000,000.00408,826,000,000.00262,227,000,000.00349,437,000,000.00--发放贷款及垫款4,436,011,000,000.005,583,174,000,000.006,623,372,000,000.007,594,019,000,000.008,583,289,000,000.00应收款项1,162,769,000,000.001,132,379,000,000.00--498,804,000,000.00364,715,000,000.00可供出售金融资产537,600,000,000.00949,909,000,000.00904,795,000,000.00840,105,000,000.00920,939,000,000.00资本公积112,243,000,000.00102,156,000,000.00122,820,000,000.00126,395,000,000.00128,524,000,000.00盈余公积24,650,000,000.0037,484,000,000.0053,782,000,000.0074,420,000,000.0098,063,000,000.00一般风险准备69,355,000,000.0084,222,000,000.0093,071,000,000.00104,301,000,000.00189,071,000,000.00未分配利润72,146,000,000.00117,931,000,000.00201,157,000,000.00313,334,000,000.00372,541,000,000.00少数股东权益3,955,000,000.005,041,000,000.001,227,000,000.001,081,000,000.003,462,000,000.00外币报表折算差额-9,230,000,000.00-1,919,000,000.00581,000,000.00-10,792,000,000.00-12,822,000,000.00归属母公司所有者权益(或股东权益)603,183,000,000.00673,893,000,000.00820,430,000,000.00956,742,000,000.001,124,997,000,000.00所有者权益(或股东权益)合计607,138,000,000.00678,934,000,000.00821,657,000,000.00957,823,000,000.001,128,459,000,000.00负债和所有者权益(或股东权益)总计9,757,654,000,000.0011,785,053,000,000.0013,458,622,000,000.0015,476,868,000,000.0017,542,217,000,000.00表1-2、比较资产负债表之资产总计分析:2012年12月31日,工商银行的资产总计为17,542,217,000,000.00元,比上年增加了2,065,349,000,000.00元,增长率为11.77%,比2008年同期增长了7,784,563,000,000.00元,增长率为44.38%,从表1-2可以看出,2008年至2012年,工商银行资产一直呈平稳上升的趋势。

工商银行财务分析

工商银行财务分析一、引言工商银行是中国最大的商业银行之一,其财务分析对于了解其经营状况、盈利能力和风险承受能力具有重要意义。

本文将对工商银行的财务状况进行分析,并通过比较行业数据和历史数据来评估其绩效和潜在风险。

二、财务指标分析1. 资产负债表分析工商银行的资产负债表显示了其资产、负债和净资产的情况。

根据最近年度财务报告,工商银行的总资产为X亿元,其中包括现金、贷款、投资等。

负债方面,工商银行的总负债为Y亿元,主要包括存款、借款、其他负债等。

净资产为Z亿元,表示银行的净值。

2. 利润表分析利润表反映了工商银行的盈利能力和业务收入情况。

根据最近年度财务报告,工商银行的营业收入为A亿元,其中包括利息收入、手续费收入等。

净利润为B亿元,表示银行的净收益。

3. 现金流量表分析现金流量表显示了工商银行的现金流入和流出情况。

根据最近年度财务报告,工商银行的经营活动现金流量为C亿元,主要包括利息收入、手续费收入等。

投资活动现金流量为D亿元,主要包括投资收益、购买固定资产等。

筹资活动现金流量为E亿元,主要包括发行债券、股票等。

三、财务比率分析1. 偿债能力比率偿债能力比率用于评估工商银行偿还债务的能力。

主要指标包括流动比率、速动比率和利息保障倍数等。

2. 盈利能力比率盈利能力比率用于评估工商银行的盈利能力。

主要指标包括净利润率、资产收益率和股东权益报酬率等。

3. 运营能力比率运营能力比率用于评估工商银行的运营效率和资产利用率。

主要指标包括总资产周转率、存款利率和贷款利率等。

四、行业比较分析通过将工商银行的财务指标与同行业其他银行进行比较,可以评估工商银行的竞争力和市场地位。

通过对照行业平均值和工商银行的数据,可以发现工商银行在某些方面的优势和劣势。

五、风险分析风险分析是评估工商银行面临的潜在风险和不确定性的过程。

通过分析工商银行的财务数据、经营策略和市场环境,可以确定其面临的风险类型和程度,并提出相应的风险管理建议。

中国工商银行的盈利能力分析

中国工商银行的盈利能力分析作者:郭丽肖文杰刘芳来源:《时代金融》2020年第27期摘要:本文通过财务指标分析方法,结合2016-2018年的财务数据,分析了中国工商银行的财务状况和经营状况,并提出了中国工商银行盈利指标存在的问题及其影响因素,给出了提高中国工商银行盈利能力的建议。

关键词:财务指标盈利能力商业银行商业银行身为市场化机构的一份子,盈利水平是评估其管理水平的重要参考依据。

2013年之后,商业银行整体的收入增长率连续降低,因此对中国工商银行(以下简称工行)的盈利能力进行全面以及深入的剖析对于促进我国金融市场改革以及良好发展具有深远意义。

一、中国工商银行2016-2018年的财务状况(一)工行的收入占比情况工行的收入主要由利息收入和非利息收入构成。

从2016-2018年工行的财务报告可以看出,其手续费及佣金收入有所下降,但下降幅度不大,利润总额在2016-2018年间逐步上升,业务及管理费用在2018年也有较大幅提高。

同时,资产减值损失增加幅度较大,远高于营业费用增幅。

工行的盈利水平总体波动不大,具有稳定性,收入增长也具有持续性。

其中利息净收入占营收比率一直是最高的,而且远远高于非利息收入的占比,且稳步上升,可见工行的收入仍然以传统业务为主。

其次,工行除2017年手续费及佣金净收入小幅下降,以及2018年其他非利息收益较大幅度下降外,其他各项收入增长率变动都与利润总额变动一致。

由2018年资产减值损失增速减缓可知,在2016到2017年期间工行的经营状况较好,整体是趋向于增长状态的,2018年增速减缓,提醒我们要关注盈利能力持续性,经济环境日趋严峻,这对工行来说是一次严峻的考验,2018年其他业务收入下降了2.2%,警示其要积极寻求中间业务的规划和发展。

(二)工行的盈利指标变动情况工行的主要盈利指标有每股净资产、基本每股收益和总资产报酬率。

2016-2018年,工行基本每股收益比较稳定,总体略有增长,表明工行的造利能力较强,年整体发展势头稳定,前景向好;每股净资产增长率也处于稳定状态,这说明股东手中的资产现值也没有让其失望,一直处于稳定状态。

工商银行年度财务报表分析

中国工商银行股份有限公司财务报表分析一、公司概况中国工商银行成立于1984年,是中国最大的商业银行。

通过近年来的改革发展,工商银行已步入质量效益和规模协调发展的轨道。

2005年10月25日,中国工商银行股份有限公司成立。

股份公司由财政部、中央汇金投资有限责任公司发起设立。

业务范围:办理人民币存款、贷款;同业拆借业务;国内外结算;办理票据承兑、贴现、转贴现;各类汇兑业务;代理资金清算;提供信用证服务及担保;代理销售业务;代理发行、代理承销、代理兑付政府债券;代收代付业务;代理证券资金清算业务(银证转账);代理保险业务;代理政策性银行、外国政府和国际金融机构贷款业务;保管箱服务;发行金融债券;买卖政府债券、金融债券;证券投资基金、企业年金托管业务;企业年金受托管理服务、年金账户管理服务;开放式基金的注册登记、认购、申购和赎回业务;资信调查、咨询、见证业务;贷款承诺;企业、个人财务顾问服务;组织或参加银团贷款;外汇存款;外汇贷款;外币兑换;出口托收及进口代收;外汇票据承兑和贴现;外汇借款;外汇担保;发行、代理发行、买卖或代理买卖股票以外的外币有价证券;自营、代客外汇买卖;外汇金融衍生业务;银行卡业务;电话银行、网上银行、手机银行业务;办理结汇、售汇业务;经国务院银行业监督管理机构核准的其他业务。

二、财务报表分析(一)利润表水平分析图1 利润表水平分析从2013年和2012年的利润表中可以看出,2013年的营业利润相比上一年的增长率为9.62%,净利润比前一年增长了10.17%,增长了242.74亿元。

从利润构成上来看,工商银行的盈利能力比前一年提高了。

而2013年工商银行净利润相比上一年增加了10.17%,从分析来看,主要是由于利润总额比上一年增加了9.67%,也就是298.5亿元所引起的。

营业收入5,896.37亿元,增长9.8%,其中利息净收入4,433.35亿元,比上年增加255.07亿元,增长6.1%,占营业收入的75.2%。

中国银行业理财市场年度报告2013

中国银行业理财市场年度报告(2013年)全国银行业理财信息登记系统二〇一四年八月目录一、概况 (2)二、中国银行业理财产品的存续情况 (5)(一)总体情况 (5)(二)产品以浮动收益类为主 (6)(三)面向一般个人客户的产品较多 (7)(四)封闭式产品为主体,非净值型产品居多 (8)三、中国银行业理财产品的发行募集情况 (10)(一)总体情况 (10)(二)国有商业银行理财产品募集资金量最大 (10)(三)一般个人客户是最主要的投资主体 (11)(四)多样化产品风险等级满足投资者风险偏好 (12)(五)产品期限以中短期为主 (14)(六)产品发行和销售集中于东部地区 (15)四、中国银行业理财产品投资资产情况 (17)(一)总体分布情况 (17)(二)投向低风险及高信用等级的资产较多 (17)(三)理财资金投资于实体经济的情况 (18)五、中国银行业理财市场兑付情况 (21)(一)总体情况 (21)(二)产品到期兑付情况稳定 (21)(三)兑付客户实际收益率总体呈上升趋势 (22)(四)一般个人客户产品兑付收益金额约占全部兑付收益金额的六成 23 (五)兑付客户收益率与货币市场利率联动较强 (24)附注 (26)免责声明 (27)一、概况本报告所称的理财产品是指银行业金融机构自主设计开发、在全国银行业理财信息登记系统(以下简称理财登记系统)中登记,并有统一登记编码的理财产品。

理财登记系统是在银监会指导下,由中央国债登记结算有限责任公司(以下简称中央结算公司)依托于自身的业务与技术平台,自主设计、开发建设和营运管理,供银行业金融机构进行理财产品报告、登记及相关业务操作的电子化系统。

2013年,在监管部门的规范管理与正确引导下,在银行自身的积极探索和主动创新下,理财市场取得了快速的发展。

2013年全国共有427家银行业金融机构发行理财产品,总计144,043只,累计募集资金约70.48万亿元(包含开放式理财产品在2013年各开放周期内的申购金额)。

中国工商银行的杜邦分析

217大众商务市场观察银行已经成为我国国民日常生活中必不可少的储存场所,2020年11月12日包商银行的破产为我们敲响了警钟。

为保障中国国民经济发展的稳定性[1],银行的稳定性至关重要,在发展的同时也要稳固自身,在每年的经营过程中也要取长补短。

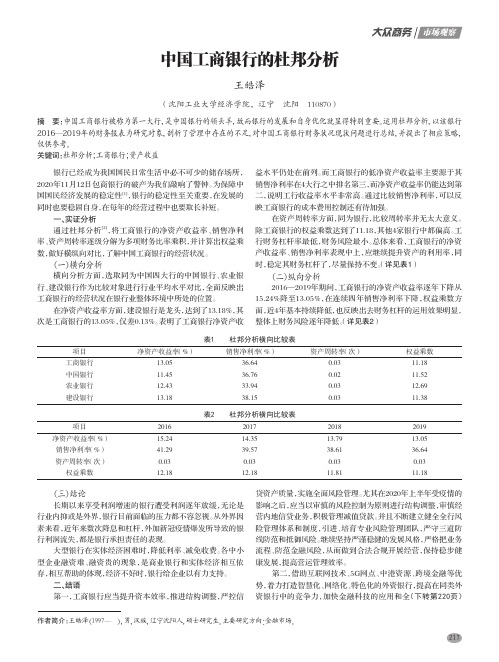

一、实证分析通过杜邦分析[2],将工商银行的净资产收益率、销售净利率、资产周转率逐级分解为多项财务比率乘积,并计算出权益乘数,做好横纵向对比,了解中国工商银行的经营状况。

(一)横向分析横向分析方面,选取同为中国四大行的中国银行、农业银行、建设银行作为比较对象进行行业平均水平对比,全面反映出工商银行的经营状况在银行业整体环境中所处的位置。

在净资产收益率方面,建设银行是龙头,达到了13.18%,其次是工商银行的13.05%,仅差0.13%。

表明了工商银行净资产收益水平仍处在前列。

而工商银行的低净资产收益率主要源于其销售净利率在4大行之中排名第三,而净资产收益率仍能达到第二,说明工行收益率水平非常高。

通过比较销售净利率,可以反映工商银行的成本费用控制还有待加强。

在资产周转率方面,同为银行,比较周转率并无太大意义。

除工商银行的权益乘数达到了11.18,其他4家银行中都偏高。

工行财务杠杆率最低,财务风险最小。

总体来看,工商银行的净资产收益率、销售净利率表现中上,应继续提升资产的利用率,同时,稳定其财务杠杆了,尽量保持不变。

(详见表1)(二)纵向分析2016—2019年期间,工商银行的净资产收益率逐年下降从15.24%降至13.05%,在连续四年销售净利率下降,权益乘数方面,近4年基本持续降低,也反映出去财务杠杆的运用效果明显,整体上财务风险逐年降低。

(详见表2)作者简介:王皓泽(1997— ),男,汉族,辽宁沈阳人,硕士研究生。

主要研究方向:金融市场。

摘 要:中国工商银行被称为第一大行,是中国银行的领头羊,故而银行的发展和自身优化就显得特别重要。

运用杜邦分析,以该银行2016—2019年的财务报表为研究对象,剖析了管理中存在的不足,对中国工商银行财务状况现状问题进行总结,并提出了相应策略,仅供参考。

财务分析 财务状况质量分析 完整版

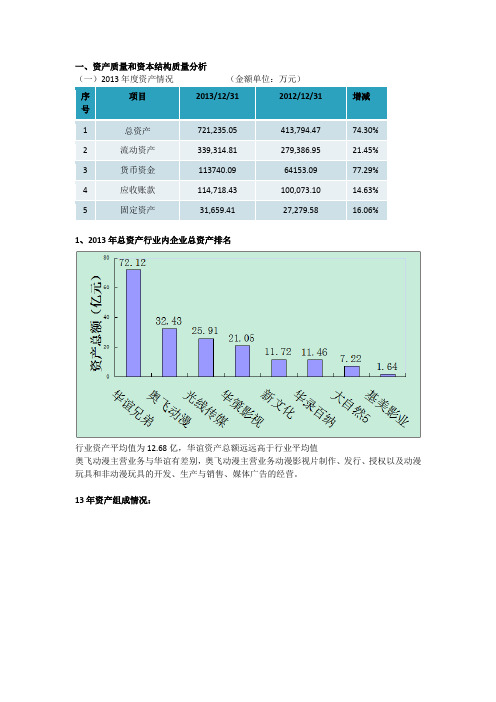

一、资产质量和资本结构质量分析(一)2013年度资产情况(金额单位:万元)项目2013/12/312012/12/31增减序号1 总资产721,235.05 413,794.47 74.30%2 流动资产339,314.81 279,386.95 21.45%3 货币资金113740.09 64153.09 77.29%4 应收账款114,718.43 100,073.10 14.63%5 固定资产31,659.41 27,279.58 16.06%1、2013年总资产行业内企业总资产排名行业资产平均值为12.68亿,华谊资产总额远远高于行业平均值奥飞动漫主营业务与华谊有差别,奥飞动漫主营业务动漫影视片制作、发行、授权以及动漫玩具和非动漫玩具的开发、生产与销售、媒体广告的经营。

13年资产组成情况:华谊应收账款年限相关情况通过13年资产组成饼状图及与12年资产组成对比及应收账款年限相关情况可得知如下几点:1.华谊流动资产额占比较高,这与影视业的业务特点有关,电影的制作、发行及衍生业务;电视剧的制作、发行及衍生业务需要大量的资本来获取人力资源、广告宣传等,所需的自有固定资产相对较少。

2.华谊流动资产主要由货币资金和应收账款组成。

华谊应收账款大部分是一年以内。

3.影视作品的发行时间与期末应收账款余额的大小有较强的关系。

如果期末影视作品的发行量较大,一般会形成较大金额的应收账款。

华谊年末数比年初数增加十几个百分点,其主要原因为本公司年末发行影视剧票房结算款增加所致。

公司期末应收账款欠款客户主要为各大电视台,尽管各大电视台资金实力雄厚,信用记录良好,应收账款的坏账风险较低,但仍不能完全排除坏账损失风险。

4.可供出售金融资产和长期股权投资占比较高5.无形资产很少,归因于整个行业特点。

负债项目组成(占负债总额比率)应付账款明细负债序号项目2013/12/31 2012/12/31 增减1 短期借款66,802.23 59,316.00 12.62%2 应付账款50,103.96 49,610.23 1.00%3 其他流动负债60,000.00 30,000.00 100.00%4 流动负债224,332.70 162,068.69 38.42%5 非流动负债101,056.77 39,252.76 157.45%6 负债合计325,389.47 201,321.45 61.63%所有者权益表序号项目2013/12/31 2012/12/31 增减1 股本120,960.00 60,480.00 100.00%2 资本公积163,190.81 98,855.06 65.08%3 盈余公积13,650.84 6,794.65 100.91%4 未分配利润96,445.61 45,842.89 110.38%5 少数股东权益1,598.33 500.42 219.40%6 所有者权益合计395,845.58 212,473.02 86.30%负债和所有者权益相关数据显示:1.华谊2011、2010年短期借款为零,而在2012和2013年猛增,13年较12年仍有小增,这主要在于华谊近年在发展战略上的变化,华谊采用全产业链扩张战略,通过频繁并购、参股必然需要大量资金。

工商银行财务报表分析

工商银行:经营稳健、盈利能力突出的大型银行————中国工商银行财务报表分析摘要:中国工商银行的经营业绩为世界金融界所瞩目。

中国工商银行分别连续三次被著名财经杂志英国《银行家》和美国《环球金融》杂志评为“中国最佳银行”;《银行家》杂志按一级资本对全球1000家大银行进行排序,中国工商银行已连续4年入选前10名,连续5年在国内排名第一,美国权威财经杂志《财富》按营业收入对世界500强企业进行排序,中国工商银行已连续4年入选。

本文将以中国工商银行为研究对象,以行业背景分析为逻辑出发点,分析公司近几年的财务状况和经营成果、评估公司的投资价值,为公司的利益相关者正确评价企业,合理投资提出指导性的建议。

关键词:中国工商银行;财务状况;经营成果;资产负债表一、行业背景分析:银行业在一个国家的经济中起着至关重要的金融中介作用。

在过去几年里,由于经济的高速增长以及宽松的货币政策,中国银行业维持了高速扩张的势头。

但是在资产质量、经营管理和风险控制等方面还存在许多问题,许多银行面临沉重的历史包袱,如果处理不当,银行系统可能成为中国经济持续发展的障碍,甚至影响整个经济的稳定。

本文对中国银行业的现状作一些分析,并在此基础上对今后几年的发展轨迹作几点推断和建议。

一、中国银行业的现状目前中国银行业包括四大国有商业银行、11 家股份制商业银行、众多的城市商业银行和信用合作社,以及已经进入或准备进入中国的外资金融机构。

此外,还有政策性银行在特定的领域内发挥其职能。

[1]在这些银行中,四大国有商业银行在规模和品牌等方面明显处于领先地位。

到2003 年6 月底,四大国有商业银行吸收了65%的居民储蓄,承担着全社会80%的支付结算服务,贷款则占全部金融机构贷款的56%。

[2]另一方面,股份制商业银行的市场份额则在过去几年里大幅度增长,到2003 年6 月底,已占中国各类金融机构总资产的13.6%。

[3]四大国有商业银行另一个重要优势是隐含的政府担保。

工商银行的财务报告分析(3篇)

第1篇一、引言工商银行(Industrial and Commercial Bank of China,简称ICBC)作为我国国有五大商业银行之一,自成立以来始终占据着金融行业的重要地位。

本文将对工商银行的财务报告进行分析,旨在全面了解其经营状况、盈利能力、偿债能力、运营效率等方面的表现,为投资者、分析师及决策者提供参考。

二、财务报表分析1. 资产负债表分析(1)资产规模工商银行资产总额逐年增长,截至2022年末,资产总额达到35.8万亿元,较上年末增长8.3%。

这表明工商银行在资产规模上具有较强的竞争优势。

(2)负债规模工商银行负债总额也呈现逐年增长趋势,截至2022年末,负债总额达到32.9万亿元,较上年末增长7.6%。

负债规模的扩大有助于工商银行满足业务发展需求。

(3)资产负债结构工商银行资产负债结构较为合理,资产结构以贷款为主,占比约70%;负债结构以存款为主,占比约80%。

这有利于工商银行在保持资产收益的同时,降低负债成本。

2. 利润表分析(1)营业收入工商银行营业收入持续增长,截至2022年末,营业收入达到1.2万亿元,较上年末增长8.4%。

这主要得益于贷款业务、中间业务及投资业务的增长。

(2)净利润工商银行净利润保持稳定增长,截至2022年末,净利润达到5667.4亿元,较上年末增长5.2%。

这表明工商银行具有较强的盈利能力。

(3)成本费用控制工商银行成本费用控制良好,成本收入比逐年下降,截至2022年末,成本收入比为25.8%,较上年末下降0.2个百分点。

这有利于提高工商银行的盈利水平。

3. 现金流量表分析(1)经营活动产生的现金流量工商银行经营活动产生的现金流量净额保持稳定,截至2022年末,经营活动产生的现金流量净额为1.1万亿元,较上年末增长7.2%。

这表明工商银行经营活动具有较强的盈利能力。

(2)投资活动产生的现金流量工商银行投资活动产生的现金流量净额为负,主要由于购建固定资产、无形资产及其他长期资产等支出较大。

浅析中国银行VS工商银行

VS

目录

1、基本情况简介 2、盈利能力分析 3、流动性和偿债能力分析 4、风险指标分析 5、综合分析

1、基本情况简介

• 中国银行,全称中国银行股份有限公司(Bank of China Limited),总行 (Head Office)位于北京复兴门内大街1号。是中国内地五大国有商业银行 之一。中国银行的业务范围涵盖商业银行、投资银行和保险领域,旗下有 中银香港、中银国际、中银保险等控股金融机构,在全球范围内为个人和 公司客户提供全面和优质的金融服务,为中国最国际化的银行。

2、盈利能力分析

• 盈利能力主要是通过相对指标来反映,即每股收益和净资产收益率,其中 每股资产净收益为净利润与年度普通股股份总数之比,反映股东投资于银 行所能获得的收益。净资产收益率为净利润和股东年度权益之比,同样反 映股东所获得的收益之比。

2、1

评估指标

2013年上半年

2012年上半年

2011年上半年

不良贷款率

≦15

中国 工商 中国银 工商 中国 工商

银行 银行 行

银行 银行 银行

0.93 0.87 0.94 0.89 1.00 0.95

资本充足率

≧8

(%)

存贷比率(%) ≦75

13.33 13.11 13.00 13.5 12.95 12.33 6

77.3 64.8 73.0 63.1 68.5 61.2

3、流动性和偿债能力分析

2013年上半年

2012年上半年

2011年上半年

指标

监管 标准

中国银行

工商银行

中国银 行

工商银 行

2013年度我国13家银行全球系统重要性银行评估指标分析

2013年度我国13家银行全球系统重要性银行评估指标分析陆虹【摘要】金融稳定理事会2013年末圈定了29家全球系统重要性银行,从定量和定性两方面对其进行测算评估。

定量指标从全球活跃程度、规模、关联度、可替代性、复杂性等五大类别评估一家银行对全球金融体系的重要性。

在国内,银监会发布《商业银行全球系统重要性评估指标披露指引》,要求13家主要银行参与系统重要性银行指标评估测算和信息披露。

本文选取13家银行披露的系统重要性银行评估指标,对我国主要银行的系统重要性以及资本充足率压力做了分析和对比。

全球系统重要性银行评估结果是对商业银行全球系统重要性高低程度的评价,不是对商业银行内部经营管理水平或风险高低的评价。

%In 2013, the Financial Stability Board selected 29 global systematically important banks to do a quanti-tatively and qualitative assessment. The quantitative index assesses the importance of a bank for the global financial sys-tem in terms of global activeness, scale, correlation, substitutability and complexity. According to the Disclosure Guideline of Global Systematic Importance Assessment Index for Commercial Banks published by the CBRC, 13 ma-jor banks are required to do the assessment of systematically important banking index and disclose the relevant informa-tion. This paper selects the systematically important banking assessment index disclosed by the 13 banks,analyzes and compares the systematic importance and capital adequacy pressure of the major banks in China. It also proposes that the assessment results of the global systematically important banks is an evaluation on the level of global systematic impor-tance for commercialbanks,not that on the level of internal management and risks of commercial banks.【期刊名称】《金融发展研究》【年(卷),期】2014(000)011【总页数】5页(P44-48)【关键词】系统重要性银行;评估指标;披露【作者】陆虹【作者单位】上海浦东发展银行总行,上海 200002【正文语种】中文【中图分类】F830.3全球系统重要性金融机构(Global System ically Important Financial Institutions,G-SIFIs),是指在金融市场中承担了关键功能、具有全球性特征的金融机构,这些机构一旦发生重大风险事件或经营失败,就会对全球金融体系和经济带来较大影响,甚至产生系统性风险。

中国工商银行股份有限公司财务分析报告

中国工商银行股份有限公司财务分析报告一、背景简介(一)银行业的行业现状银行业在中国金融业中处于主体地位。

按照银行的性质和职能划分,中国现阶段的银行可以分为三类:中央银行、商业银行、政策性银行。

近年来,中国银行业改革创新取得了显著的成绩,整个银行业发生了历史性变化,在经济社会发展中发挥了重要的支撑和促进作用,有力的支持中国国民经济又好又快的发展。

经济下行压力持续、利率市场化进程加速、互联网金融“宝宝军团”上演吸存大法,给银行业绩带来不小压力。

截至3月31日晚间,五大国有上市银行的2013年年报悉数出炉,从年报中不难看出,上市银行“躺着赚钱的好日子”一去不复返,面对越来越多的机遇和挑战,一些“新”的年报指标备受业内外关注。

日赚23.8亿增速持续下滑。

上市银行年报披露赛程过半,尽管面临着经济下行、利率市场化改革进程加快等诸多“绊脚石”,但五大行仍然是上市企业中的赚钱大户。

据北京商报记者统计,五大国有银行去年净利润8703.34亿元,相当于每天净赚23.84亿元。

具体来看,工行仍然牢牢占据着霸主的地位。

该行去年净利润达2629.65亿元,超过中石油和中石化1967.78亿元的净利润总和;其次是建行,该行2013年净赚2151.22亿元,同比增长11.12%。

(二)中国工商银行概况中国工商银行是中国最大的商业银行,中国四大国有商业银行之一,世界五百强企业之一,上市公司。

中国工商银行实行统一法人授权经营的商业银行经营管理体制。

中国工商银行总行是全行的经营管理中心、资金调度中心和领导指挥中心,拥有全行的法人财产权,对全行经营的效益性、安全性和流动性负责,在授权和授信管理的基础上,实行“下管一级、监控两级”的分支机构管理模式,达到稳健经营,防范风险,提高经济效益的目的。

中国工商银行经营范围包括:办理人民币存款、贷款和消费信贷,居民储蓄,各类结算,发行和代理发行有价证券,代理其他银行委托的各种业务,办理外汇存款、贷款、汇款,进出口贸易和非贸易结算,外币及外币票据兑换,外汇担保和见证,境外外汇借款,外币票据贴现,发行和代理发行外币有价证券,代办即期和远期外汇买卖,征信调查和咨询服务,办理买方信贷,国际金融组织和外国政府贷款的转贷,以及经中国银行业监督管理委员会依照有关法律、行政法规和其他规定批准的业务。

工商银行财务分析

工商银行财务分析一、引言工商银行是中国最大的商业银行之一,拥有庞大的资产规模和广泛的业务网络。

本文将对工商银行的财务状况进行分析,从财务报表和财务指标的角度评估其经营状况和盈利能力。

二、财务报表分析1. 资产负债表分析工商银行的资产负债表显示了其资产、负债和股东权益的情况。

根据最新的财务报表,工商银行的总资产为X亿元,其中包括现金、存款、贷款和其他投资等。

负债方面,工商银行的总负债为X亿元,主要包括存款、借款和其他负债。

股东权益为X亿元,反映了工商银行的净资产。

2. 利润表分析利润表反映了工商银行在一定时期内的收入、费用和利润情况。

根据最新的财务报表,工商银行的总收入为X亿元,主要包括利息收入、手续费和佣金收入等。

总费用为X亿元,主要包括人员成本、营销费用和管理费用等。

净利润为X亿元,反映了工商银行的盈利能力。

三、财务指标分析1. 偿债能力指标偿债能力指标反映了工商银行偿还债务的能力。

其中,流动比率为X,反映了工商银行流动资产与流动负债之间的关系。

较高的流动比率表示工商银行有足够的流动资金来偿还短期债务。

另一个指标是资产负债率,工商银行的资产负债率为X,反映了工商银行资产通过负债融资的程度。

2. 盈利能力指标盈利能力指标反映了工商银行的盈利能力。

其中,净资产收益率为X%,反映了工商银行每一元净资产创造的利润。

较高的净资产收益率表示工商银行的盈利能力较强。

另一个指标是净利润率,工商银行的净利润率为X%,反映了工商银行每一元收入的净利润。

3. 运营效率指标运营效率指标反映了工商银行的运营效率。

其中,资产收益率为X%,反映了工商银行每一元资产创造的收入。

较高的资产收益率表示工商银行的运营效率较高。

另一个指标是成本收入比,工商银行的成本收入比为X,反映了工商银行的成本与收入之间的关系。

四、风险分析1. 信用风险工商银行作为一家商业银行,面临着信用风险。

通过分析工商银行的不良贷款率和拨备覆盖率等指标,可以评估其信用风险的程度。

工商银行财务报表分析

目录工商银行财务报表分析 (1)引言 (1)背景介绍 (1)目的和意义 (2)工商银行概述 (3)公司简介 (3)经营范围 (4)公司规模和地位 (5)财务报表概述 (5)财务报表的定义和作用 (5)工商银行的财务报表种类 (6)财务报表的组成要素 (7)工商银行财务报表分析 (8)资产负债表分析 (8)利润表分析 (9)现金流量表分析 (10)工商银行财务报表分析的局限性 (10)数据可靠性问题 (10)财务报表的时效性问题 (11)外部环境因素的影响 (12)工商银行财务报表分析的意义和应用 (13)评估公司的财务状况 (13)判断公司的经营能力 (13)辅助决策和投资分析 (14)结论 (16)对工商银行财务报表的总结 (16)对工商银行的发展前景的展望 (16)参考文献 (17)工商银行财务报表分析引言背景介绍工商银行是中国最大的商业银行之一,也是全球最大的银行之一。

作为中国四大国有商业银行之一,工商银行在国内外市场上拥有广泛的业务网络和客户基础。

本文将对工商银行的财务报表进行分析,以了解其财务状况和经营绩效。

工商银行成立于1984年,总部位于北京。

作为国有银行,工商银行在中国的金融体系中扮演着重要的角色。

它的主要业务包括存款、贷款、国际结算、信用卡、财富管理和投资银行等。

工商银行在全国范围内拥有数千家分支机构,为个人和企业客户提供全面的金融服务。

工商银行的财务报表是了解其财务状况和经营绩效的重要工具。

财务报表包括资产负债表、利润表和现金流量表。

资产负债表展示了工商银行在特定日期的资产、负债和所有者权益的情况。

利润表反映了工商银行在特定期间内的收入、成本和利润情况。

现金流量表显示了工商银行在特定期间内的现金流入和流出情况。

通过对工商银行的财务报表进行分析,可以了解其盈利能力、偿债能力、运营效率和风险管理能力等方面的情况。

盈利能力是指工商银行实现利润的能力,可以通过利润表中的净利润和营业收入等指标来评估。

不同规模商业银行的资产—负债管理比较分析(以工商银行与民生银行为例)

上海师范大学商学院小组分析报告当前商业银行业背景1 竞争激烈。

改革开放以来,国有商业银行业务开始交叉并形成了全方位的竞争局面,商业化的驱动和对利润的追逐使这种竞争尤其是在经济比较发达的地区变的越来越激烈。

2 行业市场前景向好。

中国的银行业正在经历着翻天覆地的变化。

受政府支持的强而有力的金融业重组、不断改善的监管和金融基础设施、境外股权战略投资、公开上市、行业整合以及有利的国内经济状况使得整个银行业受益匪浅。

3 行业盈利能力差别较大。

从短期到中期来看,大型银行应该会继续保持稳固的盈利能力,这主要是在通货膨胀预期不断增长的情形下,这些银行将受惠于手续费和佣金收入的持续增长势头,以及低成本存款的不断增长。

区域性商业银行与其它银行的业绩差距可能会进一步加大。

随着监管力度的加大,很多城市和农村商业银行将被迫拨备更多的准备金,以加快解决历史遗留的不良资产问题。

由于这些银行受到地方政府的财政支持有限,与更大的银行相比,它们不得不自食其力,盈利能力波动较大。

4 机遇与挑战并存。

银行业务,包括商业银行业务与投资银行业务,都是高效益的行业,其主要成本为管理成本。

正常情况下,银行业肯定是最最赚钱的行业。

但是,由于国内外宏观经济形势仍存在诸多不确定性、地方政府代偿性风险还比较突出、房地产价格大幅波动和产业结构调整带来的信贷风险,中国的商业银行仍面临着巨大挑战。

5 中国工商银行和民生银行都是国有商业银行且均为上市公司,而中国工商银行的盈利能力及市场地位要远远超过民生银行。

两大商业银行概况中国工商银行概况中国工商银行(Industrial and Commercial Bank of China)成立于1984年1月1日。

作为中国资产规模最大的商业银行,经过27年的改革发展,中国工商银行已经步入质量效益和规模协调发展的轨道。

2003年末资产总额约52,791亿元人民币,占中国境内银行业金融机构资产总和的近五分之一。

中国民生银行概况中国民生银行于1996年1月12日在北京正式成立,是中国首家主要由非公有制企业入股的全国性股份制商业银行,同时又是严格按照《公司法》和《商业银行法》建立的规范的股份制金融企业。

财务报表分析以工商银行为例

财务报表分析以工商银行为例Hessen was revised in January 2021成绩学年论文题目:__ 财务报表分析___________________ _——以中国工商银行为例 _学生姓名 __黎汉英学号 08指导教师 __ 卢春香院系 __经济管理学院__专业会计系年级 2013级 _教务处制摘要进入二十一世纪以来,人类社会在不断的进步,会计一这门古老的“商业语言”也跟随时代的发展不断的前进和完善,而财务报表作为这门“商业语言”的重要载体,更是连续、系统、综合、全面地反映了不同会计主体的各项经济往来,财务报表分析也越来越被更多不同的利益相关者所关注和研究,在现代社会中扮演着越来越重要的角色。

本文从财务报表分析的理论框架入手,了解了财务报表分析及其作用、财务报表分析的常用方法、综合分析方法以及财务报表分析的局限性;从一个财务报表外部使用者的角度出发,以上市公司“中国工商银行”对外披露的财务报表和年度审计报告为分析对象,依据财务报表分析的相关理论,选取工商银行最近三年的财务报表,从整个银行业的角度对工商银行的基本情况和战略分析,并逐次对工商银行的资产负债表、利润表、现金流量表进行趋势分析和结构分析,对相关财务指标进行了分析,结合杜邦分析法来了解和分析公司真实的财务状况、经营成果和现金流量;根据上述战略分析和财务分析,综合评价该公司的经营管理,指出该公司存在的一些问题,并提出相应的建议,供经营管理者决策参考;同时可以帮助投资者正确做出相关的投资决策。

关键词:工商银行;财务报表分析; 财务指标AbstractThe human society has been developing rapidly in recent years, and the Accounting also follows the development of The Times, the financial statements are continuous, systematic, integrated and comprehensive which reflect the economic intercourse of different accounting entity. And the financial statement analysis is becoming more and more important in modern society.This paper firstly introduces the theoretical framework of financial statements and financial statement analysis, comprehensive analysis method, and the limitations of financial statement analysis. Secondly from a outside users view, based on the financial statements and annual audit report of recent three years from Industrial and Commercial Bank of China(ICBC), the article introduces the company, and make a study of the strategy analysis. Then the trend analysis and structure analysis of the balance sheet, income statement, cash flow statement of this bank, the relevant financial indicators and the DuPont Analysis. Finally, review the ICBC's financial position and operation performance, point out some problems in operation and management, and provide suggestions for reference. Furthermore, hope the paper is helpful to evaluate the bank's investment value in stock market.Key Words: ICBC , The financial statement analysis, Financial indicator1导论研究背景随着人类商业文明的不断进步,经济全球化的大潮已经席卷到世界的每一个角落,在文化、语言、社会制度都不尽同的情况下,会计作为一门精确的“商业语言”,在商业信息的披露和沟通中扮演了极其重要的角色,越来越受到各界人士的重视。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国工商银行

对中国工商银行2013年度的财务报表,我们查找了相关资料,并对其中几项数据做了处理,下面是我们从财务报表中分析得到的一些信息:

1.负债比率为93.24%

这一指标主要用来衡量银行的负债能力,该数值越大,负债比率高,说明企业资产中借人资金比重大,因而风险也比较大。

反之,风险比较小。

工商银行这一指标高达百分之九十,说明它的资产几乎来自于债权人,风险相对较高。

2.负债权益比率为7.25%

它表明由债权人提供和由投资人提供的资金来源的相对关系,企业基本财务结构的强弱,也表明债权人提供的资金受到所有者权益的保障程度,工商银行的该项指标比率较小,意味着投资人出资比重小,流动性较弱,保障程度较小。

3.流动比率为104.75%

即流动资产对流动负债的比率。

用于反映企业短期偿债能力,工商银行的该项指标已经超过了100%,表明流动比率高,企业的短期偿债能力很强。

4.产权比率为6.76%

即所有者权益总额除以资产总额的比率.该指标用以衡量企业在资产中所有者权益所占比重,产权比率越高,企业财务风险越小。

从数据反映的情况来看,工商银行的财务风险是比较大的。

单从数据上来看,工商银行的经营风险非常高,但是考虑到银行本来就是负债经营的机构,因此要评价商业银行的一些情况,必定还要综合其他因素。

从整个财务报告所反映的数据来看,计量单位是以“百万”作为基本单位的,光一年的业务管理费就达到了165亿余元,足以说明银行的规模相当大。

由资产负债表数据,客户贷款占总资产的51.176%,客户存款占总负债的82.888%,占总资产的77.286%。

2013年的利润表所反映的综合收益总额(扣除了各项成本)为226亿余人民币,可知,工商银行的盈利能力是超强的。

其中投资收益为3亿余元,仅占营业收入的0.522%,利息收入为443亿余元,占营业收入的75.188%,手续费及佣金收入为122亿余元,占营业收入的20.746%,显而易见,工商银行的利润来源主要是依靠以借贷业务的利息收入为主,手续费及佣金收入为辅的各项营业收入,投资收入仅占全年收入的不到1%。

综合以上数据数据,我们可以粗略的分析得到,工商银行的风险高,但资金流动性强,盈利性强。

中国工商银行是一个规模非常大,盈利能力非常强的商业银行。

它的收入来源主要是通过存贷收入差赚取的利息收入,另外手续费及佣金也为它带了一部分收入。

这应该也是国内商业银行的整体趋势,主要用负债(以客户的存款为主)作为资本,贷款给其他客户来赚取巨额利息。