高级财务会计课后习题答案(仅供参考)

高级财务会计 课后练习答案

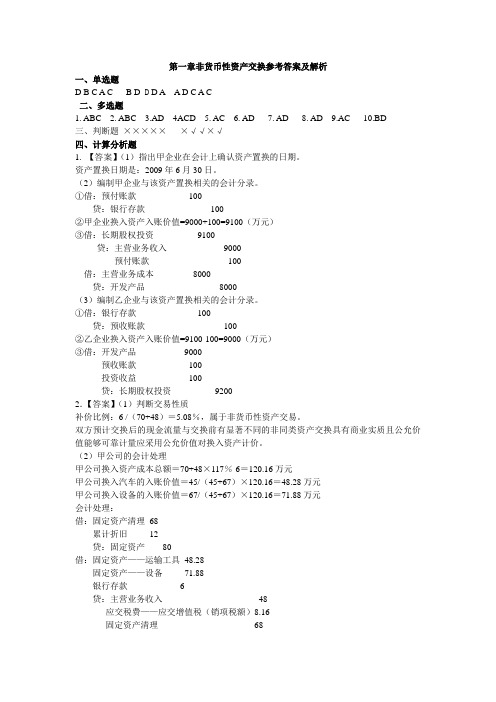

第一章非货币性资产交换参考答案及解析一、单选题D B C A C B D D D A A D C A C二、多选题1. ABC2. ABC3.AD 4ACD 5. AC 6. AD 7. AD 8. AD 9.AC 10.BD三、判断题××××××√√×√四、计算分析题1. 【答案】(1)指出甲企业在会计上确认资产置换的日期。

资产置换日期是:2009年6月30日。

(2)编制甲企业与该资产置换相关的会计分录。

①借:预付账款100贷:银行存款100②甲企业换入资产入账价值=9000+100=9100(万元)③借:长期股权投资9100贷:主营业务收入9000预付账款100借:主营业务成本8000贷:开发产品8000(3)编制乙企业与该资产置换相关的会计分录。

①借:银行存款100贷:预收账款100②乙企业换入资产入账价值=9100-100=9000(万元)③借:开发产品9000预收账款100投资收益100贷:长期股权投资92002.【答案】(1)判断交易性质补价比例:6 /(70+48)=5.08%,属于非货币性资产交易。

双方预计交换后的现金流量与交换前有显著不同的非同类资产交换具有商业实质且公允价值能够可靠计量应采用公允价值对换入资产计价。

(2)甲公司的会计处理甲公司换入资产成本总额=70+48×117%-6=120.16万元甲公司换入汽车的入账价值=45/(45+67)×120.16=48.28万元甲公司换入设备的入账价值=67/(45+67)×120.16=71.88万元会计处理:借:固定资产清理68累计折旧12贷:固定资产80借:固定资产——运输工具48.28固定资产——设备71.88银行存款 6贷:主营业务收入48应交税费——应交增值税(销项税额)8.16固定资产清理68营业外收入——处置非流动资产损益 2借:主营业务成本44存货跌价准备 2贷:库存商品46(3)乙公司的会计处理乙公司换入资产成本总额=45+67+6-48×17%=109.84万元乙公司换入库房的入账价值=70/(70+48)×109.84=65.16万元乙公司换入存货的入账价值=48/(70+48)×109.84=44.68万元借:固定资产清理105固定资产减值准备15累计折旧50贷:固定资产170借:固定资产——库房65.16原材料44.68应交税费——应交增值税(进项税额)8.16贷:固定资产清理105银行存款 6营业外收入——处置非流动资产损益7。

《高级财务会计学》课后练习参考答案(立信会计出版社)

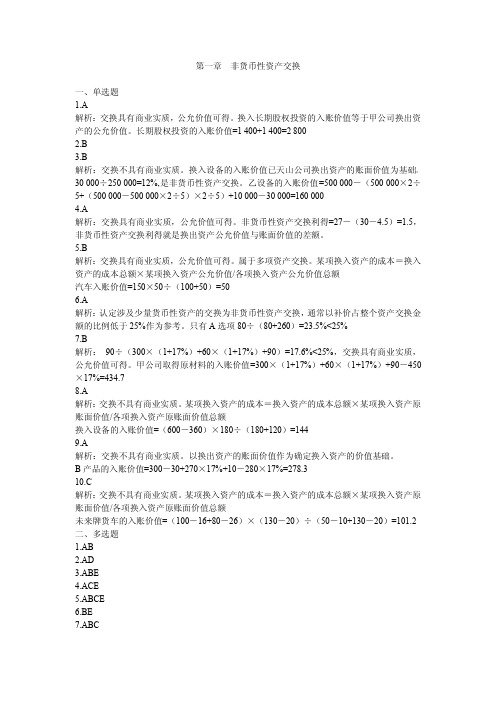

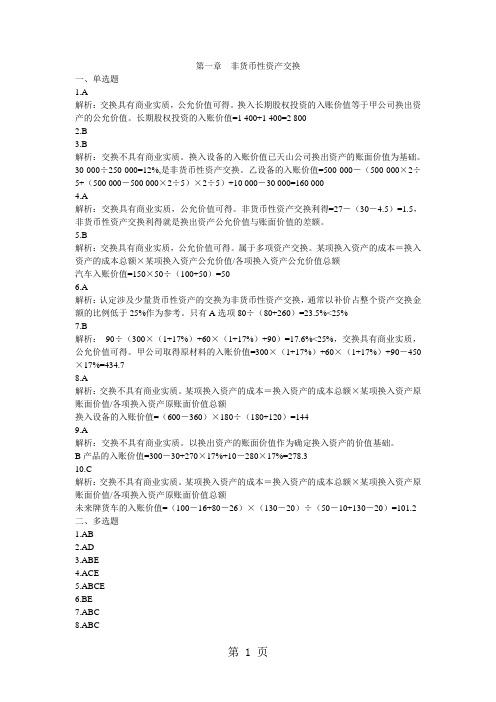

第一章非货币性资产交换一、单选题1.A解析:交换具有商业实质,公允价值可得。

换入长期股权投资的入账价值等于甲公司换出资产的公允价值。

长期股权投资的入账价值=1400+1400=28002.B3.B解析:交换不具有商业实质。

换入设备的入账价值已天山公司换出资产的账面价值为基础。

30000÷250000=12%,是非货币性资产交换。

乙设备的入账价值=500000-(500000×2÷5+(500000-500000×2÷5)×2÷5)+10000-30000=1600004.A解析:交换具有商业实质,公允价值可得。

非货币性资产交换利得=27-(30-4.5)=1.5,非货币性资产交换利得就是换出资产公允价值与账面价值的差额。

5.B解析:交换具有商业实质,公允价值可得。

属于多项资产交换。

某项换入资产的成本=换入资产的成本总额×某项换入资产公允价值/各项换入资产公允价值总额汽车入账价值=150×50÷(100+50)=506.A解析:认定涉及少量货币性资产的交换为非货币性资产交换,通常以补价占整个资产交换金额的比例低于25%作为参考。

只有A选项80÷(80+260)=23.5%<25%7.B解析:90÷(300×(1+17%)+60×(1+17%)+90)=17.6%<25%,交换具有商业实质,公允价值可得。

甲公司取得原材料的入账价值=300×(1+17%)+60×(1+17%)+90-450×17%=434.78.A解析:交换不具有商业实质。

某项换入资产的成本=换入资产的成本总额×某项换入资产原账面价值/各项换入资产原账面价值总额换入设备的入账价值=(600-360)×180÷(180+120)=1449.A解析:交换不具有商业实质。

高级财务会级课后练习及答案.doc

高级财务会计练习题及参考答案租赁练习一、单项选择题1.在某项固定资产租赁合同中,租赁资产原账面价值为45万元,每年年末支付10万元租金,租赁期为5年,承租人无优惠购买选择权,租赁开始日估计资产余值为4万元,承租人提供资产余值的担保金额为3万元,另外担保公司提供资产余值的担保金额为1万元,则最低租赁付款额为()万元。

A.50B.53C.49D.452.在售后租回交易形成融资租赁的情况下,对所售资产的售价与其账面价值之间的差额,应当采用的会计处理方法是( ) 。

A. 计入当期损益B. 计入递延损益C. 售价高于其账面价值的差额计入当期损益,反之计入递延损益D. 售价高于其账面价值的差额计入递延损益,反之计入当期损益3.甲公司采用融资租赁方式租入一台大型设备,该设备的入账价值为1200万元,租赁期为10年,与承租人相关的第三方提供的租赁资产担保余值为200万元,预计清理费用为50万元。

该设备的预计使用年限为10年,预计净残值为120万元。

甲公司采用年限平均法对该租入设备计提折旧。

甲公司每年对该租入设备计提的折旧额为()。

A.105万元B.108万元C.113万元D.120万元4.租赁开始日是指()。

A、租赁协议日B、租赁各方就主要租赁条款做出承诺日C、租赁协议日与租赁各方就主要租赁条款做出承诺日中的较早者D、租赁协议日与租赁各方就主要租赁条款做出承诺日中的较晚者5.售后租回形成融资租赁的情况下,承租人每期确认未实现售后租回损益的摊销方法为()。

A、在租赁期内平均确定B、按折旧进度C、按租金支付比例D、按实际利率法二、多项选择题1.下列项目不可以计入融资租入固定资产价值的有()。

A.支付的与租赁有关的印花税B.履约成本C.支付的有关人员差旅费D.支付的固定资产的安装费E.或有租金2.融资租赁下,采用实际利率法分摊未确认融资费用时,下列表述正确的是( ) 。

A.以出租人的租赁内含利率为折现率将最低租赁付款额折现、且以该现值作为租入资产入账价值的,应当将租赁内含利率作为未确认融资费用的分摊率B. 以合同规定利率为折现率将最低租赁付款额折现、且以该现值作为租入资产入账价值的,应当将合同规定利率作为未确认融资费用的分摊率C. 以银行同期贷款利率为折现率将最低租赁付款额折现、且以该现值作为租入资产入账价值的,应当将银行同期贷款利率作为未确认融资费用的分摊率D. 以租赁资产公允价值作为入账价值的,应当重新计算分摊率。

高级财务会计课后练习答案

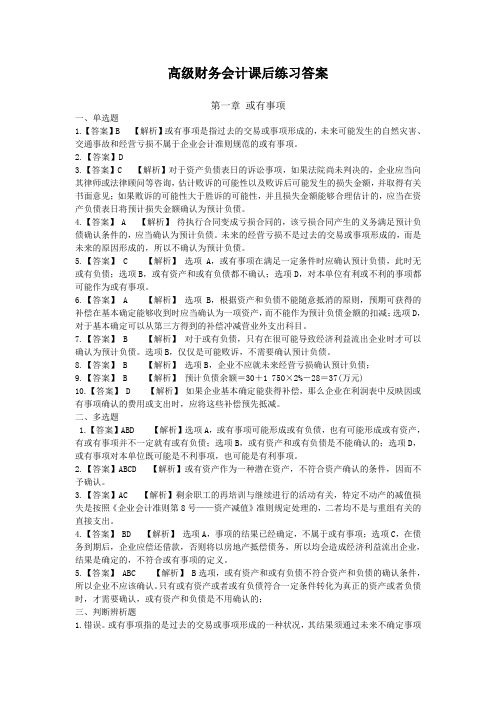

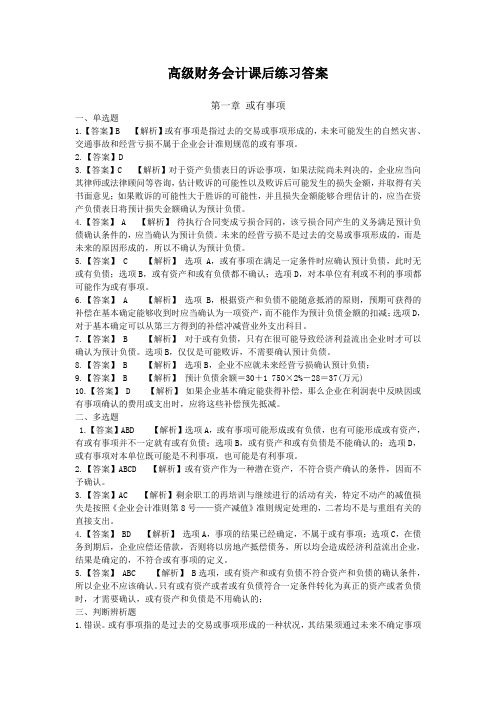

高级财务会计课后练习答案第一章或有事项一、单选题1.【答案】B 【解析】或有事项是指过去的交易或事项形成的,未来可能发生的自然灾害、交通事故和经营亏损不属于企业会计准则规范的或有事项。

2.【答案】D3.【答案】C 【解析】对于资产负债表日的诉讼事项,如果法院尚未判决的,企业应当向其律师或法律顾问等咨询,估计败诉的可能性以及败诉后可能发生的损失金额,并取得有关书面意见;如果败诉的可能性大于胜诉的可能性,并且损失金额能够合理估计的,应当在资产负债表日将预计损失金额确认为预计负债。

4.【答案】 A 【解析】待执行合同变成亏损合同的,该亏损合同产生的义务满足预计负债确认条件的,应当确认为预计负债。

未来的经营亏损不是过去的交易或事项形成的,而是未来的原因形成的,所以不确认为预计负债。

5.【答案】 C 【解析】选项A,或有事项在满足一定条件时应确认预计负债,此时无或有负债;选项B,或有资产和或有负债都不确认;选项D,对本单位有利或不利的事项都可能作为或有事项。

6.【答案】 A 【解析】选项B,根据资产和负债不能随意抵消的原则,预期可获得的补偿在基本确定能够收到时应当确认为一项资产,而不能作为预计负债金额的扣减;选项D,对于基本确定可以从第三方得到的补偿冲减营业外支出科目。

7.【答案】 B 【解析】对于或有负债,只有在很可能导致经济利益流出企业时才可以确认为预计负债。

选项B,仅仅是可能败诉,不需要确认预计负债。

8.【答案】 B 【解析】选项B,企业不应就未来经营亏损确认预计负债;9.【答案】 B 【解析】预计负债余额=30+1 750×2%-28=37(万元)10.【答案】 D 【解析】如果企业基本确定能获得补偿,那么企业在利润表中反映因或有事项确认的费用或支出时,应将这些补偿预先抵减。

二、多选题1.【答案】ABD 【解析】选项A,或有事项可能形成或有负债,也有可能形成或有资产,有或有事项并不一定就有或有负债;选项B,或有资产和或有负债是不能确认的;选项D,或有事项对本单位既可能是不利事项,也可能是有利事项。

高级财务会计课后习题答案(仅供参考)(1)

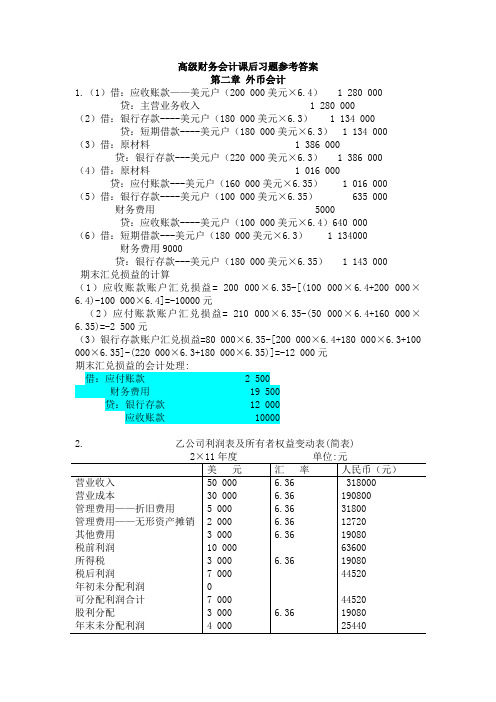

高级财务会计课后习题参考答案第二章外币会计1.(1)借:应收账款——美元户(200 000美元×6.4) 1 280 000贷:主营业务收入 1 280 000(2)借:银行存款----美元户(180 000美元×6.3) 1 134 000贷:短期借款----美元户(180 000美元×6.3) 1 134 000(3)借:原材料 1 386 000贷:银行存款---美元户(220 000美元×6.3) 1 386 000(4)借:原材料 1 016 000贷:应付账款---美元户(160 000美元×6.35) 1 016 000(5)借:银行存款----美元户(100 000美元×6.35) 635 000 财务费用 5000贷:应收账款----美元户(100 000美元×6.4)640 000(6)借:短期借款---美元户(180 000美元×6.3) 1 134000财务费用9000贷:银行存款---美元户(180 000美元×6.35) 1 143 000期末汇兑损益的计算(1)应收账款账户汇兑损益= 200 000×6.35-[(100 000×6.4+200 000×6.4)-100 000×6.4]=-10000元(2)应付账款账户汇兑损益= 210 000×6.35-(50 000×6.4+160 000×6.35)=-2 500元(3)银行存款账户汇兑损益=80 000×6.35-[200 000×6.4+180 000×6.3+100 000×6.35]-(220 000×6.3+180 000×6.35)]=-12 000元期末汇兑损益的会计处理:借:应付账款 2 500财务费用 19 500贷:银行存款 12 000应收账款 100002. 乙公司利润表及所有者权益变动表(简表)乙公司资产负债表1.(1)①机床的2011年12月31日的账面价值为110万元;该项机床的计税基础应当是90万元(原值120万元减去计税累计折旧30万元)。

高级财务会计课后习题答案

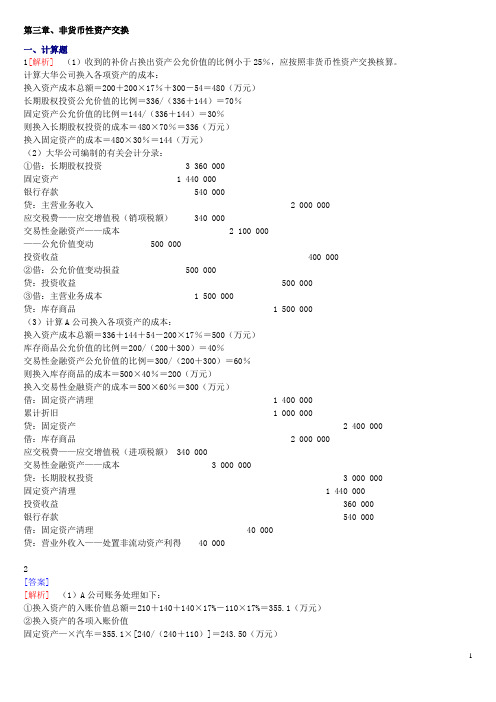

第三章、非货币性资产交换一、计算题1[解析](1)收到的补价占换出资产公允价值的比例小于25%,应按照非货币性资产交换核算。

计算大华公司换入各项资产的成本:换入资产成本总额=200+200×17%+300-54=480(万元)长期股权投资公允价值的比例=336/(336+144)=70%固定资产公允价值的比例=144/(336+144)=30%则换入长期股权投资的成本=480×70%=336(万元)换入固定资产的成本=480×30%=144(万元)(2)大华公司编制的有关会计分录:①借:长期股权投资 3 360 000固定资产 1 440 000银行存款 540 000贷:主营业务收入 2 000 000应交税费——应交增值税(销项税额) 340 000交易性金融资产——成本 2 100 000——公允价值变动 500 000投资收益 400 000②借:公允价值变动损益 500 000贷:投资收益 500 000③借:主营业务成本 1 500 000贷:库存商品 1 500 000(3)计算A公司换入各项资产的成本:换入资产成本总额=336+144+54-200×17%=500(万元)库存商品公允价值的比例=200/(200+300)=40%交易性金融资产公允价值的比例=300/(200+300)=60%则换入库存商品的成本=500×40%=200(万元)换入交易性金融资产的成本=500×60%=300(万元)借:固定资产清理 1 400 000累计折旧 1 000 000贷:固定资产 2 400 000借:库存商品 2 000 000应交税费——应交增值税(进项税额) 340 000交易性金融资产——成本 3 000 000贷:长期股权投资 3 000 000固定资产清理 1 440 000投资收益 360 000银行存款 540 000借:固定资产清理 40 000贷:营业外收入——处置非流动资产利得40 0002[答案][解析](1)A公司账务处理如下:①换入资产的入账价值总额=210+140+140×17%-110×17%=355.1(万元)②换入资产的各项入账价值固定资产—×汽车=355.1×[240/(240+110)]=243.50(万元)库存商品—乙商品=355.1×[110/(240+110)]=111.60(万元)③会计分录借:固定资产清理 200累计折旧 40固定资产减值准备 20贷:固定资产—车床 260借:固定资产—×汽车 243.50库存商品—乙商品 111.60应交税费—应交增值税(进项税额)110×17%=18.7贷:固定资产清理 200营业外收入—非货币性资产交换利得 210-200=10主营业务收入 140应交税费—应交增值税(销项税额)140×17%=23.8借:主营业务成本150贷:库存商品150借:存货跌价准备 30贷:主营业务成本 30(2)B公司账务处理如下:①换入资产的入账价值总额=240+110+110×17%-140×17%=344.9(万元)②换入资产的各项入账价值固定资产—车床=344.9×[210/(210+140)]=206.94(万元)库存商品—甲商品=344.9×[140/(210+140)]=137.96(万元)③会计分录借:固定资产清理 250累计折旧 100贷:固定资产—×汽车 350借:固定资产—车床 206.94库存商品—甲商品 137.96应交税费——应交增值税(进项税额)140×17%=23.8营业外支出—非货币性资产交换损失 250-240=10贷:固定资产清理 250主营业务收入 110应交税费——应交增值税(销项税额)110×17%=18.7借:主营业务成本 170贷:库存商品—乙商品 170借:存货跌价准备 70贷:主营业务成本 703[答案](1)2005年2月1日,M公司接受投资借:固定资产--设备200贷:实收资本(800×20%)160资本公积--资本溢价40(2)2005年3月1日,购入原材料借:原材料102.86应交税费--应交增值税(进项税额)17.14(17+2×7%)贷:银行存款120 (117+3)(3)2005年12月,计提存货跌价准备A产品的可变现净值=A产品的估计售价225-A产品的估价销售费用及税金10=215(万元)。

高级财务会计习题含答案

高级财务会计习题含答案一、单选题(共30题,每题1分,共30分)1、将一种货币兑换为另一种货币的业务是()oA、外币兑换B、外币交易C、外币折算D、外币信贷正确答案:A2、生物资产出售、盘亏或死亡、毁损时,应当将处置收入扣除其账面价值和相关税费后的余额计入()oA、投资收益B、固定资产清理C、当期损益D、资本公积正确答案:C3、续上题,2x21年又有20名职员离开公司,公司估计职员总离职人数会达到40%,则2x21年年末MM公司应按照取得的服务,贷记“资本公积——其他资本公积”()元。

A、84 000B、140 000C、52 000D、100 000正确答案:D4、下列收入中,应作为分部收入的是()oA、对外营业收入B、从企业外部取得的利息收入C、非金融机构对其他分部预付款或贷款所发生的利息收入D、分部内部发生的应收款项取得的利息收入正确答案:A5、某企业集团母公司将其生产的成本为60 000元的产品按80 000 元的价格出售给子公司,后者将其作为固定资产使用。

在固定资产交易的当年,合并财务报表工作底稿中关于固定资产原价中包含的未实现内部销售利润的抵销分录为( )oA、借:主营业务收入 80 000贷:主营业务成本 60 000固定资产 20000B、借:营业外收入 20 000贷:固定资产 20 000C、借:营业外收入 60 000贷:固定资产 60 000D、借:主营业务收入 80 000贷:主营业务成本 80 000正确答案:A6、某股份有限公司是一家需要编制季度财务会计报告的上市公司。

下列会计报表中,不需要该公司在其2x21年第三季度财务会计报告中披露的是()oA、2X20年第三季度现金流量表B、2X20年第三季度利润表C、2X20年年末资产负债表D、2X20年年初至第三季度末利润表正确答案:A7、保费的制定应遵循的重要原则是()oA、合理性原则B、收支相等原则C、公平性原则D、效益性原则正确答案:C8、股份支付授予日是指()oA、股份支付协议获得批准的日期B、可行权条件得到满足的日期C、可行权条件得到满足,职工和其他方具有从企业取得权益工具或现金的权利的日期D、职工和其他方行使权利、获取现金或权益工具的日期正确答案:A9、融资租入固定资产的入账价值应该是()oA、租赁负债加初始直接费用B、应付租赁款加运杂费C、评估确认价D、应付租赁款正确答案:A10、下列各方法中,不属于常见的套期有效性评价方法的是()oA、主要条款比较法B、加权平均法C、回归分析法D、比率分析法正确答案:B11、下列有关中期财务报告的表述中,符合现行会计准则规定的是()。

高级财务会计课后练习答案

高级财务会计课后练习答案第一章或有事项一、单选题1.【答案】B 【解析】或有事项是指过去的交易或事项形成的,未来可能发生的自然灾害、交通事故和经营亏损不属于企业会计准则规范的或有事项。

2.【答案】D3.【答案】C 【解析】对于资产负债表日的诉讼事项,如果法院尚未判决的,企业应当向其律师或法律顾问等咨询,估计败诉的可能性以及败诉后可能发生的损失金额,并取得有关书面意见;如果败诉的可能性大于胜诉的可能性,并且损失金额能够合理估计的,应当在资产负债表日将预计损失金额确认为预计负债。

4.【答案】 A 【解析】待执行合同变成亏损合同的,该亏损合同产生的义务满足预计负债确认条件的,应当确认为预计负债。

未来的经营亏损不是过去的交易或事项形成的,而是未来的原因形成的,所以不确认为预计负债。

5.【答案】 C 【解析】选项A,或有事项在满足一定条件时应确认预计负债,此时无或有负债;选项B,或有资产和或有负债都不确认;选项D,对本单位有利或不利的事项都可能作为或有事项。

6.【答案】 A 【解析】选项B,根据资产和负债不能随意抵消的原则,预期可获得的补偿在基本确定能够收到时应当确认为一项资产,而不能作为预计负债金额的扣减;选项D,对于基本确定可以从第三方得到的补偿冲减营业外支出科目。

7.【答案】 B 【解析】对于或有负债,只有在很可能导致经济利益流出企业时才可以确认为预计负债。

选项B,仅仅是可能败诉,不需要确认预计负债。

8.【答案】 B 【解析】选项B,企业不应就未来经营亏损确认预计负债;9.【答案】 B 【解析】预计负债余额=30+1 750×2%-28=37(万元)10.【答案】 D 【解析】如果企业基本确定能获得补偿,那么企业在利润表中反映因或有事项确认的费用或支出时,应将这些补偿预先抵减。

二、多选题1.【答案】ABD 【解析】选项A,或有事项可能形成或有负债,也有可能形成或有资产,有或有事项并不一定就有或有负债;选项B,或有资产和或有负债是不能确认的;选项D,或有事项对本单位既可能是不利事项,也可能是有利事项。

高级财务会计习题库(附参考答案)

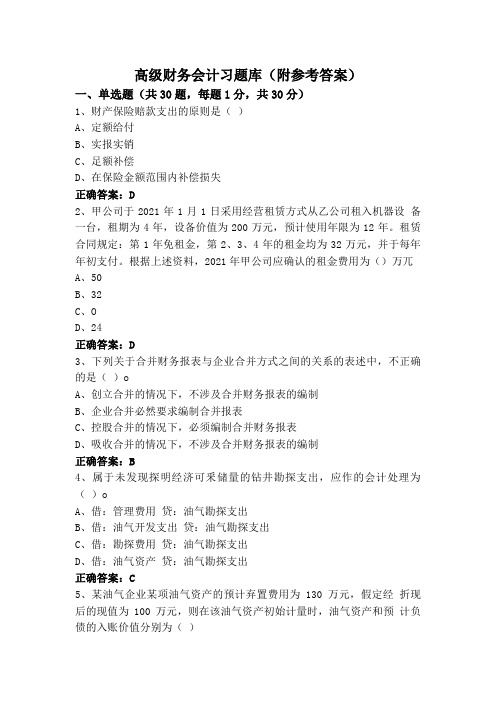

高级财务会计习题库(附参考答案)一、单选题(共30题,每题1分,共30分)1、财产保险赔款支出的原则是()A、定额给付B、实报实销C、足额补偿D、在保险金额范围内补偿损失正确答案:D2、甲公司于2021年1月1日采用经营租赁方式从乙公司租入机器设备一台,租期为4年,设备价值为200万元,预计使用年限为12年。

租赁合同规定:第1年免租金,第2、3、4年的租金均为32万元,并于每年年初支付。

根据上述资料,2021年甲公司应确认的租金费用为()万兀A、50B、32C、OD、24正确答案:D3、下列关于合并财务报表与企业合并方式之间的关系的表述中,不正确的是()oA、创立合并的情况下,不涉及合并财务报表的编制B、企业合并必然要求编制合并报表C、控股合并的情况下,必须编制合并财务报表D、吸收合并的情况下,不涉及合并财务报表的编制正确答案:B4、属于未发现探明经济可釆储量的钻井勘探支出,应作的会计处理为()oA、借:管理费用贷:油气勘探支出B、借:油气开发支出贷:油气勘探支出C、借:勘探费用贷:油气勘探支出D、借:油气资产贷:油气勘探支出正确答案:C5、某油气企业某项油气资产的预计弃置费用为130万元,假定经折现后的现值为100万元,则在该油气资产初始计量时,油气资产和预计负债的入账价值分别为()A、130万元和130万元B、100万元和130万元C、130万元和100万元D、100万元和100万元正确答案:D6、甲公司为一家需要编制季度财务报告的企业,但无须单独披露第四季度财务报告,假设企业在第四季度对固定资产折旧年限的估计作了A、中期会计报表附注B、年度财务情况说明书C、第三季度会计报表附注D、年度会计报表附注正确答案:D7、下列合同不属于金融工具的是()oA、利率互换B、发行股票C、经营租赁D、融资租赁正确答案:C8、某公司融资租入1台设备,租赁期5年,入账价值为90万元,担保余值为10万元。

该承租人在租赁开始日无法确定租赁期届满时能否取得该租赁资产的所有权。

《高级财务会计》课后习题参考答案人大完整版

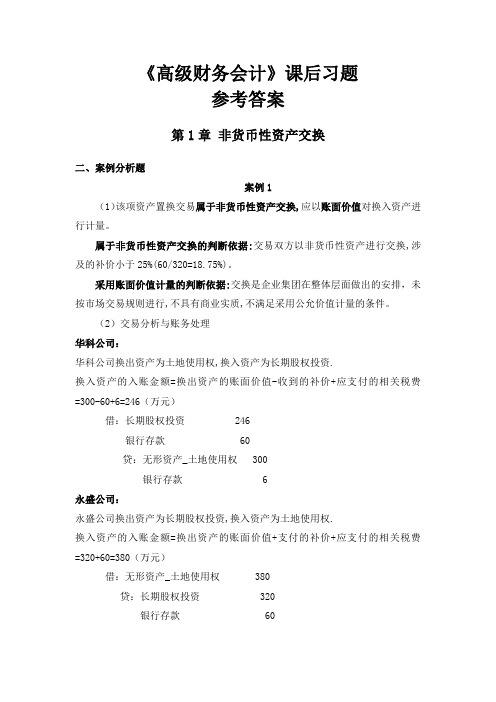

《高级财务会计》课后习题参考答案第1章非货币性资产交换二、案例分析题案例1(1)该项资产置换交易属于非货币性资产交换,应以账面价值对换入资产进行计量。

属于非货币性资产交换的判断依据:交易双方以非货币性资产进行交换,涉及的补价小于25%(60/320=18.75%)。

采用账面价值计量的判断依据:交换是企业集团在整体层面做出的安排,未按市场交易规则进行,不具有商业实质,不满足采用公允价值计量的条件。

(2)交易分析与账务处理华科公司:华科公司换出资产为土地使用权,换入资产为长期股权投资.换入资产的入账金额=换出资产的账面价值-收到的补价+应支付的相关税费=300-60+6=246(万元)借:长期股权投资 246银行存款 60贷:无形资产_土地使用权 300银行存款 6永盛公司:永盛公司换出资产为长期股权投资,换入资产为土地使用权.换入资产的入账金额=换出资产的账面价值+支付的补价+应支付的相关税费=320+60=380(万元)借:无形资产_土地使用权 380贷:长期股权投资 320银行存款 60案例2和顺公司:换入资产入账金额=换出资产公允价值之和-收到的补价+应支付的相关税费=610-30+(150*17%-350*17%)=546(万元)原材料(棉布)分摊率=350/(350+230)=0.6034棉布分摊价值=546*0.6034=329.46固定资产分摊率=230/(350+230)=0.3966固定资产(厂房)入账价值=546*0.3966=216.54借:原材料-棉布 329.46应交税费-应交增值税(进项税额) 59.5固定资产-厂房 216.54银行存款 30营业外支出/资产处置损益(现行处理) 20累计摊销 100无形资产减值准备 20贷:主营业务收入 150应交税费-应交增值税(销项税额) 25.5交易性金融资产 160投资收益 40无形资产 400借:主营业务成本 110贷:库存商品 110天宝公司换入资产入账价值=换出资产公允价值之和+支付的补价+应支付的相关税费580+30+(350*17%-150*17%)=644(万元)库存商品(羽绒服)分摊率=150/(150+200+260)=0.2459库存商品(羽绒服)入账价值=644*0.2459=158.36(万元)交易性金融资产分摊率=200/(150+200+260)=0.3279交易性金融资产入账价值=644*0.3279=211.17(万元)无形资产(专利)分摊率=260/(150+200+260)=0.4262无形资产(专利)入账价值=644*0.4262=274.47(万元)借:固定资产清理 300累计折旧 200贷:固定资产 500借:库存商品 158.36应交税费-应交增值税(进项税额) 25.5交易性金融资产 211.17无形资产 274.47营业外支出/资产处置损益 70贷:其他业务收入 350应交税费-应交增值税(销项税额) 59.5固定资产清理 300银行存款 30 借:其他业务成本 300贷:原材料 300第2章债务重组二、案例分析题案例1(1)分析:在本债务重组案例中,宝塔实业是债权人,为帮助陷入财务困境的西北轴承公司渡过难关,同意西北轴承公司以银行承兑汇票或现金抵债。

高级财务会计课后答案 王奇杰

第一章习题答案一、单项选择题1.D2.A3.A4.C5.B6.B7.C8.C9.A10.C11.C12.D 13.C14.A15.C16.B二、多项选择题1.AE2.ACD3.ACDE4.ACE5.BC6.ACE7.BCDE8.BCE 9.BCDE10.ABE11.ABC12.ABCE13.ABD14.AD15.BE16.DE三、计算及会计处理题1.【答案】(1)编制上述经济业务的会计分录。

①20×0年5月10日购入时借:交易性金融资产—成本600应收股利20投资收益6贷:银行存款626②20×0年5月30日收到股利时借:银行存款20贷:应收股利20③20×0年6月30日借:交易性金融资产—公允价值变动40(200×3.2-600)贷:公允价值变动损益40④20×0年8月10日宣告分派时借:应收股利40(0.20×200)贷:投资收益40⑤20×0年8月20日收到股利时借:银行存款40贷:应收股利40⑥20×0年12月31日借:交易性金融资产—公允价值变动80(200×3.6-200×3.2)贷:公允价值变动损益80⑦20×1年1月3日处置借:银行存款630公允价值变动损益120贷:交易性金融资产—成本600—公允价值变动120投资收益30(2)计算该交易性金融资产的累计损益。

该交易性金融资产的累计损益=-6+40+40+80-120+30=64(万元)2.【答案】(1)20×1年1月2日借:持有至到期投资—成本2000应收利息80(2000×4%)贷:银行存款2005.54持有至到期投资—利息调整74.46(2)20×1年1月5日借:银行存款80贷:应收利息80(3)20×1年12月31日应确认的投资收益=1925.54×5%=96.28(万元)“持有至到期投资—利息调整”=96.28-2000×4%=16.28(万元)借:应收利息80持有至到期投资—利息调整16.28贷:投资收益96.28(4)20×2年1月5日借:银行存款80贷:应收利息80(5)20×2年12月31日应确认的投资收益=(1925.54+16.28)×5%=97.09(万元)“持有至到期投资—利息调整”=97.09-80=17.09(万元)借:应收利息80持有至到期投资—利息调整17.09贷:投资收益97.09(6)20×3年1月5日借:银行存款80贷:应收利息80(7)20×3年12月31日应确认的投资收益=(1941.82+17.09)×5%=97.95(万元)“持有至到期投资—利息调整”=97.95-80=17.95(万元)借:应收利息80持有至到期投资—利息调整17.95贷:投资收益97.95(8)20×4年1月5日借:银行存款80贷:应收利息80(9)20×4年12月31日“持有至到期投资—利息调整”=74.46-16.28-17.09-17.95=23.14(万元)应确认的投资收益=80+23.14=103.14(万元)借:应收利息80持有至到期投资—利息调整23.14贷:投资收益103.14(10)20×5年1月1日借:银行存款2080贷:持有至到期投资—成本2000应收利息803.【答案】(1)若将该债券划分为交易性金融资产,编制2008年与其有关的会计分录。

高级财务会计课后习题答案

第一章租赁会计业务题1、A公司的相关会计处理如下:根据资料分析,该项租赁属于融资租赁。

最低租赁付款额=120000×5+10000=610000最低租赁付款额现值=120000×(P/A,9%,5)+10000×(P/F,9%,5)=473550>450000根据准则规定的孰低原则,租赁资产的入账价值应为公允价值450000未确认融资费用=610000-450000=160000借:固定资产-融资租入固定资产 451000未确认融资费用 160000贷:长期应付款-应付融资租赁款 610000银行存款 1000根据公式:租赁开始日最低租赁付款额现值=租赁开始日租赁资产的公允价值运用内插法计算得出,未确认融资费用的实际分摊利率为10.97%未确认融资费用分摊表每年应计提的累计折旧=(451000-451000×10%)÷5=81180第一年12月31日借:长期应付款—应付融资租赁款120000 贷:银行存款120000 借: 财务费用49365贷:未确认融资费用49365借:制造费用81180贷:累计折旧81180第二年12月31日借:长期应付款—应付融资租赁款120000 贷:银行存款120000 借: 财务费用41616贷:未确认融资费用41616借:制造费用81180贷:累计折旧81180第三年12月31日借:长期应付款—应付融资租赁款120000 贷:银行存款120000 借: 财务费用33018贷:未确认融资费用33018借:制造费用81180贷:累计折旧81180第四年12月31日借:长期应付款—应付融资租赁款120000 贷:银行存款120000 借: 财务费用23476贷:未确认融资费用23476借:制造费用81180贷:累计折旧81180第五年12月31日借:长期应付款—应付融资租赁款120000贷:银行存款120000借: 财务费用12525贷:未确认融资费用12525借:制造费用81180贷:累计折旧81180第六年1月1日借:长期应付款—应付融资租赁款10000贷:银行存款10000借:固定资产-生产用固定资产451000贷:固定资产-融资租入固定资产4510002、A公司的相关会计处理如下:根据资料分析,该项租赁属于融资租赁。

高级财务会计习题答案

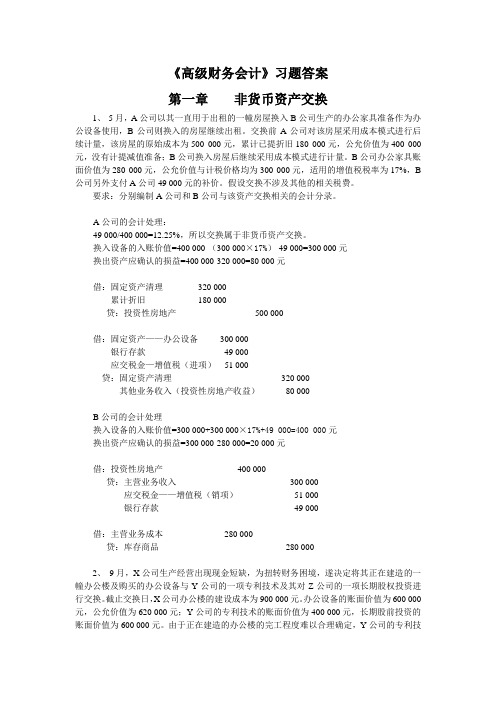

《高级财务会计》习题答案第一章非货币资产交换1、5月,A公司以其一直用于出租的一幢房屋换入B公司生产的办公家具准备作为办公设备使用,B公司则换入的房屋继续出租。

交换前A公司对该房屋采用成本模式进行后续计量,该房屋的原始成本为500 000元,累计已提折旧180 000元,公允价值为400 000元,没有计提减值准备;B公司换入房屋后继续采用成本模式进行计量。

B公司办公家具账面价值为280 000元,公允价值与计税价格均为300 000元,适用的增值税税率为17%,B 公司另外支付A公司49 000元的补价。

假设交换不涉及其他的相关税费。

要求:分别编制A公司和B公司与该资产交换相关的会计分录。

A公司的会计处理:49 000/400 000=12.25%,所以交换属于非货币资产交换。

换入设备的入账价值=400 000-(300 000×17%)-49 000=300 000元换出资产应确认的损益=400 000-320 000=80 000元借:固定资产清理320 000累计折旧180 000贷:投资性房地产500 000借:固定资产——办公设备300 000银行存款49 000应交税金—增值税(进项)51 000贷:固定资产清理320 000其他业务收入(投资性房地产收益)80 000B公司的会计处理换入设备的入账价值=300 000+300 000×17%+49 000=400 000元换出资产应确认的损益=300 000-280 000=20 000元借:投资性房地产400 000贷:主营业务收入300 000应交税金——增值税(销项)51 000银行存款49 000借:主营业务成本280 000贷:库存商品280 0002、9月,X公司生产经营出现现金短缺,为扭转财务困境,遂决定将其正在建造的一幢办公楼及购买的办公设备与Y公司的一项专利技术及其对Z公司的一项长期股权投资进行交换。

《高级财务会计学》课后练习参考答案立信会计出版社-22页精选文档

第一章非货币性资产交换一、单选题1.A解析:交换具有商业实质,公允价值可得。

换入长期股权投资的入账价值等于甲公司换出资产的公允价值。

长期股权投资的入账价值=1 400+1 400=2 8002.B3.B解析:交换不具有商业实质。

换入设备的入账价值已天山公司换出资产的账面价值为基础。

30 000÷250 000=12%,是非货币性资产交换。

乙设备的入账价值=500 000-(500 000×2÷5+(500 000-500 000×2÷5)×2÷5)+10 000-30 000=160 0004.A解析:交换具有商业实质,公允价值可得。

非货币性资产交换利得=27-(30-4.5)=1.5,非货币性资产交换利得就是换出资产公允价值与账面价值的差额。

5.B解析:交换具有商业实质,公允价值可得。

属于多项资产交换。

某项换入资产的成本=换入资产的成本总额×某项换入资产公允价值/各项换入资产公允价值总额汽车入账价值=150×50÷(100+50)=506.A解析:认定涉及少量货币性资产的交换为非货币性资产交换,通常以补价占整个资产交换金额的比例低于25%作为参考。

只有A选项80÷(80+260)=23.5%<25%7.B解析:90÷(300×(1+17%)+60×(1+17%)+90)=17.6%<25%,交换具有商业实质,公允价值可得。

甲公司取得原材料的入账价值=300×(1+17%)+60×(1+17%)+90-450×17%=434.78.A解析:交换不具有商业实质。

某项换入资产的成本=换入资产的成本总额×某项换入资产原账面价值/各项换入资产原账面价值总额换入设备的入账价值=(600-360)×180÷(180+120)=1449.A解析:交换不具有商业实质。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

高级财务会计课后习题参考答案第二章外币会计1.(1)借:应收账款——美元户(200 000美元×6.4) 1 280 000贷:主营业务收入 1 280 000(2)借:银行存款----美元户(180 000美元×6.3) 1 134 000贷:短期借款----美元户(180 000美元×6.3) 1 134 000(3)借:原材料 1 386 000贷:银行存款---美元户(220 000美元×6.3) 1 386 000(4)借:原材料 1 016 000贷:应付账款---美元户(160 000美元×6.35) 1 016 000(5)借:银行存款----美元户(100 000美元×6.35) 635 000 财务费用 5000贷:应收账款----美元户(100 000美元×6.4)640 000(6)借:短期借款---美元户(180 000美元×6.3) 1 134000财务费用9000贷:银行存款---美元户(180 000美元×6.35) 1 143 000期末汇兑损益的计算(1)应收账款账户汇兑损益= 200 000×6.35-[(100 000×6.4+200 000×6.4)-100 000×6.4]=-10000元(2)应付账款账户汇兑损益= 210 000×6.35-(50 000×6.4+160 000×6.35)=-2 500元(3)银行存款账户汇兑损益=80 000×6.35-[200 000×6.4+180 000×6.3+100 000×6.35]-(220 000×6.3+180 000×6.35)]=-12 000元期末汇兑损益的会计处理:借:应付账款 2 500财务费用 19 500贷:银行存款 12 000应收账款 100002. 乙公司利润表及所有者权益变动表(简表)乙公司资产负债表1.(1)①机床的2011年12月31日的账面价值为110万元;该项机床的计税基础应当是90万元(原值120万元减去计税累计折旧30万元)。

②该项应收账款的账面金额为30万元;相关的收入已包括在应税利润中,因此该应收账款的计税基础是30万元。

③该项无形资产2011年2月31日的账面价值=60-60÷5×6/12=54万元,该项无形资产的计税基础是90-90/5*6/12=81万元。

该差异虽然符合可抵扣暂时性差异的定义,但税法和会计认可的税前扣除金额不同,不符合暂时性差异的特征,本质上是永久性差异。

④该批证券2011年12月31日的账面价值为20万元;计税基础是22万元。

因为按照税法规定,公司不应当调整按照公允价值计价。

⑤该项负债2011年12月31日的账面价值为100万元;计税基础是100万元。

因为其相关的费用在确定其发生当期的应纳税所得额时已予以抵扣。

(2)①该项机床账面价值110万元与计税基础90万元之间的差额20万元是一项应纳税暂时性差异。

公司应确认一项5万元的递延所得税负债。

②该项应收账款的账面价值与计税基础相等,均为30万元,故不存在暂时性差异。

项无形资产的账面价值54万元与其计税基础54万元之间不存在暂时性差异。

批证券的账面价值20万元与其计税基础22万元之间的差额2万元,构成一项暂时性差异,属于可抵扣暂时性差异,应确认递延所得税资产=2×25%=0.5万元。

项负债的账面价值与计税基础相等,不构成暂时性差异。

2.(1)2012年末有关事项的判断如下:事项①:固定资产账面价值=2400-240=2160(万元)固定资产计税基础=2400×(1-2/10)=1920(万元)固定资产账面价值大于计税基础,产生应纳税暂时性差异240万元(=2160-1920),确认递延所得税负债60万元(240×25%)。

事项②:无形资产账面价值=800(万元)无形资产计税基础=800×150%=1200(万元)无形资产账面价值小于计税基础,产生可抵扣暂时性差异400万元(=1200-800)。

但因为该无形资产的确认不是产生于企业合并交易、同时在确认时既不影响会计利润也不影响应纳税所得额,按照所得税会计准则的规定,不确认该暂时性差异的所得税影响。

事项③:延期支付的税款滞纳金(“其他应付款”)账面价值为400万元,其计税基础为账面价值400万元与未来允许税前列支的金额0之间的差额即400万元,账面价值等于计税基础,不产生暂时性差异。

事项④:交易性金融资产账面价值=1200(万元)交易性金融资产计税基础=700(万元)该交易性金融资产账面价值大于计税基础,产生应纳税暂时性差异500万元(=1200-700),确认递延所得税负债125万元(500×25%)。

事项⑤:存货的账面价值=14000-1000=13000(万元)存货的计税基础=14000(万元)该项存货的账面价值小于计税基础,产生可抵扣暂时性差异1000万元(=14000-13000),确认递延所得税资产250万元(1000×25%)。

(2)计算甲公司2012年应交所得税应纳税所得额=8000-240-(600+200)×50%+400-500+1000=8260(万元)应交所得税=8260×25%=2065(万元)(3)计算甲公司2012年所得税费用(假设递延所得税资产、递延所得税负债期初数均为0)当期所得税费用=8260×25%=2065(万元)会计分录:借: 所得税费用 2065贷:应交税费——所得税 2065确认递延所得税负债借:所得税费用 185 (65+185)贷:递延所得税负债 185确认递延所得税资产借:递延所得税资产 250贷:所得税费用 250递延所得税费用=185-250=-652012年所得税费用=2065+185-250=2000(万元)以上会计分录整合后,会计处理为:借:所得税费用 2000递延所得税资产 250贷:递延所得税负债 185(=60+125)应交税费——应交所得税 2065第五章企业合并与控制权取得日合并财务报表的编制1.(1)大海公司对长江公司控股合并的会计分录:借:长期股权投资 11 000贷:股本 1 000资本公积-股本溢价 10 000(2)合并日合并报表的抵消分录借:实收资本 6 000资本公积 2 000盈余公积 300未分配利润 2 700贷:长期股权投资 11 000同时:借:资本公积 3 000贷:盈余公积 300未分配利润 2 700(3)合并日的合并资产负债表合并资产负债表(简表)借:货币资金 200应收账款 800存货 4 000长期股权投资 1 000固定资产 8 000无形资产 1 000贷:短期借款 2 000应付账款 1 000其他负债 1 000股本 1 000资本公积 10 0002. (1)编制合并日黄山公司对泰山公司进行控股合并的会计分录。

借:长期股权投资 10 000(1000×10)贷:股本 1 000资本公积 9 000(2)编制合并日的抵消分录:①调整分录借:存货 1 000长期股权投资 500固定资产 1 500无形资产 1 000贷:资本公积 4 000②计算商誉合并商誉=10 000-15000×60%=1000(万元)③抵消分录借:实收资本 6 000资本公积 6 000(=2000+4000)盈余公积 300未分配利润 2 700商誉 1 000贷:长期股权投资 10 000少数股东权益 6 000(3)编制黄山公司于购买日的合并资产负债表合并资产负债表(简表)(4)编制黄山公司对泰山公司吸收合并的会计分录借:货币资金 200应收账款 800存货 5 000长期股权投资 1 500固定资产 9 500无形资产 2 000商誉 1 000贷:短期借款 2 000应付账款 1 000其他负债 1 000股本 1 600资本公积 14 4003.(1)编制甲公司2012年1月1日对乙公司长期股权投资的会计分录借:长期股权投资 5 600贷:银行存款 5 600(2)计算合并日合并财务报表中应确认的商誉:合并成本=1 200+5 600=6 800(万元)合并商誉=6 800-11 000×60%=200(万元)第六章控制权取得日后合并财务报表的编制第1题答案:(1)借:营业收入164.1贷:营业成本144固定资产_原价20.1借:固定资产_累计折旧2.51贷:管理费用2.51(2)借:未分配利润_年初20.1贷:固定资产_原价20.1借:固定资产_累计折旧2.51贷: 未分配利润_年初2.51借:固定资产_累计折旧5.025贷:管理费用5.025(3) 借:未分配利润_年初20.1贷:营业外收入20.1借: 营业外收入7.5375贷: 未分配利润_年初7.5375借: 营业外收入3.35贷:管理费用3.35第1题答案:(1)2011年按照权益法对子公司的长期股权投资进行调整,编制应在工作底稿中应编制的调整分录。

①调整甲公司2011年度实现净利润为1500万元借:长期股权投资—甲公司1500×80%=1200贷:投资收益—甲公司1200②调整甲公司2011年度其他权益变动借:长期股权投资—甲公司150×80%=120贷:其他综合收益120③调整甲公司2011年度分配股利借:投资收益480贷:长期股权投资—甲公司600×80%=480 计算调整后的长期股权投资调整后的长期股权投资=4500+1200+120-480=5340(万元)(2)编制2011年母公司对子公司股权投资项目与子公司所有者权益项目的抵销分录借:实收资本 3000资本公积2250其他综合收益 150盈余公积 150未分配利润—年末 750(1500-150-600)商誉5340-6300×80%=300贷:长期股权投资5340少数股东权益6300×20%=1260 (3)编制2011年母公司对子公司持有对方长期股权投资的投资收益的抵销分录借:投资收益1500×80%=1200少数股东损益1500×20%=300未分配利润—年初0贷:提取盈余公积1500×10%=150对所有者(或股东)的分配600未分配利润—年末750第2题答案:答案:2010年借:应付账款 500贷:应收账款 500借:应收账款——坏账准备 50贷:资产减值损失 502011年借:应付账款 300贷:应收账款 300借:应收账款——坏账准备 50贷:未分配利润——年初 50借:资产减值损失 20贷:应收账款——坏账准备 20第3题答案:2011年:借:营业收入2000(逆流)贷:营业成本2000(毛利率25%)借: 营业成本200贷:存货200(2000*40%*25%)借: 少数股东权益80贷:少数股东损益80(200*40%)2012年:借: 未分配利润—年初200贷:营业成本200借:营业收入3000贷:营业成本3000借: 营业成本1200贷:存货1200教材第4题答案:答案:2011年(1)借:营业收入 164(192/1.17)(顺流)贷:营业成本 144固定资产---原价 20(2)借:管理费用 1.67(5/12)*4贷:固定资产---累计折旧 1.672012年(1)借:未分配利润—年初 20贷:固定资产---原价 20(2)借:未分配利润—年初1.67(5/12)*4贷:固定资产---累计折旧 1.67 (3)借:管理费用 5贷:固定资产---累计折旧 52013年(1)借:未分配利润—年初 20贷:营业外支出 20(2)借:未分配利润—年初6.67贷:营业外支出 6.67(3)借:管理费用 2.92(5/12)*7贷:营业外支出 2.92第5题答案:(1)编制A公司2009年与长期股权投资业务有关的会计分录。