公司理财第十三章

罗斯《公司理财》笔记整理

第一章导论1. 公司目标:为所有者创建价值,公司价值在于其产生现金流能力。

2. 财务管理的目标:最大化现有股票的每股现值。

3. 公司理财能够看做对一下几个问题进行研究:1. 资本估量:公司应当投资什么样的长久财富。

2. 资本构造:公司怎样筹集所需要的资本。

3. 净营运资本管理:怎样管理短期经营活动产生的现金流。

4. 公司制度的长处:有限责任,易于转让所有权,永续经营。

弊端:公司税对股东的两重课税。

第二章会计报表与现金流量财富= 欠债+ 所有者权益(非现金项目有折旧、递延税款)EBIT(经营性净利润)= 净销售额-产品成本-折旧EBITDA = EBIT + 折旧及摊销现金流量总数CF(A) = 经营性现金流量-资天性支出-净营运资本增添额= CF(B) + CF(S)经营性现金流量OCF = 息税前利润+ 折旧-税资天性输出= 固定财富增添额+ 折旧净营运资本= 流动财富-流动欠债第三章财务报表剖析与财务模型1. 短期偿债能力指标(流动性指标)流动比率= 流动财富/流动欠债(一般状况大于一)速动比率= (流动财富-存货)/流动欠债(酸性实验比率)现金比率= 现金/流动欠债流动性比率是短期债权人关怀的,越高越好;但对公司而言,高流动性比率意味着流动性好,或许现金等短期财富运用效率低下。

关于一家拥有强盛借钱能力的公司,看似较低的流动性比率可能并不是坏的信号2. 长久偿债能力指标(财务杠杆指标)欠债比率= (总财富-总权益)/总财富or (长久欠债+ 流动欠债)/总财富权益乘数= 总财富/总权益= 1 + 欠债权益比利息倍数= EBIT/利息现金对利息的保障倍数(Cash coverage radio) = EBITDA/利息3. 财富管理或资本周转指标存货周转率= 产品销售成本/存货存货周转天数= 365天/存货周转率应收账款周转率= (赊)销售额/应收账款总财富周转率= 销售额/总财富= 1/资本密集度4. 盈余性指标销售利润率= 净利润/销售额财富利润率ROA = 净利润/总财富权益利润率ROE = 净利润/总权益5. 市场价值胸怀指标市盈率= 每股价钱/每股利润EPS此中EPS = 净利润/刊行股票数市值面值比= 每股市场价值/每股账面价值公司价值EV = 公司市值+ 有息欠债市值-现金EV乘数= EV/EBITDA6. 杜邦恒等式ROE = 销售利润率(经营效率)x总财富周转率(财富运用效率)x权益乘数(财杠)ROA = 销售利润率x总财富周转率7. 销售百分比法假定项目随销售额改动而成比率改动,目的在于提出一个生成展望财务报表的迅速适用方法。

财务管理东北财经大学出版社

1、债权人的风险大大增加 ;

2、再就业风险不断增加

3、代理人所承担的责任越来 越大,风险也随之加大。

4、客户等也与企业共同承担 一部分风险

5、政府与企业各方的利益密 切相关。

影响 企业 选择 财务 管理 目标 的因 素

内部因素 外部因素

报酬 投资项目

风险

资本结构 股利政策

经济环境 法律环境

金融环境 技术环境

筹资 投资 资金营运 资金分配

筹资

投资

资金营运

资金分配

广义地分配 指对企业各 种收入进行 分割和分派 的过程; 狭义的分配 仅指对利润 尤其是净利 润的分配。

财务关系与协调

企业在组织财务活动过程中与有关各方发生的经济利益关系

内容

实质

企业与政府(税务机关) 强制性与无偿性的分配关系

企业与投资者

经营权与所有权的关系

股东财富大化

优点

缺点

(1) 考虑了风险因素,因为 通常股价会对风险作出较 敏感的反应。 (2) 在一定程度上能避免企 业短期行为,因为不仅目 前的利润会影响股票价格, 与其未来的利润同样会对 股价产生重要影响。 (3) 对上市公司而言,股东 财富最大化目标比较容易 量化,便于考核和奖惩。

(1) 通常只适用于上市公司, 非上市公司难于应用。 (2) 股价受众多因素影响, 特别是企业外部的因素,有 些还可能是非正常因素。股 价不能完全准确反应企业财 务管理状况。 (3) 它强调得更多的是股东 利益,而对其他相关者的利 益重视不够。

中国公司理财发展

新中国成立前: (未形成独立的)

新中国成立后

财务管理工作体系

财务管理学科 第一阶段 改革开放前(1978年以前)

公司理财(第5版)第13章 公司股利政策

(三)固定支付比率的股利政策

• 固定支付比率的股利政策是指公司事先确定一个股利占税 后利润的百分比,以后每年均按这一比率向股东发放股利 。在固定支付比率的股利政策下,各年股利随公司经营好 坏而上下波动,盈余多的年份股利额高,盈余少的年份股利 额低。

• 从税收角度看,机构股东在股利和资本利得两者之间更偏 好高股利。

三、股利政策与交易成本

• 一般而言,经纪人佣金和发行费用与交易规模是呈反方向 变化的。由于存在规模经济,公司出售大批股票与个人出 售少量股票相比,相对显得便宜。

• 稳定地支付股利,可使股东免除因经常少量出售股票而带 来的麻烦和经纪人佣金。

• 一、公司利润的分配顺序

– 1.弥补以前年度亏损,计算可供分配的利润 – 2.计提法定盈余公积金 – 3.支付优先股利 – 4.计提任意盈余公积金 – 5.向普通股股东支付股利

二、股利的支付

• (一)股利的支付程序

– 一是股利宣告日,在这一天公司董事会将股利支付情况予以公告,宣 布每股股利、股权登记期限、除去股息的日期和股利支付日期。

第13章 公司股利政策

• 第1节 公司股利分配概述 • 第2节 公司股利政策 • 第3节 股利政策对公司发展的作用

本章要点

• ■ 公司利润的分配顺序; • ■ 股利支付的各种形式; • ■ 公司经常采用的股利政策; • ■ 影响公司股利政策的因素; • ■ 股利政策对公司发展的作用。

第1节 公司股利概述

• 总体来看,当宣布提高股利时,股价会上升;当宣布降低股利 时,股价会随之下降。

复习

• □ 重点概念

– 股利政策 现金股利 财产股利

负债股利

– 股票股利 剩余股利政策 固定或持续增长的股利政策

股份公司理财业务管理制度

XX股份有限公司理财业务管理制度第一章总则第一条为规范XX股份有限公司(以下简称“公司”)及下属各单位的理财交易行为,保证公司资金、财产安全,根据深圳证券交易所《股票上市规则》、《上市公司信息披露管理办法》及《公司章程》的规定,制定本制度。

如下属各单位为上市公司的,优先适用其上市所在地的法律法规和监管规则。

第二条本办法中的“下属各单位”,是指公司全资子公司、控股子公司或实际控制的子公司。

第三条本制度所指“理财业务”是指公司及下属各单位为充分利用自有资金、提高资金使用效率、增加公司收益,在控制风险的前提下以自有资金投资银行等金融机构发行的低风险、中短期的保本型理财产品。

理财产品期限不超过一年,理财预期收益率不低于央行规定的同期存款利率水平。

第二章开展理财业务的原则第四条公司及下属各单位开展理财业务应遵循以下原则:(一)须遵循安全性、流动性、收益性的原则,以不影响公司正常经营和战略发展规划为先决条件。

(二)理财交易资金须为自有资金,不得挪用、挤占项目建设资金、银行借款等专项资金。

(三)理财交易标的为银行等金融机构发行的投资于信用级别较高、流动性较好的金融工具,包括但不限于货币型基金、国债、金融债、央行票据、债券回购、债券远期以及高信用级别的企业债、公司债、短期融资券、中期票据、银行承兑汇票等其他工具。

(四)公司及下属各单位进行理财业务,只允许与具有合法经营资格的金融机构进行交易,不得与非正规机构进行交易。

第三章理财业务的管理机构及职责第五条公司董事会为理财业务总额的审批机构。

公司董事会需根据相关法律法规及其他规范指引的规定,对理财业务总额履行相应的审议、审批程序,超过董事会审批权限的,在经董事会审批通过后,还需提交股东大会审议。

第六条理财业务管理的组织机构和职责(一)公司资金管理本部公司资金管理本部是理财业务的主管部门,具体职责包括:1、负责制定、修订公司理财业务管理制度与流程草案;2、协调和组织执行经董事会批准通过的公司理财业务管理制度及流程;3、协助下属各单位选择交易对手,签署理财业务协议;4、定期提交理财业务管理报告,对理财业务开展情况进行跟踪与分析,并就紧急事件制定应急处理方案;5、负责对下属各单位理财业务的开展和执行情况进行日常监督检查。

(公司理财)公司理财(精要版)知识点归纳

第一章.公司理财导论1.企业组织形态:单一业主制、合伙制、股份公司(所有权和管理相分离、相对容易转让所有权、对企业债务负有限责任,使企业融资更加容易。

企业寿命不受限制,但双重课税)2.财务管理的目标:为了使现有股票的每股当前价值最大化。

或使现有所有者权益的市场价值最大化。

3.股东与管理层之间的关系成为代理关系。

代理成本是股东与管理层之间的利益冲突的成本。

分直接和间接。

4.公司理财包括三个领域:资本预算、资本结构、营运资本管理第二章.1.在企业资本结构中利用负债成为“财务杠杆”。

2.净利润与现金股利的差额就是新增的留存收益。

3.来自资产的现金流量=经营现金流量(OCF)-净营运资本变动-资本性支出4.OCF=EBIT+折旧-税5.净资本性支出=期末固定资产净值-期初固定资产净值+折旧6.流向债权人的现金流量=利息支出-新的借款净额7.流向股东的现金流量=派发的股利-新筹集的净权益第三章1.现金来源:应付账款的增加、普通股本的增加、留存收益增加现金运用:应收账款增加、存货增加、应付票据的减少、长期负债的减少2.报表的标准化:同比报表、同基年度财报3.ROE=边际利润(经营效率)X总资产周转率(资产使用效率)X权益乘数(财务杠杆)4.为何评价财务报表:内部:业绩评价。

外部:评价供应商、短期和长期债权人和潜在投资者、信用评级机构。

第四章.1.制定财务计划的过程的两个维度:计划跨度和汇总。

2.一个财务计划制定的要件:销售预测、预计报表、资产需求、筹资需求、调剂、经济假设。

3.销售收入百分比法:提纯率=再投资率=留存收益增加额/净利润=1-股利支付率资本密集率=资产总额/销售收入4.内部增长率=(ROAXb)/(1-ROAXb)可持续增长率=ROE/(1-ROEXb):企业在保持固定的债务权益率同时没有任何外部权益筹资的情况下所能达到的最大的增长率。

是企业在不增加财务杠杆时所能保持的最大的增长率。

(如果实际增长率超过可持续增长率,管理层要考虑的问题就是从哪里筹集资金来支持增长。

公司理财目录

《公司理财》目录公司理财(精华版)韩海燕,吴治成,李明第一章公司理财概述 1第一节股份公司概述 4一、股份公司的基本形式4二、股份公司的组成要素4三、股份公司的组织机构5第二节公司理财概念与内容7一、公司理财的概念8二、公司理财的内容8三、公司理财的基本环节与方法11第三节公司财务关系与公司理财目标13一、公司财务关系13二、公司理财的目标15三、公司理财的具体目标19第四节公司理财的环境20一、公司理财的法律环境20二、公司理财的金融环境21三、公司理财的经济环境24本章小结28思考题28第二章公司理财的财务基础31第一节货币的时间价值32一、货币的时间价值的含义32二、货币的时间价值计算中的几个概念33三、货币时间价值的计算34第二节年金35一、普通年金35二、预付年金37三、递延年金38四、永续年金38五、折现率、期间和利率的推算38第三节风险价值40一、风险及其衡量41二、风险报酬的计算46三、投资组合的风险47本章小结47思考题48第三章财务预算51第一节财务预算概述53一、全面预算及其内容53二、财务预算的含义与作用54三、财务预算的分类54四、财务预算在全面预算体系中的地位与作用55第二节全面预算的编制流程与方法55一、全面预算的编制流程55二、全面预算的编制方法56第三节财务预算的编制与例解61一、销售预算61二、生产预算62三、直接材料预算62四、直接人工预算63五、制造费用预算64六、销售及管理费用预算65七、产品成本预算66八、现金预算66九、预计财务报表的编制67本章小结69思考题69第四章财务控制73第一节财务控制概述74一、财务控制的含义与特征74二、财务控制的种类76三、财务控制的方式77四、财务控制的程序78第二节责任中心79一、责任中心的含义和特征79二、成本中心80三、利润中心82四、投资中心84第三节责任预算与责任报告85一、责任预算86二、责任报告89三、业绩考核91第四节责任核算94一、内部转移价格94二、内部结算97三、责任成本的内部结转99本章小结100思考题100第五章财务分析105第一节财务分析概述107一、财务分析的概念107二、财务分析的常用方法107第二节财务分析的基本内容109一、偿债能力分析109二、营运能力分析112三、盈利能力分析115四、发展能力分析120第三节全面财务分析121一、杜邦财务分析121二、综合财务分析123本章小结123思考题124第六章权益与权益交换性融资127第一节权益与权益交换性融资概述128一、资金成本128二、公司理财中的杠杆原理131三、资本结构135第二节直接投资137第三节留存收益138一、留存收益的主要类型138二、留存收益的经济用途139第四节普通股融资142一、股票及其种类142二、股票的发行143三、股票上市145四、普通股筹资评价146第五节优先股融资146一、优先股的特征147二、优先股的种类147三、优先股筹资评价148四、收益留用筹资148第六节可转债券融资149一、可转债的特征150二、可转债的发行主体151三、发行可转债的特点151本章小结153思考题154第七章负债性融资157第一节负债性融资概述159一、负债性融资的概念159二、负债性融资的类型与方式159第二节流动负债融资160一、流动负债融资的概念160二、短期借款161三、商业信用164第三节长期负债筹资166一、长期借款166二、债券筹资170三、融资租赁174本章小结180思考题180第八章证券投资决策183第一节证券投资概述184一、证券的概念185二、证券的分类185三、证券投资的概念及特征186四、证券投资的种类和程序187第二节证券投资的风险与报酬187一、证券投资的风险187二、证券投资的报酬189三、证券风险与报酬的关系189第三节债券投资191一、债券的种类、特点和投资目的191二、债券估价方法193三、债券投资收益率的计算194四、债券投资的优缺点195第四节股票投资196一、股票的分类和发行目的、特点196二、股票投资的估价201三、股票投资的优缺点203第五节基金投资203一、基金投资的含义和特点203二、基金投资的种类204三、基金投资的风险205四、基金投资的报酬206五、基金投资的优缺点207第六节证券投资中的投资组合207一、证券投资组合的意义207二、证券投资组合的风险及风险报酬208三、资本资产定价模型210四、证券投资组合策略211五、证券投资组合的具体做法213本章小结214思考题215第九章项目投资决策217第一节项目投资概述219一、项目投资及其特点219二、项目投资决策的一般程序221三、投资方案的现金流量分析222四、现金净流量的计算225第二节项目投资决策的评价方法229一、非贴现现金流量法229二、贴现现金流量法232第三节项目投资决策评价方法的运用240一、购置设备的决策分析240二、固定资产更新及改造决策241三、资本限量的决策分析242本章小结243思考题244第十章营运资金管理249第一节现金管理251一、持有现金的原因和成本251二、最佳现金持有量的确定254三、现金的日常管理258第二节应收账款管理259一、应收账款的功能与成本259二、信用政策的确定260三、应收账款日常管理265第三节存货管理269一、存货的功能与成本269二、存货的经济采购批量271三、存货日常控制274本章小结275思考题275第十一章公司的利润分配决策279第一节公司利润分配280一、公司利润分配的程序280二、公司支付股利的过程283三、股利分配的形式284第二节股利分配政策291一、股利分配政策概述291二、影响股利分配政策的因素292三、股利分配政策的评价与选择294四、股份公司的股利形式298第三节收益的分配程序299一、利润分配的程序299二、股利发放程序300本章小结301思考题301第十二章企业并购307第一节企业并购概述309一、企业并购的概念309二、企业并购的形式309三、企业并购的动因311四、企业并购的程序316第二节企业并购的财务分析318一、企业并购的收益分析318二、企业并购的成本分析321三、企业并购的风险分析322第三节企业并购的估价方法和支付方式325一、企业并购的估价方法325二、企业并购的支付方式327第四节被收购企业的防御策略328一、焦土策略328二、毒丸计划328三、降落伞计划329四、白衣骑士与锁定安排330五、帕克门策略330六、股票回购330本章小结331思考题331附录A 1元复利终值系数表334附录B 1元年金终值系数表336附录C 1元复利现值系数表337附录D 1元年金现值系数表339参考答案341参考文献350[2]。

第十三章 融资理论与融资模式

E(x2)E(x1),

• 显然有 V2 V1

•

•

设 两:个 投V 资 机V 会1 所V 2 造 成( S 权1 益 S 价2 ) 值 的( B 差1 别B 为2 ) :

S1-S2=(B1-B2)-(V1-V2) • 以财 进上富 行等部 投式分资右;所边引(,进V1(的-VB,21)-可B这以2)部看项分成表损是示失企从完业债全财权是富人因损那为失里企。转业当移通然出过,来借这的债种

• 经济的进一步发展使资金赤字单位对资金的需求量大大膨胀,单 一的银行贷款己经很难满足企业发展的需要,人们又开始重新重 视起直接融资的作用。

• 在新的历史时期,市场经济高度发达,金融市场在促进经 济发展中的作用越来越明显,直接融资和间接融资获得了 共同的发展,可以满足不同经济主体在融资和投资方面的 需求。

现在您浏览到是二十四页,共三十八页。

财务契约理论

• 财务契约论认为:

• 1.由于过多的非金钱利益引起的代理问题可以通过 可转换债券或包括外部人权益和股票选择权在内的 契约设计来解决;

• 2.由于股东不愿意承担风险的动机所引起的代理问题,

可以通过发行可转换债券解决;

• 3.由于信息在内部人和市场之间的不对称分布所引起 的福利损失(代理成本的一部分),可以通过发行可赎 回债券来解决。

益是b-△D。所以,一旦企业发行新股,实际上就是向市场传 递这样一个信号,即b-△E>b-△D,或△E<△D,这意味着“债

务融资引起的因投资不足所产生的市场价值损失较少,所以,企 业在债务融资下的市场价值越高”。

现在您浏览到是二十一页,共三十八页。

代理成本说 1

• 代理成本说是以代理理论、企业理论和财产所有权理论来 系统地分析和解释信息不对称下的企业融资结构问题的学 说。他们认为,许多企业问题都可以看作是代理的某一种 特例

公司理财罗斯英文原书第九版第十三章

2. The market risk premium, R M

Cov( Ri , RM ) σ i , M 2 3. The company beta, βi Var ( RM ) σM

13-5

RF

Example

Suppose the stock of Stansfield Enterprises, a publisher of PowerPoint presentations, has a beta of 2.5. The firm is 100% equity financed. Assume a risk-free rate of 5% and a market risk premium of 10%. What is the appropriate discount rate for an expansion of this firm?

13.5 Determinants of Beta 13.6 Dividend Discount Model 13.7 Cost of Capital for Divisions and Projects 13.8 Cost of Fixed Income Securities 13.9 The Weighted Average Cost of Capital 13.10 Flotation Costs and the Weighted Average Cost of Capital

13-4

The Cost of Equity Capital

From the firm’s perspective, the expected return is the Cost of Equity Capital:

《公司理财》课后习题答案解析

+0.39 ×235000+0.34×8165000

=2890000

.

b. 每个公司都要额外支付 3400 美元的税金,因为两个公司应纳税额增加

精品文档

10000 的边

际税率都为 34%。

案例题

1. (1)财务现金流量表

Warf 计算机公司

财务现金流量

2007

(单位:千美元)

企业现金流量

经营性现金流量

b.CFC=利息 +赎回债务 =15000+6500=21500

c.CFS=股利 - 新发行股票 =8700-6450=2250

d.CFA=CFC+CFS=21500+2250=23750

CFA=OFC-净资本性支出 - 净营运资本增加额

净资本性支出 =固定资产增加净额 +折旧 =5000+7000=12000

-248

现金的变动额

31

2. 财务现金流量表能够更准确的反映公司的现金流量。

3. 该公司发展状况良好,可以进行扩张计划,寻求新的股权投资和银行贷款等外部融资。

第三章

1. 时间趋势分析描述公司的财务状况的变化。通过时间趋势分析,财务经理可以衡量公司

某些方面的运作、财务、投资活动是否改变。同类公司分析指跟同行业相类似的公司比

907

资本性支出

-518

净营运资本的增加

-50

合计

339

企业流向投资者的现金流量

债务

36

权益

303

合计

339

( 2)会计现金流量表

Warf 计算机公司

总现金流量表

2007

(单位:千美元)

公司理财罗斯中文版13

第13章报酬、风险与证券市场线◆本章复习与自测题13.1 期望报酬率和标准差本题旨在让你练习投资组合绩效计量指标的计算。

假设有两项资产,三种可能的经济状况:状况发生时的报酬率经济状况发生概率A B状况发生时股票A的报酬率状况发生时股票B的报酬率萧条0.20-0.150.20正常0.500.200.30景气0.300.600.40这两只股票的期望报酬率和标准差分别是多少?13.2 投资组合的风险和报酬率在上一题中,假设你一共有20 000美元。

如果你把15 000美元投资在股票A上,其余的投资在股票B上,你的投资组合的期望报酬率和标准差分别是多少?13.3 风险和报酬率假设你观察到下列情况:证券贝塔系数期望报酬率Cooley公司 1.822.00%Moyer公司 1.620.44%如果无风险报酬率是7%,这些证券有没有被正确定价?如果它们被正确定价,无风险报酬率应该是多少?13.4 CAPM假设无风险报酬率是8%,市场的期望报酬率是16%。

如果某一特定股票的贝塔系数是0.70,根据CAPM,该股票的期望报酬率是多少?如果另一只股票的期望报酬率是24%,它的贝塔系数是多少?◆本章复习与自测题解答13.1 期望报酬率等于可能的报酬率乘以它们的概率:) = [0.20×(-0.15)] + (0.50×0.20) + (0.30×0.60) = 25%E(RA) = (0.20×0.20) + (0.50×0.30) + (0.30×0.40) = 31%E(RB方差则是把偏离期望报酬率的偏差的平方与它们的概率的乘积加总起来得到的:88第五部分风险与报酬E(Ri ) = Rf+ [E(RM)-Rf]×βi24% = 8% + (16%-8%)×βiβi= 16%/8% = 2.0◆概念复习和重要的思考题1. 可分散风险与不可分散风险从广义上讲,为什么有些风险是可分散的?为什么有些风险是不可分散的?这是不是意味着投资者可以控制投资组合中的非系统风险水平,但却不能控制系统风险水平?2. 信息与市场报酬率假定政府宣告,根据一项刚刚完成的调查,即将到来的一年的经济增长率可能是2%,而刚刚过去的一年的经济增长率是5%。

公司理财课程大纲

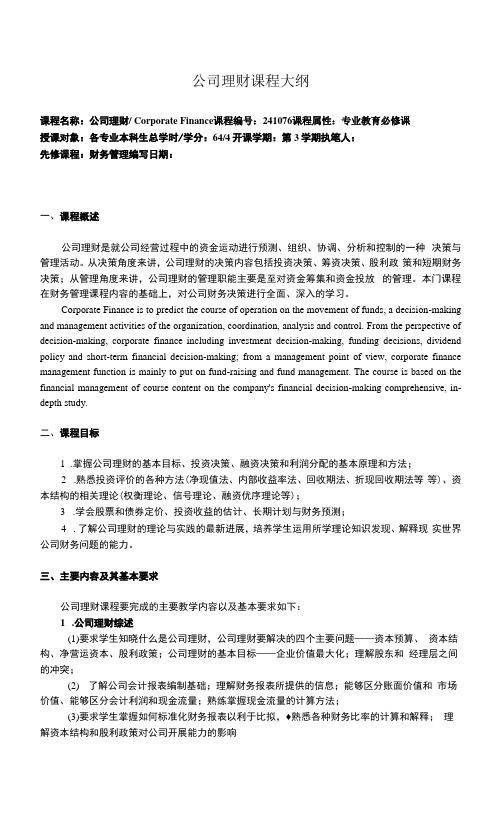

公司理财课程大纲课程名称:公司理财/ Corporate Finance课程编号:241076课程属性:专业教育必修课授课对象:各专业本科生总学时/学分:64/4开课学期:第3学期执笔人:先修课程:财务管理编写日期:一、课程概述公司理财是就公司经营过程中的资金运动进行预测、组织、协调、分析和控制的一种决策与管理活动。

从决策角度来讲,公司理财的决策内容包括投资决策、筹资决策、股利政策和短期财务决策;从管理角度来讲,公司理财的管理职能主要是至对资金筹集和资金投放的管理。

本门课程在财务管理课程内容的基础上,对公司财务决策进行全面、深入的学习。

Corporate Finance is to predict the course of operation on the movement of funds, a decision-making and management activities of the organization, coordination, analysis and control. From the perspective of decision-making, corporate finance including investment decision-making, funding decisions, dividend policy and short-term financial decision-making; from a management point of view, corporate finance management function is mainly to put on fund-raising and fund management. The course is based on the financial management of course content on the company's financial decision-making comprehensive, in-depth study.二、课程目标1.掌握公司理财的基本目标、投资决策、融资决策和利润分配的基本原理和方法;2.熟悉投资评价的各种方法(净现值法、内部收益率法、回收期法、折现回收期法等等)、资本结构的相关理论(权衡理论、信号理论、融资优序理论等);3.学会股票和债券定价、投资收益的估计、长期计划与财务预测;4. 了解公司理财的理论与实践的最新进展,培养学生运用所学理论知识发现、解释现实世界公司财务问题的能力。

考研培训辅导资料_罗斯《公司理财》笔记之四

《公司理财》培训辅导资料之四第四篇资本结构和股利政策第十三章公司融资决策和有效资本市场有效的资本市场:指资产的现有市场价值能够充分反映所有相关、可用信息的资本市场。

在有效资本市场中:1. 财务经理无法选择债券和股票的发行时机;2. 增加股票发行不会压制现有公司的股票价格;3. 公司的股票和债券的价格不会因为公司选择不同的会计方法而受到影响。

13.1融资决策能增加价值吗?三种能创造价值的融资机会的基本方法:1. 愚弄投资者。

2. 降低成本或者提高津贴。

(例如税和费)3. 创新证券。

(新证券的普通特点:不容易通过现存政权的组合来复制;公司可以通过开辟和高价出售具有独创性的证券中获得好处;但是,长期来看,好处较小,因为缺乏专利保护。

)13.2有效资本市场的描述有效市场假说(EMH )因为价格及时反映了新的信息,投资者只能期望获得正常的收益率。

公司应该期望从它发行的证券中获得公允的价值。

市场与信息★股票市场对于信息的三种反应方式:①有效市场②过度反映后修正③延迟反映13.3有效资本市场的类型13.3.1弱型有效市场型有效”,或者说满足“弱型有效假说”。

弱型效率(公式):P P 期望收益随机误差t t 1 t弱型效率是资本市场所能表现出来的最低形式的效率。

随机游走假说对“技术分析”的否认两种常用的技术分析的方法:①“头肩形态”②“三波浪形态”13.3.2半强型有效市场和强有效型市场半强型有效:资本市场上的证券价格充分反映了所有公开可用的信息。

强有效型:资本市场上的证券价格充分反映了所有的信息,包括公开的和内幕的消息。

半强型有效市场假说比强型有效市场假说更加可信。

三种有效市场应用信息的水平不同、信息本身也不同。

13.3.3对有效市场假说的一些误解①投掷效率。

基本准确但无彻底准确。

②价格波动。

价格波动与有效率并不矛盾。

③股东漠不关心。

实证研究表明股票市场的有效型十分显著。

13.4实证研究的证据几类实证研究:①有关股票价格变动是否随即的证据。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

• Stock T

– 2 = .3(25-17.7)2 + .5(20-17.7)2 + .2(1-17.7)2 = 74.41 – = 8.63%

13-15

Expected vs. Unexpected Returns

• Realized returns are generally not equal to expected returns • There is the expected component and the unexpected component

• What are the expected return and standard deviation for each asset? • What are the expected return and standard deviation for the portfolio?

13-14

Another Example

13-9

Example: Portfolio Weights

• Suppose you have $15,000 to invest and you have purchased securities in the following amounts. What are your portfolio weights in each security?

13-3

Expected Returns

• Expected returns are based on the probabilities of possible outcomes • In this context, “expected” means average if the process is repeated many times • The “expected” return does not even have to be a possible return

State Boom Normal Recession Probability 0.3 0.5 ??? C 15 10 2 T 25 20 1

• RC = .3(15) + .5(10) + .2(2) = 9.9% • RT = .3(25) + .5(20) + .2(1) = 17.7%

13-5

E ( R) pi Ri

i 1

n

13-4

Example: Expected Returns

• Suppose you have predicted the following returns for stocks C and T in three possible states of the economy. What are the expected returns?

13-7

Another Example

• Consider the following information:

State Boom Normal Slowdown Recession Probability .25 .50 .15 .10 ABC, Inc. (%) 15 8 4 -3

• What is the expected return? • What is the variance? • What is the standard deviation?

Chapter 13 Return, Risk, and the Security Market Line

McGraw-

Copyright © 2010 by The McGraw-Hill Companies, Inc. All rights

Key Concepts and Skills

• • • • • • Know how to calculate expected returns Understand the impact of diversification Understand the systematic risk principle Understand the security market line Understand the risk-return trade-off Be able to use the Capital Asset Pricing Model

13-8

Portfolios

• A portfolio is a collection of assets • An asset’s risk and return are important in how they affect the risk and return of the portfolio • The risk-return trade-off for a portfolio is measured by the portfolio expected return and standard deviation, just as with individual assets

13-13

Example: Portfolio Variance

• Consider the following information

– Invest 50% of your money in Asset A Portfolio State Probability A B Boom .4 30% -5% 12.5% Bust .6 -10% 25% 7.5%

• Announcements and news contain both an expected component and a surprise component • It is the surprise component that affects a stock’s price and therefore its return • This is very obvious when we watch how stock prices move when an unexpected announcement is made or earnings are different than anticipated

– At any point in time, the unexpected return can be either positive or negative – Over time, the average of the unexpected component is zero

13-16

Announcements and News

13-11

Example: Expected Portfolio Returns

• Consider the portfolio weights computed previously. If the individual stocks have the following expected returns, what is the expected return for the portfolio?

σ pi ( Ri E ( R))

2 i 1 n 2

13-6

Example: Variance and Standard Deviation

• Consider the previous example. What are the variance and standard deviation for each stock?

– – – – DCLK: 19.69% KO: 5.25% INTC: 16.65% KEI: 18.24%

• E(RP) = .133(19.69) + .2(5.25) + .267(16.65) + .4(18.24) = 15.41%

Байду номын сангаас13-12

Portfolio Variance

• Compute the portfolio return for each state: RP = w1R1 + w2R2 + … + wmRm • Compute the expected portfolio return using the same formula as for an individual asset • Compute the portfolio variance and standard deviation using the same formulas as for an individual asset

• The expected return of a portfolio is the weighted average of the expected returns of the respective assets in the portfolio

E ( RP ) w j E ( R j )

Variance and Standard Deviation

• Variance and standard deviation measure the volatility of returns • Using unequal probabilities for the entire range of possibilities • Weighted average of squared deviations

j 1

m

• You can also find the expected return by finding the portfolio return in each possible state and computing the expected value as we did with individual securities