唐人神2018年财务状况报告-智泽华

完美世界2018年经营风险报告-智泽华

完美世界2018年经营风险报告

内部资料,妥善保管

第 1 页 共 4 页

完美世界2018年经营风险报告

一、经营风险分析 1、经营风险

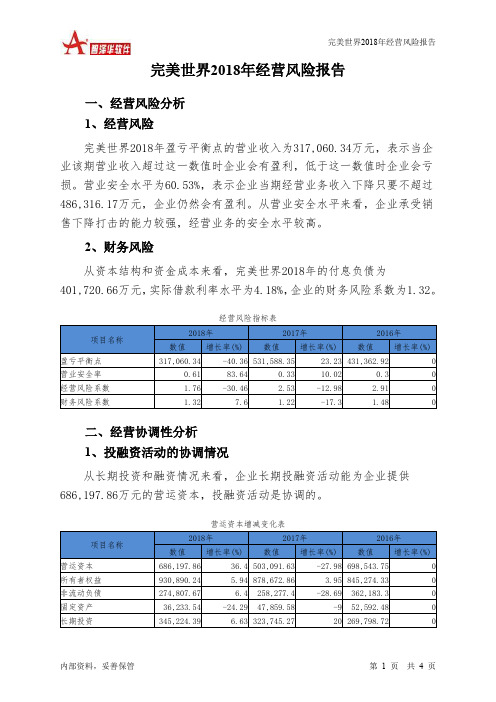

完美世界2018年盈亏平衡点的营业收入为317,060.34万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为60.53%,表示企业当期经营业务收入下降只要不超过486,316.17万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,完美世界2018年的付息负债为

401,720.66万元,实际借款利率水平为4.18%,企业的财务风险系数为1.32。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

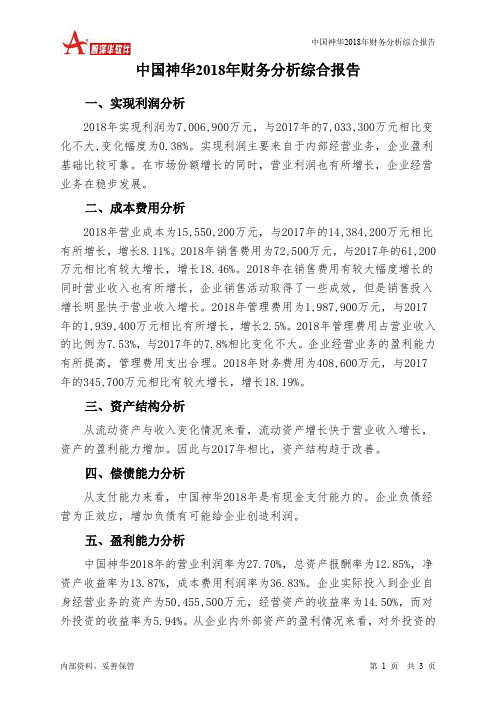

从长期投资和融资情况来看,企业长期投融资活动能为企业提供686,197.86万元的营运资本,投融资活动是协调的。

营运资本增减变化表。

中国神华2018年财务分析结论报告-智泽华

中国神华2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国神华2018年财务分析综合报告一、实现利润分析2018年实现利润为7,006,900万元,与2017年的7,033,300万元相比变化不大,变化幅度为0.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为15,550,200万元,与2017年的14,384,200万元相比有所增长,增长8.11%。

2018年销售费用为72,500万元,与2017年的61,200万元相比有较大增长,增长18.46%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,987,900万元,与2017年的1,939,400万元相比有所增长,增长2.5%。

2018年管理费用占营业收入的比例为7.53%,与2017年的7.8%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为408,600万元,与2017年的345,700万元相比有较大增长,增长18.19%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国神华2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国神华2018年的营业利润率为27.70%,总资产报酬率为12.85%,净资产收益率为13.87%,成本费用利润率为36.83%。

企业实际投入到企业自身经营业务的资产为50,455,500万元,经营资产的收益率为14.50%,而对外投资的收益率为5.94%。

从企业内外部资产的盈利情况来看,对外投资的。

完美世界2018年财务分析详细报告-智泽华

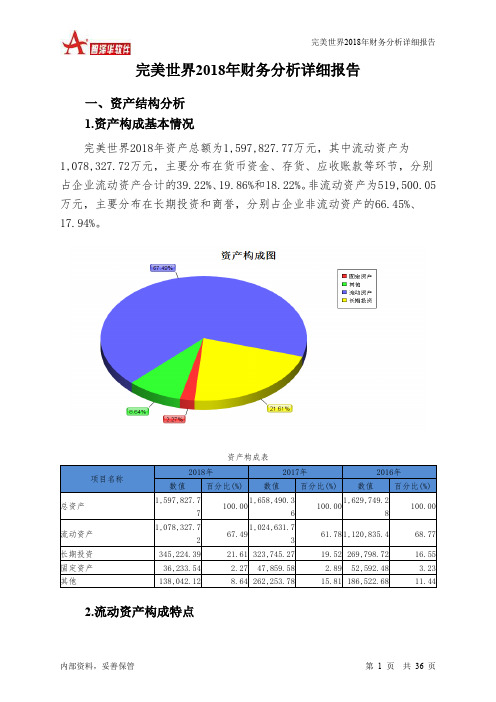

完美世界2018年财务分析详细报告一、资产结构分析1.资产构成基本情况完美世界2018年资产总额为1,597,827.77万元,其中流动资产为1,078,327.72万元,主要分布在货币资金、存货、应收账款等环节,分别占企业流动资产合计的39.22%、19.86%和18.22%。

非流动资产为519,500.05万元,主要分布在长期投资和商誉,分别占企业非流动资产的66.45%、17.94%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.22%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为1,597,827.77万元,与2017年的1,658,490.36万元相比有所下降,下降3.66%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加99,248.93万元,存货增加56,623.26万元,应收账款增加36,994.19万元,长期投资增加21,479.12万元,递延所得税资产增加6,921.6万元,其他非流动资产增加1,946.82万元,共计增加223,213.92万元;以下项目的变动使资产总额减少:应收利息减少401.29万元,在建工程减少1,207.98万元,无形资产减少2,753.21万元,其他应收款减少4,229.32万元,预付款项减少6,190.56万元,应收票据减少6,707.37万元,固定资产减少11,626.04万元,长期待摊费用减少18,314.89万元,商誉减少110,804.01万元,其他流动资产减少121,641.84万元,共计减少283,876.51万元。

增加项与减少项相抵,使资产总额下降60,662.59万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

完美世界2018年财务指标报告-智泽华

完美世界2018年财务指标报告

一、实现利润分析

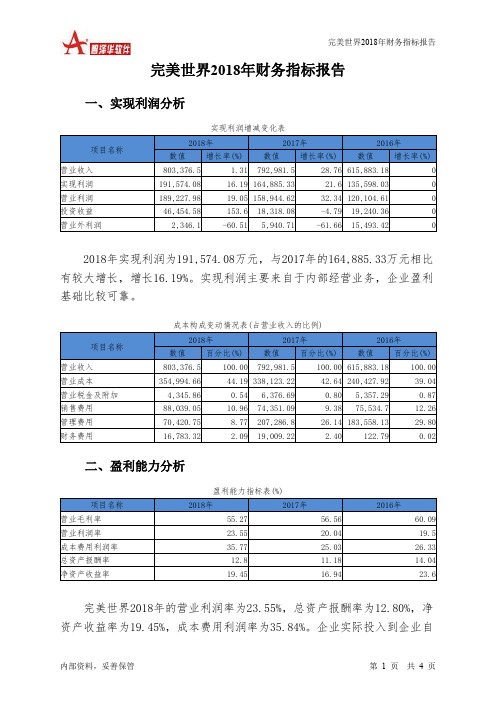

项目名称

营业收入 实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2018年

2017年

2016年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

803,376.5

1.31 792,981.5

28.76 61

2016年

564.89 15.6

400.59 83.4

完美世界2018年总资产周转次数为0.49次,比2017年周转速度加快, 周转天数从746.40天缩短到729.59天。企业的资产规模有较大幅度的下降, 但营业收入却有较大幅度的提高,表明企业在压缩资金占用、收缩战线的 同时,使经营业务得到迅速发展,企业总资产的周转有较大幅度的提高。

内部资料,妥善保管

第1页 共4页

完美世界2018年财务指标报告

身经营业务的资产为1,248,005.69万元,经营资产的收益率为15.16%,而 对外投资的收益率为13.46%。

2018年营业利润为189,227.98万元,与2017年的158,944.62万元相比 有较大增长,增长19.05%。以下项目的变动使营业利润增加:营业收入增 加10,395万元,营业税金及附加减少2,030.83万元,财务费用减少2,225.9 万元,资产减值损失减少12,677.23万元,管理费用减少136,866.06万元, 共计增加164,195.02万元;以下项目的变动使营业利润减少:营业成本增 加16,871.44万元,销售费用增加13,687.96万元,共计减少30,559.4万元。 增加项与减少项相抵,使营业利润增长133,635.62万元。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

神思电子2018年财务分析结论报告-智泽华

神思电子2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 神思电子2018年财务分析综合报告一、实现利润分析2018年实现利润为2,479.21万元,与2017年的3,114.54万元相比有较大幅度下降,下降20.40%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却有所下降,企业应注意在市场销售业绩迅速上升背后所隐藏的经营压力和风险。

二、成本费用分析2018年营业成本为24,560.05万元,与2017年的22,505.6万元相比有所增长,增长9.13%。

2018年销售费用为5,330.43万元,与2017年的3,413.27万元相比有较大增长,增长56.17%。

2018年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2018年管理费用为3,709.87万元,与2017年的7,036.34万元相比有较大幅度下降,下降47.28%。

2018年管理费用占营业收入的比例为9.15%,与2017年的19.78%相比有较大幅度的降低,降低10.63个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为632.72万元,与2017年的14.93万元相比成倍增长,增长41.39倍。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,神思电子2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析。

唐人神2018年财务分析结论报告-智泽华

唐人神2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 唐人神2018年财务分析综合报告一、实现利润分析2018年实现利润为26,573.65万元,与2017年的44,887.77万元相比有较大幅度下降,下降40.80%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为1,412,012.45万元,与2017年的1,229,879.52万元相比有较大增长,增长14.81%。

2018年销售费用为41,213.15万元,与2017年的44,294.8万元相比有较大幅度下降,下降6.96%。

2018年在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2018年管理费用为37,756.36万元,与2017年的45,611.05万元相比有较大幅度下降,下降17.22%。

2018年管理费用占营业收入的比例为2.45%,与2017年的3.32%相比有所降低,降低0.87个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为2,480.28万元,与2017年的3,084.02万元相比有较大幅度下降,下降19.58%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,唐人神2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

埃斯顿2018年经营成果报告-智泽华

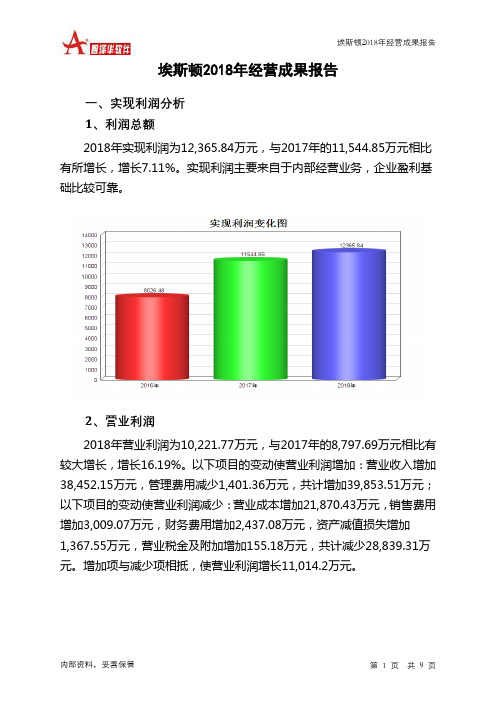

埃斯顿2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为12,365.84万元,与2017年的11,544.85万元相比有所增长,增长7.11%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为10,221.77万元,与2017年的8,797.69万元相比有较大增长,增长16.19%。

以下项目的变动使营业利润增加:营业收入增加38,452.15万元,管理费用减少1,401.36万元,共计增加39,853.51万元;以下项目的变动使营业利润减少:营业成本增加21,870.43万元,销售费用增加3,009.07万元,财务费用增加2,437.08万元,资产减值损失增加1,367.55万元,营业税金及附加增加155.18万元,共计减少28,839.31万元。

增加项与减少项相抵,使营业利润增长11,014.2万元。

3、投资收益2018年投资收益为1,026.15万元,与2017年的1,203.47万元相比有较大幅度下降,下降14.73%。

4、营业外利润2018年营业外利润为2,144.06万元,与2017年的2,747.15万元相比有较大幅度下降,下降21.95%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为146,102.46万元,比2017年的107,650.31万元增长35.72%,营业成本为93,526.69万元,比2017年的71,656.26万元增加30.52%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2018年2017年2016年数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入146,102.46 35.72 107,650.31 58.69 67,834.97 0 实现利润12,365.84 7.11 11,544.85 43.83 8,026.48 0 营业利润10,221.77 16.19 8,797.69 176.12 3,186.23 0 投资收益1,026.15 -14.73 1,203.47 135.33 511.41 0 营业外利润2,144.06 -21.95 2,747.15 -43.24 4,840.25 0二、成本费用分析1、成本构成情况2018年埃斯顿成本费用总额为129,280.82万元,其中:营业成本为93,526.69万元,占成本总额的72.34%;销售费用为10,628.72万元,占成本总额的8.22%;管理费用为19,075.83万元,占成本总额的14.76%;财务费用为3,938.8万元,占成本总额的3.05%;营业税金及附加为1,028.95万元,占成本总额的0.8%。

道道全2018年财务分析详细报告-智泽华

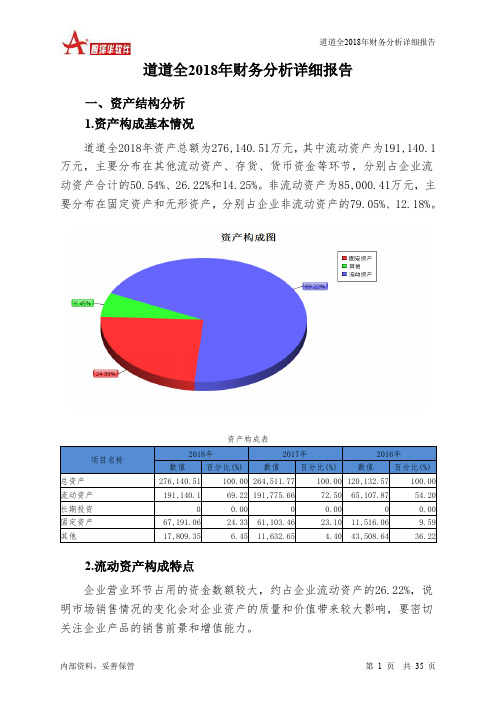

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

唐人神饲料发布3季度销量报告

唐人神饲料发布3季度销量报告

佚名

【期刊名称】《中国畜牧业》

【年(卷),期】2018(000)023

【摘要】近日,唐人神集团股份有限公司发布2018年3季度报告:3季度公司实现营业收入42.42亿元,同比增长10.94%;实现归母净利润0.57亿元,同比下降25.18%。

1—9月,公司实现营业收入110.72亿元,归母净利润1.27亿元,同比分别增长6.93%和下降40.53%。

费用方面,3季度公司管理费用率、销售费用率和财务费用率,同比分别下降0.41、0.05、0.17个百分点。

公司3季度综合毛利率为8.93%,同比下降0.81个百分点,环比上升0.45个百分点。

此外,公司预计2018全年归母净利润为1.55亿~2.48亿元,同比下降幅度20%~50%。

【总页数】1页(P14-14)

【正文语种】中文

【中图分类】S831.5

【相关文献】

1.中国罗非鱼产业发展报告发布外销量直线下降内销量大幅提升 [J], 高汇丰

2.阿克苏诺贝尔发布2016年第二季度业绩——所有业务领域销量持续增长盈利能力进一步改善 [J],

3.海大前三季度饲料销量789万吨 [J], ;

4.2013年唐人神饲料销量预计增长25%-30% [J],

5.唐人神:预计全年饲料销量480万吨 [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

唐人神2018年财务状况报告

一、资产构成

1、资产构成基本情况

唐人神2018年资产总额为653,082.36万元,其中流动资产为

246,837.02万元,主要分布在存货、货币资金、其他应收款等环节,分别占企业流动资产合计的44.82%、25.72%和8.61%。

非流动资产为406,245.34万元,主要分布在固定资产和商誉,分别占企业非流动资产的54.68%、14.35%。

资产构成表

2、流动资产构成特点

企业营业环节占用的资金数额较大,约占企业流动资产的44.82%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的25.82%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表

3、资产的增减变化

2018年总资产为653,082.36万元,与2017年的605,532.01万元相比有所增长,增长7.85%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:固定资产增加33,180.83万元,在建工程增加8,588.37万元,货币资金增加8,479.95万元,其他应收款增加8,392.23万元,预付款项增加4,951.31万元,长期待摊费用增加2,246.87万元,存货增加451.04万元,递延所得税资产增加267.63万元,其他流动资产增加267.59万元,交易性金融资产增加242.25万元,应收股利增加169.82万元,共计增加67,237.88万元;以下项目的变动使资产总额减少:

应收票据减少7.91万元,应收账款减少103.78万元,无形资产减少372.88万元,应收利息减少461.88万元,生产性生物资产减少813.7万元,其他非流动资产减少2,915.55万元,商誉减少6,556.82万元,长期投资减少

8,058.85万元,共计减少19,291.38万元。

增加项与减少项相抵,使资产总额增长47,946.5万元。

主要资产项目变动情况表

二、负债及权益构成

1、负债及权益构成基本情况

唐人神2018年负债总额为257,824.24万元,资本金为83,657.08万元,所有者权益为395,258.12万元,资产负债率为39.48%。

在负债总额中,流动负债为216,156.98万元,占负债和权益总额的33.1%;短期借款为76,773万元,非流动负债为41,667.25万元,金融性负债占资金来源总额的18.14%。