含税单价计算器

个人所得税计算(含税率表)新版个税计算器

个人所得税 = 490

7000

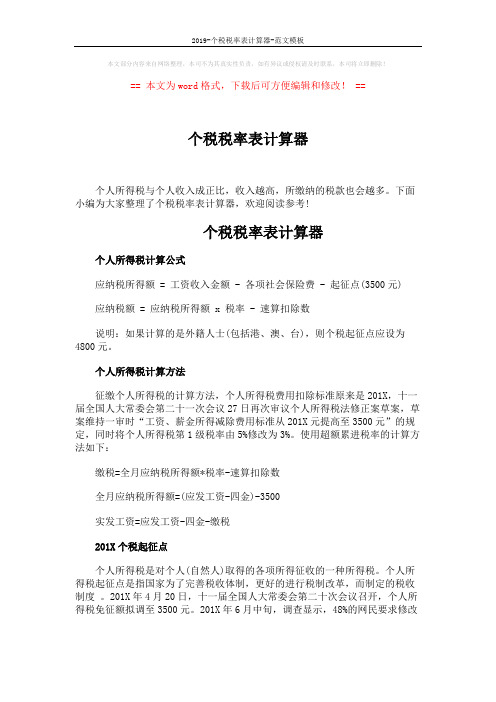

个人所得税税率表

月应纳税所得额(AM)

0<AM<=3000 3000<AM<=12000 12000<AM<=25000 25000<AM<=35000 35000<AM<=55000 55000<AM<=80000 80000<AM 3000 12000 25000 35000 55000 80000

个人所得税计算

月总收入 社会保险费 继续教育支出 大病医疗支出 住房贷款利息 赡养老人 各项支出 月应纳税所得额 个人所得税 12,500 500 子女教育支出 住房租金 500

7,000

个人所得税税率表

起征点 5,000 备注

(五险一金) 2019-01-01实施 2019-01-01实施 2019-01-01实施 2019-01-01实施

税率 速算扣除数

3% 10% 20% 25% 30% 35% 45% 0 210 1410 2660 4100 7160 15160

ቤተ መጻሕፍቲ ባይዱ

级数

1 2 3 4 5 6 7

月应纳税所得额(A

0 3000 12000 25000 35000 55000 80000

490

注:月应纳税所得额 =月总收入 - 各项支出 7000

12500

月应纳税所得额

-500 税率 10%

起征点 -5000 -速算扣除数 -210

个人所得税 = 月应纳税所得额 × 税率-速算扣除数

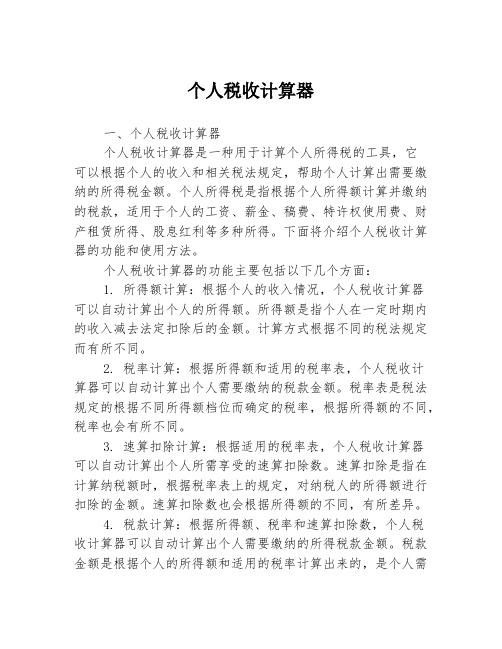

个人税收计算器

个人税收计算器一、个人税收计算器个人税收计算器是一种用于计算个人所得税的工具,它可以根据个人的收入和相关税法规定,帮助个人计算出需要缴纳的所得税金额。

个人所得税是指根据个人所得额计算并缴纳的税款,适用于个人的工资、薪金、稿费、特许权使用费、财产租赁所得、股息红利等多种所得。

下面将介绍个人税收计算器的功能和使用方法。

个人税收计算器的功能主要包括以下几个方面:1. 所得额计算:根据个人的收入情况,个人税收计算器可以自动计算出个人的所得额。

所得额是指个人在一定时期内的收入减去法定扣除后的金额。

计算方式根据不同的税法规定而有所不同。

2. 税率计算:根据所得额和适用的税率表,个人税收计算器可以自动计算出个人需要缴纳的税款金额。

税率表是税法规定的根据不同所得额档位而确定的税率,根据所得额的不同,税率也会有所不同。

3. 速算扣除计算:根据适用的税率表,个人税收计算器可以自动计算出个人所需享受的速算扣除数。

速算扣除是指在计算纳税额时,根据税率表上的规定,对纳税人的所得额进行扣除的金额。

速算扣除数也会根据所得额的不同,有所差异。

4. 税款计算:根据所得额、税率和速算扣除数,个人税收计算器可以自动计算出个人需要缴纳的所得税款金额。

税款金额是根据个人的所得额和适用的税率计算出来的,是个人需要缴纳给国家的一种税费。

使用个人税收计算器的方法如下:1. 输入个人的收入金额:通过键盘输入方式,将个人的收入金额输入到个人税收计算器中。

收入金额可以包括工资、薪金、稿费、特许权使用费、财产租赁所得、股息红利等多种所得。

2. 计算所得额:个人税收计算器根据输入的收入金额,自动计算出个人的所得额。

所得额是个人在一定时期内的收入减去法定扣除后的金额。

3. 计算税款金额:根据所得额和适用的税率表,个人税收计算器自动计算出个人需要缴纳的所得税款金额。

计算方法包括根据所得额确定适用的税率,再根据税率计算出税款金额。

4. 显示结果:个人税收计算器将计算出的所得税款金额显示在计算器的界面上,方便个人查看和了解自己需要缴纳的税款金额。

2019-个税税率表计算器-范文模板 (3页)

本文部分内容来自网络整理,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即删除!== 本文为word格式,下载后可方便编辑和修改! ==个税税率表计算器个人所得税与个人收入成正比,收入越高,所缴纳的税款也会越多。

下面小编为大家整理了个税税率表计算器,欢迎阅读参考!个税税率表计算器个人所得税计算公式应纳税所得额 = 工资收入金额 - 各项社会保险费 - 起征点(3500元)应纳税额 = 应纳税所得额 x 税率 - 速算扣除数说明:如果计算的是外籍人士(包括港、澳、台),则个税起征点应设为4800元。

个人所得税计算方法征缴个人所得税的计算方法,个人所得税费用扣除标准原来是201X,十一届全国人大常委会第二十一次会议27日再次审议个人所得税法修正案草案,草案维持一审时“工资、薪金所得减除费用标准从201X元提高至3500元”的规定,同时将个人所得税第1级税率由5%修改为3%。

使用超额累进税率的计算方法如下:缴税=全月应纳税所得额*税率-速算扣除数全月应纳税所得额=(应发工资-四金)-3500实发工资=应发工资-四金-缴税201X个税起征点个人所得税是对个人(自然人)取得的各项所得征收的一种所得税。

个人所得税起征点是指国家为了完善税收体制,更好的进行税制改革,而制定的税收制度。

201X年4月20日,十一届全国人大常委会第二十次会议召开,个人所得税免征额拟调至3500元。

201X年6月中旬,调查显示,48%的网民要求修改个税起征点。

201X年6月30号十一届全国人大常委会第二十一次会议通过了关于修改《个人所得税法》的决定,并于201X年9月1日起施行。

个人所得税税率表一、工资、薪金所得工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%)。

级数应纳税所得额(含税) 应纳税所得额(不含税) 税率(%) 速算扣除数1 不超过1500元的不超过1455元的 3 02 超过1500元至4,500元的部分超过1455元至4,155元的部分10 1053 超过4,500元至9,000元的部分超过4,155元至7,755元的部分20 5554 超过9,000元至35,000元的部分超过7,755元至27,255元的部分25 1,0055 超过35,000元至55,000元的部分超过27,255元至41,255元的部分30 2,7556 超过55,000元至80,000元的部分超过41,255元至57,505元的部分35 5,5057 超过80,000元的部分超过57,505的部分45 13,505个人所得税税率表说明:1、本表含税级距中应纳税所得额,是指每月收入金额 - 各项社会保险金(五险一金) - 起征点3500元(外籍4800元)的余额。

个体工商户纳税计算器

个体工商户纳税计算器个体工商户纳税,是一种税务制度,是指具有一定情形的个体工商户,税务部门有权核定其应纳税额,实行核定征收。

下面让来告诉你个体工商户纳税计算器,希望能帮到你。

个体工商户纳税计算器一、国税征收增值税根据《中华人民共和国增值税暂行条例》规定,自2009年1月1日起,小规模纳税人增值税征收率为3% 。

增值税按不含税销售额依3%征收率计算缴纳增值税。

不含税销售额=含税销售额÷(1+征收率)应纳增值税=不含税销售额×3%比方说。

某件商品你的标价是1030,不含税销售=1030÷(1+3%)=1000元。

应交增值=1000×3%=30元,增值税由国税征收。

二、以下税费由地税征税:1.城市维护建设税按增值税额依城建税税率计算缴纳;(城建税税率:在城市7%;县城、建制镇的5%;不在城市、县城、建制镇的1%) 。

2.教育费附加按增值税额依3%费率计算缴纳。

3.个人所得税按个体工商户的生产、经营所得,以每一纳税年度的收入总额,减除成本、费用以及损失后的余额,为应纳税所得额。

适用百分之五至百分之三十五的超额累进税率。

4.对于个体户普遍采取附征的办法,附征率一般在1%-3%之间,普遍在2%左右。

应纳个人所得税=应税销售额×附征率。

个体工商户纳税的基本简介个体户一般为增值税的小规模纳税额人,纳税办法由税务确定:一、查账征收的1、按营业收入交5%的营业税2、附加税费(1)城建税按缴纳的营业税的7%缴纳;(2)教育费附加按缴纳的营业税的3%缴纳;(3)地方教育费附加按缴纳的营业税的1%缴纳;(4)按个体工商户经营所得缴纳个人所得税,实行5%-35%的的超额累进税率。

二、个体工商户纳税标准1、销售商品的缴纳3%增值税,提供服务的缴纳5%营业税。

2、同时按缴纳的增值税和营业税之和缴纳城建税、教育费附加。

3、还有就是缴纳2%左右的个人所得税了。

(营改增)合并计税计算器

合并计税计算器项目金额税前收入¥5,000.00实物奖励¥0.00合计收入¥5,000.00实发金额¥4,548.35计算规则:(说明:A:含税佣金收入,B:增值税,E:个人所得税){注:增值税=A/(1+3%)*3%,城建税=增值税*7%,教育费附加=增值税*3%,地方教育费附加=增值税*2%}一、增值税计税标准及公式全部收入即为个人含税佣金A小于30900元,税率为0,不征收,增值税=个人含税佣金*0全部收入即为个人含税佣金A大于等于30900元,税率设置为3%,增值税=A/(1+3%)*3%二、附加税费计税标准及公式:全部收入即为个人含税佣金A小于30900元,税率为0,不征收,附加税费=个人含税佣金*0全部收入即为个人含税佣金A大于等于30900元小于103000元,税率设置为0.21%,只征收城建税等其他政府性基金全部收入A大于等于103000元,税率设置为0.36% ,则既征收教育费附加、地方教育费附加,又征收城建税等其他政三、个人所得税计税公式:个人所得税计税基数=A—B—A/(1+3%)*40%—实际缴纳的附加税费—税法规定的费用扣除标准计算个人所得税E,如果,1)计税基数<4000, E={计税基数-800}*20%;2)计税基数>=4000,a.计税基数*(1-20%)<=20000, E=计税基数*(1-20%)*20%;b.20000<计税基数*(1-20%)<=50000,E=计税基数*(1-20%)*30%-2000;c.计税基数*(1-20%)>50000, E=计税基数*(1-20%)*40%-7000。

税费计算结果项目金额增值税¥0.00附加税费¥0.00个人所得税¥451.65合计税费¥451.65地方教育费附加=增值税*2%}%,只征收城建税等其他政府性基金,附加税费=A/(1+3%)*0.21%方教育费附加,又征收城建税等其他政府性基金,附加税费=A/(1+3%)*0.36%—税法规定的费用扣除标准。

2023年终奖一次性扣税计算器及全年一次性奖金税率表

有缘千里来相见,希望2023年终奖一次性扣税计算器全年一次性奖金税率表能很好的解决你要查找的问题!和你一起进步共同成长!✅2023年终奖一次性扣税公式一、年终奖个人所得税计算公式1、全年一次性奖金收入÷12=商数(按照商数查找相应的适用税率A和速算扣除数A)。

2、应纳税额=全年一次性奖金收入(乘以)适用税率A-速算扣除数A。

附:个人所得税税率表(工资、薪金所得适用)级数每月应纳税所得额税率(%)速算扣除数:(1)全月应纳税额不超过3000元的,税率为3%,速算扣除数0;(2)全月应纳税额超过3000元至12000元的部分,税率为10%。

速算扣除数210元;(3)全月应纳税额超过12000元至25000元的部分,税率为20%。

速算扣除数1410元;(4)全月应纳税额超过25000元至35000元的部分,税率为25%,速算扣除数2660元;(5)全月应纳税额超过35000元至55000元的部分,税率为30%,速算扣除数4410元;(6)全月应纳税额超过55000元至80000元的部分,税率为35%。

速算扣除数7160元;(7)全月应纳税额超过80000的部分,税率为45%。

速算扣除数15160元。

二、年终奖的知识拓展1、年终奖其实属于工资《关于工资总额组成的规定》第四条中规定,工资总额中包含奖金,《关于工资总额组成的规定若干具体范围的解释》第二条明确规定,年终奖属于奖金范围。

因此年终奖应纳入工资总额范围,性质上属于工资。

但年终奖的发放,劳动法律没有硬性的规定,是否发放年终奖,属于单位的自主权利,但如果劳动合同中有明确约定,或者单位的规章制度中对年终奖有明确规定,单位就应该按照约定或规定发放。

2、年终奖和13薪的区别很多企业会采用13薪或14薪方式奖励职工,即按员工平时月收入的数额在年底加发一个月至数个月的工资。

但13薪不是奖金,和月薪性质相同,属于固定发放,发放数额、方式、时间都是确定的,且13薪作为月工资计算个税,年终奖则需要平摊12个月后再计算。

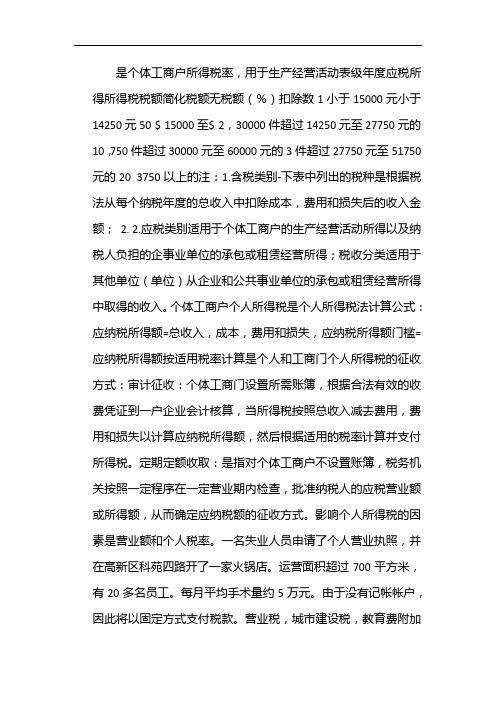

扣税标准2020计算器

是个体工商户所得税率,用于生产经营活动表级年度应税所得所得税税额简化税额无税额(%)扣除数1小于15000元小于14250元50 $ 15000至$ 2,30000件超过14250元至27750元的10,750件超过30000元至60000元的3件超过27750元至51750元的20 3750以上的注:1.含税类别-下表中列出的税种是根据税法从每个纳税年度的总收入中扣除成本,费用和损失后的收入金额;2. 2.应税类别适用于个体工商户的生产经营活动所得以及纳税人负担的企事业单位的承包或租赁经营所得;税收分类适用于其他单位(单位)从企业和公共事业单位的承包或租赁经营所得中取得的收入。

个体工商户个人所得税是个人所得税法计算公式:应纳税所得额=总收入,成本,费用和损失,应纳税所得额门槛=应纳税所得额按适用税率计算是个人和工商门个人所得税的征收方式:审计征收:个体工商门设置所需账簿,根据合法有效的收费凭证到一户企业会计核算,当所得税按照总收入减去费用,费用和损失以计算应纳税所得额,然后根据适用的税率计算并支付所得税。

定期定额收取:是指对个体工商户不设置账簿,税务机关按照一定程序在一定营业期内检查,批准纳税人的应税营业额或所得额,从而确定应纳税额的征收方式。

影响个人所得税的因素是营业额和个人税率。

一名失业人员申请了个人营业执照,并在高新区科苑四路开了一家火锅店。

运营面积超过700平方米,有20多名员工。

每月平均手术量约5万元。

由于没有记帐帐户,因此将以固定方式支付税款。

营业税,城市建设税,教育费附加费,地方教育附加费和个人所得税按照月营业额的7.1%缴纳(个人所得税税率为营业额的1.5%)。

定期固定收款:50000×1.5%×12 = 9000元审计收款如果年应税收入为62516元,则应交个人所得税= 62500×30%-9750 = 9000元,营业利润率= 62500÷(50000 ×12)= 10.42%当营业利润率低于10.42%时,采用审计收取法计算的个人所得税较少;相反,通过常规固定征收法计算的个人所得税较少。

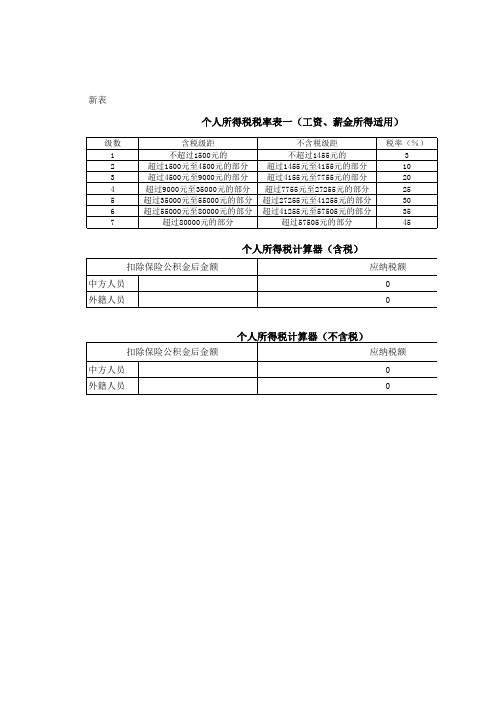

个人所得税计算器(含税与不含税)

个人所得税计算器(含税)

扣除保险公积金后金额 中方人员 外籍人员 应纳税额 0 0

个人所得税计算器(不含税)

扣除保险公积金后金额 中方人员 外速算扣除数 0 105 555 1005 2755 5505 13505

税额

税额

新表

个人所得税税率表一(工资、薪金所得适用)

级数 1 2 3 4 5 6 7 含税级距 不超过1500元的 超过1500元至4500元的部分 超过4500元至9000元的部分 超过9000元至35000元的部分 超过35000元至55000元的部分 超过55000元至80000元的部分 超过80000元的部分 不含税级距 不超过1455元的 超过1455元至4155元的部分 超过4155元至7755元的部分 超过7755元至27255元的部分 超过27255元至41255元的部分 超过41255元至57505元的部分 超过57505元的部分 税率(%) 3 10 20 25 30 35 45

含税单价如何算法计算公式

含税单价如何算法计算公式在商业交易中,含税单价是一个非常重要的概念。

它指的是商品或服务的售价包含了税费的价格。

含税单价的计算对于企业的成本控制和利润预测都有着重要的作用。

在本文中,我们将讨论含税单价的计算方法和相关的数学公式。

含税单价的计算方法。

含税单价的计算方法主要取决于税率和不含税单价。

税率是指商品或服务的税费率,通常以百分比表示。

不含税单价是指商品或服务的售价不包含税费的价格。

含税单价可以通过以下公式计算得出:含税单价 = 不含税单价× (1 + 税率)。

这个公式非常简单,只需要将不含税单价乘以(1 + 税率)即可得到含税单价。

下面我们将通过一个例子来演示这个计算方法。

假设某商品的不含税单价为100元,税率为10%。

那么这个商品的含税单价可以通过以下公式计算得出:含税单价 = 100 × (1 + 0.1) = 100 × 1.1 = 110元。

通过这个例子,我们可以看到含税单价的计算方法是非常简单和直观的。

只需要将不含税单价乘以(1 + 税率)即可得到含税单价。

含税单价的应用。

含税单价在商业交易中有着广泛的应用。

在销售商品或提供服务时,商家通常会在价格中包含税费,以便简化交易和减少顾客的计算成本。

含税单价也可以帮助企业进行成本控制和利润预测。

通过合理设置含税单价,企业可以在满足市场需求的同时,保证自身的利润最大化。

另外,含税单价的计算方法也可以用于税费的反向计算。

如果我们已知商品的含税单价和税率,那么可以通过以下公式计算得出不含税单价:不含税单价 = 含税单价 / (1 + 税率)。

这个公式是含税单价计算公式的逆运算,通过将含税单价除以(1 + 税率)即可得到不含税单价。

这个公式在企业采购和税费核算中也有着重要的应用。

含税单价的计算方法还可以用于多种税率的情况。

如果商品或服务的税率不固定,那么可以通过以下公式计算得出加权平均税率:加权平均税率 = ∑(税率×销售额) / 总销售额。