主要财务比率分析表.docx

财务比率对比分析计算表

计算表

2012年

55.82% 126.33%

1.79 0.53 0.78 7.27 0.90 0.90 38.62% 28.50% 25.60% 71.62%

2013年 31.45% 应大约为50%左右

45.89%

3.18 应为2左右 0.72 应大约接近于1

0.95 11.77

1.22 1.22 42.55% 34.86% 42.6பைடு நூலகம்% 74.89%

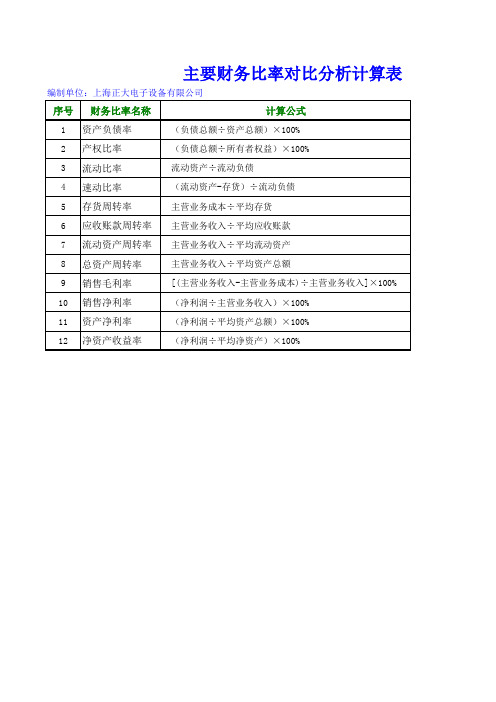

主要财务比率对比分析计算表

编制单位:上海正大电子设备有限公司

序号 财务比率名称

计算公式

1 资产负债率

(负债总额÷资产总额)×100%

2 产权比率

(负债总额÷所有者权益)×100%

3 流动比率

流动资产÷流动负债

4 速动比率

(流动资产-存货)÷流动负债

5 存货周转率

主营业务成本÷平均存货

6 应收账款周转率 主营业务收入÷平均应收账款

7 流动资产周转率 主营业务收入÷平均流动资产

8 总资产周转率

主营业务收入÷平均资产总额

9 销售毛利率

[(主营业务收入-主营业务成本)÷主营业务收入]×100%

10 销售净利率

(净利润÷主营业务收入)×100%

11 资产净利率

(净利润÷平均资产总额)×100%

12 净资产收益率

(净利润÷平均净资产)×100%

【2018-2019】主要财务比率分析表-范文word版 (1页)

【2018-2019】主要财务比率分析表-范文word版

本文部分内容来自网络,本司不为其真实性负责,如有异议或侵权请及时联系,本司将予以删除!

== 本文为word格式,下载后可随意编辑修改! ==

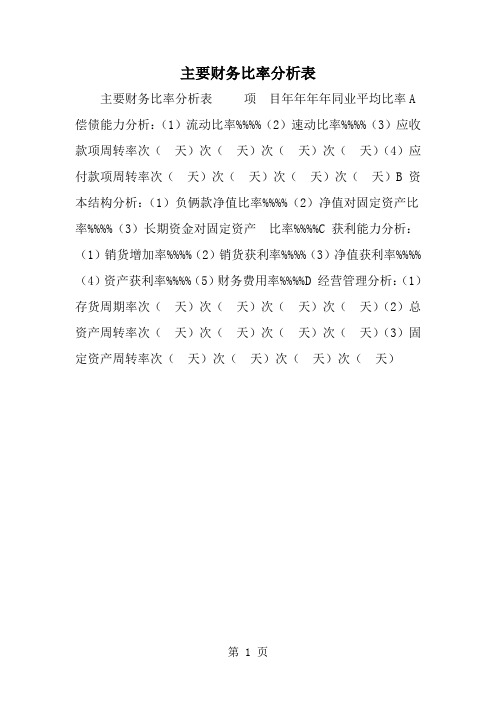

主要财务比率分析表

主要财务比率分析表项目年年年年同业平均比率A偿债能力分析:(1)流动比率%%%%(2)速动比率%%%%(3)应收款项周转率次(天)次(天)次(天)次(天)(4)应付款项周转率次(天)次(天)次(天)次(天)B 资本结构分析:(1)负俩款净值比率%%%%(2)净值

对固定资产比率%%%%(3)长期资金对固定资产比率%%%%C 获利能力分析:(1)销货增加率%%%%(2)销货获利率%%%%(3)净值获利率%%%%(4)资产获

利率%%%%(5)财务费用率%%%%D 经营管理分析:(1)存货周期率次(天)次(天)次(天)次(天)(2)总资产周转率次(天)次

(天)次(天)次(天)(3)固定资产周转率次(天)次

(天)次(天)次(天)。

财务比率分析表

力 29 30 31 32 33 34 35 四 、 36 37 38 力 39 40 41 合综 比 率 单 格 入 42 43 基本每股收益 每股收益 每股股利 市盈率 每股净资产 营业收入增长率 资本保值增值率 资本积累率 总资产增长率 营业利润增长率 技术投入比率

营业收入三年平均增长率

0.00

(本年营业收入÷三年前收入)开3次方-1

本年收入,3年前的收入

130 140 权益乘数=资产总额÷所有者权益总额 =1/(1-资产负债率)

100 100

(年末所有者权益总额÷三年年 末所有者权益总额)开3次方-1 净资产收益率=总资产净利率.权 益乘数=营业净利率.总资产周转 年度折旧额÷固定资产原值

9.14% 11.87% 见单独表格

资本三年平均增长率

杜邦分析

资产综合 率

(计算公式) 8

说明

流动资产÷流动负债 下限100%.200%适当 (货币资金+交易性金融资产+应收 账款+应收票据)÷流动负债 100%适当,小于100,风险大

年经营现金净流量÷年末流动负债

负债总额÷资产总额 负债总额÷所有者权益 或有负债÷所有者权益 息税前利润总额÷利息支出 带息负债÷负债总额

高,好 高,好 高,好 高,好

资本溢价

归属于普通股股东的当期净利润/ 当期发生在外普通股的加权数 净利润÷普通股平均股数 普通股股利总额÷年末普通股股 数 普通股每股市价÷普通股每股收 益 年末股东权益÷年末普通股总数

(本年营业收入-上年收入)/上年收入 高,好

扣除客观因素后年末所有者权益 ÷年初所有者权益 本年所有者权益增长额÷年初所 有者权益,亦可上述-1 本年总资产增长额÷年初资产总 额, 本年营业利润增长额÷上年营业 利润总额, 本年科技支出÷本年营业收入净 额

某公司主要财务比率分析记录表

%

%

%

%

%

%

%

%

%

%

%

%

%

%

%

%

次(天) 次(天) 次(天)

次(天) 签名

精美文档

%

%

C获利能力分析:

(1)销货增加率

%

%

(2)销货获利率

%

%

(3)净值获利率

%

%

(4)资产获利率

%

%

(5)财务费用率

%

%

D经营管理分析:

(1)存货周期率

次(天)

次(天)

(2)总资产周转率 (3)固定资产周转率

次(天)

次(天)

次(天) 精美文次档(天)

年

年同业平均比率

% % 次(天) 次(天)

% % 次(天) 次(天)

制度名 电子文件编码

主要财务比率分析表

GLWA070

页码

1-1

精美文档

××公司主要财务式率分析表

项目

年

年

A偿债能力分析:

(1)流动比率

%

%

(2)速动比率

%

%

(3)应收款项周转率

次(天)

次(天)

(4)应付款项周转率

次(天)

次(天)

B资本结构分析:

(1)负债款净值比率

%

%

(2)净值对固定资产比率

%

%

(3)长期资金对固定资产比率

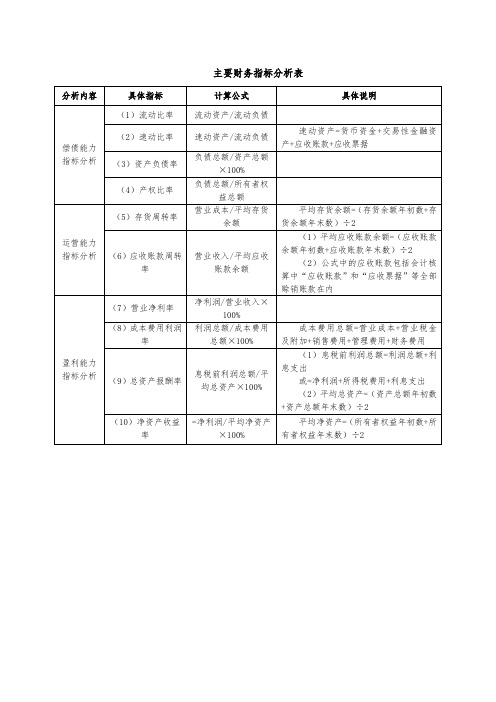

主要财务指标分析表

主要财务指标分析表

分析内容

具体指标

计算公式

具体说明

偿债能力指标分析(源自)流动比率流动资产/流动负债

(1)平均应收账款余额=(应收账款余额年初数+应收账款年末数)÷2

(2)公式中的应收账款包括会计核算中“应收账款”和“应收票据”等全部赊销账款在内

盈利能力

指标分析

(7)营业净利率

净利润/营业收入×100%

(8)成本费用利润率

利润总额/成本费用总额×100%

成本费用总额=营业成本+营业税金及附加+销售费用+管理费用+财务费用

(2)速动比率

速动资产/流动负债

速动资产=货币资金+交易性金融资产+应收账款+应收票据

(3)资产负债率

负债总额/资产总额×100%

(4)产权比率

负债总额/所有者权益总额

运营能力

指标分析

(5)存货周转率

营业成本/平均存货余额

平均存货余额=(存货余额年初数+存货余额年末数)÷2

(6)应收账款周转率

营业收入/平均应收账款余额

(9)总资产报酬率

息税前利润总额/平均总资产×100%

(1)息税前利润总额=利润总额+利息支出

或=净利润+所得税费用+利息支出

(2)平均总资产=(资产总额年初数+资产总额年末数)÷2

(10)净资产收益率

=净利润/平均净资产×100%

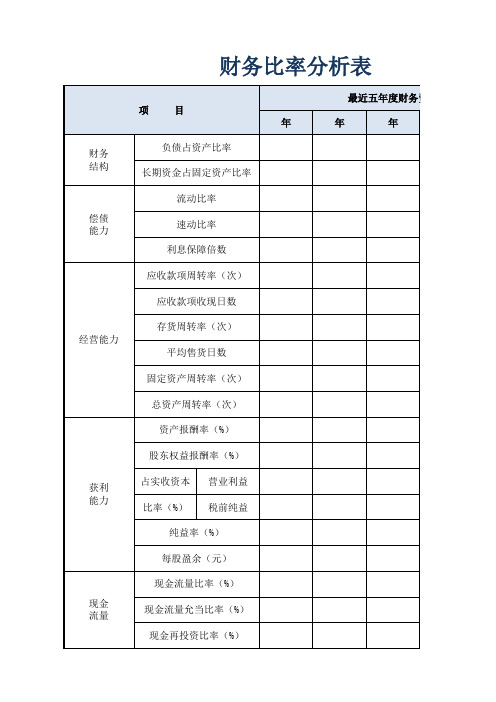

财务比率分析表

项

目

年

财务 结构

负债占资产比率 长期资金占固定资产比率

偿债 能力

流动比率 速动比率 利息保障倍数

应收款项周转率(次)

应收款项收现日数

经营能力

存货周转率(次) 平均售货日数

固定资产周转率(次)

总资产周转率(次)

资产报酬率(%)

股东权益报酬率(%)

获利 能力

占实收资本 营业利益 比率(%) 税前纯益

纯益率(%)

每股盈余(ቤተ መጻሕፍቲ ባይዱ)

现金 流量

现金流量比率(%) 现金流量允当比率(%) 现金再投资比率(%)

最近五年度财务资料

年

年

本EXCEL模板由稻壳儿-休必得设计,仅供稻壳儿销售,如有盗版,必追究责任。

五年度财务资料

年

年

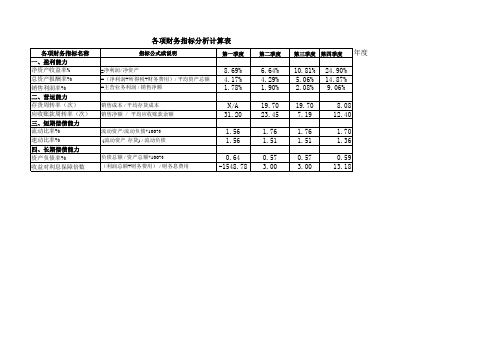

各项财务比率分析

8.69% 4.17% 1.78%

销售成本 / 平均存货成本 销售净额 / 平均应收账款余额

N/A 31.20

流动资产/流动负债*100% (流动资产-存货) / 流动负债

1.56 1.56

负债总额 / 资产总额*100% (利润总额+财务费用) / 财务息费用

0.64 -1548.78

第二季度

6.64% 4.29% 1.90%

各项财务指标名称 一、盈利能力 净资产收益率% 总资产报酬率% 销售利润率% 二、营运能力 存货周转率(次) 应收账款周转率(次) 三、短期偿债能力 流动比率% 速动比率% 四、长期偿债能力 资产负债率%Fra bibliotek收益对利息保障倍数

各项财务指标分析计算表

指标公式或说明

第一季度

=净利润/净资产 =(净利润+所得税+财务费用)/ 平均资产总额 =主营业务利润 / 销售净额

19.70 23.45

1.76 1.51

0.57 3.00

第三季度 第四季度 年度

10.81% 5.06% 2.08%

24.90% 14.87% 9.06%

19.70 7.19

8.08 12.40

1.76 1.51

1.70 1.36

0.57 3.00

0.59 13.18

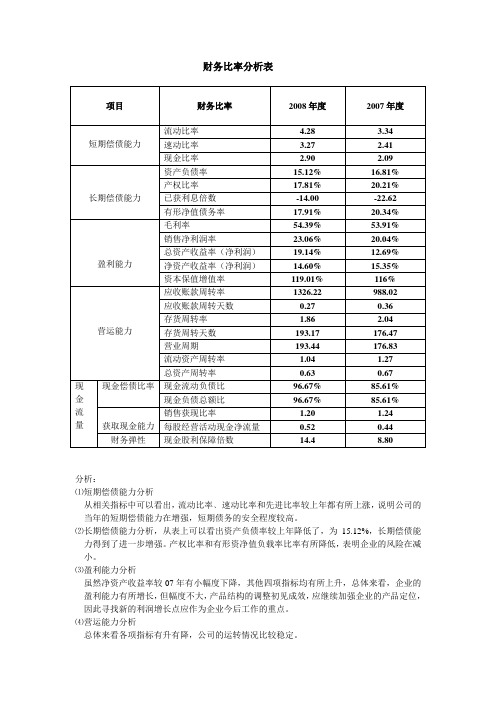

财务比率分析表

财务比率分析表

分析:

⑴短期偿债能力分析

从相关指标中可以看出,流动比率﹑速动比率和先进比率较上年都有所上涨,说明公司的当年的短期偿债能力在增强,短期债务的安全程度较高。

⑵长期偿债能力分析,从表上可以看出资产负债率较上年降低了,为15.12%,长期偿债能力得到了进一步增强。

产权比率和有形资净值负载率比率有所降低,表明企业的风险在减小。

⑶盈利能力分析

虽然净资产收益率较07年有小幅度下降,其他四项指标均有所上升,总体来看,企业的盈利能力有所增长,但幅度不大,产品结构的调整初见成效,应继续加强企业的产品定位,因此寻找新的利润增长点应作为企业今后工作的重点。

⑷营运能力分析

总体来看各项指标有升有降,公司的运转情况比较稳定。

⑸现金流量分析

从相关指标中看出,公司现金偿债比率比上年有所提高,由于公司没有流动负债,所以俩比值相同。

比值上升,表明公司经营活动产生净现金流入的能力在增强,也就是说靠经营活动创造的现金流量净额偿还债务能力在不断提高,其主要原因是公司销售获取现金的能力在增强。

财务比率分析表

负债总额÷资产总额 负债总额÷所有者权益 或有负债÷所有者权益 息税前利润总额÷利息支出 带息负债÷负债总额

60%适当,大于60%有风险 越低风险越小 越低风险越小 3适当,应大于1 越低风险越小

产权比率越高,偿还能力越弱;产权比率越低,能

营业收入净额÷平均应收账款 高,收账快, 360天÷应收账款周转率,或平均 应收账款余额×360/营业收入 低,收账快, 销售成本÷平均存货 360天÷存货周转率 营业收入净额÷平均流动资产 360天÷流动资产周转率 高,快,好 低,快,好 高,快,好 低,快,好

营业收入净额÷平均固定资产净值 高,快,好

360天÷固定资产周转率 营业收入净额÷平均总资产

低,快,好 高,快,好

360天÷总资产周转率 低,快,好 (减值准备余额+应提未提应摊未摊潜亏挂账+未处理资产损失)/(资产 总额+减值准备余额)

年经营现金净流量÷平均资产余额 高,快,好

营业利润÷营业收入 净利润÷营业收入 (收入-成本)÷收入 利润总额÷成本费用总额 经营现金净流量÷净利润 息税前利润总额÷平均总资产 净利润÷平均净资产 净利润÷平均资本,实收资本和 资本公积溢价

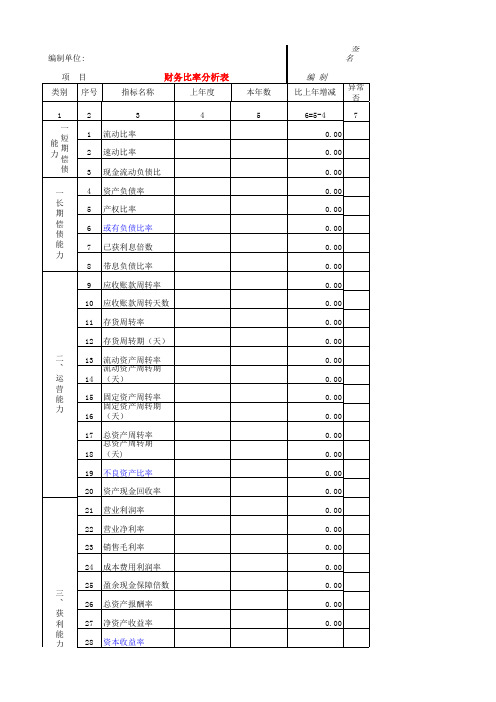

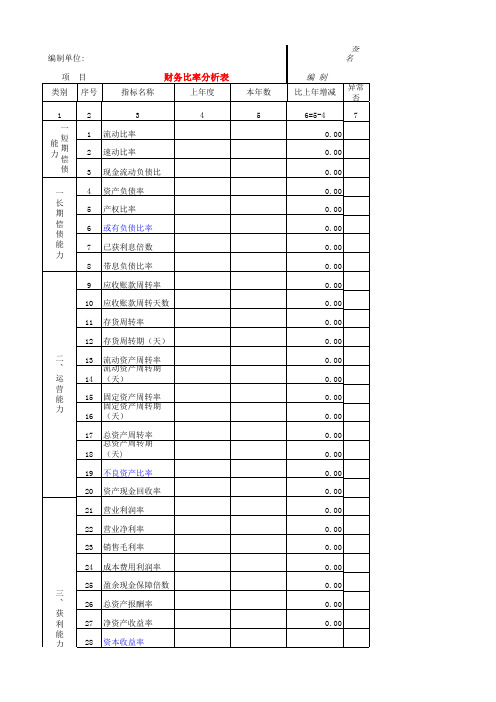

编制单位: 项 类别 1 一 短 能 期 力 偿 债 一 长 期 偿 债 能 力 目 序号 2 1 2 3 4 5 6 7 8 9 10 11 12 二 、 运 营 能 力 13 14 15 16 17 18 19 20 21 22 23 24 三 、 获 利 能 力 25 26 27 28 指标名称 3 流动比率 速动比率 现金流动负债比 资产负债率 产权比率 或有负债比率 已获利息倍数 带息负债比率 应收账款周转率 应收账款周转天数 存货周转率 存货周转期(天) 流动资产周转率

主要财务比率分析表--word范文资料

主要财务比率分析表

主要财务比率分析表项目年年年年同业平均比率A 偿债能力分析:(1)流动比率%%%%(2)速动比率%%%%(3)应收款项周转率次(天)次(天)次(天)次(天)(4)应付款项周转率次(天)次(天)次(天)次(天)B 资本结构分析:(1)负俩款净值比率%%%%(2)净值对固定资产比率%%%%(3)长期资金对固定资产比率%%%%C 获利能力分析:(1)销货增加率%%%%(2)销货获利率%%%%(3)净值获利率%%%%(4)资产获利率%%%%(5)财务费用率%%%%D 经营管理分析:(1)存货周期率次(天)次(天)次(天)次(天)(2)总资产周转率次(天)次(天)次(天)次(天)(3)固定资产周转率次(天)次(天)次(天)次(天)

第 1 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

学海无涯学无止境

主要财务比率分析表

主要财务比率分析表

项目年年年年同业平均比率A偿债能力分析:(1)流动比率%%%%(2)速动比率%%%%(3)应收款项周转率次(天)次(天)次(天)次(天)(4)应付款项周转率次(天)次(天)次(天)次(天)B 资本结构分析:(1)负俩款净值比率%%%%(2)净值对固定资产比率%%%%(3)长期资金对固定资产比率%%%%C 获利能力分析:(1)销货增加率%%%%(2)销货获利率%%%%(3)净值获利率%%%%(4)资产获利率%%%%(5)财务费用率%%%%D 经营管理分析:(1)存货周期率次(天)次(天)次(天)次(天)(2)总资产周转率次(天)次(天)次(天)次(天)(3)固定资产周转率次(天)次(天)次(天)次(天)

1。