蒙特卡罗模拟与欧式期权定价

期权定价模型及其应用

期权定价模型及其应用引言期权是金融市场中一种重要的金融衍生品,它给予持有人在未来某个时间点以特定价格购买或出售某个资产的权利。

在期权交易中,合理的定价模型对于投资者和交易者来说至关重要。

本文将介绍期权定价模型的基本原理,并探讨其在金融市场中的应用。

一、期权定价模型的基本原理1. Black-Scholes模型Black-Scholes模型是最著名的期权定价模型之一,它是由费舍尔·布莱克和米伦·斯科尔斯于1973年提出的。

该模型基于一些假设,如市场无摩擦、无风险利率恒定、资产价格服从几何布朗运动等。

通过这些假设,Black-Scholes模型可以计算出欧式期权的理论价格。

2. 布莱克-斯科尔斯-默顿模型布莱克-斯科尔斯-默顿模型是对Black-Scholes模型的改进,它考虑了股票支付的股利和股票价格的波动率。

该模型的应用范围更广,可以用于定价包括股票支付股利的期权。

3. 蒙特卡洛模拟蒙特卡洛模拟是一种基于随机模拟的定价方法,它通过生成大量随机路径来估计期权的价值。

蒙特卡洛模拟可以应用于各种类型的期权,包括美式期权和亚式期权。

二、期权定价模型的应用1. 期权定价期权定价模型可以帮助投资者和交易者确定期权的合理价格。

通过使用合适的定价模型,投资者可以判断期权是否被低估或高估,从而做出相应的投资决策。

例如,当一个看涨期权的市场价格低于其理论价格时,投资者可以考虑购买该期权以获取超额收益。

2. 风险管理期权定价模型在风险管理中起着重要的作用。

通过使用期权定价模型,投资者可以计算出对冲策略,以降低投资组合的风险。

例如,一个投资者持有某个股票,并购买相应的看跌期权作为对冲,当股票价格下跌时,看跌期权的价值上升,从而抵消了股票的损失。

3. 交易策略期权定价模型可以帮助交易者制定有效的交易策略。

通过分析期权的定价,交易者可以发现市场上的套利机会,并进行相应的交易。

例如,当一个看涨期权的市场价格低于其理论价格时,交易者可以同时购买该期权和相应的标的资产,从而获得无风险的套利收益。

期权定价中的蒙特卡洛模拟方法

期权定价中的蒙特卡洛模拟方法期权定价是金融市场中的一个重要问题。

近年来,蒙特卡洛模拟方法在期权定价中得到了广泛的应用。

蒙特卡洛模拟方法是一种基于随机模拟的数值计算方法,通过生成大量的随机样本来估计某些数量的数值。

下面将介绍蒙特卡洛模拟方法在期权定价中的基本原理及应用。

蒙特卡洛模拟方法采用随机数生成器生成大量的随机数,并利用这些随机数进行模拟计算。

在期权定价中,蒙特卡洛模拟方法可以用来估计期权的价格以及其他相关的风险指标,例如风险价值和概率分布等。

在蒙特卡洛模拟方法中,首先需要确定期权定价模型。

常用的期权定价模型包括布朗运动模型和风险中性估计模型等。

然后,根据期权定价模型,生成一个或多个随机数来模拟期权价格的变动。

通过对多个随机样本进行模拟计算,我们可以获得期权价格的分布情况及其他相关指标的估计值。

在期权定价中,蒙特卡洛模拟方法的精确度主要取决于两个方面:模拟路径的数量和模拟路径的长度。

路径的数量越多,模拟结果的精确度越高。

路径的长度越长,模拟结果的稳定性越好。

蒙特卡洛模拟方法在期权定价中的应用非常广泛。

例如,在欧式期权定价中,可以使用蒙特卡洛模拟方法来估计期权的风险价值和概率分布等指标。

在美式期权定价中,由于存在提前行权的可能性,蒙特卡洛模拟方法可以用来模拟期权的提前行权时机并确定最佳行权策略。

此外,在一些复杂的期权定价中,例如亚式期权和障碍期权等,蒙特卡洛模拟方法也可以提供有效的定价方法。

总之,蒙特卡洛模拟方法是期权定价中一种重要的数值计算方法。

它通过生成大量的随机样本来估计期权的价格及相关指标,具有较高的灵活性和精确度。

蒙特卡洛模拟方法在期权定价中广泛应用,为金融市场中的投资者和交易员提供了重要的决策工具。

蒙特卡洛模拟方法在期权定价中的应用非常广泛,下面将进一步介绍其在不同类型期权定价中的具体应用。

首先是欧式期权定价。

欧式期权是指在未来某个特定时间点(到期日)才能行使的期权。

蒙特卡洛模拟方法可以用来估计欧式期权的价格和概率分布等指标。

基于蒙特卡洛算法的欧式期权定价问题研究

4 蒙特卡洛算法的改进 ...........................................................................21 4.1 缩减方差技术 ....................................................................................21 4.1.1 控制变量法 .....................................................................................21 4.1.2 对偶变量法 .....................................................................................22 4.2 拟蒙特卡洛算法 ................................................................................23 结 论 ......................................................................................................28

关键词:蒙特卡洛算法; 欧式期权定价; 方差缩减技术

ABSTRACT

In recent years, with the rapid development of global economy, socio-economic status of the financial market is constantly rising. Financial derivatives that are associated with the financial markets also bred out. So it is particularly important to analyze them especially for options. It is well known that the options are also known as choices, which are derivative financial instruments. It is very worthy of studying European option both in theoretical value and in an economic sense which is the most representative of these options. This paper is concerned on European option based on Monte Carlo algorithm, and prepares the relevant procedures by using Matlab software. The organizations of our study are as follows. The first chapter focuses on the article's background, significance and research status at home and abroad. The second chapter is on pre knowledge, introduces the articles used by the foundation of theoretical knowledge, such as Monte Carlo algorithm, European options and Black-Scholes model’s concept. The third chapter is on modeling, using Monte Carlo algorithm to generate European option pricing formula, which received European option pricing based on Monte Carlo algorithm. The fourth chapter is on Monte Carlo algorithm, mainly on the improved algorithm of quasi-Monte Carlo simulation, combined with lowdiscrepancy sequences Halton which can make option prices closer to European-style call option pricing true value. The fifth chapter is on conclusion and it is the summary of the results of this articles.

5蒙特卡洛方法模拟期权定价

材料五:蒙特卡洛方法模拟期权定价1.蒙特卡洛方法模拟欧式期权定价利用风险中性的方法计算期权定价:ˆ()rt Tf e E f -= 其中,f 是期权价格,T f 是到期日T 的现金流,ˆE是风险中性测度 如果标的资产服从几何布朗运动:dS Sdt sdW μσ=+则在风险中性测度下,标的资产运动方程为:20exp[()]2T S S r T σ=-+对于欧式看涨期权,到期日欧式看涨期权现金流如下:2(/2)max{0,(0)}r T S e K σ-+-其中,K 是执行价,r 是无风险利率,σ是标准差, ε是正态分布的随机变量。

对到期日的现金流用无风险利率贴现,就可知道期权价格。

例1 假设股票价格服从几何布朗运动,股票现在价格为50,欧式期权执行价格为52,无风险利率为0.1,股票波动标准差为0.4,期权的到期日为5个月,试用蒙特卡洛模拟方法计算该期权价格。

下面用MATLAB 编写一个子程序进行计算:function eucall=blsmc(s0,K,r,T,sigma,Nu)%蒙特卡洛方法计算欧式看涨期权的价格%输入参数%s0 股票价格%K 执行价%r 无风险利率%T 期权的到期日%sigma 股票波动标准差%Nu 模拟的次数%输出参数%eucall 欧式看涨期权价格%varprice 模拟期权价格的方差%ci 95%概率保证的期权价格区间randn('seed',0); %定义随机数发生器种子是0,%这样保证每次模拟的结果相同nuT=(r-0.5*sigma^2)*Tsit=sigma*sqrt(T)discpayoff=exp(-r*T)*max(0,s0*exp(nuT+sit*randn(Nu,1))-K)%期权到期时的现金流[eucall,varprice,ci]=normfit(discpayoff)%在命令窗口输入:blsmc(50,52,0.1,12/5,0.4,1000)2. 蒙特卡洛方法模拟障碍期权定价障碍期权,就是确定一个障碍值b S ,在期权的存续期有可能超过该价格,也可能低于该价格,对于敲出期权而言,如果在期权的存续期标的资产价格触及障碍值时,期权合同可以提前终止执行;相反,对于敲入价格,如果标的资产价格触及障碍值时,期权合同开始生效。

期权定价的三种方法

期权定价的三种方法期权是一种权利,持有者有权买卖证券或商品的特定数量。

期权的定价对投资者来说至关重要,因为它决定了期权的价值。

为了定价期权,投资者需要先了解市场和期权的各种因素,然后选择一种有效的定价方法。

本文将介绍期权定价的三种方法,分别是Black-Scholes 模型、蒙特卡罗模拟法和实际条件定价法。

Black-Scholes模型是一种简单而有效的期权定价模型,由美国经济学家贝克-施罗斯和美国数学家史蒂文-黑格森于1973年提出。

Black-Scholes模型假设期权价格受到无风险利率、资产价格、波动率和时间等因素的影响,通过分析复杂的概率函数实现定价。

Black-Scholes模型以期权价值收益率为基准,以确定期权价格是否有利于投资者。

另一种期权定价方法是蒙特卡罗模拟法,它能够模拟出异常动态市场中期权价格的情况。

蒙特卡罗模拟法可以预测风险事件如何影响期权价格,并计算不同投资决策下期权价格的变化。

它根据投资者的投资组合来确定抗风险性,以提供可靠的期权定价评估结果。

最后一种期权定价方法是实际条件定价法,它是基于真实的市场数据定价的。

实际条件定价法主要考虑的因素包括期权的行使价格、期权期限、可买入或卖出的股票价格等。

它可以考虑期权的复杂性,从而帮助投资者做出更精确的定价决策。

总之,期权定价方法有Black-Scholes模型、蒙特卡罗模拟法和实际条件定价法。

期权投资者可以根据他们对期权的理解以及对市场变化的看法,来灵活使用这些方法,以进行有效的期权定价。

期权定价是一个有挑战性的过程,但是把握住期权定价的技巧可以帮助投资者实现更好的投资回报。

许多期权定价模型都是针对特定市场环境的,所以投资者在使用期权定价方法时,需要充分考虑当前市场环境中的多种因素,以确保最优的定价结果。

此外,投资者也需要定期更新期权定价模型,以便于更好地捕捉新的变化并且按照新的变化作出有效的期权定价决定。

拟蒙特卡洛模拟方法在期权定价中的应用研究

拟蒙特卡洛模拟方法在期权定价中的应用研究杨首樟1,任燕燕2(1.伯明翰大学,英国;2.山东大学 经济学院,山东济南 250100)摘要:不断变化的市场利率、汇率,难以预测的突发事件,以及各种复杂情形都对金融衍生产品定价方法提出了更高的要求。

蒙特卡洛模拟是一种比较有效的衍生品定价方法,它通过伪随机序列模拟标的资产价格的路径,对相应的期权进行定价,但它存在着一定的弊端:收敛速度慢,不能通过增加模拟次数有效地逼近真值。

拟蒙特卡洛模拟对蒙特卡洛模拟进行了改进,用低差异序列代替伪随机序列,提高了模拟的准确性。

论文利用蒙特卡洛和拟蒙特卡洛模拟方法 对欧式期权进行定价,对两种方法进行比较分析,结果表明在低维情况下拟蒙特卡洛模拟方法可以得到更加精确地效果,收敛速度也比较快;在高维情况下通过修正也达到同样的效果。

关键词: 蒙特卡洛;拟蒙特卡洛; 欧式期权;Black-Scholes定价模型中图分类号:F830.91;F224 文献编码:A DOI:10.3969/j.issn.1003-8256.2017.01.0070 引言在过去的二十年中,期权作为管理风险和投机的工具得到了迅速的发展,同时也引发了对于期权定价的研究。

由于期权的价格受市场供求的影响,进而影响交易双方的收益,使得期权定价研究成为期权交易中的一个重要部分。

但由于市场的复杂性以及不可预见性,使得期权的定价非常复杂,当所求问题的维度不高于三维的时候,运用传统的数值方法,例如,二叉树方法、有限差分法等就可以得到比较理想的结果,但当问题的维度比较高的时候,这些传统数值方法表现就不太理想,这就是所谓的“维度灾难”。

为了解决更加复杂的问题,诸多学者提出了蒙特卡洛方法。

蒙特卡洛方法的基本思想是通过建立一个统计模型或者随机过程,使它的参数等同于所求问题的解,再通过反复的随机取样,计算参数的估计值和统计量,从而得到所求问题的近似解,当抽样次数越多的时候近似解就越接近于真实值,其基本原理就是大数定理和中心极限定理。

蒙特卡罗模拟方法在金融衍生品定价中的应用

蒙特卡罗模拟方法在金融衍生品定价中的应用金融衍生品定价是金融领域中一个重要的课题,为了准确地计算衍生品的价格,需要运用适当的定价模型和方法。

蒙特卡罗模拟方法作为一种常用的计算方法,经常被应用于金融衍生品的定价中。

本文将介绍蒙特卡罗模拟方法的原理,以及在金融衍生品定价中的应用。

一、蒙特卡罗模拟方法原理蒙特卡罗模拟方法是一种基于随机数的数值计算方法,主要用于计算无法直接得到解析解的问题。

其基本思想是通过生成符合一定概率分布的随机数,通过重复实验进行求解。

蒙特卡罗模拟方法主要包括以下几个步骤:1. 确定模型和参数:首先,需要确定适用于定价的模型和相应的参数。

根据不同类型的金融衍生品,选择不同的模型来描述其价格变动的随机过程。

2. 设定初始条件:根据实际情况,设定衍生品定价的初始条件,例如初始价格、到期时间等。

3. 生成随机数:通过随机数生成器生成符合预设概率分布的随机数,用于模拟金融资产价格的随机波动。

4. 计算衍生品价格:利用生成的随机数和模型参数,进行多次模拟实验,得到多个可能的价格路径。

通过对这些价格路径进行处理,得到衍生品的合理价格估计。

5. 统计分析:对多次模拟实验的结果进行统计分析,计算平均值、方差以及其他感兴趣的统计指标。

6. 评估风险:利用蒙特卡罗模拟方法可以对衍生品价格的不确定性进行评估,帮助投资者、企业和金融机构更好地管理金融风险。

二、 1. 期权定价:蒙特卡罗模拟方法在期权定价中广泛应用。

通过模拟资产价格的随机波动,可以计算出期权的价值。

特别是对于欧式期权,可以通过模拟实验得到价格路径,再通过回归方法计算出期权的理论价格。

2. 固定收益衍生品定价:蒙特卡罗模拟方法也可以应用于固定收益衍生品的定价。

例如,通过模拟随机利率的变动,可以计算出利率互换的价格。

同时,也可以通过模拟随机到期收益率来估算信用违约掉期的价格。

3. 商品期货定价:对于商品期货的定价,蒙特卡罗模拟方法同样具有一定的优势。

欧式敲入期权的蒙特卡洛定价法改进_蒙特卡洛重要抽样法

改变随机变量的测度和分布, 改变样本抽样重心, 使对

有效概率贡献大的样本出现的比重增加, 从而将更多

2010 年 12月 2日收到 第一作者 简介: 李忠 民 ( 1966 ) , 男, 汉族, 河南洛阳 人, 陕西 师范 大学 国 际 商 学 院 教 授、博 士 生 导 师。 E-ma i:l lizhongm in1966@ yahoo. com. cn。 * 通信作者简介: 张 静 ( 1984 ), 女, 汉族, 陕西岐 山人。陕 西师 范大学国 际商 学院 经济 学 硕士 生。 E-m a i:l n ina19841002@ gm ai.l com。

f (x ) =

1

e-

( x2(

* *

)2 )2

2*

( 22)

多维期权定价。但对于收益比较极端 ( 收益仅为 0

或者 1)的欧式敲入期权 ( Knock- in op tion) , 普通的 蒙特卡洛模拟法由于很难极大程度地 减小估计误

差值, 当失效概率较大时, 该方法的效率变得很低,

使得计算结果波动性大。而蒙特卡洛 重要抽样法

( M onte Carlo Im portance Samp ling m ethod) 通过合理

该方法应用到欧式敲 入期权的定价过程, 将结 果与 普通蒙 特卡 洛模 拟结果 对比, 有 效验证 了该 方法在 界限 期权 定价中 的优

越性。

关键词 蒙特卡洛重 要抽样法 界限期权 欧式敲入期权

中图法分类号 F830. 91;

文献标志码 A

对金融产品及其衍生物的定价方 法研究一直

是金融工 程的热点 问题, 尤其是自 1930 年 Enrico

要抽样法的一大好处是可以增加有效期权 ( 非零收

蒙特卡罗模拟在期权定价中的应用研究

蒙特卡罗模拟在期权定价中的应用研究蒙特卡罗模拟是一种重要的金融工程方法,广泛应用于期权定价、风险管理、金融衍生品估值等领域。

蒙特卡罗模拟的核心思想是通过随机模拟,计算所需的数学期望值,从而得出目标结果。

在期权定价领域,蒙特卡罗模拟能够帮助投资者更好地理解市场风险与收益,减少不确定性,提高投资收益。

一、期权定义与定价模型期权是一种金融工具,它赋予购买者在未来某个时间内买入或卖出某种资产的权利,而不是义务。

期权的价格由多种因素决定,如股票价格、剩余到期时间、波动率等。

根据期权价格与未来股票价格的关系,期权被分为两类,即认购期权和认沽期权。

认购期权是指购买者有权在未来固定时间内以固定价格购买股票,认沽期权则是指购买者有权在未来固定时间内以固定价格出售股票。

根据期权定价的模型,我们可以将其分为两类:基于风险中性定价理论的模型和基于实证数据的模型。

前者通过假设市场上不存在套利空间,以确定的无风险利率对期权进行定价;后者则基于市场实际数据,逐步优化模型参数,通过历史数据预测未来。

二、蒙特卡罗模拟在期权定价中的应用蒙特卡罗模拟在期权定价中的应用较为广泛。

它通过生成大量随机序列,利用随机样本点的模拟结果,来计算期权的价值。

具体来说,这个过程可以分为以下几步:1. 生成随机序列随机序列是蒙特卡罗模拟的核心。

在期权定价中,我们常常采用随机变量模拟股票价格随时间变化的情况,从而得出期权价格。

以欧式期权为例,我们可以根据股票的风险中性测度构造几何布朗运动随机过程,通过此过程生成随机序列。

2. 计算随机路径下的收益/损失随机序列产生后,我们需要计算每个随机路径下对应的期权价格。

具体来说,也依靠几何布朗运动过程,计算在这一路径下期权实际收益/损失的数值。

3. 取期望值估算期权价格我们通过模拟得到多个随机序列的期权收益/损失,然后将所有结果求和取平均值,得出期望值。

而期望值即为期权在当前股票价格等因素下的市场价格,也是蒙特卡罗模拟得出的期权价格。

(定价策略)期权定价中的蒙特卡洛模拟方法最全版

(定价策略)期权定价中的蒙特卡洛模拟方法期权定价中的蒙特卡洛模拟方法期权作为最基础的金融衍生产品之一,为其定价一直是金融工程的重要研究领域,主要使用的定价方法有偏微分方程法、鞅方法和数值方法。

而数值方法又包括了二叉树方法、有限差分法和蒙特卡洛模拟方法。

蒙特卡洛方法的理论基础是概率论与数理统计,其实质是通过模拟标的资产价格路径预测期权的平均回报并得到期权价格估计值。

蒙特卡洛方法的最大优势是误差收敛率不依赖于问题的维数,从而非常适宜为高维期权定价。

§1.预备知识◆两个重要的定理:柯尔莫哥洛夫(Kolmogorov)强大数定律和莱维一林德贝格(Levy-Lindeberg)中心极限定理。

大数定律是概率论中用以说明大量随机现象平均结果稳定性的一系列极限定律。

在蒙特卡洛方法中用到的是随机变量序列同分布的Kolmogorov强大数定律:设为独立同分布的随机变量序列,若则有显然,若是由同一总体中得到的抽样,那么由此大数定律可知样本均值当n很大时以概率1收敛于总体均值。

中心极限定理是研究随机变量之和的极限分布在何种情形下是正态的,并由此应用正态分布的良好性质解决实际问题。

设为独立同分布的随机变量序列,若则有其等价形式为。

◆Black-Scholes期权定价模型模型的假设条件:1、标的证券的价格遵循几何布朗运动其中,标的资产的价格是时间的函数,为标的资产的瞬时期望收益率,为标的资产的波动率,是维纳过程。

2、证券允许卖空、证券交易连续和证券高度可分。

3、不考虑交易费用或税收等交易成本。

4、在衍生证券的存续期内不支付红利。

5、市场上不存在无风险的套利机会。

6、无风险利率为一个固定的常数。

下面,通过构造标的资产与期权的资产组合并根据无套利定价原理建立期权定价模型。

首先,为了得到期权的微分形式,先介绍随机微积分中的最重要的伊藤公式。

伊藤Ito公式:设,是二元可微函数,若随机过程满足如下的随机微分方程则有根据伊藤公式,当标的资产的运动规律服从假设条件中的几何布朗运动时,期权的价值的微分形式为现在构造无风险资产组合,即有,经整理后得到这个表达式就是表示期权价格变化的Black-Scholes 偏微分方程。

拟蒙特卡洛模拟方法在期权定价中的应用研究

拟蒙特卡洛模拟方法在期权定价中的应用研究作者:杨首樟任燕燕来源:《科学与管理》2017年第01期摘要:不断变化的市场利率、汇率,难以预测的突发事件,以及各种复杂情形都对金融衍生产品定价方法提出了更高的要求。

蒙特卡洛模拟是一种比较有效的衍生品定价方法,它通过伪随机序列模拟标的资产价格的路径,对相应的期权进行定价,但它存在着一定的弊端:收敛速度慢,不能通过增加模拟次数有效地逼近真值。

拟蒙特卡洛模拟对蒙特卡洛模拟进行了改进,用低差异序列代替伪随机序列,提高了模拟的准确性。

论文利用蒙特卡洛和拟蒙特卡洛模拟方法对欧式期权进行定价,对两种方法进行比较分析,结果表明在低维情况下拟蒙特卡洛模拟方法可以得到更加精确地效果,收敛速度也比较快;在高维情况下通过修正也达到同样的效果。

关键词:蒙特卡洛;拟蒙特卡洛;欧式期权;Black-Scholes定价模型中图分类号:F830.91;F224 文献编码:A DOI:10.3969/j.issn.1003-8256.2017.01.0070 引言在过去的二十年中,期权作为管理风险和投机的工具得到了迅速的发展,同时也引发了对于期权定价的研究。

由于期权的价格受市场供求的影响,进而影响交易双方的收益,使得期权定价研究成为期权交易中的一个重要部分。

但由于市场的复杂性以及不可预见性,使得期权的定价非常复杂,当所求问题的维度不高于三维的时候,运用传统的数值方法,例如,二叉树方法、有限差分法等就可以得到比较理想的结果,但当问题的维度比较高的时候,这些传统数值方法表现就不太理想,这就是所谓的“维度灾难”。

为了解决更加复杂的问题,诸多学者提出了蒙特卡洛方法。

蒙特卡洛方法的基本思想是通过建立一个统计模型或者随机过程,使它的参数等同于所求问题的解,再通过反复的随机取样,计算参数的估计值和统计量,从而得到所求问题的近似解,当抽样次数越多的时候近似解就越接近于真实值,其基本原理就是大数定理和中心极限定理。

期权定价的数值策略

期权定价的数值策略期权定价是金融衍生品定价中的一项重要内容,通过对期权理论和数学模型的研究分析,可以为投资者提供参考价值。

以下是一种基于数值策略的期权定价方法。

期权定价的数值策略主要是基于蒙特卡洛模拟和二叉树模型。

蒙特卡洛模拟是一种随机模拟方法,通过随机生成期望收益率和价格路径,来估计期权合约的价值。

而二叉树模型则是建立一个二叉树结构,通过向上和向下的浮动来模拟价格变动,计算期权的价值。

在这种数值策略中,首先需要确定期权的标的资产(如股票、商品等)价格的变动方程。

对于股票期权,可以使用几何布朗运动来模拟价格变化。

其次,需要选取一个合适的时间步长以及模拟的次数,以确保结果的准确性。

在蒙特卡洛模拟中,可以随机生成多个标的资产价格(在一定的概率分布下)并进行模拟,然后计算每次模拟的期权收益。

通过多次模拟可以得出期权的期望收益,进而计算出期权的价值。

这种方法特别适用于欧式期权的定价。

在二叉树模型中,可以构建一个二叉树结构,其中每个节点表示特定时间的标的资产价格。

通过向上和向下浮动(通常是根据波动率)计算每个节点的资产价格。

然后,从期权到期日开始,逐步反向计算期权的价值,直到回到起始节点,得出期权的价值。

这种方法特别适用于美式期权的定价。

除了以上两种主要的数值策略,还有其他一些方法如有限差分法和扩散方程法也可以用于期权定价。

不同的方法适用于不同的情况,基于数值策略的期权定价需要根据具体的情况选择合适的方法。

需要注意的是,数值策略虽然可以提供一种近似值来估计期权的价格,但由于涉及到一定的随机性,结果可能会存在一定的误差。

因此,在使用数值策略进行期权定价时,需要结合其他定价方法和市场情况进行综合分析。

期权定价的数值策略是金融衍生产品定价中一种重要的方法。

通过利用蒙特卡洛模拟和二叉树模型,可以对期权的价值进行估计,帮助投资者做出更为准确的决策。

以下将进一步讨论和说明这些数值策略以及其在期权定价中的应用。

在蒙特卡洛模拟中,我们首先需要建立一个合适的期望收益率和价格路径模型。

使用拟蒙特卡罗模拟的欧式看涨期权的定价

借鉴与启示 《生产力研究》No.7.2004使用拟蒙特卡罗模拟的欧式看涨期权的定价汪 东1,张为黎2(1.上海交通大学安泰管理学院,上海200052;2.上海市发展和改革委员会,上海200003)【摘 要】 传统蒙特卡罗模拟使用伪随机数序列,而拟蒙特卡罗模拟采用的是完全确定的拟随机数序列(又称低差异数序列)进行模拟。

本文对比了低差异序列与伪随机数序列的统计特点,应用两种模拟方法对欧式期权的价格进行了模拟计算。

实验结果显示拟蒙特卡罗模拟在计算精度高于传统蒙特卡罗模拟,并且计算速度也更快。

【关键词】 拟蒙特卡罗;蒙特卡罗模拟;低差异数序列;期权【中图分类号】F224.0 【文献标识码】A 【文章编号】1004—2768(2004)07—0109—02 一、介绍拟蒙特卡罗模拟(Quasi-Monte Carlo simulation)是采用拟随机数序列代替伪随机数的蒙特卡罗模拟。

这些随机数是实际问题中需要模拟的概率分布的代表样本。

拟随机序列也被称为低差异序列(low-discrepancy se2 quences),实际上,低差异数是完全确定的,因此“拟随机数”这种叫法是不严格的,不过本文仍使用这种叫法。

在一些应用中采用低差异数进行模拟,可以提高蒙特卡罗模拟的效果,使计算精度更高,计算时间更少。

本文将通过一个欧式期权的定价的例子来验证这一点。

进行蒙特卡罗模拟的主要步骤是:第一步在[0,1]区间上生成均匀分布的伪随机数,拟蒙特卡罗模拟要生成低差异数序列;第二步通常是用逆变换将均匀分布的随机数转换成正态分布的随机数;第三步是计算出一个模拟出的期权价格;最后是将以上的模拟过程反复进行n次,计算出n次模拟期权价格的平均价值。

根据大数定律,当n趋于无穷大时,平均价格等于期权的价值。

本文在第二部分分析低差异数序列的性质,并将它与传统的伪随机数序列的统计性质进行对比,另外也介绍了如何产生这些低差异数序列。

第三部分介绍产生正态分布的Moro逆变换。

蒙特卡罗模拟方法在期权定价中的应用

蒙特卡罗模拟方法在期权定价中的应用1一【-1—___—一I一摘要:蒙特卡罗模拟作为金融衍生证券定价的一种有效的数值方法之一,近年来得到了不断的应用和发展。

本文简要介绍了蒙特卡罗模拟在金融衍生证券定价的应用,评价了蒙特卡罗模拟的三个改进方向:基本方差减少技术、拟蒙特卡罗模拟、随机化的拟蒙特卡罗模拟,提出了利用超均匀序列Halton序列的拟蒙特卡罗模拟技术,以欧式看涨期权定价为例,比较了三种蒙特卡罗模拟结果。

关键词:金融衍生证券,期权定价、蒙特卡罗模拟其它数值方法相比,蒙特卡罗模拟具有两大优势:一是比较灵活,易于实现和改进;二是模拟估计的误差及收敛速度与所解决问题的维数具有较强的独立性,从而能够较好地解决基于多标的变量的高维衍生证券的定价问题。

所以,随着高维衍生证券发展越来越快,交易规模迅速增加,二叉树分析技术和有限差分技术应用将会受到越来越大的限制,蒙特卡罗模拟必将在金融衍生证券定价中发挥更为重要的作用。

与此同时,金融衍生证券定价理论与方法在社会经济发展中也得到日益广泛的应用,特别是在高新技术企业投资决策方面体现出更为重要的价值。

近年来,蒙特卡罗模拟方法在金融衍生证券定价中的应用越来越广泛,以此理论为基础的企业投资决策实物期权分析方法,也越来越成为多方人士关注的焦点。

一、颤特卡罗模拟的改进技术(一)基本方差减少技术用于衍生证券价格的蒙特卡罗模拟的方差减少技术主要有五种,根据其应用特点的不同,将它们分为通用性技术与特殊性技术两类:1.通用性方差减少技术。

这类技术指适合一般性金融定价分析,不依赖所估计证券结构性质的方法,主要包括对偶变量技术、控制变量技术以及分层抽样技术等方面。

(1)对偶变量技术。

这种技术在定价分析中应用最广泛。

应用该技术,每次模拟计算衍生证券的两个值之和,其中一个由通常方法得到,另一个则通过改变所有抽样样本的符号而得到,模拟结果为二者的平均。

对偶变量技术能对许多衍生证券的价格模拟有明显的改进效果,但也存在着一定的局限性。

5蒙特卡洛方法模拟期权定价

材料五:蒙特卡洛方法模拟期权定价1.蒙特卡洛方法模拟欧式期权定价利用风险中性的方法计算期权定价:ˆ()rt Tf e E f -= 其中,f 是期权价格,T f 是到期日T 的现金流,ˆE是风险中性测度 如果标的资产服从几何布朗运动:dS Sdt sdW μσ=+则在风险中性测度下,标的资产运动方程为:20exp[()]2T S S r T σ=-+对于欧式看涨期权,到期日欧式看涨期权现金流如下:2(/2)max{0,(0)}r T S e K σ-+-其中,K 是执行价,r 是无风险利率,σ是标准差, ε是正态分布的随机变量。

对到期日的现金流用无风险利率贴现,就可知道期权价格。

例1 假设股票价格服从几何布朗运动,股票现在价格为50,欧式期权执行价格为52,无风险利率为0.1,股票波动标准差为0.4,期权的到期日为5个月,试用蒙特卡洛模拟方法计算该期权价格。

下面用MA TLAB 编写一个子程序进行计算:function eucall=blsmc(s0,K,r,T,sigma,Nu)%蒙特卡洛方法计算欧式看涨期权的价格%输入参数%s0 股票价格%K 执行价%r 无风险利率%T 期权的到期日%sigma 股票波动标准差%Nu 模拟的次数%输出参数%eucall 欧式看涨期权价格%varprice 模拟期权价格的方差%ci 95%概率保证的期权价格区间randn('seed',0); %定义随机数发生器种子是0,%这样保证每次模拟的结果相同nuT=(r-0.5*sigma^2)*Tsit=sigma*sqrt(T)discpayoff=exp(-r*T)*max(0,s0*exp(nuT+sit*randn(Nu,1))-K)%期权到期时的现金流[eucall,varprice,ci]=normfit(discpayoff)%在命令窗口输入:blsmc(50,52,0.1,12/5,0.4,1000)2. 蒙特卡洛方法模拟障碍期权定价障碍期权,就是确定一个障碍值b S ,在期权的存续期内有可能超过该价格,也可能低于该价格,对于敲出期权而言,如果在期权的存续期内标的资产价格触及障碍值时,期权合同可以提前终止执行;相反,对于敲入价格,如果标的资产价格触及障碍值时,期权合同开始生效。

蒙特卡罗模拟法在期权定价中的应用

5152010金融FINANCE蒙特卡罗模拟法在期权定价中的应用■徐保震武汉理工大学理学院中图分类号:F832文献标识:A文章编号:1006-7833(2010)05-051-02摘要在金融期权的定价尤其是对美式期权的定价中有很多数值方法。

本文简要介绍了期权定价中标的资产的运动模型及其推广,并对欧式期权和美式期权分别用蒙特卡罗模拟法进行定价,并在Matla b 中编程实现,在Excel 软件中运行,给出了详细的实证分析过程。

关键词维纳过程期权定价蒙特卡罗模拟一、维纳过程期权的价格与相应标的资产的价格密切相关,最典型的是股票期权。

研究股票期权首先要考虑股票价格变动模式。

如果某变量以某种不确定的方式随时间变化,则称该变量遵循某种随机过程。

随机过程分为离散时间和连续时间两种。

离散时间随机过程是变量只能在某些确定的时间点上变化的过程,而一个连续时间随机过程是变量的值的变化可以在任何时刻发生。

连续时间随机过程中,时间变量可在某一范围内取任意值,而在离散随机过程中,时间变量只能取某些离散值。

股票行为可用著名的维纳过程来表达。

(一)维纳过程极其性质设随机过程()Z Z t ,在一个很小的时间间隔t 的变化用t z 表示。

如果t z 具有如下性质:1.t z t ,其中是服从标准正态分布的随机变量。

2.对于不同的时间间隔t ,t z 相互独立。

则称()Z Z t 为维纳过程。

(二)风险中性环境中股票的价格运动在风险中性环境中股票的价格遵循的运动公式:()()()dS t S t dt S t dz ,其中dz 是一个标准布朗运动,为在风险中性世界中的收益率,现实世界中一般以LIBOR 为准。

为波动率,()S t 表示时刻t 的股票价格.将上述连续模型进行离散可得:()()()()S t t S t S t t S t t ,则00()()()S t S t S t ,211()()()S t S t S t ,,11()()()n n n S t S t S t ,,1n t ,n t (12)n ,,很接近且0()S t ,1()S t ,,()n S t 为相互独立的随机正态随机变量。

蒙特卡罗模拟与欧式期权定价

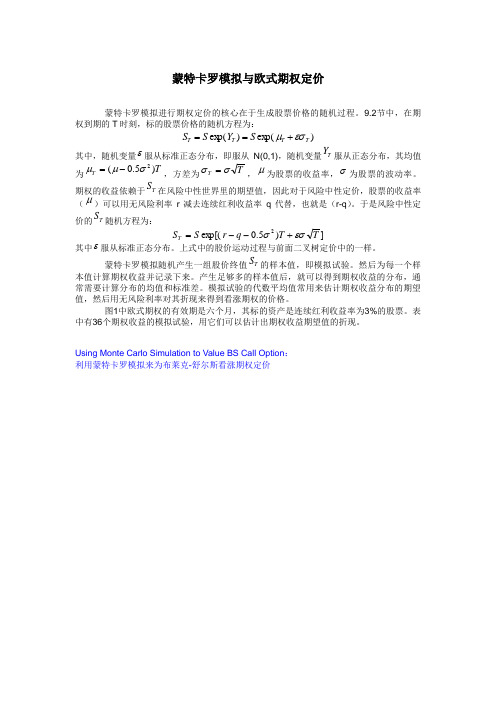

蒙特卡罗模拟与欧式期权定价蒙特卡罗模拟进行期权定价的核心在于生成股票价格的随机过程。

9.2节中,在期权到期的T 时刻,标的股票价格的随机方程为:)ex p()ex p(T T T T S Y S S εσμ+== 其中,随机变量ε服从标准正态分布,即服从N(0,1),随机变量T Y 服从正态分布,其均值为T T )5.0(2σμμ-=,方差为T T σσ=,μ为股票的收益率,σ为股票的波动率。

期权的收益依赖于T S 在风险中性世界里的期望值,因此对于风险中性定价,股票的收益率(μ)可以用无风险利率r 减去连续红利收益率q 代替,也就是(r-q )。

于是风险中性定价的T S 随机方程为:])5.0ex p[(2T T q r S S T εσσ+--=其中ε服从标准正态分布。

上式中的股价运动过程与前面二叉树定价中的一样。

蒙特卡罗模拟随机产生一组股价终值T S 的样本值,即模拟试验。

然后为每一个样本值计算期权收益并记录下来。

产生足够多的样本值后,就可以得到期权收益的分布,通常需要计算分布的均值和标准差。

模拟试验的代数平均值常用来估计期权收益分布的期望值,然后用无风险利率对其折现来得到看涨期权的价格。

图1中欧式期权的有效期是六个月,其标的资产是连续红利收益率为3%的股票。

表中有36个期权收益的模拟试验,用它们可以估计出期权收益期望值的折现。

Using Monte Carlo Simulation to Value BS Call Option :利用蒙特卡罗模拟来为布莱克-舒尔斯看涨期权定价图1 期权信息及5个(从36个模拟数据得到)期权收益模拟结果每个模拟试验产生一个终值股价(T S 的一个样本值)和一个期权收益值。

在B 列中用Excel 的RAND 函数来产生服从均匀分布的随机数,然后在C 列用标准正态分布函数NORMSINV 将其转换成随机样本。

RAND 函数产生[0,1]间服从均匀分布的随机数。

蒙特卡洛方法和拟蒙特卡洛方法在期权定价中应用的比较研究

σ2 ) T lg ( S0 / K ) + ( r + 1 / 2 σ T σ T

[5 ]

; ;

σ2 ) T lg ( S0 / K ) + ( r - 1 / 2 。

2 期权定价

期权按照买者的权利划分 , 期权可分为看涨期 权和看跌期权 。凡是赋予期权买者购买标的资产 权利的合约 , 就是看涨期权 ; 而赋予期权买者出售 标的资产权利的合约就是看跌期权 。显然看涨期 权的购买者预期标的资产价格上涨 , 而看跌期权的 购买者预期标的资产价格下跌 。期权按照买者执 行期权的时限划分 , 期权可分为欧式期权和美式期 权 . 欧式期权的买者只能在期权到期日才能执行期 权 。而美式期权允许买者在期权到期前的任何时 间执行期权 。尽管欧式期权更易于定价 , 但实际交 易的期权大多都是美式期权

63180图1欧式看涨期权模拟结果误差比较从表1和图1中所示的实验结果可以清晰的看出传统的伪随机数模拟的方法产生的结果误差远远大于低差异序列模拟的结果虽然增加模拟次数可以提高精确度但同时计算时间也相应的延长从精确度上来看拟随机序列的表现要远远优于伪随机序列的表现用超均匀序列来修正蒙特卡洛模拟改进效果是明显的

1926

科 学 技 术 与 工 程

32 32

9卷

的值有 m = 2 或者 M ersenne 素数 m = 2 - 1。为满

1 基本概念与随机数的生成原理

蒙特卡洛方法 (Monte Carlo method 又称 MC ) , 也称统计模拟方法 , 是 20 世纪 40 年代中期由于科 学技术的发展和电子计算机的发明 , 而被提出的一 种以概率统计理论为指导的一类非常重要的数值 计算方法 。它把问题看成一个黑箱 , 输入伪随机数 流 ,通过分析输出 ,得到感兴趣的估计值 。 随着拟随机序列的出现 , 蒙特卡洛方法也已经 发展到拟蒙特卡洛方法 ( Quasi2 Monte Carlo m ethod 又称 QMC ) 。两者虽然方法相似但理论基础不同 。 拟蒙特卡洛方法对估计效果的改进取决于拟随机 序列在抽样样本空间中分布的均匀性 。序列分布 得越均匀 ,其改进效果越明显 。通常用偏差率来表 示这种均匀性 , 均匀程度越高 , 其偏差率越低 。因 此拟随机序列有时也称为低偏差率序列 , 拟随机序 列的模拟也可称为低偏差率序列的模拟 。 蒙特卡洛方法成功与否 , 很大程度上取决于随 机数序列的选取 。产生随机数序列有多种不同的 方法 。这些方法被称为随机数发生器 。随机数最 重要的特性是它产生的后面的那个数与前面的那 个数毫无关系 。现实生活中不可能产生绝对随机 的随机数 , 计算机也只能生成相对的随机数 , 即伪 随机数 。

(实验5)标准欧式看涨期权定价的蒙特卡洛模拟实验报告

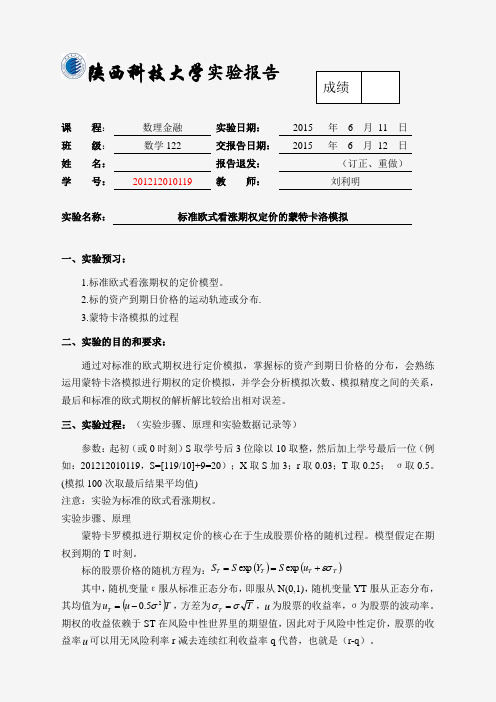

陕西科技大学实验报告课 程: 数理金融 实验日期: 2015 年 6 月 11 日 班 级: 数学122交报告日期: 2015 年 6 月 12 日姓 名: 报告退发: (订正、重做) 学 号: 201212010119教 师: 刘利明实验名称:标准欧式看涨期权定价的蒙特卡洛模拟一、实验预习:1.标准欧式看涨期权的定价模型。

2.标的资产到期日价格的运动轨迹或分布.3.蒙特卡洛模拟的过程 二、实验的目的和要求:通过对标准的欧式期权进行定价模拟,掌握标的资产到期日价格的分布,会熟练运用蒙特卡洛模拟进行期权的定价模拟,并学会分析模拟次数、模拟精度之间的关系,最后和标准的欧式期权的解析解比较给出相对误差。

三、实验过程:(实验步骤、原理和实验数据记录等)参数:起初(或0时刻)S 取学号后3位除以10取整,然后加上学号最后一位(例如:201212010119,S=[119/10]+9=20);X 取S 加3;r 取0.03;T 取0.25; σ取0.5。

(模拟100次取最后结果平均值) 注意:实验为标准的欧式看涨期权。

实验步骤、原理蒙特卡罗模拟进行期权定价的核心在于生成股票价格的随机过程。

模型假定在期权到期的T 时刻。

标的股票价格的随机方程为: 其中,随机变量ε服从标准正态分布,即服从N(0,1),随机变量YT 服从正态分布,其均值为()T u u T 25.0σ-=,方差为T T σσ=,u 为股票的收益率,σ为股票的波动率。

期权的收益依赖于ST 在风险中性世界里的期望值,因此对于风险中性定价,股票的收益率u 可以用无风险利率r 减去连续红利收益率q 代替,也就是(r-q )。

成绩()()T T T T u S Y S S εσ+==ex p ex p陕西科技大学理学院实验报告风险中性定价的随机方程为:()[]T T q r S S T εσσ+--=25.0ex p 其中ε服从标准正态分布。

实验数据记录 表1 期权基本信息股票现价期权执行价格无风险连续复利有效期年波动率(标准差度量)股票每年红利期权类型代码期权类型20.00 23.003.00%0.25 50.00% 3.00%1看涨期权表2 蒙特卡洛参数μτσSqrt(τ)Exp(-rT)Nsim-0.03130.25000.9925100表3 期权价格期权价格0.78表4 蒙特卡洛模拟表模拟次数均匀分布随机数标准正态随机变量值股票价格期权收益1 0.3650 -0.3451 17.7822 0.0000 2 0.4899 -0.0253 19.2623 0.0000 3 0.1557 -1.0124 15.0499 0.0000 4 0.4745 -0.0641 19.0767 0.0000 5 0.2573 -0.6518 16.4699 0.00006 0.6288 0.3285 21.0441 0.00007 0.5421 0.1057 19.9035 0.00008 0.1563 -1.0098 15.0600 0.00009 0.9385 1.5427 28.5070 5.5070 10 0.6545 0.3975 21.4100 0.0000 11 0.5061 0.0153 19.4588 0.0000 12 0.3905 -0.2781 18.0828 0.0000 13 0.1074 -1.2406 14.2155 0.0000 14 0.7840 0.7858 23.5923 0.5923 15 0.4596 -0.1013 18.8997 0.0000 16 0.75370.6861 23.01200.0120数理金融实验报告17 0.5961 0.2433 20.6001 0.000018 0.8327 0.9650 24.6736 1.673619 0.0188 -2.0801 11.5243 0.000020 0.2104 -0.8051 15.8504 0.000021 0.0740 -1.4470 13.5007 0.000022 0.1055 -1.2511 14.1783 0.000023 0.3317 -0.4352 17.3861 0.000024 0.1282 -1.1347 14.5969 0.000025 0.0002 -3.4903 8.1003 0.000026 0.5368 0.0924 19.8375 0.000027 0.6571 0.4044 21.4472 0.000028 0.5440 0.1106 19.9279 0.000029 0.8274 0.9440 24.5443 1.544330 0.0819 -1.3924 13.6860 0.000031 0.1919 -0.8708 15.5922 0.000032 0.6789 0.4647 21.7725 0.000033 0.4542 -0.1150 18.8351 0.000034 0.3570 -0.3664 17.6878 0.000035 0.1500 -1.0365 14.9596 0.000036 0.7044 0.5371 22.1703 0.000037 0.9288 1.4668 27.9715 4.971538 0.5302 0.0758 19.7555 0.000039 0.0896 -1.3430 13.8563 0.000040 0.7577 0.6990 23.0862 0.086241 0.4018 -0.2486 18.2167 0.000042 0.4619 -0.0957 18.9263 0.000043 0.4922 -0.0196 19.2897 0.000044 0.2076 -0.8147 15.8127 0.000045 0.3297 -0.4406 17.3627 0.000046 0.0954 -1.3080 13.9778 0.000047 0.5898 0.2270 20.5166 0.000048 0.1699 -0.9547 15.2689 0.000049 0.9276 1.4583 27.9118 4.9118陕西科技大学理学院实验报告50 0.0979 -1.2934 14.0289 0.000051 0.4439 -0.1412 18.7124 0.000052 0.2729 -0.6039 16.6682 0.000053 0.8725 1.1385 25.7674 2.767454 0.7507 0.6767 22.9575 0.000055 0.2729 -0.6039 16.6681 0.000056 0.6736 0.4500 21.6929 0.000057 0.2566 -0.6538 16.4617 0.000058 0.0899 -1.3414 13.8618 0.000059 0.0310 -1.8670 12.1549 0.000060 0.3227 -0.4601 17.2783 0.000061 0.7901 0.8069 23.7172 0.717262 0.2973 -0.5323 16.9693 0.000063 0.2353 -0.7216 16.1851 0.000064 0.4805 -0.0490 19.1488 0.000065 0.2546 -0.6601 16.4358 0.000066 0.3406 -0.4108 17.4926 0.000067 0.0449 -1.6961 12.6855 0.000068 0.4824 -0.0441 19.1723 0.000069 0.2060 -0.8203 15.7904 0.000070 0.8645 1.1009 25.5264 2.526471 0.5886 0.2240 20.5013 0.000072 0.7549 0.6900 23.0344 0.034473 0.9279 1.4602 27.9253 4.925374 0.3310 -0.4371 17.3780 0.000075 0.5429 0.1078 19.9144 0.000076 0.0807 -1.4004 13.6587 0.000077 0.6344 0.3435 21.1227 0.000078 0.4100 -0.2275 18.3132 0.000079 0.9604 1.7556 30.0657 7.065780 0.1146 -1.2023 14.3523 0.000081 0.9234 1.4286 27.7058 4.705882 0.6202 0.3060 20.9260 0.0000数理金融实验报告83 0.3477 -0.3915 17.5774 0.000084 0.1492 -1.0397 14.9478 0.000085 0.4800 -0.0502 19.1429 0.000086 0.2194 -0.7742 15.9736 0.000087 0.9937 2.4966 36.1850 13.185088 0.1304 -1.1244 14.6345 0.000089 0.0289 -1.8974 12.0628 0.000090 0.3454 -0.3978 17.5497 0.000091 0.5477 0.1198 19.9739 0.000092 0.9230 1.4252 27.6822 4.682293 0.5382 0.0960 19.8556 0.000094 0.4064 -0.2368 18.2706 0.000095 0.8472 1.0247 25.0445 2.044596 0.8262 0.9394 24.5159 1.515997 0.6724 0.4466 21.6746 0.000098 0.7219 0.5885 22.4570 0.000099 0.9968 2.7236 38.2975 15.2975100 0.3398 -0.4130 17.4831 0.0000由上表格可以求得模拟100次取最后结果平均值为19.312534,期权收益为0四、实验总结:(实验数据处理和实验结果讨论等)此次试验是通过对标准的欧式期权进行定价模拟,采用蒙特卡洛模拟标的资产到期日价格的分布,对期权的定价进行模拟,此次共模拟了100数、期权收益为0。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

蒙特卡罗模拟与欧式期权定价

蒙特卡罗模拟进行期权定价的核心在于生成股票价格的随机过程。

9.2节中,在期权到期的T 时刻,标的股票价格的随机方程为:

)ex p()ex p(T T T T S Y S S εσμ+== 其中,随机变量ε服从标准正态分布,即服从N(0,1),随机变量T Y 服从正态分布,其均值

为

T T )5.0(2σμμ-=,方差为T T σσ=,μ为股票的收益率,σ为股票的波动率。

期权的收益依赖于T S 在风险中性世界里的期望值,因此对于风险中性定价,股票的收益率(μ)可以用无风险利率r 减去连续红利收益率q 代替,也就是(r-q )。

于是风险中性定价的T S 随机方程为:

])5.0ex p[(2T T q r S S T εσσ+--=

其中ε服从标准正态分布。

上式中的股价运动过程与前面二叉树定价中的一样。

蒙特卡罗模拟随机产生一组股价终值T S 的样本值,即模拟试验。

然后为每一个样本值计算期权收益并记录下来。

产生足够多的样本值后,就可以得到期权收益的分布,通常需要计算分布的均值和标准差。

模拟试验的代数平均值常用来估计期权收益分布的期望值,然后用无风险利率对其折现来得到看涨期权的价格。

图1中欧式期权的有效期是六个月,其标的资产是连续红利收益率为3%的股票。

表中有36个期权收益的模拟试验,用它们可以估计出期权收益期望值的折现。

Using Monte Carlo Simulation to Value BS Call Option :

利用蒙特卡罗模拟来为布莱克-舒尔斯看涨期权定价

图1 期权信息及5个(从36个模拟数据得到)期权收益模拟结果

每个模拟试验产生一个终值股价(T S 的一个样本值)和一个期权收益值。

在B 列中用Excel 的RAND 函数来产生服从均匀分布的随机数,然后在C 列用标准正态分布函数NORMSINV 将其转换成随机样本。

RAND 函数产生[0,1]间服从均匀分布的随机数。

将其作为累积概率值(值在0到1之间),用NORMSINV 即可得到服从标准正态分布的随机变量值,其结果大部分处在-3与3之间。

例如,第一次模拟试验C22中的公式为:

=NORMSINV(B22)

其输入值为0.1032(大约10%),产生的标准正态变量的值则为-1.2634。

得到随机样本值(ε),就可以用下面公式计算期权到期日的股票价格:

])5.0ex p[(2T T q r S S T εσσ+--=

为了将其转换为单元格公式的形式,有必要先计算出T 时刻的风险中性漂移项和波动率,

也就是T q r )5.0(2σ--和T εσ(分别处于B16和B17中)。

因此,E22中的公式为: =$B$4*EXP($B$16+C22*$B$17)

相应的期权收益为(H22):

=MAX($E$4*(E22-$B$5),0)

E4中存放的是参数iopt ,它用来区分看涨期权和看跌期权。

计算模拟出的36个期权收益的平均值,然后折现即可得到看涨期权价值的估计量(E9)。

用于折现的风险中性因子(exp(-rT))放在B18中。

图1显示,期权价格的蒙特卡罗估计值(12.85)与布莱克-舒尔斯期权价格有较大的差异。

E10中,期权价值估计值的标准差(模拟期权收益的标准差除以模拟次数的平方

根)相对较大(这就是蒙特卡罗估计值与布莱克-舒尔斯期权价格有较大差异的原因)。

为了提高蒙特卡罗估计的准确度,有必要增加模拟试验的次数。

在Excel中按下F9,就可以产生另外36个模拟值,并得到一个不同的蒙特卡罗期权价格以及相应的估值标准差。

对于看跌期权,单元格公式同样适用。

将参数iopt(E4中)改为-1,就可以计算看跌期权的蒙特卡罗估计值,可将它与布莱克-舒尔斯期权价格作比较。