行为金融学复习题精编版范文

行为金融学复习题精编版范文

行为金融学复习题精编版范文行为金融学复习题一,判断题1.无套利是均衡条件的推论,如果市场达到均衡,那么一定没有套利机会存在。

()2.只要有了算法,问题肯定能得到答案。

()3.现代标准金融学承袭了“经济人”的基本分析假定,提出了有效市场价说,建立了现代标准金融学完整的理论体系。

()4.凯恩斯是最早强调心理预期在投资决策中作用的经济学家。

(5.理性人假设认为,人是理性的且具有理性预期,但对未来的认知可能会存在一定的偏差。

()6.对投资的评估频率越高,发现损失的概率越高,就越可能受到损失厌恶的侵袭。

()7.拇指法则是一种启发式判断法。

()8.Kenda11与Roberts等人发现股票价格序列类似于随机漫步,他们最终把这些理论形式化为有效市场价说。

(9.20世纪20年代至40年代,资本市场分析基本上由两大派所主宰:基本分析派与数量分析派。

(10.锚定与调正启发法倾向于低估复杂系统成功的概率和高估其失败的概率。

(11.损失厌恶反映了人们的风险偏好并不是一致的,当涉及的是收益时,人们表现为风险偏好;当当涉及的是损失时,人们则表现为风险厌恶。

()12.人们忽略的遗憾程度通常大于行动的遗憾程度。

()二,单项选择题1.有限理性的决策标准是()A.最优 B.效用最大化 C.满意D,风险最小2. 卡尼曼通过心理学研究发现人们对所损失东西的价值估计高出所得到价值的(A.2倍B.1倍C.2.5倍D.4倍3.投资者通常假定将来的价格模式会与过去相似,这种对股价未来走势的判断属于(A.算法 B.熟识性思维 C.代表性思维D.投资者情绪4.现代标准金融学理论产生的标志是(A.Markowitz资产组合理论B.套利定价理论C.资本资产定价模型D.有效市场假说5.根据性别,过度自信,频繁交易和所承担的投资风险之间的关系,()投资者承担的投资风险可能最大。

A.单身女性B.已婚女性C.单身男性D.已婚男性6. 与问题非相关的信息会导致相关信息的有效性减弱,这种情况被称为信息的(A.首因效应B.稀释效应C.韦伯定律D.近效应7. 过度自信通常不会导致人们()A.高估自己的知识B.低估风险C.对预测有效性的变化敏感D.夸大自己控制事情的能力8. 对信息反应不足一定程度上可以用来解释)A.价格翻转现象B.收益序列正相关C.信息不足D.信息瀑布9. 现代标准金融理论中被称为相对定价法的是(A.一般均衡定价法B.无套利定价法C.CPAM定价法D.APT定价法10.同质信念下人们的交易动机是(A.对未来价格走势的看法差异B.风险偏好C.流动性偏好D.从众11.最早将人的行为研究与经济学研究结合起来的理论是(A.亚当.斯密的“经济人假说”B. Keynes的“选美竞赛”理论C.新古典经济学的“理性人假说”D. Keynes的“空中楼阁”理论12.“市场总是被高估或低估,因为人们总是贪婪和恐惧”,人的这种非理性由下列那种因素主导()A.人的本能B.生理能力的限制C.环境因素D.心理因素13.()是一个真正的信息库,它有巨大的容量,可长期保持信息。

行为金融学前沿例题和知识点总结

行为金融学前沿例题和知识点总结在当今的金融领域,行为金融学正逐渐崭露头角,为我们理解金融市场中的投资者行为和资产价格波动提供了全新的视角。

行为金融学并非单纯依赖传统的理性经济人假设,而是将人类的心理、情感和认知偏差纳入考量,从而更贴近现实地解释金融现象。

接下来,让我们通过一些前沿例题和关键知识点来深入探究行为金融学的奥秘。

一、代表性偏差代表性偏差是指人们在判断时,往往过于依赖事物的代表性特征,而忽略了基础概率的影响。

例如,假设一家新成立的科技公司在短时间内取得了显著的技术突破,其产品备受市场关注。

投资者可能会因为这一代表性特征,过度看好该公司的未来发展,而忽略了新创科技公司普遍面临的高风险和不确定性。

他们可能会大量买入该公司的股票,推动股价迅速上涨,超出其内在价值。

然而,随着时间的推移,当公司的发展不如预期时,股价可能会大幅下跌,导致投资者遭受巨大损失。

这种偏差在金融市场中屡见不鲜。

投资者常常根据公司近期的良好表现,将其归为“成功的企业”类别,并预期其未来也会持续成功,而没有充分考虑到行业竞争、宏观经济环境等因素对公司发展的潜在影响。

二、过度自信过度自信是指人们对自己的判断和能力过于乐观。

一个常见的例子是投资者在进行股票交易时,往往认为自己能够准确预测股价走势。

他们可能会频繁买卖股票,基于自己的所谓“洞察”和“分析”。

但实际上,市场的复杂性和不确定性使得准确预测股价几乎是不可能的任务。

研究表明,过度自信的投资者交易频率更高,但其投资绩效往往不如那些相对谨慎和不那么自信的投资者。

因为频繁的交易不仅增加了交易成本,而且容易导致错误的决策。

比如,一位投资者坚信自己对某只股票的研究透彻,认为其即将大幅上涨,于是大量买入。

然而,市场的变化并非如他所预期,股价反而下跌,最终造成了较大的损失。

三、羊群效应羊群效应描述的是投资者在决策过程中盲目跟随他人的行为。

在股市繁荣时期,当看到周围的人都在投资股票并获得丰厚收益时,许多原本持观望态度的投资者也会纷纷涌入股市,推动股价进一步上涨。

行为金融学期末考试试题

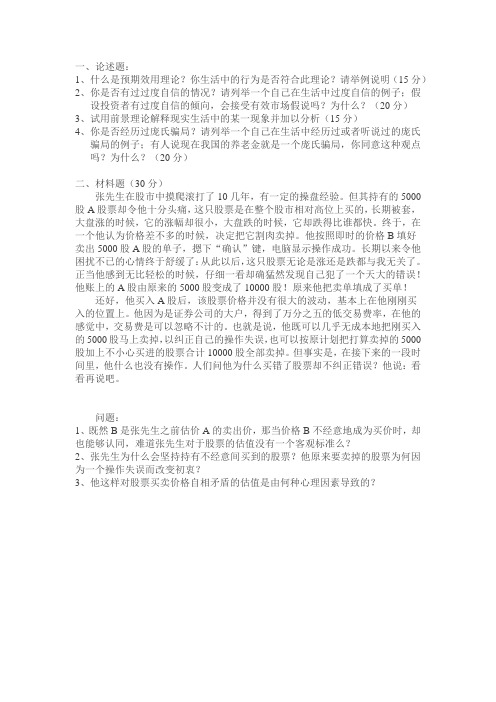

一、论述题:1、什么是预期效用理论?你生活中的行为是否符合此理论?请举例说明(15分)2、你是否有过过度自信的情况?请列举一个自己在生活中过度自信的例子;假设投资者有过度自信的倾向,会接受有效市场假说吗?为什么?(20分)3、试用前景理论解释现实生活中的某一现象并加以分析(15分)4、你是否经历过庞氏骗局?请列举一个自己在生活中经历过或者听说过的庞氏骗局的例子;有人说现在我国的养老金就是一个庞氏骗局,你同意这种观点吗?为什么?(20分)二、材料题(30分)张先生在股市中摸爬滚打了10几年,有一定的操盘经验。

但其持有的5000股A股票却令他十分头痛,这只股票是在整个股市相对高位上买的,长期被套,大盘涨的时候,它的涨幅却很小,大盘跌的时候,它却跌得比谁都快。

终于,在一个他认为价格差不多的时候,决定把它割肉卖掉。

他按照即时的价格B填好卖出5000股A股的单子,摁下“确认”键,电脑显示操作成功。

长期以来令他困扰不已的心情终于舒缓了:从此以后,这只股票无论是涨还是跌都与我无关了。

正当他感到无比轻松的时候,仔细一看却确猛然发现自己犯了一个天大的错误!他账上的A股由原来的5000股变成了10000股!原来他把卖单填成了买单!还好,他买入A股后,该股票价格并没有很大的波动,基本上在他刚刚买入的位置上。

他因为是证券公司的大户,得到了万分之五的低交易费率,在他的感觉中,交易费是可以忽略不计的。

也就是说,他既可以几乎无成本地把刚买入的5000股马上卖掉,以纠正自己的操作失误,也可以按原计划把打算卖掉的5000股加上不小心买进的股票合计10000股全部卖掉。

但事实是,在接下来的一段时间里,他什么也没有操作。

人们问他为什么买错了股票却不纠正错误?他说:看看再说吧。

问题:1、既然B是张先生之前估价A的卖出价,那当价格B不经意地成为买价时,却也能够认同,难道张先生对于股票的估值没有一个客观标准么?2、张先生为什么会坚持持有不经意间买到的股票?他原来要卖掉的股票为何因为一个操作失误而改变初衷?3、他这样对股票买卖价格自相矛盾的估值是由何种心理因素导致的?。

行为金融学期末试题及答案

行为金融学期末试题及答案

1. 行为金融学期末试题及答案

问题一:请说出行为金融学是什么?

答案:行为金融学是一门研究金融决策的、将心理学以及社会心理学知识应用于金融市场中的科学。

它探讨人们对金融行为的影响,同时充分考虑社会环境、文化背景和决策方式的影响,以及执行投资或风险管理活动的内在偏差。

问题二:请说出行为金融学的主要内容有哪些?

答案:行为金融学主要包括以下内容:

1. 心理因素:包括情感性偏好、抗风险偏好和情绪引导;

2. 社会因素:包括同伴影响、上涨及下跌追随现象以及社会焦虑等;

3. 情境因素:包括风险偏好、错误认知以及投资决策的不同维度;

4. 行为学科:主要包括经济行为理论、投资行为理论等;

5. 信息搜集和处理:涉及投资主体信息搜集和分析以及如何处理和使用这些信息。

问题三:请说出行为金融学的优势和劣势都有哪些?

答案:行为金融学的优势:

1. 灵活性:在投资决策方面,行为金融学更为灵活,可以更好地应对变化;

2. 全面性:行为金融学更加全面,不仅仅考虑定量因素,而且还考虑了定性因素;

3. 实用性:行为金融学适用于投资者制定投资策略,可以帮助投资者更好地进行风险评估和投资决策;

行为金融学的劣势:

1. 偏见:行为金融学对投资者的决策过程有一定的偏见,投资者可能因此忽略显而易见的投资机会;

2. 可量化性:行为金融学很难完全量化,因此理论的实际应用非常有限;

3. 难以理解:行为金融学的理论比较抽象,有时候投资者很难理解其中的内涵和原理。

行为金融学考试内容整理

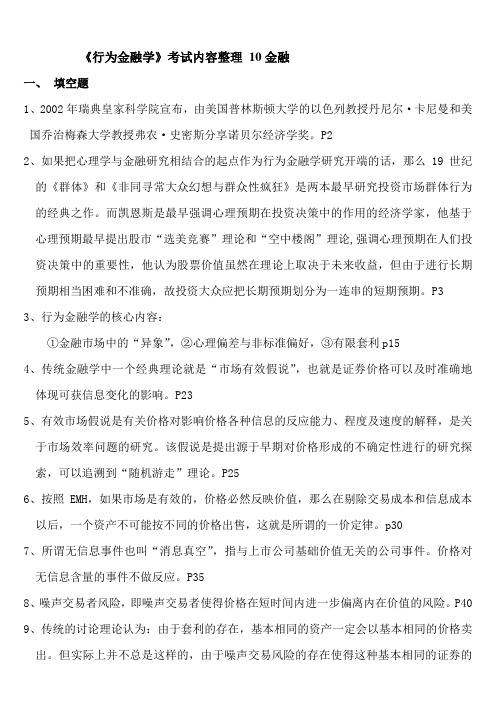

《行为金融学》考试内容整理10金融一、填空题1、2002年瑞典皇家科学院宣布,由美国普林斯顿大学的以色列教授丹尼尔·卡尼曼和美国乔治梅森大学教授弗农·史密斯分享诺贝尔经济学奖。

P22、如果把心理学与金融研究相结合的起点作为行为金融学研究开端的话,那么19世纪的《群体》和《非同寻常大众幻想与群众性疯狂》是两本最早研究投资市场群体行为的经典之作。

而凯恩斯是最早强调心理预期在投资决策中的作用的经济学家,他基于心理预期最早提出股市“选美竞赛”理论和“空中楼阁”理论,强调心理预期在人们投资决策中的重要性,他认为股票价值虽然在理论上取决于未来收益,但由于进行长期预期相当困难和不准确,故投资大众应把长期预期划分为一连串的短期预期。

P33、行为金融学的核心内容:①金融市场中的“异象”,②心理偏差与非标准偏好,③有限套利p154、传统金融学中一个经典理论就是“市场有效假说”,也就是证券价格可以及时准确地体现可获信息变化的影响。

P235、有效市场假说是有关价格对影响价格各种信息的反应能力、程度及速度的解释,是关于市场效率问题的研究。

该假说是提出源于早期对价格形成的不确定性进行的研究探索,可以追溯到“随机游走”理论。

P256、按照EMH,如果市场是有效的,价格必然反映价值,那么在剔除交易成本和信息成本以后,一个资产不可能按不同的价格出售,这就是所谓的一价定律。

p307、所谓无信息事件也叫“消息真空”,指与上市公司基础价值无关的公司事件。

价格对无信息含量的事件不做反应。

P358、噪声交易者风险,即噪声交易者使得价格在短时间内进一步偏离内在价值的风险。

P409、传统的讨论理论认为:由于套利的存在,基本相同的资产一定会以基本相同的价格卖出。

但实际上并不总是这样的,由于噪声交易风险的存在使得这种基本相同的证券的价格存在背离。

有名的例子就是所谓的“孪生证券”现象,如本章案例中的皇家荷兰和壳牌公司的普通股的价格差异。

行为金融学复习题库

行为金融学复习题库行为金融学是一门研究人们在金融市场中的行为偏差及其对市场影响的学科。

它结合了心理学和经济学的原理,解释了为什么投资者经常做出非理性的决策。

以下是一些行为金融学复习题库的内容,供学习者参考:1. 定义和背景- 行为金融学是如何定义的?- 行为金融学与传统金融学有何不同?- 行为金融学的主要研究领域有哪些?2. 认知偏差- 描述代表性启发式是什么,以及它如何影响投资决策?- 什么是过度自信,它在金融市场中如何体现?- 请解释锚定效应及其在金融决策中的作用。

3. 情绪影响- 情绪如何影响投资者的决策过程?- 描述恐惧和贪婪在市场波动中的角色。

- 投资者如何可能因为情绪反应而做出非理性决策?4. 市场异常现象- 什么是日历效应,它在金融市场中如何体现?- 描述行为金融学如何解释股市的泡沫和崩溃。

- 什么是“赢家的诅咒”,它在并购中如何体现?5. 行为投资策略- 行为投资策略与传统投资策略有何不同?- 请解释逆向投资策略,并讨论其在行为金融学中的地位。

- 什么是“价值投资”,它如何利用行为金融学的原理?6. 行为金融学的应用- 在个人理财中,行为金融学如何帮助我们做出更好的决策?- 行为金融学如何影响公司财务决策?- 在风险管理中,行为金融学提供了哪些洞见?7. 案例研究- 请分析2008年金融危机中行为金融学的应用。

- 讨论行为金融学如何解释2017年比特币价格的剧烈波动。

- 分析一个具体的并购案例,探讨行为金融学在其中的作用。

8. 未来展望- 行为金融学在金融科技(FinTech)中的应用前景如何?- 随着大数据和人工智能的发展,行为金融学将如何演变?- 预测未来行为金融学可能面临的挑战和机遇。

通过这些复习题库,学生可以更深入地理解行为金融学的原理和应用,以及它如何影响我们对金融市场的认知和决策。

行为金融学试题精选全文完整版

一名词解释(5×4’)1. 动量效应:也称惯性效应,是指在较短时间内表现好的股票将会持续其好的表现,而表现不好的股票也将会持续其不好的表现。

2. 偏好反转:决策者在两个相同评价条件但不同的引导模式下,对方案的偏好有所差异,甚至出现逆转的现象。

3. 框定依赖:人们的判断与决策依赖于所面临的决策问题的形式,即尽管问题的本质相同但因形式的不同也会导致人们做出不同的决策。

4. 处置效应:投资人为了避免后悔,会倾向继续持有具有资本损失的股票,而去变现具有资本利得的股票。

5. 拇指法则:凭借经验的解题方法,是一种思考上的捷径,是解决问题的简单、通常是笼统的规律或策略。

二简答题(4×6’)1. 代表性偏差可能导致哪些错误?(1)对结果的先验概率;(2)对样本规模的不敏感;(3)对偶然性的误解;(4)对可预测性的不敏感;(5)有效性幻觉;(6)对均值回归的误解。

2. 简述封闭式基金的价格波动的特征?(1)封闭式基金溢价发行:当发起人募集封闭式基金时,基金往往溢价发行,其溢价幅度大约为10%;(2)封闭式基金交易价格从交易开始之后的约120天之内就会下降,其交易时折价超过10%,并且通常就一直保持折价交易;(3)封闭式基金折价率大幅波动,交易的程度随着时间的变化而波动;(4)当宣布封闭式基金清算或者转为开放式基金时,基金价格会显著上升,折价变小,但直到最终清算或转为开放式基金之前,仍会有小部分的折价留存下来。

3. 前景理论的价值函数有哪些特点?价值函数有如下四个特点:(1)价值函数是单调递增函数;(2 价值函数是定义在相对于某个参考点的利得和损失,它是一条以参考点为原点,以收益为自变量的单调递增函数;(3)价值函数呈S 型,即在面对利得时是凹函数,体现出风险厌恶的特征,而在面对损失时是凸函数,体现出风险偏好的特征;(4)价值函数在损失部分的曲线要陡于收益部分的曲线。

4. 为什么说损失厌恶导致禀赋效应?许多决策是在两种方案间的选择:维持现状,或者接受一个新的方案(新的方案在一些方面有利而在另一些方面不利)。

行为金融学第二版题库

行为金融学第二版题库(原创实用版)目录1.行为金融学概述2.行为金融学的重要性3.行为金融学的核心理论4.行为金融学的应用5.行为金融学的发展前景正文1.行为金融学概述行为金融学是一门研究人类行为与金融市场互动的学科,它结合了心理学、社会学和经济学的理论与方法,探讨人们在金融决策中的认知偏差和行为模式。

行为金融学与传统金融学相比,更注重对现实市场的描述和解释,从而为投资者和政策制定者提供更有针对性的指导。

2.行为金融学的重要性随着金融市场的不断发展,行为金融学在我国经济生活中的地位日益凸显。

首先,行为金融学有助于提高投资者的决策水平,降低因认知偏差导致的投资失误。

其次,行为金融学为政策制定者提供了理论依据,有助于制定更加符合市场实际情况的政策措施。

最后,行为金融学有助于完善金融市场体系,提高市场效率。

3.行为金融学的核心理论行为金融学的核心理论包括以下几个方面:(1)前景理论:该理论认为,投资者在面临收益和损失时的心理感受不同,导致其对风险的态度和行为决策产生偏差。

(2)锚定效应:指人们在进行决策时,容易受到某些初始信息的影响,导致决策结果偏离理性。

(3)代表性启发:指人们在判断事件发生的概率时,往往依赖于其类似程度,而非真实概率。

(4)确认偏误:指人们在获取信息时,容易关注和支持自己观点的证据,而忽视和反驳自己观点的证据。

4.行为金融学的应用行为金融学在实际应用中具有广泛的价值,例如:(1)在投资领域,行为金融学可以帮助投资者认识和克服心理陷阱,提高投资收益。

(2)在企业决策中,行为金融学可以为企业提供更加合理的风险管理和财务决策建议。

(3)在金融市场监管中,行为金融学可以为政策制定者提供有益的指导,有助于维护金融市场的稳定和健康发展。

5.行为金融学的发展前景随着我国金融市场的日益成熟和金融创新不断涌现,行为金融学在未来将面临更广阔的发展空间。

行为金融学复习题库

行为金融学复习题库行为金融学复习题库行为金融学是一门研究人类行为对金融市场决策的影响的学科。

它结合了心理学、经济学和金融学的理论和方法,通过研究人们在金融决策中的行为模式和心理机制,揭示了市场中的非理性行为和投资者的心理偏差。

为了帮助大家更好地复习行为金融学的知识,下面是一些复习题供大家参考。

1. 什么是心理偏差?请举例说明。

心理偏差是指人们在决策过程中由于心理因素的影响而偏离理性决策的行为。

例如,过度自信是一种常见的心理偏差。

投资者可能会高估自己的能力,过度自信地进行投资决策,导致投资失误。

2. 请解释“羊群效应”。

羊群效应是指人们在决策过程中受到他人行为的影响,从而采取与他人相似的行动。

在投资领域,当某只股票的价格上涨时,人们会跟风购买,以追逐涨势,而不考虑该股票的真实价值。

这种行为会导致市场出现过度买入,最终引发股票价格的崩盘。

3. 请解释“损失厌恶”。

损失厌恶是指人们对损失的敏感程度大于对同等金额的收益的敏感程度。

在投资中,投资者往往更加关注自己的投资损失,而不愿意承认和面对损失。

这种心理偏差会导致投资者在亏损时过早出售股票,而在盈利时过度持有。

4. 请解释“锚定效应”。

锚定效应是指人们在决策过程中对某个特定信息过分依赖,从而影响其判断和决策。

在投资中,投资者可能会过分依赖某个价格或指标作为决策的依据,而忽视其他重要的信息。

这种行为会导致投资者做出错误的决策,从而遭受损失。

5. 请解释“心理账户”。

心理账户是指人们将资金划分为不同的账户,并根据不同的账户设定不同的投资目标和风险承受能力。

例如,人们可能会将一部分资金用于购买低风险的债券,用于退休金的积累,而将另一部分资金用于购买高风险的股票,用于短期投资。

这种心理账户的设定会影响投资者的决策和行为。

以上是一些常见的行为金融学知识点,通过复习这些题目,可以帮助我们更好地理解和应用行为金融学的理论。

行为金融学的研究结果对于投资者和金融市场的决策具有重要的参考价值,希望大家能够深入学习和理解这门学科,提高自己的投资决策能力。

(完整word版)行为金融学8

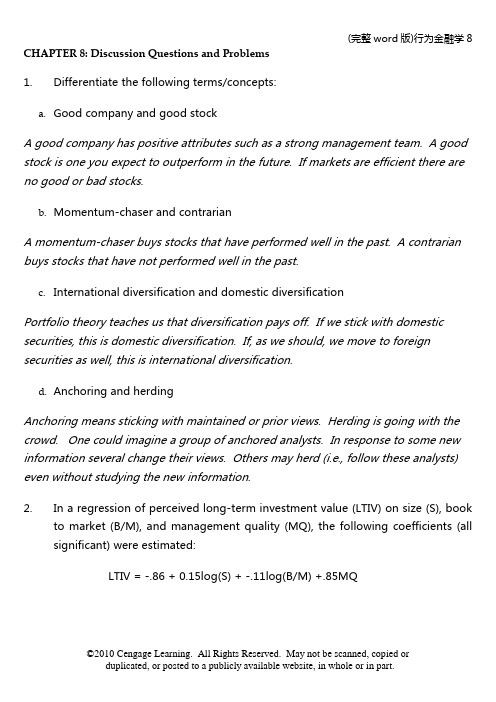

CHAPTER 8: Discussion Questions and Problems1. Differentiate the following terms/concepts:a.Good company and good stockA good company has positive attributes such as a strong management team. A good stock is one you expect to outperform in the future. If markets are efficient there are no good or bad stocks.b.Momentum-chaser and contrarianA momentum-chaser buys stocks that have performed well in the past. A contrarian buys stocks that have not performed well in the past.c.International diversification and domestic diversificationPortfolio theory teaches us that diversification pays off. If we stick with domestic securities, this is domestic diversification. If, as we should, we move to foreign securities as well, this is international diversification.d.Anchoring and herdingAnchoring means sticking with maintained or prior views. Herding is going with the crowd. One could imagine a group of anchored analysts. In response to some new information several change their views. Others may herd (i.e., follow these analysts) even without studying the new information.2. In a regression of perceived long-term investment value (LTIV) on size (S), bookto market (B/M), and management quality (MQ), the following coefficients (all significant) were estimated:LTIV = -.86 + 0.15log(S) + -.11log(B/M) +.85MQDiscuss what can be learned from this regression (which appears in Shefrin, H., and M. Statman, 1995, "Making sense of beta, size, and book-to-market,"Journal of Portfolio Management 21 (no. 2), 26-34).In this regression, value as a long-term investment is regressed on size, book-to-market, and management quality. Management quality strongly impacts perceived investment value. This does not make sense because all positive attributes should already be embedded in stock price. Additionally, size and book-to-market, even after accounting for their impact on management quality, independently influence investment value. Big firms are viewed as good investments, and growth companies are viewed as good investments. In other words, big high-growth firms are viewed as representative of good investments. Interestingly, the empirical evidence points in the exact opposite direction. It is small-cap value firms that have historically outperformed. Indeed, the tendency for individuals to use representativeness in this context may have contributed to the small-firm and value anomalies.3. Home bias has a potential information-based explanation. Discuss.One reason why investors may favor local markets –where local is interpreted as either domestic or close-to-home but within the same country – is because they may possess, or may feel that they possess, informational advantages. Gains from being geographically close to a company may appear in improved monitoring capability and access to private information. One paper established that mutual fund managers, consistent with familiarity bias, tend to favor local investments, that is, they tend to buy firms headquartered within a 100-mile (or 161-kilometer) radius of their head office. Specifically, they conclude that the average manager invests in companies that are located within 160-84 kilometers, or 9-11%, closer to her than the average firm she could have held.Research has shown a payoff to local investing. Fund managers on average earn 2.67% per year more on local investments, while local stocks avoided by managers underperform by 3% per year. Moreover, they find that those better able to select local stocks tend to concentrate their holdings more locally. There is even evidencethat retail investors are able to benefit from local investing. Based on a dataset of retail investors, local investments outperform remote investments by 3.2% per year.4. In Canada there are two official languages, French and English. Some Canadiancorporations are headquartered in Quebec where French is the official language.Most however are headquartered outside Quebec where English is dominant.Would you expect Quebecers to invest more in Quebec companies, and non-Quebecers to invest more in companies based outside Quebec? Also, do you think the first language of the CEO might matter in accounting for investor preferences? Explain.We would expect to see the same as in the study using Finnish data where the two languages/ethnicities were Swedish and Finnish. Specifically, we would expect to see English-speaking investors preferring companies based outside of Quebec and French-speaking investors preferring companies based inside of Quebec. Similarly, we might expect to see a preference on the part of English-speaking investors for English-speaking CEOs (and the same for French-speaking investors).5. Anchors are ubiquitous in financial markets. Give some examples.Many examples could be given. One is the current level of stock prices. Many people accept the current level as valid and only see changes in it as being justified if new information arrives. This is true whether or not the market as a whole is arguably undervalued or overvalued.。

(完整版)行为金融学期末试题答案

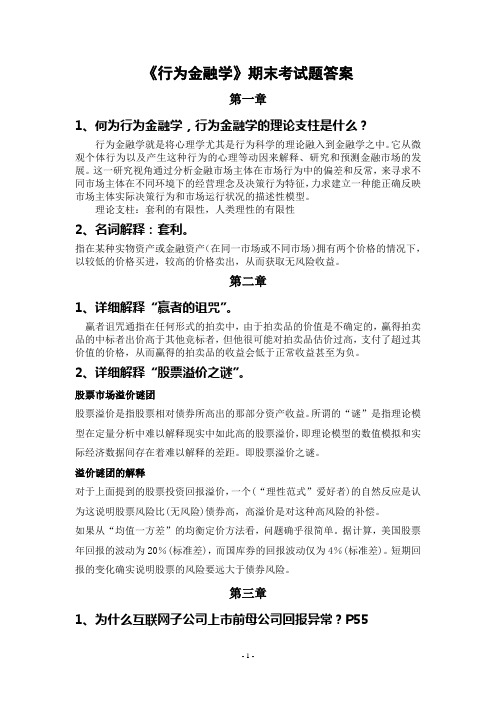

《行为金融学》期末考试题答案第一章1、何为行为金融学,行为金融学的理论支柱是什么?行为金融学就是将心理学尤其是行为科学的理论融入到金融学之中。

它从微观个体行为以及产生这种行为的心理等动因来解释、研究和预测金融市场的发展。

这一研究视角通过分析金融市场主体在市场行为中的偏差和反常,来寻求不同市场主体在不同环境下的经营理念及决策行为特征,力求建立一种能正确反映市场主体实际决策行为和市场运行状况的描述性模型。

理论支柱:套利的有限性,人类理性的有限性2、名词解释:套利。

指在某种实物资产或金融资产(在同一市场或不同市场)拥有两个价格的情况下,以较低的价格买进,较高的价格卖出,从而获取无风险收益。

第二章1、详细解释“赢者的诅咒”。

赢者诅咒通指在任何形式的拍卖中,由于拍卖品的价值是不确定的,赢得拍卖品的中标者出价高于其他竞标者,但他很可能对拍卖品估价过高,支付了超过其价值的价格,从而赢得的拍卖品的收益会低于正常收益甚至为负。

2、详细解释“股票溢价之谜”。

股票市场溢价谜团股票溢价是指股票相对债券所高出的那部分资产收益。

所谓的“谜”是指理论模型在定量分析中难以解释现实中如此高的股票溢价,即理论模型的数值模拟和实际经济数据间存在着难以解释的差距。

即股票溢价之谜。

溢价谜团的解释对于上面提到的股票投资回报溢价,一个(“理性范式”爱好者)的自然反应是认为这说明股票风险比(无风险)债券高,高溢价是对这种高风险的补偿。

如果从“均值一方差”的均衡定价方法看,问题确乎很简单。

据计算,美国股票年回报的波动为20%(标准差),而国库券的回报波动仅为4%(标准差)。

短期回报的变化确实说明股票的风险要远大于债券风险。

第三章1、为什么互联网子公司上市前母公司回报异常?P552、名词解释:杂音交易。

依据伪信息、灵活性差的交易策略与大众模型进行的交易称为杂音交易。

第四章1、计算:参加常规检查的40岁妇女,患乳腺癌的概率是1%,如果一个妇女有乳腺癌,则他有80%的概率将接受早期胸部肿瘤X 射线检查,如果一个妇女没有患乳腺癌,也有9.6%的概率接受期胸部肿瘤X 射线测定法检查。

行为金融考试试题

行为金融考试试题题目一:情绪对金融决策的影响情绪在金融决策中起着重要的作用。

请你解释情绪对以下方面的影响,并分析情绪对金融决策的影响是否总是有益的。

1.1 情绪对风险偏好的影响情绪可以影响人们对风险的偏好。

在积极情绪下,人们更容易接受风险,愿意进行投资等高风险行为;而在消极情绪下,人们更加谨慎,更倾向于避免风险。

然而,这种趋势并不总是有益的。

过度的乐观情绪可能导致过度自信,使人们对风险的认识不足,从而做出不理智的决策。

相反,过度的悲观情绪可能导致过度谨慎,使人们错失投资机会。

1.2 情绪对投资决策的影响情绪可以影响人们的投资决策。

研究发现,人们的情绪状态会影响其对投资项目的评估和选择。

在积极情绪下,人们更倾向于看好市场,并更容易选择高风险高回报的投资项目。

而在消极情绪下,人们更容易受到负面信息的影响,更倾向于选择低风险低回报的投资项目。

然而,这种影响也存在一定的局限性。

情绪可能使人们对信息的处理产生偏差,导致错误的投资决策。

1.3 情绪对市场波动的影响情绪可以影响市场的波动。

人们的情绪状态会影响其对市场的预期和行为,进而影响市场的供需关系和价格波动。

例如,在乐观情绪下,人们更倾向于买入股票,推动股价上升;而在消极情绪下,人们更倾向于抛售股票,推动股价下跌。

因此,情绪在一定程度上可以影响市场的短期波动。

然而,市场的长期走势往往受到更多的基本因素和结构因素的影响,情绪的影响相对有限。

总的来说,情绪在金融决策中起着重要的作用,可以影响风险偏好、投资决策和市场波动。

然而,情绪对金融决策的影响并不总是有益的。

人们应意识到情绪可能使其产生偏差,导致决策的错误,需要理性地分析和处理情绪的影响。

题目二:心理账户理论心理账户理论是行为金融学中的一个重要理论框架,用于解释人们在金融决策中的行为。

请你简要介绍心理账户理论,并以实例说明该理论的应用。

心理账户理论认为,人们在进行金融决策时,会将资金划分为不同的心理账户,每个账户有不同的目标和风险偏好,以及不同的决策规则。

行为金融学复习题

行为金融学复习题《行为金融学》考试卷一、行为金融学与传统金融学的区别:行为金融学是行为理论与金融分析相结合的研究方法与理论体系,以金融市场中投资人的真实行为为基础,研究人们在面对不确定性时如何进行资源的时间配置的科学。

行为金融学了解和预测投资人的心理决策过程及运作机制,解释为什么个人在某些情况下是风险偏好者,在某些情况下又是风险规避者。

.行为金融学的产生1、市场有效还是无效市场有效还是无效,是金融理论中争论最为激烈的问题之一。

有效市场理论在70年代至90年代中都是居于主导地位的金融理论。

该理论认为:市场是有效的,有关股票的信息都会反映到股票价格上,因此,其价格与其基本价值相符,任何投资者都不可能在市场上获得超额利润。

法玛(Fama)教授进一步将有效性理论细化为弱式有效,半强式有效和强式有效。

有效市场理论是一个十分成熟的理论,可开拓的理论空间不大,因此不能充分吸引年青学者投入其中,主要是一些老一辈成名的金融学家带领一部分年青学生勉强应战,如法马、坎贝尔和科克伦等。

2.行为金融学的产生有效市场理论实际是新古典微观经济学在金融领域的特殊表述方法。

新古典微观经济学的哲学基础是理性个人,以模型形式表述就是偏好、效用和效用函数等概念,这些概念及在理性假定基础上设立的公理体系成为现代西方微观经济学的理论基石。

但这些“天然成立”的基本假定近年来在实验经济学和心理学的实践检验中并没有得到一致性的确认,反而在实验中发现许多与这些公理假设极不相应的结果。

而其中尤其严重的是金融领域所揭示的许多现象更是引起诸多争议。

心理学与经济学的结合逐渐形成了一门边缘研究学科——“行为经济学”。

在最近出版的《宏观经济学手册》中,金融市场部分包括三篇文章,其中两篇关于资本市场的文章分别是坎贝尔写的以消费理论为基础的均衡资产定价理论,一篇则是由希勒写的行为金融理论的综述。

因此可以说,行为金融学的出现和成熟不是一种孤立的现象,它可能是一场经济学大变革中的一个序曲。

行为金融学第二版题库

行为金融学第二版题库【原创实用版】目录1.行为金融学概述2.行为金融学的发展历程3.行为金融学的主要理论4.行为金融学的应用5.行为金融学的未来发展正文1.行为金融学概述行为金融学是一门研究人类行为与金融市场互动的学科,它结合了心理学、社会学和金融学的理论,探讨人们在金融决策中的行为规律。

与传统金融学不同,行为金融学关注的是人们在金融市场中的非理性行为,以及这些行为对市场和经济的影响。

2.行为金融学的发展历程行为金融学起源于 20 世纪 80 年代,其发展经历了几个阶段。

早期的行为金融学主要关注投资者的心理因素,如过度自信、损失厌恶等。

随着研究的深入,行为金融学开始涉及更多领域,如金融市场泡沫、投资者情绪等。

近年来,行为金融学已经逐渐成为金融学的一个重要分支。

3.行为金融学的主要理论行为金融学的主要理论包括以下几个方面:(1)过度自信:投资者往往对自己的投资能力过于自信,导致高估自己的投资收益和低估风险。

(2)损失厌恶:投资者在面临收益和损失时,对损失的厌恶程度往往高于同等程度的收益喜好程度。

(3)确认偏误:投资者在获取信息时,容易受到自己的观点和信仰影响,从而对信息进行选择性处理。

(4)羊群效应:投资者在决策时,容易受到周围人群的影响,从而跟随大众进行投资。

4.行为金融学的应用行为金融学在金融市场中的应用十分广泛,包括以下几个方面:(1)投资者教育:通过研究行为金融学,可以帮助投资者了解自己的心理弱点,提高投资决策能力。

(2)金融产品设计:行为金融学为金融产品设计提供了新的思路,如基于投资者心理的理财产品。

(3)金融市场监管:行为金融学为金融市场监管提供了新的理论依据,有助于防范金融风险。

5.行为金融学的未来发展随着金融市场的不断发展,行为金融学将继续拓展新的研究领域,如互联网金融、区块链等。

金融市场行为金融学问题及答案

金融市场行为金融学问题及答案金融市场行为金融学(Behavioral Finance)是一门研究人们在金融决策中可能存在的心理偏差和行为模式的学科,通过研究金融市场参与者的行为,揭示金融市场的非理性因素。

本文将回答一些关于金融市场行为金融学的常见问题,帮助读者更好地理解这门学科。

问题一:什么是行为金融学?回答:行为金融学是对于金融市场中参与者行为的研究,它认为人的决策并非完全理性。

人们在进行金融投资时,受到情绪、心理偏差等因素的影响,从而对市场产生非理性的反应。

行为金融学通过研究和理解这些非理性行为,为投资者提供投资决策的参考。

问题二:金融市场行为金融学的核心理论是什么?回答:金融市场行为金融学的核心理论包括以下几个方面:1. 心理账户理论:人们将资金划分为不同的“账户”,分别用于不同的目的,从而影响金融决策。

例如,人们可能会将风险资金和保值资金分别放在不同的账户中,从而对风险承受能力和投资决策产生影响。

2. 群体行为理论:人们在群体中的行为容易受到他人影响,从而导致投资决策的传染效应。

例如,当某只股票开始出现涨势时,其他投资者可能会跟风买入,从而推高股价。

3. 套利限制理论:由于信息不对称、交易成本等原因,套利机会有限,从而导致市场无法完全有效。

投资者的非理性行为可能导致套利机会被错过。

问题三:金融市场行为金融学的应用领域有哪些?回答:金融市场行为金融学的应用领域广泛,包括以下几个方面:1. 投资决策分析:通过研究投资者的情绪和心理偏差,帮助分析投资决策的风险和收益。

例如,对于市场的过度反应和非理性行为,可以提供投资机会。

2. 金融市场波动分析:研究市场参与者的情绪和行为模式,从而分析市场的波动和走势。

例如,人们的恐慌情绪可能导致市场的剧烈波动。

3. 行为投资策略:将行为金融学理论运用于投资策略,例如通过策略性的投资来获取优于市场平均水平的回报。

例如,对于投资者的心理错觉进行分析,并利用这些错觉来调整投资组合。

行为金融学 期末试题

1、何谓⾏为⾦融学?⾏为⾦融学有哪些理论⽀撑?答:⾏为⾦融学是运⽤⼼理学、社会学、⾦融学理论来研究⾦融活动中⼈们决策⾏为的科学。

理论⽀撑:(1)套利的有限性。

(2)⼈类理性的有限性。

(3)资本市场是⾮有效市场。

2、详细解释“赢者的诅咒”答:赢者的诅咒通指在任何形式的拍卖中,由于标的资产价值是不确定的,赢者出价⾼于其他竞标者,但他很可能估价⾼于标的资产的价值,从⽽赢得标的资产的收益会低于正常收益甚⾄为负。

3、为什么互联⽹⼦公司上市前⺟公司回报异常?答:对于这⼀现象,经济学家提出了两种解释:⼀种解释,在互联⽹⼦公司上市前,⺟公司股票价格的上涨可能正是市场对⼦公司市值预期积极反应的结果,⽽随后在⼦公司上市时⺟公司股票价格下跌则是市场对⼦公司市值失望的结果;另⼀种解释是,⼦公司分离出来以前,投资者只能通过购买⼦公司的股票⽽投资于⺟公司,所以⼀旦⼦公司被分离出来,投资者就会卖掉⺟公司的股票,转⽽购买⼦公司的股票。

4、参加常规检查的40岁妇⼥患乳腺癌的概率是1%。

如果⼀个妇⼥有乳腺癌,则他有80%的概率将接受早期胸部肿瘤X射线的检查。

如果⼀个妇⼥没有患乳腺癌,也有9.6%的概率将接受早期胸部肿瘤X射线测定法检查。

在这⼀年龄群的常规检查中某妇⼥接受了早期胸部肿瘤X射线测定法检查。

问她实际患乳腺癌的概率是多⼤?解:P=(1%80%)(1%80%99%9.6%)=7.76%5、假设有100个盒⼦,每个盒⼦中有1000张扑克牌,其中45%的盒⼦中有700张红牌和300张⿊牌,另外55%的盒⼦⾥有300张红牌和700张⿊牌。

在不允许看的情况下,随机抽取其中的⼀个盒⼦,然后考虑下边的两个选择:A1:你认为有多⼤的可能性抽取的盒⼦中红牌的数量较⼤?A2:假设再从盒⼦中随机抽取12张扑克牌,其中有8张红牌和4张⿊牌,那么你愿意修正你对A1的答案吗?如果愿意,新的可能性是多⼤?6、⽺群⾏为是⼀种理性⾏为还是⾮理性⾏为?为什么?如何避免⽺群⾏为现象的产⽣?答:“⽺群⾏为”是由个⼈理性⾏为导致的集体的⾮理性⾏为。

行为金融学考试小抄及试题答案

技术分析考试重点一.名词解释1.技术分析方法:就是从市场交投过程中产生的各种数据(如价格走势,成交量,盘口中的成交细节,挂单情况等)来分析多空力量的转变情况,从而预测价格的中短期走势。

2.上升趋势线:也可以称之为支撑线,将上升趋势波动运行中的两个相邻低点进行联结即可得到;其作用在于指出上升趋势线的支撑位置。

3.下降趋势线:也可以称之为阻力线,将下跌已趋势波动运行中的两个相邻高点进行联结即可得到;其作用在于指出下跌趋势中的阻力位置。

4.蓝筹股:也称为大盘蓝筹股,是指那些资产规模庞大,股本也同样巨大的股票,这类企业在同行业中地位突出,市场占有份额较大,往往具有一定的垄断优势,但过于庞大的规模也先限制了其发展,因此,其业绩较为稳定但难有令人惊喜的高速增长。

5.成长股:是指那些具备优秀成长潜力的上市公司,这些公司一般来说在新上市后,股本并不是很大,但是公司的主营业务突出,市场潜在开阔空间巨大,在同行业中具备较强的优势,这保证了其在未来较长的时间内可以保持高速成长。

(一般来说,若能在未来三五年内保持年平均20%以上的净利润增长率,我们就可以认为它是一只成长股。

)6.底部区的温和式放量形态:是指个股在深幅下跌后的低位出现了止跌企稳的震荡走势,这期间的成交量相对于之前下跌趋势中的能量而言出现了较为温和的放大,即这一期间的放量水平要明显大于前期跌势时的能量水平,但放量效果又不是特步别的突兀,而且,这种温和的放量效果往往可以长时间的保持下去。

7.脉冲式放量:是指成交量在某一日或连续两日内突然地大幅度放出,其放量效果往往可以达到之前均量大小的3倍以上,而且在这一两日的放量之后,此股的成交量又突然性的恢复如初。

8.高送转:是指大比例送红股或转增股本的分配方案。

高送转仅仅是一种扩大股本的分配方案,是股东权益的内部结构调整,对公司的盈利能力没有任何实质性的影响。

三.简答题:1.道氏理论的六大核心原则:○1平均指数包容消化一切○2市场走向可以划分为三种走势(基本趋势,次级走势,短期走势)○3上升趋势,下降趋势,盘整趋势○4上升趋势与下跌趋势各分为三个阶段(上升趋势三阶段:建仓阶段或多方能量积累阶段;持续上涨阶段;狂热中见顶阶段;下降趋势三阶段:顶部出货阶段;持续下跌阶段;恐慌中见底阶段)○5成交量可以验证趋势的运行○6趋势反转时会有明确信号出现2.波浪理论的四大要点:○1指数上升走势和指数下跌走势会交替出现○2推动浪和调整浪是最为基本的两种波形○3五升三降的八浪运行方式构成一个完整的循环○4时间长短不会改变波浪形态3.上升趋势线的用法:○1从趋势线的联结的点数来考察其可靠性○2依据趋势线的支撑作用进行买股○3从趋势线的角度变化把握升势的行进○4关注趋势线被跌破后的趋势反转出现4.下降趋势线的用法:○1从趋势线的联结的点数来考察其可靠性○2依据趋势线的阻力作用而买进行短线搏取反弹时的卖股操作○3关注趋势线被突破后的趋势反转出现5.主力操盘的过程:○1建仓:在个股的相对低位区,从二级市场中买入个股○2震仓:采取短期快速打压的方式来清洗底部区从而获利浮筹(不是主力操盘的必备环节)○3拉升:大幅度相对较快的推高股价○4洗盘:在拉升途中,对市场获利浮筹进行清洗,提高市场平均的持仓成本○5拔高:在个股处于大幅上涨后的高位区,为了更进一步获取更大利润,对个股展开一波急剧的拉升○6出货:将低位买入的筹码卖给市场散户投资者的一个过程。

行为金融学 期末复习题(全)

三、主要理论概括

(一)两个悖论 爱尔斯伯格悖论 艾莱斯悖论 (二)两大漂移 收益报告发布后股票价格的漂移 现金分红政策变更后股票价格的漂移 (三)三大模型 BSV模型 、DHS模型 、HS模型

(四)八大效应 一月份效应 羊群效应 平均值回归 势头效应 处理效应 注意力效应 框架效应 赌场资金效应

第五章 5、假设有100个盒子,每个盒子中有1000张扑克牌,

其中45%的盒子中有700张红牌和300张黑牌,另 外55%的盒子有300张红牌和700张黑牌。在不允 许看的情况下,随机抽取其中的一个盒子,然后 考虑下边的两个选择: • A1:你认为有多大的可能性抽取的盒子中红牌的 数量较大? • A2:假设再从盒子中随机抽取12张扑克牌,其中 有8张红牌和4张黑牌,那么你愿意修正你对A1的 答案吗?如果愿意,新的可能性是多大?

第十章

11、为什么封闭式基金股票价格同小市值规 模股票价格变化之间存在强烈的正相关性?

第十一章 习题

12、用展望理论解释投资者的处理效应现象, 并举实例说明之.

第十三章 13、解释公司管理者为什么乐于购并公司?

二、基本概念

套利 杂音交易 过度自信 框架效应 信息阶梯式传播 聚居模型 幼稚性分散风险 股票上市之谜 信念模型 势头效应 类型模型 处理效应 赢者的诅咒 股票溢价之谜

第六章 6、羊群行为是一种理性行为还是非理性行为?

为什么?如何避免羊群行为现象的产生? 第七章 7、为什么说人类理性是有限的?

第八章

8、套利的有限性表现在哪些方面? 9、用行为金BSV模型?何谓DHS模型?何谓HS 模型?用此三个信念模型分别解释股价的 势头效应,并分析它们之间的不同。

一、思考题

第一章 1、何谓行为金融学?行为金融学的理论支柱

(完整word版)行为金融学10

CHAPTER 10: Discussion Questions and Problems1. Differentiate the following terms/concepts:a.Regret and disappointmentRegret and disappointment are negative emotions. When a person is disappointed he is unhappy about an outcome. With regret the person is also sorry about a decision that cannot be changed, but regret is a stronger emotion than disappointment.b.House money and break-even effectsThe house money effect is the willingness to take greater risk with money that was recently won, whereas the break-even effect refers to an increase in risk taking after a prior loss in order to try to break even.c.Affect (noun) and affect (verb)Affect (noun) refers to the quality of a stimulus and reflects a person’s impression or assessment, whereas affect (verb) means to have an effect on an outcome.d.Bad mood and depressionA mood is a general feeling that does not focus on anything in particular, whereas depression has a biochemical basis and can occur with no cognitive appraisals.2. In housing markets, there is a positive correlation between prices and trading volume. When there is a housing boom, many houses sell at, or even above, the prices asked by sellers. In times of bust, homes sit on the market for a long time with asking prices that exceed the prices that can reasonably be expected. How can this be explained?The house money effect predicts that after a gain, the willingness to take greater risk increases so that investors and home owners will buy up houses. In the other hand, after losses are felt the snake-bit effect predicts an increase in risk aversion and people are less likely to buy.3. Some investment banks engage in proprietary trading, which means that the firm’s traders actively trade financial securities using the bank’s money, in order to generate a profit. To offset a slowdown in one division, traders in a profitable division might more actively engage in proprietary trading. Do you think this practice is wise?When you play with other’s money you might not ma ke the same decisions as you would with your own.2 | P a g e©2010 Cengage Learning. All Rights Reserved. May not be scanned, copied or duplicated, or posted to a publicly available website, in whole or in part. 4. This morning I woke up in a sour mood because my favorite team lost its game yesterday. Then I had to wait an extra long time in line for coffee. It started to rain and I forgot my umbrella in the car. When I arrived at my office (finally) I found that a stock I held in my portfolio was falling in value so I sold. Is this evidence that mood moves markets?We don’t really know that the bad mood caused me to sell. I might have sold because the market was falling and I decided to follow the herd. I might have already been planning to sell.5. What does research based on the game show Deal or No Deal tell us about path-dependence and integration vs. segregation of gambles?Contestants’ decision s are strongly influenced by what has happened before. Consistent with house money and break-even effects, contestants take on more risk in response to changes in wealth. Evidence of path dependence was provided and suggests that gambles are integrated.。

行为金融学 期末考试题 word版

问题 12014年5月5日,三亚上半年物价补贴发放工作启动,符合条件的居民(本地户籍城乡居民和连续6个月以上参加三亚市从业人员基本医疗保险的非本地户籍人员)每人一次性获得360元补贴资金。

三亚的“红包”发放始于2010年,已经从政府临时性补救措施,发展成政府财政预算的制度性安排。

在过去5年中,三亚已累计发出超13亿元物价补贴。

但是三亚的普惠政策引起了争议,武汉大学经济学系副主任赵伟对南方周末记者说,“补贴是好事,但是应当修正一下自己的对象。

以同样的标准,将财政资金给那些并不太缺乏支付力的人,肯定不是最好的办法。

”中国社会科学院财贸所研究员、财政研究室主任杨志勇表示“全部都发,就不好叫补贴了,有点类似国外社会分红的理念,三亚的红包跟港澳台那边发的红包不一样,港澳是算下来以后,财政有盈余了开始发。

三亚这个,年中发,以物价补贴的名义,又有点扭扭捏捏的意思。

” 本学期我们学习了人们普遍具有的公平偏好对理性人的冲击,但是既然人们有追求平等、公正的偏好,为什么又对三亚这种按人均发放物价补贴的方案提出质疑? 30分其实符合人们追求平等、公正的偏好。

一、边际效用二、更有效率三、不想养懒人,更公平四、促进更好就业,更公平问题 2中国证券市场是否存在赢者输者效应(动量反转效应)?请在答题纸上回答以下个问题:1.请将你的研究样本分成赢者组合和输者组合两组,并阐述你对样本进行分类的依据,如有计算公式请明示。

有,涨幅=收益率=期初买入价格(期初开盘价)-期末卖出价格(期末卖出价)/期初买入价2.请告知你的样本观测期并说明理由。

(样本观测期举例:比如你观察了赢者组合和输者组合从2010年1月~2013年12月,共3年的投资组合收益率变化情况) 2014年01月到2014年06月,共6个月投资组合收益率变化。

理由以一个月为观测区间,有利于统计数据,且能代表趋势。

3.根据你的检验,中国证券市场存在赢者输者效应吗?备注:请将你的数据用excel整理好(鼓励作图)由助教统一发给我。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

行为金融学复习题一,判断题1.无套利是均衡条件的推论,如果市场达到均衡,那么一定没有套利机会存在。

()2.只要有了算法,问题肯定能得到答案。

()3.现代标准金融学承袭了“经济人”的基本分析假定,提出了有效市场价说,建立了现代标准金融学完整的理论体系。

()4.凯恩斯是最早强调心理预期在投资决策中作用的经济学家。

(5.理性人假设认为,人是理性的且具有理性预期,但对未来的认知可能会存在一定的偏差。

()6.对投资的评估频率越高,发现损失的概率越高,就越可能受到损失厌恶的侵袭。

()7.拇指法则是一种启发式判断法。

()8.Kenda11 与Roberts 等人发现股票价格序列类似于随机漫步,他们最终把这些理论形式化为有效市场价说。

(9.20 世纪20 年代至40 年代,资本市场分析基本上由两大派所主宰:基本分析派与数量分析派。

(10.锚定与调正启发法倾向于低估复杂系统成功的概率和高估其失败的概率。

(11.损失厌恶反映了人们的风险偏好并不是一致的,当涉及的是收益时,人们表现为风险偏好;当当涉及的是损失时,人们则表现为风险厌恶。

()12.人们忽略的遗憾程度通常大于行动的遗憾程度。

()二,单项选择题1.有限理性的决策标准是()A .最优B.效用最大化 C.满意D, 风险最小2.卡尼曼通过心理学研究发现人们对所损失东西的价值估计高出所得到价值的(A.2 倍B.1 倍C.2.5 倍D.4 倍3.投资者通常假定将来的价格模式会与过去相似,这种对股价未来走势的判断属于(A. 算法 B.熟识性思维 C.代表性思维D.投资者情绪4.现代标准金融学理论产生的标志是(A.Markowitz 资产组合理论B.套利定价理论C.资本资产定价模型D. 有效市场假说5.根据性别,过度自信,频繁交易和所承担的投资风险之间的关系,()投资者承担的投资风险可能最大。

A. 单身女性B. 已婚女性C.单身男性D.已婚男性6.与问题非相关的信息会导致相关信息的有效性减弱,这种情况被称为信息的(A. 首因效应B.稀释效应C.韦伯定律D.近效应7.过度自信通常不会导致人们()A. 高估自己的知识B.低估风险C.对预测有效性的变化敏感D.夸大自己控制事情的能力8.对信息反应不足一定程度上可以用来解释)A. 价格翻转现象B. 收益序列正相关C.信息不足D. 信息瀑布9.现代标准金融理论中被称为相对定价法的是(A. 一般均衡定价法B.无套利定价法C.CPAM 定价法D.APT 定价法10.同质信念下人们的交易动机是(A.对未来价格走势的看法差异B.风险偏好C.流动性偏好D. 从众11.最早将人的行为研究与经济学研究结合起来的理论是( A. 亚当.斯密的“经济人假说”B.Keynes 的“选美竞赛”理论C.新古典经济学的“理性人假说” D. Keynes 的“空中楼阁”理论12.“市场总是被高估或低估,因为人们总是贪婪和恐惧”,人的这种非理性由下列那种因素主导()A. 人的本能B.生理能力的限制C.环境因素D. 心理因素13.()是一个真正的信息库,它有巨大的容量,可长期保持信息。

A 瞬时记忆B.短时记忆C.感觉登记D. 长时记忆14.反应过度可以用来解释()现象。

A. 收益率序列正相关B.价格翻转C.动量D.价格升降通道15.根据性别,过度自信与频繁交易之间的关系,可以推测下列投资者频繁交易程度由高到低的可能排序)A.单身男性——单身女性——已婚男性——已婚女性B.单身男性——已婚男性——单身女性——已婚女性C.单身男性——已婚男性——已婚女性——单身女性D.已婚女性——单身女性——单身男性——已婚男性16.“我们大多数人对于不喜欢的事实都视而不见。

虽然事实就摆在我们眼前,置于我们鼻子底下,堵在我们喉咙里-——但我们还是不承认它” ,这句话可以用来描述投资者具有(A. 自欺欺人的现象B. 追求自豪C.认知失调D.记忆的适应性17.投资者通常错误的认为公司过去的经营业绩能够代表未来的业绩,这种判断属于()A. 算法B. 熟识性思维C.代表性思维D.投资者情绪18.当我们连续集中注意力于某事物时,我们的注意力在递减,这就是著名的()A. 首因效应B.稀释效应C.韦伯定律D.近效应19.别人推荐给你的股票你没有买,后来该股票价格上涨,由此带给你的遗憾属于()A. 行动的遗憾B.故意的遗憾C.求不得遗憾D. 忽略的遗憾三,多项选择题1.标准金融学资产定价的方法包括()A. 均衡定价法B.一般均衡定价法C.局部均衡定价法D.无套利定价法2.影响人们认知的因素包括()A. 人的本能B.生理能力的限制C.道德因素D. 心理因素3.影响过度自信的因素包括()A. 问题的难度B.失败的经历C.专业知识D. 信息4.互联网交易环境恶化了投资者过度自信问题,导致更加频繁交易的原因是()A. 控制幻觉B.知识幻觉C.拥有的信息增加D. 从众心理增加5.要遵循马科维茨的资产组合理论,需考虑每项资产的()A. 期望收益B.风险C.实际收益率D. 不同投资品种之间的相关性6.现代标准金融理论体系主要包括()A. Markowitz 资产组合理论B.套利定价理论C.资本资产定价模型D.有效市场假说7.投资者理性的两层含义()A. 可以使市场实现无套利均衡B.投资者的信念更新遵循贝叶斯法则C.给定信念下的选择偏好可以用期望效用来表示。

D. 人们对未来的预期(认知)有偏差8.理性人假说的优点包括()A. 易于建立模型描述和分析经济行为B.易于通过优化方法计算求解最优化目标C.宏大精深的经济理论体系由此得以建立D.理性人假说反映了决策者的客观实际9.信息获取阶段人们认知中的心理偏差主要包括()A. 处置效应B.易记性偏差C.易得性偏差D.次序效应10.属于框定效应(框架依赖)情况有()A.对比效应B.次序效应C. 晕轮效应D.确认偏差11.对信息反应不足一定程度上可以用来解释()A.价格翻转现象B.收益序列正相关C.信息不足D, 过度自信四,名词解释1. 行为金融学:是心理学、行为理论与金融分析相结合的研究方法与理论体系。

它分析人的心理、情绪以及行为对人的金融决策、金融产品的价格以及金融市场趋势的影响。

2. 框架依赖: 就是指人们会因为情境或问题表达的不同,而对同一事物表现出不同的判断或偏好(受到了表达方式的引导),从而做出不同的选择。

3.赢者诅咒: 通常指在任何形式的拍卖中,赢得拍卖品的中标者出价高于其他中标者,但可能对拍卖品估价过高,支付了超过其价值的价格,从而赢得的拍卖品的收益会低于正常收益甚至为负。

4.代表性启发: 1)人们倾向于根据样本是否代表(或者说类似于)总体来判断其出现的概率。

2)人们在不确定的情况下,会关注一个事物与另一个事物的相似性,以推断第一个事物与第二个事物发生可能的类似之处。

有时,人们假定将来的模式会与过去相似(历史会重演),并寻求熟悉的模式来作判断,并不考虑这种模式产生的原因或重复的概率。

5.后悔厌恶: 当人们作出错误决定后往往会后悔不已,感到自己的行为要承担引起损失的责任,会比损失厌恶更加痛苦。

6.易得性偏差:人们倾向于对容易获得和掌握的信息更加关注,而不是去寻找其他相关的信息。

7.封闭式基金折价之谜:是由Zweig(1973)提出的,它指封闭式基金单位份额交易的价格不等于其净资产现值。

虽然有时候基金份额同资产净值比较是溢价交易。

但是,实证表明,折价10%至20% 已经成为一种普遍的现象。

8.损失厌恶:人们对财富的减少(损失)比对财富的增加(收益)更为敏感,而且损失的痛苦要远远大于获得的快乐。

9.认知失调: 在同一时间有着两种相矛盾的想法,因而会导致产生一种不舒服的感觉。

五,简答题1,什么是行为金融学?答:行为金融学是心理学、行为理论与金融分析相结合的研究方法与理论体系。

它分析人的心理、情绪以及行为对人的金融决策、金融产品的价格以及金融市场趋势的影响。

2,为什么说套利是有限的?a)在大多数情况下,证券并没有明显的合适替代品,套利者无法进行无风险的对冲交易。

b)有时不良替代品的相对价格变动可能使情况更糟,即使能找到完全相同的替代品,看似无风险的套利,实际上风险重重。

c)套利者也还得面临其它的风险。

3,何为铆钉与调整启发法?可能会导致哪些偏差?1)定义:在判断过程中,人们通常会根据最初得到的信息设定一个判断的初始值(锚点,参考点),然后根据进一步的信息进行调整,形成比较理想的判断。

2)锚定与调整可能导致的偏差调整不充分:“价格粘性”,“货币幻觉” 倾向于高估复杂系统成功的概率和低估其失败的概率4,投资者过度自信的原因有哪些?人们对证据强度的变化高度敏感(比如代表性启发),而对证据的分量或预测有效性的变化不十分敏感1)人们对证据强度的变化高度敏感(比如代表性启发),而对证据的分量或预测有效性的变化不十分敏感。

2)问题的难度随问题难度增加,过度自信的程度也增加(源于锚定效应)。

3)知识幻觉信息量的增加会使人们认为自己预测的准确度增加,当信息的收集达到某一点时,人们预测精确度就达到了最高限度,不会再随着信息的增加而显著增加。

以后的新信息主要用来证明以前的结论而不是为了修正整个结论。

专业知识:专家比新手更加过度自信(Yates ,1990)4)控制幻觉人们经常会相信自己对某件无法控制的事情有影响力。

造成这种幻觉的原因有:主动性选择会使人们认为自己有控制力(比如自己选择彩票号码)过去出现的正面结果会比负面结果更能增强人们的控制幻觉任务熟悉程度和参与程度。

人们对一项任务越熟悉或者参与程度越深,就越能感受到自己对任务的控制力信息的掌握5,投资者在信息反馈阶段容易出现哪些认知偏差?答:(一)自我归因偏差(二)后见之明(三)损失厌恶(四)后悔厌恶(五)认知失调(六)确认偏差6,为什么频繁交易有损投资者财富?答:频繁交易对投资收益不利a)交易成本高Barber and Odean(2000):1991-1996 年,78000 个样本账户,分析周转率与投资组合汇报之间的关系。

将样本按照交易频繁程度分为五个组。

最低一组平均周转率每年为 2.4% ;最高一组250% 。

扣除手续费成本之后的净回报率表现出明显不同,差距约为7%。

b)频繁交易导致买(卖)错股票Barber and Odean 分析了一些交易账户的情况。

这些帐户开始都是空的,在 3 个星期内分别买入了不同的股票,然后他们跟踪分析这些帐户里卖出和买入股票在未来 4 个月和1 年之后的市场表现。

发现,卖出的股票在随后4 个月的平均回报为2.6%, 而他们买入的股票在随后4 个月的平均回报只有0.11%;在一年之后,卖出的股票比换入的股票的回报率要高出5.8% 。

7,过度自信的投资者经常会表现出哪些行为偏差?答:过度自信导致“事后聪明偏差”(hindsight bias )与金融市场“过度交易”(over traded)。