002729好利科技2023年三季度现金流量报告

603959百利科技2023年三季度决策水平分析报告

百利科技2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为负6,572.03万元,与2022年三季度的5,776.08万元相比,2023年三季度出现较大幅度亏损,亏损6,572.03万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2023年三季度营业利润为负6,645.51万元,与2022年三季度的5,550.31万元相比,2023年三季度出现较大幅度亏损,亏损6,645.51万元。

营业收入大幅度下降,企业也出现了较大幅度的经营亏损,企业经营形势迅速恶化。

二、成本费用分析百利科技2023年三季度成本费用总额为58,618.59万元,其中:营业成本为51,028.54万元,占成本总额的87.05%;销售费用为911.27万元,占成本总额的1.55%;管理费用为3,116.44万元,占成本总额的5.32%;财务费用为755.77万元,占成本总额的1.29%;营业税金及附加为297.25万元,占成本总额的0.51%;研发费用为2,509.31万元,占成本总额的4.28%。

2023年三季度销售费用为911.27万元,与2022年三季度的585.94万元相比有较大增长,增长55.52%。

从销售费用占销售收入比例变化情况来看,2023年三季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想。

2023年三季度管理费用为3,116.44万元,与2022年三季度的2,245.38万元相比有较大增长,增长38.79%。

2023年三季度管理费用占营业收入的比例为5.63%,与2022年三季度的2.49%相比有较大幅度的提高,提高3.14个百分点。

在营业收入大幅度下降的情况下,管理费用没有得到有效控制,致使经营业务的盈利水平大幅度下降。

要严密关注管理费用支出的合理性,努力提高其使用效率。

三、资产结构分析百利科技2023年三季度资产总额为437,179.23万元,其中流动资产为346,405.66万元,主要以合同资产、应收账款、存货为主,分别占流动资产的28.79%、21.44%和16.44%。

002729好利科技2023年三季度财务风险分析详细报告

好利科技2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为16,680.25万元,2023年三季度已经取得的短期带息负债为2,125.91万元。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有25,474.91万元的权益资金可供经营活动之用。

3.总资金需求该企业资金富裕,富裕8,794.66万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为14,329.81万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是18,008.74万元,实际已经取得的短期带息负债为2,125.91万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为16,169.27万元,企业有能力在3年之内偿还的贷款总规模为17,089万元,在5年之内偿还的贷款总规模为18,928.47万元,当前实际的带息负债合计为5,432.33万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该企业负债率低,发生资金链断裂的风险极小。

资金链断裂风险等级为0级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供28,884.14万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为16,556.34万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款增加3,661.57万元,预付款项减少1,133.52万元,存货减少688.8万元,其他流动资产减少713.91万元,共计增加1,125.34万元。

应付账款减少2,868.47万元,预收款项减少4.43万元,应付职工薪酬增加69.62万元,应交税费减少585.94万元,一年内到期的非流动负债增加94.66万元,其他流动负债减少3.69万元,共计减少3,298.26万元。

002096易普力2023年三季度现金流量报告

易普力2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为162,153.46万元,与2022年三季度的81,539.15万元相比有较大增长,增长98.87%。

企业通过销售商品、提供劳务所收到的现金为154,408.73万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的95.22%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加12,915.59万元。

二、现金流出结构分析2023年三季度现金流出为168,016.31万元,与2022年三季度的77,513.78万元相比成倍增长,增长1.17倍。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的36.45%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收到其他与经营活动有关的现金;收到的税费返还;取得投资收益收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金;支付的各项税费。

四、现金流动的协调性评价2023年三季度易普力投资活动需要资金10,093.06万元;经营活动创造资金12,915.59万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度易普力筹资活动需要净支付资金8,685.39万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负5,967.28万元,与2022年三季度的4,192.86万元相比,2023年三季度出现现金净亏空,亏空5,967.28万元。

2023年三季度经营活动产生的现金流量净额为12,915.59万元,与2022年三季度的16,418.38万元相比有较大幅度下降,下降21.33%。

002729好利科技2023年三季度经营风险报告

好利科技2023年三季度经营风险报告一、经营风险分析1、经营风险好利科技2023年三季度盈亏平衡点的营业收入为4,855.7万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为27.46%,表示企业当期经营业务收入下降只要不超过1,837.89万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险从资本结构和资金成本来看,好利科技2023年三季度的带息负债为5,432.33万元,企业的财务风险系数为1.06。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供28,884.14万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)长期投资484.08 -19.29 768.37 58.73 465.5 -39.422、营运资本变化情况2023年三季度营运资本为28,884.14万元,与2022年三季度的18,599.86万元相比有较大增长,增长55.29%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供16,556.34万元的流动资金。

而企业投融资活动保证了企业经营活动的资金需求,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)存货5,212.56 29.65 6,183 18.62 5,494.2 -11.14 应收账款6,536.53 58.43 7,694.14 17.71 11,355.71 47.59 其他应收款0 - 0 - 0 - 预付账款303.44 -50.48 1,482.96 388.72 349.44 -76.44 其他经营性资产7,577.89 254.71 6,866.95 -9.38 5,201.33 -24.26 合计19,630.41 80.17 22,227.05 13.23 22,400.68 0.78经营性负债增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款3,051.61 23.29 2,868.47 -6 0 -100 其他应付款0 - 0 - 0 - 预收货款104.28 21.87 96.63 -7.33 92.2 -4.58 应付职工薪酬639.89 12.24 762.15 19.11 831.77 9.13 应付股利0 - 0 - 0 - 应交税金307 28.45 798.97 160.25 213.02 -73.34 其他经营性负债338 -15.47 3,446.63 919.72 4,707.34 36.58 合计4,440.77 17.8 7,972.85 79.54 5,844.34 -26.74、营运资金需求的变化2023年三季度营运资金需求为16,556.34万元,与2022年三季度的14,254.2万元相比有较大增长,增长16.15%。

002280联络互动2023年三季度现金流量报告

联络互动2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为288,502.1万元,与2022年三季度的304,455.93万元相比有所下降,下降5.24%。

企业通过销售商品、提供劳务所收到的现金为238,025.35万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的82.5%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加11,941.48万元。

二、现金流出结构分析2023年三季度现金流出为262,078.46万元,与2022年三季度的328,550.23万元相比有较大幅度下降,下降20.23%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的74.71%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度减少,经营活动现金流入的稳定性明显下降。

2023年三季度,工资性支出有所减少,企业现金流出的刚性有所下降。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;收到其他与经营活动有关的现金;收到其他与筹资活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;偿还债务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金。

四、现金流动的协调性评价2023年三季度联络互动投资活动收回资金37,228.48万元;经营活动创造资金11,941.48万元。

2023年三季度联络互动筹资活动需要净支付资金22,746.31万元,经营活动和投资活动所提供的资金满足了投融资活动对资金的需要。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

五、现金流量的变化2022年三季度现金净亏空18,975.27万元,2023年三季度扭亏为盈,现金净增加25,090万元。

2022年三季度经营活动现金净亏空2,171.69万元,2023年三季度扭亏为盈,现金净增加11,941.48万元。

002892科力尔2023年三季度现金流量报告

科力尔2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为51,872.54万元,与2022年三季度的33,383.23万元相比有较大增长,增长55.39%。

企业通过销售商品、提供劳务所收到的现金为27,317.81万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的52.66%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加8,146.33万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的41.25%。

但企业收回投资和变卖资产的目的主要是为了偿还到期债务。

二、现金流出结构分析2023年三季度现金流出为39,132.84万元,与2022年三季度的24,088.93万元相比有较大增长,增长62.45%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的31.84%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;收到的税费返还;收到其他与经营活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;支付给职工以及为职工支付的现金;偿还债务支付的现金。

四、现金流动的协调性评价2023年三季度科力尔投资活动收回资金10,784.29万元;经营活动创造资金8,146.33万元。

2023年三季度科力尔筹资活动需要净支付资金6,190.91万元,经营活动和投资活动所提供的资金满足了投融资活动对资金的需要。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为12,689.96万元,与2022年三季度的9,494.82万元相比有较大增长,增长33.65%。

300829金丹科技2023年三季度现金流量报告

金丹科技2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为119,234.71万元,与2022年三季度的55,105.95万元相比成倍增长,增长1.16倍。

企业通过销售商品、提供劳务所收到的现金为36,569.12万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的30.67%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加2,362.26万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的8.39%。

这部分新增借款已全部用于长期性投资活动。

二、现金流出结构分析2023年三季度现金流出为79,329.47万元,与2022年三季度的50,957.04万元相比有较大增长,增长55.68%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的38.61%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所减少,经营活动现金流入的稳定性下降。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:收到其他与筹资活动有关的现金;销售商品、提供劳务收到的现金;取得借款收到的现金;收到其他与经营活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;投资支付的现金;偿还债务支付的现金;支付的其他与经营活动有关的现金。

四、现金流动的协调性评价2023年三季度金丹科技投资活动需要资金23,902.57万元;经营活动创造资金2,362.26万元。

投资活动所需要的资金不能被经营活动所创造的现金满足,还需要企业筹集资金。

2023年三季度金丹科技筹资活动产生的现金流量净额为61,445.54万元。

满足了投资活动的资金缺口。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为39,935.33万元,与2022年三季度的4,279.35万元相比成倍增长,增长8.33倍。

603217元利科技2023年三季度行业比较分析报告

元利科技2023年三季度行业比较分析报告一、总评价得分68分,结论一般二、详细报告(一)盈利能力状况得分86分,结论良好元利科技2023年三季度净资产收益率(%)为7.46%,高于行业平均值6.5%,低于行业良好值9.3%。

总资产报酬率(%)为7.18%,高于行业优秀值6.9%。

销售(营业)利润率(%)为11.23%,高于行业平均值4.7%,低于行业良好值11.3%。

成本费用利润率(%)为12.4%,高于行业良好值10.1%,低于行业最优值13.9%。

资本收益率(%)为109.7%,高于行业优秀值19.2%。

盈利能力状况(二)营运能力状况得分52分,结论一般元利科技2023年三季度总资产周转率(次)为0.64次,低于行业平均值0.7次,高于行业较差值0.4次。

应收账款周转率(次)为17.82次,高于行业良好值14.2次,低于行业最优值18.4次。

流动资产周转率(次)为0.99次,低于行业较差值1.3次,高于行业极差值0.6次。

资产现金回收率(%)为-0.83%,低于行业较差值0.3%,高于行业极差值-3.2%。

存货周转率(次)为5.65次,低于行业平均值7.5次,高于行业较差值4.9次。

营运能力状况(三)偿债能力状况得分85分,结论良好元利科技2023年三季度资产负债率(%)为18.09%,优于行业优秀值48.6%。

已获利息倍数为2567.11,高于行业优秀值6.8。

速动比率(%)为325.95%,高于行业优秀值123.1%。

现金流动负债比率(%)为-1.21%,低于行业极差值-0.6%。

带息负债比率(%)为14.69%,优于行业优秀值32.8%。

偿债能力状况(四)发展能力状况得分49分,结论较差元利科技2023年三季度销售(营业)增长率(%)为-6.28%,低于行业较差值-5.2%,高于行业极差值-16.4%。

资本保值增值率(%)为106.71%,高于行业平均值104.3%,低于行业良好值108.7%。

002850科达利2023年三季度现金流量报告

科达利2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为550,685.76万元,与2022年三季度的372,279.22万元相比有较大增长,增长47.92%。

当期吸收新增出资人投资359,702.75万元,它是企业当期现金流入的最主要来源,占企业当期现金流入总额的65.32%,企业的经营实力明显增强。

销售商品、提供劳务收到的现金为143,602.21万元,约占企业当期现金流入总额的26.08%。

但企业当期经营活动现金流出大于经营活动现金流入,经营业务自身不能实现现金收支平衡。

二、现金流出结构分析2023年三季度现金流出为390,812.82万元,与2022年三季度的324,479.27万元相比有较大增长,增长20.44%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的35.02%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:吸收投资收到的现金;销售商品、提供劳务收到的现金;收回投资收到的现金;收到其他与经营活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;投资支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年三季度科达利投资活动需要资金124,069.29万元;经营活动需要资金53,788.48万元。

企业经营活动和投资活动均需要投入资金。

筹资活动所筹集的资金能够满足投资和经营活动的资金需求。

2023年三季度科达利筹资活动产生的现金流量净额为337,730.7万元。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为159,842.65万元,与2022年三季度的47,864.84万元相比成倍增长,增长2.34倍。

002009天奇股份2023年三季度现金流量报告

天奇股份2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为157,172.83万元,与2022年三季度的167,670.36万元相比有所下降,下降6.26%。

企业通过销售商品、提供劳务所收到的现金为78,427.25万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的49.9%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加130.07万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的22.64%。

二、现金流出结构分析2023年三季度现金流出为140,187.19万元,与2022年三季度的174,102.65万元相比有较大幅度下降,下降19.48%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的45.23%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度减少,经营活动现金流入的稳定性明显下降。

2023年三季度,工资性支出有所减少,企业现金流出的刚性有所下降。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;取得借款收到的现金;吸收投资收到的现金;处置子公司及其他经营单位收到的现金净额。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;偿还债务支付的现金;支付的其他与经营活动有关的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年三季度天奇股份投资活动收回资金3,050.27万元;经营活动创造资金130.07万元。

2023年三季度天奇股份筹资活动产生的现金流量净额为13,805.3万元。

五、现金流量的变化2022年三季度现金净亏空6,751万元,2023年三季度扭亏为盈,现金净增加16,947.32万元。

2022年三季度经营活动现金净亏空3,652.89万元,2023年三季度扭亏为盈,现金净增加130.07万元。

688625呈和科技2023年三季度现金流量报告

呈和科技2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为145,873.97万元,与2022年三季度的99,421.81万元相比有较大增长,增长46.72%。

企业当期新增借款总额为55,367.5万元,它是企业当期现金流入的最大项目,占企业当期现金流入总额的37.96%。

企业当期经营活动不能实现现金收支平衡,需要依靠举债活动维持。

销售商品、提供劳务收到的现金为49,278.16万元,约占企业当期现金流入总额的33.78%。

但企业当期经营活动现金流出大于经营活动现金流入,经营业务自身不能实现现金收支平衡。

二、现金流出结构分析2023年三季度现金流出为157,094.08万元,与2022年三季度的100,106.15万元相比有较大增长,增长56.93%。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为投资所支付的现金,占现金流出总额的40.42%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年三季度,工资性支出有所减少,企业现金流出的刚性有所下降。

2023年三季度,现金流入项目从大到小依次是:取得借款收到的现金;销售商品、提供劳务收到的现金;收回投资收到的现金;收到其他与经营活动有关的现金。

现金流出项目从大到小依次是:投资支付的现金;购买商品、接受劳务支付的现金;偿还债务支付的现金;分配股利、利润或偿付利息支付的现金。

四、现金流动的协调性评价2023年三季度呈和科技投资活动需要资金27,468.26万元;经营活动需要资金2,276.76万元。

企业经营活动和投资活动均需要投入资金。

导致当年企业的现金流量净额为-11,253.08万元。

2023年三季度呈和科技筹资活动产生的现金流量净额为18,524.91万元。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负11,253.08万元,与2022年三季度负677.69万元相比现金净亏空成倍增加,增加1560.50%。

603217元利科技2023年三季度经营风险报告

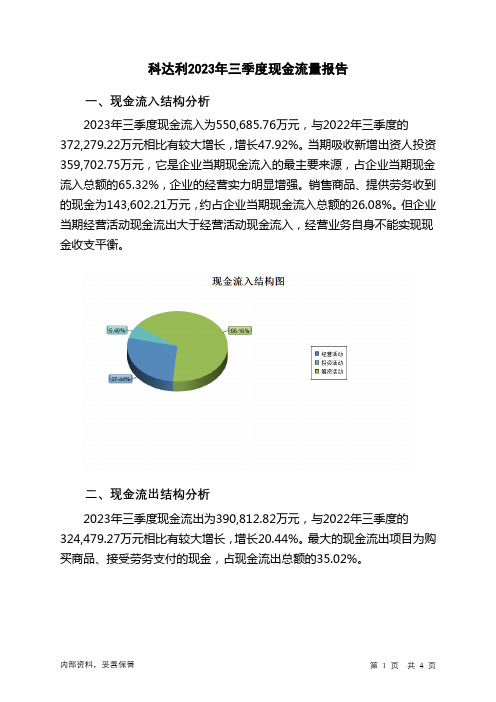

元利科技2023年三季度经营风险报告一、经营风险分析1、经营风险元利科技2023年三季度盈亏平衡点的营业收入为11,212.93万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为81.05%,表示企业当期经营业务收入下降只要不超过47,960.75万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,元利科技2023年三季度的带息负债为10,035.18万元,企业的财务风险系数为1.03。

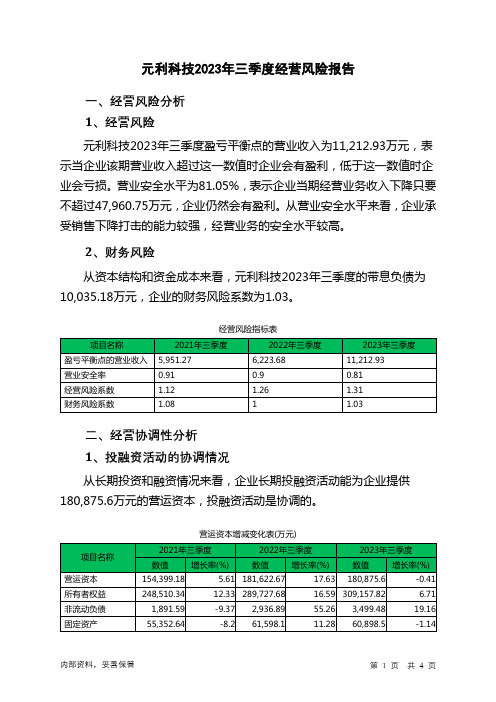

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供180,875.6万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)长期投资0 - 8,330.61 - 8,163.54 -2.012、营运资本变化情况2023年三季度营运资本为180,875.6万元,与2022年三季度的181,622.67万元相比变化不大,变化幅度为0.41%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供22,943.95万元的流动资金。

而企业投融资活动保证了企业经营活动的资金需求,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)存货30,546.87 72.08 36,046.71 18 34,462.75 -4.39 应收账款17,673.28 101.15 16,172.62 -8.49 13,119.81 -18.88 其他应收款0 - 0 - 0 - 预付账款3,819.3 69.67 3,987.66 4.41 3,240.19 -18.74 其他经营性资产87,856.83 -21.58 39,035.86 -55.57 26,919 -31.04 合计139,896.28 -0.66 95,242.86 -31.92 77,741.75 -18.38经营性负债增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款29,816.62 90.88 12,554.44 -57.89 0 -100 其他应付款0 - 0 - 0 - 预收货款0 - 0 - 0 - 应付职工薪酬935 77.36 1,067.77 14.2 1,261.13 18.11 应付股利0 - 0 - 0 - 应交税金1,965 66.13 4,145.57 110.97 2,057.52 -50.37 其他经营性负债2,626.45 175.56 25,216.52 860.1 51,479.15 104.15 合计35,343.06 93.3 42,984.3 21.62 54,797.8 27.484、营运资金需求的变化2023年三季度营运资金需求为22,943.95万元,与2022年三季度的52,258.56万元相比有较大幅度下降,下降56.1%。

603859能科科技2023年三季度现金流量报告

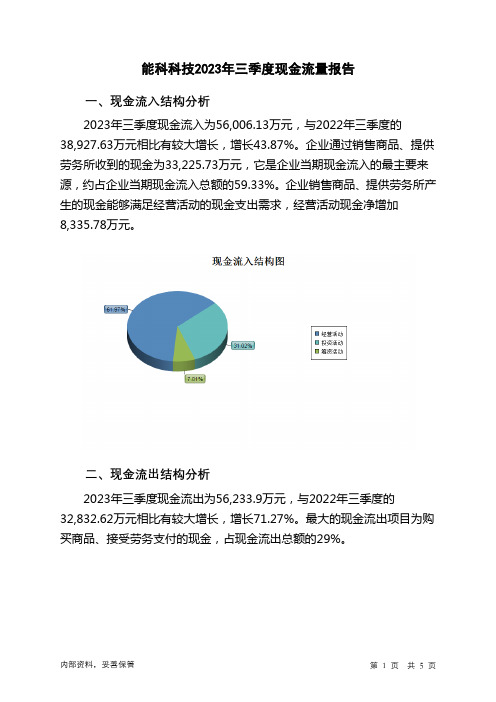

能科科技2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为56,006.13万元,与2022年三季度的38,927.63万元相比有较大增长,增长43.87%。

企业通过销售商品、提供劳务所收到的现金为33,225.73万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的59.33%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加8,335.78万元。

二、现金流出结构分析2023年三季度现金流出为56,233.9万元,与2022年三季度的32,832.62万元相比有较大增长,增长71.27%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的29%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收到其他与投资活动有关的现金;收到其他与筹资活动有关的现金;收到其他与经营活动有关的现金。

现金流出项目从大到小依次是:支付的其他与投资活动有关的现金;购买商品、接受劳务支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;支付给职工以及为职工支付的现金。

四、现金流动的协调性评价2023年三季度能科科技投资活动需要资金8,164.03万元;经营活动创造资金8,335.78万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度能科科技筹资活动需要净支付资金399.52万元,总体来看,当期经营、投资、融资活动使企业的现金净流量减少。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负336.31万元,与2022年三季度的6,419.94万元相比,2023年三季度出现现金净亏空,亏空336.31万元。

603629利通电子2023年三季度财务分析结论报告

利通电子2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为229.25万元,与2022年三季度的2,662.67万元相比有较大幅度下降,下降91.39%。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2023年三季度营业成本为40,752.49万元,与2022年三季度的33,376.7万元相比有较大增长,增长22.1%。

2023年三季度销售费用为731.37万元,与2022年三季度的1,107.63万元相比有较大幅度下降,下降33.97%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业销售形势大幅度改善。

2023年三季度管理费用为3,855.49万元,与2022年三季度的3,216.26万元相比有较大增长,增长19.88%。

2023年三季度管理费用占营业收入的比例为8.21%,与2022年三季度的7.62%相比有所提高,提高0.59个百分点。

管理费用占营业收入的比例有所提高,但营业利润却大幅度下降,管理费用的增长并不合理。

2023年三季度财务费用为410.74万元,与2022年三季度的346.79万元相比有较大增长,增长18.44%。

三、资产结构分析2023年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2022年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,利通电子2023年三季度是有现金支付能力的,其现金支付能力为22,871.08万元。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

603203快克智能2023年三季度现金流量报告

快克智能2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为126,913.24万元,与2022年三季度的49,499.86万元相比成倍增长,增长1.56倍。

企业的主要现金来源项目是收回投资所收到的现金,占企业当期现金流入总额的80.93%。

企业处于投资结构大调整阶段。

企业投资结构的调整并没有对当期的经营活动带来负面影响。

二、现金流出结构分析2023年三季度现金流出为148,119.91万元,与2022年三季度的48,996.16万元相比成倍增长,增长2.02倍。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为投资所支付的现金,占现金流出总额的86.36%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:收回投资收到的现金;销售商品、提供劳务收到的现金;吸收投资收到的现金;取得投资收益收到的现金。

现金流出项目从大到小依次是:投资支付的现金;购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;支付的各项税费。

四、现金流动的协调性评价2023年三季度快克智能投资活动需要资金25,157.23万元;经营活动创造资金2,953.45万元。

投资活动所需要的资金不能被经营活动所创造的现金满足,还需要企业筹集资金。

2023年三季度快克智能筹资活动产生的现金流量净额为997.1万元。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为负21,193.59万元,与2022年三季度的2,573.79万元相比,2023年三季度出现现金净亏空,亏空21,193.59万元。

2023年三季度经营活动产生的现金流量净额为2,953.45万元,与2022年三季度的2,514.58万元相比有较大增长,增长17.45%。

600228返利科技2023年三季度经营风险报告

返利科技2023年三季度经营风险报告一、经营风险分析1、经营风险返利科技2023年三季度盈亏平衡点的营业收入为4,660.26万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为23.48%,表示企业当期经营业务收入下降只要不超过1,430.1万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供40,335.17万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)2、营运资本变化情况2023年三季度营运资本为40,335.17万元,与2022年三季度的82,609.45万元相比有较大幅度下降,下降51.17%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,需要企业提供2,193.98万元的流动资金。

而企业投融资活动保证了企业经营活动的资金需求,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)存货0 -100 0 - 0 - 应收账款9,224.3 536.8 8,784.27 -4.77 9,606.36 9.36 其他应收款0 - 0 - 0 - 预付账款2,908.69 142.25 952.88 -67.24 500.82 -47.44 其他经营性资产3,519.82 11.24 51,932.14 1,375.42 8,727.6 -83.19 合计15,652.81 114.5 61,669.29 293.98 18,834.78 -69.46经营性负债增减变化表(万元)项目名称2021年三季度2022年三季度2023年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)应付账款9,575.85 284.75 5,352.45 -44.1 0 -100 其他应付款0 - 0 - 0 - 预收货款0 - 0 - 0 - 应付职工薪酬1,094.52 47.78 799.37 -26.97 627.78 -21.47 应付股利0 - 0 - 0 - 应交税金675.55 7.79 712.39 5.45 1,194.26 67.64 其他经营性负债57,125.68 1,273.11 11,020.81 -80.71 14,818.77 34.46 合计68,471.61 754.13 17,885.02 -73.88 16,640.81 -6.964、营运资金需求的变化2023年三季度营运资金需求为2,193.98万元,与2022年三季度的43,784.27万元相比有较大幅度下降,下降94.99%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

好利科技2023年三季度现金流量报告

一、现金流入结构分析

2023年三季度现金流入为10,690.93万元,与2022年三季度的

9,708.65万元相比有较大增长,增长10.12%。

企业通过销售商品、提供劳务所收到的现金为5,767.73万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的53.95%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加850.44万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的42.35%。

但企业收回投资和变卖资产的目的主要是为了偿还到期债务。

二、现金流出结构分析

2023年三季度现金流出为6,670.77万元,与2022年三季度的11,843.8万元相比有较大幅度下降,下降43.68%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的38.99%。

三、现金流动的稳定性分析

2023年三季度,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;收到其他与经营活动有关的现金;取得投资收益收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;偿还债务支付的现金;支付的其他与经营活动有关的现金。

四、现金流动的协调性评价

2023年三季度好利科技投资活动收回资金4,261.75万元;经营活动创造资金850.44万元。

2023年三季度好利科技筹资活动需要净支付资金1,092.03万元,经营活动和投资活动所提供的资金满足了投融资活动对资金的需要。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

五、现金流量的变化

2022年三季度现金净亏空2,005.42万元,2023年三季度扭亏为盈,现金净增加4,005.02万元。

2023年三季度经营活动产生的现金流量净额为850.44万元,与2022年三季度的498.77万元相比有较大增长,增长70.51%。

2023年三季度投资活动净收回现金4,261.75万元,2022年三季度投资活动现金净支出2,115.99万元。

2023年三季度筹资活动产生的现金流量净额为负1,092.03万元,与2022年三季度负517.93万元相比资金流出成倍增加,增加110.84%。

六、现金流量的充足性评价

从当期经营活动创造的现金流量来看,企业依靠经营活动创造的现金来偿还有息债务约需要1.6年,当前企业债务偿还率为74.74%,如果按照本期债务偿还速度,则还债期为1.34年。

从近三年情况来看,企业经营活动产生的现金流量净额不能满足购建固定资产、无形资产和其他长期资产所支付的现金、存货投资与分配股利、利润或偿付利息所支付的现金的需要,这些支出的满足还需要依靠外部融资解决。

现金偿债能力指标

注释:

1.现金流动负债比=现金及现金等价物净增加额/流动负债合计

2.经营偿债能力=经营活动产生的现金流量净额/负债总额

3.现金流动资产比=现金及现金等价物净增加额/流动资产合计

4.经营还债期=带息负债/经营活动产生的现金流量净额

5.债务偿还率=偿还债务支付的现金/带息负债

七、现金流动的有效性评价

从现金的盈利情况来看,经营活动产生的现金流量净额占营业收入的

12.71%。

表明企业经营活动创造现金的能力较强,造血功能较强。

2023年三季度销售现金收益率为12.71%,与2022年三季度的8.21%相比有所提高,提高4.49个百分点。

经营活动的造血功能趋于加强。

2023年三季度资产现金报酬率为26.64%,2022年三季度为-13.24%。

从变化情况来看,企业2023年三季度资产现金报酬率明显提高。

现金盈利能力指标

注释:

1.销售现金收益率=经营活动产生的现金流量净额/营业收入

2.资产现金报酬率=现金及现金等价物净增加额/资产总计

3.收益净现率=经营活动产生的现金流量净额/净利润

4.资本现金收益率= 现金及现金等价物净增加额/所有者权益

从经营活动现金流入情况来看,好利科技2023年三季度销售活动回收现金的能力较强,销售含金量较高。

2023年三季度销售收现率为86.17%,与2022年三季度的92.51%相比有较大幅度的降低,降低6.34个百分点。

从变化情况来看,企业2023年三季度的销售收现能力有较大幅度的下降。

八、自由现金流量分析

通过企业的经营努力,2023年三季度创造的自由现金流量为919.73万元。

2023年三季度经营活动使企业可支配的自由现金流量为850.44万元。

当期经营活动使企业可支配的现金降低,企业现金管理效率下降。

(注:报告中使用的分析参数为2023年三季度行业分析参数)。