可口可乐公司股票估价

低估的10只低价股票有哪些

低估的10只低价股票有哪些

在股市中,低价股票通常是指股价相对较低的股票,具有较高的投资潜力。

以下是10只被认为是低估的低价股票的例子:

1. 中国石化(股票代码:SNP):中国石化是中国最大的石油化工公司之一,具有强大的垂直整合能力和稳定的盈利能力。

2. 贝蒂斯(股票代码:BTS):贝蒂斯是一家西班牙的零售企业,拥有广泛的产品线和稳定的客户基础。

3. 中芯国际(股票代码:SMICY):中芯国际是中国最大的半导体制造企业之一,从事芯片设计和制造,在国内外市场上具有很大的增长潜力。

4. 日本SNP(股票代码:SMEBF):日本SNP是一家日本的著名零售企业,拥有国际品牌和稳定的收益。

5. 昆仑盛(股票代码:KUNUF):昆仑盛是一家中国的保险公司,具有庞大的投资组合和强大的资本实力。

6. 墨水(股票代码:INKW):墨水是一家创新科技公司,专注于研发和生产高品质的3D打印产品。

7. 金华国际(股票代码:JHIUF):金华国际是一家香港的大型房地产开发商,拥有多个项目和稳定的租金收益。

8. 青岛啤酒(股票代码:QDADF):青岛啤酒是中国最大的

啤酒生产商之一,拥有广泛的分销网络和稳定的市场份额。

9. 爱思弗(股票代码:LGYV):爱思弗是一家美国的生物技

术公司,专注于研发创新的医药产品。

10. 青岛海尔(股票代码:QINGF):青岛海尔是中国最大的

家电制造商之一,具有世界范围内的品牌影响力和稳定的市场份额。

需要注意的是,以上股票仅为示例,并不构成投资建议。

在进行股票投资前,应该详细研究和评估个股的基本面和市场走势,以及自身的风险承受能力。

巴菲特经典投资案例 pdf

巴菲特经典投资案例 pdf篇一:附巴菲特推荐的十本书附巴菲特推荐的十本书:1、《聪明的投资者》(格雷厄姆著)。

格雷厄姆专门为业余投资者所著,巴菲特称之为“有史以来最伟大的投资著作”。

2、《穷光蛋查理年鉴》(富兰克林著)(一个不幸的灵魂去年问查理:“如果感受不到阅读本书的喜悦,该怎么办?”他得到的芒格式的回答——“没问题,请把这本书赠给更有智慧的人。

)3、《怎样选择成长股》(费舍尔著)。

巴菲特称自己的投资策略是“85的格雷厄姆和15的费舍尔”。

他说:“运用费舍尔的技巧,可以了解这一行……有助于做出一个聪明的投资决定”。

4、《学以致富》(彼得·林奇著)(如果好他给自己的孙子送生日礼物,《学以致富》是最好不过的了。

)5、《证券分析》(格雷厄姆多德著)。

格雷厄姆的经典名著,专业投资者必读之书,巴菲特认为每一个投资者都应该阅读此书十遍以上。

6、《杰克·韦尔奇自传》(杰克·韦尔奇著)(韦尔奇是管理界中的“老虎伍兹”,所有CEO都想效仿他。

他们虽然赶不上他,但是如果仔细聆听他所说的话,就能更接近他一些。

)7、《赢》(杰克·韦尔奇著)。

(有了《赢》,再也不需要其他管理著作了。

)8、《寻找智慧——从达尔文到芒格〉〉》(Reter Bevelin著)9、《客户的游艇在哪里》(Fred Schweb著)(这是以投资为主题出版过的书中最好的一本,它睿智地阐释了关于投资主题的许多真知灼见。

)10、《巴菲特致股东的信:股份公司教程》。

本书搜集整理了20多年巴菲特致股东的信中的精华段落,巴菲特认为此书是整理其投资哲学的一流工作。

篇二:巴菲特经典投资可口可乐巴菲特经典投资-可口可乐(2021-09-21 20:50:13)分类:投资经典文摘巴菲特是如何估价可口可乐的可口可乐股价走势图时间价格市盈率现金流净资产每股收益可口可乐 1988年 5.22 14.5倍 12倍1.07 36美分1988年可口可乐公司股票每股收益0.36元、净资产1.07元,巴菲特买入价为5.22元,买入市盈率为14.5倍,市净率4.88倍。

可口可乐价值分析

可口可乐(KO):巴菲特价值投资极致代表一、巴菲特与可口可乐2019年12月9日,是可口可乐公司上市100周年。

1919年价值40美元的单支股票现在的价值早已超出1,800万美元。

自1920年以来,可口可乐一直支付季度股息,并在过去的55年里逐年提高。

可口可乐素来享有“股息之王”的美誉,投资价值长盛不衰。

追溯巴菲特与可口可乐的关系,最早是他的童年,5岁的他第一次喝到可口可乐,然而童年就早已展现企业思维的他,在喝到可口可乐不久后便花25美分批发六罐可乐,然后以5美分一个的价钱卖出去,那个时候的巴菲特仅有5岁。

二、不能忽略的成长如果仅仅从一堆静态的数据,就能判断好公司与好股票,那巴菲特就不是巴菲特。

1988年巴菲特仔细研究了可口可乐过去年报。

他发现这个卖糖水的公司,其毛利率高达80%以上。

这家公司未来的成功取决于它能向全世界卖出多少份可乐,数量越多,赚钱越多。

他发现在过去80年里面,没有一年其销量不是增加的!下表为:1988-2019年可口可乐营业收入与净利润情况(备注:2019年营业收入与净利润为预估值)我们可以看到,1988年之后可口可乐的营业收入具有显著的增加。

在2011年左右到达顶峰。

净利润也一路走高。

巴菲特1988年买入可口可乐股票5.93亿美元,1989年大幅增持近一倍,总投资增至10.24亿美元。

1991年就升值到37.43亿美元,2年涨了2.66倍,连巴菲特也大感意外。

1994年巴菲特继续增持,总投资达到13亿美元,至1998年底,巴菲特在可口可乐的持股市值为134亿,10年里增长了约11倍,年均复合收益率约27%。

到2016年底,除去股息后,巴菲特已经赚了超过150亿美元。

这是巴菲特最传奇最成功的股票投资案例之一。

三、“护城河”分析1、产品特性角度,可口可乐的护城河来自其神秘配方。

配方是可口可乐公司最大的秘密,据说世界上只有三个人知道其配方。

其酸酸甜甜的口感,具备轻微的成瘾性。

诱使消费者重复地消费。

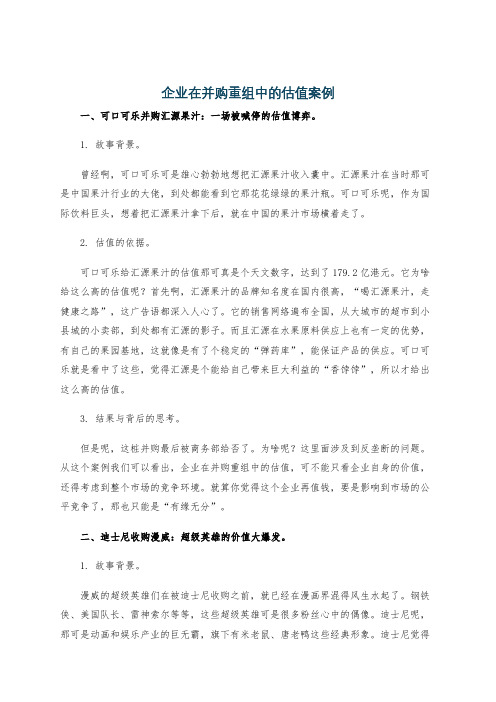

企业在并购重组中的估值案例

企业在并购重组中的估值案例一、可口可乐并购汇源果汁:一场被喊停的估值博弈。

1. 故事背景。

曾经啊,可口可乐可是雄心勃勃地想把汇源果汁收入囊中。

汇源果汁在当时那可是中国果汁行业的大佬,到处都能看到它那花花绿绿的果汁瓶。

可口可乐呢,作为国际饮料巨头,想着把汇源果汁拿下后,就在中国的果汁市场横着走了。

2. 估值的依据。

可口可乐给汇源果汁的估值那可真是个天文数字,达到了179.2亿港元。

它为啥给这么高的估值呢?首先啊,汇源果汁的品牌知名度在国内很高,“喝汇源果汁,走健康之路”,这广告语都深入人心了。

它的销售网络遍布全国,从大城市的超市到小县城的小卖部,到处都有汇源的影子。

而且汇源在水果原料供应上也有一定的优势,有自己的果园基地,这就像是有了个稳定的“弹药库”,能保证产品的供应。

可口可乐就是看中了这些,觉得汇源是个能给自己带来巨大利益的“香饽饽”,所以才给出这么高的估值。

3. 结果与背后的思考。

但是呢,这桩并购最后被商务部给否了。

为啥呢?这里面涉及到反垄断的问题。

从这个案例我们可以看出,企业在并购重组中的估值,可不能只看企业自身的价值,还得考虑到整个市场的竞争环境。

就算你觉得这个企业再值钱,要是影响到市场的公平竞争了,那也只能是“有缘无分”。

二、迪士尼收购漫威:超级英雄的价值大爆发。

1. 故事背景。

漫威的超级英雄们在被迪士尼收购之前,就已经在漫画界混得风生水起了。

钢铁侠、美国队长、雷神索尔等等,这些超级英雄可是很多粉丝心中的偶像。

迪士尼呢,那可是动画和娱乐产业的巨无霸,旗下有米老鼠、唐老鸭这些经典形象。

迪士尼觉得漫威的超级英雄有着无限的潜力,要是把他们纳入自己的大家庭,肯定能创造更多的财富。

2. 估值的依据。

迪士尼给漫威的估值是40亿美元。

这40亿美元可没白花。

漫威的超级英雄们有庞大的粉丝基础,光是那些漫迷们就是一个巨大的消费群体。

而且漫威的电影改编权那可是一座金矿,每一部超级英雄电影在全球都能收获高额的票房。

可口可乐资产负债表分析动态

Part 4 第一题的分析

可口可乐 Coca-cola

1、现金数额

该资产负债表 9 月份的现金 总额为 635.86 亿美元,而 6 月份的现金总额为 679.48 亿美元,由此可以 看出可口可乐公司近期的现 金总额有所减少,且减少值 为 43.62 亿美元。

Part 5 第二题的分析

2、比较负债金额与所有者权益金额,并评价

5、从现金比率来看,现金流动比率较高, 企业流动资产未能的到合理运用,而现金类资 产获利能力低,企业机会成本增加,企业即时 付现能力高。但到 2018 年,现金比率下降,流 动比率与速度比率也下降,短期偿债能力弱。

6 、累积少数股东权益增加幅度大, 股东累积权益降幅较小。权益总额变化不 大,股票面值降幅很大。公司应及时调整 经营策略,维持公司的正长运行。

2018.6.30 694.17 183.23 3.788517164

2018.9.30 666.99 182.64 3.651938239

600

500 400 300 200 100 0 2017.9.30 2017.12.31 2018.3.31 2018.6.30 2018.9.30 负债总额 所有者权益 产权比率

297.92亿

311.82亿

324.71亿

拨备风--

--

递延所得税负债

25.00亿

25.89亿

23.14亿

25.22亿

43.13亿

其他负债 合计总负债

72.46亿 666.99亿

73.67亿 694.17亿

80.79亿 716.65亿

80.21亿 689.19亿

39.46亿 683.63亿

可口可乐公司资产负债表

股东权益合计 非股权储备 182.64亿 -183.23亿 -196.10亿 -170.72亿 -221.19亿 --

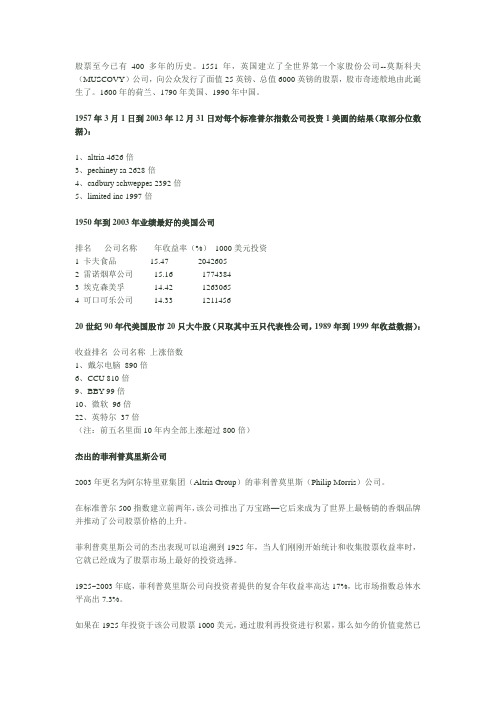

全球股市历史数据

股票至今已有400多年的历史。

1551年,英国建立了全世界第一个家股份公司--莫斯科夫(MUSCOVY)公司,向公众发行了面值25英镑、总值6000英镑的股票,股市奇迹般地由此诞生了。

1600年的荷兰、1790年美国、1990年中国。

1957年3月1日到2003年12月31日对每个标准普尔指数公司投资1美圆的结果(取部分位数据):1、altria 4626倍3、pechiney sa 2628倍4、cadbury schweppes 2392倍5、limited inc 1997倍1950年到2003年业绩最好的美国公司排名公司名称年收益率(%) 1000美元投资1 卡夫食品 15.47 20426052 雷诺烟草公司 15.16 17743843 埃克森美孚14.42 12630654 可口可乐公司 14.33 121145620世纪90年代美国股市20只大牛股(只取其中五只代表性公司,1989年到1999年收益数据):收益排名公司名称上涨倍数1、戴尔电脑890倍6、CCU 810倍9、BBY 99倍10、微软96倍22、英特尔37倍(注:前五名里面10年内全部上涨超过800倍)杰出的菲利普莫里斯公司2003年更名为阿尔特里亚集团(Altria Group)的菲利普莫里斯(Philip Morris)公司。

在标准普尔500指数建立前两年,该公司推出了万宝路—它后来成为了世界上最畅销的香烟品牌并推动了公司股票价格的上升。

菲利普莫里斯公司的杰出表现可以追溯到1925年,当人们刚刚开始统计和收集股票收益率时,它就已经成为了股票市场上最好的投资选择。

1925~2003年底,菲利普莫里斯公司向投资者提供的复合年收益率高达17%,比市场指数总体水平高出7.3%。

如果在1925年投资于该公司股票1000美元,通过股利再投资进行积累,那么如今的价值竟然已经超过2.5亿美元!中国股票历史最高回报率数据(只取部分股票,截止到07年春):飞乐音响(600651),相比1990年底的上市价格,上涨超过520倍;爱使股份(600652),相比1990年底的上市价格,上涨超过463倍;深万科A(000002),相比1991年的上市价格,上涨超过454倍;方正科技(600601),相比1990年底的上市价格,上涨超过431倍;国电电力(600795),相比1997年的上市价格,上涨超过340倍;申华控股(600653),相比1990年底的上市价格,上涨超过327倍;福耀玻璃(600660),相比1993年中的上市价格,上涨超过302倍。

证券投资的经典案例

证券投资的经典案例证券投资的经典案例之一是沃伦·巴菲特的伯克希尔·哈撒韦公司(Berkshire Hathaway)投资案例。

伯克希尔·哈撒韦公司是由美国著名投资家沃伦·巴菲特创立的一家投资管理公司,以其独特的投资理念和卓越的资本配置能力而闻名。

以下是该公司的几个重要投资案例:1. 古德里奇公司(Geico):这是伯克希尔·哈撒韦公司早期的一次成功投资。

1976年,巴菲特花费了4,600万美元以一股价10美元的价格买入了Geico的大部分股份。

随着时间的推移,Geico公司逐渐成为美国最大的汽车保险公司之一,伯克希尔的投资获得了极高的回报。

2. 可口可乐公司(Coca-Cola):伯克希尔·哈撒韦公司在1988年开始投资可口可乐公司的股票,并逐渐增加了股份。

随着可口可乐公司的不断发展壮大,伯克希尔·哈撒韦公司的投资回报率也不断增长。

这个案例显示了巴菲特长期稳定持有股票的投资策略的成功。

3. 苹果公司(Apple):伯克希尔·哈撒韦公司在2016年开始购买苹果公司的股票,并在2018年成为其第三大股东。

这个投资案例表明巴菲特对苹果公司的长期价值和潜力保持了极高的认可,也显示了他对科技公司的看好态度。

4. 美国运通公司(American Express):伯克希尔公司在1964年首次投资美国运通公司,并成为其最大的股东之一。

巴菲特对美国运通公司的长期持有和信赖帮助了公司度过了几个不利时期,并获得了巨大回报。

这些经典投资案例展示了伯克希尔·哈撒韦公司成功的投资策略和巴菲特对长期投资的坚定信念。

他以价值投资和寻找优质股票为主导,避免了短期市场波动对投资决策的影响。

此外,这些案例也揭示了投资决策背后的深入研究和对公司基本面的分析,以及对市场趋势和行业变化的敏锐洞察。

然而,需要指出的是,以上案例并不是投资中的常态,投资者需要在全面了解市场风险和自身投资能力的基础上,制定适合自己的投资策略。

可口可乐的企业分析报告

可口可乐的企业分析报告1. 公司概况可口可乐是全球著名的饮料企业,成立于1886年,总部位于美国亚特兰大。

公司产品包括碳酸饮料、果汁饮料、能量饮料等。

可口可乐是一家跨国企业,在全球范围内拥有广泛的销售网络,并且拥有众多知名品牌,如雪碧、芬达、汤力水等。

目前,可口可乐已经成为全球最大饮料公司之一。

2. 环境分析2.1 宏观环境在宏观环境方面,可口可乐面临着来自政治、经济、社会和技术方面的挑战。

- 政治:可口可乐的业务遍布全球,因此政治稳定性对于公司的发展至关重要。

政治的不稳定和政策的变化可能会对公司的运营造成不利影响。

- 经济:全球经济的增长或衰退对公司销售额和盈利能力有着直接影响。

经济繁荣的时期消费者更愿意购买高价值的产品,而经济衰退时期可能选择更为经济实惠的替代品。

- 社会:消费者对于健康和可持续发展的关注度日益增加,这对于传统碳酸饮料行业可能构成一定的压力。

可口可乐需要通过创新产品和市场营销来满足消费者需求的变化。

- 技术:技术的进步和创新对于公司的业务模式和生产工艺有着深远的影响。

可口可乐需要紧跟技术发展的步伐,不断提升生产效率和产品质量。

2.2 行业竞争环境碳酸饮料行业竞争激烈,可口可乐面临着来自百事可乐等竞争对手的压力。

在这个行业中,品牌声誉、产品质量、市场占有率、分销网络以及广告宣传都是竞争力的关键因素。

可口可乐拥有较高的品牌知名度和广泛的分销网络。

公司通过全球化战略,不断扩大市场份额。

此外,可口可乐还以创新的产品和市场营销策略来引领行业发展,如推出低糖、无糖和功能性饮料等新品种。

然而,可口可乐不仅与百事可乐等主要竞争对手展开竞争,还面临来自其他替代饮料品牌和咖啡连锁店等的市场竞争。

这些竞争对手在不同市场和消费群体中具有一定的优势,可口可乐需要不断创新和优化产品组合,以保持市场竞争力。

3. 公司经营情况3.1 财务状况从可口可乐的财务报告来看,公司在过去几年中实现了稳定的营收和盈利增长。

可口可乐财务分析报告

可口可乐财务分析报告目录可口可乐财务分析报告 (1)引言 (1)背景介绍可口可乐公司 (1)目的和重要性 (2)公司概况 (3)公司历史和发展 (3)公司组织结构 (4)主要产品和市场份额 (5)财务分析 (6)财务报表概述 (6)资产负债表分析 (7)利润表分析 (7)现金流量表分析 (8)财务指标分析 (9)偿债能力分析 (9)盈利能力分析 (10)运营能力分析 (11)风险评估 (11)市场风险 (11)行业风险 (12)公司内部风险 (13)结论 (14)对可口可乐公司的财务状况的评价 (14)对未来发展的展望 (14)参考文献 (15)引言背景介绍可口可乐公司可口可乐公司是全球最大的饮料公司之一,总部位于美国亚特兰大。

该公司成立于1886年,由药剂师约翰·斯坦纳德·彼得森创立,最初是一种药用饮料。

随着时间的推移,可口可乐逐渐发展成为一种受欢迎的碳酸饮料,并在全球范围内建立了强大的品牌形象。

可口可乐公司的产品组合包括碳酸饮料、果汁、茶和咖啡饮料、能量饮料以及水和运动饮料等。

其中,可口可乐、雪碧、芬达、美年达等碳酸饮料是该公司最受欢迎的产品之一。

此外,该公司还拥有一系列的果汁品牌,如果粒橙、爱之果等,以及茶饮料品牌如冰红茶、绿茶等。

可口可乐公司在全球范围内拥有广泛的销售网络和分销渠道。

公司的产品在超市、便利店、餐厅、影院等各种零售场所均可找到。

此外,可口可乐还与各大餐饮连锁店、娱乐场所和体育赛事建立了合作关系,通过赞助和合作推广其品牌。

可口可乐公司在全球范围内拥有多个子公司和合资企业,以满足不同地区和市场的需求。

公司在美洲、欧洲、亚太地区和非洲等地都设有生产基地和销售办事处。

这种全球化的经营模式使得可口可乐公司能够更好地适应不同国家和地区的市场需求,并实现更高的销售额和利润。

可口可乐公司一直致力于创新和研发,以满足消费者对不同口味和健康饮品的需求。

公司不断推出新产品,并改进现有产品的配方,以提高其营养价值和口感。

可口可乐无形资产评估案例

可口可乐无形资产评估案例可口可乐无形资产评估案例I. 前言近年来,无形资产在企业中的价值越来越凸显。

在业绩竞争激烈的市场中,企业的无形资产成为了推动公司增长的重要推手。

然而,无形资产的评估相较于有形资产评估更具复杂性和挑战性,需要依靠专业的评估机构进行科学的评估。

本文将以可口可乐为例,探讨可口可乐无形资产评估的案例分析,希望能够为相关读者提供一些有益的参考。

II. 可口可乐的发展历程可口可乐是全球首屈一指的汽水饮品制造商和销售商。

可口可乐品牌于1886年创立于美国亚特兰大市,并于1888年成为第一种商业性质的汽水饮料。

品牌历程的漫长历史使其成为了现代商业中最具影响力的品牌之一。

III. 可口可乐无形资产评估过程1. 可口可乐品牌价值的评估可口可乐是一家拥有着特定形象的公司,该形象是由公司历史、产品品质、广告、营销活动等方面所塑造和维护的。

因此,品牌是可口可乐最重要的无形资产之一。

评估该品牌价值时,评估机构通常会采用多重评估方法,如市场比价法、收益法及成本法等。

另外,为了确保评估的客观性和准确性,评估机构还会通过调查研究、专家访谈等方式获取相关数据,并结合市场交易价格等因素,对评估结果进行修正。

在可口可乐品牌价值的评估过程中,评估机构采用的评估方法和具体的评估标准有所不同,但各评估方都在评估结果中给出了相对一致的结论:可口可乐品牌价值较高,且品牌的影响力和知名度在全球范围内皆具备显著的优势。

2. 可口可乐专利价值的评估一个企业所拥有的专利价值可以反映其技术研发实力及创新能力。

在可口可乐的无形资产中,专利价值是不可忽略的部分。

评估专利价值时,评估机构通常会考虑到专利所涉及到的技术领域及专利的有效期。

同时,评估机构还会关注专利技术的创新性、商业实用性以及专利相关成本等因素。

通过对可口可乐专利价值的评估,评估机构得出的结论是,可口可乐的专利价值已经达到了数十亿美元,并且在可口可乐对专利技术的保护和创新方面,取得了相当显著的业绩。

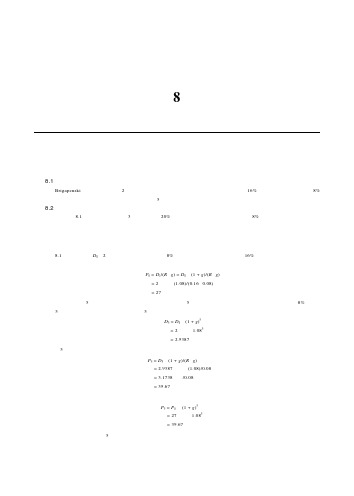

公司理财罗斯中文版08

第8章股票估价◆本章复习与自测题8.1 股利增长和股票估价Brigapenski公司刚刚派发每股2美元的现金股利。

投资者对这种投资所要求的报酬率为16%。

如果预期股利会以每年8%的比率稳定地增长,那么目前的股票价值是多少?5年后的价值是多少?8.2 股利增长和股票估价在自测题8.1中,如果预期接下来3年的股利将以20%的比率增长,然后就降为一直是每年8%,那么目前股票应该卖多少钱?◆本章复习与自测题解答8.1 上一笔股利D为2美元,预期股利将稳定地以8%的比率增长,而且必要报酬率为16%。

根据股利增长模型,目前的价格为:P0= D1/(R-g) = D×(1 + g)/(R-g) = 2美元×(1.08)/(0.16-0.08)= 27美元我们可以计算5年后的股利,然后再利用股利增长模型求出5年后的股票价格。

我们还可以根据股价每年增长8%,直接计算5年后的股价。

两种方法都可以。

首先,5年后的股利为:D5= D×(1 + g)5 = 2美元×1.085 = 2.9387美元因此,5年后的股价为:P5= D5×(1 + g)/(R-g)= 2.9387美元×(1.08)/0.08 = 3.1738美元/0.08= 39.67美元然而,一旦我们了解股利模型,更简单的方法是注意到:P5= P×(1 + g)5 = 27美元×1.085 = 39.67美元注意,这两种方法所得出的5年后价格是相同的。

8.2 在这种情形下,前3年有超常报酬。

这3年的股利为:D 1= 2.00美元×1.20 = 2.400美元D 2= 2.40美元×1.20 = 2.880美元D 3= 2.88美元×1.20 = 3.456美元3年后,增长率无限期地降为8%。

因此,当时的股价P 3为:P 3= D 3×(1 + g )/(R -g )= 3.456美元×1.08/(0.16-0.08)= 46.656美元为了计算股票的当前价值,我们必须确定这3期股利和未来价格的现值:== 2.07美元+ 2.14美元+ 2.21美元+ 29.89美元= 36.31美元◆概念复习和重要的思考题1. 股票估价为什么股票价值取决于股利?2. 股票估价NYSE 和纳斯达克的上市公司中,不派发股利的占了相当大的比重。

股票的现金流贴现估值模型分析及其应用

股票的现金流贴现估值模型分析及其应用股票现金流贴现估值模型评析及其在我国的应用股票定价理论是资本市场理论的核心内容,电厂模型其在宏观经济和微观经济两个层面上都有重要的理论意义。

在宏观经济层次上,股票市场对企业发展和经济增长的积极作用是通过对资本的集中和最优配置来实现的,而后者又有赖于股票价格能够真实反映公司的价值,只有这样,价格机制这只"看不见的手"才能真正发挥作用,指导资金投向那些效益好、治理水平高、有发展潜力的企业,实现社会资源的优化配置。

而在微观经济层次上,投资者只有以科学的股票定价理论为指导进行投资,才能减少盲从性和投机性,进步投资收益,同时降低股票市场的非理性波动。

一、股价现金流贴现模型理论股票价格变动分析方法大致可以分为两派,基本面分析和技术分析。

随着股票市场发展的日益成熟,基本面分析已成为投资者使用的主要分析方法。

基本面分析以为股票具有"内在价值",股票价格是围绕价值上下波动。

格雷厄姆和多德在1934年出版的《证券分析》一书中,通过对1929年美国股票市场价格暴跌的深刻反思,对基本面分析理论作了全面的阐述,成为这一领域的经典著作。

他们以为,股票的内在价值决定于公司未来盈利能力,股票价格会由于各种非理性因素的影响而暂时偏离价值,但是随着时间的推移,股票价格终将会回回到其内在价值上。

格雷厄姆和多德对基天职析理论的重要贡献是指出股票内在价值决定于公司未来盈利能力,而在当时,人们普遍以为股票价格决定于公司的账面价值。

此后,戈登对"内在价值"作了进一步的量化,提出了股票定价股息折现模型(也称戈登模型)。

按照此模型,假设某投资者持有股票后第一年的分配得到股息为D,以后每年按固定比率g增长,该股票的折现率为r(决定于市场利率和该股票的风险),那么该股票的内在价值V为:V=D/(r-g)戈登模型已成为一个股票估价的基本模型,在基本面分析理论中占有重要的地位。

巴菲特(九)为什么要投资可口可乐?

巴菲特(九)为什么要投资可口可乐?*第一,巴菲特能够成为当今世界最成功也是最著名的投资者,到底是因为什么,有哪些我们常人不知道的秘诀?* 第二,对于巴菲特这个人,我们到底应该学习什么,以及不应该学习什么?在之前的文章里,我们已经提到了巴菲特帝国的第一个重要的秘诀——浮存金。

不过关于浮存金的奥秘,我们还有很多方面没有讲到,所以接下来我们就继续来就浮存金这个概念,一点一点揭开巴菲特投资的真正奥秘是什么。

实际上,巴菲特的投资帝国——伯克希尔· 哈撒韦的浮存金主要有两个来源:第一,是很多人都很熟悉的保险业务。

这是一个天然能累积大量浮存金的行业。

因为人们的保费总是提前交,而理赔的钱总是滞后给出,所以大的保险公司可以天然累积很多账面上的现金进行再投资。

第二,来自于巴菲特所投资的企业。

这里当然说的是非保险行业的企业——它们有大量优质的现金流,这些现金流可以被巴菲特拿来进行再投资。

更重要的是,这两点相互作用,形成了一种非常可怕的正向循环。

稳定强健的保险业务带来了大量的投资闲钱,巴菲特、芒格出色的投资能力把这些钱变成了更多产生优质现金流的好企业,这些企业又带来更多的闲钱让巴菲特来投资——日积月累,一个帝国自然就冉冉升起了。

丨投资可口可乐我们还是来看一些经典案例的细节,详细了解一下这个体系是怎么运作的。

我们先不说保险行业,先看看巴菲特在保险行业之外的投资,也是大家最耳熟能详的——可口可乐。

可口可乐这家公司的具体业务我应该不用赘述了,不过可以介绍一下巴老投资可口可乐时候的背景。

20 世纪70 年代的时候,由于经营不佳,可口可乐的业务一度非常萎靡。

1981 年的时候,公司任命来自古巴的化学家罗伯托· 古崔塔作为新的CEO。

他上任之后进行了一系列的改革,可口可乐开始复苏。

巴菲特和可口可乐的缘分诞生在1987 年。

现在每个人都知道巴菲特是可口可乐的超级粉丝,每天都要喝个好几罐。

但实际上巴菲特57 岁之前都是百事可乐的粉丝,没事就喝百事可乐。

股票投资成功案例

股票投资成功案例1、巴菲特1988年买入了可口可乐5.93亿美元的股票,89年大幅增持到10.24亿美元。

此后十年间由于海外业务的飞速扩张,可口可乐收盘价从3.21美元上涨到53.08美元,涨幅达大盘的四倍以上。

巴菲特也因此净赚了100亿美元。

2、1997年,索罗斯看准了存在于亚洲金融体系中的种种缺陷,他率领旗下的量子基金利用买空卖空的手段大量抛售泰铢、买进美元,国际金融投机商闻风而起,导致泰铢、比索等相继贬值,东南亚各国汇率大幅降低,引发了百年一遇的金融风暴,索罗斯等人从中赚取了上百亿美元。

3、2001年移居美国后,段永平开始了他的投资生涯。

短短五年间,段永平在美国炒股所赚到的钱就远远超过了他在国内十多年做企业的收入。

其中最为经典的便是他以0.8美元每股购进的网易股票一路狂飙至100美元。

当年段永平投资了一批科技概念股,网易就是其中之一。

经过认真研究后,段永平发现网易在股价跌倒0.8美元的时候还有每股两元多的现金,于是将所能动用的全部资金拿去买网易股票,最后狠赚了一笔。

4、杨百万原本只是上海一名普通的下岗工人。

1988年,他大量购买被市场忽略的国库券,赚取了人生的第一桶金;1989年将全部身家投入股市,赶上了90年股市狂涨的大潮,两年内资金翻倍;92年预见股票市场即将由盛转衰,在最高点抛售股票转投证券,既避免了随后而来的大盘狂跌,又赶上了五个月后的股市井喷。

凭借着他在股票投资上理论和实践两方面的成功经验,杨百万被誉为“中国第一股民”“平民金融家”。

5、号称中国散户第一人的章建平96年开始炒股,此后转战多个营业部,业绩突出,仅07年就有700亿的交易额。

2006年,他买入北辰实业和招商轮船,此后两只股票掀起大涨行情,章建平因此获利上亿元。

6、网友落升是一位民间炒股高手,2008年他在购买一套260万的别墅时只付给开发商110万,而将剩余150万全部投入股市。

到了年末,股票大涨,他的150万一下子变成了400多万,落升也因此白赚到了一套别墅和一辆奔驰。

别人恐惧我贪婪,别人小亏我破产

别人恐惧我贪婪,别人小亏我破产股神---巴菲特在他投资生涯里面,有很多经典句子。

最著名的恐怕是这一句:在别人贪婪的时候,要学会恐惧;在别人恐惧的时候,要学会贪婪。

然而,大家想想是不是我们经常发生这样的事情:明明应该去抄底了,我们却斩仓了;明明应该是要逃顶了,我们却加仓了,对吧?实际情况是:我们很多人有的这个追涨杀跌的行为,导致大家投资的结果就是亏损累累。

这句话“别人贪婪时候,要恐惧;别人恐惧时候,要贪婪”听上去,是很简单的啊。

大家仔细想一下,不管是你,还是我,要做到这句话说的内容,其实是很困难的,似乎也是一句无用的废话。

更直接地说,在很多时候我们很多人是做不到这句话的。

那么这句话应该怎么理解呢?它有着怎样的底层逻辑?我们有什么办法来践行这句话吗?我们怎么样操作才能提高我们的投资水平?别人恐惧我贪婪,别人小亏我破产 2在理解这句话之前,我们来说一说价值投资。

我们知道,投资领域有很多种投资体系(或叫方法论),而价值投资是其中应用非常广泛的一种。

从价值投资的特点来讲,巴菲特绝对是价值投资的重要代表人物。

因为他投资的时候,看重的就是投资标的的内在价值。

我们都知道市场有这样的特点:正常情况下,人们渴望好的东西(优质资产);而不好的东西(劣质资产)大家都避之不及。

这样下去会怎么样?就是我们常说的一句话:好货不便宜,便宜没好货。

对吗?这个大家都能理解。

这是毫无疑问的。

但是价值投资的原理(或叫逻辑)是什么呢?我们要找到好的东西(优质资产),同时用较便宜的价格去买,然后耐心持有,等到市场恢复正常后,最后通过卖出资产,就能赚到超额的收益(赚大钱)。

那么问题来了,什么情况下,东西(资产)既好,价格反而便宜呢?我们说就是市场恐慌的时候。

当市场恐慌的时候,就会容易出现这样的机会。

比如我们看到历史上的几次重大的金融危机,或者股灾,在那些个时候呢,很多的优质资产,它们的价格(股价)是非常便宜的,是正常情况下股价的对折,甚至是更低的价格。

格雷厄姆估值公式实例

格雷厄姆估值公式实例格雷厄姆估值公式是价值投资领域中一个非常重要的工具,它为投资者评估股票的内在价值提供了一种较为可靠的方法。

咱们先来了解一下这个公式到底是啥。

格雷厄姆估值公式是这样的:V = EPS × (8.5 + 2G),其中 V 表示股票的内在价值,EPS 是每股收益,G 是预期未来几年的盈利增长率。

比如说有一家公司,咱们叫它“梦想制造公司”。

这家公司去年的每股收益是 2 元,而且经过详细的分析和预测,未来几年的盈利增长率大概能达到 10%。

那咱们就来算算它的内在价值。

首先,把数字代入公式,8.5 + 2×10 = 28.5。

然后再用 2 乘以 28.5,得到 57 元。

这 57 元就是根据格雷厄姆估值公式算出来的“梦想制造公司”股票的内在价值。

但这里要注意哦,这个公式并不是绝对准确的,它只是给我们一个大致的参考。

就像我之前认识一个朋友小李,他特别痴迷于用各种估值公式来选股票。

有一次,他按照格雷厄姆估值公式选了一只股票,觉得价格被低估了,满心欢喜地买入。

可谁知道,之后这公司出了点意外状况,业绩不如预期,股价一路下跌。

小李那叫一个郁闷,他怎么也想不明白,明明公式算出来是低估的,怎么就亏了呢?其实啊,这就是投资的复杂之处。

格雷厄姆估值公式虽然有它的科学性,但市场是多变的,公司的发展也充满了不确定性。

我们不能仅仅依赖一个公式就做出投资决策,还得综合考虑很多其他的因素。

比如说行业的竞争态势。

如果一个行业竞争特别激烈,那即使一家公司当前看起来不错,未来也可能面临很大的挑战,盈利增长不一定能实现。

再比如宏观经济环境。

要是整体经济形势不好,企业的发展也会受到影响,盈利增长可能达不到预期。

还有公司的管理团队。

一个优秀的管理团队能够带领公司克服困难,实现更好的发展;而一个糟糕的管理团队可能会把公司搞得一团糟。

所以啊,格雷厄姆估值公式是个好工具,但要用好它,还得我们多下功夫,多做研究,不能盲目依赖。

可可股东详情

可可股东详情可口可乐(Coca-Cola)是全球最大的饮料公司之一,其产品畅销全球各地。

作为一家上市公司,可口可乐有众多股东,这些股东是公司的重要利益相关者,他们持有公司股票,分享公司的收益和决策权。

首先,可口可乐的最大股东是机构投资者。

机构投资者通常是大型投资机构、共同基金和养老基金等。

根据最新的数据,可口可乐的机构投资者包括美国最大的养老基金管理公司BlackRock、美国投资管理公司Vanguard Group和美国投资银行State Street Corporation等。

此外,可口可乐还有一些大股东是其他公司。

根据最新的数据,可口可乐的大股东包括美国食品和饮料公司PepsiCo、全球最大的啤酒公司安海斯-布希InBev 和中国最大的啤酒公司中国青岛啤酒等。

这些公司持有可口可乐的股份,一方面可以分享可口可乐的收益,另一方面也可以通过在可口可乐的决策中发挥影响力来推动自己的利益。

另外,可口可乐还有一些个人股东。

这些个人股东可能是公司的创始人、高管和员工等。

他们通过购买公司股票来投资公司,并分享公司的成功。

此外,一些个人股东还可以通过参与公司的决策和管理来发挥他们的影响力。

总的来说,可口可乐的股东结构非常多样化。

除了机构投资者和其他公司之外,还有一些个人股东。

这些股东共同构成了可口可乐的股东群体,他们在公司的经营和决策中发挥着重要的作用。

作为股东,他们享有一定的权益,包括参与公司的决策、分享公司的收益和优先购买公司的新股等。

同时,他们也承担着一定的风险,如果公司经营不善或者市场环境不利,股东的投资可能会面临损失。

为了保护股东的权益,可口可乐建立了一套健全的公司治理机制,包括股东大会、董事会和监事会等。

这些机制确保了股东的利益得到保护,并且使得公司的决策能够更加公正和合理。

总之,可口可乐的股东包括机构投资者、其他公司和个人股东。

他们共同构成了可口可乐的股东群体,对公司的经营和决策发挥着重要的作用。

巴菲特股票估值方法

方法一、贴现(长期利率)逆推法:

背景:1、1987年巴菲特以平均每股6.5美元的价格买入可口可乐股票;

2、1987年税前利润为每股0.7美元;

3、可口可乐利润年增长率一直保持在10%左右;

假设:1、1987年之后利润平均增长率为9.49%

2、1987年之后平均税前利润仍为0.7美元

那么,2007年税前利润

≈0.7*(1+0.0949)^20

≈4.29美元

已知:1、1987年贴现率(长期利率)为7%

2、1987年的市盈率(PE值)为14

那么逆推1987年税前利润

≈4.29/(1+0.07)^20

≈1.108536美元

每股股票价值=1.108536*14=15.4美元。

由此我们可以认为1987年如果购买可口可乐将持有期限设为20年,只要股票价值低于15.4我们就不会有任何亏损。

方法二、现金流折现估值法:

首先我们要将选择的股票标的作为长期资产看待(该标的需配得上长期资产的对待)

背景:1、2015年可口可乐每股收益1.96美元2、2015年长期收益率即30年国债收益率是2.6%

假设:2015年之后平均每股收益仍为1.96美元

那么,长期持有可口可乐(30年为最长国债期限)现金流

≈1.69/(1+0.026)^1+1.69/(1+0.026)^2+……+1.69/(1+0.026)^30

≈34.905美元

已知:2015年每股净资产为5.91美元

那么现金流估算价值=34.905+5.91=40.81美元由此我们可以认为,2015年可口可乐的内在价值约为40.81美元,只要我们低于40.81美元购买可口可乐的股票,我们就不会有任何亏损。

经典:可口可乐公司财务报表分析

市场份额 (Market Share) 7

酒精含量低于0.5% ( 质量比)的天然的 或人工配制的饮 料,又称清凉饮

料、无醇饮料

溶解香精、香料、 色素等溶剂或乳酸 饮料生产过程的副 产物

软饮料制造业 (Soft Drink Industr8y)

波特五力模型 Porter’s Five Forces Model 9

Year

2010 2009 2008 2010 2009 2008

Operating WC/Sales

0.12 0.12 0.04 0.01 0.01 0.01

Net non-current assets/Sales 0.42

Operating WC turnover

8.36

0.31 0.26 0.33 0.29 0.27 8.00 25.15 82.27 86.29 92.22

FY2006

FY2007

FY2008

FY2009

销售收入 (Sales)

FY2010

销售收入

5

第四回合 • 股市表现旗鼓相当

第三回合 第二回合

• 各选择麦当劳与肯德基作为战略合 作伙伴

• 百事与可口可乐的广告大战

第一回合 • 百事根本不是可口可乐的对手

With Its Competitor-PepsiCo 6

Net non-current assets turnover

Trade Receivables turnover Days' receivables

Inventories turnover Days' inventories

Trade payables turnover Days' payables Asset turnover

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

• • • •

公式: P=D1/(k-g) k=? 一位跟踪可口可乐公司的股票分析师在报 告中指出,他所预测的可口可乐公司在未 来5年的平均红利的增长率为12%。

• 1986年到1997年可口可乐公司的分红情况

年份 1981 1982 1983 1984 1985 1986

每股收益 0.15 0.16 0.17 0.2 0.22 0.26

• 可口可乐公司股票的风险溢价可以用该公司股票 与市场风险的相关系数(通常称为bata系数)乘 上证券市场的风险溢价。

• 杰西在研究中发现,过去市场的风险溢价 在6%以内,对可口可乐公司股票的bata系 数修正值为1.24,则可口可乐公司股票的 风险溢价为 • 6%*1.24=7.44%

投资该公司股票的投资者要求的回报 • • • • • • • • k1=7.44%+5.79%=13.23% k2=7.44%+5.91%=13.35% k3=7.44%+6.22%=13.66% g=0.12 D1=0.62元, 则 p1=0.62/(0.1323-0.12)=50.41元 P2=0.62/(0.1335-0.12)=45.93元 P3=0.62/(0.1366-0.12)=37.34元

可口可乐公司股票估价

可口可乐公司股票估价

1997年11月初,杰西.琼斯(Jessie Jones)正在琢磨着可口可乐公司的股票并 对其进行估价。作为一家大经纪公司的投资 顾问,杰西负责给客户提供投资建议并帮助 他们进行资产组合的管理。她的一些客户的 资产组合中有可口可乐公司的股票,杰西想 确定是否给她的新客户或未持有可口可乐公 司股票的老客户推荐该公司的股票。

1、红利贴现模型

• 根据红利贴现模型,当前可口可乐公司股票的价格 等于预期未来红利的现值,贴现率为投资者所要 求的回报率。为简化起见,可以通过每年红利以 固定增长率持续稳定地增长模型来简化红利贴现 模型。在持续增长红利贴现模型中,可口可乐公 司的股票现值等于下一期(预期)的红利除以投 资者所要求的回报率再减去预期的红利增长率。

• 根据《价值线》杂志(Value Line)最近的报道, 该公司的销售收入和利润在本年度和明年预计将 继续走强,但可能还是弱于今年。从国内的情况 看,该公司核心品牌产品的销售一如既往,并将 继续下去。从全球的情况看,可口可乐在许多国 家的市场上占主导地位。在许多新兴市场上,对 该公司的产品的需求不断增加,特别是在东欧、 中国、印度和中东。美国人均年消费可乐395瓶, 而全球范围内人均可乐消费只有64瓶,这一巨大差 距代表着可口可乐公司在全球饮料市场继续增长 的巨大潜力.

• 1988年巴菲特首次买入时,该股票的市盈率为15 倍,股价与每股现金流的比率为12倍,他以5倍 与股票帐面价值的价格购入。

• 1988年可口可乐公司的股东权益为8.28亿 美元,美国30年国债的到期收益率为9%左 右。 • 巴菲特购买可口可乐公司股票时,它的市 场价值已经达到148亿美元,他的平均买入 价格为13.81美元。1998年6月股票市价40 美元。他看好的应是可口可乐公司非凡的 前景。

3、市盈率倍数法

• 由于易于得到有关数据并易于对比,市盈 率倍数法在股票投资业中得到了广泛的应 用。一支股票的内在价值通常被估算为预 期每股赢利乘上适当的“预计”市盈率。 一般情况下,有较好成长预期和/或较低风 险的股票意味着较高的市盈率。市盈率因 时而异,因行业而不同。可口可乐公司股 票的市盈率目前正在35倍的市盈率价位上 交易。

净收益(损失)

1664.4

2176

2554

2986

3492

• 杰西注意到,最近可口可乐公司的股价已滑落到 每股58美元,市盈率为35倍,红利率为1%。为 了判定可口可乐公司的股票估价是否正确,杰西 决定重点运用她曾在公司培训课程中学习过的估 价方法: • 1、红利贴现(the dividend discount model, DDM) • 2、资本资产定价模型( the capital asset pricing model CAPM) • 3、市盈率倍数法(Price/Earning Multiples)

0.84

0.96 2604 4434

0.99

1.23 2580 5205

1.19

1.23 2524 5450

1.4

1.39 2494 5910

固定资产净值

资产总额 流动负债 负债总额

3526.3

11051.9 5303.2 7163.5

3729

12021 5171 7437

4080

13873 6177 8638

13.9

18 17.3 13.6 12.2 12.6

12.6

15.5 16.3 12.6 11.8 11.9

n/a

24.1 n/a n/a n/a n/a

12.6

10 10.3 20.5 11.4 n/a

12.5

15.9 15.2 n/a n/a n/a

14

19.3 16 n/a n/a n/a

1982

每股分红 0.1 0.1 0.11 0.12 0.12 0.13

收益年增长率 n/a 6.7 6.3 17.7 10 20

分红年增长率 n/a 0 10 9.1 0 8.3

分红占收益比例 66.7 62.5 64.7 60 54.6 50

1987

1988 1989 1990 1991 1992 1993 1994 1995 1996 1997估计值 1998估计值 1981-96均值 1986-96均值 1991-96均值 预测:5年 资料来源:Value Line

0.3

0.36 0.42 0.51 0.61 0.72 0.84 0.99 1.19 1.4 1.7 1.95

0.14

0.15 0.17 0.2 0.24 0.28 0.34 0.39 0.44 0.5 0.56 0.62

15.4

20 16.7 21.4 19.6 18 16.7 17.9 20.2 17.7 21.4 14.7 15 18.3 18.1 15.5

• 根据有关资料,应用现金流量贴现模型, 推测巴菲特在1988年决定大规模投资可口 可乐估值的基本过程如下: • 未来现金流增长预测:在1988年后的10年 间,以15%的速度增长(前七年实际增长 率为17.8%),到第10年,净现金流为 33.49亿美元,从在1988年后的第11年起, 净现金流增长率降低为5%。

4336

15041 7348 9649

3550

16161 7406 10005

股东权益

净销售额 税前收入 利息支出

3888.4

13073.9 3092 171.4

4584

13957 3462 168

5335

16181 4127 199

5392

18018 4546 272

6156

18546 4394 286

1981

9.6

9.6

12.1

n/a

n/a

n/a

n/a

n/a

n/a

n/a

n/a

n/a

巴菲特对可口可乐公司股票的价值分析

• 巴菲特1988-1989年分批买入可口可乐公司股票 2335万股,投资10.23亿美元。1994年继续增持, 总投资额达到12.99亿美元。2003年底,他持有 的可口可乐的股票市值为101.50亿美元,15年增 长了681%,年均增长36%。

1992

1991 1990 1989

28.7

24.4 20.4 17.8

22.8

20.4 17.8 15.7

36.1

14.9 8.8 32.5

27.3

15.3 16.3 16.1

25.7

47.4 15.2 15.1

24.8

17.1 15.2 13.3

1988

1987 1986 1985 1984 1983

• 贴现率:1988年的30年期美国国债收益率 9%为标准。 • 估值结果: • 1988年可口可乐公司的股票内在价值为 483.77亿美元,比巴菲特买入时的可口可 乐股票市值148亿美元要高很多。

经选择的历史数据:市盈率状况

年份 1996 1995 1994 1993 Coke 32.8 26.8 22.5 25.1 Pepsi 26.5 18.5 15.9 20 Cott 16.7 36 42.5 54.3 Cadbury 22.9 21.4 17.1 20.3 饮料类公司 30.2 23.7 19.8 23.2 标准普尔500指数 19.2 16.9 19.9 23.4

• 《价值线》相信,由于软饮料市场的不断 扩张,可口可乐公司(很高)的现金实力 和高超的营销水平,该公司在未来3到5年 内将成功地实现其利润每年增长15%的目 标。从截止到本世纪1997年8月的情况看, 可口可乐公司的股票在未来半年到一年内 的表现仍将很突出。但是,由于近一年来 可口可乐公司股价的飙升(从1996年6月的 每股45美元涨到1997年的每股70美元)和 很高的市盈率,《价值线》预测在未来3到 5年内只会微涨。

经选择的可口可乐公司财务信息

项目 每股帐面值 税前每股收益 1992 1.49 0.71 1993 1.77 0.84 1994 2.05 0.99 1995 2.15 1.19 1996 2.48 1.4

税后每股收益

每股现金流 用于计算每股收益的平均股数 流动资产

0.63

0.85 2633.5 4247.7

背景材料

• 总部位于佐治亚州亚特兰大的可口可乐公司是国 际软饮料市场上的领头羊,旗下拥有“可口可乐 (Coke)”、“减肥可乐(Diet Coke)、“雪 碧(Sprite)、“芬达(Fanta)、“力助 (PowerAde)、“国宝(Fruitopia)和“雀巢 (Nestea)”等著名品牌产品。专门用于生产这 些饮料的浓缩剂——糖浆——由可口可乐公司和 其分布在全球195个以上的国家分支机构进行生 产和销售。