安泰科技2018年财务状况报告-智泽华

和而泰2018年财务分析详细报告-智泽华

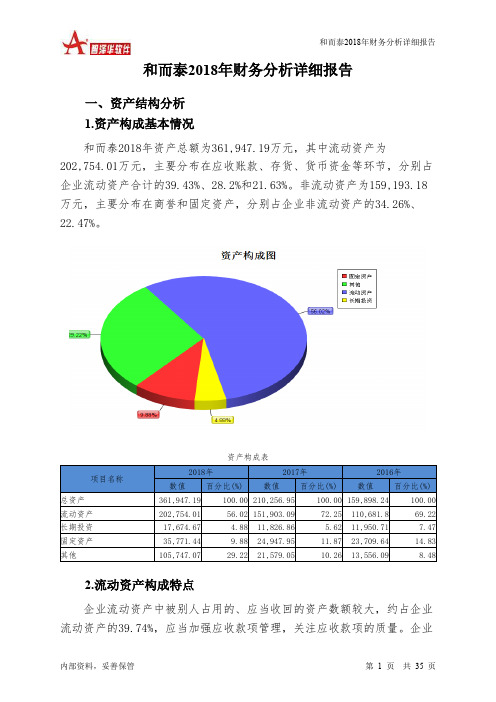

和而泰2018年财务分析详细报告一、资产结构分析1.资产构成基本情况和而泰2018年资产总额为361,947.19万元,其中流动资产为202,754.01万元,主要分布在应收账款、存货、货币资金等环节,分别占企业流动资产合计的39.43%、28.2%和21.63%。

非流动资产为159,193.18万元,主要分布在商誉和固定资产,分别占企业非流动资产的34.26%、22.47%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的39.74%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的28.73%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表3.资产的增减变化2018年总资产为361,947.19万元,与2017年的210,256.95万元相比有较大增长,增长72.15%。

4.资产的增减变化原因以下项目的变动使资产总额增加:商誉增加54,315.94万元,应收账款增加26,517.75万元,存货增加21,573.16万元,在建工程增加21,336.31万元,固定资产增加10,823.49万元,无形资产增加7,016.47万元,应收票据增加6,251.97万元,长期投资增加5,847.81万元,开发支出增加1,807万元,递延所得税资产增加903.05万元,预付款项增加259.61万元,长期待摊费用增加54.22万元,共计增加156,706.79万元;以下项目的变动使资产总额减少:其他应收款减少1,162.19万元,货币资金减少1,259.8万元,其他非流动资产减少1,264.98万元,其他流动资产减少1,329.58万元,共计减少5,016.55万元。

增加项与减少项相抵,使资产总额增长151,690.25万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

ST安泰2018年财务风险分析详细报告

ST安泰2018年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为26,206.78万元,2018年已经取得的银行短期借款为89,169万元。

2.长期资金需求

该企业长期资金需求为176,800.86万元,2018年已经发生的非流动负债合计为54,082.22万元。

3.总资金需求

该企业的总资金需求为203,007.64万元。

4.短期负债规模

从当前的财务状况来看,该企业短期融资规模较大。

从其盈利情况来看,如果要求企业立即偿还其短期有息负债,则该企业资金缺口为4,956.71万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是84,960.01万元。

企业实际已经取得的短期贷款金额为89,169万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为174,876.74万元,企业有能力在3年之内偿还的贷款总规模为264,793.46万元,在5年之内偿还的贷款总规模为444,626.9万元,当前实际的长短期借款合计为194,577.14万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为94,125.71万元。

不过,该资金缺口在企

内部资料,妥善保管第页共1 页。

安洁科技2018年财务分析结论报告-智泽华

安洁科技2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 安洁科技2018年财务分析综合报告一、实现利润分析2018年实现利润为63,653.86万元,与2017年的48,948.63万元相比有较大增长,增长30.04%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为244,265.02万元,与2017年的169,344.99万元相比有较大增长,增长44.24%。

2018年销售费用为6,185.15万元,与2017年的4,156.78万元相比有较大增长,增长48.8%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为20,945.84万元,与2017年的29,370.94万元相比有较大幅度下降,下降28.69%。

2018年管理费用占营业收入的比例为5.89%,与2017年的10.82%相比有较大幅度的降低,降低4.93个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

本期财务费用为-7,413.97万元。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,安洁科技2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析安洁科技2018年的营业利润率为10.83%,总资产报酬率为6.42%,净资。

东方中科2018年财务状况报告-智泽华

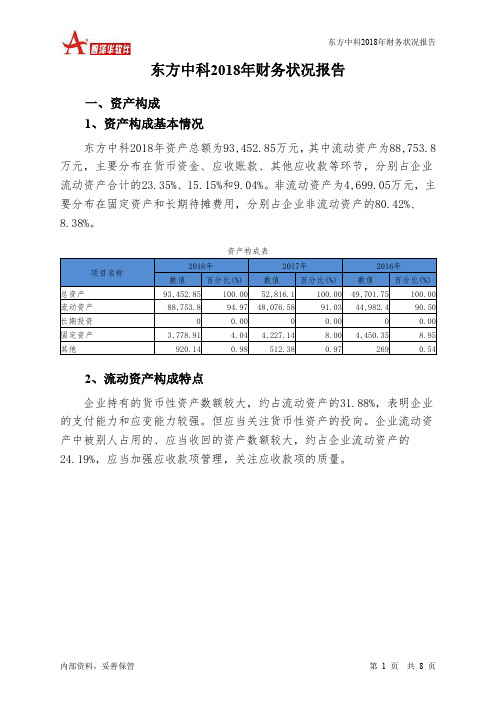

东方中科2018年财务状况报告一、资产构成1、资产构成基本情况东方中科2018年资产总额为93,452.85万元,其中流动资产为88,753.8万元,主要分布在货币资金、应收账款、其他应收款等环节,分别占企业流动资产合计的23.35%、15.15%和9.04%。

非流动资产为4,699.05万元,主要分布在固定资产和长期待摊费用,分别占企业非流动资产的80.42%、8.38%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的31.88%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的24.19%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3、资产的增减变化2018年总资产为93,452.85万元,与2017年的52,816.1万元相比有较大增长,增长76.94%。

4、资产的增减变化原因以下项目的变动使资产总额增加:其他应收款增加7,326.72万元,交易性金融资产增加5,874.71万元,货币资金增加5,684.38万元,应收账款增加2,344.69万元,存货增加1,739.03万元,预付款项增加1,440.4万元,应收票据增加565.62万元,递延所得税资产增加215.11万元,其他非流动资产增加132.54万元,长期待摊费用增加66.76万元,共计增加25,389.94万元;以下项目的变动使资产总额减少:无形资产减少6.64万元,固定资产减少448.23万元,其他流动资产减少4,328.7万元,共计减少4,783.58万元。

增加项与减少项相抵,使资产总额增长20,606.36万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况东方中科2018年负债总额为43,009.46万元,资本金为12,110.32万元,所有者权益为50,443.39万元,资产负债率为46.02%。

粤泰股份2018年财务分析详细报告-智泽华

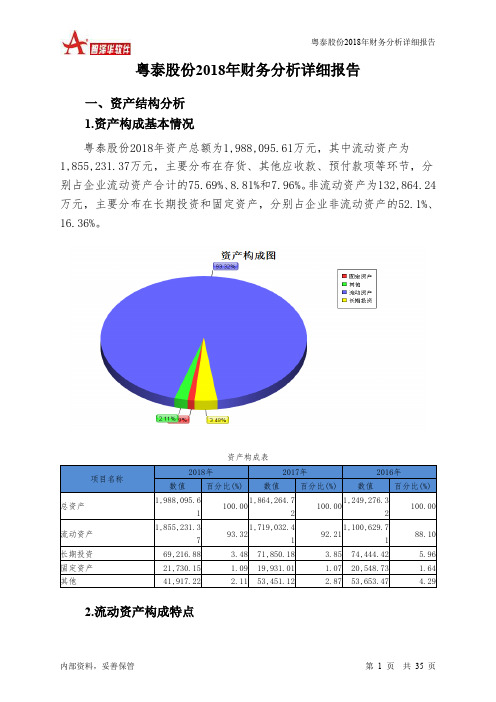

粤泰股份2018年财务分析详细报告一、资产结构分析1.资产构成基本情况粤泰股份2018年资产总额为1,988,095.61万元,其中流动资产为1,855,231.37万元,主要分布在存货、其他应收款、预付款项等环节,分别占企业流动资产合计的75.69%、8.81%和7.96%。

非流动资产为132,864.24万元,主要分布在长期投资和固定资产,分别占企业非流动资产的52.1%、16.36%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的75.69%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为1,988,095.61万元,与2017年的1,864,264.72万元相比有所增长,增长6.64%。

4.资产的增减变化原因以下项目的变动使资产总额增加:存货增加123,111.06万元,预付款项增加64,703.1万元,应收账款增加33,813.4万元,长期待摊费用增加15,743.68万元,递延所得税资产增加5,702.98万元,固定资产增加1,799.14万元,共计增加244,873.35万元;以下项目的变动使资产总额减少:其他流动资产减少1,821.66万元,货币资金减少2,518.93万元,长期投资减少2,633.3万元,商誉减少3,751.66万元,其他非流动资产减少4,270.96万元,无形资产减少4,514.77万元,在建工程减少20,443.15万元,其他应收款减少81,088.02万元,共计减少121,042.46万元。

增加项与减少项相抵,使资产总额增长123,830.89万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例过高。

存货所占比例过高。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例出现不合理增长。

2020年安泰科技公司财务分析总结性研究报告

2020年安泰科技公司财务分析总结性研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、安泰科技公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、安泰科技公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、安泰科技公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (12)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、安泰科技公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、安泰科技公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、安泰科技公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、安泰科技公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (29)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、安泰科技公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、安泰科技公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、安泰科技公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、安泰科技公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、安泰科技公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言安泰科技公司2020年营业收入为497,915.04万元,与2019年的478,021.69万元相比有较大幅度增长,增长了4.16%。

特力A2018年财务分析结论报告-智泽华

特力A2018年财务分析综合报告一、实现利润分析2018年实现利润为9,055.19万元,与2017年的6,892.54万元相比有较大增长,增长31.38%。

实现利润主要来自于内部经营业务盈利和对外投资取得的收益。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为33,234.74万元,与2017年的25,425.5万元相比有较大增长,增长30.71%。

2018年销售费用为1,998.74万元,与2017年的1,649.04万元相比有较大增长,增长21.21%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为4,423.14万元,与2017年的3,673.53万元相比有较大增长,增长20.41%。

2018年管理费用占营业收入的比例为10.68%,与2017年的10.58%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年财务费用为650.81万元,与2017年的152.02万元相比成倍增长,增长3.28倍。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,特力A2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析特力A2018年的营业利润率为22.28%,总资产报酬率为6.34%,净资产收益率为8.21%,成本费用利润率为22.12%。

企业实际投入到企业自身经营业务的资产为90,040.36万元,经营资产的收益率为10.25%,而对外投资的收益率为12.02%。

ST盐湖2018年财务状况报告-智泽华

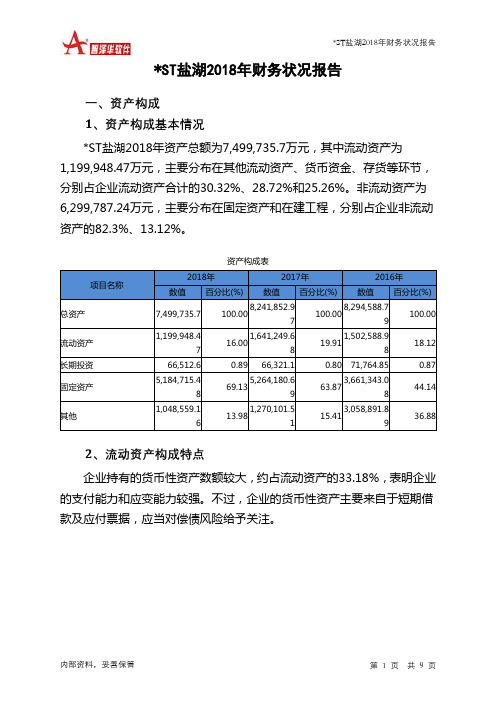

*ST 盐湖2018年财务状况报告一、资产构成 1、资产构成基本情况*ST 盐湖2018年资产总额为7,499,735.7万元,其中流动资产为1,199,948.47万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的30.32%、28.72%和25.26%。

非流动资产为6,299,787.24万元,主要分布在固定资产和在建工程,分别占企业非流动资产的82.3%、13.12%。

资产构成表项目名称2018年 2017年 2016年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 7,499,735.7 100.008,241,852.97 100.008,294,588.79 100.00 流动资产 1,199,948.4716.001,641,249.68 19.911,502,588.98 18.12 长期投资 66,512.6 0.8966,321.10.80 71,764.85 0.87 固定资产 5,184,715.4869.135,264,180.69 63.873,661,343.08 44.14 其他1,048,559.1613.981,270,101.5115.413,058,891.8936.882、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.18%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,199,948.47100.001,641,249.68100.001,502,588.98100.00存货303,089.33 25.26 330,357.83 20.13 338,921.07 22.56 应收账款45,831.35 3.82 35,906.57 2.19 34,878.9 2.32 其他应收款52,371.41 4.36 6,296.16 0.38 8,895.4 0.59 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据53,523.56 4.46 239,611 14.60 174,478.44 11.61 货币资金344,647.58 28.72 625,590.76 38.12 581,294.84 38.69 其他400,485.24 33.38 403,487.37 24.58 364,120.33 24.233、资产的增减变化2018年总资产为7,499,735.7万元,与2017年的8,241,852.97万元相比有所下降,下降9%。

辉煌科技2018年财务分析结论报告-智泽华

辉煌科技2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 辉煌科技2018年财务分析综合报告一、实现利润分析2017年实现利润亏损13,013.78万元,2018年扭亏为盈,盈利5,053.98万元。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

营业收入有所下降,但经营亏损局面完全扭转,企业所采取的减亏政策取得了预期效果,但要注意营业收入下降带来的不利影响。

二、成本费用分析2018年营业成本为27,844.14万元,与2017年的28,827.44万元相比有所下降,下降3.41%。

2018年销售费用为3,835.32万元,与2017年的3,109.61万元相比有较大增长,增长23.34%。

2018年尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2018年管理费用为3,497.98万元,与2017年的10,818.95万元相比有较大幅度下降,下降67.67%。

2018年管理费用占营业收入的比例为6.62%,与2017年的19.78%相比有较大幅度的降低,降低13.17个百分点。

2018年财务费用为1,361.41万元,与2017年的1,564.1万元相比有较大幅度下降,下降12.96%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,辉煌科技2018年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析辉煌科技2018年的营业利润率为9.55%,总资产报酬率为2.99%,净资。

安泰科技股份有限公司财务报表分析

安泰科技股份有限公司财务报表分析正文:一、企业简介(一)公司的成立及股权结构:安泰科技股份有限公司安泰科技股份有限公司(简称:安泰科技)是以中国钢研科技集团有限公司(原国家级大型科研院所钢铁研究总院)为主要发起人,联合清华紫光(集团)总公司等单位发起成立的股份有限公司,是国家科技部及中科院联合认定的国家高技术企业,也是被北京市科学技术委员会认定的骨干高新技术企业。

公司成立于1998年12月,注册地为中关村科技园区中心区,,注册资本为9260万元。

2000年5月,经中国证监会核准,公司在深圳证交所完成了6000万A股股票的发行上市工作。

经过送股和转增,截至2021年12月,公司注册资本为44126.368万元。

其股票代码是000969,公司的前五大股东的情况如下:股东名称持股份额占比 1、中国钢研科技集团351887000 40.97% 有限公司 2、中国人寿保险股份10885800 1.27% 有限公司-分红-个人分红-005L-FH002 深 3、中国银行-易方达8698060 1.01% 深证100交易型开放式指数证券投资基金 4、中国人寿保险股份7515670 0.88% 有限公司-分红-个人分红-005L-FH002 深 5、交通银行-华夏蓝筹7022090 0.82% 核心混合型证券投资基金从整个股本结构来看,公司总股本数为86279.6348万股;公司的流通A股为86279.6348万股;高管股为198.4125万股(二)法人代表情况:公司法人代表:才让,公司董事长,1957年生,现金55岁,美国纽约州立大学MBA,中国人民大学管理学博士,教授级高级工程师,享受政府特殊津贴,英国谢菲尔德大学、剑桥大学访问教授。

任钢铁研究总院副院长、公司第一、二、三届董事会副董事长、总裁。

其先后获得北京市第一届留学人员创业奖、中关村科技园区第二届优秀企业家等荣誉称号,2021年当选为第十一届北京市政协委员、第十一届全国政协委员。

安泰科技2018年财务分析详细报告-智泽华

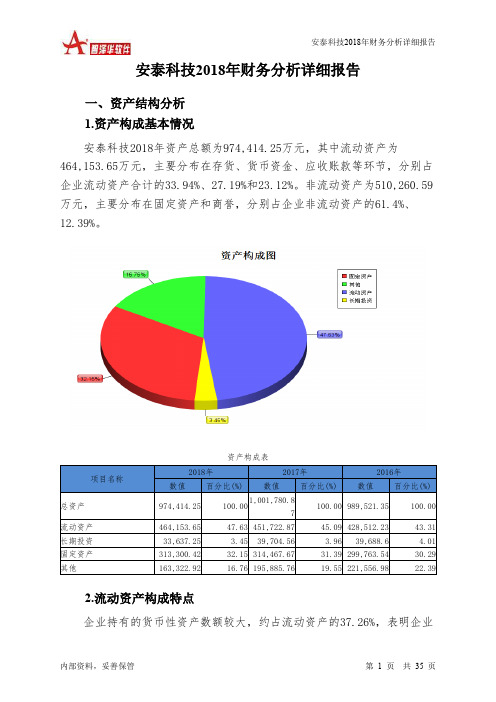

安泰科技2018年财务分析详细报告一、资产结构分析1.资产构成基本情况安泰科技2018年资产总额为974,414.25万元,其中流动资产为464,153.65万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的33.94%、27.19%和23.12%。

非流动资产为510,260.59万元,主要分布在固定资产和商誉,分别占企业非流动资产的61.4%、12.39%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的37.26%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的33.94%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为974,414.25万元,与2017年的1,001,780.87万元相比有所下降,下降2.73%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加12,474.52万元,存货增加11,175.94万元,交易性金融资产增加4,914.6万元,其他流动资产增加487.1万元,长期待摊费用增加301.52万元,递延所得税资产增加300.89万元,预付款项增加118.14万元,应收账款增加17.2万元,固定资产清理增加9万元,共计增加29,798.9万元;以下项目的变动使资产总额减少:应收利息减少172.96万元,固定资产减少1,167.26万元,开发支出减少1,220.07万元,应收票据减少3,221.88万元,长期投资减少6,067.31万元,其他非流动资产减少6,533.42万元,其他应收款减少9,971.48万元,在建工程减少11,871.97万元,无形资产减少13,548.78万元,共计减少53,775.13万元。

增加项与减少项相抵,使资产总额下降23,976.23万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

安泰科技2018年财务状况报告

一、资产构成

1、资产构成基本情况

安泰科技2018年资产总额为974,414.25万元,其中流动资产为

464,153.65万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的33.94%、27.19%和23.12%。

非流动资产为510,260.59万元,主要分布在固定资产和商誉,分别占企业非流动资产的61.4%、12.39%。

资产构成表

2、流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的37.26%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的33.94%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表

3、资产的增减变化

2018年总资产为974,414.25万元,与2017年的1,001,780.87万元相比有所下降,下降2.73%。

4、资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加12,474.52万元,存货增加11,175.94万元,交易性金融资产增加4,914.6万元,其他流动资产增加487.1万元,长期待摊费用增加301.52万元,递延所得税资产增加300.89万元,预付款项增加118.14万元,应收账款增加17.2万元,固定资产清理增加9万元,共计增加29,798.9万元;以下项目的变动使资产总额减少:应收利息减少172.96万元,固定资产减少1,167.26万元,开发支出减少

1,220.07万元,应收票据减少3,221.88万元,长期投资减少6,067.31万元,其他非流动资产减少6,533.42万元,其他应收款减少9,971.48万元,在建工程减少11,871.97万元,无形资产减少13,548.78万元,共计减少

53,775.13万元。

增加项与减少项相抵,使资产总额下降23,976.23万元。

主要资产项目变动情况表

二、负债及权益构成

1、负债及权益构成基本情况

安泰科技2018年负债总额为436,217.1万元,资本金为102,600.81万元,所有者权益为538,197.15万元,资产负债率为44.77%。

在负债总额中,流动负债为380,799.13万元,占负债和权益总额的39.08%;短期借款为102,708.32万元,非流动负债为55,417.97万元,金融性负债占资金来源总额的16.23%。