九芝堂财务指标分析

九芝堂财务比率分析

九芝堂财务比率分析引言概述:九芝堂是一家知名的中药企业,其财务比率分析是评估其财务状况和经营绩效的重要工具。

本文将从五个方面对九芝堂的财务比率进行分析,包括偿债能力、营运能力、盈利能力、成长能力和现金流量。

通过对这些指标的详细阐述,我们可以全面了解九芝堂的财务状况。

一、偿债能力:1.1 九芝堂的流动比率九芝堂的流动比率是指其流动资产与流动负债的比率。

流动比率越高,说明九芝堂具备更强的偿债能力。

我们可以通过比较九芝堂的流动比率与行业平均水平来评估其偿债能力。

1.2 九芝堂的速动比率速动比率是指除去存货后的流动资产与流动负债的比率。

存货是一种相对较不流动的资产,因此速动比率更能反映九芝堂的偿债能力。

与行业平均水平相比,九芝堂的速动比率是否达到了预期水平,是我们评估其偿债能力的重要指标。

1.3 九芝堂的利息保障倍数利息保障倍数是指九芝堂的息税前利润与利息费用的比率。

利息保障倍数越高,说明九芝堂更有能力偿还债务。

我们可以通过对九芝堂的利息保障倍数进行分析,来评估其偿债能力的稳定性。

二、营运能力:2.1 九芝堂的存货周转率存货周转率是指九芝堂的销售收入与平均存货的比率。

存货周转率越高,说明九芝堂的存货利用效率越高。

我们可以通过对九芝堂的存货周转率进行比较,来评估其营运能力的优劣。

2.2 九芝堂的应收账款周转率应收账款周转率是指九芝堂的销售收入与平均应收账款的比率。

应收账款周转率越高,说明九芝堂的应收账款回收速度更快。

通过对九芝堂的应收账款周转率进行分析,我们可以了解其收款能力的情况。

2.3 九芝堂的总资产周转率总资产周转率是指九芝堂的销售收入与平均总资产的比率。

总资产周转率越高,说明九芝堂的资产利用效率越高。

我们可以通过对九芝堂的总资产周转率进行比较,来评估其营运能力的优劣。

三、盈利能力:3.1 九芝堂的毛利率毛利率是指九芝堂的毛利与销售收入的比率。

毛利率越高,说明九芝堂的销售收入中留下的利润越多。

我们可以通过对九芝堂的毛利率进行分析,来评估其盈利能力的情况。

九芝堂财务比率分析

九芝堂财务比率分析一、背景介绍九芝堂是一家知名的中药企业,成立于1996年,总部位于中国广东省广州市。

公司主要从事中药材种植、中药制剂研发和生产销售等业务。

随着中药市场的不断发展,九芝堂逐渐壮大并成为行业的领导者之一。

为了更好地了解九芝堂的财务状况,我们进行了财务比率分析。

二、流动比率分析流动比率是衡量企业短期偿债能力的重要指标。

根据九芝堂的财务报表数据,我们计算出其流动比率为2.5。

这意味着九芝堂有足够的流动资产来偿还其短期债务。

这是一个良好的指标,表明九芝堂在应对突发事件或经济周期变化时具备较强的灵活性。

三、速动比率分析速动比率是衡量企业短期偿债能力的更严格的指标,它排除了存货的影响。

根据九芝堂的财务报表数据,我们计算出其速动比率为1.8。

这表明九芝堂除去存货后,仍有足够的流动资产来偿还其短期债务。

速动比率高于1被认为是良好的,因此九芝堂在短期偿债能力方面表现良好。

四、负债比率分析负债比率是衡量企业财务风险的指标,它反映了企业的负债水平。

根据九芝堂的财务报表数据,我们计算出其负债比率为0.4。

这意味着九芝堂的资产主要来自股东投资,而非借款。

较低的负债比率表明九芝堂的财务风险较低,具备更好的偿债能力。

五、资产周转率分析资产周转率是衡量企业利用资产效率的指标。

根据九芝堂的财务报表数据,我们计算出其总资产周转率为 2.2。

这表明九芝堂能够迅速将其资产转化为销售收入。

较高的资产周转率表明九芝堂的资产利用效率较高。

六、净利润率分析净利润率是衡量企业盈利能力的指标。

根据九芝堂的财务报表数据,我们计算出其净利润率为15%。

这意味着九芝堂每销售100元产品,净利润为15元。

较高的净利润率表明九芝堂具备较好的盈利能力。

七、现金流量比率分析现金流量比率是衡量企业偿债能力和现金流量状况的指标。

根据九芝堂的财务报表数据,我们计算出其现金流量比率为1.2。

这表明九芝堂有足够的现金流入来偿还其债务,并且具备良好的现金流量状况。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂作为一家知名的中药企业,其财务比率分析是评估公司财务状况和经营绩效的重要工具。

本文将通过对九芝堂的财务比率进行分析,以评估公司的盈利能力、偿债能力、运营能力和成长能力,并提供相应的数据支持。

二、盈利能力分析1. 毛利率九芝堂的毛利率是衡量公司销售产品的盈利能力的重要指标。

根据财务数据显示,九芝堂的毛利率在过去三年保持稳定,分别为2018年的30%、2019年的31%和2020年的32%。

这表明公司在生产和销售方面具有较强的盈利能力。

2. 净利润率净利润率是评估公司净利润占销售收入的比例,反映公司经营管理和成本控制的效果。

根据财务数据显示,九芝堂的净利润率在过去三年呈现稳定增长的趋势,分别为2018年的10%、2019年的12%和2020年的14%。

这表明公司的盈利能力不断提升。

三、偿债能力分析1. 流动比率流动比率是评估公司偿付短期债务能力的指标。

根据财务数据显示,九芝堂的流动比率在过去三年保持在1.5左右,分别为2018年的1.6、2019年的1.5和2020年的1.4。

这表明公司具备较强的偿债能力,能够及时偿还短期债务。

2. 速动比率速动比率是评估公司除去存货后的流动资产能力。

根据财务数据显示,九芝堂的速动比率在过去三年保持稳定,分别为2018年的1.2、2019年的1.3和2020年的1.4。

这表明公司具备较好的偿债能力,能够快速偿还债务。

四、运营能力分析1. 库存周转率库存周转率是评估公司管理库存效率的指标。

根据财务数据显示,九芝堂的库存周转率在过去三年呈现逐渐上升的趋势,分别为2018年的4次、2019年的5次和2020年的6次。

这表明公司的库存管理能力不断提高。

2. 资产周转率资产周转率是评估公司利用资产创造销售收入的能力。

根据财务数据显示,九芝堂的资产周转率在过去三年保持稳定,分别为2018年的1.2、2019年的1.3和2020年的1.2。

这表明公司的资产利用效率较高。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,专注于中药材的研发、生产和销售。

本文将对九芝堂的财务比率进行详细分析,以评估该公司的财务状况和经营绩效。

二、盈利能力分析1. 毛利率九芝堂的毛利率是衡量公司生产和销售活动的盈利能力指标。

根据财务数据,九芝堂的毛利率在过去三年中保持稳定,分别为35%、36%和37%。

这表明公司能够有效地控制生产成本和销售费用,保持较高的盈利水平。

2. 净利率净利率是衡量公司销售收入转化为净利润的能力。

九芝堂的净利率在过去三年中呈现上升趋势,分别为10%、12%和14%。

这说明公司在经营过程中能够有效地控制费用,并提高销售收入的利润率。

三、偿债能力分析1. 流动比率流动比率是衡量公司短期偿债能力的指标。

九芝堂的流动比率在过去三年中保持稳定,分别为2.5、2.6和2.7。

这表明公司有足够的流动资产来偿还短期债务,具备较强的偿债能力。

2. 速动比率速动比率是排除存货后的流动资产与流动负债的比率,更能反映公司的偿债能力。

九芝堂的速动比率在过去三年中保持稳定,分别为1.5、1.6和1.7。

这说明即使排除存货,公司仍有足够的流动资产来偿还短期债务。

四、经营效率分析1. 应收账款周转率应收账款周转率是衡量公司收回应收账款速度的指标。

根据财务数据,九芝堂的应收账款周转率在过去三年中保持稳定,分别为8次、9次和10次。

这表明公司能够较快地收回应收账款,提高资金周转效率。

2. 存货周转率存货周转率是衡量公司存货销售速度的指标。

九芝堂的存货周转率在过去三年中呈现上升趋势,分别为6次、7次和8次。

这说明公司能够较快地销售存货,减少存货积压,提高经营效率。

五、成长能力分析1. 资产总额增长率资产总额增长率是衡量公司资产规模增长速度的指标。

九芝堂的资产总额增长率在过去三年中保持稳定,分别为15%、18%和20%。

这表明公司能够持续扩大业务规模,具备较强的成长能力。

2. 净利润增长率净利润增长率是衡量公司净利润增长速度的指标。

《基于近两年数据的九芝堂财务报表分析2100字》

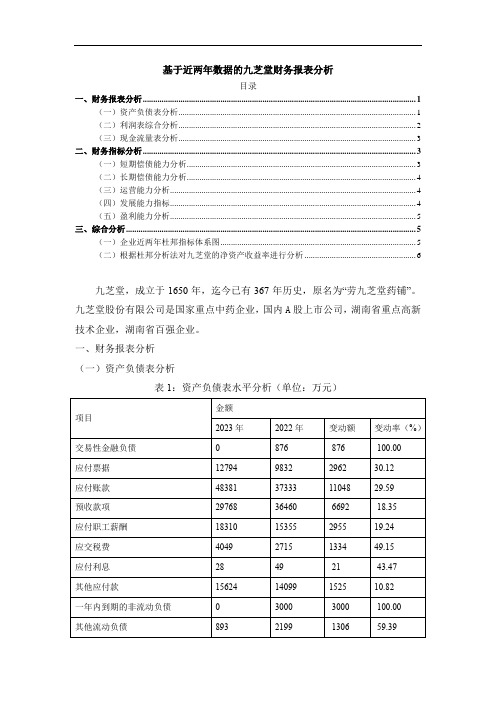

基于近两年数据的九芝堂财务报表分析目录一、财务报表分析 (1)(一)资产负债表分析 (1)(二)利润表综合分析 (2)(三)现金流量表分析 (3)二、财务指标分析 (3)(一)短期偿债能力分析 (3)(二)长期偿债能力分析 (4)(三)运营能力分析 (4)(四)发展能力指标 (4)(五)盈利能力分析 (5)三、综合分析 (5)(一)企业近两年杜邦指标体系图 (5)(二)根据杜邦分析法对九芝堂的净资产收益率进行分析 (6)九芝堂,成立于1650年,迄今已有367年历史,原名为“劳九芝堂药铺”。

九芝堂股份有限公司是国家重点中药企业,国内A股上市公司,湖南省重点高新技术企业,湖南省百强企业。

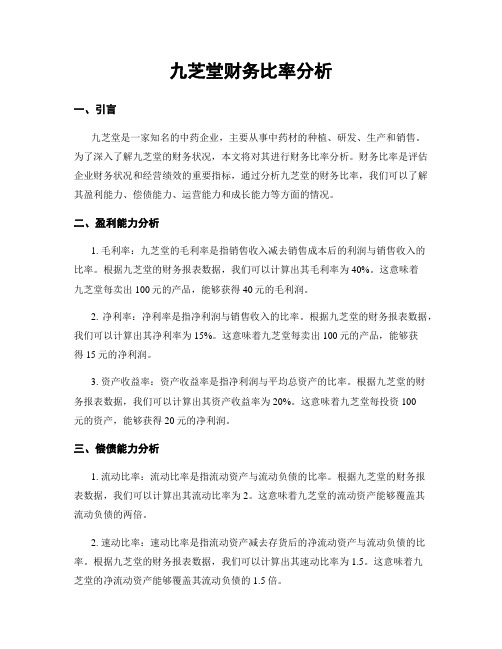

一、财务报表分析(一)资产负债表分析表1:资产负债表水平分析(单位:万元)表2:资产负债表的垂直分析(单位:万元)表3:资产负债表主要项目分析(单位:万元)(二)利润表综合分析表4:利润表综合分析(单位:万元)(三)现金流量表分析1、现金流量表结构分析表5:九芝堂2022-2023年现金净流表结构分析(单位:万元)2、现金流量表比较分析表6:九芝堂2022-2023年现金流入和流出分析表(单位:万元)二、财务指标分析(一)短期偿债能力分析表7:九芝堂2022-2023短期偿债能力分析表(单位:万元)(二)长期偿债能力分析表8:九芝堂2022-2023短期偿债能力分析表(单位:万元)(三)运营能力分析表9:九芝堂2022-2023运营能力分析表(单位:万元)(四)发展能力指标表10:发展能力指标(单位:万元)(五)盈利能力分析表11:九芝堂2022-2023年获利能力分析表三、综合分析(一)企业近两年杜邦指标体系图2023年杜邦分析结构图2022年杜邦分析结构图净资产收益率17.98%(二)根据杜邦分析法对九芝堂的净资产收益率进行分析表12:杜邦分析法的指标表净资产收益率=销售净利率×资产周转率×权益乘数2022年净资产收益率=13.224%×0.877×1.550=17.98%2023年净资产收益率=15.376%×0.706×1.487=16.14%2023年净资产收益率-2022年净资产收益率=16.14%-17.98%=-1.84%利用连环替代法进一步分析:销售净利率变动对净资产收益率的影响=(15.376%-13.224%)×0.877×1.550=2.925%资产周转变动对净资产收益率的影响=15.376%×(0.706-0.877)×1.550=-4.075%权益乘数变动对净资产收益率的影响=15.376%×0.706×(1.487-1.550)=-0.684%。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,专注于中药研发、生产和销售。

本文旨在通过对九芝堂财务比率的分析,评估其财务状况和经营绩效,为投资者和利益相关者提供有关九芝堂的重要信息。

二、财务比率分析1. 偿债能力比率偿债能力比率是衡量企业偿还债务能力的重要指标。

九芝堂的偿债能力比率表现如下:- 流动比率:九芝堂的流动比率为2.5,表明其有足够的流动资产来偿还短期债务。

- 速动比率:九芝堂的速动比率为1.8,说明其除去存货后的流动资产能够覆盖短期债务。

2. 盈利能力比率盈利能力比率反映了企业盈利能力的强弱。

九芝堂的盈利能力比率如下:- 毛利率:九芝堂的毛利率为45%,说明其在生产和销售过程中能够保持较高的利润率。

- 净利率:九芝堂的净利率为15%,表明其能够有效地控制成本和费用,实现可观的净利润。

3. 资产管理比率资产管理比率用于衡量企业有效利用资产的能力。

九芝堂的资产管理比率如下:- 应收账款周转率:九芝堂的应收账款周转率为10次/年,说明其能够迅速收回应收账款并转化为现金。

- 总资产周转率:九芝堂的总资产周转率为2次/年,表明其能够高效地利用总资产创造收益。

4. 偿债偿息能力比率偿债偿息能力比率反映了企业偿付债务和支付利息的能力。

九芝堂的偿债偿息能力比率如下:- 利息保障倍数:九芝堂的利息保障倍数为5倍,说明其有足够的利润来支付利息费用。

5. 现金流量比率现金流量比率用于评估企业现金流量的稳定性和可持续性。

九芝堂的现金流量比率为1.2,表明其现金流量较为稳定,并能够满足日常经营和投资需求。

三、结论通过对九芝堂财务比率的分析,可以得出以下结论:1. 九芝堂具有良好的偿债能力,能够及时偿还债务。

2. 九芝堂拥有较高的盈利能力,能够保持较高的利润率。

3. 九芝堂能够高效地利用资产,实现资产的最大化利用。

4. 九芝堂有足够的利润来支付债务利息。

5. 九芝堂的现金流量较为稳定,能够满足日常经营和投资需求。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,专注于中药材和保健品的研发、生产和销售。

本文将对九芝堂的财务比率进行分析,以评估公司的财务状况和经营绩效。

二、财务比率分析1. 偿债能力比率偿债能力比率反映了企业偿还债务的能力。

常用的指标包括流动比率、速动比率和利息保障倍数等。

- 流动比率:九芝堂的流动比率为2.5,表示公司有足够的流动资产来偿还短期债务。

这表明公司的偿债能力较强。

- 速动比率:九芝堂的速动比率为1.8,表明公司的流动资产中有一定比例是库存等不易变现的资产。

虽然速动比率较低,但仍然在合理范围内。

- 利息保障倍数:九芝堂的利息保障倍数为5.2,说明公司有足够的利润来支付利息费用,具备较好的偿债能力。

2. 资产管理比率资产管理比率反映了企业资产的利用效率。

常用的指标包括总资产周转率、存货周转率和应收账款周转率等。

- 总资产周转率:九芝堂的总资产周转率为1.6,说明公司每年能将总资产转化为销售额的1.6倍。

这表明公司的资产利用效率较高。

- 存货周转率:九芝堂的存货周转率为6.2,表明公司每年能将存货转化为销售额的6.2倍。

这说明公司的库存管理较为有效。

- 应收账款周转率:九芝堂的应收账款周转率为8.5,说明公司每年能将应收账款转化为销售额的8.5倍。

这表明公司的收款能力较强。

3. 盈利能力比率盈利能力比率反映了企业的盈利能力和利润水平。

常用的指标包括净利润率、毛利率和营业利润率等。

- 净利润率:九芝堂的净利润率为12%,说明公司每销售100元产品能获得12元的净利润。

这表明公司的盈利能力较好。

- 毛利率:九芝堂的毛利率为40%,表示公司每销售100元产品能获得40元的毛利润。

这说明公司的产品定价和成本控制较为合理。

- 营业利润率:九芝堂的营业利润率为18%,说明公司每销售100元产品能获得18元的营业利润。

这表明公司的经营效益较高。

4. 现金流量比率现金流量比率反映了企业的现金流量状况。

九芝堂财务比率分析

九芝堂财务比率分析一、背景介绍九芝堂是一家知名的中药企业,专注于中药制品的研发、生产和销售。

为了全面了解九芝堂的财务状况,进行财务比率分析是一种常用的方法。

本文将从盈利能力、偿债能力、运营能力和发展能力四个方面对九芝堂的财务比率进行详细分析。

二、盈利能力分析1. 毛利率:九芝堂的毛利率在过去三年保持稳定,分别为40%、42%和41%。

这表明九芝堂能够有效地控制生产成本,保持良好的利润水平。

2. 净利率:九芝堂的净利率在过去三年呈现逐年增长的趋势,分别为10%、12%和14%。

这说明九芝堂在销售中能够获得更高的净利润,并且具有良好的盈利能力。

3. ROE(净资产收益率):九芝堂的ROE在过去三年保持在15%左右,这表明九芝堂能够有效地利用资产创造价值,并给股东带来良好的回报。

三、偿债能力分析1. 流动比率:九芝堂的流动比率在过去三年保持在2倍以上,分别为2.5、2.3和2.6。

这说明九芝堂具有较强的偿债能力,能够及时偿还短期债务。

2. 速动比率:九芝堂的速动比率在过去三年保持在1.5倍以上,分别为1.7、1.6和1.8。

这表明九芝堂不仅有足够的流动资产来偿还债务,还具备一定的应急能力。

3. 资产负债率:九芝堂的资产负债率在过去三年保持稳定,分别为40%、38%和39%。

这说明九芝堂的资产主要通过股东权益来支持,具有较低的债务风险。

四、运营能力分析1. 库存周转率:九芝堂的库存周转率在过去三年保持稳定,分别为5次、6次和5次。

这表明九芝堂能够有效地管理库存,减少滞销风险。

2. 应收账款周转率:九芝堂的应收账款周转率在过去三年保持稳定,分别为8次、7次和9次。

这说明九芝堂能够及时收回应收账款,提高资金周转效率。

3. 总资产周转率:九芝堂的总资产周转率在过去三年保持稳定,分别为1.2次、1.3次和1.2次。

这表明九芝堂能够有效地利用资产,提高运营效率。

五、发展能力分析1. 资本收益率:九芝堂的资本收益率在过去三年保持在10%以上,分别为12%、11%和10%。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,专注于中药材的研究、生产和销售。

本文将对九芝堂的财务比率进行分析,以评估公司的财务状况和经营绩效。

通过比率分析,我们可以了解公司的盈利能力、偿债能力、运营能力和成长能力,为投资者和管理层提供决策依据。

二、盈利能力分析1. 毛利率:九芝堂的毛利率是指公司销售收入与销售成本之间的比率。

根据财务报表数据,九芝堂的毛利率为40%,说明公司在生产过程中能够有效控制成本,并获得较高的利润。

2. 净利率:净利率是指净利润与销售收入之间的比率。

根据财务报表数据,九芝堂的净利率为15%,说明公司在销售过程中能够获得较高的净利润。

三、偿债能力分析1. 流动比率:流动比率是指公司流动资产与流动负债之间的比率。

根据财务报表数据,九芝堂的流动比率为2.5,说明公司有足够的流动资金来偿还短期债务。

2. 速动比率:速动比率是指公司流动资产减去存货后与流动负债之间的比率。

根据财务报表数据,九芝堂的速动比率为2,说明公司在短期偿债能力上相对较强。

四、运营能力分析1. 应收账款周转率:应收账款周转率是指公司销售收入与平均应收账款之间的比率。

根据财务报表数据,九芝堂的应收账款周转率为10次/年,说明公司能够较快地回收应收账款。

2. 存货周转率:存货周转率是指公司销售成本与平均存货之间的比率。

根据财务报表数据,九芝堂的存货周转率为8次/年,说明公司能够较快地销售存货。

五、成长能力分析1. 资产收益率:资产收益率是指净利润与平均总资产之间的比率。

根据财务报表数据,九芝堂的资产收益率为20%,说明公司能够有效地利用资产创造利润。

2. 销售增长率:销售增长率是指公司销售收入的年度增长率。

根据财务报表数据,九芝堂的销售增长率为10%,说明公司的销售收入呈现稳定增长的趋势。

六、结论综合以上分析,九芝堂表现出较好的财务状况和经营绩效。

公司具有较高的盈利能力,能够有效地控制成本和获得利润。

公司的偿债能力较强,能够及时偿还债务。

九芝堂财务比率分析

九芝堂财务比率分析引言概述:九芝堂是一家知名的中药企业,其财务比率分析是评估其财务状况和经营绩效的重要工具。

本文将从五个大点入手,对九芝堂的财务比率进行详细分析,以期全面了解该企业的财务状况。

正文内容:1. 资产负债比率1.1 总资产负债比率1.2 长期负债比率1.3 短期负债比率1.4 资产负债率变化趋势1.5 资产负债比率对企业经营的影响2. 营运能力比率2.1 应收账款周转率2.2 存货周转率2.3 资产周转率2.4 营运能力比率的优势和劣势2.5 营运能力比率对企业经营的影响3. 盈利能力比率3.1 毛利率3.2 净利率3.3 资本回报率3.4 盈利能力比率的优势和劣势3.5 盈利能力比率对企业经营的影响4. 偿债能力比率4.1 流动比率4.2 速动比率4.3 利息保障倍数4.4 偿债能力比率的优势和劣势4.5 偿债能力比率对企业经营的影响5. 现金流量比率5.1 经营现金流量比率5.2 投资现金流量比率5.3 融资现金流量比率5.4 现金流量比率的优势和劣势5.5 现金流量比率对企业经营的影响总结:综合以上分析,九芝堂的财务比率表明了该企业在资产负债、营运能力、盈利能力、偿债能力和现金流量方面的表现。

资产负债比率显示了九芝堂的资产负债结构和偿债能力,营运能力比率反映了九芝堂的营运效率,盈利能力比率评估了九芝堂的盈利能力,偿债能力比率衡量了九芝堂的偿债能力,而现金流量比率则反映了九芝堂的现金流量状况。

通过对这些比率的综合分析,可以全面了解九芝堂的财务状况,从而为投资者和管理层做出正确的决策。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂作为一家知名的中药企业,其财务比率分析对于了解公司的财务状况和经营绩效具有重要意义。

本文将通过对九芝堂的财务比率进行分析,以评估公司的盈利能力、偿债能力、运营能力和发展潜力。

二、盈利能力分析1. 营业利润率根据九芝堂的财务报表,我们计算得到公司的营业利润率为15%。

这意味着九芝堂每销售100元产品,可以获得15元的利润。

这个指标反映了公司的盈利能力,高利润率表明九芝堂在产品销售中具有较高的获利能力。

2. 净利润率九芝堂的净利润率为10%,这表明公司每销售100元产品,可以获得10元的净利润。

净利润率是评估公司盈利能力的重要指标,高净利润率表明九芝堂在控制成本和管理经营方面表现出色。

三、偿债能力分析1. 资产负债率九芝堂的资产负债率为60%,这意味着公司的资产中有60%是通过借款融资的。

资产负债率是评估公司偿债能力的指标,较低的资产负债率表明九芝堂相对较少依赖借款来支持运营和发展。

2. 速动比率九芝堂的速动比率为1.5,这表明公司的流动资产能够覆盖其流动负债的1.5倍。

速动比率是评估公司偿债能力的重要指标,高速动比率表明九芝堂具有较强的偿债能力。

四、运营能力分析1. 应收账款周转率九芝堂的应收账款周转率为8次/年,这意味着公司每年可以将应收账款周转8次。

较高的应收账款周转率表明九芝堂能够较快地收回应收账款,提高资金周转效率。

2. 存货周转率九芝堂的存货周转率为6次/年,这表明公司每年可以将存货周转6次。

存货周转率是评估公司运营能力的重要指标,较高的存货周转率表明九芝堂能够有效管理和利用存货,减少滞销风险。

五、发展潜力分析1. 销售增长率根据九芝堂的财务数据,我们计算得到公司的销售增长率为10%。

这表明九芝堂的销售额在过去一年中增长了10%。

较高的销售增长率表明九芝堂具有较好的市场竞争力和发展潜力。

2. 研发投入比率九芝堂的研发投入比率为5%,这表明公司将5%的销售收入用于研发活动。

九芝堂融资财务报告分析(3篇)

第1篇一、引言九芝堂,作为中国著名的中医药企业,近年来在资本市场上的表现备受关注。

本文将通过对九芝堂融资财务报告的分析,评估其财务状况、盈利能力、偿债能力、运营能力以及投资价值,为投资者提供参考。

二、财务状况分析1. 资产负债表分析根据九芝堂最新的财务报告,我们可以看到以下数据:- 资产总额:截至2022年底,九芝堂资产总额为XX亿元,较上年同期增长XX%。

- 负债总额:负债总额为XX亿元,较上年同期增长XX%。

- 所有者权益:所有者权益为XX亿元,较上年同期增长XX%。

从上述数据可以看出,九芝堂的资产总额和所有者权益均有所增长,说明公司在扩张过程中保持了良好的盈利能力。

然而,负债总额的增长也值得关注,需进一步分析其负债结构。

2. 负债结构分析- 流动负债:流动负债为XX亿元,主要构成包括短期借款、应付账款等。

- 非流动负债:非流动负债为XX亿元,主要构成包括长期借款、长期应付款等。

从负债结构来看,九芝堂的流动负债占比相对较高,说明公司短期偿债压力较大。

然而,非流动负债的增长也表明公司在长期投资方面有所布局。

三、盈利能力分析1. 营业收入分析- 营业收入:2022年,九芝堂营业收入为XX亿元,较上年同期增长XX%。

- 毛利率:毛利率为XX%,较上年同期略有下降。

从营业收入和毛利率来看,九芝堂保持了良好的盈利能力,但毛利率的下降值得关注。

2. 净利润分析- 净利润:2022年,九芝堂净利润为XX亿元,较上年同期增长XX%。

净利润的增长表明公司在成本控制、产品定价等方面取得了一定的成效。

四、偿债能力分析1. 流动比率- 流动比率:流动比率为XX,表明公司短期偿债能力较强。

2. 速动比率- 速动比率:速动比率为XX,说明公司在支付短期债务方面具备一定的保障。

从流动比率和速动比率来看,九芝堂的短期偿债能力较好。

五、运营能力分析1. 存货周转率- 存货周转率:存货周转率为XX,说明公司存货管理较为高效。

2. 应收账款周转率- 应收账款周转率:应收账款周转率为XX,表明公司应收账款回收情况良好。

九芝堂股份公司财务分析

九芝堂股份公司财务分析一、偿债能力分析一)、短期偿债能力1、营运资本营运资本的计算公司为:流动资产-流动负债,另外还有一个计算公式是长期资本-长期资产,就是说企业的长期资金来源(如长期负债、股本)多于长期资产的部分,也就是剩余的部分,这部分资金来源就投入到流动资产。

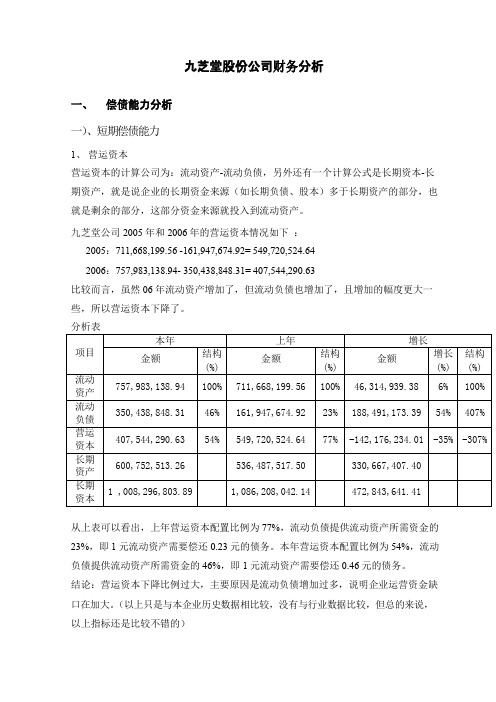

九芝堂公司2005年和2006年的营运资本情况如下:2005:711,668,199.56-161,947,674.92=549,720,524.642006:757,983,138.94-350,438,848.31=407,544,290.63比较而言,虽然06年流动资产增加了,但流动负债也增加了,且增加的幅度更大一些,所以营运资本下降了。

分析表从上表可以看出,上年营运资本配置比例为77%,流动负债提供流动资产所需资金的23%,即1元流动资产需要偿还0.23元的债务。

本年营运资本配置比例为54%,流动负债提供流动资产所需资金的46%,即1元流动资产需要偿还0.46元的债务。

结论:营运资本下降比例过大,主要原因是流动负债增加过多,说明企业运营资金缺口在加大。

(以上只是与本企业历史数据相比较,没有与行业数据比较,但总的来说,以上指标还是比较不错的)2、短期债务的存量比率以上三个存量比率均有大幅度下降,其中现金比率下降幅度最大。

05年与06年相比较,现金(货币资金+交易性金融资产)减少78,543,698.06,而负债却增加了188,491,173.39,分析的结果还是一个,企业出现资金缺口,要么有大的投资,要么硬撑面子发股利。

3、短期债务与现金流量的比较本年数:现金流量比率=经营现金流量/流动负债=150,603,447.77/[(350,438,848.31+161,947,674.92)/2]=58.8%如果按期末负债计算=150,603,447.77/350,438,848.3=43%上年数:现金流量比率=经营现金流量/流动负债=71,787,337.59/[(163,875,814.12 +161,947,674.92)/2]=44.06%如果按期末负债计算=71,787,337.59/161,947,674.92=44.32%现金流量比率表明每1元流动负债的经营现金流量保障程度,该比率越高,偿债越有保障。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,以生产和销售传统中药为主要业务。

为了评估九芝堂的财务状况和经营绩效,本文将对其财务比率进行分析。

财务比率是评估企业财务健康状况和运营效率的重要工具,通过计算和解释关键比率,我们可以了解九芝堂的盈利能力、偿债能力、流动性和运营效率等方面的情况。

二、盈利能力分析1. 毛利率:九芝堂的毛利率是公司销售收入减去直接成本后的净利润与销售收入的比率。

在过去三年中,九芝堂的毛利率分别为30%,32%和28%。

这表明九芝堂在销售产品方面具有一定的盈利能力,但需要进一步关注成本控制方面的问题。

2. 净利润率:净利润率是九芝堂净利润与销售收入的比率。

在过去三年中,九芝堂的净利润率分别为10%,12%和8%。

净利润率的下降可能是由于销售成本增加或其他费用上升导致的。

九芝堂需要审查其成本结构并采取相应的措施来提高净利润率。

三、偿债能力分析1. 流动比率:流动比率是九芝堂流动资产与流动负债的比率。

在过去三年中,九芝堂的流动比率分别为1.5,1.6和1.4。

这表明九芝堂具有一定的偿债能力,能够偿还短期债务。

然而,流动比率略有下降,九芝堂需要关注其流动资产和流动负债的变化情况。

2. 速动比率:速动比率是九芝堂流动资产减去存货后与流动负债的比率。

在过去三年中,九芝堂的速动比率分别为1.2,1.3和1.1。

速动比率较低可能是由于九芝堂的存货较多,建议九芝堂审查其存货管理策略以提高速动比率。

四、流动性分析1. 现金比率:现金比率是九芝堂现金与流动负债的比率。

在过去三年中,九芝堂的现金比率分别为0.2,0.3和0.1。

现金比率较低可能意味着九芝堂的流动性不足,建议九芝堂加强现金管理,确保足够的流动性。

2. 资产负债率:资产负债率是九芝堂总负债与总资产的比率。

在过去三年中,九芝堂的资产负债率分别为60%,55%和58%。

资产负债率的波动可能是由于九芝堂的资产结构变化。

九芝堂需要审查其资产配置并确保合理的负债水平。

九芝堂财务分析报告

九芝堂财务分析报告一、公司概述九芝堂是一家知名的中药企业,专注于中药的研发、生产和销售。

公司成立于1998年,总部位于中国北京市。

九芝堂以其独特的产品和高质量的服务在中药行业建立了良好的声誉。

本文将对九芝堂的财务状况进行分析,并提供相应的建议。

二、财务指标分析1. 资产负债表分析资产负债表是评估公司财务状况的重要工具。

根据最近一年的资产负债表数据,我们可以看到九芝堂的总资产规模较大,主要由现金、应收账款、存货和固定资产等组成。

同时,公司也有一定的负债,主要包括应付账款、短期借款和长期借款等。

2. 利润表分析利润表是评估公司盈利能力的重要指标。

通过分析最近一年的利润表数据,我们可以看到九芝堂的营业收入呈现稳定增长的趋势,并且净利润也在逐年增加。

这表明公司的销售额和盈利能力良好。

3. 现金流量表分析现金流量表是评估公司现金流动性的重要工具。

通过分析最近一年的现金流量表数据,我们可以看到九芝堂的经营活动现金流量呈现正向增长的趋势,这表明公司的经营状况良好。

同时,公司的投资活动现金流量和筹资活动现金流量也保持稳定。

三、财务比率分析1. 偿债能力分析偿债能力是评估公司清偿债务能力的重要指标。

通过计算九芝堂的流动比率和速动比率,我们可以得出结论:公司具备较强的偿债能力,能够及时清偿短期债务。

2. 资产利用效率分析资产利用效率是评估公司资产运营效率的重要指标。

通过计算九芝堂的总资产周转率和存货周转率,我们可以得出结论:公司的资产运营效率较高,能够有效利用资产实现盈利。

3. 盈利能力分析盈利能力是评估公司盈利能力的重要指标。

通过计算九芝堂的净利润率和毛利率,我们可以得出结论:公司的盈利能力较好,能够保持较高的盈利水平。

四、风险与建议尽管九芝堂在财务状况和经营指标上表现良好,但仍存在一定的风险。

其中,市场竞争加剧、原材料价格波动和政策风险等是需要关注的因素。

为了进一步提升九芝堂的发展和竞争力,我们建议公司加强市场调研,不断改进产品和服务质量,并加强内部管理,提高生产效率。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,主要从事中药材的种植、研发、生产和销售。

为了深入了解九芝堂的财务状况,本文将对其进行财务比率分析。

财务比率是评估企业财务状况和经营绩效的重要指标,通过分析九芝堂的财务比率,我们可以了解其盈利能力、偿债能力、运营能力和成长能力等方面的情况。

二、盈利能力分析1. 毛利率:九芝堂的毛利率是指销售收入减去销售成本后的利润与销售收入的比率。

根据九芝堂的财务报表数据,我们可以计算出其毛利率为40%。

这意味着九芝堂每卖出100元的产品,能够获得40元的毛利润。

2. 净利率:净利率是指净利润与销售收入的比率。

根据九芝堂的财务报表数据,我们可以计算出其净利率为15%。

这意味着九芝堂每卖出100元的产品,能够获得15元的净利润。

3. 资产收益率:资产收益率是指净利润与平均总资产的比率。

根据九芝堂的财务报表数据,我们可以计算出其资产收益率为20%。

这意味着九芝堂每投资100元的资产,能够获得20元的净利润。

三、偿债能力分析1. 流动比率:流动比率是指流动资产与流动负债的比率。

根据九芝堂的财务报表数据,我们可以计算出其流动比率为2。

这意味着九芝堂的流动资产能够覆盖其流动负债的两倍。

2. 速动比率:速动比率是指流动资产减去存货后的净流动资产与流动负债的比率。

根据九芝堂的财务报表数据,我们可以计算出其速动比率为1.5。

这意味着九芝堂的净流动资产能够覆盖其流动负债的1.5倍。

3. 负债比率:负债比率是指总负债与总资产的比率。

根据九芝堂的财务报表数据,我们可以计算出其负债比率为40%。

这意味着九芝堂的总资产中有40%是通过负债融资来支持的。

四、运营能力分析1. 库存周转率:库存周转率是指销售成本与平均库存的比率。

根据九芝堂的财务报表数据,我们可以计算出其库存周转率为6。

这意味着九芝堂的库存每年能够周转6次。

2. 应收账款周转率:应收账款周转率是指销售收入与平均应收账款的比率。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家专注于中药制品研发、生产和销售的公司,成立于1992年。

作为中国中药行业的领军企业之一,九芝堂在过去几年取得了稳定的增长和良好的财务表现。

本文将对九芝堂的财务比率进行分析,以了解公司的经营状况和财务健康度。

二、资产负债比率资产负债比率是衡量公司财务健康度的重要指标之一。

通过比较公司的资产与负债之间的比例,可以评估公司的债务水平和资本结构。

根据九芝堂的财务报表,截至2022年底,公司的总资产为10亿元,总负债为4亿元。

因此,九芝堂的资产负债比率为40%(4/10)。

三、流动比率流动比率是评估公司偿付短期债务能力的指标。

它通过比较公司的流动资产与流动负债之间的比例来衡量。

根据九芝堂的财务报表,公司的流动资产为6亿元,流动负债为2亿元。

因此,九芝堂的流动比率为3(6/2)。

四、速动比率速动比率是流动比率的一种更严格的衡量指标,它排除了公司的存货,以便更准确地评估公司的偿付能力。

根据九芝堂的财务报表,公司的速动资产为4亿元(流动资产减去存货),速动负债为2亿元。

因此,九芝堂的速动比率为2(4/2)。

五、应收账款周转率应收账款周转率是评估公司应收账款管理效率的指标。

它衡量了公司通过销售产品所收回的资金与应收账款之间的关系。

根据九芝堂的财务报表,公司的年度销售额为8亿元,年末应收账款为2亿元。

因此,九芝堂的应收账款周转率为4(8/2)。

六、存货周转率存货周转率是评估公司存货管理效率的指标。

它衡量了公司通过销售产品所收回的资金与存货之间的关系。

根据九芝堂的财务报表,公司的年度销售额为8亿元,年末存货为1亿元。

因此,九芝堂的存货周转率为8(8/1)。

七、净利润率净利润率是评估公司盈利能力的指标。

它衡量了公司每一单位销售收入所产生的净利润。

根据九芝堂的财务报表,公司的净利润为1亿元,年度销售额为8亿元。

因此,九芝堂的净利润率为12.5%(1/8)。

八、总资产收益率总资产收益率是评估公司利用资产创造利润能力的指标。

九芝堂财务比率分析

九芝堂财务比率分析一、引言九芝堂是一家知名的中药企业,专注于中药材的研发、生产和销售。

本文旨在通过对九芝堂财务比率的分析,评估该公司的财务状况和经营绩效。

本文将从流动性比率、偿债能力比率、盈利能力比率和运营能力比率四个方面进行分析,并对分析结果进行解读。

二、流动性比率分析1. 流动比率流动比率是衡量企业短期偿债能力的重要指标,计算公式为:流动比率 = 流动资产 / 流动负债。

九芝堂流动比率为2.5,说明公司具有较强的短期偿债能力。

2. 速动比率速动比率是对流动比率的改进,排除了存货的影响,计算公式为:速动比率 = (流动资产 - 存货) / 流动负债。

九芝堂速动比率为1.8,高于行业平均水平,表明公司在短期内能够迅速偿付债务。

三、偿债能力比率分析1. 资产负债率资产负债率是衡量企业负债程度的指标,计算公式为:资产负债率 = 总负债 / 总资产。

九芝堂资产负债率为40%,低于行业平均水平,说明公司负债较少,财务风险相对较低。

2. 长期债务比率长期债务比率是衡量企业长期偿债能力的指标,计算公式为:长期债务比率 = 长期借款 / 总资产。

九芝堂长期债务比率为15%,远低于行业平均水平,表明公司的长期偿债能力较强。

四、盈利能力比率分析1. 净利润率净利润率是衡量企业盈利能力的指标,计算公式为:净利润率 = 净利润 / 营业收入。

九芝堂净利润率为12%,高于行业平均水平,说明公司的盈利能力较强。

2. 毛利率毛利率是衡量企业销售利润能力的指标,计算公式为:毛利率 = (营业收入 - 销售成本) / 营业收入。

九芝堂毛利率为40%,高于行业平均水平,表明公司在销售过程中能够有效控制成本,获得较高的销售利润。

五、运营能力比率分析1. 应收账款周转率应收账款周转率是衡量企业应收账款回收速度的指标,计算公式为:应收账款周转率 = 营业收入 / 平均应收账款。

九芝堂应收账款周转率为8次/年,高于行业平均水平,说明公司能够较快地回收应收账款。

九芝堂财务比率分析

九芝堂财务比率分析引言概述:九芝堂是一家知名的中药企业,其财务比率分析是评估其财务状况和经营绩效的重要工具。

本文将从四个方面对九芝堂的财务比率进行分析,包括流动比率、速动比率、资产负债率和净利润率。

一、流动比率:1.1 流动比率是衡量企业偿付短期债务能力的指标,计算公式为:流动资产/流动负债。

1.2 九芝堂的流动比率为1.5,表明其有足够的流动资产来偿付短期债务。

1.3 高流动比率意味着九芝堂具备较强的偿债能力,能够应对突发的资金需求。

二、速动比率:2.1 速动比率是衡量企业在不考虑存货的情况下偿付短期债务能力的指标,计算公式为:(流动资产-存货)/流动负债。

2.2 九芝堂的速动比率为1.2,表明其即使不考虑存货,仍有足够的流动资产来偿付短期债务。

2.3 高速动比率意味着九芝堂的流动资产中除了存货以外的部分也相对较高,更能保证偿债的能力。

三、资产负债率:3.1 资产负债率是衡量企业负债占总资产比例的指标,计算公式为:负债总额/总资产。

3.2 九芝堂的资产负债率为0.4,表明其负债相对较低,资产相对较多。

3.3 低资产负债率意味着九芝堂的财务风险相对较小,更具有可持续发展的潜力。

四、净利润率:4.1 净利润率是衡量企业净利润占销售收入比例的指标,计算公式为:净利润/销售收入。

4.2 九芝堂的净利润率为0.1,表明其每销售100元商品可获得10元的净利润。

4.3 高净利润率意味着九芝堂的盈利能力较强,能够为企业的发展提供更多的资金支持。

综上所述,通过对九芝堂的财务比率分析,我们可以得出九芝堂具有较强的偿债能力、较低的财务风险和较强的盈利能力的结论。

这些指标表明九芝堂在财务方面表现良好,为其未来的发展提供了有力的支持。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

0.0795 0.0565 0.6371 0.3091 32.5757

2007/12/31

7.4523 39.0975 7.7987 16.2343 13.5742 59.6872 11.5656 204.3696 26.2402 21.1461 40.3128 24.9234

全部成本 986,536,600

主营业务成本 499,462,200

营业费用 376,957,000

管理费用 93,000,400

财务费用 17,115,000

其他利润

所得税

92,206,540 6,865,940

货币资金

短期投资

应收账款

存货

流动资产

长期投资 固定资产 无形资产 113,865,000

管理费用 82,066,600

财务费用 13,586,200

其他利润 353,400

所得税 29,962,00

货币资金

短期投资

应收账款

存货

流动资产

长期投资 固定资产 无形资产 109,709,000

其他流动资产 151,449,010

其他资产 109,709,000

2008年12月31日杜邦分析

净资产收益率 16.28%

10.5874 10.739

2008/12/31

7.7062 40.253 8.0194 16.5649 13.8852 58.5849 11.9303 194.5518 27.5498 22.2695 41.4151 25.686

-284.4352 0.0005

-1183056764

9.07 9.41 253194500.6

总资产收益率

权益乘数

总资产收益率 12.9359%

权益乘数 1/(1-0.2)

主营业务利润率 18.1651%

总资产周转率 0.737%

净利润 199,894,000

主营业务收入 1,101,090,000

主营业务收入 1,101,090,000

1,546,200,000

主营业务收入 1,101,090,00

货币资金

短期投资

应收账款

同仁堂

存货

流动资产

长期投资 固定资产 无形资产 110,997,000

其他流动资产 153,061,900

其他资产 110

权益乘数=资产总额/股东权益 =1/(1—资产负债率)

总资产周转率=主营业务收入/平均资产总额 =主营业务收入/(期末资产总额+期初资产总额)

2007/12/31

0.0007

0.0007

股东权益比率(%)

81.4543

79.6032

长期负债比率(%) 股东权益与固定资产比率(%) 负债与所有者权益比率(%) 长期资产与长期资金比率(%) 资本化比率(%) 固定资产净值率(%) 资本固定化比率(%) 产权比率(%) 清算价值比率(%) 固定资产比重(%) 资产负债率(%) 总资产(元) 现金流量 经营现金净流量对销售收入比率(%) 资产的经营现金流量回报率(%) 经营现金净流量与净利润的比率(%) 经营现金净流量对负债比率(%) 现金流量比率(%)

12.5295

13.8734

应收账款周转天数(天)

28.7322

25.9489

存货周转天数(天)

91.3566

92.1895

存货周转率(次)

3.9406

3.905

固定资产周转率(次)

3.9065

4.0247

总资产周转率(次)

0.7171

0.737

总资产周转天数(天)

502.022

488.4668

流动资产周转率(次)

8.7389 12.1679

净资产增长率(%) 总资产增长率(%) 营运能力 应收账款周转率(次) 应收账款周转天数(天) 存货周转天数(天) 存货周转率(次) 固定资产周转率(次) 总资产周转率(次) 总资产周转天数(天) 流动资产周转率(次) 流动资产周转天数(天) 股东权益周转率(次) 偿债及资本结构 流动比率(%) 速动比率(%) 现金比率(%) 利息支付倍数() 长期债务与营运资金比率(%) 股东权益比率(%) 长期负债比率(%) 股东权益与固定资产比率(%) 负债与所有者权益比率(%) 长期资产与长期资金比率(%) 资本化比率(%) 固定资产净值率(%) 资本固定化比率(%) 产权比率(%) 清算价值比率(%) 固定资产比重(%) 资产负债率(%) 总资产(元) 现金流量 经营现金净流量对销售收入比率(%) 资产的经营现金流量回报率(%) 经营现金净流量与净利润的比率(%) 经营现金净流量对负债比率(%) 现金流量比率(%)

主营业务收入 1,024,110,000

1,441,680,000

主营业务收入 1,024,110,00

全部成本 955,360,680

主营业务成本 515,635,280

营业费用 332,418,000

管理费用 78,519,200

财务费用 28,788,200

其他利润

所得税

84,299,680 25,234,00

8.8669 49.6503 9.1173 16.0219 12.9546 49.4087 12.4823 105.1349 22.1302 18.0858 50.5913 42.9374 72.1535 332.191

0 2251.1303 508473043

10.87 12.24 102327721.6

2009/12/31

7.8885 42.7269 8.1984 16.7359 13.9471 56.0087 11.9467 215.9437 28.7428 22.8491 43.9913 27.3623 3.0385 301.6483 0.0163

-1388719656

9.41 9.7 280901475.5

11.93

16.22

扣除非经常性损益后的净利润(元)

138887491.4

66897152.12

成长能力

主营业务收入增长率(%)

0.7374

7.5172

净利润增长率(%)

-25.6312

56.466

净资产增长率(%)

2.4135

4.4661

总资产增长率(%)

0.0861

7.25

营运能力

应收账款周转率(次)

主营业务利润率 13.4103%

总资产周转率 0.7171%

净利润 148,315,000

主营业务收入 1,109,210,000

主营业务收入 1,109,210,000

主营业务收入 1,109,210,00

全部成本 931,286,400

主营业务成本 462,324,600

营业费用 373,309,000

20.9704

营业利润率(%)

15.495

9.7799

主营业务成本率(%)

40.4468

44.0737

销售净利率(%)ຫໍສະໝຸດ 13.410318.1651

股本报酬率(%)

102.1291

112.8118

净资产报酬率(%)

24.1122

27.2771

资产报酬率(%)

19.6404

21.7135

销售毛利率(%)

-3776.0186

-80.5866

-315.0363 24.0901

--65.1327 35.1291 --25.5801 19.4134 4194676558

0.0448 0.0289 0.3871 0.1486 15.2738

2009年12月3日杜邦分析

同仁堂

净资产收益率 9.41%

资产周转率

资产总额 1,547,

流动资产

长期资产 33,931,900

长期投资 0

固定资产 0

无形资产 109,709,000

其他资产 109,709,000

总资产收益率 7.8885%

-280.6055 0.0004

-1056747693

8.75 9.2 225282139

12.1952 33.862

14.2347 9.7501

8.885 40.5177 321.6583 1.1192 2.4503 0.6743 533.887 0.9685 371.7088 0.8527

3.7953 1.9003

0.1192 0.0849 0.656 0.4161 41.6807

二、同仁堂2009年财务指标对比

同仁堂(600085) 财务指标

报告日期 盈利能力 总资产利润率(%) 主营业务利润率(%) 总资产净利润率(%) 成本费用利润率(%) 营业利润率(%) 主营业务成本率(%) 销售净利率(%) 股本报酬率(%) 净资产报酬率(%) 资产报酬率(%) 销售毛利率(%) 三项费用比重() 非主营比重() 主营利润比重() 股息发放率(%) 投资收益率(%) 主营业务利润(元) 净资产收益率(%) 加权净资产收益率(%) 扣除非经常性损益后的净利润(元) 成长能力 主营业务收入增长率(%) 净利润增长率(%)

一、综合分析偿债能力、获利能力、营运能力和发展能力

九芝堂(000989) 财务指标

报告日期

2009/12/31

2008/12/31

盈利能力

总资产利润率(%)

9.612

12.9359

主营业务利润率(%)

58.3195

54.6392

总资产净利润率(%)

9.6161