租税的基本概念

论税的基本概念的重构——纳税人权利的视角

O n t c n tu to ft e Ba i nc pto x he Re o s r c i n o h sc Co e fTa

Absr c : t a t The t a f rofn ton— du y— ore e on e ,t or nd s t m ft x t he t p ye - rgh r ns e a i t int d c c pt he y a ys e o a O t ax a r i t

角度对税 的国家本 位 、 务本 位进 行 了批判 , 义 对税 的纳税 人 本位 、 利 本位 在 市场经 济 中的必 然 性 进 行 了论 权 证, 并在 积极努 力地 促成、 义务本 位 向纳税人 本位 、 权利 本位 的转 型 ,

t n o i h n i h O t x Ta p y n o s i u n s o l e f r d o l f e h a p y rc n co s i f r ta d rg tt a . o g x a i g c n co s e s c u d b o me n y a t r t e t x a e o s i u —

维普资讯

总第 8 8期 20 0 6年 9 月

甘 肃 政 法 学 院 学 报

J u na fGa s n tt t fPo ii a c e c n w o r lo n u I s iu e o ltc lS in e a d La

浅谈租税讲习

综合所得税

•定义:指个人除了薪资所得、执行业务所得外,

尚有营利所得(股利所得)、租赁所得、权利金所 得、利息所得、自力耕作渔牧林矿之所得、财产 交易所得、竞技竞赛及机会中奖之奖金或给与、 退职所得及其他所得等十大所得

•申报期间:于被继承人(即死亡人)死亡之日 起6个月内向户籍所在地的主管税捐稽征机 关申报。

节税、避税及逃(漏)税

• 节税:是在不违反税法规定情形下,选择

税负较轻的方式,完成纳税义务的事实。

• 例如申报综合所得税时,刚提及之列举扣除额或 标准扣除额可择一。

• 节税是合法的,也是道德观念所容许的,是法律 所保障的行为。

起采分离课税 •残障特别扣除 •教育学费特别扣除:限(1)纳税义务人之子

女(2)每户25,000元

综合所得税

• 每个人都要缴税吗?

NO,并不是一有所得便要课税。

如全年所得低于(免税额+标准扣除额)则不予课税

• 平衡社会财富分配:

综所税系个人净所得课征,采用累进税率,重课 高所得轻课低所得,衡量纳税能力,最具公平、 合理、正义原则的租税。

1、每年9月22日前向所在地地方税务局申报 2、土地所有权人或配偶、直系亲属设籍。 3、土地不超过3公亩(都市计划)7公亩(非都市计划)

遗产税

•因死亡而发生财产所有权移转时所课征的 租税,以死亡者所遗留之财产为课税范围, 属财产税性质。

•税额之计算:遗产总额-[免税额+扣除额 (含配偶.子女等)]*税率

娱乐税

• 用途?

1、满足社会中追求精神生活的需求

例:音乐会的音乐厅、表演的剧院、体育场等兴建

租税法之基本概念

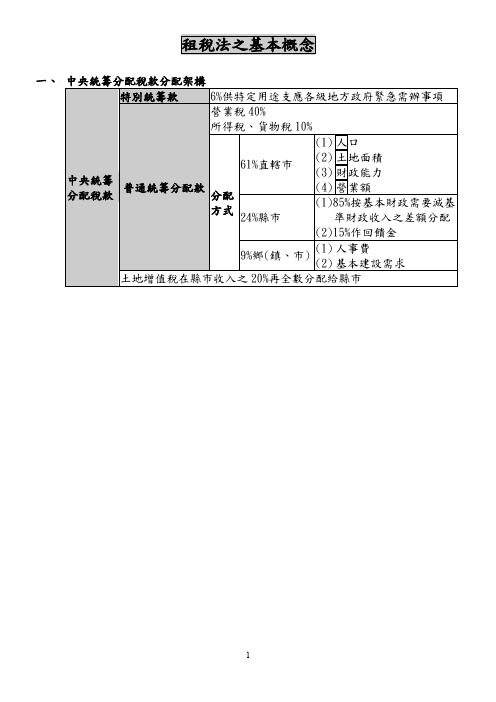

一、 中央統籌分配稅款分配架構 特別統籌款 6%供特定用途支應各級地方政府緊急需辦事項 營業稅 40% 所得稅、貨物稅 10% (1) 人口 (2) 土地面積 61%直轄市 (3) 財政能力 中央統籌 (4) 營業額 普通統籌分配款 分配稅款 分配 (1)85%按基本財政需要減基 方式 24%縣市 準財政收入之差額分配 (2)15%作回饋金 (1) 人事費 9%鄉(鎮、市) (2) 基本建設需求 土地增值稅在縣市收入之 20%再全數分配給縣市

(1) 違反「量能課稅」原則: 國外來源所得亦屬所得之 一部分,代表個人納稅能 力,不應將其排除於課稅 範圍之外 納稅人若只有國外所得而 無國內所得,其亦享受本 國政府提供之公共財,卻 無需納稅。 (1)違反租稅中立性: 不對國外來源所得課稅,將 導致國人對外投資增加,以 規避本國稅負。 (2)違反租稅效率原則: 資本的外流,會影響國內經 濟發展,扭曲資源配置,。

1

二、 地方稅法通則之有關其主要內容 項目 內容 1.有權開徵 (1) 直轄市政府 地方稅的機關 (2) 縣市政府 (3) 鄉鎮市公所

除外規定 (1) 轄區外的交易 (2) 流通至轄區外的天然資源或礦產品 (3) 經營範圍跨越轄區之公用事業 (4) 損及國家整體利益或其他地方公共 利益之事項 以上四項,地方政府無權開徵新稅 2.授權自主 現有國稅中附加稅 貨物稅、營業稅、關稅 徵收的稅目 不得附加 調高自己的地方稅徵收率 印花稅、土地增值稅 不得調高 可開徵特別稅 已課徵貨物稅、菸酒稅項目 不得再徵收特別稅 可開徵臨時稅 需指明用途,並開立專戶專款專用 3.課徵稅率或 (1) 國稅附加稅不得超過原稅率 30% 稅率調整幅度 (2) 地方稅徵收率不得超過原稅率 30% 4.課徵年度 (1) 附加稅與特別稅最長 4 年 (2) 臨時稅最長 2 年 (3) 稅率調整後 2 年不得再調高 5.課徵法源 需擬訂地方稅自治條例,並經直轄市議會、縣市議會與鄉鎮市民 代表會完成三讀立法程序。

《租税概论》课件

租税的征收和使用应当依法进行,保 障纳税人的合法权益,防止税收违法 和浪费现象的发生。

租税的经济性

租税应当根据纳税人的实际负担能力 来确定,不应该对其生产和生活造成 过大的影响。

02

租税制度与原则

BIG DATA EMPOWERS TO CREATE A NEW

ERA

租税制度

租税制度定义

租税制度是指国家制定的税收法 律、法规和规章,以及相关税收

租税定义

01

02

03

租税定义

租税是国家为了满足公共 需求,凭借政治权力,依 法强制、无偿、固定地取 得财政收入的一种形式。

租税的本质

租税是国家与纳税人之间 的一种经济权利关系,是 社会经济发展到一定阶段 的产物。

租税的特征

租税具有无偿性、强制性 、固定性的特点,是国家 财政收入的主要来源之一 。

租税分类

租税转嫁的影响

租税转嫁会影响市场价格 体系、资源配置和收入分 配等方面。

租税逃避

租税逃避的概念

பைடு நூலகம்

01

租税逃避是指纳税人采取非法手段减轻或避免缴纳税款的行为

。

租税逃避的常见手段

02

常见的租税逃避手段包括虚报所得、隐瞒收入、使用非法凭证

等。

租税逃避的危害

03

租税逃避会导致国家税收流失、破坏公平竞争和市场秩序,同

均衡。

效率原则

税收效率原则是指国家征税要有 利于资源的有效配置和经济机制 的有效运行,提高税务行政的管

理效率。

财政原则

税收财政原则是指国家征税要保 证财政收入,满足国家各方面支

出的需要。

租税要素

纳税人

纳税人是指按照税法规 定直接负有纳税义务的 自然人、法人和其他组

自考《经济法概论(法律类)》章节串讲【6-10】

【导语】⾼等教育⾃学考试,简称⾃学考试、⾃考,1981年经国务院批准创⽴,是对⾃学者进⾏的以学历考试为主的⾼等教育国家考试。

【第⼀篇:经济法的运⾏论】⼀、经济法的运⾏系统: 1、⽴法因素的基础性影响: (1)经济法的⽴法,是经济法运⾏的起点 (2)经济法⽴法过程中要注意的问题: a.严格贯彻法定原则 b.注意⽴法模式的选择(独享模式、分享模式) (3)济法⽴法中存在的问题: a.⾏政机关⽴法过多、过滥。

b.⽴法的数量、质量、协调性等问题也要关注 2、执法因素的特殊重要性: (1)经济法的实施,更侧重于积极的执法。

(2)经济法的实施,政府性的调制主体扮演着极为重要的⾓⾊,从⽽使协调 因素在经济法运⾏中具有特殊的重要性。

3、司法因素影响的弱化: 司法原因:调制⾏为主要发⽣在执法阶段 宏观调控⾏为的可诉性相对不⾜ 许多纠纷被解决在司法阶段之前或司法程序之外 4、守法因素特别效应分析: (1)守法因素对于经济法的运⾏具有特别效应:经济法运⾏如何,在很⼤程度上取决于守法主体的遵从。

(2)从守法的⾓度看,需要关注的问题主要是守法主体的法律意识、对法律的遵从度。

⼆、经济法的适⽤范围: 1、从时间维度看经济法的适⽤范围: (1)经济法的适⽤范围,就是经济法的时间效⼒问题。

从⼀般意义上说,各类经济法规范,在其从制定到变更或废⽌的期限内是有效⼒的,且它在时间上也是不能溯及既往的。

(2)时间因素直接关系到调制受体的权利或义务的有⽆等问题,因⽽会直接影响到经济法的效⼒。

2、从空间维度看经济法的适⽤范围: (1)经济法主要是在⽴法者的管辖权所及的领域内适⽤,不同层级的经济⽴法适⽤的空间范围也各不相同 (2)经济法的域外适⽤和区际冲突等问题,也都值得关注。

3、从主体维度看经济法的适⽤范围: (1)经济法的适⽤范围,体现为经济法对哪些主体具有法律效⼒。

确定经济法所适⽤的主体范围,主要依据属地原则和属⼈原则。

(2)除了关注对主体的管辖权问题外还要关注各类主体的实质差异。

税收基础知识要点归纳

税收基础知识学习笔记第一章税收与社会一、要点总结1.在当今社会,税收已经成为中国社会的一种普遍现象。

2.西方国家税收经历了自由贡纳时期、税收承诺时期、专制课税时期和立宪课税时期四个阶段。

3.夏、商、周时代的贡、助、彻,是我国税收的雏形,具有租税不分的性质。

春秋时期鲁国实行“初税亩”,正式确立起了我国完全意义上的税收制度。

4.历史证明,无税不国,但税重也要亡国。

5.要使全体民众的公共需要得到满足,必须提高纳税人的纳税意识。

(6.提高纳税人纳税意识的途径有:进行有力的税收宣传;有效保护纳税人税收权益;加大对偷税的处罚力度。

7.反偷税要抓住两个关键因素:一是提高查处概率,二是提高处罚程度。

其中,提高税务违法案件的处罚程度是让纳税人形成良好纳税意识的关键。

8.亚当·斯密的税收原则:平等、确实、简便、省费。

9.中国历史上的征税原则大致是从四个方面的需要出发而提出来的。

一是从争取民心、稳定统治秩序出发,强调征税的有义、统一、均平、为公为民等原则,二是从发展经济的需要出发,强调征税要坚持有度、适时、培源养本等原则。

三是从组织财政收入出发,强调征税要采用弹性、普遍、税民所急等原则。

四是从税务管理的要求出发,强调征税要贯彻明确、便利、统一、有常等原则。

10.现代国家普遍适用的税收原则有财政原则、公平原则和效率原则。

11.税收财政原则的基本含义是:一国税收制度的建立和变革,都必须有利于保证国家的财政收入,亦即保证国家各方面支出的需要。

12.拉弗曲线表明了税率与税收收入、经济增长之间的内在关系:当税率为零时,市场经济活动或税基为最大,但税收为零;税率稍有提高后,税基会相应缩小,但其程度较小,故税收总额还会增加;当税率上升至某一最适度的点,税收极大化,找到最佳税率。

如果超过这一点,继续提高税率,就进入“拉弗禁区”,因税基以更大程度缩小,反而导致税收下降;当税率为100%时,税收也相应降至零。

税率越高,税收收入不一定越大。

论税收法定主义

税收法定主义是税法至为重要的基本原则,或称税法的最高法律原则,[1]它是民主原则和法治原则等现代宪法原则在税法上的体现,对于保障人权、维护国家利益和社会公益可谓举足轻重,不可或缺。

税收法定主义已为今世学说所公认,其基本精神在各国立法上亦多有体现。

由于它与宪法及其他相关部门法均密切相关。

且涉及许多日益突出的现实问题,因而多加研讨定会有助于税制乃至整个法制的完善以及法学研究的深入。

鉴于国内学者论及者鲜见,本文拟就税收法定主义的几个主要问题略作研讨。

一、对税收法定主义的一般认识税收法定主义,或称租税法律主义,[2]税捐法定主义,[3]学者对其概念的认识尚未尽一致,但大略可概括如下:税收法定主义,是指税法主体的权利义务必须由法律加以规定,税法的各类构成要素皆必须且只能由法律予以明确规定;征纳主体的权利义务只以法律规定为依据,没有法律依据,任何主体不得征税或减免税收。

税收通常被认为是国家或称公法人团体对符合法定课税要素的主体无偿课征资财以获取财政收入的活动,它是将私人经济主体(企业和个人)的部分财富转为国有的手段,是加在人民身上的负担。

正因如此,调整税收关系的税法通常被视为侵权规范,是侵害人民权利的法律;为了使人民的财产权免遭非法侵害,就必须要求税收的核课与征收有法律依据,从而形成了税法上至为重要的原则-税收法定主义。

[4]没有法律依据国家就不能课赋和征税,国民也不得被要求缴纳税款,这一直是税收法定主义的核心。

依据民主原则和法治原则,国家征税所依据的法律,仅是指人民行使权力的议会制定的法律或议会授权制定的法规。

但最主要、最大量的应是议会制定的法律。

由人民通过其代表在议会上自己决定要负担什么税收,并通过议会制定的法律加以确定,这样的法律才是符合和体现民意的;人民交纳其自愿负担的税款,才是合法的。

正因如此,行政机关不应有自己决定征税的权力,而只能有执行法律的权力,这也符合一般的公法原理。

税收法定主义因其集中地体现了民主原则与法治原则等宪法原则,因此各国宪法一般也多对其加以规定。

什么是税

一、什么是税提到税这个字,大家脑子里面立即出现的是什么呢?请几个同学来谈谈你们印象中的“税”是什么。

【互动】最早的“税”这个字出现在春秋时代,有个“初税亩”的说法,是鲁国的国君在宣公15年实行的按亩征税的田赋制度,初:最初,税亩:按土地亩数对土地征税。

比如一亩田交一斤稻子啊之类的。

田赋就是征收的农产品,家里面的大米啊小米啊面粉啊什么的交点过来为我们国家做点贡献。

所以我们可以看出来,最初,“税”是和农作物有关的。

那么我们来了解下“税”的基本概念:【PPT同步播放】税(又称税赋、税金、税收、赋税、税捐、捐税、租税)指政府依照法律规定,对个人或组织无偿征收实物或货币的总称。

各国各地区税法不同,税收制度也不同,分类也不同,概念不尽一样。

税的中文称呼,在中国各个朝代、各个中文地区对税的称呼也有差异。

二、补充点课外税收小知识国外各种奇怪的税收种类,请一个同学为我们读一下。

谁声音比较洪亮,有气势的,主动举手哦。

•开窗税:在古希腊,凡是朝着大街和向外打开的窗户,户主均需缴纳开窗税。

•华丽服装税:在古罗马,对人们的服装按其华丽程度征收华丽服装税。

•乞丐税:法国巴黎的香榭丽大道,名气很大,外地乞丐和流浪汉纷纷涌向这里,使当局感到大煞风景,于是规定,只有缴纳15000法朗税款的乞丐,才能获得准许证在香榭丽大道上活动。

•胡须税:在俄国,蓄须者需要纳税,如果某个男人拒绝这样做,那么,随身携带剪刀的检查人员一定会把他的胡须剪掉。

•骑马税:在英国,曾经对骑马者也作过纳税规定,使有些人不得不以牛代马行走。

三、税的特性【PPT播放】1.强制性:是国家强制征收的,纳税人必须根据税法的规定纳税,否则将受到法律制裁。

(比如有人说我开厂开店赚钱赚钱了不交税行不行,回答是肯定的,不行)2.无偿性:国家取得的税收收入,既不需要返回给纳税人,也不需要对纳税人直接付出任何代价。

(不直接的意思是,我们会间接的投入到我们的每个公民身上,比如刚才老师说的国防的投入,公共设施的投入,你们去一些公园休息不用钱吧?我们同学9年义务教育学费没给吧,也是国家间接对同学们的补贴,但是不会直接的给你,你交了10块钱我还你一块钱,不是这样的)3.固定性:以法律形式规定了经济组织和纳税人应不应纳税、应纳什么税、纳多少税,这表明国家与纳税人的根本关系具有固定性。

财产租赁税

财产租赁税财产租赁租赁是伴随着商品经济关系而出现的一种经济现象。

商品经济日益发展,租赁范围也变得更加广泛,并渗透到社会经济生活的许多方面,形成完整的租赁关系。

租赁具有如下特点:①租赁是实现租赁对象价值的一种形式。

等价交换的原则体现在资产占用权的有偿让渡行为之中。

②租赁对象的价值是以租金的形式来实现的。

出租者要收取租金,以满足其所期望的经济利益;承租者必须交纳租金,以此取得对租赁对象的使用权。

③承租者要有一定数量的财产作为抵押。

在中国,主要有五种:① 个人承租。

指资产所有者将资产出租给个人进行经营。

承租者必须有一定数量的个人财产和若干具有一定财产的担保人承担资产租赁风险。

个人承租又有三种不同情况:即个人承租,集体经营;个人承租,个人经营;个人承租,雇工经营。

② 合伙承租。

指由两个以上的公民组成一个合伙组织,与资产所有者签订租赁合同,共同承担财产风险,并由承租者推举一人作为法人代表进行经营。

③ 全员承租。

指企业的全体职工为承租者向所有者承租资产,企业的全体职工共同承担财产风险。

④企业承租。

指企业以法人资格作为承租人,通过租赁合同获得资产,并按合同规定向资产所有者交纳租金。

⑤入股承租。

指企业职工集体承租,职工将承付的租金入股,并将承租后新增的部分税后利润划给职工个人。

租赁是指出租人根据与承租人签订的租赁契约,以收取一定的租金为条件,将租赁物在规定时期内交给承租人使用,其所有权仍属出租人的一种经济行为。

租赁可分为经营租赁和融资租赁。

经营性租赁是典型的设备租赁,设备可以轻易地从一个承租人转到另一个承租人手中,它涉及的主要品种是办公室设备、汽车、集装箱、电子计算机和厂房设备等。

对一项租赁资产的成本摊提和利润取得,要经过不止一次出租才能完成。

融资租赁,租赁公司被作为一种金融机构来使用,用户承租人选择和指定设备,出租人承担全部购买成本并在整个租赁期间摊提成本。

当前,租赁已成为企业借以减轻税负的重要方式。

对承租人来说,租赁可以获得双重好处,一是避免因长期拥有机器设备而要承担的负担和风险,二是可以在经营活动中以支付租金的方式冲减企业的利润,减轻税负。

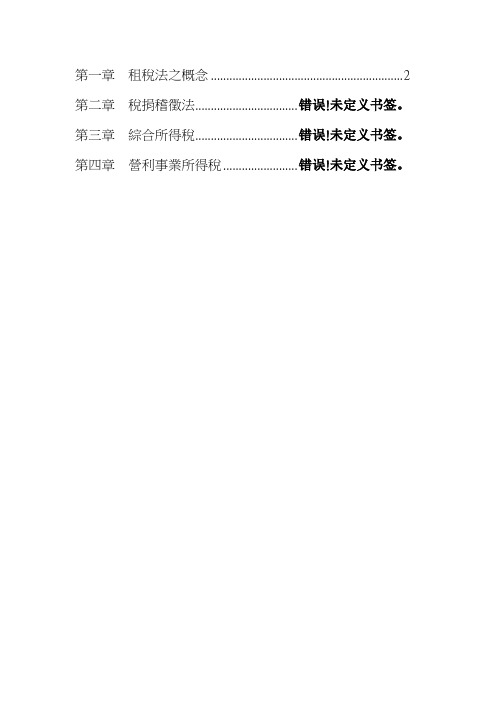

第一章租税法之概念

第一章租稅法之概念 (2)第二章稅捐稽徵法.............................. 错误!未定义书签。

第三章綜合所得稅.............................. 错误!未定义书签。

第四章營利事業所得稅..................... 错误!未定义书签。

第一章租稅法之概念δ1-1租稅的意義政府為因應國家財政上之需要或基於其他行政目的,特別是為達成經濟政策或社會政策之目的,向人民以強制而無對等報償的方式所徵收的款項。

δ1-2租稅法的意義我國憲法第十九條規定:「人民有依法律納稅之義務」。

因此,在租稅法律主義之下,國家對人民徵收租稅,必須有法律依據,而租稅法規就是由人民授權立法機關所制定的,可將之分為廣狹二義說明:(一)狹義的租稅法僅指立法院通過,總統公布之租稅法律。

(二)廣義的租稅法通常所指之租稅法為廣義的租稅法。

除了立法院通過,總統公布之租稅法律外,尚包括其他法律中有關租稅之規定、法律授權範圍內所發布之行政命令,租稅條約、協定及有拘束力之司法判解等。

δ1-3租稅法的性質(一)租稅法為公法公法係指規範國家與國家間、國家與人民間公權利關係之法律。

私法為規定國家與個人或個人相互間私權關係之法律。

(二)租稅法為強行法租稅法是要求人民應行使納稅義務,此項法律規定,人民必須遵守。

(三)租稅法為行政法行政法是五權政治中有關行政權之組織及其作用之法規的總稱。

租稅法為政府行使租稅行政權之依據,舉凡課稅之機關、課稅內容、稽徵程序等均為行政法之內容。

(四)租稅法為國內法租稅法規定國家行使租稅權之法律,並非國際間所公認之法則,其適用是以該國主權所及為原則,故租稅法應屬國內法。

但租稅協定係兩國以上共同締結,締約國須遵守,與國際法有所關聯,此為一特例。

(五)實體法及程序法實體法是規範權利義務實體關係之法律,程序法則是規定如何實施實體法之法律。

租稅法對租稅之主體、客體、稅率、減免範圍等權利義務有所規定,對繳納程序亦有詳細規定,同時兼具實體法與程序法的性質。

租税是什么意思

租税是什么意思

租税

旧时国家征收田赋和各种税款的总称。

典故

先秦租税

时期:先秦至战国特点:租和税合为一体

先秦时期天子、诸侯以及卿大夫等征收的众、庶人等生产者土地上的各种产物和工、商、衡、虞的收入,以供“郊、社、宗庙、百神之祀、天子奉养、百官禄食、庶事之费”。

春秋以前,天子、诸侯、大夫具有土地世袭所有权,他们向劳动者征收租和税合为一体的剩余劳动产品,实行贡、助、彻之制。

再比如说:周代的租税﹐《孟子.滕文公》说:“周人百亩而彻”﹐“虽周亦助也”﹐可见﹐“彻”是一种类似“助”的制度。

但由于孟子说“彻者﹐彻也”﹐使人无法知其确切涵义﹐故两千年来众说纷纭﹐莫衷一是。

孟子鉴于周代国人服兵役﹐野人不服兵役﹐国﹑野实行两种不同的制度﹐向滕文公称述应该实施的制度是“国中是一使自赋”﹐“野九一而助”﹐即在郊内“国人”地区﹐分给每家土地一百亩﹐各自交纳土地上收获的十分之一作为“军

赋”﹔在郊外“野人”地区,分给每家一百亩﹐八家同井﹐共耕其中的一百亩“公田”﹐“公田”上的收获就作为交纳的租税。

中国租税协议

中国租税协议《中华人民共和国租税协议》第一条定义在本协议中,除非上下文另有规定,以下术语和词汇具有以下含义:(一)“出租人”是指在中国境内拥有、管理或控制租赁财产,并将其出租给他人的个人或法人。

(二)“承租人”是指在中国境内租赁租赁财产的个人或法人。

(三)“租赁财产”是指租赁合同中约定的租赁物,包括动产和不动产。

(四)“租金”是指承租人为使用、收益租赁财产而支付给出租人的报酬。

(五)“税款”是指根据中国法律、法规应由出租人或承租人支付的税金。

第二条税收政策(一)出租人和承租人应遵守中国税收法律、法规,按时足额缴纳应纳税款。

(二)出租人和承租人在履行本协议过程中,应按照中国税收法律、法规的规定,进行税务申报和纳税。

(三)出租人和承租人应互相提供必要的税务信息,协助对方完成税务申报和纳税工作。

第三条租金与税款的关系(一)租金的支付不应受税款的影响,税款应单独计算和支付。

(二)出租人和承租人应按照中国税收法律、法规的规定,明确租金和税款的支付责任。

第四条税务争议解决(一)出租人和承租人在履行本协议过程中,如发生税务争议,应首先通过协商解决。

(二)协商不成的,任何一方均有权依法申请税务行政复议或提起税务行政诉讼。

第五条保密(一)出租人和承租人应对本协议的内容和履行过程中的商业秘密予以保密。

(二)本协议的保密义务自本协议签订之日起生效,至协议终止或履行完毕之日止。

第六条法律适用和争议解决(一)本协议的签订、履行、解释及争议解决均适用中华人民共和国法律。

(二)本协议项下的争议,首先应通过友好协商解决;协商不成的,任何一方均有权向合同签订地人民法院提起诉讼。

第七条其他(一)本协议一式两份,双方各执一份。

(二)本协议自双方签字或盖章之日起生效。

中华人民共和国出租人(盖章):承租人(盖章):签订日期:____年____月____日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2.規費雖與租稅同樣是將人民所擁有的財富移轉為政府所有,但它不具有強制性

有個別報償,且除特殊情形外以不超過成本為原則。

3.一般性公共服務之融通財源:因無法確知個人之消費數量,政府無法依個別報

原則分別向每位個人取得必要之收入做為財源,遂根據共同報償原則,以統

支的方式,依法強制向人民量能徵課收入,以此方式取得融通一般性公共

2. 經濟發展:

租稅的課徵應盡量減少對經濟誘因的負面影響,以免阻礙經濟發展,使稅源

3.經濟公平:

就課稅主體而言,租稅應求普遍性以符公平;就納稅義務人之租稅負擔能力

租稅的課徵應求符合水平與垂直公平。

4.稅務行政:稅務行政應求簡化以便民利課,使稽徵成本與納稅成本儘可能最

。此為租稅課徵成功與否的關鍵。

5.中立性:租稅之課徵應避免對經濟行為產生干擾,以減少效率損失。

七、租稅之轉嫁與歸宿(The shifting and incidence taxation)

2第一章 租稅的

1.轉嫁:

納稅義務人將其所繳納之租稅,經由交易過程與價格機能,移轉由他人負擔

。

2.歸宿:租稅未經轉嫁,或經一次或多次轉嫁後而不再轉時,所呈現的最終

配。

八、現有稅目(Categories of Taxation)分類(參閱稅目表)

1. 直接與間接稅

2. 國稅與地方稅

3. 國境稅與內地稅

4 從價稅(Ad Valorem Taxes)與從量稅(Specific Taxes)

5. 比例稅、累進稅及累退稅

6. 其他分類

第一章租稅的基本概念

一、租稅的意義(What are taxes?)

租稅是指國家為因應政務支出之需要或為達成其它行政目的,而強制將人民握

有之財富的一部份移轉為政府所有的措施。

二、租稅的特性(The features of taxation)

1.強制性:

課徵租稅係以國家政治權力強制實行,為國家得以繼續存在之要件,故強制性為租

種利益之對價。此對價雖然無法個別計算,亦未必等於個人所受之利益,但

民主國家而言,國家之稅收依法均須經過代表人民的議會,按量出為入原則

因此租 稅實係人民透過議會向政府整體購買種種種服務,其所付價格就相當

的租稅收入。

2.義務說:

個人為國家之一份子,為維護國家機能之適當運行,人民有義務貢獻部分財

之財源是為租稅。(統收統支、量能原則)

4.個別的公共服務之融通財源:政府所提供之個別性公共服務,可按個別報償原

,由個人視需要自行決定消費量,此時政府所獲取之收入視為規費。(個別報

受益原則)

四、租稅與公賣利益(Taxes and monopoly revenues)

稅之首要特性。

2.無償性:

租稅強制性與無償性為一體之兩面,其之課徵係以共同報償原則為依據,按個人之

財政負擔能力、特定行為或事實予以決定,與個人自國家所接受 之公共服務或

利益並無直接對價關係。

3.財政性:

租稅課徵既以滿足國家政務支出之需要為目的,其所具有的財政性自無疑問。

國家所用,因此納稅遂成為國民應盡的義務。至於納稅後,人民能否自政府

等或相當之利益,則在所不問。

六、租稅的原則(The principles of taxation)

1.財政收入:

租稅既以滿足國家政務需要為首要目的,因此制定或修訂稅法時,其對財政

影響為首要考量。若欲獲取充分之稅收,則宜選擇稅基廣且稅收有彈性之稅

1.公賣利益名義上雖非租稅,實則具有菸酒貨物稅、 營利事業所得稅及公營

餘繳庫等三種性質。

2.於加入 WTO 後,菸酒專賣制度將廢止,公賣利益將由純粹屬於特產稅性

酒稅所取代。

五、國家徵稅權力之根據(The power to tax)

1.利益說:

人民享受國家給予之種種利益,因此國家有權向其人民課稅,人民所納之稅

4.政策性:

租稅之課徵除以滿足國家財政需要為首要目的外,尚具有促進經濟之效率、追

得分配之公平及維持經濟之穩定與成長等政策性目的。

三、租稅與規費(Taxes and user fees)

1.規費乃政府機關因提供特定服務設備或設定某種權利,或為達成某種管制政事

的,而對特定對象按成本或其他標準計收之ቤተ መጻሕፍቲ ባይዱ項。