加加食品2020年一季度经营成果报告

加加食品2020年上半年经营成果报告

加加食品2020年上半年经营成果报告

一、实现利润分析

1、利润总额

2020年上半年利润总额为13,934.4万元,与2019年上半年的

10,780.64万元相比有较大增长,增长29.25%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为14,044.99万元,与2019年上半年的10,882.86万元相比有较大增长,增长29.06%。

以下项目的变动使营业利润增加:营业税金及附加减少48.61万元,财务费用减少122.31万元,共计增加170.92万元;以下项目的变动使营业利润减少:资产减值损失减少39.93万元,投资收益减少190.33万元,营业成本增加4,517.77万元,销售费用增加3,509.3万元,管理费用增加1,671.35万元,共计减少9,928.67万元。

各项科目变化引起营业利润增加3,162.13万元。

3、投资收益

2020年上半年投资收益为负70.46万元,与2019年上半年的119.88万元相比,2020年上半年出现亏损,亏损70.46万元。

4、营业外利润

2020年上半年营业外利润为负110.59万元,与2019年上半年负102.22万元相比亏损有所增长,增长8.19%。

5、经营业务的盈利能力。

ST加加:2020年半年度业绩快报

证券代码:002650 证券简称:加加食品公告编号:2020-065加加食品集团股份有限公司2020 年半年度业绩快报特别提示:本公告所载2020年半年度的财务数据仅为初步核算数据,已经加加食品集团股份有限公司(以下简称“公司”)内部审计部门审计,未经会计师事务所审计,与半年度报告中披露的最终数据可能存在差异,请投资者注意投资风险。

一、2020年半年度主要财务数据和指标注:上述数据是以公司合并报表数据填列。

二、经营业绩和财务状况情况说明2020年上半年,公司通过“6+1”营销模式进行深度分销和实现社区社群新营销,继续聚焦主营业务发展,贯彻“12345”的产品战略和1+1的品牌战略规划,抢抓减盐生抽开发的战略性机遇,持续推进原酿造、面条鲜两个战略大单品的市场运作,继续加大味极鲜、金标生抽、草菇老抽等酱油大品类的市场推广力度,继续加快食醋、蚝油、料酒、鸡精等行业集中度低、成长性大的产品的市场开拓,不断推进复合调味料、凉拌汁、酱料、汤料、高鲜鸡精5大类产品的研发和市场布局,坚定打造盘中餐和欧朋两大食用油品牌,公司实现了业绩的稳步增长。

本报告期内公司营业收入、营业利润、利润总额、归属于上市公司股东的净利润,较上年同期分别增长12.87%、28.74%、28.94%、24.36%。

公司业绩增长主要系2020年上半年营业收入增加所致。

三、与前次业绩预计的差异说明本次业绩快报披露前,根据相关规定公司未对2020年半年度业绩进行预计披露。

四、备查文件1、经公司现任法定代表人杨振先生、主管会计工作的负责人及会计机构负责人刘素娥女士签字并盖章的比较式资产负债表和利润表;2、经公司内部审计部门负责人签字的内部审计报告。

加加食品集团股份有限公司董事会2020年7月29日。

加加食品2019年一季度财务分析结论报告

加加食品2019年一季度财务分析综合报告加加食品2019年一季度财务分析综合报告一、实现利润分析2019年一季度实现利润为7,039.02万元,与2018年一季度的7,045.45万元相比变化不大,变化幅度为0.09%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2019年一季度营业成本为40,765.6万元,与2018年一季度的39,031.79万元相比有所增长,增长4.44%。

2019年一季度销售费用为3,924.49万元,与2018年一季度的3,664.57万元相比有较大增长,增长7.09%。

2019年一季度在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年一季度管理费用为2,269.46万元,与2018年一季度的2,746.01万元相比有较大幅度下降,下降17.35%。

2019年一季度管理费用占营业收入的比例为4.11%,与2018年一季度的5.15%相比有所降低,降低1.05个百分点。

营业利润没有多大变化,管理费用控制决策正确。

2019年一季度财务费用为46.92万元,与2018年一季度的296.7万元相比有较大幅度下降,下降84.19%。

三、资产结构分析与2018年一季度相比,2019年一季度存货占营业收入的比例明显下降。

预付货款占收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年一季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,加加食品2019年一季度是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

加加食品2020年上半年财务分析结论报告

加加食品2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为13,934.4万元,与2019年上半年的10,780.64万元相比有较大增长,增长29.25%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年上半年营业成本为78,995.11万元,与2019年上半年的74,477.35万元相比有所增长,增长6.07%。

2020年上半年销售费用为13,233.57万元,与2019年上半年的9,724.28万元相比有较大增长,增长36.09%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年上半年管理费用为6,352.5万元,与2019年上半年的4,681.15万元相比有较大增长,增长35.7%。

2020年上半年管理费用占营业收入的比例为5.49%,与2019年上半年的4.57%相比有所提高,提高0.92个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

本期财务费用为-14.27万元。

三、资产结构分析2020年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,加加食品2020年上半年是有现金支付能力的,其现金支付能力为31,258.64万元。

企业财务费用小于0或缺乏利息支出数据,内部资料,妥善保管第1 页共3 页。

加加食品从被摘帽到被问询的风波

加加食品从被摘帽到被问询的风波作者:暂无来源:《理财·市场版》 2020年第8期加加食品先是被摘帽,后又被问询。

2020年一季报业绩显示,营收同比下降10.96%,净利润同比下降9.59%,这个曾经风光无限的“酱油第一股”如今是雪上加霜。

编辑/赵新江因公司未能在一个月内解决4.66亿元的违规担保事宜,6月15日,加加食品集团股份有限公司(以下简称“加加食品”)被正式“戴帽”,名称变更为“ST加加”。

6月30日,ST加加发布了一份解除违规担保的公告,历时两年的违规担保纠纷终于圆满解决。

不过,7月2日,加加食品又收到深交所对其2019年年报下发的问询函。

加加食品2020年一季报业绩显示,营收同比下降10.96%,净利润同比下降9.59%,这个曾经风光无限的“酱油第一股”如今是雪上加霜。

违规担保被ST6月15日起,加加食品因实行其他风险警示,股票简称由“加加食品”变更为“ ST加加”,日涨跌幅限制为5%。

事件的来龙去脉,《理财》杂志编辑梳理如下。

6月11日,加加食品披露公告称,在自查中发现公司及全资子公司盘中餐粮油食品(长沙)有限公司存在违规担保约4.66亿元,占公司最近一期经审计净资产的19.94%。

违规操作开始于3年前。

根据公告披露,2017年6月20日,优选资本与加加食品控股股东卓越投资共同设立深圳景鑫投资中心。

同日,加加食品签署相关连带责任保证书,向优选资本承诺对其本金、利息、违约金、损害赔偿金和优选资本实现全部债权的费用提供无限连带责任保证担保。

2017年7月,三湘银行向长沙可可槟榔屋、卓越投资和湖南派仔食品分别发放了7000万元、8000万元和5000万元贷款,该贷款由加加食品全资子公司盘中餐粮油食品(长沙)有限公司提供担保。

当前,上述贷款还有1.88亿元尚未偿还。

值得注意的是,加加食品对此一直不知情。

加加食品在公告中表示,上述担保系实际控制人的违规担保,公司未发现与上述担保有关的用印审批流程及用印记录,亦未发现留存的相关法律文件。

加加食品公司2020年财务分析研究报告

加加食品公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、加加食品公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、加加食品公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、加加食品公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、加加食品公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、加加食品公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、加加食品公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、加加食品公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、加加食品公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、加加食品公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、加加食品公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、加加食品公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、加加食品公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言加加食品公司2020年营业收入为207,264.86万元,与2019年的203,975.28万元相比有较大幅度增长,增长了1.61%。

加加食品2020年财务分析详细报告

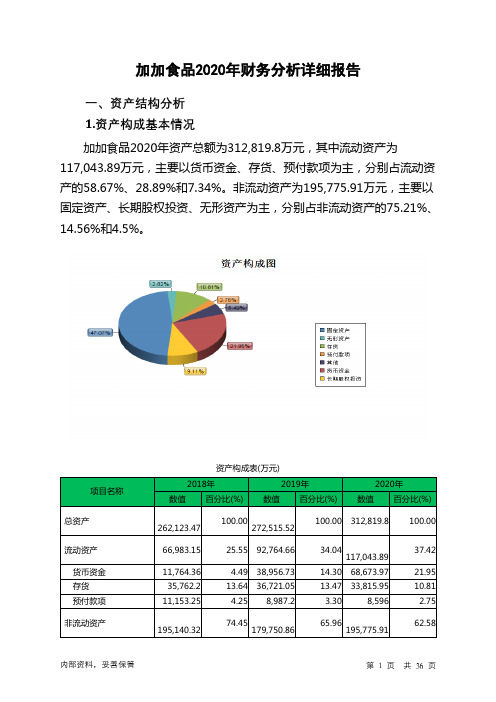

加加食品2020年财务分析详细报告一、资产结构分析1.资产构成基本情况加加食品2020年资产总额为312,819.8万元,其中流动资产为117,043.89万元,主要以货币资金、存货、预付款项为主,分别占流动资产的58.67%、28.89%和7.34%。

非流动资产为195,775.91万元,主要以固定资产、长期股权投资、无形资产为主,分别占非流动资产的75.21%、14.56%和4.5%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产262,123.47 100.00272,515.52100.00 312,819.8 100.00流动资产66,983.15 25.55 92,764.66 34.04117,043.8937.42 货币资金11,764.36 4.49 38,956.73 14.30 68,673.97 21.95 存货35,762.2 13.64 36,721.05 13.47 33,815.95 10.81 预付款项11,153.25 4.25 8,987.2 3.30 8,596 2.75非流动资产195,140.32 74.45179,750.8665.96195,775.9162.58固定资产156,345.38 59.65148,980.8354.67147,238.1247.07长期股权投资17,836.64 6.80 8,581.23 3.15 28,502.93 9.11 无形资产9,071 3.46 8,726.89 3.20 8,817.78 2.822.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的58.67%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的36.24%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

加加食品2020年一季度经营成果报告

一、实现利润分析

1、利润总额

2020年一季度实现利润为6,456.6万元,与2019年一季度的7,039.02万元相比有所下降,下降8.27%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

3、投资收益

2020年一季度投资收益为负29.46万元,与2019年一季度负20.67万元相比亏损有较大幅度增加,增加42.53个百分点。

4、营业外利润

2020年一季度营业外利润为负147.63万元,与2019年一季度的12.7万元相比,2020年一季度出现较大幅度亏损,亏损147.63万元。

5、经营业务的盈利能力

从营业收入和成本的变化情况来看,2020年一季度的营业收入为49,210.75万元,比2019年一季度的55,268.76万元下降10.96%,营业成本为33,689.69万元,比2019年一季度的40,765.6万元下降17.36%,营业收入和营业成本同时下降,但营业成本下降幅度大于营业收入,表明企业经营业务盈利能力提高。

实现利润增减变化表

项目名称

2020年一季度2019年一季度2018年一季度

数值增长率(%) 数值增长率(%) 数值增长率(%)

营业收入49,210.75 -10.96 55,268.76 3.75 53,272.46 0 实现利润6,456.6 -8.27 7,039.02 -0.09 7,045.45 0 营业利润6,604.23 -6.01 7,026.32 -0.19 7,039.58 0 投资收益-29.46 -42.53 -20.67 -79.9 -11.49 0

营业外利润-147.63 -1,262.78 12.7 116.53 5.86 0

二、成本费用分析

1、成本构成情况

2020年一季度加加食品成本费用总额为42,135.77万元,其中:营业成本为33,689.69万元,占成本总额的79.96%;销售费用为5,408.53万元,占成本总额的12.84%;管理费用为2,481.62万元,占成本总额的5.89%;财务费用为-51.74万元,占成本总额的-0.12%;营业税金及附加为607.68万元,占成本总额的1.44%。

成本构成表(占成本费用总额的比例)

项目名称

2020年一季度2019年一季度2018年一季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

成本费用总额42,135.77 100.00 47,686.62 100.00 46,343.34 100.00 营业成本33,689.69 79.96 40,765.6 85.49 39,031.79 84.22 销售费用5,408.53 12.84 3,924.49 8.23 3,664.57 7.91 管理费用2,481.62 5.89 2,269.46 4.76 2,746.01 5.93 财务费用-51.74 -0.12 46.92 0.10 296.7 0.64 营业税金及附加607.68 1.44 680.16 1.43 620.85 1.34

2、总成本变化情况及原因分析

加加食品2020年一季度成本费用总额为42,135.77万元,与2019年一季。