洽洽食品2018年财务指标报告-智泽华

商业企业财务报表分析报告——以洽洽食品股份有限公司管理系统为例

合用文档商业公司财务报表解析——以洽洽食品股份有限公司为例姓名:xxx学号:xxxxxxxxx班级: 12 级会计 x 班目录1、公司简介 (3)公司大要 . (3)经营范围 . (3)2、报表解析 (3)财富负债表解析 . (3)财富负债表水平解析,垂直解析 (4)财富负债表各主要项目的解析 (5)财富负债表的整体议论. .............................................收益表解析 . (6)整体情况初步解析 . (6)主要项目解析 . (7)整体议论 . (8)现金流量表解析 . (8)整体情况初步解析 . (8)主要项目解析 . (9)整体议论 . (9)3、财务比率解析 (10)偿债能力解析 . (10)盈利能力解析 . (10)营运能力解析 . (11)4、杜邦解析 (12)5、财务解析结论与建议 (12)1.公司简介1.1 公司大要洽洽食品股份有限公司(股份代码:002557)是由安徽洽洽食品有限公司整体改正成立的外商投资股份有限公司,成立于2001 年 8月 9 日。

公司地处国家级合肥市经济技术开发区,是一家以传统炒货、坚果为主营,集自主研发、规模生产、市场营销为一体的现代休闲食品公司,被誉为中国炒货行业的领跑者。

公司坚持以“创立优异产品,流传快乐味道”为使命,经过近十年的专注经营,产品线日趋丰富,生产营运管理系统逐渐完满,产品有名度和美誉度不断提升,经济效益和社会效益逐年增加。

1.2 经营范围公司专业从事坚果炒货类食品生产和销售,产品种类齐全,质量优异,主要产品有葵花子类、西瓜子类、豆类、南瓜子类、花生类等传统炒货产品和以快乐果、核桃、杏仁等为代表的高档坚果产品; 农副产品的生产和收买 ( 除粮、油); 油炸食品生产和销售 ; 膨化食品生产和销售 ; 焙烤类食品生产与销售 ; 肉制品类、蜜饯类、海藻类、糖果类、果冻类、预包装食品批发、食品增加剂的生产和销售( 涉及同意证的凭同意证经营 ) 。

洽洽食品股份有限公司的财务分析

洽 洽 食 品股 份 有 限公 司 的财 务 分 析

孙 青 张 燕

摘

一

要: 坚果 炒 货 行 业 是 推 动 我 国 经 济 快 速 发 展 的 新 兴 企 业 之

,

̄

2 0 1 0年度连续 三年 速动 比率较 低 , 2 0 1 1年 速动 比率达 到 了

为我 国经济发展做 出了重 大贡献 。洽洽食 品股份 有 限公 司

一 一

( 三) 盈 利能力

年份

2 0 0 7

2 0 0 8 2 0 09

.

每股现金流量

1 . 9 7

1 . 9 6 , 1 . 91 0 . 6 9

每股收益

0 . 3 2

0 . 4 3 0 . 5 2 0 . 7 8

2 Ol O

家销售规模 超过 1 o亿元的大型企业 , 因此有 效的做好 企业

能力越差 , 财务风 险越 大 ; 反之 , 偿 还债 务的 能力越强 。 ’ 洽洽 的 资产负债率是逐年递减 的 。利息保 障倍数 的 比率 太低 , 说明企

是我 国唯一 一家销 售规模超 过 1 O 亿 的 大型企 业。它的发展 在 休 闲食 品行 业中 占据 重要地位 。本 文主要针 对洽洽食 品股份 有 限公 司做 出近 几年 的财务 分析 , 阐述洽洽食品行业的 资本 结构,

洽偿债能力大 幅度 的提 高。

( 二) 营 运 能 力

年份

2 0 0 7

2 0 0 8

作

者: 德 州学院经济管理 学院; 山 东, 德 州, 2 5 3 0 2 3

一

、

公 司简 介

应收账款周转 率

洽洽食品股份有限公司财务报告分析

洽洽食品股份有限公司财务报告分析第一篇:洽洽食品股份有限公司财务报告分析第一节公司简介公司自成立以来专业从事坚果炒货食品的生产和销售,目前主要产品有葵花子类、西瓜子类、豆类、南瓜子类、花生类等传统炒货产品和以开心果、核桃、杏仁等为代表的高档坚果产品。

公司凭借优质的产品、快捷的服务、精准的市场定位和科学的管理已成长为坚果炒货行业的龙头企业。

“洽洽”品牌深得广大消费者认可,在市场上树立了良好的声誉,已经成为国内坚果炒货领域的第一品牌。

2002年,“洽洽”商标被国家工商行政管理总局认定为“中国驰名商标”,2006-2008年,洽洽品牌连续位居中国食品工业协会坚果炒货专业委员会评选的“全国坚果炒货食品十大著名品牌”之首。

公司综合实力强,规模优势明显,是行业内唯一一家销售规模超过十亿元的大型企业。

公司2007-2009年度各年销售收入均居全行业首位,综合市场占有率排名居行业第一位。

公司先后荣获了“中国农产品加工企业50强”、“中国食品工业百强企业”、“中国食品工业质量效益先进企业奖”等荣誉称号。

公司建立了覆盖国内大中型城市的全国性销售网络,终端掌控能力强,市场反应速度快,销售渠道稳定、通畅。

公司实行“精耕战略”,将全国市场划为21个片区,有117家办事处、1100家专业经销商及4家大型零售商。

如今,“洽洽”系列产品不仅畅销全国,还出口到东南亚、欧美等30多个国家和地区。

洽洽食品股份有限公司最新评估为分析洽洽食品股份有限公司的财务报告,我将选取其2009年的财务报告,从行业背景、偿债能力、盈利能力、以及现金流量四方面进行分析。

第二节行业背景我国坚果炒货行业呈现持续快速增长的态势,2005-2009年复合平均增长率为13.06%。

行业进入门槛低属于完全竞争的市场,其优势企业级差明显,在消费升级和消费意识转变的背景下,有利于市场份额向具备品牌品质和渠道优势的企业集中。

洽洽食品作为坚果炒货行业的龙头企业,综合实力强,规模优势明显。

洽洽食品2018年经营成果报告-智泽华

洽洽食品2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为57,257.06万元,与2017年的41,714.63万元相比有所增长,增长37.26%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为54,162.39万元,与2017年的36,666.34万元相比有较大增长,增长47.72%。

以下项目的变动使营业利润增加:营业收入增加59,430.74万元,财务费用减少1,547.54万元,共计增加60,978.28万元;以下项目的变动使营业利润减少:营业成本增加36,324.66万元,销售费用增加8,109.74万元,管理费用增加615.67万元,营业税金及附加增加331.32万元,资产减值损失增加174.88万元,共计减少45,556.26万元。

增加项与减少项相抵,使营业利润增长15,422.02万元。

3、投资收益2018年投资收益为8,720.39万元,与2017年的3,986.36万元相比成倍增长,增长1.19倍。

4、营业外利润2018年营业外利润为3,094.66万元,与2017年的5,048.3万元相比有较大幅度下降,下降38.70%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为419,704.56万元,比2017年的360,273.82万元增长16.50%,营业成本为288,915.51万元,比2017年的252,590.86万元增加14.38%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年洽洽食品成本费用总额为372,281.22万元,其中:营业成本为288,915.51万元,占成本总额的77.61%;销售费用为56,996.25万元,占成本总额的15.31%;管理费用为21,607.81万元,占成本总额的5.8%;财务费用为-560.25万元,占成本总额的-0.15%;营业税金及附加为4,594.57万元,占成本总额的1.23%。

洽洽食品经营战略与财务业绩分析

摘要随着社会的发展,企业扩大经营规模都是通过实行多元化道路,但是却在在中国的许多企业在多元化的道路上总是失败,甚至有一些是其所属行业的龙头企业。

休闲食品是中国现今发展迅猛的行业之一,洽洽食品是为数不多的休闲食品的上市企业,。

洽洽食品是坚果炒货的龙头企业,拥有一个很好的品牌,但是洽洽食品是多元化失败的一个典型代表自身,其多元化的探索中是因为洽洽食品没有考虑其自身的经营情况而失败。

洽洽食品通过投资-瘦身-投资-瘦身后,洽洽食品提出了现今的企业经营战略——回归了主业,集中力量研发坚果。

通过分析洽洽食品的经营战略,了解洽洽食品探索多元化道路的失败的原因,从而让同行业的其他企业引以为戒。

分析一个企业,仅仅通过经营战略的了解是不够的,需要通过财务数据分析,并且还需要结合其战略,市场等分析。

本文通过对洽洽食品的偿债能力、营运能力、盈利能力、发展能力对洽洽食品从2011-2017年进行比较分析,并且还通过与盐津铺子和来伊份进行比较分析,并且通过洽洽食品的分析结论对其经营过程存在的问题进行总结并提出建议。

关键词:洽洽食品,经营战略,财务业绩分析AbstractWith the development of society, enterprises expand their business scale through the implementation of diversified roads, but many companies in China are always failing in the diversification road, and some are even leading companies in their industries. Leisure food is one of the rapidly developing industries in China today. Qiaqia Food is one of the few listed companies for leisure food. Qiaqia Food is a leading company for nut fried goods and has a good brand. However, Qiaqia Food is a typical representative of its diversification failure. Its diversification exploration is due to Qiaqia Food's failure to consider its own business situation. Failure. After Qiaqia Foods has Invested-Slimming-Investing-Slimming, Qiaqia Foods has proposed the current corporate strategy-returning to the main industry and focusingon the development of nuts. Through the analysis of Qiaqia food management strategy, understand qqia food exploration of the reasons for the failure of diversification, so that other enterprises in the industry to take warning. It is not enough to analyze an enterprise through business strategy alone. It needs to analyze financial data, and it also needs to combine its strategy, market, etc.. This paper makes a comparative analysis of Qiaqia Food from 2011 to 2017 by comparing its solvency, operating ability, profitability, and development ability, and also makes a comparative analysis with Yanjin Shop and Laifen. And through the analysis conclusion of Qiaqia food, the problems existing in its business process are summarized and suggestions are put forward.Key words: Qiaqia Food; Business strategy; Financial performance analysis目录摘要 (I)Abstract (I)一、绪论 (1)(一)研究背景及意义 (1)(二)文献综述 (2)1.经营战略的相关研究 (2)2.财务业绩分析的相关研究 (2)(三)研究内容 (3)二、休闲食品行业概述与洽洽食品经营战略 (4)(一)休闲食品行业概述 (4)(二)洽洽食品企业简介 (5)(三)洽洽食品经营战略 (7)1.洽洽食品经营战略的转型过程 (7)2.洽洽食品现今经营战略的特点 (8)三、洽洽食品的财务业绩分析 (9)(一)偿债能力 (9)1.流动比率 (9)2.速动比率 (11)3.资产负债率 (13)(二)营运能力 (14)1.应收账款周转率 (14)2.存货周转率 (15)3.固定资产周转率 (16)4.总资产周转率 (18)(三)盈利能力 (19)1.销售毛利率 (19)2.营业利润率 (20)3.销售净利润 (21)(四)发展能力 (21)1.营业收入增长率 (21)2.总资产增长率 (23)四、洽洽食品经营中存在的问题与建议 (24)(一)洽洽食品经营中出现的问题 (24)(二)对洽洽食品经营问题提出建议 (24)结论 (25)参考文献 (26)致谢 .................................................................................................... 错误!未定义书签。

洽洽食品2019年上半年财务分析结论报告

洽洽食品2019年上半年财务分析综合报告洽洽食品2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为28,110.21万元,与2018年上半年的23,320万元相比有所增长,增长20.54%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2019年上半年营业成本为135,486.8万元,与2018年上半年的132,122.07万元相比有所增长,增长2.55%。

2019年上半年销售费用为26,875.27万元,与2018年上半年的24,445.76万元相比有较大增长,增长9.94%。

2019年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年上半年管理费用为10,808.72万元,与2018年上半年的11,213.84万元相比有所下降,下降3.61%。

2019年上半年管理费用占营业收入的比例为5.44%,与2018年上半年的5.98%相比有所降低,降低0.54个百分点。

经营业务的盈利水平提高,企业管理费用控制较好,管理费用支出水平相对下降给企业经济效益的提高做出了贡献。

本期财务费用为-532.63万元。

三、资产结构分析与2018年上半年相比,2019年上半年存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,与2018年上半年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,洽洽食品2019年上半年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。

洽洽食品财务报告分析

引言概述:本文为洽洽食品财务报告分析的第二部分,将围绕洽洽食品的财务状况展开详细分析。

通过对洽洽食品的资产负债状况、经营绩效、现金流量以及风险管理策略的研究,旨在为投资者、分析师和其他利益相关者提供洽洽食品的详尽财务分析报告。

正文内容:一、资产负债状况1.1 资产结构分析:分析洽洽食品在过去一段时间内的资产结构变动情况,包括资产构成、变动趋势以及对公司运营的影响。

1.2 负债结构分析:详细阐述洽洽食品的负债状况,包括负债比例、偿债能力以及负债结构的合理性。

1.3 资产负债比率分析:分析洽洽食品的资产负债比率情况,并探究其对公司的盈利能力和稳定性的影响。

二、经营绩效2.1 营业收入分析:详细分析洽洽食品的营业收入构成和变动趋势,同时评估洽洽食品在市场中的竞争地位。

2.2 净利润分析:对洽洽食品的净利润进行综合分析,评估其盈利能力和未来发展潜力。

2.3 盈利能力分析:利用财务指标(例如ROE、ROA)对洽洽食品的盈利能力进行评估,并与同行业公司进行对比分析。

2.4 资本回报率分析:通过计算资本回报率指标来评估洽洽食品的投资回报能力,并提出相关建议。

2.5 经营风险评估:综合考虑洽洽食品的盈利能力、成本控制和市场风险等因素,对其经营风险进行评估和预测。

三、现金流量分析3.1 经营活动现金流量分析:分析洽洽食品的经营活动现金流量情况,评估公司经营能力和现金流量的稳定性。

3.2 投资活动现金流量分析:分析洽洽食品的投资活动现金流量情况,评估公司的投资决策和资本运营能力。

3.3 筹资活动现金流量分析:细致分析洽洽食品的筹资活动现金流量情况,评估公司的融资能力和偿债能力。

四、风险管理策略4.1 财务风险分析:通过评估洽洽食品的财务风险暴露程度,探索存在的风险因素以及相应的风险管理策略。

4.2 市场风险分析:分析洽洽食品面临的市场风险,包括竞争压力、市场需求变化等,并提出相应建议。

4.3 宏观经济风险分析:综合考虑洽洽食品所在的行业和宏观经济环境,分析其未来可能面临的宏观经济风险。

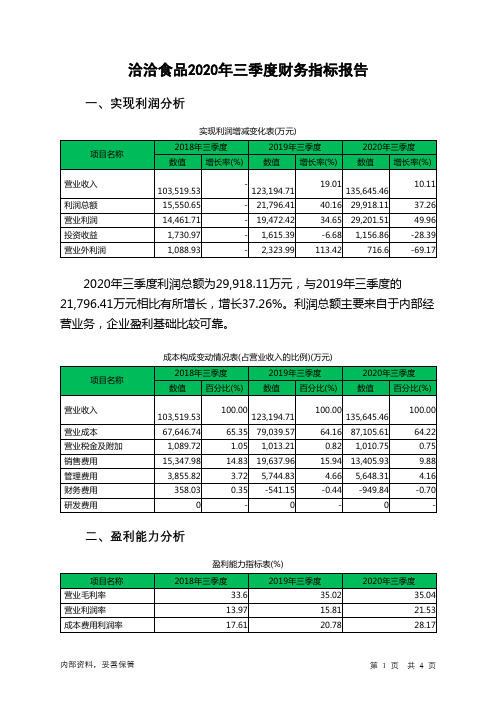

洽洽食品2020年三季度财务指标报告

洽洽食品2020年三季度总资产周转次数为1.03次,比2019年三季度周 转速度放慢,周转天数从348.00天延长到348.06天。企业资产规模有较大 幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度下 降。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

从这三季度来看,洽洽食品的净利润一直保持增长态势,但2020年三 季度的增长速度比上一季度有所下降。2020年三季度的净利润为 23,455.58万元,比2019年三季度增长30.24%,低于2019年三季度37.88% 的增长速度。

2020年三季度营业利润为29,201.51万元,与2019年三季度的 19,472.42万元相比有较大增长,增长49.96%。以下项目的变动使营业利 润增加:营业税金及附加减少2.46万元,管理费用减少96.52万元,财务费 用减少408.68万元,销售费用减少6,232.03万元,共计增加6,739.69万元; 以下项目的变动使营业利润减少:公允价值变动收益减少74.64万元,投资 收益减少458.54万元,营业成本增加8,066.04万元,共计减少8,599.22万 元。各项科目变化引起营业利润增加9,729.09万元。

2018年三季度

2019年三季度

84.79 11.5

49.3 10.81

11.45 96.29

29.25 60.11

2020年三季度 68.82 9.15 31.27 77.97

内部资料,妥善保管

第3页 共4页

洽洽食品2020年三季度营业周期为77.97天,2019年三季度为60.11 天,2020年三季度比2019年三季度延长17.86天。

三、偿债能力分析

项目名称 流动比率 速动比率

洽洽食品2020年财务状况报告

洽洽食品2020年财务状况报告一、资产构成1、资产构成基本情况洽洽食品2020年资产总额为697,898.46万元,其中流动资产为509,111.96万元,主要以存货、交易性金融资产、货币资金为主,分别占流动资产的33.14%、32.84%和24.89%。

非流动资产为188,786.5万元,主要以固定资产、无形资产、在建工程为主,分别占非流动资产的59.15%、14.53%和5.74%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的57.73%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的33.77%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产342,529.28 100.00 366,356.1 100.00509,111.96100.00存货120,913.7 35.30138,952.31 37.93168,729.9833.14交易性金融资产0 -117,022.04 31.94167,214.5432.84货币资金37,621.63 10.98 25,431.53 6.94126,706.9224.89应收账款17,972.53 5.25 22,456.21 6.13 21,753.52 4.27其他流动资产163,915.3247.85 57,274.94 15.63 20,987.83 4.12预付款项1,634.81 0.48 4,718.73 1.29 3,187.78 0.63其他应收款351.84 0.10 500.35 0.14 531.39 0.103、资产的增减变化2020年总资产为697,898.46万元,与2019年的540,870.45万元相比有较大增长,增长29.03%。

洽洽食品2019年度财务分析报告

洽洽食品[002557]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况洽洽食品2019年资产总额为5,408,704,520.29元,其中流动资产为3,663,561,013.51元,占总资产比例为67.73%;非流动资产为1,745,143,506.78元,占总资产比例为32.27%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,洽洽食品2019年的流动资产主要包括存货、交易性金融资产以及其他流动资产,各项分别占比为37.93%,31.94%和15.63%。

洽洽食品股份有限公司财务报告分析

洽洽食品股份有限公司财务报告分析洽洽食品股份有限公司财务报告分析

⒈公司概况

⑴公司背景

⑵经营范围

⑶组织结构

⒉财务报告概述

⑴报表种类

⑵报表时间范围

⑶报表编制依据

⒊盈利能力分析

⑴营业收入分析

⑵销售毛利率分析

⑶财务费用分析

⒋偿债能力分析

⑴流动比率分析

⑵速动比率分析

⑶资产负债率分析

⒌经营能力分析

⑴库存周转率分析

⑵应收账款周转率分析

⑶固定资产周转率分析

⒍现金流量分析

⑴经营活动现金流量分析

⑵投资活动现金流量分析

⑶筹资活动现金流量分析

附件:

⒈财务报表附件

⒉相关附件分析报告

⒊公司法律文件附件

法律名词及注释:

⒈公司法:指适用于公司组织和经营的法规和法律制度。

⒉财务报告准则:会计准则和规定,规范了财务报告的编制和披露标准,提供了财务信息的一致性和可比性。

⒊财务费用:指企业为筹集资金而发生的费用,如利息和手续费等。

⒋流动比率:指企业流动资产与流动负债之间的比率,用以评估企业偿付短期债务的能力。

⒌资产负债率:指企业负债总额与资产总额之间的比率,用以评估企业财务稳定性和偿债能力。

⒍库存周转率:指企业销售收入与平均库存之间的比率,用以评估企业库存管理效率。

⒎现金流量:指企业在一定时期内的现金收入和支付情况。

⒏经营活动现金流量:涉及企业主要经营活动的现金收入和支付。

⒐投资活动现金流量:涉及企业投资活动的现金收入和支付。

⒑筹资活动现金流量:涉及企业筹集资金的现金收入和支付。

洽洽食品财务报告分析报告

洽洽食品财务分析报告小组成员(会计1410):樊晶晶,鲁甜丽,家妹,何婷,尚静玲日期:2017年4月10日目录一、企业概况简介 (3)1、公司简介 (4)2、发展历程 (6)3、发展战略分析 (8)二、洽洽食品资产负债表分析 (8)1、资本结构分析 (8)2、垂直分析 (9)1)资产结构分析 (9)2)流动资产结构分析 (11)3)非流动资产结构分析 (12)4)负债结构分析 (13)5)流动负债结构分析 (14)6)所有者权益结构分析 (15)三、洽洽食品利润表分析 (16)1、利润表整体分析 (19)2、营业收入分析 (19)3、主要项目占营业收入比重分析 (19)4、成本及期间费用分析 (20)5、特殊指标分析 (21)四、洽洽食品盈利能力分析 (22)1、资产盈利能力分析 (23)2、经营盈利能力分析 (24)3、特殊指标分析 (24)五、洽洽食品营运能力分析 (25)1、流动资产周转率分析 (25)2、固定资产周转率分析 (25)3、总资产周转率分析 (25)4、应收账款周转率分析 (26)5、存货周转率分析 (26)六、洽洽食品偿债能力分析 (26)1、短期偿债能力分析 (26)1)营运资本分析 (26)2)流动比率分析 (26)3)速动比率分析 (27)2、长期偿债能力分析 (27)1)资产负债率分析 (27)2)产权比例分析 (28)3)债务保障比率分析 (28)4)已获利息倍数分析 (28)七、附录 (29)1、资产负债表 (29)2、利润表 (33)3、学员任务及其评分 (36)一、企业概况简介1、公司简介洽洽食品股份(以下简称"公司")的前身是洽洽食品,成立于2001年8月9日。

➢公司领导2008年6月6日,整体变更设立为股份公司,之前注册资本为6,648.09万元。

2008年4月24日,经安洽公司董事会决议通过,由华泰集团、亚洲华海、、华元作为发起人,以安洽公司截至2008年3月31日,经审计的净资产205,617,681.22元按1:0.72951的比例折成150,000,000股,整体变更设立股份。

道道全2018年财务分析详细报告-智泽华

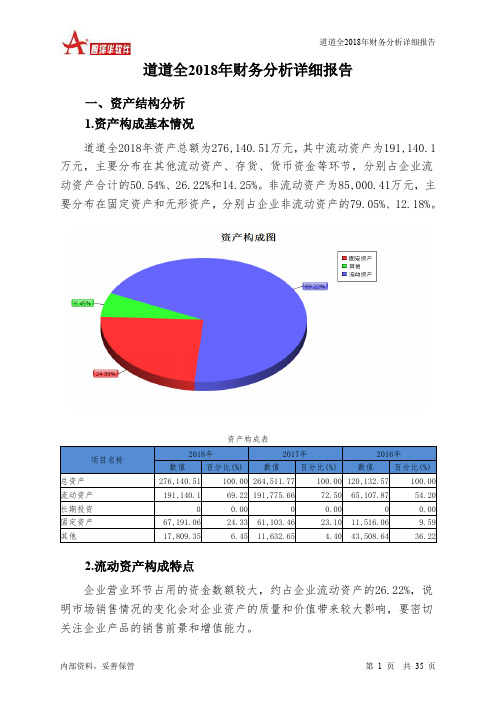

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

洽洽食品2018年财务分析结论报告-智泽华

洽洽食品2018年财务分析综合报告一、实现利润分析2018年实现利润为57,257.06万元,与2017年的41,714.63万元相比有所增长,增长37.26%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为288,915.51万元,与2017年的252,590.86万元相比有较大增长,增长14.38%。

2018年销售费用为56,996.25万元,与2017年的48,886.51万元相比有较大增长,增长16.59%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为21,607.81万元,与2017年的20,992.15万元相比有所增长,增长2.93%。

2018年管理费用占营业收入的比例为5.15%,与2017年的5.83%相比有所降低,降低0.68个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-560.25万元。

三、资产结构分析从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,洽洽食品2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析洽洽食品2018年的营业利润率为12.90%,总资产报酬率为11.57%,净资产收益率为13.61%,成本费用利润率为15.41%。

企业实际投入到企业自身经营业务的资产为480,079.26万元,经营资产的收益率为11.28%,而对外投资的收益率为55.70%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

洽洽食品分业务营收结构及财务分析

投资建议分项预测⏹第一曲线(葵瓜子类):我们认为公司第一曲线产品发展较为成熟,是公司营收的基本盘。

过去三年均保持10%以上的增速,其中,蓝袋瓜子和高端瓜子占瓜子品类的30%,过去三年年复合增速在24%,高于瓜子品类13%的增速。

考虑到目前传统红袋瓜子增速放缓,蓝袋瓜子系列和高端瓜子葵珍、皇葵营收占比逐渐提升,预计未来红袋瓜子在海外市场稳步放量,蓝袋瓜子和高端系列继续保持较快增速,瓜子品类整体将保持低双位数的稳健增长,未来三年整体营收增速分别为11%、15%、14%。

⏹第二曲线(坚果类):我们认为坚果品类是公司的第二增长曲线,疫情前增速较快。

考虑到线下坚果市场空间广阔,且相较于瓜子品类,洽洽坚果铺货率较低,预计未来仍将处于较快增长阶段,预计未来三年整体营收增速分别为35%、20%、18%。

⏹受疫情高基数影响,2021年上半年业绩短期承压,展望下半年,一方面,疫情控制下消费者信心回升,葵瓜子品类有望恢复稳健增长。

另一方面,2021年上半年公司增加销售费用投放,加大小黄袋坚果产品推广力度,预计下半年迎来销售旺季后将有明显业绩改善,故短期内全年业绩有望保持较快增长,长期看公司渠道有望拓展,产品渗透率有望提升。

我们预计未来三年公司整体营收增速分别为15.5%、15.9%、14.4%。

投资建议:给予“买入”评级⏹休闲零食市场空间广阔,作为坚果炒货休闲食品领军品牌,洽洽食品凭借全产业链布局以及深入下沉的线下渠道,实现产品的高品质、低成本。

在品类上,瓜子、坚果先天具备高复购率优势,叠加线下渠道的强大铺货力,洽洽产品呈现出更高的性价比。

我们看好公司第一曲线(瓜子类)稳健增长,第二曲线(坚果)保持较快增长,共同驱动未来三年公司业绩快速增长。

我们预计2021-2023年公司收入分别为61.10、70.84、81.06亿元,同比增长15.51%、15.95%、14.42%;实现净利润分别为9.04、10.75、12.32亿元,同比增长12.32%、18.91%、14.62%,对应EPS分别为1.78 、2.12 、2.43元,对应PE分别为22X、18X、16X。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

洽洽食品2018年财务指标报告

一、实现利润分析

项目名称

营业收入 实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2018年

2017年

2016年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

419,704.56

16.5 360,273.82

2.55 351,301.18

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用有所下降,营运能力有所提高。

五、发展能力分析 从这三年来看,洽洽食品的营业收入持续增长。2018年营业收入为 419,704.56万元,比2017年增长16.50%,这一增长速度是在2017年增长 2.55%的基础上取得的。

1.18 4,075.6

1.16

56,996.25

13.58 48,886.51

13.57 45,074.55

12.83

21,607.81

5.15 20,992.15

5.83 20,235.81

5.76

-560.25

-0.13

987.29

0.27 -1,161.01

-0.33

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年

2017年

141.91

153.54

15.85

16.97

52.48

44.29

157.76

170.51

2016年

168.64 14

46.43 182.65

洽洽食品2018年营业周期为157.76天,2017年为170.51天,2018年比 2017年缩短12.75天。

2016年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

419,704.56

100.00 360,273.82

100.00 351,301.18

100.00

288,915.51

68.84 252,590.86

70.11 242,165.33

68.93

4,594.57

1.09 4,263.25

内部资料,妥善保管

第1页 共4页

洽洽食品2018年财务指标报告

身经营业务的资产为480,079.26万元,经营资产的收益率为11.28%,而对 外投资的收益率为55.70%。

2018年营业利润为54,162.39万元,与2017年的36,666.34万元相比有 较大增长,增长47.72%。以下项目的变动使营业利润增加:营业收入增加 59,430.74万元,财务费用减少1,547.54万元,共计增加60,978.28万元; 以下项目的变动使营业利润减少:营业成本增加36,324.66万元,销售费用 增加8,109.74万元,管理费用增加615.67万元,营业税金及附加增加331.32 万元,资产减值损失增加174.88万元,共计减少45,556.26万元。增加项与 减少项相抵,使营业利润增长15,422.02万元。

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年

2017年

420.38

444.36

87.21

103.7

273.37

279.17

105.28

126.22

2016年

450.94 104.63 294.45 136.21

洽洽食品2018年总资产周转次数为0.86次,比2017年周转速度加快, 周转天数从444.36天缩短到420.38天。企业在资产规模增长的同时,营业 收入有较大幅度增长,表明企业经营业务有较大幅度的扩张,总资产周转 速度有较大幅度的提高。

盈利能力指标表(%)

2018年

2017年

30.07

12.9

15.38

11.57

13.61

28.71 10.18 12.71

9.6 10.44

2016年

29.91 12.31 15.12 10.41 12.04

洽洽食品2018年的营业利润率为12.90%,总资产报酬率为11.57%,净 资产收益率为13.61%,成本费用利润率为15.41%。企业实际投入到企业自

内部资料,妥善保管

第2页 共4页

洽洽食品2018年财务指标报告

为171,973.71万元,与2017年的149,673.1万元相比有较大增长,增长 14.90%。流动资产增长速度快于流动负债的增长速度,致使流动比率提高。 用当期流动资产偿还流动负债,没有困难,流动比率比较合理。

本期财务费用为负,无法进行长期付息能力判断。 四、营运能力分析

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障倍数 资产负债率

偿债能力指标表

2018年

2017年

1.99

1.29

0

0.34

1.97 1.26 43.25 0.33

2016年

2.3 1.35

0 0.28

2018年流动比率为1.99,与2017年的1.97相比略有增长。2018年流动 比率比2017年提高的主要原因是:2018年流动资产为342,529.28万元,与 2017年的294,873.81万元相比有较大增长,增长16.16%。2018年流动负债

内部资料,妥善保管

第3页 共4页

洽洽食品2018年财务指标报告

洽洽食品2018年净利润为44,157.04万元,比2017年增长37.27%。但这 一增长速度是在上一年净利润下降的情况下取得的,本年已经恢复并超过 了2016年的水平。

从这三年来看,洽洽食品的权益资本持续增长。2018年权益资本为 335,922.08万元,比2017年增长7.27%,这一增长速度是在2017年增长3.31% 的基础上取得的。

0

2018年实现利润为57,257.06万元,与2017年的41,714.63万元相比有 所增长,增长37.26%。实现利润主要来自于内部经营业务,企业盈利基础 比较可靠。

项目名称

营业收入 营业成本 营业税金及附加 销售费用 管理费用 财务费用

成本构成变动情况表(占营业收入的比例)

2018年

2017年

0

57,257.06

37.26 41,714.63

-11.22 46,986.84

0

54,162.39

47.72 36,666.34

-15.22 43,246.94

0

8,720.39

118.76 3,986.36

45.62 2,737.57

0

3,094.66

-38.7 5,048.3

34.99 3,739.89