比亚迪上市公司财务分析实施报告

《2024年基于哈佛分析框架的比亚迪公司财务分析研究》范文

《基于哈佛分析框架的比亚迪公司财务分析研究》篇一一、引言随着全球经济的不断发展和中国市场的日益繁荣,比亚迪公司作为一家在新能源领域具有重要影响力的企业,其财务状况和经营业绩备受关注。

本文将基于哈佛分析框架,对比亚迪公司的财务报表进行全面的分析和研究,以期为投资者和决策者提供有价值的参考。

二、财务报表分析1. 资产负债表分析比亚迪公司的资产负债表显示,公司资产规模持续扩大,流动资产和非流动资产配置合理。

其中,存货、应收账款等流动资产保持较高水平,为公司的日常运营提供了有力保障。

同时,公司的负债结构也相对稳健,短期债务和长期债务比例适中,为公司提供了充足的资金来源。

2. 利润表分析比亚迪公司的利润表表明,公司盈利能力较强,营业收入和净利润均保持增长趋势。

毛利率和净利率均处于行业较高水平,显示了公司在成本控制和产品定价方面的优势。

同时,公司的费用控制也较为有效,为利润的增长提供了保障。

3. 现金流量表分析比亚迪公司的现金流量表显示,公司经营活动产生的现金流量稳定,且呈现出逐年增长的趋势。

投资活动产生的现金流量波动较大,主要受公司扩张和收缩投资规模的影响。

筹资活动产生的现金流量也较为稳定,为公司提供了持续的资金支持。

三、哈佛分析框架应用1. 战略分析比亚迪公司作为一家新能源企业,在市场上具有较强的竞争力。

公司通过不断创新和优化产品结构,不断提高产品质量和性能,满足了消费者的需求。

同时,公司还积极拓展国际市场,提高了品牌的知名度和影响力。

2. 会计分析比亚迪公司的会计政策稳健,会计估计和会计处理符合相关法规和会计准则的要求。

公司的财务报表真实反映了公司的财务状况、经营成果和现金流量情况。

同时,公司的内部控制制度也较为完善,有效保障了财务报表的准确性和可靠性。

3. 前景分析比亚迪公司面临的市场前景广阔,随着全球对新能源的关注度不断提高,公司的业务发展将迎来更多的机遇。

同时,公司还将在技术创新、产品升级、市场拓展等方面继续加大投入,提高公司的竞争力和盈利能力。

比亚迪财务报表分析

比亚迪财务报表分析比亚迪是中国新能源汽车领域的龙头企业,其财务报表一直备受。

本文将对比亚迪的财务报表进行深入分析,并探讨其财务状况和发展趋势。

一、比亚迪财务报表概述比亚迪发布了2022年第三季度财报,显示公司营收和净利润均实现同比增长。

从资产负债表来看,比亚迪的总资产为2293亿元,总负债为1771亿元,净资产为522亿元。

从利润表来看,比亚迪前三季度的营业收入为1777亿元,净利润为733亿元,净利率为41.6%。

二、比亚迪财务报表分析1、营收分析比亚迪2022年第三季度的营收为877亿元,同比增长38.5%。

从历史数据来看,比亚迪的营收呈现快速增长的态势。

2017年至2021年,比亚迪的营收年复合增长率为30.9%。

尽管受到疫情和供应链紧张的影响,但比亚迪依然保持了强劲的增长势头。

2、利润分析比亚迪2022年第三季度的净利润为345亿元,同比增长88.8%。

从历史数据来看,比亚迪的净利润同样呈现快速增长的态势。

2017年至2021年,比亚迪的净利润年复合增长率为55.4%。

比亚迪的净利率也一直处于较高的水平,2022年前三季度的净利率为41.6%。

3、资产负债分析比亚迪2022年第三季度的总资产为2293亿元,总负债为1771亿元,净资产为522亿元。

从资产负债表来看,比亚迪的资产负债率较高,为77.3%。

但考虑到比亚迪在新能源汽车领域的领先地位和未来的发展潜力,这个资产负债率是可接受的。

三、比亚迪发展趋势预测根据行业分析报告,新能源汽车市场将继续保持高速增长。

随着技术的不断进步和消费者对环保出行的需求增加,新能源汽车的渗透率也将进一步提高。

作为新能源汽车领域的龙头企业,比亚迪将有望继续保持强劲的增长势头。

此外,比亚迪在动力电池和智能化领域也具备领先优势。

随着新能源汽车市场竞争的加剧,这些优势将会是比亚迪持续发展的重要保障。

总的来说,比亚迪的财务状况和发展趋势都呈现出向好的态势。

未来,比亚迪将继续受益于新能源汽车市场的增长,并有望继续保持强劲的增长势头。

比亚迪财务分析报告结论(3篇)

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家专注于新能源汽车和传统汽车的研发、生产和销售的企业。

自成立以来,比亚迪凭借其技术创新和产业布局,迅速发展成为全球新能源汽车行业的领军企业。

本报告通过对比亚迪近几年的财务报表进行分析,旨在全面评估公司的财务状况、盈利能力、偿债能力、运营效率和发展潜力。

二、财务状况分析1. 资产结构分析比亚迪的资产结构较为稳定,主要由流动资产和非流动资产组成。

流动资产主要包括货币资金、交易性金融资产、应收账款等,占比相对较高,表明公司具有较强的短期偿债能力。

非流动资产主要包括固定资产、无形资产等,占比相对较低,表明公司注重长期发展和技术创新。

2. 负债结构分析比亚迪的负债结构以流动负债为主,主要包括短期借款、应付账款等。

长期负债相对较少,表明公司财务风险较低。

近年来,公司负债总额逐年增长,但负债率相对稳定,说明公司财务状况良好。

3. 所有者权益分析比亚迪的所有者权益逐年增长,表明公司盈利能力和投资回报率较高。

公司通过内部积累和外部融资,不断扩大股东权益规模,为公司的长期发展奠定了坚实基础。

三、盈利能力分析1. 营业收入分析比亚迪的营业收入近年来保持稳定增长,主要得益于新能源汽车市场的快速发展和传统汽车业务的稳步推进。

公司营业收入增长速度高于行业平均水平,表明公司具有较强的市场竞争力。

2. 毛利率分析比亚迪的毛利率相对稳定,近年来略有下降。

这主要受到原材料价格上涨和市场竞争加剧的影响。

然而,公司通过技术创新和成本控制,努力保持毛利率的稳定。

3. 净利率分析比亚迪的净利率近年来保持稳定,表明公司具有较强的盈利能力。

公司通过优化产品结构、提高运营效率等措施,不断提升净利润水平。

四、偿债能力分析1. 流动比率分析比亚迪的流动比率相对较高,表明公司具有较强的短期偿债能力。

公司流动资产充足,能够及时偿还短期债务。

2. 速动比率分析比亚迪的速动比率也相对较高,表明公司短期偿债能力较强。

比亚迪财务分析结论报告(3篇)

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国广东省深圳市,是一家集研发、生产、销售为一体的高新技术企业。

公司主要从事汽车、电子、新能源等领域的业务,是全球领先的新能源汽车和电动车制造商之一。

本报告通过对比亚迪近年来的财务报表进行分析,旨在评估公司的财务状况、盈利能力、偿债能力、运营能力和发展能力,为投资者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为1,243.56亿元,较2021年底增长18.21%。

其中,流动资产为760.84亿元,占比48.81%;非流动资产为482.72亿元,占比38.86%。

流动资产中,货币资金占比最高,达到22.94%;其次是应收账款和存货。

(2)负债结构分析截至2022年底,比亚迪总负债为810.24亿元,较2021年底增长11.42%。

其中,流动负债为576.94亿元,占比71.34%;非流动负债为233.30亿元,占比28.66%。

流动负债中,短期借款占比最高,达到22.38%;其次是应付账款和合同负债。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为433.32亿元,较2021年底增长9.38%。

其中,实收资本为40.34亿元,占比9.36%;资本公积为96.56亿元,占比22.36%;盈余公积为24.38亿元,占比5.66%;未分配利润为262.04亿元,占比60.32%。

2. 利润表分析(1)营业收入分析2022年,比亚迪实现营业收入1,540.65亿元,较2021年增长22.34%。

其中,汽车业务收入为1,120.91亿元,占比72.89%;电子业务收入为249.75亿元,占比16.20%;其他业务收入为70.99亿元,占比4.91%。

(2)毛利率分析2022年,比亚迪毛利率为21.12%,较2021年提高1.34个百分点。

其中,汽车业务毛利率为19.28%,较2021年提高1.12个百分点;电子业务毛利率为20.81%,较2021年提高1.94个百分点。

比亚迪上市公司财务分析报告

比亚迪上市公司财务分析报告比亚迪财务分析报告成员:王安贤 201100020211 金融张彦斌 201100020141 金融吴佳琦 201100020156 金融何兆丰 201100020159 金融刘捷 201100020180经济学曹驰 201100020115经济学让太阳能发电获得与煤电相当的成本,解决了一直严重制约太阳能产业发展的硅片生产供应问题,加速了太阳能发电普及过程,对新能源产业健康发展具有重大且深远的意义。

2012年12月22日上午,陕西省榆林市人民政府在北京国际饭店举办“榆林市政府(北京)招商会”,会上榆林市副市长毛中胜与比亚迪股份有限公司商洛地区总经理姜占锋签订了榆林市500MW光伏电站建设项目。

比亚迪在注重业务发展的同时,也不忘社会责任和和企业文化。

比亚迪在全力建设具有国际竞争力企业的同时,把关心社会建设和积极参与公益事业作为履行社会责任的重要内容和具体体现,始终关注和支持社会公益事业,积极参与赈灾救危、捐资助学、社会安定、支持文化体育等公益事业。

特别在支持地方教育发展、抗击非典、东南亚海啸捐赠、南方洪灾赈灾和四川汶川地震救灾等过程中的表现,充分体现了比亚迪浓浓的爱心和社会责任感,以自己的实际行动阐释了公司对于社会责任的担当,得到社会各界的广泛认可。

三.比亚迪存在的问题比亚迪的经销商资质其实是参差不齐的。

一般情况下,申请者只需200万元的启动资金即可入网,算上100万元押金、100万元配件和物料进货款以及后期的提车款,约1000万元资金就能滚动起一家比亚迪4S店的运营。

所以这导致了比亚迪汽车销售渠道十分脆弱。

比亚迪追求垂直整合的发展模式,事必躬亲。

在进入汽车业初期,这种模式对比亚迪的促进作用明显。

”陈文凯认为,但目前比亚迪已进入高速增长期,而且又面临着车市整体低迷的压力,比亚迪忽略一些汽车业的基本规则导致问题开始显现。

从发布的比亚迪股份2010年上半年业绩报告显示:截至2010年6月30日,比亚迪股份经营性现金流余额为31.56亿元,同比2009年中报的49.66亿元减少18.1亿元,下降幅度超过36.45%,手持现金及等价物则更是出现自2008年以来首次负增长,相比2010年上半年期初余额减少5亿元,而2009年中报中,比亚迪股份的现金及等价物余额则为增加3.6亿元。

002594比亚迪2022年财务分析结论报告

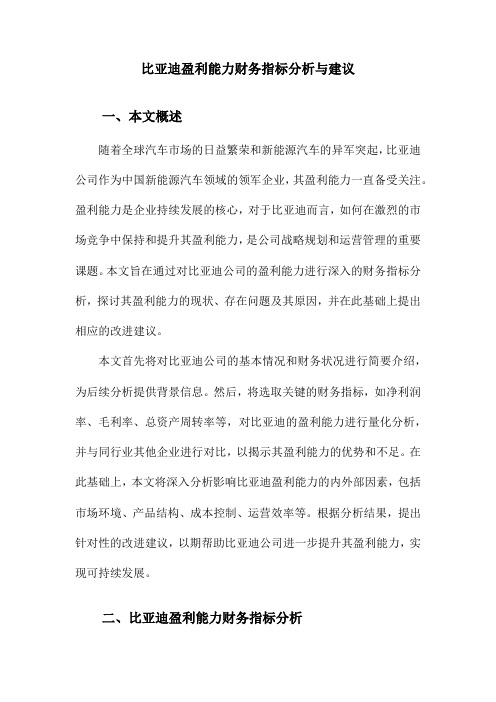

比亚迪2022年财务分析综合报告一、实现利润分析2022年利润总额为2,107,972.9万元,与2021年的451,800.3万元相比成倍增长,增长3.67倍。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2022年营业成本为35,181,568万元,与2021年的18,799,768.9万元相比有较大增长,增长87.14%。

2022年销售费用为1,506,067.6万元,与2021年的608,167.8万元相比成倍增长,增长1.48倍。

从销售费用占销售收入比例变化情况来看,2022年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2022年管理费用为1,000,737万元,与2021年的571,019.3万元相比有较大增长,增长75.25%。

2022年管理费用占营业收入的比例为2.36%,与2021年的2.64%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-161,795.7万元。

三、资产结构分析2022年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2021年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,比亚迪2022年是有现金支付能力的,其现金支付能力为6,361,667.6万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析比亚迪2022年的营业利润率为5.08%,总资产报酬率为5.67%,净资产收益率为15.70%,成本费用利润率为5.25%。

企业实际投入到企业自身经营业务的资产为41,146,462.9万元,经营资产的收益率为5.24%,而对外投资的收益率为-4.75%。

从企业内外部资产的盈利情况来看,对外投资的收益率小于内部资产收益率,也低于企业负债资金成本水平,表明对外投资的盈利能力偏低。

比亚迪盈利能力财务指标分析与建议

比亚迪盈利能力财务指标分析与建议一、本文概述随着全球汽车市场的日益繁荣和新能源汽车的异军突起,比亚迪公司作为中国新能源汽车领域的领军企业,其盈利能力一直备受关注。

盈利能力是企业持续发展的核心,对于比亚迪而言,如何在激烈的市场竞争中保持和提升其盈利能力,是公司战略规划和运营管理的重要课题。

本文旨在通过对比亚迪公司的盈利能力进行深入的财务指标分析,探讨其盈利能力的现状、存在问题及其原因,并在此基础上提出相应的改进建议。

本文首先将对比亚迪公司的基本情况和财务状况进行简要介绍,为后续分析提供背景信息。

然后,将选取关键的财务指标,如净利润率、毛利率、总资产周转率等,对比亚迪的盈利能力进行量化分析,并与同行业其他企业进行对比,以揭示其盈利能力的优势和不足。

在此基础上,本文将深入分析影响比亚迪盈利能力的内外部因素,包括市场环境、产品结构、成本控制、运营效率等。

根据分析结果,提出针对性的改进建议,以期帮助比亚迪公司进一步提升其盈利能力,实现可持续发展。

二、比亚迪盈利能力财务指标分析比亚迪,作为中国的新能源科技巨头,其盈利能力一直是市场关注的焦点。

盈利能力不仅体现了企业的经济实力,更预示着其未来的成长潜力。

以下,我们将从多个财务指标出发,对比亚迪的盈利能力进行深入分析。

从营业收入和净利润来看,比亚迪近年来呈现出稳步增长的态势。

随着新能源汽车市场的不断扩大和消费者对环保出行方式的日益青睐,比亚迪的营业收入持续增长,净利润也稳步提升。

这表明,比亚迪在主营业务上具有较强的市场竞争力和盈利能力。

毛利率是反映企业产品定价策略和销售成本控制能力的重要指标。

比亚迪的毛利率在行业中处于较高水平,这得益于其强大的研发能力和精细化的生产管理。

通过持续的技术创新和成本控制,比亚迪能够在激烈的市场竞争中保持较高的盈利能力。

再者,净利润率是衡量企业整体盈利能力的关键指标。

比亚迪的净利润率虽然受到原材料成本上升、研发投入增加等因素的影响,但仍保持在较高水平。

《2024年基于哈佛分析框架的比亚迪公司财务分析研究》范文

《基于哈佛分析框架的比亚迪公司财务分析研究》篇一一、引言随着全球经济的快速发展和科技的不断进步,中国的新能源汽车市场日益崛起。

作为中国新能源汽车行业的领军企业,比亚迪公司以其卓越的技术和创新能力,在国内外市场上取得了显著的成就。

本文将基于哈佛分析框架,对比亚迪公司的财务状况进行深入分析,以期为投资者和利益相关者提供有价值的参考。

二、公司概况比亚迪公司是一家以新能源产品为主导的全球领先企业,其业务涵盖新能源汽车、储能系统、电池、太阳能等多个领域。

公司以技术创新为驱动,积极推动绿色、环保、可持续的能源产业发展。

三、财务分析框架(一)战略分析1. 市场地位:比亚迪在新能源汽车市场拥有较强的竞争优势和较高的市场份额。

2. 产品结构:公司产品结构多样化,以满足不同消费者的需求。

3. 创新能力:公司持续投入研发,推动技术创新和产品升级。

(二)会计分析1. 财务报表:对公司的资产负债表、利润表、现金流量表等进行详细分析。

2. 财务比率:通过对比历年财务数据,分析公司的盈利能力、偿债能力、运营效率等。

3. 会计政策:了解公司的会计政策及其对财务报表的影响。

(三)前景分析1. 行业趋势:分析新能源汽车行业的发展趋势和政策支持情况。

2. 公司发展:预测公司未来的发展前景和潜在风险。

3. 估值:对公司的市盈率、市净率等指标进行评估,为公司估值提供参考。

四、财务分析(一)战略分析具体应用比亚迪公司通过不断创新的技术和产品,满足消费者对新能源汽车的需求,提高市场占有率。

同时,公司积极响应国家政策,加大在新能源汽车领域的投资,以实现可持续发展。

此外,比亚迪还通过多元化业务拓展,降低经营风险,提高整体盈利能力。

(二)会计分析具体应用1. 财务报表分析:比亚迪公司的财务报表显示,公司资产规模持续增长,负债结构合理,利润稳步提升。

2. 财务比率分析:公司的盈利能力、偿债能力、运营效率等指标均表现良好,显示出公司的稳健经营和良好发展态势。

比亚迪2024年财务分析详细报告

比亚迪2024年财务分析详细报告标题:比亚迪2024年财务分析详细报告一、引言随着全球向绿色、可持续能源转型,电动汽车行业迎来了前所未有的发展机遇。

作为全球电动汽车领域的领军企业之一,比亚迪的财务状况值得我们深入关注。

本报告基于公开可得的2024年预测数据,对比亚迪的财务状况进行详细分析,以期揭示其经营业绩、财务策略以及潜在的风险和机遇。

二、经营业绩根据预测数据,比亚迪在2024年的营业收入有望达到3693亿元,同比增长33.2%。

其净利润预计可达88.35亿元,同比增长59.8%。

毛利率和净利率分别预计达到17.5%和2.4%。

特别值得注意的是,比亚迪在研发和创新能力上的持续投入,将进一步推动其业务发展,提升市场竞争力。

三、财务策略比亚迪在财务管理方面表现出极大的稳健性。

采取积极的财务策略,如强化内部管理,优化资本结构,提高资金使用效率等,使得比亚迪的财务状况持续健康。

此外,比亚迪还通过加强与金融机构的合作,有效降低了融资成本,提升了公司的盈利水平。

四、风险与机遇尽管比亚迪在电动汽车领域具有显著的优势,但仍然面临着来自市场竞争和政策风险的压力。

随着更多竞争者的加入,市场份额的争夺将更加激烈。

此外,政策调整也可能对公司的运营产生直接或间接的影响。

然而,随着全球电动汽车市场的快速发展,比亚迪也面临着巨大的发展机遇。

尤其在电池技术和充电设施领域,比亚迪已经积累了丰富的经验和技术优势。

进一步深化与各方的合作,拓展国际市场,将有助于比亚迪在全球电动汽车市场中占据更有优势的地位。

五、结论总体来看,比亚迪在2024年的财务状况保持稳健,营业收入和净利润均呈现出良好的增长态势。

公司采取的积极财务策略也为其未来的发展提供了有力的保障。

然而,面临市场竞争和政策风险的压力,以及广阔的发展前景,比亚迪需要继续强化财务管理,提高运营效率,以应对可能出现的挑战和机遇。

六、建议比亚迪应继续加大研发投入,尤其是在电池技术、充电设施以及自动驾驶等领域,以保持其在电动汽车领域的领先地位。

比亚迪公司的财务分析与评价

比亚迪公司的财务分析与评价一、公司概况比亚迪公司成立于1995年,总部位于中国广东深圳市,是一家以新能源汽车为主要业务的综合性高科技企业。

公司经营范围涵盖电池、汽车、电子和照明等领域。

比亚迪在全球范围内拥有多个生产基地和销售网络,产品销往100多个国家和地区。

二、财务分析1. 资产负债表分析根据比亚迪公司最新公布的资产负债表,截至2021年底,公司总资产达到500亿人民币,其中现金及现金等价物占总资产的15%。

公司负债总额为300亿人民币,其中长期借款占负债总额的30%。

公司净资产为200亿人民币。

2. 利润表分析比亚迪公司在2021年实现营业收入200亿人民币,同比增长10%。

净利润为10亿人民币,同比增长15%。

公司毛利率为20%,净利率为5%。

公司每股收益为2元。

3. 现金流量表分析比亚迪公司在2021年实现经营活动现金流入100亿人民币,同比增长20%。

投资活动现金流出50亿人民币,主要用于新能源汽车研发和生产线建设。

筹资活动现金流出10亿人民币,主要用于偿还债务。

三、财务评价1. 盈利能力评价比亚迪公司在过去一年中实现了稳定增长的营业收入和净利润,净利率和每股收益也有所提高。

公司的盈利能力较强。

2. 偿债能力评价比亚迪公司的资产负债比率为60%,表明公司的偿债能力较强。

公司长期借款占负债总额的比例较高,需要密切关注借款偿还情况。

3. 资产运营能力评价比亚迪公司在过去一年中实现了较高的资产周转率,表明公司的资产运营能力较好。

公司的存货周转率和应收账款周转率也保持在较高水平。

4. 现金流量评价比亚迪公司在过去一年中实现了较高的经营活动现金流入,表明公司的经营状况良好。

公司的投资活动现金流出主要用于新能源汽车研发和生产线建设,对未来发展具有积极意义。

四、风险与挑战1. 市场竞争风险比亚迪公司面临来自国内外多家竞争对手的竞争压力,特别是在新能源汽车领域。

公司需要不断提升产品技术和品牌影响力,以保持竞争优势。

比亚迪财务数据分析报告(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集汽车、电子、新能源和轨道交通四大产业为一体的综合性企业。

近年来,比亚迪在国内外市场取得了显著的业绩,成为新能源汽车领域的领军企业。

本报告旨在通过对比亚迪财务数据的分析,评估其财务状况、盈利能力、偿债能力、运营能力以及发展潜力,为投资者和利益相关者提供决策参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为人民币1,569.88亿元,较上一年增长18.23%。

其中,流动资产为人民币875.39亿元,占比58.03%,主要包含货币资金、应收账款和存货。

非流动资产为人民币694.49亿元,占比44.97%,主要包括固定资产、无形资产和长期投资。

(2)负债结构分析截至2022年底,比亚迪总负债为人民币1,004.88亿元,较上一年增长17.89%。

其中,流动负债为人民币717.23亿元,占比71.55%,主要包括短期借款、应付账款和预收账款。

非流动负债为人民币287.65亿元,占比28.45%,主要包括长期借款和递延所得税负债。

(3)股东权益分析截至2022年底,比亚迪股东权益为人民币564.99亿元,较上一年增长19.66%。

股东权益占比为36.17%,表明公司资产负债率较低,财务状况较为稳健。

2. 盈利能力分析(1)营业收入分析2022年,比亚迪实现营业收入人民币3,925.88亿元,较上一年增长55.25%。

其中,汽车业务收入为人民币2,820.95亿元,电子业务收入为人民币877.04亿元,新能源业务收入为人民币462.44亿元。

(2)净利润分析2022年,比亚迪实现净利润人民币231.62亿元,较上一年增长155.28%。

其中,归属于上市公司股东的净利润为人民币220.78亿元,同比增长156.36%。

3. 偿债能力分析(1)流动比率分析截至2022年底,比亚迪流动比率为1.22,表明公司短期偿债能力较强。

002594比亚迪2022年财务分析报告-银行版

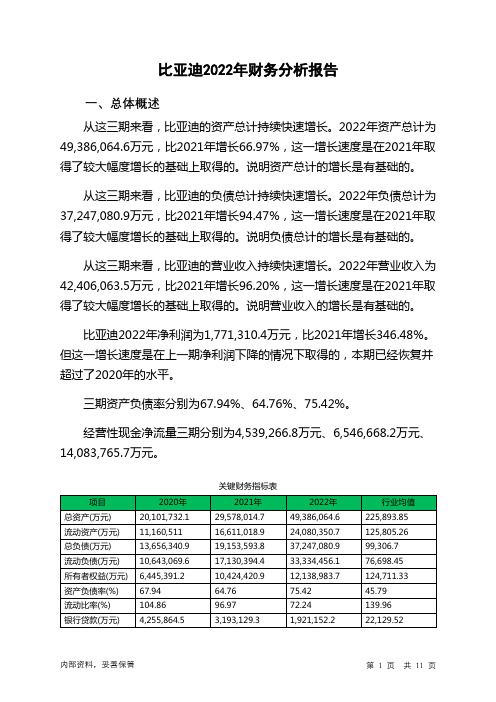

比亚迪2022年财务分析报告一、总体概述从这三期来看,比亚迪的资产总计持续快速增长。

2022年资产总计为49,386,064.6万元,比2021年增长66.97%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明资产总计的增长是有基础的。

从这三期来看,比亚迪的负债总计持续快速增长。

2022年负债总计为37,247,080.9万元,比2021年增长94.47%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明负债总计的增长是有基础的。

从这三期来看,比亚迪的营业收入持续快速增长。

2022年营业收入为42,406,063.5万元,比2021年增长96.20%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明营业收入的增长是有基础的。

比亚迪2022年净利润为1,771,310.4万元,比2021年增长346.48%。

但这一增长速度是在上一期净利润下降的情况下取得的,本期已经恢复并超过了2020年的水平。

三期资产负债率分别为67.94%、64.76%、75.42%。

经营性现金净流量三期分别为4,539,266.8万元、6,546,668.2万元、14,083,765.7万元。

关键财务指标表二、资产规模增长匹配度2022年资产与负债不匹配,资产增长66.97%,负债增长94.47%。

收入与资产变化不匹配,收入增长96.2%,资产增长66.97%。

净利润与资产变化不匹配,净利润增长346.48%,资产增长66.97%。

负债增长过快。

资产总额和营业收入均大幅度增长,净利润也在增加。

公司在大幅度增产增收的同时也带来净利润的增加。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,负债呈持续增长趋势。

总负债分别为13,656,340.9万元、19,153,593.8万元、37,247,080.9万元,2022年较2021年增长了94.47%,主要是由于应付账款等科目增加所至。

比亚迪蔚来财务分析报告(3篇)

第1篇一、引言随着我国新能源汽车产业的快速发展,比亚迪和蔚来作为该领域的领军企业,备受关注。

本文通过对比亚迪和蔚来两家公司的财务报表进行分析,对比亚迪和蔚来两家公司的财务状况、盈利能力、偿债能力、运营能力等方面进行综合评价,为投资者提供参考。

二、财务报表分析1. 财务状况分析(1)资产规模从两家公司的资产负债表可以看出,比亚迪和蔚来在资产规模上存在较大差异。

截至2021年12月31日,比亚迪的总资产为4,726.23亿元,蔚来为1,039.72亿元。

由此可见,比亚迪的资产规模远大于蔚来。

(2)负债情况在负债方面,比亚迪的负债总额为3,085.84亿元,蔚来为1,015.63亿元。

从负债规模来看,比亚迪的负债水平较高。

但需注意的是,比亚迪的负债主要是由于公司在研发、生产、销售等方面的大量投入所致。

(3)所有者权益比亚迪和蔚来在所有者权益方面也存在较大差异。

截至2021年12月31日,比亚迪的所有者权益为1,640.39亿元,蔚来为102.09亿元。

比亚迪的所有者权益远高于蔚来。

2. 盈利能力分析(1)营业收入从两家公司的利润表可以看出,比亚迪的营业收入为1,940.63亿元,蔚来为138.23亿元。

比亚迪的营业收入远高于蔚来。

(2)毛利率比亚迪和蔚来的毛利率分别为22.28%和18.23%。

比亚迪的毛利率略高于蔚来。

(3)净利率比亚迪和蔚来的净利率分别为5.85%和1.11%。

比亚迪的净利率远高于蔚来。

3. 偿债能力分析(1)流动比率比亚迪和蔚来的流动比率分别为1.28和1.00。

从流动比率来看,比亚迪的短期偿债能力略强于蔚来。

(2)速动比率比亚迪和蔚来的速动比率分别为1.19和0.95。

从速动比率来看,比亚迪的短期偿债能力同样略强于蔚来。

4. 运营能力分析(1)应收账款周转率比亚迪和蔚来的应收账款周转率分别为5.32和9.28。

从应收账款周转率来看,蔚来在应收账款管理方面表现较好。

(2)存货周转率比亚迪和蔚来的存货周转率分别为4.36和5.86。

比亚迪财务分析报告厂家(3篇)

第1篇一、概述比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家集研发、生产和销售新能源汽车、传统汽车、二次充电电池、电子部件等为一体的高新技术企业。

自成立以来,比亚迪凭借其创新技术和产品,在全球汽车行业和电池行业中占据了重要地位。

本报告将从比亚迪的财务状况、盈利能力、偿债能力、运营能力和现金流状况等方面进行全面分析。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年底,比亚迪总资产为3,564.47亿元,其中流动资产为2,050.23亿元,占总资产的57.3%;非流动资产为1,514.24亿元,占总资产的42.7%。

流动资产中,货币资金为322.82亿元,存货为677.58亿元,应收账款为435.65亿元。

非流动资产中,固定资产为747.81亿元,无形资产为322.82亿元。

(2)负债结构分析截至2022年底,比亚迪总负债为2,090.81亿元,其中流动负债为1,368.47亿元,占总负债的66.1%;非流动负债为722.34亿元,占总负债的33.9%。

流动负债中,短期借款为253.47亿元,应付账款为615.47亿元。

非流动负债中,长期借款为337.47亿元。

(3)所有者权益分析截至2022年底,比亚迪所有者权益为1,473.66亿元,占总资产的41.3%。

其中,股本为322.82亿元,资本公积为795.16亿元,未分配利润为364.68亿元。

2. 利润表分析(1)营业收入分析比亚迪2022年营业收入为3,322.82亿元,同比增长32.05%。

其中,汽车业务收入为2,504.16亿元,同比增长47.25%;手机部件及组装业务收入为504.25亿元,同比增长15.74%;二次充电电池及光伏业务收入为361.35亿元,同比增长20.81%。

(2)毛利率分析比亚迪2022年毛利率为21.3%,较2021年提高0.7个百分点。

其中,汽车业务毛利率为19.1%,手机部件及组装业务毛利率为16.9%,二次充电电池及光伏业务毛利率为16.3%。

比亚迪财务分析报告心得(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)作为中国新能源汽车行业的领军企业,近年来业绩表现优异,备受市场关注。

为了更好地了解比亚迪的经营状况和财务状况,我对公司的财务报表进行了深入分析。

本文将从财务报表分析、行业对比、盈利能力分析、偿债能力分析、营运能力分析、发展能力分析等方面,对比亚迪的财务状况进行详细剖析,并提出个人心得体会。

二、财务报表分析1. 资产负债表分析比亚迪的资产负债表显示,公司资产总额逐年增长,主要得益于主营业务收入和投资收益的增长。

截至2021年底,公司资产总额为2654.25亿元,同比增长20.76%。

负债总额为1551.72亿元,同比增长12.36%。

资产负债率为58.46%,较去年同期下降6.76个百分点,表明公司财务状况稳健。

2. 利润表分析比亚迪的利润表显示,公司营业收入和净利润均保持稳定增长。

2021年,公司营业收入为1875.25亿元,同比增长22.58%;净利润为94.36亿元,同比增长20.46%。

毛利率为23.35%,较去年同期提高0.84个百分点,表明公司盈利能力有所提升。

3. 现金流量表分析比亚迪的现金流量表显示,公司经营活动产生的现金流量净额为244.35亿元,同比增长26.97%,主要得益于主营业务收入和投资收益的增长。

投资活动产生的现金流量净额为-22.48亿元,主要用于购买固定资产、无形资产和长期投资。

筹资活动产生的现金流量净额为-26.38亿元,主要用于偿还债务和支付股利。

三、行业对比比亚迪在新能源汽车行业具有明显的竞争优势。

与同行业其他企业相比,比亚迪在以下方面具有优势:1. 技术优势:比亚迪在电池技术、电机技术、电控技术等方面具有领先优势,为公司的产品提供了强大的技术支撑。

2. 产品优势:比亚迪拥有丰富的产品线,涵盖纯电动、插电式混合动力等多种车型,满足不同消费者的需求。

3. 品牌优势:比亚迪在国内外市场具有较高的知名度和美誉度,有利于公司产品的销售和品牌推广。

比亚迪近三年财务健康度分析详细报告

比亚迪近三年财务健康度分析详细报告简介本报告对比亚迪近三年的财务状况进行了详细分析。

通过评估比亚迪的财务指标和健康度,旨在帮助投资者了解该公司的财务稳定性和可持续性。

财务指标分析1. 营业收入: 比亚迪近三年的营业收入呈稳定增长趋势。

这表明公司业务持续扩张并取得了良好的商业成果。

营业收入: 比亚迪近三年的营业收入呈稳定增长趋势。

这表明公司业务持续扩张并取得了良好的商业成果。

2. 净利润: 比亚迪的净利润在过去三年中也有显著增长。

这表明公司在经营过程中能够有效地控制成本,并改善了盈利能力。

净利润: 比亚迪的净利润在过去三年中也有显著增长。

这表明公司在经营过程中能够有效地控制成本,并改善了盈利能力。

3. 资产负债率: 比亚迪的资产负债率相对较低,这意味着公司的负债较少,并有能力偿还债务。

这一指标显示了公司的财务稳定性。

资产负债率: 比亚迪的资产负债率相对较低,这意味着公司的负债较少,并有能力偿还债务。

这一指标显示了公司的财务稳定性。

4. 流动比率: 比亚迪的流动比率保持在合理的水平,表明公司有足够的流动资金来偿还短期债务。

这反映了公司的支付能力和短期偿债能力。

流动比率: 比亚迪的流动比率保持在合理的水平,表明公司有足够的流动资金来偿还短期债务。

这反映了公司的支付能力和短期偿债能力。

5. 股东权益比率: 比亚迪的股东权益比率逐年增加,显示了公司价值的提升和股东收益的增长。

股东权益比率: 比亚迪的股东权益比率逐年增加,显示了公司价值的提升和股东收益的增长。

健康度分析基于上述财务指标的分析,可以得出以下结论:1. 比亚迪的财务状况良好,并呈现稳定的增长趋势。

2. 公司具备较低的财务风险,资产负债率低且能够有效偿还债务。

3. 比亚迪具备良好的盈利能力,并能够有效控制成本。

4. 公司的流动比率适当,有能力偿还短期债务。

5. 比亚迪的股东权益比率增加,反映出公司价值和股东收益的提升。

结论综上所述,通过对比亚迪近三年的财务状况进行分析,可以得出结论该公司具备良好的财务稳定性和可持续性。

比亚迪财务行为分析报告(3篇)

第1篇一、前言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)成立于1995年,总部位于中国深圳,是一家专注于新能源汽车和轨道交通装备的研发、生产和销售的高新技术企业。

近年来,比亚迪在国内外市场取得了显著的成绩,成为了全球新能源汽车领域的领军企业。

本报告将对比亚迪的财务行为进行分析,旨在揭示其财务状况、经营成果和盈利能力,为投资者和利益相关者提供参考。

二、财务状况分析1. 资产结构分析根据比亚迪2020年度财务报告,公司总资产为931.67亿元,其中流动资产为531.67亿元,非流动资产为400.00亿元。

流动资产占比为57.11%,非流动资产占比为42.89%。

从资产结构来看,比亚迪的资产结构较为合理,流动资产充足,能够满足公司日常经营和资金周转的需求。

2. 负债结构分析比亚迪2020年度负债总额为834.36亿元,其中流动负债为531.67亿元,非流动负债为302.69亿元。

流动负债占比为63.34%,非流动负债占比为36.66%。

从负债结构来看,比亚迪的负债以流动负债为主,长期负债相对较少,说明公司短期偿债能力较强。

3. 股东权益分析比亚迪2020年度股东权益为197.31亿元,同比增长9.11%。

股东权益占公司总资产的比例为21.06%,说明公司资产负债率较低,财务风险较小。

三、经营成果分析1. 营业收入分析比亚迪2020年度营业收入为1270.66亿元,同比增长22.64%。

其中,汽车业务收入为921.31亿元,同比增长31.60%;手机部件及组装业务收入为324.06亿元,同比增长8.75%。

从营业收入构成来看,汽车业务收入占比最大,说明公司在新能源汽车领域具有较强的竞争力。

2. 利润分析比亚迪2020年度净利润为42.95亿元,同比增长31.94%。

其中,汽车业务净利润为31.89亿元,同比增长36.86%;手机部件及组装业务净利润为7.53亿元,同比增长11.75%。

从利润构成来看,汽车业务净利润占比最大,说明公司在新能源汽车领域的盈利能力较强。

比亚迪四年财务报告分析(3篇)

第1篇一、引言比亚迪股份有限公司(以下简称“比亚迪”或“公司”)是一家集研发、生产和销售新能源汽车、手机部件及组装、二次充电电池、光伏产品等为一体的综合性企业。

自成立以来,比亚迪始终秉持“技术创新、品质卓越、服务至上”的经营理念,致力于为全球消费者提供高品质、环保、智能的产品和服务。

本文将对比亚迪过去四年的财务报告进行分析,以期为投资者和关注比亚迪的企业提供参考。

二、财务报告概述1. 营业收入过去四年,比亚迪营业收入持续增长,具体数据如下:- 2019年:1,295.6亿元- 2020年:1,530.6亿元- 2021年:1,775.0亿元- 2022年:2,043.0亿元从上述数据可以看出,比亚迪营业收入逐年增长,其中2020年和2021年增速较快,分别为18.8%和16.6%。

这主要得益于新能源汽车业务的快速发展。

2. 净利润过去四年,比亚迪净利润也呈现逐年增长的趋势,具体数据如下:- 2019年:52.3亿元- 2020年:59.2亿元- 2021年:66.0亿元- 2022年:75.4亿元净利润的增长速度略低于营业收入,主要原因是公司加大了研发投入和市场营销力度,导致期间费用有所上升。

3. 资产负债率过去四年,比亚迪资产负债率保持相对稳定,具体数据如下:- 2019年:65.9%- 2020年:65.5%- 2021年:65.1%- 2022年:64.9%资产负债率略有下降,说明公司财务状况较为稳健。

4. 盈利能力过去四年,比亚迪盈利能力有所提升,具体数据如下:- 2019年:4.02%- 2020年:3.82%- 2021年:3.76%- 2022年:3.71%虽然盈利能力有所下降,但总体上仍处于较高水平。

三、财务报告分析1. 营业收入分析比亚迪营业收入增长的主要原因是新能源汽车业务的快速发展。

近年来,我国政府大力支持新能源汽车产业发展,新能源汽车市场需求旺盛。

比亚迪作为新能源汽车行业的领军企业,市场份额不断扩大,营业收入也随之增长。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

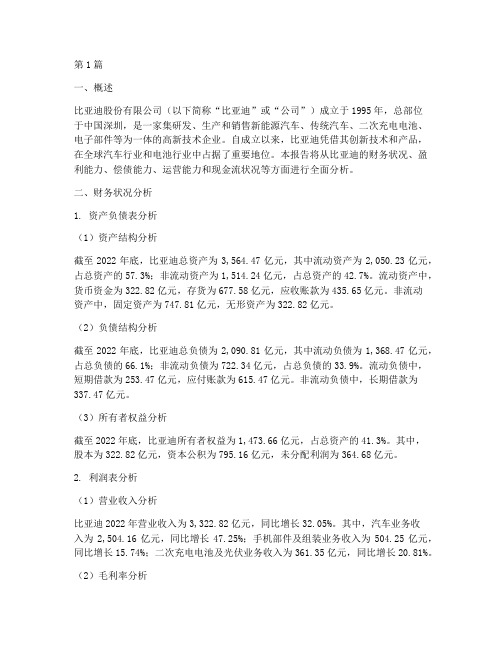

比亚迪财务分析报告成员:王安贤 201100020211 金融张彦斌201100020141 金融吴佳琦201100020156 金融何兆丰201100020159 金融刘捷 201100020180 经济学曹驰 201100020115 经济学(一)比亚迪公司简介:比亚迪即比亚迪股份有限公司。

创立于1995年,2002年7月31日在香港主板发行上市,创下了当时54支H股最高发行价记录。

其股票代码:1211.HK。

是一家拥有IT,汽车和新能源三大产业群的高新技术民营企业。

现任公司高管乃王传福和吕向阳等人。

2007年12月20日,分拆出来的比亚迪电子(国际)有限公司在香港联交所挂牌上市,集资约59.125亿元。

2008年后,比亚迪股票因为受到巴菲特青睐的缘故,港股最高涨到88.40元港币。

随后几年,比亚迪陆续推出新产品,包括S6、G6速锐等,受到市场热烈欢迎。

2011年6月30日,比亚迪股份有限公司在深圳交易所上市发行,正式回归a股(代码SZ.002594)。

在众多自主品牌中,比亚迪可谓是一个特立独行的后起之秀。

而在业内人的眼中,它则是一个另类而强有力的竞争对手。

而这一切,都是因为它在跨行业发展后仍能频创奇迹,不得不令人拍案称赞。

作为一个国际化企业,出色品质和优质服务向来是比亚迪的强项。

在移动能源领域,比亚迪就凭借其取信于人,打下一片江山,成为摩托罗拉、诺基亚等重量级客户最大电池的供应商。

比亚迪自上市以来,发展迅猛,业绩收入屡创新高,取得巨大成功,在惊叹如此成就的同时,我们把眼光聚集在比亚迪的财务分析上。

(二)比亚迪的成功:比亚迪涉足IT,汽车,新能源行业:作为一站式手机零部件供货商,比亚迪生产各种优质的手机零部件。

作为业界领先的ODM供应商,比亚迪依托垂直整合发展模式,为客户提供包括产品设计、制造、测试、装配及售后等全方位服务。

公司IT产品及业务主要包括充电电池、塑胶机构件、金属零部件、五金电子产品、手机按键、微电子产品、液晶显示屏模组、光电子产品、柔性电路板、充电器等。

公司坚持不懈地致力于技术创新、研发实力的提升和服务体系的完善,主要客户为诺基亚、摩托罗拉、三星等国际通讯业顶端客户群体。

发展至今,比亚迪汽车产业分布在深圳坪山、西安、北京、上海、惠州、长沙、韶关七大工业园,形成了集研发设计、模具制造、整车生产、销售服务于一体的完整产业链组合。

作为最具创新的新锐民族自主品牌,比亚迪汽车保持了连续5年超100%e增长!2005年比亚迪汽车销量约2万台;2006年比亚迪汽车销量约6万台;2007 年比亚迪汽车销量约10万台;2008年比亚迪汽车销量约17万台。

2009年8月一2010年5月,F3连续10个月保持全国销量总冠军!2009年,比亚迪汽车销量超过44.8万台,同比增幅达162%除了传统汽车外,业界期待已久、全球首款不依赖专业充电站的新能源汽车F3DM双模电动车,于2008年12月15日正式上市。

比亚迪在太阳能源也有涉足采用独创的技术和工艺,大幅度降低了太阳能应用成本,让太阳能发电获得与煤电相当的成本,解决了一直严重制约太阳能产业发展的硅片生产供应问题,加速了太阳能发电普及过程,对新能源产业健康发展具有重大且深远的意义。

2012年12月22日上午,陕西省榆林市人民政府在北京国际饭店举办“榆林市政府(北京)招商会”,会上榆林市副市长毛中胜与比亚迪股份有限公司商洛地区总经理姜占锋签订了榆林市500MW光伏电站建设项目。

比亚迪在注重业务发展的同时,也不忘社会责任和和企业文化。

比亚迪在全力建设具有国际竞争力企业的同时,把关心社会建设和积极参与公益事业作为履行社会责任的重要内容和具体体现,始终关注和支持社会公益事业,积极参与赈灾救危、捐资助学、社会安定、支持文化体育等公益事业。

特别在支持地方教育发展、抗击非典、东南亚海啸捐赠、南方洪灾赈灾和四川汶川地震救灾等过程中的表现,充分体现了比亚迪浓浓的爱心和社会责任感,以自己的实际行动阐释了公司对于社会责任的担当,得到社会各界的广泛认可。

三.比亚迪存在的问题比亚迪的经销商资质其实是参差不齐的。

一般情况下,申请者只需200万元的启动资金即可入网,算上100万元押金、100万元配件和物料进货款以及后期的提车款,约1000万元资金就能滚动起一家比亚迪4S店的运营。

所以这导致了比亚迪汽车销售渠道十分脆弱。

比亚迪追求垂直整合的发展模式,事必躬亲。

在进入汽车业初期,这种模式对比亚迪的促进作用明显。

”陈文凯认为,但目前比亚迪已进入高速增长期,而且又面临着车市整体低迷的压力,比亚迪忽略一些汽车业的基本规则导致问题开始显现。

从发布的比亚迪股份2010年上半年业绩报告显示:截至2010年6月30日,比亚迪股份经营性现金流余额为31.56亿元,同比2009年中报的49.66亿元减少18.1亿元,下降幅度超过36.45%,手持现金及等价物则更是出现自2008年以来首次负增长,相比2010年上半年期初余额减少5亿元,而2009 年中报中,比亚迪股份的现金及等价物余额则为增加 3.6亿元。

经营性现金流余额及手持现金余额的减少使得比亚迪股份必须依靠银行借贷来缓解资金压力,2010年中报显示,其包括银行贷款的借贷总额同比2009年中报出现了近一倍的增长,总额达到64亿元,随着计息银行借贷已陆续到期,比亚迪集团年内回归A股并不顺利可能会令比亚迪发展资金更为吃紧。

据2010年上半年的财报数据,比亚迪锂电池的营业收入为10.25亿元,仅占比亚迪股份242亿元销售收入的4%从此前比亚迪斥资6000万收购美的三湘客车、2亿元收购宁波中纬、与奔驰合资电动车等项目来看,出身于IT电子行业的比亚迪,已经将公司经营战略的方向逐步调整到收效较快的汽车业务和新能源车方面。

不过,从眼下的情况看,一方面在汽油车市场面临渠道崩盘的危机,另一方面,占到集团总投资份额约七成的新能源汽车项目短期内无法获得真金白银,比亚迪的扩张策略似乎陷入了一个死胡同。

“入行之初,比亚迪汽车产品‘创造性复制’方法很成功,同时又以其优势电池业务进入到新能源领域,这些都是比亚迪成功的‘法宝’,但其低成本扩张、垂直整合等策略已经开始不适应外部市场的变化陈文凯表示,比亚迪的投资方向及发展思路也亟须调整。

四.比亚迪的发展前景1. 国家规划的支持:到 2011年,电动汽车产销形成规模,形成50万辆各类新能源汽车产能,新能源汽车销量占乘用车销售总量的5%左右。

科技部和财政部推行“十城千辆”节能与新能源车计划,规划 2012年将示范城市由13个扩展到 20个,推广10万辆新能源汽车开展示范运行。

到2015年,新能源汽车产销量占汽车总产销量的20%全部新车平均燃料消耗量比2008年降低20%左右,CO2排放不高于 160g/100km。

2. 政策的支持:政府出台一系列新能源汽车发展的利好政策、新能源产业联盟的成立以及相关行业技术标准的即将出台,使得中国新能源汽车进入了一个前所未有的发展期。

随着一系列新能源产业扶持政策和行业技术标准体系的出台,中国电动车市场化一定会有很好的发展前景。

随着新能源汽车产业列入国家七大战略性新兴产业和“十二五”期间国家对新能源汽车发展扶持力度的加大,比亚迪未来将驶入一条高速发展的快车道。

3. 发展战略——纵向一体化战略纵向一体化战略是企业在两个可能的方向上扩展现有经营业务的一种发展战略,包括向前一体化和向后一体化。

向后一体化战略则是指企业自己供应生产现有产品或服务所需要的的全部或部分原材料或半成品。

在比亚迪,如今,不论是电池、手机部件还是汽车产品事业部,每一块都设立自己的一套非标准、半自动化设备的制造团队,专门负责工厂和设备的研发制造。

其中,负责汽车工厂制造的团队多达上千人,就连车间中最庞大的设备一一整车悬挂系统都是自己制造的。

比亚迪并不像大多数中国制造企业一样,满足于只是冰山一角的低成本竞争力,它更愿意把功夫花在隐藏于水下的巨大冰体上,通过技术创新、设备改造、流程改造、集成管理能力、业洞察力,而一再彻底地改变一个产业的成本结构和利润分配格局。

所以,比亚迪敢于在格局分明、分工严密的汽车产业里,不拘常规地推倒重来,进行垂直整合,一条路独自走到底。

在以非常低的价格收购到当时亏损得一塌糊涂的北京吉驰汽车模具有限公司后,光模具就可以为比亚迪节省下整车造价中不少一块。

多数整车企业是把一款车外包给其他的模具厂来开模,这些模具厂向企业要很高的模具开发费,一套模具动辄开价几百万甚至上千万。

而比亚迪自己造模具,不仅节省了大量成本,而且在车型设计的过程中与模具厂可以随时沟通,使新车开发的流程更加通畅,也加快了开发的速度。

例如,比亚迪F3的车体就是一体化冲压而成,而非前后两块焊接而成,这样的设计很大地提升了车辆的安全性能。

他们现在还在为其他汽车厂商制造汽车模具赚取利润。

就连汽车中的座椅,比亚迪也自己制造,理由很简单,尽管身处于零部件工业非常发达的中国,比亚迪自信很难找到和自己在性价比上比肩的合作伙伴,几乎没有企业既有它那么成熟的质量控制体系,又可以便宜、快捷、灵活地把座椅生产出来,即使与那些参与到全球供应链中的座椅厂商相比,也是如此。

通过后向一体化,企业对所用原材料成本、可获得性以及质量等有了更大的控制权,并且将原材料供应商的较大利润转化为自己的利润。

通过将后向的原材料供应商归为己有,节约了交易费用,减少了和供应商的沟通、协调等诸多环节,更好的提高了原料的质量,保证了下游产品的品质。

4. 总结总之,比亚迪应积极适应市场环境的变化,抓住市场发展中的新契机,及时调整战略。

可以说,比亚迪在2011年的发展很不顺利,公司陷入了困顿中。

随着公司规模的不断扩大,出现问题可能是很正常的事。

从某些角度而言,或许这并不是一件坏事。

公司经历过战略调整期后,完善公司治理结构、完善管理制度、理顺销售网络,才能为公司的进一步发展奠定坚实的基础。

另外,积累过这些经验后,有利于企业的未来发展,为企业在国际化舞台上施展更大的能力奠定基础。

我们应该相信,也愿意相信,这样一家有着良好“基因”的公司能够在经历过这一段的困顿后,更快、更稳健的发展!五•财务报表03-31 12-31 0^30 Q&-30 03-31 03-311^310^3006-3003-3103-3112-3109-3006^0miM现临帀口輾赠呪閻瞬学濒斓1航»So M元©口辟雌饰)[]融挪㈱营敦14槎-垂漲獗繼朋09 105无未1®帼临敕炳外口•濺岂伍:卫负淑腕鮭伽踊-報劇鱷和御5•砺无负腳隔師亦王要播标利隹馬好负儂恚现金盖世表画酬益阳0.01営业总收人防元)11723^7.109.23每股经宫性规金诱园-0 470.06营惋献厉元)I1TI180.40调皐启輾爭贵产尻)—錘童現金:#凉塑囚元1'111641.30:爭释⑧0.T5営哋入丽】11723ef?.lO总靜防元)7722E35.D0瞬活游生的现錨-W647T.90毛車库加1?. 01营业利狗厉元】348. B0養脱声厉元】2&f73arr.BO礬资謫产生悯金讳2IT138400.03利闰总额肝元)11831.30軀席肝元)S22752S.SO 现金泾圳金専柏物净坦翫-38700.50应收帐顓转率加 1.41归覷娟股东的淨韓05元)11% BO股輙潴计b元〕2^5109.10现金债劳总瀬比阁-2.1<存货周搭枣① 1.17息稅制捱]£辺商«72.TO 归厲母虫m展东檢益防元)2172591.20■9 52潦甜比军闾0.T5净覗防元】31S6.6O荒狐儘厉元〕^09£32.TO观金翩负储比阁-2. S30.15层稅折iBEti肖前和制EBITDA访元)—未分駅甲關帀元)106I9S9 49全韶资金观金酣翠㈱-1 45一、营运资本筹资政策现代财务管理理论认为,企业的长期资金有三个主要来源:权益资本、长期债务资本和自发性流动负债。