中美税收协定

国际税收考试题库(含答案)

27.经合组织范本规定,一般情况下,动产的转让收益应由()对其征税。 A、购买者的居住国 B、转让者的居住国 C、转让地点所在国 D、动产的使用国 答案:B 28.下列国家中,同时行使收入来源地管辖权、居民管辖权和公民管辖权的是()。 A、罗马尼亚 B、美国 C、英国 D、法国 答案:B 29.两大范本要求按照以下四个标准来判定纳税人的最终居民身份,该判定过程 是按照一定的顺序进行的,请为之排序()。 A、①②③④ B、①②④③ C、③④②① D、③②④① 答案:D 30.下列标准中,适用于对跨国纳税人来自非居住国的投资所得行使收入来源地 管辖权的是()。 A、劳务提供地标准 B、权利使用地标准 C、实际支付地标准 D、比例分配标准 答案:B 31.世界上最早创设所得税的国家是()。 A、美国 B、法国

国际税收考试题库(含答案)

单选题(总共 64 题) 1.对于一般行业的营业利润,两个协定范本所遵循的是()原则。 A、居住国征税 B、来源国征税 C、共享征税权原则 D、协商解决原则 答案:B 2.外商在我国避税采用的最普遍、最经常地一种手段是()。 A、外商投资企业的外方投资者不按协议或合同投足股本,企业需要的营运资金由 境外母公司贷款提供 B、将技术转让费纳入设备价格,规避我国的预提所得税 C、利用“两免三减半”的创业期税收优惠避税 D、利用转让定价向境外关联企业转移利润 答案:D 3.下列机构中不具有独立法人地位的是()。 A、常设机构 B、子公司 C、孙公司 D、总公司 答案:A 4.国际税收是一个()。 A、经济范畴 B、历史范围 C、社会范畴 D、制度范畴 答案:C

5

C、税收筹划 D、漏税 答案:D 23.税收管辖权是()的重要组成部分。 A、税收管理权 B、税收管理体制 C、国家主权 D、财政管理体制 答案:C 24.国际双重征税产生的原因是()。 A、各国税收管辖权的差异性 B、各国财权利益矛盾的激化 C、复合税制度的产生 D、商品课税制度的复杂化 答案:A 25.中国香港行使的所得税税收管辖权是()。 A、单一居民管辖权 B、单一地域管辖权 C、居民管辖权和地域管辖权 D、以上都不对 答案:B 26.假定 A 国居民公司在某纳税年度中总所得为 10 万元,其中来自 A 国的所得 8 万元,来自 B 国的所得 2 万元。A、B 两国的所得税税率分别为 30%、25%,若 A 国 采取全额免税法,则其向 A 国的应纳税额为()。 A、2.9 万元 B、3 万元 C、2.5 万元 D、2.4 万元 答案:D

财政部税务总局关于执行中美避免双重征税协定若干条文解释的通知

财政部税务总局关于执行中美避免双重征税协定若干条文解释的通知文章属性•【制定机关】国家税务总局•【公布日期】1986.12.10•【文号】[86]财税协字第033号•【施行日期】1986.12.10•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】缔结条约与参加国际公约正文财政部税务总局关于执行中美避免双重征税协定若干条文解释的通知(1986年12月10日(86)财税协字第033号)各省、自治区、直辖市税务局,重庆、武汉、沈阳、大连、哈尔滨、西安、广州、青岛市税务局,加发南京市税务局,海洋石油税务局各分局:我国同美利坚合众国签订的关于对所得避免双重征税和防止偷漏税的协定(以下简称“中美税收协定”),业经财政部以(86)财税字第323号文通知你局,从1987年1月1日起执行。

现对执行中若干条文解释明确如下:一、对于确定公司、企业和其他经济组织是否为缔约国的居民,在中美税收协定第四条第一款同时列有总机构所在地和注册所在地两个标准,这是适应双方国家法律的实际需要商定的。

在判断其是否为我国的居民时,应按照我国法律规定,只适用总机构所在地的标准;在判断其是否为美国的居民时,可以适用注册所在地的标准,凡是按美利坚合众国联邦的法律或州的法律,在美国注册的公司,可以承认其为美国的居民。

在实际执行中,鉴别其是否为美国居民,可以要其在办理税务登记时填报本企业注册地及其所依据的法律,并按照总局1986年9月10日(86)财税协字第015号《关于执行税收协定若干条文解释的通知》第一条的有关规定办理。

二、各地在执行“注册所在地”标准判断其为美国居民公司时,应注意以下两点:(一)对于在美国按照联邦法律或州的法律注册成为美国的居民公司,如果该公司的实际管理机构或总机构设在第三国,根据我国同第三国的税收协定,同时为第三国居民时,即该公司不应视为美国的居民享受中美税收协定待遇;(二)为了防止中美税收协定有关“注册所在地”等条款规定被滥用,如果发现有第三国的公司主要是为了享受中美税收协定优惠的目的而成为美国居民的,应将有关情况报告总局,由中美双方主管当局进行协商,不给予中美税收协定第九条、第十条和第十一条的优惠。

中美企业所得税lob条款

中美企业所得税lob条款在公司税制方面,美国是古典模式的典型代表,即对公司收入征收公司所得税,对获得股息分配的自然人股东征收个人所得税。

这与我国企业所得税不同,主要表现在税收管辖权、税率、税基、征管手段等方面的差异。

首先,两国在税收管辖权上存在差异。

税收管辖权是指一国在税收领域的主权,是一国政府行使主权税收时所拥有的管理权。

它是独立的、排他的。

目前,在国际税收领域,存在三种税收管辖权,即收入来源管辖权、居民管辖权和公民管辖权。

中国实行来源地管辖权和居民管辖权,美国同时采用三种税收管辖权。

其次,两国税率也存在差异。

在税率设计上,美国采取超额累进税率,对应纳税所得额在10万美元至33.5万美元之间的,加征5%的附加税;应纳税所得额超过1500万美元的公司,要缴纳的附加税是超过1500万美元的应纳税所得的3%或10万美元的应纳税所得的3%,二者取较小者。

主要从事提供服务的公司,只按35%的比例税率纳税;外国在美国从事贸易经营活动的所得,按照美国公司所得税的累进税率征税。

中国企业所得税税率则与之不同。

根据企业所得税税法的规定,企业所得税实行33%的比例税率;考虑到许多利润水平低下的小型企业,税法又规定了两档照顾性税率,即对年应纳税所得额在3万元(含3万元)以下的企业,暂减按18%的税率征收所得税;年应纳税所得额在10万元(含10万元)以下至3万元的企业,暂减按27%的税率征收所得税。

如果企业上一年度发生亏损,可用当年应纳税所得额予以弥补,按弥补亏损后的应纳税所得额来确定适用税率。

第三,两国的税基也不同。

企业所得税的税基是企业应纳税所得额。

应税所得总额要经过一系列的扣除,这在中国和美国是一致的。

但是在哪些项目可以抵扣,每个项目要抵扣多少的问题上,两国的规定是不一样的。

比如税基减免的规定,美国对有形资产采用加速折旧法。

而在中国,一般采用直线折旧法。

除非另有规定,例如证券公司的电子设备和集成电路制造企业的生产性设备的折旧或摊销年限为2年,可以采用余额递减法或年数总和法。

中美税收协定解读

中美税收协定是指中国和美国之间签订的税收协定,旨在规范两国之间的税收关系。

本文将从以下几个方面对中美税收协定进行解读:1. 定义和范围:中美税收协定规定了哪些税收适用于协定,包括个人所得税、企业所得税、资本利得税等。

协定还规定了哪些纳税人适用,包括居民纳税人、非居民纳税人等。

2. 居民纳税人的税收待遇:中美税收协定规定了居民纳税人的税收待遇,包括常设机构的认定、转让定价的调整、利息和股息的征税等。

协定还规定了居民纳税人可以在两国之间选择适用税率,并规定了选择适用的程序和时间限制。

3. 非居民纳税人的税收待遇:中美税收协定还规定了非居民纳税人的税收待遇,包括利润、利息、股息等的征税,以及对外支付的税收审查等。

协定还规定了非居民纳税人可以在两国之间选择适用税率,并规定了相关的程序和要求。

4. 特殊条款和例外情况:中美税收协定还规定了特殊条款和例外情况,包括税收饶让、税收情报交换、临时避税地等。

这些条款旨在保护纳税人的合法权益,并确保税收协定的有效实施。

5. 税务争议解决:中美税收协定还规定了税务争议解决的方式和程序,包括协商、调解、仲裁等。

这些程序旨在确保双方之间的争议能够得到及时、公正的解决,并维护双方之间的合作关系。

综上所述,中美税收协定旨在规范两国之间的税收关系,保护纳税人的合法权益,并确保税收协定的有效实施。

在实践中,纳税人需要了解并遵守中美税收协定的规定,以确保自己的税收利益得到保障。

同时,税务机关也需要加强与纳税人的沟通和合作,共同推动税收协定的实施和发展。

此外,中美税收协定的实施还需要双方之间的合作和协调。

两国税务机关需要加强信息交换、技术支持和培训等方面的合作,共同推动税收协定的实施和发展。

同时,双方还需要加强反避税和跨境税收监管等方面的合作,防止逃税和避税行为的发生。

总之,中美税收协定是两国之间重要的税收合作文件,对于规范两国之间的税收关系、保护纳税人的合法权益和维护税收秩序具有重要意义。

中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定的换文

中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定的换文文章属性•【缔约国】美国•【条约领域】税收•【公布日期】1984.04.30•【条约类别】换文•【签订地点】北京正文中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定的换文中华人民共和国国务院总理赵紫阳先生阁下阁下:我荣幸地提及今天签署的美利坚合众国政府和中华人民共和国政府关于对所避免双重征税和防止偷漏税的协定(以下简称“协定”),并代表美利坚合众国政府确认两国政府达成的下述谅解:双方同意,协定第二十二条暂不规定税收饶让抵免。

但是,如果美国今后修改有关税收饶让抵免规定的法律,或者美国同任何其他国家对税收饶让抵免的规定达成协议,本协定即应修改列入税收饶让抵免的规定。

我非常荣幸地请阁下代表贵国政府确认前述谅解。

顺此向阁下表示敬意。

美利坚合众国总统罗纳德·里根1984年4月30日于北京美利坚合众国总统罗纳德·里根先生阁下阁下:我谨收到阁下今日的来函,内容如下:“阁下:我荣幸地提及今天签署的美利坚合众国政府和中华人民共和国政府关于对所得避免双重政税和防止偷漏税的协定(以下简称“协定”),并代表美利坚合众国政府确认两国政府达成的下述谅解:双方同意,协定第二十二条暂不规定税收饶让抵免。

但是,如果美国今后修该有关税收饶让抵免规定的法律,或者美国同任何其他国家对税收饶让抵免的规定达成协议,本协即应修改列入税收饶让抵免的规定。

我非常荣幸地请阁下代表贵国政府确认前述谅解。

顺此向阁下表示敬意。

”我荣幸地代表中华人民共和国政府同意阁下来函中所述的谅解。

顺此向阁下表示敬意。

中华人民共和国国务院总理赵紫阳1984年4月30日于北京。

浅析美国与卢森堡税收协定的利益限制条款

浅析美国与卢森堡税收协定的利益限制条款浅析美国与卢森堡税收协定的利益限制条款来源:《税务研究》2015年02期作者:吴青伦内容提要:为防⽌滥⽤税收协定⽽出台的协定利益限制条款,规定⼗分繁复。

本⽂以美国与卢森堡税收协定为例,分析利益限制条款的应⽤机制(特别是各种主要测试,如合格居民测试、所有权与税基侵蚀测试、公开公司测试和衍⽣利益测试等客观测试,积极商业测试、税局裁量条款测试和运营总部测试等主观测试),以期在国际税收竞合上寻求⼀个平衡点。

关键词:协定利益限制条款税收协定反滥⽤税收协定商业实质为了防⽌滥⽤税收协定和消除其他国家认为美国会⽤国内税法推翻协定的疑虑,从1970年代末期,美国开始在谈判税收协定的过程中,引进利益限制条款(Limitation on Benefits Clause),也就是著名的LOB条款,并将其纳⼊1981年的美国税收协定范本第16条。

如今,美国对外签订的⼤多数税收协定都包含有LOB条款。

不过,LOB条款就好⽐是国际税法⾥的⼋阵图,即便是实务⼯作者对该条款也时常有雾⾥看花的感觉。

但⽬前看来,LOB条款这套杀⼿锏的警⽰效果倒是不差,因此,其他国家也开始仿效,例如印度和⽇本。

本⽂将以美国与卢森堡税收协定(以下简称“美卢税收协定”)为例,简要梳理LOB条款的主要应⽤要点。

⼀般来说,LOB条款的应⽤机制,主要可以分为客观测试(objective tests)和主观测试(subjectivetests)两⼤类。

客观测试,主要是检验居民的某些攸关的实际情况,如股权结构和税基扣除情形,通过者就可以不论是哪项所得,来享受完整的协定利益。

⽽主观测试则是重视背后的运营动机。

不过,⼀旦涉及所谓的三⽅交易(triangular case)或不对称所得(disproportionate part of theincome),相关的协定利益还是会受到限制,甚⾄完全被否决。

⼀、客观测试(⼀)合格居民测试正如美卢税收协定第24条第1款所规定,此协定下的所有利益,必须是该条第2款所定义的合格居民(qualifiedresident)才能享受。

中美税收协定

中·美(美利坚合众国)税收协定、议定书和换文1984-4-30 0:0【大中小】【我要纠错】发文单位:美国发布日期:1984-4-30执行日期:1984-4-30一、协定中华人民共和国政府和美利坚合众国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:第一条本协定适用于缔约国一方或者双方居民的人。

第二条一、本协定适用于下列税种(一)在中华人民共和国:1.个人所得税;2.中外合资经营企业所得税;3.外国企业所得税;4.地方所得税。

(以下简称“中国税收”)(二)在美利坚合众国:根据国内收入法征收的联邦所得税。

(以下简称“美国税收”)二、本协定也适用于本协定签订之日后增加或者代替第一款所列税种的相同或者实质相似的税收。

缔约国双方主管当局应将各自有关税法所作的实质变动,在适当时间内通知对方。

第三条一、在本协定中,除上下文另有规定的以外:(一)“中华人民共和国”一语用于地理概念时,是指有效行使有关中国税收法律的所有中华人民共和国领土,包括领海,以及根据国际法,中华人民共和国有管辖权和有效行使有关中国税收法律的所有领海以外的区域,包括海底和底土;(二)“美利坚合众国”一语用于地理概念时,是指有效行使有关美国税收法律的所有美利坚合众国领土,包括领海,以及根据国际法,美利坚合众国有管辖权和有效行使有关美国税收法律的所有领海以外的区域,包括海底和底土;(三)“缔约国一方”和“缔约国另一方”的用语,按照上下文,是指中华人民共和国或者美利坚合众国;(四)“税收”一语,按照上下文,是指中国税收或者美国税收;(五)“人”一语包括个人、公司、合伙企业和其它团体;(六)“公司”一语是指法人团体或者在税收上视同法人团体的实体;(七)“缔约国一方企业”和“缔约国另一方企业”的用语,分别指缔约国一方居民经营的企业和缔约国另一方居民经营的企业;(八)“国民”一语是指具有缔约国一方国籍的所有个人按照缔约国现行法律取得其地位的所有法人、合伙企业和团体;(九)“主管当局”一语,在中华人民共和国方面是指财政部或其授权的代表;在美利坚合众国方面是指财政部长或其授权代表。

中美税收协定

中美税收协定中美税收协定(中英文对照)UNITED STATES-THE PEOPLE'S REPUBLIC OF CHINA INCOME TAX CONVENTION 建议:与美国企业公司签订合同前必读1984年4月30日北京签订,1986年5月10日第二份协定签订,7月24日美方批准,10月22日交换文本,1987年1月1日生效。

Agreement And Related Protocol Signed at Beijing on April 30, 1984; Second Protocol Signed at Beijing on May 10, 1986; Ratification Advised by The Senate of The United States of America on July 24, 1986; Instruments of Ratification Exchanged on October 22,1986; Entered into Force on January 1, 1987.条款目录 TABLE OF ARTICLESArticle 1-------------------涉税人Persons CoveredArticle 2-------------------税种 Taxes CoveredArticle 3-------------------定义 DefinitionsArticle 4-------------------居民 ResidenceArticle 5-------------------常设机构 Permanent Establishment Article 6-------------------不动产所得Income from Real PropertyArticle 7-------------------经营利润 Business ProfitsArticle 8-------------------关联企业 Related EnterprisesArticle 9-------------------股息 DividendsArticle 10------------------利息 InterestArticle 11------------------特许使用费 RoyaltiesArticle 12------------------收益 GainsArticle 13------------------个人劳务收入Independent Personal ServicesArticle 14-------------------雇佣报酬Dependent PersonalServicesArticle 15------------------ 董事费Directors’ FeesArticle 16-------------------艺术与体育活动所得Artistes and AthletesArticle 17-------------------退休金与养老金Pensions and AnnuitiesArticle 18-------------------政府雇员与退休金Government Employees and PensionsArticle 19-------------------教学与学术所得Teachers, Professors and ResearchersArticle 20------------------学生与培训所得Students and TraineesArticle 21-------------------其他收入 Other IncomeArticle 22-------------------避免双重征税Elimination of Double TaxationArticle 23-------------------非歧视 NondiscriminationArticle 24-------------------共同协议 Mutual AgreementArticle 25-------------------交换信息 Exchange of Information Article 26-------------------外交事务 Diplomats and Consular OfficersArticle 27--------------------生效 Entry into ForceArticle 28--------------------中止效力 T erminationProtocol 1--------------------协定书 of 30 April, 1984一、协定中华人民共和国政府和美利坚合众国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:The Government of the United States of America and the Government of the People's Republic of China, Desiring to conclude an Agreement for the avoidance of double taxation and the prevention of tax evasion with respect to taxes on income,Have agreed as follows:第一条本协定适用于缔约国一方或者双方居民的人。

滥用国际税收协定的防范对策_1

滥用国际税收协定的防范对策【摘要】滥用税收协定作为跨国逃避税的一种较新方法,在多方面造成的不良影响已经引起了大家的普遍关注。

文章通过详细分析滥用税收协定的产生与危害,及现在各国所采取的主要防范措施,再结合我国目前实际情况对防范滥用税收协定做了一定思考。

【关键词】滥用税收协定;危害;国际避税;防范措施随着各国间经济合作与对外开放的不断深入,为了协调相互间的税收分配关系和税务合作等问题,本着平等互利的原则,大量的国际税收协定得以签订。

其一般对所得来源地的征税范围进行缩小,并对投资所得实行限制税率征税,甚至对某些所得项目免予征税,从客观上使缔约国居民从中享受到种种的税收优惠待遇。

对协调国家之间的税收利益矛盾,促进国际间的经济技术合作交流起到了积极的作用,但也为跨国投资者的避税活动开辟了新领域。

国际税收实践中出现了一种较新的国际避税的方法——滥用国际税收协定。

一、滥用税收协定的定义、特征及具体表现形式滥用国际税收协定指非税收协定缔约国的居民通过在税收协定缔约国设立中介公司的做法获取其本不应享有的该税收协定中的税收优惠。

是主体变相转移的一种特殊避税方式,一般是跨国纳税人设法获得或利用中介体的居民身份,“主动”靠上某国的居民管辖权来享受税收协定待遇,从而减轻在另一非居住国中的有限纳税义务,这是对地域税收管辖权的规避行为。

应当指出的是,在双边税收协定中,常常是在股息、利息和特许权使用费这些消极所得的预提税上,缔约国互相给予减税或免税的待遇。

因此,非缔约国居民滥用税收协定,主要是集中在减轻或规避非居住国对消极投资所得征收的预提税方面。

概括的讲,滥用税收协定的特征主要表现在三个方面:1.行为主体主要是跨国公司,即法人居民,这是因为法人与自然人相比,法人具有更大的“易变性”,很容易通过精心策划,巧妙地装扮成缔约国的“居民公司”从而谋取到协定待遇;2.行为对象主要是针对间接性的投资收益,如股息、利息、特许权使用费及财产租赁收入等,目的是为了减轻预提税的课征;3.行为方式主要是通过在协定国组建中介公司来谋求不应得的税收利益,如在缔约国组建各种控股公司、传输公司、信托公司等。

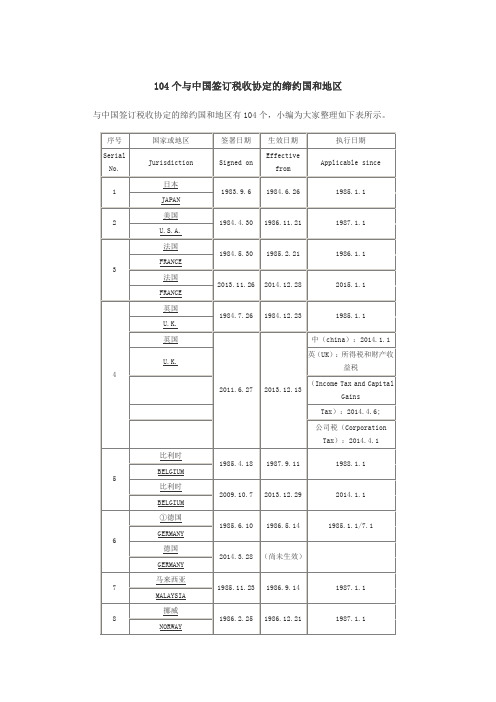

104个与中国签订税收协定的缔约国和地区

2003.1.1

OMAN

75

尼日利亚

2002.4.15

2009.3.21

2010.1.1

NIGERIA

76

突尼斯

2002.4.16

2003.9.23

2004.1.1

TUNIS

77

伊朗

2002.4.20

2003.8.14

2004.1.1

IRAN

78

巴林

2002.5.16

2002.8.8

2012.1.11

(尚未生效)

UGANDA

98

博茨瓦纳

2012.4.11

(尚未生效)

BOTSWANA

99

厄瓜多尔

2013.1.21

2014.3.6

2015.1.1

ECUADOR

100

智利

2015.5.25

(尚未生效)

CHILE

101

津巴布韦

2015.12.1

(尚未生效)

ZIMBABWE

内地与港澳签订的避免双重征税安排一览表

2003.12.30

2004.1.1

MCSAR

1990.1.1

SWITZERLAND

瑞士

2013.9.25

2014.11.15

2015.1.1

SWITZERLAND

26

塞浦路斯

1990.10.25

1991.10.5

1992.1.1

CYPRUS

27

西班牙

1990.11.22

1992.5.20

1993.1.1

SPAIN

28

罗马尼亚

1991.1.16

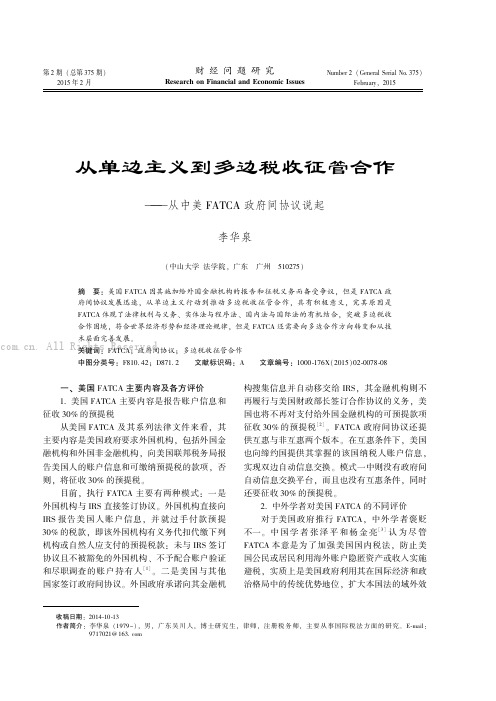

从单边主义到多边税收征管合作——从中美FATCA政府间协议说起

第2期(总第375期) 2015年2月财经问题研究Research on Financial and Economic Issues Number2(General Serial No.375)February,2015从单边主义到多边税收征管合作———从中美FATCA政府间协议说起李华泉(中山大学法学院,广东 广州 510275)摘 要:美国FATCA因其施加给外国金融机构的报告和征税义务而备受争议,但是FATCA政府间协议发展迅速,从单边主义行动到推动多边税收征管合作,具有积极意义,究其原因是FATCA体现了法律权利与义务、实体法与程序法、国内法与国际法的有机结合,突破多边税收合作困境,符合世界经济形势和经济理论规律,但是FATCA还需要向多边合作方向转变和从技术层面完善发展。

关键词:FATCA;政府间协议;多边税收征管合作中图分类号:F810.42;D871.2 文献标识码:A 文章编号:1000⁃176X(2015)02⁃0078⁃08 一、美国FATCA主要内容及各方评价1.美国FATCA主要内容是报告账户信息和征收30%的预提税从美国FATCA及其系列法律文件来看,其主要内容是美国政府要求外国机构,包括外国金融机构和外国非金融机构,向美国联邦税务局报告美国人的账户信息和可缴纳预提税的款项,否则,将征收30%的预提税。

目前,执行FATCA主要有两种模式:一是外国机构与IRS直接签订协议。

外国机构直接向IRS报告美国人账户信息,并就过手付款预提30%的税款,即该外国机构有义务代扣代缴下列机构或自然人应支付的预提税款:未与IRS签订协议且不被豁免的外国机构、不予配合账户验证和尽职调查的账户持有人[1]。

二是美国与其他国家签订政府间协议。

外国政府承诺向其金融机构搜集信息并自动移交给IRS,其金融机构则不再履行与美国财政部长签订合作协议的义务,美国也将不再对支付给外国金融机构的可预提款项征收30%的预提税[2]。

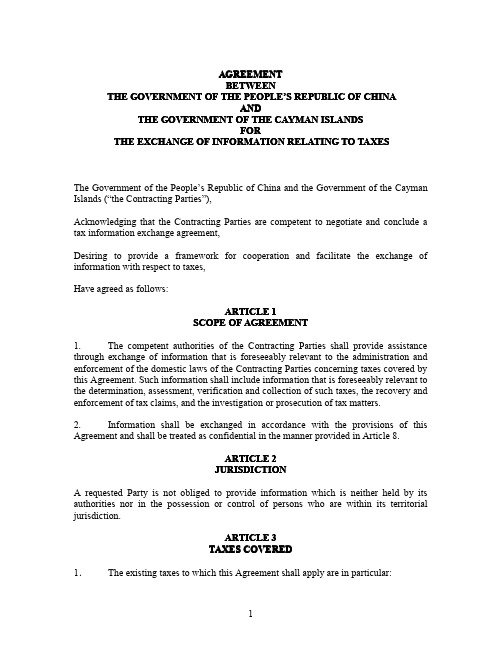

中国与开曼群岛税收协定(英文原版)

AGREEMENTBETWEENTHE GOVERNMENT OF THE PEOPLEPEOPLE’’S REPUBLIC OF CHINAANDTHE GOVERNMENT OF THE CAYMAN ISLANDSFORTHE EXCHANGE OF INFORMATION RELATING TO TAXESThe Government of the People’s Republic of China and the Government of the Cayman Islands(“the Contracting Parties”),Acknowledging that the Contracting Parties are competent to negotiate and conclude a tax information exchange agreement,Desiring to provide a framework for cooperation and facilitate the exchange of information with respect to taxes,Have agreed as follows:ARTICLE1SCOPE OF AGREEMENT1.The competent authorities of the Contracting Parties shall provide assistance through exchange of information that is foreseeably relevant to the administration and enforcement of the domestic laws of the Contracting Parties concerning taxes covered by this Agreement.Such information shall include information that is foreseeably relevant to the determination,assessment,verification and collection of such taxes,the recovery and enforcement of tax claims,and the investigation or prosecution of tax matters.rmation shall be exchanged in accordance with the provisions of this Agreement and shall be treated as confidential in the manner provided in Article8.ARTICLE2JURISDICTIONA requested Party is not obliged to provide information which is neither held by its authorities nor in the possession or control of persons who are within its territorial jurisdiction.ARTICLE3TAXES COVERED1.The existing taxes to which this Agreement shall apply are in particular:a)in the People’s Republic of China:all taxes except customs tariffs;(hereinafter referred to as“Chinese tax”)b)in the Cayman Islands:taxes of every kind and description.(hereinafter referred to as“Cayman Islands tax”)2.This Agreement shall also apply to any identical or substantially similar taxes that are imposed after the date of signature of the Agreement in addition to,or in place of, any of the existing taxes listed in paragraph1.3.The taxes covered by this Agreement may be expanded or modified by mutual agreement of the Contracting Parties in the form agreed upon by both Contracting Parties.4.The competent authorities of the Contracting Parties shall notify each other of any substantial changes to the taxation and related information gathering measures covered by this Agreement.ARTICLE4DEFINITIONS1.For the purposes of this Agreement,unless the context otherwise requires:a)the term“the People’s Republic of China”,when used in a geographical sense,means all the territory of the People’s Republic of China,including its territorialsea,in which the Chinese laws relating to taxation apply,and any area beyondits territorial sea,within which the People’s Republic of China has sovereignrights of exploration for and exploitation of resources of the seabed and its sub-soil and superjacent water resources in accordance with international law and itsdomestic law;b)the term“the Cayman Islands”means the territory of the Cayman Islands andincludes the territorial sea,areas within the maritime boundaries of the CaymanIslands and any area within which in accordance with international law therights of the Cayman Islands with respect to the seabed and sub-soil and theirnatural resources may be exercised;c)the term“person”includes an individual,a company and any other body ofpersons;d)the term“company”means any body corporate or any entity that is treated as abody corporate for tax purposes;e)the term“publicly traded company”means any company whose principal classof shares is listed on a recognised stock exchange provided its listed shares canbe readily purchased or sold by the public.Shares can be purchased or sold“bythe public”if the purchase or sale of shares is not implicitly or explicitlyrestricted to a limited group of investors;and for this purpose,the term“principal class of shares”means the class or classes of shares representing amajority of the voting power and value of the company.For the purposes of thisparagraph the term“recognised stock exchange”means:(i)in the People’s Republic of China,the Shanghai Stock Exchange or theShenzhen Stock Exchange;(ii)in the Cayman Islands,the Cayman Islands Stock Exchange;(iii)any other stock exchange which the competent authorities agree to recognize for the purposes of this Agreement;f)the term“collective investment fund or scheme”means any pooled investmentvehicle,irrespective of legal form.The term“public collective investment fundor scheme”means any collective investment fund or scheme,in which thepurchase,sale or redemption of shares or other interests is not implicitly orexplicitly restricted to a limited group of investors;g)the term“tax”means any tax to which this Agreement applies;h)the term“competent authority”means:(i)in the case of the People’s Republic of China,the State Administration ofTaxation or its authorized representative;and(ii)in the case of the Cayman Islands,the Tax Information Authority or a person or its authorized representative;i)the term“information”means any fact,statement,document or record inwhatever form;j)the term“information gathering measures”means laws and administrative or judicial procedures that enable a Contracting Party to obtain and provide therequested information;k)the term“requesting Party”means the Party to this Agreement submitting a request for or having received information from the requested Party;l)the term“requested Party”means the Party to this Agreement which is requested to provide or has provided information in response to a request.2.As regards the application of this Agreement at any time by a Contracting Party, any term not defined therein shall,unless the context otherwise requires,have the meaning that it has at that time under the law of that Party for the purposes of the taxes to which this Agreement applies,any meaning under the applicable tax laws of that Party prevailing over a meaning given to the term under other laws of that Party.ARTICLE5EXCHANGE OF INFORMATION UPON REQUEST1.The competent authority of a requested Party shall provide upon request in writing information for the purposes referred to in Article1.Such information shall be exchanged without regard to whether the conduct being investigated would constitute a tax offence under the laws of the requested Party if it occurred in the territory of the requested Party.If the information received by the competent authority of the requested Party is not sufficient to enable it to comply with the request for information,it shall advise the competent authority of the requesting Party of that fact and request such additional information as may be required to enable the effective processing of the request.2.If the information in the possession of the competent authority of the requested Party is not sufficient to enable it to comply with the request for the information,the requested Party shall use all relevant information gathering measures to provide the requesting Party with the information requested,notwithstanding that the requested Party may not need such information for its own tax purposes.3.If specifically requested by the competent authority of the requesting Party,the competent authority of the requested Party shall provide information under this Article,to the extent allowable under its domestic laws,in the form of depositions of witnesses and authenticated copies of original records.4.Each Contracting Party shall ensure that its competent authority,for the purposes of this Agreement,has the authority to obtain and provide upon request:a)information held by banks,other financial institutions,and any person,including nominees and trustees,acting in an agency or fiduciary capacity;b)information regarding the legal and beneficial ownership of companies,partnerships,trusts,foundations and other persons,including,within theconstraints of Article2,ownership information on all such persons in anownership chain;in the case of trusts,information on settlors,trustees,andbeneficiaries;and in the case of foundations,information on founders,members,beneficiaries and directors or other senior officers of the foundation.5.Notwithstanding the preceding paragraphs,this Agreement does not create an obligation on the Contracting Parties to obtain or provide ownership information with respect to publicly traded companies or public collective investment funds or schemes, unless such information can be obtained without giving rise to disproportionate difficulties.6.The competent authority of the requesting Party shall provide the following information to the competent authority of the requested Party when making a request for information under this Agreement in order to demonstrate the foreseeable relevance of the information to the request:a)the identity of the person under examination or investigation;b)the period for which the information is requested;c)the nature and type of the information requested,including a description of theinformation and/or specific evidence sought,and the form in which therequesting Party would prefer to receive the information;d)the tax purposes for which the information is sought;e)grounds for believing that the information requested is present in the territory ofthe requested Party or is in the possession or control of a person subject to thejurisdiction of the requested Party;f)to the extent known,the name and address of any person believed to be inpossession or control of the information requested;g)a statement that the request is in conformity with this Agreement and the lawsand administrative practices of the requesting Party,and that if the requestedinformation were within the jurisdiction of the requesting Party then thecompetent authority of the requesting Party would be able to obtain theinformation under the laws of the requesting Party or in the normal course ofadministrative practice;h)a statement that the requesting Party has pursued all means available in its ownterritory to obtain the information,except those that would give rise todisproportionate difficulties.7.The competent authority of the requested Party shall forward the requested information as promptly as possible to the competent authority of the requesting Party. To ensure a prompt response,the competent authority of the requested Party shall:a)confirm receipt of a request in writing to the competent authority of therequesting Party and shall notify the competent authority of the requesting Partyof any deficiencies in the request within60days of receipt of the request;andb)immediately inform the competent authority of the requesting Party to explainthe reasons for its inability or the obstacles or its refusal,if the competentauthority of the requested Party has been unable to obtain and provide theinformation requested within90days of receipt of the request,including ifobstacles are encountered in furnishing the information,or if the competentauthority of the requested Party refuses to provide the information.ARTICLE6TAX EXAMINATIONS OR INVESTIGATIONS ABROAD1.The requested Party may,in accordance with its domestic laws,following receipt of notice of a reasonable time from the requesting Party,allow representatives of the competent authority of the requesting Party to enter the territory of the requested Party in connection with a request to interview persons and examine records with the prior written consent of the persons concerned.The competent authorities of the Contracting Parties shall agree on the time and place of the intended meeting with the persons concerned.2.At the request of the competent authority of the requesting Party,and in accordance with its domestic laws,the competent authority of the requested Party may permit representatives of the competent authority of the requesting Party to be present at the tax examination in the territory of the requested Party.3.If the request referred to in paragraph2is granted,the competent authority of the requested Party conducting the examination shall,as soon as possible,notify the competent authority of the requesting Party of the time and place of the examination,the authority or person authorised to carry out the examination and the procedures and conditions required by the requested Party for the conduct of the examination.Alldecisions regarding the conduct of the examination shall be made by the requested Party conducting the examination in accordance with its domestic laws.ARTICLE7POSSIBILITY OF DECLINING A REQUEST1.The competent authority of the requested Party may decline to assist:a)where the request is not made in conformity with this Agreement;b)where the requesting Party has not pursued all means available in its ownterritory to obtain the information,except where recourse to such means wouldgive rise to disproportionate difficulty;orc)where the disclosure of the information requested would be contrary to thepublic policy(ordre public)of the requested Party.2.This Agreement shall not impose upon a Contracting Party any obligation to provide information which would disclose any trade,business,industrial,commercial or professional secret or trade rmation described in paragraph4of Article5 shall not by reason of that fact alone constitute such a secret or process.3.a)The provisions of this Agreement shall not impose on a Contracting Party theobligation to obtain or provide information which would reveal confidentialcommunications between a client and an attorney,solicitor or other admittedlegal representative where such communications are:(i)produced for the purposes of seeking or providing legal advice;or(ii)produced for the purposes of use in existing or contemplated legal proceedings;b)Information held with the intention of furthering a criminal purpose is notsubject to legal privilege,and nothing in this Article shall prevent a professionallegal advisor from providing the name and address of a client where doing sowould not constitute a breach of legal privilege.4.A request for information shall not be refused on the ground that the tax liability giving rise to the request is disputed by the taxpayer.5.The requested Party shall not be required to obtain and provide information which, if the requested information was within the jurisdiction of the requesting Party,the competent authority of the requesting Party would not be able to obtain under its laws or in the normal course of administrative practice.6.The requested Party may decline a request for information if the information is requested by the requesting Party to administer or enforce a provision of the tax law of the requesting Party,or any requirement connected therewith,which discriminates against a national of the requested Party as compared with a national of the requesting Party in the same circumstances.ARTICLE8CONFIDENTIALITY1.All information provided and received by the Competent Authorities of the Contracting Parties shall be treated as confidential in the same manner as information obtained under its domestic legislation;or according to the confidentiality conditions applicable in the jurisdiction of the Contracting Party that provides such information if the latter conditions are more restrictive and shall be disclosed only to persons or authorities(including courts and administrative bodies)in the jurisdiction of the Contracting Parties officially concerned with the purposes specified in Article1and used by such persons or authorities only for such purposes,including the determination of any appeal.For these purposes,information may be disclosed in public court proceedings or in judicial proceedings.2.The information may not be used for any purpose other than for the purposes stated in Article1and may not be disclosed to any other person or entity or authority or any other jurisdiction without the express written consent of the Competent Authority of the requested Party.ARTICLE9SAFEGUARDSThe rights and safeguards secured to persons by the laws or administrative practices of the requested Party remain applicable to the extent that they do not unduly prevent or delay effective exchange of information.ARTICLE10ADMINISTRATIVE COSTSUnless the competent authorities of the Contracting Parties otherwise agree,ordinary costs incurred in providing assistance shall be borne by the requested Party,and extraordinary costs in providing assistance(including costs of engaging external advisors in connection with litigation or otherwise)shall be borne by the requesting Party.The respective competent authorities shall consult from time to time with regard to this Article,and in particular the competent authority of the requested Party shall consult with the competent authority of the requesting Party in advance if the costs of providing information with respect to a specific request are expected to be significant.ARTICLE11LANGUAGERequests for assistance and responses thereto shall be in English.ARTICLE12MUTUAL AGREEMENT PROCEDURE1.Where difficulties or doubts arise between the Contracting Parties regarding the implementation or interpretation of this Agreement,the respective competent authorities shall use their best efforts to resolve the matter by mutual agreement.2.In addition to the endeavours referred to in paragraph1,the competent authorities of the Contracting Parties may mutually agree on the procedures to be used under Articles5,6and10.3.The competent authorities of the Contracting Parties may communicate with each other directly for the purposes of this Agreement.4.The Contracting Parties may also agree in writing on other forms of dispute resolution should this become necessary.ARTICLE13ENTRY INTO FORCEThe Contracting Parties shall notify each other in writing that they have completed the internal legal procedures necessary for the entry into force of this Agreement.This Agreement shall enter into force on the thirtieth day upon the receipt of the latter notification.This Agreement shall have effect in respect of taxable years beginning on or after the date of entry into force.ARTICLE14TERMINATION1.This Agreement shall remain in force until terminated by either Contracting Party.2.Either Contracting Party may terminate this Agreement by giving notice of termination in writing.Such termination shall become effective on the first day of the month following the expiration of a period of six months after the date of receipt of notice of termination by the other Contracting Party.3.If this Agreement is terminated,the Contracting Parties shall remain bound by the provisions of Article8with respect to any information obtained under this Agreement. All requests received up to the effective date of termination shall be dealt with in accordance with the terms of this Agreement.IN WITNESS whereof the undersigned,duly authorized thereto,have signed this Agreement.Done at George Town_on the26th day of September,2011,in duplicate in the Chinese and English languages,both texts being equally authentic.For the Government of For the Government of People’’s Republic of China the Cayman Islands the PeopleSONG Lan McKeeva Bush。

财政部、税务总局关于中国和英国两国政府税收协定生效的通知

乐税智库文档

财税法规

策划 乐税网

财政部、税务总局关于中国和英国两国政府税收协定生效的通知【标 签】中国英国两国政府,两国税收协定生效,避免双重征税协定

【颁布单位】财政部,国家税务总局

【文 号】财税外字﹝1984﹞220号

【发文日期】1984-12-04

【实施时间】1984-12-04

【 有效性 】全文有效

【税 种】税收协定

各省、自治区、直辖市税务局,重庆、武汉、沈阳、大连、哈尔滨、西安、广州市税务局,海洋石油税务局及各分局:

总局于1984年8月28日[84]财税外字第157号《关于做好贯彻执行中美、中法、中英避免双重征税协定准备工作的通知》,已将中英两国政府关于对所得和财产收益相互避免双重征税和防止偷漏税的协定,发给各省、自治区、直辖市税务局、重庆市税务局、海洋石油税务局及各分局,并要求组织有关涉外税收入员,结合中日两国政府避免双重征税协定一并学习,做好执行协定的准备。

现我国外交部已同英国驻华大使馆交换外交照会,确认已履行本协定生效所必需的法律程序。

根据中英两国政府税收协定第二十九条规定,协定自1984年12月23日生效,在我国,适用于英国居民于1985年1月1日或以后开始的纳税年度中发生在我国的利润、所得和财产收益;适用于中国居民在英国1985年4月6日或以后开始的征税年度的所得税和财产收益税,以及1985年4月1日或以后开始的会计年度的公司税。

请你局进一步组织有关涉外税收入员学习、研究,切实作好执行中英两国政府税收协定的准备工作。

一九八四年十二月四日。

税收促进经济发展例子

政府凭借国家强制力参与社会分配,必然会改变社会各集团及其成员在国民收入分配中占有的份额,减少了他们可支配的收入,但是这种减少不是均等的,这种利益得失将影响纳税人的经济活动能力和行为,进而对社会经济结构产生影响。

政府正好利用这种影响,有目的的对社会经济活动进行引导,从而合理调整社会经济结构。

例如:国家收税后(国家会给鼓励项目优惠税收,压制项目重税,这是一种调控了),会将资金投入社保、公共设施建设等,相当于将比较富裕的人的财富—税,转移给了比较贫穷的人—保险金和工资。

(解释下工资,公共设施建设会提供岗位,这就转换成了工资。

)这就将财富进行了二次分配,缩短了贫富差距,就再次调控了经济。

目前房地产市场异常火爆,所以国家为了抑制房地产市场的过快发展,就利用税收的调节职能来压制,降低二手房买卖的使用年限,规范契税的征收等等;进出口业务可以利用提高进出、口关税税率的方式,促进或者抑制本地消费品市场的发展,这些都是很具体的例子。

本案例涉及三方当事人:美国ABC卫星公司、某电视台及其税务主管部门。

该电视台与美国ABC卫星公司签订《数字压缩电视全时卫星传送服务协议》.该协议有效期至2006年6月30日。

1997年10月19日双方对《协议》的部分条款进行了修改并签订《修正案入根据协议及修正案规定,ABC卫星公司向该电视台提供全时的、固定期限的、不可再转让(除优先单独决定权外)的压缩数字视频服务,提供27MHz带宽和相关的功率所组成的转发器包括地面设备。

ABC只传送该电视台的电视信号.该电视台可以自己使用.也可以允许中国省级以上的广播电视台使用其未使用的部分。

在ABC提前许可下.该电视台也可以允许非中国法人的广播电视台使用其未使用的部分来传送电视信号。

协议还规定:A.电视台支付季度服务费和设备费;B.订金(此订金用于支付服务期限的头三个月和最后一个月的服务费);C.为确保电视台向ABC支付服务费和设备费.电视台将于1四6年5月3日向ABC支4寸近200万美元的保证金.保证金将在协议最后服务费到期时使用。

精华还有中美协定劳务报酬征税问题

、外籍个人的母国一般都和中国有税收协定,税收协定一般会规定对方国家居民从中国取得分红收入应该首先在中国缴税,但是税率一般不超过10%(个别国家的协定会低于10%,比如中国与南非协定的税率是5%)。

该专家还强调,如果B股公司是外商投资企业,那么按现行有效的《财政部国家税务总局关于个人所得税若干政策问题的通知》规定的“外籍个人从外商投资企业取得的股息、红利所得免征个税的政策”,外籍个人获得B股红利应该还是免征个税的。

但B股公司如果不是外商投资企业,那么其外籍个人股东红利就不能享受个税优惠政策了。

劳务报酬征税问题根据个人所得税法实施条例第4条规定因任职、受雇、履约等而在中国境内提供劳务取得的所得为境内所得。

那外籍人员提供劳务如果是境内公司或个人支付劳务报酬是否要征税呢?以《中华人民共和国政府和美利坚合众国政府关于对所得避免双重征税和防止偷漏税的协定》(简称中美税收协定)的规定为例。

中美税收协定有关独立个人劳务的规定是这样的:" 一、缔约国一方居民的个人由于专业性劳务或者其他独立性活动取得的所得,应仅在该缔约国征税,除非该居民在缔约国另一方为从事上述活动的目的设有经常使用的固定基地,或者在该缔约国另一方有关历年中连续或累计停留超过183天。

如果该居民拥有上述固定基地或在该缔约国另一方连续或累计停留上述日期,其所得可以在该缔约国另一方征税,但仅限归属于该固定基地的所得,或者在该缔约国另一方上述连续或累计期间取得的所得。

二、"专业性劳务"一语特别包括独立的科学、文学、艺术、教育或教学活动,以及医师、律师、工程师、建筑师、牙医师和会计师的独立活动。

"美国居民个人由于专业性劳务或者其他独立性活动取得的所得,应在美国征税。

除非该美国居民个人在中国为从事上述活动的目的设有经常使用的固定基地,或者在中国有关历年中连续或累计停留超过183天。

如果该居民拥有上述固定基地或在该缔约国另一方连续或累计停留上述日期,其所得可以在中国征税。

中美个人所得税法律制度的比较研究

中美个人所得税法律制度的比较研究一、本文概述在全球化的背景下,中美两国作为世界上最大的两个经济体,其个人所得税法律制度的比较研究具有重要的理论和实践意义。

本文旨在通过深入分析和比较中美两国个人所得税法律制度的异同,探讨两国在税收政策、税收征管、税率结构以及税收优惠等方面的差异和特点,从而为我国个人所得税制度的改革和完善提供借鉴和参考。

本文将简要介绍中美两国个人所得税的基本概念和发展历程,为后续的比较分析奠定基础。

随后,文章将重点分析两国在个人所得税制度设计上的主要差异,包括税基的确定、税率的设置、扣除和免税政策的实施等方面。

本文还将探讨中美两国在税收征管和国际税收合作方面的不同做法,以及这些差异对纳税人行为和国家税收收入的影响。

通过对中美个人所得税法律制度的比较研究,本文不仅有助于加深对两国税收政策和法律实践的理解,而且能够为我国税制改革提供国际视角和经验借鉴。

在此基础上,文章最后将提出针对我国个人所得税制度改革的建议和对策,以期促进我国税收制度的优化和发展。

二、中美个人所得税法律制度概述中国的个人所得税法律制度:中国的个人所得税法律制度是根据《中华人民共和国个人所得税法》及其实施条例来构建的。

这一制度旨在通过税收调节收入分配,促进社会公平正义。

中国的个人所得税采用累进税率,根据个人所得的额度和来源的不同,适用不同的税率和扣除标准。

美国的个人所得税法律制度:美国的个人所得税法律制度以《美国国内税收法典》为主要法律依据,其核心是通过联邦个人所得税法规定纳税人的纳税义务。

美国的个人所得税同样采用累进税率制度,但税率结构和扣除项目与中国有所不同。

中国的税率结构:中国个人所得税采用七级超额累进税率,税率从3至45不等。

对于工资、薪金所得等综合所得,适用3至45的税率而对于经营所得等类别的所得,适用5至35的税率。

美国的税率结构:美国个人所得税采用七档累进税率,税率从10至37不等。

税率的适用依据纳税人的申报状态(如单身、已婚共同申报等)和年收入水平来确定。

中美员工股票期权个人所得税政策比较

中美员工股票期权个人所得税政策比较一、中美员工股票期权个人所得税政策比较二、中美员工股票期权个人所得税政策发展历程比较三、中美员工股票期权个人所得税政策的优缺点分析四、中美员工股票期权个人所得税政策对企业的影响比较五、中美员工股票期权个人所得税政策现状与未来发展趋势比较一、中美员工股票期权个人所得税政策比较自20世纪80年代中期开始,许多公司为奖励员工广泛推广股票期权计划。

对于普通员工而言,这是一种机会获得雇主发放的股票。

在中国,股权激励的普及始于上世纪80年代末,此后各种激励方式逐渐发展。

同时,关于员工股票期权的个人所得税政策也开始逐渐完善。

在美国,股权激励一直在不断发展,而且相应的税法规则也非常完备。

1. 中美员工股票期权个人所得税政策的适用范围在中美两国,员工股票期权的个人所得税适用范围存在差异。

在中国,股票期权的个人所得税适用范围较为广泛,包括职工持股、股份转让、股权激励计划等多个方面。

在职工持股方面,法律规定,只有当股票行权之后,职工才需要缴纳个人所得税。

在股权激励计划方面,公司可以根据员工股票期权行权的市场价值,帮助员工缴纳所得税。

在美国,个人所得税不仅适用于股票期权,也适用于当下股票的价值。

在美国,单独持有未行使的股票期权的税务处理方式与内容较少,大量的税收法规仅限于执行期间内股票期权的转让和行使的情况。

总的来说,中国的个人所得税政策比较倾向于保护员工权益,而美国则更注重维护税务的规律性。

2. 中美员工股票期权个人所得税税率比较税率是一个国家税收政策中非常重要的一个因素。

对于员工股票期权的个人所得税政策,税率也会影响到员工的个人收益。

在中国,个人所得税的起征点为5000元人民币,累计税率从3%到45%。

对于工资和薪金所得,月收入在5000元以下的人可享受一定的免税政策。

而对于股票期权收益,个人所得税率从20%到30%,税率相对较高。

在美国,个人所得税法规有三重,分别是扣缴税、自助纳税和估算税。

中美税收管辖权冲突解决的现实选择

南京2Βιβλιοθήκη 4 ) 10 6 要 】本文通过研究中美两国之间税 收管辖权的冲突现状,以及 目前国际上对于解决冲 突的理论规范和实践成果 ,为中国在 与处理美国由于管辖权 问题上

提 出 自 已的建 议

【 关键词 】税收管辖权;税收协调;现实选择

中 美税 收管 辖权 冲 突与 协调 的主 要 表象 ( )中美 税 收管 辖权 的冲 突表 现 一 ( )在 自 然 人 身 份 确 定 下 , 中 美 之 间 的 冲 突 表 现 1 在 确 定 自然 人 身 份 的 原 则上 , 国际 上 的有 三 条 通 行 标准 :一 是 住 所 标 准 , 二 是居 所 标 准 , 三是 停 留 时 间标 准 。中 国 和美 国主 要 采 用 的 是 住所 标 准 和 停 留时 间标 准 上 ,但 是在 具 体 的 规定 上 又 有 很 大 的 不 同 ① 在住 所标 准 中 中美 管辖权 规 定 的冲 突 《 国人 民共和 国个 人所 得税 法 》规 定 ,在 中国境 内有住 所 的 中 个 人从 中国境 内和 境外取得 的所得要 依照规定缴 纳个人所 得所 ,这个 住所在 中国税法 上的规定 是指因户籍 、家庭和 经济利益 关系而作为 住 所的 。 而美 国在住 所标 准 中 的规 定与 中 国的住所 标 准是 有很 大差 别 的 。它 在1 8 年税 改之前 美国和英 国一样是 根据纳税人 的居住 意愿 验 94 定住所 ,但 是在 1 8 年 的美国税收 改革法案修 正 了这一 主观标准 ,住 94 所标准 设为是 否拥有美 国的 “ 期居住证 ”,现在 外籍 纳税人 只要 拥 长 有美 国的绿卡就被 认定为 美国居 民。 ② 在停 留时间标准 上, 中国与 美 国管辖 权的冲突 中 国税 法 在 停 留 时 间标 准 上 有 五年 规 则 、 ~年 规 则 和 9 天 规 O 则 。5 规则 即在 中国境 内居住超 过5 的个 人 ,从 第6 开始 ,不仅 年 年 年 就其来 源于境 内所得 ,而且应 当就其来源于 中国境 外的全部所 得缴 纳 个 人所得 税 。个 人在 境 内居 住满 5 ,是指个 人在 中 国境 内连 续居住 年 满5 , 即在连 续5 中的每一纳税 年度都 居住满 1 年 年 年 关于 1 规则 , 年 我 国基 本上都是 以1 年为标 准来 区分税 收上 的居 民和居 民。也就 是在 我 国 境 内居 住满 1 年为 我 国税 收 居 民 ,就应 当就其 全 部 所得 缴纳 税 收 ,如果 在我 国境 内居住 不满 1 年是 我国 的非居 民纳税人 ,其承 担 的 是非 全面纳税 义务 。关 于9 天 规则 ,我们 知道作 为非居 民纳税 人我们 O 有 有 限 的 纳 税 义 务 ,但 是 在 实 施 条 例 中对 在 中 国居 住 不 超 过 9 天 的 个 O 人 给 以宽 免 。 中 国个 人 所 得 税 法 上 规 定 的 时 间是 区 分 各 个 纳 税 人 纳 税 义 务 大 小 的 标 准 ,在 停 留时 间标 准 上 主 要 采 用 实 际 存 在 的标 准 , 美 国 财 政 部 法 规 建 立 了 一套 计 算 方 法 。 一 个 人 至 少 当 年 在 美 国逗 留 3 天 , 1 并 且按 一个 加权 平均 计算 方法 计算 ,在 过去 的三年 中在 美 国 累计 逗 留1 3 ,那 么这 个 人为 美 国公 民 。 8天 ( 2)在 法 人身 份确 定 下 ,中美 两 国之 间 的冲 突 目前 , 世 界 上 各 国 判 定 法 人 的 居 民 身份 主 要 有 注 册 地 标 准 ( 称 法 律标 准 ) 、管 理 和控 制 地 标 准 、 总机 构 所 在 地标 准 和 选 又 举 权 控 制 标 准 。 中 国在 泫 人 身 份确 定上 采 用 的是 注 册 地 标 准及 管 理 控 制 地 标 准 原则 ,只 有 法 人 机构 同时 满 足 这两 个 标 准 才 能成 为 我 国 的法 人 居 民。美 国 的法 人 身份 确 定 采 用 的 是注 册 地 标 准 ,这 种 做 法 有 一 个 明 显 的做 法 是 它 不利 于 法 人 通 过移 居 来 进 行 避税 , 限 制 了企 业 任 意 向 国 外 转 移 。 ( )在 经 营 所 得 规 定 上 , 中 美 之 间 的 冲 突 3 经 营 所 得 即 为 营 利 所 得 , 目 前 各 国 判 定 经 营 所 得 来 源 地 主 要 有 两 个 标 准 , 常 设 机 构 标 准 与 交 易 地 点 标 准 。 目 前 中 国 和 世 界 上 人 多数 国家 一 样采 取 的是 常 设 机 构 标准 , 《中国 外商 投 资 企业 和 外 国企 业 所 得 税法 》规 定 ,在 中 国 境 内设 立 机 构 、场 所 的 外 国 企 业 就 其 在 中国 境 内 从事 生 产 、经 营所 得 缴 纳 所 得税 。 只有 外 国 企 业在 我 国设 立 常 设机 构 并 取 得 经 营 利润 ,我 国才 认定 外 国企 业 有 来 源 于 我 国 的 经 营所 得 。美 国现在 采 用 的是 交 易地 点标 准 。在 美 国从 事 贸 易或 经 营 活动 所 取 得 的 利 润属 于 来 源 于 美 国所 得 。但 是 美 国判 定 利 润 来源 地 时 是 以货 物 的 实 际销 售 地 为 来源 地 ,并 不注 重 合 同 的 签 订 地 点 。 在 判 定 制 造 利 润 来 源 时 以 产 品 制 造 加 工 活 动 地为 所得 来 源地 。 ( )中 美税 收 管辖 权协 调 的主 要成 果 二 ( )在 两 国 税 收 协 定 签 订 上 的 主 要 成 就 1 近 年 来 , 中美 之 间 的贸 易 不 断 加 大 ,之 间的 冲 突 也不 断 的 增

中国与部分国家地区税收协定税率一览表

10 7

国家/地区税收协定税率一览表 特许权使用费 10 协定的限制 税率(%) (其中对设 备的使用) 10 6 6 10 10 10 10 12.5 6 7 7 7 6 10 7 ห้องสมุดไป่ตู้0 6 10 10 6

国家/地区税收协定税率一览表 特许权使用费 10 协定的限制 税率(%) (其中对设 备的使用) 10 10 10 7 7 10 10 6 6 10 10 15 6 10 10 10 10 7 10 10 7

中国与部分国家/地区税收协定税率一览表 序号 1 序号 项目 非协定国家 协定国家/地区 股息 10 协定的限制税率 (%) 利息 10 特许权使用费 10

协定的限制税 协定的限制税 率(%) 率(%)

41 42

中国澳门 中国香港

10 控股25%的为5%, 其他10%

金融机构的为 7%,其他为10% 7

国家/地区税收协定税率一览表 特许权使用费 10 协定的限制 税率(%) (其中对设 备的使用) 10 7

中国与部分国家/地区税收协定税率一览表 序号 1 序号 1 2 3 4 5 项目 非协定国家 协定国家/地区 阿拉伯联合酋长国 爱尔兰 奥地利 澳大利亚 巴巴多斯 保加利亚 6 7 8 9 10 11 12 13 14 15 16 17 18 巴林群岛 巴基斯坦 比利时 波兰 丹麦 德国 法国 菲律宾 芬兰 韩国 荷兰 加拿大 科威特 卢森堡 控股25%的为5%, 其他10% 股息 10 协定的限制税率 (%) 7 利息 10 特许权使用费 10

协定的限制税 协定的限制税 率(%) 率(%) 10 10 10 10 10 10 10 10 10 10 10 10 10 10 10 金融机构的为 7%,其他为10% 10 10 10 10 10 10 10 工业产权10%, 文化版权15% 10 10 10 10 10 10 10 10 10 10 15 10 10 10 10 10 10 10 10 10

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中·美(美利坚合众国)税收协定、议定书和换文1984-4-30 0:0【大中小】【我要纠错】发文单位:美国发布日期:1984-4-30执行日期:1984-4-30一、协定中华人民共和国政府和美利坚合众国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:第一条本协定适用于缔约国一方或者双方居民的人。

第二条一、本协定适用于下列税种(一)在中华人民共和国:1.个人所得税;2.中外合资经营企业所得税;3.外国企业所得税;4.地方所得税。

(以下简称“中国税收”)(二)在美利坚合众国:根据国内收入法征收的联邦所得税。

(以下简称“美国税收”)二、本协定也适用于本协定签订之日后增加或者代替第一款所列税种的相同或者实质相似的税收。

缔约国双方主管当局应将各自有关税法所作的实质变动,在适当时间内通知对方。

第三条一、在本协定中,除上下文另有规定的以外:(一)“中华人民共和国”一语用于地理概念时,是指有效行使有关中国税收法律的所有中华人民共和国领土,包括领海,以及根据国际法,中华人民共和国有管辖权和有效行使有关中国税收法律的所有领海以外的区域,包括海底和底土;(二)“美利坚合众国”一语用于地理概念时,是指有效行使有关美国税收法律的所有美利坚合众国领土,包括领海,以及根据国际法,美利坚合众国有管辖权和有效行使有关美国税收法律的所有领海以外的区域,包括海底和底土;(三)“缔约国一方”和“缔约国另一方”的用语,按照上下文,是指中华人民共和国或者美利坚合众国;(四)“税收”一语,按照上下文,是指中国税收或者美国税收;(五)“人”一语包括个人、公司、合伙企业和其它团体;(六)“公司”一语是指法人团体或者在税收上视同法人团体的实体;(七)“缔约国一方企业”和“缔约国另一方企业”的用语,分别指缔约国一方居民经营的企业和缔约国另一方居民经营的企业;(八)“国民”一语是指具有缔约国一方国籍的所有个人按照缔约国现行法律取得其地位的所有法人、合伙企业和团体;(九)“主管当局”一语,在中华人民共和国方面是指财政部或其授权的代表;在美利坚合众国方面是指财政部长或其授权代表。

二、缔约国一方在实施本协定时,对于未经本协定明确定义的用语,除上下文另有规定的以外,应当具有该缔约国关于适用本协定税种的法律所规定的含义。

[3第四条一、本协定中“缔约国一方居民”一语是指按照该缔约国法律,由于住所、居所、总机构、注册所在地,或者其它类似的标准,在该缔约国负有纳税义务的人。

二、由于第一款的规定,同时为缔约国双方居民的个人,双方主管当局应协商确定该人为本协定中缔约国一方的居民。

三、由于第一款的规定,同时为缔约国双方的居民公司,双方主管当局应协商确定该公司为本协定中缔约国一方的居民。

如经协商不能确定时,该公司不应作为任何一方的居民按照本协定享受优惠。

四、由于第一款的规定,美利坚合众国的居民公司根据中华人民共和国和第三国的税收协定,同时为第三国居民时,该公司不应作为美利坚合众国的居民按照本协定享受优惠。

第五条一、本协定中“常设机构”一语是指企业进行全部或部分营业的固定营业场所。

二、“常设机构”一语特别包括:(一)管理场所;(二)分支机构;(三)办事处;(四)工厂;(五)作业场所;(六)矿场、油井或气井、采石场或者其它开采自然资源的场所。

三、“常设机构”一语还包括:(一)建筑工地,建筑、装配或安装工程,或者与其有关的监督管理活动,仅以连续超过六个月的为限;(二)为勘探或开采自然资源所使用的装置、钻井机或船只,仅以使用期三个月以上的为限;(三)企业通过雇员或者其他人员,在该国内为同一个项目或有关项目提供的劳务,包括咨询劳务,仅以在任何12个月中连续或累计超过六个月的为限。

四、虽有第一款至第三款的规定,“常设机构”一语应认为不包括:(一)专为储存、陈列或者交付本企业货物或者商品的目的而使用的设施;(二)专为储存、陈列或者交付的目的而保存本企业货物或者商品的库存;(三)专为另一企业加工的目的而保存本企业货物或者商品的库存;(四)专为本企业采购货物或者商品,或者搜集情报的目的所设的固定营业场所;(五)专为本企业进行任何其它准备性或辅助性活动的目的所设的固定营业场所;(六)专为本款第(一)项至第(五)项活动的结合所设的固定营业场所,如果由于这种结合使该固定营业场所全部活动属于准备性质或辅助性质。

五、虽有第一款和第二款的规定,当一个人在缔约国一方代表缔约国另一方的企业进行活动,有权并经常行使这种权力代表该企业签订合同,除适用于第六款的独立代理人以外,这个人为该企业进行的任何活动,应认为该企业在该缔约国一方设有常设机构。

除非这个人通过固定营业场所进行的活动仅限于第四款的规定,按照该款规定,不应认为该固定营业场所是常设机构。

六、缔约国一方企业仅通过按常规经营本身业务的经纪人,一般佣金代理人或者任何其它独立代理人在缔约国另一方进行营业,不应认为在该缔约国另一方设有常设机构。

但如果这个代理人的活动全部或几乎全部代表该企业,该代理人和该企业之间的交易表明不是根据正常条件进行的,不应认为是本款所指的独立代理人。

七、缔约国一方居民公司,控制或被控制于缔约国另一方居民公司或者在该缔约国另一方进行营业的公司(不论是否通过常设机构),此项事实不能据以使任何一方公司构成另一方公司的常设机构。

第六条一、缔约国一方居民从位于缔约国另一方的不动产取得的所得,可以在该缔约国另一方征税。

二、“不动产”一语应具有财产所在地的缔约国的法律所规定的含义。

该用语在任何情况下应包括附属于不动产的财产,农业和林业所使用的牲畜和设备,一般法律规定的适用于地产的权利,不动产的用益权以及由于开采或有权开采矿藏、水源和其它自然资源取得的不固定或固定收入的权利。

船舶和飞机不应视为不动产。

三、第一款的规定适用于从直接使用、出租或者任何其它形式使用不动产取得的所得。

四、第一款和第三款的规定也适用于企业的不动产所得和用于进行独立个人劳务的不动产所得。

第七条一、缔约国一方企业的利润应仅在该缔约国征税,但该企业通过设在缔约国另一方常设机构在该缔约国另一方进行营业的除外。

如果该企业通过设在该缔约国另一方的常设机构在该缔约国另一方进行营业,其利润可以在该缔约国另一方征税,但应仅以属于该常设机构的利润为限。

二、从属于第三款的规定,缔约国一方企业通过设在缔约国另一方的常设机构在该缔约国另一方进行营业,如果该常设机构是一个独立和分设的企业,在相同或相似情况下从事相同或相似活动,并完全独立地同其所隶属的企业进行交易,该常设机构在缔约国各方可能得到的利润应属于该常设机构。

三、确定常设机构的利润时,应允许扣除其进行营业发生的各项费用,包括行政和一般管理费用,不论其发生于常设机构所在国或者其它任何地方。

但是,常设机构支付给企业总机构或该企业其它办事处的特许权使用费或其它类似款项,以及因借款所支付的利息,都不作任何扣除(属于偿还代垫实际发生的费用除外)。

同样,在确定常设机构的利润时,也不考虑该常设机构从企业总机构或该企业其它办事处取得的特许权使用费或其它类似款项,以及贷款给该企业总机构或该企业其它办事处所收取的利息(属于偿还代垫实际发生的费用除外)。

四、如果缔约国一方的税法规定,对于某具体行业,在核定利润基础上确定属于常设机构的利润,则第二款并不妨碍该缔约国执行其法律的规定。

但是所得到的结果,应与本条所规定的原则一致。

五、不应仅由于常设机构为企业采购货物或商品,将利润归属于该常设机构。

六、在第一款至第五款中,除有适当的和充分的理由需要变动外,每年应采用相同的方法确定属于常设机构的利润。

七、利润中如果包括本协定其它各条单独规定的所得项目时,本条规定不应影响其它各条的规定。

第八条一、(一)缔约国一方企业直接或者间接参与缔约国另一方企业的管理、控制或资本,或者(二)同一人直接或者间接参与缔约国一方企业和缔约国另一方企业的管理、控制或资本,在上述任何一种情况下,两个企业之间的商业或财务关系不同于独立企业之间的关系,因此,本应由其中一个企业取得,但由于这些情况而没有取得的利润,可以计入该企业的利润,并据以征税。

二、缔约国一方将缔约国另一方已征税的企业利润,而这部分利润本应由该缔约国一方企业取得的,包括在该缔约国一方企业的利润内,并且加以征税时,如果这两个企业之间的关系是独立企业之间的关系,该缔约国另一方应对这部分利润所征收的税额加以调整。

在确定上述调整时,应适当考虑本协定的其它规定,如有必要,缔约国双方主管当局应相互协商。

第九条一、缔约国一方居民公司支付给缔约国另一方居民的股息,可以在该缔约国另一方征税。

二、然而,这些股息也可以在支付股息的公司是其居民的缔约国,按照该缔约国的法律征税。

但是,如果收款人是该股息受益所有人,则所征税款不应超过该股息总额的10%。

本款规定,不应影响对该公司支付股息前的利润所征收的公司利润税。

三、本条“股息”一语是指从股份或者非债权关系分享利润的权利取得的所得,以及按照分配利润的公司是其居民的缔约国税法,视同股份所得同样征税的其它公司权利取得的所得。

四、如股息受益所有人是缔约国一方居民,在支付股息的公司是其居民的缔约国另一方,通过设在该缔约国另一方的常设机构进行营业或者通过设在该缔约国另一方的固定基地从事独立个人劳务,据以支付该股息的股份或其它公司权利与该常设机构或固定基地有实际联系的,不适用第一款和第二款的规定。

在这种情况下,应视具体情况适用第七条或第十三条的规定。

五、缔约国一方居民公司从缔约国另一方取得利润或所得,该缔约国另一方不得对该公司支付的股息征收任何税收。

但支付给该缔约国的另一方居民股息或者据以支付股息的股份或其它公司权利与设在该缔约国另一方的常设机构或固定基地有实际联系的除外。

对于该公司的未分配的利润,即使支付的股息或未分配的利润全部或部分是发生于该缔约国另一方的利润成所得,该缔约国另一方也不得征税。

第十条一、发生于缔约国一方而支付给缔约国另一方居民的利息,可以在该缔约国另一方征税。

二、然而,这些利息也可以在该利息发生的缔约国,按照该缔约国的法律征税。

但是,如果收款人是该利息受益所有人,则所征税款不应超过利息总额的10%。

三、虽有第二款的规定,发生在缔约国一方而为缔约国另一方政府、行政区、地方当局、中央银行或者完全为其政府所有的金融机构取得的利息;或者为该缔约国另一方居民取得的利息,其债权是由该缔约国另一方政府、行政区、地方当局、中央银行或者完全为其政府所有的金融机构间接提供资金的,应在该缔约国一方免税。

四、本条“利息”一语是指从各种债权取得的所得,不论其有无抵押担保或者是否有权分享债务人的利润;特别是从公债、债券或者信用债券取得的所得,包括其溢价和奖金。