资源税练习习题.doc

资源税试题

一、单项选择题1.下列有关资源税的概念说法中不正确的是()。

A.资源税是以自然资源为课税对象征收的~种税B.资源从其物质内容角度看,包括空间资源、矿产资源、土地资源等C.对其中一部分资源征收资源税,可以体现国家对资源产品的特定调控意图D.国务院重新发布忡华人民共和国资源税暂行条例》从1994年1月1日起实行新的包括盐税在内的资源税2.下列有关纳税人的说法不正确的是()。

A.在中华人民共和国境内开采应税矿产品或者生产盐的单位和个人,为资源税的纳税人B.进口矿产品或盐的单位和个人C.经营已税矿产品或盐的单位和个人均属于资源税的纳税人D.上述选项的“单位”是指中外合资企业、国有企业、集体企业等3.下列不属于扣缴义务人的具体内容的是()。

A.独立矿山的单位已联合企业的单位C.其他收购未税矿产品的单位D.容易漏税的单位和个人4.有关纳税人纳税地点的正确描述是()。

A。

纳税人应纳的资源税,应当向应税产品的开采或者生产所在地主管税务机关缴纳B.纳税人跨县开采资源税应税产品,其上属单位与核算单位在不同省份,对其开采的盐产品,一律在开采地纳税C.纳税人跨县开采的资源税产品,其应纳税款由政府核算,自负盈亏的单位,按照开采地的实际销售量计算划拨D.扣缴义务人代扣代缴,应当向销售主管税务机关缴纳5.有关纳税期限的正确说法是()。

A.纳税期限是指纳税人纳税的时间范围B.根据规定,资源税的纳税期限由主管税务机关根据纳税人纳税的态度和税额多少,分别核定为5天,15天C.应纳税数额越大,纳税期限越长D.以1日、3日、5日、10日或15日为一期纳税的,自期满之日起5日内预缴税款,于次月1日起10日内申报纳税并结清上月税款6.下列()情形不可减征或者免征资源税。

A.开采原油过程中用于加热、修井的原油B.纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失的C.专门开采或与原油同时开采的天然气D.国务院规定的其他减税、免税项目7.按《中华人民共和国矿产资源法》第()条规定“矿产资源属于国家所有,地表或者地下的矿产资源的国家所有权,不因其所依附的土地的所有权或者使用权的不同而改变。

第7章 资源税法习题-3页

第7章资源税法一、单项选择题1. 下列单位和个人的生产经营行为不缴纳资源税的是()。

A.个人开采锡矿石B.某乡集体企业开采铁矿石C.某国有汽油开采煤矿D.境内单位和境外组织合作开采天然气2. 下列单位出售的矿产品中,不缴纳资源税的有()。

A.采矿销售黑色金属原矿B.油田出售的天然气C.煤矿销售的煤矿瓦斯D.盐场销售的湖盐原盐3. 中外合资企业开采销售石油、天然气,按照现行规定征收()。

A.矿区使用费B.土地使用费C.资源税D.耕地占用税4. 以下关于资源税有关规定表述中,正确的是()。

A.纳税人在开采主矿产品的过程中伴采的其他应税产品,凡未单独规定适用税额的,一律按主矿产品或视同主矿产品税目征收资源税B.收购未税矿产品的单位为资源税的扣缴义务人,这里的单位不包括个体户C.独立矿山收购未税矿产品时,按照税务机关核定的应税产品税额标准,依照收购的数量代扣代缴资源税D.原油中的稠油、高凝油与稀油划分不清或不易划分的,一律按照稠油的数量课税5. 某煤矿企业(增值税一般纳税人),本月采用分期收款方式向某供热公司销售优质原煤3000 吨,每吨不含税单价120 元,价款360000 元,购销合同规定,本月收取三分之一的价款,实际取得不含税价款100000元。

煤矿原煤资源税额为2.5 元/吨。

当月应纳资源税为()。

A.2500元B.3000 元C.7500 元D.13000 元6. 华北地区某油田2008年2月份开采原油10万吨,人造石油5吨,当月由于加热油井耗用开采原油0.50万吨,本月销售原油8万吨,现款销售人造石油2万吨。

该油田适用单位税额每吨12元,2月份应纳资源税()万元。

A.60B.96C.114D.1807. 某盐场2008年4月份以自产液体盐25000吨和外购液体盐3000吨(每吨已纳资源税5元),加工固体盐8000吨对外出售,取得销售收入300万元。

已知固体盐税额30元/吨,该盐场当月应缴纳资源税为()元。

2.资源税配套习题

第2章资源税法例1:某纳税人本期以自产液体盐50000吨和外购液体盐10000吨(每吨已缴纳资源税2元)加工固体盐12000吨对外销售,取得销售收入600万元。

已知固体盐税额为每吨10元,该纳税人本期应缴纳资源税()万元一.判断对错(正确的“√”表示,错误的“×”表示)1.现行税法规定,资源税黑色金属矿原矿的最低单位税额高于有色金属矿原矿的最低单位税额。

()2.资源税纳税人开采或者生产应税产品销售的,以销售数量为课税数量;纳税人开采或者生产应税产品自用的,以自用数量为课税数量。

但纳税人不能准确提供其自用数量的,应以应税产品的产量或主管税务机关确定的折算比换算成的数量为课税数量。

()3.纳税人以自产的液体盐加工固体盐,按移送使用数量征收液体盐的资源税,待实际销售固体盐时,再按照固体盐耗用的液体盐的已纳税额准予抵扣。

()4.独立矿山、联合企业和其他收购单位收购的未税矿产品,一律按税务机关核定的应税产品税额标准,依据收购的数量代扣代缴资源税。

()5.资源税对在中国境内开采或生产应税产品的单位和个人征收,对进口的矿产品和盐不征收。

()二、单项选择题(每题的备选项中,只有l个最符合题意)1.某铅锌矿当月销售铅锌矿原矿80 000吨,另外移送入选精矿30 000吨,选矿比为30%。

当地适用的单位税额为2元/吨,该矿当月应缴纳资源税()万元。

A.16B.25.2C.22D.36 2.某油田1月生产原油20万吨,当月销售19.5万吨,加热、修井用0.5万吨;开采天然气1000万立方米,当月销售900万立方米,待售100万立方米。

若原油、天然气的单位税额分别为30元/吨和15元/千立方米,则该油田本月应纳资源税()万元。

A.598.5B.600C.613.5D.615 3.某纳税人本期以自产液体盐50000吨和外购液体盐10000吨(每吨已缴纳资源税2元)加工固体盐12000吨对外销售,取得销售收入600万元。

资源税练习试卷4(题后含答案及解析)

资源税练习试卷4(题后含答案及解析)题型有:1. 单项选择题单项选择题共40题,每题1分。

每题的备选项中,只有l个最符合题意。

1.扣缴义务人代扣代缴的资源税,应当向()主管税务机关缴纳。

A.开采地B.生产所在地C.销售地D.收购地正确答案:D 涉及知识点:资源税(二)2.对独立矿山应纳的铁矿石资源税减征()。

A.60%B.40%C.30%D.50%正确答案:B 涉及知识点:资源税(二)3.某油田1月份生产原油10000吨,其中已销售8000吨,自用1500吨(不是用于加热、修井),另有500吨待销售,该油田适用的单位税额为每吨8元,其1月份应纳的资源税税额为()元。

A.80000B.64000C.76000D.12000正确答案:C 涉及知识点:资源税(二)4.下列油类产品中,应征收资源税的为()。

A.人造石油B.天然原油C.汽油D.机油正确答案:B 涉及知识点:资源税(二)5.在中华人民共和国境内开采()的单位和个人,为资源税的纳税人。

A.应税矿产品B.生产盐C.资源D.应税矿产品或者生产盐正确答案:D 涉及知识点:资源税(二)6.在资源税中,煤炭的征税范围包括()。

A.洗煤B.选煤C.煤炭制品D.原煤正确答案:D 涉及知识点:资源税(二)7.资源税采用从量定额税率,即()。

A.比例税率B.累进税率C.单一税率D.固定税额正确答案:D 涉及知识点:资源税(二)8.金属和非金属矿产品原矿,因无法准确掌握纳税人移送使用原矿数量的,可将其()数量作为课税数量。

A.精矿按选矿比折成原矿B.精矿按原矿比折成选矿C.原矿按选矿比折成精矿D.选矿按精矿比折成原矿正确答案:A 涉及知识点:资源税(二)9.某煤矿3月份生产销售煤炭10万吨,天然气5000万立方米。

已知该煤矿适用的单位税额为1.5元/吨,煤矿邻近的某石油管理局天然气适用的单位税额为8元/千立方米,该煤矿3月份应纳的资源税税额为()万元。

A.55B.40C.25D.15正确答案:D 涉及知识点:资源税(二)10.资源税纳税人自产自用应税产品的纳税义务发生时间为()。

资源税大比武练习题

资源税大比武练习题一、选择题A. 原油B. 天然气C. 水泥D. 煤炭A. 比例税率B. 定额税率C. 累进税率D. 定额税率和比例税率A. 开采低品位矿山的矿产资源B. 开采尾矿的矿产资源C. 开采稀有金属矿山的矿产资源D. 开采非金属矿山的矿产资源4. 资源税的纳税义务发生时间是什么时候?A. 销售应税产品时B. 收到货款时C. 发货时D. 签订销售合同時二、判断题1. 资源税的征税范围包括所有矿产资源。

()2. 资源税的纳税人是开采应税矿产品的单位和个人。

()3. 资源税的税率可以根据市场行情进行调整。

()4. 资源税的纳税地点为应税矿产品的开采地。

()三、计算题1. 某煤矿本月销售原煤1000吨,原煤资源税税率为8%,请计算该煤矿本月应缴纳的资源税。

2. 某油田本月销售原油20000吨,原油资源税税率为6%,请计算该油田本月应缴纳的资源税。

3. 某矿山企业开采低品位铁矿,品位为20%,资源税税率为5%,请计算该矿山企业应缴纳的资源税。

4. 某企业开采稀土矿,稀土矿资源税税率为10%,请计算该企业本月应缴纳的资源税。

四、案例分析题1. 甲企业是一家开采煤矿的企业,2019年销售原煤100万吨,原煤资源税税率为5%。

2020年,甲企业改进生产工艺,提高了煤炭回采率,销售原煤120万吨。

假设资源税税率不变,请分析甲企业2020年资源税的税负变化。

2. 乙企业是一家开采金矿的企业,金矿资源税税率为3%。

近年来,金价持续上涨,乙企业决定扩大生产规模。

请分析乙企业扩大生产规模后,资源税税负的变化情况。

3. 某省出台政策,对开采低品位矿山的企业给予资源税减免优惠。

丙企业是一家开采低品位铜矿的企业,请分析该政策对丙企业资源税税负的影响。

五、填空题1. 资源税是对我国境内从事应税资源的______单位和个人征收的一种税。

2. 资源税的征税范围主要包括______、______、______等矿产资源。

3. 资源税的税率分为______和______两种形式。

资源税习题

第六章资源税一、单项选择题1.根据资源税的有关规定,下列行为不需要在我国缴纳资源税的是()。

A.个体工商户在境内开采天然气B.外商投资企业在境内开采煤炭资源C.境内某企业销售外购的有色金属矿原矿D.境内某盐场销售生产的固体盐2.下列收购未税矿产品的单位或个人中,不能成为资源税扣缴义务人的是()。

A.独立矿山B.联合企业C.其他收购未税矿产品的单位D.自然人3.下列各项中,不属于资源税征税范围的是()。

A.天然原油B.黑色金属矿原矿C.煤矿生产的天然气D.以未税原煤加工的洗选煤4.根据资源税的有关规定,下列不属于征收资源税的固体盐的是()。

A.食用盐B.海盐原盐C.湖盐原盐D.井矿盐5.资源税纳税人开采或者生产不同税目应税产品的,应当分别核算不同税目应税产品的销售额或者销售数量;未分别核算或者不能准确提供不同税目应税产品的销售额或者销售数量的,()。

A.从高适用税率B.从低适用税率C.由主管税务机关核定不同税目应税产品的销售额或者销售数量,按各自的税率分别计算纳税D.由财政部核定6.某油田2015年2月开采原油300吨,将100吨销售给甲企业,不含税销售单价为8000元/吨。

将100吨销售给乙企业,不含税销售单价为9000元/吨。

剩余的100吨交由关联单位对外销售,关联单位当月全部对外出售,不含税售价为9500元/吨。

已知原油适用的资源税税率为6%,则该油田当月应缴纳资源税()万元。

年2月,某天然气生产企业直接出口专门开采的天然气200万立方米,该企业当时天然气在境内平均销售价格每立方米3元(不含增值税),出口离岸价格每立方米元(不含增值税),假定该企业适用的天然气资源税税率为6%,则该天然气生产企业出口天然气应缴纳的资源税为()万元。

8.某天然气开采企业2015年2月在境内开采天然气200万立方米,当月销售给甲企业100万立方米,不含税销售单价为3元/立方米。

当月销售给乙企业80万立方米,不含税销售单价为4元/立方米。

资源税练习题

资源税练习题一、单项选择题1.某采矿企业6月共开采锡矿石50000吨,销售锡矿石40000吨,适用税额每吨6元。

该企业6月应缴纳的资源税额为()元。

A.168 000B.210 000C.240 000D.300 000【答案】C【解析】40000×6=240000(元)2.下列产品中,不征资源税的有()。

A.出口的海盐B.铜矿石C.锡矿石D.中外合作开采的石油、天然气【答案】D【解析】本题考核点是资源税的征收范围。

3.某铁矿山2009年12月份销售铁矿石原矿6万吨,移送入选精矿0.5万吨,选矿比为40%,适用税额为10元/吨。

该铁矿山当月应缴纳的资源税为()。

A.55万元B.60万元C.65万元D.72.5万元【答案】D【解析】资源税法规定,金属和非金属矿产品原矿,因无法准确掌握纳税人移送使用原矿数量的,可将其精矿按选矿比折算成原矿数量,以此作为课税数量。

选矿比=精矿数量÷耗用原矿数量。

本题中精矿耗用的原矿数量为0.5÷40%=1.25万吨,所以应纳资源税=(6+1.25)×10=72.5 万元4.某钨矿企业2009年10月共开采钨矿石原矿80 000吨,直接对外销售钨矿石原矿40 000吨,以部分钨矿石原矿入选精矿9 000吨,选矿比为40%。

钨矿石适用税额每吨0.6元。

该企业10月份应缴纳资源税()。

A.20 580元B.26 250元C.29 400元D.37 500元【答案】D【解析】应纳资源税=(40 000+9 000÷40%)×0.6=37 500元。

5.某油田2009年12月生产原油6 400吨,当月销售6 100吨,自用5吨,另有2吨在采油过程中用于加热、修井。

原油单位税额为每吨8元,该油田当月应缴纳资源税()。

A.48 840元B.48 856元C.51 200元D.51 240元【答案】A【解析】开采原油过程中用于加热、修井的原油,免税。

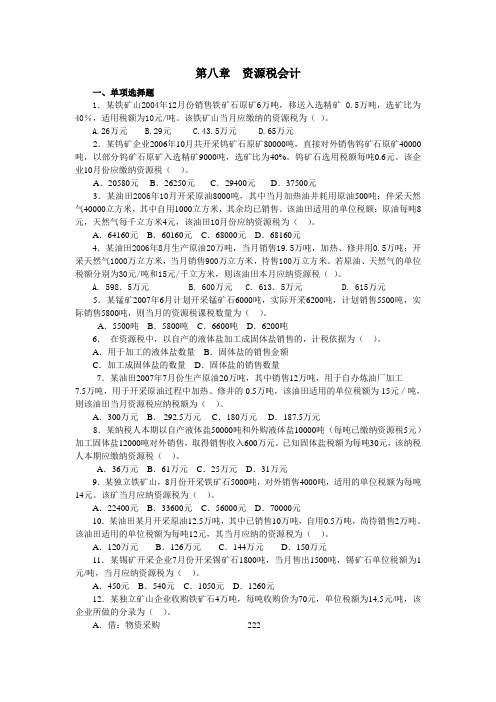

第八章 资源税会计(习题及答案)

第八章资源税会计一、单项选择题1.某铁矿山2004年12月份销售铁矿石原矿6万吨,移送入选精矿 0.5万吨,选矿比为40%,适用税额为10元/吨。

该铁矿山当月应缴纳的资源税为()。

A.26万元B.29元C.43.5万元D.65万元2.某钨矿企业2006年10月共开采钨矿石原矿80000吨,直接对外销售钨矿石原矿40000吨,以部分钨矿石原矿入选精矿9000吨,选矿比为40%。

钨矿石选用税额每吨0.6元。

该企业10月份应缴纳资源税()。

A.20580元B.26250元C.29400元D.37500元3.某油田2006年10月开采原油8000吨,其中当月加热油井耗用原油500吨;伴采天然气40000立方米,其中自用1000立方米,其余均已销售。

该油田适用的单位税额:原油每吨8元,天然气每千立方米4元,该油田10月份应纳资源税为()。

A.64160元B.60160元C.68000元D.68160元4.某油田2006年8月生产原油20万吨,当月销售19.5万吨,加热、修井用0.5万吨;开采天然气1000万立方米,当月销售900万立方米,待售100万立方米。

若原油、天然气的单位税额分别为30元/吨和15元/千立方米,则该油田本月应纳资源税()。

A. 598.5万元B. 600万元C. 613.5万元D. 615万元5.某锰矿2007年6月计划开采锰矿石6000吨,实际开采6200吨,计划销售5500吨,实际销售5800吨,则当月的资源税课税数量为()。

A.5500吨B.5800吨C.6600吨D.6200吨6.在资源税中,以自产的液体盐加工成固体盐销售的,计税依据为()。

A.用于加工的液体盐数量B.固体盐的销售金额C.加工成固体盐的数量D.固体盐的销售数量7.某油田2007年7月份生产原油20万吨,其中销售12万吨,用于自办炼油厂加工7.5万吨,用于开采原油过程中加热、修井的 0.5万吨,该油田适用的单位税额为 15元/吨,则该油田当月资源税应纳税额为()。

资源税习题与答案

一、单选题1、目前,资源税的征收范围是()。

A.动物资源B.土地资源C.森林资源D.矿产资源正确答案:D2、下列情况中应纳土地使用税的有()。

A.军队营房用地B.医院用地C.军队开办的酒店用地D.军队仓库用地正确答案:C3、下列情况中不交土使用税的有()。

A.出版社用地B.校办工厂用地C.区妇联开办对外营业的理发店用地D.市政街道绿化地带正确答案:D4、下列各项中,不免征城镇土地使用税的是()。

A.纳税单位无偿使用免税单位的土地B.非营利性医疗机构、疾病控制机构和妇幼保健机构等卫生机构自用的土地C.中国人民银行总行(含国家外汇管理局)所属分支机构自用的土地D.市政街道、广场、绿化地带等公共用地正确答案:A5、城镇土地使用税的计税依据是()。

A.纳税人申报的土地面积B.拥有的土地面积C.税务机关认定的土地面积D.实际占用的土地面积正确答案:D6、下列项目中,应纳城镇土地使用税的是()。

A.公园游乐场用地B.公园绿化用地C.公园办公用地D.公园古迹用地正确答案:A7、土地使用权未确定或权属纠纷未解决的,以()为纳税人。

A.代管人B.原拥有人C.实际使用人D.产权所有人正确答案:C8、下列耕地占用不征收耕地占用税的是()。

A.用于建造农产品加工厂B.用于建造畜牧场C.用于汽车培训场地建设D.用于建造经济适用房正确答案:B9、城镇土地使用税征税方式是()。

A.按年计征,分期缴纳;B.按次计征C.按期缴纳D.按年计征,分期预缴正确答案:A10、城镇土地使用税适用的税率属于()。

A.幅度比例税率B.地区差别比例税率C.差别比例税率D.定额税率正确答案:D二、多选题1、下列项目中,应当征收资源税的有()。

A.铁矿石B.柴油C.煤炭D.固体盐正确答案:A、C、D2、下列各项中,符合资源税暂行条例有关规定的有()。

A.纳税人生产应税产品销售的,以生产数量或市价为课税数量B.纳税人开采或者生产应税产品销售的,以销售数量或价格为课税数量C.纳税人开采应税产品销售的,以开采数量或市价为课税数量D.纳税人开采或者生产应税产品自用的,以自用数量或市价为课税数量正确答案:B、D3、开征土地使用税的地区有()。

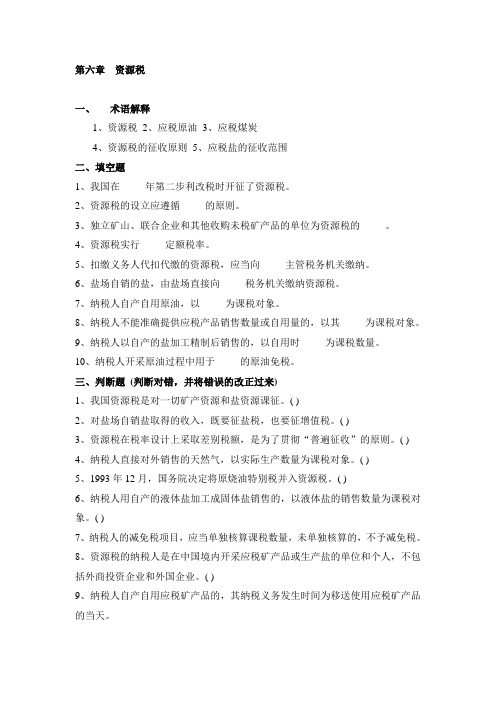

第六章资源税习题及答案

第六章资源税一、术语解释1、资源税2、应税原油3、应税煤炭4、资源税的征收原则5、应税盐的征收范围二、填空题1、我国在_____年第二步利改税时开征了资源税。

2、资源税的设立应遵循_____的原则。

3、独立矿山、联合企业和其他收购未税矿产品的单位为资源税的_____。

4、资源税实行_____定额税率。

5、扣缴义务人代扣代缴的资源税,应当向_____主管税务机关缴纳。

6、盐场自销的盐,由盐场直接向_____税务机关缴纳资源税。

7、纳税人自产自用原油,以_____为课税对象。

8、纳税人不能准确提供应税产品销售数量或自用量的,以其_____为课税对象。

9、纳税人以自产的盐加工精制后销售的,以自用时_____为课税数量。

10、纳税人开采原油过程中用于_____的原油免税。

三、判断题(判断对错,并将错误的改正过来)1、我国资源税是对一切矿产资源和盐资源课征。

( )2、对盐场自销盐取得的收入,既要征盐税,也要征增值税。

( )3、资源税在税率设计上采取差别税额,是为了贯彻“普遍征收”的原则。

( )4、纳税人直接对外销售的天然气,以实际生产数量为课税对象。

( )5、1993年12月,国务院决定将原烧油特别税并入资源税。

( )6、纳税人用自产的液体盐加工成固体盐销售的,以液体盐的销售数量为课税对象。

( )7、纳税人的减免税项目,应当单独核算课税数量,未单独核算的,不予减免税。

8、资源税的纳税人是在中国境内开采应税矿产品或生产盐的单位和个人,不包括外商投资企业和外国企业。

( )9、纳税人自产自用应税矿产品的,其纳税义务发生时间为移送使用应税矿产品的当天。

10、纳税人跨省开采应税资源的,其下属生产单位与核算单位不在同一省、自治区、直辖市的,对其开采的矿产品一律向纳税人所在地主管税务机关申报交纳。

四、选择题1、资源税纳税人,应当向( )主管税务机关缴纳资源税。

A.应税产品的开采地B.纳税人所在地C.纳税人注册地D. 生产所在地2、下列产品中,应缴纳资源税的有( )。

资源税练习题

资源税练习题一、单选题1.根据现行资源税规定,下列说法错误的是()。

A.我国目前的资源税具有受益税性质B.资源税的立法原则充分体现了级差调节C.资源税实行从量定额征收D.资源税征税范围包括矿产品和水资源【答案】D【解析】资源税征税范围目前暂不含水资源。

2.依据资源税的有关规定,下列煤炭中属于资源税征收范围的是()。

A.煤矿开采企业销售的原煤B.商业企业销售的选煤C.生产企业销售的蜂窝煤D.商业企业销售的原煤(是由开采企业销售,原来交过,现在不交)【答案】A【解析】资源税是对开采应税矿产品或生产盐的单位和个人征税;征收资源税的煤炭是指原煤,不包括洗煤、选煤及其他煤炭制品。

3.依据资源税的有关规定,下列说法中正确的是()。

A.自产自用应税资源不缴纳资源税B.销售应税资源,应以实际销售数量为资源税的课税数量C.收购未税矿产品的单位代扣代缴资源税的依据是销售数量D.纳税人不能准确提供应税产品销售或移送使用数量的不缴纳资源税【答案】B【解析】销售应税资源,应以实际销售数量为资源税的课税数量。

纳税人开采或者生产应税产品自用的,以自用数量为课税数量;收购未税产品的单位代扣代缴资源税的依据是收购的未税矿产品数量;纳税人不能准确提供不同税目应税产品的课税数量的,从高适用税额征税。

4.在资源税中,对于伴选矿,在确定税目和税额时,()。

A、以主产品的矿石名称作为应税品目B、伴选矿量大的,对其核定单位税额C、伴选矿量小的,按照国家对收购单位测定的相应品目的单位税额缴纳资源税D、对以精矿形式伴选出的副产品不征收资源税答案:D5.某煤矿3月份生产销售煤炭10万吨,天然气5000万立方米。

已知该煤矿适用的单位税额为1.5元/吨,煤矿临近的某石油管理局天然气使用的单位税额为8元/千立方米,问煤矿3月份应纳的资源税税额为( )A 55万元B 40万元C 15万元D 25万元答案C6.下列说法不符合资源税规定的是()。

A.与原油和煤矿同时开采的天然气暂不征税B.对独立铁矿的铁矿石资源税应按规定税额标准的4折征收C.扣缴义务人代扣代缴的资源税应当向收购地主管税务机关缴纳D.扣缴义务人代扣代缴资源税的纳税义务发生时间为支付首笔货款或者开具应付货款凭据的当天正确答案:A答案解析:与原油同时开采的天然气应征收资源税,煤矿开采的天然气暂不征税。

资源税练习试卷10(题后含答案及解析)

资源税练习试卷10(题后含答案及解析)题型有:1. 单项选择题 2. 多项选择题 3. 计算题单项选择题共40题,每题1分。

每题的备选项中,只有l个最符合题意。

1.下列选项中,应征收资源税的是( )。

A.某企业进口有色金属矿产品B.某企业销售岩金矿C.某煤矿销售开采的天然气D.某企业销售自产固体盐正确答案:D解析:进口矿产资源产品不征资源税;对于岩金矿要分情况,尾矿与原矿能够划分清楚的,不计征资源税,尾矿与原矿不能划分清楚的,按照原矿计征资源税;煤矿生产的天然气税不征收资源税。

知识模块:资源税2.根据资源税暂行条例规定,下列说法不正确的是( )。

A.原油是资源税的应税资源,包括天然原油和人造原油B.纳税人以自产的液体盐加工成固体盐,则以加工的固体盐数量为课税数量C.原油中的稠油、高凝油与稀油划分不清或不易划分的,一律按原油稀油的数量课税D.铁矿石的单位税额最低为2元/吨正确答案:A解析:原油是资源税的应税资源,包括天然原油但不含人造原油,所以选项A不对;铁矿石是黑色金属,单位最低税额为2元/吨。

知识模块:资源税3.在资源税中,下列应税资源产品可以采用代扣代缴方式征收的是( )。

A.原油B.铜矿石C.天然气D.煤炭正确答案:B解析:扣缴义务人主要是对那些税源小、零散、不定期开采,税务机关难以控制,容易发生漏税的单位和个人,在收购其未税矿产品时代扣代缴其应纳的税款。

代扣代缴的适用范围是除原油、天然气、煤炭以外的资源税未税矿产品。

知识模块:资源税4.某铜矿开采企业为增值税一般纳税人,2009年9月生产经营情况如下:采用分期收款方式销售自采铜矿石5000吨,不含税单价40元/吨,合同规定分两个月等额收回货款;将开采、收购的铜矿原矿各1000吨加工成铜锭。

(铜矿资源税税额为25元/吨)本月应纳资源税为( )万元。

A.12.5B.8.75C.17.50D.20正确答案:B解析:纳税人采取分期收款结算方式销售应税产品的,其纳税义务发生时间为销售合同规定的收款日期的当天;纳税人自产自用应税产品,其纳税义务发生时间为移送使用应税产品的当天。

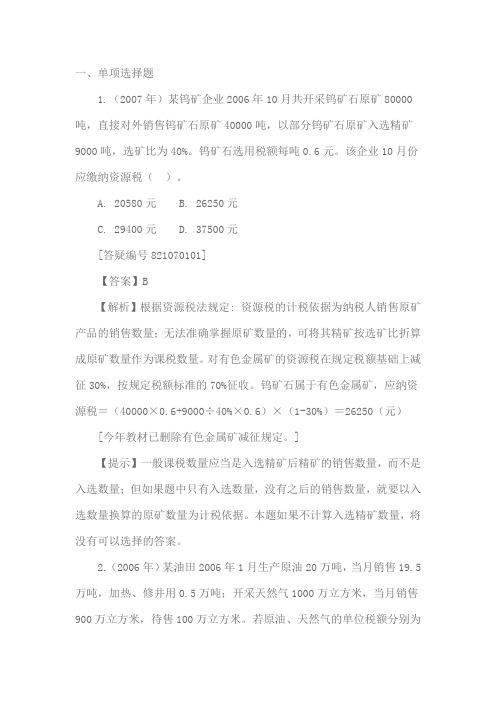

资源税练习题

一、单项选择题1.(2007年)某钨矿企业2006年10月共开采钨矿石原矿80000吨,直接对外销售钨矿石原矿40000吨,以部分钨矿石原矿入选精矿9000吨,选矿比为40%。

钨矿石选用税额每吨0.6元。

该企业10月份应缴纳资源税()。

A. 20580元B. 26250元C. 29400元D. 37500元[答疑编号821070101]【答案】B【解析】根据资源税法规定: 资源税的计税依据为纳税人销售原矿产品的销售数量;无法准确掌握原矿数量的,可将其精矿按选矿比折算成原矿数量作为课税数量。

对有色金属矿的资源税在规定税额基础上减征30%,按规定税额标准的70%征收。

钨矿石属于有色金属矿,应纳资源税=(40000×0.6+9000÷40%×0.6)×(1-30%)=26250(元)[今年教材已删除有色金属矿减征规定。

]【提示】一般课税数量应当是入选精矿后精矿的销售数量,而不是入选数量;但如果题中只有入选数量,没有之后的销售数量,就要以入选数量换算的原矿数量为计税依据。

本题如果不计算入选精矿数量,将没有可以选择的答案。

2.(2006年)某油田2006年1月生产原油20万吨,当月销售19.5万吨,加热、修井用0.5万吨;开采天然气1000万立方米,当月销售900万立方米,待售100万立方米。

若原油、天然气的单位税额分别为30元/吨和15元/千立方米,则该油田本月应纳资源税()。

A. 598.5万元B. 600万元C. 613.5万元D. 615万元[答疑编号821070102]【答案】A【解析】纳税人开采或生产应税产品销售的,以销售数量为课税数量;开采原油过程中用于加热、修井的原油免税。

应纳的资源税=19.5(万吨)×30(元/吨)+900(万立方米)×15元/千立方米×10÷10000=585(万元)+13.5(万元)=598.50(万元)。

资源税习题

资源税习题第六章资源税一、单项选择题1.根据资源税的有关规定,下列行为不需要在我国缴纳资源税的是()。

A.个体工商户在境内开采天然气B.外商投资企业在境内开采煤炭资源C.境内某企业销售外购的有色金属矿原矿D.境内某盐场销售生产的固体盐2.下列收购未税矿产品的单位或个人中,不能成为资源税扣缴义务人的是()。

A.独立矿山B.联合企业C.其他收购未税矿产品的单位D.自然人3.下列各项中,不属于资源税征税范围的是()。

A.天然原油B.黑色金属矿原矿C.煤矿生产的天然气D.以未税原煤加工的洗选煤4.根据资源税的有关规定,下列不属于征收资源税的固体盐的是()。

A.食用盐B.海盐原盐C.湖盐原盐D.井矿盐C.688D.684.810.某产盐企业,2015年2月以自产的液体盐和外购的已税200吨液体盐,加工成100吨固体盐,本月将其全部销售取得销售收入60万元。

已知液体盐的资源税单位税额为3元/吨,固体盐资源税单位税额为15元/吨。

该企业2月应缴纳的资源税为()元。

A.600B.800C.900D.150011.某矿山2015年2月开采有色金属矿原矿50000吨,当月销售原矿20000吨,取得不含税销售收入450000元;另移送部分原矿入选精矿5000吨,选矿比为20%,当月全部销售。

已知此原矿适用的资源税单位税额为5元/吨,该矿山当月应缴纳的资源税为()元。

A.250000B.225000C.100000D.12500012.下列各项中,免征资源税的是()。

A.稠油B.高凝油C.高含硫天然气D.油田范围内运输稠油过程中用于加热的原油、天然气13、下列单位出售的矿产品中,不缴纳资源税的是()。

A、开采单位销售自行开采的煤矿B、油田出售自行开采的天然气C、盐场销售自行开采的卤水D、煤矿销售开采的天然气14、下列企业既是增值税纳税人又是资源税纳税人的是()。

A、销售铜矿的贸易公司B、进口原煤的企业C、在境外开采铁矿的企业D、在境内开采原煤的煤矿15、在资源税中,下列应税资源产品可以采用代扣代缴方式征收的是()。

资源税练习题一及答案

资源税练习题一及答案资源税练习题一及答案一、单项选择题1.土地增值税实行()税率。

A、比例税率 B.全额累进税率 C.超额累进税率 D.超率累进税率2.纳税人建造普通标准住宅出售,增值额未超过扣除项目金额()的免征土地增值税。

A10% B、20% C.30,D.40%3.在资源税中,煤炭的征税范围包括()。

A、洗煤一B.选煤 C、原煤 D.煤炭制品4.资源税纳税人开采或者生产应税产品销售的,课税数量为()。

A、销售数量 B.开来数量 C.生产数量 D.实际产量5.耕地占用税的征收机构是()。

A、税务机关 B.财政机关 C.土地管理部门 D.国有资产管理部门6.现行资源税的征税范围为()。

A、原油、天然气、煤炭 B.原油、天然气、煤炭、盐C、矿产品和盐 D.原油、有色金属矿原矿7.下列占用耕地的单位和个人属于耕地占用税纳税人的是()。

A.占用耕地从事农业生产的单位和个人B、占用耕地种植蔬菜的单位和个人C.占用耕地种植果树的单位和个人 D.占用耕地建房的单位和个人8.经批准开山填海整治土地和改造的废弃土地,从使用的月份起免缴土地使用税的年限是()。

A、1~3年 B.3~5年 C. 5~10年 D. 10~15年9.属于土地增值税征税范围的有()。

A.房地产的出租 B.房地产的抵押C.国有土地使用权的转让 D.集体所有的土地自行转让10.某盐场附设的非独立核算的精盐加工厂,以本场生产的液体盐1000吨加工成精制盐40 0吨对外销售,其资源税的计税依据为()。

A1 000吨 B. 400吨 C.600吨 D. 1400吨答案:1.D2.B3.C4.A5.B 6C 7.D 8.C 9.C 10.B二、多项选择题1.土地增值税的纳税人转让房地产取得的收入包括()。

A.利息收入 B、货币收入 C、实物收入 D.其他收入2.资源税与流转税、所得税比较,具有以下特点()。

A.兼有有偿性和强制性的特征 B.实行差别税C.只对特定资源征税D.从量定额征收3.下列经批准占用的耕地,免征耕地占用税的有()。

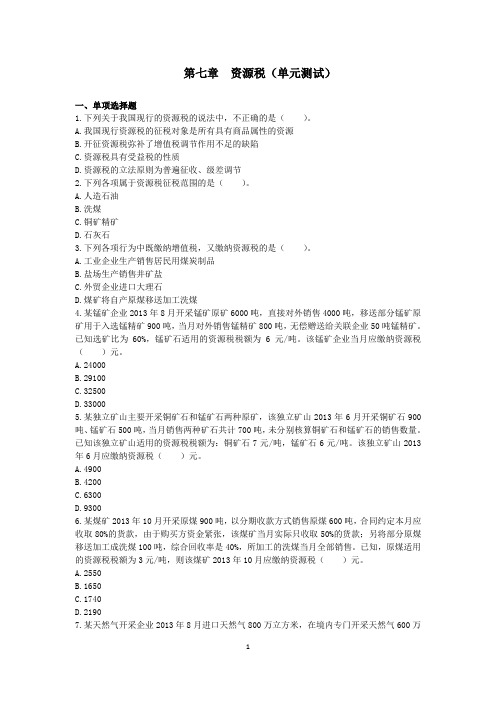

税一第7章资源税(单元测试)

第七章资源税(单元测试)一、单项选择题1.下列关于我国现行的资源税的说法中,不正确的是()。

A.我国现行资源税的征税对象是所有具有商品属性的资源B.开征资源税弥补了增值税调节作用不足的缺陷C.资源税具有受益税的性质D.资源税的立法原则为普遍征收、级差调节2.下列各项属于资源税征税范围的是()。

A.人造石油B.洗煤C.铜矿精矿D.石灰石3.下列各项行为中既缴纳增值税,又缴纳资源税的是()。

A.工业企业生产销售居民用煤炭制品B.盐场生产销售井矿盐C.外贸企业进口大理石D.煤矿将自产原煤移送加工洗煤4.某锰矿企业2013年8月开采锰矿原矿6000吨,直接对外销售4000吨,移送部分锰矿原矿用于入选锰精矿900吨,当月对外销售锰精矿800吨,无偿赠送给关联企业50吨锰精矿。

已知选矿比为60%,锰矿石适用的资源税税额为6元/吨。

该锰矿企业当月应缴纳资源税()元。

A.24000B.29100C.32500D.330005.某独立矿山主要开采铜矿石和锰矿石两种原矿,该独立矿山2013年6月开采铜矿石900吨、锰矿石500吨,当月销售两种矿石共计700吨,未分别核算铜矿石和锰矿石的销售数量。

已知该独立矿山适用的资源税税额为:铜矿石7元/吨,锰矿石6元/吨。

该独立矿山2013年6月应缴纳资源税()元。

A.4900B.4200C.6300D.93006.某煤矿2013年10月开采原煤900吨,以分期收款方式销售原煤600吨,合同约定本月应收取80%的货款,由于购买方资金紧张,该煤矿当月实际只收取50%的货款;另将部分原煤移送加工成洗煤100吨,综合回收率是40%,所加工的洗煤当月全部销售。

已知,原煤适用的资源税税额为3元/吨,则该煤矿2013年10月应缴纳资源税()元。

A.2550B.1650C.1740D.21907.某天然气开采企业2013年8月进口天然气800万立方米,在境内专门开采天然气600万立方米,当月对外销售天然气1200万立方米(含进口天然气700万立方米),取得不含增值税销售收入2400万元,已知天然气的资源税税率为5%。

资源税应纳税额的计算习题与答案.docx

资源税应纳税额的计算习题与答案一、判断题1.独立矿山、联合企业及其他收购单位收购的未税矿产品,一律按税务机关核定的应税产品税额标准,依据收购的数量代扣代缴资源税。

()答案:X2.纳税人以外购液体盐加工固体盐,其加工固体盐所耗用液体盐的己纳资源税税款准予抵扣。

()答案:V3.用于连续生产应税产品的自产应税产品需要按使用数量征收资源税。

()答案:X4.纳税人以自产自用铁矿石加工精矿石后销售,以实际移送使用数量为计税依据。

()答案:V5.伴生矿以主产品的矿石名称作为应税项目。

()答案:V二、单项选择题1.某矿山11月份开采非金属矿3万吨(单位税额8元/吨),其中销售了2万吨,自用(非生产用)0.5万吨,计算该矿山11月份应纳资源税税额为()万元。

A.20B. 24C. 16D. 4答案:A2.某油田3月份生产原油5000吨,当月销售3000吨,每吨售价800元,加热、修井自用100吨,巳知该油田原油适用的资源税税率为5%,该油田3月份应缴纳的资源税税额为()元。

A.120000B. 200000C. 124000I). 4000答案:A3.纳税人开采应税矿产品销售的,其资源税的征税数量为()。

A.开采数量B.实际产量C.计划产量D.销售数量答案:D4.某纳税人本期以自产液体盐50000吨和外购液体盐100()0吨(每吨己缴纳资源税5 元)加工固体盐12000吨对外销售,取得销售收入600万元。

己知固体盐税额为每吨30元, 该纳税人本期应缴纳()资源税。

答案:D5. 某开采铁矿石的企业2015年2月将部分铁矿石原矿移送入选为精矿100吨,选矿比 为20先,生产的精矿当月全部对外销售,取得销售额20()万元。

己知铁矿石适用的资源税单 位税额为15元/吨。

根据资源税法的相关规定,该企业当月应缴纳资源税()元。

A, 1875 C. 6000答案:C6. 甲煤矿2015年2月开采原煤10万吨,将其中4万吨对外销传,取得不含增值税销传 额2000万元;将其中1万吨原煤用于职工食堂;将其中部分原煤自用于连续生产洗煤,生 产出来的洗煤当月全部销售,取得不含增值税销售额3000万元;剩余原煤留存待售。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1、资源税部分一、判断题1.资源税是对开采 , 生产所有自然资源的单位和个人征收的一种税。

2.资源税实行差别税额,从量征收。

3.纳税人开采应税产品直接用于生产加工的部分不计缴资源税。

4.原煤、洗煤、选煤及其他煤制品均应缴纳资源税。

5.资源税扣缴义务人代扣代缴税款的纳税义务发生时间,为支付货款的当天。

二、单项选择题1.某油田 1 月份生产原油 10000 吨,其中已销售 8000 吨,已自用 1500 吨( 不是用于加热、修井 ) ,另有 500 吨待销售。

该油田适用的单位税额为每吨 8 元,其 1 月份应纳的资源税税额为 ( )A 80000 元B 64000 元C 12000 元D 76000 元2.下列油类产品中,应征收资源税的为 ( )A 人造石油B 天然原油C 汽油D 柴油3.资源税的扣缴义务人是 ( )A 收购矿产品的企业B 购进原矿独立矿山C收购零星矿产品的联合企业D收购未税矿产品的独立矿山4.某煤矿3 月份生产销售煤炭10 万吨,天然气5000 万立方米。

已知该煤矿适用的单位税额为元 / 吨,煤矿临近的某石油管理局天然气使用的单位税额为 8 元/ 千立方米,问煤矿 3 月份应纳的资源税税额为 ( )A 55 万元B 40 万元C 15 万元D 25 万元5.按规定,纳税人开采或者生产应税产品销售的,以( ) 为课税数量 .A 销售数量B 开采数量C 生产数量D 计划产量三、多项选择题1.资源税的税目共有7 个,其中包括( )A 天然气B 天然矿泉水C 盐D 煤炭制品2.资源税的纳税义务人包括从事应税资源开采或生产而进行销售或自用的所有单位和个人,但不包括 ( )A外商投资企业和外国企业B进口应税产品的单位C进口应税产品的个人D私有企业3.下列属于不征收资源税的煤炭有( )A煤炭制品 B 原煤 C 进口煤 D 洗煤E亏损企业生产的煤炭4、矿产品资源税的纳税人包括( )A 经销单位B 运销单位C 开采个人D收购未税产品单位 E 开采单位5、下列属于资源税征收范围的有( )A 原煤B 凝析油C 井矿盐D 人造石油E 选煤四、计算题1.北方某海盐场本期以自产液体盐 4100 吨加工制成固体盐 850 吨;以外购已税的液体盐1000 吨( 单价 180 元/吨) 加工制成固体盐并出售 850 吨;以外购已税的液体盐 1000 吨( 单价 180 元/ 吨) 加工制成固体盐 220 吨,经查该盐场适用单位税额为20 元/ 吨,液体盐单位税额3元/ 吨。

计算应纳资源税。

2.燕子山煤矿本期生产销售原煤 610 万吨,以自产原煤加工成洗煤 120 万吨,但该矿无法提供本期原煤移送使用数量。

根据基期提供资料可知 , 基期耗用生产原煤185 万吨入洗后,冶炼用焦煤 53 万吨,非炼焦用洗粉煤40 万吨,其它用焦煤46 万吨 ( 该矿单位税额为元 / 吨资源税练习题答案一.判断题 1. × 2. √3. × 4. ×5. √二. 单项选择题 2 .B 3 .D 4.C 5.A三.多项选择题1.C D 2 .B C 3 .A C D E 4 .C E 5 .A B C四.计算题;1.该盐场某纳税期应纳资源税额3应纳税额 =1070×20-1000×3=18400(元)2.该矿末期应缴纳资源税税额:A.综合回收率 =(53+40+46) ÷185×100%=75%B.课税数量 =610+120÷75%=770(万吨 )应纳税额 =770×=1848(万元 )2、资源税试题 (2009-02-21 10:37:47)一、单选题1、在资源税中,对于伴选矿,在确定税目和税额时,()。

A、以主产品的矿石名称作为应税品目B、伴选矿量大的,对其核定单位税额C、伴选矿量小的,按照国家对收购单位测定的相应品目的单位税额缴纳资源税D、对以精矿形式伴选出的副产品不征收资源税答案 :D2、某省一独立核算的煤炭企业,下属一生产单位在外省。

2003 年该企业开采原煤 340 万吨(其中含外省生产单位开采的 60 万吨),当年销售原煤 300 万吨(其中含外省生产单位开采的50 万吨)。

已知原煤每吨单位税额 4 元,2003 年该企业在本省应缴纳的资源税为()。

A、1000 万元B、1120 万元C、1360 万元D、1400 万元答案 :C3、纳税人开采或者生产应税产品销售的,以()为课税数量。

A.开采数量 B .计划产量C.销售数量 D.生产数量答案 :C4、纳税人开采或者生产应税产品自用的,以() 为课税数量。

A.自用数量B.销售数量C.开采数量D.生产数量答案 :A5、资源税纳税人自产自用应税产品的纳税义务发生时间为()。

A.移送使用应税产品的当天B.应税产品开采的当天C.应税产品投入使用的当天D.应税产品全部使用完毕的当天答案 :A6.下列油类产品中,应征收资源税的为()。

A.柴油 B .人造石油C.天然原油D.汽油答案 :C7.资源税纳税人在本省、自治区、直辖市范围内开采或者生产应税产品,其纳税地点需要调整的,决定权归()。

A.省、自治区、直辖市税务机关B.省、自治区、直辖市人民政府C.省、自治区、直辖市财政厅D.省、自治区、直辖市地矿管理部门答案 :A8.在资源税中,煤炭的征税范围包括()。

A.选煤 B .煤炭制品C.原煤D.洗煤答案 :C9.对独立矿山应缴纳的铁矿石资源税减征()。

A.25% B .30%C.40%D.50%答案 :C10.资源税纳税人不定期开采矿产品的,其纳税期限按()核定。

A.10 天 B .15 天C.30 天D.每次答案 :D11.下列各项中,不符合我国资源税法律制度规定应征v1.0可编辑可修改收资源税的有()。

A、开采井矿盐B、开采地下水C、开采原煤D、开采原油答案 :B12.油田 1 月份生产原油10000 吨,其中已销售8000 吨,已自用 1500 吨( 不是用于加热、修井 ) ,另有500 吨待销售。

该油田适用的单位税额为每吨8 元,其1 月份应纳的资源税税额为 ( )A 、 80000 元B 、 64000 元C、 12000 元 D 、76000 元答案 :D13、下列油类产品中,应征收资源税的为( )A、人造石油B、天然原油C、汽油D、柴油答案 :B14、资源税的扣缴义务人是 ( )A 收购矿产品的企业B 购进原矿独立矿山C收购零星矿产品的联合企业D收购未税矿产品的独立矿山答案 D15、某煤矿 3 月份生产销售煤炭 10 万吨,天然气 5000 万立方米。

已知该煤矿适用的单位税额为元 / 吨,煤矿临近的某石油管理局天然气使用的单位税额为 8 元/ 千立方米,问煤矿 3 月份应纳的资源税税额为 ( )A 55 万元B 40 万元C 15 万元D 25 万元答案 C16、按规定,纳税人开采或者生产应税产品销售的,以( ) 为课税数量 .A 销售数量B 开采数量C 生产数量D 计划产量答案 :A一、单项选择题1. 扣缴义务人代扣代缴的资源税,应当向()主管税务机关缴纳。

A.收购地B.开采地C.生产地D.销售地正确答案: A答案解析:一般情况下,资源税的扣缴义务人应按收购地主管税务机关缴纳资源税。

2. 下列说法不符合资源税规定的是()。

A. 与原油和煤矿同时开采的天然气暂不征税B. 对独立铁矿的铁矿石资源税应按规定税额标准的 4 折征收C.扣缴义务人代扣代缴的资源税应当向收购地主管税务机关缴纳D.扣缴义务人代扣代缴资源税的纳税义务发生时间为支付首笔货款或者开具应付货款凭据的当天正确答案: A答案解析:与原油同时开采的天然气应征收资源税,煤矿开采的天然气暂不征税。

3.某铁矿 ( 独立开采、提纯 )6 月份将开采的三等铁矿加工成精矿销售,因特殊原因税务机关无法准确掌握入选精矿时移送使用和销售的原矿数量,只知入选后的精矿数量为 500 吨,选矿比为 1∶20,三等铁矿单位税额为每吨元,该铁矿 6 月份应纳资源税税额为()。

A. 500 元B. 700 元C. 9600 元D. 14000 元正确答案: C答案解析:因不知道原矿的数量,因此应按精矿量和选矿比换算成的数量作为计税依据,铁矿石减按 40%征收资源税。

该铁矿 6 月份应纳资源税税额 =(500 ×20) ×2 4×40%=9600(元) 。

4 某沿海盐场为增值税一般纳税人,2006 年 9 月取得的v1.0可编辑可修改增值税防伪税控系统开具的专用发票注明的销售额为130 万元。

当月自产液体盐 500 吨,其中 300 吨对外销售,取得的不含增值税的销售收入为 15 万元,其余用于加工固体盐 100 吨,当月售出 80 吨取得不含增值税的销售收入为万元,另有 10 吨作为职工福利和赠送相关客户发放,假设当月该盐场液体盐单位税额为 5 元/ 吨,固体盐10 元 / 每吨。

该盐场应纳的资源税和增值税合计()。

A. 58258 元B. 62410 元C. 12955 元D. 29590 元正确答案: B答案解析:该盐场应缴纳的资源税=300×5+90×10=2400(元) ,该盐场应缴纳的增值税 =[15++÷80) ×10] ×17%-130 ×17%=( 万)=60010( 元) ,该盐场应纳的资源税和增值税合计= 2400+60010=62410( 元)二、多选题1、下列项目中,应缴纳资源税的有()。

A、某外商与中方境外合作开采石油B、某个体户开采煤矿C、军事企业开采石油D、生产单位生产液体盐答案 :BCD2.资源税的纳税环节应是()。

A.移送使用时 B .最终消费时C.开采时D.生产销售时答案 :3.以下煤炭资源中,不征收资源税的有()。

A.开采并出口的原煤 B .选煤C.洗煤D.进口原煤答案 :4.根据资源税条例规定,资源税的计税依据为应税资源产品的()。

A.自用数量 B .实际产量C.实际销售数量D.销售收入额答案 :5.纳税人的纳税期限有()。

A .一个月B . 15 日C. 10日D.7 日答案 :6.资源税的扣税义务人,是指下列单位中的()。

A.油田 B .联合企业C.独立矿山D.其他收购未税产品的单位答案 :7.资源税的纳税义务人包括从事应税资源开采或生产而进行销售或自用的所有单位和个人,但不包括()。

A.私有企业 B .外商投资企业C.进口应税产品的单位D.进口应税产品的个人答案 :8.我国现行资源税的主要特点有()。

A.实行从量定额征收 B .只对特定资源税征税C.具有收益税性质D.具有级差收入税性质答案 :9.下列各项中,属于资源税应税产品的有()。