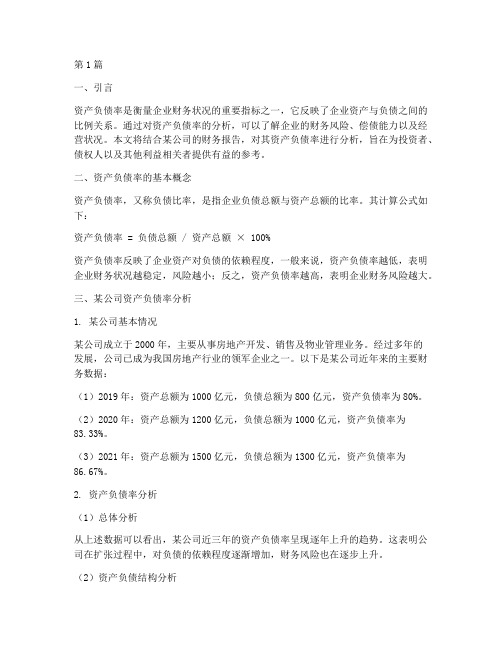

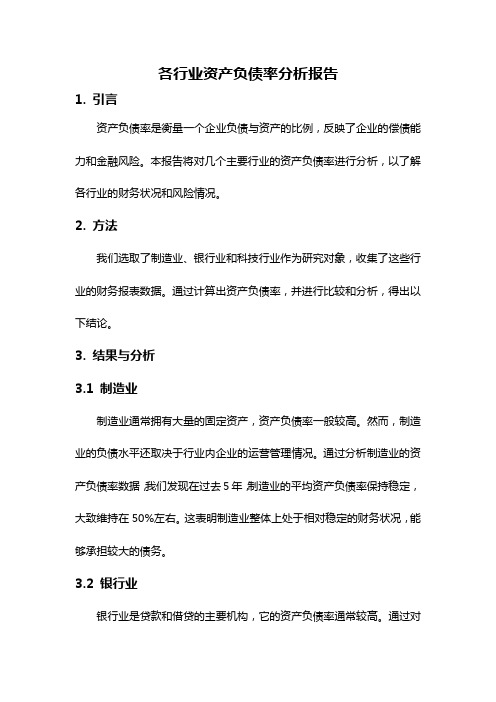

各行业五年来资产负债率

华谊五年财务分析报告(3篇)

第1篇一、前言华谊兄弟传媒股份有限公司(以下简称“华谊兄弟”)成立于1994年,是一家以影视制作、发行和艺人经纪为核心业务的大型综合性娱乐集团。

本报告旨在通过对华谊兄弟过去五年的财务状况进行分析,全面评估其经营成果、财务状况和盈利能力,为投资者、管理层和利益相关者提供决策参考。

二、公司概况华谊兄弟自成立以来,经过多年的发展,已成为中国最具影响力的娱乐企业之一。

公司业务涵盖电影、电视剧、艺人经纪、娱乐营销等多个领域,拥有强大的品牌影响力和广泛的产业链布局。

三、财务分析(一)收入分析1. 总收入趋势分析表1:华谊兄弟五年总收入及增长率| 年份 | 总收入(亿元) | 同比增长率(%) || ------- | -------------- | -------------- || 2018 | 42.57 | 9.47 || 2019 | 46.84 | 9.84 || 2020 | 50.27 | 7.23 || 2021 | 51.82 | 3.00 || 2022 | 53.42 | 2.73 |从表1可以看出,华谊兄弟的总收入在过去五年中呈现逐年增长的趋势,但增速有所放缓。

这可能与市场竞争加剧、行业政策调整等因素有关。

2. 收入结构分析表2:华谊兄弟五年收入结构及占比| 业务板块 | 收入(亿元) | 占比(%) || ---------- | ------------ | ---------- || 影视制作 | 20.00 | 37.42 || 影视发行 | 15.00 | 28.12 || 艺人经纪 | 10.00 | 18.73 || 娱乐营销 | 8.00 | 14.83 || 其他 | 0.42 | 0.79 |从表2可以看出,华谊兄弟的收入主要来源于影视制作、影视发行和艺人经纪三大板块,其中影视制作占比最高,达到37.42%。

这表明华谊兄弟在影视制作领域具有较强的竞争优势。

(二)盈利能力分析1. 毛利率分析表3:华谊兄弟五年毛利率及变化率| 年份 | 毛利率(%) | 变化率(%) || ------- | ------------ | ------------ || 2018 | 47.21 | -1.02 || 2019 | 48.38 | 1.17 || 2020 | 49.56 | 1.18 || 2021 | 48.34 | -1.22 || 2022 | 49.12 | 0.78 |从表3可以看出,华谊兄弟的毛利率在过去五年中整体呈现上升趋势,但增速有所放缓。

网易近五年财务分析报告(3篇)

第1篇一、引言网易作为中国领先的互联网技术公司,自1997年成立以来,始终致力于为用户提供优质的服务和丰富的产品。

本文将对网易近五年的财务状况进行分析,旨在全面了解其盈利能力、偿债能力、运营能力和成长能力,为投资者提供参考。

二、网易近五年财务数据概述以下是网易近五年的主要财务数据:1. 营业收入:2017年101.6亿元,2018年171.2亿元,2019年243.5亿元,2020年345.1亿元,2021年453.1亿元。

2. 净利润:2017年36.4亿元,2018年53.1亿元,2019年78.5亿元,2020年109.4亿元,2021年133.9亿元。

3. 营业成本:2017年67.3亿元,2018年93.4亿元,2019年129.1亿元,2020年175.5亿元,2021年220.3亿元。

4. 营业毛利率:2017年34.4%,2018年45.1%,2019年47.7%,2020年50.2%,2021年51.6%。

5. 营业费用率:2017年35.1%,2018年33.9%,2019年33.6%,2020年32.1%,2021年32.0%。

三、盈利能力分析1. 营业收入增长:网易近五年的营业收入逐年增长,从2017年的101.6亿元增长到2021年的453.1亿元,增长率达到349.5%。

这表明网易的业务规模不断扩大,市场竞争力较强。

2. 净利润增长:网易近五年的净利润也呈现出稳步增长的趋势,从2017年的36.4亿元增长到2021年的133.9亿元,增长率达到269.9%。

这表明网易的盈利能力不断增强。

3. 营业毛利率:网易近五年的营业毛利率逐年上升,从2017年的34.4%增长到2021年的51.6%。

这表明网易在业务拓展过程中,产品毛利率有所提高,盈利能力得到提升。

4. 净利率:网易近五年的净利率逐年上升,从2017年的35.6%增长到2021年的29.4%。

这表明网易在提高盈利能力的同时,也保持了较高的盈利水平。

中国移动中国联通中国电信近五年财务报表分析

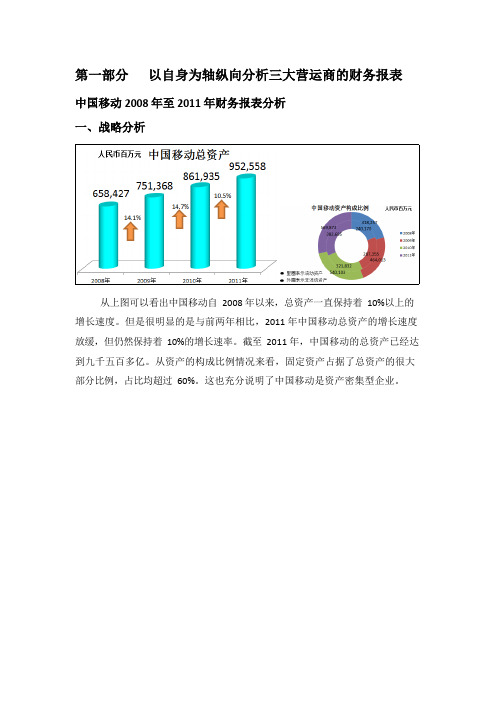

第一部分以自身为轴纵向分析三大营运商的财务报表中国移动2008 年至2011 年财务报表分析一、战略分析从上图可以看出中国移动自2008 年以来,总资产一直保持着10%以上的增长速度。

但是很明显的是与前两年相比,2011 年中国移动总资产的增长速度放缓,但仍然保持着10%的增长速率。

截至2011 年,中国移动的总资产已经达到九千五百多亿。

从资产的构成比例情况来看,固定资产占据了总资产的很大部分比例,占比均超过60%。

这也充分说明了中国移动是资产密集型企业。

中国移动的营业收入2008 年以来一直呈现出上升趋势,从图中可以明显的看出中国移动每年的营业收入增长率在7%以上,截至2011 年,中国移动的营业收入已经高达五千二百多亿。

从中国移动的收入构成图可以看出话音业务的收入占了总收入的70%。

即中国移动的主要收入来源是传统的话音业务。

中国移动每年的净利润都有所上升,但是上升趋势不是很明显。

每年的增长率都在5%一下。

在通信市场盈利普遍下跌的情况下,能够保持持续的盈利上涨趋势已经非常不易。

通过中国移动销售净利润,显而易见其销售净利润持续下降,并且下降的趋势较快,2011 年中国移动的销售净利润仅仅只有24%。

现在的互联网市场已经跟前几年传统的通信市场有了很大的差别,话音业务等传统业务已经不再是主流,各种新型的数据业务暂居了很大的市场。

所以中国移动的利润还是主要来自于话音业务等传统业务的模式应该有所改变,发展更多的适应当前通信市场的数据业务,增值业务。

EBITDA 值是衡量一家企业经营成果好坏的重要指标。

EBITDA 就在商业范围内大量使用。

EBITDA 剔除了容易混淆公司实际表现的那些经营费用,能够清楚的反映出公司真实的经营状况。

从图上可以看出中国移动近 4 年来的EBITDA 值。

中国移动的EBITDA 值每一年都有所上涨,经营业绩有所提升,截至2011 年,中国移动的EBITDA 值已经达到了二千五百多亿。

财务分析报告五年(3篇)

字少一点点的少儿童话故事简短_经典童话故事温暖的经典童话故事,可以提高小朋友对于童话故事的认识和阅读的小兴趣。

下面给大家带来一些关于字少一点的少儿童话故事简短,供大家参考。

少儿童话故事1老乌龟和小鸟芦苇丛里有一个小池塘。

阳光照下来,芦苇和池水就被染上了蜜一样的颜色。

这是一个安静的地方。

“这是我的池塘。

”老乌龟总是这样想。

他已经在这儿住了好久好久了。

每天,老乌龟早早地起床,嚼一点儿草根,喝一点儿池水,然后就开始睡午觉。

“叽哩哩,叽哩哩……”有一天,老乌龟忽然被一种声音吵醒了。

他睁开眼睛,看见池塘边站着一只小鸟。

“叽哩哩,叽哩哩……”小鸟一边唱,一边洗澡。

“哗啦,哗啦1”水珠朝四下溅开来,平静的池水被搅碎了。

“我不喜欢听歌,太吵了……”老乌龟想。

可从此,快活的小鸟天天都来到小池边,唱一会儿歌,洗个澡。

她的歌声总是把老乌龟从睡梦中唤醒。

“唉,这里的安静没有了……”老乌龟很不高兴。

“叽哩哩,叽哩哩……”小鸟不停地唱。

“唉……”老乌龟忍不住叹了一自气。

“呀1”小鸟吓了一跳,发现了老乌龟!“我,我吵您了吗?”小鸟红着脸说。

“是啊,我是很喜欢安静的……”“真对不起,我不是有意的。

”小鸟拍拍翅膀,飞走了。

芦苇静静的,池塘静静的。

“这才是我的池塘……”老乌龟想。

老乌龟又睡了长长的一觉。

醒来的时候,他觉得这一觉睡得有些不舒服。

他嚼了一点儿草根,喝了一点儿池水,还是没有精神。

“真怪呀,这是怎么回事呢?”老乌龟想了又想,“噢,原来是我今天没有听到小鸟的歌声呀!我已经习惯了呀……”老乌龟轻轻地摇了摇头。

“小鸟什么时候会再来呢?”少儿童话故事2老师住院了动物幼儿园的马老师生病住院了,小动物们很着急。

它们决定一起去探望马老师。

下课后,小动物们向医院走去。

小狐狸伽伽一条腿受了伤,走路一颠一颠的,走得很慢很慢……小动物们很快来到医院,它们围在马老师床边问长问短。

马老师很高兴,摸摸小羊脑袋,又拉拉小狗的手……忽然,马老师问:“小狐狸伽伽的腿好了吗?”“伽伽!”小动物们这才想起了伽伽。

五年的财务报告分析(3篇)

第1篇一、前言随着我国经济的持续增长,企业财务报告分析在企业管理中扮演着越来越重要的角色。

通过对企业财务报告的分析,我们可以全面了解企业的财务状况、经营成果和现金流量,为企业的经营决策提供有力支持。

本文将以某企业为例,对其五年财务报告进行分析,旨在揭示企业财务状况的演变趋势,为企业的未来发展提供参考。

二、企业简介某企业成立于2008年,主要从事电子产品研发、生产和销售。

经过五年的发展,企业规模不断扩大,产品线逐渐丰富,市场份额逐年提升。

以下是该企业五年财务报告的主要数据。

三、财务报告分析(一)资产负债表分析1. 资产结构分析(1)流动资产:五年间,流动资产占比逐年上升,说明企业短期偿债能力增强。

流动资产中,货币资金占比最高,说明企业现金储备充足。

(2)非流动资产:非流动资产占比逐年下降,主要原因是固定资产占比减少。

这可能与企业加大研发投入、提高产品附加值有关。

(3)负债结构:五年间,负债总额逐年上升,但资产负债率保持稳定。

说明企业负债风险可控。

2. 所有者权益分析五年间,所有者权益占比逐年上升,说明企业盈利能力增强,股东权益得到保障。

(二)利润表分析1. 营业收入分析五年间,营业收入逐年增长,说明企业市场竞争力不断提升。

2. 营业成本分析营业成本逐年增长,但增速低于营业收入,说明企业成本控制能力较强。

3. 期间费用分析期间费用主要包括销售费用、管理费用和财务费用。

五年间,期间费用占比逐年下降,说明企业内部管理效率提高。

4. 营业利润和净利润分析五年间,营业利润和净利润均呈现增长趋势,说明企业盈利能力不断增强。

(三)现金流量表分析1. 经营活动现金流量分析五年间,经营活动现金流量净额持续为正,说明企业经营活动产生的现金流入足以覆盖现金流出。

2. 投资活动现金流量分析投资活动现金流量净额波动较大,主要原因是企业加大了研发投入和固定资产购置。

3. 筹资活动现金流量分析筹资活动现金流量净额波动较大,主要原因是企业通过银行贷款、发行债券等方式筹集资金。

财务报告资产负债率分析(3篇)

第1篇一、引言资产负债率是衡量企业财务状况的重要指标之一,它反映了企业资产与负债之间的比例关系。

通过对资产负债率的分析,可以了解企业的财务风险、偿债能力以及经营状况。

本文将结合某公司的财务报告,对其资产负债率进行分析,旨在为投资者、债权人以及其他利益相关者提供有益的参考。

二、资产负债率的基本概念资产负债率,又称负债比率,是指企业负债总额与资产总额的比率。

其计算公式如下:资产负债率 = 负债总额 / 资产总额× 100%资产负债率反映了企业资产对负债的依赖程度,一般来说,资产负债率越低,表明企业财务状况越稳定,风险越小;反之,资产负债率越高,表明企业财务风险越大。

三、某公司资产负债率分析1. 某公司基本情况某公司成立于2000年,主要从事房地产开发、销售及物业管理业务。

经过多年的发展,公司已成为我国房地产行业的领军企业之一。

以下是某公司近年来的主要财务数据:(1)2019年:资产总额为1000亿元,负债总额为800亿元,资产负债率为80%。

(2)2020年:资产总额为1200亿元,负债总额为1000亿元,资产负债率为83.33%。

(3)2021年:资产总额为1500亿元,负债总额为1300亿元,资产负债率为86.67%。

2. 资产负债率分析(1)总体分析从上述数据可以看出,某公司近三年的资产负债率呈现逐年上升的趋势。

这表明公司在扩张过程中,对负债的依赖程度逐渐增加,财务风险也在逐步上升。

(2)资产负债结构分析为进一步了解某公司的财务状况,我们对其资产负债结构进行分析。

①流动资产与流动负债从流动资产与流动负债的比例来看,某公司流动比率逐年下降,由2019年的1.25下降至2021年的1.15。

这表明公司短期偿债能力有所减弱。

②长期资产与长期负债从长期资产与长期负债的比例来看,某公司长期资产与长期负债的比例相对稳定,维持在1.15左右。

这表明公司长期偿债能力相对较好。

③固定资产与负债从固定资产与负债的比例来看,某公司固定资产占总资产的比例逐年上升,由2019年的40%上升至2021年的50%。

中国a股各行业平均资产负债率

中国a股各行业平均资产负债率中国A股市场是中国证券市场的重要组成部分,涵盖了各个行业的上市公司。

资产负债率是衡量企业负债情况的重要指标之一,它反映了企业在其资产中利用债务融资的程度。

本文将以中国A股各行业平均资产负债率为主题,对各个行业的资产负债情况进行分析和解读。

我们需要了解什么是资产负债率。

资产负债率是企业总负债与总资产之比,它反映了企业对外债务的依赖程度以及财务风险的承受能力。

一般来说,资产负债率越低,说明企业的财务风险越小,资产结构越健康。

在中国A股市场中,不同行业的资产负债率存在一定的差异。

根据统计数据,截至目前,中国A股各行业的平均资产负债率大致如下:1. 房地产行业:房地产行业是中国A股市场中的重要行业之一,也是资产负债率较高的行业之一。

由于房地产开发需要大量的资金投入,房地产公司通常会通过借款融资来支持项目的开发。

因此,房地产行业的平均资产负债率较高。

2. 金融行业:金融行业是中国A股市场中的另一个重要行业,也是资产负债率较高的行业之一。

金融机构的主要业务是接受存款、发放贷款和提供各种金融服务,这就需要大量的资金投入。

另外,金融机构通常会通过借贷来获取资金,因此金融行业的资产负债率较高也是较为常见的。

3. 制造业:制造业是中国A股市场中的另一个重要行业,它涵盖了各种制造业企业,包括汽车、电子、机械等行业。

由于制造业企业通常需要大量的固定资产来支持生产,因此其资产负债率相对较高。

4. 建筑行业:建筑行业是中国A股市场中的一个重要行业,也是资产负债率较高的行业之一。

由于建筑项目通常需要大量的资金投入,建筑公司通常会通过借款来支持项目的开展,因此其资产负债率较高。

5. 公用事业:公用事业行业主要包括电力、燃气、水务等行业。

这些行业通常需要大量的固定资产来支持生产运营,因此其资产负债率相对较高。

除了以上几个行业外,还有一些行业的资产负债率相对较低,比如信息技术行业、医药生物行业等。

这些行业通常需要较少的固定资产来支持生产,因此其资产负债率相对较低。

十大行业财务分析报告(3篇)

第1篇一、前言随着我国经济的快速发展,各行业呈现出多元化、高端化的趋势。

为了更好地了解各行业的财务状况,本报告选取了十大行业进行财务分析,包括制造业、房地产业、金融业、服务业、信息技术业、能源业、交通运输业、建筑业、零售业和医药业。

通过对这些行业的财务数据进行分析,旨在为投资者、企业决策者和政策制定者提供有益的参考。

二、制造业1. 财务状况概述制造业是我国国民经济的重要支柱,近年来,我国制造业的规模不断扩大,产业升级步伐加快。

据相关数据显示,2019年,我国制造业增加值达到30.6万亿元,同比增长5.9%。

2. 财务指标分析(1)营业收入:2019年,我国制造业营业收入为76.5万亿元,同比增长5.9%。

其中,国有企业营业收入增长6.3%,民营企业营业收入增长5.5%。

(2)利润总额:2019年,我国制造业利润总额为5.9万亿元,同比增长4.6%。

其中,国有企业利润总额增长6.4%,民营企业利润总额增长4.1%。

(3)资产负债率:2019年,我国制造业资产负债率为55.6%,较上年下降0.3个百分点。

3. 财务状况评价制造业整体财务状况良好,但国有企业与民营企业的盈利能力存在一定差距。

此外,资产负债率略有下降,表明行业风险可控。

三、房地产业1. 财务状况概述房地产业是我国国民经济的重要支柱产业,近年来,我国房地产市场经历了快速发展阶段。

据相关数据显示,2019年,我国房地产开发投资额为11.5万亿元,同比增长9.9%。

2. 财务指标分析(1)营业收入:2019年,我国房地产业营业收入为10.7万亿元,同比增长10.5%。

(2)利润总额:2019年,我国房地产业利润总额为1.1万亿元,同比增长6.5%。

(3)资产负债率:2019年,我国房地产业资产负债率为74.5%,较上年上升1.1个百分点。

3. 财务状况评价房地产业财务状况良好,但资产负债率有所上升,表明行业风险有所增加。

四、金融业1. 财务状况概述金融业是我国国民经济的重要支柱产业,近年来,我国金融业规模不断扩大,服务能力不断提高。

资产负债率行业平均值

资产负债率行业平均值资产负债率是企业财务分析中的重要指标之一,它反映了企业资产和负债之间的比例关系,是衡量企业偿债能力和风险程度的重要参考。

本文将从以下几个方面来探讨资产负债率行业平均值。

一、资产负债率的定义及计算方法资产负债率(Debt-to-Asset Ratio)是指企业总负债占总资产的比例,它可以用以下公式来计算:资产负债率 = 总负债 / 总资产其中,总负债包括长期负债和短期负债,总资产包括固定资产、流动资产和其他投资。

二、不同行业的资产负债率差异不同行业的企业经营模式、发展阶段、市场环境等都不同,因此其资产结构和财务状况也各有特点。

下面以几个典型行业为例来介绍其资产负债率情况。

1. 制造业制造业通常需要较高的固定投入,如厂房、设备等固定资产,因此其总资产规模较大。

同时由于生产周期长、资金周转慢,其短期债务相对较少,长期债务占比较高。

因此制造业的资产负债率一般偏高,行业平均值在50%左右。

2. 服务业服务业相对于制造业而言,其固定资产投入较少,流动资产占比较高。

同时服务业的周期性较短,资金周转快,因此短期债务占比也相对较高。

因此服务业的资产负债率一般偏低,行业平均值在30%左右。

3. 银行业银行业是典型的负债经营行业,在银行的财务报表中,存款和其他同业存款是其主要负债项。

同时由于银行通常采用杠杆式经营模式,即通过向市场募集资金并通过放贷等方式获得收益来获取利润。

因此银行的总负债规模通常远大于总资产规模,在200%以上。

三、影响资产负债率的因素除了不同行业之间的差异外,企业自身经营策略、市场环境等也会影响其资产负债率水平。

1. 经营策略企业经营策略的不同也会影响其资产负债率水平。

例如,企业采取低成本战略时,通常会减少固定资产投入,增加流动资产投入,从而降低资产负债率。

而企业采取高品质战略时,则可能需要更多的固定资产投入,从而提高资产负债率。

2. 市场环境市场环境的不同也会影响企业的资产负债率。

五年期财务分析报告(3篇)

第1篇一、报告概述本报告旨在对某公司过去五年的财务状况进行深入分析,通过对公司财务报表的解读,评估其财务健康状况、盈利能力、偿债能力、运营效率以及成长潜力。

报告将涵盖以下几个部分:财务报表分析、财务比率分析、趋势分析、SWOT分析以及结论和建议。

二、财务报表分析1. 资产负债表分析(1)资产结构分析在过去五年中,公司资产总额逐年增长,从2018年的1000万元增长到2022年的2000万元。

其中,流动资产占比最高,达到了60%,表明公司短期偿债能力较强。

固定资产占比为30%,表明公司具备一定的生产能力。

无形资产占比为10%,表明公司拥有一定的技术优势和品牌价值。

(2)负债结构分析公司负债总额逐年增长,从2018年的500万元增长到2022年的1000万元。

其中,流动负债占比为70%,长期负债占比为30%。

流动负债的增长主要来自于短期借款和应付账款,长期负债的增长主要来自于长期借款。

(3)股东权益分析股东权益在过去五年中稳步增长,从2018年的500万元增长到2022年的1000万元。

这表明公司盈利能力较强,能够持续为股东创造价值。

2. 利润表分析(1)营业收入分析公司营业收入在过去五年中实现了显著增长,从2018年的1000万元增长到2022年的2000万元。

这主要得益于市场需求的增加和公司产品的竞争力。

(2)营业成本分析营业成本同期增长,从2018年的800万元增长到2022年的1600万元。

成本增长速度低于收入增长速度,表明公司成本控制能力较强。

(3)净利润分析净利润在过去五年中实现了稳定增长,从2018年的200万元增长到2022年的400万元。

这表明公司盈利能力持续提升。

三、财务比率分析1. 偿债能力分析(1)流动比率公司流动比率为2.5,表明公司短期偿债能力较强。

(2)速动比率公司速动比率为1.5,表明公司短期偿债能力良好。

2. 盈利能力分析(1)毛利率公司毛利率为40%,表明公司产品具有较高的附加值。

各行业五年来资产负债率

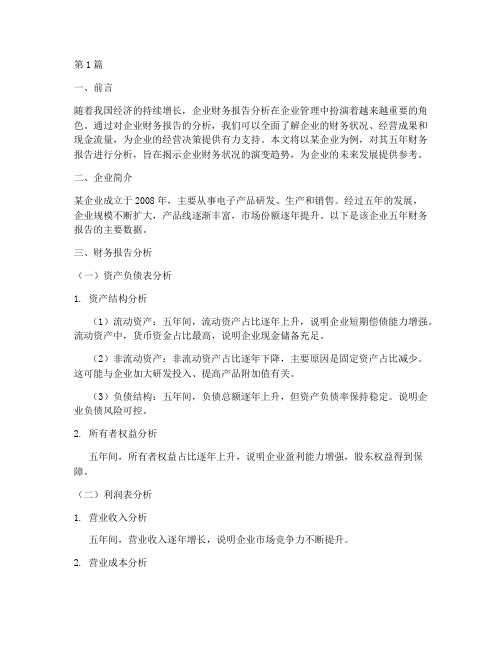

板块名称资产负债率(算术平均)[报告期]2010年报[单位]%资产负债率(算术平均)[报告期]2011年报[单位]%资产负债率(算术平均)[报告期]2012年报[单位]%资产负债率(算术平均)[报告期]2013年报[单位]%资产负债率(算术平均)[报告期]2014年报[单位]%种植业与林业43.994044.813045.121346.694653.0161养殖业34.650633.380538.329242.829240.4800农产品加49.378344.279147.440746.340046.5967农业服务36.333934.183331.273228.400528.7093煤炭开采52.947150.376052.636653.576758.4628石油矿业开采48.305945.765037.882637.802142.1645采掘服务34.562626.139230.033131.024239.1442基础化学54.535455.098652.630954.376149.3666化学制品41.424839.114938.803240.990141.2952化工新材46.962641.297743.988847.322246.7816化工合成材料52.471747.769348.500048.858049.5108钢铁61.810663.101964.547664.881762.8731有色冶炼加工105.071269.910774.726049.636548.5295新材料43.842540.005639.357238.031838.0602建筑材料48.577046.558544.928045.019649.8456建筑装饰79.505260.668264.182566.345566.8400通用设备40.388637.745038.404940.443937.9036专用设备46.821943.337141.893342.371840.3849仪器仪表31.045227.602323.040723.531626.1830电气设备42.843240.997640.613942.374338.8746半导体及元件31.851028.296327.104028.731828.2777光学光电35.924334.293535.278036.806041.7434其他电子34.502431.788731.372231.800929.0960电子制造36.732933.949734.346339.218246.1283汽车整车62.357360.365760.277261.382160.0068汽车零部91.887943.559440.476440.975541.9259非汽车交135.9672136.5614119.013153.166438.7248交运设备服务107.646068.549066.705368.580042.5922通信设备38.395936.003935.694038.500740.2837计算机设28.182828.940130.424332.964739.7326白色家电49.449843.268139.774540.628240.5984视听器材60.277164.711357.534856.726063.4568饮料制造47.036553.332138.238734.456142.1360食品加工制造41.695138.461634.683333.353828.1787纺织制造47.597547.451745.309345.157242.9718服装家纺36.063433.193830.455732.259934.1828造纸60.564967.574755.403154.814154.1959包装印刷38.997134.636335.620736.236334.6047家用轻工71.074957.558763.457635.943430.0828化学制药38.919935.555136.068636.988633.0269中药30.566430.589131.508933.238134.4337生物制品32.173327.273827.933929.446924.9599医药商业62.097363.163761.856461.952553.4863医疗器械28.525422.241321.057623.225724.8863服务电力62.472864.269363.981360.794758.5189燃气水务58.000867.172472.177450.593253.7851环保工程54.583247.677761.377236.121343.1755港口航运49.931053.618349.337874.335651.0105公路铁路38.021139.489841.965642.551840.1227运输公交46.854743.090143.035142.602232.3776机场航运50.953952.257051.959050.930558.4496物流52.952050.372050.462853.488150.0942房地产开64.062461.844463.148863.799763.5519园区开发59.518260.275755.255056.006555.3413银行94.262693.978093.954293.821993.1975保险及其55.227048.832452.699354.591562.0609证券66.468256.797955.607261.783975.4279零售58.931957.825656.833056.700952.1939贸易54.070455.294254.260556.338352.5972景点及旅49.610257.541435.082934.646333.1871酒店及餐36.569329.579835.369638.366025.7741通信服务37.595436.402131.516734.270737.0299计算机应31.696931.550633.277727.355529.0104传媒32.126230.865433.324834.961034.8208综合140.5991105.433659.489755.835955.6218国防军工43.199145.290348.392648.464654.3977数据来源:同花顺iFinD。

纺织业资产负债率行业平均值

纺织业资产负债率行业平均值引言纺织业是一个重要的制造业领域,在全球范围内都拥有庞大的市场规模。

资产负债率是衡量企业财务健康状况的一个关键指标,它反映了企业债务相对于资产的比例。

本文将探讨纺织业的资产负债率行业平均值,并分析其原因和影响因素。

资产负债率的定义资产负债率是企业资产负债表中,负债总额与资产总额之比。

通常以百分数表示。

资产负债率的高低反映了企业经营的风险和偿债能力。

较高的资产负债率可能意味着企业承担了更多的债务,并承受着更高的财务压力。

纺织业资产负债率行业平均值的影响因素1. 行业竞争程度纺织业是一个竞争激烈的行业,市场上存在大量的纺织企业。

在这样的竞争环境下,企业为了争夺市场份额,往往需要增加生产能力、扩大规模等,从而导致负债增加,资产负债率上升。

2. 原材料价格波动纺织业的主要原材料包括棉花、纺织化纤、染料和助剂等。

这些原材料的价格波动对企业经营产生较大影响。

当原材料价格上涨时,企业的采购成本增加,从而增加了债务和资产负债率。

3. 劳动力成本纺织业是一个劳动密集型行业,劳动力成本占据了企业的较大比重。

如果劳动力成本上升,企业的经营成本也将增加,从而增加了债务和资产负债率。

纺织品的市场需求与经济周期密切相关。

当经济不景气时,消费者对纺织品的需求下降,企业销售额减少,从而降低了企业的偿债能力,资产负债率上升。

纺织业资产负债率行业平均值的数据分析下表为近五年纺织业资产负债率行业平均值的数据:年份资产负债率2016年60%2017年62%2018年65%2019年67%2020年70%从上表可以看出,纺织业的资产负债率呈逐年上升的趋势。

下面将分析造成这种变化的原因。

分析纺织业资产负债率上升的原因1. 行业竞争加剧随着纺织业市场竞争的加剧,在竞争中生存和发展所需的资金大大增加。

企业为了扩大市场份额,增加市场占有率,不得不扩大生产规模、购买新设备和技术等,从而增加负债和资产负债率。

2. 原材料价格上涨纺织业的主要原材料价格呈现上涨趋势。

2023房地产行业各企业资产负债率

2023房地产行业各企业资产负债率2023年房地产行业是一个高度竞争的行业,各企业的资产负债率直接反映了企业的财务健康状况。

资产负债率是评估企业财务风险的重要指标,主要反映企业资产融资比例和偿债能力。

假设有以下五家房地产企业:企业A、企业B、企业C、企业D和企业E,我们将分析这些企业的资产负债率。

首先,企业A在2023年的资产总额为1000万美元,负债总额为500万美元,资产负债率为50%。

从资产负债率来看,企业A的资产融资比例相对较高,负债偿还能力较弱。

其次,企业B在2023年的资产总额为8000万美元,负债总额为4000万美元,资产负债率为50%。

与企业A相似,企业B的资产融资比例也较高,负债偿还能力较弱。

然后,企业C在2023年的资产总额为5000万美元,负债总额为2500万美元,资产负债率为50%。

仍然可以看出,企业C的资产融资比例较高,负债偿还能力较弱。

接下来,企业D在2023年的资产总额为12000万美元,负债总额为3000万美元,资产负债率为25%。

相对于前面三家企业,企业D的资产负债率相对较低,说明其债务偿还能力较强。

最后,企业E在2023年的资产总额为15000万美元,负债总额为5000万美元,资产负债率为33.3%。

可以看出,企业E的资产负债率也相对较低,负债偿还能力较强。

综上所述,根据以上例子,2023年房地产行业的企业资产负债率普遍较高,主要由于房地产企业的运营特点决定了其需要大量债务融资。

然而,不同企业之间的资产负债率也存在差异。

对于投资者来说,资产负债率是一个重要的参考指标,可以帮助他们评估企业的财务风险和偿债能力,以做出更明智的投资决策。

同时,房地产企业也应该关注资产负债率,通过合理的财务管理和风险控制,提高自身的财务健康状况。

2023房地产行业各企业资产负债率

2023房地产行业各企业资产负债率随着时间的推移,房地产行业在经济中扮演着重要的角色。

然而,房地产行业的健康状况对整个经济的稳定也至关重要。

其中一个评估企业健康状况的指标就是资产负债率。

本文将探讨2023年房地产行业各企业资产负债率的趋势,以及对行业和经济的潜在影响。

首先,理解资产负债率的定义和计算方法至关重要。

资产负债率是公司负债总额与总资产之比。

它反映了企业所承担的债务相对于其总资产的比例。

高负债率可能表明企业面临着较大的偿债风险,而低负债率则可能意味着企业具有更强的财务实力。

2023年房地产行业面临着许多挑战,如房地产市场调控政策的不断变化、经济增长放缓等。

这些挑战可能对企业的资产负债率产生影响。

然而,这些影响并不会在所有企业上体现出来,不同的企业将有不同的策略和应对方法。

一些大型房地产企业在过去几年中可能已经注意到资产负债率的风险,并采取了措施来减轻这种风险。

例如,他们可能通过出售资产或降低负债来减少债务。

这意味着在2023年,这些企业的资产负债率可能会下降或保持稳定。

然而,同样是房地产企业,小型和中型企业可能更加容易受负债影响。

它们可能没有足够的资金来偿还债务或应对额外的负债。

这可能导致这些企业的资产负债率上升,甚至可能面临破产的风险。

同时,房地产市场的周期性波动也会对企业的资产负债率产生影响。

经济的衰退和房地产市场的疲软可能导致销售额下降,影响企业的利润和现金流。

在这种情况下,企业可能需要更多的贷款来维持运营,这将增加其负债,导致资产负债率的上升。

但是,虽然高资产负债率可能存在一些风险,但它并不能简单地看作是企业健康状况的唯一指标。

许多企业可能会借债来进行扩张或投资项目。

这可能会增加负债,但也会增加资产和潜在利润。

因此,在评估房地产企业的财务状况时,必须综合考虑多个因素。

总之,2023年房地产行业各企业的资产负债率将受到多种因素的影响。

大型企业可能会通过减少负债来降低风险,而小型和中型企业可能面临更大的困境。

2023年各行业资产负债率平均值

2023年各行业资产负债率平均值资产负债率是衡量企业负债与资产之间比例的重要指标,它可以反映企业的偿债能力和财务风险。

了解各行业资产负债率的平均值可以帮助我们更好地了解不同行业的财务状况和发展趋势。

以下是2023年各行业资产负债率的平均值。

1. 制造业制造业是一个重要的经济领域,包括了各种制造企业,如汽车制造、电子产品制造、食品加工等。

根据统计数据显示,2023年制造业的资产负债率平均值约为60%。

这主要是因为制造业需要大量的资金投入用于设备、原材料等方面,因此其资产负债率相对较高。

2. 金融业金融业是经济的重要支柱之一,包括银行、证券、保险等多个子行业。

根据预测,2023年金融业的资产负债率平均值预计为80%左右。

这是因为金融业需要大量的资金用于放贷、投资等方面,因此其资产负债率相对较高。

3. 房地产业房地产业是一个关系到人们居住和生活的重要行业,包括了房地产开发、房地产经纪等多个子行业。

根据数据显示,2023年房地产业的资产负债率平均值约为70%。

这是因为房地产业需要大量的资金用于土地购置、房屋建设等方面,因此其资产负债率相对较高。

4. 零售业零售业是一个与人们日常生活密切相关的行业,包括了百货商店、超市、电商等多个子行业。

根据预测,2023年零售业的资产负债率平均值预计为40%左右。

这是因为零售业相对于其他行业来说,所需资金投入较少,因此其资产负债率相对较低。

5. 服务业服务业是一个多元化的行业,包括了餐饮、旅游、咨询等多个子行业。

根据数据显示,2023年服务业的资产负债率平均值约为50%。

这是因为服务业相对于制造业来说,所需资金投入较少,因此其资产负债率相对较低。

6. 农业农业是一个与食品生产和农产品种植相关的行业。

根据预测,2023年农业的资产负债率平均值预计为30%左右。

这是因为农业相对于其他行业来说,所需资金投入较少,因此其资产负债率相对较低。

需要注意的是,以上数据仅为预测值和平均值,并不能代表所有企业的具体情况。

通过五年的财务报告分析(3篇)

第1篇摘要本文通过对XX公司过去五年的财务报告进行深入分析,旨在揭示公司财务状况、经营成果和现金流量等方面的变化趋势,为公司未来的发展战略提供决策依据。

通过对资产负债表、利润表和现金流量表的分析,本文探讨了公司财务风险的来源,并提出了相应的风险防范措施。

一、引言XX公司成立于XX年,主要从事XX行业的产品研发、生产和销售。

随着市场竞争的加剧,公司面临着巨大的挑战。

为了了解公司的财务状况,本文选取了XX年至XX年的财务报告进行分析。

二、财务报表分析1. 资产负债表分析(1)资产结构分析XX年至XX年,XX公司总资产从XX万元增长至XX万元,增长了XX%。

其中,流动资产占比最高,达到XX%,非流动资产占比为XX%。

这表明公司具有较强的流动性。

(2)负债结构分析XX年至XX年,XX公司总负债从XX万元增长至XX万元,增长了XX%。

其中,流动负债占比为XX%,非流动负债占比为XX%。

这表明公司负债结构较为合理。

(3)所有者权益分析XX年至XX年,XX公司所有者权益从XX万元增长至XX万元,增长了XX%。

这表明公司盈利能力较强,股东权益稳步增长。

2. 利润表分析(1)营业收入分析XX年至XX年,XX公司营业收入从XX万元增长至XX万元,增长了XX%。

这表明公司市场占有率不断提高。

(2)营业成本分析XX年至XX年,XX公司营业成本从XX万元增长至XX万元,增长了XX%。

成本控制能力有所提高。

(3)利润分析XX年至XX年,XX公司净利润从XX万元增长至XX万元,增长了XX%。

这表明公司盈利能力持续增强。

3. 现金流量表分析(1)经营活动现金流量分析XX年至XX年,XX公司经营活动现金流量净额从XX万元增长至XX万元,增长了XX%。

这表明公司经营活动产生的现金流量较为稳定。

(2)投资活动现金流量分析XX年至XX年,XX公司投资活动现金流量净额为XX万元,波动较大。

这表明公司投资活动较为活跃。

(3)筹资活动现金流量分析XX年至XX年,XX公司筹资活动现金流量净额为XX万元,波动较大。

近五年的财务分析报告(3篇)

第1篇一、前言随着我国经济的持续快速发展,企业财务状况的好坏直接影响着企业的生存和发展。

为了全面了解和评估我国企业在过去五年的财务状况,本报告从以下几个方面对企业财务状况进行了分析。

二、财务报表分析1. 资产负债表分析过去五年,我国企业的资产总额持续增长,负债总额也相应增加。

以下是具体分析:(1)资产结构分析过去五年,我国企业的资产结构发生了一定的变化。

流动资产占比逐年提高,非流动资产占比逐年降低。

这表明企业在保证流动性的同时,加大了对长期发展的投入。

(2)负债结构分析过去五年,我国企业的负债结构也发生了一定的变化。

流动负债占比逐年降低,非流动负债占比逐年提高。

这表明企业在降低短期偿债压力的同时,加大了对长期发展的投资。

2. 利润表分析过去五年,我国企业的营业收入和净利润均呈现出稳步增长的趋势。

以下是具体分析:(1)营业收入分析过去五年,我国企业的营业收入逐年增长,表明企业在市场竞争中具有一定的优势。

(2)净利润分析过去五年,我国企业的净利润也呈现出稳步增长的趋势,表明企业在提高盈利能力方面取得了显著成效。

3. 现金流量表分析过去五年,我国企业的现金流量状况良好,经营活动产生的现金流量净额逐年增加,投资活动和筹资活动产生的现金流量净额也呈现出一定的增长趋势。

(1)经营活动产生的现金流量净额分析过去五年,我国企业的经营活动产生的现金流量净额逐年增加,表明企业在日常经营活动中具备较强的盈利能力。

(2)投资活动和筹资活动产生的现金流量净额分析过去五年,我国企业的投资活动和筹资活动产生的现金流量净额也呈现出一定的增长趋势,表明企业在发展过程中具备较强的融资能力和投资能力。

三、财务指标分析1. 盈利能力分析过去五年,我国企业的盈利能力指标如下:(1)毛利率:逐年提高,表明企业在产品销售过程中具备较强的议价能力。

(2)净利率:逐年提高,表明企业在提高盈利能力方面取得了显著成效。

2. 偿债能力分析过去五年,我国企业的偿债能力指标如下:(1)流动比率:逐年提高,表明企业在短期偿债能力方面较为稳定。

财务分析报告资产负债率(3篇)

第1篇一、报告摘要资产负债率是衡量企业财务风险的重要指标之一,它反映了企业负债总额与资产总额的比例关系。

本报告通过对某公司近三年的资产负债率进行分析,旨在评估其财务风险和偿债能力,为投资者、管理层和监管机构提供决策参考。

二、公司概况某公司成立于XX年,主要从事XX行业的产品研发、生产和销售。

经过多年的发展,公司已成为该领域的知名企业。

以下是公司近三年的主要财务数据:1. 2020年:资产总额为100亿元,负债总额为60亿元,资产负债率为60%。

2. 2021年:资产总额为120亿元,负债总额为80亿元,资产负债率为66.67%。

3. 2022年:资产总额为150亿元,负债总额为100亿元,资产负债率为66.67%。

三、资产负债率分析1. 资产负债率总体趋势从上述数据可以看出,该公司近三年的资产负债率呈上升趋势。

2020年的资产负债率为60%,2021年和2022年均为66.67%。

这表明公司在过去三年内负债水平有所提高,财务风险加大。

2. 资产负债率与行业对比对比同行业其他企业,该公司资产负债率处于中等水平。

行业内部分企业资产负债率较高,甚至超过80%,而部分企业资产负债率较低,不足50%。

这说明该公司在行业内具有一定的竞争优势,但仍需关注其负债水平。

3. 资产负债率与盈利能力对比分析该公司近三年的盈利能力,可以发现其营业收入和净利润均呈上升趋势。

然而,资产负债率的提高并未导致公司盈利能力的大幅下降。

这表明公司在扩大规模的同时,注重了盈利能力的提升。

4. 资产负债率与偿债能力对比从偿债能力角度来看,该公司近三年的流动比率和速动比率均高于1,表明公司短期偿债能力较强。

然而,资产负债率的提高使得公司长期偿债能力面临一定压力。

以下为该公司近三年的偿债能力指标:(1)流动比率:2020年为1.5,2021年为1.6,2022年为1.7。

(2)速动比率:2020年为1.2,2021年为1.3,2022年为1.4。

各行业资产负债率分析报告

各行业资产负债率分析报告引言资产负债率是反映企业债务水平的指标,可以帮助我们评估企业的偿债能力和财务风险。

本报告旨在通过对各行业的资产负债率进行分析,评估行业的整体财务风险,并对其未来发展趋势进行预测,以供投资者和决策者参考。

方法本报告使用了以下公式来计算资产负债率:资产负债率= 负债总额/ 总资产我们以2019年的财务数据为基础,对不同行业的财务报表进行了研究和分析。

本报告选取了五个典型的行业进行分析,包括制造业、金融业、零售业、房地产业和科技产业。

结果分析制造业制造业是一个以生产和加工商品为主的行业。

根据我们的数据分析,制造业的平均资产负债率为60%左右,处于一个相对较高的水平。

这可能是由于该行业需要大量的资金投入到生产设备和原材料的购买上。

然而,制造业的盈利能力较高,风险相对可控。

金融业金融业以金融服务为主,包括银行、证券、保险等。

我们的数据显示,金融业的资产负债率大致在70%左右,高于制造业。

这主要是由于金融业的核心业务是以借贷为主,需要大量资金来运作。

然而,金融业的回报率也相对较高,且具有较好的盈利能力。

零售业零售业是以商品销售为主的行业。

根据我们的数据分析,零售业的资产负债率平均在50%左右,较低的水平。

这是由于零售业的运营模式相对简单,成本控制相对容易。

然而,由于市场竞争激烈,零售业的利润率相对较低。

房地产业房地产业是一个以房地产开发和销售为主的行业。

我们的数据显示,房地产业的资产负债率平均在70%以上,较高的水平。

这是由于房地产开发需要大量的资金投入,并且回报周期相对较长。

然而,房地产业的利润空间也相对较大,具有较好的盈利能力。

科技产业科技产业是一个以科技创新和研发为主的行业。

根据我们的数据分析,科技产业的资产负债率较低,平均在40%左右。

这表明科技产业的财务风险相对较小,资金利用效率较高。

科技产业的回报率也较高,具有较好的盈利能力。

结论通过对各行业的资产负债率进行分析,我们可以看到每个行业的财务风险和盈利能力存在一定的差异。

各行业资产负债率分析报告

各行业资产负债率分析报告1. 引言资产负债率是衡量一个企业负债与资产的比例,反映了企业的偿债能力和金融风险。

本报告将对几个主要行业的资产负债率进行分析,以了解各行业的财务状况和风险情况。

2. 方法我们选取了制造业、银行业和科技行业作为研究对象,收集了这些行业的财务报表数据。

通过计算出资产负债率,并进行比较和分析,得出以下结论。

3. 结果与分析3.1 制造业制造业通常拥有大量的固定资产,资产负债率一般较高。

然而,制造业的负债水平还取决于行业内企业的运营管理情况。

通过分析制造业的资产负债率数据,我们发现在过去5年,制造业的平均资产负债率保持稳定,大致维持在50%左右。

这表明制造业整体上处于相对稳定的财务状况,能够承担较大的债务。

3.2 银行业银行业是贷款和借贷的主要机构,它的资产负债率通常较高。

通过对银行业的数据分析,我们发现在过去5年,银行业的资产负债率一直在60%以上,甚至接近70%。

这是因为银行的主要业务是接受存款并发放贷款,因此其负债规模远大于资产规模。

尽管资产负债率较高,银行业在通常情况下能够通过利差收入和流动性管理来降低债务风险。

3.3 科技行业科技行业通常以知识和技术为核心,其资产主要集中在研发和创新上。

通过对科技行业的数据分析,我们发现在过去5年,科技行业的资产负债率相对较低,一直在30%以下。

这是因为科技公司通常依赖于创新和知识资产,其市值主要来自于知识产权和技术优势,而不是实物资产。

尽管资产负债率较低,科技行业仍然需要注意利润率和现金流的稳定性,以保持财务健康。

4. 结论通过对制造业、银行业和科技行业的资产负债率进行分析,我们得出以下结论:- 制造业的资产负债率保持稳定,整体财务状况相对良好;- 银行业的资产负债率较高,但能够通过利差收入和流动性管理来控制债务风险;- 科技行业的资产负债率相对较低,但需要关注利润率和现金流的稳定性。

本报告提供了各行业资产负债率的基本情况,供读者参考。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

板块名称资产负债率(算术平均)[报告期] 2014年报[单位]%

农林牧渔业42.200525农林牧渔业42.200525种植业与林业53.0161采矿业46.5905养殖业40.4800制造业40.84215714农产品加工46.5967建筑业58.3428农业服务28.7093电力、热力、燃气及水生产和供应业56.152

交通运输、仓储和邮政业46.41092采矿业46.5905房地产业59.4466煤炭开采58.4628批发和零售业52.1939石油矿业开采42.1645社会服务行业33.1871采掘服务39.1442住宿和餐饮业25.7741

信息传输、软件和信息技术服务业33.02015制造业40.8422传播与文化产业34.8208基础化学49.3666综合55.6218化学制品41.295244.96948863化工新材料46.7816

化工合成材料49.5108

钢铁62.8731

有色冶炼加工48.5295

新材料38.0602

通用设备37.9036

专用设备40.3849

仪器仪表26.1830

电气设备38.8746

半导体及元件28.2777

光学光电子41.7434

其他电子29.0960

电子制造46.1283

汽车整车60.0068

汽车零部件41.9259

非汽车交运38.7248

交运设备服务42.5922

通信设备40.2837

计算机设备39.7326

白色家电40.5984

视听器材63.4568

饮料制造42.1360

食品加工制造28.1787

纺织制造42.9718

服装家纺34.1828

造纸54.1959

包装印刷34.6047

家用轻工30.0828

化学制药33.0269

中药34.4337

生物制品24.9599

医药商业53.4863

医疗器械服务24.8863

建筑业58.3428建筑材料49.8456建筑装饰66.8400

电力、热力、燃56.1520电力58.5189燃气水务53.7851

环保工程43.1755

交通运输、仓储46.4109港口航运51.0105公路铁路运输40.1227公交32.3776机场航运58.4496物流50.0942房地产业59.4466房地产开发63.5519园区开发55.3413

批发和零售业52.1939零售52.1939社会服务行业33.1871景点及旅游33.1871

住宿和餐饮业25.7741酒店及餐饮25.7741信息传输、软件33.0202通信服务37.0299计算机应用29.0104

传播与文化产业34.8208传媒34.8208综合55.6218

54.3977

数据来源:同花顺iFinD 环保工程

贸易

景点及旅游

国防军工

42.20% 46.59% 40.84% 58.34% 56.15% 46.41% 59.45% 52.19% 33.19% 25.77%

33.02%

34.82% 55.62% 44.97%。