国际结算期末试题

国际结算期末试题及答案

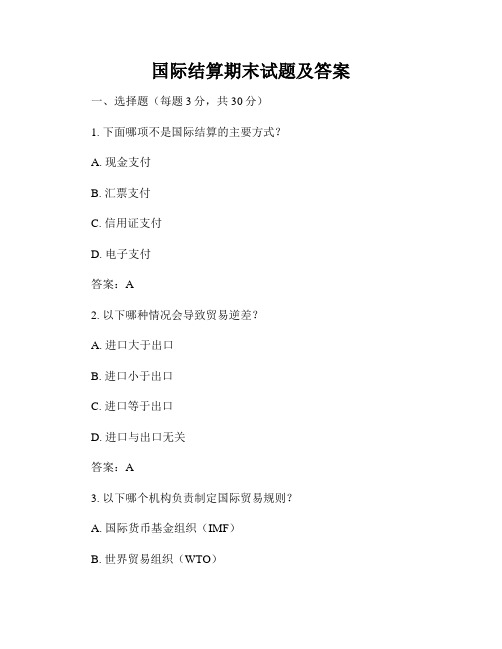

国际结算期末试题及答案一、选择题(每题3分,共30分)1. 下面哪项不是国际结算的主要方式?A. 现金支付B. 汇票支付C. 信用证支付D. 电子支付答案:A2. 以下哪种情况会导致贸易逆差?A. 进口大于出口B. 进口小于出口C. 进口等于出口D. 进口与出口无关答案:A3. 以下哪个机构负责制定国际贸易规则?A. 国际货币基金组织(IMF)B. 世界贸易组织(WTO)C. 联合国贸易与发展会议(UNCTAD)D. 亚洲开发银行(ADB)答案:B4. 在国际结算中,信用证的作用是什么?A. 支付保障B. 贸易融资C. 信用评估D. 货物检验答案:A5. 以下哪项不属于国际结算中的费用?A. 汇款手续费B. 信用证费用C. 押汇费用D. 关税答案:D6. 下面哪个国际贸易术语是指卖方将货物交到目的港口,买方自行承担运输和保险费用及风险?A. CIFB. FOBC. EXWD. DDP答案:B7. 货到付款是一种什么形式的支付方式?A. 先款后货B. 先货后款C. 先货后信用证D. 先信用证后货答案:B8. 以下哪个国际结算方式是指双方互相放宽支付条件限制,进行灵活结算?A. D/PB. OAC. CADD. T/T答案:B9. 现金汇款是指通过什么方式进行的国际结算?A. 银行交款B. 网上支付C. 现金邮寄D. 电子支付答案:A10. 在国际结算中,LC的英文缩写是什么?A. Letter of CreditB. Letter of ContractC. Link of CreditD. Link of Contract答案:A二、简答题(每题10分,共40分)1. 什么是国际结算?简要说明国际结算的作用和重要性。

国际结算是指国际贸易过程中,双方进行货款支付和清算的过程。

它的作用是确保货款及时支付,降低交易风险,并为进一步的贸易合作打下基础。

国际结算的重要性体现在以下几个方面:- 保障交易安全:通过国际结算,买卖双方可以通过信用证、汇票等方式确保交易安全,避免支付风险和欺诈行为的发生。

国际结算期末考试和答案

国际结算期末考试和答案一、单项选择题(每题2分,共20分)1. 国际结算中,信用证是一种()。

A. 银行信用B. 商业信用C. 个人信用D. 国家信用答案:A2. 根据《跟单信用证统一惯例》(UCP600),信用证的开证行对相符交单予以()。

A. 无条件付款B. 有条件付款C. 延迟付款D. 拒绝付款答案:A3. 在国际贸易中,托收结算方式下,代收行对托收的款项()。

A. 承担付款责任B. 不承担付款责任C. 承担部分付款责任D. 承担全部付款责任答案:B4. 根据《国际贸易术语解释通则》(Incoterms),CIF条款下,卖方负责将货物()。

A. 运至目的地B. 运至船边C. 运至船上D. 运至买方仓库5. 国际结算中,汇款方式下,汇款人向汇出行支付的款项称为()。

A. 头寸B. 汇款C. 汇费D. 汇款金额答案:D6. 根据《国际保理业务惯例规则》(GRIF),保理商提供的服务不包括()。

A. 资金融通B. 销售分户账管理C. 商账管理D. 货物运输7. 根据《国际商会见索即付保函统一规则》(URDG),保函的索赔期限为()。

A. 保函到期日B. 保函到期日后的一定期限C. 保函到期日的次日D. 保函到期日的前一日答案:B8. 国际结算中,银行承兑汇票是一种()。

A. 商业票据B. 银行票据C. 个人票据D. 政府票据答案:B9. 根据《跟单信用证统一惯例》(UCP600),信用证的有效期是指()。

A. 交单的最迟日期B. 信用证的开立日期C. 信用证的到期日期D. 信用证的开立日期和到期日期答案:A10. 国际结算中,汇票的持票人向出票人请求付款的行为称为()。

A. 承兑B. 提示C. 贴现D. 背书答案:B二、多项选择题(每题3分,共15分)1. 国际结算中,信用证的特点包括()。

A. 银行信用B. 独立性C. 单据交易D. 无条件付款答案:ABC2. 根据《国际贸易术语解释通则》(Incoterms),FOB条款下,卖方的责任包括()。

国际结算期末测试题一

一、单选题1、To the exporter, the fastest and safest method of settlement is ( )A. remittance under open accountB.remittance under cash in advanceC. letter of creditD.banker’s draft正确答案:B2、To the importer, the fastest and safest method of settlement is ( )A. collectionB.letter of creditC. remittance under open accountD.remittance under cash in advance正确答案:C3、 Under a letter of credit, the exporter can receive the payment only when ( )A. he has presented the documentsB.the importer has taken delivery of the goodsC.A he has shipped the goodsD.the documents presented comply with the credit terms正确答案:D4、The trade term FOB means Free on Board named ( )A. port of shipmentB.premisesC. place of destinationD.port of destination正确答案:A5、The trade term CIF should be followed by ( )A. named port of destinationd placeC. named place of destinationd port of shipment正确答案:A6、Under the trade term ( ), the importer undertakes the least obligation.A. CIPB. B. DDPC. EXWD.DDU正确答案:B7、In documentary collection, after the goods have been shipped, the exporter presents the documents to ( )A. the opening bankB.the reimbursing bankC. the collecting bankD.the remitting bank正确答案:D8、From the point of view of a Chinese bank, ( ) is our bank’s account in the books of an overseas bank, denominated in foreign currency.A. a vostro accountB.a mirror accountC. a record accountD.a nostro account正确答案:D9、The documentary collection provides the seller with a greater degree of protection than shipping on ( )A. documentary creditB.banker’s letter of guaranteeC. banker’s draftD.open account正确答案:D10、An exporter sells goods to a customer abroad on FOB and on CIF terms. Who is responsible for the freight charges in each? ( )A. Exporter; importerB.Importer; importerC. Exporter; exporterD.Importer; exporter正确答案:D11、If Bank of China instructs Bank of America to pay a sum of US $ 1,000,000.00 to Midland, its nostro account will be ( )A. decreasedB.increasedC. creditedD.debited正确答案:D12、If a bill is payable “ 60 days after date”, the date of payment is decided according to ( )A. the date of presentationB.the date of maturityC. the date of acceptanceD.the date of the bill正确答案:D13、 The party to whom the bill is addressed is called the ( )A. payeeB.drawerC. holderD.drawee正确答案:D14、( ) must be accepted by the drawee before payment.A. A bill payable xx days after sightB.A promissory noteC. A bill payable xx days after dateD.A sight bill正确答案:A15、Which type of collection offers the greatest security to the exporter?A. Clean collectionB.Acceptance D/PC. Documents against acceptanceD.Documents against payment正确答案:D16、A stand-by letter of credit ( )A. is invoked in the event of non-compliance by buyer or seller with the terms of an original creditB.is not a letter of creditC. is never revokedD.is invoked in the event of non-compliance by buyer or seller with the terms of the sales contract正确答案:D17、The beneficiary of a transferred credit is ( )A. the paying / accepting / negotiating bankB.the shipperC. the producerD.the middleman正确答案:D18、The sum of the transferred credit will not be ( )A. less than in the credit before transferB.the same as in the credit before transferC. more than in the credit before transferD.equal to the original credit正确答案:C19、An applicant must reimburse an issuing bank unless he finds that ( )A. goods are defectiveB.documents received do not allow him to clear the goods through customsC. goods are not as ordered in the sales contractD.documents do not conform on the face to the terms and conditions of the credit正确答案:D20、A revocable credit can’t be amended or cancelled only after ( )A. the documents under it have been honoredB.the advising bank has notified the beneficiary of its openingC. it has been confirmed by a correspondent bankD.it has been amended once正确答案:A21、( ) gives the beneficiary double assurance of payment.A. The confirmed creditB.The irrevocable confirmed creditC. The irrevocable creditD.The revocable credit正确答案:A22、The red clause credit is often used as a method of ( )A. providing the buyer with funds after shipmentB.providing the seller with funds after shipmentC. providing the seller with funds prior to shipmentD.providing the buyer with funds prior to shipment正确答案:C二、多选题1、Under the trade term ( ), the importer need undertake to clear the goods for import into the buyer’s country.A. DDPB.FOBC. FASD.EXW正确答案:B、C、D2、Which of the following statement is correct? ( )A.It is cheaper than cable and telex.B.SWIFT was founded in 1970s.C.It’s messages are standardized formatted.D.it is a computerized international telecommunications system.正确答案:A、B、C、D3、 Which of the following is based on commercial credit?A. Bank letter of guaranteeB.Letter of creditC. CollectionD.remittance正确答案:C、D4、A(n) ( ) is a financial document.A. bill of exchangeB.bill of ladingC. commercial invoiceD.bearer bonds正确答案:A、D5、 International transactions include ( )A. goods tradeB. financial transactionsC. service tradeD. capital flows正确答案:A、B、C、D三、判断题1、True or False: Direct B/L means transshipment is not allowed. ( )正确答案:√2、 True or False: International settlements are financial activities. ( )正确答案:√3、 CANP for RMB settlement is a netting payment system. ( )正确答案:×4、True or False: In a daft, the more endorsers, the safer the payee. ( )正确答案:√5、True or False: Negotiation of L/C can be done by the issuing bank. ( )正确答案:×6、 True or False: Basic documents must be indispensable in international trade. ( )正确答案:×7、True or False: The drawer in D/D is the remitting bank, and the drawee is the paying bank. ( )正确答案:√8、True or False: Seaway bill is a non-transferable document. ( )正确答案:√9、True or False: Trade terms are important to arbitrate disagreements about sales contract. ( )正确答案:×10、True or False: Chips is more efficient than Fedware. ( )正确答案:√11、True or False: A commercial draft is a draft drawn by a bank on a firm. ( )正确答案:×12、True or False: A draft paid to a bearer is risky. ( )正确答案:√13、True or False: Credit card is to encourage consumption. ( )正确答案:√14、True or False: Consular invoice is a basic document. ( )正确答案:×15、 True or False: A transfer check can be paid by cash. ( )正确答案:×16、True or False: A check with a special crossing can be paid to the payee through any bank. ( )正确答案:×17、True or False: The headquarters of CHIPS is in New York. ( )正确答案:√18、True or False: Traveler’s check is a financial document. ( )正确答案:√19、True or False: A bill of exchange conditionally accepted can beregarded as dishonor. ( )正确答案:√20、True or False: The maker is primarily liable to a promissory note. ( )正确答案:√21、True or False: Usance L/C payable at sight provides financing to the importer. ( )正确答案:√22、SWIFT was founded to provide interbank telecommunication services. ( )正确答案:√23、 True or False: Fedware is a RTGS system. ( )正确答案:√。

国际结算期末考试试题

国际结算期末考试试题一、单项选择题(每题2分,共20分)1. 国际结算中,SWIFT是指什么?A. 世界贸易组织B. 国际货币基金组织C. 国际银行金融电信协会D. 国际清算银行2. 信用证支付方式中,开证银行对受益人的保证付款责任是基于什么条件?A. 货物的质量和数量B. 受益人的良好信誉C. 符合信用证条款的单据D. 买卖双方的合同履行情况3. 在国际贸易中,D/P和D/A分别代表什么?A. 付款交单和承兑交单B. 承兑交单和付款交单C. 电汇和信汇D. 信汇和电汇4. 托收结算方式中,出口商通过托收银行向进口商提交单据的前提是什么?A. 进口商的信用B. 出口商的信用C. 双方的贸易合同D. 托收银行的信用5. 根据《跟单信用证统一惯例》(UCP600),信用证到期地点通常在哪里?A. 开证银行所在地B. 受益人所在地C. 单据提交地D. 货物目的地6. 在国际贸易中,汇票上未明确记载的到期日,通常被认为是什么?A. 即期汇票B. 远期汇票C. 可撤销汇票D. 不可撤销汇票7. 国际保理业务中,保理公司为出口商提供的服务不包括以下哪项?A. 贸易融资B. 信用风险管理C. 应收账款管理D. 货物运输服务8. 根据国际惯例,银行在处理信用证时,以下哪项单据是必须提交的?A. 发票B. 装箱单C. 保险单D. 产地证书9. 在国际结算中,什么是“不可撤销信用证”?A. 开证银行可以单方面撤销的信用证B. 开证银行在任何情况下都不能撤销的信用证C. 受益人可以单方面撤销的信用证D. 信用证的条款可以随意更改的信用证10. 国际结算中,银行汇票和商业汇票的主要区别在于什么?A. 出票人不同B. 汇票的金额C. 汇票的到期日D. 汇票的支付方式二、多项选择题(每题3分,共15分)11. 以下哪些属于国际结算中的支付方式?A. 现金支付B. 信用证C. 托收D. 保理E. 直接转账12. 在国际结算中,以下哪些因素可能影响汇率的变动?A. 国际政治局势B. 经济数据的发布C. 市场预期D. 自然灾害E. 货币政策13. 根据国际惯例,以下哪些单据可能在信用证结算中被要求提交?A. 商业发票B. 提单C. 装箱单D. 汇票E. 保险单14. 以下哪些属于国际结算中的风险管理措施?A. 信用证B. 保理C. 信用保险D. 外汇期权E. 远期合约15. 在国际贸易中,以下哪些属于结算货币?A. 美元B. 欧元C. 日元D. 人民币E. 黄金三、简答题(每题10分,共20分)16. 简述国际结算中汇款方式的种类及其特点。

国际结算期末试题

国际结算期末试题国际结算试题一、名词解释(每题4分,共16分)1、票据2、汇款3、信用证4、银行保函二、单项选择题(每题2分,共30分)1.下列情况属于票据变造的是:()A.不改变票据上债权债务关系的变更B. 在空白票据上进行填充的C.变更票据上的签名D.无权限人便跟票据金额2.下列不是出票行为的影响的是()A.出票人成为主债务人B.收款人成为主债权人C.付款人是票据无人D.付款人不是票据无人3.本票的基本当事人有(A)A.出票人付款人B.出票人付款人收款人C.出票人付款人承兑人D.出票人付款人收款人背书人4.汇款的偿付中如果汇出行在汇入行开有账户,汇出行应()A.主动贷记该账户B.应授权汇入行借记该账户C.主动借记该账户D.授权汇入行贷记该账户5.下列说法中正确的是( )A.票汇的退汇和电汇一样由汇款人提出书面申请持原汇票正本办理并背书由出票行注销原汇票,办理退汇手续。

B.因收款人名称、帐户、地址不清等原因而无法解付汇入款超过2个月,银行将主动退汇C.拨头寸的方法当汇入行在汇出行开立往来账户要汇出行要寄出贷记报告单称已贷记汇入行帐户D.银行为客户办理汇款解付时电汇最迟不超过2个工作日完成,信汇最迟不超过5个工作日6.下列说法正确的是()A、不管是即期付款交单,还是远期付款交单都需要商业汇票B、即期付款交单、远期付款交单都不需要承兑,只有承兑交单需要承兑C、跟单托收中的“单”指商业单据和金融单据,在远期汇票中金融单据可有可无D、委托人直接将汇票、单据寄给代收行的托收方式称为直接托收7.下列说法正确的是( )A、托收方式下,结算工具流向与资金流向相反,因此属于逆汇B、审核单据时托收行义务之一C、托收业务中的PRINCIPAL指托收行D、审核单据内容、保证付款人付款时代收行应尽的职责8关于托收业务中说法正确的是()A、托收结算方式下,出口商会面临开证行拒付风险B、托收结算方式下,出口商争取采用FOB条件成交C、托收结算方式下,出口商应了解托收行资信D、托收结算方式下,银行可以不理会来自委托方之外的任何一方的指示9.信用证经保兑后,保兑行()A.只有在开证行没有能力付款时,才承担保证付款的责任B.和开证行一样,承担第一性付款责任C.需和开证行商议决定双方各自的责任D.只有在买方没有能力付款时,才承担保证付款的责任10.可转让信用证最多可转让几次()A.一次B.两次C.三次D.多次11.下面哪一种信用证一定会要求受益人开立汇票()A. 即期付款信用证B 延期付款信用证C. 承兑信用证D.议付信用证12以下不属于银行保函与跟单信用证的相同点的是()A.两者都属于银行信用B.两者都是单据化业务C.两者都是独立性文件,不依附于合同D.两者所付款的性质相同13.备用信用证的使用期限受()的约束A.有效期B.有效期装运期C.有效期装运期交单期D.装运期交单期14.下面中说法正确的是()A.来料加工进口类保函属于进口类保函B.国际保理对出口商来说资信是调查、帐务管理和帐款追收都由保理商负责,减轻业务负担,节约管理成本C.单保理是指一项保理业务只涉及进口一方的保理商进行的保理业务D.备用信用证与银行保函的不同点备用信用证的开证行负第一性付款责任且为主债务人;银行保函的担保行既可负第一性付款责任,也有负第二性付款责任的。

国际结算期末试题及答案

国际结算期末试题及答案一、单项选择题(每题2分,共20分)1. 国际结算中,信用证结算方式的特点是()。

A. 银行信用B. 商业信用C. 个人信用D. 政府信用答案:A2. 根据《跟单信用证统一惯例》(UCP 600),开证行对信用证的付款责任是()。

A. 无条件的B. 有条件的C. 可选择的D. 可撤销的答案:A3. 在国际贸易中,托收结算方式通常分为()。

A. 即期托收和远期托收B. 电汇和信汇C. 信用证和保函D. 汇款和托收答案:A4. 出口商在进行出口贸易融资时,通常采用的结算方式是()。

A. 信用证结算B. 托收结算C. 汇款结算D. 保函结算答案:A5. 根据《国际商会关于托收统一规则》(URC 522),托收行对托收款项的收取()。

A. 负有责任B. 不负有责任C. 负有部分责任D. 负有间接责任答案:B6. 在国际贸易中,使用保函结算方式的目的是()。

A. 提供信用B. 提供担保C. 提供保险D. 提供贷款答案:B7. 根据国际惯例,信用证结算方式下,开证行的付款责任是在()。

A. 货物装运后B. 收到单据后C. 货物到达后D. 合同签订后答案:B8. 汇款结算方式中,汇款人将款项汇给收款人的过程称为()。

A. 汇款B. 托收C. 信用证D. 保函答案:A9. 在国际贸易中,远期信用证结算方式下,开证行的付款时间是在()。

A. 货物装运后B. 收到单据后C. 信用证到期后D. 合同签订后答案:C10. 托收结算方式中,托收行将单据交给付款人的过程称为()。

A. 托收B. 汇款C. 信用证D. 保函答案:A二、多项选择题(每题3分,共15分)1. 信用证结算方式的优点包括()。

A. 降低风险B. 提高效率C. 增加成本D. 提供保障答案:ABD2. 国际结算中,汇款结算方式包括()。

A. 电汇B. 信汇C. 票汇D. 托收答案:ABC3. 托收结算方式的缺点包括()。

A. 收款风险较大B. 收款时间较长C. 收款成本较低D. 收款速度较快答案:AB4. 保函结算方式的特点包括()。

国际结算期末考试试题

国际结算期末考试试题一、选择题(共20题,每题2分,共40分)1. 现金交易是指在国际结算中使用现金进行支付的交易方式。

以下哪项不属于现金交易?A. 货币支付B. 支票支付C. 电汇支付D. 信用卡支付2. 在跨境电商领域中,以下哪种支付方式属于预付款方式?A. 货到付款B. 网银支付C. 银行转账D. 支付宝支付3. 货币市场是指金融机构之间进行短期资金借贷和交换的市场。

以下哪个市场不属于货币市场?A. 国内银行间市场B. 国际外汇市场C. 国内证券市场D. 国际货币市场4. 外汇市场的参与者包括各类金融机构和个人投资者,下列哪种人群不属于外汇市场的参与者?A. 商业银行B. 零售外汇投资者C. 政府机构D. 工业企业5. 下列哪项不是外汇市场的功能之一?A. 定价和交易B. 风险管理C. 储备资产配置D. 银行监管6. 跨境支付通常会涉及两种主要的结算方式,分别为实时毛额结算和间接净额结算。

以下哪个属于实时毛额结算?A. 网银支付B. 支票支付C. 电汇支付D. 电子钱包支付7. 国际清算银行是国际金融体系中的重要机构,提供国际结算服务。

以下哪个不是国际清算银行的例子?A. 美国联邦储备银行B. 国际货币基金组织C. 瑞士国际清算银行D. 欧洲中央银行8. 国际间支付的一种方式是通过清算系统进行的。

以下哪个不属于清算系统?A. SWIFTB. CHAPSC. PayPalD. TARGET29. 跨境资金流动性风险是指在国际结算中,由于资金流动性不足而带来的风险。

以下哪种情况容易导致资金流动性风险?A. 非法资金流出B. 跨境外汇市场波动C. 政府干预跨境付款D. 贸易逆差持续扩大10. 国际结算中常用的信用证方式属于以下哪种支付方式?A. 现金支付B. 预付款支付C. 信用支付D. 无形支付11. 资本项目是指在国际收支统计中记录国际资本交易的项目。

以下哪项不属于资本项目?A. 跨国直接投资B. 跨国间接投资C. 海外援助D. 国际信贷12. 跨境支付风险是指在跨境支付过程中产生的各种潜在风险。

国际结算期末考试题

国际结算期末考试题国际结算期末考试题篇一:国际结算期末考试习题题库1. 商品进出口款项的结算属于(C)A . 双边结算B . 多边结算C . 贸易结算D . 非贸易结算2. “汇款方式”是基于(B)进行的国际结算A . 国家信用B . 商业信用C . 公司信用D . 银行信用3. 实行多边结算需使用(D)A . 记账外汇B . 外国货币C . 黄金白银D . 可兑换货币4. 以下(C)反映了商业汇票结算的局限性A . 进、出口商之间业务联系密切, 相互信任;B . 进、出口商一方有垫付资金的能力;C . 进、出口货物的金额和付款时间不一致;D . 出口商的账户行不在进口国9. 传统的国际贸易和结算中的信用主要是(D两类。

A .系统信用和银行信用B . 系统信用和司法信用C .商业信用和司法信用D . 商业信用和银行信用10. 国际结算制度的核心即是(A)。

A .信用制度B .银行制度C .贸易制度D .外汇管理制度21(票据的背书是否合法,以(B)地法律解释。

A( 出票地B( 行为地C( 付款地D( 交单地22(票据的有效性应以(A)地国家的法律解释。

A( 出票地B( 行为地C( 付款地D( 交单地26(出票人在票据上立下书面的支付信用保证,付款人或承兑人允诺按照票面规定履行付款义务。

这是票据的(B)作用。

A( 结算作用B( 信用作用C( 流通作用D( 抵消债务作用29(以下关于支票的说法,正确的是(D)A( 是一种无条件的书面支付承诺B( 付款人可以是银行,工商企业或个人C( 可以使即期付款或远期付款D( 是以银行为付款人的即期汇票31. 伦敦一家银行委托国外代理行向收款人办理汇款解付, 头寸调拨如下(B)A . 主动借记对方账户B . 主动贷记对方账户34. 采用寄售方式来出售商品时, (D)承担的风险很大.A . 进口商B . 代销商C . 银行D . 出口商35. 适宜采用电汇结算的债权债务, 一般是(B)A . 零星的、小额货款B . 付款时间紧急的大额货款36. 代理行向收款人解付电汇款项之前需要核对汇出行密押37. 不必限定在汇入行取款的汇款方式是(C)A . 电汇B . 信汇C . 票汇D . 以上都是39. 对进口商不利的贸易结算汇款方式是预付货款40. (C)是我国南方沿海三省对港澳地区出口某些鲜活商品的一种特定的结算方式。

《国际结算》期末考试试卷及答案

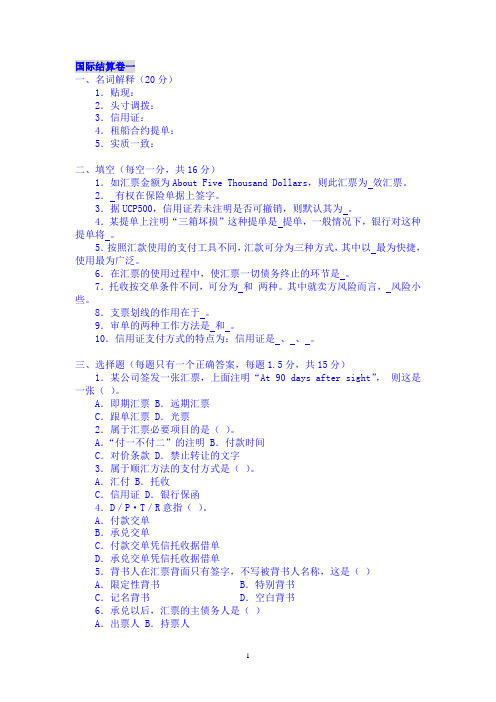

国际结算卷一一、名词解释(20分)1.贴现:2.头寸调拨:3.信用证:4.租船合约提单:5.实质一致:二、填空(每空一分,共16分)1.如汇票金额为About Five Thousand Dollars,则此汇票为效汇票。

2.有权在保险单据上签字。

3.据UCP500,信用证若未注明是否可撤销,则默认其为。

4.某提单上注明“三箱坏损”这种提单是提单,一般情况下,银行对这种提单将。

5.按照汇款使用的支付工具不同,汇款可分为三种方式,其中以最为快捷,使用最为广泛。

6.在汇票的使用过程中,使汇票一切债务终止的环节是。

7.托收按交单条件不同,可分为和两种。

其中就卖方风险而言,风险小些。

8.支票划线的作用在于。

9.审单的两种工作方法是和。

10.信用证支付方式的特点为:信用证是、、。

三、选择题(每题只有一个正确答案,每题1.5分,共15分)1.某公司签发一张汇票,上面注明“At 90 days after sight”,则这是一张()。

A.即期汇票 B.远期汇票C.跟单汇票 D.光票2.属于汇票必要项目的是()。

A.“付一不付二”的注明 B.付款时间C.对价条款 D.禁止转让的文字3.属于顺汇方法的支付方式是()。

A.汇付 B.托收C.信用证 D.银行保函4.D/P·T/R意指()。

A.付款交单B.承兑交单C.付款交单凭信托收据借单D.承兑交单凭信托收据借单5.背书人在汇票背面只有签字,不写被背书人名称,这是()A.限定性背书B.特别背书C.记名背书D.空白背书6.承兑以后,汇票的主债务人是()A.出票人 B.持票人C.承兑人 D.保证人7.不可撤销信用证的鲜明特点是()A.给予受益人双重的付款承诺B.有开证行确定的付款承诺C.给予买方最大的灵活性D.给予卖方以最大的安全性8.以下关于承兑信用证的说法正确的是()A.在该项下,受益人可自由选择议付的银行B.承兑信用证的汇票的期限是远期的C.其起算日是交单日D.对受益人有追索权9.以下关于海运提单的说法不正确的是()A.是货物收据B.是运输合约证据C.是无条件支付命令D.是物权凭证10.开证行在审单时发现不符点,以下哪一项不是开征行所必须做的()A.说明全部不符点B.拒付时必须以单据为依据C.应用书信方式通知寄单行D.必须在7个工作日内拒付四、不定项选择题(每题有一个或一个以上正确答案,多选、少选、错选均不给分,每题3分,共12分)1.本票与汇票的区别在于()A.前者是无条件支付承诺,后者则是要求他人付款B.前者的票面当事人为两个,后者则有三个C.前者在使用过程中需要承兑,后者则无需承兑D.前者的主债务人不会变化,后者的主债务人因承兑而发生变化E.前者包含着两笔交易,而后者只包含着一笔交易。

国际结算期末测试习题与答案

一、单选题1、What service isn’t provided by SWIFT?A. financial applicationB. interbank file transferC. financial businessesD. message transmission正确答案:C2、What’s not a correct statement about SWIFT?A. The headquarter of SWIFT is at Brussels.B.The most important service provided by SWIFT is interbank file transfer.C. It is a computerized international telecommunications system.D. Messages are standardized formatted.正确答案:B3、What’s not a correct statement about international settlements?A. It is financial activities.B. financial businessesC. policy cooperationD. interbank file transfer正确答案:B4、Transfer payments are payments by ()A. cashB. financial instrumentsC. silverD. gold正确答案:B5、What is a correct statement about vostro account?A. It’s a due to accountB. It’s our bank’s account in the book of an overseas bank denominated in foreign currency.C. It’s a due from accountD. It’s purpose is to facilitate international payments and settlements abroad.正确答案:A6、Which system adopts a netting payment system? ( )A. TARGETB. ChapsC. ChipsD. Fedware正确答案:C7、Commercial documents don’t include ( ).A. P/LB. B/LC. CDsD. invoice正确答案:C8、The trade term DAT should be followed by ( )A. named port of destinationB. named place of destinationC. named port of shipmentD. named place正确答案:B9、According to Incoterms 2010, there are ( ) different trade terms.A. 6B. 13C. 14D. 11正确答案:D10、Which of the following is a title document? ( )A. B/LB. P/LC. invoiceD. AWB正确答案:A11、Which of the following is clean collection? ( )A.collection of financial documents accompanied by commercialdocuments.B. collection of financial documents not accompanied by commercial documents.C. collection by B/L.D. collection of commercial documents not accompanied by financial documents.正确答案:B12、Which is based commercial credit? ( )A. remittanceB. L/CC. collectionD. L/G正确答案:B13、Under a letter of credit, the exporter can receive the payment only when ( )A. he has shipped the goodsB. the documents presented comply with the credit termsC. he has presented the documentsD. the importer has taken delivery of the goods正确答案:B二、多选题1、What is the advantage of SWIFT services?A. reliableB. secureC. fastD. cheap正确答案:A、B、C、D2、What services can SWIFT provide?A. financial applicationB. interbank file transferC. financial businessesD. policy cooperation正确答案:A、B3、Cash payments include payments by ( )A. silverB. checkC. cashD. gold正确答案:A、C、D4、international settlements serve for ( )A. financial transactionsB. payments between governmentsC. service tradeD. goods trade正确答案:A、B、C、D5、What services are provided by correspondent bank?A. Collecting checks, drafts, and other credit instruments.B. Making credit investigation of firms that borrow in the open market.C. Providing banks with funds/loans in case of need.D. Providing banks with foreign exchange facilities, including commercial and traveler’s checks.正确答案:A、B、C、D6、What is the advantage of netting payment system?A. efficientB. more powerful processing capacitiesC. less settlement risksD. secure正确答案:A、B7、What is a correct statement about Chips?A. It’s operated by the New York Clearing House Association.B. It’s a netting system.C. It’s member banks are commercial banks in New York.D. It’s acronym for Clearing House Interbank Payment System.正确答案:A、B、C、D8、Which of the following documents are negotiable ones?A. checkB. warehouse receiptC. dock warrantD. CDs正确答案:A、D9、What is a correct statement about banker’s draft?A. It is drawn by a bank.B. the drawee bank is a branch or correspondent bank of the issuer.C. It’s a sight draft.D. It ‘s used in remittance.正确答案:A、B、C、D10、Which of the following statement is true? ( )A. the drawer is the party primarily liable for a check.B. The maker is primarily liable on a promissory note.C. the acceptor is primarily liable for a time bill.D. the drawer is primarily liable for a sight bill.正确答案:A、B、C、D11、A traveler’s check is generally involved ( )A. paying agentB. transfereeC. the issuerD. holder正确答案:A、B、C、D12、A credit card is generally involved ( )A. cardholderB. payerC. issuing bankD. merchant正确答案:A、C、D13、What invoices are used in trade protectionism?A. visa invoiceB. customs invoiceC. consular invoiceD. pro forma invoice正确答案:A、B、C、D14、Which document is basic in trade settlements?A. P/LB. B/LC. invoiceD. insurance document正确答案:B、C、D15、Which of the following is L/C/? ( )A. It is based on bank credit.B. L/C is independent on trade contract.C. L/C is a transaction of documents.D. The issuing bank takes the first responsibility to pay.正确答案:A、B、C、D16、Which can be used to settle middleman trade? ( )A. red clause L/CB. reciprocal L/CC. back-to-back L/CD. transferable L/C正确答案:C、D三、判断题1、Fedware is a system of RTGS. ( )正确答案:√2、Chips is a system of RTGS. ( )正确答案:√3、Vostro account is a due to account. ( )正确答案:√4、Fedware is operated by Fed reserve system. ( )正确答案:√5、RTGS means each payment order is settled immediately upon its entry into the system in its entire (gross) amount.正确答案:√6、Negotiable instrument is a chose in action. ( )正确答案:√7、checks are negotiable instruments. ( )正确答案:√8、Clean bil refers to a bill without shipping documents attached thereto. ( )正确答案:√9、a check must be drawn upon a banker. ( )正确答案:√10、A bona fide holder can claim payment from all parties liable on the instrument when dishonored by the acceptor. ( )正确答案:√11、Legalized invoice is a predecessor of commercial invoice. ( )正确答案:×12、FAS is used in marine transportation. ( )正确答案:√13、Export license is an additional document. ( )正确答案:√14、Beneficiary’s statement: a statement issued and signed by the beneficiary, certifying that he has done some work according to the stipulations in the credit. ( )正确答案:√15、A transferable L/C can be transferred only once. ( )正确答案:√16、L/C is dependent on sales contract. ( )正确答案:×17、Anticipatory L/C provides financing to the importer. ( )正确答案:×18、Revolving L/C can be renewed or reinstated. ( )正确答案:√19、Back-to-back L/C involves two L/Cs. ( )正确答案:√。

国际结算试卷-国际贸易专业(A)试题及答案

2023—2024学年第二学期期末考试试卷级 国际贸易 专业 国际结算 试卷(A 卷)命题 审核审批 班级 学号 姓名一、填空(10×1=10)1、 在汇款方式中, 使用的汇款工具具有可转让性, 通过 即可转让。

2、凭信托收据借单提货发生在 交单条件下。

3、保函的基本当事人包括: 、 和 。

4、划线支票(Crossed cheque)是指在支票面上有两道平行的横线,是一种只能,不能的支票。

5、 管辖提单的国际公约有三个,它们是 、 、和 汉堡规则。

二、判断(10×1=10) 1、汇款结算都是通过银行来传递资金的, 所以是以银行信用为基础的结算方式。

( )2、信汇委托书不可以通过背书而流通转让。

( )3、保理融资属于长期融资,主要适用于资本型货物贸易的融资需求。

( )4、为保证进口商收货,海运提单必须作成记名抬头。

( )5、通常,为了保证单单一致,如果汇票是开给付款行或开证行的话,则发票的抬头必须 相应地作成付款行或开证行。

( ) 6、汇票是出票人的支付命令。

() 7、本票是出票人的支付承诺。

( ) 8、划线支票是只可转账的支票。

( )9、银行在为申请人开立银行保函时,为了控制自身风险,往往都要求申请人提供反担保。

( )10、汇票上金额须用文字大写和数字小写分别表明。

如果大小写金额不符,则以小写为准。

( )三、选择(5×2=10)1、票据所有权通过交付或背书及交付进行转让,这是票据的( )性质。

A . 要式性B . 设权性C . 提示性D . 流通性 2、 以下各项除了( )以外, 都属于保理服务的内容.A . 贸易融资 B. 代办会计处理 C. 资信调查 D. 货币兑换 3、 除非L / C 特别规定,一般说来, “清洁已装船”运输单据即指( )A .单据上有on board 批注和承运人签章,但没有对货物及/或包装缺陷情况的描述和批注B .既没有on board 批注和签章, 也没有对货物及/或包装缺陷情况的描述和批注C .单据上注明on deck 字样, 并由承运人签章D .表明货物已收妥备运且外表无破损4、承兑是( )对远期汇票表示承担到期付款责任的行为。

国际结算期末考试题及答案

国际结算期末考试题及答案一、选择题(每题2分,共20分)1. 国际结算中,信用证支付方式的主要优点是什么?A. 风险最小化B. 交易成本最低C. 交易速度最快D. 交易最灵活答案:A2. 在国际贸易中,以下哪种货币不是国际结算中常用的货币?A. 美元B. 欧元C. 人民币D. 越南盾答案:D3. 根据国际商会(ICC)的规定,信用证的有效期至少为多少天?A. 7天B. 15天C. 30天D. 60天答案:C4. 以下哪项不是国际结算中常用的支付方式?A. 信用证B. 托收C. 汇票D. 现金交易答案:D5. 国际结算中,跟单信用证与无跟单信用证的主要区别是什么?A. 跟单信用证需要提交单据B. 无跟单信用证不需要提交单据C. 跟单信用证风险更高D. 无跟单信用证风险更低答案:A6. 国际结算中,托收方式下,银行的角色是什么?A. 付款保证人B. 付款代理人C. 收款代理人D. 交易中介答案:C7. 国际结算中,汇票的付款期限通常有哪几种?A. 即期B. 远期C. 延期D. 所有以上答案:D8. 国际结算中,以下哪种结算方式的风险最高?A. 信用证B. 托收C. 汇款D. 现金交易答案:C9. 国际结算中,以下哪种结算方式需要银行的信用介入?A. 汇款B. 托收C. 信用证D. 现金交易答案:C10. 国际结算中,以下哪种单据不是出口商需要提交的?A. 商业发票B. 装箱单C. 保险单D. 个人简历答案:D二、简答题(每题10分,共30分)1. 简述国际结算中信用证的基本流程。

答案:信用证的基本流程包括:开证人向银行申请开立信用证;银行审核后开立信用证并通知受益人;受益人收到信用证后,按照信用证条款准备货物和单据;受益人将单据提交给银行,银行审核无误后,向受益人支付款项;银行将单据转交给开证人,开证人收到单据后,可以提取货物。

2. 什么是托收结算方式?简述其基本流程。

答案:托收结算方式是一种由出口商委托银行向进口商收取货款的结算方式。

国际结算期末考试题

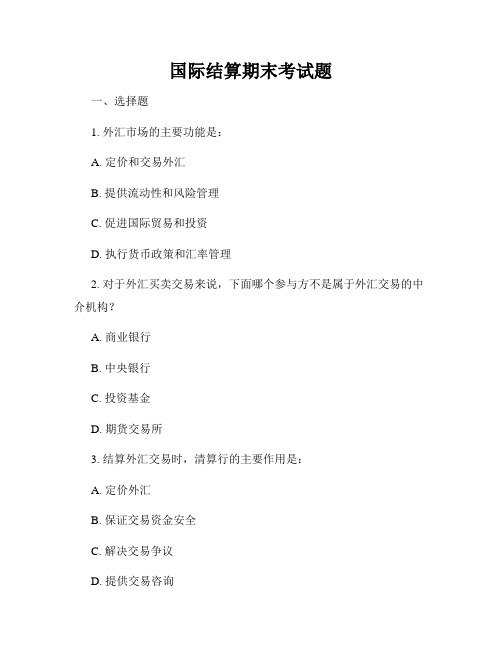

国际结算期末考试题一、选择题1. 外汇市场的主要功能是:A. 定价和交易外汇B. 提供流动性和风险管理C. 促进国际贸易和投资D. 执行货币政策和汇率管理2. 对于外汇买卖交易来说,下面哪个参与方不是属于外汇交易的中介机构?A. 商业银行B. 中央银行C. 投资基金D. 期货交易所3. 结算外汇交易时,清算行的主要作用是:A. 定价外汇B. 保证交易资金安全C. 解决交易争议D. 提供交易咨询4. 结算方式常用的基础货币包括:A. 美元、欧元、日元B. 人民币、英镑、加元C. 欧元、英镑、澳元D. 美元、英镑、人民币5. 我国人民币在国际结算中的作用越来越重要,以下哪个不是支持人民币国际化的因素?A. 中国经济的快速发展B. 人民币跨境使用的便利性C. 人民币的汇率稳定性D. 发达国家对人民币的支持二、简答题1. 请简述外汇交易的基本流程。

2. 外汇交易中的风险管理手段有哪些?请分别举例说明。

3. 请解释清算行在外汇交易结算中的作用。

4. 人民币国际化对中国经济的影响是什么?请谈谈你的看法。

三、论述题请论述外汇市场的发展对全球经济和贸易的重要性,并分析国际结算的意义和作用。

四、实际操作题请结合实际案例,描述一次外汇交易的过程,包括交易的发起、执行和结算。

五、分析题中国的境内结算和境外结算分别是指什么?它们之间存在哪些联系和差异?请分析并比较两者的特点和作用。

六、应用题某公司需要用到外汇交易进行国际贸易结算,请你分析该公司可能面临的风险,并提出相应的风险管理策略。

(以上为国际结算期末考试题的示例,仅供参考,实际考试题目以教师出题为准)。

国际结算期末试卷三及参考答案

《国际结算》期末试卷三一、单项选择题(每小题1分,共20分)1.属于顺汇方法的支付方式是()。

A.汇付B.托收C.信用证D.银行保函2.背书人在汇票背面只有签字,不写被背书人名称,这是()A.限定性背书B.特别背书C.记名背书D.空白背书3.承兑以后,汇票的主债务人是()A.出票人B.持票人C.承兑人D.保证人4.下列关于票据金额大小写的规定,不符合任何票据法()。

A.金额必须大小写,大小写必须一致B.金额不一定要大小写C.大小写金额若不一致,以大写为准D.金额必须大小写,大小写若不一致,以大写为准5.在票汇中使用的票据是()。

A. 商业汇票B.银行汇票C.本票D.支票6.信用证业务中,不负责审单的银行是()。

A.开证行B.议付行C.偿付行D.付款行7.可转让信用证的新证和原证的内容中,必须相同的是()。

A.受益人B.商品数量C.商品单价D.装运日期8.付款交单凭信托收据借单(D/P T/R)是()的融资。

A.进口商给予出口商B.托收银行给予进口商C.代收行给予出口商D.代收行给予进口商9.跟单信用证业务中,三角契约安排规定了开证银行与受益人之间权责义务受()约束。

A.销售合同 B.开证申请书 C.担保文件 D.跟单信用证10.以下关于海运提单的说法不正确的是()。

A.是货物收据 B.是运输合约证据 C.是无条件支付命令 D.是物权凭证11.票据的必要项目必须齐全,且符合法定要求,票据行为也应符合法定形式的要求这叫做票据的()。

A.无因性 B.流通性 C.提示性 D.要式性12.汇票上的付款人在()后必须承担付款责任。

A.受到提示 B.对汇票做出承兑 C.汇票到期 D.见票当天13.一份信用证如果未注明是否可以撤销,则是()的。

A.可以撤销的 B.不可撤销的 C.由开证行说了算 D.由申请人说了算14.在汇票的使用过程中,使汇票一切债务终止的环节是()。

A.出票 B.背书 C.承兑 D.付款15.银行对于出口商在装运前的融资是()。

国际结算期末考试试题

国际结算期末考试试题1. 请简要解释什么是国际结算,以及其在国际贸易中的作用。

国际结算是指跨国交易中各国之间进行货币结算的过程。

在国际贸易中,当不同国家之间进行贸易时,会涉及到货物或服务的交换,而国际结算则是为了解决跨国交易中的支付问题而进行的货币结算。

国际结算的主要作用包括促进国际贸易的顺利进行、降低交易风险、促进跨国投资和资金流动等。

2. 请说明国际结算中常见的支付方式及其特点。

在国际结算中,常见的支付方式包括信用证、跨境电汇、托收、票据付款等。

信用证是一种由银行保证的支付方式,能够有效降低买方和卖方之间的信任风险;跨境电汇是通过电子方式进行资金划转的支付方式,速度快、安全性高;托收是指出口商将汇票等文件委托给本地银行向进口商收款的方式;票据付款是指在汇票到期后,由出口商持票据向进口商收款的方式。

不同的支付方式适用于不同的交易情况,选择合适的支付方式能够降低交易风险并提高效率。

3. 请简要介绍国际结算中的汇率风险及应对措施。

汇率风险是指由于汇率波动导致的资金亏损的风险。

在国际结算中,由于不同国家的货币存在汇率波动,可能会导致交易成本增加或资金损失。

为了降低汇率风险,可以采取一些应对措施,如锁定汇率、使用远期外汇合约、多元化货币资产等。

通过制定合理的汇率风险管理策略,可以有效降低企业在国际结算中面临的汇率风险。

4. 请简要描述国际结算中的结算周期及结算流程。

国际结算中的结算周期通常取决于交易双方协商的付款条件,可以是即期付款、30天结算、60天结算等不同的结算周期。

在结算流程中,一般包括订单确认、货物交付、贸易合同签订、银行支付等环节。

双方需要遵守合同约定的结算方式和周期,按时履行结算义务,确保贸易交易的顺利完成。

同时,银行作为结算的中介机构扮演着重要角色,需要及时、准确地处理双方的支付和收款事务。

5. 请简要说明国际结算中的风险管理及应对策略。

在国际结算中,存在着各种风险,包括市场风险、信用风险、法律风险等。

(本科)国际结算期末测试题AB卷及答案2套

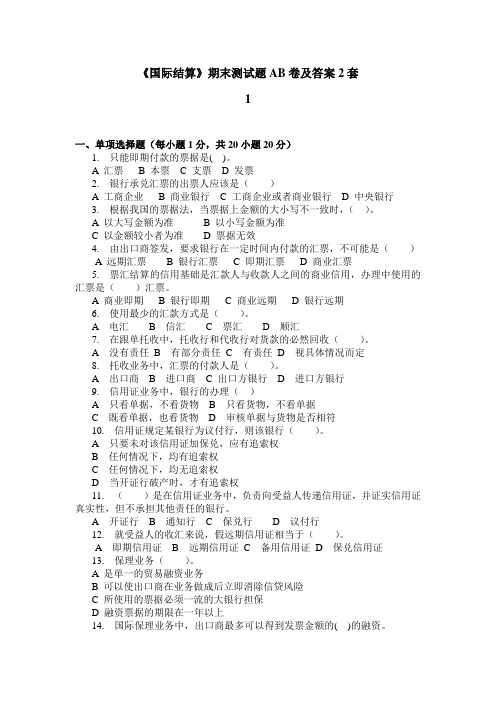

《国际结算》期末测试题AB卷及答案2套1一、单项选择题(每小题1分,共20小题20分)1.只能即期付款的票据是()。

A 汇票B 本票C 支票D 发票2.银行承兑汇票的出票人应该是()A 工商企业B 商业银行C 工商企业或者商业银行D 中央银行3.根据我国的票据法,当票据上金额的大小写不一致时,()。

A 以大写金额为准B 以小写金额为准C 以金额较小者为准D 票据无效4.由出口商签发,要求银行在一定时间内付款的汇票,不可能是()A 远期汇票B 银行汇票C 即期汇票D 商业汇票5.票汇结算的信用基础是汇款人与收款人之间的商业信用,办理中使用的汇票是()汇票。

A 商业即期B 银行即期C 商业远期D 银行远期6.使用最少的汇款方式是()。

A电汇B信汇C票汇D顺汇7.在跟单托收中,托收行和代收行对货款的必然回收()。

A没有责任B有部分责任C有责任D视具体情况而定8.托收业务中,汇票的付款人是()。

A出口商B进口商 C 出口方银行D进口方银行9.信用证业务中,银行的办理()A只看单据,不看货物B只看货物,不看单据C既看单据,也看货物D审核单据与货物是否相符10.信用证规定某银行为议付行,则该银行()。

A只要未对该信用证加保兑,应有追索权B任何情况下,均有追索权C任何情况下,均无追索权D当开证行破产时,才有追索权11.()是在信用证业务中,负责向受益人传递信用证,并证实信用证真实性,但不承担其他责任的银行。

A开证行B通知行C保兑行D议付行12.就受益人的收汇来说,假远期信用证相当于()。

A即期信用证B远期信用证C备用信用证D保兑信用证13.保理业务()。

A 是单一的贸易融资业务B 可以使出口商在业务做成后立即消除信贷风险C 所使用的票据必须一流的大银行担保D 融资票据的期限在一年以上14.国际保理业务中,出口商最多可以得到发票金额的( )的融资。

A 70%B 80%C 90%D 100%15.在()形式下,融资银行对出口商开立的汇票没有追索权。

国际结算期末复习题库及答案

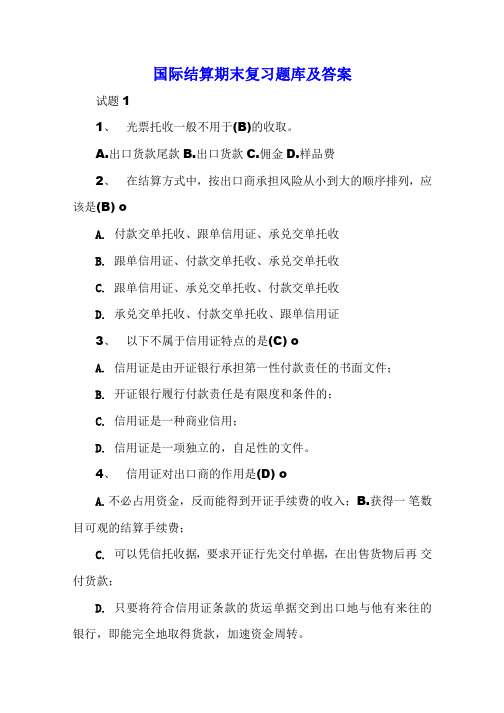

国际结算期末复习题库及答案试题11、光票托收一般不用于(B)的收取。

A.出口货款尾款B.出口货款C.佣金D.样品费2、在结算方式中,按出口商承担风险从小到大的顺序排列,应该是(B) oA.付款交单托收、跟单信用证、承兑交单托收B.跟单信用证、付款交单托收、承兑交单托收C.跟单信用证、承兑交单托收、付款交单托收D.承兑交单托收、付款交单托收、跟单信用证3、以下不属于信用证特点的是(C) oA.信用证是由开证银行承担第一性付款责任的书面文件;B.开证银行履行付款责任是有限度和条件的;C.信用证是一种商业信用;D.信用证是一项独立的,自足性的文件。

4、信用证对出口商的作用是(D) oA.不必占用资金,反而能得到开证手续费的收入;B.获得一笔数目可观的结算手续费;C.可以凭信托收据,要求开证行先交付单据,在出售货物后再交付货款;D.只要将符合信用证条款的货运单据交到出口地与他有来往的银行,即能完全地取得货款,加速资金周转。

5、信用证的第一付款人是(A) oA.开证行B.通知行C.议付行D.开证申请人6、一般来说,保兑行对所保兑的信用证的责任是(C) o A.在议付行不能付款时,承担付款责任;B.在开证行不能付款时,承担付款责任;C.承担第一性的付款责任;D.在开证申请人不能付款时,承担付款责任。

7、按照国际商会《UCP600》的解释,所有的信用证都应该为(B)。

A.可撤销信用证;B.不可撤销信用证;C.既可能是可撤销信用证,也可能是不可撤销信用证;D.由开证行和受益人协商确定。

8、下列关于议付信用证项下的汇票说法正确的是(A)。

A.既可以是即期汇票,也可以是远期汇票;B.只能是即期汇票;C.只能是远期汇票;D.不需要汇票。

9、可转让信用证下办理交货的是(D) 0A.第一受益人B.开证申请人C.中间商D.第二受益人10、可转让信用证在使用时,转让行不可以改变(A) oA.有关商品品质规格的条款;B.信用证总金额;C.商品单价;D.装运期和信用证有效期。

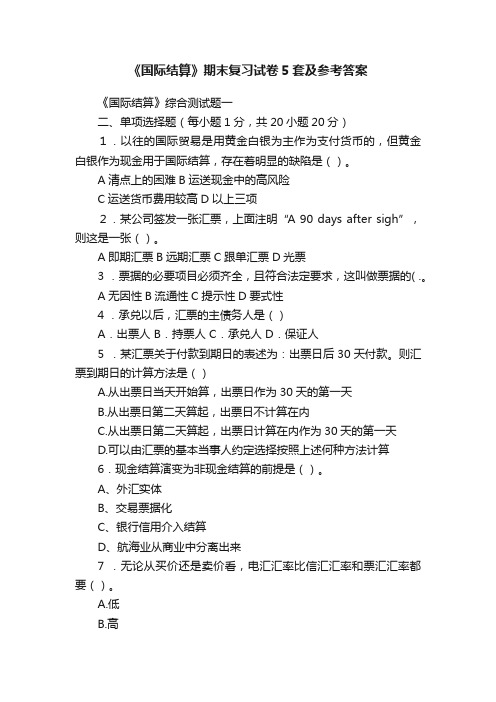

《国际结算》期末复习试卷5套及参考答案

《国际结算》期末复习试卷5套及参考答案《国际结算》综合测试题一二、单项选择题(每小题1分,共20小题20分)1.以往的国际贸易是用黄金白银为主作为支付货币的,但黄金白银作为现金用于国际结算,存在着明显的缺陷是()。

A清点上的困难B运送现金中的高风险C运送货币费用较高D以上三项2.某公司签发一张汇票,上面注明“A 90 days after sigh”,则这是一张()。

A即期汇票B远期汇票C跟单汇票D光票3 .票据的必要项目必须齐全,且符合法定要求,这叫做票据的( .。

A无因性B流通性C提示性D要式性4 .承兑以后,汇票的主债务人是()A.出票人 B.持票人 C.承兑人 D.保证人5 .某汇票关于付款到期日的表述为:出票日后30天付款。

则汇票到期日的计算方法是()A.从出票日当天开始算,出票日作为30天的第一天B.从出票日第二天算起,出票日不计算在内C.从出票日第二天算起,出票日计算在内作为30天的第一天D.可以由汇票的基本当事人约定选择按照上述何种方法计算6.现金结算演变为非现金结算的前提是()。

A、外汇实体B、交易票据化C、银行信用介入结算D、航海业从商业中分离出来7 .无论从买价还是卖价看,电汇汇率比信汇汇率和票汇汇率都要()。

A.低B.高C.相等D.买价高卖价低8 .T/T、 M/T和 D/D的中文含义分别为()。

A.信汇、票汇、电汇B.电汇、票汇、信汇C.电汇、信汇、票汇D.票汇、信汇、电汇9 .信用证严格相符原则是指受益人必须做到()A.单证严格与合同相符B.单据和信用证严格相符C.单证与单据相符、单据和信用证严格相符D.信用证与合同严格相符10 .根据UCP500规定,转让信用证时不可变更的项目是A.信用证的金额和单据B.到期日和装运日期C.货物描述D.最后交单日期11 .以下关于承兑信用证的说法正确的是()A.在该项下,受益人可自由选择议付的银行B.承兑信用证的汇票的期限是远期的C.其起算日是交单日D.对受益人有追索权12 .付款交单凭信托收据借单是()的融资。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

●国际结算:是指为清偿国际间债权债务关系或跨国转移资金而发生在不同国家之间的货币收付活动。

●代理行:两家不同国籍的银行通过相互委托办理业务而建立往来关系,建立代理关系的银行互为代理行。

●控制文件:联行或代理行之间约定的用以审核往来文件真伪的工具以及计算相互委托业务的手续费标准,前者包括密押和有权人签字样本,后者即费率表●密押(test key):银行之间事先约定的,在发送电报时,由发电行在电文中加注密码●签字样本:是银行有权签字人的签字式样。

●费率表:银行在办理业务时收费的依据。

●汇票(draft/bill of exchange):出票人签发的,委托付款人在见票时或者在制定日期无条件支付确定金额给收款人或持票人的票据。

●本票(promissory note):出票人签发的,承诺自己在见票时无条件支付确定金额给收款人或持票人的票据●支票(cheque or check):以银行为付款人的即期汇票。

●拒绝证书(protest):是由付款人当地的公证机构等在汇票拒付时制作的书面证明。

●追索权(recourse):是持票人在票据拒付时,对背书人、出票人及其他义务人行使请求偿还的行为。

●背书(endorsement/indorsement):持票人在票据背面签名,并交付给受让人的行为●提示(presentation)持票人向付款人出示票据,要求其履行票据义务的行为,是持票人要求票据权利的行为。

●承兑(acceptance)远期汇票的付款人在汇票上注明“承兑”并签章,同意按出票人指示到期付款的行为。

●汇款(remittance):是汇款人(进口商)主动将款项交给银行,委托其以一定方式将款项交付收款人(出口商)的结算方式。

●电汇(t/t)汇出行应汇款人的申请,通过swift、加密电报等电子信息指示汇入行解付一定金额给收款人的汇款方式。

●信汇(m/t)汇出行应汇款人申请,用航空信函指示汇入行解付一定金额给收款人的汇款方式。

●票汇(D/D)汇出行应汇款人申请,开出银行即期汇票交汇款人,由其自行携带出国或寄送给收款人凭票取款的汇款方式。

●顺汇(favourable exchange)汇款人委托银行以某种信用工具,通过其国外分行或代理行将款项付给收款人的一种支付方式。

●逆汇(adverse exchange)由收款人出票,通过银行委托其国外分支行或代理行向付款人收取汇票上所列款项的一种支付方式。

●红条款信用证(red clause L/C)申请开立预支信用证的进口商往往需要开证行在信用证中加列预支条款,往往用红色打印。

所以预支信用证又称~●承兑信用证(acceptance L/C)是开证行或付款行在收到符合信用证条款的单据及远期汇票后予以承兑,凭汇票到期时再行付款的信用证。

●循环信用证(revolving credit)是在信用证的部分金额或全部金额被使用之后能恢复原金额再被利用的信用证。

●可转让信用证(transferable L/C)受益人可以将信用证的权利即装运货物(交货)、交单取款的权利转让给其他人的信用证。

●托收(collection)是出口商通过出具汇票,委托银行向进口商收取货款的方式●信托收据(trust receipt T/R)在远期付款交单(D/P)的托收业务中,当货物、单据到达目的地,而付款期限未到时,进口商为尽早提货而向代收行借出单据而出具的书面凭证。

●对背信用证(back to back L/C)信用证的受益人以自己为申请人,以该证作为保证,要求一家银行以开证行身份开立的以实际受货人为受益人的信用证●对开信用证(reciprocal L/C)两张信用证的开立申请人互为对方受益人而开立的信用证。

是用于易货交易、补偿交易和来料加工中的一种结算方式。

●备用信用证(standby credit)开证人应支付人的请求开给受益人,保证在受益人出示特定单据或文件,开证人在单证相符条件下必须付给受益人一笔规定的款项或承兑汇票的一种书面凭证。

●打包放款(packing credit)出口方银行以出口商提供的进口方银行开来的信用证正本作抵押,向其发放贷款的融资行为。

●出口押汇(outward bills)银行有追索权的向出口商购买跟单汇票或全套物权单据的行为●进口押汇(inward bills)信用证开证行在收到出口商或其银行寄来的单据后,先行付款,待进口商得到单据、凭单提货并销售后收回货款的融资活动。

●银行保函(L/G)商业银行应申请人的要求向受益人开出的担保申请人正常履行合同义务的书面保证。

●贴现(discount)银行承兑汇票的出票人在汇票到期日前,为了取得资金,贴付一定利息将票据权利转让给银行的票据行为,是银行向持票人融通资金的一种方式。

●头寸调拨:当收入方和付出方的款项不平衡,有差额时,就需要调拨资金来弥补●信用证(L/C)银行应开证申请人要求,向受益人开立的在一定期限内凭规定的单据支付一定金额的书面承诺。

●实质一致:允许受益人所交的单据与信用证有差异,只要该差异不损害进口人,或不违反法庭“合理、公平、善意”的概念即可。

1.当代国际结算方式包括哪些?常见的国际贸易结算方式:汇款、托收、信用证、银行保函、备用信用证、国际保理服务、福费廷业务2.什么叫票据?其特点和功能有哪些?1)票据:出票人委托他人或承诺自己在特定时期向指定人或持票人无条件支付一定款项的书面证据,它是以支付金钱为目的的特定证券。

2)特点:设权性、无因性、要式性、流通转让性、文义性、有价性、提示性、返还性、可追索性3)功能:兑换功能、支付功能、信用功能、流通功能、融资功能3.本票、支票的定义分别是什么?与汇票相比,各有哪些异同?1)本票:一人向另一人签发的,约定在即期或定期或在可以确定的将来时间向指定人或根据其指示向来人无条件支付一定金额的书面承诺2)支票:银行为付款人即期汇票3)异同:1.性质不同:汇票和支票是无条件支付命令,本票是无条件支付承诺。

前者是出票人命令他人付款,后者是出票人承诺自己付款2当事人间关系不同:汇票和支票有三个基本当事人,即出票人、付款人、收款人,本票只有两个,即出票人、收款人,签发支票时,出票人和付款人先要有资金关系,汇票没有要求,本票是自己付款3主义务人不同:汇票有两种情况,即期汇票和承兑前的远期汇票主义务人使出票人,承兑后为承兑人。

本票和支票是出票人,4.出票份数不同:汇票是一式两份,本和支是一式一份,没有副本5记载的必要项目不同:汇票记载较全,包括汇票名称、无条件支付委托、确定的金额、付款人、收款人、出票日期、出票签章七项。

本票没有付款人,支票没有收款人名称6付款人性质不同:汇票和本票可以是银行、企业、个人,支票必须是银行7.付款期限不同:汇票和本票有即期和远期,一般应记载到期日。

支票是见票即付,无到期日记载8票据行为不同:汇票全有,本票无承兑、参加承兑,支票无承兑、参加承兑、参加付款行为9作用不同:汇票是结算工具和信贷工具,本票是信贷工具,支票是结算工具10范围不同:汇票是国际普遍使用的,本票是最少的,支票多用于国内结算。

4.什么叫票据的追索?票据的追索应如何进行?行使追索权应具备哪些条件?1)追索:是持票人在票据被拒付时,对背书人、出票人及其他义务人行使的请求偿还的行为2)如何进行:a.要看票据上出票人是否有“免作退票通知”或“免作拒绝证书”的记载,若没有,持票人则要在规定时间内做成退票通知,说明将行使追索权b.请公证机构派员再次向受票人提示票据,并由其出具拒绝证书c.将票据连同拒绝证书、相关程序费用证明、票据被拒而产生的利息等列出,向持票人前手追讨款项。

d.其前手在付完款取得单据后,可再向其前手追讨费用,若出票人在票据上记载“免作退票通知”“免作拒绝证书”,出票人可被追索票款,但不承担制作其费用。

3)条件:a.持有合格票据b.持票人尽责c.发生拒付5.汇款业务的主要当事人有哪些?其各自责任和权利是什么?a.汇款人:是向银行提出汇款通知的人。

责任是填写汇款申请书,提供所要汇出的金额并承担有关费用b.收款人:收取汇票款项的当事人。

职责是在电汇信汇下,向解付行提交单据,在票汇下向银行提示即期汇票。

权利是凭证取款c.汇出行:是在款项汇出地点接受汇款人申请办理汇款业务的银行。

职责是按汇款人的要求将款项通过一定途径汇给收款人,权利是向汇款人收取汇款手续费d.汇入行:是受汇出行委托,通知并向收款人解付汇款的银行。

职责是证实汇出行委托付款指示的真实性,通知收款人取款并付款。

权利是对收款人付款后,向汇出行所要头寸拨付。

6.汇款有哪些种类?其各自的业务程序如何?电汇:信汇:票汇1.作申请书2.回复3.发出汇款指示4.通知收款人5.要求付款6.解付7.通知解付7.托收有哪些种类?其各自工作程序如何?a.光票托收b.跟单托收:1)付款交单(D/P):即期付款交单、远期付款交单2)承兑交单(D/A)8.为什么国际商会不赞成远期付款交单的托收方式?远期付款交单(D/P)进口方是要在付款以后才能拿到提货单据,也就是说在远期付款交单的情况下,进口商在收到银行首次通知的时候是拿不到单据,而是承兑,在远期汇票到期付款以后才能拿到单据. 若货物提前到达早于汇票到期日,付款人不能付款,因此拿不到单据,不能提取货物。

远期付款交单就存在着缺陷。

没到汇票到期日,货物只能在目的港堆放,由此产生的货物损毁、短少,以及产生的仓储费等各种费用不可避免。

而且不同程度的存在资金积压,不利于高效使用资金。

9.汇款业务中,两地银行间头寸拨付可有哪些情况?账户行之间直接转账:1)汇出行主动贷记汇入行账户:如果汇入行在汇出行有账户2)汇出行授权汇入行借记汇出行账户:如果汇出行在汇入行有账户,就。

非账户行之间通过直接或间接的共同账户转账:1)通过碰头行拨交头寸2)通过账户行的共同账户行转账10.与电汇、信汇相比较,票汇有哪些特点?1)汇出行接受汇款人要求,并收妥款项和汇费后,开立即期汇票给汇款人,不像电汇信汇那样给汇款人签发回执2)汇款人要自行将银行即期汇票传递给收款人,而在电汇信汇下,汇款人没有那项工作3)汇入行不承担通知收款人到银行取款的责任4)除非汇票人在开立汇票时注明“不可转让”,否则,收款人得到汇票后可以背书转让,到因为取款的就为其后手5)汇入行不要求收款人或后手填写收据,只要求在汇票上签署“收妥”并签名和写日期11.付款交单和承兑交单同为托收方式,对于出口商来说,哪一种方式风险较大?为什么?1)承兑交单2)采用即期付款交单方式,出口商在进口商付款之前始终控制着单据,从而控制着货物,有利于降低风险,如果进口商付款,出口商能迅速收到货款,避免资金积压,有利于提高资金使用率采用远期付款交单方式,要等到汇票到期,进口商付款时才能收回汇款,从而存在资金积压,不利于高效使用资金。