上汽集团:2019年年度股东大会决议公告

合伙人规章制度

合伙人制度1 什么是合伙人制度?合伙人公司是指由两个或两个以上合伙人拥有公司并分享公司利润,合伙人即为公司主人或股东的组织形式。

其主要特点是:合伙人共享企业经营所得,并对经营亏损共同承担无限责任;它可以由所有合伙人共同参与经营,也可以由部分合伙人经营,其他合伙人仅出资并自负盈亏;合伙人的组成规模可大可小。

法律支持:《中华人民共和国合伙企业法》(1997年2月23日第八届全国人民代表大会常务委员会第二十四次通过,1997年2月23日中华人民共和国主席令第八十二号公布,自1997年8月1日起施行。

)合伙是一种古老的企业组织形式,最初是起源于加足够该有的一种经营形式,具有悠久的发展历史。

在公元前18世纪的古巴比伦《汉穆拉比法典》就规定了合伙原则,在罗马共和国,合伙高度发达,法律对合伙人的性质以及权利义务已有了相当明确的规定。

2 职业合伙人这个概念由杭州宏创电子商务有限公司首创(下简称宏创)。

职业合伙人是合伙创业的个人,与宏创企业是合伙关系,宏创企业提供全新的创业平台、资源及股份。

合伙人与客户是协作关系,合伙人的事业就是协作客户事业成功,创造价值、分享利益。

职业合伙人以收益、个人发展和回馈社会为目标,通过建立商圈,创新,专业服务,与宏创企业、客户协力合作,共创和共享财富。

2.1职业合伙人事业职业合伙人事业包括以下方几方面:2.1.1建立商圈签约50家客户:根据宏创职业合伙人事业制度的规定,所有加盟职业合伙人,都要签约50家直接协作的企业或个人,并亲自服务和维护客户关系。

长期合作,以锤炼能力和稳定收益,作为安身立命的基础,犹如自耕农。

2.1.2服务客户服务5种客户:1、50家直接签约的客户,那是衣食父母;2、职业合伙人的客户,那是你个人产品的销售通路;3、职业合伙人团队,那是你的师爷、徒弟、伙计;4、你的亲朋好友,那是你帮助他人,获得成长和快乐的源泉;5、社区居民,是你学习和成长的人文伙伴。

我们每一个职业合伙人直接服务的人是有限的,但是,通过我们创造的产品和文化,我们每一个人都可以帮助和影响很多的人,1万,10万,百万,或者更多。

光明乳业审计报告

光明乳业股份有限公司财务报告分析1. 公司概况:公司发展沿革:光明乳业股份有限公司(原名“上海光明乳业股份有限公司”,以下简称“公司”)是由上实食品控股有限公司(“上实食品”)、上海牛奶(集团)有限公司(“牛奶集团”)、上海国有资产经营有限公司、大众交通(集团)股份有限公司、东方希望集团有限公司和danoneasiapte.ltd.,(“达能亚洲”)等发起人在上海光明乳业有限公司基础上,于2000年11月17日整体变更设立的股份有限公司。

公司于2002年8月14日向社会公众发行了每股面值1元的人民币普通股1.5亿股,并于2002年8月28日在上海证券交易所上市交易。

公司股本总计为651,182,850股,其中发起人股份501,182,850股,占股份总额的76.96%;上市流通股份150,000,000股,占股份总额23.04%。

本次股权激励实施前,上海牛奶(集团)有限公司持有本公司367,498,967股,持股比例为35.2723%;光明食品(集团)有限公司持有本公司314,404,338股,持股比例为30.1763%。

本次股权激励实施后,上海牛奶(集团)有限公司持股比例降为35.0268%;光明食品(集团)有限公司持股比例降为29.9663%。

公司所处的行业以及生产经营特点:光明乳业:光明乳业股份有限公司是由国资、外资、民营资本组成的股份制上市公司,主要从事乳和乳制品开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。

公司拥有世界一流的乳品研发中心、乳品加工设备以及先进的乳品加工工艺,形成了消毒奶、保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是国内最大规模的乳制品生产、销售企业之一。

世界乳品行业规模巨大,同时地域性又很强。

世界乳品的需求每年按2%的速度在增长。

发达国家的增长率约为1%,而发展中国家则快得多,尤其是亚洲和拉美国家。

中国属于世界上乳品市场增长最快的国家之一。

海南航空资本结构分析

03

02

高负债局面的几点原因

资本结构横向比较

速动与流动比率:海南航空近两年的流动比率与速动比率均高于同行业的平均数据,一般说来,流动比率与速动比率越高,说明企业资产的变现能力越强,短期偿债能力亦越强。

资本结构横向比较分析

净资产收益率:净资产收益率高,表示公司盈利能力强。海南航空10年的净资产率比09年增长了19%,与本行业的变化趋势相当。但其资产收益率人就是落后于行业平均水平的。净资产收益率不但受资产净利润率的影响,还取决于权益乘数(总资产/净资产)的影响,负债的增加提高了权益乘数,使海南航空的净资产收益率呈现较快的上升趋势,但同时也会带来较大的财务风险。

IPO时间:1999年10月11日~1999年11月11日 发行价格:4.6元 发行方式:定向配售,上网定价 发行数量:205000000股(其中,股票可流通数量:164000000股;基金实际认购 数量:41000000股) 发行实际募集资金:921572710元 1994 年3 月,经公司第二届股东大会决议通过并批准1993 年度分红派息方案,共派送红股计50,020,000 股,派送红股后,总股本增至人民币300,120,000 元。 1995 年11 月,公司向美国航空有限公司以每股0.25 美元发售了每股面值为人民币1 元的外资股股票计100,040,001 股,并改组为中外合资股份有限公司。此次发售共筹集25,000,000 美元,折合人民币207,905,000 元。 1997年6 月,溢价发行了每股面值为人民币1 元的B 股计7,100 万股,每股发行价格为0.47 美元。此次发行共募集资金33,370,000 美元,折合人民币276,690,000 元。

· · ·荣誉出品 徐晶 姚洁 郑瑶 姚燕妮 王治东 吴瑛 宣舒南 姚晓青 陈竹悦

上汽集团公司2020年财务分析研究报告

上汽集团公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、上汽集团公司实现利润分析 (3)(一)、公司利润总额分析 (3)(二)、主营业务的盈利能力 (3)(三)、利润真实性判断 (4)(四)、利润总结分析 (4)二、上汽集团公司成本费用分析 (6)(一)、成本构成情况 (6)(二)、销售费用变化及合理化评判 (7)(三)、管理费用变化及合理化评判 (7)(四)、财务费用的合理化评判 (8)三、上汽集团公司资产结构分析 (9)(一)、资产构成基本情况 (9)(二)、流动资产构成特点 (10)(三)、资产增减变化 (11)(四)、总资产增减变化原因 (12)(五)、资产结构的合理化评判 (12)(六)、资产结构的变动情况 (12)四、上汽集团公司负债及权益结构分析 (14)(一)、负债及权益构成基本情况 (14)(二)、流动负债构成情况 (15)(三)、负债的增减变化 (15)(四)、负债增减变化原因 (16)(五)、权益的增减变化 (17)(六)、权益变化原因 (17)五、上汽集团公司偿债能力分析 (18)(一)、支付能力 (18)(二)、流动比率 (18)(三)、速动比率 (19)(四)、短期偿债能力变化情况 (19)(五)、短期付息能力 (19)(六)、长期付息能力 (20)(七)、负债经营可行性 (20)六、上汽集团公司盈利能力分析 (21)(一)、盈利能力基本情况 (21)(二)、内部资产的盈利能力 (22)(三)、对外投资盈利能力 (22)(四)、内外部盈利能力比较 (22)(五)、净资产收益率变化情况 (22)(六)、净资产收益率变化原因 (23)(七)、资产报酬率变化情况 (23)(八)、资产报酬率变化原因 (23)(九)、成本费用利润率变化情况 (23)(十)、成本费用利润率变化原因 (24)七、上汽集团公司营运能力分析 (25)(一)、存货周转天数 (25)(二)、存货周转变化原因 (25)(三)、应收账款周转天数 (25)(四)、应收账款周转变化原因 (26)(五)、应付账款周转天数 (26)(六)、应付账款周转变化原因 (26)(七)、现金周期 (26)(八)、营业周期 (27)(九)、营业周期结论 (27)(十)、流动资产周转天数 (27)(十一)、流动资产周转天数变化原因 (28)(十二)、总资产周转天数 (28)(十三)、总资产周转天数变化原因 (28)(十四)、固定资产周转天数 (29)(十五)、固定资产周转天数变化原因 (29)八、上汽集团公司发展能力分析 (30)(一)、可动用资金总额 (30)(二)、挖潜发展能力 (31)九、上汽集团公司经营协调分析 (32)(一)、投融资活动的协调情况 (32)(二)、营运资本变化情况 (33)(三)、经营协调性及现金支付能力 (33)(四)、营运资金需求的变化 (33)(五)、现金支付情况 (33)(六)、整体协调情况 (34)十、上汽集团公司经营风险分析 (35)(一)、经营风险 (35)(二)、财务风险 (35)十一、上汽集团公司现金流量分析 (37)(一)、现金流入结构分析 (37)(二)、现金流出结构分析 (38)(三)、现金流动的协调性评价 (39)(四)、现金流动的充足性评价 (40)(五)、现金流动的有效性评价 (40)(六)、自由现金流量分析 (42)十二、上汽集团公司杜邦分析 (43)(一)、资产净利率变化原因分析 (43)(二)、权益乘数变化原因分析 (43)(三)、净资产收益率变化原因分析 (43)声明 (44)前言上汽集团公司2020年营业收入为74,200,000万元,与2019年的84,300,000万元相比大幅下降,下降了11.98%。

05定价引起的融资失败——上汽认股权证行权失败的分析

第四届财务案例分析大赛定价引起的融资失败——上汽认股权证行权失败的分析团队名称:勇往直前团队成员:胡佳慧、张颖、赵一苇周怡婧、王洪站摘要上海汽车认股权证行权的失败,再次给我国的不振的权证融资市场投下阴影。

我国权证发行屡战屡败的原因在哪?我们如何从屡败屡战的权证发行中寻找到其中的秘密?本文从上汽个案延展开,对失败的原因进行分析,一改常见的分析正股角度,试图从权证行权价制定的角度来找到止战的法器。

小组首先从基础价定价、分析定价影响因素及最后定价三个步骤来了解企业定价过程,并从其中找到企业定价过程中的失误原因,对其进行归纳总结,希望能对我国的权证融资市场的振兴有所裨益。

关键字:融资失败;定价角度;失误原因AbstractShanghai Automotive warrants exercise of the failure, once again the weakness of our financial markets cast a shadow on the warrant. Warrants issued in China defeated every reason? How do we keep on fighting from the warrants issued to them to find the secret? This extension started from the SAIC case, analysis of the causes of failure, a changed perspective of the common stock of is trying to develop from the warrant exercise price to find the angle of the instruments used to end the war. First, from the base price of group pricing, analysis of pricing factors and the final pricing of the three steps to understanding the process of enterprise pricing and enterprise pricing from which to find mistakes in the process of fault, makes a summary in the hope of the financing market in China warrants revitalization benefits.Key words:Financing failure; pricing point of view; Reason s of Fa i lure目录Ⅰ.案例介绍 (1)一、案例概述 (1)二、公司介绍 (1)三、研究意义 (2)(一)认股权证定义 (2)(二)研究意义 (2)Ⅱ.案例分析 (3)一、认股权证行权价制定的探究 (3)(一)基础价确定 (3)(二)影响定价的因素分析 (5)(三)行权价的最终确定 (8)二、定价失误的主要因素分析 (8)(一)低估了金融危机波及速度和严重程度 (8)(二)对国际油价上涨的风险估计不足 (9)Ⅲ.启示 (10)一、企业需重视融资风险 (10)二、企业对定价时期的把握 (11)三、企业需完善对系统性风险的预估 (11)附录:参考文献一览表 (12)Ⅰ.案例介绍一、案例概述上汽逾60亿融资泡汤未达行权价认股权证全部注销随着2010年1月7日股市收市,“上汽CWB1”认股权证的行权期结束,共计3925647份上汽认股权证行权,剩余未行权的222874353份“上汽CWB1”认股权证将予以全部注销,原本可以带来60.8亿元融资的认股权证变为一堆废纸。

2018年企业会计准则技术联络小组第一次会议纪要_Final (1)

企业会计准则实施技术联络小组会议(第5期)2018年6月15日 签发:应 唯会议纪要2018年5月24日,根据《企业会计准则实施技术联络小组会议工作方案》,2018年第一次技术联络小组会议在京召开。

会议由财政部会计司副司长应唯主持。

中国工商银行财会部、中国石油天然气集团公司财务部、中远海运集团有限公司财管部、中国人寿保险股份有限公司财务部,以及毕马威华振、立信、安永华明、瑞华、普华永道、德勤华永等会计师事务所共十家单位的相关负责人和技术骨干参加了会议。

会计司相关处室负责同志参加了会议。

会上,各成员单位重点讨论了“关于乘用车企业平均燃料消耗量与新能源汽车积分的会计处理”等8个议题。

现将有关情况纪要如下:一、关于乘用车企业平均燃料消耗量与新能源汽车积分的会计处理(一)乘用车企业负积分的会计处理问题。

【背景或案例】根据《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》(以下简称《积分办法》)的相关规定,年度平均燃料消耗量积分或新能源汽车积分为负数的乘用车企业,是否需要在年底确认预计负债?会议分析,工业和信息化部发布《积分办法》的目的是规范乘用车企业的行为,引导乘用车企业更多的生产或进口新能源车型。

年底的负积分是否应确认负债,取决于乘用车企业是否必然通过购买正积分去抵销负积分。

如果有证据表明企业自己能够产生足够的正积分用以抵销负积分或者决定未来不再生产未达标新车型而无需购买负积分的,则表明不满足预计负债的确认条件,如果企业需要购买正积分用以抵销负积分的,是否会形成预计负债,还需要判断其是否满足预计负债确认的条件。

会议初步意见,由于工信部积分交易平台尚在建设中,对于乘用车企业的负积分,暂按以下原则进行会计处理:如乘用车企业可以通过自产正积分抵销负积分或者决定未来不再生产未达标新车型而无需购买负积分的,此时不应确认相关负债;如乘用车企业的负积分无法通过自产正积分完全抵销而可能需要外购正积分,此时需要根据企业的具体情况,按照预计负债的确认条件,判断是否应当确认预计负债。

中国石油天然气集团公司股权投资项目可行性研究报告编制规定

附件中国石油天然气集团公司股权投资项目可行性研究报告编制规定目次一、新设股权投资项目可行性研究报告编制规定 (1)第一部分总则 (2)第二部分可行性研究报告编制规定 (4)1 可研报告编制概述 (4)1.1可研报告编制背景 (4)1.2可研报告编制依据 (4)1.3其他相关事项说明 (4)2 投资必要性 (4)2.1项目所在地基本情况 (4)2.2项目所需资源条件 (4)2.3目标市场分析 (4)2.4新设合资公司的必要性 (4)3 合资方情况 (5)4 合资方案及公司治理 (6)4.1合资方案 (6)4.2合资公司经营规划 (6)4.3法律、法规及优惠政策 (6)4.4工程建设项目 (6)5 合资方案实施计划 (7)5.1实施计划进度 (7)5.2投资计划 (7)6 财务分析 (7)6.1财务分析依据及有关说明 (7)6.2财务分析有关规定 (7)6.3财务分析步骤 (8)6.4财务分析主要参数 (8)6.5财务分析指标 (9)6.6财务运营指标 (10)6.7利润分配 (12)6.8不确定性分析 (12)7 投资风险及应对措施 (12)7.1影响投资的风险因素 (12)7.2应对风险措施 (13)8 结论及建议 (13)8.1综合评价 (13)8.2研究报告的结论 (13)8.3存在的问题 (13)8.4建议及实施条件 (13)9 附表 (14)10 附件 (15)二、股权收购项目可行性研究报告编制规定 (26)第一部分总则 (27)第二部分可行性研究报告编制规定 (29)1 可研报告编制概述 (29)1.1可研报告编制背景 (29)1.2可研报告编制依据 (29)1.3其他相关事项说明 (29)2 目标公司情况 (29)2.1基本情况 (29)2.2资产现状 (29)2.3经营现状 (29)2.4财务状况 (30)3 收购的必要性 (30)4 股权收购方案 (30)4.1价值评估区间 (30)4.2目标公司价值评估方法 (31)4.3股权收购方案 (33)4.4股权收购方案的法律意见 (33)5 收购后公司的整合与经营 (33)5.1收购后公司的整合 (33)5.2收购后公司的经营 (34)5.3工程建设项目 (34)6 收购方案实施计划 (35)6.1实施计划 (35)6.2投资计划 (35)7 投资估算与经济评价 (35)7.1投资估算 (35)7.2财务分析 (35)7.3不确定性分析 (42)8 投资风险及应对措施 (42)8.1影响投资风险的因素 (42)8.2应对风险措施 (43)9 结论及建议 (43)9.1综合评价 (43)9.2研究报告的结论 (43)9.3存在的问题 (43)9.4建议及实施条件 (43)10 附表 (44)11 附件 (44)三、增资扩股项目可行性研究报告编制规定 (55)第一部分总则 (56)第二部分可行性研究报告编制规定 (58)1 可研报告编制概述 (58)1.1可研报告编制背景 (58)1.2可研报告编制依据 (58)1.3其他相关事项说明 (58)2 增资扩股必要性 (58)2.1合资公司情况 (58)2.2市场调查和预测 (58)2.3增资扩股的必要性 (59)3 增资扩股方案 (59)4 工程概况 (59)4.1新建工程 (59)4.2固定资产收购 (60)5 实施计划 (60)5.1实施计划 (60)5.2投资计划 (60)6 财务分析 (60)6.1财务分析依据 (60)6.2财务分析有关规定 (60)6.3财务分析步骤 (60)6.4财务分析主要参数 (61)6.5财务运营分析指标 (62)6.6行业运营指标 (63)6.7利润分配有关规定 (65)6.8不确定性分析 (65)7 投资风险及应对措施 (65)7.1影响投资的风险因素 (65)7.2应对风险措施 (66)8 结论及建议 (66)8.1综合评价 (66)8.2研究报告的结论 (66)8.3存在的问题 (66)8.4建议及实施条件 (66)9 附表 (67)10 附件 (68)四、附件股权收购项目资产现状编制大纲 (79)第一部分城市燃气工程 (80)1 工程现状 (80)1.1工程概况 (80)1.2工程内容 (80)1.3主要工程量及技术指标 (83)1.4结论 (84)1.5存在问题及建议 (84)第二部分CNG工程 (85)1 工程现状 (85)1.1工程概况 (85)1.2工程内容 (85)1.3主要工程量及技术指标 (89)1.4结论 (89)1.5存在问题及建议 (89)第三部分油库工程 (90)1 工程现状 (90)1.1工程概况 (90)1.2工程内容 (90)1.3主要工程量及技术指标 (93)1.4结论 (94)1.5存在问题及建议 (94)第四部分加油站工程 (95)1 工程现状 (95)1.1工程概况 (95)1.2工程内容 (95)1.3加油站项目概况及技术指标 (96)1.4结论 (97)1.5存在问题及建议 (97)第五部分天然气管道工程 (98)1 工程概况描述: (98)1.1输气线路及工艺站场 (98)1.2自动化控制 (99)1.3通信 (99)1.4供、配电 (99)1.5给排水 (99)1.6消防 (100)1.7热工和暖通 (100)1.8建筑和结构 (101)1.9管道维、抢修点设置 (101)1.10项目用地情况说明 (101)1.11综合能耗分析 (102)1.12管道沿线环境现状 (103)1.13安全 (103)1.14职业卫生 (104)2 主要技术经济指标 (104)3 研究结论 (104)4 存在问题和建议 (105)4.1存在问题 (105)4.2建议 (105)一、新设股权投资项目可行性研究报告编制规定第一部分总则1. 为加强中国石油天然气集团公司(以下简称“集团公司”)股权投资项目前期管理工作,有效防范投资风险,提高股权投资收益,规范新设股权投资项目可行性研究报告编制内容,提高新设股权投资项目可行性研究水平, 依据《中华人民共和国公司法》、《企业会计准则》、《建设项目经济评价方法与参数》(第三版)等相关法律法规和集团公司有关规定,特制定《新设股权投资项目可行性研究报告编制规定》(以下简称“本规定”)。

创业公司的对赌协议合约范文样式

____________________________________________________关于股份有限公司之股份认购及增资协议____________________________________________________由xxxxxxxx有限公司与xxxxxxxx有限公司及××××××等签订20××年月日中国深圳目录第一条定义 (5)第二条投资的前提条件 (7)第三条新发行股份的认购 (7)第四条变更登记手续 (11)第五条股份回购及转让 (12)第六条经营目标 (13)第七条公司治理 (15)第八条上市前的股份转让 (18)第九条新投资者进入的限制 (19)第十条竞业禁止 (19)第十一条知识产权的占有与使用 (20)第十二条清算财产的分配 (20)第十三条债务和或有债务 (20)第十四条关联交易和同业竞争 (21)第十五条首次公开发行股票并上市 (22)第十六条保证和承诺 (22)第十七条通知及送达 (23)第十八条违约及其责任 (25)第十九条协议的变更、解除和终止 (25)第二十条争议解决 (26)第二十一条附则 (26)附件一、标的公司及其主要控股子公司和关联企业的详细情况 (30)附件二、本次增资前标的公司股本结构 (34)附件三、管理人员和核心业务人员名单 (345)附件四、投资完成后义务 (356)附件五、原股东和标的公司的陈述、保证及承诺 (36)附件六、关联交易 (434)附件七、重大债务 (44)附件八、诉讼清单 (44)附件九、知识产权清单 (44)附表一、《保密及竞业禁止协议》 (46)股份认购及增资协议本增资协议书由以下各方于20××年×月×日在中国深圳签订:投资方:甲方:深圳市xxxx创业投资管理有限公司注册地址:广东省深圳市法定代表人:乙方:深圳市xxxx投资有限公司注册地址:广东省深圳市法定代表人:××××丙方:xxxx投资中心(有限合伙)注册地址:执行事务合伙人:原股东:xxx(自然人或法人)住址:身份证号码:xxx(自然人或法人)住址:身份证号码:(以上为标的公司股东名册上记载的其他股东)标的公司:xxxxxxxxxxx股份有限公司注册地址:法定代表人:鉴于:1. xxxxxx 股份有限公司是一家依中华人民共和国法律成立并合法存续的股份有限公司,注册地在中华人民共和国xx市xx区(见法律备忘录),现登记注册资本为人民币xxxx万元,总股本为xxxx万股,标的公司及其主要控股子公司和关联企业的详细情况见本协议附件一;2. 标的公司现有登记股东共计xxx左右,其中xxx(自然人或法人)以净资产出资认购 xxx 万元,占公司注册资本的 xxx%;xxx 以净资产出资认购 xxx 万元,占公司注册资本的xxx%;具体股东名册及其持股比例见本协议附件二,(上述xx 位股东以下合称为“原股东”);3. 标的公司及原股东一致同意标的公司以非公开形式发行新股xxx 万股,上述股份均为普通股,每股面值1元,标的公司新增注册资本人民币xxxx万元。

2021-2022年上市公司2019年执行企业内部控制规范体系情况蓝皮书

上市公司2019年执行企业内部控制规范体系情况蓝皮书2021年2月目录一、前言 (1)二、上市公司执行企业内部控制规范体系总体情况分析 (3)三、纳入强制实施范围上市公司执行企业内部控制规范体系情况分析 (25)四、国有控股上市公司执行内部控制规范体系情况分析 (29)五、ST类上市公司执行内部控制规范体系情况分析 (32)六、行业类上市公司执行企业内部控制规范体系情况分析 (36)七、上市公司执行内部控制规范体系存在的主要问题 (46)八、有关建议 (52)一、前言根据财政部、证监会、审计署、原银监会、原保监会联合印发的《关于印发企业内部控制配套指引的通知》(财会〔2010〕11号)规定,自2012年1月1日起在上海证券交易所、深圳证券交易所主板上市公司实施《企业内部控制基本规范》(财会〔2008〕7号)和《企业内部控制配套指引》(财会〔2010〕11号)(以下简称企业内部控制规范体系);在此基础上,择机在中小板和创业板上市公司施行。

为保证实施效果,财政部、证监会印发《关于2012年主板上市公司分类分批实施企业内部控制规范体系的通知》(财办会〔2012〕30号),决定在主板上市公司分类分批推进实施企业内部控制规范体系。

同时,财政部、证监会、审计署、原银监会、原保监会等五部委及上海、深圳证券交易所也相继对上市公司内部控制的披露提出相关具体要求。

对于沪市和深市主板上市公司,《关于印发企业内部控制配套指引的通知》要求:“执行《企业内部控制基本规范》及企业内部控制配套指引的上市公司和非上市大中型企业,应当对内部控制的有效性进行自我评价,披露年度自我评价报告,同时应当聘请会计师事务所对财务报告内部控制的有效性进行审计并出具审计报告。

”对于深市中小板上市公司,深圳证券交易所2015年2月发布《深圳证券交易所中小企业板上市公司规范运作指引(2015年修订)》,要求中小板公司在披露年度报告的同时,在中国证监会指定网站上披露内部控制自我评价报告和内部控制审计报告或者内部控制鉴证报告(如有)1。

IPO审核问答汇编

IPO审核问答汇编目录一、首发业务若干问题解答(2020年6月修订) (1)问题1、持续经营时限计算 (1)问题2、工会、职工持股会及历史上自然人股东人数较多的核查要求 (1)问题3、锁定期安排 (2)问题4、申报前后引入新股东的相关要求 (2)问题5、对赌协议 (3)问题6、“三类股东”的核查及披露要求 (4)问题7、出资瑕疵 (4)问题8、发行人资产来自于上市公司 (5)问题9、股权质押、冻结或发生诉讼 (6)问题10、实际控制人的认定 (7)问题11、重大违法行为的认定 (8)问题12、境外控制架构 (9)问题13、诉讼或仲裁 (9)问题14、资产完整性 (10)问题15、同业竞争 (11)问题16、关联交易 (12)问题17、董监高、核心技术人员变化 (13)问题18、土地使用权 (13)问题19、环保问题的披露及核查要求 (14)问题20、发行人与关联方共同投资 (15)问题21、社保、公积金缴纳 (16)问题22、公众公司、H股公司或境外分拆、退市公司申请IPO的核查要求 (16)问题23、军工等涉秘业务企业信息披露豁免 (16)问题24、员工持股计划 (18)问题25、期权激励计划 (19)问题26、股份支付 (21)问题27、工程施工(合同资产)余额 (23)问题28、应收款项减值测试 (24)问题29、固定资产等非流动资产减值 (25)问题30、税收优惠 (26)问题31、无形资产认定与客户关系 (27)问题32、委托加工业务 (28)问题33、影视行业收入及成本 (30)问题34、投资性房地产公允价值计量 (31)问题35、同一控制下的企业合并 (32)问题36、业务重组与主营业务重大变化 (34)问题37、经营业绩下滑 (35)问题38、客户集中 (37)问题39、投资收益占比 (38)问题40、持续经营能力 (39)问题41、财务内控 (40)问题42、现金交易 (43)问题43、第三方回款 (44)问题44、审计调整与差错更正 (46)问题45、引用第三方数据 (47)问题46、经销商模式 (47)问题47、劳务外包 (48)问题48、审阅报告 (49)问题49、过会后业绩下滑 (50)问题50、过会后招股说明书修订更新 (51)问题51、分红及转增股本 (52)问题52、整体变更时存在未弥补亏损 (53)问题53、信息系统核查 (54)问题54、资金流水核查 (56)二、上海证券交易所科创板股票发行上市审核问答(2019.3.3) (58)问题1、上市标准 (58)问题2、尚未盈利或最近一期存在累计未弥补亏损 (59)问题3、重大违法行为 (61)问题4、重大不利影响的同业竞争 (61)问题5、境外控制架构(控股股东和受控股股东、实际控制人支配的股东所持发行人股权清晰) (62)问题6、最近2年内董事、高管及核心技术人员的重大不利变化 (62)问题7、研发投入 (63)问题8、上市指标中市值要求 (64)问题9、科创板的定位 (64)问题10、主要依靠核心技术开展生产经营 (65)问题11、员工持股计划 (67)问题12、期权激励计划 (68)问题13、整体变更存在累计未弥补亏损 (69)问题14、研发支出资本化 (70)问题15、政府补助 (71)问题16、信息披露豁免 (72)三、上海证券交易所科创板股票发行上市审核问答(二)(2019.3.24) (74)问题1、工会、职工持股会及历史上自然人股东人数较多 (74)问题2、申报前后新增股东 (75)问题3、出资或改制瑕疵 (76)问题4、发行人资产来自于上市公司 (77)问题5、实际控制人的认定 (77)问题6、没有或难以认定实际控制人情形下的股份锁定 (79)问题7、发行人租赁控股股东、实际控制人房产或商标、专利、主要技术来自于控股股东、实际控制人的授权使用 (80)问题8、发行人与控股股东、实际控制人等关联方共同投资 (80)问题9、“三类股东” (81)问题10、对赌协议 (82)问题11、同一控制下的企业合并 (82)问题12、客户集中 (84)问题13、持续经营能力 (85)问题14、财务内控不规范 (86)问题15、第三方回款 (88)问题16、会计政策、会计估计变更与会计差错更正 (90)四、科创板常见问题的信息披露和核查要求自查表 (91)一、科创板审核问答落实情况 (91)1-1、尚未盈利或最近一期存在累计未弥补亏损【保荐机构、申报会计师】披露要求: (91)1-2、重大违法行为【保荐机构、发行人律师】 (92)1-3、重大不利影响的同业竞争【保荐机构、发行人律师】 (92)境外控制架构(控股股东和受控股股东、实际控制人支配的股东所持发行人股权清晰)【保荐机构、发行人律师】 (93)最近2年内董事、高管及核心技术人员的重大不利变化【保荐机构、发行人律师】 (94)1-6、研发投入【保荐机构、申报会计师】 (94)1-7、主要依靠核心技术开展生产经营【保荐机构】 (95)1-8、员工持股计划【保荐机构、发行人律师】 (95)1-9、期权激励计划【保荐机构、申报会计师】 (96)1-10、整体变更存在累计未弥补亏损【保荐机构、发行人律师】 (96)1-11、研发支出资本化【保荐机构、申报会计师】 (97)1-12、政府补助【保荐机构、申报会计师】 (98)1-13、信息披露豁免【保荐机构、申报会计师、发行人律师】 (98)1-14、工会、职工持股会及历史上自然人股东人数较多【保荐机构、发行人律师】 (98)1-15、申报前后新增股东【保荐机构、发行人律师】 (99)1-16、出资或改制瑕疵【保荐机构、发行人律师】 (100)1-17、发行人资产来自于上市公司【保荐机构、发行人律师】 (101)1-18、实际控制人的认定【保荐机构、发行人律师】 (101)1-19、没有或难以认定实际控制人情形下的股份锁定【保荐机构、发行人律师】 (102)1-20、发行人租赁控股股东、实际控制人房产或商标、专利、主要技术来自于控股股东、实际控制人的授权使用【保荐机构、发行人律师】 (103)1-21、发行人与控股股东、实际控制人等关联方共同投资【保荐机构、发行人律师】 (104)1-22、“三类股东”【保荐机构、发行人律师】 (104)1-23、对赌协议【保荐机构、发行人律师】 (105)1-24、同一控制下的企业合并【保荐机构、申报会计师】 (105)1-25、客户集中【保荐机构】 (106)1-26、持续经营能力【保荐机构、申报会计师】 (107)1-27、财务内控不规范【保荐机构、申报会计师、发行人律师】 (107)1-28、第三方回款【保荐机构、申报会计师】 (108)1-29、会计政策、会计估计变更与会计差错更正【保荐机构、申报会计师】 (109)二、首发业务若干问题解答以及常见审核问题落实情况 (109)2-2、无实际控制人的认定【保荐机构、发行人律师】 (110)2-3、控股股东、实际控制人支配的股权存在质押、冻结或发生诉讼仲裁等不确定性事项【保荐机构、发行人律师】 (110)2-4、发行人报告期内存在应缴未缴社会保险和住房公积金【保荐机构、发行人律师】 (110)2-5、客户【保荐机构、申报会计师】 (111)2-6、供应商【保荐机构、申报会计师】 (111)2-7、引用第三方数据【保荐机构】 (112)2-8、劳务外包【保荐机构、申报会计师、发行人律师】 (112)2-9、发行人使用或租赁使用集体建设用地、划拨地、农用地、耕地、基本农田及其上建造的房产【保荐机构、发行人律师】 (113)2-10、环保问题【保荐机构、发行人律师】 (114)2-11、合作研发【保荐机构、发行人律师】 (114)2-12、重要专利系继受取得或与他人共有【保荐机构、发行人律师】 (115)2-13、经营资质及产品质量瑕疵【保荐机构、发行人律师】 (115)2-14、安全事故【保荐机构、发行人律师】 (116)2-15、生产模式主要采用外协加工【保荐机构】 (116)2-16、同行业可比公司的选取【保荐机构】 (117)2-17、技术先进性的客观依据【保荐机构】 (117)2-19、注销或转让重要关联方(含子公司)【保荐机构、发行人律师】 (118)2-20、收入确认政策【保荐机构、申报会计师】 (119)2-21、报告期收入波动较大【保荐机构、申报会计师】 (119)2-22、境外销售收入金额较大或占比较高【保荐机构、申报会计师】 (120)2-23、经销收入金额较大或占比较高【保荐机构、申报会计师】 (120)2-24、毛利率波动较大或与同行业可比公司存在较大差异【保荐机构、申报会计师】 (121)2-25、期间费用报告期内波动较大或占营业收入的比重与同行业可比公司存在较大差异【保荐机构、申报会计师】 (122)2-26、股份支付【保荐机构、申报会计师】 (122)2-27、应收账款及应收票据【保荐机构、申报会计师】 (123)2-28、存货【保荐机构、申报会计师】 (124)2-29、在建工程余额或发生额较大【保荐机构、申报会计师】 (124)2-30、固定资产闲置或失去使用价值【保荐机构、申报会计师】 (124)2-31、商誉余额较大【保荐机构、申报会计师】 (125)2-32、税收优惠到期或即将到期【保荐机构、申报会计师、发行人律师】 (125)2-33、无形资产认定与客户关系【保荐机构、申报会计师】 (126)2-34、建筑施工类企业存在大量已竣工并实际交付的工程项目余额【保荐机构、申报会计师】 (126)2-35、委托加工业务【保荐机构、申报会计师】 (127)2-36、投资性房地产采用公允价值计量【保荐机构、申报会计师】 (127)2-37、现金交易【保荐机构、申报会计师】 (128)2-38、信息系统核查【保荐机构、申报会计师】 (129)2-39、资金流水核查【保荐机构、申报会计师】 (131)2-40、重大诉讼或仲裁【保荐机构、发行人律师】 (132)2-41、发行人为新三板挂牌/摘牌公司、H 股或境外上市公司,或者涉及境外分拆、退市【保荐机构、发行人律师】 (133)2-42、发行人存在曾经申报IPO但未成功上市的情形【保荐机构】 (134)2-43、重大事项提示【保荐机构】 (134)2-44、红筹企业【保荐机构、发行人律师】 (135)2-45、境内上市公司分拆【保荐机构、申报会计师、发行人律师】 (137)2-46、存在特别表决权股份【保荐机构、发行人律师】 (139)2-47、科创板定位中的例外条款–其他领域【保荐机构】 (140)2-48、科创板定位中的例外条款–科技创新能力突出【保荐机构】 (140)五、深圳证券交易所创业板股票首次公开发行上市审核问答 2020.6.12 (141)问题1、持续经营时限计算 (141)问题2、出资瑕疵 (142)问题3、资产完整性 (142)问题4、持续经营能力 (143)问题5、重大不利影响的同业竞争 (144)问题6、发行人资产来自于上市公司 (144)问题7、客户集中 (145)问题8、最近2年内董事、高管管理人员的重大不利变化 (146)问题9、实际控制人的认定 (147)问题 10、境外控制架构问题(控股股东和受控股股东、实际控制人支配的股东所持发行人股权清晰) (149)问题11、工会、职工持股会及历史上自然人股东人数较多的核查要求 (149)问题12、申报前后引入新股东的相关要求 (150)问题13、对赌协议 (151)问题14、“三类股东” (152)问题15、信息披露豁免 (153)问题16、上市标准 (154)问题17、尚未在境外上市的红筹企业适用上市标准中“营业收入快速增长” 如何把握? (154)问题18、没有或难以认定实际控制人情形下的股份锁定 (155)问题19、整体变更时存在未弥补亏损 (155)问题20、发行人与关联方共同投资 (156)问题21、信息披露豁免 (156)问题22、员工持股计划 (158)问题23、期权激励计划 (159)问题24、审阅报告 (161)问题25、财务内控不规范 (161)问题26、第三方回款 (163)问题27、同一控制下的企业合并 (165)问题28、会计政策、会计估计变更与会计差错更正 (167)问题29、经销商模式 (168)问题30、劳务外包 (169)问题31、研发支出资本化 (170)问题32、尚未盈利或最近一期存在累计未弥补亏损 (171)一、首发业务若干问题解答(2020年6月修订)问题1、持续经营时限计算描述:公司拟申请首发上市,应当如何计算持续经营起算时间等时限?答:有限责任公司按原账面净资产折股整体变更为股份有限公司的,持续经营时间可以从有限责任公司成立之日起计算。

深圳证券交易所股票上市规则(2018年11月修订)

深证上(2018)556号附件4:深圳证券交易所股票上市规则(2018 年 11 月修订)(1988年1月实施 2000年5月第一次修订 2001年6月第二次修订2002年2月第三次修订 2004年12月第四次修订 2006年5月第五次修订 2008年9月第六次修订 2012年7月第七次修订 2014年10月第八次修订 2018年4月第九次修订 2018年6月第十次修订2018年11月第十一次修订)目录第一章总则 (3)第二章信息披露的基本原则及一般规定 (3)第三章董事、监事和高级管理人员 (7)第一节董事、监事和高级管理人员任职要求 (7)第二节董事会秘书任职要求 (10)第四章保荐人 (13)第五章股票和可转换公司债券上市 (16)第一节首次公开发行的股票上市 (16)第二节上市公司新股和可转换公司债券的发行与上市 (18)第三节有限售条件的股份上市流通 (21)第六章定期报告 (23)第七章临时报告的一般规定 (26)第八章董事会、监事会和股东大会决议 (28)第一节董事会和监事会决议 (28)第二节股东大会决议 (29)第九章应披露的交易 (31)第十章关联交易 (36)—1—第一节关联交易及关联人 (36)第二节关联交易的程序与披露 (38)第十一章其他重大事件 (42)第一节重大诉讼和仲裁 (42)第二节变更募集资金投资项目 (43)第三节业绩预告、业绩快报和盈利预测 (44)第四节利润分配和资本公积金转增股本 (46)第五节股票交易异常波动和澄清 (47)第六节回购股份 (48)第七节可转换公司债券涉及的重大事项 (50)第八节收购及相关股份权益变动 (52)第九节股权激励 (53)第十节破产 (54)第十一节其他 (58)第十二章停牌和复牌 (61)第十三章风险警示 (64)第一节一般规定 (64)第二节退市风险警示 (65)第三节其他风险警示 (71)第十四章暂停、恢复、终止和重新上市 (74)第一节暂停上市 (74)第二节恢复上市 (77)第三节主动终止上市 (85)第四节强制终止上市 (89)第五节重新上市 (99)第十五章申请复核 (101)第十六章境内外上市事务 (102)第十七章监管措施和违规处分 (102)第十八章释义 (104)第十九章附则 (108)附件一、董事声明及承诺书 (108)附件二、监事声明及承诺书 (108)附件三、高级管理人员声明及承诺书 (108)—2—第一章总则1.1为了规范股票、存托凭证、可转换为股票的公司债券(以下简称“可转换公司债券”)及其他衍生品种(以下统称“股票及其衍生品种”)上市行为,以及发行人、上市公司及相关信息披露义务人的信息披露行为,维护证券市场秩序,保护投资者的合法权益,根据《中华人民共和国公司法》(以下简称《公司法》)、《中华人民共和国证券法》(以下简称《证券法》)等法律、行政法规、部门规章、规范性文件及《深圳证券交易所章程》,制定本规则。

固定资产贷款(项目融资)调查报告模板

关于XX有限公司XX省XX州XXXX项目人民币XXXXX万元固定资产贷款的调查评估报告目录一、客户基本情况........................... 错误!未定义书签。

(一)基本情况 ..........................错误!未定义书签。

(二)公司概况 (4)(三)股东结构及出资情况 (5)(四)公司治理情况 (6)(五)管理层情况 (7)(六)集团性客户情况 (8)(七)主体资格及项目合法性评价 (8)(八)财务状况分析 (9)二、项目情况 (13)(一)项目建设必要性分析 (13)(二)项目建设条件评价 (14)(三)项目工程技术评价 (17)(四)项目建设合法性评价 (18)(五)项目建设方式 (18)(六)项目建设进度 (19)三、项目市场分析 (19)(一)行业发展现状 (19)(二)行业政策及发展前景分析 (19)(三)项目优势分析 (20)四、项目投融资评价 (211)(一)项目总投资估算 (211)(二)资金筹措分析 (22)(三)项目财务评价 (23)五、固定资产贷款及项目准入分析 (25)(一)固定资产贷款准入分析 (25)(二)项目准入分析 (27)六、贷款效益及风险分析 (28)(一)贷款综合效益分析 (28)(二)项目风险分析 (28)七、融资情况分析 (29)(一)融资情况 (30)(二)信用情况 ..........................错误!未定义书签。

(三)银企合作情况 (30)八、其他事项说明 (30)(一)担保圈分析 (30)(二)隐性集团客户 (31)(三)绿色信贷调查分析 (31)(四)反洗钱风险调查分析 (31)(五)资金监管管理情况分析 (31)九、贷后监管及风险管控分析 (32)十、贷款综合分析 (32)(一)审批依据 (32)(二)信用等级评定及分类 (33)(三)贷款额度 (33)(四)用信方式分析 (33)(五)贷款用途分析 (35)(六)贷款条件 (35)(七)信用发放条件 (35)(八)贷后管理要求 (36)十一、整体贷款方案 (36)(一)信用发放条件 (36)(二)贷后管理要求 (36)XXX有限公司(以下简称:“XXX”、“借款人”或“企业”)为我行新增客户,是XXXX(以下简称“XXXX”)间接控股的子公司,承建XX 省XXXXX项目(以下简称“本项目”或“本工程”),特向我行申请固定资产贷款XXXXX万元,用于该项目的建设。

企业并购案例分析

毕业论文目录摘要 (1)关键词 (1)前言 (1)1.企业并购概述 (2)1.1企业并购的定义 (3)1.2企业并购的类型 (3)1.3企业并购的目的和功能 (4)2.并购案例的介绍 (4)2.1案例背景 (4)2.2并购各方概况 (5)2.2.1上海汽车工业总公司 (5)2.2.2南京汽车集团有限公司 (6)3.并购动因分析 (7)4.并购过程及结果 (9)5.并购对双方的影响 (10)5.1并购对上汽的影响 (11)5.2并购对南汽的影响 (11)6.并购的启示与思考 (12)6.1发挥“双品牌”优势 (12)6.2资源的整合 (12)6.3政府的支持作用 (13)6.3并购模式的创新 (13)结束语 (14)致谢..................................................................(14)参考文献 (14)企业并购案例分析Analysis on Merger Case of Enterprises学生:金煜指导老师:刘进梅三峡大学科技学院摘要:随着中国经济的快速发展,并购事件将层出不穷。

当这些企业在经济市场上进行并购时,很多问题就随之而来了。

从并购的历史数据来看,成功的企业并购并未如人们所期望的那么多,有的企业甚至因不成功的并购而陷入了困境。

并购充满风险,这一点已经为人们所认识。

并购研究既是目前并购实践提出的必然要求,也是丰富和完善现有并购理论的客观需求。

为了企业的发展前途,企业并购应该引起人们的相当注意。

本文就此问题选取一个典型案例进行剖析,旨在给企业并购与整合以有益的启示。

Abstract:with the development of China's economic,the events about merger will be more and more.There are many problems when merger in the market of economy . From the historical data, the success of merger was not expect as much, even more some of them fell into difficult because of unsuccessful merger.Merger which is full of risk has been realized.Mergers research is not only the inevitable requirement of present merger practice,but also the objective requirement of enriching and improving the existing theory. For the future of the development,the merger should be cause people's considerable attention.This paper select a case about the issue,in order to give merger and combine some useful inspire.关键词:企业并购整合启示与思考Key words:Enterprise Merger Combine Inspire and think前言全球经济的发展刺激并购市场不断扩大,通过并购整合与行业重组,企业可以占有更多的市场资源,从而创造更大的市场价值。

上汽集团:公司章程(2020年修订)

第一章 总则

第一条 为维护公司、股东和债权人的合法权益,规范公司的组 织和行为,根据《中华人民共和国公司法》(以下简称《公司法》)、 《中华人民共和国证券法》(以下简称《证券法》)、《中国共产党章 程》和其他有关规定,制订本章程。

第二条 上海汽车集团股份有限公司系依照公司法和其他有关 规定成立的股份有限公司(以下简称"公司")。

本章程所称其他高级管理人员是指公司的副总裁、财务总监、总 工程师和董事会秘书。

第十一条 公司根据《中国共产党章程》,设立中国共产党的组 织,党委发挥领导作用,把方向、管大局、保落实,依照规定讨论和 决定企业重大事项,围绕企业生产经营开展工作;公司建立党的工作 机构,配备足够数量的党务工作人员,保障党组织的工作经费。

公司经上海市人民政府〔沪府(1997)41 号文〕批准,由上海 汽车工业(集团)总公司在上海汽车有限公司资产重组的基础上采用 社会募集方式独家发起设立的股份有限公司。2007 年 9 月 28 日,经 上海市工商行政管理局核准,公司名称由上海汽车股份有限公司变更 为上海汽车集团股份有限公司。2015 年 11 月 24 日,经上海市工商 行政管理局核准,公司营业执照号码变更为统一社会信用代码: 91310000132260250X。

第十二条 公司研究决定改制以及经营方面的重大问题、制定重 要的规章制度时,应当听取公司工会的意见,并通过职工代表大会或 者其他形式听取职工的意见和建议。

第十三条 公司应将自身发展与社会协调发展相结合,积极承担 社会责任,并定期报告对国家和社会,以及利益相关方承担社会责任 的情况。

第二章 经营宗旨和范围

第三章 Байду номын сангаас份

第一节 股份发行 第十六条 公司的股份采取股票的形式。 第十七条 公司股份的发行,实行公开、公平、公正的原则,同种 类的每一股份应当具有同等权利。 同次发行的同种类股票,每股的发行条件和价格应当相同;任何 单位或者个人所认购的股份,每股应当支付相同价额。 第十八条 公司发行的股票,每股面值人民币 1 元。 第十九条 公司发行的股份,在中国证券登记结算有限责任公司 上海分公司集中存管。 第二十条 公司发起人为上海汽车工业(集团)总公司。1997 年 11 月 24 日,发起人在上海汽车有限公司资产重组的基础上采用社 会募集方式设立本公司。 第二十一条 公司股份总数为 11,683,461,365 股。 第二十二条 公司或公司的子公司(包括公司的附属企业)不以

亿威航电:关于公司股票暂停转让的公告

证券代码:871625证券简称:亿威航电主办券商:长江证券上海亿威航空电子股份有限公司关于公司股票暂停转让的公告本公司及董事会全体成员保证公告内容的真实、准确和完整,没有虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带法律责任。

上海亿威航空电子股份有限公司(以下简称“公司”)拟申请在全国中小企业股份转让系统终止挂牌。

公司于2019年10月15日召开第一届董事会第十四次会议,审议通过《关于申请公司股票在全国中小企业股份转让系统终止挂牌的议案》、《关于提请股东大会授权董事会全权办理公司股票在全国中小企业股份转让系统终止挂牌相关事宜的议案》、《关于申请公司股票终止挂牌对异议股东权益保护措施的议案》和《关于提请召开公司2019年第二次临时股东大会的议案》,并于2019年10月15日在全国中小企业股份转让系统公司信息披露专栏披露了《上海亿威航空电子股份有限公司第一届董事会第十四次会议决议公告》(公告编号:2019-020)、《上海亿威航空电子股份有限公司关于拟申请公司股票在全国中小企业股份转让系统终止挂牌的公告》(公告编号:2019-019)、《上海亿威航空电子股份有限公司关于申请公司股票终止挂牌对异议股东权益保护措施的公告》(公告编号:2019-018)、《上海亿威航空电子股份有限公司关于召开2019年第二次临时股东大会通知公告》(公告编号:2019-021)。

公司拟于2019年10月30日召开2019年第二次临时股东大会审议上述相关议案,本次股东大会的股权登记日为2019年10月24日。

为维护广大投资者的利益,保证信息披露公平,避免造成公司股价异常波动,经公司向全国中小企业股份转让系统有限责任公司申请,公司股票将自2019年10月25日开市起暂停转让,最晚恢复转让日期为2020年1月24日。

在公司股票暂停转让期间,公司将按照相关法律法规、业务指引等规定,根据相关事项进展情况及时履行信息披露义务。

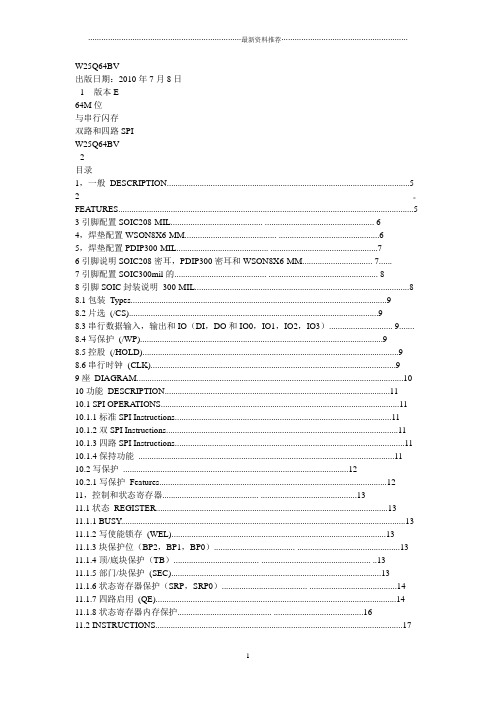

W25Q64中文资料精编版

W25Q64BV出版日期:2010年7月8日- 1 - 版本E64M位与串行闪存双路和四路SPIW25Q64BV- 2 -目录1,一般DESCRIPTION (5)2。

FEATURES (5)3引脚配置SOIC208-MIL.......................................... .. (6)4,焊垫配置WSON8X6-MM.......................................... . (6)5,焊垫配置PDIP300-MIL.......................................... . (7)6引脚说明SOIC208密耳,PDIP300密耳和WSON8X6-MM................................ 7......7引脚配置SOIC300mil的.......................................... .. (8)8引脚SOIC封装说明300-MIL (8)8.1包装Types (9)8.2片选(/CS) (9)8.3串行数据输入,输出和IO(DI,DO和IO0,IO1,IO2,IO3)............................. 9.......8.4写保护(/WP) (9)8.5控股(/HOLD) (9)8.6串行时钟(CLK) (9)9座DIAGRAM (10)10功能DESCRIPTION (11)10.1 SPI OPERATIONS (11)10.1.1标准SPI Instructions (11)10.1.2双SPI Instructions (11)10.1.3四路SPI Instructions (11)10.1.4保持功能 (11)10.2写保护 (12)10.2.1写保护Features (12)11,控制和状态寄存器............................................ .. (13)11.1状态REGISTER (13)11.1.1 BUSY (13)11.1.2写使能锁存(WEL) (13)11.1.3块保护位(BP2,BP1,BP0)..................................... .. (13)11.1.4顶/底块保护(TB)....................................... .................................................. ..1311.1.5部门/块保护(SEC) (13)11.1.6状态寄存器保护(SRP,SRP0)....................................... . (14)11.1.7四路启用(QE) (14)11.1.8状态寄存器内存保护........................................... .. (16)11.2 INSTRUCTIONS (17)11.2.1制造商和设备标识........................................... .. (17)11.2.2指令集表1 (18)W25Q64BV11.2.3指令表2(阅读说明书)....................................... (19)出版日期:2010年7月8日- 3 - 修订版E11.2.4写使能(06h) (20)11.2.5写禁止(04h) (20)11.2.6读状态寄存器1(05H)和读状态寄存器2(35H).............................. (21)11.2.7写状态寄存器(01H)......................................... .................................................. .. (22)11.2.8读取数据(03h) (23)11.2.9快速阅读(0Bh) (24)11.2.10快速读双输出(3BH)........................................ .................................................. 0.25 11.2.11快速读四路输出(6BH)........................................ .. (26)11.2.12快速读双I / O (BBh) (27)11.2.13快速读取四I/ O (EBh) (29)11.2.14八进制字读取四I/ O(E3H)..................................... (31)11.2.15页编程(02h) (33)11.2.16四路输入页编程(32H)........................................ . (34)11.2.17扇区擦除(20H) (35)11.2.1832KB的块擦除(52H) (36)11.2.1964KB的块擦除(D8h) (37)20年2月11日芯片擦除(C7H/ 60h) (38)21年2月11日擦除挂起(75h) (39)22年2月11日擦除恢复(7Ah) (40)23年11月2日掉电(B9h) (41)24年2月11日高性能模式(A3H)......................................... (42)25年2月11日发布掉电或高性能模式/设备ID(ABH) (42)26年2月11日读制造商/设备ID(90H)....................................... . (44)27年2月11日阅读唯一的ID号(4BH)........................................ . (45)28年2月11日读JEDEC的ID (9Fh) (46)29年2月11日连续读取模式复位(FFH或FFFFH)...................................... .. (47)12,电气特性.............................................. (48)12.1绝对最大Ratings (48)12.2操作范围 (48)12.3上电时序和写抑制阈值......................................... (49)12.4直流电气Characteristics (50)12.5 AC测量条件.............................................. .. (51)12.6 AC电气Characteristics (52)12.7 AC电气特性(续)......................................... . (53)12.8串行输出Timing (54)12.9输入Timing (54)12.10持有Timing (54)13包装SPECIFICATION (55)W25Q64BV13.18引脚SOIC208密耳(包装代号SS)..................................... .. (55)- 4 -13.28引脚PDIP300密耳(封装代码DA)..................................... (56)13.38触点WSON8x6毫米(封装代码ZE)....................................... (57)13.416引脚SOIC300密耳(封装代码SF)..................................... . (58)14订货INFORMA TION (59)14.1有效的部件号和顶端标记.......................................... (60)15版本HISTORY (61)W25Q64BV出版日期:2010年7月8日- 5 - 修订版E1概述该W25Q64BV(64M位)串行Flash存储器提供了有限的系统存储解决方案空间,引脚和电源。

财务管理05级学生作品014海南航空筹资方式与资本结构分析2

ك短期借款

2006年海航短期借款,占总资产比重为16.68%,同比增长22.75%, 为运力增长所需流动资金增加,导致借款增长

1. 银行借款中有抵押借款280,000千元,保证借款2,007,964千元, 2. 非银行金融机构的借款中包括与海南美洲公司的借款4,778千元

共计

11,261,916 13,322,274元;

银行金融机构借款

信用借款 3,967 3,967元

共计

3,967 3,967 元

合计

11,265,883 13,326,241元

截止2006年12月31日,公司获得金融机构贷款等授信1,527,690000元

财务管理05级学生作品014海南航空 筹资方式与资本结构分析2

折合人民币207,905,000 元.

•

1996 年 11 月取得了新的企业法人营业执照,注注册资金为人民币400,160,001 元.

•

1997 年4 月18 日,经国务院证券委员会证委[1997]24 号文批准,本公司于1997

年6 月溢价发行每股面值为人民币一元的B 股7,100 万股,每股发行价格为0.47 美

-普通保险产品-005L-CT001沪

流通B股 流通A股 流通B股

流通A股

流通A股

10804.32 1328.67 264.60

178.17

166.45

3.06 0.38 0.07

0.05

0.05

06、HSBC RRIVATE BANK (SUIS SE)SA GENEVA

07、中国银行 -嘉实沪深300指数证券投资基金

上海证券交易所股票上市规则(2020年12月修订)

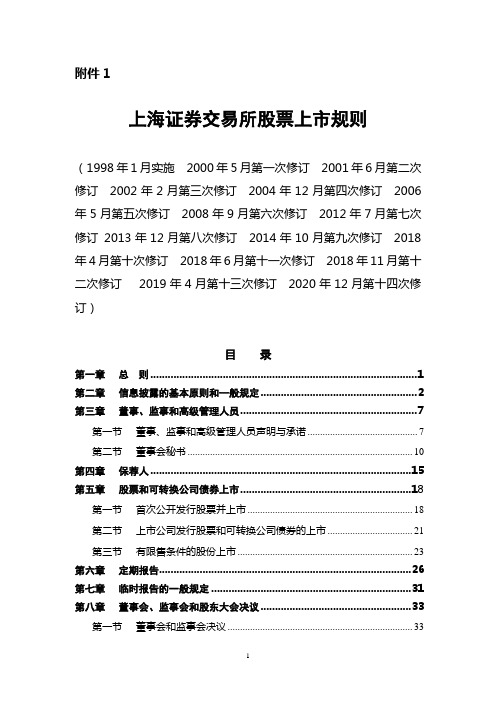

附件1上海证券交易所股票上市规则(1998年1月实施2000年5月第一次修订2001年6月第二次修订2002年2月第三次修订2004年12月第四次修订2006年5月第五次修订2008年9月第六次修订2012年7月第七次修订2013年12月第八次修订2014年10月第九次修订2018年4月第十次修订2018年6月第十一次修订2018年11月第十二次修订2019年4月第十三次修订2020年12月第十四次修订)目录第一章总则 (1)第二章信息披露的基本原则和一般规定 (2)第三章董事、监事和高级管理人员 (7)第一节董事、监事和高级管理人员声明与承诺 (7)第二节董事会秘书 (10)第四章保荐人 (15)第五章股票和可转换公司债券上市 (18)第一节首次公开发行股票并上市 (18)第二节上市公司发行股票和可转换公司债券的上市 (21)第三节有限售条件的股份上市 (23)第六章定期报告 (26)第七章临时报告的一般规定 (31)第八章董事会、监事会和股东大会决议 (33)第一节董事会和监事会决议 (33)第九章应当披露的交易 (37)第十章关联交易 (44)第一节关联交易和关联人 (44)第二节关联交易的审议程序和披露 (46)第十一章其他重大事项 (53)第一节重大诉讼和仲裁 (53)第二节变更募集资金投资项目 (54)第三节业绩预告、业绩快报和盈利预测 (55)第四节利润分配和资本公积金转增股本 (58)第五节股票交易异常波动和传闻澄清 (59)第六节回购股份 (60)第七节吸收合并 (63)第八节可转换公司债券涉及的重大事项 (64)第九节权益变动和收购 (67)第十节股权激励 (69)第十一节破产 (71)第十二节其他 (75)第十二章停牌和复牌 (79)第十三章退市与风险警示 (84)第一节一般规定 (84)第二节交易类强制退市 (86)第三节财务类强制退市 (90)第四节规范类强制退市 (98)第五节重大违法类强制退市 (107)第六节退市整理期 (111)第七节主动退市 (115)第八节重新上市 (119)第十四章申请复核 (127)第十五章境内外上市事务的协调 (128)第十六章日常监管和违反本规则的处理 (129)第十七章释义 (131)第十八章附则 (134)董事声明及承诺书 (136)监事声明及承诺书 (143)高级管理人员声明及承诺书 (150)第一章总则1.1为规范股票、存托凭证、可转换为股票的公司债券(以下简称可转换公司债券)和其他衍生品种(以下统称股票及其衍生品种)的上市行为,以及上市公司和相关信息披露义务人的信息披露行为,维护证券市场秩序,保护投资者的合法权益,根据《中华人民共和国公司法》(以下简称《公司法》)、《中华人民共和国证券法》(以下简称《证券法》)和《证券交易所管理办法》等相关法律、行政法规、部门规章以及《上海证券交易所章程》,制定本规则。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

证券代码:600104 证券简称:上汽集团公告编号:临2020-022

债券代码:155709 债券简称:19上汽01

债券代码:155847 债券简称:19上汽02

上海汽车集团股份有限公司

2019年年度股东大会决议公告

重要内容提示:

本次会议是否有否决议案:无

一、会议召开和出席情况

(一)股东大会召开的时间:2020年6月11日

(二)股东大会召开的地点:上海汽车集团股份有限公司培训中心(上

海市虹口区同嘉路79号)3号楼3楼报告厅

(三)出席会议的普通股股东和恢复表决权的优先股股东及其持有股

份情况:

(四)表决方式是否符合《公司法》及《公司章程》的规定,大会主持

情况等。

本次会议符合《公司法》及《公司章程》的规定,大会由公司董事会依法召集,陈虹董事长主持。

(五)公司董事、监事和董事会秘书的出席情况

1、公司在任董事7人,出席6人,1位董事因公务未能出席本次会议

并向公司请假;

2、公司在任监事4人,出席4人;

3、公司董事会秘书出席本次会议,公司高级管理人员列席本次会议。

二、议案审议情况

(一)非累积投票议案

1、议案名称:2019年度董事会工作报告

审议结果:通过

表决情况:

2、议案名称:2019年度监事会工作报告

审议结果:通过

表决情况:

3、议案名称:2019年度独立董事述职报告

审议结果:通过

表决情况:

4、议案名称:2019年度利润分配预案

审议结果:通过

表决情况:

5、议案名称:2019年度财务决算报告

审议结果:通过

表决情况:

6、议案名称:2019年年度报告及摘要

审议结果:通过

表决情况:

7、议案名称:关于签订日常关联交易框架协议并预计2020年度日常

关联交易金额的议案

审议结果:通过

表决情况:

8、议案名称:关于为上汽通用汽车金融有限责任公司提供担保的议案

审议结果:通过

表决情况:

9、议案名称:关于环球车享汽车租赁有限公司为其控股子公司提供担

保的议案

审议结果:通过

表决情况:

10、议案名称:关于华域汽车系统股份有限公司为华域科尔本施密特

铝技术有限公司提供担保的议案

审议结果:通过

表决情况:

11、议案名称:关于华域汽车系统股份有限公司下属子公司为其控股

子公司提供担保的议案

审议结果:通过

表决情况:

12、议案名称:关于续聘德勤华永会计师事务所(特殊普通合伙)担

任公司财务审计机构的议案

审议结果:通过

表决情况:

13、议案名称:关于续聘德勤华永会计师事务所(特殊普通合伙)担

任公司内控审计机构的议案

审议结果:通过

表决情况:

14、议案名称:关于公司董事参与激励基金计划的议案

审议结果:通过

表决情况:

15、议案名称:关于修订《公司章程》的议案

审议结果:通过

表决情况:

(二)涉及重大事项,5%以下股东的表决情况

(三)关于议案表决的有关情况说明

1、公司关于修订《公司章程》的议案为特别决议议案,该项议案获得有效表决权股份总数的2/3以上通过。

2、涉及关联股东回避表决的议案:议案7;回避表决的关联股东名称:上海汽车工业(集团)总公司。

三、律师见证情况

1、本次股东大会见证的律师事务所:中豪律师集团(上海)事务所律师:赵晨、曹一川

2、律师见证结论意见:

公司2019年年度股东大会的召集和召开程序、出席会议人员资格及表决程序等事宜,符合相关法律、法规、规范性文件及《公司章程》规定。

会议所通过的决议合法有效。

四、备查文件目录

1、上海汽车集团股份有限公司 2019年年度股东大会决议;

2、中豪律师集团(上海)事务所关于上海汽车集团股份有限公司2019

年年度股东大会的法律意见书。

上海汽车集团股份有限公司

2020年6月12日。