华夏成长基金2010年第四季度报告(修正版)

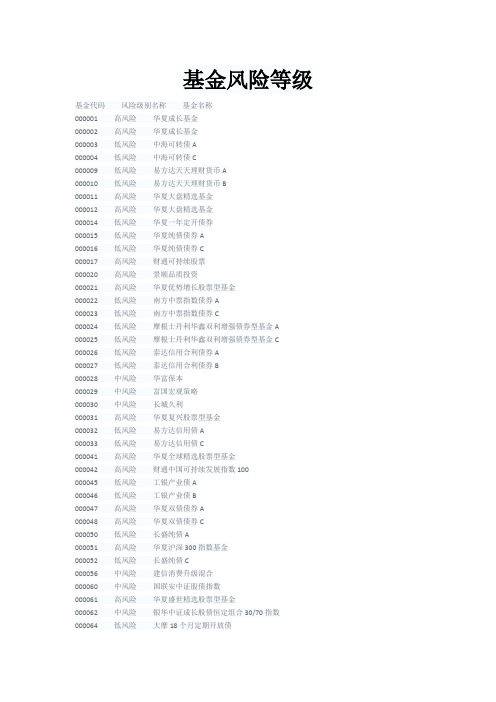

基金风险等级分类

基金风险等级基金代码风险级别名称基金名称000001 高风险华夏成长基金000002 高风险华夏成长基金000003 低风险中海可转债A000004 低风险中海可转债C000009 低风险易方达天天理财货币A000010 低风险易方达天天理财货币B000011 高风险华夏大盘精选基金000012 高风险华夏大盘精选基金000014 低风险华夏一年定开债券000015 低风险华夏纯债债券A000016 低风险华夏纯债债券C000017 高风险财通可持续股票000020 高风险景顺品质投资000021 高风险华夏优势增长股票型基金000022 低风险南方中票指数债券A000023 低风险南方中票指数债券C000024 低风险摩根士丹利华鑫双利增强债券型基金A000025 低风险摩根士丹利华鑫双利增强债券型基金C000026 低风险泰达信用合利债券A000027 低风险泰达信用合利债券B000028 中风险华富保本000029 中风险富国宏观策略000030 中风险长城久利000031 高风险华夏复兴股票型基金000032 低风险易方达信用债A000033 低风险易方达信用债C000041 高风险华夏全球精选股票型基金000042 高风险财通中国可持续发展指数100000045 低风险工银产业债A000046 低风险工银产业债B000047 高风险华夏双债债券A000048 高风险华夏双债债券C000050 低风险长盛纯债A000051 高风险华夏沪深300指数基金000052 低风险长盛纯债C000056 中风险建信消费升级混合000060 中风险国联安中证股债指数000061 高风险华夏盛世精选股票型基金000062 中风险银华中证成长股债恒定组合30/70指数000064 低风险大摩18个月定期开放债000065 中风险国海富兰克林焦点驱动灵活配置混合000067 低风险民生转债优选A000068 低风险民生转债优选C000069 低风险国投瑞银中高等级债A000070 低风险国投瑞银中高等级债C000071 高风险华夏恒生交易型开放式指数基金000073 中风险上投摩根成长动力000074 低风险工银瑞信信用纯债一年定开A 000077 低风险工银瑞信信用纯债一年定开C 000078 低风险工银瑞信纯债2年定期开发A 000079 低风险工银瑞信纯债2年定期开发C 000080 低风险天治可转债A级000081 低风险天治可转债C级000083 高风险添富消费行业000086 低风险南方稳利1年定期开放000089 低风险民生加银理财月度A000090 低风险民生加银理财月度B000103 中风险国泰境外高收益债000105 低风险建信安心回报债券A000106 低风险建信安心回报债券C000107 低风险富国信用增强债A(前)000108 低风险富国信用增强债A(后)000109 低风险富国信用增强债券C000110 中风险金鹰元安保本混合000117 高风险广发轮动配置股票000118 低风险广发聚鑫债券A类000119 低风险广发聚鑫债券C类000122 低风险添富实业债A000123 低风险添富实业债C000124 高风险华宝兴业服务股票000125 中风险天颐年丰000127 高风险农银行业领先股票000128 低风险大成景安短融债券基金A000129 低风险大成景安短融债券基金B000130 低风险大成景兴信用债A000131 低风险大成景兴信用债C000136 中风险民生加银策略精选000137 低风险民生加银岁岁增利A000138 低风险民生加银岁岁增利C000142 中风险融通通泰保本000152 低风险大成景旭债券A000153 低风险大成景旭债券C000166 高风险中海安鑫保本混合基金000169 低风险泰达高票息债券A000170 低风险泰达高票息债券B000173 高风险汇添富美丽30股票000174 低风险汇添富高息债A000175 低风险汇添富高息债C000181 低风险景顺四季金利A000182 低风险景顺四季金利C000193 高风险国泰美国房地产QDII000195 高风险工银保本3号混合A000196 高风险工银保本3号混合B000209 高风险信诚新兴产业000242 中风险景顺策略精选000244 低风险天弘稳利定期开放A000245 低风险天弘稳利定期开放B001001 低风险华夏债券投资基金001002 低风险华夏债券投资基金001003 低风险华夏债券投资基金001011 低风险华夏希望债券型基金001013 低风险华夏希望债券型基金001021 低风险华夏亚债中国指数001023 低风险华夏亚债中国指数001031 低风险华夏安康信用优选债券基金A 001033 低风险华夏安康信用优选债券基金C 001057 低风险华夏理财30天债券A001058 低风险华夏理财30天债券B001061 中风险华夏海外收益债券基金A 001063 中风险华夏海外收益债券基金C 001077 低风险华夏理财21天债券基金A 001078 低风险华夏理财21天债券基金B 002001 中风险华夏回报基金002002 中风险华夏回报基金002011 中风险华夏红利混合型基金002012 中风险华夏红利混合型基金002021 中风险华夏回报二号基金002031 中风险华夏策略精选灵活配置混合型基金003003 低风险华夏现金增利基金020001 高风险国泰金鹰增长基金020002 低风险国泰金龙债券基金020003 中风险国泰金龙行业精选基金020005 高风险国泰金马稳健回报基金020006 中风险国泰金象保本增值混合基金020007 低风险国泰货币市场基金020008 中风险国泰金鹿保本增值混合基金020009 高风险国泰金鹏蓝筹价值混合型基金020010 高风险国泰金牛创新成长股票型基金020011 高风险国泰沪深300指数基金020012 低风险国泰金龙债券基金020015 高风险国泰区位优势股票型基金020018 中风险国泰金鹿保本增值混合基金(二期)020019 低风险国泰双利债券基金020020 低风险国泰双利债券基金020021 高风险国泰上证180金融ETF联接020022 中风险国泰保本混合020023 高风险国泰事件驱动股票020025 高风险国泰中小板300成长ETF联接020026 高风险国泰成长020027 低风险国泰信用债券A020028 低风险国泰信用债券B020029 低风险国泰6个月短期理财债券基金A 020030 低风险国泰6个月短期理财债券基金B 020031 低风险国泰现金管理货币基金A020032 低风险国泰现金管理货币基金B020033 低风险国泰民安增利债券基金A020034 低风险国泰民安增利债券基金C020035 低风险国泰上证5年期国债ETF联接A 020036 低风险国泰上证5年期国债ETF联接C 040001 高风险华安创新基金040002 高风险华安MSCI中国A股指数增强型基金040003 低风险华安现金富利投资基金040004 中风险华安宝利配置基金040005 高风险华安宏利股票型基金040007 高风险华安中小盘成长股票型基金040008 高风险华安策略优选股票型基金040009 低风险华安稳定收益债券型基金040010 低风险华安稳定收益债券型基金040011 高风险华安核心优选股票型基金040012 低风险华安强化收益债券型基金040013 低风险华安强化收益债券型基金040015 中风险华安动态灵活配置混合型基金040016 高风险华安行业轮动股票型基金040018 高风险华安香港精选股票型基金040019 低风险华安稳固收益债券型基金040020 高风险华安升级主题股票040021 高风险华安大中华升级股票040022 低风险华安可转债债券A040023 低风险华安可转债债券B040025 高风险华安科技动力股票040026 低风险华安信用四季红债券040027 低风险华安月月鑫短期理财基金040028 低风险华安月月鑫债券A040029 低风险华安月月鑫债券B040030 低风险华安季季鑫短期理财债券040031 低风险华安季季鑫短债B040035 高风险华安逆向侧策略股票040036 低风险华安安心收益债券(A类)040037 低风险华安安心收益债券B040042 低风险华安7日鑫A040043 低风险华安7日鑫B040190 高风险华安上证龙头企业ETF联接基金041003 低风险华安现金富利投资基金050001 中风险博时价值增长基金050002 高风险博时裕富沪深300指数基金050003 低风险博时现金收益基金050004 高风险博时精选股票基金050006 低风险博时稳定价值债券投资基金050007 中风险博时平衡配置混合型基金050008 高风险博时第三产业成长股票基金050009 高风险博时新兴成长股票型基金050010 高风险博时特许价值股票型基金050011 低风险博时信用债券投资基金050012 中风险博时策略灵活配置混合型基金050013 高风险博时上证超级大盘交易型开放式指数基金联接基金050014 高风险博时创业成长股票型基金050015 高风险博时大中华亚太精选股票基金050016 低风险博时宏观回报债券型基金050018 高风险博时行业轮动股票型基金050019 低风险博时转债增强债券型基金050020 高风险博时抗通胀增强回报(QDII-FOF)050021 高风险博时深圳基本面200ETF联接050022 中风险博时回报灵活配置混合型基金050023 低风险博时天颐债券050024 高风险博时上证自然资源联接050025 高风险博时标普500指数(QDII)050026 高风险博时医疗行业050027 低风险博时信用债纯债债券050028 低风险博时安心收益债券A050029 低风险博时理财30天A050106 低风险博时稳定价值债券投资基金050111 低风险博时信用债券投资基金050116 低风险博时宏观回报债券型基金050119 中风险博时转债增强债券型基金050123 低风险博时天颐债券050128 低风险博时安心收益债券C050129 低风险博时理财30天B050201 中风险博时价值增长贰号基金051001 中风险博时价值增长基金051010 高风险博时特许价值股票型基金051011 低风险博时信用债券投资基金051014 高风险博时创业成长股票型基金051016 低风险博时宏观回报债券型基金051106 低风险博时稳定价值债券投资基金051201 中风险博时价值增长贰号基金070001 中风险嘉实成长收益基金070002 中风险嘉实增长开放式基金070003 中风险嘉实稳健开放式基金070005 低风险嘉实债券开放式基金070006 高风险嘉实服务增值行业开放式基金070007 高风险嘉实浦安保本混合型开放式基金070008 低风险嘉实货币市场基金070009 低风险嘉实超短债基金070010 高风险嘉实主题精选混合型基金070011 高风险嘉实策略增长混合型基金070012 高风险嘉实海外中国股票股票型基金070013 高风险嘉实研究精选股票型基金070015 低风险嘉实多元收益债券型基金070016 低风险嘉实多元收益债券型基金070017 高风险嘉实量化阿尔法股票型基金070018 中风险嘉实回报灵活配置混合型基金070019 高风险嘉实价值优势股票型基金070020 低风险嘉实稳固收益债券型基金070021 高风险嘉实主题新动力股票型基金070022 高风险嘉实领先成长股票070023 高风险嘉实深证基本面120联接070025 低风险嘉实信用债券070026 低风险嘉实信用债券070027 高风险嘉实周期优选股票070028 低风险嘉实安心市场货币XA070029 低风险嘉实安心货币市场B070030 高风险嘉实中创400联接070031 高风险嘉实全球房地产基金070032 高风险嘉实优化红利股票070033 低风险嘉实增强收益定期开放债券基金070035 低风险嘉实理财7天A070036 低风险嘉实理财7天B070037 低风险嘉实纯债债券A070038 低风险嘉实纯债债券C070088 低风险嘉实货币B070099 高风险嘉实优质企业股票型开放式基金080001 中风险长盛成长价值基金080002 中风险长盛创新先锋灵活配置混合型基金080003 低风险长盛积极配置债券型基金080005 高风险长盛量化红利策略股票型基金080006 高风险长盛环球景气行业大盘精选股票型基金080007 中风险长盛同鑫保本混合型基金080008 高风险长盛同祥泛资源股票080009 低风险长盛同禧信用增利债券基金080010 低风险长盛信ZC080011 低风险长盛货币市场基金080012 高风险长盛电子信息产业股票080015 中风险长盛同鑫二号保本080016 高风险长盛添利理财30天A080017 高风险长盛添利理财30天B090001 高风险大成价值增长基金090002 低风险大成债券投资基金090003 高风险大成蓝筹稳健基金090004 高风险大成精选增值混合型基金090005 低风险大成货币市场基金090006 高风险大成财富管理2020生命周期090007 高风险大成策略回报股票型基金090008 低风险大成强化收益债券型基金090009 高风险大成行业轮动股票型基金090010 高风险大成中证红利指数基金090011 高风险大成核心双动力股票型基金090012 高风险大成深证成长40交易型开放式指数基金联接基金090013 中风险大成保本混合090015 高风险大成内需090016 高风险大成中证内地消费主题指数基金090017 低风险大成可转债增强债券090018 高风险大成新锐产业股票090019 中风险大成保混090020 高风险大成中证500沪市交易型联接基金090021 低风险大成月添利理财债券基金A090022 低风险大成现金增利货币基金A091003 高风险大成蓝筹稳健基金091005 低风险大成货币市场基金091006 高风险大成财富管理2020生命周期091008 低风险大成强化收益债券型基金091021 低风险大成月添利理财债券基金B091022 低风险大成现金增利货币基金B092002 低风险大成债券投资基金096001 高风险大成标普500等权重指数QDII099994 高风险大成精选增值混合型基金100007 低风险富国7天理财宝债券基金100016 中风险富国天源平衡混合型基金100017 中风险富国天源平衡混合型基金100018 低风险富国天利增长债券投资基金100019 低风险富国天利增长债券投资基金100020 高风险富国天益价值基金100021 高风险富国天益价值基金100022 高风险富国天瑞强势地区精选混合型基金100023 高风险富国天瑞强势地区精选混合型基金100025 低风险富国天时货币市场基金100026 高风险富国天合稳健优选股票型基金100027 高风险富国天合稳健优选股票型基金100028 低风险富国天时货币市场基金100029 中风险富国天成红利灵活配置混合型基金100030 中风险富国天成红利灵活配置混合型基金100032 高风险富国天鼎中证红利指数增强型基金100033 高风险富国天鼎中证红利指数增强型基金100035 低风险富国优化增强债券型基金100036 低风险富国优化增强债券型基金100037 低风险富国优化增强债券型基金100038 高风险富国沪深300增强基金100039 高风险富国通胀通缩主题轮动股票型基金100050 中风险富国全球债券基金100051 低风险富国可转换债券基金100052 低风险富国可转换债券基金100053 高风险富国上证综指ETF联接100055 高风险富国全球顶级消费品股票100056 高风险富国低碳环保股票100058 低风险富国产业债券100059 低风险富国产业债券100060 高风险国富高新技术产业股票100061 高风险富国中国中小盘股票100066 低风险富国纯债债券基金(前)100067 低风险富国纯债债券基金(后)100068 低风险富国纯债债券基金C100070 低风险富国强收益100071 低风险富国强收益C100072 低风险富国强回报定期开放债100073 低风险富国强回报定期开放债C级101007 低风险富国7天理财宝债券基金B 110001 中风险易方达平稳增长基金110002 高风险易方达策略成长基金110003 高风险易方达50指数基金110005 高风险易方达积极成长基金110006 低风险易方达货币市场基金110007 低风险易方达稳健收益债券型基金110008 低风险易方达稳健收益债券型基金110009 高风险易方达价值精选股票型基金110010 高风险易方达价值成长混合型基金110011 高风险易方达中小盘股票型基金110012 中风险易方达科汇灵活配置混合型基金110013 高风险易方达科翔股票型基金110015 高风险易方达行业领先企业股票型基金110016 低风险易方达货币市场基金110017 低风险易方达增强回报债券型基金110018 低风险易方达增强回报债券型基金110019 高风险易方达深证100交易型开放式指数基金联接基金110020 高风险易方达沪深300指数基金110021 高风险易方达上证中盘交易型开放式基金联接基金110022 高风险易方达消费行业股票型基金110023 高风险易方达医疗行业股票110025 高风险易方达资源行业股票110026 高风险易方达创业板ETF联接110027 低风险易方达安心回报债券A110028 低风险易方达安心回报债券B110029 高风险易方达科讯股票型基金110030 高风险易基量化衍伸110031 高风险易方达恒生H股ETF联接基金110035 低风险易方达双债增强债券110036 低风险易方达双债增强债券110037 低风险易方达纯债债券110038 低风险易方达纯债债券110052 低风险易方达双月债A110053 低风险易方达双月债B112002 高风险易方达策略成长二号混合型基金118001 高风险易方达亚洲精选股票型基金118002 高风险易方达标普消费品指数增强(QDII)121001 中风险国投瑞银融华债券型基金121002 中风险国投瑞银景气行业基金121003 高风险国投瑞银核心企业股票型基金121005 高风险国投瑞银创新动力股票型基金121006 中风险国投瑞银稳健增长灵活配置混和型基金121008 高风险国投瑞银成长优选股票型政权投资基金121009 低风险国投瑞银稳定增利债券型基金121010 中风险国投瑞银瑞源保本混合121011 低风险国投瑞银货币市场基金121012 低风险国投瑞银优化增强债券型基金121013 低风险国投瑞银纯债债券基金A128011 低风险国投瑞银货币市场基金128012 低风险国投瑞银优化增强债券型基金128013 低风险国投瑞银纯债债券基金C128112 低风险国投瑞银优化增强债券型基金150005 低风险银河银富货币市场基金150006 高风险长盛同庆可分离交易股票型基金150007 高风险长盛同庆可分离交易股票型基金150010 高风险国泰估值优势可分离交易股票型基金150011 高风险国泰估值优势可分离交易股票型基金150015 低风险银河银富货币市场基金150020 高风险富国汇利分级债券型基金150021 高风险富国汇利分级债券型基金150025 高风险大成景丰分级债券债券投资基金150026 高风险大成景丰分级债券债券投资基金150027 中风险天弘添利分级债券型基金150034 高风险泰达宏利聚利债A150035 高风险泰达宏利聚利债B150038 中风险万家添利分级债券B150041 中风险富国天盈分级债券基金150042 中风险长信利鑫分级债150043 中风险博时裕祥分级债券150044 高风险海富稳增债券A150045 高风险海富稳增债券B150046 中风险天弘丰利分级债券基金150061 高风险鹏华丰泽分级债券B150062 高风险浦银增利分级债券A150063 高风险浦银增利分级债券B150066 高风险国泰互利分级债券A150067 高风险国泰互利分级债券B150068 中风险诺德双翼分级债B150078 中风险金鹰持久回报分级债券B150079 中风险银河通利B150080 中风险国联安信用分级债B150081 中风险信诚双盈分级债B150082 中风险信达澳银稳定增利分级债B150087 中风险中欧信用B150096 高风险招商中证大宗商品指数分级A 150097 高风险招商中证大宗商品指数分级B 150102 中风险长信利众分级债券型基金之利众B 150103 中风险银河银泰理财分红基金150110 高风险华商中证500A150111 高风险华商中证500B150114 中风险中海惠裕纯债分级债券型发起式基金B150115 中风险长盛同丰分级债券基金B150120 中风险东吴鼎利分级债券型基金鼎利B 150127 中风险招商双债增强B150128 中风险工银瑞信增利分级债券型基金B 150132 中风险金鹰元盛分级债券型发起式基金B 150137 中风险安信宝利分级债券型基金B151001 中风险银河稳健基金151002 低风险银河收益基金159920 高风险华夏恒生交易型指数基金160105 高风险南方积极配置基金160106 高风险南方高增长基金160107 高风险南方高增长基金160119 高风险南方中证500指数基金(LOF)160120 高风险南方中证500指数基金(LOF)160121 高风险南方金砖四国指数基金160122 高风险南方金砖四国指数基金160123 低风险南方中证50债券指数(LOF)A 160124 低风险南方中证50债券指数(LOF)C 160125 高风险南方中国中小盘股票指数(QDII-LOF)160126 高风险南中国B160127 高风险南方新兴消费增长分级股票160128 低风险南方金利定期开放债券160211 高风险国泰中小盘成长股票型基金(LOF)160212 高风险国泰估值优势可分离交易股票型基金160213 高风险国泰纳斯达克100指数基金160215 高风险国泰价值经典股票型基金160216 高风险国泰大宗商品(QDII-LOF)160217 低风险国泰信用互利分级债券160218 高风险国泰国证房地产行业指数基金160311 中风险华夏蓝筹核心混合型基金(LOF)160314 高风险华夏行业精选股票型基金(LOF)160415 高风险华安深证300指数160416 高风险华安标普全球石油指数(QDII-LOF)160417 高风险华安沪深300指数分级160505 高风险博时主题行业股票基金(LOF) 160512 高风险博时卓越品牌股票(LOF)160514 低风险博时裕祥分级债券160602 低风险鹏华普天债券投资基金160603 中风险鹏华普天收益基金160605 高风险鹏华中国50开放式基金160606 低风险鹏华货币市场基金160607 高风险鹏华价值优势股票型基金(LOF)160608 低风险鹏华普天债券投资基金160609 低风险鹏华货币市场基金160610 高风险鹏华动力增长混合型基金(LOF)160611 高风险鹏华优质治理股票型基金(LOF)160612 低风险鹏华丰收债券基金160613 高风险鹏华盛世创新股票型基金160615 高风险鹏华沪深300指数基金(LOF)160616 高风险鹏华中证500指数基金160617 低风险鹏华丰润债券型基金160619 低风险鹏华丰泽分级债券160620 高风险鹏华中证A股资源产业指数分级基金160706 高风险嘉实沪深300指数基金(LOF)160716 高风险嘉实中证锐联基本面50指数基金(LOF)160717 高风险嘉实恒生中国企业指数基金160718 低风险嘉实多利分级债券(LOF)160719 高风险嘉实黄金(QDII-FOF-LOF)160720 低风险嘉实中证中期企业债指数基金A160721 低风险嘉实中证中期企业债指数基金C160805 高风险长盛同智优势成长混合型基金(LOF)160806 高风险长盛同庆可分离交易股票型基金160807 高风险长盛沪深300指数(LOF)160808 高风险长盛同瑞160808 高风险长盛同瑞中证200指数分级160809 高风险长盛同辉深证100等权重分级160811 低风险长盛同丰分级债券基金A160910 中风险大成创新成长混合型基金160915 低风险大成景丰分级债券型基金160916 高风险大成优选股票型基金(LOF)161005 高风险富国天惠精选成长混合型基金161006 高风险富国天惠精选成长混合型基金161010 低风险富国天丰强化收益债券型基金161014 低风险富国汇利分级债券型基金161016 低风险富国天盈分级债券基金161017 高风险富国中证500指数增强(LOF)161018 低风险富国天丰强化收益债券161019 低风险富国新天锋定期开放债券161116 高风险易方达黄金主题(QDII-FOF-LOF)161117 低风险易方达永旭添利定期开放债券161118 高风险易方达中小板分级基金161119 低风险易方达中债新综合债券指数基金A161120 低风险易方达中债新综合债券指数基金C161207 高风险国投瑞银瑞和沪深300指数分级基金161210 高风险国投瑞银全球新兴市场精选股票型基金(LOF) 161211 高风险国投瑞银沪深300金融地产指数基金(LOF)161213 高风险国投瑞银中证下游消费与服务产业指数(LOF)161216 低风险国投瑞银双债债券封闭A161217 高风险国投瑞银中证上游资源产业指数(LOF)161219 中风险国投瑞银新兴产业混合型基金161506 低风险银河通利分级债券161507 高风险银河沪深300成长增强指数分级证券投资161601 中风险融通新蓝筹基金161602 高风险融通新蓝筹基金161603 低风险融通债券投资基金161604 高风险融通深证100指数基金161605 高风险融通蓝筹成长基金161606 高风险融通行业景气基金161607 高风险融通巨潮100指数基金161608 低风险融通易支付货币市场基金161609 高风险融通动力先锋股票型基金161610 高风险融通领先成长股票型基金161611 高风险融通内需驱动股票型基金161612 高风险融通深证成份指数基金161613 高风险融通创业板指数增强基金161614 低风险融通四季添利债券161615 低风险融通易支付货币B161616 高风险融通医疗保健前收161617 高风险融通医疗保健后收161618 低风险融通岁岁添利定期开放债券基金A 161619 低风险融通岁岁添利定期开放债券基金B 161653 低风险融通债券投资基金161654 高风险融通深证100指数基金161655 高风险融通蓝筹成长基金161656 高风险融通行业景气基金161659 高风险融通动力先锋股票型基金161661 高风险融通内需驱动股票型基金161662 高风险融通深证成份指数基金161663 高风险融创指后161693 低风险融通债券C161706 高风险招商优质成长股票型基金161707 高风险招商优质成长股票型基金161714 高风险招商标普金砖四国指数(QDII-LOF)161715 高风险招商中证大宗商品指数分级161717 低风险招商双债增强A161810 高风险银华内需精选股票型基金(LOF)161811 高风险银华沪深300指数基金(LOF)161812 高风险银华深证100指数分级基金161813 低风险银华信用债券封闭161815 高风险银华抗通胀主题基金(LOF)161816 高风险银华中证等权90指数分级161818 高风险银华消费分级股票。

平淡无奇的2010年基金市场

点 一 路 下 跌 到 6月 3 0日的 2 9 .7点 , 下 降 3 83

超过 9 0点 ,幅 度达 2 .2 0 6 8 %。在此 形势下 ,基

偏股型基金 “ 乏善可陈”

偏股 型 基金 特 别是 其 中 的标 准股 票 型基 金 ( 指数 型基金 )是所 有基 金 中风 险最 大 、 含 但 也 是 预 期 收 益 最 高 的 基 金 。截 至 2 1 0 0年 l 2月 3 t 1 E,市场 上 共有 3 5只股 票 型基 金 , 0 具 有 可 比性 的基 金 有 2 3只 ,其 中实 现 正收 1 益的 有 19只 ,占 5 .7 ; 0 1 1% 取得 负收 益的 有 1 4只 ,占 4 .3 0 8 8 %,平 均 收益 为 0 7 %。 在 .8 混 合 型基金 中 ,截至 2 1 0 0年 1 2月 3 1日,市 场 上 共 有 16只 ,具 有 可 比 性 的 有 l9只 , 4 1

年 总收 益率 为 2 .0 9 5%,超过 业 绩最 差的 一 只

基 金 5 百分 点 。可 见 , 这种 “ 0个 在 上蹿 下跳 ” 的行 情 中 ,混 合 型基 金 整 体上 的 优 势 比较 明 显 ,不仅 取 得正 收 益 的 基 金 比例 高 于股 票 型 基金 ,而 且平 均收 益也远 远 高于股 票 型基金 。

平淡无奇 的 2 1 年基金市场 00

口 中国工商银行股份有限公司山东潍坊分行财富管理中心 高业伟

新年 伊始 ,回顾 2 1 0 0年基金 市场 ,用 “ 平 淡 无奇 ” 四个 字来 评价 可 能比较 恰 当 :既 没有 20 0 6~ 2 0 0 7年的 波澜 壮 阔 ,也 没有 2 0 的 0 8年 惨淡 无奈 ,当然亦没 有 2 0 的突然 惊喜 。截 0 9年 债券 型基 金 ,其 中富 国天 丰 以 89 %的 回报 .7

股票型基金十年回报近乎零

卧龙卧龙,接触股市20余年。

1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

股票型基金十年回报近乎零笔者由于是股市的主动投资者,因此鲜有关注股票型基金的状况,但近日因为有朋友的基金去年下跌被套,了解一了下情况。

不看尤自可,一看便觉耳背热。

例如著名的华夏成长基金,在3167只混合类基金中排第526位,排名还算不错的,但10年回报率竟然只有0.79%;5年回报率4.7%,排名1685位,处于中间位置;3年回报率1.2%,排名1905位;而1年回报率为-0.2%,排名1697位。

这是专业人士应有的水平吗?抑或统计出错,或是中国股市确实如此?假若上述统计是正确的,那么对于中国的基金投资者而言,却是灾难性的,人生有几个10年!10年基金投资回报0.79%,连活期利息都无法覆盖,是真正的“慢牛”!混合型基金的优势是股票的持仓水平不会如股票型基金那样限制在最低80%(2014年8月生效的基金运作管理办法规定,股票型基金最低持仓应不低于80%,一年过渡期之后,老牌股票型基金多数转为混合型基金),但即便如此,回报率亦是惨不忍睹。

看到这样的结果,新入市的投资者扪心自问,你又有多少把握能跑赢这些基金经理?交银国际董事总经理、研究部主管洪灏先生发表过研究报告,其中指出中国股市几次大型底部都与美国货币政策的重要拐点贴近,比如这一次行情,美联储停止紧缩政策,改为放水。

他认为市场确认了一个拐点,1995年底——96年初、2005年、2010年、2014年及今次,但观察报告所提供的图表,美联储放水的规模最近两次明显小得多,上证指数每次行情的升幅亦一次不如一次,期待这一次是大牛市并不现实。

3月7日中信证券推出的看空中国人保A股的报告,以及华泰证券推出看空中信建投的报告,3月8日两只股票盘中一度翻红,提供绝佳的卖出机会,至今两只股票持续调整。

中信建投去年10月最低5.97元,3月8日最高31.86元,最大升幅4.3倍,只是几个月时间,还能炒到天上?中国人保A股的升幅小一些,因此调整幅度亦会相对温柔。

王亚伟从高考状元到“基金一哥”

王亚伟:从高考状元到“基金一哥”作者:刘兰兰来源:《人民文摘》2012年第07期1995年,24岁的王亚伟放弃他原有的电子专业投身金融圈时,他不会想到自己将被贴上“中国资本市场偶像”的标签。

王亚伟掌管华夏大盘的6年半里,该基金的总回报率达到1027.87%,是目前所有基金中唯一一个累计净值在10元以上的基金。

依靠连续性的业绩,王亚伟是目前业内唯一打破“冠军魔咒”的基金经理,最终奠定了“基金一哥”的江湖地位。

看错航空股曾遭白眼王亚伟说,在华夏基金,团队外出照相时喊的不是茄子,而是“业绩”。

“你会发现喊出来的时候两者的口形是一样的。

”他说。

1989年,王亚伟以安徽省高考状元身份考入清华大学电子系。

1994年,王亚伟进入中信国际合作公司。

他后来说,在这里他首次接触到了证券投资。

1995年,基于对证券投资的兴趣,王亚伟进入华夏证券公司,在当时全国最大的证券营业部——华夏证券北京东四营业部任研究部经理。

随后他跟随该营业部经理范勇宏,1998年一起筹建华夏基金。

基金经理的路途并非一帆风顺。

2001年12月~2005年4月,王亚伟担任华夏成长的基金经理,但在这段时期,他的业绩表现平平,依旧是个不知名的人物。

2004年看错航空股,王亚伟管理的华夏成长排名倒数第一,其间遭受不少白眼。

之后,他开始淡出公众视线。

2005年4月,王亚伟去美国学习了9个月。

在很多熟知王亚伟的人看来,“这是一次凤凰涅槃的旅程”。

回国后其投资风格大变,业界甚至传言,他从美国带回了一部“天书”。

再次出山的王亚伟接手华夏大盘精选。

之后,华夏大盘业绩几乎一直保持在巅峰状态并多次问鼎冠军宝座。

在管理和投资中间选择了投资在美国学习期间发生了什么?王亚伟解释说,在海外市场开阔了眼界,破除了对成熟市场的迷信,能更好地看待自己的市场所处的阶段。

“而且你在美国会接触到各种投资者,你会发现一个成熟的市场中投资者是很多元化的,有各种各样的投资者。

”王亚伟说,像一个企业一样,一个企业在产生、发展和消亡过程中对应不同的投资者,早期的是天使投资,然后过一段时间是VC投资,然后是创投,最后上市是IPO,上市了以后会有兼并收购或者是垃圾债等。

股票型证券投资基金年度报告摘要

华夏优势增长股票型证券投资基金2010年年度报告摘要2010年12月31日基金管理人:华夏基金管理基金托管人:中国建设银行股份报告送出日期:二〇一一年三月二十八日§1重要提示基金管理人的董事会、董事保证本报告所载资料不存在虚假记载、误导性述或重大遗漏,并对其容的真实性、准确性和完整性承担个别及连带的法律责任。

本年度报告已经三分之二以上独立董事签字同意,并由董事长签发。

基金托管人中国建设银行股份根据本基金合同规定,于2011年3月21日复核了本报告中的财务指标、净值表现、利润分配情况、财务会计报告、投资组合报告等容,保证复核容不存在虚假记载、误导性述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书及其更新。

本报告中的财务资料经审计,普华永道中天会计师事务所为本基金出具了无保留意见的审计报告,请投资者注意阅读。

本报告期自2010年1月1日起至2010年12月31日止。

本年度报告摘要摘自年度报告正文,投资者欲了解详细容,应阅读年度报告正文。

§2基金简介2.1基金基本情况2.2基金产品说明2.3基金管理人和基金托管人2.4信息披露方式§3主要财务指标、基金净值表现及利润分配情况3.1主要会计数据和财务指标金额单位:人民币元注:①所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

②本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

3.2基金净值表现3.2.1基金份额净值增长率及其与同期业绩比较基准收益率的比较过去六个月53.46% 1.65% 20.19% 1.22% 33.27% 0.43% 过去一年24.75% 1.66% -4.85% 1.25% 29.60% 0.41% 过去三年10.81% 1.79% -26.45% 1.86% 37.26% -0.07% 自基金合同生213.98% 1.84% 86.86% 1.85% 127.12% -0.01% 效起至今3.2.2自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较华夏优势增长股票型证券投资基金份额累计净值增长率与业绩比较基准收益率历史走势对比图(2006年11月24日至2010年12月31日)3.2.3自基金合同生效以来基金每年净值增长率及其与同期业绩比较基准收益率的比较华夏优势增长股票型证券投资基金自基金合同生效以来每年净值增长率图注:本基金合同于2006年11月24日生效,合同生效当年按实际存续期计算,不按整个自然年度进行折算。

2021年基金从业资格考试《基金法律法规、职业道德与业务规范》考试试卷1075

****2021年基金从业资格考试《基金法律法规、职业道德与业务规范》课程试卷(含答案)__________学年第___学期考试类型:(闭卷)考试考试时间:90 分钟年级专业_____________学号_____________ 姓名_____________1、单选题(58分,每题1分)1. CPPI是通过比较(),进而调整投资组合的资产比例,实现价值的保本与增值的投资组合保险策略。

A.投资组合现时净值与投资组合价值底线B.投资组合现时净值与单个资产价值底线C.单个资产现时净值与投资组合价值底线D.单个资产现时净值与单个资产价值底线答案:A解析:CPPI是一种通过比较投资组合现时净值与投资组合价值底线,从而动态调整投资组合中风险资产与保本资产的比例,以兼顾保本与增值目标的保本策略。

2. 下列关于基金从业人员职业技能的重要性,说法不正确的是()。

A.基金经理运作基金的能力,往往直接关系到客户的收益B.负有监督职责的基金从业人员对相关法律法规的理解水平,往往决定了能否及时发现并制止违法违规行为C.基金销售人员的专业知识如何,往往决定了是否能将特定的基金销售给适合的投资者D.为了锻炼自己的能力,基金从业人员可以从事自己从未接触的领域答案:D解析:专业审慎,是指基金从业人员应当具备与其执业活动相适应的职业技能,应当具备从事相关活动所必需的专业知识和技能,并保持和提高专业胜任能力,勤勉审慎开展业务,提高风险管理能力,不得做出任何与专业胜任能力相背离的行为。

这是对基金从业人员专业素质和执业能力方面的道德要求。

如果基金从业人员从事自己力所不能及的工作,就不符合职业道德的要求。

3. 投资合规性风险不包括()。

A.基金管理人未按法规及基金合同规定建立和管理投资对象备选库B.基金管理人利用基金财产为基金份额持有人以外的第三人牟取利益C.业务人员为了提高销售业绩和争抢客户,违反相关法律法规和公司规章的行为D.利用因职务便利获取的内幕信息以外的其他未公开信息,从事或者明示、暗示他人从事相关交易活动答案:C解析:投资合规性风险是指基金管理人投资业务人员违反相关法律法规和公司内部规章带来的处罚和损失风险。

华夏大盘证券投资基金报告摘要

华夏大盘证券投资基金报告摘要This model paper was revised by the Standardization Office on December 10, 2020华夏大盘精选证券投资基金2010年年度报告摘要2010年12月31日基金管理人:华夏基金管理有限公司基金托管人:中国银行股份有限公司报告送出日期:二〇一一年三月二十八日§1重要提示基金管理人的董事会、董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带的法律责任。

本年度报告已经三分之二以上独立董事签字同意,并由董事长签发。

基金托管人中国银行股份有限公司根据本基金合同规定,于2011年3月21日复核了本报告中的财务指标、净值表现、利润分配情况、财务会计报告、投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书及其更新。

本报告中的财务资料经审计,安永华明会计师事务所为本基金出具了无保留意见的审计报告,请投资者注意阅读。

本报告期自2010年1月1日起至2010年12月31日止。

本年度报告摘要摘自年度报告正文,投资者欲了解详细内容,应阅读年度报告正文。

§2基金简介基金基本情况基金产品说明基金管理人和基金托管人信息披露方式§3主要财务指标、基金净值表现及利润分配情况主要会计数据和财务指标金额单位:人民币元注:①所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

②本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

证券投资基金年度报告摘要

华夏大盘精选证券投资基金2010年年度报告摘要2010年12月31日基金管理人:华夏基金管理基金托管人:中国银行股份报告送出日期:二〇一一年三月二十八日§1重要提示基金管理人的董事会、董事保证本报告所载资料不存在虚假记载、误导性述或重大遗漏,并对其容的真实性、准确性和完整性承担个别及连带的法律责任。

本年度报告已经三分之二以上独立董事签字同意,并由董事长签发。

基金托管人中国银行股份根据本基金合同规定,于2011年3月21日复核了本报告中的财务指标、净值表现、利润分配情况、财务会计报告、投资组合报告等容,保证复核容不存在虚假记载、误导性述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书及其更新。

本报告中的财务资料经审计,安永华明会计师事务所为本基金出具了无保留意见的审计报告,请投资者注意阅读。

本报告期自2010年1月1日起至2010年12月31日止。

本年度报告摘要摘自年度报告正文,投资者欲了解详细容,应阅读年度报告正文。

§2基金简介2.1基金基本情况2.2基金产品说明2.3基金管理人和基金托管人2.4信息披露方式§3主要财务指标、基金净值表现及利润分配情况3.1主要会计数据和财务指标金额单位:人民币元注:①所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

②本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

3.2基金净值表现3.2.1基金份额净值增长率及其与同期业绩比较基准收益率的比较3.2.2自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较华夏大盘精选证券投资基金份额累计净值增长率与业绩比较基准收益率历史走势对比图(2004年8月11日至2010年12月31日)3.2.3过去五年基金每年净值增长率及其与同期业绩比较基准收益率的比较华夏大盘精选证券投资基金过去五年净值增长率图3.3过去三年基金的利润分配情况单位:人民币元§4管理人报告4.1基金管理人及基金经理情况4.1.1基金管理人及其管理基金的经验华夏基金管理成立于1998年4月9日,是经中国证监会批准成立的首批全国性基金管理公司之一。

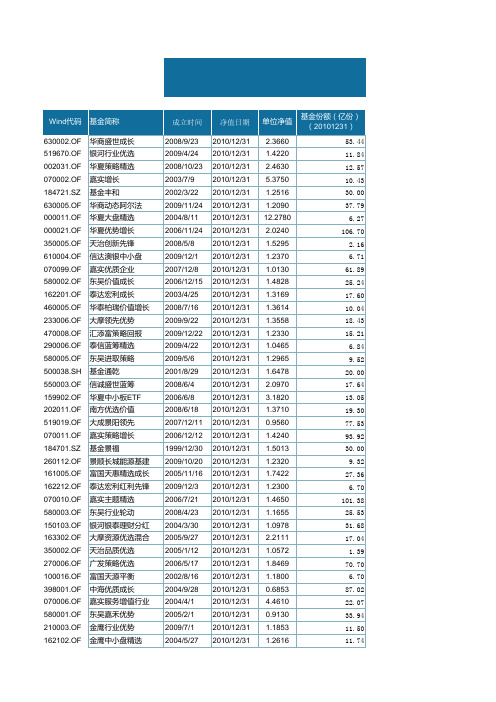

2010年公募基金业绩

2010年公募基金业绩

2010年公募基金业绩表现如下:

1. 股票型基金:年度平均收益率为%。

2. 混合型基金:年度平均收益率为%。

3. 封闭式基金:年度平均收益率为%。

4. 一级债基金:年度平均收益率为%。

5. 二级债基金:年度平均收益率为%。

6. 纯债基金:年度平均收益率为%,高于%的一年期存款利率。

7. 指数型基金:年度平均收益率为-%,但对比指数跌幅,仍取得%的超额

收益。

8. QDII基金:年度平均收益率为%。

此外,阳光私募在2010年的平均收益率为%,券商集合理财的收益率为%,在非公募基金中表现最差。

而基金公司一对多产品的平均收益率在非公募基金中最高,达到%。

以上信息仅供参考,如需获取更多详细信息,建议查阅济安金信基金研究中心发布的统计数据。

2010年:基金布局牛市下半场

文 / 汉 青 张

在“ 虎年 ” 即将 到来 之际 , 包括 华夏 、

到底如何 7 华夏基金举 办的题 为 “ 在 全球

博时 、 实、 方和 易方达 等国 内重量级 嘉 南

基金 公司均 发布 了对 2 1 0 0年 市场 的展 望或预期 。

21 0 经济 增 长企 业 盈 利 的情 况 企业 盈利在 2 1 有 比较 大的增长。 0年 0 0年

博 时 基 金 在 由 上 海 证 券 交 易 所 主 办

力 的投资选 择 。 虽然 , 资本流 入在短 期对

机会, 以及 创业板 、 国际板 的上 市将 带来 的结构 性投 资机 会。 在投 资选 择 方面 , 博时 基金 建议 , 随 着 经济 持续 复苏 ,来 自下游行 业 的需求

但相 对长 一点 看 , 两者 又都 上 发布 了 2 1 0 0年 投 资 策略 报告 。 博 时 正面 的影 响 ,

日渐旺 盛 , 生产 资料价 格走 势 乐观 , 价格

上升 以及 需 求恢 复将 成 为 2 1 0 0年 的投 资主题 。博 时还 将 关注水 泥 、 建材 、 纸 造 等行业 , 在细 分领域 寻求 机会。 在经 并 而

A股 市场仍处于牛市中期

视 野下 的中 国动 力 ”的养 老基金 投资论

“0 9年 前三 季 度 , 国 大量 的政 坛 上 ,华 夏基 金投 资 总监 刘文 动表 示 , 20 我

0 0年 投 资增 长率 与 2 0 0 9年 相 比不 府投 资和消费 刺激 政策 ,使 得 以房地产 2 1 综合 基金界主 流观 点 ,0 宏观 和 汽车 为龙头 的内需率 先启 动 ,带领 中 会 有 非常大 的 下降 ,消 费在 2 1 21 0年 0 0年 仍

华夏策略精选灵活配置混合型证券投资基金2010年第1季度报告

华夏策略精选灵活配置混合型证券投资基金2010年第1季度报告2010年3月31日基金管理人:华夏基金管理有限公司基金托管人:中国银行股份有限公司报告送出日期:二〇一〇年四月二十日§1重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国银行股份有限公司根据本基金合同规定,于2010年4月15日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2010年1月1日起至3月31日止。

§2基金产品概况基金简称华夏策略混合基金主代码002031交易代码002031基金运作方式契约型开放式基金合同生效日2008年10月23日报告期末基金份额总额1,315,655,696.03份投资目标通过灵活运用多种投资策略,充分挖掘和利用市场中潜在的投资机会,谋求基金资产的长期、持续增值。

投资策略本基金将结合宏观经济环境、政策形势、证券市场走势的综合分析,主动判断市场时机,进行积极的资产配置,合理确定基金在股票、债券等各类资产类别上的投资比例,以最大限度地降低投资组合的风险、提高收益。

业绩比较基准本基金股票投资的业绩比较基准为沪深300指数,债券投资的业绩比较基准为上证国债指数。

基准收益率=沪深300指数收益率×55%+上证国债指数收益率×45%。

风险收益特征本基金是灵活配置型混合基金,混合基金的风险高于货币市场基金和债券基金,低于股票基金;而灵活配置型混合基金的资产配置比例可灵活调整,在混合基金中也属于较高风险、较高收益的品种。

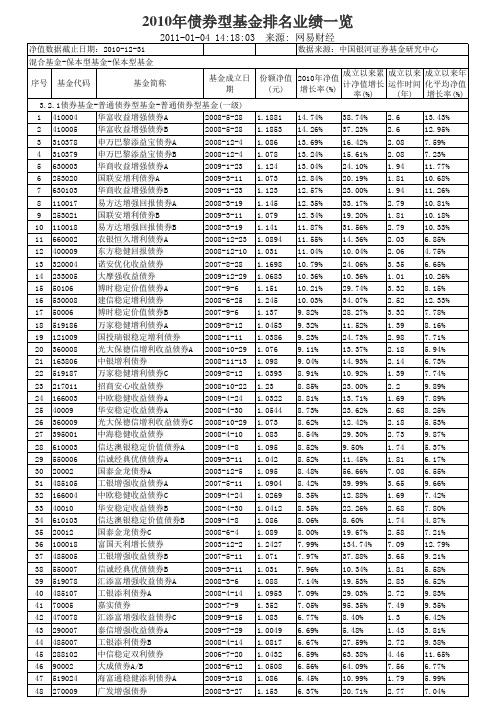

2010年基金排行榜

序号

基金代码

基金简称

基金成立日 期

49 291007 泰信增强收益债券C 2009-7-29 50 519023 海富通稳健添利债券C 2008-10-24 51 92002 大成债券C 2006-4-21 52 160602 鹏华普天债券A 2003-7-12 53 1001 华夏债券A/B 2002-10-23 54 519680 交银增利债券A/B 2008-3-31 55 1003 华夏债券C 2006-3-31 56 160608 鹏华普天债券B 2006-5-15 57 253030 国联安信心增益债券 2010-6-22 58 519682 交银增利债券C 2008-3-31 59 202103 南方多利增强债券A 2009-9-23 60 202102 南方多利增强债券C 2007-8-28 61 240003 华宝兴业宝康债券 2003-7-15 62 340009 兴业磐稳增利债券 2009-7-23 63 519667 银河银信添利债券A 2008-5-23 64 519666 银河银信添利债券B 2007-3-14 65 660102 农银恒久增利债券C 2010-10-25 66 40019 华安稳固收益债券 2010-12-21 67 540005 汇丰晋信平稳增利债券 2008-12-3 3.2.2债券基金-普通债券型基金-普通债券型基金(二级) 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 80003 100035 100037 213007 213917 519989 70015 70016 690002 217008 530009 690202 50011 531009 20019 110008 50111 110007 20020 550004 550005 320008 151002 40012 90008 290003 320009 40013 420102 420002 519111 510080 519112 长盛积极配置债券 富国优化增强债券A/B 富国优化增强债券C 宝盈增强收益债券A/B 宝盈增强收益债券C 长信利丰债券 嘉实多元收益债券A 嘉实多元收益债券B 民生加银增强收益债券A 招商安本增利债券 建信收益增强债券A 民生加银增强收益债券C 博时信用债券A/B 建信收益增强债券C 国泰双利债券A 易方达稳健收益债券B 博时信用债券C 易方达稳健收益债券A 国泰双利债券C 信诚三得益债券A 信诚三得益债券B 诺安增利债券A 银河收益债券 华安强化收益债券A 大成强化收益债券 泰信双息双利债券 诺安增利债券B 华安强化收益债券B 天弘永利债券B 天弘永利债券A 浦银安盛优化收益债券A 长盛全债指数增强债券 浦银安盛优化收益债券C 2008-10-8 2009-6-10 2009-6-10 2008-5-15 2008-10-20 2008-12-29 2008-9-10 2008-9-10 2009-7-21 2006-7-11 2009-6-2 2009-7-21 2009-6-10 2009-6-2 2009-3-11 2008-1-29 2009-6-10 2008-1-29 2009-3-11 2008-9-27 2008-9-27 2009-5-27 2003-8-4 2009-4-13 2008-8-6 2007-10-31 2009-9-1 2009-4-13 2008-4-18 2008-4-18 2008-12-30 2003-10-25 2009-9-22

2010年基金业绩排行榜

163804.OF 110017.OF 160106.OF 253021.OF 519007.OF 519025.OF 202211.OF 213007.OF 090007.OF 660003.OF 110018.OF 213917.OF 110015.OF 660002.OF 200011.OF 420003.OF 160603.OF 260104.OF 070018.OF 400009.OF 519989.OF 206001.OF 320004.OF 290005.OF 260109.OF 080002.OF 450004.OF 350007.OF 233005.OF 217010.OF 070015.OF 519069.OF 050106.OF 519021.OF 530008.OF 020003.OF 200007.OF 070016.OF 690002.OF 050006.OF 550002.OF 217008.OF 530009.OF 500001.SH 160119.OF 162202.OF 690202.OF

2008-8-4 2009-10-28 2007-5-15 2009-12-17 2008-10-9 2007-9-10 2006-5-12 2008-10-24 2008-5-20 2008-7-16 2007-8-1 2009-3-10 2006-11-16 2008-10-8 2002-9-18 1999-4-8 2009-12-30 2008-5-28 2009-6-10 2009-6-10 2008-6-19 2008-5-28 2009-9-29 2006-4-29 2009-3-25 2008-5-28 2008-6-11 2009-6-10 2008-10-22 2009-9-8 2009-5-27 2008-12-4 2007-10-22 2008-12-4 2009-1-23 2005-1-4 2007-1-16 2009-8-3 2009-3-11 2004-7-9 2009-10-28 2009-6-16 2009-1-23 2006-9-13 2007-4-9 2008-11-25 2009-4-9

2010年第2季度报告华夏沪深300指数证券投资基金

华夏沪深300指数证券投资基金2010年第2季度报告2010年6月30日基金管理人:华夏基金管理有限公司基金托管人:中国工商银行股份有限公司报告送出日期:二〇一〇年七月二十一日§1重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国工商银行股份有限公司根据本基金合同规定,于2010年7月19日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2010年4月1日起至6月30日止。

§2基金产品概况基金简称华夏沪深300指数基金主代码000051交易代码000051基金运作方式契约型开放式基金合同生效日2009年7月10日报告期末基金份额总额28,546,748,254.17份投资目标采用指数化投资方式,追求对标的指数的有效跟踪,获得与标的指数收益相似的回报及适当的其他收益。

投资策略本基金主要采取复制法,即按照标的指数成份股及其权重构建基金的股票投资组合,并根据标的指数成份股及其权重的变动对股票投资组合进行相应地调整。

但因特殊情况(比如市场流动性不足、个别成份股被限制投资等)导致本基金无法获得足够数量的股票时,基金管理人将搭配使用其他合理方法(如买入非成份股等)进行适当的替代。

业绩比较基准本基金的业绩比较基准为沪深300指数收益率×95%+1%(指年收益率,评价时应按期间折算)。

风险收益特征本基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。

基金管理人华夏基金管理有限公司基金托管人中国工商银行股份有限公司§3主要财务指标和基金净值表现3.1主要财务指标单位:人民币元益水平要低于所列数字。

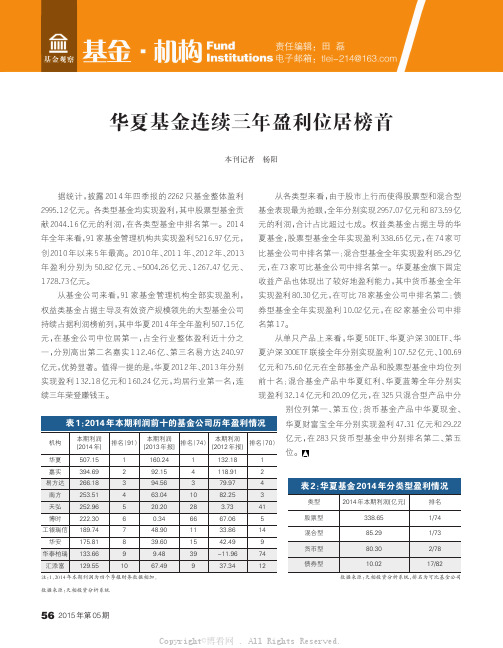

华夏基金连续三年盈利位居榜首

2015年第05期据统计,披露2014年四季报的2262只基金整体盈利2995.12亿元。

各类型基金均实现盈利,其中股票型基金贡献2044.16亿元的利润,在各类型基金中排名第一。

2014年全年来看,91家基金管理机构共实现盈利5216.97亿元,创2010年以来5年最高。

2010年、2011年、2012年、2013年盈利分别为50.82亿元、-5004.26亿元、1267.47亿元、1728.73亿元。

从基金公司来看,91家基金管理机构全部实现盈利,权益类基金占据主导及有效资产规模领先的大型基金公司持续占据利润榜前列,其中华夏2014年全年盈利507.15亿元,在基金公司中位居第一,占全行业整体盈利近十分之一,分别高出第二名嘉实112.46亿、第三名易方达240.97亿元,优势显著。

值得一提的是,华夏2012年、2013年分别实现盈利132.18亿元和160.24亿元,均居行业第一名,连续三年荣登赚钱王。

从各类型来看,由于股市上行而使得股票型和混合型基金表现最为抢眼,全年分别实现2957.07亿元和873.59亿元的利润,合计占比超过七成。

权益类基金占据主导的华夏基金,股票型基金全年实现盈利338.65亿元,在74家可比基金公司中排名第一;混合型基金全年实现盈利85.29亿元,在73家可比基金公司中排名第一。

华夏基金旗下固定收益产品也体现出了较好地盈利能力,其中货币基金全年实现盈利80.30亿元,在可比78家基金公司中排名第二;债券型基金全年实现盈利10.02亿元,在82家基金公司中排名第17。

从单只产品上来看,华夏50ETF、华夏沪深300ETF、华夏沪深300ETF 联接全年分别实现盈利107.52亿元、100.69亿元和75.60亿元在全部基金产品和股票型基金中均位列前十名;混合基金产品中华夏红利、华夏蓝筹全年分别实现盈利32.14亿元和20.09亿元,在325只混合型产品中分别位列第一、第五位;货币基金产品中华夏现金、华夏财富宝全年分别实现盈利47.31亿元和29.22亿元,在283只货币型基金中分别排名第二、第五位。

华夏回报二号证券投资基金2010年第2季度报告

华夏回报二号证券投资基金2010年第2季度报告2010年6月30日基金管理人:华夏基金管理有限公司基金托管人:中国银行股份有限公司报告送出日期:二〇一〇年七月二十一日§1重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国银行股份有限公司根据本基金合同规定,于2010年7月19日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2010年4月1日起至6月30日止。

§2基金产品概况基金简称华夏回报二号混合基金主代码002021交易代码002021基金运作方式契约型开放式基金合同生效日2006年8月14日报告期末基金份额总额6,871,526,396.30份投资目标尽量避免基金资产损失,追求每年较高的绝对回报。

投资策略正确判断市场走势,合理配置股票和债券等投资工具的比例,准确选择具有投资价值的股票品种和债券品种进行投资,可以在尽量避免基金资产损失的前提下实现基金每年较高的绝对回报。

业绩比较基准本基金业绩比较基准为绝对回报标准,为同期一年期定期存款利率。

风险收益特征本基金是混合型基金,风险高于债券基金和货币市场基金,低于股票基金。

本基金以绝对回报为目标,预期风险较低。

基金管理人华夏基金管理有限公司基金托管人中国银行股份有限公司§3主要财务指标和基金净值表现3.1主要财务指标单位:人民币元益水平要低于所列数字。

②本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

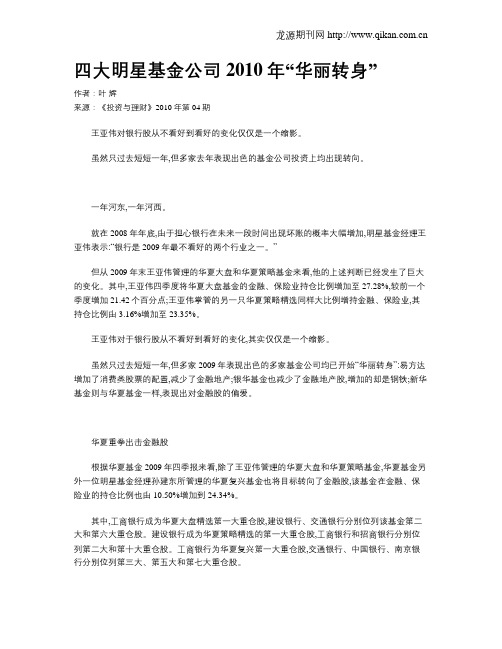

四大明星基金公司2010年“华丽转身”

四大明星基金公司2010年“华丽转身”作者:叶辉来源:《投资与理财》2010年第04期王亚伟对银行股从不看好到看好的变化仅仅是一个缩影。

虽然只过去短短一年,但多家去年表现出色的基金公司投资上均出现转向。

一年河东,一年河西。

就在2008年年底,由于担心银行在未来一段时间出现坏账的概率大幅增加,明星基金经理王亚伟表示:“银行是2009年最不看好的两个行业之一。

”但从2009年末王亚伟管理的华夏大盘和华夏策略基金来看,他的上述判断已经发生了巨大的变化。

其中,王亚伟四季度将华夏大盘基金的金融、保险业持仓比例增加至27.28%,较前一个季度增加21.42个百分点;王亚伟掌管的另一只华夏策略精选同样大比例增持金融、保险业,其持仓比例由3.16%增加至23.35%。

王亚伟对于银行股从不看好到看好的变化,其实仅仅是一个缩影。

虽然只过去短短一年,但多家2009年表现出色的多家基金公司均已开始“华丽转身”:易方达增加了消费类股票的配置,减少了金融地产;银华基金也减少了金融地产股,增加的却是钢铁;新华基金则与华夏基金一样,表现出对金融股的偏爱。

华夏重拳出击金融股根据华夏基金2009年四季报来看,除了王亚伟管理的华夏大盘和华夏策略基金,华夏基金另外一位明星基金经理孙建东所管理的华夏复兴基金也将目标转向了金融股,该基金在金融、保险业的持仓比例也由10.50%增加到24.34%。

其中,工商银行成为华夏大盘精选第一大重仓股,建设银行、交通银行分别位列该基金第二大和第六大重仓股。

建设银行成为华夏策略精选的第一大重仓股,工商银行和招商银行分别位列第二大和第十大重仓股。

工商银行为华夏复兴第一大重仓股,交通银行、中国银行、南京银行分别位列第三大、第五大和第七大重仓股。

在大幅增加低估值的金融行业和交通运输行业的配置之时,王亚伟对采掘业和金属非金属行业进行了减持。

对于后市,王亚伟在季报中表示:“下一阶段,在经济持续恢复的前提下,宏观刺激政策将择机退出。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

华夏成长证券投资基金2010年第4季度报告2010年12月31日(修正版)基金管理人:华夏基金管理有限公司基金托管人:中国建设银行股份有限公司报告送出日期:二〇一一年一月二十一日§1重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国建设银行股份有限公司根据本基金合同规定,于2011年1月18日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2010年10月1日起至12月31日止。

§2基金产品概况基金简称华夏成长混合基金主代码000001交易代码000001 000002基金运作方式契约型开放式基金合同生效日2001年12月18日报告期末基金份额总额8,946,552,582.16份投资目标本基金属成长型基金,主要通过投资于具有良好成长性的上市公司的股票,在保持基金资产安全性和流动性的前提下,实现基金的长期资本增值。

投资策略“追求成长性”和“研究创造价值”。

业绩比较基准本基金无业绩比较基准。

风险收益特征本基金在证券投资基金中属于中高风险的品种,其长期平均的预期收益和风险高于债券基金和混合基金。

基金管理人华夏基金管理有限公司基金托管人中国建设银行股份有限公司§3主要财务指标和基金净值表现3.1主要财务指标单位:人民币元益水平要低于所列数字。

②本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

3.2基金净值表现3.2.1本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较3.2.2自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较华夏成长证券投资基金份额累计净值增长率与业绩比较基准收益率历史走势对比图(2001年12月18日至2010年12月31日)注:本基金未规定业绩比较基准。

§4管理人报告4.1基金经理(或基金经理小组)简介②证券从业的含义遵从行业协会《证券业从业人员资格管理办法》的相关规定。

4.2管理人对报告期内本基金运作遵规守信情况的说明本报告期内,本基金管理人严格遵守《证券投资基金法》、《证券投资基金销售管理办法》、《证券投资基金运作管理办法》、基金合同和其他有关法律法规、监管部门的相关规定,依照诚实信用、勤勉尽责、安全高效的原则管理和运用基金资产,在认真控制投资风险的基础上,为基金份额持有人谋求最大利益,没有损害基金份额持有人利益的行为。

4.3公平交易专项说明4.3.1公平交易制度的执行情况本基金管理人一贯公平对待旗下管理的所有基金和组合,制定并严格遵守相应的制度和流程,通过系统和人工等方式在各环节严格控制交易公平执行。

报告期内,本公司严格执行了《证券投资基金管理公司公平交易制度指导意见》和《华夏基金管理有限公司公平交易制度》的规定。

4.3.2本投资组合与其他投资风格相似的投资组合之间的业绩比较本基金与本基金管理人旗下的其他投资组合的投资风格不同。

4.3.3异常交易行为的专项说明报告期内未发现本基金存在异常交易行为。

4.4报告期内基金的投资策略和业绩表现说明4.4.1报告期内基金投资策略和运作分析4季度,整体市场受国内外政策因素的影响比较显著。

前期由于美国二次定量宽松,热钱流入趋势明显,周期股出现了阶段性的行情;中期,随着CPI数据的发布,国内通胀率显著超出预期,投资者开始担心政府出台紧缩性的政策,市场开始迅速调整;之后,国家持续出台控制通胀的政策,中央经济工作会议对2011年货币政策的定调也重归“稳健”,市场进入盘整期。

在行业上,高端装备制造业、节能减排、环保、水利工程等代表2011年政策扶持方向的板块,以及供求关系较好的水泥等周期性行业表现良好,消费、医药、大盘蓝筹等表现一般,整体市场仍维持结构性行情。

本基金在报告期内维持均衡布局的策略,“自下而上”精选个股进行投资。

在通胀数据超预期后大幅度降低股票仓位,较好地规避了市场大幅下跌的风险,并在盘整区附近重点增持了高端装备制造业、节能减排等股票,较好地把握住了此类板块12月份的行情。

但是,由于对美国二次定量宽松政策的影响估计不足,未能把握住10月份周期股的阶段性行情。

4.4.2报告期内基金的业绩表现截至2010年12月31日,本基金份额净值为1.186元,本报告期份额净值增长率为6.37%,同期上证综指上涨5.74%,深证成指上涨8.63%。

4.5管理人对宏观经济、证券市场及行业走势的简要展望展望2011年1季度,我国仍然面临经济转型、通胀、房地产调控以及国际经济长期反复等形势。

在复杂的外部环境下,国内经济仍然需要保持较高的增长率,这决定了政府可能会维持积极的财政政策,信贷供应总量不能太低。

但同时,由于国内经济所处发展阶段的特点,经济面临资产价格和通胀的巨大压力,政府可能会在维持总量均衡的前提下,推动经济结构调整,引导社会资源由资产领域进入能促进经济长期增长的新兴产业领域。

就证券市场而言,在房地产调控和通胀形势明朗之前,预计2011年1季度仍将呈现宽幅震荡的走势;在国家持续出台的转型政策刺激下,受政策扶持的板块将获得一定的超额收益。

本基金将继续坚持合理估值的成长型投资理念,在投资上采取“远望”和“守拙”的策略,把目光放在中国经济中长期发展的角度去寻找投资对象,争取获得长期稳健回报。

具体来看,2011年1季度,本基金将继续贯彻适度均衡配置和精选个股的策略,并重点关注以下三类投资机会:(1)高端装备制造业的投资机会,高端装备制造业是中国现阶段最现实的、可以在全球实现比较优势的战略新兴产业之一,能大幅提高整体经济的生产效率,提升国家长期竞争力,很有可能成为2011年国家财政重点支持的行业之一;(2)周期性行业中的成长性投资机会,虽然周期性行业整体面临资产泡沫和通胀的双重压力,但中国经济总量的增速仍然较高,因此周期性行业中供求改善的行业和其中的优质企业能保持较高的业绩增速;(3)积极关注其他具有长期增长潜力的行业中优质个股的投资机会,如军工、农田水利、环保、商业、医药等。

珍惜基金份额持有人的每一分投资和每一份信任,本基金将继续奉行华夏基金管理有限公司“为信任奉献回报”的经营理念,规范运作,审慎投资,勤勉尽责地为基金份额持有人谋求长期、稳定的回报。

§5投资组合报告5.1报告期末基金资产组合情况5.2报告期末按行业分类的股票投资组合5.3报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细5.4报告期末按债券品种分类的债券投资组合5.6报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细本基金本报告期末未持有资产支持证券。

5.7报告期末按公允价值占基金资产净值比例大小排名的前五名权证投资明细本基金本报告期末未持有权证。

5.8投资组合报告附注5.8.1 2010年9月6日大族激光受到深交所通报批评。

本基金投资该股票的决策程序符合相关法律法规的要求。

5.8.2基金投资的前十名股票未超出基金合同规定的备选股票库。

5.8.3其他各项资产构成5.8.4报告期末持有的处于转股期的可转换债券明细本基金本报告期末前十名股票中不存在流通受限情况。

5.8.6投资组合报告附注的其他文字描述部分由于四舍五入的原因,分项之和与合计项之间可能存在尾差。

§6开放式基金份额变动单位:份§7影响投资者决策的其他重要信息7.1报告期内披露的主要事项2010年10月13日发布华夏基金管理有限公司公告。

2010年10月22日发布华夏基金管理有限公司关于网上下单转账支付业务增加指定银行收款账户的公告。

2010年10月22日发布华夏基金管理有限公司关于旗下部分开放式基金在部分销售机构开办定期定额申购业务的公告。

2010年11月4日发布华夏基金管理有限公司关于旗下部分开放式基金新增华夏银行股份有限公司为代销机构的公告。

2010年12月10日发布华夏基金管理有限公司关于旗下部分开放式基金新增代销机构的公告。

2010年12月31日发布华夏基金管理有限公司关于旗下部分开放式基金参加交通银行股份有限公司网上银行基金申购费率优惠活动的公告。

2010年12月31日发布华夏基金管理有限公司关于旗下部分开放式基金参加深圳发展银行基金申购及定期定额申购费率优惠活动的公告。

2010年12月31日发布华夏基金管理有限公司关于旗下部分开放式基金参加中国工商银行股份有限公司基金定期定额申购费率优惠活动的公告。

7.2其他相关信息华夏基金管理有限公司成立于1998年4月9日,是经中国证监会批准成立的首批全国性基金管理公司之一。

公司总部设在北京,在北京、上海、深圳、成都、南京和杭州设有分公司,在香港设有子公司。

华夏基金是首批全国社保基金投资管理人、企业年金基金投资管理人、QDII基金管理人、特定客户资产管理人以及境内首只ETF基金管理人、境内唯一的亚债中国基金投资管理人,是业务领域最广泛的基金管理公司之一。

4季度,在市场冲高回落、大幅震荡的情况下,华夏基金加强风险控制,坚持稳健的投资风格,主动管理的股票型基金与混合型基金根据自身投资目标及投资策略,谨慎运作,整体上实现了正收益;固定收益类基金持续创造正回报;指数型基金继续紧密跟踪标的指数。

根据银河证券基金研究中心基金业绩统计报告,2010年共有30只基金净值增长率超过20%,其中华夏基金旗下4只基金在列。

在分类排名中,华夏优势股票在166只标准股票型基金中排名第3;华夏大盘精选混合在43只偏股型基金(股票上限95%)中排名第1;华夏策略混合在40只灵活配置型基金(股票上限80%)中排名第1。

在客户服务方面,4季度,华夏基金继续以客户需求为导向,努力提高服务质量:通过网上查询推出“账户分析”服务;延长在线客服人工服务时间,并提供系统自助答疑服务。

在践行企业社会责任方面,2010年10月,华夏人慈善基金会组织实施了“爱华夏成长证券投资基金2010年第4季度报告在深秋,同舟共济”活动,由华夏基金员工志愿者组成的赈灾小组亲赴甘肃舟曲灾区,为8个村、402户、总计1061位灾民送上援助物资。

同月,在“燃煤之基,寒冬暖玉”活动中,华夏人慈善基金会联合玉树教育局,捐赠24万元采购优质燃煤200吨,用于保障9所学校、总计11239名学生和教职工的冬季取暖。