税收收入的影响因素

税收收入的影响因素分析

税收收入的影响因素分析——经济增长和宏观税负的影响分析经济决定税收,经济增长决定税收收入的增长,税收收人等于税基(经济总量,一般用国内生产总值)乘以宏观税负(税收收入占国内生产总值的比重)。

因此,税收收入不仅受经济增长因素的影响,而且受宏观税负高低的影响。

在宏观税负不变的情况下,经济规模的大小决定税收收入规模的大小,经济总量越大,税收收入越多,反之亦然,税收收入与经济总量呈正比关系;在一定的经济规模下,税收收入的大小又受宏观税负高低的影响,宏观税负越高,税收收入越大,宏观税负越低,税收收入越小。

另外,税收收入还受一个国家的税制模式(如有以直接税为主体的国家,有以间接税为主体的国家)、税收政策(如税收优惠、税收减免等)的影响,这些因素的影响集中反映在宏观税负的变化上。

因此,影响税收收入的主要因素可以归纳为以下两类:①首先是经济增长因素;②其次是宏观税负因素(这里指包括除经济增长以外的所有其他因素,主要有税制改革、加强管理力度及随机变动因素)。

分析方法:为了进一步分析这些因素的影响,采用统计学中的因素分析法,对1994年我国税制改革以来影响税收收入的各种因素进行量化分析,找出各因素对税收收入的影响额和所占比重。

税收收入=GDP*宏观税负,T代表税收收入,GDP代表经济增长,t代表宏观税负;0,1分别代表基期和报告期。

(T1—T0)为税收收入变动额(正数表示增加,负数表示减少。

其中:(GDP1t1—GDP0t1)为由于经济增长因素造成的税收收入的变动额;(GDP0tl—GDP0t0)为由于宏观税负因素造成的税收收入的变动额。

关于各因素对税收收入变动额的影响所占比重,即各因素对税收收入变动额占税收收入变动额的百分比。

计算公式如下:经济增长因素对税收收入增加额的比重为:(GDP1tl—GDP0tl)/(T1—T0)*100%;剩余因素对税收收入变动额的比重为:(GDP0tl—GDP0t0)/(T1-T0)*100%运用因素分析方法,根据我国1994-2003年的税收收入、经济增长的统计资料,进行税收收入因素分析如下:资料:1994—2003年我国税收收入、经济增长状况表单位:亿元计算过程通过EXCEL完成。

我国税收收入的影响因素分析

我国税收收⼊的影响因素分析我国税收收⼊的影响因素分析11⾦融6班王芳学号:20112730摘要:本⽂根据1998—2011年中国税收收⼊与国内⽣产总值、财政⽀出和商品零售价格指数的实际变化情况,建⽴回归模型,,利⽤EVIEWS软件对计量模型进⾏了参数估计和检验,并加以修正,通过模型分析影响中国税收收⼊的因素。

⼀、研究的⽬的要求税收是我国财政收⼊的基本因素,也影响着我国经济的发展。

科学地对税收增长进⾏因素分析和预测分析⾮常重要,对研究我国税收增长规律,制定经济政策有着重要意义。

改⾰开放以来,随着经济体制改⾰的深化和经济的快速增长,中国的财政收⽀状况发⽣很⼤变化,中央和地⽅的税收收⼊1998年为9262.80亿元,到2011年已增长到89738.39亿元。

税收作为财政收⼊的重要组成部分,在国民经济发展中扮演着不可或缺的⾓⾊。

为了研究影响中国税收增长的主要原因,分析中央和地⽅税收收⼊的增长规律,以及预测中国税收未来的增长趋势,我们需要建⽴计量经济模型进⾏实证分析。

影响税收收⼊的因素有很多,但据分析主要的因素可能有:①从宏观经济看,经济整体增长是税收增长的基本源泉,⽽国内⽣产总值是反映经济增长的⼀个重要指标。

②公共财政的需求,税收收⼊是财政收⼊的主体,社会经济的发展和社会保障的完善等都对公共财政提出要求,因此对预算⽀出所表现的公共财政的需求对当年的税收收⼊可能会有⼀定影响。

③物价⽔平。

我国的税制结构以流转税为主,以现⾏价格计算的GDP等指标和经营者的收⼊⽔平都与物价⽔平有关。

④税收政策因素。

我国⾃1978年以来经历了两次⼤的税制改⾰,⼀次是1984~1985年的国有企业利改税,另⼀次是1994年的全国范围内的新税制改⾰。

税制改⾰对税收增长速度的影响不是⾮常⼤。

因此,可以从以上⼏个⽅⾯,分析各种因素对中国税收增长的具体影响。

⼆、模型设定为了全⾯反映中国税收增长的全貌,我们选⽤“国家财政收⼊”中的“各项税收”(即税收收⼊)作为被解释变量,⽤Y表⽰,反映税收的增长;选择“国内⽣产总值”(即GDP)作为经济整体增长⽔平的代表;选择“财政⽀出”作为公共财政需求的代表;选择“商品零售价格指数”作为物价⽔平的代表。

税收收入分析与评估

税收收入分析与评估摘要:税收收入是一个国家财政运行的重要指标。

本文旨在对税收收入进行分析与评估,通过对税收收入的产生原因、构成以及影响因素的分析,为政府制定合理的财政政策和税收政策提供参考依据。

一、税收收入的产生原因分析税收收入的产生原因主要与国家经济发展水平、税收制度以及税收征管水平等因素密切相关。

本节将对这些因素进行分析。

1. 国家经济发展水平国家经济发展水平是税收收入的重要决定因素之一。

经济发展水平越高,税基越宽,纳税人越多,税收收入自然会较高。

因此,政府应积极推动经济发展,提升国民生产总值,以获得更多的税收收入。

2. 税收制度税收制度的合理性和公平性对税收收入的产生起着至关重要的作用。

各种税种的税率设置、税收优惠政策以及征收管理方式都会对税收收入产生影响。

政府应完善税收法律法规,合理设定税率,确保政策的公平性和透明度,以提高税收收入的稳定性和可预测性。

3. 税收征管水平税收征管水平是保证税收收入的重要保证。

政府应加强税务机构的建设和管理,提高税务部门的服务水平和纳税人的合规自愿性,严格打击税收违法行为,以确保税收收入的准确性和稳定性。

二、税收收入构成分析税收收入主要由直接税和间接税两大类构成。

本节将对这两类税收的特点和主要构成进行分析。

1. 直接税直接税是指由个人和企业按其所得、财产以及交易等直接纳税的税种。

直接税主要包括个人所得税、企业所得税等。

这类税种的特点是收入与纳税人直接相关,税率可以根据收入水平和财产状况进行差异化征收。

直接税的收入占比较小,但对财富分配产生较大影响。

2. 间接税间接税是指通过商品和服务的销售、消费等环节以间接方式征收的税收。

间接税主要包括增值税、消费税等。

这类税种的特点是广泛征收,税率相对较低,通过商品和服务的交易直接影响纳税人。

间接税收入占比较大,对经济发展和市场消费起到促进作用。

三、税收收入影响因素分析税收收入的高低受多种因素影响,本节将对影响税收收入的主要因素进行分析。

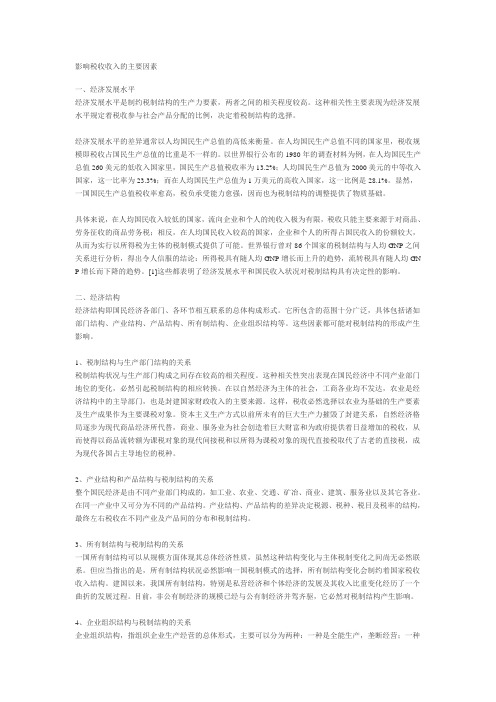

影响税收收入的主要因素

影响税收收入的主要因素一、经济发展水平经济发展水平是制约税制结构的生产力要素,两者之间的相关程度较高。

这种相关性主要表现为经济发展水平规定着税收参与社会产品分配的比例,决定着税制结构的选择。

经济发展水平的差异通常以人均国民生产总值的高低来衡量。

在人均国民生产总值不同的国家里,税收规模即税收占国民生产总值的比重是不一样的。

以世界银行公布的1980年的调查材料为例,在人均国民生产总值260美元的低收入国家里,国民生产总值税收率为13.2%;人均国民生产总值为2000美元的中等收入国家,这一比率为23.3%;而在人均国民生产总值为1万美元的高收入国家,这一比例是28.1%。

显然,一国国民生产总值税收率愈高,税负承受能力愈强,因而也为税制结构的调整提供了物质基础。

具体来说,在人均国民收入较低的国家,流向企业和个人的纯收入极为有限,税收只能主要来源于对商品、劳务征收的商品劳务税;相反,在人均国民收入较高的国家,企业和个人的所得占国民收入的份额较大,从而为实行以所得税为主体的税制模式提供了可能。

世界银行曾对86个国家的税制结构与人均GNP之间关系进行分析,得出令人信服的结论:所得税具有随人均GNP增长而上升的趋势,流转税具有随人均GN P增长而下降的趋势。

[1]这些都表明了经济发展水平和国民收入状况对税制结构具有决定性的影响。

二、经济结构经济结构即国民经济各部门、各环节相互联系的总体构成形式。

它所包含的范围十分广泛,具体包括诸如部门结构、产业结构、产品结构、所有制结构、企业组织结构等。

这些因素都可能对税制结构的形成产生影响。

1、税制结构与生产部门结构的关系税制结构状况与生产部门构成之间存在较高的相关程度。

这种相关性突出表现在国民经济中不同产业部门地位的变化,必然引起税制结构的相应转换。

在以自然经济为主体的社会,工商各业均不发达,农业是经济结构中的主导部门,也是封建国家财政收入的主要来源。

这样,税收必然选择以农业为基础的生产要素及生产成果作为主要课税对象。

税收收入分配不平等的原因及对策分析

税收收入分配不平等的原因及对策分析税收收入分配的不平等是当今社会面临的一个重要问题。

一些国家和地区,在税收收入分配方面面临较大的挑战。

本文将探讨税收收入分配不平等的原因,并提出相应的对策。

一、税收收入分配不平等的原因1. 财富集中:在某些国家和地区,财富被少数人集中拥有,这导致了巨额财富的不公平分配。

税收制度可能没有足够的调节措施来确保财富的公平分配。

2. 收入差距:收入差距是引起税收收入分配不平等的主要原因之一。

一些行业的高收入群体往往能够通过各种方式避税,或者享受更多的税收减免政策,而低收入群体则往往面临重税负担。

3. 影响因素:税收制度的不完善也是导致税收收入分配不平等的原因之一。

政府往往没有建立合理的税收政策,没有适当的监管机制来确保税收的公平性。

二、改善税收收入分配不平等的对策1. 改进税收制度:政府应该加强税收制度的改革,对高收入群体加重税负,减少低收入群体的税负,以实现税收收入的公平分配。

2. 创造良好的就业环境:政府应该致力于创造更多的就业机会,提高低收入群体的收入水平。

这可以通过改善教育和培训体系,鼓励创业精神以及吸引外国投资来实现。

3. 加强监管机制:政府应该加强对税收制度的监管,打击各种逃税行为,确保税收的公平性。

同时,应加大对高收入群体的税收调查力度,防止其通过各种手段逃避税收。

4. 提高社会福利:政府应该增加对低收入群体的社会福利投入,建立一个较为完善的社会保障体系,确保社会弱势群体的基本生活需求。

5. 加强国际合作:税收问题是一个全球性的难题,需要各国加强合作来解决。

国际组织和国际社会应加强对税收制度的研究和交流,共同努力解决全球税收收入分配不平等的问题。

结论:税收收入分配的不平等是一个复杂的问题,需要政府、社会各方共同努力来解决。

政府应加强税收制度的改革和监管,改善就业环境,提高低收入群体的收入水平,并加大对高收入群体的税收调查力度。

同时,加强国际合作,共同寻求解决税收收入分配不平等的办法。

影响税收收入的因素

影响税收收入的因素一、引言:改革开放以来,随着经济体制的改革的深化和经济的快速增长,中国的财政收支状况发生很大的变化,为了研究中国税收收入增长的主要原因,分析中央和地方税收收入的增长规律,预测中国税收未来的增长趋势,需要建立计量经济学模型。

二、经济理论分析:影响中国税收收入增长的主要因素可能有:【1】从宏观经济上看经济增长是税收增长的基本源泉【2】社会经济的发展和社会保障等对公共财政提出要求,公共财政的需求可能对当年的税收入可能会有一定的影响。

【3】物价水平。

中国的税制结构以“流转税”为主,以现行价格计算的GDP和经营者的收入水平都与物价水平有关。

【4】税收政策因素三、建立模型:以各项税收收入Y作为解释变量以GDP表示经济增长水平以财政支出表示公共财政的需求以商品零售价格指数表示物价水平税收政策因素较难用数量表示,暂时不予考虑模型设定为Y=β1X1+β2X3+β3X3+C其中:Y—各项税收收入(亿元)X1—国内生产总值(亿元)X2—财政支出(亿元)X3—商品零售价格指数(%)四、数据收集:年份x1 x2 x3 y1978 3645.20 1122.09 100.70 519.281979 4062.60 1281.79 102.00 537.821980 4545.60 1228.83 106.00 571.701981 4891.60 1138.41 102.40 629.891982 5323.40 1229.98 101.90 700.021983 5962.70 1409.53 101.50 775.591984 7208.10 1701.02 102.80 947.351985 9016.00 2004.25 108.80 2040.791986 10275.20 2204.91 106.00 2090.731987 12058.60 2262.18 107.30 2140.361988 15042.80 2491.21 118.50 2390.471989 16992.30 2823.78 117.80 2727.401990 18667.80 3083.59 102.10 2821.861991 21781.50 3386.62 102.90 2990.171992 26923.50 3742.20 105.40 3296.911993 35333.90 4642.30 113.20 4255.301994 48197.90 5792.62 121.70 5126.881995 60793.70 6823.72 114.80 6038.041996 71176.60 7937.55 106.10 6909.821997 78973.00 9233.56 100.80 8234.041998 84402.30 10798.18 97.40 9262.801999 89677.10 13187.67 97.00 10682.582000 99214.60 15886.50 98.50 12581.512001 109655.20 18902.58 99.20 15301.382002 120332.70 22053.15 99.70 17636.452003 135822.80 24649.95 99.90 20017.312004 159878.30 28486.89 102.80 24165.682005 184937.40 33930.28 100.80 28778.542006 216314.40 40422.73 101.00 34809.722007 265810.30 49781.35 103.80 45621.972008 314045.40 62592.66 105.90 54223.792009 340902.80 76299.90 98.80 59521.592010 401202.00 89874.16 103.10 73210.79回归分析:相关分析Y X1 X2 X3 CY 1 0.99324608842507670.998026452957201-0.2477565308468775X1 0.9932460884250767 10.9902514953708315-0.2712079122261235X2 0.9980264529572010.9902514953708315 1-0.2619643078387446X3 -0.2477565308468775-0.2712079122261235-0.2619643078387446 1C进行相关分析的结果如上,从图中可看出税收收入Y与国内生产总值X1、财政支出X2之间都成高度正相关,这表明利用线性模型解释他们之间的关系是比较合适的。

影响我国税收收入增长经济因素的分析

影响我国税收收入增长经济因素的分析【摘要】我国税收收入对经济发展起着至关重要的作用,本文旨在分析影响我国税收收入增长的经济因素。

首先从宏观经济形势的影响入手,探讨经济增长、通货膨胀、就业率等因素对税收收入的影响;其次分析税收政策的调整对税收收入的影响,政府对税收政策的调控将直接影响税收收入的增长;再者探讨经济结构的变化和社会发展对税收收入的影响,转变经济结构和社会发展水平提高将带动税收收入增长;最后分析国际因素的影响,全球化和外贸政策变化对我国税收收入的影响。

综合以上因素,本文得出影响我国税收收入增长的综合因素,并提出未来税收政策的建议。

【关键词】税收收入增长、我国、影响因素、经济、宏观形势、税收政策、经济结构、社会发展、国际因素、综合因素、未来税收政策、建议。

1. 引言1.1 我国税收收入的重要性我国税收收入在国家财政中占据着重要地位,是支撑国家经济运行的重要来源。

税收收入的增长直接影响着国家的财政收支状况,关系着国家的经济持续发展和社会稳定。

税收收入的增长也反映了国家经济活力和财政健康程度,是衡量国家财政状况的重要指标之一。

税收收入的增长可以为国家提供更多的财政资金,用于支持教育、医疗、社会保障等公共事业的发展,提升民生福祉,实现经济社会可持续发展的目标。

税收收入的增加也可以用于支持国防建设、科技创新等国家重大项目,提升国家综合国力和竞争力。

在当前国际形势复杂多变的情况下,我国税收收入的增长更显得至关重要。

只有保持税收收入的稳定增长,才能够更好地抵御外部风险和挑战,确保国家经济的持续稳定发展。

加强税收收入的管理和提升税收征管水平,成为当务之急。

1.2 研究目的本文旨在分析影响我国税收收入增长的经济因素,准确把握税收收入增长的主要影响因素,为我国税收政策的制定提供理论支持和参考依据。

通过研究宏观经济形势、税收政策的调整、经济结构的变化、社会发展的影响以及国际因素的影响等方面的内容,深入探讨我国税收收入增长的多方面影响因素,为政府部门制定更加科学合理的税收政策提供参考建议。

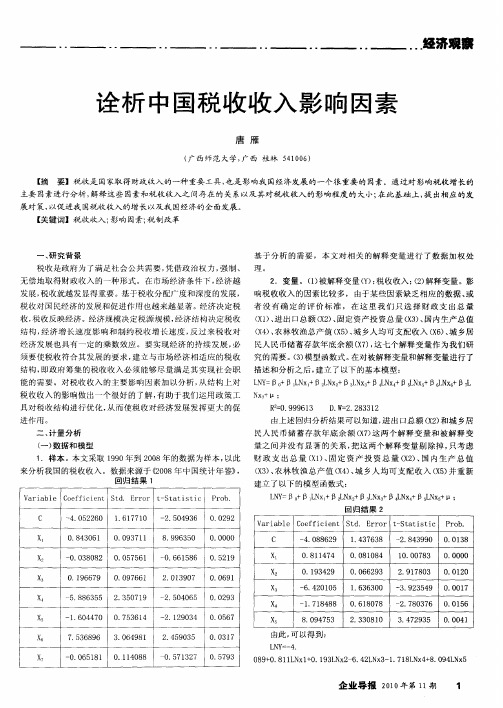

诠析中国税收收入影响因素

L Y lN l N 2 N 3 N 4 5N 5 ; N :B0 + L x+02 x+63 x+B4 x十 L x+u L L L

回归 结 果 2

C ~4 052 60 . 2 1 61 71 . 7 O 一2. 04 6 5 93 0. 92 02

Va a ri ble C f C e St . Er r t St ri ti oe fi i nt d ro - a S C P b. ro

税收收入 的影 响做 出一个很好的 了解 , 有助于我们运用政 策工 具对税收结构进行优化 , 从而使税 收对 经济发展发挥 更大的促

进作用。

二 、 量 分析 计

Nx + 7 :

R: . 9 6 3 20 9 9 1

D w 2 2 3 1 .= .8 32

由上述 回归分析结果可 以知道 , 出 口总额 (2 和城 乡居 进 X)

展对策 , 以促 进 我 国税 收 收 入 的 增 长 以及 我 国经 济 的全 面发 展 。

【 关键词】税 收收入; 影响因素; 税制改革

一

、

研 究 背景

基 于 分 析 的 需 要 , 本 文 对 相 关 的 解 释 变 量 进 行 了 数 据 加 权 处

理 。

税 收 是政 府 为 了 满 足 社 会 公 共 需 要 , 借 政 治 权 力 , 制 、 凭 影 响 因素

唐 雁

( 西 师 范大 学 , 西 桂 林 5 1 0 ) 广 广 4 6 0

【 摘

要】税 收是 国家取得 财政 收入 的一种重要工具 , 也是影 响我 国经济发展的一个很重要 的因素 。通 过对 影响税收增长的

有关税收收入影响因素实证分析

有关税收收入影响因素的实证分析中图分类号:f812 文献标识:a 文章编号:1009-4202(2010)09-104-02摘要税收是国家取得财政收入的一种形式,它来源于经济,但又作用于经济,因为经济的增长能带动税收的增加,而税收又能为政府筹集必要的资金,而且还可以通过改变和调整不同经济主体之间的利益分配关系,对经济发展产生极大的影响。

所以,研究税收增长的影响因素将具有重要的实际意义。

本文从影响中国税收收入增长的主要因素出发,实证分析中国税收收入增长的原因并根据实证结果提出相应的对策与建议。

关键词税收收入财政支出税收政策一、引言税收是国家为实现其职能,通过税收工具强制地、无偿地参与国民收入和社会产品的分配和再分配以取得财政收入的一种形式。

税收具有无偿性、强制性和固定性的特征。

税收来源于经济,但又作用于经济,因为经济的增长能带动税收的增加,而税收又能为政府筹集必要的资金,而且还可以通过改变和调整不同经济主体之间的利益分配关系,对经济发展产生极大的影响。

因此,税收和经济两者之间具有相互促进,相互影响的关系。

改革开放以来,随着经济体制改革的深化和经济的快速增长,中国的财政收支状况发生很大变化,尤其是1994年我国启动了建立市场经济体制以来规模最大、范围最广、力度最强的工商税制改革。

中国税收收入由1994年为5126.88亿元,到2008年已增长到54223.79亿元,15年间我国的税收收入增长了10.6倍左右。

所以,研究税收增长的影响因素将具有重要的实际意义。

本文从影响中国税收收入增长的主要因素出发,实证分析中国税收收入增长的原因并根据实证结果提出相应的对策与建议。

二、影响税收增长的主要因素影响税收的因素主要可以概括为以下四个方面:(一)经济增长的影响从宏观经济看,社会经济发展水平是税收增长的基本源泉,而社会经济发展可以通过国内生产总值(gdp)来反映。

一般而言,一个国家gdp越高,税收收入会越多。

(二)公共财政的需求税收收入是财政收入的主体,社会经济的发展和社会保障的完善等都对公共财政提出要求,在公共财力不断增长、共财政成为财政支出框架的背景下,民生难题尤其是老百姓特别关注的医疗、教育、住房、就业需得到各级政府财政的更多投入。

影响税收收入的主要因素

影响税收收入的主要因素一、经济发展水平经济发展水平是制约税制结构的生产力要素,两者之间的相关程度较高。

这种相关性主要表现为经济发展水平规定着税收参与社会产品分配的比例,决定着税制结构的选择。

经济发展水平的差异通常以人均国民生产总值的高低来衡量。

在人均国民生产总值不同的国家里,税收规模即税收占国民生产总值的比重是不一样的。

以世界银行公布的1980年的调查材料为例,在人均国民生产总值260美元的低收入国家里,国民生产总值税收率为13.2%;人均国民生产总值为2000美元的中等收入国家,这一比率为23.3%;而在人均国民生产总值为1万美元的高收入国家,这一比例是28.1%。

显然,一国国民生产总值税收率愈高,税负承受能力愈强,因而也为税制结构的调整提供了物质基础。

具体来说,在人均国民收入较低的国家,流向企业和个人的纯收入极为有限,税收只能主要来源于对商品、劳务征收的商品劳务税;相反,在人均国民收入较高的国家,企业和个人的所得占国民收入的份额较大,从而为实行以所得税为主体的税制模式提供了可能。

世界银行曾对86个国家的税制结构与人均GNP之间关系进行分析,得出令人信服的结论:所得税具有随人均GNP增长而上升的趋势,流转税具有随人均GN P增长而下降的趋势。

[1]这些都表明了经济发展水平和国民收入状况对税制结构具有决定性的影响。

二、经济结构经济结构即国民经济各部门、各环节相互联系的总体构成形式。

它所包含的范围十分广泛,具体包括诸如部门结构、产业结构、产品结构、所有制结构、企业组织结构等。

这些因素都可能对税制结构的形成产生影响。

1、税制结构与生产部门结构的关系税制结构状况与生产部门构成之间存在较高的相关程度。

这种相关性突出表现在国民经济中不同产业部门地位的变化,必然引起税制结构的相应转换。

在以自然经济为主体的社会,工商各业均不发达,农业是经济结构中的主导部门,也是封建国家财政收入的主要来源。

这样,税收必然选择以农业为基础的生产要素及生产成果作为主要课税对象。

影响我国税收收入的主要因素

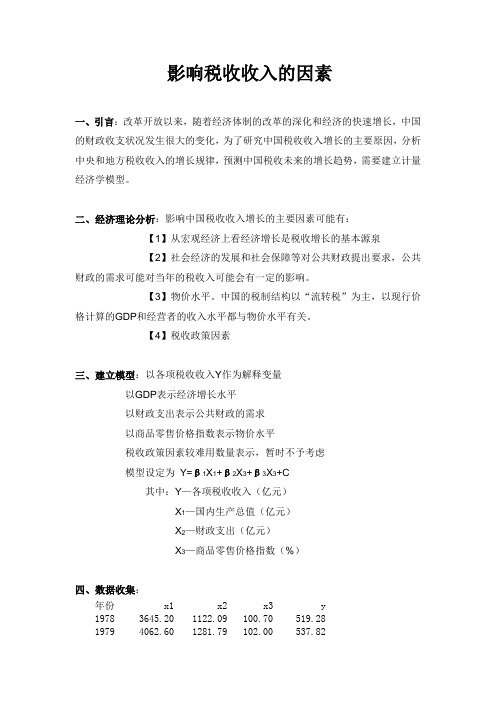

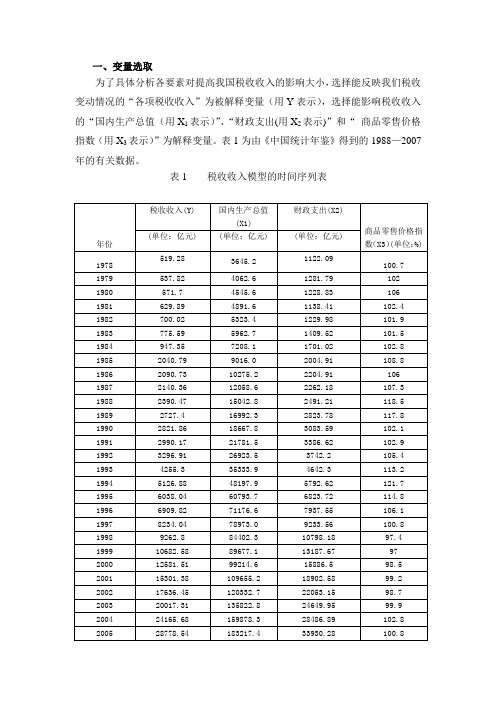

一、变量选取为了具体分析各要素对提高我国税收收入的影响大小,选择能反映我们税收变动情况的“各项税收收入”为被解释变量(用Y表示),选择能影响税收收入的“国内生产总值(用X1表示)”、“财政支出(用X2表示)”和“商品零售价格指数(用X3表示)”为解释变量。

表1为由《中国统计年鉴》得到的1988—2007年的有关数据。

表1 税收收入模型的时间序列表年份税收收入(Y) 国内生产总值(X1)财政支出(X2)商品零售价格指数(X3)(单位:%) (单位:亿元) (单位:亿元) (单位:亿元)1978 519.28 3645.2 1122.09100.71979 537.82 4062.6 1281.79 102 1980 571.7 4545.6 1228.83 106 1981 629.89 4891.6 1138.41 102.4 1982 700.02 5323.4 1229.98 101.9 1983 775.59 5962.7 1409.52 101.5 1984 947.35 7208.1 1701.02 102.8 1985 2040.79 9016.0 2004.91 108.8 1986 2090.73 10275.2 2204.91 106 1987 2140.36 12058.6 2262.18 107.3 1988 2390.47 15042.8 2491.21 118.5 1989 2727.4 16992.3 2823.78 117.8 1990 2821.86 18667.8 3083.59 102.1 1991 2990.17 21781.5 3386.62 102.9 1992 3296.91 26923.5 3742.2 105.4 1993 4255.3 35333.9 4642.3 113.2 1994 5126.88 48197.9 5792.62 121.7 1995 6038.04 60793.7 6823.72 114.8 1996 6909.82 71176.6 7937.55 106.1 1997 8234.04 78973.0 9233.56 100.8 1998 9262.8 84402.3 10798.18 97.4 1999 10682.58 89677.1 13187.67 97 2000 12581.51 99214.6 15886.5 98.5 2001 15301.38 109655.2 18902.58 99.2 2002 17636.45 120332.7 22053.15 98.7 2003 20017.31 135822.8 24649.95 99.9 2004 24165.68 159878.3 28486.89 102.8 2005 28778.54 183217.4 33930.28 100.82006 34804.35 211923.5 40422.73 1012007 45621.97 257305.6 49781.35 103.8 2008 54223.79 300670.0 62592.66 105.9资料来源:《中国统计年鉴2008》;二、模型数学形式的确定为分析为被解释变量各项税收收入(Y)和解释变量国内生产总值(X1)、财政支出(X2)和商品零售价格指数(X3)的关系,用EVIEWS作如图1、图2、图3所示的散点图和图4所示的线性图。

我国税收收入的影响因素研究——基于我国31个省份的实证分析

财经论坛Һ㊀我国税收收入的影响因素研究基于我国31个省份的实证分析王娟娟摘㊀要:税收收入的区域不平衡对地区间的经济发展有着不可忽视的作用ꎮ本文在其他学者研究的基础上选取了影响税收收入的因素ꎬ采用EViews7.0计量经济软件对31个省级横截面数据建立多元线性回归模型ꎬ研究了税收收入的影响因素ꎮ研究结果表明ꎬ省内生产总值和货物进出口总额与税收收入之间有显著正相关关系ꎬ而地区差异对税收收入不具有显著性ꎮ关键词:税收收入ꎻ地区差异ꎻ省内生产总值ꎻ货物进出口总额中图分类号:F810.42㊀㊀㊀㊀㊀㊀文献标识码:A㊀㊀㊀㊀㊀㊀文章编号:1008-4428(2020)17-0121-02一㊁引言党的十九大报告提出ꎬ我国经济已由高速增长阶段转向高质量发展阶段ꎬ正处在转变发展方式㊁优化经济结构㊁转换增长动力的攻关期ꎮ高质量发展是以新发展理念为指导的经济发展质量状态:创新是高质量发展的第一动力ꎬ协调是高质量发展的内生特点ꎬ绿色是高质量发展的普遍形态ꎬ开放是高质量发展的必由之路ꎬ共享是高质量发展的根本目标ꎮ区域结构作为经济结构之一ꎬ如果不协调ꎬ会影响整个经济结构的整体协调ꎬ经济效益和经济发展质量就难以提高ꎮ税收作为国家宏观调控的政策工具之一ꎬ有必要为我国高质量发展目标出一分力量ꎮ近年来ꎬ全国税收收入呈现出稳步增长趋势ꎬ但我国三大地区(东部地区㊁中部地区和西部地区)税收收入差距较大ꎮ三大地区税收收入都在稳步增长ꎬ中部地区与西部地区税收收入基本相同ꎬ但中部地区㊁西部地区税收收入仅为东部地区的三分之一ꎮ为促进区域协调发展进而使区域结构更加合理ꎬ有必要研究税收收入的影响因素ꎬ以期为缩小东部和中西部差距提出对策及建议ꎮ二㊁国内外文献综述(一)国内研究现状1.税收收入的数量影响因素研究刘建民㊁左亚林和吴金光(2017)在第一产业㊁第二产业和第三产业中ꎬ选取行业税收负担率较高的七大行业ꎬ分别是农林牧渔业ꎬ工业ꎬ建筑业ꎬ批发零售及住宿餐饮业ꎬ交通运输㊁仓储及邮政业ꎬ金融业ꎬ房地产业ꎬ建立GMM计量回归模型ꎬ最终得出税收收入的一阶滞后ꎬ工业增加值㊁批发零售及住宿餐饮业增加值ꎬ交通运输㊁仓储及邮政业增加值ꎬ金融业增加值ꎬ房地产业增加值对税收收入有显著的正向影响ꎮ刘冲和厉行(2012)运用省级面板数据研究了GDP增长和征税努力水平对于税收收入的影响ꎬ研究结果表明GDP增长对于税收的增长有接近45%的解释力ꎬ征管努力对税收收入也有重要的贡献ꎮ檀学燕和张涛(2008)从核算国内生产总值的支出法出发ꎬ分别分析了消费㊁投资㊁政府购买和净出口对税收收入的影响ꎬ并收集了1981~2005年的时间序列数据构建了多元线性回归模型ꎮ经过各项计量经济学检验ꎬ最终得到1单位的消费可以增加0.47单位的税收收入ꎬ1单位的投资可以增加0.13单位的税收收入ꎬ1单位的净出口可以减少0.18单位的税收收入ꎮ2.税收收入质量的影响因素研究余海斌和樊丽明(2015)对税收收入质量进行了创新界定ꎬ探索构建了税收收入质量的主要影响因素模型ꎬ认为城镇单位就业人员工资增长率㊁固定资产投资增长率㊁专业人员增长率㊁税务人员增长率㊁税收收入计划增长率对税收收入质量有一定影响ꎮ其中ꎬ城镇单位就业人员工资增长率㊁固定资产投资增长率㊁专业人员增长率为正向影响ꎬ税务人员增长率㊁税收收入计划增长率为负向影响ꎮ3.税收收入的区域税收能力差异研究梁红梅和邹晖(2010)通过因子分析和主成分分析得出影响区域税收能力的三大因子:第一ꎬ由财政支出㊁固定资产投资总额㊁居民消费总额和进出口贸易总额组成的ꎬ政府可以制定相应的政策对这些因素产生直接影响的 宏观政策性因子 ꎻ第二ꎬ由人均GDP㊁GDP增长率㊁第三产业比重和价格指数组成的反映经济增长对税收能力影响的 经济发展因子 ꎻ第三ꎬ由第二产业的比重衡量的 生态污染因子 ꎮ刘翔和李红霞(2018)通过构建空间面板模型ꎬ实证分析了我国区域税收收入增长的影响因素ꎮ研究发现:我国地方税收收入分层明显ꎬ分布特征与经济发展水平相符ꎻ地方税收收入受地方政府间策略行为的影响ꎬ空间相关性显著ꎬ但策略行为的方式在不同税种上存在差别ꎻ地方税收收入受投资㊁消费㊁进出口㊁储蓄㊁产业结构和总部经济等因素的影响ꎬ各因素影响的方向和程度在不同税种间有所不同ꎮ(二)国外研究现状MuhammadFarhanBasheerArefAbdullahAhmad和SairaGhulamHassan(2019)通过面板回归分析考察了经济和金融因素(包括国内生产总值(GDP)㊁存款利率㊁贷款利率㊁利率差价㊁实际利率㊁银行资本与资产比率㊁银行不良贷款与总额贷款比率㊁贷款风险溢价㊁外国直接投资净流入和现金盈余/赤字)对巴林和阿曼1990~2010年税收收入的影响ꎮ该研究结果表明税收与经济和金融因素之间存在显著关系ꎬ即税收与GDP增长ꎬ银行资本与资产比率㊁贷款风险溢价㊁外国直接投资净流入以及该期间的现金盈余/赤字之间存在显著关系ꎮRachidBoukbechꎬAhmedBousselhami和ElhadjEzzahid(2019)通过一个包括29个低收入国家2001~2014年的面板数据集ꎬ探索了税收收入在发展中国家的决定因素ꎮ结果表明ꎬ人均GDP和农业增加值与税收收入呈显著正相关ꎮ开放程度对税收收入有积极但微不足道的影响ꎮ人口增长率的影响是负面的但不显著ꎮ对于税收课征效率的决定因素来说ꎬ通货膨胀和公共支出的影响是显著的和积极的ꎮ税收努力与变量 收到的公共援助 和 外债 之间的关系显著为负ꎮ121(三)文献评述国内外已有文献从不同角度研究了税收收入的影响因素ꎬ学者们从不同角度选取不同影响税收收入的因素并进行了相关的实证分析ꎬ但是对税收收入影响因素的理论研究有些缺乏ꎬ缺乏一套完整的税收收入影响因素的理论体系ꎬ因而也缺乏提炼税收收入主要影响因子的相关研究ꎮ三㊁研究设计(一)数据来源和变量选取本文选取国家统计局官方网站上各省与税收收入有关的各项经济指标ꎬ试图通过建立多元线性回归模型来研究税收收入的影响因素以及各省份地理空间位置对税收收入是否有显著影响ꎮ1.省内生产总值经济是税收的基础ꎬ税收来源于经济ꎮ一般认为ꎬ税收与经济同步或基本同步增长ꎬ省内生产总值增长了ꎬ税收收入也会随之增长ꎬ省内生产总值越高ꎬ意味着 蛋糕 越大ꎬ从而源于省内生产总值的税收收入也会越多ꎮ2.地方财政一般预算支出地方财政支出越高ꎬ意味着地方政府必须征收更高的税收ꎬ或者发行地方政府债券ꎬ然而地方政府发行债券要受到一定程度的限制ꎮ3.社会消费品零售总额社会消费越多ꎬ产出越多ꎬ企业利润越多ꎬ居民收入也越多ꎬ所得税㊁流转税等税收收入也越多ꎮ4.全社会固定资产投资总额全社会投资越多ꎬ也会促进产出越多ꎬ又反过来刺激消费和投资进一步增长ꎬ从而使税收也增多ꎮ5.货物进出口总额进口越多ꎬ进口环节征收的增值税㊁消费税和关税也越多ꎻ出口越多ꎬ产出(收入)也越多ꎬ反过来又促进消费和投资的进一步增加ꎬ虽然有出口退税ꎬ但与产出相比较小ꎬ从而税收也会增加ꎮ因此ꎬ进口和出口货物都会使税收收入增加ꎮ(二)模型设定根据国家统计局对我国东中西部地区的划分标准ꎬ东部地区有:北京㊁天津㊁河北㊁辽宁㊁上海㊁江苏㊁浙江㊁福建㊁山东㊁广东㊁海南11个省(市)ꎬ中部地区有:山西㊁吉林㊁黑龙江㊁安徽㊁江西㊁河南㊁湖北㊁湖南8个省份ꎬ西部地区有:内蒙古㊁广西㊁重庆㊁四川㊁贵州㊁云南㊁西藏㊁陕西㊁甘肃㊁青海㊁宁夏㊁新疆12个省(市/自治区)ꎮ根据上述对东中西部的划分ꎬ分别对上述省/市/自治区进行编号ꎬ其中1~11为我国东部地区省/市ꎬ12~19为中部地区省份ꎬ20~31为西部地区省/市/自治区ꎮ由31个省份的税收收入数据可知ꎬ东部地区前五个省份税收收入明显高于中部和西部地区ꎬ且三个地区税收收入的斜率大致相同ꎬ截距不同ꎮ因此ꎬ可在回归模型中加入虚拟变量:D1i=1ꎬ1ɤiɤ110ꎬ其他地区{D2i=1ꎬ20ɤiɤ310ꎬ其他地区{因此ꎬ税收收入模型可设置为如下格式:TAXi=β0+β1ˑX1i+β2ˑX2i+β3ˑX3i+β4ˑX4i+β5ˑX5i+β6ˑX6i+β7ˑD1i+β8ˑD2i其中ꎬ被解释变量为TAX(税收收入)ꎬ解释变量分别为X1(省内生产总值)㊁X2(地方财政一般预算支出)㊁X3(社会消费品零售总额)㊁X4(全社会固定资产投资)㊁X5(货物进出口总额)㊁X6(城镇单位就业职工工资总额)ꎮ四㊁实证分析(一)多重共线性1.检验多重共线性由EViews7.0得到相关系数表可知ꎬX1与X4㊁X5ꎬX2与X3ꎬX3与X2ꎬX4与X1ꎬX5与X1㊁X6ꎬX6与X5的相关系数都在0.8以上ꎬ可以认为确实存在严格多重共线性ꎮ2.逐步最小二乘法修正多重共线性根据逐步最小二乘法修正的多重共线性结果ꎬ应该在模型中保留2个解释变量ꎬ分别是X5㊁X1ꎬ所以ꎬ模型可修正为如下形式:ln(TAXi)=β0+β1ˑln(X1i)+β5ˑln(X5i)+β7ˑD1i+β8ˑD2i(二)异方差检验 White检验存在异方差模型的普通最小二乘法参数估计量虽然无偏性不受影响ꎬ但是参数估计量不具有有效性ꎬ即:方差最小性ꎮ除此之外ꎬt检验和F检验都将失效ꎬ模型的预测也将失效ꎮ因此ꎬ如果模型存在异方差ꎬ有必要针对异方差进行修正ꎮ根据White检验ꎬ在残差不存在异方差的原假设条件下ꎬ31R2渐进服从自由度为11的卡方分布ꎮ31R2=31ˑ0.567046=17.5784>c 20.05(11)=19.675ꎬ所以ꎬ在5%的显著性水平下不拒绝不存在异方差的原假设ꎮ(三)自相关检验在进行Breusch-Godfrey序列自相关LM检验过程中ꎬ通过比较Akaikeinfocriterion㊁Schwarzcriterion和Hannan-Quinncriter三种信息准则ꎬ确定残差RESID的滞后阶数为一阶滞后ꎮ根据Breusch-Godfrey序列相关LM检验可知ꎬP值为0.4662ꎬ因此ꎬ在5%显著性水平下ꎬ不拒绝无自相关的原假设ꎮ因此ꎬ影响税收收入因素的模型可设定为如下格式:ln(TAXi)=0.7164+0.5597ˑln(X1i)+0.2402ˑln(X5i)ꎬ其中X1i代表省内生产总值ꎬX5i代表货物进出口总额ꎮ五㊁结论与分析以上双对数模型结果表明ꎬ国内生产总值与税收收入呈现正相关关系ꎬ国内生产总值每增加1%ꎬ税收收入增加0.5597%ꎬ货物进出口总额与税收收入也呈现出一种正相关关系ꎬ货物进出口总额每增加1%ꎬ税收收入增加0.2402%ꎮ地区差异(即东部㊁中部和西部)在统计上不具有显著性ꎮ因此ꎬ中部和西部各省要关注省内的生产总值和省内货物进出口总额ꎮ在提高省内生产总值方面ꎬ要提高科技创新能力ꎬ提高生产技术水平和人文素质ꎬ从而提高生产效率和资源利用率ꎬ降低资源消耗ꎬ减少生态破坏和环境污染ꎮ在提高省内货物进出口总额方面ꎬ首先ꎬ我国可以通过供给侧结构性改革扩大内需ꎬ提高国民收入水平ꎬ进而增加进口额ꎻ国家宏观调控汇率ꎬ适当降低汇率ꎬ增加出口额ꎮ其次ꎬ政府要出台一些促进出口和适度增加进口的政策ꎬ在省级政府的税收权限内ꎬ对外贸企业给予一定的税收优惠政策ꎮ参考文献:[1]陶长琪.计量经济学[M].南京:南京大学出版社ꎬ2016.[2]刘建民ꎬ左亚林ꎬ吴金光.我国税收收入预测模型构建及其预测分析[J].税务研究ꎬ2017(11):84-88.[3]刘冲ꎬ厉行.税收努力㊁征税机构与税收增长之谜[J].经济学ꎬ2012(1):1-18.作者简介:王娟娟ꎬ女ꎬ山东青岛人ꎬ江西财经大学硕士研究生ꎬ研究方向:财政学ꎮ221。

为什么税收收入与人口规模有关?

为什么税收收入与人口规模有关?一、经济规模决定税收收入的规模一个国家的税收收入往往与其经济规模密切相关。

经济规模大的国家拥有更多的纳税人和税收来源,因此税收收入往往更高。

首先,经济规模大的国家通常有更多的企业和个人纳税人,这意味着税务收入的潜在来源更加丰富。

其次,经济规模大的国家往往有更多的消费和投资,从而带来更多的消费税和资本收益税收入。

此外,大规模的经济活动也会促进就业和增加工资水平,进而提高个人所得税的征收额度。

因此,人口规模与税收收入之间存在着正向的关系。

二、人口规模对税收分配的影响税收的分配不仅与税收收入相关,还与国家人口规模有关。

人口规模较大的国家在税收分配方面通常面临更大的挑战。

首先,人口规模大意味着有更多的社会需求和公共服务需求,政府需要投入更多的财政资源用于教育、医疗、社会保障等方面。

因此,人口规模大的国家需要通过提高税收收入来满足这些社会需求。

其次,人口规模大的国家可能面临更大的贫富差距和社会不平等问题,税收政策需要更加灵活和公正,确保税收收入能够更好地实现社会公平。

三、人口结构对税收收入的影响除了人口规模,人口结构也会对税收收入产生影响。

人口结构主要指的是人口的年龄分布、就业状况和职业结构等因素。

首先,人口年龄结构的不同会影响税收收入的来源和规模。

年轻人口多的国家往往需要更多的教育和就业机会,教育和就业支出会成为财政开支的重要部分,税收政策需要相应调整以适应这一需求。

其次,就业状况和职业结构也会对税收收入产生影响。

高技术产业的发展往往带来较高的税收收入,而劳动密集型产业的税收贡献相对较低。

因此,税收政策需要结合就业状况和产业结构进行调整,以实现更好的税收收入。

结语税收收入与人口规模有着密切的关系。

经济规模的大小决定了税收收入的规模,人口规模则影响税收的分配和税收政策的制定。

同时,人口结构的变化也会对税收收入产生影响。

因此,国家在制定税收政策时应该充分考虑人口因素,保证税收收入能够满足社会需求,实现公平与公正。

组织税收收入具体措施

组织税收收入具体措施随着我国经济的发展,税收收入对于国家的重要性也越来越突出。

税收收入是国家财政收入的重要组成部分,也是国家经济运行的重要指标之一。

因此,如何有效地组织税收收入,成为了当前国家财政工作的一项重要任务。

本文将从税收收入的意义、税收收入的组成、税收收入的影响因素等方面,分析和探讨组织税收收入的具体措施。

一、税收收入的意义税收收入是指国家通过征收各种税费所得到的收入,包括直接税和间接税。

直接税是指个人所得税、企业所得税、房产税等,间接税是指增值税、消费税、关税等。

税收收入对于国家的意义主要表现在以下几个方面:1.为国家提供财政资金支持税收收入是国家财政收入的主要来源之一,也是国家财政运行的重要支撑。

通过征收各种税费,国家可以得到相应的财政资金,用于国家的各种开支,如基础设施建设、社会福利保障、教育医疗等。

2.调节经济发展税收收入可以通过税收政策来调节经济的发展。

通过减税、优惠税收等措施,可以刺激企业发展,促进经济增长;通过增税、提高税率等措施,可以抑制过快的经济增长,防止出现通货膨胀等问题。

3.促进社会公平税收收入可以通过税收政策来促进社会公平。

通过对高收入人群征收更高的税率,可以实现财富再分配,缩小贫富差距;通过对某些行业征收高额税费,可以降低行业垄断,促进市场公平竞争。

二、税收收入的组成税收收入主要包括直接税和间接税。

直接税是指个人所得税、企业所得税、房产税等,间接税是指增值税、消费税、关税等。

下面分别介绍各种税收的组成情况。

1.个人所得税个人所得税是指个人从各种收入来源所得到的税收。

个人所得税的组成包括工资、薪金所得、经营所得、财产租赁所得、利息、股息等。

个人所得税是个人的一种财产税,是对个人所得进行征收的税收。

2.企业所得税企业所得税是指企业从各种收入来源所得到的税收。

企业所得税的组成包括企业利润、股息、利息等。

企业所得税是对企业所得进行征收的税收。

3.房产税房产税是指对房产进行征收的税收。

税收收入增长量计算公式

税收收入增长量计算公式税收收入是国家财政收入的重要组成部分,它直接关系到国家经济的发展和社会的稳定。

因此,对税收收入的增长量进行准确计算和分析,对于制定财政政策、实现经济增长和社会发展具有重要意义。

本文将介绍税收收入增长量的计算公式,并探讨其影响因素。

税收收入增长量的计算公式如下:税收收入增长量 = 今年税收收入去年税收收入。

在这个公式中,今年税收收入是指当前年度国家税收的总额,去年税收收入是指上一年度国家税收的总额。

通过这个公式,我们可以计算出税收收入在两个年度之间的增长量,从而得知税收收入的增长情况。

影响税收收入增长量的因素有很多,主要包括经济增长、税收政策、税收征管效率、国际贸易等。

下面我们将逐一分析这些因素对税收收入增长量的影响。

首先是经济增长。

经济增长是税收收入增长的重要动力。

当经济增长速度较快时,企业盈利能力提高,个人收入水平提高,消费水平提高,这些都会导致税收收入增加。

相反,经济增长放缓或者出现衰退,税收收入也会受到影响。

其次是税收政策。

税收政策的变化会直接影响税收收入的增长量。

如果政府出台了减税政策,那么税收收入增长量可能会减少;如果政府出台了加税政策,税收收入增长量可能会增加。

再次是税收征管效率。

税收征管效率的提高可以有效地减少逃税漏税行为,从而增加税收收入的增长量。

相反,如果税收征管效率较低,逃税漏税现象严重,税收收入增长量可能会受到影响。

最后是国际贸易。

国际贸易对税收收入增长量也有一定的影响。

如果国际贸易额增加,进出口税收收入也会增加,从而提高税收收入增长量。

相反,如果国际贸易额减少,进出口税收收入也会减少,税收收入增长量可能会受到影响。

综上所述,税收收入增长量的计算公式为税收收入增长量 = 今年税收收入去年税收收入。

同时,影响税收收入增长量的因素有经济增长、税收政策、税收征管效率、国际贸易等。

只有全面深入地分析这些因素,才能更好地把握税收收入的增长趋势,为制定财政政策、实现经济增长和社会发展提供有力支持。

税收收入的影响因素

税收收入的影响因素姓名:杨玉婷班级:0331404学号目录1. 引言...................................................2.文献综述................................................国外的相关研究 .....................................国内的相关研究 ....................................3.建立模型................................................变量 ...............................................数据 ...............................................描述性分析 ........................................税收收入虽年份变化的关系图....................税收收入与各解释变量之间的关系图..............模型..........................................4.模型的参数估计与统计检验................................参数估计 ...........................................拟合优度检验 .......................................显着性检验(t检验)................................总体显着性检验(F检验)...........................5.模型的计量经济检验......................................多重共线性检验 ....................................简单相关系数检验法............................辅助回归法....................................逐步回归法修正模型.............................检验模型的异方差 ..................................图形法........................................White检验 ....................................加权最小二乘法修正异方差.......................模型的自相关检验 ..................................图形法检验自相关..............................自相关DW检验.................................自相关问题的修正..............................6.结论和启示..............................................模型的最终形式 .....................................启示 ..............................................7.参考文献...............................................1.引言?税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

税收收入的影响因素

税收收入的影响因素姓名:杨玉婷班级:0331404学号目录1. 引言...................................................2.文献综述................................................国外的相关研究 .....................................国内的相关研究 ....................................3.建立模型................................................变量 ...............................................数据 ...............................................描述性分析 ........................................税收收入虽年份变化的关系图....................税收收入与各解释变量之间的关系图..............模型..........................................4.模型的参数估计与统计检验................................参数估计 ...........................................拟合优度检验 .......................................显着性检验(t检验)................................总体显着性检验(F检验)...........................5.模型的计量经济检验......................................多重共线性检验 ....................................简单相关系数检验法............................辅助回归法....................................逐步回归法修正模型.............................检验模型的异方差 ..................................图形法........................................White检验 ....................................加权最小二乘法修正异方差.......................模型的自相关检验 ..................................图形法检验自相关..............................自相关DW检验.................................自相关问题的修正..............................6.结论和启示..............................................模型的最终形式 .....................................启示 ..............................................7.参考文献...............................................1.引言?税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

税收收入的影响因素

税收收入的影响因素姓名:杨玉婷班级:0331404学号目录1. 引言...................................................2.文献综述...............................................2.1..................................... 国外的相关研究2.2..................................... 国内的相关研究3.建立模型...............................................3.1............................................... 变量3.2............................................... 数据3.3......................................... 描述性分析税收收入虽年份变化的关系图....................税收收入与各解释变量之间的关系图..............模型..........................................4.模型的参数估计与统计检验...............................4.1........................................... 参数估计4.2....................................... 拟合优度检验4.3................................ 显着性检验(t检验)4.4............................ 总体显着性检验(F检验)5.模型的计量经济检验.....................................5.1..................................... 多重共线性检验简单相关系数检验法............................辅助回归法....................................逐步回归法修正模型............................5.2................................... 检验模型的异方差图形法........................................White检验 ....................................加权最小二乘法修正异方差......................5.3................................... 模型的自相关检验图形法检验自相关..............................自相关DW检验.................................自相关问题的修正..............................6.结论和启示.............................................6.1..................................... 模型的最终形式6.2............................................... 启示7.参考文献...............................................1.引言?税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

我国税收收入影响因素的实证分析姓名:杨玉婷班级:0331404学号2014210992目录1. 引言 (2)2. 文献综述 (2)2.1. 国外的相关研究 (2)2.2. 国内的相关研究 (3)3. 建立模型 (4)3.1. 变量 (4)3.2. 数据 (4)3.3. 描述性分析 (5)3.3.1. 税收收入虽年份变化的关系图 (5)3.3.2. 税收收入与各解释变量之间的关系图 (6)3.3.3. 模型 (7)4. 模型的参数估计与统计检验 (8)4.1. 参数估计 (8)4.2. 拟合优度检验 (9)4.3. 显著性检验(t检验) (9)4.4. 总体显著性检验(F检验) (9)5. 模型的计量经济检验 (10)5.1. 多重共线性检验 (10)5.1.1. 简单相关系数检验法 (10)5.1.2. 辅助回归法 (10)5.1.3. 逐步回归法修正模型 (11)5.2. 检验模型的异方差 (14)5.2.1. 图形法 (14)5.2.2. White检验 (15)5.2.3. 加权最小二乘法修正异方差 (15)5.3. 模型的自相关检验 (17)5.3.1. 图形法检验自相关 (17)5.3.2. 自相关DW检验 (18)5.3.3. 自相关问题的修正 (19)6. 结论和启示 (21)6.1. 模型的最终形式 (21)6.2. 启示 (21)7. 参考文献 (23)1.引言税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

基于税收分配广度和深度的发展,税收对国民经济的发展和促进作用也越来越显著,经济决定税收,税收反映经济。

对税收收入的主要影响因素加以分析,有助于我们运用政策工具对税收结构进行优化,从而使税收对经济发展发挥更大的促进作用。

为了研究影响中国税收增长的主要原因,分析我国税收收入的增长规律,以及预测中国税收未来的增长趋势,我们需要建立计量经济模型进行实证分析。

本文将数据挖掘应用于税收预测中,通过对大量历史数据的记录和与之相关的各种数据的分析,运用计量经济学模型,以及Eviews软件,对税收收入情况进行了预测。

并对各预测模型进行了实验结果的对比分析,得出双对数预测方法较简单回归预测方法能更好地进行税收收入预测,从而更好地指导税收计划的完成,为科学地建立税收计划进行了有效地探索,并为税收计划工作提供了重要的科学依据。

2.文献综述2.1.国外的相关研究国外学者关于税收收入影响因素的研究涉及了很多方面。

如在经济增长对税收收入的影响方面,有的文献表明,经济的发展会使公众对公共服务的需求不断提高,这就需要国家征集更多的收入来发展公共服务,因此制定有利于税收收入征集的税收制度,最终能够促进经济的发展。

从税收角度看,使用人均收入作为经济发展的代理变量具有规范的意义(Bahl, 1971和Ansari, 1982),高收入反映了较高的经济发展水平和税收征纳潜力(Chelliah, 1971)。

还有文献认为,公共支出和公债决定一个国家利用它的税收潜能的范围(Tanzi, 1987),负债的高低会影响税收标准的高低(Tanzi, 1992)。

2.2.国内的相关研究我国学者对影响我国税收增长的因素展开了众多的研究,一般从传统的经济、政策、征管三因素、多因素和特殊因素入手进行研究。

潘雷驰(2007)通过剔除1978-2005年GDP中的不可税部分,对此期间的可税GDP采用相关性分析和时间序列分析的方法,研究这期间我国税收收入与可税GDP的总量及增量之间的关系。

得出结论:税收收入、可税GDP的总量和增量是协调的,并且具有高度的相关性。

申嫦娥(2006)采用汉森一萨缪尔森模型,用实证分析的方法说明了当前区域税负主要受人均GDP、城市化程度和产业结构状况等因素的影响,改变目前区域税负差异的途径在于税收制度改革,削减以流转税为主的间接税的比重,提高直接税的比重。

吕冰洋、李峰用Malmquist指数测算出我国税收征管效率,并将其引入面板数据模型,最终得出论,税收征管效率的提高是税收超常增长的主要原因。

本文将重点研究影响税收收入的经济因素。

根据文献研究、理论知识的剖析和中国国情的具体分析,本文从实证的角度,选取了若干具有代表性的指标,建立多元回归模型,并运用EViews软件对各个影响因素进行研究分析。

3.建立模型3.1.变量影响税收收入的因素有很多,为了全面反映中国税收增长的全貌,我们选用“国家财政收入”中的“各项税收”(即税收收入)作被解释变量Y,反映税收的增长;选择“国内生产总值”(即GDP)作解释变量X1,代表经济整体增长水平;选择“财政支出”作解释变量X2,代表公共财政需求;选择“商品零售价格指数”作解释变量X3,代表物价水平;选择“进出口总额”作为解释变量X4,代表对外贸易规模。

3.2.数据本文以1985年到2014年的数据为样本,分析我国的税收收入。

相关数据来自《年中国统计年鉴》。

表3.1 1985-2014年影响中国税收收入因素数据表3.3.描述性分析3.3.1.税收收入虽年份变化的关系图Y140,000120,000100,00080,00060,00040,00020,000868890929496980002040608101214图3.1 1985-2014年中国税收收入变化趋势从图3.1可以看出,1985-2014年间的税收收入的呈增长趋势。

税收收入随年份变化的曲线先是平稳上升,然后自2005年以来则急剧上升,表明其增长速度在逐年加快。

3.3.2.税收收入与各解释变量之间的关系图图3.2、图3.3和图3.5表明税收收入与GDP、财政支出、进出口总额之间存在很强的线性相关关系,但据图3.4来说,税收收入和商品零售价格指数之间的线性关系并不明显。

图3.2 税收收入与GDP之间的关系图3.3 税收收入与财政支出之间的关系图3.4 税收收入与商品零售价格指数之间的关系3.3.3.模型根据上文分析,本文拟建立如下多元回归模型:Y=B0+B1X1+B2X2+B3X3+B4X4+μ其中B0-截距;B1、B2、B3、B4-参数的回归系数;μ为随机扰动项;Y-税收收入;X1 –国内生产总值;X2-财政支出;X3 –商品零售价格指数;X4 –进出口总额。

4.模型的参数估计与统计检验4.1.参数估计图4.1 最小二乘拟合结果根据图4.1的数据,模型估计结果为:-2691.538-0.006830X1 +0.699946X2+25.92199X3+0.065337X4 i=(2923.911)(0.015466)(0.046588)(26.19183)(0.011650)t=(-0.920527)( -0.441633)(15.02410)( 0.989698)(5.608109)R2=0.999586 2=0.999520 F=15083.07模型估计结果说明,在假定其它变量不变的情况下,当年GDP每增长1亿元,税收就会减少0.006830亿元;在假定其它变量不变的情况下,当年财政支出每增长1亿元,税收收入会增长0.046588亿元;在假定其它变量不变的情况下,当年零售商品物价指数上涨一个百分点,税收收入就会增长26.19183亿元。

在假定其它变量不变的情况下,当年进出口总额每增长1亿元,税收收入会增长0.011650亿元;4.2.拟合优度检验由图4.1中数据可以得到:可决系数R2=0.999586,修正的可决系数为2=0.999520,这说明模型对样本的拟合很好。

4.3.显著性检验(t检验)分别针对H0:B0=0、B1=0、B2=0、B3=0、B4=0,给定显著性水平5%,1%,查t分布表得自由度为26的临界t0.025(25)=2.060, t0.005(25)=2.787。

由表4.1中数据可得B1、B2、B3、B4,对应的t统计量分别为(-0.441633)(15.02410)(0.989698)(5.608109),其绝对值除了财政支出均大于t0.025(26)=2.056, t0.005(26)=2.779,这说明除国内生产总值X1和财政支出X2分别都应当拒绝H0:B3=0、B4=0,也就是说,当在其它解释变量不变的情况下,解释变量“商品零售物价指数(X3)”“进出口总额(X4)”分别对被解释变量“税收收入(Y)”都有显著的影响。

4.4.总体显著性检验(F检验)针对H0:B1=B2=B3=B4=0,F值服从分子自由度为4,分母自由度25的F分布。

查表得出临界值F0.05 (4,25)=2.76,F0.01(4,25)=4.18。

由表4.1中得到F=15083.07,远远大于上面任何一个临界F值。

因此拒绝零假设H0:B1=B2=B3=B4=0,说明回归方程显著,即“国内生产总值”、“财政支出”、“商品零售物价指数”等变量联合起来确实对“税收收入”有显著影响。

5.模型的计量经济检验5.1.多重共线性检验5.1.1.简单相关系数检验法由表5.1相关系数矩阵可以看出:X1、X2的相关系数较高为0.995246,证实确实存在较严重的多重共线性。

5.1.2.辅助回归法表5.2检验R2的显著性R2值F值F值是否显著X10.997456 3398.226 是X20.995151 1778.751 是X30.265967 3.140257 是X40.980431 434.2163 是查表得出临界值F0.05(4,25)=2.76。

根据表5.2得出结论:实确实存在较严重的多重共线性。

5.1.3.逐步回归法修正模型根据一元回归结果进行对比分析,依据调整后的可决系数2最大原则,选取X1作为进入回归模型的第一个解释变量,形成一元回归模型。

图5.1二元回归结果通过观察比较图5.1二元回归结果,并根据逐步回归的思想,新加入变量X2的二元回归方程2=0.998870最大,并且各参数的T检验显著,参数的符号也符合经济意义,因此保留变量X2。

图5.2 三元回归结果通过图5.2三元回归结果可以看到,在X1、X2的基础上加入X3后,虽然的方程2=0.998957>0.998870,但增大程度并不理想。

F统计量也相对较小,X3变量系数对应的t= 1.799514比较小,相应的P 值0.0836大于显著性水平0.05说明X3对应变量的影响不显著。

因此,根据逐步回归思想,模型不应保留自变量X3。

在X1、X2的基础上加入X4后的方程2=0.999520>0..998870。

而且X4变量系数对应的t=6.126322比较小,相应的P值为0。

并且,F统计量为20126.30很大。

因此,根据逐步回归思想,模型应保留自变量X4。

综上所述,根据逐步回归的思想,说明X1的出现引起严重多重共线性。