基金套利怎么操作

货币基金etf申购赎回套利原理(一)

货币基金etf申购赎回套利原理(一)货币基金ETF申购赎回套利原理概述在金融市场中,货币基金ETF(Exchange Traded Fund)是一种特殊的基金产品,旨在追踪货币市场指数的表现。

申购和赎回是投资者购买和卖出货币基金ETF的主要手段。

而申购赎回套利则是一种利用市场差异进行风险收益平衡的操作策略。

申购赎回套利原理申购赎回套利的基本原理是利用货币基金ETF的申购和赎回机制之间的差异。

当货币基金ETF的净值(NAV)与市场价格之间存在差异时,套利机会就会出现。

1. 申购机制投资者可以通过向货币基金公司购买ETF申购股份。

申购是将现金投入基金,获得相应的ETF股份。

通常情况下,申购的价格是基金的净值。

2. 赎回机制投资者可以通过向货币基金公司卖出ETF赎回股份。

赎回是将ETF股份卖给基金公司,获得相应的现金。

通常情况下,赎回的价格也是基金的净值。

3. 差价套利当基金的市场价格超过或低于其净值时,就会产生申购赎回差价。

这时,通过以下步骤可以进行申购赎回套利:•当基金的市场价格高于净值时,投资者可以通过申购ETF股份以净值的价格购入货币基金。

•随后,投资者可以立即将购入的股份以市场价格赎回,获得差价收益。

•当基金的市场价格低于净值时,可以通过相反的操作,即先赎回再申购,同样可以获得差价收益。

套利风险和限制申购赎回套利虽然是一种有效的利润获取策略,但仍然存在一定的风险和限制:1. 市场流动性风险套利策略的成功与否取决于基金市场的流动性。

如果市场流动性不足,申购和赎回的交易可能会受到限制,从而影响套利的效果。

2. 时机风险套利操作需要及时捕捉净值和市场价格之间的差异,并且在正确的时机进行申购和赎回。

如果判断错误或操作不当,可能会导致亏损。

3. 市场风险股市的价格波动、政策变化等因素都可能对货币基金ETF的申购赎回套利带来风险。

投资者需要密切关注市场动态,做出明智的决策。

结论货币基金ETF的申购赎回套利是一种利用市场差异获取利润的操作策略。

一套完整的无风险套利方法

一套完整的无风险套利方法最近从实践中总结了一套完整的无风险套利方法,可以让我们的场内资金得到充分利用,用得好保你10%的收益还无风险,想不想试一试。

图片发自简书App这套方法的核心产品是一类基金,它既可以像传统基金那样申购赎回,又可以像股票那样在二级市场买入卖出,这种基金叫交易型基金。

这类基金严格来说是不会亏的,而且操作的好可以取得很好的收益,这就很吸引我了。

举个例子,有一种叫场内交易型货币基金的品种,它也是货币基金,有固定的收益,但它同时又可以进行交易,这样的一个好处就是它的市场价格与它的净值之间就可能存在差价,这时候就可以进行套利了。

以我喜欢交易的一个货币基金——华宝添益来说。

交易型货基——华宝添益首先介绍一下华宝,整个市场一共有19只货币ETF,而华宝添益为中国场内最大货币基金、沪深两市最大基金、全球最大固定收益类上市基金,其每日成交金额高居沪深两市所有挂牌股票和基金排行第一。

其实大家也没必要记住那么多,只要知道华宝是场内成交量最大的货币ETF,而成交量大的好处就是你不用担心你买的华宝卖不出去或者不能赎回,而其它成交量小的货基我就不敢保证了。

这个原理也很简单,因为总量不变,有买才有卖,没有买家你卖给谁,而成交量这时就显得非常重要了。

除了华宝,还有一个叫银华日利的货基成交量也很大,所以大家如果想玩这个,最好就挑这两个练手。

这里需要注意的是,银华的净值是每天叠加的,而华宝的净值是基本不变的,所以我习惯用华宝,这样我可以很快的计算出我能取得的收益。

图片发自简书App好了,知道了这些就可以进行操作了。

操作也很简单,只要有股票账户就可以交易,申购赎回找到类似“场内货币基金申赎”这样的选项,每个券商名称可能不一样,需要大家自己动手查找。

华宝的代码为511990,那么申赎的时候输入代码就是511991,这是他们规定的,没有为什么,只需要记住加1即可。

买卖就更简单了,和买卖股票操作是一模一样的,这里就不细讲了。

LOF基金套利的方法

一,LOF基金是什么,和ETF有什么不同?说明:场内指的就是股票证券账户里进行的操作。

LOF基金套利的买入、卖出,申购、赎回,都是在股票账户里进行的。

LOF(Listed Open-Ended Fund),中文称为“上市型开放式基金”,可以在场内买卖,也可以在场外申购/赎回。

(场内也可以申购/赎回)LOF和ETF有什么区别?1,ETF是指数型的开放式基金,是被动管理型基金, LOF可能是指数型基金,也可能是主动管理型基金2,在申购和赎回时,ETF投资者付出和得到的是“一篮子”股票(ETF 成份股),而LOF投资者付出和得到的都是现金。

3,ETF申购赎回时,需要的资金量很大,普通投资者无法参与,而LOF 申购多是以1000元为底限,赎回没有限制4,在行情软件里,ETF的净值是实时更新的,而LOF的净值每天只有一个二,LOF基金的特征及套利属性?1,LOF基金的主要特点就是,可以在场内以实时价格进行买卖,又能够在场内和场外通过净值申购和赎回。

不好理解,换一种说法,LOF可以在场内交易,也能在场内和场外申赎。

(后文所述全部为场内申赎,场外申赎与本文无关,暂时不再提及)场内交易用的是实时价格,交易价格随时变化,和买卖股票完全一样。

场内申赎用的是每天收盘后的净值,每天只有一个。

2,同一个基金,两个地方交易,价格必然不完全相同。

后文用交易价格和净值(申赎净值)表示两个不同市场。

3,交易价格>净值,称为溢价;交易价格<净值,称为折价。

溢价和折价都是用当前价格和净值进行比较得来的。

**注意这里所说的净值是实时净值,也就是估算净值,越是接近收盘时间,估算净值就越接近真实净值。

(上面这句话非常重要,一定要真正理解才行,这是套利成功的最关键因素)真实净值是每天收盘后基金公司才发布的,是准确的,每天只有一个。

4,同一个基金,从价格低的地方买(申购)来,然后到价格高的地方卖(赎回),就叫套利,中间产生的差价就是套利收益。

etf套利的操作方法

etf套利的操作方法

ETF套利是指通过买入和卖出不同交易所交易的同一种ETF,以利用其价格差异从而获取套利收益的操作。

以下是一种常见的ETF套利操作方法:

1. 选择套利机会:在不同交易所购买同一种ETF的价格差异

较大时,可以选择进行套利操作。

2. 排除风险:在套利操作之前,应该排除掉交易所费用、交易时间、交易规则等因素带来的风险。

另外,由于ETF的交易

都是在证券市场进行的,也要注意市场风险。

3. 下单执行:根据价差,选择在价格低的交易所买入相应数量的ETF,然后在价格高的交易所卖出相应数量的ETF。

4. 平仓结算:在套利操作完成后,等待交易结算完成,并及时平仓将ETF卖出,将买入和卖出的ETF数量匹配,以获得套

利收益。

需要注意的是,ETF套利是一种高频交易策略,需要具备较高的交易速度和技术能力,以便能够及时发现和利用价差机会。

此外,ETF套利也包含一定的风险,如市场波动、盘口风险等,需要投资者谨慎操作,并根据个人风险承受能力来进行操作。

etf基金场内场外套利方法

etf基金场内场外套利方法全文共四篇示例,供读者参考第一篇示例:ETF基金是一种投资工具,以指数为基准,通过投资组合的方式进行投资。

ETF基金可以分为场内和场外两种交易方式。

场内ETF基金是通过证券交易所进行交易的,而场外ETF基金是通过基金公司进行交易的。

在不同交易方式中,投资者可以利用套利方法来获取收益。

一、场内ETF基金套利方法1. 市场套利市场套利是一种在同一资产在不同市场中买卖以获得利润的交易策略。

投资者通过购买场内ETF基金和卖空相应股票指数成分股来进行市场套利。

当场内ETF基金价格低于其净资产值时,投资者可以买入ETF基金并卖空相应股票指数成分股,等场内ETF基金价格回升后再平仓,从而获得利润。

2. 套利机会追踪套利机会追踪是一种利用场外ETF基金价格和市场价格差异来获取利润的交易策略。

投资者通过监控场外ETF基金价格和市场价格的差异,发现差异较大的时候进行套利交易。

当场外ETF基金价格高于市场价格时,投资者可以卖出场外ETF基金并买入市场ETF基金,等价格差异收窄时再平仓,获取套利收益。

投资者在进行ETF基金的交易时可以利用不同的套利方法来获取收益。

无论是场内还是场外ETF基金,都存在套利机会,需要投资者灵活运用不同的策略来获取利润。

投资者在进行套利交易时,需要注意风险控制,合理分散投资,以降低风险并增加收益。

希望以上内容对投资者了解ETF基金套利方法有所帮助。

第二篇示例:ETF(Exchange Traded Fund)基金是一种可以在证券交易所交易的投资基金,其特点是具有市场流动性高、费用低、透明度高等优点。

投资者可以通过买卖ETF基金来获得与市场指数相对应的收益,是一种非常受欢迎的投资工具。

在ETF基金市场中,存在着场内和场外套利的机会。

场内套利是指通过在证券交易所上交易ETF基金来赚取差价,而场外套利则是通过在场外市场买卖ETF基金来获取利润。

下面我们将介绍一些关于ETF 基金场内场外套利的方法。

etf套利步骤

etf套利步骤

ETF 套利啊,这可是个有意思的事儿呢!就好像是在金融市场这个

大舞台上跳一场精彩的舞蹈。

首先呢,咱得搞清楚啥是 ETF。

它就像是一个大篮子,里面装了好

多各种各样的资产。

那怎么套利呢?别急,听我慢慢道来。

你得时刻关注着 ETF 的市场价格和它所包含的那些资产的实际价值。

这就好比你要知道一个苹果在市场上卖多少钱,同时也得清楚这个苹

果本身值多少钱。

如果市场价格比实际价值低,嘿,机会就来了!

接下来,你就可以买入 ETF,同时卖出那些构成它的资产。

这就像

是你低价买了一篮子东西,然后把里面值钱的一个个拿出来高价卖掉。

反过来,如果市场价格比实际价值高呢,那你就反过来操作,卖ETF,再买入那些资产。

但是哦,这可不是随随便便就能干成的事儿。

你得眼疾手快,还得

有足够的知识和经验。

不然,就像没头苍蝇一样乱撞,那可不行。

你想想,这就好比一场比赛,你得熟悉规则,还得有好的技巧和策略。

而且哦,这中间还有很多细节要注意呢。

比如说交易成本,手续费

啥的,这可都得算进去,不然忙活半天,可能还亏了呢。

还有啊,市场可是变化无常的,就像天气一样,一会儿晴一会儿雨。

你得时刻保持警惕,随时准备调整策略。

你说这是不是很刺激?就像在大海里航行,有风浪,有宝藏,就看

你能不能找到正确的方向,抓住机会啦!

总之呢,ETF 套利可不是一件容易的事儿,但要是做好了,那收益

也是很可观的呀!这就需要我们有耐心,有细心,还要有勇气去尝试。

大家可别害怕,勇敢地去探索这个充满挑战和机遇的领域吧!。

ETF基金套利绝招

ETF基金套利绝招ETF的套利绝招之一:瞬间无风险套利由于ETF既可以在一级市场进行申购和赎回,又可以在二级市场进行买卖交易,这样它就具有两种价格:一是一级市场上的申购赎回价格,即ETF净值;二是二级市场上的市场交易价格,即ETF市值。

当这两种价格不相等时,便为投资者提供了套利机会,可以通过低买高卖,从中获得差价。

但是,随着ETF市场的日益成熟,参与套利的投资者数量也急剧增加,有关部门和交易所监管的日渐全面和规范,使得瞬间无风险套利的空间已经微乎其微。

在国外,由于股指波动的平缓和市场的成熟,ETF的瞬间套利已经基本消失;在国内,由于股指波动较国外激烈,而新ETF上市的当天ETF本身往往振幅较大,所以依然具有一定的可操作性。

ETF的套利绝招之二:巧用套利避税若投资者手中原先持有的股票是某只ETF的成份股,就可以通过ETF避税。

分析人士给出的操作建议是:通过二级市场买入除投资者手中的原有持股以外的其他ETF成份股,再通过一级市场将这些从二级市场上买入的一揽子股票和投资者手中的原有持股一起兑换成ETF份额卖掉,这样来回反复操作,就可以实现原有持股的避税。

一般情况下通过ETF来兑出投资者手中的原始股所产生的交易成本和冲击成本远小于税收,所以此类套利模式是所有ETF套利模式中可行性最大,风险最小的。

ETF的套利绝招之三:巧借ETF做T+0交易目前A股市场股票不可以做T+0交易,但是借助ETF可以做变相T+0交易。

投资者可以在某交易日内,选择点位较低的时候在二级市场上按某只ETF的成分比买入一揽子股票组合,当股市上涨到一定程度可以在一级市场上将股票兑换成ETF,兑换的ETF可以立即卖出,即实现T+0交易。

理论上也可以通过申购ETF,再兑换成一揽子股票卖出这一反向操作进行ETF的T+0操作。

但由于市场的原因,在做ETF的T+0交易时,A股市场的投资者只能选择买入一揽子股票,再卖出ETF 这一途径,而不能反向操作。

etf基金套利原理

etf基金套利原理

ETF基金套利是投资者利用ETF基金与其所跟踪的指数之间

的价格差异而进行的一种策略。

其原理是利用市场机制,通过买入或卖出ETF基金和同时进行对冲交易,以获得利差利润。

具体而言,当ETF基金的市场价格与其所跟踪的指数之间出

现偏离时,套利机会就会出现。

投资者可以通过以下步骤进行ETF基金套利:

1. 追踪指数的基金:投资者首先需要选择一只追踪特定指数的ETF基金。

这些基金的目标是尽可能准确地复制其所追踪的指数的表现。

2. 基金价格和指数价格的比较:投资者需要比较ETF基金的

市场价格和其所追踪指数的实时价格。

如果两者之间存在差异,则可能会出现套利机会。

3. 买入或卖出ETF基金:当ETF基金的市场价格低于其所追

踪指数的价格时,投资者可以买入ETF基金。

相反,当ETF

基金的市场价格高于其所追踪指数的价格时,投资者可以卖出ETF基金。

4. 对冲交易:为了降低风险,投资者通常会进行对冲交易。

对冲交易是指投资者同时进行买入或卖出相关证券的交易,以抵消ETF基金交易带来的风险。

5. 利差利润:通过买入低价的ETF基金或卖出高价的ETF基

金,并进行对冲交易,投资者可以获得基金价格与指数价格之间的利差利润。

需要注意的是,ETF基金套利是一种追求短期利润的投资策略,需要投资者具备较高的交易技巧和风险控制能力。

同时,市场对冲成本、流动性风险等因素也会对ETF基金套利的盈利能

力产生影响。

因此,投资者在进行ETF基金套利时需要充分

了解市场情况,并谨慎操作。

场内基金溢价套利技巧

场内基金溢价套利技巧

以下是 6 条关于场内基金溢价套利技巧的内容:

1. 嘿,你知道吗?关注基金的实时价格变动就像在战场上观察敌军动向一样重要!比如说,某只场内基金平时价格比较稳定,突然某天价格大幅上涨,这时候很可能就有溢价的机会了哦。

咱们得像敏锐的猎人一样,紧紧抓住这样的机会呀!

2. 哇塞,了解市场整体行情那可太关键啦!这就好比航海中要清楚海流和风向啊。

当市场整体比较火热,很多人都在疯狂追捧某些板块的时候,相关的场内基金就可能出现溢价呢。

这时咱们就别犹豫,果断出手去套利呀,你说是不是?

3. 记住哦,分析基金的基本面就如同了解一个人的性格一样!要是一只基金背后的资产很优质,而且市场上对它的需求猛增,那不就很容易产生溢价嘛。

就像一个超级明星突然受到更多人喜爱一样,价值自然就提升啦!

4. 嘿呀,留意交易的活跃度也是必不可少的呀!如果一只场内基金平时交易冷冷清清,突然一下子热闹非凡,哇,这大概率就是溢价的信号啦!就好像原本安静的街道突然变得人来人往,肯定有情况呀!

5. 注意啦,跟其他投资者交流沟通也能发现好多线索呢!就像大家一起探讨怎么玩游戏才能赢一样。

别人的经验和看法说不定就能让你发现潜在的溢价套利机会,可别小瞧了这种交流哦!

6. 最后啊,要有耐心等待合适的时机呀!这跟钓鱼是一个道理,不能着急,要静静等待大鱼上钩。

有时候溢价机会不会一下子就出现,但只要我们时刻准备着,它来了就能稳稳抓住呀!所以,一定要有耐心,相信自己呀!

结论:场内基金溢价套利需要我们时刻保持警惕,运用多种方法和技巧去发现和把握机会,只要用心去做,就一定能从中获得不错的收益!。

lof基金套利流程

lof基金套利流程

LOF基金的套利流程如下:

1. 当场内LOF的价格大于场外LOF的价格时,可以在场外申购LOF基金,然后将其转托管到场内卖出,从中获利。

2. 当场内LOF的价格低于场外LOF的价格时,可以在二级市场买入LOF基金,然后在场外赎回,从中获利。

请注意,以上套利操作涉及的手续费包括申购费和二级市场卖出费用。

申购费率一般为%,二级市场卖出费用为%(默认)。

因此,套利费率

=%+%=%,这意味着溢价率需要超过%才能进行溢价套利。

以上信息仅供参考,投资有风险,如果投资需谨慎。

基金套利支付宝和天天基金转托管教程

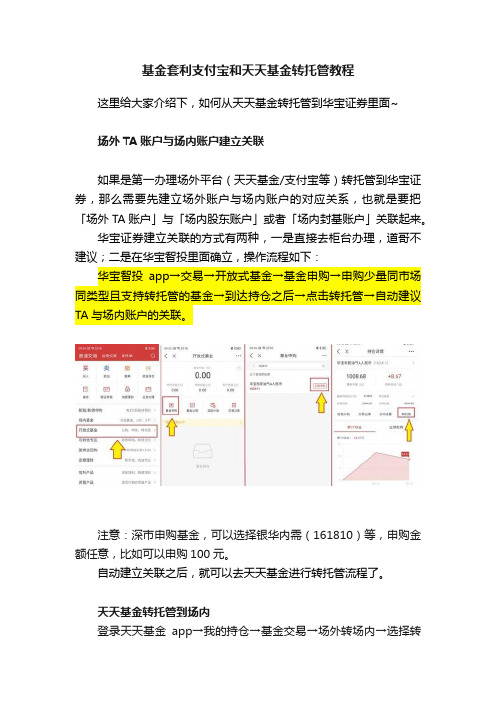

基金套利支付宝和天天基金转托管教程这里给大家介绍下,如何从天天基金转托管到华宝证券里面~场外TA账户与场内账户建立关联如果是第一办理场外平台(天天基金/支付宝等)转托管到华宝证券,那么需要先建立场外账户与场内账户的对应关系,也就是要把「场外TA账户」与「场内股东账户」或者「场内封基账户」关联起来。

华宝证券建立关联的方式有两种,一是直接去柜台办理,道哥不建议;二是在华宝智投里面确立,操作流程如下:华宝智投app→交易→开放式基金→基金申购→申购少量同市场同类型且支持转托管的基金→到达持仓之后→点击转托管→自动建议TA与场内账户的关联。

注意:深市申购基金,可以选择银华内需(161810)等,申购金额任意,比如可以申购100元。

自动建立关联之后,就可以去天天基金进行转托管流程了。

天天基金转托管到场内登录天天基金app→我的持仓→基金交易→场外转场内→选择转出基金→选择转出基金→转出份额→券商席位代码→提交。

这样天天基金转托管到场内的步骤就完成了,关于席位代码每家券商不一样,华宝证券的代码如下,大家记好了!华宝证券沪市席位代码:20359华宝证券深市席位代码:212400一般来说每笔转托管的费用在25到30元左右,但有很多代销机构、直销机构办理转托管的手续费是免费的,鼓励你做跨市场的套利,因为有申购费和赎回费。

蚂蚁财富转托管到场内在支付宝蚂蚁财富买的场外基金,如果要转托到场内,需要联系在线客服进行操作,详细步骤如下:支付宝→我的→总资产→基金→右上角问号→最下边→在线服务→咨询人工客服→发送"我要转托管"→告诉客服基金+份额+华宝证券+席位号即可注意:蚂蚁财富跨市转托管,一般是需要2个交易日的时间;。

同花顺ETF套利系统操作手册

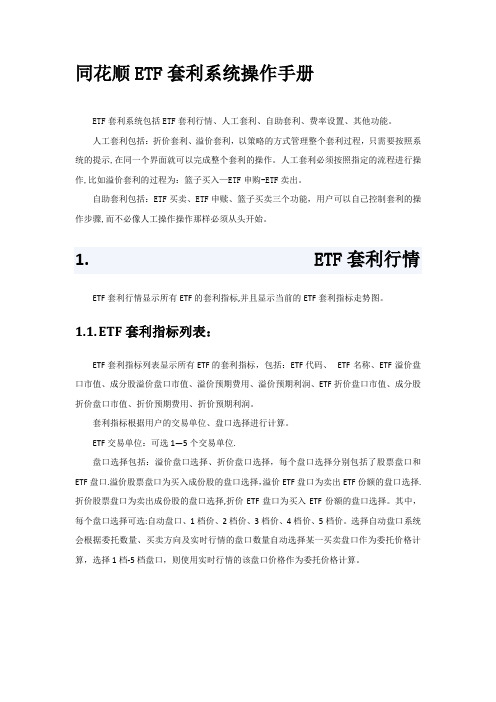

同花顺ETF套利系统操作手册ETF套利系统包括ETF套利行情、人工套利、自助套利、费率设置、其他功能。

人工套利包括:折价套利、溢价套利,以策略的方式管理整个套利过程,只需要按照系统的提示,在同一个界面就可以完成整个套利的操作。

人工套利必须按照指定的流程进行操作,比如溢价套利的过程为:篮子买入—ETF申购-ETF卖出。

自助套利包括:ETF买卖、ETF申赎、篮子买卖三个功能,用户可以自己控制套利的操作步骤,而不必像人工操作操作那样必须从头开始。

1.ETF套利行情ETF套利行情显示所有ETF的套利指标,并且显示当前的ETF套利指标走势图。

1.1.ETF套利指标列表:ETF套利指标列表显示所有ETF的套利指标,包括:ETF代码、ETF名称、ETF溢价盘口市值、成分股溢价盘口市值、溢价预期费用、溢价预期利润、ETF折价盘口市值、成分股折价盘口市值、折价预期费用、折价预期利润。

套利指标根据用户的交易单位、盘口选择进行计算。

ETF交易单位:可选1—5个交易单位.盘口选择包括:溢价盘口选择、折价盘口选择,每个盘口选择分别包括了股票盘口和ETF盘口.溢价股票盘口为买入成份股的盘口选择,溢价ETF盘口为卖出ETF份额的盘口选择.折价股票盘口为卖出成份股的盘口选择,折价ETF盘口为买入ETF份额的盘口选择。

其中,每个盘口选择可选:自动盘口、1档价、2档价、3档价、4档价、5档价。

选择自动盘口系统会根据委托数量、买卖方向及实时行情的盘口数量自动选择某一买卖盘口作为委托价格计算,选择1档-5档盘口,则使用实时行情的该盘口价格作为委托价格计算。

1.1.1.ETF溢价盘口市值:ETF基金的按买入盘口价格计算的N个申购赎回单位的价值.(盘口价格:考虑冲击成本,即如果买一盘口数量不够,则逐步使用买二等盘口计算,考虑冲击成本时,要考虑盘口置信度.置信度算法见后。

N为用户输入的ETF交易单位,下同)1.1.2.成份股溢价盘口市值:包括ETF申购、赎回清单用现金替代的替代金额+申购、赎回清单中不用现金替代的成份证券的数量按照卖出盘口价格计算的N个申购赎回单位价值+N个申购赎回单位的预估现金差额.如果某个股票停牌、涨停,则该股票使用现金替代计算方式。

基金套利策略

基金套利策略随着金融市场的不断发展,投资者对于套利策略的需求也越来越高。

基金套利策略作为一种常见的投资策略,通过利用不同市场或不同工具之间的价格差异,以获得收益。

基金套利策略的基本原理是通过买入低估的资产,同时卖出高估的资产,借此获得价格差异带来的收益。

具体来说,基金经理会寻找市场上存在的价格错配或套利机会,并通过买入低估资产和卖出高估资产的方式进行交易。

一种常见的基金套利策略是统计套利。

统计套利基金通过分析历史数据和统计模型,寻找价格与价值之间的差异,并据此决定买入或卖出资产。

例如,当某只股票的价格偏离其历史平均水平时,统计套利基金会认为这只股票被低估或高估,进而采取相应的交易策略。

另一种常见的基金套利策略是跨市场套利。

这种策略利用不同市场之间的价格差异来实现套利。

例如,基金经理可以同时在国内和国际市场上买入和卖出同一种资产,以获得不同市场之间的价格差异带来的收益。

这需要基金经理具备跨市场交易和风险管理的能力。

除了统计套利和跨市场套利,基金套利策略还包括配对交易、事件驱动交易等多种形式。

配对交易是通过同时买入和卖出相关资产,以获得两者之间的价格差异带来的收益。

事件驱动交易则是通过利用公司重大事件或公告对股票价格产生的短期波动来进行交易。

基金套利策略的优势在于能够利用市场的非理性定价和价格波动来获取额外的收益。

然而,基金套利策略也存在一定的风险和挑战。

首先,市场的价格差异并不总是存在,套利机会可能会随着市场的发展和资金流动的变化而消失。

其次,基金经理需要具备较强的分析能力和交易技巧,以及有效的风险管理能力,以应对市场的波动和不确定性。

基金套利策略作为一种常见的投资策略,在金融市场中发挥着重要的作用。

通过利用不同市场或不同工具之间的价格差异,基金套利策略可以为投资者带来额外的收益。

然而,投资者在采用基金套利策略时需要注意市场风险和挑战,并选择具备专业能力和经验的基金经理进行投资。

什么是分级基金套利?分级基金网

什么是分级基金套利?分级基金网

分级套利,实际就是一级申赎市场,和二级买卖市场,出现价格差异后,在两个市场进行倒腾和买卖的一种行为。

这种倒腾需要付出:1、运费(手续费);2、时间差带来的价格波动(运货也要时间)。

分级基金套利分为以下三种:溢价套利、折价套利、“T+0”套利。

分级基金具有份额配对转换机制,这是分级基金套利的基础机制。

基金份额的配对转换有分拆和合并两种转换行为。

分级基金既可以申赎又可以买卖,因此在申赎价和买卖价之间就存在价差,再加上配对转换机制,从而出现套利机会。

当A类份额的价格+B类份额的价格>2份基础份额的净值+基础份额的申购费率+卖出A类B类份额的交易佣金时,就可以进行溢价套利了,通过申购基础份额,分拆成A类份额和B类份额之后分别卖出,实现套利收益,整个过程需要T+3个交易日。

反过来也一样,A类份额的价格+B类份额的价格+基础份额的赎回费率+买入A类B类份额的交易佣金<2份基础份额的净值时,就可以进行折价套利了,通过分别买入A类份额和B类份额,合并赎回后即可获取套利收益,整个过程需要T+2个交易日。

值得注意的是,随着套利行为的发生,分级基金的整体溢价空间和折价空间会相应变小。

比如分级基金溢价时,A类或B类份额的价格高于2份基础份额净值时,投资者不断申购基础份额,分拆卖出,就会逐渐压制A类或B类份额的价格。

标签:分级基金套利。

lof基金套利步骤

lof基金套利步骤LOF基金套利步骤LOF基金是指上市开放式基金,是指在证券交易所上市交易的基金产品。

LOF基金套利是指通过买卖LOF基金来获得收益的一种投资策略。

下面将介绍LOF基金套利的步骤。

第一步:选择LOF基金需要选择一只具有较高流动性和较低费用的LOF基金。

选择LOF 基金时,需要考虑基金的历史表现、基金经理的管理能力、基金的投资策略等因素。

第二步:分析市场在选择LOF基金之后,需要对市场进行分析。

分析市场可以帮助投资者了解市场的走势和趋势,从而更好地制定投资策略。

分析市场时,需要考虑宏观经济因素、政策因素、行业因素等因素。

第三步:制定投资策略在分析市场之后,需要制定投资策略。

投资策略应该根据市场的走势和趋势来制定,以获得最大的收益。

投资策略可以包括买入、卖出、持有等操作。

第四步:买入LOF基金在制定投资策略之后,需要买入LOF基金。

买入LOF基金时,需要考虑基金的净值、手续费等因素。

投资者可以通过证券交易所或者基金公司购买LOF基金。

第五步:卖出LOF基金在买入LOF基金之后,需要根据市场的走势和趋势来决定是否卖出LOF基金。

卖出LOF基金时,需要考虑基金的净值、手续费等因素。

投资者可以通过证券交易所或者基金公司卖出LOF基金。

总结:LOF基金套利是一种通过买卖LOF基金来获得收益的投资策略。

LOF基金套利的步骤包括选择LOF基金、分析市场、制定投资策略、买入LOF基金和卖出LOF基金。

投资者应该根据市场的走势和趋势来制定投资策略,以获得最大的收益。

常用的对冲套利策略

常用的对冲套利策略总体而言,对冲基金投资策略的思想分为以下几大类:多/空策略、套利策略、事件驱动策略以及走势策略。

分别介绍如下:(一)多/空策略多/空策略的基本思想是将基金部分资产买入股票,部分资产卖空股票。

买入股票的多头资产金额经其b系数(衡量股票与市场相关度的系数调整后形成多头头寸,卖空股票的空头资产金额经其b系数调整后形成空头头寸,多头头寸与空头头寸的差形成全体基金资产的市场头寸。

该市场头寸可为多头、空头或是零,从而调节基金面临的市场风险。

当市场头寸为零时,多/空策略成为市场中立策略,此时基金的收益与市场波动完全无关。

通过调整市场头寸,或进一步调整组合中股票的种类,可以调节组合所面临的风险程度以及风险种类。

需要注意,简单的资产对冲并不能消除市场风险。

例如,如果我们买多房地产股票并卖空同样资金的医药股票,该组合的市场头寸并非为零,其收益率将同时受房地产板块和医药坂块的影响,由于这两个板块与市场的相关度不一样,其对冲结果将不能使组合消除市场风险。

在计算组合的市场头寸时,一定要注意资产与市场的关系即b系数。

只有当组合的综合b系数为零时,组合才是市场中立。

此外,由于股票的b系数是不断变化的,要维持组合的b系数不变需要不断监测市场并对组合进行动态调整。

对冲是一把双刃剑。

当基金面临的市场风险减小时,基金所能享受的股票市场长期向上趋势所带来的增值潜力也减小了。

除了对冲掉市场风险,我们还可以将基金的其他风险对冲掉,例如基金面临的汇率风险、利率风险、某一行业风险等。

每当一种风险被对冲掉时,基金经理利用该风险因素来为基金增值的可能性也没有了。

理论上讲,一个完全对冲的基金的收益率应该是无风险收益率减去交易成本。

因此,在实践中,基金经理不会把基金的所有风险因素都对冲掉,而只是将自己不能把握的风险因素对冲掉,而留下自己有把握的风险因素,在这些风险因素上进行投资决策以获取超额收益。

例如,多/空策略就是将基金经理认为自己不能把握的市场时机风险对冲掉,而只留下基金经理有把握的股票筛选风险来为基金增值经典的“pairtrading”,即在同一市场、同一行业中选择两支产品、管理、股本结构等各方面都非常近似的股票,在买多一支股票的同时卖空另一支股票,这样的组合将市场风险、行业风险都对冲掉,只留下两支股票的个股风险。

A股套利方法

下面为大家介绍大A的各种套利。

1、场内基金的价格vs净值套利。

场内基金有两种交易方法。

第一种是买入/卖出,这时按照市价结算,大家一般都是这么交易的。

第二种是申购/赎回,这时按照净值结算。

这个操作很多人不知道,其实也很方便,直接用股票软件几秒钟就能完成。

两者的价格是不同的,当存在差价时,就可能带来套利空间。

比如某个基金,净值1元,投机者借着着题材爆炒到1.1元。

这时我们千万别买,用股票软件上的“场内申购”菜单,就可以只花1元入手,然后1.1元卖出,赚了10%。

又比如某个基金,净值1元,但场内买入冷清价格只有0.9元,这时我们可以用0.9元买入,再用股票软件上的“场内赎回”菜单1元出货,又赚了10%。

一个比较近的大肉是我在2020年套利石油QDII基金,单月盈利50%。

全程在集思录论坛发帖直播,有据可查。

2、限申基金的拖拉机套利。

这个策略限制了机构等聪明资金,我们的利润来自一帮投机炒作的纯韭菜,利润率高得惊人。

比如2020年底,持续了两个月的华宝油气套利,两个月盈利200%。

但这个策略的资金容量很小,比如上面的例子中,每个股东账户只能申购100元。

为了扩大资金容量,我们可以在自己的股票APP上加挂6个账户,俗称拖拉机,这样每个人就能申购600元。

开通拖拉机的方法咨询自己券商客服。

再拉上自己父母,以及配偶父母,资金容量就扩大到了3600元,两个月下来也能薅7200元羊毛了。

根据统计,在过去两年中,六口之家采用这种限申基金的拖拉机套利,每年能薅3万元羊毛,而且风险极低,年化收益率极高。

3、可转债vs正股之间的套利。

可转债,能兑换为对应的股票,正常情况下,可转债和对应股票之间存在着一个合理的价格关系。

比如,1张A转债可以兑换5股A股票,A股票的现价是20元,那么A 转债的价格应该不低于5*20=100元才合理。

有时候A转债的价格只有95元,那么你买入1张可转债兑换成5股股票,以5*20=100元卖出,就赚了5%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2020基金套利分享Fund Arbitrage Sharing主讲人:KangKang040基础小白如何学习?How does a zero-based novice learn?03什么是股东账户?What is a shareholder account?02A股和美股的交易时间?What are the trading hours of A shares and US stocks?01基金交易的常见名词Common nouns in fund trading基础目录Q&A Directory场外TA账户作用:申赎16开头的LOF深市封基账户份额和净值、场内基金和场外基金、买入和卖出基金交易的常见名词Common nouns in fund trading0基础小白如何学见KangKang11.14在生财有术分享的文字稿A股交易时间、美股开盘时间A股和美股的交易时间Trading hours of A shares and U.S. stocks04如何计算套利收益?How to calculate arbitrage income?03折溢价数据在哪里看?Where is the discount and premium data?02如何配置1拖7账户?How to con gure 1 drag 7 account?01场外如何转场内套利?How to transfer arbitrage outside the market?答疑目录Q&A Directory套利介绍Arbitrage introduction场外基金如何转场内套利?01即把场外按净值申购的基金,在场内有溢价的情况时,转托管到场内套利,增加持仓收益,降低持仓成本,并且多赚到钱。

分享提纲&转托管逻辑GAODING FINANCIAL溢价套利Premium arbitrage申购场内申购,是按净值结算的,并且华宝场内申购/华泰场外大多有1折费率优惠01计算到账时间A股:T+1 美股:T+3一般在14点30左右操作套利02场内卖出比如A股基金在尾盘根据折溢价数据,溢价在1%以上,14点30左右操作套利,套利就稳了03卖出后溢价继续申购卖出后,将卖出的等额人民币,继续申购该基金,完成套利.持仓不变,反而还多赚到了钱.04折价套利Discount arbitrage场内买入场内买入,是净值高,场内打折出售,在场内买入要比基金公司的净值更划算.01计算赎回到账时间做折价套利时, 不管A 股还是美股的QDII基金,首先持仓需要满7天,否则手续费1.5%,血亏做美股QDII基金的折价套利,很占用时间02净值比场内价格高A股:当天(下午15点前)净值赎回,场内买入美股:当天(下午15点前)赎回,场内当天买入即折价风险套利(双倍持仓收益/双倍持仓亏损)03赎回后,可当天买入,也可T+1日买入美股:当天(下午15点前)赎回,场内T+1日天买入,即折价保守套利04支付宝转托管教程(1)Alipay transfer hosting tutorial (1)金融生活1科技创新2套利到账时间3场内卖出4打开支付宝 我的 总资产点基金 点页面右上角的问号在搜索答案的搜索框内输入“转托管”支付宝转托管教程(2)Alipay transfer hosting tutorial (2)金融生活5科技创新67转出份额8点击“基金如何转托管”“点此提交转场内申请” 选择转托管基金转出份额(建议输入正整数,如666份)支付宝转托管教程(3)Alipay transfer hosting tutorial (3)金融生活输入券商名称9华泰证券深市席位 代码:私聊华泰证券沪市席位代码:私聊7,8,9,10步都在同一个操作页面上如果是转华宝证券,则输入“华宝证券”输入席位代码华泰证券的需要私聊你的客户经理华宝证券深市席位 代码:212400华宝证券沪市席位 代码:203591002如何配置1拖7账户?How to con gure 1 drag 7 account?什么是一拖六?一拖七?傻傻分不清?场外TA账户作用:申赎16开头的LOF深市封基账户作用:可买卖和申赎15开头的ETF和16开头的LOF深市股东账户深A股东号就是在深圳交易所,所开的A股股东账户作用:深封基账户有的,股东账户都有拖拉机逻辑:即深市3个股东账户+3个深市封基账户(前6拖)+1个场外TA账户(即第7拖)如何配置1拖7账户?PRODUCT TYPE深市封基账户拖拉机逻辑:即深市3个股东账户+3个深市封基账户(前6拖)+1个场外TA账户(即第7拖)如何配置1拖7账户?PRODUCT TYPE逻辑:可以用2个或3个证券账户开出,3个深市股东账户+3个深市封基账户如在华泰证券和华宝证券各开1个深市股东账户和1个深市封基(封闭基金)账户即得到了4个账户还有2个账户可以通过银河证券开1拖6账户具体如何开?PRODUCT INTRODUCT华宝开户扫码注册开户华泰开户扫码注册开户挡着广告华宝证券1拖6下挂成功示意图:Schematic diagram of Huabao Securities 1drag 6 download success:深圳市场账户:3个A股(股东)账户深圳市场账户:3个A股(封闭)基金账户第7拖:场外TA账户1拖6:前6个即:1拖6华宝证券1拖6具体如何下挂:(1)How to download Huabao Securities 1 drag 6 speci cally: (1)2 打开华宝证券 右下角底栏tap “我的”点击“业务办理”将该页面拉到最下面,找到“股东账户管理”入口 点击右下角的“新增股东账户”(示例:已开好的深市1拖6账户)风险评测,没有进行的去评测,评测过的点击”确定“314华宝证券1拖6具体如何下挂:(2) How to download Huabao Securities 1 drag 6 speci cally: (2)6如果知道账户的可以直接 添加不知道的,则点击“查询转户账户” 因为我的深市已经下挂满了,所以未有可转户账户,转户点击账户前面的圆圈,点击“确定”即可5需要注意的是,办理该业务时,需要身份证在旁边7以及需要本人办理,会有业务人员视频连线,及该业务只能在交易日15点前办理8华泰证券1拖6下挂成功示意图:Schematic diagram of Huabao Securities 1drag 6 download success:深圳市场账户:3个A股(股东)账户深圳市场账户:3个A股(封闭)基金账户第7拖:场外TA账户1拖6:前6个即:1拖6账户费率Account rate华泰证券股票万1,不免5; 基金也是万1,0.1元起收,免51华泰套利优势费率便宜,但得去线下营业厅开通一拖六下挂业务,UI(用户界面)没华宝好用2华宝证券股票万1.5,不免5; 基金万1,0.2元起收,免5场内申购打1折3华宝套利优势UI(用户界面)做的比华泰好,但费率无华泰便宜;线上即可开通一拖六加挂业务403折溢价数据在哪里看?Where is the discount and premium data?集思录/网易财经/支付宝/HAO ETF折溢价数据网站分享Discount and premium datawebsite sharing1.集思录:https:///data/qdii/#qdiie2.网易财经:/fund/zyjl_163417.ht ml4.HAOETF:https:///(看限购限额的网站)3.支付宝蚂蚁财富:添加到app(比如支付宝)自选的基金,看实时的估值(数据比较准)挑选套利标的需满足The selection of arbitrage targetsneeds to be met经历过1轮牛熊6年以上公开业绩只有2000多只基金符合历史业绩好长期年化收益超15%只有181只基金符合基金易买到且申购费打折,不限购擅长优秀行业比如消费、医药、科技,且主动基金只有27只基金符合资金管理规模超100亿只有36只基金符合我的A股套利标的PRODUCT FEATURES富国天惠明星基金经理:朱少醒 05年成立,基金规模217亿兴全合宜明星基金经理:谢治宇 18年成立,基金规模235亿兴全趋势明星基金经理:董承非05年成立,基金规模291亿万家优选13年成立,基金规模166亿风险提示RISK TIPS理财有风险,投资需谨慎01 证券市场风险投资产品的市场价格因多种因素影响而上下波动,导致产品份额存在波动02 信用风险存在债券发行人不能按约定还本付息的风险,导致投资者本金收益损失03 产品跌破风险产品在上市持有期内跌破发行价格,影响投资收益与本金安全04 利率风险由于利率变动导致资产价格和资产利息的损益,产生风险05 不可抗力风险值由于自然灾害、战争等不可抗力因素出现,严重影响金融市场的正常运行04如何计算套利收益?How to calculate arbitrage income?怎么计算套利收益?套利收益Arbitrage income溢价套利收益计算:溢价套利=(场内溢价卖出价-净值)/净值≈溢价收益(需满足场内基金申购打1折)(溢价套利资金占用时间最低)折价套利收益计算:保守折价套利=(T1日净值-开盘价)/净值-赎回手续费(持仓满7天,多为0.5%)友情提醒:套利只是长期投资的辅助策略,不要本末倒置,为了套利而套利总收益计算公式:持仓总收益=累计出金+持仓金额–累计入金2020基金套利100元起即可参与Thank you very much for taking time out of your busy schedule to listen to this sharing2020.11.14。