信用证LC解读

信用证名词解释

信用证名词解释信用证(Letter of Credit,简称LC)是商业支付中一种重要的支付方式之一。

它是通过银行作为中介,以保障卖方(受益人)能够按照合同条件获得买方(开证人)支付货款的一种付款方式。

信用证通常包括以下几个要素:1. 开证行(Issuer):信用证的发起方,即买方所在银行。

开证行根据买卖双方达成的购销合同要求发起信用证的开立。

2. 受益人(Beneficiary):信用证的收款方,即卖方。

受益人是获得信用证所规定的款项的主体。

3. 申请人(Applicant):信用证的发起人,即买方。

申请人向开证行发出要求开立信用证的申请,并支付相应费用。

4. 开证指示(Instruction):开证行根据申请人提交的信用证开立指示书,发出开立信用证通知给受益人的要求。

5. 开证日期(Date of Issue):信用证开具的日期,一般为开证行出具通知给受益人的日期。

6. 付款方式(Payment Method):信用证中规定的支付方式,可以是即期付款、承兑汇票等等。

7. 金额(Amount):信用证规定的支付金额,即受益人能够获得的款项数额。

8. 到期日期(Expiry Date):信用证规定的付款截止日期,即受益人必须在此日期前通过合规文件向开证行发起付款要求。

9. 附加条款(Additional Terms):信用证中可能包含的其他关键条款和条件,例如货物运输要求、付款文件要求等等。

信用证的作用是为了减少买方与卖方之间的信任风险。

买方可以通过开立信用证,向卖方保证支付货款的能力;而卖方则可以通过信用证的付款承诺,确保自己能够按照合同要求获得货款。

信用证的过程通常包括:申请、开立、通知、交单、审核和付款等环节。

在信用证的交易过程中,各方应按照信用证的规定进行操作,以确保交易的安全和顺利进行。

总的来说,信用证作为一种受国际贸易广泛认可的付款方式,可以有效降低买卖双方的支付风险,并促进跨国贸易的发展和合作。

(三)信用证(Letter of Credit, LC)

开证行

1、信用证须注明“可转让”字样,才是可转让

信用证;

2、可转让信用证只能转让一次;

A

B

C

3、信用证只能按原证规定的条款转让,但单价

、金额、装运期和到期日可以减少或缩短;

4、信用证的转让并不等于买卖合同的转让;

SIFT 上海对外贸易学院 36

(四) 银行保证函和备用信用证

1、银行保证函(银行保证书)(Letter of

5

3、信用证业务有关当事人及其权利义务 (1)开证申请人

在合同规定的时间内开证;

信用证内容必须与买卖合同内容相符;

只要单证、单单相符,必须接受单据,支付 货款; 当开证行倒闭时,仍有义务向受益人付款;

上海对外贸易学院

SIFT

6

(2)开证行

承担第一性付款责任;

付款后不享有追索权(付款是终局性的);

• 汇票付款期限----即期或远期;

开证行 汇票付款人 指定银行 出口地银行(除议付行外) 第三国银行

• (汇票付款人不应作成开证申请人);

SIFT 上海对外贸易学院 28

限制议付信用证----只能由信用证指定的银行议 付(available by negotiation with xx bank);

(3)通知行

及时将信用证通知或传递给受益人; 审核信用证表面真实性;

SIFT

上海对外贸易学院

7

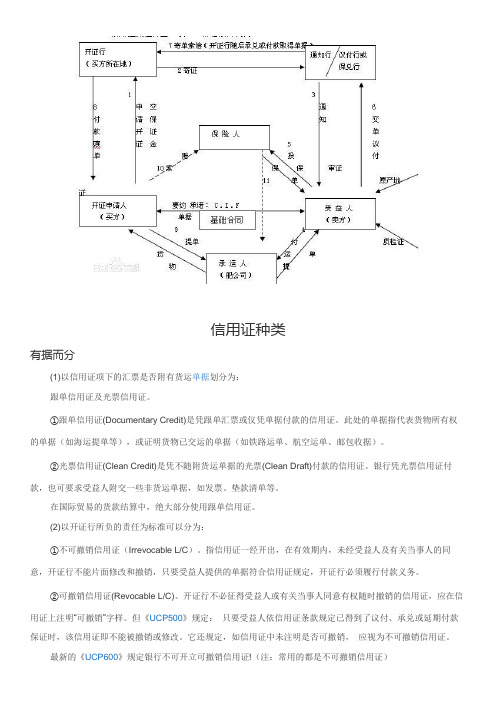

不可撤销即期议付信用证收付程序

开证申请人 (进口人)

提示 单据 要求 付款 付 款 赎 单 申 请 开 证 订立合同

发货,取得B/L

受 益 人 (出口人)

通 议 审证 知 付 制单(签发 转 即期汇票) 递 \

信用证(LC)知识

信用证与货物

LC and underlying goods

信用证的欺诈例外原则

Fraud exception principal of LC business

10

信用证 Letter of Credit 5

信用证业务的特点 Features of LC Business

可以利用出口信用证业务进行的融资 Finance base on Export LC business

销售合同 Sales Contract 信用证及申请 LC and LC Application

单据 LC Documents 付款 Payment

4

ቤተ መጻሕፍቲ ባይዱ

信用证 Letter of Credit 2

信用证业务的流程 Workflow of LC

信用证流程 – 完整版 Workflow of LC - Detailed

Beneficiary: the party in whose favor a credit is issued.

开证行: 指应申请人要求或者代表自己开出信用证的银行。

Issuing bank: the bank that issues a credit at the request of an applicant or on its own behalf.

Remarks: The contents in this document is only for internal reference, please refer to international rules and standard banking practice in actual business operations. If necessary, suggest to consult your correspondent bank for advice.

TT,LC是什么意思

查看文章T/T,L/C是什么意思2007-07-03 12:061L/C:Letter of Credit即信用证信用证(letter of credit简称L/C),分为光票信用证和跟单信用证。

前者如旅行信用证,受益人仅凭汇票或收据就可以获得付款;后者则规定受益人必须提供一定的货运单据才能获得付款。

外贸上提的信用证一般都是跟单信用证。

根据UCP500(国际商会第500号出版物,跟单信用证统一惯例)第2条,信用证是银行应申请人的要求,并根据其指示,或者根据银行自己的意愿,在与信用证条款相符的条件下,凭规定的单据:⑴向第三方(受益人)或其指定人付款,或承兑并支付受益人出具的汇票,或⑵授权另一家银行付款,或承兑并支付汇票,或⑶授权另一家银行议付。

1994年1月1日出版的跟单信用业务指南给信用证的定义是:跟单信用证或信用证是银行代买方(出证申请人)或者银行自身开立的,保证对受益人提交的与信用证条款相符的汇票或单据金额付款的承诺。

信用证的流程跟单信用证操作的流程简述如下:1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证。

4.通知行通知卖方,信用证已开立。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物。

6.卖方将单据向指定银行提交。

该银行可能是开证行,或是信用证内指定的付款、承兑或议付银行。

7.该银行按照信用证审核单据。

如单据符合信用证规定,银行将按信用证规定进行支付、承兑或议付。

8.开证行以外的银行将单据寄送开证行。

9.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

10.开证行在买方付款后交单,然后买方凭单取货。

信用证的开立1.开证的申请进出口双方同意用跟单信用证支付后,进口商便有责任开证。

第一件事是填写开证申请表,这张表为开证申请人与开证行建立了法律关系,因此,开证申请表是开证的最重要的文件。

LC与TT的详细区分

信用证(Letter of Credit,L/C)信用证是一种由银行依照客户的要求和指示开立的有条件的承诺付款的书面文件。

其当事人有:(1)开证申请人(Applicant).向银行申请开立信用证的人,在信用证中又称开证人(Opener)。

(2)开证行(Opening/Issuing Bank)。

接受开证申请人的委托开立信用证的银行,它承担保证付款的责任。

(3)通知行(Advising/Notifying Bank)。

指受开证行的委托,将信用证转交出口人的银行,它只证明信用证的真实性,不承担其他义务。

(4)受益人(Benificiary)。

指信用证上所指定的有权使用该证的人,即出口人或实际供货人。

(5)议付银行(Negotiating Bank)。

指愿意买入受益人交来跟单汇票的银行。

(6)付款银行(Paying/Drawee Bank)。

信用证上指定付款的银行,在多数情况下,付款行就是开证行。

信用证方式的一般收付程序:(1)开证申请人根据合同填写开证申请书并交纳押金或提供其他保证,请开证行开证。

(2)开证行根据申请书内容,向受益人开出信用证并寄交出口人所在地通知行。

(3)通知行核对印鉴无误后,将信用证交受益人。

(4)受益人审核信用证内容与合同规定相符后,按信用证规定装运货物、备妥单据并开出汇票,在信用证有效期内,送议付行议付。

(5)议付行按信用证条款审核单据无误后,把贷款垫付给受益人。

(6)议付行将汇票和货运单据寄开证行或其特定的付款行索偿。

(7)开证行核对单据无误后,付款给议付行。

(8)开证行通知开证人付款赎单。

信用证主要内容(1)对信用证本身的说明。

如其种类、性质、有效期及到期地点。

(2)对货物的要求。

根据合同进行描述。

(3)对运输的要求。

(4)对单据的要求,即货物单据、运输单据、保险单据及其它有关单证。

(5)特殊要求。

(6)开证行对受益人及汇票持有人保证付款的责任文句。

(7)国外来证大多数均加注:“除另有规定外,本证根据国际商会《跟单信用证统一惯例(1993年修订)》即国际商会500号出版物(《UCP500》)办理。

信用证Letter of Credit,LC

信用证种类有据而分(1)以信用证项下的汇票是否附有货运单据划分为:跟单信用证及光票信用证。

①跟单信用证(Documentary Credit)是凭跟单汇票或仅凭单据付款的信用证。

此处的单据指代表货物所有权的单据(如海运提单等),或证明货物已交运的单据(如铁路运单、航空运单、邮包收据)。

②光票信用证(Clean Credit)是凭不随附货运单据的光票(Clean Draft)付款的信用证。

银行凭光票信用证付款,也可要求受益人附交一些非货运单据,如发票、垫款清单等。

在国际贸易的货款结算中,绝大部分使用跟单信用证。

(2)以开证行所负的责任为标准可以分为:①不可撤销信用证(Irrevocable L/C)。

指信用证一经开出,在有效期内,未经受益人及有关当事人的同意,开证行不能片面修改和撤销,只要受益人提供的单据符合信用证规定,开证行必须履行付款义务。

②可撤销信用证(Revocable L/C)。

开证行不必征得受益人或有关当事人同意有权随时撤销的信用证,应在信用证上注明“可撤销”字样。

但《UCP500》规定:只要受益人依信用证条款规定已得到了议付、承兑或延期付款保证时,该信用证即不能被撤销或修改。

它还规定,如信用证中未注明是否可撤销,应视为不可撤销信用证。

最新的《UCP600》规定银行不可开立可撤销信用证!(注:常用的都是不可撤销信用证)(3)以有无另一银行加以保证兑付为依据,可以分为:①保兑信用证(Confirmed L/C)。

指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务。

对信用证加以保兑的银行,称为保兑行。

②不保兑信用证(Unconfirmed L/C)。

开证行开出的信用证没有经另一家银行保兑。

(4)根据付款时间不同,可以分为①即期信用证(Sight L/C)。

指开证行或付款行收到符合信用证条款的跟单汇票或装运单据后,立即履行付款义务的信用证。

②远期信用证(Usance L/C)。

信用证 L

信用证支付的一般程序 1. 进出口人在贸易合同中,规定使用信 用证支付方式。 2. 进口人(买方)向当地银行提交开证 申请书,同时交纳押金或其它保证。 3. 开证行根据申请内容,向出口人(受 益人)开出信用证,并寄交通知银行。

4. 通知行核对印鉴或密押无误后,将信 用证寄交给出口人。 5. 出口人审核信用证与合同相符合后, 按照信用证规定装运货物,并备齐各 项信用证要求的货运单据,在信用证 有效期内,寄交议付行议付。 6. 议付行按照信用证条款审核单据无误 后,按照汇票金额扣除利息,把货款 垫付给出口人

信用证方式有三个特点:

(一)信用证是一项独立文件 信用证虽以贸易合同为基础,但它一经开立, 就成为独立于贸易合同之外的另一种契约。 (二)开证行是第一性付款人 信用证支付方式是一种银行信用,开证行提供的 是信用而不是资金,其特点是在符合信用证规定 的条件下,首先由开证行承担付款的责任。 (三)信用证业务处理的是单据 只要单单相符、单证相符,能确定单据在表面上 符合信用证条款,银行就得凭单据付款。

7. 议付行将汇票和货运单据寄开证行 (或其指定的付款行)索偿。 8. 开证行(或其指定的付款行)核对单 据无误后,付款给议付行。 9. 开证行通知进口人付款赎单。 开证人付款并取得货运单据后,凭此 向承运人提货。

例:我们公司进口了一批货物, 付款方式是 90天的信用证, 我们在收到客户单据时已向 银行承兑了, 但在我们生产过程中发现货物 的质量有问题,我们公司也向客户反应了这 件事情.希望他们可以到我们公司来看看.可 客户现在不承认.我们公司有检测出来的质 量指标不合格文件.我们要求拒付这样可以 吗?

国际公路运输的概念:

指货物借助一定的运载工具,沿着公路作 跨及两个或两个以上的国家或地区的移动 过程。

如何看懂信用证LC

10小时外贸教程:信用证发布时间:2005-12-03 07:00进入贸易宝典票上的编码规律、图案含义、行长印鉴等等,有兴趣再去慢慢琢磨吧。

如果你自己直接出口,国外的信用证开到你自己的名下,那么你的开户银行收到信用证后会直接通知你,并把正本或复印件(一般是复印件,如无必要,正本建议留在银行保存)交给你。

如果你是通过代理出口,信用证开到代理名下,那么就要及时敦促代理去查询,收到后让代理传真给你。

在实务中,因为代理不熟悉你的客户,所以交接上容易出现问题。

代理接到信用证却不知道是谁的,导致耽误,所以,一旦得知你的客户开证了,就要把名称、金额告诉出口代理,盯紧进度。

一般说来,从客户开证,到咱们这边收到信用证,快则1周,慢则10天。

跟随信用证一起交给你的,通常还有一页《信用证通知书》,这是你的银行出具的,主要列明了此份信用证的基本情况如信用证编号、开证行、金额、有效期等等,同时盖章。

除了银行公章外,还会有个“印鉴相符”章或“印鉴不符,出货前请洽我行”一类的章。

什么意思呢?因为目前信用证一般是通过电报传递的(通行的是SAIFT电传,一个银行专业的电讯服务机构,有特定的编码格式),理论上有伪造的风险,冒充银行名义开信用证。

因此银行间会预留密码和印鉴,以兹核对。

不过现实生活中这种现象很少见,因为信用证能通过SWIFT开立,基本就是真实的,印鉴不符的原因恐怕多为交接操作问题。

所以,碰到“印鉴不符”的情况,也不必紧张,必要时咨询一下银行即可。

巧妙看懂信用证接下来就是信用证本身的审核了。

条款密密麻麻,但有个简便窍门。

如前所述,信用证是通过SWIFT开立的,而SWIFT对信用证有专门格式,这个格式按照信用证条款的内容性质分门别类,给予固定的编号。

也就是说,每个条款在顶头位置都有一个编号,根据此编号就可以知道这个条款是说什么的了。

固定格式为:编号,条款属性:条款内容。

例如:31DDATEANDPLACEOFEXPIRY:25/11/2005CHINA。

lc的名词解释

lc的名词解释在当今快速发展的数字化时代,我们经常会在各种场合听到LC这个词。

那么,什么是LC呢?LC是Letter of Credit的缩写,翻译过来即为信用证。

信用证是国际贸易中常用的一种支付方式。

本文将深入探讨信用证的定义、作用、类型以及流程等相关内容。

一、信用证的定义与作用信用证是一种银行在买卖双方之间介入的支付保障工具。

它通过发行信用证来承诺向卖方支付一定金额的款项,前提是卖方在向买方交付货物或提供服务时符合合同约定的条件。

信用证在国际贸易中起到了保障买卖双方利益的作用,特别是在跨国贸易中降低了交易风险,增加了交易安全性。

信用证的作用不仅仅体现在金融方面,也可以促进交易双方的信任与合作。

通过信用证,买方可以放心地支付货款,因为卖方只有在满足合同条件后才能得到款项。

同时,卖方也能够获得资金保障,在发货前就能确保收到货款。

这种信用证的运作机制,为国际贸易的发展提供了重要的保障与便利。

二、信用证的类型根据信用证的使用范围与性质,可以将其分为几种主要类型:进口信用证、出口信用证、转口信用证、备用信用证等。

1. 进口信用证:指的是买方向其银行申请开立的信用证,用于保证卖方按合同约定向买方供货。

在进口贸易中,买方通常会向银行申请开立信用证,并要求卖方提供相应的符合合同的文件以取得付款。

2. 出口信用证:指的是卖方出售商品或提供服务后,向买方的银行申请的信用证。

出口信用证一般由卖方委托其银行发出,向买方的银行保证在收到符合合同的单据后支付货款。

3. 转口信用证:在某些复杂的贸易活动中,买卖双方可能存在委托第三方进行中转或转口的情况。

此时,可以使用转口信用证。

转口信用证允许中间商接收来自原始卖方的信用证,并在符合合同要求时转发给最终买方。

4. 备用信用证:在某些商业合同中,可能需要卖方在特定情况下使用备用信用证。

备用信用证不仅可以在主信用证无效时起到替补作用,还可以保障买方和卖方的权益,以应对可能出现的不可预见的情况。

lc贸易术语含义

lc贸易术语含义贸易术语是国际贸易、国际商务活动各种业务操作中所使用的一种行业术语,它的使用准确、正确和有效的掌握,对于实现国际贸易的顺利进行至关重要。

最常见的贸易术语是以“L/C”开头的,即信用证,是指在国际贸易中,开出方(即开证行)根据受益人的要求,在卖方的货物运输或服务完成后,向受益人发行的一种支付工具。

信用证是由受益人与开证行经过友好协商签订的一种买卖合同,它也是履行买卖双方货物交易义务的一种凭证,也是国际贸易当中买卖双方货物交易义务履行凭据,它的主要功能是保障卖方的有效货款收入,也是几种国际支付方式之一。

L/C全称是Letter of Credit,意思是信用证。

信用证是指在国际贸易中,在卖方的货物运输或服务完成后,开出方(也就是开证行)向受益人发行的一种支付工具,它也是一种具有法律约束力的国际买卖合同,受益人与开证行根据此买卖合同要求开出方支付受益人货款。

信用证包括正本信用证和证据信用证,具体如下:1.正本信用证:由开证行开出,是履行国际贸易买卖双方货物买卖义务的凭证,也是履行买卖双方义务的唯一凭证。

2.证据信用证:也称为证据证信函,是指开证行出具给受益人的一份确认函,函中的内容是指当受益人希望用正本信用证支付款项时,他们可以从开证行那里获得正本信用证。

信用证具有三大功能:首先,它是买卖双方货物交易义务履行凭据,具有法律约束力;其次,它是买卖双方交易支付凭据,其中包括买方支付卖方货款的有效方式;最后,它也是关税报关和保险投保的依据,因为它记录了货物的种类、价格和数量等内容,可以用来报关及投保。

因此,信用证的正确使用对于国际贸易的顺利进行至关重要,确保卖方拿到合理的付款,从而达到买卖双方的利益最大化。

总之,“L/C”贸易术语就是指信用证,是国际贸易及商务活动中要使用到的一种重要术语,它能够保障卖方拿到合理的付款,使得双方获得让步和双赢。

因此,此贸易术语的准确、正确的掌握非常重要,才能够实现国际贸易的顺利进行。

信用证LC解读

SWIFT电文信用证中常见项目表示方式? ? 1.跟单信用证开证(MT700)? ?必选20 DOCUMENTARY CREDIT NUMBER(信用证号码)? ? 可选23 REFERENCE TO PRE-ADVICE(预先通知号码)? ???如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

? ?必选27 SEQUENCE OF TOTAL(电文页次)? ? 可选31C DATE OF ISSUE(开证日期)? ???如果这项没有填,则开证日期为电文的发送日期。

? ? 必选31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)? ???该日期为最后交单的日期。

? ? 必选32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)? ? 可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)? ???该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

39B与39A不能同时出现。

? ? 可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)? ???39B与39A不能同时出现。

? ? 可选39C ADDITIONAL AMOUNTS COVERED(额外金额)? ???表示信用证所涉及的保险费、利息、运费等金额。

? ? 必选40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)? ???跟单信用证有六种形式:? ? (1) IRREVOCABLE(不可撤销跟单信用证)? ? (2) REVOCABLE(可撤销跟单信用证)? ? (3) IRREVOCABLE TRANSFERABLE(不可撤销可转让跟单信用证)? ? (4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)? ? (5) IRREVOCABLE STANDBY(不可撤销备用信用证)? ? (6) REVOCABLE STANDBY(可撤销备用信用证)? ?必选41a AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)? ? (1)指定银行作为付款、承兑、议付。

信用证(LC,Letter of Credit),让你知道什么是信用证

信用证(L/C,Letter of Credit)(2007-07-28 15:11:17)转载▼分类:国际贸易知识集锦第一部分:信用证概念:开证银行应申请人的要求并按其指示,向第三方开具的有“条件”(卖方交付符合信用证规定的全套合格单据,故称“跟单信用证”)的承诺付款的书面文件;第二部分:信用证的分类一、即期信用证(Sight Letter of Credit):即期不可撤销的跟单议付信用证;01,申请开证(开证申请、押金手续费);02,开证(可以电开、信开或简电开证);03,通知(通知行收到开证后核对印鉴密押无误后通知受益人);04,议付(受益人审证无误后备货装船,将全套合格单据交给议付行;议付行审核无误后垫付货款)。

假如:A,受益人对信用证不满意,可以要求修改。

不可撤销信用证修改的程序应该由开证人委托开证行通过同一家通知行将修改通知转达到受益人,受益人同意后修改方可成立;B,可作进口押汇,即开证行承兑汇票留下单据后,进口方可以凭信托收据将单据借出提货。

出口方则可以提示将经承兑的汇票用于贴现;05,索偿(议付行办理议付后,向开证行索要垫付的货款);06,付款赎单(开证人审单无误后向开证行付款,开证行交单);二、远期信用证(Usance Letter of Credit):01,银行承兑远期信用证(Banker’s Acceptance Letter of Credit,Usance L/C payable at sight):(01)受益人开立以开证行为付款人的远期汇票,连同单据交给议付行;(02)议付行审单无误后将汇票、单据寄交其在进口地的代理行或分行;(03)代理行或分行提示单据汇票;(04)开证行审单无误后承兑汇票,将单据留下,经承兑的汇票退还代理行或分行;(05)开证行到期付款;(06)款项收款后,汇交受益人;02,假远期信用证(Usance L/C Payable at Sight):在第一步受益人开立远期汇票并交付单据时,议付行垫付全部货款,这时受益人是即期十足获得货款。

国际结算基本方式--信用证解析

(二)L/C的开立形式 1、信开本(To open by Airmail) 2、电开本(To open by Cable)

(1)简电本(Brief Cable)

➢简电本不是有效的L/C文件, 不能作为交单议付的依据。

• 案例分析:某公司出口一批冷冻鱼,7月16日接到通知行转来 的一张信用证简电通知。简电通知中表明了L/C号码、商品的 品名、数量和价格等项目,并说明“详情后告”。我公司收到 简电通知后急于出口,于7月20日按简电通知中规定的数量装 运出口。在货物装运后制作单据时,收到了通知行转来的一张 L/C证实书,证实书中规定的数量与简电通知中的数量不符。 问:我方应按信用证证实书的规定还是按简电通知书的规定制 作单据?

(2)L/C的装运期

• 一般应明确规定装运期;若只有有效期而无装运期, 可理解为二者为同一天,即“双到期”。

(3)L/C的交单期

• 根据《UCP600》的规定:银行拒绝接受迟于运输 单据21天提交的单据,但无论如何交单期不得晚于 L/C的有效期。

• 案例:国外开来不可撤销L/C,证中规定最迟装运期 为2001年12月31日,议付有效期为2002年1月15日。 我方按证中规定的装运期完成装运,并取得签发日 为12月10日的提单,当我方备齐议付单据于1月4日 向银行议付时,遭银行拒付。问:银行拒付是否有 道理?为什么?

保证取得代表货物的单据 保证按时、按质、按量收到货物 可以取得资金融通

3、对银行的作用

案例分析

我某出口公司按CIF条件,凭不可撤销L/C 向某外商出售货物一批。该商按合同规定 开来的L/C经我方审核无误,我出口公司在 L/C规定的装运期内将货物装上海轮,并在 装运前向保险公司办理了货运保险,但装 船完毕后不久,海轮起火爆炸沉没,该批 货物全部灭失,外商闻讯后来电表示拒绝 付款。

LC 的种类

承兑信用证 (Acceptance L/C)

特别注 意: 信用证 不能 开立成 这几种 兑用方式

41a:Available with issuபைடு நூலகம்ng bank by defer payment(在开证行凭延期付款兑用)\available with the nominated bank by defer payment(在指定银行凭延期付款兑 延期付款信用证 用)\available with any bank by defer payment(在任何银行凭延期付款兑用) (Deferred 履行付款责任的银行(开证行/指定银行/任何一家银行)收到信用证项下相符的单据,按 42P栏位的条款于若干天后付款。虽然不使用汇票,没有承兑这一环节,但相关银行 Payment L/C) 仍须在收到相符单据后5个工作日内确认到期日。到期日作出延期付款承诺的银行必须付款,且付款后对受益人没有追索权。 根据 付款 方式, 分为: 延期付款信用证若同时在42C和42a中对汇票有要求,或者42P栏位误规定为诸如“draft drawn on XX bank at XX days after shipment date",则信用证必须修改,或是删 除提交汇票的要求,或是修改为承兑或议付的兑用方式。 是指当受益人向指定银行开具远期汇票并提示时,指定银行即行承兑,并于汇票到期日履行付款义务的信用证 有时进口人在与出口人订立即期付款的合同后,在申请开立的信用证规定“远期汇票可即期付款,所有贴现和承兑费用有买方承担”,所以,这种银行承兑信用证称为“买方 远期信用证”。这样,受益人能够即期十足收款,但要负一般承兑信用证汇票到期遭拒付时被追索的风险;而开证人要到汇票到期再付款,他往往选择贴现率比较低的银行作 为开证行。 41a:available with the issuing bank by acceptance(在开证行凭承兑兑用)\available with the nominated bank by acceptance(在指定银行凭延期付款兑用) 履行付款责任的银行(开证行/指定银行/任何一家银行)收到信用证项下相符的单据及汇票后,对汇票进行承兑,承诺在到期日付款。到期日作出承兑的银行必须付款,付款 后对受益人无追索权。 这种信用证必须要求汇票, 42C的汇票期限应该规定为远期,42a的付款人应相应地规定为开证行、一家具名的银行和"the nominated bank"。 是指开证行允许受益人向某一指定银行或任何银行交单议付的信用证。议付信用证到期地点应争取在出口国,以便于议付。 41a:Available with the nominated bank by negotiation(在指定银行凭议付兑用)\available with any bank by negotiation(在任何银行凭议兑用) 议付是指定银行在相符交单下,在其应获偿付的银行工作日当天或之前,向受益人预付款项或同意预付款项,从而购买汇票及/或单据的一种兑用方式。 议付信用证 (Negotiable L/C) 议付行议付之后对受益人有追索权,除非已对信用证加具了保兑或与受益人另有约定。议付信用证既可以开成即期的,也可以开成远期的;可以要求汇票,也可以不要求汇 票,但一般会要求汇票。若要求汇票,则42A的付款人必须规定为指定银行以外的银行,如开证行、付款行、保兑行,而不可以是指定银行自己;若将付款人规定为指定银 行,这种结构的信用证是付款信用证。当信用证开立为由指定银行议付的方式时,不应含有任何关于向偿付行索偿,或者规定借记开证行在指定银行的账户之类的条款。这种 结构的信用证也是付款信用证。 议付信用证应该明确规定指定银行向开证行寄单,且开证行将在确定交单与信用证条款相符后根据议付行的指示偿付,例如,规定为”Please send the documents to our address provided herein. Upon reciept of documents in strict compliance with L/C terms at our counter we undertake to pay as per negotiating bankk's instructions"

什么是LC(信用证)和TT?

什么是LC(信用证)和TT?L/C(信用证)C= Customer顾客T= Teller职员T: Can I help you, sir?能帮你什么忙吗,先生?C: Yes, I want to open an L/C, but I don't know how to work?对,我想开个信用证,但我不明白如何运作?T: Ok, Let me tell you. A letter of credit is a written payment instrument issued by a bank at the request of a customer (always the importer). It will be sent to the exporter to make shipment and prepare the documents specified in the L/C. As soon as the L/C and documents are presented to the issuing bank, the bank must pay to the exporter (beneficiary). The bank acts as the first payer and this is the most important feature of L/C.好,让我来告诉你。

信用证是应客户(通常是进口商)的要求而开立的一种付款承诺文件,信用证将被寄给出口商,使出口商可以把货物装船,并根据信用正的要求准备单据。

一旦信用证和单据提交给开证行,开证行必须立即付款给出口商(受益人)。

银行就作为第一支付人进行支付,这就是信用证最重要的特征。

C: I see, would you tell me what's the main content of an L/C?我明白了,你能告诉我信用证的主要内容吗?T: Name, quality, unit price and amount of goods, ports of loading and destination, price and payment terms,shipping documents, latest shipment date and validity of the L/C.商品的品名,数量,单价和种类,装货港和目的地,价格和付款条件,装船单据,最后装运期和到目的地的有效期。

信用证LC常规知识必备

LC 信用证是目前国际贸易中流行较广的一种支付方式,也是最重要的一种资金融通方式。

简单地说,信用证就是为了解决买卖双方互不信任而设计出来的银行业务。

在国际贸易中,信用证是具有银行的信用誉,是开证银行的第一性付款责任人,也是国内企业之间商品交易的信用证结算,该结算办法有效保证了进出口双方的货款和代表货权方的单据不致落空,同时又使双方在资金融通上得到便利,基本满足了进出口双方的要求。

这样一种结算方式虽然保障了双方的利益,然而国内信用证毕竟是一种较新的结算办法,且操作起来技术性较强,它对于绝大部分外贸企业而言。

而如何掌握LC 信用证流程,下面让我们一起来了解LC信用证的具体流程:LC信用证具体流程表现为: 1. 卖方向买方开出形式发票(PROFORMA INVOICE)或签订销售合同(SALES CONTRACT) 2. 买方根据形式发票或合同,向开证银行(卖方银行)申请开出信用证. 3. 开证银行将信用证以电传(SWIFT)或正本(COURIER快递)发到卖方银行(信用证通知行) 4. 卖方根据信用证要求,出货,并准备好信用证规定文件交到自己的银行(信用证里的议付行) 5. 议付行再将文件用国际快递(一般情况)寄到买方银行(信用证里的付款银行)。

6. 买方银行收到单证后,审核无误后付款给卖方银行信用证(L/C)用语大全信用证种类——Kinds of L/C1. revocable L/C/irrevocable L/C 可撤销信用证/不可撤销信用证2.confirmed L/C/unconfirmed L/C 保兑信用证/不保兑信用证3.sight L/C/usance L/C 即期信用证/ 远期信用证4.transferable L/C(or)assignable L/C(or)transmissible L/C /untransferable L/C 可转让信用证/不可转让信用证5.divisible L/C/undivisible L/C 可分割信用证/不可分割信用证6.revolving L/C 循环信用证7.L/C with T/T reimbursement clause 带电汇条款信用证8.without recourse L/C/with recourse L/C 无追索权信用证/有追索权信用证9.documentary L/C/clean L/C 跟单信用证/光票信用证10.deferred payment L/C/anticipatory L/C 延付信用证/预支信用证11.back to back L/Creciprocal L/C 对背信用证/对开信用证12.traveller's L/C(or:circular L/C) 旅行信用证信用证有关各方名称——Names of Parties Concerned1. opener 开证人(1)applicant 开证人(申请开证人)(2)principal 开证人(委托开证人)(3)accountee 开证人(4)accreditor 开证人(委托开证人)(5)opener 开证人(6)for account of Messrs 付(某人)帐(7)at the request of Messrs 应(某人)请求(8)on behalf of Messrs 代表某人(9)by order of Messrs 奉(某人)之命(10)by order of and for account of Messrs 奉(某人)之命并付其帐户(11)at the request of and for account of Messrs 应(某人)得要求并付其帐户(12)in accordance with instruction received from accreditors 根据已收到得委托开证人得指示2.beneficiary 受益人(1)beneficiary 受益人(2)in favour of 以(某人)为受益人(3)in one's favour 以……为受益人(4)favouring yourselves 以你本人为受益人3.drawee 付款人(或称受票人,指汇票)(1)to drawn on (or :upon) 以(某人)为付款人(2)to value on 以(某人)为付款人(3)to issued on 以(某人)为付款人4.drawer 出票人5.advising bank 通知行(1)advising bank 通知行(2)the notifying bank 通知行(3)advised through…bank 通过……银行通知(4)advised by airmail/cable through…bank 通过……银行航空信/电通知6.opening bank 开证行(1)opening bank 开证行(2)issuing bank 开证行(3)establishing bank 开证行7.negotiation bank 议付行(1)negotiating bank 议付行(2)negotiation bank 议付行8.paying bank 付款行9.reimbursing bank 偿付行10.the confirming bank 保兑行Amount of the L/C 信用证金额1. amount RMB¥…金额:人民币2.up to an aggregate amount of Hongkong Dollars…累计金额最高为港币……3.for a sum (or :sums) not exceeding a total of GBP…总金额不得超过英镑……4.to the extent of HKD…总金额为港币……5.for the amount of USD…金额为美元……6.for an amount not exceeding total of JPY…金额的总数不得超过……日元的限度The Stipulations for the shipping Documents1. available against surrender of the following documents bearing our credit number and the full name and address of the opener 凭交出下列注名本证号码和开证人的全称及地址的单据付款2.drafts to be accompanied by the documents marked(×)below 汇票须随附下列注有(×)的单据3.accompanied against to documents hereinafter 随附下列单据4.accompanied by following documents 随附下列单据5.documents required 单据要求6.accompanied by the following documents marked(×)in duplicate 随附下列注有(×)的单据一式两份7.drafts are to be accompanied by…汇票要随附(指单据)……Draft(Bill of Exchange)1.the kinds of drafts 汇票种类(1)available by drafts at sight 凭即期汇票付款(2)draft(s)to be drawn at 30 days sight 开立30天的期票(3)sight drafs 即期汇票(4)time drafts 远期汇票2.drawn clauses 出票条款(注:即出具汇票的法律依据)(1)all darfts drawn under this credit must contain the clause “Drafts drawn Under Bank of…credit No.…dated…”本证项下开具的汇票须注明“本汇票系凭……银行……年……月……日第…号信用证下开具”的条款(2)drafts are to be drawn in duplicate to our order bearing the clause “Drawn under United Malayan Banking Corp.Bhd.Irrevocable Letter of Credit No.…dated July 12, 1978”汇票一式两份,以我行为抬头,并注明“根据马来西亚联合银行1978年7月12日第……号不可撤销信用证项下开立”(3)draft(s)drawn under this credit to be marked:“Drawn under…Bank L/C No.……Dated (issuing date of credit)”根据本证开出得汇票须注明“凭……银行……年……月……日(按开证日期)第……号不可撤销信用证项下开立”(4)drafts in duplicate at sight bearing the clauses“Drawn under…L/C No.…dated…”即期汇票一式两份,注明“根据……银行信用证……号,日期……开具”(5)draft(s)so drawn must be in scribed with the number and date of this L/C 开具的汇票须注上本证的号码和日期(6)draft(s)bearing the clause:“Drawn under documentary credit No.…(shown above) of…Bank”汇票注明“根据……银行跟单信用证……号(如上所示)项下开立”Invoice1. signed commercial invoice 已签署的商业发票(in duplicate 一式两in triplicate 一式三份in quadruplicate 一式四份in quintuplicate 一式五份in sextuplicate 一式六份in septuplicate 一式七份in octuplicate 一式八份in nonuplicate 一式九份in decuplicate 一式十份)2.beneficiary's original signed commercial invoices at least in 8 copies issued in the name of the buyerindicating (showing/evidencing/specifying/declaration of)the merchandise, country of origin and any other relevant information. 以买方的名义开具、注明商品名称、原产国及其他有关资料,并经签署的受益人的商业发票正本至少一式八份3.Signed attested invoice combined with certificate of origin and value in 6 copies as reuired for imports into Nigeria. 以签署的,连同产地证明和货物价值的,输入尼日利亚的联合发票一式六份4.beneficiary must certify on the invoice…have been sent to the accountee 受益人须在发票上证明,已将……寄交开证人5.4% discount should be deducted from total amount of the commercial invoice 商业发票的总金额须扣除4%折扣6.invoice must be showed: under A/P No.…date of expiry 19th Jan. 1981 发票须表明:根据第……号购买证,满期日为1981年1月19日7.documents in combined form are not acceptable 不接受联合单据bined invoice is not acceptable 不接受联合发票Bill of Loading——提单1. full set shipping(company's)clean on board bill(s)of lading marked "Freight Prepaid" to order of shipper endorsed to …Bank, notifying buyers 全套装船(公司的)洁净已装船提单应注明“运费付讫”,作为以装船人指示为抬头、背书给……银行,通知买方2.bills of lading made out in negotiable form 作成可议付形式的提单3.clean shipped on board ocean bills of lading to order and endorsed in blank marked "Freight Prepaid" notify: importer(openers,accountee) 洁净已装船的提单空白抬头并空白背书,注明“运费付讫”,通知进口人(开证人)4.full set of clean “on board”bills of lading/cargo receipt made out to our order/to order and endorsed in blank notify buyers M/S …Co. calling for shipment from China to Hamburg marked “Freight prepaid”/ “Freight Payable at Destination”全套洁净“已装船”提单/货运收据作成以我(行)为抬头/空白抬头,空白背书,通知买方……公司,要求货物字中国运往汉堡,注明“运费付讫”/“运费在目的港付”5.bills of lading issued in the name of…提单以……为抬头6.bills of lading must be dated not before the date of this credit and not later than Aug. 15, 1977 提单日期不得早于本证的日期,也不得迟于1977年8月15日7.bill of lading marked notify: buyer,“Freight Prepaid”“Liner terms”“received for shipment”B/L not acceptable 提单注明通知买方,“运费预付”按“班轮条件”,“备运提单”不接受8.non-negotiable copy of bills of lading 不可议付的提单副本。

LC(LetterofCredit)信用证的特点和种类

LC(LetterofCredit)信用证的特点和种类信用证的种类一、可撤销与不可撤销信用证根据开证行对所开出的信用证所负的责任来区分,信用证分为可撤销信用证和不可撤销信用证。

在《跟单信用证统一惯例》(ICC N。

500)第六条中规定,信用证应明确注明是可撤销的或是不可撤销的。

如无此注明,应视为不可撤销的。

(一)可撤销信用证(Revocable Credit)可撤销信用证是指在开证之后,开证行无需事先征得受益人同意就有权修改其条款或者撤销的信用证。

这种信用证对于受益人来说是缺乏保障的。

虽然可撤销信用证有上述特征,但是,根据ICC N。

500第八条(B)项规定,即便是可撤销信用证,只要受益人已经按信用证规定交单,指定银行已经凭单证相符做出付款、承兑或议付,那么,信用证就不可再行撤销或修改了。

(二)不可撤销信用证(Irrevocable Credit)不可撤销信用证是指未经开证行、保兑行(如有)以及受益人同意,既不能修改也不能撤销的信用证。

这种信用证对于受益人来说是比较可靠的。

不可撤销信用证有如下特征:1、有开证行确定的付款承诺。

对于不可撤销跟单信用证而言,在其规定的单据全部提交给指定银行或开证行,符合信用证条款和条件时,即构成开证行按照信用证固定的时间付款的确定承诺。

开证行确定的付款承诺是:(1)对即期付款的信用证--即期付款。

(2)对延期付款的信用证--按信用证规定所确定的到期日付款。

(3)对承兑信用证--a.凡由开证行承兑者,,承兑受益人出具的以开证行为付款人的汇票,并于到期日支付票款;b.凡由另一受票银行承兑者,如信用证内规定的受票银行对于以其为付款人的汇票不予承兑,应由开证行承兑并在到期日支付受益人出具的以开证行为付款人的汇票;或者,如受票银行对汇票已承兑,但到期日不付,则开证行应予支付;(4)对议付信用证--根据受益人依照信用证出具的汇票及/或提交的单据向出票人或善意持票人履行付款,不得追索。

信用证LC解读

信用证L C解读Revised on November 25, 2020SWIFT电文信用证中常见项目表示方式1.跟单信用证开证(MT700)必选 20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选 23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选 27 SEQUENCE OF TOTAL(电文页次)可选 31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选 31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)该日期为最后交单的日期。

必选 32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)可选 39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

39B与39A不能同时出现。

可选 39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)39B与39A不能同时出现。

可选 39C ADDITIONAL AMOUNTS COVERED(额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选 40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE(不可撤销跟单信用证)(2) REVOCABLE(可撤销跟单信用证)(3) IRREVOCABLE TRANSFERABLE(不可撤销可转让跟单信用证)(4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)(5) IRREVOCABLE STANDBY(不可撤销备用信用证)(6) REVOCABLE STANDBY(可撤销备用信用证)必选 41a AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)(1)指定银行作为付款、承兑、议付。

【免费下载】标准LC信用证详细介绍

1.项目表示方式 o:th-e-E

对全部高中资料试卷电气设备,在安装过程中以及安装结束后进行高中资料试卷调整试验;通电检查所有设备高中资料电试力卷保相护互装作置用调与试相技互术关,系电,力根通保据过护生管高产线中工敷资艺设料高技试中术卷资,配料不置试仅技卷可术要以是求解指,决机对吊组电顶在气层进设配行备置继进不电行规保空范护载高与中带资负料荷试下卷高问总中题体资,配料而置试且时卷可,调保需控障要试各在验类最;管大对路限设习度备题内进到来行位确调。保整在机使管组其路高在敷中正设资常过料工程试况中卷下,安与要全过加,度强并工看且作护尽下关可都于能可管地以路缩正高小常中故工资障作料高;试中对卷资于连料继接试电管卷保口破护处坏进理范行高围整中,核资或对料者定试对值卷某,弯些审扁异核度常与固高校定中对盒资图位料纸置试,.卷保编工护写况层复进防杂行腐设自跨备动接与处地装理线置,弯高尤曲中其半资要径料避标试免高卷错等调误,试高要方中求案资技,料术编试交写5、卷底重电保。要气护管设设装线备备置敷4高、调动设中电试作技资气高,术料课中并3中试、件资且包卷管中料拒含试路调试绝线验敷试卷动槽方设技作、案技术,管以术来架及避等系免多统不项启必方动要式方高,案中为;资解对料决整试高套卷中启突语动然文过停电程机气中。课高因件中此中资,管料电壁试力薄卷高、电中接气资口设料不备试严进卷等行保问调护题试装,工置合作调理并试利且技用进术管行,线过要敷关求设运电技行力术高保。中护线资装缆料置敷试做设卷到原技准则术确:指灵在导活分。。线对对盒于于处调差,试动当过保不程护同中装电高置压中高回资中路料资交试料叉卷试时技卷,术调应问试采题技用,术金作是属为指隔调发板试电进人机行员一隔,变开需压处要器理在组;事在同前发一掌生线握内槽图部内 纸故,资障强料时电、,回设需路备要须制进同造行时厂外切家部断出电习具源题高高电中中源资资,料料线试试缆卷卷敷试切设验除完报从毕告而,与采要相用进关高行技中检术资查资料和料试检,卷测并主处且要理了保。解护现装场置设。备高中资料试卷布置情况与有关高中资料试卷电气系统接线等情况,然后根据规范与规程规定,制定设备调试高中资料试卷方案。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

SWIFT电文信用证中常见项目表示方式1.跟单信用证开证(MT700)必选20 DOCUMENTARY CREDIT NUMBER(信用证号码)可选23 REFERENCE TO PRE-ADVICE(预先通知号码)如果信用证是采取预先通知的方式,该项目内应该填入"PREADV/",再加上预先通知的编号或日期。

必选27 SEQUENCE OF TOTAL(电文页次)可选31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

必选31D DATE AND PLACE OF EXPIRY(信用证有效期和有效地点)该日期为最后交单的日期。

必选32B CURRENCY CODE, AMOUNT(信用证结算的货币和金额)可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

39B与39A不能同时出现。

可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额)39B与39A不能同时出现。

可选39C ADDITIONAL AMOUNTS COVERED(额外金额)表示信用证所涉及的保险费、利息、运费等金额。

必选40A FORM OF DOCUMENTARY CREDIT(跟单信用证形式)跟单信用证有六种形式:(1) IRREVOCABLE(不可撤销跟单信用证)(2) REVOCABLE(可撤销跟单信用证)(3) IRREVOCABLE TRANSFERABLE(不可撤销可转让跟单信用证)(4) REVOCABLE TRANSFERABLE(可撤销可转让跟单信用证)(5) IRREVOCABLE STANDBY(不可撤销备用信用证)(6) REVOCABLE STANDBY(可撤销备用信用证)必选41a AVAILABLE WITH...BY...(指定的有关银行及信用证兑付的方式)(1)指定银行作为付款、承兑、议付。

(2)兑付的方式有5种:BY PAYMENT(即期付款);BY ACCEPTANCE(远期承兑);BY NEGOTIATION (议付);BY DEF PAYMENT(迟期付款);BY MIXED PAYMENT(混合付款)。

(3)如果是自由议付信用证,对该信用证的议付地点不做限制,该项目代号为:41D,内容为:ANY BANK IN...可选42a DRAWEE(汇票付款人)必须与42C同时出现。

可选42C DRAFTS AT...(汇票付款日期)必须与42a同时出现。

可选42M MIXED PAYMENT DETAILS(混合付款条款)可选42P DEFERRED PAYMENT DETAILS(迟期付款条款)可选43P PARTIAL SHIPMENTS(分装条款)表示该信用证的货物是否可以分批装运。

可选43T TRANSSHIPMENT(转运条款)表示该信用证是直接到达,还是通过转运到达。

可选44A LOADING ON BOARD/DISPATCH/TAKING IN CHARGE AT/FORM(装船、发运和接收监管的地点)可选44B FOR TRANSPORTATION TO...(货物发运的最终地)可选44C LATEST DATE OF SHIPMENT(最后装船期)装船的最迟的日期。

44C与44D不能同时出现。

可选44D SHIPMENT PERIOD(船期)44C与44D不能同时出现。

可选45A DESCRIPTION OF GOODS AND/OR SERVICES(货物描述)货物的情况、价格条款。

可选46A DOCUMENTS REQUIRED(单据要求)各种单据的要求可选47A ADDITIONAL CONDITIONS(特别条款)可选48 PERIOD FOR PRESENTATION(交单期限)表明开立运输单据后多少天内交单。

必选49 CONFIRMATION INSTRUCTIONS(保兑指示)其中, CONFIRM :要求保兑行保兑该信用证MAY ADD :收报行可以对该信用证加具保兑。

WITHOUT :不要求收报行保兑该信用证。

必选50 APPLICANT(信用证开证申请人)一般为进口商。

可选51a APPLICANT BANK(信用证开证的银行)可选53A REIMBURSEMENT BANK(偿付行)可选57a "ADVISE THROUGH" BANK(通知行)必选59 BENEFICIARY(信用证的受益人)一般为出口商。

可选71B CHARGES(费用情况)表明费用是否有受益人(出口商)出,如果没有这一条,表示除了议付费、转让费以外,其他各种费用由开出信用证的申请人(进口商)出。

可选72 SENDER TO RECEIVER INFORMATION(附言)可选78 INSTRUCTION TO THE PAYING/ACCEPTING/NEGOTIATING BANK(给付款行、承兑行、议付行的指示)2.信用证修改(MT707)必选20 SENDER’S REFERENCE(信用证号码)必选21 RECEIVER’S REFERENCE(收报行编号)发电文的银行不知道收报行的编号,填写"NONREF"。

可选23 ISSUING BANK’S REFERENCE(开证行的号码)可选26E NUMBER OF AMENDMENT(修改次数)该信用证修改的次数,要求按顺序排列。

可选30 DATE OF AMENDMENT(修改日期)如果信用证修改没填这项,修改日期就是发报日期。

可选31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

可选31E NEW DATE OF EXPIRY(信用证新的有效期)信用证修改的有效期。

可选32B INCREASE OF DOCUMENTARY CREDIT AMOUNT(信用证金额的增加)可选33B DECREASE OF DOCUMENTARY CREDIT AMOUNT(信用证金额的减少)可选34B NEW DOCUMENTARY CREDIT AMOUNT AFTER AMENDMENT(信用证修改后的金额)可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围的修改)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

39B与39A不能同时出现。

可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额的修改)39B与39A不能同时出现。

可选39C ADDITIONAL AMOUNTS COVERED(额外金额的修改)表示信用证所涉及的保险费、利息、运费等金额的修改。

可选44A LOADING ON BOARD/DISPATCH/TAKING IN CHARGE AT/FORM(装船、发运和接收监管的地点的修改)可选44B FOR TRANSPORTATION TO...(货物发运的最终地的修改)可选44C LATEST DATE OF SHIPMENT(最后装船期的修改)修改装船的最迟的日期。

44C与44D不能同时出现。

可选44D SHIPMENT PERIOD(装船期的修改)44C与44D不能同时出现。

可选52a APPLICANT BANK(信用证开证的银行)必选59 BENEFICIARY(BEFORE THIS AMENDMENT)(信用证的受益人)该项目为原信用证的受益人,如果要修改信用证的受益人,则需要在79 NARRATIVE修改详述)中写明。

可选72 SENDER TO RECEIVER INFORMATION(附言)/BENCON/ :要求收报行通知发报行受益人是否接受该信用证的修改。

/PHONBEN/ :请电话通知受益人(列出受益人的电话号码)。

/TELEBEN/ :用快捷有效的电讯方式通知受益人。

可选78 NARRATIVE(修改详述)详细的修改内容。

信用证常用资料Certificate of Origin 产地证of origin of China showing 中国产地证明书stating 证明evidencing 列明specifying 说明indicating 表明declaration of 声明of Chinese origin 中国产地证明书of origin shipment of goods of … origin prohibited 产地证,不允许装运…的产品of origin 产地证明书(产地生明)of origin separated 单独出具的产地证of origin "form A" “格式A”产地证明书system of preference certificate of origin form "A" 普惠制格式“A”产地证明书Packing List and Weight List 装箱单与重量单list deatiling the complete inner packing specification and contents of each package 载明每件货物之内部包装的规格和内容的装箱单list detailing… 详注……的装箱单list showing in detail… 注明……细节的装箱单list 重量单notes 磅码单(重量单)weight list 明细重量单and measurement list 重量和尺码报关需要的资料有:商业发票装箱单报关单报关委托书(一式三联)核销单还有些港口是需要合同的。