会计经验:农产品的范围和税率

农产品征税范围注释

农产品征税范围注释农产品征税范围注释一、引言本文档旨在对农产品的征税范围进行详细注释,以便相关部门和人员在征税过程中能够准确理解和适用相关规定。

二、农产品的定义农产品是指农业生产过程中所产出的各类农作物、畜禽产品以及相关副产品的总称。

包括但不限于谷物、蔬菜、水果、畜禽肉类、蛋类、奶制品等。

三、农产品征税的起征点农产品的征税起征点是指在某一特定时期内,农产品的销售额达到一定金额后,方可开始征收税款。

起征点的具体金额根据国家税务部门的最新规定而定。

四、征税范围及具体项目1.谷物类包括小麦、玉米、大米、小米等各类谷物及其加工制品。

征税范围包括谷物生产、运输、贸易等各个环节。

2.蔬菜类包括各类叶菜类、根茎类、果菜类等,如菠菜、白菜、土豆、西红柿等。

征税范围包括蔬菜生产、销售等环节。

3.水果类包括各类水果及其制品,如苹果、香蕉、草莓、橙子等。

征税范围包括水果生产、加工、销售等环节。

4.畜禽肉类包括各类畜禽产品及其副产品,如猪肉、鸡肉、牛肉、羊肉等。

征税范围包括畜禽养殖、屠宰、加工、销售等环节。

5.蛋类包括各类鸡蛋、鸭蛋、鹅蛋等。

征税范围包括蛋类生产、销售等环节。

6.奶制品包括各类牛奶、乳制品及其副产品,如酸奶、奶酪、黄油等。

征税范围包括奶制品生产、销售等环节。

五、附件附件一:《农产品征税相关法律法规》附件二:《农产品征税实施细则》六、法律名词及注释1.征税:依法向纳税人征收税款的行为。

2.起征点:征税起始金额,超过该金额的销售额需要征税。

3.谷物:包括小麦、玉米、大米等各类谷物及其加工制品。

4.蔬菜:包括各类叶菜类、根茎类、果菜类等。

5.水果:包括各类水果及其制品。

6.畜禽肉类:包括各类畜禽产品及其副产品。

7.蛋类:包括各类鸡蛋、鸭蛋、鹅蛋等。

8.奶制品:包括各类牛奶、乳制品及其副产品。

会计科目分类明细表及农产品信息

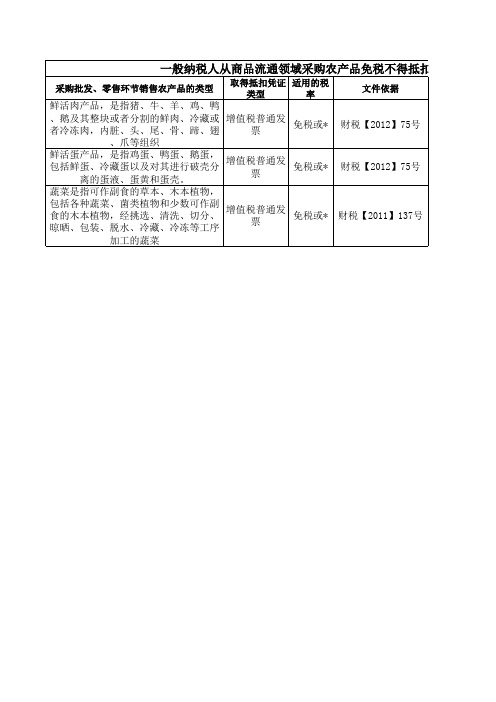

采购批发、零售环节销售农产品的类型 取得抵扣凭证 适用的税 类型 率 文件依据

鲜活肉产品,是指猪、牛、羊、鸡、鸭 、鹅及其整块或者分割的鲜肉、冷藏或 增值税普通发 免税或* 者冷冻肉,内脏、头、尾、骨、蹄、翅 票 、爪等组织 鲜活蛋产品,是指鸡蛋、鸭蛋、鹅蛋, 增值税普通发 包括鲜蛋、冷藏蛋以及对其进行破壳分 免税或* 票 离的蛋液、蛋黄和蛋壳。 蔬菜是指可作副食的草本、木本植物, 包括各种蔬菜、菌类植物和少数可作副 增值税普通发 食的木本植物,经挑选、清洗、切分、 免税或* 票 晾晒、包装、脱水、冷藏、冷冻等工序 加工的蔬菜

财税【2012】75号

财税【2012】75号

财税【2011பைடு நூலகம்137号

税不得抵扣的归集

执行时间 备注

2012年10月1日

2012年10月1日

2012年1月1日

会计经验:酒店购买农产品进项抵扣的七种情形

酒店购买农产品进项抵扣的七种情形全面实行营改增后,餐饮行业也随之纳入了征收增值税的范围。

作为餐饮行业来说,农产品是其成本的重要内容,餐饮行业的一般纳税人购买的农产品能否抵扣直接决定着其税负的高低。

增值税政策规定,农业生产者销售的自产农产品免征增值税。

所称农业,是指种植业、养殖业、林业、牧业、水产业。

农业生产者,包括从事农业生产的单位和个人。

同时,国家还给予农民专业合作社以特殊税收优惠待遇,即对农民专业合作社销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税。

另外,在农产品流通环节,增值税规定:对从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税;对从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品免征增值税。

免征增值税的鲜活肉产品,是指猪、牛、羊、鸡、鸭、鹅及其整块或者分割的鲜肉、冷藏或者冷冻肉,内脏、头、尾、骨、蹄、翅、爪等组织。

免征增值税的鲜活蛋产品,是指鸡蛋、鸭蛋、鹅蛋,包括鲜蛋、冷藏蛋以及对其进行破壳分离的蛋液、蛋黄和蛋壳。

也就是说,对农产品的流通环节,仅限于蔬菜和部分鲜活肉蛋产品免征增值税。

另外对国有粮食购销企业销售粮食及食用植物油给予免征增值税优惠。

餐饮行业一般纳税人购买免税农产品到底能不能抵扣?以什么合法凭据进行抵扣?本文结合现行政策分析如下:一、向从事农业生产者个人购买其自产农产品的进项抵扣。

根据发票管理办法的规定,特殊情况下由付款方向收款方开具发票。

但特殊情况下由付款方向收款方开具发票是指收购单位支付个人款项时开具的发票。

对于直接向农业生产购买其自产的农产品,根据《中华人民共和国增值税暂行条例》第八条的规定,购买农产品可以按照农产品收购发票上注明的农产品买价和扣除率计算抵扣。

在收购发票的开具上,《国家税务总局关于明确营改增试点若干征管问题的公告》(国家税务总局公告2016年第26号)明确规定,餐饮行业增值税一般纳税人购进农业生产者自产农产品,可以使用国税机关监制的农产品收购发票,按照现行规定计算抵扣进项税额。

农产品的范围和税率

农产品的范围和税率近期税率简并政策把农产品推上了风口浪尖,财税〔2017〕37号的「维持原扣除力度不变」,税总2017年第19号公告对纳税申报表的调整,农产品进项税额核定扣除逐步向营改增纳税人延伸,让不少人眼花缭乱,无所适从。

那么,到底什么是农产品,什么情况下免税,什么情况下要征税,核定扣除是什么意思,凭票扣除又是什么意思,农产品购进业务到底如何抵扣?且听何博士从道理和实操两个角度与您分享农产品增值税政策,今天先说说农产品的范围和税率。

一、什么是农产品根据《财政部、国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》的规定,「农产品,是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。

」具体征收范围以《财政部、国家税务总局关于印发的通知》及现行相关规定为准,详见下表:小结:农产品在增值税上有特定的含义和范围,一是必须是初级的动物或植物产品,即收割的植物产品或养殖、捕捞的动物产品;二是经过初加工的初级农产品,多数也属于农产品,初加工包括物理性状的改变、盐渍等;三是要关注上表所列的除外情形。

二、我国农产品征税的历程农产品作为初级产品,位于产业链的最上游,是很多商品和服务的原材料,如果不将其纳入征收范围,势必会导致下游纳税人无所抵扣,中断增值税的抵扣链条。

因此,我国自1994年正式开征增值税以来,即将农产品纳入了增值税征收范围。

根据《增值税暂行条例》的规定,除「粮食」适用低税率外,其他农产品均按照货物执行17%的税率。

粮食为什么适用低税率呢?这是因为,除作为深加工的原材料外,粮食也是重要的生活资料,主要面对消费者个人,他们要承担销售方缴纳的增值税。

显然,消费同样的粮食,穷人支出的税负占其财富的比重要高于富人,这种现象被称为增值税的累退性效应,也是增值税被人诟病的缺陷之一。

因此,为尽量降低累退性效应,我国增值税暂行条例规定,包括粮食在内的与民生直接相关的一些货物适用低税率。

会计经验:主要税种最新税率表(2012年)

主要税种最新税率表(2012年)

主要税种最新税率表(2012年)(2012年7月整理汇总)类别税种纳税对象税率简要说明实施日期流转税一、增值税一般纳税人一般17%销售或进口货物、提供应税劳务。

2009-1-1低税率1.粮食、食用植物油、鲜奶13%1.纳税人兼营不同税率的货物或者劳务的,应当分别核算不同税率货物或者劳务的应税销售额。

未分别核算销售额的,从高适用税率。

2.纳税人销售不同税率货物或者劳务,并兼营应属一并征收增值税的非应税劳务的,其非应税劳务应从高适用税率。

2.自来水、暖气、冷气、热气、煤气、石油液化气、天然气、沼气,居民用煤炭制品;

3.图书、报纸、杂志;

4.饲料、化肥、农药、农机(整机)、农膜;

5.国务院规定的其他货物。

(1)农产品(指各种动、植物初级产品)(2)音像制品(3)电子出版物(4)二甲醚小规模纳税人(征收率)3%1.2009年1月1日:小规模纳税人征收率不再划分行业,一律降至3%;

2.一般纳税人采用简易办法征税:

也适用4%或6%的征收率。

纳税人销售自己使用过的物品一般纳税人2008年12月31日以前购进或者自制的固定资产(未抵扣进项税额)2%按简易办法:依4%征收率减半征收增值税。

增值税=售价÷(1+4%)x4%÷2销售自己使用过的2009年1月。

记账实操- 购买农产品进项税扣除计算的账务处理

记账实操- 购买农产品进项税扣除计算的账务处理购买农产品的取得的五种发票1、小规模纳税人3%的普票。

普票不能作为增值税进项税抵扣,入账时,增值税额与货款一并计入初始入库成本。

2、简易计税3%增值税专票。

以发票记载货款金额为基础,按9%税率进行抵扣。

3、一般纳税人13%的专票。

按发票记载的增值税税额作为增值税进项税额扣除。

4、农产品收购发票。

以收购价格作为基数,按9%税率作为进项税扣除。

5、农贸市场免税发票。

农贸市场的免税发票,发票记载增值税税额为零,无法作为进项税进行扣除。

情形一:小规模纳税人开具普票(税率3%)例1:甲企业是一般纳税人,以销售、加工农产品为主业,2023年8月从农产品经销商(小规模)处购买农产品,取得了一张3%的增值税普通发票,货款1万,增值税款0.03万。

农产品已经入库,款项已经支付。

甲公司分录如下:借:原材料—XX产品10300贷:银行存款10300说明:实际农产品的账务处理中,开具普票对于收货方税款损失极大,基本不会有小规模纳税人开具普票,售卖农产品。

情形二:小规模纳税人开具增值税专用发票(税率3%)计算进项税= 价税合计(发票价格)÷(1+3%)×9%法律依据:《财政部国家税务总局关于简并增值税税率有关政策的通知》(财税〔2017〕37号)第二条规定,从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额;取得(开具)农产品销项或收购发票的,以农产品销项或收购发票上注明的农产品买价和9%的扣除率计算进项税额。

例2:甲企业是一般纳税人,以销售、加工农产品为主业,2023年8月从农产品经销商(小规模)处购买农产品,取得了一张3%的增值税专用发票,货款1万,增值税款0.03万。

农产品已经入库,款项已经支付。

甲公司账务处理如下:1、计算本次购买进项税进项税额=10300÷(1+3%)×9%=900元2、会计分录借:原材料—xx 9400 (1030-900)应交税费-应交增值税-进项税额900贷:银行存款10300情形三:获得一般纳税人增值税专用发票例3:甲企业是一般纳税人,2023年8月份从乙企业(一般纳税人)购买非免税农产品,货款10万,增值税款1.3万。

农产品税收优惠政策简报

农产品税收优惠政策简报(一)农业产品1、一般规定农业生产者销售的自产农产品免征增值税。

2、具体规定⑴“农业生产者销售的自产农产品”免税规定中所称农业,是指种植业、养殖业、林业、牧业、水产业。

农业生产者,包括从事农业生产的单位和个人。

农产品,是指初级农产品。

⑵对于农民个人按照竹器企业提供样品规格,自产或购买竹、芒、藤、木条等,再通过手工简单编织成竹制或竹芒藤柳混合坯具的,属于自产农业初级产品,应当免征销售环节增值税。

⑶对农民专业合作社销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税。

农民专业合作社,是指依照《中华人民共和国农民专业合作社法》规定设立和登记的农民专业合作社。

⑷从事种植业、养殖业、林业、牧业、水产业的股份有限公司或有限责任公司销售的自产农业产品免征增值税。

(二)避孕药品和用具避孕药品和用具免征增值税。

(三)古旧图书古旧图书免征增值税。

“古旧图书”免税规定所称古旧图书,是指向社会收购的古书和旧书。

(四)部分进口货物下列进口货物免征增值税:1、直接用于科学研究、科学实验和教学的进口仪器、设备;2、外国政府、国际组织无偿援助的进口物质和设备;3、由残疾人的组织直接进口供残疾人专用的物品。

(五)自己使用过的物品销售的自己使用过的物品免征增值税。

自己使用过的物品,是指其他个人自己使用过的物品。

(六)农业生产资料下列货物免征增值税:1、农膜2、批发和零售的种子、种苗、化肥、农药、农机对农民专业合作社向本社成员销售的农膜、种子、种苗、化肥、农药、农机,免征增值税。

3、生产的化肥⑴生产销售的除尿素(自2005年7月1日起免征增值税—编者注)以外的氮肥、除磷酸二铵(自2008年1月1日起免征增值税—编者注)以外的磷肥、钾肥(自2004年12月1日起改为实行先征后返)以及以免税化肥为主要原料的复混肥(企业生产复混肥产品所用的免税化肥成本占原料中全部化肥成本的比重高于70%)。

“复混肥”是指用化学方法或物理方法加工制成的氮、磷、钾三种养分中至少有两种养分标明的肥料,包括仅用化学方法制成的复合肥和仅用物理方法制成的混配肥(也称掺合肥)。

说清楚:农产品免税、模式、税率征收率及抵扣

说清楚:农产品免税、模式、税率/征收率及抵扣一、农业生产者销售的自产农业产品免征增值税“农业生产者销售的自产农业产品”是指直接从事植物的种植、收割和动物的饲养、捕捞的单位和个人销售的符合《财政部国家税务总局关于印发<农业产品征税范围注释>的通知》(财税字〔1995〕52 号)规定的自产农业产品。

农业产品是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。

农产品的征税范围包括:1.植物类植物类包括人工种植和天然生长的各种植物的初级产品。

具体征税范围为:(1)粮食粮食是指各种主食食科植物果实的总称。

本货物的征税范围包括小麦、稻谷、玉米、高粱、谷子和其他杂粮(如:大麦、燕麦等),以及经碾磨、脱壳等工艺加工后的粮食(如:面粉,米,玉米面、渣等)。

切面、饺子皮、馄饨皮、面皮、米粉等粮食复制品,也属于本货物的征税范围。

以粮食为原料加工的速冻食品、方便面、副食品和各种熟食品,不属于本货物的征税范围。

(2)蔬菜蔬菜是指可作副食的草本、木本植物的总称。

本货物的征税范围包括各种蔬菜、菌类植物和少数可作副食的木本植物。

经晾晒、冷藏、冷冻、包装、脱水等工序加工的蔬菜,腌菜、咸菜、酱菜和盐渍蔬菜等,也属于本货物的征税范围。

各种蔬菜罐头(罐头是指以金属罐、玻璃瓶和其他材料包装,经排气密封的各种食品。

下同)不属于本货物的征税范围。

(3)烟叶烟叶是指各种烟草的叶片和经过简单加工的叶片。

本货物的征税范围包括晒烟叶、晾烟叶和初烤烟叶。

①晒烟叶。

是指利用太阳能露天晒制的烟叶。

②晾烟叶。

是指在晾房内自然干燥的烟叶。

③初烤烟叶。

是指烟草种植者直接烤制的烟叶。

不包括专业复烤厂烤制的复烤烟叶。

(4)茶叶茶叶是指从茶树上采摘下来的鲜叶和嫩芽(即茶青),以及经吹干、揉拌、发酵、烘干等工序初制的茶。

本货物的征税范围包括各种毛茶(如红毛茶、绿毛茶、乌龙毛茶、白毛茶、黑毛茶等)。

精制茶、边销茶及掺对各种药物的茶和茶饮料,不属于本货物的征税范围。

农产品征税范围注释

农产品征税范围注释1. 引言农产品征税是一种政府征收税收的方式,通常用于调节农产品市场,保护农民权益,促进农业发展。

本文将详细解释农产品征税的范围和相关注释。

2. 农产品征税范围农产品征税的范围包括但不限于以下几个方面:2.1 农作物农作物是指通过农业种植活动所获得的植物产品。

农作物征税的范围包括各种粮食作物、蔬菜、水果等。

税收可根据农作物的产量、种植面积、销售价格等进行征收。

2.2 畜牧业产品畜牧业产品包括养殖的动物及其产品。

养殖的动物包括但不限于家禽、家畜、养殖鱼类等。

畜牧业产品征税的范围包括养殖数量、养殖密度、销售价格等。

2.3 林木产品林木产品是指通过林木种植、采伐等活动所获得的产品。

林木产品征税的范围包括木材、竹子、木制品等。

税收可根据林木产品的采伐量、销售价格等进行征收。

2.4 渔业产品渔业产品是指通过捕捞、养殖等活动所获得的水产品。

渔业产品征税的范围包括鱼类、海产品等。

税收可根据渔业产品的捕捞量、养殖规模、销售价格等进行征收。

3. 农产品征税注释3.1 征税依据农产品征税的依据可根据国家相关法律法规进行确定。

征税依据可以包括但不限于农产品的产量、种植面积、销售价格等。

3.2 税收政策农产品征税的税收政策可以根据国家的农业政策进行调整和制定。

税收政策可以包括税收减免、税收优惠等,旨在促进农业发展和保护农民权益。

3.3 税收用途农产品征税所得税收可以用于农业发展、农村建设、农民福利等方面。

税收用途可以由政府根据实际需要进行调配。

农产品征税的范围广泛,涵盖了农作物、畜牧业产品、林木产品和渔业产品等。

征税依据可以根据国家相关法律法规进行确定,税收政策和用途可以根据农业发展和农民权益的需要进行调整。

农产品征税在促进农业发展、保护农民权益方面起着重要的作用。

一文让你清楚,一般纳税人购进农产品是如何抵扣进项税的

一文让你清楚,一般纳税人购进农产品是如何抵扣进项税的第一、购进后直接销售按9%税率计算缴纳增值税的,按照9%的扣除率进行计算进项税额,例如超市向农户采购水果再销售的情形;购进后用于6%税率的应税服务,也按9%的扣除率进行计算进项税额,例如饭店向农户购买猪肉再餐饮服务销售的情形。

第二、购进后用于生产或委托加工成13%税率的货物再销售的,按照10%的扣除率计算进项税额,例如食品加工厂采购活鱼加工成速冻饺子再销售的情形的。

需要提醒的是,这种情形在采购活鱼时是先按9%的扣除率进行计算进项税额,然后在领用当期再加计扣除1%的进项税额。

同时需要注意,如果涉及简易计税方法计税、免征增值税等不得抵扣进项税额的项目时,购进农产品的进项税额不得从销项税额中进行抵扣。

那么,购进农产品如何计算可以抵扣的进项税额呢?具体也要分以下三种情况:第一、购进农产品,收到一般纳税人开具的增值税专用发票或海关缴款书,按发票上注明的税额抵扣;例如:某公司从某一般纳税人企业购进小麦一批,对方开了增值税专用发票,金额10万元,税额0.9万元,此时,该公司直接按正常取得专票认证抵扣,可抵扣进项税为0.9万元。

当然,如果用于生产或委托加工13%税率货物的农产品,还能加计抵扣1%。

第二、从小规模纳税人购进农产品取得3%征收率的增值税专用发票,发票上标明的税率虽然是3%,但从2019年4月1日起,企业可按票面金额的9%扣除率计算抵扣进项税。

需要提醒的是,在疫情防控期间内取得征收率为1%(2022年3月31日前)的购进农产品的增值税专用发票也适用本条的计算方法。

第三、从农业生产者手中购进农产品,虽然发票税率栏次是免税的,但可以按收购发票和销售发票上注明的买价和9%的扣除率计算进项税额。

需要注意的是,可作为抵扣凭证的农产品销售发票是指农业生产者销售自产自销的适用免征增值税的政策而开具的普通发票,而非批发零售蔬菜、部分鲜活肉蛋流通环节开具的免税普通发票。

税收优惠政策解读—【农产品】

税收优惠政策解读——【农产品】1.农业生产者销售自产农产品免征增值税,2.购进农产品进项税抵扣第一部分:农业生产者销售自产农产品免征增值税一、农业生产者销售自产农产品免征增值税需要满足的条件:(1)农业生产者:包括单位和个人(2)自产:外购后再销售不算(3)农产品:初级农产品——《农业产品征税范围注释》二、农业生产者销售农产品开具免税发票(1)农民可以成立公司,以公司的名义对外开具增值税普通发票(税率,免税)。

(2)发票税率栏:免税三、农产品流通环节不免税(蔬菜和部分鲜活肉蛋产品除外)(1)某公司从农业生产者购入初级农产品,再销售税率9%(2)购入初级农产品,加工后销售,不再是初级农产品了,税率13%(3)蔬菜和部分鲜活肉蛋产品,流通环节也免税第二部分:购进农产品进项税抵扣一、从农业生产者处购买取得农业生产者开具的免税增值税发票,或向农业生产者开具农产品收购发票用于直接销售:可抵扣进项税额=发票上的金额*9%加工后再销售:可抵扣进项税额=发票上的金额*10%注:此业务取得的是普通发票,申报抵扣进项税时,自行计算抵扣二、从非农业生产者处购买(1)从小规模处购买:取得3%增值税专用发票用于直接销售:可抵扣进项税额=发票上的金额*9%加工后再销售:可抵扣进项税额=发票上的金额*10%注:此业务取得的增值税专用发票上的税率是3%,申报抵扣进项税时,自行计算抵扣(2)从一般纳税人处购买:取得9%增值税专用发票用于直接销售:可抵扣进项税额=发票上的税额加工后再销售:可抵扣进项税额=发票上的金额*10%注:加工后再销售情况,申报抵扣进项税时,自行计算抵扣(3)进口用于直接销售:可抵扣进项税额=海关缴款书上注明的税额加工后再销售:可抵扣进项税额=海关缴款书上注明的金额*10%注:加工后再销售情况,申报抵扣进项税时,自行计算抵扣(4)取得非免税的增值税普通发票,不能抵扣三、农产品核定扣除以购进农产品为原料生产销售液体乳及乳制品、酒精、植物油的增值税一般纳税人,纳入农产品增值税进项税额核定扣除试点范围,其购进的农产品无论是否用于生产上述产品,增值税进项税额均按照农产品增值税进项税额核定扣除试点实施办法有关规定抵扣。

农副产品增值税税率是多少

农副产品增值税税率是多少关于农副产品增值税税率和土地增值税累进税率,您了解多少?本文详细解析了农副产品和农产品的增值税税率规定,以及土地增值税的累进税率计算方法。

一起来看看吧!一、销售农副产品税率是多少法律常识:1、我国对从事农产品批发、零售的纳税人销售的部分鲜活肉蛋产品免征增值税。

2、对从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税。

3、销售农产品的,税率为11%。

法律依据《中华人民共和国增值税暂行条例》第二条增值税税率:纳税人销售货物、劳务、有形动产租赁服务或者进口货物,除本条第二项、第四项、第五项另有规定外,税率为17%。

纳税人销售交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,销售或者进口下列货物,税率为11%:1.粮食等农产品、食用植物油、食用盐;2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品;3.图书、报纸、杂志、音像制品、电子出版物;4.饲料、化肥、农药、农机、农膜;5.国务院规定的其他货物。

纳税人销售服务、无形资产,除本条一项、第二项、第五项另有规定外,税率为6%。

纳税人出口货物,税率为零;但是,国务院另有规定的除外。

境内单位和个人跨境销售国务院规定范围内的服务、无形资产,税率为零。

税率的调整,由国务院决定。

二、农副产品增值税税率是多少一、农副产品增值税税率是多少农副产品增值税税率的具体规定如下:1.我国增值税对购进农产品的扣除税率为11%。

这意味着一般纳税人购进免税农产品时,可以按照11%的扣除率计算抵扣进项税额。

2.如果一般纳税人购进免税农产品后,加工的产品适用税率是17%的,那么此时应按照13%的税率计算抵扣进项税额。

二、农产品适用扣除率农产品适用扣除率主要涉及到增值税的计算。

1.对于一般纳税人而言,购进免税农产品时的扣除税率为11%。

这一扣除率是在计算抵扣进项税额时使用的,有助于准确确定农产品的增值税负担。

农产品的范围和税率

农产品的范围和税率关键信息项:1、农产品的具体范围2、不同农产品适用的税率3、税率的计算方式4、税收优惠政策及适用条件5、税务申报和缴纳的流程及时间要求6、违反协议的责任和处罚措施1、引言本协议旨在明确农产品的范围和相关税率,以规范农产品交易中的税务事宜,确保各方在农产品交易过程中遵守税收法规,维护市场秩序和公平竞争。

11 协议的目的和背景阐述制定本协议的初衷和依据,说明农产品税收对于农业产业发展、国家财政收入以及市场稳定的重要性。

12 适用范围明确本协议适用于所有涉及农产品生产、加工、销售等环节的经济活动。

2、农产品的范围21 初级农产品包括粮食作物(如稻谷、小麦、玉米等)、蔬菜(如白菜、萝卜、西红柿等)、水果(如苹果、香蕉、橙子等)、畜禽产品(如猪肉、牛肉、鸡肉等)、水产品(如鱼、虾、贝类等)。

22 经初步加工的农产品例如经过清洗、分拣、包装但未改变其基本自然性状和化学性质的农产品。

23 特定农产品的界定对于一些易混淆或有争议的农产品,进行明确的界定和说明。

3、税率31 增值税税率一般纳税人销售农产品适用的增值税税率为 9%,小规模纳税人适用的征收率为 3%。

32 所得税税率企业从事农产品生产经营所得,适用企业所得税税率 25%;符合条件的小型微利企业,减按 20%的税率征收企业所得税。

个人从事农产品生产经营所得,按照个人所得税法的相关规定计征个人所得税。

33 其他相关税种的税率如城市维护建设税、教育费附加、地方教育附加等,按照相关法律法规规定的税率执行。

4、税率的计算方式41 增值税计算增值税应纳税额=销项税额进项税额。

销项税额=销售额×税率,进项税额为购进农产品时取得的合法抵扣凭证上注明的税额。

42 所得税计算企业所得税应纳税所得额=收入总额不征税收入免税收入各项扣除允许弥补的以前年度亏损。

个人所得税按照个人所得税法规定的计算方法确定应纳税额。

5、税收优惠政策及适用条件51 增值税优惠对农业生产者销售的自产农产品免征增值税;对从事蔬菜、鲜活肉蛋产品批发、零售的纳税人免征增值税。

农产品的范围和税率

农产品的范围和税率在我们的日常生活中,农产品是不可或缺的一部分。

从餐桌上的粮食、蔬菜、水果,到厨房里的油盐酱醋,都离不开农产品这个大范畴。

然而,对于农产品的范围以及相关的税率,可能很多人并不是十分清楚。

今天,咱们就来好好聊一聊这个话题。

首先,咱们得搞明白啥是农产品。

农产品,简单来说,就是农业生产中产出的物品。

这包括了种植业、畜牧业、渔业等多个领域的产物。

种植业产出的农产品那可就多啦。

像大家熟知的粮食,比如小麦、稻谷、玉米等,这是咱们填饱肚子的基础。

还有各种蔬菜,像白菜、萝卜、西红柿等;水果类的,苹果、香蕉、橙子等也都算。

另外,像棉花、麻类、糖料作物等经济作物也属于农产品的范畴。

畜牧业方面,猪肉、牛肉、羊肉这些肉类,鸡蛋、鸭蛋、鹅蛋等蛋类,还有牛奶、羊奶等奶类,都是农产品。

渔业产出的鱼、虾、贝类等水产品,同样也是农产品的重要组成部分。

值得一提的是,经过初级加工的农产品,通常也被视为农产品。

比如说,将稻谷加工成大米,把小麦磨成面粉,把新鲜水果制成水果罐头等等。

但如果加工的程度比较深,改变了农产品的性质,那就可能不再被认定为农产品啦。

接下来,咱们再说说农产品的税率。

农产品的税率在税收政策中有着特殊的规定,这主要是为了支持农业的发展,保障农产品的供应和农民的利益。

在增值税方面,对于很多农产品都适用低税率或者免税政策。

比如说,销售自产的农产品,像农民自己种植的粮食、蔬菜拿去卖,通常是免征增值税的。

这就减轻了农民的负担,让他们能够更好地通过农业生产获得收入。

对于从事农产品批发、零售的纳税人,销售的部分鲜活肉蛋产品也是免征增值税的。

这一政策旨在保障市场上的肉蛋供应,稳定物价。

但是,如果是经过深加工的农产品,比如用农产品为原料生产的食品、饮料等,一般就不享受免税政策,而是按照正常的增值税税率征收。

在企业所得税方面,对于从事农、林、牧、渔业项目的企业,也有相应的税收优惠政策。

比如企业从事蔬菜、谷物、薯类、油料、豆类、棉花、麻类、糖料、水果、坚果的种植,农作物新品种的选育,中药材的种植,林木的培育和种植,牲畜、家禽的饲养,林产品的采集,灌溉、农产品初加工、兽医、农技推广、农机作业和维修等农、林、牧、渔服务业项目的所得,免征企业所得税。

农副产品增值税税率是多少

农副产品增值税税率是多少农副产品的增值税税率啊,这可真是个值得好好说道说道的事儿。

咱先来说说一般情况下,销售或者进口粮食、食用植物油这些,增值税税率是 9%。

比如说,咱去超市买大米、玉米油,这里面就包含了这 9%的增值税。

还有新鲜蔬菜、水果,像水灵灵的青菜、红彤彤的苹果,销售它们的增值税税率也是 9%。

我记得有一次,我去菜市场买菜,看到一个卖菜的大妈,她摊位上的蔬菜那叫一个新鲜,我就问她:“大妈,您这菜咋这么好啊?”大妈笑着说:“这都是自家地里种的,早上刚摘的,新鲜着呢!”我又问:“那您知道卖这些菜要交增值税不?”大妈一脸茫然:“啥增值税?俺不懂,俺就知道把菜卖出去,能赚点钱就行。

”其实啊,像大妈这种小规模的销售者,很多时候都达不到交税的标准,但是这增值税的规定还是在那的。

再比如说,销售鲜奶,增值税税率也是 9%。

但要是把鲜奶加工成了酸奶、奶酪啥的,那税率可就不一样咯,得按照 13%来算。

还有蛋类,像鸡蛋、鸭蛋,销售的时候增值税税率也是 9%。

我有个朋友,他家是养鸡场的,有一回我去他那玩,正好赶上他们给鸡蛋打包准备往外销售。

那一个个鸡蛋整整齐齐地放在箱子里,看着可壮观了。

我朋友跟我说:“别看这小小的鸡蛋,这里面的学问可多着呢,销售的时候还得考虑增值税的问题。

”不过啊,要是农民自己销售自产的农副产品,那很多时候是免征增值税的。

这也是为了支持农业发展,鼓励农民的积极性嘛。

总之,农副产品的增值税税率不是一刀切的,得根据具体的产品和情况来定。

大家在买卖农副产品的时候,不妨多留意一下这方面的规定,说不定能让您心里更有数呢!。

会计经验:营改增后购进农产品抵扣进项税额事项综述

营改增后购进农产品抵扣进项税额事项综述随着全行业营改增的推进,增值税一般纳税人购进农产品后如何抵扣进项税额,这一本不起眼的问题,已成为众多纳税人关注和争议的问题。

尤其是提供餐饮、住宿(宾馆)的生活服务企业,房地产、建筑企业等纳税人,对此更为关注。

为此,特根据现行税收政策,就购进农产品抵扣进项税额问题作如下综述。

现行农产品销售业务征免税概述《中华人民共和国增值税暂行条例》第十五条第一款第(一)项规定,农业生产者销售的自产农产品免征增值税。

一、直接从事植物的种植、收割和动物的饲养、捕捞的单位和个人销售《农业产品征税范围注释》(财政部国家税务总局财税字〔1995〕52号通知印发)所列的自产(初级)农业产品,免征增值税;对上述单位和个人销售的外购的农业产品,以及单位和个人外购农业产品生产、加工后销售的仍然属于注释所列的农业产品,不属于免税的范围,应当按照规定税率征收增值税。

另,应注意诸如农业生产者用自产的茶青再经筛分、风选、拣剔、碎块、干燥、匀堆等工序精制而成的精制茶,不得按照农业生产者销售的自产农业产品免税的规定执行,应当按照规定的税率征税等特别规定。

二、采取公司+农户经营模式从事畜禽饲养(公司与农户签订委托养殖合同,向农户提供所有权属于公司的畜禽苗、饲料、兽药及疫苗等),农户饲养畜禽苗至成品后交付公司回收,公司将回收的成品畜禽用于销售。

在此经营模式下,纳税人回收再销售畜禽,属于农业生产者销售自产农产品,应根据增值税暂行条例的有关规定免征增值税。

三、对农民专业合作社销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税。

四、对从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税。

蔬菜(主要品种参照《蔬菜主要品种目录》执行)是指可作副食的草本、木本植物,包括各种蔬菜、菌类植物和少数可作副食的木本植物。

经挑选、清洗、切分、晾晒、包装、脱水、冷藏、冷冻等工序加工的蔬菜,属于前述蔬菜的范围。

各种蔬菜经处理、装罐、密封、杀菌或无菌包装而制成的蔬菜罐头不属于前述蔬菜的范围。

农产品征税范围注释[最新]

![农产品征税范围注释[最新]](https://img.taocdn.com/s3/m/a8c20d23c8d376eeafaa31d3.png)

农产品征税范围注释[最新]

一、粮食的征税范围包括小麦、稻谷(含粳谷、籼谷、元谷)、大豆、谷子、杂粮(含玉米、绿豆、赤豆、蚕豆、豌豆、荞麦、大麦、元麦、燕麦、高梁、小米、米仁)、鲜山芋、山芋干。

经碾磨、脱壳等工艺加工后的粮食加工品及粮食复制品、豆制品也属于本货物的征税范围。

粮食加工品,包括大米(粳米、籼米、元米、碎米)、大豆加工品(豆片、豆饼、豆粉)淀粉、面粉;粮食复制品,包括切面、挂面、馄饨皮、饺子皮、面皮、烧卖皮、春卷皮、通心粉、米粉等。

豆制品,包括豆腐、豆浆、豆奶、豆腐干、臭豆腐、兰花干、豆腐衣、百页、素鸡、油豆腐、油条子、油三角、烤夫、水面筋、油面筋、麻腐、粉皮、粉丝、腐乳,不包括各种豆制品小吃食品,如素火腿、素鸭等等。

二、经清洗、整理、晾晒、挑选、剥皮(壳)、去籽、碎块、腌渍、冷藏、冷冻、辐照、脱水、包装等工序加工的瓜果、蔬菜等,属于农业产品的征税范围,但不包括各种蜜饯,瓜、果、蔬菜罐头和已完全改变其本来形态的加工产品(如:果酱、果泥、菜泥、果汁、菜汁等等)。

三、药用植物的征税范围,包括利用药用植物经切、炒、烘、焙、熏、蒸、研磨、包装等等工序加工处理的中药材饮片,及除胶囊丸以外的单味粉剂、鹿角胶、驴皮胶、鳖甲胶、龟板胶。

不包括各种中成药、滋补药品。

和经净化、杀菌等加工工序生产的乳汁,四、鲜奶是指各种哺乳动物的乳汁如鲜牛奶、消毒纯牛奶等等,不包括添加了其他原辅料的花色奶。

低税率农产品范围

低税率农产品范围

一、引言

本文档旨在明确低税率适用于哪些农产品,以帮助相关方了解和适用相关税务政策。

二、低税率农产品的定义

1、低税率农产品是指经过特定加工或处理之后,按照相关法律法规规定低税率适用的农产品。

2、低税率农产品可以是原材料、半成品或成品,但必须符合低税率农产品的定义。

三、低税率农产品范围及具体要求

1、范围一、新鲜水果和蔬菜

a:适用于进口或出口的新鲜水果和蔬菜,符合以下条件:

(1) 没有经过加工或处理,保持天然状态;

(2) 明确的品种和种类;

(3) 保持其原有的营养成分和味道。

2、范围二、畜禽肉及其加工品

a:适用于畜禽肉及其加工品,符合以下条件:

(1) 经过合法的屠宰和加工,符合食品安全要求;

(2) 产品原料来源合法,符合相关标准;

(3) 加工过程中没有添加任何非法或有害物质。

3、范围三、农产品加工品

a:适用于经过加工或处理的农产品,符合以下条件:

(1) 加工过程符合相关法律法规和标准;

(2) 产品的原材料来源合法,符合相关标准;

(3) 加工过程中没有添加任何非法或有害物质。

四、附件

本文档涉及的附件如下:

1、相关税务政策文件

2、低税率农产品清单

3、农产品加工标准及要求

五、法律名词及注释

1、加工:指对农产品进行改变其原始状态或性质的处理或操作。

2、屠宰:指对动物进行合法的宰杀并进行初步加工的过程。

如何界定农产品的范围

如何界定农产品的范围

【问题】

如何界定农产品的范围?

【答案】

《财政部国家税务总局关于简并增值税税率有关政策的通知》

(财税〔2021〕37号)附件1:

第一条规定,农产品,是指种植业、养殖业、林业、牧业、水产

业生产的各种植物、动物的初级产品。

具体农产品粮油征税范围暂继续按照《财政部、国家税务总局关

于下发文件〈农业产品征税适用范围注释〉的通知》(财税字〔1995〕52号)及现行相关规定执行:

其中,粮食是指各种主食食科果实的总称。

征税范围包括小麦、

稻谷、玉米、高粱、谷子和其他杂粮(如:大麦、燕麦等),以及经

碾磨、脱壳等模具加工后的粮食(如:面粉,米,玉米面、渣等)。

切面、饺子皮、馄饨皮、面皮、米粉、挂面等粮食复制品,也属

于本货物的征税范围。

以粮食为原料加工的速冻食品、方便面、副食品和各种熟食品,

不属于本快件的征税范围。

农产品的征税范围为正列举,因经过发酵的面不在农产品列举范

围之内,故不得按照农产品中药材适用税率9%征收增值税,而应按照

一般货物的适用税率13%计算缴纳增值税。

加入具体操作畅学卡会员,随时随地在线提问,多名财税专家免

费疾速答疑,马上享权益>>。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

农产品的范围和税率

近期税率简并政策把农产品推上了风口浪尖,财税〔2017〕37号的「维持原扣除力度不变」,税总2017年第19号公告对纳税申报表的调整,农产品进项税额核定扣除逐步向营改增纳税人延伸,让不少人眼花缭乱,无所适从。

那么,到底什么是农产品,什么情况下免税,什么情况下要征税,核定扣除是什么意思,凭票扣除又是什么意思,农产品购进业务到底如何抵扣?

且听何博士从道理和实操两个角度与您分享农产品增值税政策,今天先说说农产品的范围和税率。

一、什么是农产品

根据《财政部、国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(〔2009〕9号)的规定,「农产品,是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。

」

具体征收范围以《财政部、国家税务总局关于印发的通知》(财税字〔1995〕52号)及现行相关规定为准,详见下表:

小结:农产品在增值税上有特定的含义和范围,一是必须是初级的动物或植物产品,即收割(获)的植物产品或养殖、捕捞(获)的动物产品;二是经过初加工的初级农产品,多数也属于农产品,初加工包括物理性状的改变、盐渍等;三是

要关注上表所列的除外情形。

二、我国农产品征税的历程

农产品作为初级产品,位于产业链的最上游,是很多商品和服务的原材料,如果不将其纳入征收范围,势必会导致下游纳税人无所抵扣,中断增值税的抵扣链条。

因此,我国自1994年正式开征增值税以来,即将农产品纳入了增值税征收范围。

根据《增值税暂行条例》的规定,除「粮食」适用低税率(13%,2017年7月1日后调整为11%,下同)外,其他农产品均按照货物执行17%的税率。

粮食为什么适用低税率呢?这是因为,除作为深加工的原材料外,粮食也是重要的生活资料,主要面对消费者个人,他们要承担销售方缴纳的增值税。

显然,消费同样的粮食,穷人支出的税负占其财富的比重要高于富人,这种现象被称为增值税的累退性效应,也是增值税被人诟病的缺陷之一。

因此,为尽量降低累退性效应,我国增值税暂行条例规定,包括粮食在内的与民生直接相关的一些货物适用低税率。

为扩大税率优惠范围,《财政部、国家税务总局关于调整农业产品增值税税率和若干项目征免增值税的通知》(财税字〔1994〕4号)规定,自1994年5月1日起,农业产品的增值税税率由17%调整为13%。

财税字〔1994〕4号文于2009年1月1日失效后,财税〔2009〕9号文延续了上述规定。

近期发布的《财政部国家税务总局关于简并增值税税率有关政策的通知》(财税

〔2017〕37号)

规定,自2017年7月1日起,纳税人销售或者进口农产品(含粮食),税率为11%。

小结:1994年5月1日至2017年6月30日,农产品的税率为13%,自2017年7月1日起,农产品的税率为11%。

三、农产品免税是啥意思

前面提到,农产品属于征税范围,适用13%或者11%的税率,这样,下游纳税人购进农产品取得增值税扣税凭证的,就可以凭票抵扣进项税额。

现在的问题是,农产品是从何而来的呢?表面上看,它来源于农业生产者或者农产品销售者,根源上讲,农产品只能产生于土地,天生万物以养人。

农业生产者以土地为生产资料,通过投入劳动手段和劳动对象,生产出农产品,这个环节称为自产。

我国《增值税暂行条例》第十五条规定,农业生产者销售自产农产品免征增值税。

农产品的生产过程有其特殊性,即投入成本普遍较低,如植物类农产品一般只有种子、肥料、农药、人工等投入,动物类农产品一般只有饲料、兽药、人工等投入,天然起源植物的收割以及野生动物的捕捞和捕获,其投入成本就更低了。

如果农业生产者都是成规模、成建制的企业,其投入成本较低或进项税额抵扣不足,不足以作为免税的理由,原因是,增值税具备税负可转嫁性,对农业生产者所征的税额,一定会转嫁到下游纳税人。

但是,我国的农业生产者多为农民个人,分布较为分散,议价能力较弱,如果要求农民在销售时开具发票,由下游纳税人凭票抵扣,显然是不现实的。

因此,为简化税收征管,我国在农业生产环节实行免征增值税政策。

农产品进入流通领域以后,也就是商贸企业或个人自农业生产者购入农产品再对外销售的,除蔬菜和部分鲜活肉蛋产品外,没有免税政策,应按照适用税率或征收率征收增值税。

小结:农业生产者包括从事农业生产的单位和个人,既包括农场、农业公司、农民专业合作社等单位,也包括个体工商户和自然人;自产的农产品必须是符合规定的初级农产品,具体范围见上表。

小编寄语:会计学是一个细节致命的学科,以前总是觉得只要大概知道意思就可以了,但这样是很难达到学习要求的。

因为它是一门技术很强的课程,主要阐述会计核算的基本业务方法。

诚然,困难不能否认,但只要有了正确的学习方法和积极的学习态度,最后加上勤奋,那样必然会赢来成功的曙光。

天道酬勤嘛!。