国际商务单证__各证的签发日期

国际商务单证

国际商务单证

国际商务单证是用于国际贸易中的文件,用于证明货物的

所有权和价格,以及确保支付和交货的安全和透明性。

以

下是一些常见的国际商务单证:

1. 采购订单(Purchase Order):买方向卖方发出的书面文件,包含货物的规格、数量、价格、交货日期等信息。

2. 发票(Invoice):卖方向买方提供的账单,详细列出了货物的名称、数量、单价和总价等信息。

3. 装箱单(Packing List):列出了每个包裹或箱子中所包含的货物的详细信息,如数量、规格、重量、体积等。

4. 海运提单(Bill of Lading):货物从卖方装船到买方目

的地时,船公司签发的文件,用于证明货物的运输和交付。

5. 保险单(Insurance Policy):买卖双方之间的货物运输保险合同,确保货物在运输过程中的安全。

6. 证书/许可证(Certificate/License):根据不同国家或地区的法规,有些商品需要获得特定的证书或许可证才能进口或出口。

7. 汇票(Bill of Exchange):买方签发给卖方的一种付款方式,可以在特定日期或条件下兑现。

8. 信用证(Letter of Credit):买方的银行发给卖方的付款保证,确保卖方按照合同要求交货后能及时获得付款。

这些国际商务单证能够确保国际贸易的顺利进行,减少双方的风险,并保护双方的权益。

[财经类试卷]国际商务单证员单证基础理论与知识(国际贸易单证概述)模拟试卷1及答案与解析资料

![[财经类试卷]国际商务单证员单证基础理论与知识(国际贸易单证概述)模拟试卷1及答案与解析资料](https://img.taocdn.com/s3/m/09d81033f5335a8103d22049.png)

国际商务单证员单证基础理论与知识(国际贸易单证概述)模拟试卷1及答案与解析1 狭义的单证是指( )。

(A)结算单证(B)单据和文件(C)文件和凭证(D)信用证和凭证2 信用证项下,受益人向客户收取货款的凭据是( )。

(A)实际货物(B)与信用证规定相符的全套单据(C)买卖合同(D)客户保函3 金融单据又称资金单据,是指( )。

(A)汇票、发票、付款收据(B)汇票、支票、本票(C)发票、提单、保险单(D)汇票、发票、提单4 根据《URC522》的分类,下列不属于基本单据的是( )。

(A)商业发票(B)装箱单(C)保险单(D)海运提单5 根据《URC522》的分类,下列不属于进口国官方要求的单据的是( )。

(A)船龄证明(B)原产地证明(C)领事发票(D)海关发票6 根据《UCP600》将信用证项下的单据所作的分类,( )不包括在内。

(A)商业发票(B)保险单据(C)运输单据(D)包装单据7 按照单证形式,国际贸易单证分为( )。

(A)金融单据和商业单据(B)基本单据和附属单据(C)纸面单证和电子单证(D)保险单据和包装单据8 信用证支付方式下,国际贸易单证工作除基本环节外还有的环节是( )。

(A)制单(B)审证(C)交单(D)审单9 在国际商务单证缮制的基本要求中,( )是单证工作的前提。

(A)正确(B)完整(C)及时(D)简明10 信用证支付方式下,银行处理单据时不负责审核( )。

(A)单据与有关国际惯例是否相符(B)单据与信用证是否相符(C)单据与单据是否相符(D)单据与贸易合同是否相符11 关于各种单据的出单日期,下列表述正确的是( )。

(A)保险单的出单期可以晚于已装船提单的出单期(B)提单签发日可迟于信用证或合同规定的装运期限(C)汇票的日期可以比发票早(D)议付单据中,发票日期一般比其他单据早12 各种单据的签发日期应符合逻辑性和国际惯例,通常( )日期是确定各单据日期的关键。

(A)发票(B)提单(C)许可证(D)报关单13 各种单据的签发日期应符合逻辑性和国际惯例,通常( )是议付单据中出单时间最早的单据。

2022年国际商务单证员单证基础理论与知识官方出口单证模拟试卷及答案与解析

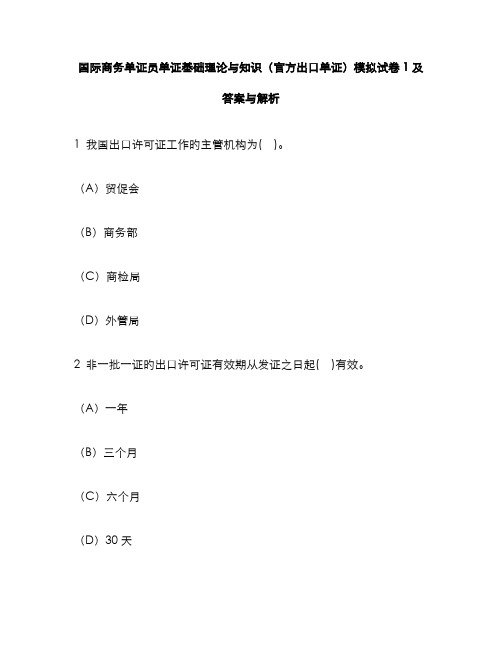

国际商务单证员单证基础理论与知识(官方出口单证)模拟试卷1及答案与解析1 我国出口许可证工作旳主管机构为( )。

(A)贸促会(B)商务部(C)商检局(D)外管局2 非一批一证旳出口许可证有效期从发证之日起( )有效。

(A)一年(B)三个月(C)六个月(D)30天3 出口到美国旳纺织品所采用旳纺织品出口许可证中M.I.D旳含义是( )。

(A)发证当局签章(B)中国港口离岸价值(C)协议年度(D)生产企业号码4 根据规定,出口企业最迟于货品出运——天前,向签证机构申请办理《一般原产地证明书》;或出口企业最迟于货品出运_____天前,向签证机构申请办理《普惠制产地证》。

( )(A)3,3(B)5,3(C)3,5(D)5.55 有关一般原产地证书“商品名称、包装种类及件数”一栏旳填报,不对旳旳是( )。

(A)商品名称必须与H.S.编码精确对应,可以使用商品总称(B)包装件数必须用英文和阿拉伯数字同步表达(C)商品名称填完后,在下一行打印“*******”表达结束符号,以防伪造(D)当信用证规定产地证上注明信用证号码时,可在此栏结束符后填写6 出口业务中,国外某客户规定我方提供“GSP产地证”,在我国( )是这种证书旳签发机构。

(A)商务部(B)出入境检查检疫局(C)贸促会(D)出口商7 GSP Form A是一种( )。

(A)普惠制产地证明书(B)品质证明书(C)重量证明书(D)动植物检疫证明书8 普惠制产地证中旳运送方式和路线一栏应按信用证规定填写,如中途转运,应注明转运地,不知转运地旳,则用( )表达。

(A)W/T(B)NO(C)N/M(D)N/N9 在给惠国中,新西兰使用旳普惠制产地证旳格式为( )。

(A)GSP Form A(B)GSP Form 59A(C)GSP Form APR(D)GSP10 对美国出口旳原产地申明书又称“美国产地证”,指向美国出口( )时,出口商给进口商提供旳一种原产地申明书,作为进口清关单据之一。

国际商务单证-第一章---国际商务单证概述

2023/11/6

国际贸易单证实务——第一章

7

一、正确

例1

我某进出口公司向香港一进口商出口货物一 批,香港开来的信用证中的唛头为三角形中一个 大写的“东”字,我出口公司缮制唛头时使用了 简体“东”字,结果遭到开证行的拒付,理由是 唛头属于货物包装上的标志,原则上必须和指定 的字体和符号相同,不得随意更改,后经开证行 联系开证人方予付款,延迟收汇一个月。

3

§1.1 国际贸易单证工作的意义

二、单证工作的意义 ➢ 单证是国际结算的基本工具 ➢ 单证是经营管理的重要环节 ➢ 单证是政策性很强的涉外工作(单证 就是外汇) ➢ 单证是企业业务和素质的体现

2023/11/6

国际贸易单证实务——第一章

4

§1.2 国贸单证工作的基本要求

国际贸易单证工作的基本要求 (十个字)

is subject to the Uniform Customs and Practice for

Documentary Credit (1993 Revision) International Chamber of Commerce Publication No.500”。该外 贸公司于5月14日将全部货物装船,提单签发日为5 月14日,当受益人于6月7日将符合信用证规定的各 项单据交议付行议付时遭银行拒付。问:银行是否 有权拒付,为什么?

2023/11/6

国际贸易单证实务——第一章

11

§1.2 国贸单证工作的基本要求

三、及时

在国际贸易中,外贸单证的时间性是很强的,单 证工作的及时性要求主要体现在两个方面:

1. 出单要及时 2. 交单要及时

一方面是指各种单据的出单日期必须合理、可行,也 就是说,每一种单据的出单日期不能超过信用证规定 的有效期限或按商业习惯的合理日期。

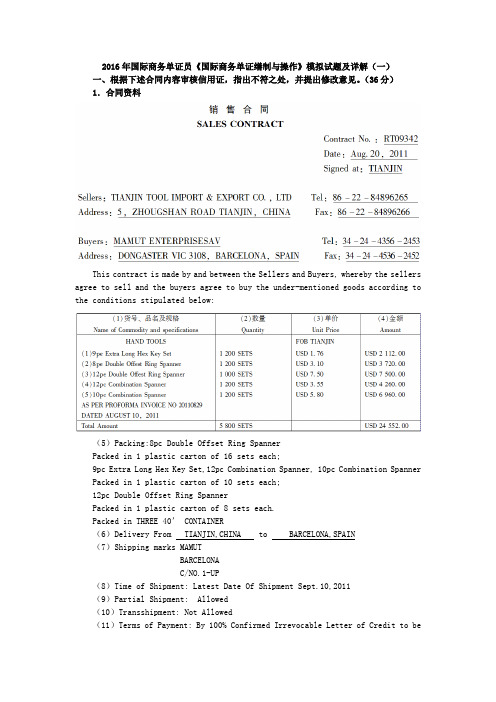

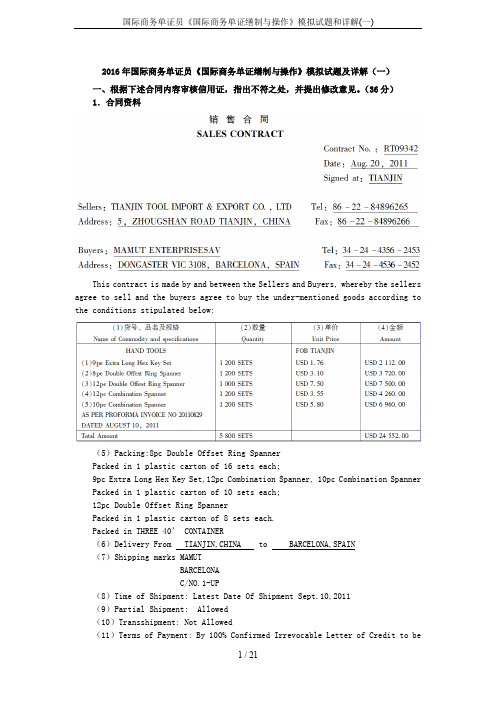

国际商务单证员《国际商务单证缮制与操作》模拟试题及详解(一)

2016年国际商务单证员《国际商务单证缮制与操作》模拟试题及详解(一)一、根据下述合同内容审核信用证,指出不符之处,并提出修改意见。

(36分)1.合同资料This contract is made by and between the Sellers and Buyers, whereby the sellers agree to sell and the buyers agree to buy the under-mentioned goods according to the conditions stipulated below:(5)Packing:8pc Double Offset Ring SpannerPacked in 1 plastic carton of 16 sets each;9pc Extra Long Hex Key Set,12pc Combination Spanner, 10pc Combination Spanner Packed in 1 plastic carton of 10 sets each;12pc Double Offset Ring SpannerPacked in 1 plastic carton of 8 sets each.Packed in THREE 40’ CONTAINER(6)Delivery From TIANJIN,CHINA to BARCELONA,SPAIN(7)Shipping marks MAMUTBARCELONAC/NO.1-UP(8)Time of Shipment: Latest Date Of Shipment Sept.10,2011(9)Partial Shipment: Allowed(10)Transshipment: Not Allowed(11)Terms of Payment: By 100% Confirmed Irrevocable Letter of Credit to beavailable at 60 days after sight draft to be opened by the sellers.L/C must mention this contract number L/C advised by BANK OF CHINA TIANJIN BRANCH. All banking Charges outside China(the mainland of China)are for account of Drawee.(12)Arbitration: Any dispute arising from the execution of or in connection with contract shall be settled amicably through negotiation. In case no settlement can be reached through negotiation, the case shall then be submitted to China International Economic & Trade Arbitration Commision in Tianjin (or in Beijing)for arbitration in accordance with its arbitration rules The arbitration award is final and binding upon both parties. The fee for arbitration shall be borne by losing party unless otherwise awarded.The Seller: The Buyer:TIANJIN TOOL IMPORT & EXPORT CO.,LTD MAMUT ENTERPRISESAV2.信用证资料经审核信用证后存在的问题如下:答:本题主要考察受益人根据合同和《UCP600》条款对信用证的审核。

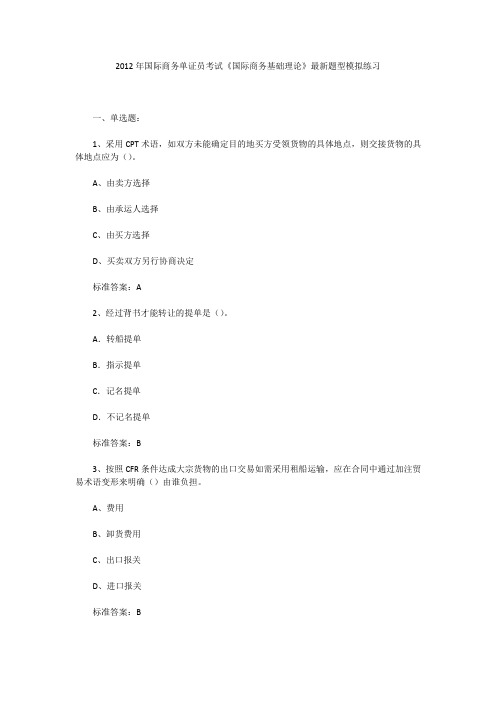

2012年国际商务单证员考试《国际商务基础理论》最新题型模拟练习

2012年国际商务单证员考试《国际商务基础理论》最新题型模拟练习一、单选题:1、采用CPT术语,如双方未能确定目的地买方受领货物的具体地点,则交接货物的具体地点应为()。

A、由卖方选择B、由承运人选择C、由买方选择D、买卖双方另行协商决定标准答案:A2、经过背书才能转让的提单是()。

A.转船提单B.指示提单C.记名提单D.不记名提单标准答案:B3、按照CFR条件达成大宗货物的出口交易如需采用租船运输,应在合同中通过加注贸易术语变形来明确()由谁负担。

A、费用B、卸货费用C、出口报关D、进口报关标准答案:B4、使用托收方式时,托收行和代收行在货款收进方面()A、没有责任B、承担部分责任C、有责任D、视情况分析标准答案:A5、南京甲公司从日本某公司进口货物,货物从东京运至南京,单价的正确表示方法应为:()A、USD5.00EACHPIECEFOBC3%NANJINGB、USD5.00EACHPIECECIFTOKYOC、USD5.00EACHPIECECIPNANJINGD、USD5.00EACHPIECEFASNANJING标准答案:C6、L/C上如未明确付款人,则制作汇票时,受票人应为()A、开证申请人B、开证行C、议付行D、通知行标准答案:B7、我国甲公司要与比利时某公司签订销售合同出口服装到比,要采用海陆联运方式,甲公司将货物运至目的地的运费并支付保险,根据《INCOTERMS2000》,应采用的贸易术语是:()A、FOBB、CIFC、EXWD、CIP标准答案:D8、在一笔出口业务中,付款方式采用信用证和D/P即期各半,为收汇安全,应在合同中规定()。

A.开两张汇票,各随附一套等价的货运单价B.开两张汇票,信用证项下采用光票;托收项下采用跟单汇票C.开两张汇票,信用证项下采用跟单汇票;托收项下采用光票D.开一张汇票,放在信用证项下。

标准答案:B9、出口报关单上对于“200美元”的运费单价填报正确的是:()A.110/200/1B.303/200/3C.502/200/2D.502/200/3标准答案:C10、提单签发日期为2004年7月3日,信用证有效期规定为7月27日。

各种单据的时间顺序

各种单据的时间顺序

各种单据的时间顺序

单据的时间顺序为:形式发票、信用证商业发票、装箱单、海关发票、领事发票、许可证产地证、保险单、商检证、提单、汇票。

各种单据的签发日期应符合逻辑性和国际惯例。

通常提单日期是确定各单据日期的关键,汇票日期应晚于提单、发票等其他单据,但不能晚于L/C的效期。

各单据日期关系如下:

发票日期应在各单据日期之首;

提单日不能超过L/C规定的装运期也不得早于L/C的最早装运期;

保单的签发日应早于或等于提单日期(一般早于提单2天),不能早于发票;

箱单应等于或迟于发票日期,但必须在提单日之前;

产地证不早于发票日期,不迟于提单日;

商检证日期不晚于提单日期,但也不能过分提单日,尤其是鲜货,容易变质的商品;

受益人证明:等于或晚于提单日;

装船通知:等于或晚于提单日后三天内;船公司证明:等于或早于提单日。

国际商务单证概述(二)_真题(含答案与解析)-交互

国际商务单证概述(二)(总分44, 做题时间90分钟)一、单项选择题(以下各小题所给出的4个选项中,只有1项最符合题目要求)1.各种单据的签发日期应符合逻辑性和国际惯例,通常( )日期是确定各单据日期的关键。

SSS_SINGLE_SELA 发票B 提单C 许可证D 报关单分值: 1答案:B[解析] 各种单据的签发日期应符合逻辑性和国际惯例,通常提单日期是确定各单据日期的关键。

保险单的日期必须不迟于提单的签发日期,相关单据最迟交单日为提单签发日之后的21天。

2.根据联合国设计推荐使用的国际标准化地名代码,伦敦的正确表述是( )。

SSS_SINGLE_SELA UKLONB UKLDNC GBLOND GBLDN分值: 1答案:C[解析] 国际标准化地名代码,由五个英文字母符号组成,前两个符号代表国名,后三个符号代表地名。

伦敦地名代码为GBLON。

3.金融单据又称资金单据,是指( )。

SSS_SINGLE_SELA 汇票、发票、付款收据B 汇票、支票、本票C 发票、提单、保险单D 汇票、发票、提单分值: 1答案:B[解析] 根据单证的不同性质,单证可分为金融单据和商业单据。

金融单据即汇票、本票、支票或其他类似用以取得款项的凭证;商业单据即发票、运输单据、货权凭证或其他类似单据及任何非金融单据。

4.根据联合国设计推荐使用的国际标准化日期代码,下列用数字表示的日期正确的是( )。

SSS_SINGLE_SELA 2009-6-16B 6/16/2009C 090616D 2009-0-16分值: 1答案:D5.各种单据的签发日期应符合逻辑性和国际惯例,通常( )是议付单据中出单时间最早的单据。

SSS_SINGLE_SELA 发票B 提单C 保险单D 报关单分值: 1答案:A[解析] 商业发票是国际商务单据中的基础单据,是缮制报关单、投保单等其他单据的依据,其出票日期为各议付单据日期之首。

6.信用证项下,受益人向客户收取货款的凭据是( )。

外经贸考试-国际商务单证基础理论与知识-第七章 官方出口单证

外经贸考试-国际商务单证基础理论与知识-第七章官方出口单证[单选题]1.我国出口许可证工作的主管机构为()。

(江南博哥)A.贸促会B.商务部C.商检局D.外管局参考答案:B参考解析:出口许可证指国家对外经贸行政管理部门代表国家统一签发的批准某项商品出口的具有法律效力的证明文件,也是海关查验放行出口货物和银行办理结汇的依据。

我国出口许可证工作的主管机构为商务部。

[单选题]2.非一批一证的出口许可证有效期从发证之日起()有效。

A.一年B.三个月C.半年D.30天参考答案:C[单选题]3.出口到美国的纺织品所采用的纺织品出口许可证中M.I.D.的含义是()。

A.发证当局签章B.中国港口离岸价值C.协议年度D.生产企业号码参考答案:D参考解析:M.I.D.代码,即纺织品生产企业代码,是英文“MANUFACTORER IDENTIFICATION”的缩写。

[单选题]4.根据规定,出口企业最迟于货物出运______天前,向签证机构申请办理《一般原产地证明书》;或出口企业最迟于货物出运______天前,向签证机构申请办理《普惠制产地证》。

()A.3,3B.5,3C.3,5D.5,5参考答案:C参考解析:根据我国有关规定,出口企业最迟于货物出运3天前,持签证机构规定的正本文件,向签证机构申请办理《一般原产地证明书》;根据我国检验检疫局有关规定,出口企业最迟于货物出运5天前,持签证机构规定的正本文件,向签证机构申请办理《普惠制产地证》。

[单选题]5.有关一般原产地证书“商品名称、包装种类及件数”一栏的填报,不正确的是()。

A.商品名称必须与H.S.编码准确对应,可以使用商品总称B.包装件数必须用英文和阿拉伯数字同时表示C.商品名称填完后,在下一行打印“* * * * * * *”表示结束符号,以防伪造D.当信用证要求产地证上注明信用证号码时,可在此栏结束符后填写参考答案:A参考解析:在填写一般原产地证书“商品名称、包装种类及件数”栏目时,商品名称必须具体,其详细程度应可以在商品编码H.S.CODE的8位数中准确找到,不能填报笼统名称,以免无法确定商品编码。

国际商务单证员《国际商务单证缮制与操作》模拟试题和详解(一)

2016年国际商务单证员《国际商务单证缮制与操作》模拟试题及详解(一)一、根据下述合同内容审核信用证,指出不符之处,并提出修改意见。

(36分)1.合同资料This contract is made by and between the Sellers and Buyers, whereby the sellers agree to sell and the buyers agree to buy the under-mentioned goods according to the conditions stipulated below:(5)Packing:8pc Double Offset Ring SpannerPacked in 1 plastic carton of 16 sets each;9pc Extra Long Hex Key Set,12pc Combination Spanner, 10pc Combination Spanner Packed in 1 plastic carton of 10 sets each;12pc Double Offset Ring SpannerPacked in 1 plastic carton of 8 sets each.Packed in THREE 40’ CONTAINER(6)Delivery From TIANJIN,CHINA to BARCELONA,SPAIN(7)Shipping marks MAMUTBARCELONAC/NO.1-UP(8)Time of Shipment: Latest Date Of Shipment Sept.10,2011(9)Partial Shipment: Allowed(10)Transshipment: Not Allowed(11)Terms of Payment: By 100% Confirmed Irrevocable Letter of Credit to beavailable at 60 days after sight draft to be opened by the sellers.L/C must mention this contract number L/C advised by BANK OF CHINA TIANJIN BRANCH. All banking Charges outside China(the mainland of China)are for account of Drawee.(12)Arbitration: Any dispute arising from the execution of or in connection with contract shall be settled amicably through negotiation. In case no settlement can be reached through negotiation, the case shall then be submitted to China International Economic & Trade Arbitration Commision in Tianjin (or in Beijing)for arbitration in accordance with its arbitration rules The arbitration award is final and binding upon both parties. The fee for arbitration shall be borne by losing party unless otherwise awarded.The Seller: The Buyer:TIANJIN TOOL IMPORT & EXPORT CO.,LTD MAMUT ENTERPRISESAV2.信用证资料经审核信用证后存在的问题如下:答:本题主要考察受益人根据合同和《UCP600》条款对信用证的审核。

国际商务单证理论与实务第一章

前言一、考试情况简介1.时间——每年6月上旬2.合格要求理论与实践两科均达到60分及以上者为通过如一门合格,另一门未通过,则合格成绩保留一期,过期作废3.教材《国际商务单证理论与实务》《全国国际商务单证培训考试大纲及复习指南》4.题型第一部分:基础理论与知识(中文),满分100分⑴单项选择题⑵多项选择题⑶判断题注意:题量大,速度不能太慢。

判断题答案为“是”的,在答题卡上涂“A”;答案为“否”的,在答题卡上涂“B”。

选择题包括有计算、简答、案例分析、根据已有单证回答问题等多种形式,不是单纯地进行选择。

第二部分:单证操作与缮制(英文),满分100分⑴根据合同审核信用证(36分)18×2=36⑵根据已知资料审核并修改单据(20分)两张单据总分20分,10+10=20⑶根据合同或信用证资料制作单据(44分)三张单据总分44分,在题目中会标出需填写的项目,一个项目一分注意:实务部分实际上涉及两个内容:一是根据合同审核信用证,一是根据资料填写各种单据。

实务部分题型不变,但分值比例不是一成不变的。

常见单据有:商业发票、汇票、提单、保险单、装箱单、普惠制原产地证、报检单、装船通知等。

二、教材及章节分析(括号内容为相应的实务操作要求)第一章概述第二章贸易术语第三章合同(合同的阅读)第四章货款支付(信用证审核,汇票的填制)第五章商务单证(形式发票、商业发票、装箱单、装船通知的填制)第六章运输和保险(海运提单、CIF保险单的填制)第七章官方出口单证(出口许可证、原产地证、报检单的填制)第八章进口单证(信用证申请书的填制)第九章计算注意:第五、六、七章是作为卖方在办理出口交单时应提供的单据,其中第七章是由卖方到官方机构办理的单据。

第八章是作为买方在办理进口时:申请信用证、从卖方处得到的单据(进口商务单证),须买方提供的单据(进口到货单证)。

三、考试特点1.理论部分:考点分散,各章都有认真看教材,重要知识点掌握清楚,理解并记忆2.操作部分:考点集中,一个信用证五大单据多做真题,在做的基础上进行总结归纳,把握出题思路。

2010年国际商务单证员《国际商务单证基础理论与知识》真题及详解

2010年国际商务单证员《国际商务单证基础理论与知识》真题及详解一、单项选择题(40小题,每题1分,共40分。

单项选择题的答案只能选择一个,多选不得分,请在答题卡上将相应的选项涂黑)1.UN/EDIFACT标准将国际贸易单证分为()。

A.9大类B.4大类C.2大类D.5大类【答案】A【解析】UN/EDIFACT将国际贸易单证分为九大类,主要有:生产单证、订购单证、销售单证、银行单证、保险单证、货运代理服务单证、运输单证、出口单证、进口和转口单证。

2.与国际贸易单证常用代码中的“日期、时间和时间期限的数字表示”相符的是()。

A.Sep.16, 2009B.Sept.16, 2009C.20090916D.2009,09,16【答案】C【解析】国际贸易单证常用代码中“日期、时间和时间期限的数字表示”采用数字表示法。

3.信用证支付方式下,银行处理单据时不负责审核()。

A.单据与有关国际惯例是否相符B.单据与信用证是否相符C.单据与国际贸易合同是否相符D.单据与单据是否相符【答案】C【解析】进出口单证的制单要求各种单据做到“三相符”和符合有关国际惯例和进出口国的有关法令和规定。

通常从银行来说,它们主要控制“单证相符”和“单单相符”,以及与相关国际惯例相符。

4.在信用证业务中,有关当事方处理的是()。

A.服务B.货物C.单据D.其他行为【答案】C【解析】在信用证项下,各当事人处理的是单据,而不是有关的货物、服务或履约行为。

5.根据《联合国国际货物销售合同公约》的规定,接受生效采取()。

A.投邮生效原则B.签订书面合约原则C.口头协商原则D.到达生效原则【答案】D【解析】关于发盘和接受生效的时间,各国法律有不同的规定。

与英美法采用“投邮生效原则”不同的是,《联合国国际货物销售合同公约》对发盘和接受生效采取“到达生效原则”,即发盘和接受送达时生效。

6.在信用证支付方式下,象征性交货意指卖方的交货义务是()。

A.不交货B.仅交单C.凭单交货D.实际性交货【答案】C【解析】信用证支付方式下,象征性交货是卖方按合同规定的时间和地点将货物装上运输工具或交付承运人后,并向买方提供包括物权证书在内的有关单证,凭承运人签发的运输单据及其他商业单据履行交货义务,而无须保证到货。

2013年单证员考试国际商务单证基础理论与知识试题及答案

2013年全国国际商务单证专业考试国际商务单证基础理论与知识试题(考试时间:6月2日下午13:00——15:00)一、单项选择题(总共80小题,每小题0.5分,共40分。

单项选择题的答案只能选择一个,多选不得分,请在答题卡上将相应的选项涂黑)1.根据《URC522》的分类,()不属于进口国官方要求的单据。

A.原产地证明C.领事发票2.关于接受,下列说法正确的是()。

A.接受不可以撤回但可以撤销B.接受不可以撤销但可以撤回C.接受的撤销以撤销通知先于接受或与接受通知同到达发盘人为限D.接受的撤回以撤回通知先于接受到达发盘人为限3.对进口商而言,首选的结算方式是()。

A.前T/TC.D/P at Sight4.在实际业务中,发盘是由()。

A.卖方或买方发出C.卖方发出A.BeneficiaryC.ApplicantA.在出口国检验1 / 36C.在出口国检验,进口国复检7.对于接受,下列表述不正确的是()。

A.接受是指交易的一方对于对方的发盘或还盘所作出的完全同意的表示B.必须由特定的受盘人对发盘或还盘表示接受C.接受必须由受盘人以声明或行为的方式向对方表示出来D.如果受盘人A将发盘转让给B公司,则B公司可以直接向发盘人表示接受国际商务单证基础理论与知识试题第1页(共16页)B.买方发出D.以上答案都不对B.Issuing BankD.Collecting BankB.在进口国检验D.在第三国检验B.D/AD.信用证B.船龄证明D.海关发票5.信用证业务中不会涉及的当事人是()。

6.在买卖合同的检验条款中,关于检验时间和地点的规定,使用最多的是()。

8.《INCOTERMS2010》中,以下哪种术语仅适用于海运和内河水运()。

A.FAS2 / 36C.CIPB.FCAD.DAP9.信用证规定装运期限为3月份,有效期为4月14日,没有规定交单期。

出口公司装船后,提单签发日为3月8日,出口人应于()前(包括当日)去交单。

国际贸易单证实务与操作课后练习参考答案

答案

国际贸易单证实务与操作课后练习参考答案

项目一认识国际商务单证

基础知识训练

一、单项选择题

1.A2.C3.B4.B5.C

二、多项选择题

1.ABCD2.BCD3.ABD4.ABC5.ABCD

三、判断题

1.×2.√3.×4.√5.√

四、案例分析题

1.不能拒绝退款。

SAYU.SDOLLARSSIXTY-EIGHTTHOUSANDFOURHUNDRED

ONLY

Descriptionofgoods:

Creditavailablewith

FOREVERBRANDBICYCLE

bysightpayment

ART67826`QUANTITY400SETSUNITPRICE:

理由:(1)L/C 业务是纯单据业务,单证不符不能付款,银行仅处理单据,不问货物真实情

况。(2)尽管开证申请人将货物提走,但开证行并未将单据交给开证人。

所以,议付行应向受益人追索所垫付的货款,退款给开证行。

2.我公司不能顺利结汇。

理由:(1)根据《UCP600》相关规定,只要受益人提供的单据符合信用证规定,开证行必

1.甲公司指出的不符点不成立。因为,首先,关于第一个不符点,UCP600 第 3 条已明确规

定,信用证是独立于销售合同的独立文件,不受合同制约,即使信用证中提及其可能依据的

销售合同或其他合同,银行也与该合同无关且不受其约束;其次,关于“保函不是由第一流

的银行开立”这一“不符点”,UCP600 第 20 条也对“第一流”这一类模糊用语做出规定:不

byacceptance

USD66.00/SET

国际商务单证员考试 选择题练习题

1.()以下关于联合国设计推荐使用的地名代码表述正确的是:A.由五个英文字母符号组成,前三个符号代表国名,后两个符号代表地名B.由五个英文字母符号组成,前两个符号代表国名,后三个符号代表地名C.由五个英文字母符号组成,前两个符号代表地名,后三个符号代表国名D.由五个英文字母符号组成,前三个符号代表地名,后两个符号代表国名3.()联合国贸发会议中专门从事研究单据简化工作的独立机构是:A.“简化贸易程序特别项目”B.“国际贸易程序简化措施”C.“贸易单证中的代码位置”D.“套合式国际贸易发票设计样式”4.()创造"套合一致"单据形式的国家是:A.美国B.英国 C.瑞典 D.日本5.()在信用证项业务中,各有关方面当事人处理的是:A.单据B.货物C.服务D.其他行为6.()采用信用证支付方式,受益人向客户收取货款的凭据是:A.已装运的实际货物B.寄单银行要求开证银行付款的书面通知C.信用证符的全套单据D.买卖合同内容一致的全套单据7.单证缮制必须做到正确、完整、及时、简明和整洁,其中( )是单证工作的前提。

A.正确 B.完整 C.及时 D.简明8.各种单据的签发日期应符合逻辑性和国际惯例,通常( )日期是确定各单据日期的关键。

A.发票 B提单 C.许可证 D.报关单9.狭义的单证是指 ( )。

A.单据和文件B.信用证和证书 C.单据和信用证 D.信用证和文件10.按照贸易双方涉及的单证划分,进口单证包括( )。

A. 商业发票 B.汇票 C.信用证 D.产地证6、在信用证业务中,信用证的开立是以买卖合同为基础的,因此,信用证条款与买卖合同条款严格相符是开证行向受益人承担付款责任的前提条件。

()7、出口商采用D/A at 30 days after sight比采用D/P at 30 days after sight 承担的风险要大。

()8、下述表明该信用证为即期付款信用证的表述是()。

A. by sight paymentB. by deferred paymentC. by acceptanceD. by negotiation9、开证行收到信用证项下相符单据后,在付款前()。

全国外经贸单证员考试基础理论真题(附答案)

全国外经贸单证员考试基础理论真题(附答案)2022年全国国际商务单证专业培训考试国际商务单证基础理论与知识试题(考试时间:5月31日下午13U00―15U00)一、单项选择题(总共80 小题,每小题0.5 分,共40 分。

单项选择题的答案只能选择一个,多选不得分,请在答题卡上将相应的选项涂黑)1. 《URC522》将单据分为金融单据和()两大类。

A.商业单据B.运输单据C.保险单据D.官方单据2. 现行的《国际贸易术语解释通则》是于()生效的。

A.2022年B.1990年C.2022年D.2022年。

3. 我方公司与外商成交,选用贸易术语为CIF Shanghai,办理保险一方应为()。

A.我方公司B. 外商C. 两方应协商决定D. 以上均不正确4. 按《__MS 2022年》,CIP术语买卖双方风险划分的界限是()。

A.装运港船上B. 目的港船上C. 目的港码头D. 货交承运人5. 根据《__MS2022年》,下列贸易术语中装卸费都由卖方承担的是()。

A. CFR ex ship’s holdB. CFR ex tackleC. CIF landedD. CIF liner terms6. 根据《2022年通则》,DAT是( )。

A. 指定目的港交货B. 指定目的地交货C. 目的地交货D.运输终端交货7. 跨境B2C的全称是()。

A. Business to CustomerB. Business to CompanyC. Business to CorporationD. Business to Chamber8.2022年3月国务院批复同意的中国首个跨境电子商务综合试验区设在()。

A. 杭州B. 上海C.北京D. 广州9. 某商品出口价格为每公吨2500美元CIF香港减2%折扣,可写成USD 2500 Per M/T CIF__G less 2% Discount。

则商品折实售价()。

A. 2500B. 5000C. 2450D. 300010. 国际货物买卖合同的基本内容不包括()。

国际商务单证实务单选和判断

单选题1若信用证的申请书中,要求到期日为5月30日,但未规定在装运日后必须交单的规定期限。

则当受益人5月8日取得提单后,则其最迟应于( C )前向银行交单。

A.5 月 9 日B.5 月 23 日C.5 月 29 日D.5 月 30 日2在信用证申请书中汇票的付款人应填为( B )A. 开证人B. 开证行或指定付款行C. 通知行D. 受益人3不可撤销信用证在信用证的有效期内,未经( D )的同意,开证行或开证人不得撤销或修改。

受益人 B. 开证人C. 开证行D. 受益人、开证人以及有关银行4根据《UCP600》的规定,若信用证没有注明( A )字样,则认为该信用证为不保兑信用证。

A.ConfirmedB.RevocableC.RevolvingD.Transferable5在进料加工贸易中,经常先向外商购买原材料或配件,我方加工成品后再卖给该外商。

为了避免上当受骗,我方应采用( D )比较稳妥。

A. 保兑信用证B. 可转让信用证C. 预支信用证D. 对开信用证6下列对信用证有效期的描述,属于直接写明具体日期的是( C )。

A.Documents must be presented for negotiation within 10days after the on board date of bill of lading.B.Negotiation must be on or before the 15th day of shipment.C.This L/C is valid for negotiation in China until Oct.1,2002.D.Documents to be presented to negotiation bank within 15days after shipment.7根据《UCP600》的规定,如使用"于或约于"之类词语限定装运日期,银行将视为在所述日期前后各( B )内装运,起讫日包括在内。

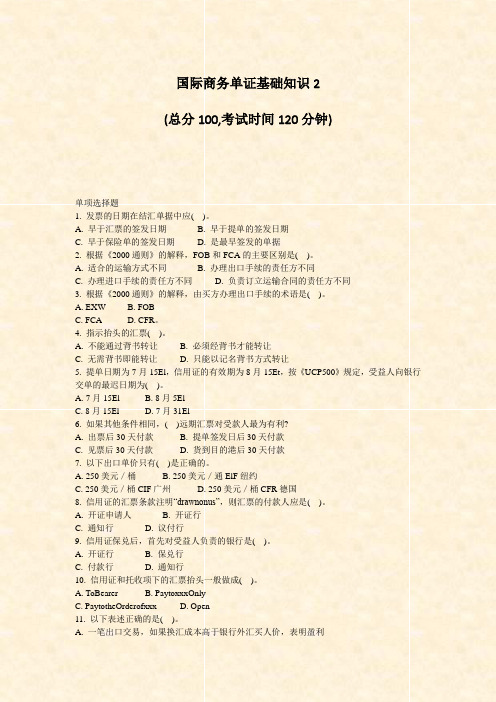

国际商务单证基础知识2_真题无答案

国际商务单证基础知识2(总分100,考试时间120分钟)单项选择题1. 发票的日期在结汇单据中应( )。

A. 早于汇票的签发日期B. 早于提单的签发日期C. 早于保险单的签发日期D. 是最早签发的单据2. 根据《2000通则》的解释,FOB和FCA的主要区别是( )。

A. 适合的运输方式不同B. 办理出口手续的责任方不同C. 办理进口手续的责任方不同D. 负责订立运输合同的责任方不同3. 根据《2000通则》的解释,由买方办理出口手续的术语是( )。

A. EXWB. FOBC. FCAD. CFR。

4. 指示抬头的汇票( )。

A. 不能通过背书转让B. 必须经背书才能转让C. 无需背书即能转让D. 只能以记名背书方式转让5. 提单日期为7月15El,信用证的有效期为8月15Et,按《UCP500》规定,受益人向银行交单的最迟日期为( )。

A. 7月15ElB. 8月5ElC. 8月15ElD. 7月31El6. 如果其他条件相同,( )远期汇票对受款人最为有利?A. 出票后30天付款B. 提单签发日后30天付款C. 见票后30天付款D. 货到目的港后30天付款7. 以下出口单价只有( )是正确的。

A. 250美元/桶B. 250美元/通ElF纽约C. 250美元/桶CIF广州D. 250美元/桶CFR德国8. 信用证的汇票条款注明“drawnonus”,则汇票的付款人应是( )。

A. 开证申请人B. 开证行C. 通知行D. 议付行9. 信用证保兑后,首先对受益人负责的银行是( )。

A. 开证行B. 保兑行C. 付款行D. 通知行10. 信用证和托收项下的汇票抬头一般做成( )。

A. ToBearerB. PaytoxxxOnlyC. PaytotheOrderofxxxD. Open11. 以下表述正确的是( )。

A. 一笔出口交易,如果换汇成本高于银行外汇买人价,表明盈利B. 一笔出口交易,如果换汇成本低于银行外汇买入价,表明盈利C. 一笔出口交易,如果换汇成本高于银行外汇卖出价。

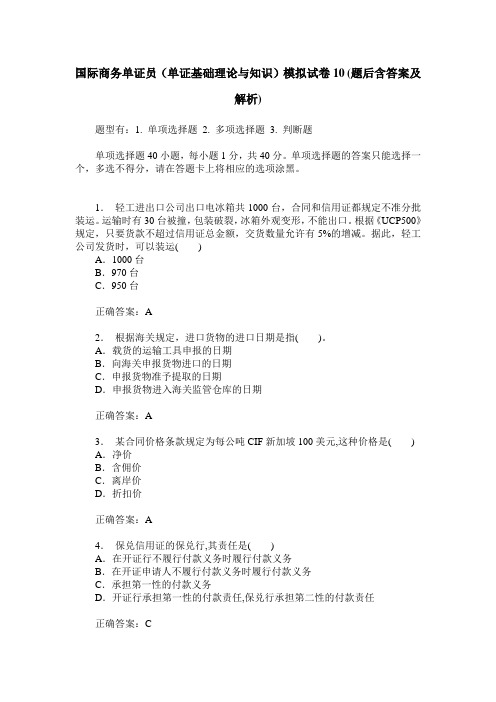

国际商务单证员(单证基础理论与知识)模拟试卷10(题后含答案及解析)

国际商务单证员(单证基础理论与知识)模拟试卷10(题后含答案及解析)题型有:1. 单项选择题 2. 多项选择题 3. 判断题单项选择题40小题,每小题1分,共40分。

单项选择题的答案只能选择一个,多选不得分,请在答题卡上将相应的选项涂黑。

1.轻工进出口公司出口电冰箱共1000台,合同和信用证都规定不准分批装运。

运输时有30台被撞,包装破裂,冰箱外观变形,不能出口。

根据《UCP500》规定,只要货款不超过信用证总金额,交货数量允许有5%的增减。

据此,轻工公司发货时,可以装运( )A.1000台B.970台C.950台正确答案:A2.根据海关规定,进口货物的进口日期是指( )。

A.载货的运输工具申报的日期B.向海关申报货物进口的日期C.申报货物准予提取的日期D.申报货物进入海关监管仓库的日期正确答案:A3.某合同价格条款规定为每公吨CIF新加坡100美元,这种价格是( ) A.净价B.含佣价C.离岸价D.折扣价正确答案:A4.保兑信用证的保兑行,其责任是( )A.在开证行不履行付款义务时履行付款义务B.在开证申请人不履行付款义务时履行付款义务C.承担第一性的付款义务D.开证行承担第一性的付款责任,保兑行承担第二性的付款责任正确答案:C5.进口商在货物到达目的港后,应在运输工具进境之日起( )天内向海关申报。

A.3天B.7天C.14天D.15天正确答案:C6.各种单据的签发日期应符合逻辑性和国际惯例,通常( )日期是议付单据出单最早的时间A.发票B.提单C.保险单报关单正确答案:A7.“Transshipment permitted, part shipments allowed ,but part shipment of each item not allowed,, 的中文意思是( )。

A.转运允许,分运允许,但每个品种的货物不得分运B.转运不允许,分运允许,但每个品种的货物不得分运C.转运允许,分运允许,但每个品种的货物必须分运D.转运允许,分运不允许,但每个品种的货物不得分运正确答案:A8.使用Freight Prepaid的方式支付运费的是( )。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

(15)44A Port of LOADING(装运港):可写具 体港口,也可笼统写国家或大陆名称。

(16)44B Port of Discharge(目的港):可写具 体港口,也可笼统写国家活大陆名称。受益人要尽 量争取国外港口是具体港口,避免笼统规定。 (17)44C Latest of Ship(最迟装运日期):受 益人应在此日期前装运货物。 (18)45A Descript. Of Goods(货物/劳务描述): 包括单价、数量、规格、贸易术语等,也可写参照 语句(as per S/C No. …)。

9) 检查价格条款是否符合合同规定。

不同的价格条款涉及到具体的费用由谁分担。

举例:如果信用证中的价格条款没有按合同的规定

作上述表示,而是做了如下规定: CIF NEW YORK 对 此条款如不及时修改,那么…… 受益人将承担有关的运费和保险费

10) 检查货物是否允许分批出运。 除信用证另有规定外,货物允许分批。 特别注意:如信用证中规定了每一批货物出运的 确切时间,则必须按此照办,如不能办到,必须 修改。 11)检查货物是否允许转运。 除信用证另有规定外,货物允许转运

通知行

银行不审核信用证中未规定的单据,如果银行收到此 类单据,将退还提交人或予以转交并对此不负责任。

受益 人

以货物买卖合同为依据,将信用证条 款与合同条款逐项逐句进行对照,审 核信用证内容与买卖合同是否一致

(二)信用证审核的依据和原则

总前提:凡是与买卖合同条款不符的L/C条款 都要修改(理论上)

(22)48 Presentation Period(交单期限):一般指开 立运输单据(如海运提单)后多少天内交单。无此项目表示在 开立正本运输单据后21天内交单。不能超过信用证的有效期 (23)49 Confirmation(保兑指示)

(24)53A Reimbursing Bank(偿付行)

(25) 78 示) Instructions(给付款行、承兑行和议付行的指

(3)20 DOCUMENTARY CREDIT NUMBER(信用证号 码) :不能超过16个字符,由阿拉伯数字、英文字母或标 点符号组成。 (4)31C DATE OF ISSUE(开证日期) :表示格式为 YYMMDD(年月日,各两位),如2008年1月23日表示为 080123。如没有这项,电文的发送日期(见L/C最顶上) 为开证日期。 (5)40E Applicable Rules(适用规则),如UCP600。 (6) 31D DATE AND PLACE OF EXPIRY(信用证有 效期和有效地点):该日期为最后交单的日期,过期开证行 承付责任解除。 到期地点受益人应争取在本国。如为 “Issuing bank‘s counter”活类似的开证行国家到期的, 要提早寄单(对出口方不利,制单时间紧,交单不方便,如 单出错,改单需要很多来回时间),最安全的做法是提前5 天以上用快邮寄出。

1.若信用证的要求比合同的要求更为严格,或使卖方权利受 损,卖方应依据合同提出修改;若信用证的要求比合同的 要求更为宽松,或对卖方履约不会造成实质性的影响,卖 方一般不提出修改。 2.若信用证中出现了双方未曾商议的条款,卖方应从是否限 制了受益人的权利,是否增加了受益人负担,是否影响了 受益人交单,是否增加了受益人收汇风险的角度进行审核, 如出现不能接受的条件,则要求修改。(软条款)

2).检查信用证付款时间是否与合同规定一致

1.规定信用证在国外到期。则有关单据必须寄送国外, 寄送时间长且易延误或丢失。通常应要求在国内交 单。若来不及修改,必须提前以最快方式寄送。 2.信用证中的装期和效期是同一天,即 “双到期”。 实际操作中,应将装期提前一定的时间(一般在效 期前10天),以便有合理的时间制单结汇。

8)检查信用证的数量是否与合同规定相一致 1.除非信用证规定数量不得有增减,那么,在付款 金额不超过信用证金额的情况下,货物数量可以 容许有5%的增减。 2.特别注意:以上提到的数量有5%增减的规定一般适 用于大宗货物,对于以包装单位或以个体为计算 单位的货物不适用。 如:5000 PIECES, COTTON SHIRTS (5000 件全 棉衬衫)由于数量单位是“件”,实际交货时只 能是5000件,而不能有5%的增减。

有关信用证的有效期和到期地点,常见如下表示: 050526 China 050426 at your counter 050426 beneficiary’s country 050426 negotiating bank’s counter 050426 in place of beneficiary for negotiation 050426 Canada 050426 at our counter 注:如果信用证没有明确注明到期地点,可理解为在受益人 所在国有效。

国际商务单证 缮制与操作

时间

各单据的时间

装船 通知 商检证 B/L

许可证 合同

L/C 发票、 装箱单

产地证

L/C 到期

保险单 报关单 汇票; 交单日

各单据的时间

发票: 应在各单据日期之首;晚于L/C 汇票: 应晚于B/L、发票等单据;不能晚于L/C有效期 提单: 不能超过L/C规定的装运期;不能早于最早装运期 装箱单: 等于或迟于发票日期;早于提单日 保险单: 早于等于提单日;不早于发票日

注意:在装运问题上买方是否指定了某些船公司

12)检查有关的费用条款

1.信用证中规定的有关费用如运费或检验费等应事先协商一 致,否则,对于额外的费用原则上不应承担; 2.银行费用如事先未商定,应以双方共同承担为宜;

(7)50 Applicant(申请人):列明名称和地址, 不超过4行每行35个字符。 (8)59 Beneficiary(受益人):列明名称和地址, 不超过4行每行35个字符。 (9)32B CURRENCY CODE, AMOUNT(信用证 结算的货币和金额) :注意小数点用逗号表示。

(10)41D AVAILABLE WITH...BY...(指定的有关银行及 信用证兑付的方式) 指定银行作为付款、承兑、议付。 兑付的方式有5种:BY PAYMENT(即期付款);BY ACCEPTANCE(远期承兑);BY NEGOTIATION(议 付);BY DEF PAYMENT(迟期付款);BY MIXED PAYMENT(混合付款)。

二、信用证 审核

(一)信用证审核的意义

1.若信用证条款与合同规定不一致,而受益人又没

有提出修改意见,就等于接受了信用证条款。

2.许多不符点单据的产生以及提交后被银行退回,

大多是对信用证事先检查不够造成的,使一些本

来可以纠正的错误没能及时修改。

着重审核开证行的政治背景、资信 能力、付款责任和索汇路线等方面 的内容,它的审核与买卖合同无关

(三)信用证审 核内容ቤተ መጻሕፍቲ ባይዱ

主要审核有没有不符点discrepant。遗漏一个小错误,老板就会胆战心 惊。

1)检查信用证的付款保证是否有效

有下列情况之一的,不是一项有效的付款保证或该 项付款保证存在缺陷问题: 1.由开证人直接寄送的信用证 2.有条件的生效的信用证;(如“待获得进口许 可证后才能生效”的软条款) 3.应保兑的信用证未按要求由有关银行保兑 4. 信用证简电或预先通知;(在合理时间内如尚 未收到简电证实书,应向开证行查询 )

IRREVOCABLE(不可撤销跟单信用证) IRREVOCABLE TRANSFERABLE(不可撤销可转让 跟单信用证) REVOCABLE UNTRANSFERABLE(可撤销不可转让 跟单信用证) IRREVOCABLE STANDBY(不可撤销备用信用证)

注意:UCP600规定L/C都为不可撤销的。

(三)对运输事项的说明

(13)43P PARTIAL SHIPMENTS(分装条款):表 示该信用证的货物是否可以分批装运。如Allowed,可 一次或多次出货,Not Allowed则必须一次出货。 (14) 43T TRANSSHIPMENT(转运条款):表示该 信用证是直接到达,还是通过转运到达。 思考: (13)与(14)不写的话,默认是怎么样的?

(五)对单据的说明

(19)46A DOCUMENTS REQUIRED (单据要 求) :包括单据种类、份数、出具机构、特殊要求 等。是制单人员必须重点分析的。

(20)47A ADDITIONAL CONDITIONS(特别条 款) :常见有英文单据、第三方单据是否接受、某 些具体内容需在全部或几种单据中现实等。 (21)71B Details of Charges(费用负担):出 现即是要求受益人负担;无的话表示除议付费、转 让费外,其他费用由开证申请人负担。

3)检查信用证受益人和开证人的名称和地址是否完整和准确。

1.受益人名称和地址是否正确。 2.买方的公司名称和地址是否正确。

4) 检查信用证的三期:即装期、效期和交单期 1、装期(逾信用证规定装期的运输单据,银行有权 拒付)

能否在证中规定的装期内备妥货物并按期出运 证中规定了分批出运的时间和数量,应注意能否办到。否则, 任何一批未按期出运,以后各期即告失效;

(二)对汇票的说明

(11)42C DRAFTS AT...(汇票付款日期):如 at sight/ 25days after sight等。 (12) 42A DRAWEE(汇票付款人):必须与 42C同时出现,没有则表示该L/C不需要汇票(使 用汇票需要交印花税,有些银行不愿意)。 注意: UCP600规定L/C不能开成以申请人为付款人

7)检查信用证的金额、币制是否符合合同规定 1.信用证金额是否正确。 2.信用证中的单价与总值要准确,大小写应一致 3.如数量上可以有一定幅度的伸缩,那么,信用 证也应相应规定在支付金额时允许有一定幅度。 4.如果在金额前使用了“大约”一词,其意思是 允许金额有10%的伸缩。 5.检查币制是否正确。 如合同中规定的币制是 “英镑”,而信用证中使用的是“美元”。