财务分析报告--以七匹狼公司为例

企业财务分析报告——七匹狼

七匹狼——致力成为中国POLO一、七匹狼公司情况简介七匹狼公司创立于1990年,恪守“用时尚传承经典,让品牌激励人生”的企业使命,在立足于对博大精深的中华传统文化积极挖掘的同时,将西方流行时尚元素融于自身设计理念,并致力于推动中国传统文化与现代时尚创意产业的契合。

七匹狼公司的品牌定位为中国的POLO,即中国主流中产阶级的服装品牌,倡导中国中产阶级男性(20-45岁)的生活方式,满足其时尚与精神方面的需求。

2004年的上市为公司获得了快速发展的重要资金支持。

通过资本市场,七匹狼拥有了更为强大的资金实力,为七匹狼的渠道拓展、产品研发以及人才引进、管理水平提升都提供了积极的帮助,并实现了公司发展与投资者回报的良性循环。

2007年,七匹狼再次成功增发,募集资金用于在北京、上海、广州、福州、西安等区域销售中心城市发展20家七匹狼男士生活馆,同时配套拓展200家七匹狼旗舰店,600家七匹狼专卖店,市场份额迅速扩大。

在抢占市场份额的同时,上市也推动了公司内部管理的规范化,吸引了专业人才的加盟,使公司继续稳步向前发展。

2007年以来,七匹狼开始跟国际知名的管理公司IBM、Oracle等进行合作,借助国外先进的管理理念,通过技术手段强化公司的供应链和信息化系统建设。

并在此基础上建立起自己的IT团队,针对自身特点开发管理软件,把商品开发、采购、生厂、仓储、运输、物流等各个环节连成一个整体的功能网链模式,实现快速反应。

二、行业分析(一)商务休闲男装在中国日益流行随着我国经济迅速发展以及全方位与世界接轨,男人越来越关心穿着,不仅在质量和品牌定位方面,也在不同场合的风格和颜色搭配上面。

因此男装市场的需求正在上升。

商务休闲男装兼具正式和舒适特点,正日益受到国内中年男人的青睐。

商务休闲男装在正式和休闲场合均适合,因此特别受城市白领、政府工作人员和私营企业主的欢迎。

中金公司调查数据显示,截至2008年底中国男装市场规模为3,300亿人民币,并有望在2009至2013年以每年超过百分之十的速度增长。

财务报表分析的相关问题探讨 以七匹狼为例

财务报表分析的相关问题探讨----以七匹狼为例姓名:班级:指导老师:2011-10-22一、财务报表综合分析的重要意义---------------------------------------------1(一)财务报表综合分析有利于决策者全面认识企业财务状况-------------------1 (二)财务报表综合分析是暴露公司财务问题的关键所在-----------------------1 (三)财务报表综合分析是实现企业价值的重要手段---------------------------1 二、财务报表综合分析的方法及运用-------------------------------------------2(一)财务报表综合分析方法分类-------------------------------------------2 1.杜邦财务分析体系----------------------------------------------------2 2.沃尔比重评分法------------------------------------------------------2 (二)七匹狼财务报表综合分析---------------------------------------------3 1.公司财务比率分析----------------------------------------------------3 2.运用杜邦财务分析体系对七匹狼公司的综合分析--------------------------5 三、财务报表综合分析应注意的问题-------------------------------------------8(一)财务报表本身的局限性-----------------------------------------------8 1.报表数据的时效性问题------------------------------------------------8 2.报表数据的真实性问题------------------------------------------------9 3.报表数据的可比性问题------------------------------------------------9 4.报表数据的完整性问题------------------------------------------------9 (二)财务比率的局限性--------------------------------------------------10 1.财务比率所反映的情况具有相对性-------------------------------------10 2.财务比率的评价标准不统一-------------------------------------------10 3.财务比率的计算口径不一致-------------------------------------------10 (三)杜邦分析法的缺陷--------------------------------------------------10 结论---------------------------------------------------------------------11 致谢语-------------------------------------------------------------------12 参考文献-----------------------------------------------------------------13在全球经济一体化的大背景下,企业与市场、企业与企业之间的关系日趋复杂,经营环境更加恶劣,更加促进了企业管理者对企业财务状况和经营成果的关注,而这个过程必须依靠对财务报表的细致分析来完成,只有如此,才能真实有效地了解企业的财务状况及经营效益,但如何使得财务报表的分析全面有效,是很多企业面临的问题之一。

002029七匹狼2020年财务分析报告-银行版

七匹狼2020年财务分析报告目录一、总体概述 (2)二、资产规模增长匹配度 (3)三、负债规模增长 (4)四、收入利润增长 (6)五、现金流量情况 (6)六、指标波动对比 (7)1.营运能力 (7)2.盈利能力 (8)3.偿债能力 (8)4.发展能力 (9)七、异动科目分析 (10)一、总体概述七匹狼2020年资产总计为928,492.09万元,与2019年相比变化不大。

而2019年企业资产总计增长7.44%。

表明2020年企业资产总计出现增长乏力势头。

从这三年来看,七匹狼的负债总计一直保持增长态势,但2020年的增长速度比上一年有所下降。

2020年的负债总计为323,860.45万元,比2019年增长2.04%,低于2019年13.81%的增长速度。

七匹狼2020年营业收入为333,035.73万元,比2019年下降8.08%。

而2019年企业营业收入比2018年增长3.02%。

从这三年情况看,企业营业收入不太稳定。

从这三年来看七匹狼净利润持续快速下降。

2019年净利润35,342.16万元,比2018年下降3.05%,而2020年又下降了33.43%,使其净利润下降至23,525.62万元,应当引起重视,迅速查明原因。

近三期资产负债率分别为34.88%、34.38%、32.46%。

经营性现金净流量近三期分别为58,093.72万元、32,755.84万元、30,460.03万元。

关键财务指标表项目 2018年 2019年 2020年行业均值总资产(万元) 859,225.9 923,139.97 928,492.09 312,928.47流动资产(万元) 582,648.33 524,442.96 448,404.98 199,715.32总负债(万元) 278,881.68 317,391.95 323,860.45 130,566.62流动负债(万元) 271,872.74 308,448.9 320,658.41 105,470.36所有者权益(万元) 580,344.22 605,748.02 604,631.65 182,361.85资产负债率(%) 32.46 34.38 34.88 35.96流动比率(%) 214.31 170.03 139.84 210.77银行贷款(万元) 55,450 102,857.82 91,982.87 40,527.29带息负债(万元) 126,516.74 159,784.33 156,077.39 69,841.22营业收入(万元) 351,703.23 362,319.69 333,035.73 204,673.58投资收益(万元) 15,369.56 11,091.85 4,031.31 1,469.9净利润(万元) 36,454.41 35,342.16 23,525.62 4,099.66净利率(%) 10.37 9.75 7.06 3.88总资产报酬率(%) 5.16 4.41 1.97 4.32经营性现金流净额(万元) 30,460.03 32,755.84 58,093.72 28,780.17投资性现金流净额(万元) -85,156.67 -66,549.81 -13,434.8 -14,724.79筹资性现金流净额(万元) -18,724.5 30,699.19 -34,783.72 -325.73二、资产规模增长匹配度2020年资产增长率与负债增长率差距不大,资产增长率为0.58%,负债增长率为2.04%。

七匹狼财务报告分析

七匹狼财务报告分析近年来,七匹狼作为中国男装行业的领军品牌,一直备受关注。

其财务报告中的数据不仅反映了企业的经营状况,还能为我们提供一些有关市场趋势和行业发展的线索。

本文将对七匹狼的财务报告进行分析,以期了解其经营状况和未来发展趋势。

首先,我们来看七匹狼的营收情况。

根据财务报告,七匹狼在过去几年中的营收呈现出稳定增长的态势。

这表明七匹狼在市场上的竞争力较强,能够吸引越来越多的消费者。

同时,这也反映了中国男装市场的潜力和增长空间。

其次,我们关注的是七匹狼的利润状况。

财务报告显示,七匹狼的利润在过去几年中有所波动,但总体上呈现出增长的趋势。

这说明七匹狼在降低成本、提高效率方面取得了一定的成绩。

然而,我们也注意到,七匹狼的利润率相对较低。

这可能是由于市场竞争激烈,价格战频繁,导致利润空间被压缩。

除了利润状况,资产负债表也是我们关注的重点。

财务报告显示,七匹狼的资产总额在逐年增长,这表明企业在扩大规模和增加投资方面取得了一定的成果。

然而,我们也注意到,资产负债率相对较高。

这可能是由于七匹狼为了扩大市场份额和提升品牌影响力,进行了大量的投资和融资活动。

虽然这样做可以带来更多的机会,但也增加了企业的风险。

此外,我们还可以从财务报告中了解到七匹狼的现金流状况。

财务报告显示,七匹狼的现金流量表现出正向的趋势,这意味着企业的经营活动产生了足够的现金流量来满足日常经营和发展的需要。

这为企业未来的投资和扩张提供了一定的保障。

最后,我们需要注意的是七匹狼的市场竞争环境和未来发展趋势。

财务报告虽然不能直接提供这些信息,但通过对财务数据的分析,我们可以得出一些结论。

七匹狼作为中国男装行业的领军品牌,面临着激烈的市场竞争和不断变化的消费需求。

未来,七匹狼需要继续加强品牌建设和产品创新,以保持竞争力。

同时,随着电子商务的快速发展,七匹狼还需要加大线上渠道的拓展和运营,以满足消费者的多元化需求。

综上所述,通过对七匹狼财务报告的分析,我们可以看到企业在市场竞争中取得了一定的成绩,但也面临一些挑战和风险。

七匹狼2020年上半年财务分析结论报告

七匹狼2020年上半年财务分析结论报告七匹狼2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为2,094.22万元,与2019年上半年的15,342.12万元相比有较大幅度下降,下降86.35%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2020年上半年营业成本为86,143.69万元,与2019年上半年的91,741.24万元相比有所下降,下降6.1%。

2020年上半年销售费用为31,831.66万元,与2019年上半年的33,873.29万元相比有较大幅度下降,下降6.03%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2020年上半年管理费用为11,364.21万元,与2019年上半年的13,299.95万元相比有较大幅度下降,下降14.55%。

2020年上半年管理费用占营业收入的比例为8.39%,与2019年上半年的8.55%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

本期财务费用为-3,481.71万元。

三、资产结构分析2020年上半年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,七匹狼2020年上半年是有现金支付能力的,其现金支付能力为114,021.31万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

高级财务管理七匹狼实验报告

财管103班高级财务管理实验报告班级:财管103班目录一、实验一(1)阿塔曼投资模型(2)沃尔指数模型二、实验二(1)财务比率数据表,企业偿债能力、盈利能力、营运能力、发展力等各种能力分析(2)财务指标排序比较一、企业资信评估(1)1.掌握阿塔曼投资模型,评价客户信用价值;公式Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5其中,X1:营运资本比率X2:留存收益比率X3:资产报酬率X4:市值债务比率X5:总资产销售率。

该模型的变量是从资产流动性、获利能力、偿债能力、营运能力等指标中各选择一、两个最具代表性的指标,模型中的系数则是根据统计结果得到的各指标相对重要性的量度。

Z值越低,就越有可能破产。

判断标准为:若z<1.81,公司已经濒临破产;若Z>2.99,公司就有足够的安全;若1.81<Z<2.99,公司处于灰色区域,要审慎考虑,但一般以2.675为界,在其上者破产的可能性极小,在其下者破产的可能性极大。

2009年七匹狼阿塔曼模型;2010年七匹狼阿塔曼模型;2011年七匹狼阿塔曼模型;分析:七匹狼从2009-2011年Z值分别为6.275,6.6334,6.6596。

三年中平均水平均在6.2以上,若Z>2.99,公司就有足够的安全,七匹狼公司处于安全地带。

总的来说,七匹狼积极采取相关措施规避风险,使得其经营状况处于良好状态。

(2)沃尔指数分析2009年2010年2011年沃尔比重评分法得公式为:实际分数=实际值÷标准值×权重。

当实际值>标准值为理想时,用此公式计算的结果正确。

但当实际值<标准值为理想时,实际值越小,得分应越高,用此公式计算的结果却恰恰相反。

根据软件的分析,我们看到这三年中沃尔指数的发展趋势,如下所示:现2009、2010两年都保持在2.7附近,而在2011年突然有了很大的下降。

通过分析2011年年报可知2011年全国冬季气温异常,11月平均气温为1951年以来第三高,12月立刻回落常年水平,直接影响秋冬产品特别是秋季服装销售;与此同时,2012年春节比往年提高半个月,缩短冬装销售时间。

002029七匹狼2022年财务分析结论报告

七匹狼2022年财务分析综合报告一、实现利润分析2022年利润总额为22,216.77万元,与2021年的32,901.23万元相比有较大幅度下降,下降32.47%。

利润总额主要来自于内部经营业务。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2022年营业成本为176,821.99万元,与2021年的189,179.24万元相比有所下降,下降6.53%。

2022年销售费用为75,095.46万元,与2021年的75,491.57万元相比有所下降,下降0.52%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用下降的同时营业收入也呈下降趋势,但收入下降快于投入,表明销售形势不太理想,销售策略应用不当,应当加以改进。

2022年管理费用为26,187.35万元,与2021年的25,496.68万元相比有所增长,增长2.71%。

2022年管理费用占营业收入的比例为8.11%,与2021年的7.26%相比有所提高,提高0.86个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

本期财务费用为-16,356.97万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2021年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,七匹狼2022年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析七匹狼2022年的营业利润率为6.61%,总资产报酬率为2.64%,净资产收益率为3.11%,成本费用利润率为8.15%。

企业实际投入到企业自身经营业务的资产为956,408.6万元,经营资产的收益率为2.23%,而对外投资的收益率为1.79%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,并且二者均小于企业实际贷款利率,表明企业的盈力能力是不能令人满意的。

财务分析报告--以七匹狼公司为例

"财务信息评价"报告专业班级:小组成员:小组分工:公司名称:XX七匹狼实业股份XX教师评分:评语:目录1 公司根本情况简介2 资产负债表分析2.1 资产负债表水平分析。

. 3 2.2 资产负债表垂直分析。

5 2.3 资产负债表趋势分析。

72.4 资产负债表同行业比拟分析。

103 利润表分析3.1 利润表水平分析。

.12 3.2 利润表垂直分析。

.。

.14 3.3利润表趋势分析。

.。

153.4 利润表的行业比拟分析。

. 。

154 现金流量表分析4.1 现金流量表水平分析。

16 4.2 现金流量表垂直分析。

.17 4.3 现金流量表趋势分析。

184.4 现金流量表的行业比拟分析。

195 公司财务比率分析5.1 盈利能力分析.。

20 5.2 偿债能力分析。

22 5.3 营运能力分析。

245.4 开展能力分析。

266 七匹狼公司综合分析6.1 杜邦分析相关指标.。

276.2 权益乘数分析。

276.3 销售净利润分析。

286.4 总资产周转率分析。

286.5 同行业杜邦指标分析。

296.6 杜邦分析结论。

297 实验总结及体会。

301.公司根本情况简介XX七匹狼实业股份XX主导服装开发、生产、销售,拥有"七匹狼〞男装品牌,是以品牌经营为核心的上市公司,公司是以经营七匹狼品牌男休闲装的大型企业,是科技厅认定高新技术企业。

拥有XX、XX、东京三个研发中心,世界上先进的电脑自动化生产设备,国际标准化、封闭式的工业园,是目前国内高级男休闲装的代表,在全国休闲服装行业中名列前茅,是全国休闲装协会副主任委员单位。

公司现已成长为一个以服装为核心产业,经营涉及皮具、鞋业、商务礼品等多领域的综合性企业。

该公司2004年7月22题在XX证券交易所上市,所属板块为服装及其他纤维制品制造业2.资产负债表分析资产负债表分析,其目的就在于了解企业对企业财务状况的反映程度,以及所提供的会计信息的质量,据此对企业资产和权益的变动情况以及企业财务状况作出恰当的评价。

七匹狼有限公司财务分析(第六组)资料讲解

• 1.应收账款周转率

应收账款周转率主=营业务收入 应收账款平均余额

• 2.存货周转率

存货周转率=

主营业务成本 存货平均余额

·3.存货分析

2020/8/19

会计年度 2010

应收账款 周转率

6.916928

存货周转 率

3.24716

营业周期

165.1750 09

流动资产 周转率

更为福建七匹狼实业股份有限公司。 • 2004 年8 月6 日在深圳证券交易所上市交易,证券简称为

“七匹狼”,证券代码为“002029”。

2020/8/19

经中华全国商业信息中心及国家统计局贸易 外经统计局根据全国大型零售企业商品销售 统计,“2001年度七匹狼牌茄克衫(休闲 装)”市场综合占有率在同类产品中位列第 一,连续五年获此殊荣,“七匹狼”休闲装 已成为领先中国男装消费趋势的佼佼者。 经过多年精心经营,以服装产业为核心的品 牌多元化经营战略获得极大成功,"七匹狼" 品牌已成为现代男仕崇尚生活的代言人。

0.00 2005年

2005-2010年七匹狼成本费用利润率

0.17

0.17

0.16

0.14

2006年

2007年

2008年 时间

2009年

0.19 系列1

2010年

通过该折线图我们可以看出,在2008年以前, 该公司的成本费用利润率一直呈现下滑趋势。

2020/8/19

说明该公司为取得收益而付出的代价越来越小,公司的获利能力增强。但在 08年以后又开始出现了较大的上升趋势。说明该公司的获利能力开始 降低,对成本费用的控制能力和经营管理水平下降。

2020/8/19

七匹狼公司财务状况分析

七匹狼公司财务状况分析摘要:随着经济全球化的快速发展,以及企业间的竞争日趋激烈,很多企业的财务质虽日益受到重视。

由于一个企业财务状况的好坏,直接关系着一个企业的发展速度。

再加上财务管理相对来说比较复杂,在管理过程中经常的出现问题,比如说财务管理方法上使用的不当, 或者是对财务分析不够彻底等,在一泄程度上制约企业的运转,所以说加强企业财务状况的管理是促进企业进一步发展的关键。

因此,本文以七匹狼有限公司为研究对象,在一泄的理论基础上,通过对七匹狼有限公司2010年的综合分析、财务报表现状分析和杜邦财务分析,系统论述了公司的经营情况和财务状况,客观分析了公司经营过程和财务管理过程中存在的成绩与不足,以此为基础提出了相应的解决对策,并希望这些建议的提岀对七匹狼有限公司财务管理的提髙有一定的帮助。

关键词:七匹狼;财务报表分析:杜邦分析引言财务状况分析是反映财务状况的会计要素,也是财务报表分析的主要内容之一。

主要指对公司目前资产、负债和所有者权益的各个方而进行评价。

财务报表分析是企业生产经营管理活动的重要组成内容,是决策者进行下一步经营决策和战略决策的重要依据,使企业管理者明确企业的财务目标、分析企业目前财务状况与既立目标之间的差距、从而能够使企业为达到目标应采取的行动。

一、财务分析槪述(一)财务分析的含义一般认为,财务分析是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关筹资活动、投资活动、经营活动、分配活动的盈利能力、营运能力、偿债能力和增长能力状况等进行分析与评价的经济管理活动。

它是为企业的投资者、债权人、经营者及其他关心企业的组织或个人了解企业过去、评价企业现状、预测企业未来做出正确决策提供准确的信息或依据的经济应用学科。

(二)财务分析的内容1、资金运作分析:根据公司业务战略与财务制度,预测并监督公司现金流和各项资金使用情况,为公司的资金运作、调度与统筹提供信息与决策支持:2、财务政策分析:根据各种财务报表,分析并预测公司的财务收益和风险,为公司的业务发展、财务管理政策制度的建立及调整提供建议;3、经营管理分析:参与销售、生产的财务预测、预算执行分析、业绩分析,并提出专业的分析建议,为业务决策提供专业的财务支持:4、投融资管理分析:参与投资和融资项目的财务测算、成本分析、敏感性分析等活动,配合上级制立投资和融资方案,防范风险,并实现公司利益的最大化:5、财务分析报告:根据财务管理政策与业务发展需求,撰写财务分析报告、投资财务调研报告、可行性研究报告等,为公司财务决策提供分析支持。

七匹狼财务分析

金额(万元)

250000 200000 150000 100000

50000 0

2011

短期偿债能力结构分析

LOGO

货币资金 流动资产合计 流动负债合计 经营现金流量净额

2010

2009 年份

2008

2007

从图中可以看出公司的流动资产和流动负债的绝对值都呈现上 升趋势,流动资产从2007年117880.05万元(11亿多)增长到 2011年的216186.74万元(21亿),流动负债从2007年的 38286.84(3亿)增长到2011年的115143.15(11亿),货币资金在 2011年虽然比上年度略上回升,但总体却呈现出递减的趋势,经 营活动现金净流量变动则比较平缓,基本上维持在2亿多。

项目

2011 2010 2009 2008 2007 同行业

流动比率(倍)

1.88

1.78

2.12

2.39

3.08

2.93

速动比率(倍)

1.15

1.27

1.61

1.61

2.28

2.17

现金比率(倍)

0.24

0.19

0.88

1.15

1.85

1.31

资产负债率(%) 36.06 31.66 31.28 29.54 26.31 38.62

盈利能力指标分析 LOGO

项目

2011 2010 2009 2008 2007 同行业

销售毛利率(%) 41.19 41.60 38.35 33.95 35.42 41.36

净利润率(%) 14.12 12.88 10.26 9.26 10.12 13.60

总资产报酬率(%) 12.91 11.62

企业财务质量与可持续增长分析——以七匹狼为例

第17卷第3期 科技和产业Vol. 17,No. 3 2017 年 3 月Science T e c h n o lo g y and In dustry Mar.,2017企业财务质量与可持续增长分析—以七匹狼为例黄爱双,陈育俭,王秀霞(莆田学院商学院,福建莆田351100)摘要:实现可持续增长一直以来都是企业追求的最终目标,财务质量对可持续增长的影响是一个值得深究的问题。

以财务可持续增长和财务质量的相关理论为基础,对七匹狼2005—2014年相关财务数据采用因子分析和因素分析进行具体研究分析,结果发现:财务质量与可持续发展成正相关关系,七匹狼的财务风险较低、运营能力较强,整体财务质量良好,基本上实现了可持续增长,但其发展较不稳定,需加强对存货的管理和控制,提高营业收入净利率,进而提高盈利能力,改善财务质量。

关键词:财务质量;财务风险;可持续增长中图分类号:F832. 33 文献标志码:A文章编号:1671—1807 (2017 )03—0132—08可持续发展这一概念自1987年被世界环境与发 展委员会在《我们共同的未来》正式提出后便倍受社 会各界人士的关注和重视,可持续发展已经成为社会 发展的主流方向,更是经济发展的重要目标。

相对于 过去几年,中国近年来的经济增长速度明显放缓。

经 济增长速度过慢会影响投资者的信心,增加就业压 力,从而激发社会矛盾。

经济增长速度过快则会增加 环境、资源的压力等,雾霾便是一个很严重的环境问 题。

所以社会经济需要可持续的发展,企业作为中国 经济的组成元素更需要保持有质量的适度发展。

而 财务管理是企业管理的关键,所以企业的财务质量是 其可持续增长的重要因素,财务质量的高低直接关系 到企业自身的绩效和资本市场的合理有效运转。

因此,文章对企业财务质量进行评估,研究其与可持续 增长的关系,在理论和现实中都具有重要意义。

1财务质量与可持续增长相关文献回顾与评价Robert.C.Higgins [1]首次从财务的角度上提出 可持续发展的概念,并用财务来衡量企业的可持续发 展。

七匹狼财务分析1

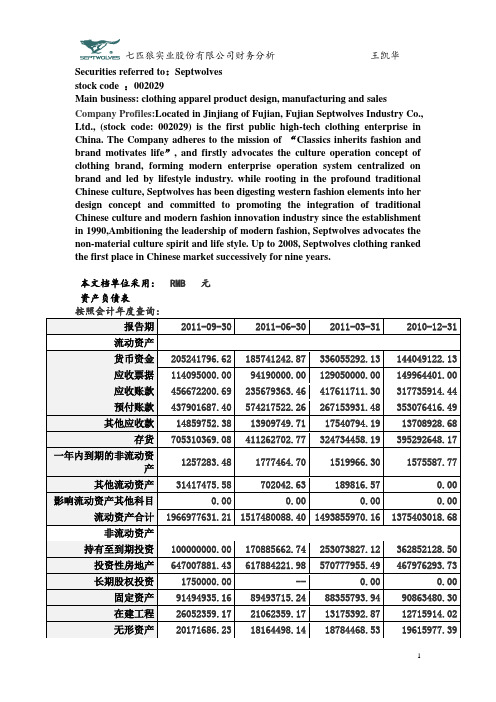

Securities referred to:Septwolvesstock code :002029Main business: clothing apparel product design, manufacturing and salesCompany Profiles:Located in Jinjiang of Fujian, Fujian Septwolves Industry Co.,Ltd., (stock code: 002029) is the first public high-tech clothing enterprise inChina. The Company adheres to the mission of “Classics inherits fashion andbrand motivates life”, and firstly advocates the culture operation concept ofclothing brand, forming modern enterprise operation system centralized onbrand and led by lifestyle industry. while rooting in the profound traditionalChinese culture, Septwolves has been digesting western fashion elements into herdesign concept and committed to promoting the integration of traditionalChinese culture and modern fashion innovation industry since the establishmentin 1990,Ambitioning the leadership of modern fashion, Septwolves advocates thenon-material culture spirit and life style. Up to 2008, Septwolves clothing rankedthe first place in Chinese market successively for nine years.本文档单位采用:RMB 元资产负债表按照会计年度查询:报告期2011-09-30 2011-06-30 2011-03-31 2010-12-31流动资产货币资金205241796.62 185741242.87 336055292.13 144049122.13应收票据114095000.00 94190000.00 129050000.00 149964401.00应收账款456672200.69 235679363.46 417611711.30 317735914.44预付账款437901687.40 574217522.26 267153931.48 353076416.49其他应收款14859752.38 13909749.71 17540794.19 13708928.68存货705310369.08 411262702.77 324734458.19 395292648.17一年内到期的非流动资1257283.48 1777464.70 1519966.30 1575587.77 产其他流动资产31417475.58 702042.63 189816.57 0.00影响流动资产其他科目0.00 0.00 0.00 0.00流动资产合计1966977631.21 1517480088.40 1493855970.16 1375403018.68非流动资产持有至到期投资100000000.00 170885662.74 253073827.12 362852128.50投资性房地产647007881.43 617884221.98 570777955.49 467976293.73长期股权投资1750000.00 -- 0.00 0.00固定资产91494935.16 89493715.24 88355793.94 90863480.30在建工程26052359.17 21062359.17 13175392.87 12715914.02无形资产20171686.23 18164498.14 18784468.53 19615977.39商誉21721906.77 21721906.77 0.00 0.00长期待摊费用26274732.30 22633403.88 13719271.31 15065001.80递延所得税资产124809552.57 88938215.08 102963634.57 91391612.20非流动资产合计1059283053.63 1050783983.00 1060850343.83 1060480407.94资产总计3026260684.84 2568264071.40 2554706313.99 2435883426.62流动负债短期借款225500000.00 200000000.00 0.00 0.00应付票据128450000.00 118690000.00 106450000.00 135547000.00应付账款352915375.35 190887145.53 261216860.60 218858460.43预收账款265559655.04 189361492.70 285710133.86 324176505.52应付职工薪酬38573308.15 32333299.85 25134665.88 36321108.07应交税费23441687.76 -35571889.20 33729596.26 8973090.16其他应付款75416226.54 76458067.76 41697738.39 47325071.78其他流动负债5300000.00 5300000.00 5300000.00 0.00流动负债合计1115156252.84 777458116.64 759238994.99 771201235.96非流动负债合计-- -- 0.00 0.00负债合计1115156252.84 777458116.64 759238994.99 771201235.96所有者权益实收资本(或股本)282900000.00 282900000.00 282900000.00 282900000.00资本公积金572548616.25 567864966.24 563181316.23 558497666.22盈余公积金93532661.64 93532661.64 93532661.64 93532661.64未分配利润896080462.07 782096158.71 789782940.59 663787070.48少数股东权益66042692.04 64412168.17 66070400.54 65964792.32归属于母公司股东权益1845061739.96 1726393786.59 1729396918.46 1598717398.34 合计所有者权益合计1911104432.00 1790805954.76 1795467319.00 1664682190.66 负债及所有者权益总计3026260684.84 2568264071.40 2554706313.99 2435883426.62利润表报告期2011-09-30 2011-06-30 2011-03-31 2010-12-31主要指标 一、营业总收入2099896495.28 1194050834.01 749533198.69 2197756556.14 营业收入2099896495.28 1194050834.01 749533198.69 2197756556.14 二、营业总成本1745400692.76 978972308.06 603196734.18 1862756694.99 营业成本1239827667.89 715865764.53 444977118.46 1283578453.94 营业税金及附加21305100.68 11269226.47 7493592.19 21534811.91 销售费用 256262757.61 157115036.37 76604621.97 322921784.80 管理费用 156381127.25 101013245.79 46739458.43 157296585.84 财务费用 4961994.02 3081491.51 -466816.20 -4695743.20 资产减值损失 66662045.31-9372456.6127848759.3382120801.70三、其他经营收益----0.000.00投资净收益4152147.322888713.461819054.4012339421.21 联营、合营企业投资收益----0.001025063.57 四、营业利润 358647949.84 217967239.41 148155518.91 347339282.36 营业外收入 5111189.21 3608870.77 857844.77 7612968.87 营业外支出7767444.88 1591569.98 117174.66 15702045.48 非流动资产处置净损失1166305.83 36107.46 22731.19 153090.43 五、利润总额355991694.17 219984540.20 148896189.02 339250205.75 所得税67040402.8646648076.1222794710.6950150590.06六、净利润(万元)2.89 1.751.262.83少数股东损益77899.72 -1552624.15 105608.22 5942698.24 归属于母公司股东的净利润288873391.59174889088.23125995870.11283156917.45七、每股收益 1.02 0.62 0.45 1.00 基本每股收益 1.02 0.62 0.45 1.00 稀释每股收益1.020.620.441.00报告期 2011-09-30 2011-06-30 主要指标 公司 行业 沪深300 公司 行业 沪深300 毛利率 40.96% 26.27% 31.17% 40.05% 25.38% 29.98% 营业利润率 17.08% -823.13% 22.52% 18.25% -423.65% 18.96% 净利率 13.76% -772.58% 17.47% 14.65% -364.40% 14.86% 流动比率 1.76% 4.97% 2.78% 1.95% 3.40% 2.02% 净资产收益率 9.55% 2.99% 5.09% 6.81% 2.08% 3.17% 总资产周转率 0.77% 0.52% 0.55% 0.48% 0.37% 0.38% 应收账款周转率5.42%13.95%105.18%4.32%7.50%53.82%存货周转率 2.25% 2.57% 31.73% 1.78% 2.23% 14.41% 速度比率113.1% 142.3%现金比率0.18% 0.24%负债比率39.03%32.78%主营收入同比增长33.08%净利润同比增长59.82%1.企业的资金来源:1.流动负债(一)国家财政资金:(筹资方式:吸收直接投资)1.其他流动负债(5300000.00)报告期末,公司其他流动负债较上年度期末大幅增长,主要原因是公司收到了晋江财政局下达的技术改造项目资金,该资金用于公司服装行业供应链整合支撑系统项目,截止报告期末,该项目资产仍在建设期内,未达到预定可使用状态,因此将该笔资金计入递延收益,列示于报表的其他流动负债项目。

七匹狼财务分析

目录第一章公司情况简介第二章战略分析第一节宏观经济环境分析第二节行业分析第三章会计分析第一节识别关键会计政策和会计估计第二节分析关键会计政策和会计估计第四章资产负债表的分析第一节资产负债表的水平分析分析及评价第二节资产负债表的垂直分析及评价第五章所有者权益变动表的分析第一节所有者权益变动表的水平分析及评价第二节所有者权益变动表的垂直分析及评价第四节鼓励政策对所有者权益影响的分析及评价第六章利润表的分析第一节利润表的水平分析及评价第二节利润表的垂直分析及评价第三节营业利润的分析及评价第七章现金流量表的分析第一节现金流量表的水平分析及评价第二节现金流量表的垂直分析及评价第三节现金流量表的主要项目分析及评价第八章财务效率分析第一节企业盈利能力分析第二节企业营运能力分析第三节企业偿债能力分析第四节企业发展能力分析第九章企业综合分析和业绩评价第一节企业综合分析第二节企业的业绩评价第一章公司情况简介第一节公司产生背景福建七匹狼实业股份有限公司(股票代码002029)位于福建省晋江市,七匹狼品牌创立于1990年,恪守"用时尚传承经典,让品牌激励人生"的企业使命,在立足于对博大精深的中华传统文化积极挖掘的同时,将西方流行时尚元素融于自身设计理念,并致力于推动中国传统文化与现代时尚创意产业的契合。

七匹狼不仅为人们提供丰富的产品,更提供一种文化精神与生活方式。

经过多年经营发展,七匹狼品牌服装已连续十一年在中国市场占有率第一,在休闲男装市场占有率名列全国第一。

作为中国服装业首家高科技上市公司,在行业内率先系统提出服装品牌文化经营理论,形成了以品牌为核心、以生活形态产业为主导的现代企业经营体系。

从创业至今,始终着力于创立自主品牌,凝练积极向上的的价值观,创建具有七匹狼特质的品牌文化。

"男人不只一面",是七匹狼的品牌口号第二节公司基本现状(一)公司基本情况公司股权基本结构实际控制人与公司之间的产权和控制关系图如下:商品企划在商品企划方面,七匹狼拥有大批专业的服装设计人才,最大限度地运用多年累积的技术和经验,并且充分想象顾客在何种场景穿着七匹狼服装,进行以顾客价值为中心的开发设计。

企业财务预测分析-以七匹狼公司为例

中国地质大学长城学院本科毕业论文题目企业财务预测分析-以七匹狼公司为例院别经济学院专业会计学学生姓名杜晓佳学号013140836指导教师陈文华职称教授2018 年 4 月15日本科毕业生毕业论文(设计)诚信承诺书中国地质大学长城学院毕业论文任务书课题信息:课题性质:设计□论文√课题来源:教学√科研□生产□其它□发出任务书日期:指导教师签名:年月日中国地质大学长城学院毕业论文开题报告中国地质大学长城学院本科毕业论文文献综述院别:经济学院专业:会计学姓名:杜晓佳学号:0131408362018 年4 月15 日NICOLA FIELD(2010)在《Focus on financial forecasting》中认为,市场对全球金融危机后的财务预测可能更加关注。

财务预测并不仅仅是将利润向前滚动这么一项基本会计业务。

进行预测时要采取更加保守的方法,因此,必须找到合适的平衡点。

过于悲观的方法会产生消极影响,因为银行和股东会放弃企业。

同样,如果企业没能达到目标,那么过于乐观的预测会损害企业的信誉。

因此,编制预测一定要以一定意义的信息和数据为基础,并保证实现目标有较大的可能性。

为了提供高质量的预测信息,投入一定的时间和资源是值得的。

高质量的预测会改善企业利用机会的方式,并让债权人和投资者制定更好的决策。

最终,这将使合作关系得到改善。

张丽雪(2015)指出,企业财务预测管理是指企业参照历史生产经营管理的财务数据及资料,根据现有的企业日常的生产经营管理活动,对企业未来的财务预测工具和分析方法,对企业未来某个时期内的生产经营管理活动所产生的财务状况作出科学合理的预测分析,以便企业做好应对财务变动状况的准备,防范财务风险,并将此作为企业未来生产管理的参考依据。

张高胜(2014)指出,财务预测是企业财务管理环节中重要的一环,是企业进行财务决策的基础,也是制定财务预算和计划的依据。

大数据时代的到来,使财务预测得基础,模式,方法正经历深刻的变革。

企业财务分析报告——七匹狼

目录企业财务分析报告——七匹狼 (1)引言 (1)介绍七匹狼企业的背景和概况 (1)目的和意义 (2)财务概况分析 (3)资产负债表分析 (3)利润表分析 (4)现金流量表分析 (4)财务比率分析 (5)偿债能力分析 (5)盈利能力分析 (6)运营能力分析 (7)风险评估 (8)市场风险分析 (8)财务风险分析 (9)结论与建议 (10)对七匹狼企业财务状况的总体评价 (10)针对存在的问题提出具体建议 (11)展望未来发展趋势 (12)参考文献 (13)企业财务分析报告——七匹狼引言介绍七匹狼企业的背景和概况七匹狼企业是中国知名的男装品牌,成立于1991年,总部位于浙江省杭州市。

多年来,七匹狼企业一直致力于为消费者提供高品质、时尚的男装产品,以及优质的购物体验。

如今,七匹狼已经成为中国男装行业的领军企业之一。

七匹狼企业的创始人是李成栋先生,他在创立企业之初就确定了“做中国男装第一品牌”的发展目标。

通过多年的努力和不断的创新,七匹狼企业已经在中国市场上建立了强大的品牌影响力和广泛的消费者基础。

作为一家综合性男装企业,七匹狼企业拥有完整的产业链,包括设计、生产、销售和服务等环节。

公司拥有先进的生产设备和技术,以及一支专业的设计团队,不断推出符合市场需求的时尚产品。

同时,七匹狼企业还注重与国内外知名设计师和时尚机构的合作,不断引入国际时尚元素,提升产品的品质和竞争力。

七匹狼企业的产品线非常丰富,包括西装、衬衫、裤子、鞋子等多个系列。

无论是商务正装还是休闲时尚,七匹狼都能满足不同消费者的需求。

产品以其高品质、精细的做工和时尚的设计而闻名,深受消费者的喜爱和信赖。

七匹狼企业在中国市场的销售网络非常广泛,旗下拥有众多的零售店和专卖店,遍布全国各大城市。

此外,七匹狼还通过电子商务平台和移动应用程序等渠道,为消费者提供便捷的购物方式。

公司还积极开拓国际市场,产品远销海外,赢得了国际消费者的青睐。

七匹狼企业一直以来都非常重视企业社会责任,积极参与公益事业和社会活动。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

《财务信息评价》报告专业班级:小组成员:小组分工:公司名称:福建七匹狼实业股份有限公司教师评分:评语:目录1 公司基本情况简介2 资产负债表分析2.1 资产负债表水平分析。

. 3 2.2 资产负债表垂直分析。

5 2.3 资产负债表趋势分析。

72.4 资产负债表同行业比较分析。

103 利润表分析3.1 利润表水平分析。

.12 3.2 利润表垂直分析。

.。

.14 3.3利润表趋势分析。

.。

153.4 利润表的行业比较分析。

. 。

154 现金流量表分析4.1 现金流量表水平分析。

16 4.2 现金流量表垂直分析。

.17 4.3 现金流量表趋势分析。

184.4 现金流量表的行业比较分析。

195 公司财务比率分析5.1 盈利能力分析.。

20 5.2 偿债能力分析。

22 5.3 营运能力分析。

245.4 发展能力分析。

266 七匹狼公司综合分析6.1 杜邦分析相关指标.。

276.2 权益乘数分析。

276.3 销售净利润分析。

286.4 总资产周转率分析。

286.5 同行业杜邦指标分析。

296.6 杜邦分析结论。

297 实验总结及体会。

301.公司基本情况简介福建七匹狼实业股份有限公司主导服装开发、生产、销售,拥有“七匹狼”男装品牌,是以品牌经营为核心的上市公司,公司是以经营七匹狼品牌男休闲装的大型企业,是科技厅认定高新技术企业。

拥有上海、香港、东京三个研发中心,世界上先进的电脑自动化生产设备,国际标准化、封闭式的工业园,是目前国内高级男休闲装的代表,在全国休闲服装行业中名列前茅,是全国休闲装协会副主任委员单位。

公司现已成长为一个以服装为核心产业,经营涉及皮具、鞋业、商务礼品等多领域的综合性企业。

该公司2004年7月22题在深圳证券交易所上市,所属板块为服装及其他纤维制品制造业2.资产负债表分析资产负债表分析,其目的就在于了解企业对企业财务状况的反映程度,以及所提供的会计信息的质量,据此对企业资产和权益的变动情况以及企业财务状况作出恰当的评价。

资产负债表分析主要包括以下内容:资产负债表水平分析,就是指通过对企业各项资产、负债和股东权益的对比分析,解释企业筹资与投资过程的差异,从而分析与解释企业生产经营活动、经营管理水平、会计政策及会计变更对筹资与投资的影响。

资产负债表垂直分析,就是指通过将资产负债表中的个项目与总资产或权益总额的对比,分析企业的资产构成、负债过程和股东权益构成,解释企业资产结构和资本结构的合理程度,探索企业资产结构优化、资本结构优化及本结构与你结构适应程度优化的思路。

资产负债趋势分析,就是指通过对较长时期企业总资产及主要资产项目、负债及主要负债项目、股东权益及主要股东项目变化趋势的分析,揭示筹资活动和投资活动的状况、规律及特征,推断企业发展的前景。

2.1 资产负债表水平分析表2-1七匹狼(002029)资产负债表水平分析项目2008-12-31 2009-12-31 绝对比较值相对比较值对总资产的影响(%)货币资金597901400.0000 575163300.0000 -22,738,100. -3.8% -1.29% 应收票据17,250,000. 56,730,000. 39,480,000. 228.87% 2.24% 应收账款111,446,200. 245,471,100. 134,024,900. 120.26% 7.59% 应收账款净额111,446,200. 245,471,100. 134,024,900. 120.26% 7.59% 预付货款77,577,100. 146,972,100. 69,395,000. 89.45% 3.93% 其他应收款35,884,200. 22,291,800. -13,592,400. -37.88% -0.77% 一年内到期的非流动资产3,765,600. 36,668,000. 32,902,400. 873.76% 1.86% 存货403,767,900. 301,699,000. -102,068,900. -25.28% 4.90% 存货净额403,767,900. 301,699,000. -102,068,900. -25.28% -5.78% 流动资产合计1,247,592,400. 1,384,995,300. 137,402,900. 11.01% 7.78% 持有至到期投资0. 189,000,000. 189,000,000. 0 10.70%长期股权投资2,315,200. 2,474,900. 159,700. 6.9% 0.01%投资性房地产242,360,300. 336,181,000. 93,820,700. 38.71% 5.31%长期投资244,675,500. 527,655,900. 282,980,400. 115.66% 16.02%固定资产原价122,160,100. 87,354,900. -34,805,200. -28.49% -1.97%固定资产净值122,160,100. 87,354,900. -34,805,200. -28.49% -1.97%在建工程197,600. 4,822,800. 4,625,200. 2340.69% 0.26%固定资产合计122,357,700. 92,177,700. -30,180,000. -24.67% -1.71%无形资产19,320,400. 21,786,700. 2,466,300. 12.77% 0.14%长期待摊费用114,067,500. 14,579,500. -99,488,000. -87.22% -5.63%无形资产及递延资133,387,900. 36,366,200. -97,021,700. -72.74% -5.49%产合计递延所得税资产17,870,300. 42,884,300. 25,014,000. 139.98% 1.42%非流动资产合计518,291,400. 699,084,100. 180,792,700. 34.88% 10.24%资产总计1,765,883,800. 2,084,079,500. 318,195,700. 18.02% 18.02%短期借款0. 50,000,000. 50,000,000. 0 2.83%应付账款162,416,900. 192,815,100. 30,398,200. 18.72% 1.72%应付票据119,184,200. 68,805,200. -50,379,000. -42.27% -2.85%应付职工薪酬18,614,800. 24,427,800. 5,813,000. 31.23% 0.33%预收账款184,125,700. 244,971,000. 60,845,300. 33.05% 3.45%其他应付款25,249,200. 41,456,600. 16,207,400. 64.19% 0.92%应交税费12,087,700. 29,441,200. 17,353,500. 143.56% 0.98%流动负债合计521,678,500. 651,916,900. 130,238,400. 24.97% 7.38%负债合计521,678,500. 651,916,900. 130,238,400. 24.97% 7.38%少数股东权益47,678,800. 60,022,100. 12,343,300. 25.89% 0.70%实收资本282,900,000. 282,900,000. 0. 0.% 0.00%资本公积558,497,700. 558,497,700. 0. 0.% 0.00%盈余公积43,864,200. 46,643,400. 2,779,200. 6.34% 0.16%未分配利润311,264,600. 484,099,400. 172,834,800. 55.53% 9.79%股东权益合计1,244,205,300. 1,432,162,600. 187,957,300. 15.11% 10.64%负债与股东权益合1,765,883,800. 2,084,079,500. 318,195,700. 18.02% 18.02%计2.1.1 从投资和资产角度进行分析评价由上表2-1分析可知,该公司本期增加资产318,195,700元,增长幅度为18.02%,说明七匹狼公司本的资产规模有较大幅度的增长。

进一步分析可以发现:流动资产本期增加137,402,900元,增长幅度为11.01%,事总资产规模增长了7.78%。

非流动资产本期增加了180,792,700元,增长的幅度为34.88%,使总资产规模增加了10.24%。

两者合计使总资产增加了318,195,700元,增长幅度为18.02%。

本期总资产的增长主要体现在非流动资产的增长上。

如果仅从这一变化来看,该公司资产的流动性有所减弱。

尽管非流动资产的各个项目都有不同程度的增减变动,但其中几项主要的变动体现在以下三方面:一是长期投资、持有至到期投资、投资性房地产的大幅增长。

该公司本期开始进行持有至到期投资,且持有数额达189,000,000元,使得总资产增加了10.7%;长期投资本期增长282,980,400元,增长的幅度为115.66%,使得总资产增加了16.25%;投资性房地产本期增长93,820,700元,增长的幅度为38.71%,对总资产的影响5.31%。

这三项合计使总资产本期增长565,801,100元,使得总资产本期增长32.04%。

这对于该公司是想重大的决策,说明该公司的投资策略有了新的变化,反应了公司的本期的投资倾向。

该三项资金数额巨大,对于公司的货币资金也产生了影响。

如果投资收益不理想,将使得公司面临较大的财务危机。

二是在建工程的大幅增长。

在建工程本期增加4,625,200元,增长幅度为2340.69%。

说明本期公司可能进行了大规模扩建。

结合公司长期投资、房地产投资及持有至到期投资的大幅增加,同时,存货大幅减少,货币资金小幅减少,可以推测出,该公司本期经营状况较好,实力得到提升。

三是递延所得税资产的增加。

本期递延所得税资产增加25,014,999元,增长幅度为139.98%。

本期递延所得税资产的大幅增加,会对货币资金产生一定影响,但从长期来看,会使公司以后年度减轻所得税负担。

流动资产的变动主要体现在以下几个方面:一是应收票据和应收账款的大幅增长。

应收票据本期增长39,480,000元,增长的幅度为228.87%,对总资产的影响为2.24%;应收账款本期增长134,024,900元,增长的幅度为120.26%,对总资产的影响为7.59%,两者合计使总资产本期增长9.83%。