杜邦分析图word模板

杜邦分析模板

杜邦分析模板(教材版)(总4页) -本页仅作为预览文档封面,使用时请删除本页-财务作业工商类1402班轩雪薇1.由上表可以得出以下几点:(1)公司短期偿债能力增强。

虽然公司2014年度流动比率较2013年度有所降低,但速动比率和现金比率有所提高,由于在衡量短期偿债能力方面现金比率和速动比率更可信,故说明公司的短期偿债能力在2014年有所提升。

流动比率降低,速动比率和现金比率升高,是因为存货减少,一定程度上可以反映公司的销售量增大。

(2)公司财务风险增大,财务杠杆作用增强。

公司2014年度资产负债率和权益乘数有所提升,增大了负债比重,使财务杠杆更好地发挥作用,增加了股东收益。

23 (3) 公司营运能力和盈利能力增强。

2014年度应收账款周转率、存货周转率、流动资产周转率、固定资产周转率、总资产周转率都较2013年度有所提高,表明企业资金利用率提高,资金周转速度加快,管理人员经营管理、运用资金的能力提高;2014年度销售净利率、总资产净利率、净资产收益率、每股收益也都较2013年度有所提高。

应收账款周转率提高,表明公司应收账款回收速度加快,资产流动性增强,且可以有效地减少收款费用和坏账费用,从而相对增加企业流动资产的盈利能力;存货周转率提高,表明存货周转状况变好,存货流动性增强,变现更快,收益也更好;流动资产周转率加快,周转次数更多,表明公司流动资产的运用效率更好,进而使公司的偿债能力和盈利能力均得以增强。

2.小天鹅A 公司2013年度杜邦分析体系图税后净利 9 销售收入44销售收入 44 总资产 80 销售收入44 成本费用51所得税流动资产12非流动资产68销售成本40销售及管理费用17财务费用.16应收账款现金有价证券存货固定资产长期投资所有者权益 85负债 95非流动负债26流动负债应付债券0长期票据0应付票据应付账款应付费用销售净利率 总资产 800所有者权益 85净资产收益率 % 总资产净利率 % 权益乘数小天鹅A公司2014年度杜邦分析体系图税后净利790,826,销售收入10,804,217,销售收入10,804,217,总资产.71销售收入10,804,217,成本费用77所得税67,429,流动资产9,794,839,非流动资产1,581,954,销售成本8,007,492,销售及管理费用84财务费用-14,860,应收账款856,343,现金3,059,914,有价证券248,存货605,616,固定资产长期投资2,850,所有者权益负债6,232,097,非流动负债15,920,流动负债6,216,176,应付债券长期票据应付票据1,173,851,应付账款3,614,077,应付费用250,377,销售净利率总资产.71所有者权益净资产收益率%总资产净利率%权益乘数4由以上两张杜邦分析体系图可以看出,该公司净资产收益率2014年度比2013年度有所上升,上升了%。

杜邦分析图

要害绩效考评指标分解表杜邦财务分析图一、杜邦财务指标体系杜邦图由杜邦公司创造并实施,一般称作杜邦财务指标体系(The Du Pont System),是一种比较实用和常用的财务比率分析体系。

这种财务分析方法从评价企业绩效最具综合性和代表性的指标——权益报酬率出发,层层分解至企业最基本生产要素的使用,成本与费用的构成,从而满足经营者通过财务分析进行绩效监控需要,在经营目标发生异动时能及时查明原因并加以修正。

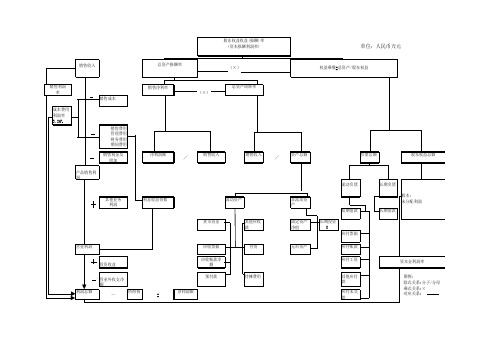

图中各项指标的关系为:权益报酬率=总资产报酬率*权益乘数;权益乘数=1/(1-资产负债率);资产负债率=负债总额/资产总额;总资产报酬率=销售净利率*总资产周转率;销售净利率=净利/销售收入;总资产周转率=销售收入/资产总额;净利=销售收入-全部成本+其他利润-所得税;全部成本=制造成本+管理费用+销售费用+财务费用;资产总额=长期资产+流动资产;流动资产=现金有价证券+应收账款+存货+其他流动资产;权益净利率=权益乘数*销售净利率*总资产周转率。

杜邦图为每个细分指标设定一个预算控制的标准,并定期进行计量和分析,以纠正不利表现。

然而,杜邦图未能将各项指标联系起来分析他们对总指标的影响,基本属于事后分析,事前预测及事中控制的作用较弱,其数据源于财务会计报表,没有充分利用管理会计资料,也不能反应成本形态信息。

二、关于权益报酬率的另外两种分解形式1、权益报酬率=总资产报酬率*权益乘数=销售净利率*资产周转率*权益乘数=安全边际率*贡献毛益率*(1-所得税率)*资产周转率*权益乘数安全边际率反映企业的销售状况;边际贡献率反映企业的变动成本和盈利状况。

变动成本越低,贡献毛益率越高,权益报酬率越高;资产周转率反映企业营运状况;权益乘数反映企业资本结构和偿债能力。

将销售净利率进一步分解为安全边际率、贡献毛益率和所得税率三个因素,在对销售利润进行分析时,可以直接利用管理会计资料,转向以成本形态为基础的分析,有利于进行短期经营决策、计划、预算、控制,可分析税收对企业财务状况的影响。

杜邦分析结构图

负债总额

股东权益总额

流动负债 其他业务 利润 利息收益倍数 流动资产 非流动资 产 短期借款 货币资金 其他应收 款 固定资产 净值 长期投资 0 应付票据 营业利润 应收票据 应收帐款净 额 预付款 所得税 净利润额 待摊费用 存货 无形资产 应付账款 应付工资

长期负债 股本: 未分配利润 长期借款

股东权益收益(报酬)率 (资本报酬利润率)

单位:人民币万元

销售收入

总资产报酬率

(×)

权益乘数=总资产/股东权益

销售利润 率 销售成本 成本费用 利润率 3.86% 销售费用 管理费用 财务费用 期间费用 销售税金及 附加 产品销售利 润

销售净利率 (×)

总资产周转率

净利润额

╱

销售收入

销售收入

╱

资产总额

86销售费用管理费用财务费用期间费用销售税金及附加净利润额销售收入销售收入资产总额负债总额股东权益总额产品销售利润流动负债长期负债其他业务利润利息收益倍数流动资产非流动资产短期借款长期借款货币资金其他应收款固定资产净值长期投资0应付票据营业利润应收票据存货无形资产应付账款投资收益应收帐款净额应付工资营业外收支净额预付款待摊费用其他应付款利润总额所得税净利润额应付未交款股东权益收益报酬率资本报酬利润率总资产报酬率权益乘数总资产股东权益图例

投资收益 营业外分子/分母 乘式关系:× 对应关系:

其他应付 款 应付未交 款

杜邦分析结构图

全部者权益酬劳率

×

总财产酬劳率均匀权益乘数

×

销售净利率

总财产周转率

净收益÷

销售收入销售收入

÷

均匀财产总数

总收入-总成本非流动财产+流动财产销售成本固定财产钱币资本

销售花费长久投资交易性金融财产

管理花费无形财产应收账款

财务花费其余财产

预支账款

税金存货营业外支出其余流动财产

全部者权益酬劳率

×

总财产酬劳率均匀权益乘数

×

销售净利率

总财产周转率

÷

销售收入销售收入÷

净收益均匀财产总数

总收入-总成本非流动财产+流动财产销售成本固定财产钱币资本

销售花费长久投资交易性金融财产

管理花费无形财产应收账款

财务花费其余财产

预支账款

税金存货营业外支出其余流动财产。

《杜邦分析法》word版

杜邦分析法的概念杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。

杜邦分析法是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。

其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

[编辑]杜邦分析法的特点杜邦模型最显著的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。

采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。

杜邦分析法有助于企业管理层更加清晰地看到权益资本收益率的决定因素,以及销售净利润率与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。

[编辑]杜邦分析法的基本思路1、权益净利率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。

2、资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而资产净利率又取决于销售净利率和总资产周转率的高低。

总资产周转率是反映总资产的周转速度。

对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。

销售净利率反映销售收入的收益水平。

扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。

3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。

资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。

[编辑]杜邦分析法的财务指标关系杜邦分析法中的几种主要的财务指标关系为:净资产收益率=资产净利率×权益乘数而:资产净利率=销售净利率×资产周转率即:净资产收益率=销售净利率×资产周转率×权益乘数[编辑]杜邦分析法的步骤1.从权益报酬率开始,根据会计资料(主要是资产负债表和利润表)逐步分解计算各指标;2.将计算出的指标填入杜邦分析图;3.逐步进行前后期对比分析,也可以进一步进行企业间的横向对比分析。

杜邦分析表模板-经典版本

152.1% 51,281,216.28 115.8% 41,080,102.07 1.3% 509,669.90 51.2% 105.0% 176.6% 434.8% 0.0% 0.0% 54.4% 52.0% 2247.2% 56.4% 223.0% 236.6% 313.58 8.7% 8.7% 186.9% 8.6% 31,363,560.64 31,363,560.64 31,363,560.64 3,650,250.40 19,917,655.64 0.00 34,613,837.61 40,661,764.32 40,661,764.32 33,969,413.03 35,671,239.78 33,969,413.03

财务比率表

指标说明 (利润总额+利息费用)/(长期负债平均值+所有者权益平均值) 净利润/资本金总额 净利润/股东权益平均值 (利润总额+利息支出净额)/平均资产总值 毛利润/销售收入 (营业利润+利息支出净额)/销售收入 净利润/销售收入 营业利润/(销售成本+销售费用+管理费用+财务费用) 流动资产/流动负债 速动资产/流动负债 (货币资金+有价证券)/流动负债 负债总额/资产总额 负债总额/所有者权益总额 负债总额/(所有者权益-无形资产-递延资产) (税前利润+利息费用)/利息费用 (流动资产-流动负债)/长期负债 长期负债/负债总额 弹性融资/融资总量 产品销售收入净额/平均资产总额 产品销售收入净额/固定资产平均净值 产品销售成本净额/流动资产平均占用额 赊销收入净额/应收账款平均余额 销货成本/存货平均余额 应收账款周转天数+存货周转天数 经营活动净现金流量/流动负债 经营活动净现金流量/负债总额 经营活动净现金流量/净利润 经营活动净现金流量/销售收入 分子数值 37,700,052.63 1,632,512.79 1,632,512.79 2,495,462.57 5,507,007.49 2,549,391.57 1,632,512.79 2,082,741.85 53,470,142.89 40,719,466.05 459,031.68 35,152,927.17 35,152,927.17 35,152,927.17 2,028,812.85 18,317,215.72 0.00 37,322,224.74 35,671,239.78 35,671,239.78 30,164,232.29 35,671,239.78 30,164,232.29

财务报表分析之杜邦分析法(模板)

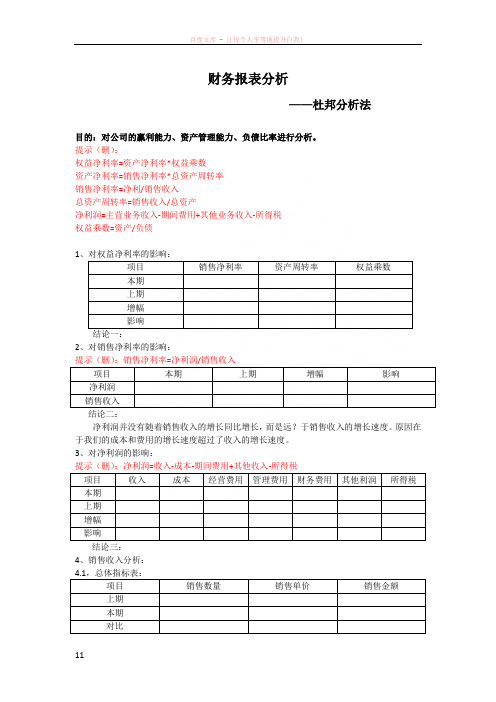

财务报表分析——杜邦分析法目的:对公司的赢利能力、资产管理能力、负债比率进行分析。

提示(删):权益净利率=资产净利率*权益乘数资产净利率=销售净利率*总资产周转率销售净利率=净利/销售收入总资产周转率=销售收入/总资产净利润=主营业务收入-期间费用+其他业务收入-所得税权益乘数=资产/负债1项目销售净利率资产周转率权益乘数本期上期增幅影响2、对销售净利率的影响:项目本期上期增幅影响净利润销售收入净利润并没有随着销售收入的增长同比增长,而是远?于销售收入的增长速度。

原因在于我们的成本和费用的增长速度超过了收入的增长速度。

3、对净利润的影响:项目收入成本经营费用管理费用财务费用其他利润所得税本期上期增幅影响结论三:4、销售收入分析:项目销售数量销售单价销售金额上期本期对比结论四:销售收入的增长主要由于?的增长引起的,说明了?品类销售数量销售单价销售金额金额比重本期上期本期上期本期上期本期上期结论五:5、费用分析费用项目金额比重费用率本期上期对比本期上期对比本期上期对比费用项目销量(g)费用费用率本期上期对比本期上期对比本期上期对比结论:费用项目行政部销售部财务部本期上期对比本期上期对比本期上期对比费用项目销量(g)费用费用率本期上期对比本期上期对比本期上期对比结论:结论六:6、管理费用分析提示(删):全部费用=经营费用+管理费用+财务费用费用项目金额比重费用率本期上期对比本期上期对比本期上期对比费用项目行政部销售部财务部本期上期对比本期上期对比本期上期对比费用项目销量(g)费用费用率本期上期对比本期上期对比本期上期对比结论七:项目本期上期对比金额比重金额比重金额比重7、其他利润及所得税分析项目本期上期对比增幅其他利润所得税结论九:8、资产结构分析提示(删):资产周转率=销售收入/资产总额=销售收入/(流动资产+长期资产)=销售收入/((货币资金+应收账款+预付账款+其他应收款)+(无形资产+长期投资+固定资产))项目金额比重对比本期上期本期上期本期上期流动资产长期资产项目金额比重对比本期上期本期上期本期上期货币资金应收账款存货预付账款长期投资无形资产固定资产9、流动资产分析9.1,流动资产周转率提示(删):流动资产周转率=销售收入/流动资产项目销售收入流动资产流动资产周转率本期上期增幅9.2,应收账款周转率提示(删):应收周转率=销售收入/应收账款表一:项目销售收入应收账款应收账款周转率项目销售收入应收账款周转率本期上期本期上期本期上期客户一客户二9.3,存货周转率提示(删):存货周转率=销售收入/存货项目销售收入存货应收账款周转率本期上期增幅项目销售收入存货周转率本期上期本期上期本期上期原材料半产品产成品项目销售收入存货周转率本期上期本期上期本期上期公司总部公司柜台发出商品结论十五:项目金额比重对比本期上期本期上期本期上期现金银行存款其他货币资金结论十六:项目金额成本对比本期上期本期上期本期上期AB合计项目金额成本对比本期上期本期上期本期上期合计结论十八:提示(删):权益乘数=1/(1-资产负债率)=1/(1-负债/资产)=资产/负债10、负债负债本期上期对比增幅结论十九:项目金额比重对比本期上期本期上期本期上期短期借款应付账款预收账款长期借款其他结论二十:11、所有者权益项目金额比重对比本期上期本期上期本期上期结论二十一:12、解决方案12.1,赢利能力因素分析结论(销售净利率的总体结论):12.2,资产管理分析结论(资产管理的总体结论):12.3,负债比率分析结论(权益乘数的总体结论):注:当用此文档做样板时,红色字体必删!财务部2013年01月16日。

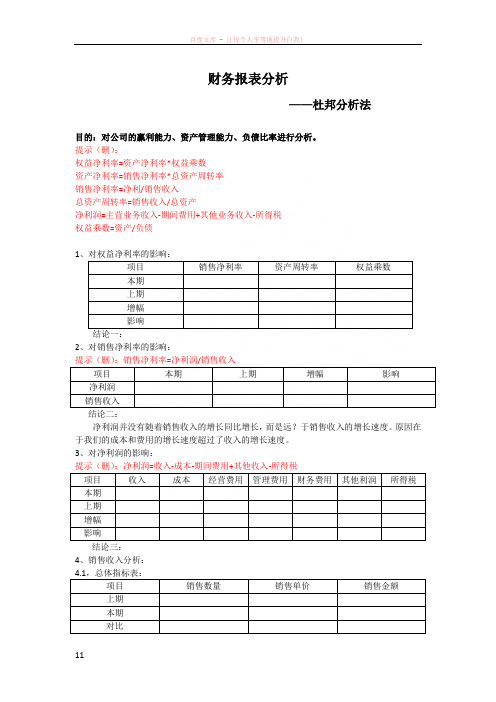

财务报表分析之杜邦分析法(模板)

财务报表分析——杜邦分析法目的:对公司的赢利能力、资产管理能力、负债比率进行分析。

提示(删):权益净利率=资产净利率*权益乘数资产净利率=销售净利率*总资产周转率销售净利率=净利/销售收入总资产周转率=销售收入/总资产净利润=主营业务收入-期间费用+其他业务收入-所得税权益乘数=资产/负债1项目销售净利率资产周转率权益乘数本期上期增幅影响2、对销售净利率的影响:项目本期上期增幅影响净利润销售收入净利润并没有随着销售收入的增长同比增长,而是远?于销售收入的增长速度。

原因在于我们的成本和费用的增长速度超过了收入的增长速度。

3、对净利润的影响:项目收入成本经营费用管理费用财务费用其他利润所得税本期上期增幅影响结论三:4、销售收入分析:项目销售数量销售单价销售金额上期本期对比结论四:销售收入的增长主要由于?的增长引起的,说明了?品类销售数量销售单价销售金额金额比重本期上期本期上期本期上期本期上期结论五:5、费用分析费用项目金额比重费用率本期上期对比本期上期对比本期上期对比费用项目销量(g)费用费用率本期上期对比本期上期对比本期上期对比结论:费用项目行政部销售部财务部本期上期对比本期上期对比本期上期对比费用项目销量(g)费用费用率本期上期对比本期上期对比本期上期对比结论:结论六:6、管理费用分析提示(删):全部费用=经营费用+管理费用+财务费用费用项目金额比重费用率本期上期对比本期上期对比本期上期对比费用项目行政部销售部财务部本期上期对比本期上期对比本期上期对比费用项目销量(g)费用费用率本期上期对比本期上期对比本期上期对比结论七:项目本期上期对比金额比重金额比重金额比重7、其他利润及所得税分析项目本期上期对比增幅其他利润所得税结论九:8、资产结构分析提示(删):资产周转率=销售收入/资产总额=销售收入/(流动资产+长期资产)=销售收入/((货币资金+应收账款+预付账款+其他应收款)+(无形资产+长期投资+固定资产))项目金额比重对比本期上期本期上期本期上期流动资产长期资产项目金额比重对比本期上期本期上期本期上期货币资金应收账款存货预付账款长期投资无形资产固定资产9、流动资产分析9.1,流动资产周转率提示(删):流动资产周转率=销售收入/流动资产项目销售收入流动资产流动资产周转率本期上期增幅9.2,应收账款周转率提示(删):应收周转率=销售收入/应收账款表一:项目销售收入应收账款应收账款周转率项目销售收入应收账款周转率本期上期本期上期本期上期客户一客户二9.3,存货周转率提示(删):存货周转率=销售收入/存货项目销售收入存货应收账款周转率本期上期增幅项目销售收入存货周转率本期上期本期上期本期上期原材料半产品产成品项目销售收入存货周转率本期上期本期上期本期上期公司总部公司柜台发出商品结论十五:项目金额比重对比本期上期本期上期本期上期现金银行存款其他货币资金结论十六:项目金额成本对比本期上期本期上期本期上期AB合计项目金额成本对比本期上期本期上期本期上期合计结论十八:提示(删):权益乘数=1/(1-资产负债率)=1/(1-负债/资产)=资产/负债10、负债负债本期上期对比增幅结论十九:项目金额比重对比本期上期本期上期本期上期短期借款应付账款预收账款长期借款其他结论二十:11、所有者权益项目金额比重对比本期上期本期上期本期上期结论二十一:12、解决方案12.1,赢利能力因素分析结论(销售净利率的总体结论):12.2,资产管理分析结论(资产管理的总体结论):12.3,负债比率分析结论(权益乘数的总体结论):注:当用此文档做样板时,红色字体必删!财务部2013年01月16日。