正泰电器2020年三季度财务指标报告

智能电网概念上市企业2020年三季度业绩排行

近期,各大上市公司陆续公布了2020年三季度报告。

2020年,智能电网概念上市企业一共有71家,其中17家在上证交易所交易,54家在深交所交易。

从71家智能电网相关上市企业的营收及净利润来看,71家企业三季度数据表现尚可,营业收入同比下降的企业有29家,净利润亏损的有11家;利润超1亿元的企业36家,占比约五成。

营业收入营业收入上,营收前十榜单中,国家电网旗下上市公司国电南瑞、许继电气、平高电气均在其中,此外营收前十企业还有:特变电工、正泰电器、智慧能源、中国西电、三星医疗、宏发股份和金杯电工。

71家上市公司中,营业收入超过100亿的有4家;营业收入50-100亿之间的有7家;营收在10-50亿的有25家;营收1-10亿之间的有34家;营收1亿以下的有1家。

净利润上,榜单前三名为:正泰电器(净利润约30.479亿元,同比增长 6.42%)、国电南瑞(净利润约25.487亿元,同比增长18.74%)、特变电工(净利润约15.557亿元,同比下降 6.71%)。

71家上市公司中,净利润超1000万元的有57家,占比80%,11家企业亏损,占比15%。

值得注意的是,11家亏损公司中,有7家公司在2018和2019同期是盈利状态的。

其中能电气2019年同期有处置合营公司取得的收益本期无此类事项所致;和顺电气今年三季度净利润减少原因是上半年受疫情影响延后开工交货量减少、电力公司招标体量下降导致中标合同减少。

出现较大亏损的合康新能财报显示,亏损原因主要受新冠疫情冲击,造成产品销售订单大幅下滑,库存积压,今年经营业绩较差,短期内无好转迹象,今年亏损情况将持续存在。

另外,也有不少企业三季度净利润变现不错,正泰电器32亿元,国电南瑞27亿元,特变电工18亿元,国网英大12亿元。

;净利润约9.56亿元,同比增长44.45%。

经过混改,英大信托、英大证券、英大保理并入公司后,扩大了公司经营规模,提升了公司的盈利能力,使得公司资产、净资产、收入、归属于上市公司股东的净利润水平比调整前大幅增加。

老板电器2020年三季度财务风险分析详细报告

老板电器2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为29,104.27万元,2020年三季度已经取得的短期带息负债为54,462.08万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供585,729.33万元的营运资本。

3.总资金需求

该企业资金富裕,富裕556,625.05万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为569,169.74万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是777,403.06万元,实际已经取得的短期带息负债为54,462.08万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为673,286.4万元,企业有能力在3年之内偿还的贷款总规模为725,344.73万元,在5年之内偿还的贷款总规模为829,461.39万元,当前实际的带息负债合计为54,462.08万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

正泰电器2020年三季度财务风险分析详细报告

正泰电器2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为534,923.82万元,2020年三季度已经取得的短期带息负债为637,826.32万元。

2.长期资金需求

该企业长期资金需求为877,015.1万元,2020年三季度已有长期带息负债为1,533,402.9万元。

3.总资金需求

该企业的总资金需求为1,411,938.92万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为582,428.04万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,103,444.59万元,实际已经取得的短期带息负债为637,826.32万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为845,202.92万元,企业有能力在3年之内偿还的贷款总规模为975,457.06万元,在5年之内偿还的贷款总规模为1,235,965.33万元,当前实际的带息负债合计为2,171,229.22万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

该企业偿还全部有息负债大概需要7.64个分析期。

只是负债率相对较高,如果经营形势发生逆转会存在一定风险。

资金链断裂风险等级为8级。

内部资料,妥善保管第1 页共5 页。

正泰电器2020年三季度决策水平分析报告

正泰电器2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为153,074.97万元,与2019年三季度的130,228.64万元相比有较大增长,增长17.54%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为153,115.94万元,与2019年三季度的130,090.24万元相比有较大增长,增长17.70%。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析正泰电器2020年三季度成本费用总额为695,901.91万元,其中:营业成本为574,132.1万元,占成本总额的82.5%;销售费用为57,692.99万元,占成本总额的8.29%;管理费用为33,020.73万元,占成本总额的4.75%;财务费用为26,781.24万元,占成本总额的3.85%;营业税金及附加为4,274.85万元,占成本总额的0.61%。

2020年三季度销售费用为57,692.99万元,与2019年三季度的55,755.5万元相比有所增长,增长3.47%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2020年三季度管理费用为33,020.73万元,与2019年三季度的32,468.24万元相比有所增长,增长1.7%。

2020年三季度管理费用占营业收入的比例为3.82%,与2019年三季度的4.03%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

三、资产结构分析正泰电器2020年三季度资产总额为6,576,700.91万元,其中流动资产为3,018,296.7万元,主要以应收账款、货币资金、存货为主,分别占流动资产的38.55%、20.86%和13.81%。

非流动资产为3,558,404.2万元,主要以长期股权投资、在建工程、其他非流动资产为主,分别占非流动资产的9.05%、6.54%和3.7%。

老板电器2020年三季度财务指标报告

209,760.69

- 50,066.78

- 50,015.34

- 2,560.92

-

51.44

10.56 241,507.77

24.35 61,244.31

24.48 61,240.1

-26.51 1,481.07

-36.76

4.21

15.13

22.33 22.44 -42.17 -91.82

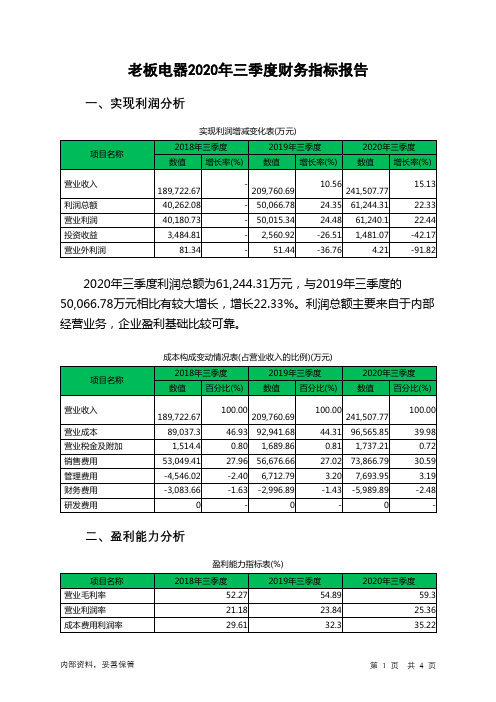

2020年三季度利润总额为61,244.31万元,与2019年三季度的 50,066.78万元相比有较大增长,增长22.33%。利润总额主要来自于内部 经营业务,企业盈利基础比较可靠。

老板电器2020年三季度总资产周转次数为0.82次,比2019年三季度周 转速度放慢,周转天数从432.22天延长到440.22天。企业资产规模有较大 幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度下 降。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

0

100.00 209,760.69

46.93 92,941.68

0.80 1,689.86

27.96 56,676.66

-2.40 6,712.79

-1.63 -2,996.89

-

0

100.00 241,507.77

44.31 96,565.85

0.81 1,737.21

27.02 73,866.79

正泰电器2020年一季度财务分析结论报告

正泰电器2020年一季度财务分析综合报告正泰电器2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为44,784.56万元,与2019年一季度的68,032.54万元相比有较大幅度下降,下降34.17%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年一季度营业成本为411,238.58万元,与2019年一季度的438,270.03万元相比有所下降,下降6.17%。

2020年一季度销售费用为60,455.92万元,与2019年一季度的36,485.18万元相比有较大增长,增长65.7%。

2020年一季度尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2020年一季度管理费用为27,489.05万元,与2019年一季度的29,678.81万元相比有较大幅度下降,下降7.38%。

2020年一季度管理费用占营业收入的比例为4.82%,与2019年一季度的4.95%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

2020年一季度财务费用为19,620.18万元,与2019年一季度的15,889.08万元相比有较大增长,增长23.48%。

三、资产结构分析2020年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2019年一季度相比,2020年一季度应收账款出现过快增长。

预付货款增长过快。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,正泰电器2020年一季度是有现金支付能力的。

企业内部资料,妥善保管第1 页共3 页。

正泰电器公司2020年财务分析研究报告

正泰电器公司2020年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、正泰电器公司实现利润分析 (4)(一)、公司利润总额分析 (4)(二)、主营业务的盈利能力 (4)(三)、利润真实性判断 (6)(四)、利润总结分析 (6)二、正泰电器公司成本费用分析 (7)(一)、成本构成情况 (7)(二)、销售费用变化及合理化评判 (9)(三)、管理费用变化及合理化评判 (9)(四)、财务费用的合理化评判 (9)三、正泰电器公司资产结构分析 (10)(一)、资产构成基本情况 (10)(二)、流动资产构成特点 (11)(三)、资产增减变化 (13)(四)、总资产增减变化原因 (13)(五)、资产结构的合理化评判 (13)(六)、资产结构的变动情况 (13)四、正泰电器公司负债及权益结构分析 (15)(一)、负债及权益构成基本情况 (15)(二)、流动负债构成情况 (16)(三)、负债的增减变化 (17)(四)、负债增减变化原因 (18)(五)、权益的增减变化 (18)(六)、权益变化原因 (19)五、正泰电器公司偿债能力分析 (20)(一)、支付能力 (20)(二)、流动比率 (20)(三)、速动比率 (21)(四)、短期偿债能力变化情况 (22)(五)、短期付息能力 (22)(六)、长期付息能力 (24)(七)、负债经营可行性 (24)六、正泰电器公司盈利能力分析 (25)(一)、盈利能力基本情况 (25)(二)、内部资产的盈利能力 (26)(三)、对外投资盈利能力 (26)(四)、内外部盈利能力比较 (27)(五)、净资产收益率变化情况 (27)(六)、净资产收益率变化原因 (27)(七)、资产报酬率变化情况 (27)(八)、资产报酬率变化原因 (28)(九)、成本费用利润率变化情况 (28)(十)、成本费用利润率变化原因 (28)七、正泰电器公司营运能力分析 (30)(一)、存货周转天数 (30)(二)、存货周转变化原因 (30)(三)、应收账款周转天数 (31)(四)、应收账款周转变化原因 (31)(五)、应付账款周转天数 (32)(六)、应付账款周转变化原因 (32)(七)、现金周期 (32)(八)、营业周期 (33)(九)、营业周期结论 (34)(十)、流动资产周转天数 (34)(十一)、流动资产周转天数变化原因 (34)(十二)、总资产周转天数 (34)(十三)、总资产周转天数变化原因 (36)(十四)、固定资产周转天数 (36)(十五)、固定资产周转天数变化原因 (36)八、正泰电器公司发展能力分析 (38)(一)、可动用资金总额 (39)(二)、挖潜发展能力 (39)九、正泰电器公司经营协调分析 (41)(一)、投融资活动的协调情况 (41)(二)、营运资本变化情况 (43)(三)、经营协调性及现金支付能力 (43)(四)、营运资金需求的变化 (43)(五)、现金支付情况 (43)(六)、整体协调情况 (44)十、正泰电器公司经营风险分析 (45)(一)、经营风险 (45)(二)、财务风险 (45)十一、正泰电器公司现金流量分析 (47)(一)、现金流入结构分析 (47)(二)、现金流出结构分析 (48)(三)、现金流动的协调性评价 (49)(四)、现金流动的充足性评价 (50)(五)、现金流动的有效性评价 (51)(六)、自由现金流量分析 (52)十二、正泰电器公司杜邦分析 (53)(一)、资产净利率变化原因分析 (53)(二)、权益乘数变化原因分析 (53)(三)、净资产收益率变化原因分析 (53)声明 (54)前言正泰电器公司2020年营业收入为3,325,306.21万元, 与2019年的3,022,590.63万元相比大幅增长, 增长了10.02%。

601877 正泰电器 2012年三季度财务分析图表

9/1/2012

0 -200,000,000 -400,000,000 现金及现金等价物净增加额 3,500,000,000

投资活动产生的现金流量净额 0 -200,000,000 3,000,000,000 2,500,000,000 2,000,000,000

筹资活动产生的现金流量净额

3,000,000,000

500,000,000

0 -500,000,000 -1,000,000,000 -1,500,000,000

如需其他个股信息可访问:/zjPNXn6

正泰电器

销售商品、提供劳务收到的现金 Vs 收到其他与经营活 动有关的现金 10,000,000,000 8,000,000,000 6,000,000,000 4,000,000,000 2,000,000,000 0 销售商品、提供劳务收到的现金 Vs 经营活动现金流入 小计 100.00% 99.00% 98.00% 97.00% 96.00% 95.00% 购买商品、接受劳务支付的现金 Vs 经营活动现金流出 小计 100.00% 80.00% 60.00% 40.00% 20.00% 0.00%

销售商品、提供劳务收到的现金 收到其他与经营活动有关的现金 货币资金 5,000,000,000 4,500,000,000 4,000,000,000 3,500,000,000 3,000,000,000 2,500,000,000 2,000,000,000 1,500,000,000 1,000,000,000 500,000,000 0

12.00

10.00 8.00 6.00 4.00 2.00 0.00

固定资产比率(%) 12.00 10.00 8.00 6.00 4.00 2.00 0.00 9,000,000,000 8,000,000,000 7,000,000,000 6,000,000,000 5,000,000,000 4,000,000,000 3,000,000,000 2,000,000,000 1,000,000,000 0

正泰电器2020年三季度财务分析结论报告

正泰电器2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为153,074.97万元,与2019年三季度的130,228.64万元相比有较大增长,增长17.54%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年三季度营业成本为574,132.1万元,与2019年三季度的549,723.36万元相比有所增长,增长4.44%。

2020年三季度销售费用为57,692.99万元,与2019年三季度的55,755.5万元相比有所增长,增长3.47%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时营业收入也有所增长,企业销售活动取得了明显的市场效果。

2020年三季度管理费用为33,020.73万元,与2019年三季度的32,468.24万元相比有所增长,增长1.7%。

2020年三季度管理费用占营业收入的比例为3.82%,与2019年三季度的4.03%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2020年三季度财务费用为26,781.24万元,与2019年三季度的13,301.42万元相比成倍增长,增长1.01倍。

三、资产结构分析2020年三季度应收账款出现过快增长。

预付货款增长过快。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2019年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,正泰电器2020年三季度是有现金支付能力的,其现金支付能力为491,261.55万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

正泰电器第三季度经营稳健

行 精 确 测量 与分 析 , 至 少 积 累 1 以 上 的 历 史 数 据 , 年 才能 够进 行 较 准 确 预 测 。太 阳 能 光 伏 电站 预 测 方 法 原

理 图如 图 2所 示 。

洲 锦 飚 问 温 压 逮 聃

模 光 伏 电 站 电力 “ 得 出 、 送 的 出 、 落 的 下 、 用 的 发

性函数 。第一层为输入层 ,输入变量 有多少 ,输入 节

点就 有 多少 ;第 二 层 为 隐层 , 隐层 节 点个 数 没 有 太 明

确 的取 法 ,一般 采 用 试验 法 取 不 同 节 点 个 数 进 行 预 测

智能 电 网

射关 系 ,而 无 需 事 前 揭 示 描 述 这 种 映 射关 系 的 数 学 方 程 。本 文采 用 的 学 习 规 则 是 梯 度 下 降 法 ,通 过 反 向传 播 来 不 断调 整 网 络 的 权 值 和 阂值 ,使 网络 的误 差 平 方 和最 小 。人工 神 经 网 络 由非 线 性 函 数 /组 成 ,而 ,由

从报告中还可看出前三季度的主要财务指标;数据中 尽管受原材料威本上涨以及力大研发资金成本增多因素 日

的影响, 但公司l 月营 一 业收入实现4. 元i同 匕 3. % ≯ 属于上市 69 5 亿 E增 2 5 归 j 0 ; 公司 股东的 净利润5 0 同比 . 亿元 6

增长 1. %;基本每股收益 0 6 62 4 . 元,同比增长 5 5 6 曩 一 鼍 ‘ 叠 。

结果 比较 , 择 优 选 择 ; 第 i 层 为 输 出 层 , 有 z个 输

出, 即光 伏 电 站 输 出 电 流 、 电 压 及 光 伏 电 站 发 电 功

低压电器领域:2020年正泰电器企业发展策略及经营计划

正泰电器企业发展策略及经营计划(所属领域:低压电器)2020年8月目录一、行业发展态势 (3)1、电力投资增速放缓,清洁能源发电量占比持续提高 (3)2、平价上网有利于光伏行业健康发展,海外市场增长空间可期33、新基建投资加速,房地产市场继续保持平稳发展 (4)4、自动化行业技术加速融合,本土品牌持续发力 (5)5、能源转型持续深化,储能产业发展迎来契机 (5)二、未来发展策略 (6)三、2020年经营计划 (6)1、稳定渠道拓展行业,精准研发创新增长 (6)2、精准研发,强化有效创新 (8)(1)做好规划设计,适当开展前瞻性研究,提升自主创新能力 (8)(2)依托电网合作机遇,加强核心技术和拳头产品的研发创新,全方位做好技术营销推广 (8)3、智造强基,推动提质增效 (9)4、优化管理,提升运营水平 (9)5、完善机制,构建赋能型组织 (10)四、面临的风险 (10)1、市场竞争风险 (11)2、国际业务拓展风险 (11)3、劳动力成本上升 (11)正泰电器企业发展策略及经营计划一、行业发展态势1、电力投资增速放缓,清洁能源发电量占比持续提高2020年,在能源生产及消费革命引领下,电力消费和电源结构将进一步优化,电力体制改革深入推进,能源电力领域央企、国企混改项目及信息化、数字化、智能化示范应用项目会不断增多,例如“5G+能源互联网+行业”的深度融合应用,将引领行业进入市场化、高质量发展新阶段。

2、平价上网有利于光伏行业健康发展,海外市场增长空间可期2019年处后补贴时代,国家积极支持、优先推进无补贴平价上网光伏发电项目建设,国家能源局于5月20日公布了第一批平价上网示范项目名单,其中光伏发电共有168个项目,装机量14.78GW,2019年并网率较低,2020年将成为并网高峰,第二批光伏发电平价上网项目已陆续开展。

同时,平价上网时代的到来使光伏行业竞争优势相较于传统能源开始显现,有助于光伏在新增能源装机中的比重逐步提升。

正泰电器2020年三季度经营成果报告

100.00 695,901.91

100.00

502,352.22 4,045.71

48,300.73 1,371.92 4,607.1 0

89.60 549,723.36

0.72 4,302.19

ቤተ መጻሕፍቲ ባይዱ

8.61 55,755.5

0.24 32,468.24

0.82 13,301.42

-

0

83.86 574,132.1

0.53 4,274.85

6.93 57,692.99

4.03 33,020.73

1.65 26,781.24

-

0

66.47

0.49 6.68 3.82 3.10

-

3、营业成本控制情况 2020年三季度营业成本为574,132.1万元,与2019年三季度的 549,723.36万元相比有所增长,增长4.44%。

内部资料,妥善保管

第 3 页 共 10 页

项目名称

成本费用总额

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成表(占成本费用总额的比例)(万元)

2018年三季度

2019年三季度

数值 百分比(%) 数值 百分比(%)

2020年三季度 数值 百分比(%)

560,677.68

100.00 655,550.7

正泰电器2020年三季度经营成果报告

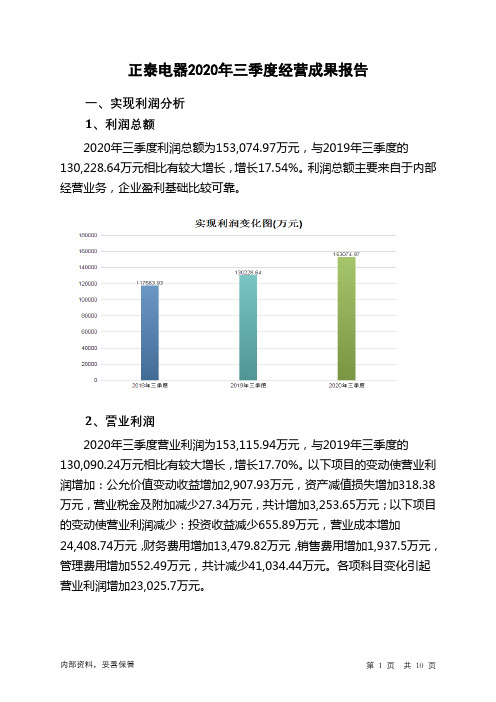

一、实现利润分析 1、利润总额 2020年三季度利润总额为153,074.97万元,与2019年三季度的 130,228.64万元相比有较大增长,增长17.54%。利润总额主要来自于内部 经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为153,115.94万元,与2019年三季度的 130,090.24万元相比有较大增长,增长17.70%。以下项目的变动使营业利 润增加:公允价值变动收益增加2,907.93万元,资产减值损失增加318.38 万元,营业税金及附加减少27.34万元,共计增加3,253.65万元;以下项目 的变动使营业利润减少:投资收益减少655.89万元,营业成本增加 24,408.74万元,财务费用增加13,479.82万元,销售费用增加1,937.5万元, 管理费用增加552.49万元,共计减少41,034.44万元。各项科目变化引起 营业利润增加23,025.7万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

33.04 17.73

22 10.94 19.43

正泰电器2020年三季度的营业利润率为17.73%,总资产报酬率为 10.94%,净资产收益率为19.43%,成本费用利润率为22.00%。企业实际 投入到企业自身经营业务的资产为5,876,945.04万元,经营资产的收益率 为10.42%,而对外投资的收益率为8.65%。

7.31

117,563.93

130,228.64

10.77 153,074.97

17.54

116,908.89 13,747.56 655.05

130,090.24

- 10,007.2

-

138.4

11.27 153,115.94

-27.21 9,351.31

-78.87

-40.97

17.7

-6.55 -129.6

正泰电器2020年三季度财务指标报告

一、实现利润分析

项目名称

营业收入

利润总额

营业利润 投资收益 营业外利润

实现利润增减变化表(万元)

2018年三季度 数值 增长率(%)

2019年三季度 数值 增长率(%)

2020年三季度 数值 增长率(%)

720,824.22

804,962.44

11.67 863,810

2018年三季度 数值 百分比(%)

2019年三季度 数值 百分比(%)

2020年三季度 数值 百分比(%)

720,824.22

100.00 804,962.44

100.00 863,810

100.00

502,352.22 4,045.71

48,300.73 1,371.92 4,607.1 0

69.69 549,723.36

从盈利情况来看,企业盈利对利息的保障倍数为6.72倍。从实现利润 和利息的关系来看,企业盈利能力较强,利息支付有保证。

四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年三季度 597.53

2019年三季度 602.34

90.81

0

288.81

0.56 4,302.19

6.70 55,755.5

0.19 32,468.24

0.64 13,301.42

-

0

68.29 574,132.1

0.53 4,274.85

6.93 57,692.99

4.03 33,020.73

1.65 26,781.24

-

0

66.47

0.49 6.68 3.82 3.10

303.35

101.74

58.37

2020年三季度 685.22 0 314.48 58.35

正泰电器2020年三季度总资产周转次数为0.53次,比2019年三季度周 转速度放慢,周转天数从602.34天延长到685.22天。企业资产规模有较大 幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度下 降。

项目名称 存货周转天数

营运能力指标表

2018年三季度 74.49

2019年三季度 68.81

2020年三季度 65.32

内部资料,妥善保管

第3页 共4页

应收账款周转天数 应付账款周转天数 营业周期

87.16 59.91 161.65

99.28 109.71 168.08

121.22 128.19 186.54

2020年三季度利润总额为153,074.97万元,与2019年三季度的 130,228.64万元相比有较大增长,增长17.54%。利润总额主要来自于内部 经营业务,企业盈利基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成变动情况表(占营业收入的比例)(万元)

三、偿债能力分析

内部资料,妥善保管

第2页 共4页

项目名称 流动比率 速动比率 利息保障倍数 资产负债率(%)

偿债能力指标表

2018年三季度

2016 1.15

26.52 56.14

10.79 55.45

2020年三季度 1.42 1.23 6.72

59.23

2020年三季度流动比率为1.42,与2019年三季度的1.36相比略有增 长。2020年三季度流动比率比2019年三季度提高的主要原因是:2020年 三季度流动资产为3,018,296.7万元,与2019年三季度的2,713,147.21万 元相比有较大增长,增长11.25%。2020年三季度流动负债为2,121,322.03 万元,与2019年三季度的1,988,720.37万元相比有较大增长,增长6.67%。 流动资产增长速度快于流动负债的增长速度,致使流动比率提高。

正泰电器2020年三季度营业周期为186.54天,2019年三季度为 168.08天,2020年三季度比2019年三季度延长18.46天。

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用有较大幅度的增加,营运能力明显下降。

五、发展能力分析 从这三季度来看,正泰电器的营业收入一直保持增长态势,但2020年 三季度的增长速度比上一季度有所下降。2020年三季度的营业收入为 863,810万元,比2019年三季度增长7.31%,低于2019年三季度11.67% 的增长速度。

-

二、盈利能力分析

项目名称

盈利能力指标表(%)

2018年三季度

2019年三季度

2020年三季度

内部资料,妥善保管

第1页 共4页

营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

29.75 16.22 20.97 10.21 19.64

31.17 16.16 19.87 10.66 18.77

2020年三季度营业利润为153,115.94万元,与2019年三季度的 130,090.24万元相比有较大增长,增长17.70%。以下项目的变动使营业利 润增加:公允价值变动收益增加2,907.93万元,资产减值损失增加318.38 万元,营业税金及附加减少27.34万元,共计增加3,253.65万元;以下项目 的变动使营业利润减少:投资收益减少655.89万元,营业成本增加 24,408.74万元,财务费用增加13,479.82万元,销售费用增加1,937.5万元, 管理费用增加552.49万元,共计减少41,034.44万元。各项科目变化引起 营业利润增加23,025.7万元。