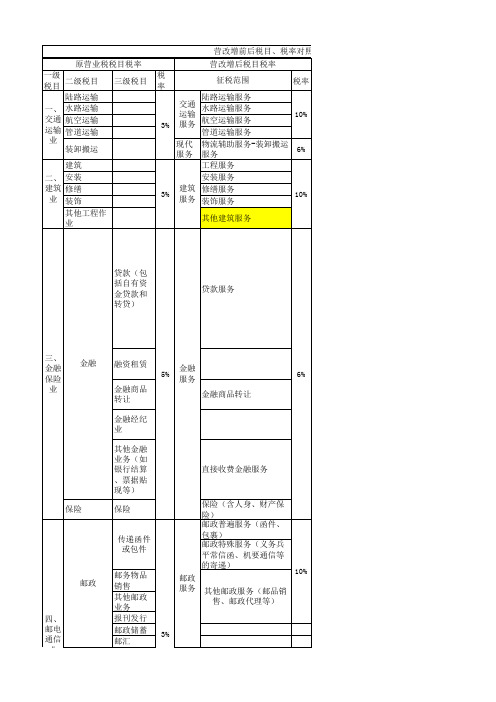

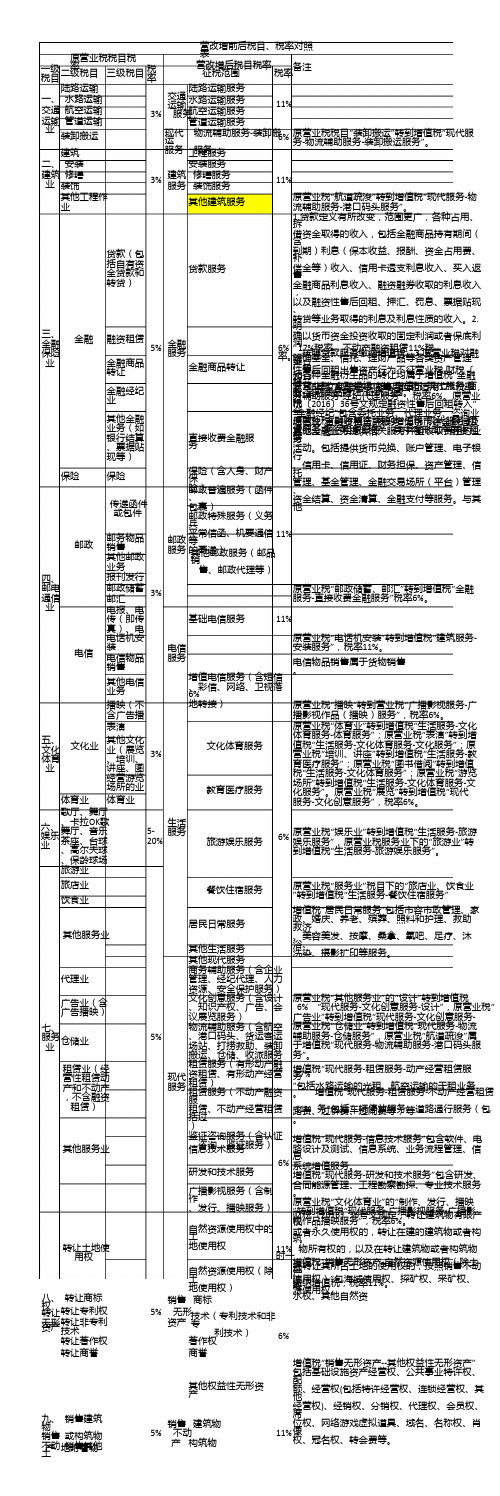

营改增对应营业税税目和税率

全面营改增后重点明确的适用税目总结范文

全面营改增后重点明确的适用税目总结范文全面营改增是指将原先的营业税逐步取消,改为增值税。

全面营改增的目的是优化税收结构,减轻企业负担,促进经济发展。

为了确保税收的稳定和企业的顺利过渡,对营改增后的适用税目进行了明确的规定。

下面是一份关于全面营改增后重点明确的适用税目总结范文。

一、适用范围和税率的明确1. 适用范围全面营改增后,适用税目的范围有所扩大。

增值税适用范围包括商品销售、加工修理修配服务、餐饮服务、出租服务和销售不动产等。

其中,商品销售主要涉及生产企业的产品销售,加工修理修配服务指的是针对商品进行加工、修理、修配的服务,餐饮服务则是指提供食物和饮料的服务,出租服务是指不动产的出租和使用权的转让,销售不动产则是指不动产的买卖和使用权的转让。

2. 税率的明确全面营改增后,增值税的税率依然分为3档。

一般纳税人适用的税率为13%,小规模纳税人适用的税率为3%,进口货物适用的税率为17%。

其中,一般纳税人主要指年销售额达到500万元以上的企业,小规模纳税人主要指年销售额在500万元以下的企业。

进口货物的税率比较高,主要是为了保护国内生产。

二、简化纳税申报和缴纳程序的明确1. 纳税申报的简化全面营改增后,纳税人的纳税申报将更加简便。

纳税人可以通过电子税务局进行网上申报,不再需要纸质申报。

同时,纳税申报的时间也有所放宽,纳税人可以按月、季、年进行申报。

这样可以减轻企业的负担,提高办税效率。

2. 缴纳程序的简化全面营改增后,纳税人的缴纳程序也得到了简化。

纳税人可以选择场外购销规定,在指定的商业银行或者网上银行进行缴纳。

缴纳方式更加灵活,提高了缴纳的便利性。

三、发票管理和抵扣政策的明确1. 发票管理的明确全面营改增后,发票管理将更加规范和便捷。

纳税人必须按照规定的要求开具发票,并在销售过程中实行发票查验。

同时,纳税人还要将发票信息报送给税务机关进行备案。

这样可以有效地防止虚开发票等不法行为,保证税收的真实性和准确性。

营改增前后税目税率对照表

贷款(包 括自有资 金贷款和 转贷)

贷款服务

三、 金融 保险 业

金融

融资租赁 5% 金融商品 转让 金融经纪 业 其他金融 业务(如 银行结算 、票据贴 现等)

金融 服务 金融商品转让

6%

直接收费金融服务

保险

保险

传递函件 或包件 邮务物品 销售 其他邮政 业务 报刊发行 邮政储蓄 邮汇 邮政 服务

保险(含人身、财产保 险) 邮政普遍服务(函件、 包裹) 邮政特殊服务(义务兵 平常信函、机要通信等 的寄递) 其他邮政服务(邮品销 售、邮政代理等)

文化体育服务 3%

教育医疗服务

体育业 歌厅、舞厅 、卡拉OK歌 六、 舞厅、音乐 娱乐 茶座、台球 业 、高尔夫球 、保龄球场 旅游业 旅店业 饮食业

520%

生活 服务 旅游娱乐服务

6%

餐饮住宿服务

居民日常服务 其他服务业 其他生活服务 其他现代服务 商务辅助服务(含企业 管理、经纪代理、人力 资源、安全保护服务) 文化创意服务(含设计 、知识产权、广告、会 议展览服务) 物流辅助服务(含航空 、港口码头、货运客运 场站、打捞救助、装卸 搬运、仓储、收派服 租赁服务(有形动产融 现代 资租赁、有形动产经营 服务 租赁) 租赁服务(不动产融资 租赁、不动产经营租 赁) 鉴证咨询服务(含认证 、咨询、鉴证服务) 信息技术服务 6%

10%

邮政

四、 邮电 通信 业

3%

四、 邮电 通信 业

3% 电报、电 传(即传 真)、电 电话机安 装 电信物品 销售 其他电信 业务 播映(不 含广告播 表演 基础电信服务 10%

电信

电信 服务 增值电信服务(含短信 、彩信、网络、卫视落 地转接)

6%

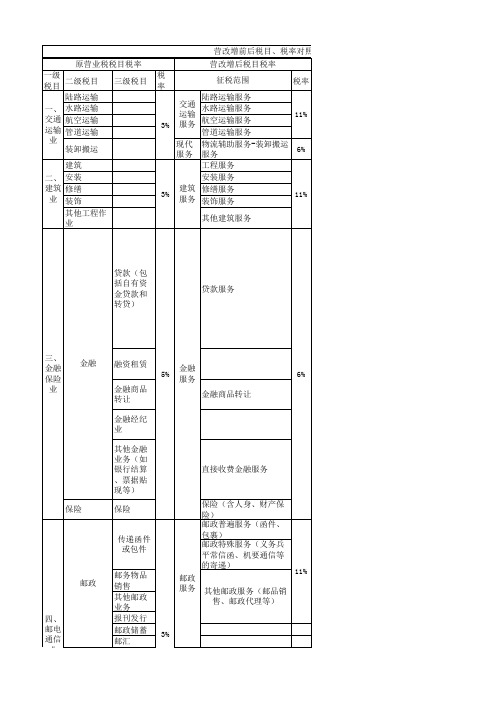

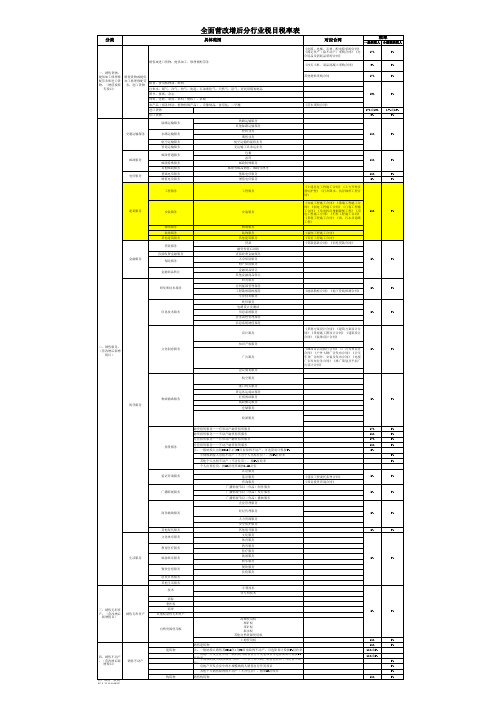

营改增前后税率明细表

贷款(包 括自有资 金贷款和 转贷)

贷款服务

三、 金融 保险 业

金融

融资租赁 5% 金融商品 转让 金融经纪 业 其他金融 业务(如 银行结算 、票据贴 现等)

金融 服务 金融商品转让

6%

直接收费金融服务

保险

保险

传递函件 或包件 邮务物品 销售 其他邮政 业务 报刊发行 邮政储蓄 邮汇 邮政 服务

保险(含人身、财产保 险) 邮政普遍服务(函件、 包裹) 邮政特殊服务(义务兵 平常信函、机要通信等 的寄递) 其他邮政服务(邮品销 售、邮政代理等)

代理业 广告业(含 广告播映) 七、 服务 仓储业 业 租赁业(经 营性租赁动 产和不动 产,不含融 资租赁) 5%

6%

17%

11%

其他服务业

其他服务业 6% 研发和技术服务 广播影视服务(含制作 、发行、播映服务)

自然资源使用权中的土 地使用权 转让土地使 用权 自然资源使用权(除土 地使用权) 八、 转让商标权 转让 转让专利权 无形 转让非专利 资产 技术 转让著作权 转让商誉 销售 商标 无形 技术(专利技术和非专 资产 利技术) 著作权 商誉

11%

邮政

四、 邮电 通信 业

3%

四、 邮电 通信 业

3% 电报、电 传(即传 真)、电 电话机安 装 电信物品 销售 其他电信 业务 播映(不 含广告播 表演 基础电信服务 11%

电信

电信 服务 增值电信服务(含短信 、彩信、网络、卫视落 地转接)

6%

五、 文化 体育 业

文化业

其他文化 业(展览 、培训、 讲座、图 经营游览 场所的业 体育业

营改增前后税目、税率对照表 原营业税税目税率 一级 二级税目 三级税目 税目 陆路运输 一、 水路运输 交通 航空运输 运输 管道运输 业 装卸搬运 建筑 二、 安装 建筑 修缮 业 装饰 其他工程作 业 营改增后税目税率 税 率 征税范围 税率

营改增应税服务税目税率对照表

创作编号:

GB8878185555334563BT9125XW

创作者:凤呜大王*

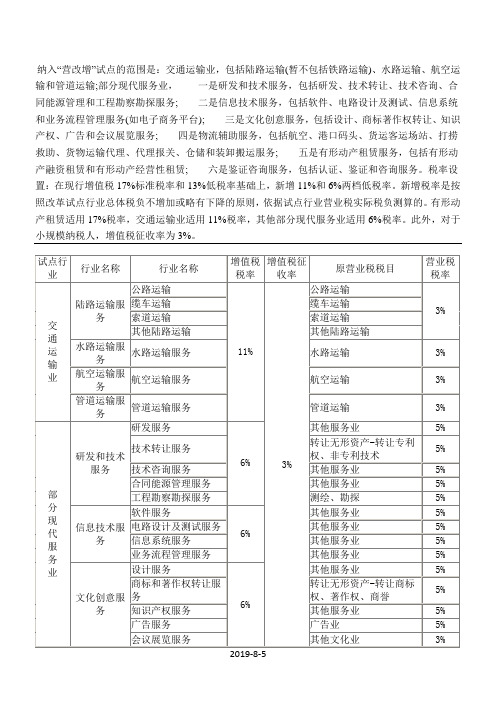

纳入“营改增”试点的范围是:交通运输业,包括陆路运输(暂不包括铁路运输)、水路运输、航空运输和管道运输;部分现代服务业,一是研发和技术服务,包括研发、技术转让、技术咨询、合同能源管理和工程勘察勘探服务; 二是信息技术服务,包括软件、电路设计及测试、信息系统和业务流程管理服务(如电子商务平台); 三是文化创意服务,包括设计、商标著作权转让、知识产权、广告和会议展览服务; 四是物流辅助服务,包括航空、港口码头、货运客运场站、打捞救助、货物运输代理、代理报关、仓储和装卸搬运服务; 五是有形动产租赁服务,包括有形动产融资租赁和有形动产经营性租赁; 六是鉴证咨询服务,包括认证、鉴证和咨询服务。

税率设置:在现行增值税17%标准税率和13%低税率基础上,新增11%和6%两档低税率。

新增税率是按照改革试点行业总体税负不增加或略有下降的原则,依据试点行业营业税实际税负测算的。

有形动产租赁适用17%税率,交通运输业适用11%税率,其

注:提供有形动产租赁服务,税率为17%;提供交通运输业服务,税率为11%;提供现代服务业服务(有形动产租赁服务除外),税率为6%。

小规模纳税人增值税征收率为3%。

创作编号:

GB8878185555334563BT9125XW

创作者:凤呜大王*。

营改增应税服务税目税率对照表

纳入“营改增”试点的范围是:交通运输业,包括陆路运输(暂不包括铁路运输)、水路运输、航空运输和管道运输;部分现代服务业,一是研发和技术服务,包括研发、技术转让、技术咨询、合同能源管理和工程勘察勘探服务;二是信息技术服务,包括软件、电路设计及测试、信息系统和业务流程管理服务(如电子商务平台);三是文化创意服务,包括设计、商标著作权转让、知识产权、广告和会议展览服务;四是物流辅助服务,包括航空、港口码头、货运客运场站、打捞救助、货物运输代理、代理报关、仓储和装卸搬运服务;五是有形动产租赁服务,包括有形动产融资租赁和有形动产经营性租赁;六是鉴证咨询服务,包括认证、鉴证和咨询服务。

税率设置:在现行增值税17%标准税率和13%低税率基础上,新增11%和6%两档低税率。

新增税率是按

2019-8-5

2019-8-5。

营改增前后税目税率明细对比

3%

3%

增值电信服务,是指利用固网、移动网、卫星、互联网、有线 电视网络,提供短信和彩信服务、电子数据和信息的传输及应 用服务、互联网接入服务等业务活动。

3%

3%

3%

3%

工程服务,是指新建、改建各种建筑物、构筑物的工程作业, 包括与建筑物相连的各种设备或者支柱、操作平台的安装或者 装设工程作业,以及各种窑炉和金属结构工程作业。

3%

修缮服务,是指对建筑物、构筑物进行修补、加固、养护、改 善,使之恢复原来的使用价值或者延长其使用期限的工程作业 。

3%

装饰服务,是指对建筑物、构筑物进行修饰装修,使之美观或 者具有特定用途的工程作业。

3%

3%

3%

3%

3%

3%

3%

贷款,是指将资金贷与他人使用而取得利息收入的业务活动。

3%

3%

3%

3%

3%

3%

3%

安装服务,是指生产设备、动力设备、起重设备、运输设备、 传动设备、医疗实验设备以及其他各种设备、设施的装配、安 置工程作业,包括与被安装设备相连的工作台、梯子、栏杆的 装设工程作业,以及被安装设备的绝缘、防腐、保温、油漆等 工程作业。

3%

固定电话、有线电视、宽带、水、电、燃气、暖气等经营者向 用户收取的安装费、初装费、开户费、扩容费以及类似收费, 按照安装服务缴纳增值税。

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

3%

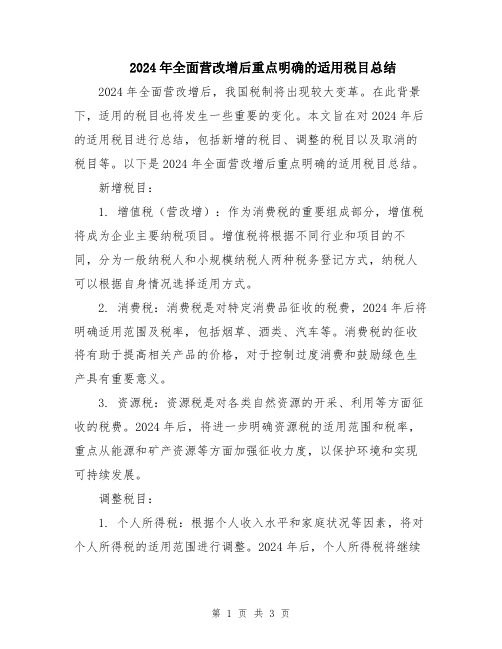

2024年全面营改增后重点明确的适用税目总结示范文本(2篇)

2024年全面营改增后重点明确的适用税目总结示范文本____年全面营改增后,重点明确的适用税目主要包括以下几类:一、增值税适用税目:1. 商品及劳务销售:适用16%的增值税税率,包括日用消费品、工业原料、设备、建筑材料等各类商品销售,以及各类劳务的提供,如服务业、建筑业等。

2. 不动产销售:适用16%的增值税税率,包括住宅、商业用房、办公楼等不动产的销售。

3. 进口货物:适用16%的增值税税率,对进口的各类货物征收增值税。

4. 技术、咨询服务:适用16%的增值税税率,对技术、咨询、专利等技术服务的提供征收增值税。

5. 金融服务:适用6%的增值税税率,对银行、证券、保险等金融服务征收增值税。

6. 新能源汽车销售:适用13%的增值税税率,对新能源汽车销售征收增值税。

7. 农产品销售:适用13%的增值税税率,对农产品的销售征收增值税。

二、消费税适用税目:1. 红酒、白酒:适用25%的消费税税率,对红酒、白酒等高档酒水征收消费税。

2. 高糖饮料:适用50%的消费税税率,对含糖量超过一定标准的饮料征收消费税。

3. 高热量食品:适用10%的消费税税率,对高热量食品征收消费税。

4. 高档烟草及烟草制品:适用50%的消费税税率,对高档烟草及烟草制品征收消费税。

5. 家用电器:适用10%的消费税税率,对家用电器征收消费税。

三、个人所得税适用税目:1. 工资、薪金所得:适用递进税率,根据收入水平不同,征收不同比例的个人所得税。

2. 经营所得:适用递进税率,对个体工商户、个人独资企业及其他营利性个人经营活动的所得征收个人所得税。

3. 财产租赁所得:适用20%的个人所得税税率,对财产租赁所得征收个人所得税。

四、企业所得税适用税目:1. 国内居民企业所得:适用25%的企业所得税税率,对国内居民企业的所得征收企业所得税。

2. 外商投资企业所得:适用25%的企业所得税税率,对外商投资企业的所得征收企业所得税。

3. 高新技术企业所得:适用15%的企业所得税税率,对高新技术企业的所得征收企业所得税。

营改增前后税目、税率对照表

11%

邮政

四、 邮电 通信 业

3%

四、 邮电 通信 业

3% 电报、电 传(即传 真)、电 电话机安 装 电信物品 销售 其他电信 业务 播映(不 含广告播 表演 基础电信服务 11%

电信

电信 服务 增值电信服务(含短信 、彩信、网络、卫视落 地转接)

6%

五、 文化 体育 业

文化业

其他文化 业(展览 、培训、 讲座、图 经营游览 场所的业 体育业

原营业税“娱乐业”转到增值税“生活服务-旅游 娱乐服务”,原营业税服务业下的“旅游业”转 到增值税“生活服务-旅游娱乐服务”。

原营业税“服务业”税目下的“旅店业、饮食业 ”转到增值税“生活服务-餐饮住宿服务” 增值税“居民日常服务”包括市容市政管理、家 政、婚庆、养老、殡葬、照料和护理、救助救济 、美容美发、按摩、桑拿、氧吧、足疗、沐浴、 洗染、摄影扩印等服务。

原营业税“邮政储蓄、邮汇”转到增值税“金融 服务-直接收费金融服务”税率6%。

原营业税“电话机安装”转到增值税“建筑服务安装服务”,税率11%。 电信物品销售属于货物销售。

原营业税“播映”转到营业税“广播影视服务-广 播影视作品(播映)服务”,税率6%。 原营业税“体育业”转到增值税“生活服务-文化 体育服务-体育服务”;原营业税“表演”转到增 值税“生活服务-文化体育服务-文化服务”;原 营业税“培训、讲座”转到增值税“生活服务-教 育医疗服务”;原营业税“图书借阅”转到增值 税“生活服务-文化体育服务”;原营业税“游览 场所”转到增值税“生活服务-文化体育服务-文 化服务”。原营业税“展览”转到增值税“现代 服务-文化创意服务”,税率6%。

贷款(包 括自有资 金贷款和 转贷)

贷款服务

三、 金融 保险 业

营改增前后税目、税率对照表

原营业税税目“装卸搬运”转到增值税“现代服 务-物流辅助服务-装卸搬运服务”。

服务 工服程务服务

二、 安装

安装服务

建筑 修缮 业 装饰

3%

建筑 服务

修缮服务 装饰服务

11%

其他工程作 业

其他建筑服务

原营业税“航道疏浚”转到增值税“现代服务-物 流辅助服务-港口码头服务”。

三、 金融 保险 业

金融

保险

税〔2016〕36号文规定融资性售后回租转入“

其他金融 业务(如 银行结算 、票据贴

直接收费金融服 务

金“金融经纪”包含委托业务、代理业务、咨询业 原增营值业税税“直“接融收资费租金赁融”转服到务增”值为税货币“现资代金服融务通-租及 赁赁其务服他务金-融融业资务租提赁供服相务关”,服其务中并有且形收动取产费融用资的租业 活动。包括提供货币兑换、账户管理、电子银

原营业税“体育业”转到增值税“生活服务-文化 体育服务-体育服务”;原营业税“表演”转到增 值税“生活服务-文化体育服务-文化服务”;原 营业税“培训、讲座”转到增值税“生活服务-教 育医疗服务”;原营业税“图书借阅”转到增值 税“生活服务-文化体育服务”;原营业税“游览 场所”转到增值税“生活服务-文化体育服务-文 化服务”。原营业税“展览”转到增值税“现代 服务-文化创意服务”,税率6%。

居民日常服务

政、婚庆、养老、殡葬、照料和护理、救助 救济

其他生活服务 其他现代服务

、美容美发、按摩、桑拿、氧吧、足疗、沐 浴、 洗染、摄影扩印等服务。

商务辅助服务(含企业

管理、经纪代理、人力

资源、安全保护服务)

文化创意服务(含设计 原营业税“其他服务业”的“设计”转到增值税 、知识产权、广告、会 6% “现代服务-文化创意服务-设计”,原营业税“

营改增应税服务税目税率对照表

营改增应税服务税目税率对照表

注:提供有形动产租赁服务,税率为17%;提供交通运输业服务,税率为11%;提供现代服务业服务(有形动产租赁服务除外),税率为6%。

小规模纳税人增值税征收率为3%。

你是增值税一般纳税人,且所取得的运费增值税专用发票是一般纳税人运输企业开具的,那么按11%抵扣进项税金;也就是发票上列明的税金;

同样你是增值税一般纳税人,且所取得的运费增值税专用发票是小规模纳税人运输企业开具的,8月1日之前开具的仍按7%计算抵扣;8月1日之后开具的则按3%计算抵扣。

营改增后各行业税率一览表

营改增后最新增值税税目税率表

纳税人

应税行为

具体范围

增值税税率

小规模纳税人

包括原增值税纳税人和营改增纳税人,从事货物销售,提供增值税加工、修理修配劳务,以及营改增各项应税服务

装卸搬运服务

仓储服务

收派服务

收件服务

分拣服务

派送服务

租赁服务

融资租赁服务

有形动产融资租赁服务

17%

不动产融资租赁服务

11%

经营租赁服务

有形动产经营租赁服务

17%

不动产经营租赁服务

11%

鉴证咨询服务

认证服务

6%

鉴证服务

咨询服务

广播影视服务

广播影视节目(作品)制作服务

6%

广播影视节目(作品)发行服务

广播影视节目(作品)播映服务

商务辅助服务

企业管理服务

6%

经纪代理服务

货物运输代理服务

代理报关服务

人力资源服务

安全保护服务

其他现代服务

其他现代服务

6%

生活服务

文化体育服务

文化服务

6%

体育服务

教育医疗服务

教育服务

医疗服务

旅游娱乐服务

旅游服务

娱乐服务

餐饮住宿服务

餐饮服务

住宿服务

居民日常服务

其他生活服务

销售无形资产

技术

专利技术

6%

非专利技术

出口货物

0%

一般纳税人

销售服务

营改增增值税范围注释与营业税税目注释分析说明表

5%

理、财务经济管理、金融支付服务、内部数据分析、呼叫中心和

设计服务,是指把计划、规划、设想通过视觉、文字等形式传递 其他服务业

5%

出来的业务活动。包括工业设计、造型设计、服装设计、环境设

18 商标著作权转让服务 6%(税率)、3%(征收率)

19 知识产权服务

6%(税率)、3%(征收率)

序号

行业名称

营业税税目注释

差异分析

陆路运输,是指通过陆路(地上或地下)运送货物或旅客 增值税范围注释:陆路运输服务暂不包括

的运输业务,包括铁路运输、公路运输、缆车运输、索道 铁路运输。营业税范围注释:陆路运输服

运输及其他陆路运输。

务包括铁路运输。

水路运输,是指通过江、河、湖、川等天然、人工水道或 1、增值税范围注释:明确远洋运输的程租

发、洗染、照相、美术、裱画、誊写、打字、镌刻、计算

增值税范围注释:租赁项目仅包括物品、

营业税税目

5% 5% 5% 3% 税率

有形动产融资租赁,是指具有融资性质和所有权转移特点的有 融资租赁

5%

形动产租赁业务活动。即出租人根据承租人所要求的规格、型号

增值税范围注释

营业税税目 税率

31 有形动产经营性租赁 17%(税率)、3%(征收率)

32 认证服务

6%(税率)、3%(征收率)

33 鉴证服务

3%

的运输业务活动。

研发服务,是指就新技术、新产品、新工艺或者新材料及其系统 其他服务业 进行研究与试验开发的业务活动。

5%

技术转让服务,是指转让专利或者非专利技术的所有权或者使用 转让专利权

权的业务活动。

、转让非专

5%

技术咨询服务,是指对特定技术项目提供可行性论证、技术预测 其他服务业

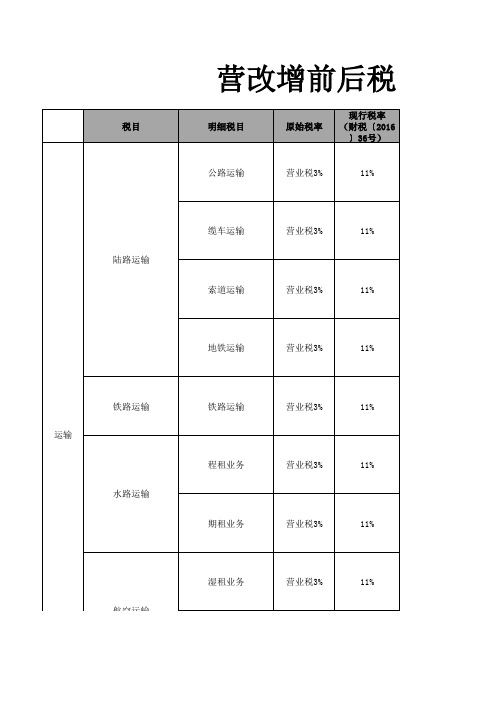

营改增之前营业税税率表

营改增之前营业税税率表第一篇:营改增之前营业税税率表营改增之前营业税税率表税目范围税率说明1.交通运输业:包括陆路运输、水路运输、航空运输、管道运输和装卸搬运3% 2.建筑业:包括建筑、安装、修缮、装饰和其他工程作业3% 3.金融保险业:包括金融、保险5%,2001年减为7%,2002年减为6% 2003年及以后减为5% 4.邮电通信业:包括邮电、电信3% 5.文化体育业:包括文化业和体育业3%6.娱乐业:包括经营歌厅、舞厅、卡拉OK歌舞厅、音乐茶座、台球、高尔夫球、保龄球场、游艺场等娱乐场所 5%-20%7.服务业:包括代理业、旅店业、饮食业、旅游业、仓储业、租赁业、广告业和其他服务业5%8.转让无形资产:包括转让土地使用权、商标权、专利权、非专利权、著作权和商誉5%9.销售不动产:包括销售建筑物或构筑物和销售其他土地附着物 5%改革试点的税制安排1.税率:在现行增值税17%标准税率和13%低税率基础上,新增11%和6%两档低税率。

租赁有形动产等适用11%税率,其他部门现代服务业适用6%税率。

2.计税方式:交通运输业、建筑业、邮电通信业、现代服务业、文化体育业、销售不动产和转让无形资产,原则上适用增值税一般计税方法。

金融保险业和生活性服务业,原则上适用增值税简易计税方法。

3.计税依据:纳税人计税依据原则上发生应税交易取得的全部收入。

对一些存在大量代收转付或代垫资金的行业,其代收代垫金额可予以合理扣除。

4.服务贸易进出口:服务贸易进出口在国内环节征收增值税,出口实行税率或免税制度。

应税服务范围1.交通运输业:改为11%(包括陆路运输服务、水路运输服务、航空运输服务-湿租业务、管道运输服务)2.部分现代服务业:改为6%(包括研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、验证咨询服务)第二篇:建筑业营改增税率表建筑业营改增税率表自2016年5月1日起,建筑业营改增后,建筑企业财务人员忙着参加政策培训、办理营改增纳税人登记信息确认、测算税负变化……税制大转换,税率从3%跃升到11%。

全面营改增后分行业税目税率表

自然资源使用权

11% 11% 11%或5% 11%或5%

5% 5%

5% 5% 5% 5%

3% 3%

工程服务

工程服务

建筑服务

安装服务

安装服务

11%Байду номын сангаас

3%

修缮服务 装饰服务 其他建筑服务 贷款服务 直接收费金融服务 金融服务 保险服务 金融商品转让

修缮服务 装饰服务 其他建筑服务 贷款 融资性售后回租 直接收费金融服务 人身保险服务 财产保险服务 金融商品转让 其他金融商品转让 研发服务 合同能源管理服务 工程勘察勘探服务 专业技术服务 软件服务 电路设计及测试 《地质勘察合同》《地下管线探测合同》 6% 3%

一般纳税人小规模纳税人电缆电梯石材配电箱采购合同固定资产除不动产采购合同办公用品及消耗品采购合同173沙石土料商品混凝土采购合同33其他材料采购合同173苗木采购合同进口货物17或1317或1300铁路运输服务其他陆路运输服务程租业务期租业务航空运输服务航空运输的湿租业务管道运输服务无运输工具承运业务包裹函件邮政特殊服务邮政特殊服务其他邮政服务邮册等邮品销售邮政代理等基础电信服务基础电信服务113增值电信服务增值电信服务63工程服务工程服务土建总包工程施工合同土方开挖及基坑护壁打井降水抗浮锚杆工程合同安装服务安装服务安装工程施工合同幕墙工程施工合同弱电工程施工合同门窗工程施工合同发电机房排烟降噪工程用电工程施工合同栏杆工程施工合同景观工程施工合同雨污水及道路工程修缮服务修缮服务装饰服务装饰服务装饰工程施工合同其他建筑服务其他建筑服务零星工程施工合同贷款贷款借款合同信托贷款合同融资性售后回租直接收费金融服务直接收费金融服务人身保险服务财产保险服务金融商品转让其他金融商品转让研发服务合同能源管理服务工程勘察勘探服务地质勘察合同地下管线探测合同专业技术服务软件服务电路设计及测试信息系统服务业务流程管理服务信息系统增值服务设计服务景观方案设计合同建筑方案设计合同景观施工图设计合同建筑设计合同装饰设计合同知识产权服务广告服务项目活动执行合同广告发布业务合同户外大牌广告发布合同公交车身广告制作安装及发布合同电视广告发布业务合同推广策划及平面广告设计合同会议展览服务港口码头服务货运客运场站服务打捞救助服务装卸搬运服务仓储服务融资租赁服务有形动产融资租赁服务175融资租赁服务不动产融资租赁服务115经营租赁服务有形动产融资租赁服务175经营租赁服务不动产融资租赁服务115注

营业税税目税率表

营业税税目税率表营改增试点地区税目税率对照表一、建筑业3%建筑、安装、修缮、装饰及其他工程作业建筑:新建、改建、扩建各种建筑物、构筑物的工程作业,包括与建筑物相连的各种设备或支柱、操作平台的安装或装设工程作业,以及各种窑炉和金属结构工程作业在内。

自建自用建筑物的自建行为,以及出租或投资入股的自建建筑物不是建筑业的征税范围)安装:生产设备、动力设备、起重设备、运输设备、传动设备、医疗实验设备及其他各种设备的装配作业、安置工程作业(包括与设备相连的工作台、梯子、栏杄的装设工程作业和被安装设备的绝缘、防腐、保温、油漆等工程作业)、有线电视安装费。

修缮:对建筑物、构筑物、进行修补、加固、养护、改善,使之恢复原来的使用价值或延长其使用期限的工程作业装饰:有对建筑物、构筑物进行修饰,使之美观或有特定用途的工程作业。

其他工程作业:代办电信工程、水利工程、道路修建工程、钻井工程、平整土地、搭脚手架、疏浚工程、爆破工程、拆除建筑物或构筑物工程、绿化工程等工程作业。

纳税人提供的矿山爆破、穿孔、表面附着物(包括岩层、土层、沙层等)剥离和清理劳务,以及矿井、巷道构筑劳务也属于此税目的征收范围。

二、金融保险业5%金融:贷款业务(包括自有资金贷款和转贷业务)、金融商品转让业务(包括转让外汇、有价证券、非货物期货的所有权的业务)、金融经纪业务、邮政储蓄业务、其他金融业务(包括银行结算和票据贴现业务)。

境内外资金融机构从事的离岸银行业务,应在我国缴纳营业税(存款或购入金融商品行为,不征收营业税)保险:人身保险业务、责任保险业务。

三、文化体育业3%体育业:表演:单位和个人进行戏剧、歌舞、时装、健美、杂技、民间艺术、武术体育等表演活动的业务。

经营游览场所:公园、动(植)物园及其他各种游览场所销售门票的业务。

其他文化业:培训活动、举办文学、艺术、科技、讲座、演讲、报告会、图书馆的图书和资料借阅等业务。

*【提示】播映业务、会展业务已“营改增”。

深圳一般纳税人企业营业税改增值税对应税率表

指利用图书、报纸、杂志、广播、电视、电影、幻灯、路牌、招贴、橱窗、霓虹灯、灯箱、互联网等各种形式为客户的商品、经营服务项目、文体节目或者通告、声明等委托事项进行宣传和提供相关服务的业务活动。包括广告的策划、设计、制作、发布、播映、宣传、展示等。

应纳税额=销项税额-进项税额

6%

服务业

广告业

服务业

其他服务业

5%

3.咨询服务

指提供和策划财务、税收、法律、内部管理、业务运作和流程管理等信息或者建议的业务活动。

服务业

其他服务业

5%

2.远洋运输的程租、期租业务,属于水路运输服务。

水路运输

3%

(三)航空运输

1.指通过空中航线运送货物或者旅客的运输业务活动。

2.航空运输的湿租业务,属于航空运输服务。

航空运输

3%

(四)管道运输

指通过管道设施输送气体、液体、固体物质的运输业务活动。

管道运输

3%

二、部分现代服务业

(一)研发和技术服务

1.研发服务

应纳税额=销项税额-进项税额

17%

注:经人民银行、银监会、商务部批准经营的融资租赁业务,增值税实际税负超3%的部分实行即征即退。

金融保险业

融资租赁

5%

应纳税额=营业额×税率

2.有形动产经营性租赁

指在约定时间内将物品、设备等有形动产转让他人使用且租赁物所有权不变更的业务活动。 远洋运输的光租业务、航空运输的干租业务,属于有形动产经营性租赁。

应纳税额=销项税额-进项税额

11%

注:

1.国际运输税率为0;

2.一般纳税人从事公共交通服务可采用简易计税方法,征收率为3%;

3.管道运输实际税负超过3%的部分即征即退。

2024年全面营改增后重点明确的适用税目总结

2024年全面营改增后重点明确的适用税目总结2024年全面营改增后,我国税制将出现较大变革。

在此背景下,适用的税目也将发生一些重要的变化。

本文旨在对2024年后的适用税目进行总结,包括新增的税目、调整的税目以及取消的税目等。

以下是2024年全面营改增后重点明确的适用税目总结。

新增税目:1. 增值税(营改增):作为消费税的重要组成部分,增值税将成为企业主要纳税项目。

增值税将根据不同行业和项目的不同,分为一般纳税人和小规模纳税人两种税务登记方式,纳税人可以根据自身情况选择适用方式。

2. 消费税:消费税是对特定消费品征收的税费,2024年后将明确适用范围及税率,包括烟草、酒类、汽车等。

消费税的征收将有助于提高相关产品的价格,对于控制过度消费和鼓励绿色生产具有重要意义。

3. 资源税:资源税是对各类自然资源的开采、利用等方面征收的税费。

2024年后,将进一步明确资源税的适用范围和税率,重点从能源和矿产资源等方面加强征收力度,以保护环境和实现可持续发展。

调整税目:1. 个人所得税:根据个人收入水平和家庭状况等因素,将对个人所得税的适用范围进行调整。

2024年后,个人所得税将继续按照分类征收的原则,区分工资薪金所得、个体工商户所得、资本利得等,不同收入类别将适用不同的税率。

2. 土地增值税:土地增值税是对土地流转过程中所取得的经济利益的一种税费,旨在调控土地市场和促进土地资源的良性配置。

2024年后,将进一步完善土地增值税制度,明确土地增值税的征收标准和税率,并强化对土地开发商和土地使用权人的税收监管。

取消税目:1. 营业税:2008年起,我国已开始逐步取消营业税,并在2024年全面营改增后,营业税将被废止。

这将减少税收制度中的重复和重叠,并且更加符合国际税制的要求。

2. 城市维护建设税:随着全面营改增的实施,城市维护建设税也将取消,以减轻企业和个人的税收负担。

取消这个税目有助于降低企业的生产成本,提高企业竞争力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

6%(税率)

咨询服务 、3%(征收 咨询

5%

率)

3%、5%

6%(税率) 、3%(征收 率)

公路运输、 其他服务业

打捞救助服 物流辅助服 务

6%(税率) 、3%(征收 率)

水路运输

3%

务

货物运输代 理服务

6%(税率) 、3%(征收 率)

代理业

5%

代理报关服 务

6%(税率) 、3%(征收 率)

代理业

5%

6%(税率)

仓储服务 、3%(征收 仓储业

5%

率)

装卸搬运服 务

6%(税率) 、3%(征收 率)

装卸搬运

3%

有形动产融 有形动产租 资租赁

17%(税率) 、3%(征收 融资租赁 率)

5%

赁服务

有形动产经 营性租赁

17%(税率) 、3%(征收 租赁业 率)

5%

6%(税率)

认证服务 、3%(征收 其他服务业 5%

率)

鉴证咨询服 务

鉴证服务

6%(税率) 、3%(征收 其他服务业 5% 率)

5%

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 广告业

5%

率)

文化创意服 务

部分现代服 务业

会议展览服 务

6%(税率) 、3%(征收 率)

其他文化业

3%

6%(税率)

航空服务 、3%(征收 航空运输 3%

率)

港口码头服 务

6%(税率) 、3%(征收 率)

水路运输

3%

货运客运场 站服务

增值税范围注释与营业税税目注释分析说明

行业名称1 交通运输业

部分现代服 务业

行业名称2 行业名称3

公路运输

陆路运输服 缆车运输

务

索道运输

其他陆路运

输

水路运输服 水路运输服

务

务

航空

务

务

研发服务

技术转让服 务

研发和技术 技术咨询服 服务 务

合同能源管 理服务

工程勘察勘 探服务

、3%(征收 航空运输 3%

率)

11%(税率)

、3%(征收 管道运输 3%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率) 转让专利权

、3%(征收 、转让非专 5%

率)

利技术

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 测绘、勘探 5%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率)

、3%(征收 其他服务业 5%

率)

6%(税率) 、3%(征收 率)

转让商标权 、转让著作 权、转让商 誉

软件服务

电路设计及 信息技术服 测试服务

务 信息系统服 务

业务流程管 理服务

设计服务

商标著作权 转让服务

文化创意服 务

知识产权服 务

广告服务

税率(征收 率)

营业税税目

税率

公路运输

11%(税率) 缆车运输

、3%(征收 索道运输 3%

率)

其他陆路运

输

11%(税率)

、3%(征收 水路运输 3%

率)

11%(税率)