行为金融知识点点整理

金融学知识点总结

金融学知识点总结金融学是研究资金的获取、配置和利用的一门学科。

它涉及各种金融机构、金融市场和金融工具,以及金融决策的理论和实践。

下面将总结金融学的一些重要知识点。

1. 金融市场:金融市场是进行金融交易的场所,包括证券市场、货币市场和商品市场。

证券市场是进行股票和债券交易的地方,货币市场是进行短期借贷和投资的市场,商品市场是进行商品买卖的市场。

2. 金融工具:金融工具包括股票、债券、衍生品等。

股票是代表公司所有权的证券,债券是代表借款人债权的证券,衍生品是派生自其他金融资产的金融工具,如期权、期货和掉期等。

3. 资本市场理论:资本市场理论包括资本资产定价模型(CAPM)和有效市场假说(EMH)。

CAPM是一个用来估计资产预期收益率的模型,EMH认为市场上的价格已经包含了所有公开信息,投资者无法获利于信息交易。

4. 投资组合理论:投资组合理论是研究投资者如何选择和分配资产的一门学科。

它将投资资产的风险和收益进行权衡,以便找到最优的投资组合。

5. 金融风险管理:金融风险管理是为了降低金融市场的风险,采取一系列措施来管理和控制风险。

其中包括风险识别、风险测量、风险评估和风险控制等。

6. 金融机构:金融机构是进行金融活动的组织,包括商业银行、保险公司、证券公司等。

它们提供各种金融服务,如贷款、储蓄、投资等。

7. 国际金融:国际金融是研究国际资金流动和国际金融体系的一门学科。

它包括国际资本流动、汇率制度、国际清算等内容。

8. 公司金融:公司金融是探讨公司融资决策和投资决策的学科。

它涵盖了股权融资、债务融资、资本结构选择、股东权益管理等方面。

9. 行为金融学:行为金融学是研究人们实际的金融决策行为的学科。

它挑战了传统金融理论中的理性投资者假设,研究人们在金融决策中的心理和行为偏差。

10. 金融市场监管:金融市场监管是指政府和相关机构对金融市场的监督和管理。

它的目标是保护投资者权益、维护市场秩序和稳定金融体系。

行为金融知识点

·有效市场假说:有关价格对影响价格的各种信息的反应能力,程度及速度的解释,是关于市场效率问题的研究。

弱式有效市场:资产价格充分及时地反映了与资产价格变动有关的历史信息,任何投资者无论借助何种分析工具,都无法就历史信息赚取超额收益。

半强式有效市场:资本市场中所有与资产定价有关的公开信息,包括历史信息以及投资者从其他渠道获得的公司财务报告、竞争性公司报告、宏观经济状况通告等,对资产价格变动没有任何影响的市场。

强式有效市场:所有与资产定价有关的信息,不管是已公开的还是未公开的信息,都已经充分及时地包含在资产价格中。

2.实验经济学:在可控制的实验环境下,针对某一经济理论或者经济现象,通过控制某些条件、观测决策者行为和分析实验结果,以检验、比较和完善经济理论并为政策决策提供依据。

3.认知:广义:个体通过感觉、知觉、表象、想象、记忆、思维等形式,把握客观事物的性质和规律的认知活动。

狭义:指个体获取信息并进行加工、储存和提取的过程4.启发式:凭借经验解决问题的方法,是一种思考上的捷径,是解决问题的简单而笼统的规律或者策略,也称为经验法则或者拇指法则。

5.代表性启发式:人们倾向于根据样本是否代表(或类似)总体来判断其出现的概率,代表性越高的样本,人们判断其出现的概率也越高。

6.可得性启发式:人们倾向于根据一个客体或事件在知觉或记忆中的可得性程度来评估其出现的相对频率,容易知觉到的或回想起的客体或事件被判定为更常出现。

9.稀释效应:中性和非相关信息容易削弱人们对问题实质的判断。

.10.晕轮效应(光环效应/成见效应):表现在一个人对另一个人或事物的某种印象决定了对他的总体看法,而看不准对方的真实品质,形成一种好的或坏的“成见”16后悔效应:人们为了避免决策失误带来的后悔的痛苦,常常会做出一些非理性的行为17处置效应:是指投资人在处置股票时,倾向于卖出赚钱的股票、继续持有赔钱的股票,也就是所谓的“出赢保亏”效应。

行为金融知识点

·有效市场假说:有关价格对影响价格的各种信息的反应能力,程度及速度的解释,是关于市场效率问题的研究。

弱式有效市场:资产价格充分及时地反映了与资产价格变动有关的历史信息,任何投资者无论借助何种分析工具,都无法就历史信息赚取超额收益。

半强式有效市场:资本市场中所有与资产定价有关的公开信息,包括历史信息以及投资者从其他渠道获得的公司财务报告、竞争性公司报告、宏观经济状况通告等,对资产价格变动没有任何影响的市场。

强式有效市场:所有与资产定价有关的信息,不管是已公开的还是未公开的信息,都已经充分及时地包含在资产价格中。

2.实验经济学:在可控制的实验环境下,针对某一经济理论或者经济现象,通过控制某些条件、观测决策者行为和分析实验结果,以检验、比较和完善经济理论并为政策决策提供依据。

3.认知:广义:个体通过感觉、知觉、表象、想象、记忆、思维等形式,把握客观事物的性质和规律的认知活动。

狭义:指个体获取信息并进行加工、储存和提取的过程4.启发式:凭借经验解决问题的方法,是一种思考上的捷径,是解决问题的简单而笼统的规律或者策略,也称为经验法则或者拇指法则。

5.代表性启发式:人们倾向于根据样本是否代表(或类似)总体来判断其出现的概率,代表性越高的样本,人们判断其出现的概率也越高。

6.可得性启发式:人们倾向于根据一个客体或事件在知觉或记忆中的可得性程度来评估其出现的相对频率,容易知觉到的或回想起的客体或事件被判定为更常出现。

9.稀释效应:中性和非相关信息容易削弱人们对问题实质的判断。

.10.晕轮效应(光环效应/成见效应):表现在一个人对另一个人或事物的某种印象决定了对他的总体看法,而看不准对方的真实品质,形成一种好的或坏的“成见”16后悔效应:人们为了避免决策失误带来的后悔的痛苦,常常会做出一些非理性的行为17处置效应:是指投资人在处置股票时,倾向于卖出赚钱的股票、继续持有赔钱的股票,也就是所谓的“出赢保亏”效应。

行为金融基础知识

行为金融基础知识在当今复杂多变的金融市场中,行为金融这一领域正逐渐引起人们的广泛关注。

它不仅仅是一门理论,更是对投资者真实行为和市场现象的深刻洞察。

那么,究竟什么是行为金融呢?让我们一起揭开它神秘的面纱。

要理解行为金融,首先得从传统金融理论说起。

传统金融理论假设投资者是完全理性的,他们能够在充分的信息下做出最优的决策。

然而,现实中的投资者并非如此。

行为金融则认为,投资者在决策过程中会受到各种认知偏差和心理因素的影响,从而导致他们的行为并非总是理性的。

认知偏差是行为金融中的一个重要概念。

比如说,过度自信就是一种常见的认知偏差。

很多投资者往往高估自己的能力和判断,认为自己能够准确预测市场走势,从而过度交易。

结果呢,频繁的交易不仅增加了成本,还可能导致投资损失。

再比如,锚定效应也经常影响投资者的决策。

投资者在评估一只股票的价值时,常常会以过去的价格或者某个特定的参考点作为“锚”。

如果这只股票之前的价格较高,即使现在基本面已经发生变化,投资者可能仍然觉得当前价格便宜,从而做出错误的投资决策。

心理因素在投资中也起着不可忽视的作用。

恐惧和贪婪是两个最典型的例子。

当市场大幅下跌时,恐惧会占据投资者的内心,导致他们恐慌性抛售;而当市场繁荣时,贪婪又会驱使投资者盲目追涨,忽略潜在的风险。

行为金融还关注到了投资者的羊群行为。

当看到周围的人都在进行某项投资时,很多人会不假思索地跟风,而不是基于自己的独立判断。

这种羊群行为有时会引发市场的过度波动,甚至形成泡沫和崩溃。

那么,行为金融对投资实践有什么启示呢?首先,投资者要认识到自己的认知偏差和心理弱点,并努力加以克服。

比如,在做出投资决策之前,多进行客观的分析和研究,避免被情绪左右。

其次,不要盲目跟风。

要有自己的独立思考和判断能力,对市场上的各种信息进行筛选和分析。

另外,分散投资也是一种有效的策略。

通过将资金分散在不同的资产类别和投资品种上,可以降低单一投资的风险,减少个别认知偏差和心理因素对整体投资组合的影响。

行为金融学前沿例题和知识点总结

行为金融学前沿例题和知识点总结在当今的金融领域,行为金融学正逐渐崭露头角,为我们理解金融市场中的投资者行为和资产价格波动提供了全新的视角。

行为金融学并非单纯依赖传统的理性经济人假设,而是将人类的心理、情感和认知偏差纳入考量,从而更贴近现实地解释金融现象。

接下来,让我们通过一些前沿例题和关键知识点来深入探究行为金融学的奥秘。

一、代表性偏差代表性偏差是指人们在判断时,往往过于依赖事物的代表性特征,而忽略了基础概率的影响。

例如,假设一家新成立的科技公司在短时间内取得了显著的技术突破,其产品备受市场关注。

投资者可能会因为这一代表性特征,过度看好该公司的未来发展,而忽略了新创科技公司普遍面临的高风险和不确定性。

他们可能会大量买入该公司的股票,推动股价迅速上涨,超出其内在价值。

然而,随着时间的推移,当公司的发展不如预期时,股价可能会大幅下跌,导致投资者遭受巨大损失。

这种偏差在金融市场中屡见不鲜。

投资者常常根据公司近期的良好表现,将其归为“成功的企业”类别,并预期其未来也会持续成功,而没有充分考虑到行业竞争、宏观经济环境等因素对公司发展的潜在影响。

二、过度自信过度自信是指人们对自己的判断和能力过于乐观。

一个常见的例子是投资者在进行股票交易时,往往认为自己能够准确预测股价走势。

他们可能会频繁买卖股票,基于自己的所谓“洞察”和“分析”。

但实际上,市场的复杂性和不确定性使得准确预测股价几乎是不可能的任务。

研究表明,过度自信的投资者交易频率更高,但其投资绩效往往不如那些相对谨慎和不那么自信的投资者。

因为频繁的交易不仅增加了交易成本,而且容易导致错误的决策。

比如,一位投资者坚信自己对某只股票的研究透彻,认为其即将大幅上涨,于是大量买入。

然而,市场的变化并非如他所预期,股价反而下跌,最终造成了较大的损失。

三、羊群效应羊群效应描述的是投资者在决策过程中盲目跟随他人的行为。

在股市繁荣时期,当看到周围的人都在投资股票并获得丰厚收益时,许多原本持观望态度的投资者也会纷纷涌入股市,推动股价进一步上涨。

行为金融学知识点整理

行为金融学一、传统金融学理论证券市场的典型特征: 不确定性和信息非对称性。

资本资产定价模型CAPM(以及APT、Black-scholes期权定价公式)等都是在存在不确定性而不存在信息非对称假设下研究资产定价问题的。

与上述不同,有效市场假说考虑了信息非对称对资产价格的影响:1、市场处理信息的能力非常强2、具有理性预期的交易者明察秋毫、无所不通,消除了信息非对称3、有效市场假说下的资产定价理论就可以只考虑只存在不确定性而不存在信息非对称性情景下的资产定价问题了。

所以说,有效市场假说是现代标准金融理论核心与基石。

有效市场假说和资产定价的理论基础:1、投资者理性(两层含义):2、理性预期:人们对未来的预期(认知)是没有偏差的3、市场均衡的条件:期望效用最大化和无套利二、有效市场悖论1、同质信念与交易动机有效市场中引起交易动机是风险偏好,但现实中人们对未来的看法差异(信念差异)是证券交易的主要原因:看涨者买,看跌者卖。

2、无交易定理当交易的唯一动机是信息优势时,则在理性预期均衡状态下不会有交易发生。

3、Grossman-Stiglitz 悖论如果在有效市场上,价格已经完全反映有关的信息,那么市场参与者就没有必要去搜集相关的信息;而如果市场参与者不去搜集信息,那么市场价格就不能完全反映有关的信息。

4、理性假设受到挑战心理学家发现,大多数的投资者并不遵循理性预期要求的理性:其信念更新不遵守贝叶斯理性(比如,启发式思维等),风险偏好不遵循传统的期望效用函数形式(比如凸函数 risk aversion),投资者的心理和情绪对投资决策产生显著的影响,等等。

5、来自经验研究的市场“异象”赢者诅咒:通常指在任何形式的拍卖中,赢得拍卖品的中标者出价高于其他中标者,但可能对拍卖品估价过高,支付了超过其价值的价格,从而赢得的拍卖品的收益会低于正常收益甚至为负。

新股折价之谜:新股认购中,无信息的投资者容易遭受所谓“赢者诅咒”式的损失。

行为金融学笔记

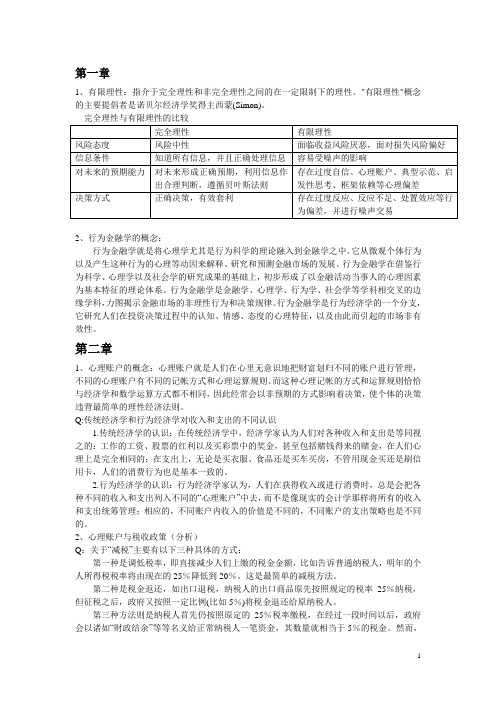

第一章1、有限理性:指介于完全理性和非完全理性之间的在一定限制下的理性。

"有限理性"概念的主要提倡者是诺贝尔经济学奖得主西蒙(Simon)。

2、行为金融学的概念:行为金融学就是将心理学尤其是行为科学的理论融入到金融学之中。

它从微观个体行为以及产生这种行为的心理等动因来解释、研究和预测金融市场的发展。

行为金融学在借鉴行为科学、心理学以及社会学的研究成果的基础上,初步形成了以金融活动当事人的心理因素为基本特征的理论体系。

行为金融学是金融学、心理学、行为学、社会学等学科相交叉的边缘学科,力图揭示金融市场的非理性行为和决策规律。

行为金融学是行为经济学的一个分支,它研究人们在投资决策过程中的认知、情感、态度的心理特征,以及由此而引起的市场非有效性。

第二章1、心理账户的概念:心理账户就是人们在心里无意识地把财富划归不同的账户进行管理,不同的心理账户有不同的记帐方式和心理运算规则。

而这种心理记帐的方式和运算规则恰恰与经济学和数学运算方式都不相同,因此经常会以非预期的方式影响着决策,使个体的决策违背最简单的理性经济法则。

Q:传统经济学和行为经济学对收入和支出的不同认识1.传统经济学的认识:在传统经济学中,经济学家认为人们对各种收入和支出是等同视之的:工作的工资、股票的红利以及买彩票中的奖金,甚至包括赌钱得来的赌金,在人们心理上是完全相同的;在支出上,无论是买衣服、食品还是买车买房,不管用现金买还是刷信用卡,人们的消费行为也是基本一致的。

2.行为经济学的认识:行为经济学家认为,人们在获得收入或进行消费时,总是会把各种不同的收入和支出列入不同的“心理账户”中去,而不是像现实的会计学那样将所有的收入和支出统筹管理;相应的,不同账户内收入的价值是不同的,不同账户的支出策略也是不同的。

2、心理账户与税收政策(分析)Q:关于“减税”主要有以下三种具体的方式:第一种是调低税率,即直接减少人们上缴的税金金额,比如告诉普通纳税人,明年的个人所得税税率将由现在的25%降低到20%。

行为金融.

行为金融心理学基础这是一个行为金融的世界,其中遵循的是人类的情感规则,逻辑在其中发挥作用,但市场在很大程度上是由公司资产负债表包含的信息所引发的心理活动因素来左右的。

1.过分乐观:与过分乐观相对应的结论可由许多心理偏差引起,如控制幻觉偏差和自我归因偏差。

人们经常会受到随机现象的愚弄。

人们认为自己对局面的控制能力通常比他们的实际能力大得多。

自我归因偏差是指:当出现理想的结果时,人们认为是其能力使然,而出现不利后果时,则归因于运气不佳。

2. 过度自信:人们往往高估自己正确的概率。

过度自信和过度乐观经常混杂在一起,投资者会高估自己的能力,低估风险,放大自己控制局面的能力。

因为自信,人们的交易次数增多,而成交量的上升却带来净利润的下降。

研究还表明,与女性相比,男性更容易过度自信和过度乐观。

3. 认知失调:人们不愿意接受自我否定达到了难以置信的程度。

认知失调又名认知不和谐。

(Cognitive Dissonance)认知失调是指一个人的行为与自己先前一贯的对自我的认知(而且通常是正面的、积极的自我)产生分歧,从一个认知推断出另一个对立的认知时而产生的不舒适感、不愉快的情绪。

其中有两个重点或难点:一是认知成分,即所谓人们的思维、态度和信念等等;二是推断,即所谓逻辑推理是否正确。

这两点同时又是产生失调的原因。

4.证真偏差:人们希望去寻找与他们持有观点相一致的信息,任何与其观点相冲突的信息都会被忽略掉,而一致的信息则会被高估。

一旦形成一个信念较强的假设或设想,人们有时会把一些附加证据错误地解释得对该设想有利,不再关注那些支持或否定该设想的新信息。

人们有一种寻求支持某个假设的证据的倾向,这种证实而不是证伪的倾向叫“证实偏差”(confirmation bias)5. 保守偏差:这是顽固坚持一种观点或预测的行为倾向。

一旦表明一种立场,大多数人发现很难离开。

即使能离开也非常缓慢(这引起了对事件的反应不足)。

6. 定位:股票市场中的价值本质上是模糊不清的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1、有效市场假说(Efficient market hypothesis, EMH)若资本市场在证券价格形成中充分而准确地反映了全部信息,则认为市场是有效率的,即若证券价格不会由于向所有投资者公开信息集而受到影响,则该市场对信息集是有效率的,这意味着以证券市场信息为基础的证券交易不可能获得超额利益。

有效市场假说的缺陷1.理性交易者假设缺陷2.完全信息假设缺陷(1)交易客体是同质(2)交易双方均可自由进出市场(3)交易双方都是价格的接受者,不存在操纵市场的行为(4)所有交易双方都具备完全知识和完全信息3.检验缺陷用市场有效性前提下的预期收益模型是无法检验市场有效性的。

4.套利的有限性在现实的金融市场中套利交易会由于制度约束、信息约束和交易成本等诸多因素而受到极大的限制。

2、“股票溢价之谜”(equity premium puzzle)指股票投资的历史平均收益率相对于债券投资高出很多,并且无法用标准金融理论中的“风险溢价”做出解释。

行为金融学的解释:短视的损失厌恶3、封闭式基金之谜指封闭式基金单位份额交易的价格不等于其净资产现值。

虽然有时候基金份额同资产净值比较是溢价交易。

但是,实证表明,折价10%至20%已经成为一种普遍的现象。

封闭式基金的价格波动在其生命周期内呈现出四阶段特征:溢价发行、折价交易、折价率大幅波动、折价缩小封闭式基金之谜的传统解释:(1)代理成本理论(2)资产的流动性缺陷理论限制性股票假说大宗股票折现假说(3)资本利得税理论(4)业绩预期理论封闭式基金之谜的行为金融学解释:(1)Zweig(1973)、Weiss(1989)认为基金折价变化是投资者预期的结果;(2)Delong、Shleifer、Summers 和Waldmann(1990)建立了“噪音交易者”模型;(3)Lee、Shleifor和Thaler认为封闭式基金的价格受投资者情绪波动的影响;(4)Datar(2001)研究了市场的流动性对封闭基金折价交易的影响。

4、动量效应(momentum effect)是指在较短时间内表现好的股票将会持续其好的表现,而表现不好的股票也将会持续其不好的表现。

反转效应(reversal effect)是指在一段较长的时间内,表现差的股票有强烈的趋势在其后的一段时间内经历相当大的好转,而表现好的股票则倾向于其后的时间内出现差的表现。

在金融实务中,动量效应和反转效应称之为赢者输者效应(winner-loser effect)。

“赢者输者效应”的行为金融解释:代表性启发可用于解释“赢者输者效应”。

由于代表性启发的存在,投资者对过去的输者组合表现出过度的悲观,而对过去的赢者组合表现出过度的乐观,即投资者对好消息和坏消息都存在过度反应。

这将导致输者组合价格被低估,而赢者组合的价格被高估,价格偏离各自的基本价值。

5、过度反应和反应不足过度反应是指投资者对最近的价格变化赋予过多的权重,对近期趋势的外推导致与长期平均值的不一致。

反应不足是指证券价格对影响公司价值的基本面消息没有做出充分地、及时地反应。

过度反应时市场表现:价格在坏信息下下跌过度而在好信息下上升过度。

反应不足时市场表现:公司盈利增长消息股价没有及时反应;股票回购、首次分红、停止分红、股票细拆等信息公布后,股价在随后较长时间维持同一方向移动。

行为金融学对过度反应与反应不足的解释:代表性启发和保守主义过度自信和自我归因信息处理异质性6、规模效应(Size effect):股票收益率与公司大小有关,即股票收益率随着公司规模的增大而减少。

7、在证券市场中存在着账面市值比(B/M,Book-to-market ratio)最高的股票的平均收益比B/M低的股票要高的现象,这一异象称为账面市值比效应(B/M effect)。

8、股票收益率与时间有关,也就是说在不同的时间,投资收益率存在系统性的差异,这就是所谓的日历效应(Calendar effect)。

9、指数效应是指股票入选股票指数的成分股后带来股票收益率的异常提高的现象。

10、预期效用理论是指在风险情境下的最终结果的效用水平是通过决策主体对各种可能出现的结果的加权估价后获得的,决策者谋求的是加权估价后所形成的预期效用的最大化。

11、预期效用模型公理化标准(1)优势性如果期望A至少在一个方面优于期望B并且在其它方面都不亚于B,那么A优于B。

(2)恒定性(独立性)各个期望的优先顺序不依赖于它们的描述方式,或者说同一个决策问题即使在不同的表述方式下也将产生同样的选择。

(3)传递性对于效用函数u, 只要u(A)>u(B) 那么A就优于B;反过来,只要A优于B,那么就有u(A)>u(B)。

12、前景理论(PROSPECT THEORY)Prospect theory V expected utility theoryValue function replaces the utility functionDecision weights replace simple probabilityV ALUE FUNCTION(效用函数)1. Changes in wealth from a reference point determine the value along the vertical axis,rather than terminal wealth.2. Value function is concave in the positive domain, consistent with risk aversion, andconvex in the negative domain, consistent with risk seeking.3. Value function is steeper for losses than for gains, implying that losses are felt morestrongly than gains of equivalent size.13、心理账户(MENTAL ACCOUNTING)Related to prospect theory and frames.Accounting is process of categorizing money, spending and financial events.Mental accounting is a description of way people intuitively do these things, and how it impacts financial decision-making.Often tendency to use mental accounting leads to odd and suboptimal decisions.A few highlights of mental accounting follow…14、过度自信(overconfidence)是指人们倾向于高估他们的知识水平,能力和信息的精确度,或者是人们对未来和控制未来的能力过于乐观。

Various manifestations:错误校准Miscalibration比平均好Better-than-average effect控制幻觉Illusion of control过度乐观Excessive optimism错误校准是指人们高估自己知识准确度Miscalibration normally implies thinking that your knowledge is more accurate than it really is.自我感觉良好效应BETTER-THAN-A VERAGE EFFECTBetter-than-average effect says that many of us feel we are smarter or more skilled than average.But only 50% of us can really be better than average.Evidence suggests that people pick definition of task that suits their purpose.控制幻觉ILLUSION OF CONTROLReveals itself when people think that they have more control over events than objectively can be true.对某件事的超常控制能力(事实上控制不了)过度乐观EXCESSIVE OPTIMISMPresent when people’s predictions about the future are unrealistically optimistic.人们在考虑历史经验或者合理分析后,过于高估(低估)有利(不利)结果的概率。

In essence, people assign probabilities to favourable/unfavorable outcomes that are just too high/low given historical experience or reasoned analysis.规划谬误(planning fallacy)人们常常认为他们可以完成的任务比实际已经完成的要多。

Excessive optimism and miscalibration can go hand in hand.Suppose you purchase a stockTrue distribution for the return on this stock over the next year entails an expected return of 10%, with a 90% confidence range of -10% to 30%You (optimistic) distribution, has expectation of 20%, with a 90% confidence range of 10% to 30%Evidence on excessive optimism:Students expect to receive higher marks than they actually do receiveAnd they overestimate the number of job offers that they will receivePeople often think that they can accomplish more than they actually end of accomplishingCost of excessive optimism:Inability to meet one’s goals can lead to disappointment, loss of self-esteem and reduced social regardAnd time and money can be wasted pursuing goals that are unrealistic阻碍修正的因素自我归因偏差Self-attribution bias retards the learning process by allowing us to embellish our triumphs while forgetting our defeats.事后聪明偏差Hindsight bias says we knew what was going to happen when we really didn’t.证实偏差Confirmation bias may contribute too –this is tendency to search out evidence co nsistent with one’s prior beliefs and to ignore conflicting data.These effects suggest that overconfidence can evolve over time.15、金融市场中的个体心理和行为偏差处置效应P148过度交易注意力驱动交易16、前景理论损失厌恶P114参考点P13217、启发式认知偏差彩票保险确定性效应同比率效应。