个人所得税自行纳税申报办法(试行)

【全文】《个人所得税扣缴申报管理办法(试行)》(自2019年1月1日起施行-word版)

个人所得税扣缴申报管理办法(试行)第一条为规范个人所得税扣缴申报行为,维护纳税人和扣缴义务人合法权益,根据《中华人民共和国个人所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则等法律法规的规定,制定本办法。

第二条扣缴义务人,是指向个人支付所得的单位或者个人。

扣缴义务人应当依法办理全员全额扣缴申报。

全员全额扣缴申报,是指扣缴义务人应当在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

第三条扣缴义务人每月或者每次预扣、代扣的税款,应当在次月十五日内缴入国库,并向税务机关报送《个人所得税扣缴申报表》。

第四条实行个人所得税全员全额扣缴申报的应税所得包括:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得:(五)利息、股息、红利所得;(六)财产租赁所得;(七)财产转让所得;(八)偶然所得。

第五条扣缴义务人首次向纳税人支付所得时,应当按照纳税人提供的纳税人识别号等基础信息,填写《个人所得税基础信息表(A 表)》,并于次月扣缴申报时向税务机关报送。

扣缴义务人对纳税人向其报告的相关基础信息变化情况,应当于次月扣缴申报时向税务机关报送。

第六条扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一(见附件),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

余额为负值时,暂不退税。

纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

陕西省地方税务局转发国家税务总局《关于印发<个人所得税自行纳

乐税智库文档财税法规策划 乐税网陕西省地方税务局转发国家税务总局《关于印发<个人所得税自行纳税申报办法[试行]>的通知》的通知【标 签】关于印发,个人所得税自行纳税,通知【颁布单位】陕西省地方税务局【文 号】陕地税发﹝2006﹞145号【发文日期】2006-11-17【实施时间】2006-11-17【 有效性 】全文有效【税 种】个人所得税各设区市、杨凌地方税务局,省地方税务局各直属机构: 现将《国家税务总局关于印发<个人所得税自行纳税申报办法(试行)>的通知》(国税发〔2006〕162号)转发给你们,并补充通知如下: 一、统一思想,提高认识,高度重视自行申报纳税工作。

自行申报纳税是个人所得税的重要征收方式,是衡量一个国家公民素质的重要标志,是社会文明的具体体现。

加强个人所得税征收管理,特别是加强高收入个人所得税管理,对构建和谐社会,调节居民个人收入,缓解社会收入分配不均矛盾,充分发挥个人所得税调节个人收入的职能作用,提升个人所得税全员全额管理水平等具有重要意义。

对年所得12万元以上的个人,实行个人所得税自行申报,是《中华人民共和国个人所得税法》的重要法律规定,涉及广大纳税人的切身利益,对地税部门来说,是一项全新的工作。

各级地税机关要站在构建和谐社会、依法治税的政治高度,充分认识做好个人所得税自行申报纳税工作的重要性,加强领导,周密部署,精心组织,依法、有序、顺利开展个人所得税自行申报纳税工作。

二、开展各种形式的税法宣传,使纳税人掌握有关个人所得税自行申报纳税规定,正确行使权利和履行义务。

个人所得税自行申报纳税涉及的人员范围较广,分散于各个行业,各级地税机关要通过税务网站、广播、电视、报刊等新闻媒体广泛宣传个人所得税自行申报的范围、申报内容、税款计算、申报地点、申报期限、申报方式、申报管理、法律责任等规定。

基层地税机关要将自行申报有关规定制作成宣传单,放置于纳税服务厅,张贴于自行申报人员比较集中的厂矿、企业、高等院校、科研单位、街道等地段,便于纳税人获取有关信息。

国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知-国税发[2006]162号

![国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知-国税发[2006]162号](https://img.taocdn.com/s3/m/f61e9104a200a6c30c22590102020740be1ecdde.png)

国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知(国税发〔2006〕162号)各省、自治区、直辖市和计划单列市国家税务局、地方税务局:为加强个人所得税征收管理,完善个人所得税自行纳税申报制度,维护纳税人的合法权益,根据《中华人民共和国个人所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则和税收有关规定,国家税务总局制定了《个人所得税自行纳税申报办法(试行)》,现印发给你们,请认真贯彻执行。

附件:个人所得税纳税申报表式样国家税务总局二○○六年十一月六日个人所得税自行纳税申报办法(试行)第一章总则第一条为进一步加强个人所得税征收管理,保障国家税收收入,维护纳税人的合法权益,方便纳税人自行纳税申报,规范自行纳税申报行为,根据《中华人民共和国个人所得税法》(以下简称个人所得税法)及其实施条例、《中华人民共和国税收征收管理法》(以下简称税收征管法)及其实施细则和其他法律、法规的有关规定,制定本办法。

第二条凡依据个人所得税法负有纳税义务的纳税人,有下列情形之一的,应当按照本办法的规定办理纳税申报:(一)年所得12万元以上的;(二)从中国境内两处或者两处以上取得工资、薪金所得的;(三)从中国境外取得所得的;(四)取得应税所得,没有扣缴义务人的;(五)国务院规定的其他情形。

第三条本办法第二条第一项年所得12万元以上的纳税人,无论取得的各项所得是否已足额缴纳了个人所得税,均应当按照本办法的规定,于纳税年度终了后向主管税务机关办理纳税申报。

个人所得税自行纳税申报流程

个人所得税自行纳税申报流程下载温馨提示:该文档是我店铺精心编制而成,希望大家下载以后,能够帮助大家解决实际的问题。

文档下载后可定制随意修改,请根据实际需要进行相应的调整和使用,谢谢!并且,本店铺为大家提供各种各样类型的实用资料,如教育随笔、日记赏析、句子摘抄、古诗大全、经典美文、话题作文、工作总结、词语解析、文案摘录、其他资料等等,如想了解不同资料格式和写法,敬请关注!Download tips: This document is carefully compiled by theeditor. I hope that after you download them,they can help yousolve practical problems. The document can be customized andmodified after downloading,please adjust and use it according toactual needs, thank you!In addition, our shop provides you with various types ofpractical materials,such as educational essays, diaryappreciation,sentence excerpts,ancient poems,classic articles,topic composition,work summary,word parsing,copy excerpts,other materials and so on,want to know different data formats andwriting methods,please pay attention!个人所得税自行纳税申报流程主要包括以下几个步骤:1. 获取纳税申报表首先,你需要到当地税务局网站下载纳税申报表,或者直接前往税务局领取。

关于《国家税务总局关于发布个人所得税扣缴申报管理办法(试行)的公告》的解读

∙关于《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》的解读∙现就《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(以下简称《公告》)有关内容解读如下:一、公告背景2018年8月31日,第十三届全国人民代表大会常务委员会第五次会议通过了《全国人民代表大会常务委员会关于修改<中华人民共和国个人所得税法>的决定》,明确综合与分类相结合的个人所得税制将于2019年1月1日起施行。

新修改的个人所得税法规定:扣缴义务人支付所得时,应当按月或者按次代扣代缴税款,并办理全员全额扣缴申报;居民纳税人取得综合所得有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款;预扣预缴办法由国务院税务主管部门制定。

为全面贯彻落实修改后的个人所得税法及其实施条例,明确预扣、代扣税款的有关规定,税务总局制发了《公告》。

二、公告主要内容(一)居民个人工资、薪金所得预扣预缴税款的方法扣缴义务人向居民个人支付工资、薪金所得时,按照累计预扣法计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至本月取得工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一(见下表),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

余额为负值时,暂不退税。

纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

具体计算公式如下:税信息和资料保密。

(八)代扣代缴手续费的规定对扣缴义务人按照规定扣缴的税款,不包括税务机关、司法机关等查补或责令补扣的税款,按年付给百分之二的手续费;扣缴义务人可将代扣代缴手续费用于提升办税能力、奖励办税人员。

(九)纳税人拒绝扣缴税款的处理方法扣缴义务人依法履行代扣代缴义务,纳税人不得拒绝。

解析《个人所得税自行纳税申报办法试行》

牡丹江教 育学比学报

JOURNAL OF MUDANJIANG COL LEGE OF EDUCAT ION

No. 2 , 2008

S er al N a 1 0 8 i

解析《 个人所得税 自行纳税 申报办法 ( 试行 ) 》

徐 雪 芹

(郑州大学公共管理学院, 河南 郑州 450053)

( 三) 提 高了纳税人的纳税 意识

是十分公平的. 辛苦工作得来的收人和那些靠继承得来的

是无法同等对待的。而且地区和经济发展水平的差异也是 人们对 12 万元这一标准质疑的重要原因。对在上海、 广

州、 深圳等地辛辛苦苦工作的白领们来说, 万元的年收 12 人并不算高, 因为他们的衣食、 住房等消费也是一笔巨大的 开支, 而其他地区的 12 万元高收人者却不用支付如此高的 费用。所以“ 一刀切” 的模式并不科学, 不能够真正体现公

[ 收稿日 2007- 06- 27 期〕 〔 作者简介〕 徐雪芹(1980- ) , 河南郑州 郑州大学奋共管理学院行政管理专业2005 级研究生, 女, 人, 研究 向:公共管理.

15 5

行申报制度的初衷大打折扣。

( 三) 没有配套措施支律

( 三) 进一步完善税斌体系和相关刹度 现阶段, 我国各行各业发展迅速, 个人收人呈多元化、

个人所得税是当今世界各国最通行的税种之一 我国 于 1981 年首次开征个人所得税, 当时只有 500 万元收人。 随着我国经济的发展和人民收人水平的不断提高, 1994 到 年个税收人开始大幅度增长, 达到总收人的 1. 6%. 2005 年个税收人 2094 亿, 占总收人的6. 8%。 这期间国家根据 不同时期的具体情况对个人所得税的征收与管理进行了一 系列改革. 2006 年 11 月 8 日国家税务总局发布了《 个人 所得税 自 行纳税申报办法( 试行) 》以下简称《 ( 办法”. 此 《 办法》 的出台, 明确了个人所得税纳税人须向税务机关进 行 自行 申报的五种情形 , 以及 申报内容、 申报地点、 期限管 理、 法律责任等具体要求 , 引起了社会各界的广泛关注。 一、办法》 《 颁布的积极惫义 ( 一) 首次用立法手段保证纳税人 自 申报制度 行 随着我国改革开放和市场经济的发展, 一部分人迅速 成为富人, 但他们当中有很大一部分人出于各种原因为富 不税、 为富不露。此《 办法》 的出台首次用立法手段对这部 分人的逃税漏税行为进行约束, 将年收入 12 万元以上收人 的纳税人需要 自行申报这一内容提到法律高度, 目的在 其 于使高收人者从被动纳税转变为主动纳税, 以实行与国际 通行的“ 行申 模式接轨。用立法来保证纳税人自 自 报” 行申 报, 能够起到调节收人差距、 完善分配制度的作用, 对于我 国税制改革起到积极的推进和指导作用。 (二) 有利于理顺个税征纳双方的法律关系 以往的个税征收, 大都采取代扣代缴的方式或税务人 员直接找到纳税人来征税, 这使得税务机关人员的负担很 重, 税源也极易流失。随着近年来我国市场经济的发展, 人 们的收人也越来越多元化、 隐蔽化, 如果还依靠传统办法让 税务机关工作人员登门征税, 且不论效率低下, 仅操作起来 就举步维艰, 税源流失也会更加严重。因为传统的个税征 纳方法不能明确划分个税征纳双方关系, 无法认定到底是 纳税人不缴, 还是征税人不征。个人所得税自 行申报制度 顺应了我国市场经济发展的必然要求, 明确了征纳双方的 权利、 义务和责任。这样, 无论是对我国的税制改革还是我 国的总体的法制建设都是很好的补充和完善.

〈个人所得税自行纳税申报办法(试行)〉宣传通稿(英文版)

Publicity Material For Self-DeclarationRules Concerning IndividualIncome Tax (Provisional)According to the Decision on Amending the Law of the People's Republic of China on Individual Income Tax reviewed and adopted at the 18th Session of the Standing Committee of the 10th National People's Congress on October 27, 2005, the taxpayer “with individual income exceeding the amount stipulated by the State Council” shall declare taxes by himself/herself, widening the scope of self-declaration by taxpayers. Thereafter, the State Council stipulated that "the individual income exceeding the amount stipulated by the State Council" means “annual income of over RMB120,000”by amending the Implementing Rules of the Law on Individual Income Tax and authorized the State Administration of Taxation to Formulate specific management measures. According to the provisions above and the principle of “providing convenience to taxpayers, regulating high incomes, facilitating tax collection and administration, and stressing on key management issues”, the State Administration of Taxation formulated and issued the Self-Declaration Rules Concerning Individual Income Tax (Provisional) (hereinafter referred to as “Rules”) after an in-depth study and repeated demonstration on the basis of the opinions of many taxpayers, withholding agents, experts, scholars and grassroots tax authorities. The Rules consist of eight chapters containing 44 articles, which define the specific operational methods of tax self-declaration from the aspects of the legal basis of the Rules, declarers, declaration content, declaration place, declaration period, way of declaration, declaration management, legal responsibility, and time of enforcement.The Rules specify five Cases in which taxpayers shall declare taxes to the tax authority by themselves: 1. With annual income of overRMB120,000; 2. Receiving salary and remuneration from two or more employers in China; 3. Generating income abroad; 4. Generating taxable income without withholding agent; 5. Other Cases as specified by the State Council. The Rules stipulate that the taxpayer with total taxable income of over RMB120,000 within a tax year in Case 1 shall declare taxes to the tax authority after the end of a year, no matter whether the tax on his/her taxable income in the year has been withheld byhis/her withholding agent or has been declared and paid by the taxpayer to the tax authority on his/her own. The taxpayer in Cases 2-4 shall declare taxes from time to time, that is, when receiving taxable income, the taxpayer shall declare and pay tax to the tax authority within the specified period. Other cases as specified by the State Council in case 5 have not been clarified yet, and tax declaration rules will be formulated otherwise according to the specific conditions. The Rules stipulate that any taxpayer with annual income of over RMB120,000 shall declare his/her annual income of all items, tax payable, paid (withheld) tax, tax credit, tax supplementation (refund) and relevant personal basic information within three months after the end of a tax year. The declared “annual income” contains 11 taxableincome items specified in the Law on Individual Income Tax, i.e. salary and compensation, income from production and operation by individually-owned businesses, income from contract operation and operation under lease of public institutions, compensation For labor services, author’s remuneration, royalty, interest, dividend and bonus, income from lease of property, income from transfer of property,incidental income, and other taxable income specified by finance department under the State Council. The Rules also define that three categories of tax-free income items excluded in the calculation of annual income, i.e. tax-free income specified in Items 1-9 of Article 4 of the Law on Individual Income Tax; income that is generated from China and is allowed to be free of tax as provided in Article 6 of the Implementing Rules of the Law on Individual Income Tax; the basic old-age insurance, medical insurance, unemployment insurance and public housing reserve fund contributed by units for individuals or by individuals in accordance with the provisions of Article 25 of the Implementing Rules of the Law on Individual Income Tax. The Rules also stipulate that the annual income of all items shall be calculated according to the gross income, except “the annual production and operation income of individually-owned businesses”and “the income from transfer of property”calculated on the basis of “taxable income”.For the convenience of self-declaration by taxpayers, the Rules stipulate that taxpayers may declare taxes in various ways, including data telegraph (e.g. online declaration) and mail declaration. They can also go to the tax authority directly to declare taxes, or declare taxes by other ways as provided by the tax authority. At the same time, it is stipulated that the taxpayer may entrust intermediary agencies or other persons qualified for tax agency service with tax declaration. The Rules also specify the requirements concerning the provision of quality service for taxpayers’self-declaration by tax authorities. For example, the tax authority shall have various declaration forms published on its website, or placed in the taxpayer servie office providing tax declaration services, for taxpayers to download or access from time to time free of charge; the tax authority shall remind the taxpayer withannual income of over RMB120,000 to declare tax on his/her own by appropriate ways in the legal declaration period; the tax authority accepting tax declaration shall handle the procedures of collection, supplementation, refund and set-off of tax according to the declaration of taxpayers, and issue duty paid proof according to regulations for taxpayers who have completed tax declaration and submitted tax; the tax authority shall hold the tax declaration information of taxpayers in confidence.Moreover, the Rules also clearly define declaration place, declaration period, way of declaration, declaration management, legal responsibility and time of enforcement.The Formulation and distribution of the Rules is essential to implementing of the decision made at the 18th Session of the Standing Committee of the 10th National People's Congress to widen the scope of individual income tax self-declaration and giving full play to the role of individual income tax in regulating high incomes.First, it will help cultivate taxpayers’consciousness of paying taxes in good faith according to the law, define legal responsibilities, and enhance the compliance with tax law. Since individual income tax is levied mainly by withholding the tax, before the amendment of the Law on Individual Income Tax, people with high income were not legally obligated to declare tax by themselves. Therefore, in Case the withholding agent fails to withhold taxes and the individual fails to declare taxes, it is hard to define the legal responsibility of the individual who failed to declare taxes. To that end, the law only stipulates that withholding agents failing to withhold taxes shall besubject to punishment and individuals shall pay the taxes payable. The tax law revised last year stipulates that taxpayers with annual incomeof over RMB120,000 shall declare taxes by themselves. On the basis ofthe provisions of the law, the Rules clarify such matters as specific methods, requirements and legal responsibilities of tax self-declaration. The implementation of the Rules and the widening of the scope of self-declaration by taxpayers will effectively strengthen taxpayers’ consciousness of paying taxes in good faith according to the law, define their legal responsibilities and further enhance their compliance with tax law.Second, it will help strengthen the regulation of the incomes of high-income people. From the perspective of the practice of individual income tax collection and administration, the incomes of high-income people generally come in diverse and invisible channels and forms. However, tax authorities lack necessary information sources and thus are unable to well manage such people. That easily leads to defects in tax collection and administration. The revised tax law requires for thefirst time that any taxpayer with annual income of over RMB120,000 declare all taxable income obtained in the whole year to the taxa uthority, legally defining the taxpayer’s obligation to declare taxes and legal responsibilities and broadening the channels for taxauthorities to obtain individual income information. That will help tax authorities strengthen administration of tax sources, find out various income items of high-income people, intensify the tax regulation onhigh-income people, and mitigate the contradiction of unfairdistribution of income.Third, it will help further push forward the scientific and refined administration of individual income tax collection. Based on the arrangement and classification of detailed information submitted by withholding agents and information submitted by individuals, tax authorities can find out the key groups of people and key industriesFor the collection and administration of individual income tax, making the aim of individual income tax administration more clear; based on the cross comparison and analysis of detailed information submitted by withholding agents and information submitted by individuals, tax authorities can discover tax-related doubtful points and people not paying taxes in full, and provide Case sources for tax inspectors. Therefore, it will help further push forward the scientific and refined administration of individual income tax collection.Fourth, it will help accelerate the transition to the mixed tax system that combines comprehensive and classified tax systems. In the Decisions of the CPC Central Committee on Some Major Issues Concerning the Building of a Harmonious Socialist Society and the Outline of the11th Five-Year Plan for National Economic and Social Development of the People’s Republic of China adopted at the Sixth Plenary Session of the 16th Central Committee of the Party, it is clarified that China will implement an individual income tax system that combines comprehensive and classified tax systems. Since individual income is diverse and invisible at present and it is difficult for tax authorities to gain and monitor all individual income information, urging high-income people to declare taxes can continuously strengthen residents’consciousness of paying taxes in good faith according to the law and enhance the compliance with tax law; it can also create conditions and accumulateexperience for the transition to a mixed tax system that combines comprehensive and classified tax systems in the future. Besides, obligating taxpayers to declare taxes by themselves on the basis of the withholding of taxes by withholding agents at the source is also in accordance with general international practice.。

国家税务总局公告2018年第62号——国家税务总局关于个人所得税自行纳税申报有关问题的公告

国家税务总局公告2018年第62号——国家税务总局关于个人所得税自行纳税申报有关问题的公告文章属性•【制定机关】国家税务总局•【公布日期】2018.12.21•【文号】国家税务总局公告2018年第62号•【施行日期】2019.01.01•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】个人所得税正文国家税务总局公告2018年第62号国家税务总局关于个人所得税自行纳税申报有关问题的公告根据新修改的《中华人民共和国个人所得税法》及其实施条例,现就个人所得税自行纳税申报有关问题公告如下:一、取得综合所得需要办理汇算清缴的纳税申报取得综合所得且符合下列情形之一的纳税人,应当依法办理汇算清缴:(一)从两处以上取得综合所得,且综合所得年收入额减除专项扣除后的余额超过6万元;(二)取得劳务报酬所得、稿酬所得、特许权使用费所得中一项或者多项所得,且综合所得年收入额减除专项扣除的余额超过6万元;(三)纳税年度内预缴税额低于应纳税额;(四)纳税人申请退税。

需要办理汇算清缴的纳税人,应当在取得所得的次年3月1日至6月30日内,向任职、受雇单位所在地主管税务机关办理纳税申报,并报送《个人所得税年度自行纳税申报表》。

纳税人有两处以上任职、受雇单位的,选择向其中一处任职、受雇单位所在地主管税务机关办理纳税申报;纳税人没有任职、受雇单位的,向户籍所在地或经常居住地主管税务机关办理纳税申报。

纳税人办理综合所得汇算清缴,应当准备与收入、专项扣除、专项附加扣除、依法确定的其他扣除、捐赠、享受税收优惠等相关的资料,并按规定留存备查或报送。

纳税人取得综合所得办理汇算清缴的具体办法,另行公告。

二、取得经营所得的纳税申报个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人取得经营所得,包括以下情形:(一)个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;(二)个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;(三)个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;(四)个人从事其他生产、经营活动取得的所得。

个人所得税自行纳税申报办法(试行)

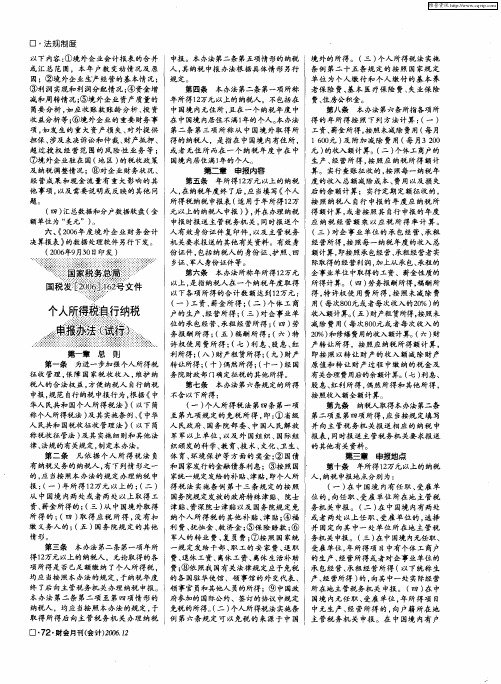

口・ 法规制度

以下 内容 : 境外企 业会计报表 的合 并 ① 或 汇 总 范围 ,本 年 户数 变动 情 况及 原 因 ;②境外 企业生产 经营的基 本情 况 ; ③ 利润 实现和 利润分 配情 况 ; 资金增 ④ 减和周转情 况; ⑤境 外企业 资产质量 的 简要 分 析 , 应收账 款 账龄 分析 、 资 如 投 收益分析等 ; 境外 企业的 重要 财务 事 ⑥ 项, 如发 生 的重 大资产 损 失 、 外提 供 对 担保 、 涉及 未决诉讼和仲 裁 、 财产抵押 、 超 过 授 权 经 营 范 围的 风 险性 业 务 等 ; ⑦境 外企业驻在 国( 区 ) 地 的税收政 策 及 纳税调整情 况 ;⑧ 对企 业财务状 况 、 经 营成果 和现金 流 量有 重 大影 响的其 他 事项 , 以及需要说 明或反 映的其他 问 申报 。本办法第二每 第五项情形的纳税 境 外的所得 。 ( ) 三 个人 所得税法 实施 人。 其纳税 申报 办法根据 具体 情形 另行 条 例 第二 十五 条规 定 的按 照 国家规 定 规定。 单 位 为个人 缴 付和 个人 缴 付的基 本 养 第四条 本 办法第二 条第一项 所称 老 保 险 费、 本 医疗保 险 费 、 业保 险 基 失 年所得1 万元 以上 的纳税人 。不包括 在 费、 房公积金。 2 住 中国境 内无住 所 , 且在 一个 纳税年度 中 第八条 本 办法第六每所指各项 所 在 中国境 内居住 不满1 年的个人。 办法 得 的年 所得按 照下 列方 法计算 : 本 (一 )

生产 、 经营所 得 。 照 应纳 税所得 额 计 按 算 。 实行查账征 收 的, 照每一纳税 年 按 度 的收入 总额减除成 本 、 费用 以及 损失 后 的余额计 算 ;实行 定期定额征 收的 ,

国家税务总局关于进一步做好年所得12万元以上个人所得税自行纳税申报工作的通知

国家税务总局关于进一步做好年所得12万元以上个人所得税自行纳税申报工作的通知文章属性•【制定机关】国家税务总局•【公布日期】2007.03.07•【文号】国税发[2007]25号•【施行日期】2007.03.07•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】个人所得税,税收征管正文国家税务总局关于进一步做好年所得12万元以上个人所得税自行纳税申报工作的通知(国税发[2007]25号)各省、自治区、直辖市和计划单列市地方税务局,宁夏、西藏自治区国家税务局:今年以来,全国各级地方税务机关认真贯彻落实国家税务总局制定的《个人所得税自行纳税申报办法(试行)》,按照有关要求,采取各项有效措施,开展了大量深入细致的工作,确保了年所得12万元以上纳税人自行纳税申报工作开局良好,进展顺利,取得了阶段性成果。

据不完全统计,截至3月2日,全国各级地税机关已受理年所得12万元以上纳税人自行纳税申报近40万人。

但是,从前两个月情况看,仍然存在着地区间开展工作不平衡,申报人数偏少的问题。

目前,距自行申报工作结束的法定期限已不足一个月,还有大量纳税人没有履行申报义务,做好3月份的自行纳税申报工作将面临更重的任务和更大的压力。

为此,对进一步做好个人所得税自行纳税申报工作通知如下:一、进一步统一思想,提高认识,增强做好自行纳税申报工作的责任感和紧迫感做好年所得12万元以上个人的自行纳税申报工作,有着重要的政治、经济和社会意义。

各级地方税务机关要进一步提高对做好这项工作重要意义的认识,将它作为今年的一项重要工作任务,认真总结过去两个月工作中的经验和不足,针对薄弱环节,进一步采取有力、有效措施,突出重点,改进方法,切实抓紧、抓实、抓出成效。

能否做好年所得12万元以上个人的自行纳税申报工作,也是检验各级地方税务机关个人所得税征管质量和水平的重要标准。

各级地方税务机关要进一步振奋精神,鼓足干劲,千方百计做好年所得12万元以上个人自行纳税申报工作,提高自行纳税申报率,确保修订后的个人所得税法的立法精神得到有效贯彻落实。

个人所得税新政及年度自行申报

企业赠送礼品,凡属于折扣、折让性质的礼品,即企业在销售商品(产品)和提供服务的同时给消费者的回馈,包括折扣、折让、赠品、消费积分反馈礼品等均不征收个人所得税。 如企业在业务宣传、广告、各种会议、抽奖活动中赠送礼品,均需要按照规定计算扣缴个人所得税。(因有奖销售活动取得的赠品所得按偶然所得税目征税,在年终总结、各种庆典、业务往来及其他活动中支付其他单位和部门人员的现金、实物按其他所得税目征税)

四、个人退休后,从年金基金个人账户领取的年金(含上述企业、个人缴费和年金投资运营收益)年金应在扣除2014年之前已完税的年金(即已纳税的企业或个人缴费年金)后,单独全额按照工薪所得在领取时缴税。

新政要点:

一、新政自2014年1月1日起实施,即2014年1月1日以后缴纳的年金,按照新政策规定缴纳税款,同时也意味着2013年12月份缴纳的年金还应当按照旧政策规定,在2014年1月份申报; 二、新政策中,企业和个人超出国家规定比例所缴的年金,应由单位并入员工当月工资计算税款,并在缴费的次月申报税款,该笔已经完税的年金,在个人退休领取时,还应并入应税年金收入,按照新政计算缴纳税款,即该部分年金要缴纳两次个人所得税;

前提:股权收购前,被收购企业原账面金额中的“资本公积、盈余公积、未分配利润”等盈余积累未转增股本,而在股权交易时将其一并计入股权转让价格并履行了所得税纳税义务。

一、原盈余积累转增股本个人所得税问题

股权收购后,企业将原账面金额中的盈余积累转增股本 , 是否应该缴纳个人所得税 ?如何缴纳?

区分两种情形: (一)新股东以不低于净资产价格收购股权 (二)新股东以低于净资产价格收购股权 (国家税务总局公告2010年第27号)

2、社保费、医疗保险个人所得税问题

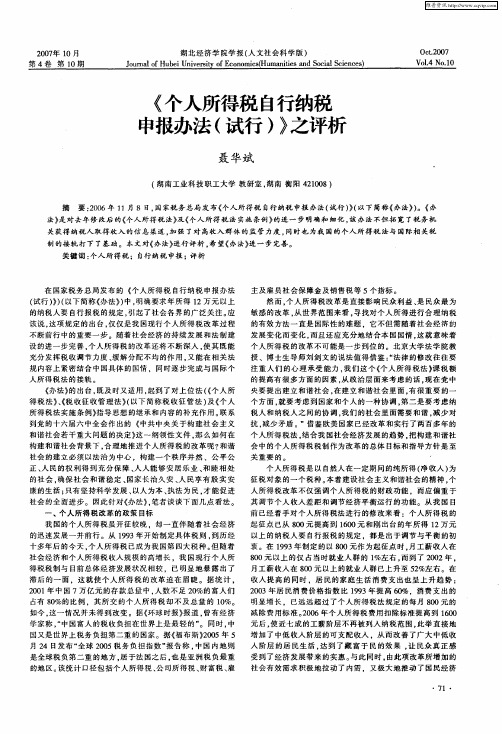

《个人所得税自行纳税申报办法(试行)》之评析

个 人 所得 税是 以 自然 人 在 一 定 期 间 的纯 所 得 ( 收人 ) 净 为 征 税 对 象 的 一 个 税 种 。 着 建 设 社 会 主 义 和谐 社 会 的 精 神 , 本 个 人 所 得 税 改革 不仅 强调 个 人 所 得 税 的 财 政 功能 .而 应 偏 重 于

法》 对去年修改后的《 是 个人 所得 税 法》 《 人 所 得 税 法 实施 条 例 》 及 个 的进 一 步 明 确和 细化 , 办 法 不 但 拓 宽 了税 务 机 该 关获 得 纳 税人 取 得 收 入 的 信 息 渠道 , 强 了对 高 收入 群 体 的监 管 力度 , 加 同时 也 为 我 国 的个 人 所 得 税 法与 国际 相 关 税 制 的 接轨 打 下 了基 础 。本 文 对 《 办法 》 行 评 析 , 望 《 进 希 办法 》 一 步 完 善 。 进 关键词 : 个人 所得 税 ;自行 纳 税 申报 ;评析

人 所得 税法 的接 轨 。

主 及 雇 员 社 会 保 障 金 及销 售 税 等 5个 指标 。 然 而 。 人 所 得 税改 革是 直接 影 响 民众 利 益 、 民众 最 为 个 是

敏 感 的 改 革 . 世 界 范 围 来看 , 找 对 个人 所得 进 行 合 理 纳 税 从 寻

的有 效 方 法 一 直 是 国 际性 的难 题 。它 不但 需 随着 社 会 经 济 的 发 展 变 化 而 变 化 , 且 还 应充 分 地 结 合 本 国 国 情 , 就 意 味 着 而 这

个 人 所 得 税 的 改 革 不可 能 是 一 步 到 位 的 。北 京 大 学 法 学 院教 授 、博 士 生 导 师刘 剑 文 的说 法 值 得 借 鉴 :法律 的修 改 往 往 要 “

四川省地方税务局关于个人所得税自行纳税申报的通告

乐税智库文档财税法规策划 乐税网四川省地方税务局关于个人所得税自行纳税申报的通告【标 签】个人所得税申报,自行申报方式,金税三期【颁布单位】四川省地方税务局【文 号】四川省地方税务局通告2016年第1号【发文日期】2016-02-19【实施时间】2016-01-01【 有效性 】全文有效【税 种】个人所得税 2016年1月1日,金税三期工程在我省正式上线运行,为确保个人所得税自行纳税申报工作的顺利开展,根据《中华人民共和国个人所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则相关规定,现将有关事项通告如下: 一、纳税人 年所得12万元以上的纳税人、从中国境内两处或者两处以上取得工资薪金所得的纳税人、取得应税所得没有扣缴义务人以及税法规定应当自行申报的纳税人,应主动办理个人所得税纳税申报。

二、申报内容 按照《国家税务总局关于印发〈个人所得税自行纳税申报办法(试行)〉的通知》(国税发[2006]162号)相关规定执行。

申报表格,按照《国家税务总局关于发布个人所得税申报表的公告》(国家税务总局公告2013年第21号)选择填列。

三、申报期限 年所得12万元以上的纳税人,在年度终了后3个月内申报;取得两处以上工资薪金所得的纳税人,在取得所得的次月15日内申报;其他纳税人按相关规定办理。

四、申报方式 (一)办税大厅申报 负有纳税义务的纳税人自行到主管税务机关办税大厅办理纳税申报,相关申报表格,纳税人可到四川省地方税务局网上办税服务厅-辅助工具-下载专区-涉税表格-新表证单书-纳税人使用-06申报模块下载使用。

(二)网上办税服务厅申报 不涉及补、退税款的纳税人,可通过四川省地方税务局网上办税服务厅直接申报,网址:,网报具体流程可到四川省地方税务局网上办税服务厅-辅助工具-下载专区-操作手册下载。

由于自然人纳税人网上缴税尚未实现,涉及缴税、补税、退税的纳税人应到办税大厅办理。

五、税款计算 为方便纳税人自行计算税款,网上办税服务厅已开通“个人所得税计算器”功能,可进行“工资薪金所得”税目应纳税款的计算。

个人所得税扣缴申报管理办法(试行)

个人所得税扣缴申报管理办法(试行)第一条为规范个人所得税扣缴申报行为,维护纳税人和扣缴义务人合法权益,根据《中华人民共和国个人所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则等法律法规的规定,制定本办法。

第二条扣缴义务人,是指向个人支付所得的单位或者个人。

扣缴义务人应当依法办理全员全额扣缴申报。

全员全额扣缴申报,是指扣缴义务人应当在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

第三条扣缴义务人每月或者每次预扣、代扣的税款,应当在次月十五日内缴入国库,并向税务机关报送《个人所得税扣缴申报表》。

第四条实行个人所得税全员全额扣缴申报的应税所得包括:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得:(五)利息、股息、红利所得;(六)财产租赁所得;(七)财产转让所得;(八)偶然所得。

第五条扣缴义务人首次向纳税人支付所得时,应当按照纳税人提供的纳税人识别号等基础信息,填写《个人所得税基础信息表(A表)》,并于次月扣缴申报时向税务机关报送。

扣缴义务人对纳税人向其报告的相关基础信息变化情况,应当于次月扣缴申报时向税务机关报送。

第六条扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一(见附件),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

余额为负值时,暂不退税。

纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

福建省地方税务局转发国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知

福建省地方税务局转发国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知

文章属性

•【制定机关】福建省地方税务局

•【公布日期】2006.11.15

•【字号】闽地税发[2006]264号

•【施行日期】2006.11.15

•【效力等级】地方规范性文件

•【时效性】现行有效

•【主题分类】个人所得税,税收征管

正文

福建省地方税务局转发国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通知

(闽地税发〔2006〕264号2006年11月15日)

各市、县(区)地税局,省、各设区市地税局直属分局、稽查局,福州、厦门、泉州、漳州市地税局外税分局,泉州、南平市地税局征收分局:

现将《国家税务总局关于印发〈个人所得税自行纳税申报办法(试行)〉的通知》(国税发〔2006〕162号)转发给你们。

各地接到此件后,要采取切实有效措施,迅速贯彻执行;对执行中发现的问题及时进行研究、解决和反馈。

各设区市地税局从2006年11月15日起至年底前,每月13日和28日分别向省局(税政管理二处)报告实施准备情况和基层反映的问题;从2007年1月1日起,每月13日和28日分别向省局(税政管理二处)报送本辖区受理自行纳税申报的人数、申报收入额、补退税额等有关数据。

请遵照执行。

附件:国家税务总局关于印发《个人所得税自行纳税申报办法(试行)》的通

知(略)。

关于发布《个人所得税扣缴申报管理办法(试行)》的公告(国家税务总局公告2018年第61号)

个人所得税扣缴申报管理办法(试行)国家税务总局公告2018年第61号第一条为规范个人所得税扣缴申报行为,维护纳税人和扣缴义务人合法权益,根据《中华人民共和国个人所得税法》及其实施条例、《中华人民共和国税收征收管理法》及其实施细则等法律法规的规定,制定本办法。

第二条扣缴义务人,是指向个人支付所得的单位或者个人。

扣缴义务人应当依法办理全员全额扣缴申报。

全员全额扣缴申报,是指扣缴义务人应当在代扣税款的次月十五日内,向主管税务机关报送其支付所得的所有个人的有关信息、支付所得数额、扣除事项和数额、扣缴税款的具体数额和总额以及其他相关涉税信息资料。

第三条扣缴义务人每月或者每次预扣、代扣的税款,应当在次月十五日内缴入国库,并向税务机关报送《个人所得税扣缴申报表》。

第四条实行个人所得税全员全额扣缴申报的应税所得包括:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得:(五)利息、股息、红利所得;(六)财产租赁所得;(七)财产转让所得;(八)偶然所得。

第五条扣缴义务人首次向纳税人支付所得时,应当按照纳税人提供的纳税人识别号等基础信息,填写《个人所得税基础信息表(A 表)》,并于次月扣缴申报时向税务机关报送。

扣缴义务人对纳税人向其报告的相关基础信息变化情况,应当于次月扣缴申报时向税务机关报送。

第六条扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一(见附件),计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

余额为负值时,暂不退税。

纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

对个人所得税自行纳税申报问题的思考

对个人所得税自行纳税申报问题的思考摘要:2006年11月6日,国家税务总局发布的《个人所得税自行纳税申报办法〈试行〉》将“个人所得超过国务院规定数额的”明确为“年所得12万以上的”情形,并规定了纳税人必须在年度终了后3个月内自行办理纳税申报,逾期将按照税收征管法相关规定进行处罚。

这是我国对高收入人群自行纳税申报在法律保障方面作出的具体规定,无论对税务机关还是对纳税人来说都是一项崭新的工作。

个人自行纳税申报是世界发达国家都采用的方便有效的征收制度。

个税自行纳税申报加强了税收对收入的调节功能,是为缩小贫富差距所作的一项努力。

关键词:个人所得税;自行纳税申报;依法治税;纳税意识改革开放以来,我国收入差距不断扩大。

到目前,我国的基尼系数为0.45,已超过了国际警戒线。

收入差距过大会影响我国内需,阻碍经济的发展,与我们所追求的“共同富裕”的目标相悖,严重侵蚀了广大社会成员对整个社会规范和社会秩序的信任和遵从,动摇了实现共同富裕的信念。

收入差距过大,也不利于建设社会主义和谐社会。

因此,必须采取措施,合理调整收入分配,减少收入差距。

在现代社会,个人所得税是财政收入来源中一个极其重要的税种,更是政府干预收入分配活动、调节个人收入差距的最重要的手段之一。

但由于制度原因和个人所得税本身的缺陷,个人所得税没有发挥缩小收入差距的作用,个人所得税税收制度迫切需要进一步改革和完善。

一、个人所得税自行纳税申报制度出台的背景2005年10月27日,十届人大常委会第十八次会议审议通过了《关于修改〈中华人民共和国个人所得税法〉的决定》,扩大了纳税人自行纳税申报的范围,规定“个人所得超过国务院规定数额的”以及“国务院规定的其他情形”的纳税人应当自行纳税申报。

2006年11月6日,国家税务总局发布的《个人所得税自行纳税申报办法〈试行〉》将“个人所得超过国务院规定数额的”明确为“年所得12万以上的”情形,并规定了纳税人必须在年度终了后3个月内自行办理纳税申报,逾期将按照税收征管法的相关规定进行处罚。

个人所得税自行纳税申报办法(试行)

务机关办理纳税 申报 。

本办 法第二 条第 二项至 第四项 情形 的

纳税人 , 均应 当按照本办 法 的规定 , 于取得 所得后向主管税务机 关办理 纳税申报 。

税 人申报), 》 并在办 理纳税 申报时报送 主管

税 务机关 , 同时报送个人有效身份证件 复印 件, 以及主管税务机关要求报送的其他 有关

资料。

本办法第二条 第五项情形的纳税人 , 其 纳税 申报办法根据具体情形另行规定。 第 四条 本办 法第二 条第一 项所称 年 所得 l万元以上 的纳税 人 , 2 不包括在 中国境 内无住所 , 在一个 纳税年度中在中国 境内 且 居住不满1 年的个人。

达  ̄4 这 个 目标 实 际 上 没 有达 到 , 计 j t%。 估  ̄ 2 1 年 才 能 实 现 。 ( 者 : 全 国政 协 j r0 0 编 据

中国社会 科学 院的一 项报 告显 示 ,

教育 “ 产业化 ”已经导致公信 力严重 崩

溃 。教育部对 区分公立和私立学校 也没 有明确思路 。《 义务教 育法》 修正案 在今 年9 月实施 , 该法 禁止 地方政府 “ 自改 擅 变学校 国有 的性 质” 这 也意味着过 去一 , 度存在的半私 人性质的学校将在法 律上

他们 常常被这些关系复杂的学校弄得 不

知所措 。 月份 , 7 一位官员透露 , 中国超过

四分 之一 的 贫困 学 生助 学 金 申请被 拒

年 的34 %。 就 是 说 , o 2 至今 , .1 也 从2 0年 财 政 性 教 育 支 出 占O 的 比 重 ,一 直 在 下 DP

个人所得税缴纳归属地该如何确定

个⼈所得税缴纳归属地该如何确定个⼈所得税是个⼈取得合法收⼊时,依法交纳的⼀种税,个⼈所得税由公民⾃⾏申报,申报个⼈所得税要确定归属地,那么个⼈所得税缴纳归属地该如何确定是怎样的?下⾯店铺⼩编来为你解答,希望对你有所帮助。

⼀、个⼈所得税缴纳归属地该怎样确定《国家税务总局关于印发《个⼈所得税⾃⾏纳税申报办法(试⾏)》的通知》国税发[2006]162号第⼗条规定,年所得12万元以上的纳税⼈,纳税申报地点分别为:(⼀)在中国境内有任职、受雇单位的,向任职、受雇单位所在地主管税务机关申报。

(⼆)在中国境内有两处或者两处以上任职、受雇单位的,选择并固定向其中⼀处单位所在地主管税务机关申报。

(三)在中国境内⽆任职、受雇单位,年所得项⽬中有个体⼯商户的⽣产、经营所得或者对企事业单位的承包经营、承租经营所得(以下统称⽣产、经营所得)的,向其中⼀处实际经营所在地主管税务机关申报。

(四)在中国境内⽆任职、受雇单位,年所得项⽬中⽆⽣产、经营所得的,向户籍所在地主管税务机关申报。

在中国境内有户籍,但户籍所在地与中国境内经常居住地不⼀致的,选择并固定向其中⼀地主管税务机关申报。

在中国境内没有户籍的,向中国境内经常居住地主管税务机关申报。

据此,年所得12万元以上的纳税义务⼈,纳税申报地点,在中国境内有任职、受雇单位的,向任职、受雇单位所在地B地主管税务机关办理纳税申报。

⼆、⼆⼿房交易如何缴纳个⼈所得税按照《个⼈所得税法》规定,个⼈出售⾃有住房取得的所得,应按“财产转让所得”项⽬计征个⼈所得税,税率为20%。

同时,为促进我国居民住宅市场的健康发展,规范征纳⾏为,财政部、国家税务总局、建设部于1999年12⽉2⽇就个⼈出售住房所得如何征收个⼈所得税的有关问题⼜作出了明确规定,具体分三种情况征税:1、个⼈出售除公有住房以外的其他⾃有住房,其应纳税所得额按照个⼈所得税法的有关规定确定。

即按照转让财产的收⼊额减除财产原值和合理费⽤后的余额缴纳20%的个⼈所得税,合理费⽤指卖出财产时⽀付的有关费⽤。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

个人所得税自行纳税申报办法(试行)文号国税发[2006]162号发文单位国家税务总局颁布日期 2006-11-6各省、自治区、直辖市和打算单列市国家税务局、地点税务局:为加大个人所得税征收治理,完善个人所得税自行纳税申报制度,爱护纳税人的合法权益,按照《中华人民共和国个人所得税法》及事实上施条例、《中华人民共和国税收征收治理法》及事实上施细则和税收有关规定,国家税务总局制定了《个人所得税自行纳税申报方法(试行)》,现印发给你们,请认真贯彻执行。

附件:个人所得税纳税申报表式样国家税务总局二○○六年十一月六日个人所得税自行纳税申报方法(试行)第一章总则第一条为进一步加大个人所得税征收治理,保证国家税收收入,爱护纳税人的合法权益,方便纳税人自行纳税申报,规范自行纳税申报行为,按照《中华人民共和国个人所得税法》(以下简称个人所得税法)及事实上施条例、《中华人民共和国税收征收治理法》(以下简称税收征管法)及事实上施细则和其他法律、法规的有关规定,制定本方法。

第二条凡依据个人所得税法负有纳税义务的纳税人,有下列情形之一的,应当按照本方法的规定办理纳税申报:(一)年所得12万元以上的;(二)从中国境内两处或者两处以上取得工资、薪金所得的;(三)从中国境外取得所得的;(四)取得应税所得,没有扣缴义务人的;(五)国务院规定的其他情形。

第三条本方法第二条第一项年所得12万元以上的纳税人,不管取得的各项所得是否已足额缴纳了个人所得税,均应当按照本方法的规定,于纳税年度终了后向主管税务机关办理纳税申报。

本方法第二条第二项至第四项情形的纳税人,均应当按照本方法的规定,于取得所得后向主管税务机关办理纳税申报。

本方法第二条第五项情形的纳税人,其纳税申报方法按照具体情形另行规定。

第四条本方法第二条第一项所称年所得12万元以上的纳税人,不包括在中国境内无住宅,且在一个纳税年度中在中国境内居住不满1年的个人。

本方法第二条第三项所称从中国境外取得所得的纳税人,是指在中国境内有住宅,或者无住宅而在一个纳税年度中在中国境内居住满1年的个人。

第二章申报内容第五条年所得12万元以上的纳税人,在纳税年度终了后,应当填写《个人所得税纳税申报表(适用于年所得12万元以上的纳税人申报)》(见附表1),并在办理纳税申报时报送主管税务机关,同时报送个人有效身份证件复印件,以及主管税务机关要求报送的其他有关资料。

有效身份证件,包括纳税人的身份证、护照、回乡证、军人身份证件等。

第六条本方法所称年所得12万元以上,是指纳税人在一个纳税年度取得以下各项所得的合计数额达到12万元:(一)工资、薪金所得;(二)个体工商户的生产、经营所得;(三)对企事业单位的承包经营、承租经营所得;(四)劳务酬劳所得;(五)稿酬所得;(六)特许权使用费所得;(七)利息、股息、红利所得;(八)财产租赁所得;(九)财产转让所得;(十)偶然所得;(十一)经国务院财政部门确定征税的其他所得。

第七条本方法第六条规定的所得不含以下所得:(一)个人所得税法第四条第一项至第九项规定的免税所得,即:1.省级人民政府、国务院部委、中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境爱护等方面的奖金;2.国债和国家发行的金融债券利息;3.按照国家统一规定发给的补贴、津贴,即个人所得税法实施条例第十三条规定的按照国务院规定发放的政府专门津贴、院士津贴、资深院士津贴以及国务院规定免纳个人所得税的其他补贴、津贴;4.福利费、抚恤金、救济金;5.保险赔款;6.军人的转业费、复员费;7.按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费;8.按照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得;9.中国政府参加的国际公约、签订的协议中规定免税的所得。

(二)个人所得税法实施条例第六条规定能够免税的来源于中国境外的所得。

(三)个人所得税法实施条例第二十五条规定的按照国家规定单位为个人缴付和个人缴付的差不多养老保险费、差不多医疗保险费、失业保险费、住房公积金。

第八条本方法第六条所指各项所得的年所得按照下列方法运算:(一)工资、薪金所得,按照未减除费用(每月1600元)及附加减除费用(每月3200元)的收入额运算。

(二)个体工商户的生产、经营所得,按照管纳税所得额运算。

实行查账征收的,按照每一纳税年度的收入总额减除成本、费用以及缺失后的余额运算;实行定期定额征收的,按照纳税人自行申报的年度应纳税所得额运算,或者按照其自行申报的年度应纳税经营额乘以应税所得率运算。

(三)对企事业单位的承包经营、承租经营所得,按照每一纳税年度的收入总额运算,即按照承包经营、承租经营者实际取得的经营利润,加上从承包、承租的企事业单位中取得的工资、薪金性质的所得运算。

(四)劳务酬劳所得,稿酬所得,特许权使用费所得,按照未减除费用(每次800元或者每次收入的20%)的收入额运算。

(五)财产租赁所得,按照未减除费用(每次800元或者每次收入的20%)和修缮费用的收入额运算。

(六)财产转让所得,按照管纳税所得额运算,即按照以转让财产的收入额减除财产原值和转让财产过程中缴纳的税金及有关合理费用后的余额运算。

(七)利息、股息、红利所得,偶然所得和其他所得,按照收入额全额运算。

第九条纳税人取得本方法第二条第二项至第四项所得,应当按规定填写并向主管税务机关报送相应的纳税申报表(见附表2-附表9),同时报送主管税务机关要求报送的其他有关资料。

第三章申报地点第十条年所得12万元以上的纳税人,纳税申报地点分不为:(一)在中国境内有任职、受雇单位的,向任职、受雇单位所在地主管税务机关申报。

(二)在中国境内有两处或者两处以上任职、受雇单位的,选择并固定向其中一处单位所在地主管税务机关申报。

(三)在中国境内无任职、受雇单位,年所得项目中有个体工商户的生产、经营所得或者对企事业单位的承包经营、承租经营所得(以下统称生产、经营所得)的,向其中一处实际经营所在地主管税务机关申报。

(四)在中国境内无任职、受雇单位,年所得项目中无生产、经营所得的,向户籍所在地主管税务机关申报。

在中国境内有户籍,但户籍所在地与中国境内经常居住地不一致的,选择并固定向其中一地主管税务机关申报。

在中国境内没有户籍的,向中国境内经常居住地主管税务机关申报。

第十一条取得本方法第二条第二项至第四项所得的纳税人,纳税申报地点分不为:(一)从两处或者两处以上取得工资、薪金所得的,选择并固定向其中一处单位所在地主管税务机关申报。

(二)从中国境外取得所得的,向中国境内户籍所在地主管税务机关申报。

在中国境内有户籍,但户籍所在地与中国境内经常居住地不一致的,选择并固定向其中一地主管税务机关申报。

在中国境内没有户籍的,向中国境内经常居住地主管税务机关申报。

(三)个体工商户向实际经营所在地主管税务机关申报。

(四)个人独资、合伙企业投资者兴办两个或两个以上企业的,区分不同情形确定纳税申报地点:1.兴办的企业全部是个人独资性质的,分不向各企业的实际经营治理所在地主管税务机关申报。

2.兴办的企业中含有合伙性质的,向经常居住地主管税务机关申报。

3.兴办的企业中含有合伙性质,个人投资者经常居住地与其兴办企业的经营治理所在地不一致的,选择并固定向其参与兴办的某一合伙企业的经营治理所在地主管税务机关申报。

(五)除以上情形外,纳税人应当向取得所得所在地主管税务机关申报。

第十二条纳税人不得随意变更纳税申报地点,因专门情形变更纳税申报地点的,须报原主管税务机关备案。

第十三条本方法第十一条第四项第三目规定的纳税申报地点,除专门情形外,5年以内不得变更。

第十四条本方法所称经常居住地,是指纳税人离开户籍所在地最后连续居住一年以上的地点。

第四章申报期限第十五条年所得12万元以上的纳税人,在纳税年度终了后3个月内向主管税务机关办理纳税申报。

第十六条个体工商户和个人独资、合伙企业投资者取得的生产、经营所得应纳的税款,分月预缴的,纳税人在每月终了后7日内办理纳税申报;分季预缴的,纳税人在每个季度终了后7日内办理纳税申报。

纳税年度终了后,纳税人在3个月内进行汇算清缴。

第十七条纳税人年终一次性取得对企事业单位的承包经营、承租经营所得的,自取得所得之日起30日内办理纳税申报;在1个纳税年度内分次取得承包经营、承租经营所得的,在每次取得所得后的次月7日内申报预缴,纳税年度终了后3个月内汇算清缴。

第十八条从中国境外取得所得的纳税人,在纳税年度终了后30日内向中国境内主管税务机关办理纳税申报。

第十九条除本方法第十五条至第十八条规定的情形外,纳税人取得其他各项所得须申报纳税的,在取得所得的次月7日内向主管税务机关办理纳税申报。

第二十条纳税人不能按照规定的期限办理纳税申报,需要延期的,按照税收征管法第二十七条和税收征管法实施细则第三十七条的规定办理。

第五章申报方式第二十一条纳税人能够采取数据电文、邮寄等方式申报,也能够直截了当到主管税务机关申报,或者采取符合主管税务机关规定的其他方式申报。

第二十二条纳税人采取数据电文方式申报的,应当按照税务机关规定的期限和要求储存有关纸质资料。

第二十三条纳税人采取邮寄方式申报的,以邮政部门挂号信函收据作为申报凭据,以寄出的邮戳日期为实际申报日期。

第二十四条纳税人能够托付有税务代理资质的中介机构或者他人代为办理纳税申报。

第六章申报治理第二十五条主管税务机关应当将各类申报表,登载到税务机关的网站上,或者摆放到税务机关受理纳税申报的办税服务厅,免费供纳税人随时下载或取用。

第二十六条主管税务机关应当在每年法定申报期间,通过适当方式,提醒年所得12万元以上的纳税人办理自行纳税申报。

第二十七条受理纳税申报的主管税务机关按照纳税人的申报情形,按照规定办理税款的征、补、退、抵手续。

第二十八条主管税务机关按照规定为差不多办理纳税申报并缴纳税款的纳税人开具完税凭证。

第二十九条税务机关依法为纳税人的纳税申报信息保密。

第三十条纳税人变更纳税申报地点,并报原主管税务机关备案的,原主管税务机关应当及时将纳税人变更纳税申报地点的信息传递给新的主管税务机关。

第三十一条主管税务机关对已办理纳税申报的纳税人建立纳税档案,实施动态治理。

第七章法律责任第三十二条纳税人未按照规定的期限办理纳税申报和报送纳税资料的,按照税收征管法第六十二条的规定处理。

第三十三条纳税人采取伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,按照税收征管法第六十三条的规定处理。

第三十四条纳税人编造虚假计税依据的,按照税收征管法第六十四条第一款的规定处理。