第六章 固定资产(附答案版)

第六章固定资产和无形资产习题答案

第六章固定资产和无形资产习题答案第一篇:第六章固定资产和无形资产习题答案第六章固定资产和无形资产参考答案第一部分固定资产参考答案一、单项选择题1.C 2.C 3.C 4.B 5.A 6.A 7.C 8.D 9. C二、多项选择题 1.CD 2.AD 3.ABCD三、判断题 1.√ 2.×四、账务处理题 1.答案:(2)该设备的入账价值=80 000+80 000×17%+1 400+5 000=100 000(元)购入设备时:借:在建工程(80 000+13 600+1 400)95 000 贷:银行存款 95 000 发生的安装费:借:在建工程 5 000 贷:银行存款 5 000 达到预定可使用状态时:借:固定资产 100 000 贷:在建工程 100 000(2)计算各年的折旧额平均年限法:2007~2011年各年折旧额=(100 000-4 000)÷5=19 200(元)双倍余额递减法:2007年折旧额=100 000×(2÷5)=40 000(元)2008年折旧额=(100 000-40 000)×(2÷5)=24 000(元)2009年折旧额=(100 000-40 000-24 000)×(2÷5)=14 400(元)2010年折旧额=[(100 000-40 000-24 000-14 400)-4 000]÷2=8 800(元)2011年折旧额=8 800(元)年数总和法:2007年折旧额=(100 000-4 000)×(5÷15)=32 000(元)2008年折旧额=(100 000-4 000)×(4÷15)=25 600(元)2009年折旧额=(100 000-4 000)×(3÷15)=19 200(元)2010年折旧额=(100 000-4 000)×(2÷15)=12 800(元)2011年折旧额=(100 000-4 000)×(1÷15)=6 400(元)2.答案:(1)借:管理费用 70 000 贷:原材料 50 000 应付职工薪酬 20 000(2)①将出售固定资产转入清理借:固定资产清理 3 000 000 累计折旧 5 000 000 1 贷:固定资产8 000 000 ②收回出售固定资产的价款借:银行存款 6 000 000 贷:固定资产清理6 000 000 ③应纳营业税为6 000 000×5%=300 000(元)借:固定资产清理 300 000 贷:应交税费——应交营业税300 000 ④结转出售固定资产实现的利得借:固定资产清理 2 700 000 贷:营业外收入——非流动资产处置利得 2 700 000(3)①盘盈固定资产借:固定资产 50 000 贷:以前年度损益调整50 000 ②确定应交纳的所得税借:以前年度损益调整 16 500 贷:应交税费——应交所得税16 500 ③结转为未分配利润借:以前年度损益调整 33 500 贷:利润分配——未分配利润 33 500(4)由于该生产线的可收回金额为2 500 000元,账面价值为3 400 000元,可收回金额低于账面价值,应按两者之间的差额900 000(3 400 000-2 500 000)元计提固定资产减值准备。

第六章固定资产练习题(附答案版)

第六章固定资产一、单项选择题1.采用自营方式建造固定资产的情况下,下列项目中不应计入固定资产取得成本的有()。

A.工程领用原材料购进时发生的增值税B.生产车间为工程提供水、电等费用C.工程领用自产产品生产的公允价值D.工程在达到预定可使用状态后进行试运转时发生的支出2.下列各项中,计入固定资产成本的有()。

A.达到预定可使用状态后发生的专门借款利息B.达到预定可使用状态前由于自然灾害造成的工程毁损净损失C.进行日常修理发生的人工费用D.安装过程中领用原材料所负担的增值税3.某公司2006年9月初增加设备一台,该项设备原值44000元,预计可使用5年,净残值为4000元,采用直线法计提折旧。

至2008年末,对该项设备进行检查后,估计其可收回金额为23000元,减值测试后,该固定资产的折旧方法、年限和净残值等均不变。

则2009年应计提的固定资产折旧额为()元。

A.10000 B.8000 C.6909.09 D.90004.下列有关固定资产成本的确定,说法不正确的有()。

A.融资租入的固定资产,承租人应当将租赁开始日租赁资产的公允价值与最低租赁付款额现值两者中较低者,加上初始直接费用作为租入资产的入账价值B.企业以经营租赁方式租入的固定资产发生的改良支出,应计入固定资产成本C.核电站核设施企业固定资产预计的弃置费用现值应计入固定资产的成本D.投资者投入固定资产的成本,应当按照投资合同或协议约定的价值确定,但合同或协议约定价值不公允的除外5.20×7年8月17日远华股份有限公司接受长远公司以一台设备进行投资。

该设备的原价为130万元,已提折旧40万元,计提减值准备20万元,投资合同约定的价值为66万元(该金额是公允的),占远华股份有限公司注册资本的20%,远华股份有限公司的注册资本为200万元,假定不考虑其他税费。

远华股份有限公司接受投资的该设备的入账价值为( )万元。

A.90B.70C.110D.666.红日公司2007年10月9日购入设备一台,入账价值为600万元,预计使用年限为5年,预计残值为20万元。

第六章 固定资产-答案

第六章固定资产一、单项选择题1.甲公司为增值税一般纳税人,适用的增值税税率为17%,2009年1月1日购入一台需要安装的机器设备,取得的增值税专用发票上注明的金额为220万元,增值税税额为37.4万元,发生的运杂费为5万元,设备安装时,领用企业的原材料一批,其账面成本为10万元,计税价格(等于公允价值)为12万元,取得时增值税为1.7万元,除此之外,发生其他支出15万元,则该项设备的入账价值为()万元。

A.289.1B.250C.291.1D.293.441[答案]:B[解析]:固定资产的入账价值=220+5+10+15=250(万元)。

[该题针对“固定资产的初始计量”知识点进行考核]2、甲公司购入设备安装某生产线。

该设备购买价格为2500万元,增值税额为425万元,支付保险、装卸费用25万元。

该生产线安装期间,领用生产用原材料的实际成本为100万元,发生安装工人工资等费用33万元。

该原材料的增值税负担率为17%。

假定该生产线达到预定可使用状态,其入账价值为()万元。

A、2650B、2658C、2675D、31002、【正确答案】B【答案解析】本题考核固定资产的初始计量。

2500+25+100+33=2658(万元)。

购买设备发生的增值税425万可以抵扣,不计入成本,领用原材料的进项税可以抵扣,不作进项税额转出,也不计入设备成本。

【该题针对“固定资产的初始计量,外购固定资产的初始计量”知识点进行考核】3.下列因素中,不会影响到固定资产账面价值的是()。

A.固定资产的日常维修B.固定资产装修C.当期计提的固定资产的减值D.固定资产的改良支出3[答案]:A[解析]:选项A,固定资产的日常维修直接计入当期损益,不影响固定资产的账面价值。

[该题针对“固定资产的核算”知识点进行考核]4.甲企业购入三项没有单独标价的固定资产A.B.C,均不需要安装。

实际支付的价款总额为100万元。

其中固定资产A的公允价值为60万元,固定资产B的公允价值为40万元,固定资产C的公允价值为20万元(假定不考虑增值税问题)。

固定资产练习题参考答案

第六章固定资产练习题参考答案一、单项选择题1、A2、D3、A4、A5、B6、C7、D8、B9、C 10、B11、A 12、D 13、A 14、A 15、B 16、A 17、B 18、A 19、A 20、B二、多项选择题1、ABCD2、ABC3、BCD4、BC5、ABCD6、BCD7、BD8、ABCD9、AC 10、ABD 11、ABD 12、AB 13、ABC 14、ABC15、BC 16、ABC 17、BCD 18、BD 19、ABC 20、ABC三、判断题1、×2、×3、×4、√5、×6、√7、√8、√9、× 10、√11、× 12、× 13、× 14、× 15、√ 16、√ 17、× 18、× 19、× 20、×四、实训题实训一1、借:固定资产 47000贷:银行存款 470002、借:在建工程 940000贷:应付票据 9400003、借:在建工程 4000贷:银行存款 40004、借:固定资产 944000贷:在建工程 9440005、借:固定资产 40000贷:实收资本 400006、借:在建工程 200000贷:银行存款 2000007、借:固定资产 500000贷:在建工程 5000008、借:固定资产 100000贷:银行存款 100000实训二1、借:工程物资 117000贷:银行存款 1170002、借:在建工程 105300贷:工程物资 1053003、借:在建工程 23400贷:原材料 20000应交税费—应交增值税(进项税额转出)34004、借:在建工程 40000贷:应付职工薪酬 400005、借:在建工程 3000贷:生产成本—辅助生产成本 30006、借:固定资产 171700贷:在建工程 171700实训三 净残值率=400000400020000-×100%=4% 年折旧率=(1-4%)÷6=16%年折旧额=400000×16%=64000(元)月折旧率=16%÷12≈1.333%月折旧额=400000×1.333%≈5333(元)实训四 单位时间折旧额=80000)800040000(800000--=9.6(元/小时) 本月折旧额=300×9.6=2880(元)实训五采用年数总和法: 第一年折旧率=2)15(55÷+⨯=155 第一年折旧额=(400000-20000+4000)×155=128000(元) 第二年折旧率=2)15(54÷+⨯=154 第二年折旧额=(400000-20000+4000)×154=102400(元) 第三年折旧率=2)15(53÷+⨯=153 第三年折旧额=(400000-20000+4000)×153=76800(元) 第四年折旧率=2)15(52÷+⨯=152 第四年折旧额=(400000-20000+4000)×152=51200(元) 第五年折旧率=2)15(51÷+⨯=151 第五年折旧额=(400000-20000+4000)×151=25600(元) 采用双倍余额递减法: 折旧率=52×100%=40% 第一年折旧额=400000×40%=160000(元)第二年折旧额=(400000-160000)×40%=96000(元)第三年折旧额=(400000—160000—96000)×40%=57600(元)摊余价值=400000—160000—96000—57600=86400(元)第四、五年折旧额=[86400—(20000—4000)]÷2=35200(元)实训六1、购入为工程准备的物资:借:工程物资 117000贷:银行存款 1170002、工程领用物资:借:在建工程—仓库 105300贷:工程物资 1053003、剩余工程物资转作企业生产用材料:借:原材料 10000应交税费—应交增值税(进项税额)1700贷:工程物资 117004、工程领用生产用原材料:借:在建工程—仓库 17550贷:原材料 15000应交税费—应交增值税(进项税额转出)25505、分配工程人员工资:借:在建工程—仓库 25000贷:应付职工薪酬 250006、辅助生产车间为工程提供的劳务支出:借:在建工程—仓库 5000贷:生产成本—辅助生产成本 50007、工程完工交付使用:借:固定资产 152850贷:在建工程—仓库 152850实训七1、借:在建工程 1200 (单位以万元表示)贷:银行存款 1200借:在建工程 100贷:工程物资 100借:在建工程 20贷:应付职工薪酬 20借:固定资产 1320贷:在建工程 13202、第一年折旧率=2)15(55÷+⨯=155 第一年折旧额=1320×(1—5%)×155=418(万元) 第二年折旧率=2)15(54÷+⨯=154第二年折旧额=1320×(1—5%)×154=334.4(万元) 第三年折旧率=2)15(53÷+⨯=153第三年折旧额=1320×(1—5%)×153=250.8(万元) 第四年折旧率=2)15(52÷+⨯=152第四年折旧额=1320×(1—5%)×152=167.2(万元) 第五年折旧率=2)15(51÷+⨯=151第五年折旧额=1320×(1—5%)×151=83.6(万元)会计分录:借:制造费用 418贷:累计折旧 418实训八该固定资产累计折旧=1320×(1—5%)×(155+154×128)=640.93(万元)(单位以万元表示)借:固定资产清理 679.07累计折旧 640.93贷:固定资产 1320借:固定资产清理 10贷:银行存款 10借:银行存款 800贷:固定资产清理 679.07营业外收入 120.93实训九1、2005年折旧额=(2319—69)×2)15(55÷+⨯=750(万元)2006年折旧额=(2319—69)×2)15(54÷+⨯=600(万元)2007年折旧额=(2319—69)×2)15(53÷+⨯=450(万元)2、借:在建工程 2200 (单位以万元表示)贷:银行存款 2200借:在建工程 119贷:库存商品 100应交税费—应交增值税(销项税额)17应付职工薪酬 2借:固定资产 2319贷:在建工程 23193、累计折旧=750+600+450+(2319—69)×152×123=750+600+450+75=1875 借:固定资产清理 444累计折旧 1875贷:固定资产 2319借:银行存款 371贷:固定资产清理 371借:固定资产清理 2贷:银行存款 2借:营业外支出 75贷:固定资产清理 75实训十1、借:固定资产清理 12400累计折旧 7600贷:固定资产 200002、借:银行存款 16000贷:固定资产清理 160003、借:固定资产清理 3600贷:营业外收入—非流动资产处置利得 36004、累计折旧=10200100020000+-×831=16000(元) 借:固定资产清理 4000累计折旧 16000贷:固定资产 200005、借:固定资产清理 240贷:银行存款 2406、借:原材料 1000贷:固定资产清理 10007、借:营业外支出—非流动资产处置损失 3240贷:固定资产清理 32408、累计折旧=20168042000-×14=28224(元) 借:固定资产清理 13776累计折旧 28224贷:固定资产 420009、借:固定资产清理 1200贷:银行存款 120010、借:银行存款 1800贷:固定资产清理 180011、借:其他应收款—保险公司 10000贷:固定资产清理 1000012、借:营业外支出—非流动资产处置损失 3176贷:固定资产清理 3176实训十一购入设备的成本=100000+17000+2000+1000=120000元1、购入设备时借:固定资产 120000贷:银行存款 1200002、双倍余额递减法年折旧率=52×100%=40% 〈1〉2001年应计提折旧额=120000×40%=48000(元)〈2〉2002年应计提折旧额=(120000—48000)×40%=28800(元)〈3〉2003年应计提折旧额=(120000—48000—28800)×40%=17280(元)〈4〉2004年应计提折旧额=(120000—48000—28800—17280—5000)÷2=10460(元) 3、2001年末计提折旧时的会计分录:借:制造费用 48000贷:累计折旧 48000实训十二1、设备月折旧额=(60—5)÷200000×4000=1.1(万元)办公楼月折旧额=(620—20)÷(20×12)=2.5(万元)2004年4月份应计提固定资产折旧额=1.1+2.5=3.6(万元)2、借:制造费用 1.1管理费用 2.5贷:累计折旧 3.6注意:此题要求计算的是4月份的折旧额,而不是3月份的折旧额。

固定资产练习参考答案.doc

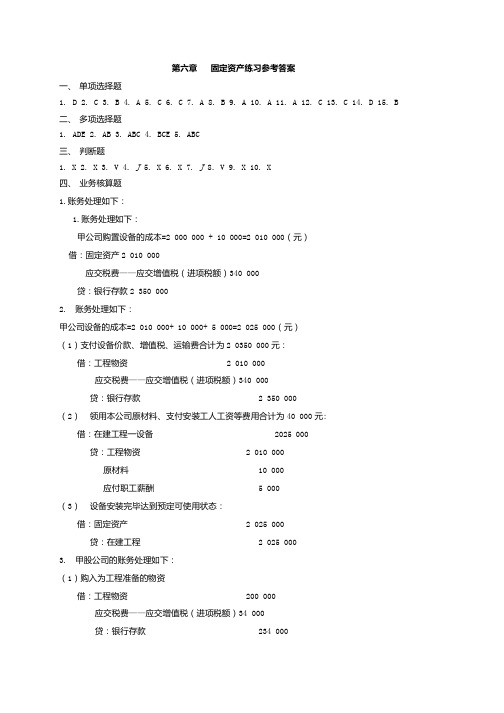

第六章固定资产练习参考答案一、单项选择题1. D2. C3. B4. A5. C6. C7. A8. B9. A 10. A 11. A 12. C 13. C 14. D 15. B二、多项选择题1.ADE2. AB3. ABC4. BCE5. ABC三、判断题1. X2. X3. V4. J5. X6. X7. J8. V9. X 10. X四、业务核算题1.账务处理如下:1.账务处理如下:甲公司购置设备的成本=2 000 000 + 10 000=2 010 000(元)借:固定资产2 010 000应交税费——应交增值税(进项税额)340 000贷:银行存款2 350 0002.账务处理如下:甲公司设备的成本=2 010 000+ 10 000+ 5 000=2 025 000(元)(1)支付设备价款、增值税、运输费合计为2 0350 000元:借:工程物资 2 010 000应交税费——应交增值税(进项税额)340 000贷:银行存款 2 350 000(2)领用本公司原材料、支付安装工人工资等费用合计为40 000元:借:在建工程一设备2025 000贷:工程物资 2 010 000原材料10 000应付职工薪酬 5 000(3)设备安装完毕达到预定可使用状态:借:固定资产 2 025 000贷:在建工程 2 025 0003.甲股公司的账务处理如下:(1)购入为工程准备的物资借:工程物资200 000应交税费——应交增值税(进项税额)34 000贷:银行存款234 000(2)工程领用物资借:在建工程——厂房210 600贷:工程物资180 000 应交税费——应交增值税(进项税额转出)30 600 (3)工程领用原材料借:在建工程——厂房35 100贷:原材料30 000 应交税费一一应交增值税(进项税额转出) 5 100 (4)辅助生产车间为工程提供劳务支出借:在建工程——厂房30 000贷:生产成本——辅助生产成本30 000(5)支付工程人员工资借:在建工程——厂房60 000贷:应付职工薪酬——工资60 000(6)7月底,工程达到预定可使用状态,尚未办理结算手续,固定资产成本按暂估价值入账借:固定资产——厂房335 700贷:在建工程——厂房335 7004.计提减值准备前固定资产的账面价值为:6 489 000-3 214 800-6 000 = 3 268 200 (元) 应补提的固定资产减值准备为:3 268 200—3 180 000 = 88 200 (元)会计分录为:借:资产减值损失一计提的固定资产减值准备88 200贷:固定资产减值准备88 2005.该资产已计提折旧=50000X (1-4%) / (10X 12) X (12X7 + 5) =35600(1)审批前借:待处理财产损溢一待处理固定资产损溢14400累计折旧35600贷:固定资产50000(2)审批后借:营业外支出14400贷:待处理财产损溢一待处理固定资产损溢144006.甲公司的账务处理如下:(1)固定资产转入清理借:固定资产清理累计折旧固定资产减值准备贷:固定资产应交税费一(2)发生清理费用借:固定资产清理贷:银行存款(3)收到残料变价收入借:银行存款贷:固定资产清理(4)结转固定资产净损益借:营业外支出一处置非流动资产损失贷:固定资产清理五、计算分析题1.固定资产月折旧额的计算(1)二月份折旧额= 7000 (元)(2)三月份折旧额计算如下:二月份增加机器设备应提折旧额= 50000 X30 100150 0005 000180 000•应交增值税(进项税额转出)5 1003 0003 00010 00010 00023 10023 100(1-4. 24%) 4-104-12 = 399 (元)(1 — 2. 5%) :15 4-12 = 130 三月份应提折旧额= 7000+399 -130 = 7269 (元)(3)四月份折旧额计算如下:三月份增加机器设备应提折旧额=[(30000-9600) -30000X4%] 4-8^12=200四月份应提折旧额= 7269+200=7469(元)2.编制出售该设备的会计分录借:固定资产清理309.6累计折旧550.4贷:固定资产860借:银行存款306贷:固定资产清理306 借:固定资产清理0.4贷:银行存款0.4 将固定资产清理账户的余额转入营业外支出: 借:营业外支出 4贷:固定资产清理 4。

高等教育自学考试辅导《企业会计学》第六章 固定资产

第六章固定资产一、单项选择题1.某企业2009年12月31日购入一台设备,入账价值为200万元,预计使用寿命为10年,预计净残值为20万元,采用年限平均法计提折旧。

2010年12月31日该设备存在减值迹象,经测试预计可收回金额为120万元。

2010年12月31日该设备账面价值应为()万元。

A.120B.160C.180D.1822.企业下列的固定资产,按规定不应计提折旧的是()。

A.经营租入的设备B.融资租入的设备C.经营性租出的房屋D.未使用的设备3.企业的固定资产在盘盈时,应该通过以下()。

科目进行核算。

A.待处理财产损溢B.以前年度损益调整C.资本公积D.营业外收入4.加速折旧意味着()。

A.缩短固定资产折旧年限B.加大前期折旧C.加大后期折旧D.提前报废固定资产5.采用出包方式建造固定资产时,对于按合同规定预付的工程款,应借记的账户是()。

A.“预付账款”B.“工程物资”C.“在建工程”D.“固定资产”6.某企业固定资产清查时,发现盘亏一台设备,该设备账面原价10 000元,已提折旧6 000元,已提减值准备800元。

该设备盘亏净损失的金额是()。

A.3 200元B.4 000元C.4 800元D.6 000元7.某公司接受捐赠设备一台,该设备按同类资产的市场价值估价为70 000元,八成新。

接受捐赠后该公司支付运杂费3 000元。

该项设备的入账价值为()。

A.56 000元B.59 000元C.70 000元D.73 000元8.企业出售不动产应交的营业税,应借记的会计账户是()。

A.“营业税金及附加”B.“固定资产清理”C.“营业外支出”D.“其他业务成本”9.某项设备原价90 000元,预计净残值1 500元,预计使用年限5年,采用双倍余额递减法计提折旧。

第1年应计提的折旧额是()。

A.17 700元B.18 000元C.35 400元D.36 000元10.某企业购入需要安装的设备一台,价款40 000元,增值税税额6 800元。

企业财务会计第6章习题答案

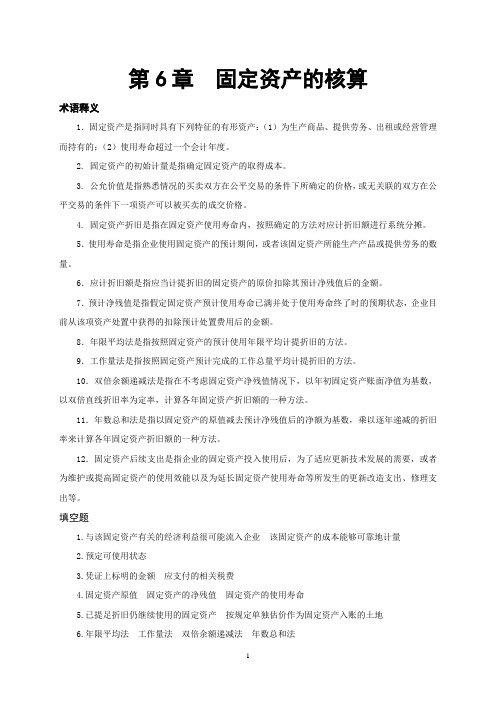

第6章固定资产的核算术语释义1.固定资产是指同时具有下列特征的有形资产:(1)为生产商品、提供劳务、出租或经营管理而持有的;(2)使用寿命超过一个会计年度。

2. 固定资产的初始计量是指确定固定资产的取得成本。

3. 公允价值是指熟悉情况的买卖双方在公平交易的条件下所确定的价格,或无关联的双方在公平交易的条件下一项资产可以被买卖的成交价格。

4. 固定资产折旧是指在固定资产使用寿命内,按照确定的方法对应计折旧额进行系统分摊。

5.使用寿命是指企业使用固定资产的预计期间,或者该固定资产所能生产产品或提供劳务的数量。

6.应计折旧额是指应当计提折旧的固定资产的原价扣除其预计净残值后的金额。

7.预计净残值是指假定固定资产预计使用寿命已满并处于使用寿命终了时的预期状态,企业目前从该项资产处置中获得的扣除预计处置费用后的金额。

8.年限平均法是指按照固定资产的预计使用年限平均计提折旧的方法。

9.工作量法是指按照固定资产预计完成的工作总量平均计提折旧的方法。

10.双倍余额递减法是指在不考虑固定资产净残值情况下,以年初固定资产账面净值为基数,以双倍直线折旧率为定率,计算各年固定资产折旧额的一种方法。

11.年数总和法是指以固定资产的原值减去预计净残值后的净额为基数,乘以逐年递减的折旧率来计算各年固定资产折旧额的一种方法。

12.固定资产后续支出是指企业的固定资产投入使用后,为了适应更新技术发展的需要,或者为维护或提高固定资产的使用效能以及为延长固定资产使用寿命等所发生的更新改造支出、修理支出等。

填空题1.与该固定资产有关的经济利益很可能流入企业该固定资产的成本能够可靠地计量2.预定可使用状态3.凭证上标明的金额应支付的相关税费4.固定资产原值固定资产的净残值固定资产的使用寿命5.已提足折旧仍继续使用的固定资产按规定单独估价作为固定资产入账的土地6.年限平均法工作量法双倍余额递减法年数总和法7.资本化费用化8.固定资产报废持有待售转让固定资产毁损9.前期差错以前年度损益调整判断题1.√ 2.√ 3.X 4.X 5.X 6.√ 7.X 8.√单项选择1. C2. D3. D4. A5. C6.C7. D 8.D 多项选择1. ABC 2.ABCD 3.ABCD 4.ABC 5.ABD 6.ABD 7.BCD 填图表题1.图6-1 固定资产核算的主要内容2.表6-1 企业固定资产类别七、实训题实训题11.(1)借:工程物资234 000贷:银行存款234 000(2)借:在建工程——仓库175 500贷:工程物资175 500(3)借:在建工程——仓库46 800贷:原材料40 000应交税费——应交增值税(进项税额转出) 5 800(4)借:在建工程——仓库50 000贷:应付职工薪酬——工资50 000(5)借:固定资产——仓库272 300贷:在建工程——仓库272 300(6)借:原材料50 000应交税费——应交增值税(进项税额) 8 500贷:工程物资 5 8500 2.借:固定资产 600 000应交税费——应交增值税(进项税额) 102 000贷:实收资本450 000资本公积252 000实训题21.年折旧额=850 000 ×(1-3%)÷5=164 900(元)2.每小时折旧额=850 000×(1-3%)÷8500=9.7元/小时第一年折旧额=2 200×9.7=21 340(元)第二年折旧额=1 900×9.7=18 430(元)第三年折旧额=1 700×9.7=16 490(元)第四年折旧额=1 500×9.7=14 550(元)第五年折旧额=1 200×9.7=11 640(元)3.折旧率=2/5×100%=40%第一年折旧额:850 000×40%=340 000(元)第二年折旧额:(850 000-340 000)×40%=510 000×40%=204 000(元)第三年折旧额:(510 000-204 000)×40%=306 000×40%=122 400(元)第四年折旧额:(306 000-122 400-850 000×3%)÷2=79 050(元)第五年折旧额:(306 000-122 400-850 000×3%)÷2=79 050(元)4.应计折旧基数=850 000×(1-3%)=824 500(元)第一年折旧额:824 500×5/15=274 833(元)第二年折旧额:824 500×4/15=219 867(元)第三年折旧额:824 500×3/15=164 900(元)第四年折旧额:824 500×2/15=109 933(元)第五年折旧额:824 500×1/15=54 967(元)实训题31.第一小题中设备应该计提的折旧额=(600 000-50 000) ÷200 000×4 000=11 000(元)第二小题中办公楼应该计提的折旧额=(6 200 000-200 000) ÷20÷12=25 000(元)第三小题中的轿车不用计提折旧所以,甲公司2010年10月份应计提的折旧额=11 000+25 000=36 000(元)2.借:制造费用11 000管理费用25 000贷:累计折旧36 000实训题41.(1)借:固定资产清理500 000累计折旧300 000贷:固定资产800 000(2)借:固定资产清理10 000贷:银行存款10 000(3)应交营业税=600 000×5%=30 000(元)借:固定资产清理30 000贷:应交税费——应交营业税30 000(4)借:银行存款600 000贷:固定资产清理600 000(5)清理后净收益=600 000-500 000-10 000-30 000=60 000(元)借:固定资产清理60 000贷:营业外收入——处置非流动资产利得60 0002.(1)借:固定资产清理 1 800 000累计折旧200 000贷:固定资产 2 000 000(2)借:银行存款 1 872 000贷:固定资产清理 1 600 000应交税费——应交增值税(销项税额) 272 000(3)清理后净损失=1 800 000-1 872 000+272 000=200 000(元)借:营业外支出200 000贷:固定资产清理200 000实训题51.借:固定资产 6 000贷:以前年度损益调整 6 000借:以前年度损益调整 1 500贷:应交税费——应交所得税 1 500借:以前年度损益调整450贷:盈余公积——法定盈余公积450借:以前年度损益调整 4 050贷:利润分配——未分配利润 4 0502.借:固定资产308 370应交税费——应交增值税(进项税额)51 630贷:银行存款360 000 3.借:工程物资 117 000贷:银行存款 117 000借:在建工程——厂房 122 000贷:工程物资 117 000应付职工薪酬——工资 5 000借:固定资产——厂房 122 000贷:在建工程——厂房 122 0004.借:固定资产200 000贷:实收资本200 000实训题61.借:在建工程 588 000应交税费——应交增值税(进项税额) 98 000贷:银行存款 686 0002.借:在建工程 22 000贷:原材料 10 000应付职工薪酬——工资 12 000借:固定资产 610 000贷:在建工程 610 0003.2011年度该设备计提的折旧额=(610 000-10 000)÷10=60 000(元)借:制造费用 60 000贷:累计折旧 60 0004.2011年度该设备计提的折旧额=(610 000-10 000)÷10÷12×9=45 000(元)借:制造费用 45 000贷:累计折旧 45 0005.借:在建工程 505 000累计折旧 105 000贷:固定资产 610 0006.借:在建工程 62 500贷:银行存款 62 500因为改良后的固定资产增计金额为567 500元(505 000+62 500),大于可收回金额500 000元,所以其中500 000元予以资本化,67 500元计入当期费用借:固定资产 500 000管理费用 67 500贷:在建工程 567 5007.2013年度该设备计提的折旧额=(500 000-5 000) ÷8÷12×9=46 406.25(元)2014年度该设备计提的折旧额=(500 000-5 000) ÷8÷12×10=51 562.50(元)8.处置时的账面价值=500 000-46 406.25-51 562.50=402 031.25(元)取得残料变价收入应交纳的增值税=[10 000/(1+17%)]×17%=1 452.99(元)处置净损益=402 031.25+5 000-10 000+1 452.99-30 000=428 484.24(元)10.借:固定资产清理 402 031.25累计折旧 97 968.75贷:固定资产 500 000借:银行存款 30 000贷:固定资产清理 30 000借:银行存款 10 000贷:固定资产清理 8 547.01应交税费——应交增值税(销项税额)1 452.99借:固定资产清理 5 000贷:银行存款 5 000借:营业外支出 428 484.24贷:固定资产清理 428 484.24。

第六章固定资产练习题参考答案

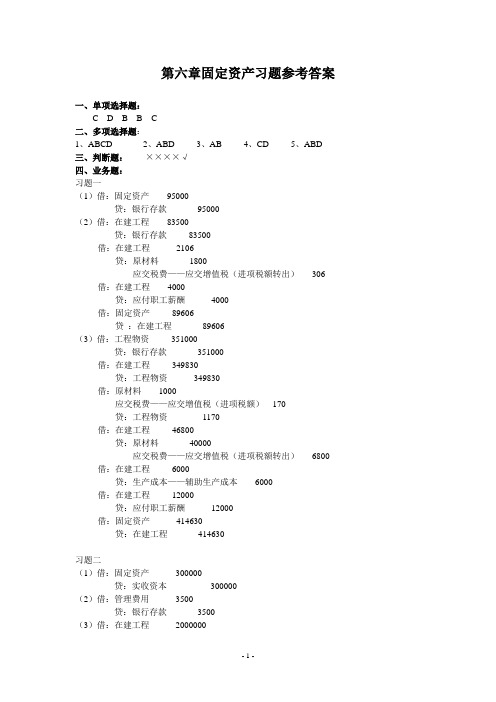

第六章固定资产习题参考答案一、单项选择题:C D B B C二、多项选择题:1、ABCD2、ABD3、AB4、CD5、ABD三、判断题:××××√四、业务题:习题一(1)借:固定资产95000贷:银行存款95000(2)借:在建工程83500贷:银行存款83500借:在建工程2106贷:原材料1800应交税费——应交增值税(进项税额转出)306 借:在建工程4000贷:应付职工薪酬4000借:固定资产89606贷:在建工程89606(3)借:工程物资351000贷:银行存款351000借:在建工程349830贷:工程物资349830借:原材料1000应交税费——应交增值税(进项税额)170贷:工程物资1170借:在建工程46800贷:原材料40000应交税费——应交增值税(进项税额转出)6800 借:在建工程6000贷:生产成本——辅助生产成本6000借:在建工程12000贷:应付职工薪酬12000借:固定资产414630贷:在建工程414630习题二(1)借:固定资产300000贷:实收资本300000(2)借:管理费用3500贷:银行存款3500(3)借:在建工程2000000贷:长期应付款——应付融资租赁款2000000借:在建工程300000贷:银行存款300000借:固定资产——融资租入G 2300000贷:在建工程2300000借:长期应付款——应付融资租赁款400000贷:银行存款400000借:制造费用460000/12贷:累计折旧460000/12借:固定资产——生产经营用固定资产2300000贷:固定资产——融资租入固定资产2300000习题三(1)年折旧额=[120000-(3000-1000)]/10=11800(元)月折旧额=11800/12=983.33(元)借:制造费用983.33贷:累计折旧983.33(2)每公里折旧额=[180000-180000×5%]/400000=0.4275(元/公里)月折旧额=5000×0.4275=2137.5(元)借:销售费用2137.5贷:累计折旧2137.5(3)双倍余额递减法:第一年折旧额=300000×40%=120000(元)第二年折旧额=180000×40%=72000(元)第三年折旧额=108000×40%=43200(元)第四年折旧额=[300000×(1-5%)-120000-72000-43200]/2=24900(元)第五年折旧额=第四年折旧额=24900(元)第一年每月折旧额=120000/12=10000(元)借:制造费用 10000贷:累计折旧 10000年数总和法:第一年折旧额=300000×(1-5%)×5/15=95000(元)第二年折旧额=300000×(1-5%)×4/15=76000(元)第三年折旧额=300000×(1-5%)×3/15=57000(元)第四年折旧额=300000×(1-5%)×2/15=38000(元)第五年折旧额=300000×(1-5%)×1/15=19000(元)第一年每月折旧额=95000/12=7916.67(元)借:制造费用 7916.67贷:累计折旧 7916.67习题四(1)借:在建工程550万借:固定资产减值准备50万借:累计折旧400万贷:固定资产1000万借:在建工程351万贷:工程物资351万借:在建工程23.4万贷:原材料20万应交税费——应交增值税(进项税额转出) 3.4万借:在建工程2万贷:应付职工薪酬2万借:原材料5万贷:在建工程5万借:固定资产921.4万贷:在建工程921.4万(2)借:管理费用 1.6万贷:银行存款 1.6万借:管理费用1020元贷:原材料1000材料成本差异20习题五(1)借:银行存款390000贷:固定资产清理390000借:固定资产清理300000累计折旧300000贷:固定资产600000借:固定资产清理90000贷:营业外收入——处置固定资产净收益90000 (2)借:固定资产清理170000累计折旧280000贷:固定资产450000借:固定资产清理4000贷:银行存款4000借:银行存款3000贷:固定资产清理3000借:其他应收款120000贷:固定资产清理120000借:营业外支出——非常损失51000贷:固定资产清理51000(3)借:固定资产清理500累计折旧49500贷:固定资产50000借:库存现金1000贷:固定资产清理1000借:固定资产清理200贷:库存现金200借:固定资产清理300贷:营业外收入——处置固定资产净收益300 (4)借:待处理财产损溢——待处理固定资产损溢28000累计折旧9000固定资产减值准备3000贷:固定资产40000借:营业外支出28000贷:待处理财产损溢——待处理固定资产损溢28000 习题六(1)借:在建工程500000贷:银行存款500000(2)借:在建工程48500贷:库存商品40000应交税费——应交增值税(销项税额)8500 (3)借:在建工程51500贷:应付职工薪酬45600银行存款5900(4)借:固定资产600000贷:在建工程6000002006年度应提折旧=600000×40%/2=120000(元)借:制造费用 120000贷:累计折旧 1200002007年度应提折旧=120000+360000×40%/2=192000(元)借:制造费用 192000贷:累计折旧 192000(5)2008年度应提折旧=360000×40%/2=72000(元)借:制造费用 72000贷:累计折旧 72000借:固定资产清理 216000累计折旧 384000贷:固定资产 600000借:银行存款 350000贷:固定资产清理 350000借:固定资产清理 30000贷:银行存款 30000借:固定资产清理 104000贷:营业外收入——处置固定资产净收益 104000。

财务会计 第六章 固定资产答案

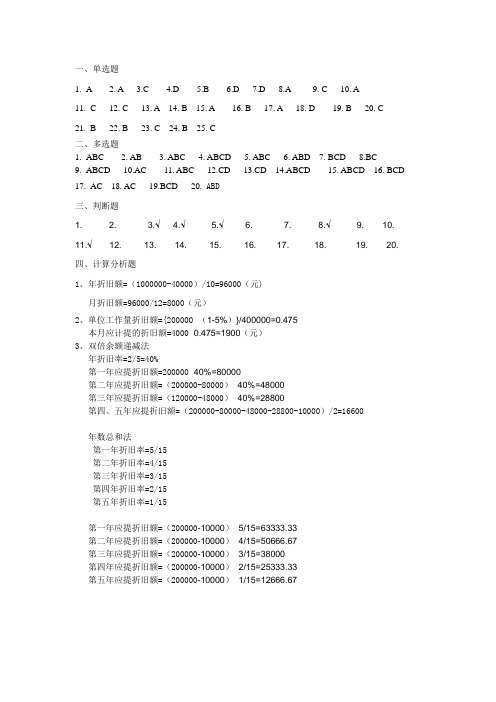

一、单选题1. A2. A3.C4.D5.B6.D7.D8.A9. C 10. A11. C 12. C 13. A 14. B 15. A 16. B 17. A 18. D 19. B 20. C21. B 22. B 23. C 24. B 25. C二、多选题1. ABC2. AB3. ABC4. ABCD5. ABC6. ABD7. BCD8.BC9. ABCD 10.AC 11. ABC 12.CD 13.CD 14.ABCD 15. ABCD 16. BCD17. AC 18. AC 19.BCD 20. ABD三、判断题1.×2.×3.√4.√5.√6.×7.×8.√9.×10.×11.√12.×13.×14.×15.×16. ×17. ×18. ×19.×20.×四、计算分析题1、年折旧额=(1000000-40000)/10=96000(元)月折旧额=96000/12=8000(元)2、单位工作量折旧额={200000×(1-5%)}/400000=0.475本月应计提的折旧额=4000×0.475=1900(元)3、双倍余额递减法年折旧率=2/5=40%第一年应提折旧额=200000×40%=80000第二年应提折旧额=(200000-80000)×40%=48000第三年应提折旧额=(120000-48000)×40%=28800第四、五年应提折旧额=(200000-80000-48000-28800-10000)/2=16600年数总和法第一年折旧率=5/15第二年折旧率=4/15第三年折旧率=3/15第四年折旧率=2/15第五年折旧率=1/15第一年应提折旧额=(200000-10000)×5/15=63333.33第二年应提折旧额=(200000-10000)×4/15=50666.67第三年应提折旧额=(200000-10000)×3/15=38000第四年应提折旧额=(200000-10000)×2/15=25333.33第五年应提折旧额=(200000-10000)×1/15=12666.674、(1)设备月折旧额=(120-10)÷200 000×4 000=2.2(万元)办公楼月折旧额=(1240-40)÷20÷12=5(万元)2015年6月份应计提固定资产折旧额=2.2+5=7.2(万元) (2)借:制造费用 2.2管理费用 5贷:累计折旧 7.25、(1)借:固定资产 103000应交税费——应交增值税 17000贷:银行存款 120000 (2)年折旧率=40%2016年应提折旧额=103000×40%=412002017年应提折旧额=(103000-41200)×40%=24720(3)2016年借:制造费用 41200贷:累计折旧 41200 2017年借:制造费用 24720贷:累计折旧 24720 (4)2017年12月10日转入清理:借:固定资产清理 37080累计折旧 65920贷:固定资产 103000支付清理费用:借:固定资产清理 5000贷:银行存款 5000收到残料变价收入:借:银行存款 1000贷:固定资产清理 1000应收保险赔偿:借:其他应收款 30000贷:固定资产清理 30000结转清理净损失时:借:营业外支出——非常损失 11080贷:固定资产清理 11080五、不定项选择题1、 1.ABC 2.ACD 3.BD 4.BC 5.AB2、 1.BD 2.BCD 3.BD 4.ABCD 5.B 6. ACD六、业务题1、2017年9月3日借:固定资产 3905应交税费——应交增值税(进项税)663贷:银行存款 45682017年应提折旧额={(3905-1)/10 }×3/12=97.6 借:制造费用 97.6贷:累计折旧 97.62、(1)2017年8月6日借:在建工程 4002应交税费——应交增值税(进项税) 680银行存款 4682 (2)借:在建工程 363贷:原材料 363 借:在建工程 565贷:库存商品 480应交税费——应交增值税(销项税) 85 借:在建工程 72贷:应付职工薪酬 72 设备达到预定可使用状态时:借:固定资产 5002贷:在建工程 5002 3、(1)2015年10月8日借:在建工程 482应交税费——应交增值税(进项税) 81.6银行存款 563.6 (2)安装时借:在建工程 10贷:原材料 10借:在建工程 8贷:应付职工薪酬 82015年12月10日设备达到预定可使用状态时:借:固定资产 500贷:在建工程 500 (3)年折旧率=(1-4%)/10=9.6%2016、2017年折旧额=500×9.6%=48借:管理费用 48贷:累计折旧 48(4)2017年12月20日处置该设备转入清理:借:固定资产清理 404累计折旧 96贷:固定资产 500支付清理费用:借:固定资产清理 5贷:银行存款 5收到残料变价收入:借:银行存款 10贷:固定资产清理 10应收保险赔偿:借:其他应收款 30贷:固定资产清理 30结转清理净损失时:借:营业外支出——非常损失 369贷:固定资产清理 3694、(1)借:管理费用 11000贷:应付职工薪酬 5000银行存款 6000(2)借:固定资产清理 400000累计折旧 200000贷:固定资产 600000支付清理费用:借:固定资产清理 30000贷:银行存款 30000收到残料变价收入:借:原材料 60000贷:固定资产清理 60000结转清理净损失时:借:营业外支出——处置非流动资产损溢 370000贷:固定资产清理 370000 (3)批准前:借:待处理财产损益 140000累计折旧 60000贷:固定资产 200000批准后:借:营业外支出-盘亏损失 140000贷:待处理财产损益 140000(4)借:资产减值损失——计提的固定资产减值准备 300000贷:固定资产减值准备 300000。

第六章 固定资产答案

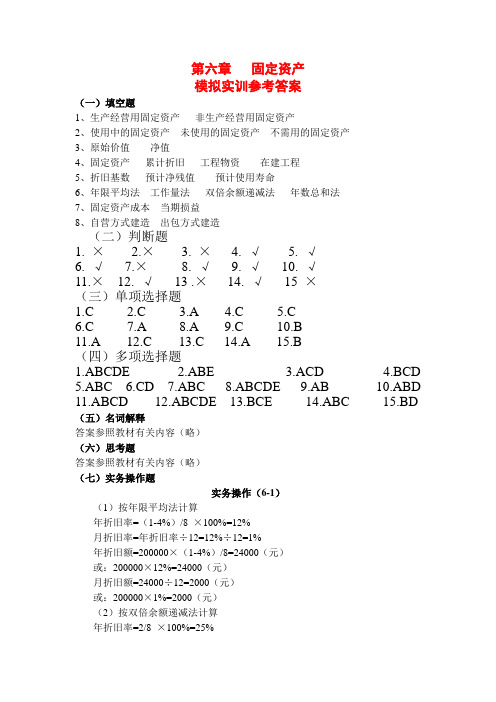

第六章固定资产模拟实训参考答案(一)填空题1、生产经营用固定资产非生产经营用固定资产2、使用中的固定资产未使用的固定资产不需用的固定资产3、原始价值净值4、固定资产累计折旧工程物资在建工程5、折旧基数预计净残值预计使用寿命6、年限平均法工作量法双倍余额递减法年数总和法7、固定资产成本当期损益8、自营方式建造出包方式建造(二)判断题1. ×2.×3. ×4. √5. √6. √7.×8. √9. √10. √11.×12. √13 .×14. √15 ×(三)单项选择题1.C2.C3.A4.C5.C6.C7.A8.A9.C 10.B11.A 12.C 13.C 14.A 15.B(四)多项选择题1.ABCDE2.ABE3.ACD4.BCD5.ABC6.CD7.ABC8.ABCDE9.AB 10.ABD 11.ABCD 12.ABCDE 13.BCE 14.ABC 15.BD (五)名词解释答案参照教材有关内容(略)(六)思考题答案参照教材有关内容(略)(七)实务操作题实务操作(6-1)(1)按年限平均法计算年折旧率=(1-4%)/8 ×100%=12%月折旧率=年折旧率÷12=12%÷12=1%年折旧额=200000×(1-4%)/8=24000(元)或:200000×12%=24000(元)月折旧额=24000÷12=2000(元)或:200000×1%=2000(元)(2)按双倍余额递减法计算年折旧率=2/8 ×100%=25%第一年折旧额=200000×25%=50000(元)第二年折旧额=(200000-50000)×25%=37500(元)第三年折旧额=(150000-37500)×25%=28125(元)第四年折旧额=(112500-28125)×25%=21093.75(元)第五年折旧额=(84375-21093.75)×25%=15820.31(元)第六年折旧额=(63281.25-15820.31)×25%=11865.24(元)第七、八年折旧额=(47460.94-11865.24-200000×4%)÷2=13797.85(元)(3)按年数总和法计算第一年折旧率=8/36 折旧额:192000×8/36=42666.67第二年折旧率=7/36 折旧额:192000×7/36=37333.33第三年折旧率=6/36 折旧额:192000×6/36=32000第四年折旧率=5/36 折旧额:192000×5/36=26666.67第五年折旧率=4/36 折旧额:192000×4/36=21333.33第六年折旧率=3/36 折旧额:192000×3/36=16000第七年折旧率=2/36 折旧额:192000×2/36=10666.67第八年折旧率=1/36 折旧额:192000×1/36=5333.33实务操作(6-2)(1)会计分录借:在建工程950累计折旧400固定资产减值准备50贷:固定资产1400借:在建工程351贷:工程物资. 351借:在建工程99贷:原材料46.8应付职工薪酬45.60生产成本—辅助生产成本 6.60借:固定资产1400贷:在建工程1400(2)2004年应计提的折旧额=(1400-42)×5/15 ×10/12 +(1400-42)×4/15×2/12=377.22+60.36=437.58(万元)实务操作(6-3)(1)购买需要安装设备借:在建工程702000应交税费—应交增值税(进项税额)119340贷:银行存款821340(2)购买材料购入时:借:工程物资170000应交税费—应交增值税(进项税额)28900贷:银行存款198900领用时:借:在建工程170000贷:工程物资170000(3)应付工程人员工资借:在建工程228000贷:应付职工薪酬228000(4)工程完交付使用借:固定资产1100000贷:在建工程1100000(5)每年计提折旧1100000×(1-5%)/10=104500借:制造费用104500贷:累计折旧104500(6)设备折旧:104500×4=418000借:固定资产清理682000累计折旧418000贷:固定资产1100000支付清理费:借:固定资产清理2000贷:银行存款2000收到残料:借:银行存款10000贷:固定资产清理10000借:营业外支出674000贷:固定资产清理674000实务操作(6-4)固定资产入账价值222300+20000+3400+26000+6000=277700(元)会计分录:①购入为工程准备的物资借:工程物资234000贷:银行存款234000②工程领用物资借:在建工程—仓库222300贷:工程物资222300③剩余工程物资转作企业生产用原材料借:原材料10000应交税费—应交增值税(进项税额)1700贷:工程物资11700④工程领用生产用原材料借:在建工程—仓库23400贷:原材料20000应交税费—应交增值税(进项税额转出)3400⑤分配工程人员工资借:在建工程—仓库26000借:应付职工薪酬26000⑥辅助生产车间为工程提供的劳务支出借:在建工程—仓库6000贷:生产成本—辅助生产成本6000⑦工程完工交付使用借:固定资产277700贷:在建工程—仓库277700实务操作(6-5)(1)相关会计分录:借:在建工程3200应交税费—应交增值税(进项税额)544贷:营业外收入3744借:在建工程238贷:银行存款238借:固定资产3438贷:在建工程3438 (2)计算各年应计提的折旧额2004年应计提的折旧额=(3438-120)×(5÷15)=1106(万元)2005年应计提的折旧额=(3438-120)×(4÷15)=884.8(万元)2006年应计提的折旧额=(3438-120)×(3÷15)=663.6(万元)2007年1-6月应计提的折旧额=(3438-120)×(2÷15)×(6÷12)=221.2(万元)(3)计算出售设备净损益固定资产的账面净值=3438-(1106+884.8+663.6+221.2)=562.4(万元)固定资产出售形成的净损益=500-562.4-0.6=-63(万元)(4)编制出售会计分录借:固定资产清理562.4累计折旧2875.6贷:固定资产3438借:银行存款500贷:固定资产清理500借:固定资产清理0.6贷:银行存款0.6借:营业外支出63贷:固定资产清理63实务操作(6-6)(1)盘盈固定资产借:固定资产30000贷:待处理财产损溢30000借:待处理财产损溢30000贷:以前年度损益调整30000 (2)接受投资者投入设备借:固定资产100000贷:实收资本100000 (3)出售设备注销设备的原值和累计提取的折旧:借:固定资产清理320000累计折旧80000贷:固定资产400000用银行存款支付清理费用借:固定资产清理1000贷:银行存款1000收到变价收入存入银行:借:银行存款300000贷:固定资产清理300000结转固定资产净损失:借:营业外支出21000贷:固定资产清理21000。

财务会计第六章 选择题及答案

第六章固定资产(一)单项选择题1、不属于企业生产经营主要设备的物品若作为固定资产,其单位价值应在( )以上。

CA.3000元B. 5000元C.2000元D.4000元2、将固定资产分类为经营用和非经营用固定资产两大类的划分标准是( )。

BA.使用情况B.经济用途C.使用性能D.来源渠道3、将固定资产分类为动力设备、运输设备、管理用具等的划分标准是( )。

CA.使用情况B.经济用途C.使用性能D.来源渠道4、以原始价值作为固定资产的基本计价标准符合的会计原则是( )。

AA.客观性原则B.一贯性原则C.权责发生制原则D.谨慎性原则5、下列支出项目,不应计入自营工程成本的是( )。

DA.辅助生产部门为工程提供的水、电费B.工程领用生产产品用材料的进项税额C.工程物资发生的盘亏D.非正常原因造成工程报废净损失6、不会影响固定资产折旧计算的因素是( )。

CA.固定资产的原始价值B.固定资产预计净残值C.固定资产的性能D.固定资产预计使用年限7、下列固定资产不能计提折旧的是( )。

AA.己计价入账的土地B.大修理期间的固定资产C.季节性停产的固定资产D.未使用的固定资产8、重新安装固定资产时,转出的初始安装成本的账面净值应计入( )。

CA.其他业务支出‘B.营业外支出C.管理费用D.本年利润9、企业购入一台需要安装的设备,实际支付买价20万元,增值税3.4万元;另支付运杂费0.3万元,途中保险费0.1万元;安装过程中,领用一批原材料,成本4万元,售价为5万元,支付安装人员的工资2万元,该设备达到预定可使用状态时,其入账价值为( )万元。

DA. 30. 65B. 27. 08C. 30. 48D. 26. 410、企业接受海外捐赠的设备一台,同类新设备的市价为100万元,估计成新率为60%,预计尚可使用6年,预计净残值为6.3万元。

支付关税5万元,国内运杂费1万元,设备己安装完毕,支付安装调试费2万元。

第6章习题固定资产(答案完整版)

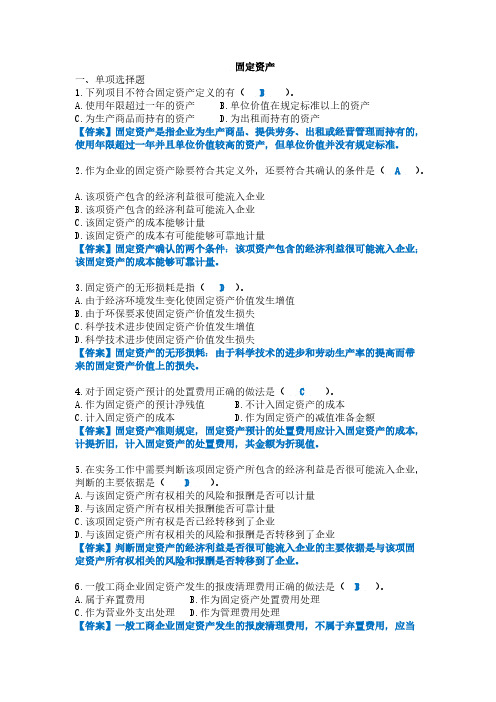

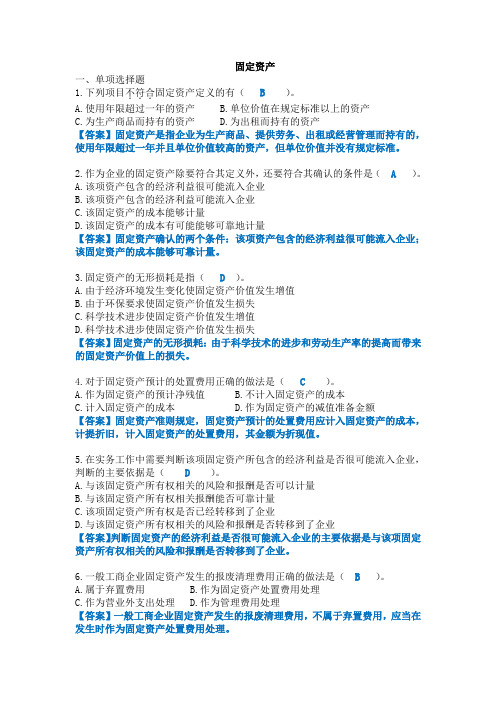

固定资产一、单项选择题1.下列项目不符合固定资产定义的有(B)。

A.使用年限超过一年的资产B.单位价值在规定标准以上的资产C.为生产商品而持有的资产D.为出租而持有的资产【答案】固定资产是指企业为生产商品、提供劳务、出租或经营管理而持有的,使用年限超过一年并且单位价值较高的资产,但单位价值并没有规定标准。

2.作为企业的固定资产除要符合其定义外,还要符合其确认的条件是(A)。

A.该项资产包含的经济利益很可能流入企业B.该项资产包含的经济利益可能流入企业C.该固定资产的成本能够计量D.该固定资产的成本有可能能够可靠地计量【答案】固定资产确认的两个条件:该项资产包含的经济利益很可能流入企业;该固定资产的成本能够可靠计量。

3.固定资产的无形损耗是指(D)。

A.由于经济环境发生变化使固定资产价值发生增值B.由于环保要求使固定资产价值发生损失C.科学技术进步使固定资产价值发生增值D.科学技术进步使固定资产价值发生损失【答案】固定资产的无形损耗:由于科学技术的进步和劳动生产率的提高而带来的固定资产价值上的损失。

4.对于固定资产预计的处置费用正确的做法是(C)。

A.作为固定资产的预计净残值B.不计入固定资产的成本C.计入固定资产的成本D.作为固定资产的减值准备金额【答案】固定资产准则规定,固定资产预计的处置费用应计入固定资产的成本,计提折旧,计入固定资产的处置费用,其金额为折现值。

5.在实务工作中需要判断该项固定资产所包含的经济利益是否很可能流入企业,判断的主要依据是(D)。

A.与该固定资产所有权相关的风险和报酬是否可以计量B.与该固定资产所有权相关报酬能否可靠计量C.该项固定资产所有权是否已经转移到了企业D.与该固定资产所有权相关的风险和报酬是否转移到了企业【答案】判断固定资产的经济利益是否很可能流入企业的主要依据是与该项固定资产所有权相关的风险和报酬是否转移到了企业。

6.一般工商企业固定资产发生的报废清理费用正确的做法是( B )。

财务会计 第六章 固定资产 习题解答

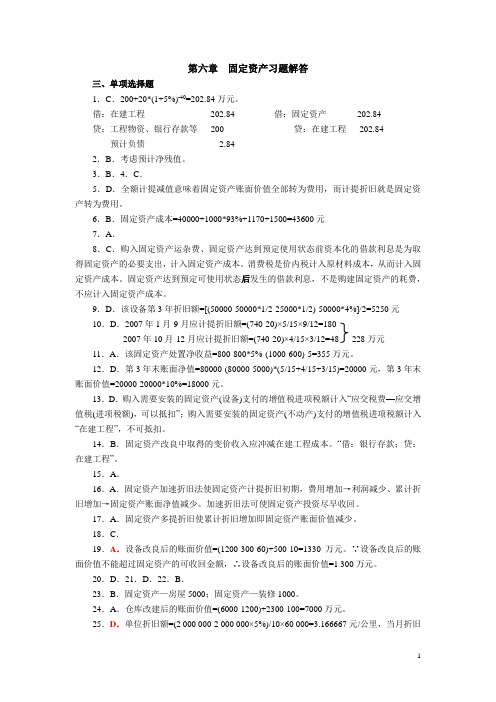

第六章固定资产习题解答三、单项选择题1.C.200+20*(1+5%)-40=202.84万元。

借:在建工程202.84 借:固定资产202.84贷:工程物资、银行存款等200 贷:在建工程202.84 预计负债 2.842.B.考虑预计净残值。

3.B.4.C.5.D.全额计提减值意味着固定资产账面价值全部转为费用,而计提折旧就是固定资产转为费用。

6.B.固定资产成本=40000+1000*93%+1170+1500=43600元7.A.8.C.购入固定资产运杂费、固定资产达到预定使用状态前资本化的借款利息是为取得固定资产的必要支出,计入固定资产成本。

消费税是价内税计入原材料成本,从而计入固定资产成本。

固定资产达到预定可使用状态后发生的借款利息,不是购建固定资产的耗费,不应计入固定资产成本。

9.D.该设备第3年折旧额=[(50000-50000*1/2-25000*1/2)-50000*4%]/2=5250元10.D.2007年1月-9月应计提折旧额=(740-20)×5/15×9/12=1802007年10月-12月应计提折旧额=(740-20)×4/15×3/12=48 228万元11.A.该固定资产处置净收益=800-800*5%-(1000-600)-5=355万元。

12.D.第3年末账面净值=80000-(80000-5000)*(5/15+4/15+3/15)=20000元,第3年末账面价值=20000-20000*10%=18000元。

13.D.购入需要安装的固定资产(设备)支付的增值税进项税额计入“应交税费—应交增值税(进项税额),可以抵扣”;购入需要安装的固定资产(不动产)支付的增值税进项税额计入“在建工程”,不可抵扣。

14.B.固定资产改良中取得的变价收入应冲减在建工程成本。

“借:银行存款;贷:在建工程”。

15.A.16.A.固定资产加速折旧法使固定资产计提折旧初期,费用增加→利润减少、累计折旧增加→固定资产账面净值减少。

第六章 固定资产参考答案及解析

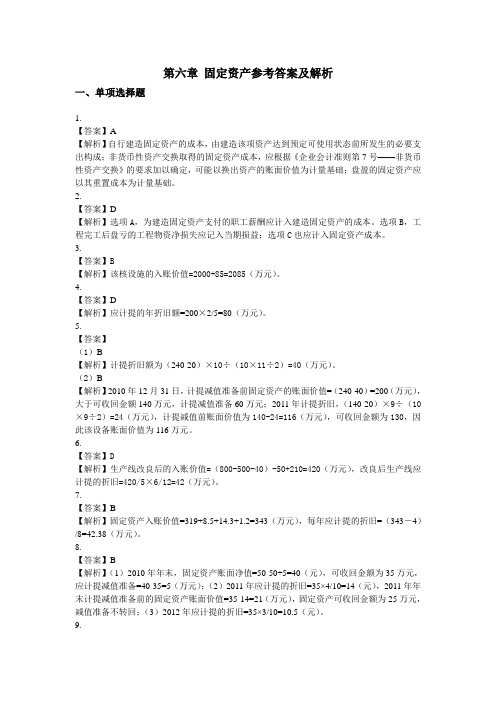

第六章固定资产参考答案及解析一、单项选择题1.【答案】A【解析】自行建造固定资产的成本,由建造该项资产达到预定可使用状态前所发生的必要支出构成;非货币性资产交换取得的固定资产成本,应根据《企业会计准则第7号——非货币性资产交换》的要求加以确定,可能以换出资产的账面价值为计量基础;盘盈的固定资产应以其重置成本为计量基础。

2.【答案】D【解析】选项A,为建造固定资产支付的职工薪酬应计入建造固定资产的成本。

选项B,工程完工后盘亏的工程物资净损失应记入当期损益;选项C也应计入固定资产成本。

3.【答案】B【解析】该核设施的入账价值=2000+85=2085(万元)。

4.【答案】D【解析】应计提的年折旧额=200×2/5=80(万元)。

5.【答案】(1)B【解析】计提折旧额为(240-20)×10÷(10×11÷2)=40(万元)。

(2)B【解析】2010年12月31日,计提减值准备前固定资产的账面价值=(240-40)=200(万元),大于可收回金额140万元,计提减值准备60万元;2011年计提折旧,(140-20)×9÷(10×9÷2)=24(万元),计提减值前账面价值为140-24=116(万元),可收回金额为130,因此该设备账面价值为116万元。

6.【答案】D【解析】生产线改良后的入账价值=(800-500-40)-50+210=420(万元),改良后生产线应计提的折旧=420/5×6/12=42(万元)。

7.【答案】B【解析】固定资产入账价值=319+8.5+14.3+1.2=343(万元),每年应计提的折旧=(343-4)/8=42.38(万元)。

8.【答案】B【解析】(1)2010年年末,固定资产账面净值=50-50÷5=40(元),可收回金额为35万元,应计提减值准备=40-35=5(万元);(2)2011年应计提的折旧=35×4/10=14(元),2011年年末计提减值准备前的固定资产账面价值=35-14=21(万元),固定资产可收回金额为25万元,减值准备不转回;(3)2012年应计提的折旧=35×3/10=10.5(元)。

第6章习题固定资产(答案完整版)讲课讲稿

固定资产一、单项选择题1.下列项目不符合...固定资产定义的有(B)。

A.使用年限超过一年的资产B.单位价值在规定标准以上的资产C.为生产商品而持有的资产D.为出租而持有的资产【答案】固定资产是指企业为生产商品、提供劳务、出租或经营管理而持有的,使用年限超过一年并且单位价值较高的资产,但单位价值并没有规定标准。

2.作为企业的固定资产除要符合其定义外,还要符合其确认的条件是(A)。

A.该项资产包含的经济利益很可能流入企业B.该项资产包含的经济利益可能流入企业C.该固定资产的成本能够计量D.该固定资产的成本有可能能够可靠地计量【答案】固定资产确认的两个条件:该项资产包含的经济利益很可能流入企业;该固定资产的成本能够可靠计量。

3.固定资产的无形损耗是指(D)。

A.由于经济环境发生变化使固定资产价值发生增值B.由于环保要求使固定资产价值发生损失C.科学技术进步使固定资产价值发生增值D.科学技术进步使固定资产价值发生损失【答案】固定资产的无形损耗:由于科学技术的进步和劳动生产率的提高而带来的固定资产价值上的损失。

4.对于固定资产预计的处置费用正确的做法是(C)。

A.作为固定资产的预计净残值B.不计入固定资产的成本C.计入固定资产的成本D.作为固定资产的减值准备金额【答案】固定资产准则规定,固定资产预计的处置费用应计入固定资产的成本,计提折旧,计入固定资产的处置费用,其金额为折现值。

5.在实务工作中需要判断该项固定资产所包含的经济利益是否很可能流入企业,判断的主要依据是(D)。

A.与该固定资产所有权相关的风险和报酬是否可以计量B.与该固定资产所有权相关报酬能否可靠计量C.该项固定资产所有权是否已经转移到了企业D.与该固定资产所有权相关的风险和报酬是否转移到了企业【答案】判断固定资产的经济利益是否很可能流入企业的主要依据是与该项固定资产所有权相关的风险和报酬是否转移到了企业。

6.一般工商企业固定资产发生的报废清理费用正确的做法是( B )。

最新整理、会计基础课后题:第六章固定资产(含答案)(财经类)会计

第六章固定资产一、单项选择题1、购入需要安装的固定资产的增值税进项税额应计入()。

A.在建工程B.管理费用C.固定资产D.应交税金2、下列固定资产中应计提折旧的是()。

A.已提足折旧继续使用的设备B.未提足折旧提前报废的设备C.季节性停用的设备D.单独计价入账的土地3、生产经营期间正常的固定资产报废清理发生的净损失,应计入()。

A.投资损失B.其他业务支出C.管理费用D.营业外支出4、和平均年限法相比,采用年数总和法对固定资产计提折旧将使()。

A.计提折旧的初期,企业利润减少,固定资产净值减少B.计提折旧的初期,企业利润减少,固定资产原值减少C.计提折旧的后期,企业利润减少,固定资产净值减少D.计提折旧的后期,企业利润减少,固定资产原值减少5、设备的安装费应列为()。

A.开办费用B.设备成本C.管理费用D.制造费用6、理论上,计算固定资产的过程中不考虑净残值的折旧方法是()。

A.平均年限法B.工作量法C.年数总和法D.双倍余额递减法7、某固定资产的原值为100 000元,预计使用年限为5年,预计净残值为12 000元,则按双倍余额递减法计算的第1年的折旧额为()元。

A.40 000B.21 600C.14 400D.15 6008、下列哪种折旧计算方法的年折旧率是不一致且递减的()。

A.平均年限法B.工作量法C.年数总和法D.双倍余额递减法9、在建工程发生的管理费、征地费、可行性研究费、临时设施费、公证费、监理费及应负担的税费等,应计入()。

A.管理费用B.营业外支出C.在建工程D.其他业务支出10、非正常报废的固定资产应通过()科目进行核算。

A.待处理财产损溢B.固定资产清理C.在建工程D.营业外支出二、多项选择题1、“固定资产清理”借方登记的内容有()。

A.转入清理的固定资产净值B.发生的清理费用C.结转的清理净损失D.结转的清理净收益E.保险公司的赔款2、下列固定资产中应提折旧的是()。

A.房屋及建筑物B.专用的机器设备C.季节性停用的设备D.未提足折旧提前报废的固定资产E.提足折旧继续使用的固定资产3、下列折旧方法中体现谨慎性原则的有()。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第六章固定资产一、单项选择题1.甲公司为增值税一般纳税人,适用的增值税税率为17%,2009年1月1日购入一台需要安装的机器设备,取得的增值税专用发票上注明的金额为220万元,增值税税额为37.4万元,发生的运杂费为5万元,设备安装时,领用企业的原材料一批,其账面成本为10万元,计税价格(等于公允价值)为12万元,取得时增值税为1.7万元,除此之外,发生其他支出15万元,则该项设备的入账价值为()万元。

A.289.1B.250C.291.1D.293.442.远东公司2008年10月29日购入一条不需安装的生产线。

原价为726万元,预计使用年限为5年,预计净残值为6万元,按年数总和法计提折旧。

该固定资产2009年应计提的折旧额是()万元。

A.240B.232C.192D.2343.下列因素中,不会影响到固定资产账面价值的是()。

A.固定资产的日常维修B.固定资产装修C.当期计提的固定资产的减值D.固定资产的改良支出4.远洋公司为增值税一般纳税人,增值税税率为17%。

2009年,该公司采用自营方式建造一条生产线(动产),实际领用工程物资702万元(含增值税金额102万元)。

另外领用本公司自产产品一批,账面价值为130万元,未计提存货跌价准备,公允价值和计税价格均为160万元;发生在建工程人员工资及福利费为230万元。

另外发生专业人员服务费8万元,假定该生产线已达到预定可使用状态;不考虑除增值税以外的其他相关税费。

该生产线的入账价值为()万元。

A.990B.968C.960D.1017.25.正保公司出售设备一台,售价为28万元。

该设备的原价为30万元,已提折旧5万元,已计提减值准备3万元。

假设不考虑相关税费,本期出售该设备影响当期损益的金额为()万元。

A.28B.2C.5D.66.甲企业购入三项没有单独标价的固定资产A、B、C,均不需要安装。

实际支付的价款总额为100万元。

其中固定资产A的公允价值为60万元,固定资产B的公允价值为40万元,固定资产C的公允价值为20万元(假定不考虑增值税问题)。

固定资产A的入账价值为()万元。

A.60B.50C.100D.1207.下列固定资产中,不应计提折旧的有()。

A.正在改扩建的固定资产B.因季节性原因停工的固定资产C.进行日常维修的固定资产D.定期大修理的固定资产8.关于自营方式建造固定资产,下列说法不正确的有()。

A.盘盈、盘亏、报废的工程物资,减去保险公司、过失人的赔偿后的差额,如果项目尚未完工的,计入或冲减在建工程的成本B.盘盈、盘亏、报废的工程物资,减去保险公司、过失人的赔偿后的差额,如果项目已经完工的(不属于筹建期间),计入营业外支出或者营业外收入C.由于正常原因造成的单项工程的或者单位工程的报废或毁损,减去残料价值和过失人、保险公司的赔款后的净损失,直接计入营业外支出D.如为非正常原因造成的单项工程的或者单位工程的报废或毁损,应将其净损失一般直接计入当期营业外支出9.甲公司2009年3月20日购入一台需要安装的机器设备,该设备的成本为960万元,安装期发生相关支出30万元,在2009年9月20日达到预定可使用状态,预计使用年限为5年,预计净残值为50万元。

采用双倍余额递减法计提折旧的情况下,2010年该设备应计提的折旧额为()万元。

A.237.6B.396C.356.4D.29710.2009年1月1日,大海公司融资租入一栋办公楼,租赁期为8年。

该办公楼尚可使用年限为2 0年。

2009年1月20日,开始对该办公楼进行装修,至6月30日装修工程完工并投入使用,共发生资本化支出100万元;预计下次装修时间为2015年6月30日。

大海公司上述固定资产装修费用的折旧年限是()年。

A.6B.8C.15D.2011.某项固定资产的原始价值600 000元,预计可使用年限为5年,预计残值为50 000元。

企业对该项固定资产采用双倍余额递减法计提折旧,则第4年对该项固定资产计提的折旧额为()元。

A.39 800B.51 840C.20 800D.10 40012.长城公司为一般纳税人,2009年接受投资者投入的一台需要安装的设备。

双方在协议中约定的价值为30万元,投入设备后该投资者享有长城公司增资后注册资本100万元的20%,设备的公允价值为22.5万元。

长城公司在安装该设备的过程中领用生产用材料一批,实际成本为0.2万元;领用自产的应税消费品一批,实际成本为1万元,售价为2.4万元。

该公司适用的增值税税率为17%,消费税税率10%。

不考虑其他因素,则该设备入账成本为()万元。

A.23.94B.26.06C.27.26D.24.7613.甲公司对A设备进行改良,该设备原价为2 000万元,已提折旧600万元,已提减值准备300万元,改良中发生各项资本化支出共计500万元。

改良时被替换部分的账面原价为150万元。

则改良后固定资产的入账价值为()万元。

A.1 100B.1 450C.1 517.5D.2 000二、多项选择题1.下列表述正确的有()。

A.工程物资的成本包括购买价款、运杂费、保险费等相关税费B.正常原因造成的工程物资盘盈、盘亏、报废和毁损,按扣除保险公司或过失人赔偿部分后的差额,如果工程项目尚未完工的,计入或冲减所建工程项目的成本;如果工程项目已达到预定可使用状态,属于筹建期间的计入或冲减管理费用,不属于筹建期间的计入当期营业外收入或营业外支出C.闲置的固定资产不提折旧D.固定资产定期大修理期间,照提折旧2.对于采取自营方式建造固定资产,下列说法正确的有()。

A.在建工程负担的职工薪酬,应借记“在建工程”科目,贷记“应付职工薪酬”科目B.由于自然灾害等原因造成的在建工程报废或毁损的,应按其净损失,借记“营业外支出—非常损失”科目,贷记“在建工程”科目C.建设期间发生的工程物资盘亏、报废及毁损净损失,应借记“在建工程”科目,贷记“工程物资”科目,盘盈的工程物资或处置净收益,应做相反的会计分录D.在建工程进行负荷联合试车发生的费用,借记“在建工程”科目,贷记“银行存款”、“原材料”等科目3.下列各项中构成取得固定资产成本的有()。

A.购买固定资产时交纳的契税B.自行建造办公楼所领用的原材料所负担的增值税C.接受捐赠的固定资产所支付的相关费用D.进口固定资产支付的关税4.企业以出包方式建造固定资产的,其成本一般由那些部分组成()。

A.发生的建筑工程支出B.发生的安装工程支出C.分摊的待摊支出D.符合资本化的借款费用5.关于固定资产,下列说法中正确的有()。

A.固定资产后续支出计入固定资产成本的,应当终止确认被替换部分的账面价值B.固定资产盘亏造成的净损失,应当计入当期损益C.确定特殊行业的特定固定资产成本时,应当考虑预计弃置费用因素D.固定资产进行改扩建时要先将其账面价值结转到固定资产清理科目6.采用自营方式建造办公楼的情况下,下列项目应计入办公楼成本的有()。

A.工程领用本企业的产品成本B.发生的专业人员服务费C.工程领用本企业产品所交纳的消费税D.工程人员工资7.盘盈、盘亏、报废、毁损的工程物资,减去过失人或保险公司等赔款后的差额,可能计入的科目有()。

A.管理费用B.营业外收入C.营业外支出D.在建工程8.下列各项中应计入“固定资产清理”科目借方的有()。

A.因出售固定资产而结转的账面价值B.因出售固定资产而支付的清理费用C.报废固定资产所获得的赔偿款项D.固定资产的更新改造9.关于企业依照国家有关规定提取的安全费用,下列各项说法中不正确的有()。

A.企业依照国家有关规定提取的安全费用以及具有类似性质的各项费用,应当在所有者权益中的“资本公积”项下反映B.对于作为固定资产管理和核算的安全防护设备等,企业应当按规定计提折旧,计入有关当期损益C.按规定范围使用安全生产储备支付安全生产检查和评价支出、安全技能培训及进行应急救援演练支出等费用性支出时,直接冲减专项储备D.企业使用提取的安全生产费形成固定资产的,应当通过“在建工程”科目归集所发生的支出,待安全项目完工达到预定可使用状态时将“在建工程”余额冲减专项储备三、判断题1.自行建造固定资产的成本,由建造该项资产达到预定可使用状态前所发生的必要支出构成。

()对错2.由于非正常原因造成的报废或毁损,或在建工程项目全部报废或毁损,应将其净损失直接计入管理费用。

()对错3.采用出包方式自行建造固定资产工程时,预付承包单位的工程价款应通过“预付账款”科目核算。

()对错4.企业采用的折旧方法中,在计算时都应该考虑其净残值的问题,不管是哪一年对固定资产计提折旧。

()对错5.双倍余额递减法和年数总和法两种方法下每期计提的折旧额都是递减的。

()对错6.固定资产的各组成部分具有不同使用寿命或者以不同方式为企业提供经济利益,适用不同折旧率或折旧方法的,应当分别将各组成部分确认为单项固定资产。

()对错7.固定资产处于处置状态或者固定资产预期通过使用或者处置不能产生经济利益的资产应终止确认。

()对错8.固定资产的装修费用,满足固定资产的确认条件,可以计入固定资产账面价值,并且在两次装修间隔期间与固定资产尚可使用年限两者中的较短的期间内采用合理的方法单独计提折旧。

()对错9.对于已经计提减值准备的固定资产,在以后期间价值恢复时,可以转回原已计提的减值准备金额。

()对错10.已达到预定可使用状态但尚未办理竣工决算手续的固定资产,应按估计价值确定其成本,并计提折旧,办理竣工决算手续后,再按照实际成本调整原来的暂估价值,同时调整已经计提的累计折旧金额。

()对错11.已提足折旧仍继续使用的固定资产不需要计提折旧,但是对于季节性停用的固定资产应该计提折旧。

()对错12.经营租入固定资产发生的租金费用,通常情况下,应在租赁期内各个期间按照直线法计入相关资产成本或者当期损益。

()对错13.企业对经营租入的固定资产和融资租入的固定资产均应按照自有资产对其计提折旧。

()对错14.“专项储备”科目期末余额在资产负债表所有者权益项下“减:库存股”和“盈余公积”之间增设“专项储备”项目反映。

()对错四、计算题1.甲股份有限公司为一般纳税人,增值税税率为17%。

2009年1月,准备自行建造一座厂房,为此发生以下业务:(l)购入工程物资一批,价款为500 000元,支付的增值税进项税额为85 000元,款项以银行存款支付。

(2)工程共领用工程物资545 000元(含增值税进项税额)。

(3)领用生产用原材料一批,价值为64 000元,购进该批原材料时支付的增值税进项税额为10 880元。

(4)辅助生产车间为工程提供劳务支出50 000元。

(5)计提工程人员工资95 800元。

(6)6月底,工程达到预定可使用状态,但尚未办理竣工决算手续,工程按暂估价值结转固定资产成本。