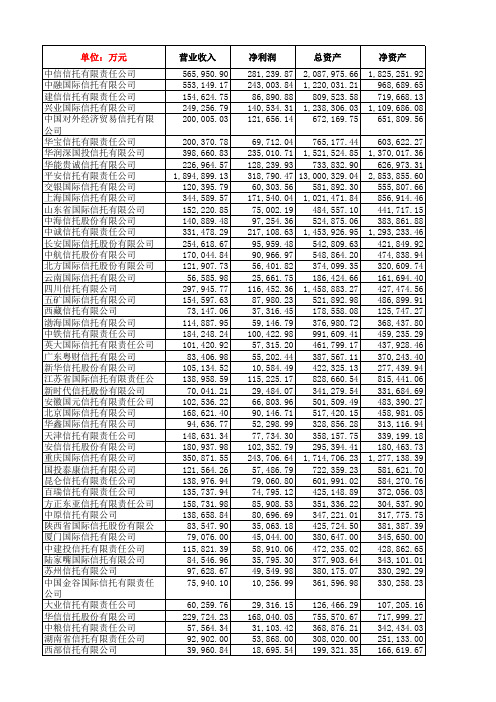

2011年信托公司信托项目营业收入规模及排名

租赁收益权

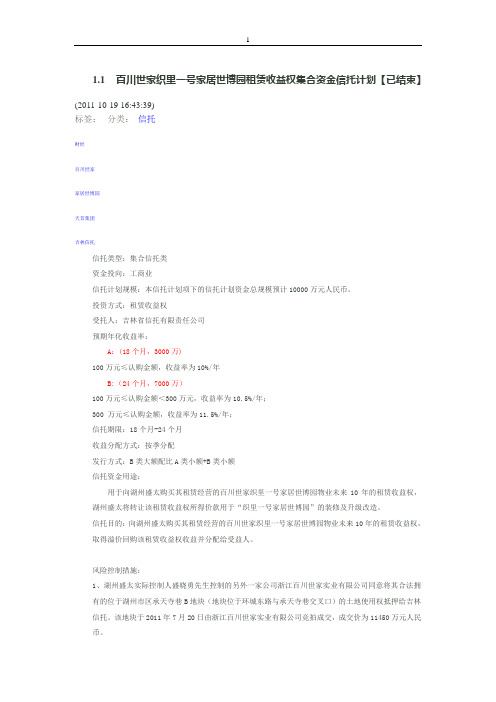

1.1百川世家织里一号家居世博园租赁收益权集合资金信托计划【已结束】(2011-10-19 16:43:39)分类:信托标签:财经百川世家家居世博园天首集团吉林信托信托类型:集合信托类资金投向:工商业信托计划规模:本信托计划项下的信托计划资金总规模预计10000万元人民币。

投资方式:租赁收益权受托人:吉林省信托有限责任公司预期年化收益率:A:(18个月,3000万)100万元≤认购金额,收益率为10%/年B:(24个月,7000万)100万元≤认购金额<300万元,收益率为10.5%/年;300 万元≤认购金额,收益率为11.5%/年;信托期限:18个月-24个月收益分配方式:按季分配发行方式:B类大额配比A类小额+B类小额信托资金用途:用于向湖州盛太购买其租赁经营的百川世家织里一号家居世博园物业未来10年的租赁收益权,湖州盛太将转让该租赁收益权所得价款用于“织里一号家居世博园”的装修及升级改造。

信托目的:向湖州盛太购买其租赁经营的百川世家织里一号家居世博园物业未来10年的租赁收益权,取得溢价回购该租赁收益权收益并分配给受益人。

风险控制措施:1、湖州盛太实际控制人盛晓勇先生控制的另外一家公司浙江百川世家实业有限公司同意将其合法拥有的位于湖州市区承天寺巷B地块(地块位于环城东路与承天寺巷交叉口)的土地使用权抵押给吉林信托。

该地块于2011年7月20日由浙江百川世家实业有限公司竞拍成交,成交价为11450万元人民币。

2、湖州盛太及浙江百川世家实业有限公司全体股东为本次信托融资提供上述两家公司100%股权质押。

3、湖州盛太实际控制人盛晓勇及其妻子为本次信托融资提供自然人无限连带责任保证担保。

4、受托人与湖州盛太、浙江百川世家家居装饰有限公司、上海市浦东发展银行湖州支行签订资金监管协议,设立监管账户,本次信托融资资金、租金、自营产生的收入等资金全部进入该专户,扣除必要支出外,全部用于溢价回购该项目收益权,且专户资金余额不低于当期回购资金金额。

XX城投债权收益权投资信托计划尽职调查报告

XX城投债权收益权投资信托计划尽职调查报告中国XX国际信托有限责任公司XX·XX城投债权收益权投资信托计划尽职调查报告XX业务部2011年5月声明与保证我们在此声明与保证:本报告是按照《中国XX国际信托有限责任公司信托业务尽职调查管理制度》和有关规定,根据融资融资方提供的和本人收集的资料,经我们审慎调查、核实、分析和整理,并在此基础上针对项目特点设计交易模式、制定信托计划方案后完成的。

报告全面反映了客户及项目最主要、最基本的信息,我们对报告内容的真实性、准确性、完整性及所作判断的合理性负责。

项目经理签字:年月日调查部门经理签字:年月日目录摘要 (4)1.项目概述 (5)1.1项目背景 (5)1.2用款项目简介 (5)2.信托交易方案 (6)2.1信托要素 (6)2.2交易结构 (7)2.3交易结构图 (8)3.交易对手介绍 (8)3.1融资方基本情况 (8)3.1.1企业基础材料 (9)3.1.2企业历史 (9)3.1.3股东情况 (10)3.1.4公司治理和组织结构 (10)3.1.5公司高级管理人员情况简介 (12)3.1.6公司控股企业名单 (14)3.2融资方在银行融资情况分析 (16)3.3融资方公司财务状况 (17)3.3.1融资方财务概况 (17)3.3.2融资方财务分析 (35)4.经济技术可行性分析 (40)4.1资金投向分析 (40)4.2用款项目建设周期 (46)4.3用款项目内容 (46)4.4用款项目批复文件和预算安排 (47)4.5标的资产质量分析 (49)4.6债权收益权回购资金来源分析 (49)5.风险控制措施 (51)5.1担保方基本情况 (51)5.1.1企业基础材料 (51)5.1.2企业历史 (52)5.1.3股东情况 (53)5.1.4公司治理和组织结构 (53)5.1.5公司高级管理人员情况介绍 (55)5.1.6公司控股企业名单 (57)5.2担保方财务数据 (58)5.2.1担保方财务概况 (58)5.2.2担保方财务分析 (70)5.3风险分析及防范 (74)5.3.1风险揭示 (74)5.3.2风险防范措施 (75)6.综合收益分析 (76)7.结论 (77)摘要XX市城市建设投资集团有限公司 (以下简称“XX城投”)于2003年9月经XX市人民政府泰政复[2003]46号文批准成立,是由XX市政府出资设立的国有独资公司,注册资金10亿元人民币,是市政府授权的国有资产投资主体,对授权范围内的国有资产依法自主经营,具体行使资产收益、重大决策、选择管理者等出资者权利,实行独立核算、自主经营、自负盈亏,是XX市政府实施城市建设项目统一投融资的大平台,也是XX市最大的政府平台公司。

2011年上海市国民经济和社会发展统计公报

2011年上海市国民经济和社会发展统计公报【法规类别】经济统计【发布部门】上海市统计局国家统计局上海调查总队【发布日期】2012.02.24【实施日期】2012.02.24【时效性】现行有效【效力级别】地方规范性文件2011年上海市国民经济和社会发展统计公报2011年是“十二五”规划的开局年,也是改革创新的突破年。

面对复杂多变的外部环境,全市人民在党中央、国务院和中共上海市委、市政府的坚强领导下,深入贯彻落实科学发展观,紧紧围绕创新驱动、转型发展,按照“六个着力”的要求,努力做好各项工作,国民经济保持平稳健康发展,各项社会事业全面进步,人民生活继续改善。

一、综合经国家统计局联审通过,全年实现上海市生产总值(GDP)19195.69亿元,按可比价格计算,比上年增长8.2%(见图1)。

其中,第一产业增加值124.94亿元,下降0.7%;第二产业增加值7959.69亿元,增长6.5%;第三产业增加值11111.06亿元,增长9.5%。

第三产业增加值占全市生产总值的比重为57.9%,比上年提高0.6个百分点。

全市按常住人口计算的人均生产总值为82560元。

图1 2007-2011年上海市生产总值及其增长速度在全市生产总值中,公有制经济增加值9584.12亿元,比上年增长7.3%;非公有制经济增加值9611.57亿元,增长9.1%,占全市生产总值的比重由上年的49.5%提高到50.1%。

其中,私营及个体经济增加值4667.45亿元,增长8.3%,占全市生产总值的比重达到24.3%。

全年经工商登记新设立的各类市场主体18.52万户,比上年增长0.4%。

其中,企业13.44万户,增长7.3%;个体工商户4.91万户,下降15.5%。

在新设立企业中,内资企业(不含私营企业)4853户,增长16.8%;外商投资企业6999户,增长8.4%;私营企业122505户,增长6.9%。

全年地方财政收入3429.83亿元,比上年增长19.4%。

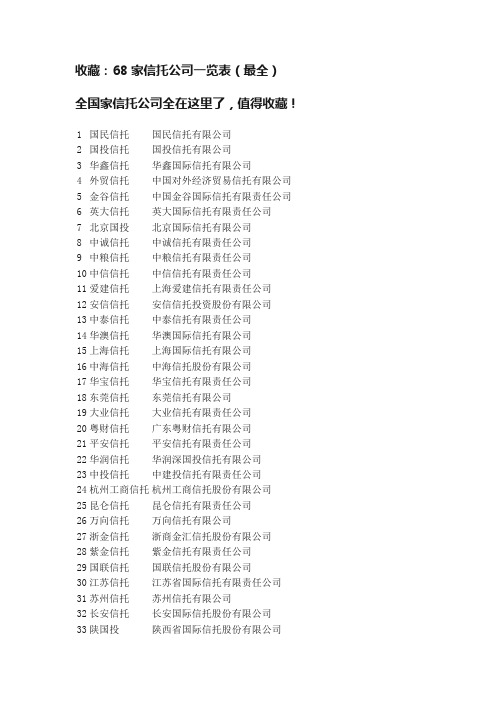

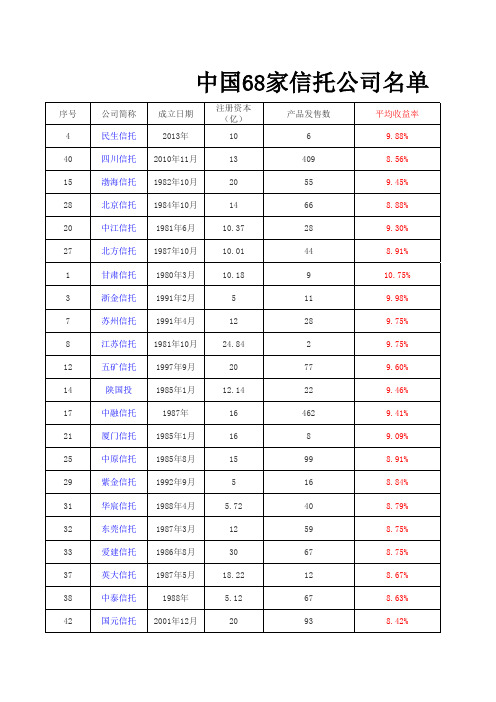

收藏:68家信托公司一览表(最全)

收藏:68家信托公司一览表(最全)全国家信托公司全在这里了,值得收藏!1 国民信托国民信托有限公司2 国投信托国投信托有限公司3 华鑫信托华鑫国际信托有限公司4 外贸信托中国对外经济贸易信托有限公司5 金谷信托中国金谷国际信托有限责任公司6 英大信托英大国际信托有限责任公司7 北京国投北京国际信托有限公司8 中诚信托中诚信托有限责任公司9 中粮信托中粮信托有限责任公司10 中信信托中信信托有限责任公司11 爱建信托上海爱建信托有限责任公司12 安信信托安信信托投资股份有限公司13 中泰信托中泰信托有限责任公司14 华澳信托华澳国际信托有限公司15 上海信托上海国际信托有限公司16 中海信托中海信托股份有限公司17 华宝信托华宝信托有限责任公司18 东莞信托东莞信托有限公司19 大业信托大业信托有限责任公司20 粤财信托广东粤财信托有限公司21 平安信托平安信托有限责任公司22 华润信托华润深国投信托有限公司23 中投信托中建投信托有限责任公司24 杭州工商信托杭州工商信托股份有限公司25 昆仑信托昆仑信托有限责任公司26 万向信托万向信托有限公司27 浙金信托浙商金汇信托股份有限公司28 紫金信托紫金信托有限责任公司29 国联信托国联信托股份有限公司30 江苏信托江苏省国际信托有限责任公司31 苏州信托苏州信托有限公司32 长安信托长安国际信托股份有限公司33 陕国投陕西省国际信托股份有限公司34 西部信托西部信托有限公司35 建信信托建信信托有限责任公司36 国元信托安徽国元信托有限责任公司37 百瑞信托百瑞信托有限责任公司38 中原信托中原信托有限公司39 民生信托民生信托股份有限公司40 北方信托北方国际信托股份有限公司41 天津信托天津信托有限责任公司42 长城新盛信托长城新盛信托有限责任公司43 华融国际信托华融国际信托有限责任公司44 重庆信托重庆国际信托有限公司45 新华信托新华信托股份有限公司46 四川信托四川信托有限公司47 中铁信托中铁信托有限责任公司48 方正东亚信托方正东亚信托有限责任公司49 交银国际信托交银国际信托有限公司50 陆家嘴信托陆家嘴国际信托有限公司51 山东信托山东省国际信托有限公司52 厦门信托厦门国际信托有限公司53 兴业国际信托兴业国际信托有限公司54 中航信托中航信托股份有限公司55 中江信托中江国际信托股份有限公司56 华宸信托华宸信托有限责任公司57 新时代信托新时代信托股份有限公司58 中融信托中融国际信托有限公司59 吉林信托吉林省信托有限责任公司60 华信信托大连华信信托股份有限公司61 甘肃信托甘肃省信托有限责任公司62 华能贵诚华能贵诚信托有限公司63 西藏信托西藏信托有限公司64 云国投云南国际信托有限公司65 山西信托山西信托股份有限公司66 五矿国际信托五矿国际信托有限公司67 湖南信托湖南省信托有限责任公司68 渤海信托渤海国际信托有限公司。

集团公司流动资金贷款集合资金信托计划

❖ 4.资金监管:委托中国工商银行桐乡支行对春天实业贷款资金进行监管 ❖ 5.资金归集:提前三个月对春天实业的资金进行归集

时间点

第10个月

第11个月

第12个月

最低归集额 20%

50%

100%

---宝嘉财富---

Contents

股权结构

股权结构

---宝嘉财富---

主要股东简介

❖ 公司共10家股东,均为国内、省内的大型企业,实力雄 厚,知名度高。其中控股股东四川宏达(集团)有限公 司系我国大型民营企业,拥有近300亿元总资产,位列中 国民营企业500强第23位。

❖ 第二大股东中海信托股份有限公司是首批获准更换金融 许可证的六家信托公司之一,荣膺“2009年卓越公司奖” 并连续两次获得“中国优秀信托公司”奖项,目前管理 信托资产约1,370亿元。

---宝嘉财富---

抵押物简介

❖ 桐乡世贸中心是正在经营的一个商业物业,占地216亩,共四层,总面

积26万平方米,主要经营箱包、皮衣等,地处商业圈中心,周围有桐

乡四季汇家纺市场、桐乡鞋业皮革城、红星美凯龙世博家居广场、

Motel168酒店、桐乡汽车站等,周围商业物业销售均价为1.5--2万元/

平米。桐乡世贸中心商场汇集世界知名品牌皮革、皮草、箱包,集批

---宝嘉财富---

❖ 信托计划名称:四川信托-浙江春天集团流动资金贷款集合资金信 托计划

❖ 募集规模:2亿元(以实际募集资金为准) ❖ 借款人:浙江春天实业集团有限责任公司(简称“春天实业”) ❖ 资金运用:四川信托将所募集资金用于向春天实业提供流动资金贷

款。 ❖ 产品期限:12个月 ❖ 投资人预期年化收益率:投资人分为A、B 两类,分别为:

信托简介(NCT)

NCT

信托定义

信托即受人之托,代人管理财物。是指委托人 对受托人的信任,将其财产权委托给受托人,由 受托人按照委托人的意愿以自己的名义,为受益 人的利益或其它特定目的进行管理或处分的行为。

信托职能

信托的职能概括起来就是“受人之托,履人之嘱, 代人理财”

信托关系

信托主体

信托主体包括委托人、受托人以及受益人。 ① 委托人是信托关系的创设者,他应具有完全民事行为能 力的自然人、法人或依法成立的其他组织。 ② 受托人承担着管理、处分信托财产的责任。 在我国受托人是特指经中国银监会批准成立的信托投资公 司,属于非银行金融机构。 ③ 受益人是在信托中享有信托受益权的人。

信托客体

信托客体主要是指信托财产。

信托的种类

信托的种类可根据形式和内容进行不同的划分。 ① 按信托关系建立的方式可分为:任意信托和法定信托 ② 按委托人或受托人的性质不同分为:法人信托和个人信托 ③ 按受益对象的目的不同分为:私益信托和公益信托 ④ 按受益对象是否是委托人分为:自益信托和他益信托 ⑤ 按信托事项的性质不同可分为:商事信托和民事信托 ⑥ 按信托目的不同可分为:担保信托和管理信托、处理信托、 管理与处理信托 ⑦ 按信托涉及的地域可分为:国内信托和国际信托 ⑧ 按信托财产的不同可分为:资金信托、动产信托、不动产 信托、其他财产信托等 ⑨ 按委托人数量不同可分为:单一信托和集合信托

6.项目用款申请审核通过后,信托公司提供相关文件、 印信指示托管银行进行资金支付。 7.托管银行有权利与义务监管该笔资金使用是否符合信 托计划文件所约定的使用范围。 8.托管银行对项目公司资金用途实现委托支付。 9. 信托公司有权利与义务在信托计划存续期间对项目公 司项目运作情况进行不间断的监督。并监督项目回款。 10.信托计划实现回款,资金必须进入信托计划资金专户。 11.项目回款完成后,向投资人支付投资本金与收益。信 托计划终止。

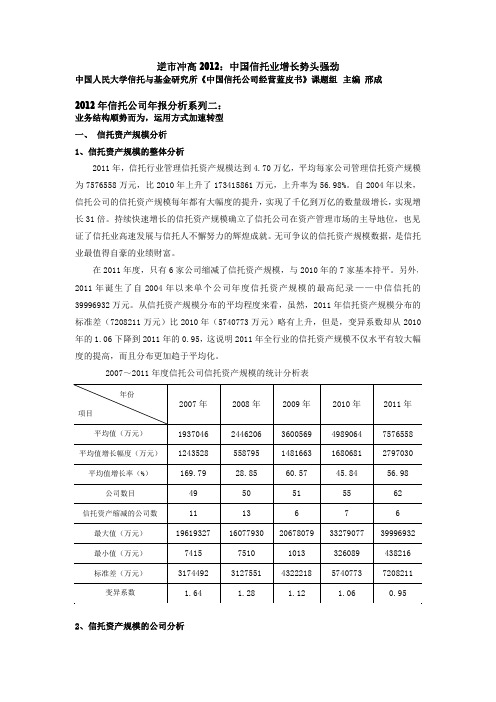

2012年信托公司年报分析系列二

逆市冲高2012:中国信托业增长势头强劲中国人民大学信托与基金研究所《中国信托公司经营蓝皮书》课题组主编邢成从信托资产规模排名来看,2011年度,信托资产规模最大的信托公司前五名为:中信信托(39996932万元)、外贸信托(23877516万元)、中诚信托(20381635万元)、平安信托(19621680万元)以及英大信托(19121713)。

与2010年相比,在2011年排名前五的中融信托、中海信托跌出了前五名,位列第九名和第十一名,外贸信托与平安信托则在2011年度挤进了前五名的阵营。

这两家公司信托资产规模快速增长的秘诀均与其大力发展自营销售,重视客户管理密不可分。

外贸信托与平安信托是近年来信托公司扩张理财中心热潮中的佼佼者,其在该领域各有其特色,旗帜鲜明,故而其成效显著。

同时,可以发现,2011年度信托资产规模达到1000亿元以上的公司为15家,与2010年的7家(2009年也是7家)相比有了较大幅度的增加。

另外,信托资产规模达到500亿元以上的公司,2009年有12家,2010年则增长到21家,2011年则增长到33家;从信托资产增长幅度来看,2011年度,信托资产增长幅度前五名分别为外贸信托(+15231216万元)、建信信托(+12471020万元)、兴业信托(+11813686万元)、华宝信托(+9770793万元)以及粤财信托(+7677843万元)。

其中,外贸信托由于快速增长,信托资产规模从2010年的行业第十名跃升到2011年的行业第一名,颇有些厚积薄发的态势。

2011年度信托资产降幅比较明显的信托公司中既有老牌的信托公司,如中海信托(-1434044万元)、中泰信托(-597515万元)、中融信托(-576822万元);也有开业不久新组建的信托公司,如中粮信托(-302854万元)。

从信托资产规模增长率来看,2011年度,信托资产规模增长率前五名的公司为方正信托(增长10.66倍)、紫金信托(增长9.30倍)、华鑫信托(增长7.81倍)、金谷信托(增长5.17倍)以及西藏信托(增长4.42倍),除西藏信托外,其余均为刚重组开业不久的新公司。

华润信托2011年报

注:★表示实际控制人。

公司第一大股东华润股份有限公司的主要股东为中国华润总公司,持股比例为 99. 996053%,注册资本 116.93 亿元,注册地址为北京市东城区建国门北大街 8 号华润大厦 2701-2705,法人代表为宋林,业务范围为经国家批准的二类计 划商品、三类计划商品、其他三类商品及橡胶制品的出口,经国家批准的一类、 二类、三类商品的进口等。

男 57 2010 年 5 月

3 年 深圳市创新投资集团有限公司董事长、党委书

记

履历

曾任中国电子工业总公司系统工程局综合处处长、计划处处长;中国电子工业深圳总公 司总经理助理;深圳市赛格集团有限公司副总经理、党委副书记、纪委书记;深圳市赛 格集团有限公司常务副总经理兼深圳市赛格股份有限公司副董事长、总经理、党委书记; 全球策略投资基金驻中国特别代表。现任深圳市创新投资集团有限公司董事长、党委书 记。

首席代表; 澳大利亚和新西兰银行总行企业金融财务部经理;摩根大通银行信托部香

港业务主管及亚太地区市场开发业务主管;汇丰银行信托服务部全球业务总经理。现任

珠海华润银行股份有限公司行长。

董事

男 56 2010 年 5 月 3 年 深圳市人民政府国有资产 49%

监督管理委员会

曾任江西财经大学财政税务系副主任、校学术委员会委员、硕士研究生导师;深圳市投

对金融、保险、能源、交 通、电力、通讯、仓储运 输、食品饮料生产企业的 投资;对商业零售企业 (含连锁超市)、民用建 筑工程施工的投资与管

4 / 42

深圳市人 民政府国 有资产监 督管理委 员会

49 张

%

晓

莉

深圳市福田 区深南大道 4009 号投资 大厦 17 楼

信托业发展特点、困境及对策

信托业发展特点、困境及对策随着我国信托业增速放缓,行业监管日益完善,业内竞争激烈,通道业务受限,传统盈利模式难以为继,业务转型势在必行。

基于信托转型的背景,我们对本区域内信托公司的经营情况和风险状况进行调研并发现,我区信托业资产和负债规模近两年下降明显,业务呈现集合类信托增长快、单个产品规模增大、产品期限短期化、资金主要投向工商企业等特点,风险整体可控,但业务创新较为缓慢,未来需进一步明确发展定位、加大政策支持业务创新的力度以及完善制度设计。

一、信托业资产规模下降,股权较为集中(一)资产负债规模下降明显。

截至2019年末,全国68家信托公司固有资产和净资产分别为7677.12亿元和6316.27亿元,同比增长6.73%和9.86%,行业平均值分别为112.9亿元和92.89亿元1。

截至2019年末,内蒙古共有2家法人信托公司,分别为2003年成立于呼和浩特市的华宸信托有限责任公司(以下简称“华宸信托”)和2004年成立于包头市的新时代信托股份有限公司(以下简称“新时代信托”)。

我区信托公司固有资产规模106.76亿元,同比下降15.70%,降幅较去年扩大11.96个百分点,平均固有资产53.38亿元,远低于行业平均水平。

负债总额9.32亿元,1本文信托行业数据来源于中国信托业协会官网发布的《年度中国信托业发展评析》。

同比下降71.06%,降幅较去年扩大51.92个百分点。

资产、负债规模近两年呈现大幅下降的趋势。

截至2019年末,我区信托公司净资产97.44亿元,同比增长3.17%,增速较去年上升0.23个百分点,增幅较小,平均净资产48.72亿元,远低于行业平均水平。

我区信托公司资产负债下降的原因主要是在2019年7月,资产规模较大的新时代信托将融资企业缴纳的22.32亿元信托保障基金调整到表外核算,导致固有资产和负债同时大幅减少。

(二)股权均较为集中。

从股权结构看,两家机构一家为国资背景(华宸信托),内蒙古交通投资(集团)有限责任公司持股36.5%、内蒙古自治区人民政府国有资产监督管理委员会持股30.2%;另一家为非国资背景(新时代信托),最大股东新时代远景(北京)投资有限公司持股58.54%。

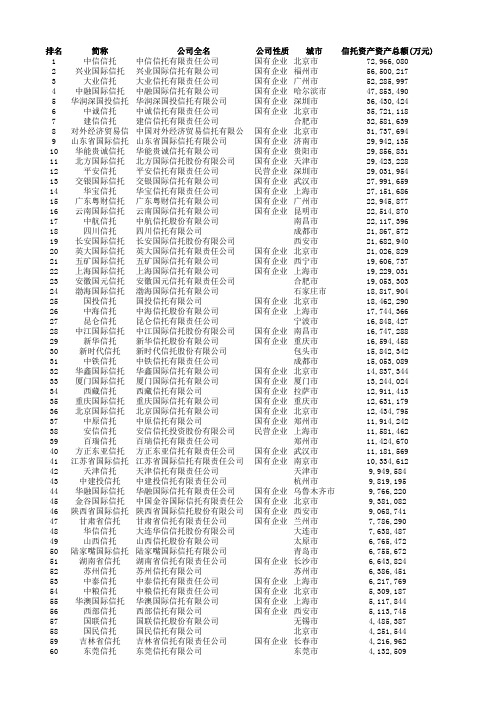

信托公司最新排名-按信托资产总额

排名简称公司全名公司性质城市信托资产资产总额(万元) 1中信信托中信信托有限责任公司国有企业北京市72,966,0802兴业国际信托兴业国际信托有限公司国有企业福州市56,500,2173大业信托大业信托有限责任公司国有企业广州市52,285,9974中融国际信托中融国际信托有限公司国有企业哈尔滨市47,853,4905华润深国投信托华润深国投信托有限公司国有企业深圳市36,430,4246中诚信托中诚信托有限责任公司国有企业北京市35,721,1187建信信托建信信托有限责任公司合肥市32,581,6398对外经济贸易信托中国对外经济贸易信托有限公司国有企业北京市31,737,6949山东省国际信托山东省国际信托有限公司国有企业济南市29,942,13510华能贵诚信托华能贵诚信托有限公司国有企业贵阳市29,856,83111北方国际信托北方国际信托股份有限公司国有企业天津市29,423,22812平安信托平安信托有限责任公司民营企业深圳市29,031,95413交银国际信托交银国际信托有限公司国有企业武汉市27,991,65914华宝信托华宝信托有限责任公司国有企业上海市27,151,68615广东粤财信托广东粤财信托有限公司国有企业广州市22,945,87716云南国际信托云南国际信托有限公司国有企业昆明市22,514,87017中航信托中航信托股份有限公司南昌市22,117,39618四川信托四川信托有限公司成都市21,867,57219长安国际信托长安国际信托股份有限公司西安市21,682,94020英大国际信托英大国际信托有限责任公司国有企业北京市21,026,82921五矿国际信托五矿国际信托有限公司国有企业西宁市19,606,73722上海国际信托上海国际信托有限公司国有企业上海市19,229,03123安徽国元信托安徽国元信托有限责任公司合肥市19,053,30324渤海国际信托渤海国际信托有限公司石家庄市18,817,90425国投信托国投信托有限公司国有企业北京市18,462,29026中海信托中海信托股份有限公司国有企业上海市17,744,36627昆仑信托昆仑信托有限责任公司宁波市16,848,42728中江国际信托中江国际信托股份有限公司国有企业南昌市16,747,28829新华信托新华信托股份有限公司国有企业重庆市16,594,45830新时代信托新时代信托股份有限公司包头市15,842,34231中铁信托中铁信托有限责任公司成都市15,053,08932华鑫国际信托华鑫国际信托有限公司国有企业北京市14,837,34433厦门国际信托厦门国际信托有限公司国有企业厦门市13,244,02434西藏信托西藏信托有限公司国有企业拉萨市12,911,41335重庆国际信托重庆国际信托有限公司国有企业重庆市12,631,17936北京国际信托北京国际信托有限公司国有企业北京市12,434,79537中原信托中原信托有限公司国有企业郑州市11,914,24238安信信托安信信托投资股份有限公司民营企业上海市11,581,46239百瑞信托百瑞信托有限责任公司郑州市11,424,67040方正东亚信托方正东亚信托有限责任公司国有企业武汉市11,181,56941江苏省国际信托江苏省国际信托有限责任公司国有企业南京市10,334,61242天津信托天津信托有限责任公司天津市9,949,58443中建投信托中建投信托有限责任公司杭州市9,819,19544华融国际信托华融国际信托有限责任公司国有企业乌鲁木齐市9,766,22045金谷国际信托中国金谷国际信托有限责任公司国有企业北京市9,381,08246陕西省国际信托陕西省国际信托股份有限公司国有企业西安市9,068,74147甘肃省信托甘肃省信托有限责任公司国有企业兰州市7,786,29048华信信托大连华信信托股份有限公司大连市7,638,48749山西信托山西信托股份有限公司太原市6,765,47250陆家嘴国际信托陆家嘴国际信托有限公司青岛市6,755,67251湖南省信托湖南省信托有限责任公司国有企业长沙市6,643,82452苏州信托苏州信托有限公司苏州市6,386,45153中泰信托中泰信托有限责任公司国有企业上海市6,217,76954中粮信托中粮信托有限责任公司国有企业北京市5,309,18755华澳国际信托华澳国际信托有限公司国有企业上海市5,117,84456西部信托西部信托有限公司国有企业西安市5,113,74557国联信托国联信托股份有限公司无锡市4,485,38758国民信托国民信托有限公司北京市4,251,54459吉林省信托吉林省信托有限责任公司国有企业长春市4,216,96260东莞信托东莞信托有限公司东莞市4,132,50961紫金信托紫金信托有限责任公司南京市3,908,70362中国民生信托中国民生信托有限公司民营企业上海市3,902,604 63上海爱建信托上海爱建信托有限责任公司民营企业上海市3,847,327 64杭州工商信托杭州工商信托股份有限公司国有企业杭州市2,263,260 65浙商金汇信托浙商金汇信托股份有限公司国有企业杭州市2,190,092 66万向信托万向信托有限公司杭州市1,601,690 67长城新盛信托新疆长城新盛信托有限责任公司乌鲁木齐1,449,384 68华宸信托华宸信托有限责任公司呼和浩特市1,271,355抗风险能力总资产(百万元)净利润(百万元)所有者权益(百万元)(净资产)营业收入(百万元) 18514,8873,14413,0295,48792.575,3841,105.805,004.032,053.76631,327254829539139.869,6882,049.317,530.194,898.12 18613,2861,78912,1622,78113912,9051,90311,1273,250 109.956,620649.436,301.871,135 1165,5841,2965,3142,03070.484,723723.773,200.031,292.79101.046,026835.775,387.331,451.2071.393,215521.812,741.091,138.06239101,3702,08124,58614,516 107.925,154507.314,943.521,005.52 1125,7817384,5801,892803,3225273,19379380.861,614239.341,400.33530.5887.994,315739.423,838.721,537.2296.457,3231,114.443,461.672,478.4678.564,002923.53,090.272,329.09944,1125613,854974142.794,526745.624,222.371,310.31 1428,6141,4557,2562,97395.824,318541.224,120.39869.3770.923,268508.683,187.931,005.98723,3924162,9451,0011294,9148583,8081,20799.15,643827.465,448.271,350.3885.228,656631.764,190.341,714.0970.93,976540.212,637.491,866.4588.873,299304.443,201.56676.54100.096,4091,081.303,988.261,753.86 863,4465093,10390772.142,531457.812,352.23797.8748.921,051159.74755.87242.68158.3412,4791,280.729,246.752,138.22 1174,2188193,8951,52274.952,523557.742,372.13961.18401,60028086583891.263,394642.173,065.201,164.5468.992,523701.912,178.931,278.89178.957,2881,124.817,094.661,356.1986.832,747514.682,588.831,136.0294.914,105532.283,543.811,023.73117.993,642804.513,261.821,959.31 1043,5172723,2331,097 112.883,929313.083,509.43832.7867.621,551195.441,455.62368.49186.346,0911,178.665,878.231,708.4384.942,211205.641,755.98522.7667.441,530269.831,359.03565.9680.132,442492.752,001.76874.3290.422,556360.162,288.40670.4944,3504192,8041,5381513,3892143,236464531,10322786557079.551,788189.621,507.69368.76131.662,703328.832,658.63466.35 942,0011951,692411155.684,206430.353,241.17854.05 115.072,913396.542,781.87699.0388.91,508186.931,413.13375.981031,155561,065166 1363,2433653,155658 104.81,441339.361,212.81690.63 76.6568459.91603.89199.06 128.041,40970.21,371.97168.07 71.0945257.05364.47154.49 137.8598211.7874.99215.5。

中国68家信托公司名单

名单

注册地 北京东城区 四川成都 河北石家庄 北京 江西南昌 天津 甘肃兰州 浙江杭州 江苏苏州 江苏南京 青海西宁 陕西西安 黑龙江哈尔滨 福建厦门 河南郑州 江苏南京 内蒙古呼和浩 特 广东东莞 上海 北京 上海 安徽合肥 股东背景 大型民企 大型民企 地方国企 地方国企 地方政府 国企控股 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业

山东济南 湖南长沙 陕西西安 天津 上海 重庆 广东广州 山西太原 浙江杭州 江苏无锡 北京 新疆乌鲁木齐 北京 广东广州 新疆乌鲁木齐 安徽合肥 福建福州 湖北武汉 广东深圳 重庆 湖北武汉 上海 浙江杭州 北京 山东青岛

国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 国有企业 金融机构 金融机构 金融机构 金融机构 金融机构 金融机构 金融机构 金融机构 金融机构 其他 其他 其他 其他 其他 其他

14.67 12 6.2 15 25 24.39 15 10 5 12.3 12 3 24.57 3 15.18 15.27 25.76 37.65 69.88 12 6 4.54 6.5 10 10.68

78 83 26 99 3 10 6 92 33 3 52 10 30 65 131 20 24 5 20 322 103 54 12 84 53

8.32% 8.29% 7.62% 6.65% 5.50% 5.24% 4.43% 3.89% 3.80% 2.17% 10.14% 9.78% 9.68% 8.97% 8.48% 8.39% 8.32% 6.94% 6.55% 9.65% 9.52% 9.34% 9.31% 8.99% 8.92%

2014信托公司各项指标排名

12,912.83 26,510.62 42,126.80 42,205.42 15,200.99 42,653.00 46,525.00 7,789.95 5,051.41 2,938.98

157,389.96 176,520.85 340,635.02 338,949.76 160,826.82 330,615.00 203,753.00 84,506.93 44,523.46 103,922.91

净利润 总资产 281,239.87 2,087,975.66 243,003.84 1,220,031.21 86,890.88 809,523.58 140,534.31 1,238,306.03 121,656.14 672,169.75 69,712.04 765,177.44 235,010.71 1,521,524.85 128,239.93 733,832.90 318,790.47 13,000,329.04 60,303.56 581,892.30 171,540.04 1,021,471.84 75,002.19 484,557.10 97,254.36 524,875.06 217,108.63 1,453,926.95 95,959.48 542,809.63 90,966.97 548,864.20 56,401.82 374,099.35 25,661.75 186,424.66 116,452.36 1,458,883.27 87,980.23 521,892.98 37,316.45 178,558.08 59,146.79 376,980.72 100,422.98 991,609.41 57,315.20 461,799.17 55,202.44 387,567.11 10,584.49 422,325.13 115,225.17 828,660.54 29,484.07 341,279.54 66,803.96 501,509.49 90,146.71 517,420.15 52,298.99 328,856.28 77,734.30 358,157.75 102,352.79 295,394.41 243,706.64 1,714,706.23 57,486.79 722,359.23 79,060.80 601,991.02 74,795.12 425,148.89 85,908.53 351,336.22 80,696.69 347,221.01 35,063.18 425,724.50 45,044.00 380,647.00 58,910.06 472,235.02 35,795.30 377,903.64 49,549.98 380,175.07 10,256.99 361,596.98 29,316.15 126,466.29 168,040.05 755,570.67 31,103.42 368,876.21 53,868.00 308,020.00 18,695.54 199,321.35 18,743.97 344,930.08 45,496.70 374,597.24 14,509.79 173,420.40

新华信托-内蒙古城市发展投资基金集合资金信托计划

01风险控制新华信托·内蒙古城市发展投资基金集合资金信托计划信托计划概要类型主动管理型信托目的委托人基于对受托人的信任,自愿将其合法拥有的资金委托给受托人集合管理,由受托人按照委托人的意愿,以受托人的名义,将信托资金通过受让对内蒙古自治区、各级政府合法、有效的债权的方式投资于内蒙古自治区范围内的城市基础设施建设、民生工程、城乡统筹及新农村建设项目。

标的债权由政府出具书面确认文件,同级人大或其常委会出具有关决议、财政部门出具有关财政资金安排文件予以确认和安排偿还。

闲置资金可用于存放银行、购买债券、银行短期理财产品和货币市场基金。

通过受托人的专业管理,谋求信托财产的稳健增值。

资金用途受托人将信托资金通过受让对内蒙古自治区各级政府合法、有效的债权的方式投资于内蒙古自治区范围内的城市基础设施建设、民生工程、城乡统筹及新农村建设项目。

闲置资金可用于存放银行、购买债券、银行短期理财产品和货币市场基金。

受托人新华信托股份有限公司保管人中国工商银行重庆分行信托规模本信托计划规模为人民币20,000-500,000万元。

信托计划成立规模不得低于人民币2亿元;信托计划存续期间规模应不低于人民币2亿元、不超过人民币50亿元。

信托期限本信托计划期限为5年,单笔信托单位的持有期限不得超过3年,最短持有期限为180天。

信托购买人需在购买信托单位时签署补充协议,明确赎回资金的日期。

赎回资金到账时间为每年的5月24日前(在3月的开放期申请赎回的)和11月24日前(在9月的开放期申请赎回的);预期收益均按日计算至赎回资金到帐之日止。

受益人预期年化收益率本信托计划下自然人或机构的认购起点均为300万元,可按10万元的整数倍增加:A 档:持有期限<1年,9.0%/年;B 档:1年≤持有期限<2年,9.4%/年;C 档:2年≤持有期限,9.8%/年。

利益分配每年的5月25日和11月25日及本信托计划终止日为本信托计划的收益支付日,信托收益于每个收益支付日支付;最后一期信托收益按日计算至该信托单位终止日,随信托本金一并支付。

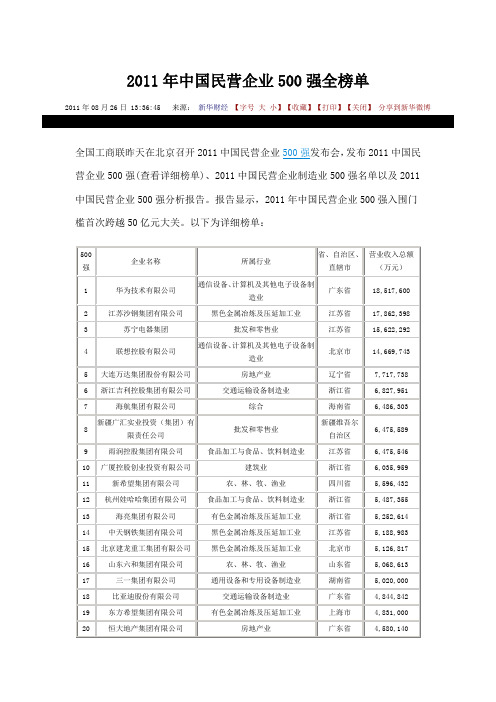

2011年中国民营企业500强全榜单

2011年08月26日 13:36:45 来源:新华财经【字号大小】【收藏】【打印】【关闭】分享到新华微博

全国工商联昨天在北京召开2011中国民营企业500强发布会,发布2011中国民营企业500强(查看详细榜单)、2011中国民营企业制造业500强名单以及2011中国民营企业500强分析报告。报告显示,2011年中国民营企业500强入围门槛首次跨越50亿元大关。以下为详细榜单:

23

江苏新长江实业集团有限公司

黑色金属冶炼及压延加工业

江苏省

4,329,266

24

三胞集团有限公司

批发和零售业

江苏省

3,980,819

25

西安迈科金属国际集团有限公司

批发和零售业

陕西省

3,875,168

26

物美控股集团有限公司

批发和零售业

北京市

3,750,456

27

浙江恒逸集团有限公司

化学纤维制造业

2,600,000

51

四川宏达(集团)有限公司

有色金属冶炼及压延加工业

四川省

2,536,014

52

四川省川威集团有限公司

黑色金属冶炼及压延加工业

四川省

2,519,760

53

扬子江药业集团有限公司

医药制造业

江苏省

2,501,626

54

海澜集团有限公司

纺织业

江苏省

2,501,357

55

正泰集团股份有限公司

2,818,600

42

唐山国丰钢铁有限公司

黑色金属冶炼及压延加工业

河北省

2,766,441

43

中天发展控股集团有限公司

中国信托公司资料1

董事长:王滨 董事 : 赵炯、黄建宏、林至红、王卫东、阮红、李杨勇、 李惠珍 董事长: 董事:

董事长:金平 董事 : 郎国章、杨健、汤亮

董事长:黄曰珉 董事 : 闫万鹏、郝国庆、顾光印、张华、李喜朋、崔泽军、 许兆华 董事长:郭云钊 董事 : 叶星、张剑平 董事长:过仕刚 董事 : 靳新中、许斌、芦辉、于上游、高升 董事长:赵利民 董事 : 李树新、王清强、孟辉、王晓光、张垠茂

董事长:高福波 董事 : 邱荣生、王劲松、蔡立东、张巍 董事长:邓红国 董事 : 俞小平、王会娟、陈长春、张毅、赵荣哲、尹新全、 赵海龙、洪小源、王少华

董事长:翁先定 董事 : 卢广开、秦刚、郭全杰、许洛圣

董事长:童恺 董事 : 任汇川、王利平、姚波、吴岳翰、葛俊杰、夏立平、 鲍友德、李罗力

董事长:刘建华 董事 : 王晓龙、李民吉、 Thomas Adam Shippey、李显章、 刘鸿雁、汤民强、江芳

中国华电集团公司 中国华电集团财务有限公司

无锡市国联发展(集团)有限公司

上海爱建股份有限公司

东莞市财信发展有限公司 东莞市财政局 东莞市经济贸易总公司 东莞发展控股股份有限公司 广东福地科技总公司 东莞市东糖集团有限公司 东莞市糖酒集团有限公司

中国建设银行股份有限公司 合肥兴泰控股集团有限公司 合肥市国有资产控股有限公司

中国平安保险(集团)股份有限公司 上海市糖业烟酒(集团)有限公司

北京市国有资产经营有限责任公司 威益投资有限公司 中国石油化工股份有限公司北京石油分 公司

中油资产管理有限公司

上海国际集团有限公司 上海久事公司

华能资本服务有限公司 贵州省开发投资有限责任公司 贵州省贵财投资有限责任公司

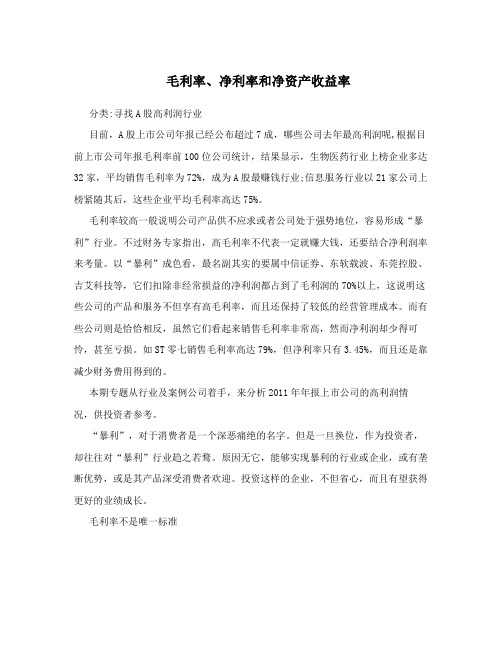

毛利率、净利率和净资产收益率

毛利率、净利率和净资产收益率分类:寻找A股高利润行业目前,A股上市公司年报已经公布超过7成,哪些公司去年最高利润呢,根据目前上市公司年报毛利率前100位公司统计,结果显示,生物医药行业上榜企业多达32家,平均销售毛利率为72%,成为A股最赚钱行业;信息服务行业以21家公司上榜紧随其后,这些企业平均毛利率高达75%。

毛利率较高一般说明公司产品供不应求或者公司处于强势地位,容易形成“暴利”行业。

不过财务专家指出,高毛利率不代表一定就赚大钱,还要结合净利润率来考量。

以“暴利”成色看,最名副其实的要属中信证券、东软载波、东莞控股、吉艾科技等,它们扣除非经常损益的净利润都占到了毛利润的70%以上,这说明这些公司的产品和服务不但享有高毛利率,而且还保持了较低的经营管理成本。

而有些公司则是恰恰相反,虽然它们看起来销售毛利率非常高,然而净利润却少得可怜,甚至亏损。

如ST零七销售毛利率高达79%,但净利率只有3.45%,而且还是靠减少财务费用得到的。

本期专题从行业及案例公司着手,来分析2011年年报上市公司的高利润情况,供投资者参考。

“暴利”,对于消费者是一个深恶痛绝的名字。

但是一旦换位,作为投资者,却往往对“暴利”行业趋之若鹜。

原因无它,能够实现暴利的行业或企业,或有垄断优势,或是其产品深受消费者欢迎。

投资这样的企业,不但省心,而且有望获得更好的业绩成长。

毛利率不是唯一标准谈及暴利即高利润行业,许多分析习惯使用毛利率作为筛选标准。

然而,仅仅利用单一指标来做分析,往往会忽略不同行业盈利模式上的差异性,从而造成误判。

以餐饮行业为例,其销售毛利率高达62.58%,在申万85个二级行业中排名第一,看起来是当之无愧的暴利行业。

但其实,由于餐饮行业有着很高的运营成本,所以其实际净利率低得可怜,仅为7.82%,排名仅49名,而其净资产收益率也不过12.36%,排名第35名而已。

仅看毛利率,还会错过不少其它指标俱佳的行业。

比如以信托为主的多元金融行业,毛利率28.2%并不起眼,85个二级行业中仅排名第42位,但是其净利率32.59%排名第3位,净资产收益率18.3%排名第4位,整体盈利能力相当强。

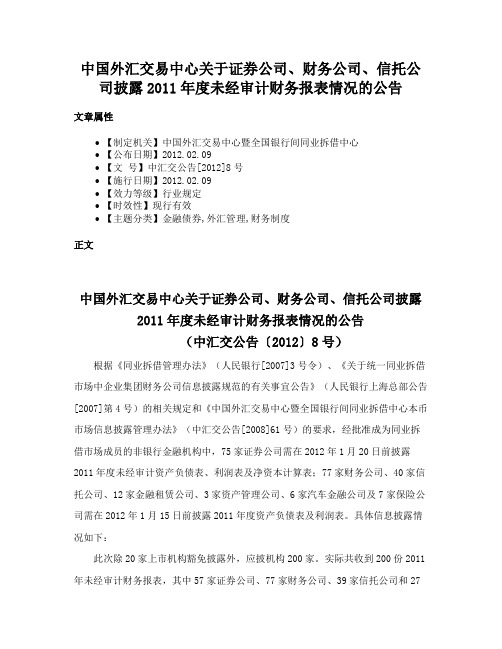

中国外汇交易中心关于证券公司、财务公司、信托公司披露2011年度未经审计财务报表情况的公告

中国外汇交易中心关于证券公司、财务公司、信托公司披露2011年度未经审计财务报表情况的公告文章属性•【制定机关】中国外汇交易中心暨全国银行间同业拆借中心•【公布日期】2012.02.09•【文号】中汇交公告[2012]8号•【施行日期】2012.02.09•【效力等级】行业规定•【时效性】现行有效•【主题分类】金融债券,外汇管理,财务制度正文中国外汇交易中心关于证券公司、财务公司、信托公司披露2011年度未经审计财务报表情况的公告(中汇交公告〔2012〕8号)根据《同业拆借管理办法》(人民银行[2007]3号令)、《关于统一同业拆借市场中企业集团财务公司信息披露规范的有关事宜公告》(人民银行上海总部公告[2007]第4号)的相关规定和《中国外汇交易中心暨全国银行间同业拆借中心本币市场信息披露管理办法》(中汇交公告[2008]61号)的要求,经批准成为同业拆借市场成员的非银行金融机构中,75家证券公司需在2012年1月20日前披露2011年度未经审计资产负债表、利润表及净资本计算表;77家财务公司、40家信托公司、12家金融租赁公司、3家资产管理公司、6家汽车金融公司及7家保险公司需在2012年1月15日前披露2011年度资产负债表及利润表。

具体信息披露情况如下:此次除20家上市机构豁免披露外,应披机构200家。

实际共收到200份2011年未经审计财务报表,其中57家证券公司、77家财务公司、39家信托公司和27家其他金融机构都披露了完整的财务报表。

本次披露中,仍有4家机构出现延迟递交财务报表的情况,分别是3家财务公司和1家保险公司。

全国银行间同业拆借中心于2012年1月20日完成了相关证券公司、财务公司等金融机构信息披露文件在中国货币网()上的发布工作。

各金融机构披露信息的具体时间如下(机构名称按中国人民银行批准顺序排列,打*号的机构为上市公司):二〇一二年二月九日。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

19

国元信托

390,036.68

653.57

20

北京信托

383,858.65

1,088.25

21

华宝信托

377,564.43

1,846.43

22

交银信托

334,311.81

747.67

23

华信信托

323,241.17

428.53

24

上海信托

290,576.19

773.44

25

百瑞信托

287,679.27

1,507.77

47

甘肃信托

72,431.70

258.82

48

厦门信托

69,255.00

717.26

49

陕国投

52,238.54

504.84

50

华润信托

48,918.98

1,264.02

51

西藏信托

29,119.98

4.26

52

国民信托

79.16

43.82

53

云南信托

(2,837.35)

144.76

403.08

26

新时代信托

283,225.17

562.74

27

天津信托

279,484.48

389.15

28

中粮信托

264,423.36

364.78

29

昆仑信托

262,430.01

645.05

30

国联信托

249,445.00

224.18

31

中原信托

247,986.23

400.21

32

湖南信托

195,741.00

2011年信托公司信托项目营业收入规模及排名

返回顶部

排名

公司

信托项目营业收入(单位:万元)

信托资产规模(亿)

1

中诚信托

1,335,025.42

2,038.16

2

平安信托

1,123,726.03

1,962.17

3

Hale Waihona Puke 中信信托1,121,178.70

3,999.70

4

英大信托

886,071.06

1,912.17

21世纪网据信托公司2011年年报数据整理制作

706.05

12

新华信托

508,462.18

693.99

13

中航信托

434,662.70

784.74

14

华能贵诚

431,257.59

933.51

15

吉林信托

424,820.03

630.87

16

建信信托

418,350.14

1,907.26

17

江西信托

410,650.32

1,026.90

18

长安信托

409,983.53

306.46

40

山西信托

136,915.34

274.18

41

安信信托

123,536.41

254.28

42

杭工商信托

122,264.00

107.47

43

中泰信托

120,923.18

108.49

44

华鑫信托

113,874.36

557.90

45

江苏信托

105,664.82

517.93

46

兴业信托

74,665.76

272.58

33

重庆信托

182,883.80

509.00

34

苏州信托

173,278.09

216.93

35

五矿信托

166,349.87

369.27

36

国投信托

151,404.72

385.75

37

中投信托

144,874.30

274.60

38

东莞信托

144,382.71

243.00

39

金谷信托

141,778.69

5

中海信托

882,047.94

1,502.09

6

渤海信托

776,767.88

1,069.59

7

广东粤财

645,008.93

1,776.14

8

中融信托

621,273.08

1,741.69

9

外贸信托

583,964.88

2,387.75

10

山东国托

554,430.17

1,144.65

11

四川信托

537,953.70