预缴税款申报表单(doc 1页)

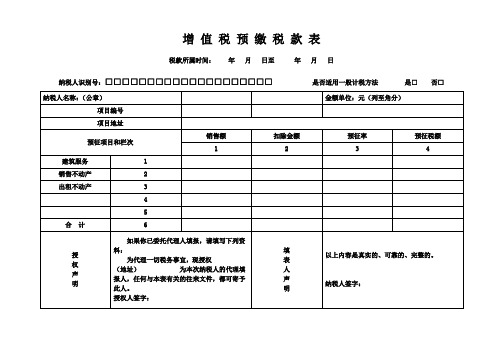

《增值税预缴税款申报表》

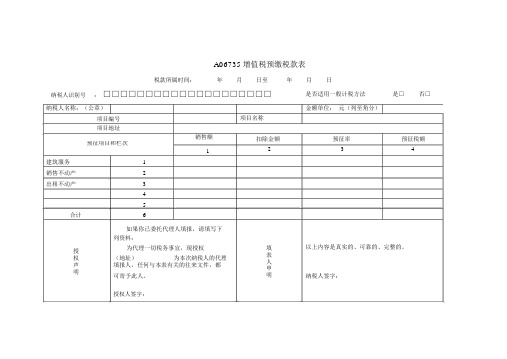

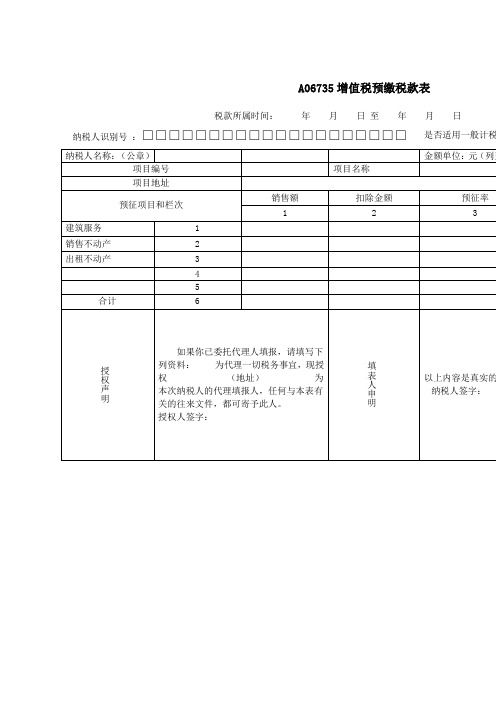

A06735增值税预缴税款表

税款所属时间:年月日至纳税人识别号:□□□□□□□□□□□□□□□□□□□□年月日

是否适用一般计税方法是□否□

纳税人名称:(公章)

项目编号

项目地址

销售额

预征项目和栏次

1

建筑服务1

销售不动产2

出租不动产3

4

5

合计6

如果你已委托代理人填报,请填写下

列资料:

授

为代理一切税务事宜,现授权

(地址)为本次纳税人的代理权

声填报人,任何与本表有关的往来文件,都

明

可寄予此人。

项目名称

扣除金额

2

填

表

人

申

明

金额单位:元(列至角分)

预征率预征税额

34

以上内容是真实的、可靠的、完整的。

纳税人签字:

授权人签字:。

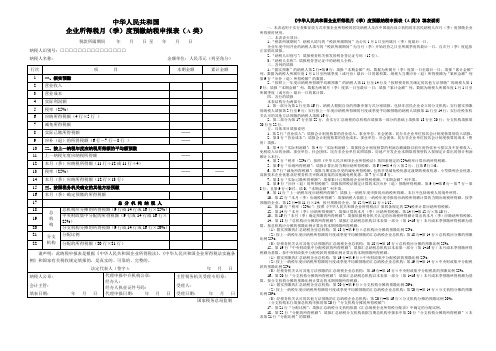

2023年企业所得税月(季)度预缴纳税申报表(A类)全套报表(带公式)

谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的、可靠的、完整的。

经办人: 经办人身份证号: 代理机构签章: 代理机构统一社会信用代码:

纳税人(签章): 受理人:

受理税务机关(章): 受理日期: 年 月 日

0.00 0.00 0.00 0.00 0.00 0.00

年月日

国家税务总局监制

23

√无

本期实际减免金额(FZ2*减征幅 度)

23.1 减:民族自治地区企业所 得税地方分享部分:

□免征 减征幅度

0.00%

本机构本年累计的(23行的本年累 计)

23.2

□减征

本年累计应减免金额(总机构及分 支机构的本年累计,总机构填报)

FZ3 地方级收入实际应纳税额(本期:FZ2-23) 24 实际应补(退)所得税额(本期:FZ1+FZ3)

企业类型

跨省总机 构行政区划

√一般企业

□跨地区经营汇总纳税企业总机构

□跨地区经营汇总纳税企业分支机构

提示:总机构在外省的分支机构申报时,请先选择跨省总机构行政区划

按季度填报信息

项 目 从业人数

一季度

季初

季末

0

0

二季度

季初

季末

0

0

三季度

季初 0

季末 0

四季度

季初 0

季末

季度平均值

0

0

资产总额(万元)

A201020

资产加速折旧摊销(扣除)优惠明细表

行次

项

目

本年累计折旧\摊销(扣除)金额

本年享受优惠的 资产原值

账载折旧\摊销 金额

按照税收一般规定 计算的折旧\摊销

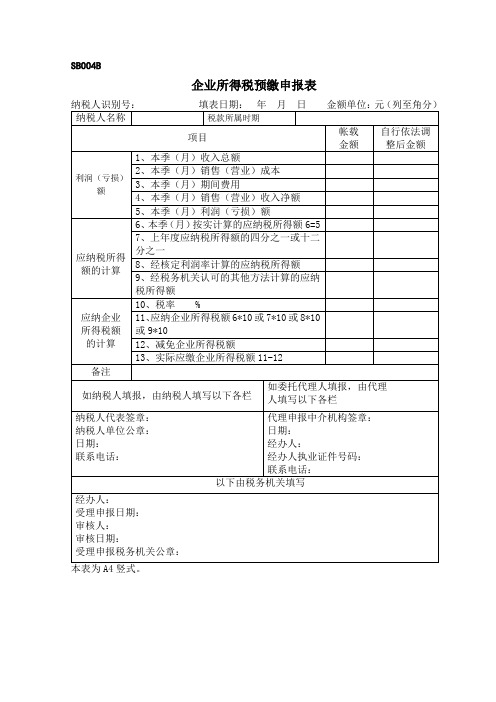

企业所得税月(季)度预缴纳税申报表

1、非居民企业在中国境内未设立机构、场所的,应 当就其来源于中国境内的所得缴纳企业所得税。

2、非居民企业虽设立机构、场所但取得的所得与其 所设机构、场所没有实际联系的,应当就其来源 于中国境内的所得缴纳企业所得税。

2、第3行“营业成本”:填报按照企 业会计制度、企业会计准则等国家会 计规定核算的营业成本。

3、第4行“利润总额”:填报按照企 业会计制度、企业会计准则等国家会 计规定核算的利润总额。

2021/8/17

8

具体项目填报说明

4、5行“特定业务计算的应纳税所得额”: 填报按照税收规定的特定业务计算的应纳 税所得额。从事房地产开发业务的纳税人, 本期取得销售未完工开发产品收入按照税 收规定的预计计税毛利率计算的预计毛利 额填入此行。

企业所得税月(季)度 预缴纳税申报表

芜湖市国家税务局税政制度处 姚志远 2012年2月

2021/8/17

1

企业所得税月(季)度预缴 纳税申报表(A类)

企业所得税月(季)度预缴 纳税申报表(B类)

企业所得税汇总纳税 分支机构分配表

企业所得税扣缴报告表

2021/8/17

2

一、中华人民共和国企业所得税月(季)度

企业年度中间开业的纳税人填报的“税款 所属期间”为当月(季)度第一日至所属月 (季)度的最后一日,自次月(季)度起按正常 情况填报。

2021/8/17

16

具体项目填报说明

第1行 “收入总额”:按照收入总额核定应 税所得率的纳税人填报此行。填写本年度 累计取得的各项收入金额。

第2行“不征税收入”和第3行“免税收 入”:填报企业取得相关不征税收入和免 税收入。

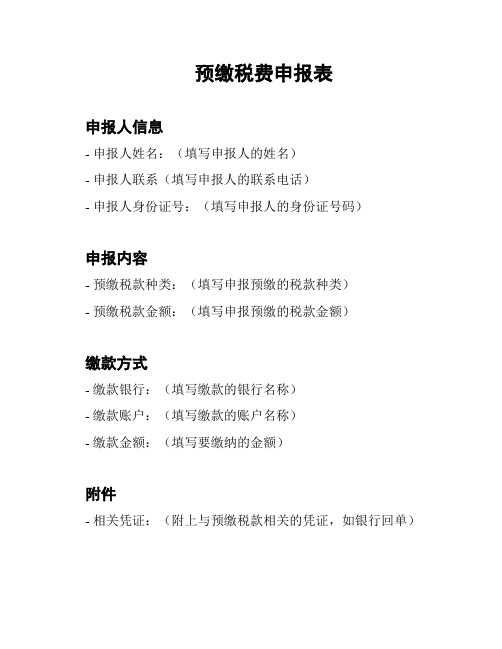

预缴税费申报表

预缴税费申报表

申报人信息

- 申报人姓名:(填写申报人的姓名)

- 申报人联系(填写申报人的联系电话)

- 申报人身份证号:(填写申报人的身份证号码)

申报内容

- 预缴税款种类:(填写申报预缴的税款种类)

- 预缴税款金额:(填写申报预缴的税款金额)

缴款方式

- 缴款银行:(填写缴款的银行名称)

- 缴款账户:(填写缴款的账户名称)

- 缴款金额:(填写要缴纳的金额)

附件

- 相关凭证:(附上与预缴税款相关的凭证,如银行回单)

请在填写完预缴税费申报表后,将其一式两份打印并附上相应的附件,于指定时间内提交给相关税务机构。

如有需要,税务机构可能会与您联系,因此请保持电话畅通。

注意事项:

- 所填写的信息必须真实准确,如有虚假填报的情况,将承担相应的法律责任。

- 请在纳税申报完成后妥善保管相关凭证,以备后续核查与审计之用。

如有疑问或需要进一步的帮助,请联系税务机构的客服人员,他们将为您提供相关指导与解答。

谢谢合作!。

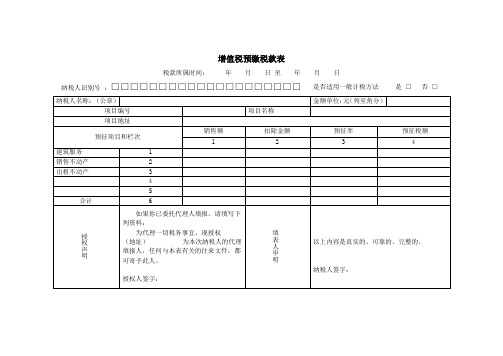

预缴表——模板1

是□ 否□

预征税额 4

如果你已委托代理人填报,请填写下列

资料:

授Leabharlann 为代理一切税务事宜,现授权

权

(地址)

为本次纳税人的代理填

声

报人,任何与本表有关的往来文件,都可寄

明

予此人。

授权人签字:

填 表

以上内容是真实的、可靠的、完整的。

人

申 明

纳税人签字:

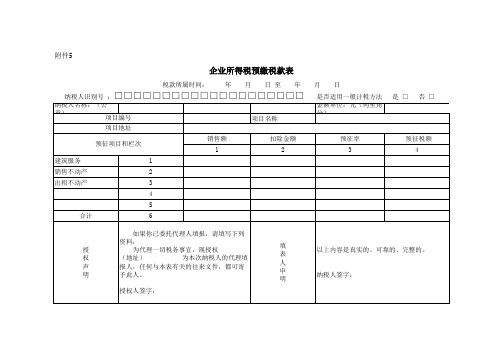

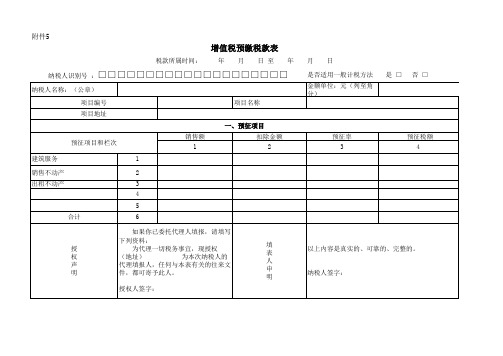

附件5

企业所得税预缴税款表

税款所属时间: 年 月 日 至 年

纳税人识别号 :□□□□□□□□□□□□□□□□□□□□

纳税人名称:(公

章)

项目编号

项目名称

项目地址

预征项目和栏次

销售额 1

扣除金额 2

建筑服务

1

销售不动产

2

出租不动产

3

4

5

合计

6

月日 是否适用一般计税方法 金额单位:元(列至角 分)

预征率 3

增值税预缴税款表

税款所属时间:年月日至年月日

纳税人识别号:□□□□□□□□□□□□□□□□□□□□是否适用一般计税方法 是□ 否□

纳税人名称:(公章)

金额单位:元(列至角分)

项目编号

项目址

预征项目和栏次

销售额

扣除金额

预征率

预征税额

1

2

3

4

建筑服务

1

销售不动产

2

出租不动产

3

4

5

合 计

6

授

权

声

明

如果你已委托代理人填报,请填写下列资料:

为代理一切税务事宜,现授权 (地址) 为本次纳税人的代理填报人,任何与本表有关的往来文件,都可寄予此人。

授权人签字:

填

表

人

声

明

以上内容是真实的、可靠的、完整的。

纳税人签字:

企业所得税月(季)度预缴纳税申报表(A类)

中华人民共和国公司所得税月 ( 季) 度预缴纳税申报表(A 类 )税款所属期间:年月日至年月日纳税人鉴又名:纳税人名称:金额单位: 人民币元( 列至角分)行次项目本期金额累计金额1一、依照本质利润额预缴2营业收入3营业成本4本质利润额5加:特定业务计算的应纳税所得额00 6减:不收税收入00 7免税收入8填充以前年度损失9本质利润额 (4 行+5 行-6 行-7 行-8 行)10税率(25%)11应纳所得税额12减:减免所得税额0013减:本质已预缴所得税额14减:特定业务预缴 ( 征 ) 所得税额15应补 ( 退)所得税额 (11 行-12 行-13 行-14 行)16减:以前年度多缴在本期抵缴所得税额17本期本质应补( 退 ) 所得税额——018二、依照上一纳税年度应纳税所得额的平均额预缴19上一纳税年度应纳税所得额——0 20本月(季)应纳税所得额(19行× 1/4 或 1/12 )00 21税率 (25%)——0 22本月(季)应纳所得税额(20行× 21 行)0023三、依照税务机关确定的其他方法预缴24本月(季)确定预缴的所得税额0025总分机构纳税人26总机构应分摊所得税额( 15 行或 22 行或 24 行×总机构应分摊00预缴比率)27财政集中分配所得税额0028总机构分支机构分摊所得税额(15 行或 22 行或 24 行×总机构应分摊预缴比率)29其中:总机构独立生产经营部门应分摊所得税额30总机构已撤掉分支机构应分摊所得税额0031分支机构分配比率0032分配的所得税额( 20行× 21 行)00谨声明:此纳税申报表是依照《中华人民共和国公司所得税法》、《中华人民共和国公司所得税法推行条例》和国家有关税收规定填报的,是真实的、可靠的、完满的。

法定代表人(签字):年月日纳税人公章:代理申报中介机构公章:主管税务机关受理专用章:会计主管:经办人:受理人:经办人执业证件号码:填表日期:年月日代理申报日期:年月日受理日期:年月日国家税务总局监制。

预缴申报表(表一)

BIG DATA EMPOWERS TO CREATE A NEW ERA

05

预缴申报表的电子化与网络化

电子化与网络化的必要性

提高申报效率

电子化和网络化可以简化申报流程,减少纸质材料的 使用,提高申报效率。

促进信息共享

通过网络平台,可以实现税务部门与其他相关部门的 信息共享,加强监管和协作。

提升数据安全性

打开电子税务局, 选择“申报征收” 模块。

在电子申报中选择 “预缴申报表(表 一)”,进入填写页 面。

填写完毕后,核对 申报数据是否正确, 确认无误后提交申 报。

填写示例

申报征收信息

填写申报征收机关、 税款所属时期、税 种等信息。

抵扣税额

根据企业实际可抵 扣税额进行填写。

企业信息

填写企业名称、统 一社会信用代码等 信息。

电子化存储和传输可以减少数据丢失和泄露的风险, 提高数据安全性。

电子化与网络化的实现方式建立电子申报系统

开发专门的电子申报系统, 提供在线填报、提交和查 询等功能。

推行无纸化办公

鼓励企业使用电子文档代 替纸质材料,实现文档的 数字化管理。

加强网络连接

优化网络环境,提高网络 带宽和稳定性,确保申报 过程的顺畅。

应纳税额

根据企业实际应纳 税额进行填写。

抵扣税额合计

根据企业实际抵扣 税额合计进行填写。

填写常见问题解答

问题

如何确定应纳税额和抵扣税额?

解答

应纳税额和抵扣税额是根据企业实际经营情况和税收政策计算得出的, 具体计算方法可以参考相关税收政策文件或咨询税务部门。

问题

如何核对申报数据是否正确?

解答

在填写完毕后,企业需要对申报数据进行核对,包括核对数据是否符 合逻辑、是否符合税收政策规定等,确保申报数据的准确性。

企业所得税预缴申报表

企业所得税预缴申报表

一、本文书依据《企业所得税暂行条例》第十六条设置。

二、适用范围:企业所得税纳税人预缴企业所得税。

三、填表说明:

1、适用定率征收方式的纳税人在填制《企业所得税预缴申报表》时,只需填写与收入总额(或成本费用)相关的项目、应纳税所得额、适用税率和应纳税额等项目,并在备注栏中注明实行的征收办法及应税所得率。

实行定额征收办法的,主管税务机关应将核定的应纳税额分解到月或季,由纳税人根据各月或季核定的应纳税额填制。

在填制《企业所得税预缴申报表》时,只填写应纳税额一栏,并在备注栏中注明实行的征收办法及核定的税额。

2、企业无论营利或亏损,都应当向当地税务机关报送本表。

本表填写时,账载金额与自行依法调整后金额不符的,还应同时报送调整项目的附表。

3、本表一式二份,主管税务机关和纳税人各一份。

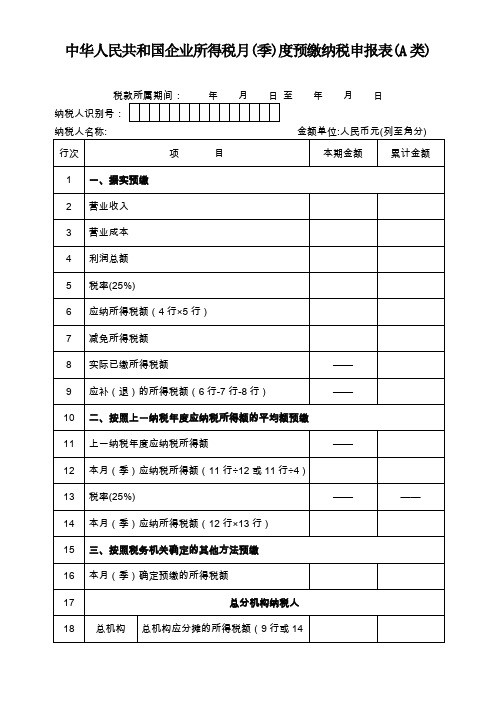

企业所得税月(季)度预缴纳税申报表(A类)

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)至年月日纳税人识别号:国家税务总局监制中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)填报说明一、本表适用于实行查账征收方式申报企业所得税的居民纳税人及在中国境内设立机构的非居民纳税人在月(季)度预缴企业所得税时使用。

二、本表表头项目:1、“税款所属期间”:纳税人填写的“税款所属期间”为公历1月1日至所属月(季)度最后一日。

企业年度中间开业的纳税人填写的“税款所属期间”为当月(季)开始经营之日至所属季度的最后一日,自次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人名称”:填报税务登记证中的纳税人全称。

三、各列的填报1、“据实预缴”的纳税人第2行-第9行:填报“本期金额”列,数据为所属月(季)度第一日至最后一日;填报“累计金额”列,数据为纳税人所属年度1月1日至所属季度(或月份)最后一日的累计数。

纳税人当期应补(退)所得税额为“累计金额”列第9行“应补(退)所得税额”的数据。

2、“按照上一纳税年度应纳税所得额平均额预缴”的纳税人第11行至14行及“按照税务机关确定的其他方法预缴”的纳税人第16行:填报表内第11行至第14行、第16行“本期金额”列,数据为所属月(季)度第一日至最后一日。

四、各行的填报本表结构分为两部分:1、第一部分为第1行至第16行,纳税人根据自身的预缴申报方式分别填报,包括非居民企业设立的分支机构:实行据实预缴的纳税人填报第2至9行;实行按上一年度应纳税所得额的月度或季度平均额预缴的纳税人填报第11至14行;实行经税务机关认可的其他方法预缴的纳税人填报第16行。

2、第二部分为第17行至第22行,由实行汇总纳税的总机构在填报第一部分的基础上填报第18至20行;分支机构填报第20至22行。

五、具体项目填报说明:1、第2行“营业收入”:填报会计制度核算的营业收入,事业单位、社会团体、民办非企业单位按其会计制度核算的收入填报。

《增值税预缴税款表》空白

增值税预缴税款表

税款所属时间: 年 月 日 至 年 月 日 是 □ 否 □ 纳税人识别号 :□□□□□□□□□□□□□□□□□□□□ 纳税人名称:(公章) 项目编号 项目地址 一、预征项目 预征项目和栏次 建筑服务 销售不动产 出租不动产 1 2 3 4 5 合计 6 如果你已委托代理人填报,请填写 下列资料: 为代理一切税务事宜,现授权 (地址) 为本次纳税人的 代理填报人,任何与本表有关的往来文 件,都可寄予此人。 授权人签字: 销售额 1 扣除金额 2 预征率 3 预征税额 4 项目名称 是否适用一般计税方法

金额单位:元(列至角分)来自授 权 声 明填 表 人 申 明

以上内容是真实的、可靠的、完整的。

纳税人签字:

企业所得税月(季)度预缴纳税申报表(A类)

中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)税款所属期间年月日至年月日纳税人识别号:□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》填表说明一、本表适用于实行查账征收方式申报企业所得税的居民纳税人及在中国境内设立机构的非居民纳税人在月(季)度预缴企业所得税时使用。

二、本表表头项目:1、“税款所属期间”:纳税人填写的“税款所属期间”为公历1月1日至所属月(季)度最后一日。

企业年度中间开业的纳税人填写的“税款所属期间”为当月(季)开始经营之日至所属季度的最后一日,自次月(季)度起按正常情况填报。

2、“纳税人识别号”:填报税务机关核发的税务登记证号码(15位)。

3、“纳税人名称”:填报税务登记证中的纳税人全称。

三、各列的填报1、“据实预缴”的纳税人第2行~第9行:填报“本期金额”列,数据为所属月(季)度第一日至最后一日;填报“累计金额”列,数据为纳税人所属年度1月1日至所属季度(或月份)最后一日的累积数。

纳税人当期应补(退)所得税额为“累积金额”列第9行“应补(退)所得税额”的数据。

2、“按照上一年度应纳税所得额平均额预缴”的纳税人第11行至14行及“按照税务机关确定的其他方法预缴”的纳税人第1 6行:填报“本期金额”列,数据为所属月(季)度第一日至最后一日;填报“累计金额”列,数据为纳税人所属年度1月1日至所属季度(或月份)最后一日的累计数。

四、各行的填报本表结构分为两部分:1、第一部分为第1行至第16行,纳税人根据自身的预缴申报方式分别填报,包括非居民企业设立的分支机构:实行据实预缴的纳税人填报第2行至9行;实行按上一年度应纳税所得额的月度或季度平均额预缴的纳税人填报第11行至14行;实行经税务机关认可的其他方法预缴的纳税人填报16行。

2、第二部分为第17行至第22行,由实行汇总纳税的总机构在填报第一部分的基础上填报第18行至20行;分支机构填报第20行至22行。

《增值税预缴税款申报表》

税款所属时间: 年 月 日 至 年 月 日

纳税人识别号 :□□□□□□□□□□□□□□□□□□□□

是否适用一般计税方法

是□否□

纳税人名称:(公章)

金额单位:元(列至角分)

项目编号

项目名称

项目地址

预征项目和栏次

销售额

扣除金额

预征率

预征税额

1

2

3

4

建筑服务

1Байду номын сангаас

销售不动产

2

出租不动产

3

4

5

合计

6

授权声明

如果你已委托代理人填报,请填写下列资料: 为代理一切税务事宜,现授权 (地址) 为本次纳税人的代理填报人,任何与本表有关的往来文件,都可寄予此人。 授权人签字:

填表人申明

以上内容是真实的、可靠的、完整的。 纳税人签字:

增值税预缴申报表

5

合计

6

授权声明

如果你已委托代理人填报,请填写下列资料:

为代理一切税务事宜,现授权 (地址) 为本次纳税人的代理填报人,任何与本表有关的往来文件,都可寄予此人。

授权人签字:

填表人申明

以上内容是真实的、可靠的、完整的。

纳税人签字:

增值税预缴税款表

税款所属时间: 年 月 日 至 年 月 日

纳税人识别号 :□□□□□□□□□□□□□□□□□□□□

是否适用一般计税方法

是 □ 否 □

纳税人名称:(公章)

金额单位:元(列至角分)

项目编号

项目名称

项目地址

预征项目和栏次

销售额

扣除金额

预征率

预征税额

1

2

4

建筑服务

1

销售不动产

2

出租不动产

3