Excel_函数与公式:如何计算年终奖个人所得税

年终奖个人所得税excel公式

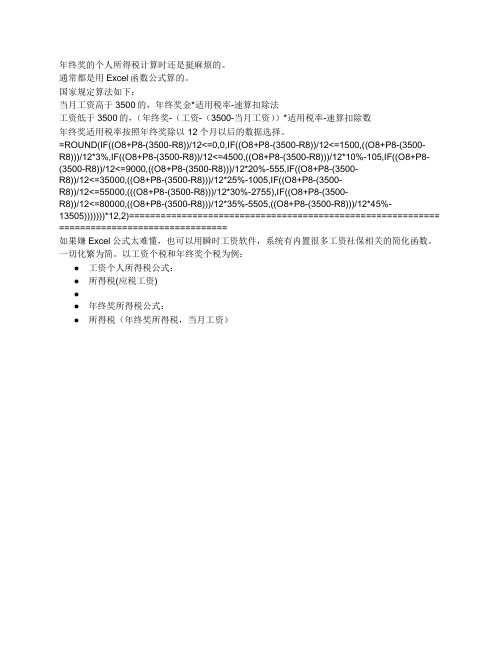

年终奖的个人所得税计算时还是挺麻烦的。

通常都是用Excel函数公式算的。

国家规定算法如下:当月工资高于3500的,年终奖金*适用税率-速算扣除法工资低于3500的,(年终奖-(工资-(3500-当月工资))*适用税率-速算扣除数年终奖适用税率按照年终奖除以12个月以后的数据选择。

=ROUND(IF((O8+P8-(3500-R8))/12<=0,0,IF((O8+P8-(3500-R8))/12<=1500,((O8+P8-(3500-R8)))/12*3%,IF((O8+P8-(3500-R8))/12<=4500,((O8+P8-(3500-R8)))/12*10%-105,IF((O8+P8-(3500-R8))/12<=9000,((O8+P8-(3500-R8)))/12*20%-555,IF((O8+P8-(3500-R8))/12<=35000,((O8+P8-(3500-R8)))/12*25%-1005,IF((O8+P8-(3500-R8))/12<=55000,(((O8+P8-(3500-R8)))/12*30%-2755),IF((O8+P8-(3500-R8))/12<=80000,((O8+P8-(3500-R8)))/12*35%-5505,((O8+P8-(3500-R8)))/12*45%-13505)))))))*12,2)=========================================================== ================================如果嫌Excel公式太难懂,也可以用瞬时工资软件,系统有内置很多工资社保相关的简化函数。

一切化繁为简。

以工资个税和年终奖个税为例:●工资个人所得税公式:●所得税(应税工资)●●年终奖所得税公式:●所得税(年终奖所得税,当月工资)。

【老会计经验】年终奖个税计算公式(EXCEL)

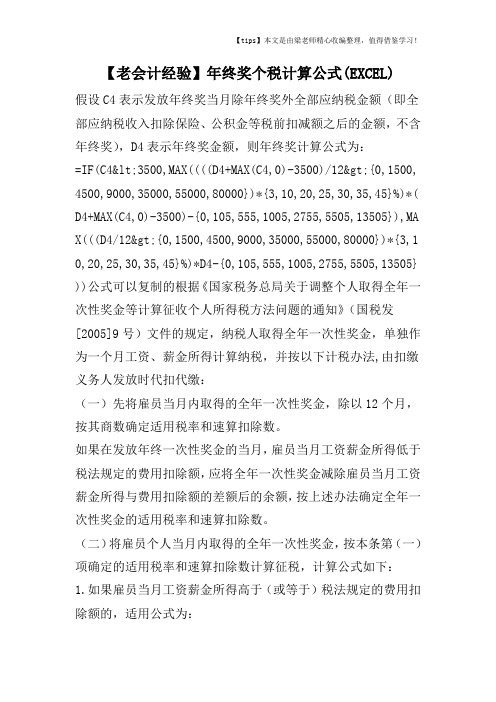

【tips】本文是由梁老师精心收编整理,值得借鉴学习!【老会计经验】年终奖个税计算公式(EXCEL)假设C4表示发放年终奖当月除年终奖外全部应纳税金额(即全部应纳税收入扣除保险、公积金等税前扣减额之后的金额,不含年终奖),D4表示年终奖金额,则年终奖计算公式为:=IF(C4<3500,MAX((((D4+MAX(C4,0)-3500)/12>{0,1500, 4500,9000,35000,55000,80000})*{3,10,20,25,30,35,45}%)*( D4+MAX(C4,0)-3500)-{0,105,555,1005,2755,5505,13505}),MA X(((D4/12>{0,1500,4500,9000,35000,55000,80000})*{3,1 0,20,25,30,35,45}%)*D4-{0,105,555,1005,2755,5505,13505} ))公式可以复制的根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)文件的规定,纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法,由扣缴义务人发放时代扣代缴:(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除雇员当月工资薪金所得与费用扣除额的差额后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适用税率和速算扣除数计算征税,计算公式如下:1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:。

excel个税计算函数公式if

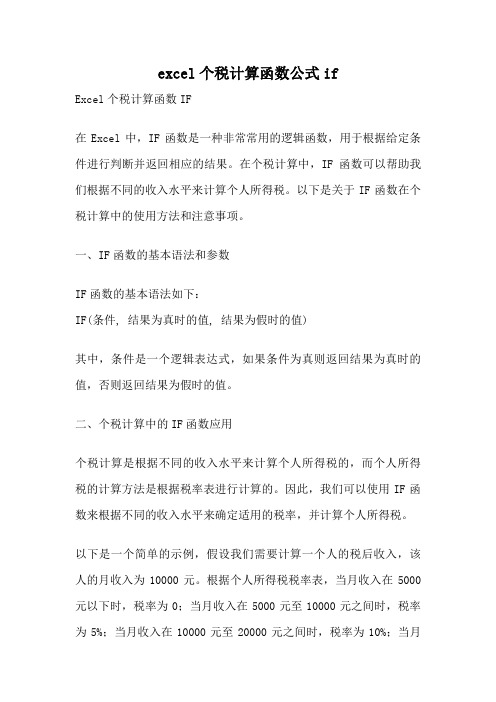

excel个税计算函数公式ifExcel个税计算函数IF在Excel中,IF函数是一种非常常用的逻辑函数,用于根据给定条件进行判断并返回相应的结果。

在个税计算中,IF函数可以帮助我们根据不同的收入水平来计算个人所得税。

以下是关于IF函数在个税计算中的使用方法和注意事项。

一、IF函数的基本语法和参数IF函数的基本语法如下:IF(条件, 结果为真时的值, 结果为假时的值)其中,条件是一个逻辑表达式,如果条件为真则返回结果为真时的值,否则返回结果为假时的值。

二、个税计算中的IF函数应用个税计算是根据不同的收入水平来计算个人所得税的,而个人所得税的计算方法是根据税率表进行计算的。

因此,我们可以使用IF函数来根据不同的收入水平来确定适用的税率,并计算个人所得税。

以下是一个简单的示例,假设我们需要计算一个人的税后收入,该人的月收入为10000元。

根据个人所得税税率表,当月收入在5000元以下时,税率为0;当月收入在5000元至10000元之间时,税率为5%;当月收入在10000元至20000元之间时,税率为10%;当月收入在20000元以上时,税率为15%。

我们可以使用IF函数来实现这个计算过程。

具体的公式如下:=IF(B2<=5000,0,IF(B2<=10000,(B2-5000)*5%,IF(B2<=20000,(B2-10000)*10%, (B2-20000)*15%)))其中,B2是表示月收入的单元格,我们可以根据实际情况进行调整。

三、IF函数在个税计算中的注意事项1. 个税计算中的IF函数需要根据实际情况进行调整。

税率表是根据国家税法规定的,可能会根据时间的变化而有所调整,因此在使用IF函数进行个税计算时,需要根据最新的税率表进行调整。

2. IF函数的嵌套使用可以实现更复杂的个税计算。

在实际应用中,个税计算可能会有更多的条件和不同的税率,可以使用多层嵌套的IF函数来实现更准确的个税计算。

2024年个人所得税加年终奖EXCEL函数公式

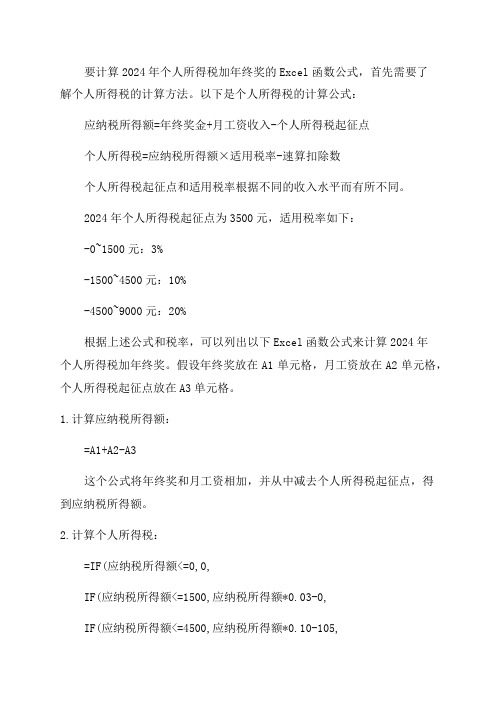

要计算2024年个人所得税加年终奖的Excel函数公式,首先需要了

解个人所得税的计算方法。

以下是个人所得税的计算公式:

应纳税所得额=年终奖金+月工资收入-个人所得税起征点

个人所得税=应纳税所得额×适用税率-速算扣除数

个人所得税起征点和适用税率根据不同的收入水平而有所不同。

2024年个人所得税起征点为3500元,适用税率如下:

-0~1500元:3%

-1500~4500元:10%

-4500~9000元:20%

根据上述公式和税率,可以列出以下Excel函数公式来计算2024年

个人所得税加年终奖。

假设年终奖放在A1单元格,月工资放在A2单元格,个人所得税起征点放在A3单元格。

1.计算应纳税所得额:

=A1+A2-A3

这个公式将年终奖和月工资相加,并从中减去个人所得税起征点,得

到应纳税所得额。

2.计算个人所得税:

=IF(应纳税所得额<=0,0,

IF(应纳税所得额<=1500,应纳税所得额*0.03-0,

IF(应纳税所得额<=4500,应纳税所得额*0.10-105,

IF(应纳税所得额<=9000,应纳税所得额*0.20-555,

这个公式使用了嵌套的IF函数来根据不同的应纳税所得额范围计算

个人所得税。

公式中的各个阶梯计算式根据相应的税率和速算扣除数计算,最终得到个人所得税。

3.计算个人所得税加年终奖:

=应纳税所得额-个人所得税

这个公式将应纳税所得额减去个人所得税,得到个人所得税加年终奖。

年终奖个人所得税excel计算公式

年终奖个人所得税excel计算公式

年终奖个人所得税excel计算公式

年终奖个人所得税excel计算公式

年终奖个人所得税计算方法

1、年终奖一年只能按此法计一次个税申报。

2、年终奖所在月份,如果当月工资不足起征点,可用年终奖补足当月工资不足起征点部分再计税,如果当月工资达到或超过起征点,当月工资按正常工资计算个人所得税,年终奖单独计算个人所得税。

3、年终奖不再设扣除项(起征点)。

4、年终奖按全年12月均分,用此计算的.平均数套用税率。

5、再用年终奖(扣除当月工资不足起征点后的余额)乘第4点套用的税率减去速算扣除数为年终奖个税。

excel计算公式:

=IF(B29<=0,0,IF(B29/12<=1500,B29*0.03,IF(B29/12<=4500, B29*0.1-105,IF(B29/12<=9000,B29*0.2-

555,IF(B29/12<=35000,B29*0.25-

1005,IF(B29/12<=55000,B29*0.3-

2755,IF(B29/12<=80000,B29*0.35-5505,B29*0.45-13505))))))) 补充说明:

(全年应发金额与全年应纳税额的区别)。

如果与年终奖一起发放的当月工资高于起征点3500,则年终奖全年应发金额=年终奖全年应纳税额,否则应该减去当月工资与3500的差额之后再交税。

即,如果年终奖18001,1月份工资只有2500,则年终奖应纳税额=18001-(3500-2500)。

Excel个人所得税公式和自定义函数

Excel个人所得税公式和自定义函数注意:本文方法整理自网络用Excel 计算个人所得税是大家经常遇到的事情,一般我都是用自定义函数来实现。

其实用公式来计算个人所得税也是很不错的选择,这里综合网上的方法,分别介绍用公式和自定义函数来计算个人所得税。

一、使用公式计算个人所得税使用以下公式即可计算个人所得税:=ROUND(MAX((A1-3500)*0.05*{0.6,2,4,5,6,7,9}-5*{0,21,111,201,551,1101,2701},0),2)其中的 A1 为需要计算所得税的金额,效果如图:二、使用自定义函数下面我们就来介绍一下使用自定义函数来计算所得税,1、创建一个计算所得税的自定义函数:打开 VBE,添加一个自定义模块,在模块中添加以下代码:Public Function Incometax(Amount)Select Case AmountCase Is <= 3500Incometax = 0Case 3500 To 5000Incometax = 0.03 * (Amount - 3500) - 0Case 5000.01 To 8000Incometax = 0.1 * (Amount - 3500) - 105Case 8000.01 To 12500Incometax = 0.2 * (Amount - 3500) - 555Case 12500.01 To 38500Incometax = 0.25 * (Amount - 3500) - 1005Case 38500.01 To 58500Incometax = 0.3 * (Amount - 3500) - 2755Case 58500.01 To 83500Incometax = 0.35 * (Amount - 3500) - 5505Case ElseIncometax = 0.45 * (Amount - 3500) - 13505End SelectEnd Function2、在工作表中直接使用以下公式即可:=Incometax(A1)其中的 A1 为需要计算所得税的金额,效果如图:这两种方法,各有优缺点,各位可以根据需要自行采用。

会计实务:Excel_函数与公式:如何计算年终奖个人所得税?

Excel_函数与公式:如何计算年终奖个人所得税?忙碌了一年,大家都期待丰厚的年终奖,自然也很关心发放年终奖时如何缴纳个人所得税。

更多人在发放年终奖当月,混淆了当月工资与年终奖各应缴纳的个人所得税的计算方法。

一、【思路架构】介绍年终奖的纳税计算思路和方法二、【案例解析】结合实际案例进行说明,透彻理解三、【Excel公式】计算年终奖个税1个公式搞定四、【合理避税】年终奖多发1元,收入有可能少几千甚至上万740)this.width=740”>一、【思路架构】介绍年终奖的纳税计算思路和方法1、月工资收入和年终奖收入应缴纳的个人所得税,要分别计算。

2、找到年终奖对应的适用税率(1)如果月收入≧3500,用年终奖除以12,用此结果匹配图1得到适用税率和相应的速算扣除数(2)如果月收入3、年终奖个税=(年终奖-补足3500的差额)*适用税率-速算扣除数注:上文的“月收入”指月应纳税所得额,指应发工资扣除五险一金后的金额。

二、【案例解析】结合实际案例进行说明,透彻理解案例1:甲月收入5000元,当月发放年终奖18000元,月工资5000元减3500元免征额,按适用税率3%计算,即:(5000-3500)×3%=45元;年终奖18000元,首先除以12个月为1500元,对应的适用税率3%,则年终奖应缴个税18000×3%=540元。

总计甲应缴个税45+540=585元。

案例2:乙月收入10000元,当月发放年终奖36000元,月工资10000元减3500元免征额,按适用税率20%和速算扣除数555计算(10000-3500)×20%-555=745元;年终奖36000元,除以12个月为3000元,对应适用税率10%和速算扣除数105计算,即:36000×10%-105=3495元。

总计应缴个税745+3495=4240元。

案例3:丙月收入3400元,当月发放年终奖24100元,月工资3400元不足3500元,用其取得的年终奖收入24100元补足其差额部分100元(3500-3400),再将剩余部分24000元除以12个月为2000元,按适用税率10%和速算扣除数105计算,(24100-100)×10%-105=2295元;总计应缴个税0+2295=2295元。

EXCEL计算个人所得税的几种公式编写方法

EXCEL计算个人所得税的几种公式编写方法由于EXCEL公式只允许IF嵌套到七层,而当前个调税税制正好七个梯级,虽然平时不会有什么问题,但是在计算年终奖税点时,由于还要判断12月是否已纳税,因此势必再次嵌套第八重,很多同学在这里卡壳了,因为套上第八层IF后,系统报错。

于是,同学们被迫采取了以下方法:舍去部分高收入梯级(反正一般领“薪金”而要用EXCEL作工资表的人,都不会有80000多的月薪)。

但是这种方法总是存在着隐患,总让有完美癖的人感觉有点不放心,当然,也有的同学,再舍去部分梯级以后,再加上一个文字提示形如“if(A1=80000,"税率未设置")”这样的东西,但是由于在数字列夹着文字,看着还是不太舒服。

那么有没有其他的方法可以避免七重IF嵌套,而且鬼才知道我们可爱的税务总局会不会再细化这个征税梯级,如果增加到八层九层十层,那就真坑爹了。

夏侯经过仔细研究,发现了几种方法,供大家参考。

一、先说一下常规思路(IF顺序嵌套)公式:=IF(A2-3500<=0,0,IF((A2-3500)<=1500,(A2-3500)*0.03,IF((A2-3500)<=4500,(A2-3500)*0.1-105,IF((A2-3500)<=9000,(A2-3500)*0.2-555,IF((A2-3500)<=35000,(A2-3500)*0.25-1005,IF((A2-3500)<=55000,(A2-3500)*0.3-2755,IF((A2-3500)<=80000,(A2-3500)*0.35-5505,(A2-3500)*0.45-13505)))))))说明:这就是那个恰好用完七重嵌套的if公式,在计算单月税金时是可以用的。

二、二叉树if=IF((A2-3500)>=35000,IF((A2-3500)>=80000,(A2-3500)*0.45-13505,IF((A2-3500)>=55000,(A2-3500)*0.35-5505,(A2-3500)*0.3-2755)),IF((A2-3500)<=0,0,IF((A2-3500)<=1500,(A2-3500)*0.03,IF((A2-3500)<=4500,(A2-3500)*0.1-105,IF((A2-3500)<=9000,(A2-3500)*0.2-555,(A2-3500)*0.25-1005)))))说明:不允许嵌套,并不等于不允许出现七个以上的条件,本例中,不按上例中“是否属于第一级,如果不是判断是否属于第二级,如果还不是,判断是否属于第三级……”这样子“一条道走到黑”,而是从中间先判断,这样,先用一个IF把可能情况分成“上下半区”,然后再继续分别判断,显然,用这种二叉树,可以节省很多嵌套层次,因为每个半区还各有六层可以使用。

Excel公式如何计算年终奖个人所得税详解

Excel公式如何计算年终奖个人所得税详解

Excel公式如何计算年终奖个人所得税详解

Excel公式如何计算年终奖个人所得税详解

Excel公式计算年终奖个人所得税,算是整个个税计算中最复杂的`一个,如果搞懂Excel函数以及年终奖计算原理,理解起来也不是太难。

个税精灵出品,Excel公式如何计算年终奖个人所得税详解。

应纳税额= LOOKUP(MAX(0.0001,(A1+MIN(A2-3500,0))/12),{0;3;9;18;70;110;160}*500+0.0001,MAX(0,(A1+MIN( A2-3500,0)))*{3;10;20;25;30;35;45}%-

5*{0;21;111;201;551;1101;2701})

上述公式就是计算年终奖个人所得税Excel公式,2014年最新版本。

A1单元格表示年终奖税前收入,A2表示发放年终奖时当月工资收入金额(减除免费的五险一金)。

套用公式时要注意一下,不能搞错搞乱。

“(A1+MIN(A2-3500,0))/12 ”表示如果当月工资收入减除五险一金后的余额,小于个税起征点3500元时,在计算年终奖个税时,要从年终奖收入中减除。

“(A1+MIN(A2-3500,0)))*{3;10;20;25;30;35;45}%-

5*{0;21;111;201;551;1101;2701}”,这部分计算与工资计算公式是一样的,只不过年终奖与工资他们确定速度与速算扣除数方式不同,他们却参照同一张工资个税税率表。

如果计算时,不需要当月工资,就可以把上述公式再简化一下,相当于默认工资收入需要缴税。

Excel个人所得税计算公式大全

Excel 个人所得税计算公式大全Excel 个人所得税计算公式有哪些你知道吗?你对Excel 个人所得税计算公式了解吗?下面是yjbys 小编为大家带来的Excel 个人所得税计算公式,欢迎阅读。

1、LOOKUP 函数计算法=LOOKUP(A1-3500,{-3500;0;1500;4500;9000;35000;55000;80000},{0;0.03;0.1;0.2;0.25;0.3;0.35;0.45}*(A1-3500)-{0;0;105;555;1005;2755;5505;13505})公式说明:这个公式是利用LOOKUP 函数可以模糊查找的原理,第一个参数减去3500 作为查找基数,第二个和第三个参数是构建了一个逐步递增的区间,和个税的各个计算区间相对应,根据第一个参数在第二个参数中进行查找,然后返回第三个参数相对应的金额2、MAX 函数方法公式1 =MAX((A1*5%-175)*{0.6,2,4,5,6,7,9}-{0,21,111,201,551,1101,2701}*5,)公式2 =MAX((A1-3500)*5%*{0.6,2,4,5,6,7,9}-{0,21,111,201,551,1101,2701}*5,)公式3 =MAX((A1%-35)*{0.6,2,4,5,6,7,9}-{0,21,111,201,551,1101,2701},)*5公式说明,该公式巧妙的利用了计算最大值方法来计算出个税3、TEXT 函数方法=ROUND(SUM(TEXT((C12-3500-{0,3,9,18,70,110,160}*500),[小于]!0)*{0.03,0.07,0.1,0.05,0.05,0.05,0.1}),2)公式说明:TEXT 函数同样可以进行判断取值。

再结束ROUND,SUM,非常巧妙的算出个人所得税。

用Excel计算个人所得税的方法

用Excel计算个人所得税的方法本文讲叙了用Excel计算个人所得税计算的3种方法:用IF函数计算的方法,用VLOOKUP函数计算的方法,用INDEX与MATCH函数计算的方法。

这些方法具有较强的实际应用价值。

标签:Excel 函数应用个人所得税Excel有很强大的计算功能,特别是通过运用函数,可以做很复杂的运算。

在实际应用中,个人所得税的计算就是一个很好的例子。

在实际计算中,一般是采用以下公式计算应纳所税:应纳所得税=应税所得*适用税率-速算扣除数用速算扣除数计算应纳个人所得税方法和实例(见右上表)在Excel中,可以用多种方法计算个人所得税(一)用IF函数计算的公式个税的计算可以用IF函数直接全月应税收入属于哪一个计算段,以此得到应税税率和速算扣除率,然后进行根据公式“应纳税额=(全月应税收入-1600)*税率-速算扣除率”得到。

因我国现行的计税率有10段(包括全月应税收入1600元(含1600元)以下的税率为0),如果顺序判断每一个计税段,则至少需要9次判断才能确定各种可能的情况,也就是说,IF函数要嵌套8层,而Excel的现行版本中,IF函数最多只能嵌套7层,因此不能用顺序判断的方法。

从税率表可以看出,计税收入的分段是递增的,所以可以用二分判断的方法,即把税率表从中间分为上下2部分,确定应税收入处于税率表的哪一个部分,如处于上半部分,则对上半部分同样采用2分的办法继续确定其所处的区间,直到最终确定该应税收入适用的税率和速算扣除数。

具体公式如下:=IF(应税额<=20000,IF(应税额<=2000,IF(应税额<=500,IF(应税额<=0,0,应税额*5%-0),应税额*10%-25),IF(应税额<=5000,应税额*15%-125,应税额*20%-375)),IF(应税额<=80000,IF(应税额<=40000,应税额*25%-1375,IF(应税额<=60000,应税额*30%-3375,应税额*35%-6375)),IF(应税额<=100000,应税额*40%-10375,应税额*45%-15375)))(二)计算方法先建立一个个人所得税税率和速算扣除数表,计算时,用查找函数先在税率表中查找应税收入适用的税率和速算扣除数,再根据个人所得税计算公式“应纳税额=(全月应税收入-1600)*税率-速算扣除率”进行计算。

2022个税excel计算公式

2022个税excel计算公式1. 怎么用excel表算个人所得税1.excel表计算个人所得税的公式假设A1单元格是要计算税金的工资数,B1单元格为税率,C1单元格为扣除数,D1单元格为应交税金税率的公式:=(IF(AND(A1>0,A1<=500),5%,IF(AND(A1>500,A1<=2000),10%, IF(AND(A1>2000,A1<=5000),15%,IF(AND(A1>5000,A1<=20000) ,20%,IF(AND(A1>20000,A1<=40000),25%,IF(AND(A1>40000,A1 <=60000),30%,IF(AND(A1>60000,A1<=80000),35%,0)))))))+I F(AND(A1>80000,A1<=100000),40%,IF(A1>100000,45%,0)))扣除数的公式:=IF(B1=5%,0,IF(B1=10%,25,IF(B1=15%,125,IF(B1=20%,375,I F(B1=25%,1375,IF(B1=30%,3375,IF(B1=35%,6375,IF(B1=40%, 10375,0))))))))+IF(B1=45%,15375,0)应交税金的公式:=round(A1*B1-C1,2)2.怎么在excel中计算个人所得税?方法/步骤计算个人所得税规则如下:起征点为3500 税率及速算扣除见下表创建表格基本统计数据,包括基本工资,起征额等数据。

见表选择D2单元格,在工具中输入公式 =IF(B2>3500,B2-C2,0) 按enter,得”应纳税所得额“ 选中E2,在公式编辑栏中输入公式 =IF(D2,0。

03,IF(D2,0。

1,IF(D2,0。

2,IF(D2,0。

25,IF(D2,0。

实用!年终奖excel税务筹划表的制作方法

实用!年终奖excel税务筹划表的制作方法“公益财务、税务课程”已经推出,关注微信、即可收看,微信号:cfoclass财务第一教室首发原创,转载请务必注明:作者:秦梅松,杜娟转自公众号:财务第一教室(ID:cfoclass)年终岁尾,年终奖的发放牵动大家的心,奖金越高税款也越高,特别是年终奖的发放中误区不少,怎样避开误区巧妙筹划,财务人还是应该掌握,下面是excel年终奖税务筹划工具,供大家参考。

税务筹划一定要符合税法,本文不讲税法,只讲excel运用。

一、年终奖的excel计算公式在年终奖单元格H2输入下面公式(公式向下面单元格填充)=LOOKUP(MAX(0.0001,(G2+MIN(E2-3500,0))/12),{0;3;9; 18;70;110;160}*500+0.0001,MAX(0,(G2+MIN(E2-3500,0)) )*{3;10;20;25;30;35;45}%-5*{0;21;111;201;551;1101;2701}) 注释:计算公式及公式中的3500当月应纳税所得额低于3500时,年终奖应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数;当月应纳税所得额低于3500时,差额部分抵减,年终奖应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数二、年终奖与工资合理分配的税务筹划筹划原理:假设一名员工的全年收入可以分为每月工资和年终奖两个部分,个人收入总额不变情况下,月工资和年终奖的金额可以有多种组合,不同的组合所对应的个人所得税也不相同,其中个税最低的组合,是理想状态下的税务筹划方案。

表格使用方法:在单元格I1输入某员工的年收入数值,最小税负单元格L1自动显示该员工最小税负值。

表格制作:原理很简单,筹划原理中已讲,就是不同的组合选择最小的税负值。

几个简单的公式最小税负=MIN(L3:L267),公式向下面单元格填充年终奖=$J$1-B3*12,公式向下面单元格填充年终奖应纳税额=H3*I3-J3,公式向下面单元格填充全年应纳税额=K3+G3*12,公式向下面单元格填充以上的方法,真的一点说不上巧妙,就是一个大数据汇总,然后从中选优,但是绝对好用!我们把思路和方法毫无保留写给了大家,大家可以自己做一下试试,仅供参考,如有使用问题我们不承担责任哈。

最全个税年终奖EXCEL计算公式

个税是指个人所得税,是根据个人所得金额按一定比例扣除的税款。

年终奖是指在年底或年初发放的一次性奖金。

为了正确计算个税及年终奖,我们可以使用Excel来进行计算。

下面是一个最全的个税、年终奖Excel计算公式,包括2024年的个税法修订以及年终奖金计算时可能遇到的陷阱。

1.预扣预缴税款计算公式:个人所得税=(工资所得-减除费用-专项扣除项)*适用税率-速算扣除数具体来说:工资所得=税前薪资+奖金+补贴等减除费用=个人所得税法规定的减除费用,通常为3500元专项扣除项=租房、子女教育、赡养老人等提供税前减免的额度适用税率=根据工资所得金额对应的税率表得出速算扣除数=根据工资所得金额对应的速算扣除表得出2.年终奖税款计算公式(2024年法修改后):个人所得税=(年终奖金-年终奖金*预留税率)*适用税率-速算扣除数具体来说:年终奖金预留税率=根据年终奖金金额对应的预留税率表得出适用税率=根据年终奖金额对应的税率表得出速算扣除数=根据年终奖金额对应的速算扣除表得出3.年终奖陷阱:根据中国税法,年终奖金是按照当年全年的税率计算个税。

但是,很多公司仍然使用旧的税率计算个税,这样会导致年终奖税款很高。

因此,在计算年终奖税款时,一定要确认使用的是当年全年的税率表。

为了更好地计算个税及年终奖,我们可以使用Excel函数来自动计算。

下面是使用Excel函数的步骤:1.创建一个表格,列出需要计算的项目,如税前薪资、奖金、补贴等。

2.在相应的单元格中输入公式,根据上述公式来计算个税。

a.对于预扣预缴税款,可以使用“=IF(工资所得-减除费用>0,(工资所得-减除费用-专项扣除项)*适用税率-速算扣除数,0)”来计算。

b.对于年终奖税款,可以使用“=((年终奖金-年终奖金*预留税率)*适用税率-速算扣除数)”来计算。

3.填写相应的数值,即可得出个税金额。

通过使用Excel函数,可以快速准确地计算个税及年终奖金额。

同时,在计算时要注意税率表及速算扣除表是否与所在年份一致,以避免年终奖陷阱的发生。

excel中累计个人所得税的计算方法与技巧

excel中累计个人所得税的计算方法与技巧在我国,个人所得税是按照累进税率制度计算的,适用于工资、薪金所得、个体工商户的生产、经营所得等。

在Excel中,我们可以利用公式与技巧来便捷地计算个人所得税。

本文将详细介绍Excel中累计个人所得税的计算方法与实用技巧。

1.Excel中个人所得税计算方法概述在Excel中,我们可以通过以下步骤计算个人所得税:(1)确定税前收入:将员工的工资、奖金、津贴等收入加总。

(2)扣除起征点:根据我国政策,起征点为5000元,低于起征点的部分不需要缴纳个人所得税。

(3)计算应纳税所得额:税前收入扣除起征点后的金额。

(4)根据税率表计算税额:根据应纳税所得额所属的税率级别,查找对应的税率及速算扣除数。

(5)累计税额:将各个月的税额相加,得出累计个人所得税。

2.累计个人所得税的计算步骤在Excel中,我们可以使用以下公式计算累计个人所得税:(1)起征点扣除:=MAX(0, B2-5000)(2)应纳税所得额:=B2-起征点扣除(3)税额:=IF(C2<2000, 0.03*C2, IF(C2<10000, 0.1*C2-210,IF(C2<20000, 0.2*C2-1410, IF(C2<30000, 0.3*C2-2660, IF(C2<35000, 0.35*C2-4410))))(4)累计税额:=SUM(D2)将以上公式输入Excel表格中,即可自动计算累计个人所得税。

3.实用技巧:提高计算效率与准确性(1)使用函数:在Excel中,可以使用IF、SUM、MAX等函数简化计算过程,减少出错概率。

(2)创建工资模板:将常用公式与工资表结构整合,便于复制与调整。

(4)案例分析:应用在实际工资计算中假设某员工月工资为10000元,年终奖为20000元。

在Excel中,我们可以按照以下步骤计算个人所得税:(1)填写工资表:将工资、年终奖等数据录入表格。

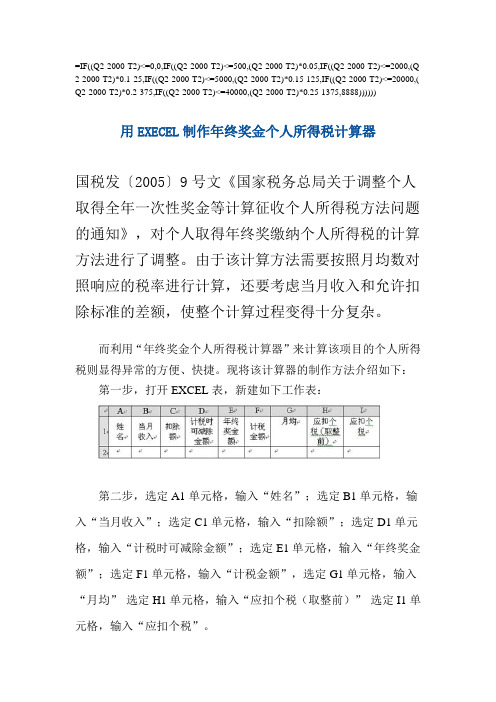

用EXCEL计算个税及年终奖个税

=IF((Q2-2000-T2)<=0,0,IF((Q2-2000-T2)<=500,(Q2-2000-T2)*0.05,IF((Q2-2000-T2)<=2000,(Q 2-2000-T2)*0.1-25,IF((Q2-2000-T2)<=5000,(Q2-2000-T2)*0.15-125,IF((Q2-2000-T2)<=20000,( Q2-2000-T2)*0.2-375,IF((Q2-2000-T2)<=40000,(Q2-2000-T2)*0.25-1375,8888))))))用EXECEL制作年终奖金个人所得税计算器国税发〔2005〕9号文《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》,对个人取得年终奖缴纳个人所得税的计算方法进行了调整。

由于该计算方法需要按照月均数对照响应的税率进行计算,还要考虑当月收入和允许扣除标准的差额,使整个计算过程变得十分复杂。

而利用“年终奖金个人所得税计算器”来计算该项目的个人所得税则显得异常的方便、快捷。

现将该计算器的制作方法介绍如下:第一步,打开EXCEL表,新建如下工作表:第二步,选定A1单元格,输入“姓名”;选定B1单元格,输入“当月收入”;选定C1单元格,输入“扣除额”;选定D1单元格,输入“计税时可减除金额”;选定E1单元格,输入“年终奖金额”;选定F1单元格,输入“计税金额”,选定G1单元格,输入“月均”选定H1单元格,输入“应扣个税(取整前)”选定I1单元格,输入“应扣个税”。

第三步,选定D2单元格,输入函数公式:=IF(C 2- B 2<=0,0, C 2- B 2);第四步,选定F2单元格,输入函数公式:=IF(E 2- D 2<=0,0, E 2- D 2);第五步,选定G2单元格,输入函数公式:=E2/12;第六步,选定H2单元格,输入函数公式:=IF(G2<=500, F2*0.05,IF(G2<=2000,F2*0.1-25,IF(G2<=5000,F2*0.15-125,IF(G2<=20 000,F2*0.2-375,IF(G2<=40000,F2*0.25-1375,IF(G2<=60000,F2*0.3-33 75,IF(G2<=80000,F2*0.35-6375,IF(G2<=100000,F2*0.4-10375,F2*0.45 -15375)))))))),选定编辑框上的“√”。

excel个税计算函数公式if

excel个税计算函数公式if个人所得税是指个人按照法律规定,就从事个体经营、劳务报酬、稿酬、特许权使用费和财产租赁等个人所得,缴纳给国家的一种税收。

在Excel中,我们可以使用IF函数来计算个人所得税。

IF函数是Excel中常用的逻辑函数之一,其语法为:IF(logical_test, value_if_true, value_if_false),其中logical_test为逻辑表达式,value_if_true为逻辑表达式为真时的返回值,value_if_false为逻辑表达式为假时的返回值。

在个税计算中,我们可以使用IF函数来判断应纳税所得额的不同范围,并根据不同的范围计算相应的税额。

下面是一个示例计算个人所得税的Excel函数公式:=IF(A1<=5000,0,IF(A1<=8000,(A1-5000)*0.03,IF(A1<=17000,(A1-5000)*0.1-210,IF(A1<=30000,(A1-5000)*0.2-1410,IF(A1<=40000,(A1-5000)*0.25-2660,IF(A1<=60000,(A1-5000)*0.3-4410,IF(A1<=85000,(A1-5000)*0.35-7160,(A1-5000)*0.45-15160)))))))上述公式中,A1为应纳税所得额。

根据个人所得税的税率表,我们可以将应纳税所得额划分为不同的范围,并根据不同的范围计算相应的税额。

在上述公式中,我们使用了多层嵌套的IF函数来实现这一功能。

判断应纳税所得额是否小于等于5000元,如果是,则不需要缴纳个人所得税,返回值为0。

如果应纳税所得额大于5000元,则继续判断是否小于等于8000元,如果是,则计算应纳税所得额超过5000元的部分乘以税率0.03,并减去210元。

依此类推,我们可以根据不同的范围计算相应的税额。

使用这个公式,我们可以方便地在Excel中计算个人所得税。

利用EXCEL有最简单的个税计算公式

利用EXCEL有最简单的个税计算公式在中国,个人所得税是按照分类所得法进行计算的。

根据税法规定,个人所得税的计税公式为:应纳税额=应纳税所得额×税率-速算扣除数,其中应纳税所得额是个人所得税的基础,税率是税法规定的不同档次的税率,速算扣除数是用于简化计算的一个固定数值。

具体的税率和速算扣除数可以通过查看税法规定来获取。

首先,我们需要将个人所得额按照税率进行分类计算。

在EXCEL中,可以使用IF函数来实现这一步骤。

IF函数的基本语法为:IF(条件,满足条件时的返回值,不满足条件时的返回值)。

假设我们需要计算一个人的所得税,他的应纳税所得额为C2,税率为D2,速算扣除数为E2,则可以使用如下的公式来计算税款:上述公式中的C2、D2、E2等都是单元格的引用,可以根据具体的需求进行修改。

公式的含义是:如果应纳税所得额小于等于0,则返回0;如果应纳税所得额在0到500之间,则返回C2*D2-E2,即应纳税所得额乘以税率减去速算扣除数;依此类推,对每一个税率档次进行判断和计算。

接下来,我们可以使用SUM函数来对各个税款进行求和,得到总的应纳税额。

具体的公式为:=SUM(F2:F8)上述公式中,F2:F8代表了各个税款的单元格范围,即从F2到F8这些单元格。

最后,我们可以使用一个简单的公式,将总的应纳税额减去个人已缴纳的税款,得到需要补缴或者可以退回的税款金额。

以上就是利用EXCEL实现个人所得税计算的简单公式。

虽然这只是个税计算的基本方法,但是通过这种方式,可以方便地计算个人所得税的税款金额,为个人所得税的申报缴纳提供了方便。

同时,个人还可以根据具体情况进行修改和定制,以满足个人所得税计算的不同需求。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Excel_函数与公式:如何计算年终奖个人所得税?

分享赞

2014年02月17日09:52:30217

忙碌了一年,大家都期待丰厚的年终奖,自然也很关心发放年终奖时如何缴纳个人所得税。

更多人在发放年终奖当月,混淆了当月工资与年终奖各应缴纳的个人所得税的计算方法。

一、【思路架构】介绍年终奖的纳税计算思路和方法二、【案例解析】结合实际案例进行说明,透彻理解三、【Excel公式】计算年终奖个税1个公式搞定四、【合理避税】年终奖多发1元,收入有可能少几千甚至上万

一、【思路架构】介绍年终奖的纳税计算思路和方法1、月工资收入和年终奖收入应缴纳的个人所得税,要分别计算。

2、找到年终奖对应的适用税率(1)如果月收入≧3500,用年终奖除以12,用此结果匹配图1得到适用税率和相应的速算扣除数(2)如果月收入<3500,先用年终奖补足月收入与3500的差额,剩余部分再除以12,用此结果匹配图1得到适用税率和相应的速算扣除数

3、年终奖个税=(年终奖-补足3500的差额)*适用税率-速算扣除数

注:上文的“月收入”指月应纳税所得额,指应发工资扣除五险一金后的金额。

二、【案例解析】结合实际案例进行说明,透彻理解案例1:甲月收入5000元,当月发放年终奖18000元,月工资5000元减3500元免征额,按适用税率3%计算,即:(5000-3500)×3%=45元;年终奖18000元,首先除以12个月为1500元,对应的适用税率3%,则年终奖应缴个税18000×3%=540元。

总计甲应缴个税45+540=585元。

案例2:乙月收入10000元,当月发放年终奖36000元,月工资10000元减3500元免征额,按适用税率20%和速算扣除数555计算(10000-3500)×20%-555=745元;年终奖36000元,除以12个月为3000元,对应适用税率10%和速算扣除数105计算,即:36000×10%-105=3495元。

总计应缴个税745+3495=4240元。

案例3:丙月收入3400元,当月发放年终奖24100元,月工资3400元不足3500元,用其取得的年终奖收入24100元补足其差额部分100元(3500-3400),再将剩余部分24000元除以12个月为2000元,按适用税率10%和速算扣除数105计算,(24100-100)×10%-105=2295元;总计应缴个税0+2295=2295元。

三、【Excel公式】计算年终奖个税1个公式搞定

G2输入如下公式后向下填充=LOOKUP(MAX(0.0001(F2+MIN(D2-35000))/12){0;3;9;18;70;110;160}*500+0.0001MAX( 0(F2+MIN(D2-35000)))*{3;10;20;25;30;35;45}%-5*{0;21;111;201;551;1101;2701})附件可点击链接从微盘中下载:年终奖个人所得税

/s/nS0vNdi4C3G

四、【合理避税】年终奖多发1元,收入有可能少几千甚至上万

当处于税率临界点时,会出现多发1元年终奖,少收入几千甚至几万的情况。

举例说明:

甲年终奖是54000元,除以12个月为4500元,按适用税率10%和速算扣除数105计算,应纳税额为:54000×10%-105=5295元。

乙年终奖是54001元,除以12个月约为4500.08元,由于4500元是临界点,超过4500元至9000元按适用税率20%和速算扣除数555计算,应纳税额为:54001×20%-555=10245.2元。

由此可见,乙比甲的年终奖多拿1元,但收入反而少:10245.2-5295=4950.2元。

年终奖一元钱临界点效应:发18001元比18000元多纳税1155.1元;54001元比54000元多纳4950.2元;发108001元比108000元多纳4950.25元;发420001元比420000元多纳19250.3元;发660001元比660000元多纳30250.35元;发960001元比960000元多纳88000.45元。