久期和凸度(精选)

久期和凸性分析

0

5年 10年 20年 15 55 210

10%

7.3% 12.3% 31.2%

从表中看出:(1)长生命期的债券(如前面的

永续年金图形)与息票利率变化之间的关系具有 明显的凸性性质;(2)短期债券(如前面的3年 期债券)的价格-利率关系几乎是一条直线,只 有适度的弯曲;因此短期债券的凸性最小。(3) 凸性随着票息的降低而增大,随着票息的上升而 降低。(4)低利率水平下的凸性大于高利率水平 下的凸性。(5)债券价格与利率关系在曲线的低 利率部分更加弯曲。

首先,计算利率变化引起的与久期有关的影响。

P k 9% 10% 0.01 d ( ) (10)( ) (10)( ) 0.0909 或9.09 % P 1 k 1 10% 1.10

这里的价格变化为9.09%,小于所导出的9.33% 的变化幅度。这个未预料出的9.33%9.09%=0.24%的变化就表现了凸性的影响。即:

债券价格随着利率变化而变化的关系接近于一条 凸函数而不是一条直线函数。 下图对一个10年期零息票到期收益率为10%的债 券的已得价格变化和以久期为基础对债券价格变 化的预期相比较,说明了凸性对价格收益关系的 影响。

债券价值 (美元)

凸性曲线(价格变化对利率变化的实际关系)

650 600 550 500 450 400 350 300

什么是梯形投资法?梯形投资法是什么意思? 梯形投资法,又称等期投资法,就是每隔一段时 间,在国债发行市场认购一批相同期限的债券, 每一段时间都如此,接连不断,这样,投资者在以 后的每段时间都可以稳定地获得一笔本息收入。 梯形投资法就是将全部投资资金平均投放在各种 期限的证券上的一种组合方式。具体的做法是买 入市场上各种期限的证券,每种期限购买数量相 等,当期限最短的证券到期后,用所兑现的资金 再购买新发的证券,这样循环往复,投资者始终 持有各种到期日证券,并且各种到期日的数量都 是相等的。这种情况反映在图形上,形似间距相 等的阶梯,故称“梯形投资法”。这种方法的特 点是计算简单,收益稳定,便于管理,但不便于 根据市场利率变动转换证券。

金融工程学-第六章久期与凸度

三、久期值的计算方法

1.列表法,这便是上文所有计算久期的方法。 2.封闭式久期计算法 3.有效久期计算法 计算公式

四、久期的性质及应用

1.久期的性质 久期的性质或特点有如下几条: (1)久期值与债券期限长度成正比。具体又有: ①债券期限越长,麦考莱久期和修正久期就越长; ②附息债券的麦考莱久期和修正久期均小于其到期时间,三者的关系是: D修<D麦<n ③零息债券的麦考莱久期等于债券本身的期限,修正久期小于债券期限。

四、资产组合的凸度

在利用凸度进行风险管理时,首先遇到的是计算资产组合的凸度,资产 组合的凸度定义为:资产组合的凸度等于资产组合中的各个证券凸度的 加权平均,权重是各个证券的价值。有时还用到资产的价值凸度,价值 凸度的定义为: 价值凸度=价格×凸度 资产组合的价值凸度定义为: 资产组合的价值凸度=资产组合的价格×资产组合的凸度

一、久期概述

(3)久期的一般表达式 由上所述,可得久期的一般表达式为:

一、久期概述

(4)久期概念的用途:久期可用来表示不可提前赎回债券面临的利率风 险。它考察债券价格对利率变动的敏感性的衡量指标,具体说,久期是 债券价格变化与债券到期收益率变化的比例系数。

一、久期概述

3.修正(Modified)久期 这是实际应用中经常使用的一种久期形式。它是由麦考莱久期衍生出来 的, 修正久期的定义为:

四、久期的性质及应用

(3)预测利率上涨,买入久期较短息票利率较高的债券,因为债券价格 下跌较少(因为快要到期时,价格向价值回归,没有下跌空间)。 (4)一个债券组合的久期为组合中各个债券久期的加权平均值,具体含 义看下一个内容。

五、资产组合的久期

1.一个资产组合的久期的标准定义是:资产组合的久期等于组成资产组合 的各个资产的久期的加权平均(这里的久期是指修正久期),权重是各 个资产的现值。与资产组合久期的定义相对应的是资产组合的收益率, 资产组合的收益率定义为:资产组合的收益率是资产组合的现金流的到 期收益率。

久期和凸性——精选推荐

四、利率的久期与凸性(一)久期久期有许多不同的形式和解释。

几种尤为重要的种类是麦考莱久期(Macaulay duration)、修正久期(Modified duration)、封闭式久期(Closed-form duration)和有效久期(Effective duration)。

1.麦考莱久期“久期”又叫“持续期”,要归功于F.R·麦考莱,他在1938年提出要通过衡量债券的平均到期期限来研究债券的时间结构。

当被运用于不可赎回债券时,麦考莱久期就是以年数表示的可用于弥补证券初始成本的货币加权平均时间价值。

久期对于财务经理的主要价值在于它是衡量利率风险的直接方法,久期越长,利率风险越大。

麦考莱久期有如下假设:收益率曲线是平坦的;用于所有未来现金流的贴现率是固定的。

其中:D——久期Ct——t时的现金流R——到期收益率(每期)P——债券的现价N——到期前的时期数;t——收到现金流的时期。

上述公式给出了理解麦考莱久期的方法。

它表明时间的权重是每期收到的现金流的现值。

每一贴现的现金流都代表了债券现金流现值的一部分。

如果加总债券所有的贴现现金流,就得到了债券的价格。

麦考莱久期也可以表达为连续复利形式:2.修正久期债券价格等于与债券相关的现金流的现值:我们可以将上述公式对利率R求导,得到公式:上述公式表示了当债券收益率发生很小变动时以美元表示的债券价值发生的变动。

将公式两边同时除以债券价格便得到了每一单位利率百分比变动时债券价格的百分比变动:上述公式是修正久期的表达式。

括号中的项是麦考莱久期公式的分子。

因而修正久期等于麦考莱久期除以(1+到期收益率):修正久期显示了与债券到期收益率的小变动相关的价格百分比变化。

注意,按上述公式计算的久期是负值,这是因为,债券价格与利率水平的运动方向相反是一致的。

实际上,久期的负号常常被忽略。

3.封闭式久期这一方法的优点在于计算简便,这也是为什么大多数计算久期的软件程序都使用封闭形式的公式。

债券的久期和债券的凸度

一张T年期债券,t时刻的现金支付为Ct (1≤t≤T),与债券的风险程度相适应的收益 率为y。则债券的价格为

P

T t 1

Ct (1 y)t

(4-1)

债券久期为

Ct

D T t[ (1 y)t ]

t 1Biblioteka P(4-2)例、息票利率为8%和零息票两种债券。 表4-2给出了这两种债券久期的计算。结果 表明,零息票债券的久期就等于它的到期期 限,而息票债券的久期比它的到期期限短。

久期法则4:在其他因素都不变,债券的到 期收益率较低时,息票债券的久期较长。

久期法则5:无限期债券的久期为

1 y y

。

久期法则6:稳定年金的久期由下式给出:

1 y y

(1

T y)T

1

这里,T为支付次数,y是每个支付期的年 金收益率。

久期法则7:息票债券的久期等于

1 y

y

1 y c[(1

T y)T

表5-1 美国主要债券指数的资产组合

项目

莱曼兄弟指数

美林指数 所罗门指数

债券种数

6500种以上

5000种以上 5000种以上

上述债券的期限 不包括的债券

≥ 1年

垃圾债券、可转 换债券、鲜花债

券、浮息债券

≥ 1年

≥ 1年

垃圾债券、 垃圾债券、

可转换债券、 可转换债券、

鲜花债券

浮息债券

权重

市值

市值

市值

40 40 40 1040

38.095 36.281 34.553 855.611

4.2.2 利用久期测度利率敏感性

将式(4-1)看作P与1+y之间的函数, 可以有

dP

久期与凸度

,为YearConvexity的4倍。

例10:三种债券到期收益率分别为5%,5.5%和6%,票 息率都为5.5%,结算日为1999年8月2日,到期日为 2004年6月15日,每年付2次息,应计天数法则为 ACT/ACT。求凸度。 解:

21.1839 PerConvexity = 20.8885 84.7357

例4:一项投资各期现金流如上表,贴现率为 0.025,问该项投资的久期是多少?

解: >> cashflow= [2000 2000 3000 4000 5000]; >> [Durartion,

ModDuration]=cfdur(cashflow,0.025) Durartion = 3.4533

• 这是重要的风险管理方法。在 同等要素条件下,修正久期小 的债券较修正久期大的债券抗 利率上升风险能力强,但抗利 率下降风险能力较弱。

王鑫

07级王鑫说:利率 上升风险是债券价 格下降的风险,这 时,修正久期小的债 券下降就小所以 修正久期小的债券 较修正久期大的债 券抗利率上升风险 能力强。

例2:已知某种债券当前的市场价格为125美元, 当前的市场年利率为5%,债券的久期为4.6年, 求:如果市场利率上升40个基点,债券的市场价 格将发生怎样的市场变化?

>> Yield=[0.05, 0.05, 0.06];>> CouponRate = 0.055;

>> Settle = '02-Aug-1999';>> Maturity='15-Jun-2004';

久期和凸性

二、久期、息票(xī piào)率和到期收益率

下表给出了三种(sān zhǒnɡ)不同的到期收益率和 四种不同息票率条件下,五种不同到期期限的债券 的久期变化。

精品资料

到期期限

1 5 10 15 20

1 5 10 15 20

1 5 10 15 20

6%

0.93 4.05 6.61 7.96 8.53

精品资料

债券(zhàiquàn)久期的计算公式为:

d

1

C1 (1 k

)

2

C2 (1 k)2

3

C3 (1 k)3

... t

(Cn F (1 k)t

)

/

P

上式是用现金流现值对现金流所发生的时间加权。

现金流入包括利息(lìxī)C和赎回本金F,并且时间加权 数是从1到t。最后,现金流对时间加权后求和,再除以 债券价格P(债券估值公式中的P)。

650 508

600

550

463

500 450

400

422 386

350

322

300

295

7 8 9 10 11 12 13 利率%

图5 利率变化对债券价值影响关系图示

精品资料

如前所述,零息票债券(zhàiquàn)的久期与其期限相 同。因此图中债券(zhàiquàn)的久期与期限一样也是 10年,而且其变化关系是一条直线,这条直线是当前 到期收益率为10%时价格变化曲线的切线。

T t(t 1)CT

cv ( 1 ) t1 (1 k )T

(

1ቤተ መጻሕፍቲ ባይዱ2

)

10(11)(1000) (1.10)10

55

2

久期及凸度

A、久期公式及其推导

P0 1 2CF3 TCFT 1 1 1CF1 (1 y) (1 y)2 (1 y)T P y P0 1 y 0

1CF1 2CF3 TCFT 1 1 T CFt 令 D 2 T (1 y) (1 y) (1 y) P0 P0 t 1 (1 y)t 我们称之为Macualay久期。从而我们有, P0 1 1 D y P0 1 y

显然,对贴现债券而言,其持续期就等于其到期 期限。因为贴现债券只有到期时才会发生现金流。 即,

CF1 CF2 CFT 1 0

B、是什么决定了久期?——久期定理

T CFt CFT P0 PV t (1 y) (1 y)T t 1 t 1 T

CFT 1 T 1 0 D t (1 y )t T (1 y)T T P t 1 0

步骤一:计算各期现金流的现值

步骤二:计算债券的内在价值或价值

步骤三:计算各期现金流现值占内在价值的比重;

步骤四:以比重为权重,以时间为乘数,计算全部 付款作为现值收回的加权平均时间。

例2-8

银行有一期限为两年的贷款,每年产生100元的 现金流量,贴现率为10%,求该贷款的持续期。

先求贷款的内在价值或现值:

如下例:假定收益率上升了200个基点,譬如 从9%上升到11%,那么利用公式我们得到债 券价格变动百分比近似值为:

P0 MDy 10.62*2% 21.24% P0

这显然与表1-2所列出的的结果-18.03相差甚 远。这样,我们就不得不寻找更为精确的刻画 债券价格波动的方法——凸度了。

P c c c .... 2 3 1 y (1 y ) (1 y )

久期与凸度-固定收益答案

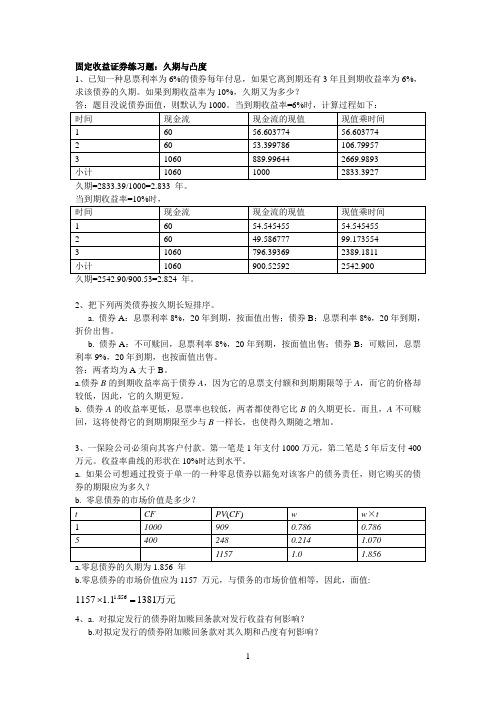

固定收益证券练习题:久期与凸度1、已知一种息票利率为6%的债券每年付息,如果它离到期还有3年且到期收益率为6%,求该债券的久期。

如果到期收益率为10%,久期又为多少?答:题目没说债券面值,则默认为1000。

当到期收益率=6%时,计算过程如下:久期=2542.90/900.53=2.824 年。

2、把下列两类债券按久期长短排序。

a. 债券A:息票利率8%,20年到期,按面值出售;债券B:息票利率8%,20年到期,折价出售。

b. 债券A:不可赎回,息票利率8%,20年到期,按面值出售;债券B:可赎回,息票利率9%,20年到期,也按面值出售。

答:两者均为A大于B。

a.债券B的到期收益率高于债券A,因为它的息票支付额和到期期限等于A,而它的价格却较低,因此,它的久期更短。

b. 债券A的收益率更低,息票率也较低,两者都使得它比B的久期更长。

而且,A不可赎回,这将使得它的到期期限至少与B一样长,也使得久期随之增加。

3、一保险公司必须向其客户付款。

第一笔是1年支付1000万元,第二笔是5年后支付400万元。

收益率曲线的形状在10%时达到水平。

a. 如果公司想通过投资于单一的一种零息债券以豁免对该客户的债务责任,则它购买的债券的期限应为多久?b.零息债券的市场价值应为1157 万元,与债务的市场价值相等,因此,面值:1.856⨯=万元1157 1.113814、a. 对拟定发行的债券附加赎回条款对发行收益有何影响?b.对拟定发行的债券附加赎回条款对其久期和凸度有何影响?a.1)提供了较高的到期收益率,因为赎回的特性给发行人提供了一个有价期权,因为它可以按既定的赎回价格将债券买回,即使计划中的利息支付的现值比赎回价格要高。

投资者因此会要求,而发行人也愿意支付一个较高的收益率作为该特性的补偿。

(2)减少了债券的预期有效期。

利率下降,债券可被赎回;利率上升,债券则必须在到期日被偿付而不能延后,具有不对称性。

(3)缺点在于有被赎回的风险,也限制了利率下降导致的债券价格上涨的幅度,对价格收益率曲线影响体现在价格压缩。

久期与凸度-固定收益答案

固定收益证券练习题:久期与凸度1、已知一种息票利率为6%的债券每年付息,如果它离到期还有3年且到期收益率为6%,求该债券的久期.如果到期收益率为10%,久期又为多少?答:题目没说债券面值,则默认为1000.当到期收益率=6%时,计算过程如下:久期=2542.90/900.53=2.824 年.2、把下列两类债券按久期长短排序.a. 债券A:息票利率8%,20年到期,按面值出售;债券B:息票利率8%,20年到期,折价出售.b. 债券A:不可赎回,息票利率8%,20年到期,按面值出售;债券B:可赎回,息票利率9%,20年到期,也按面值出售.答:两者均为A大于B.a.债券B的到期收益率高于债券A,因为它的息票支付额和到期期限等于A,而它的价格却较低,因此,它的久期更短.b. 债券A的收益率更低,息票率也较低,两者都使得它比B的久期更长.而且,A不可赎回,这将使得它的到期期限至少与B一样长,也使得久期随之增加.3、一保险公司必须向其客户付款.第一笔是1年支付1000万元,第二笔是5年后支付400万元.收益率曲线的形状在10%时达到水平.a. 如果公司想通过投资于单一的一种零息债券以豁免对该客户的债务责任,则它购买的债券的期限应为多久?a.零息债券的久期为1.856 年b.零息债券的市场价值应为1157 万元,与债务的市场价值相等,因此,面值:4、a. 对拟定发行的债券附加赎回条款对发行收益有何影响?b.对拟定发行的债券附加赎回条款对其久期和凸度有何影响?a.1〕提供了较高的到期收益率,因为赎回的特性给发行人提供了一个有价期权,因为它可以按既定的赎回价格将债券买回,即使计划中的利息支付的现值比赎回价格要高.投资者因此会要求,而发行人也愿意支付一个较高的收益率作为该特性的补偿.〔2〕减少了债券的预期有效期.利率下降,债券可被赎回;利率上升,债券则必须在到期日被偿付而不能延后,具有不对称性.〔3〕缺点在于有被赎回的风险,也限制了利率下降导致的债券价格上涨的幅度,对价格收益率曲线影响体现在价格压缩.b.附加赎回条款后如果利率下降,则债券不会经历较大的价格上升.而且作为普通债券的特征的曲率也会因赎回特性而减小.使其久期下降,小于其他方面相同的普通债券的久期.可以看成零息债券,久期即为赎回债券时所经历的期限.对其凸度的影响体现在一个负凸性区间的存在.5、长期国债当前的到期收益率接近8%.你预计利率会下降,市场上的其他人则认为利率会在未来保持不变.对以下每种情况,假定你是正确的,选择能提供更高持有期收益的债券并简述理由.a. i. 一种Baa级债券,息票利率8%,到期期限20年;ii. 一种Aaa级债券,息票利率8%,到期期限20年.b. i. 一种A级债券,息票利率4%,到期期限20年,可以按105的价格赎回;ii. 一种A级债券,息票利率8%,到期期限20年,可以按105的价格赎回;c. i. 长期国债,息票利率6%,不可赎回,20年到期,YTM=8%;ii. 长期国债,息票利率9%,不可赎回,20年到期,YTM=8%.答:根据久期判断,选择久期较长的债券,可以在利率下降中获益.a. Aaa级债券的到期收益率较低而久期较长.b. 息票率较低的债券久期较长,具有更多的赎回保护.c. 选择息票率较低的债券,因为它的久期较长.6、以下问题摘自CFA试题:1〕一种债券的息票利率为6%,每年付息,调整的久期为10年,以800元售出,按到期收益率8%定价.如果到期收益率增至9%,利用久期的概念,估计价格会下降为:a. 76.56元b. 76.92元c. 77.67元d. 80.00元2〕一种债券的息票利率为6%,半年付息一次,在几年内的凸性为120,以票面的80%出售,按到期收益率8%定价.如果到期收益率增至9%,估计因凸性而导致的价格变动的百分比为:a. 1.08%b. 1.35%c. 2.48%d. 7.35%3〕有关零息债券的麦考利久期,以下说法正确的是:a. 等于债券的到期期限.b. 等于债券的到期期限的一半.c. 等于债券的到期期限除以其到期收益率d. 因无息票而无法计算.4〕每年付息的债券,息票利率为8%,到期收益率为10%,麦考利久期为9.债券的修正久期为:a. 8.18b. 8.33c. 9.78d. 10.005〕债券的利率风险会:a. 随到期期限的缩短而上升;b. 随久期的延长而下降;c. 随利息的增加而下降;d. 以上都不对.6〕以下哪种债券的久期最长?a. 8年期,息票利率6%;b. 8年期,息票利率11%;c. 15年期,息票利率6%;d. 15年期,息票利率11%.7、当前债券市场期限结构如下:1年期债券收益率7%,2年期债券收益率8%,3年期以上的债券收益率9%.一位投资者从1年、2年、3年期债券中选择,所有债券的息票利率均为8%,每年付息.如果投资者深信在年末收益率曲线的形状会在9%时达到水平,则投资者会购买哪种债券?3年期债券;由于年末收益率变为9%,对3年期债券不受影响,而1,2年期债券影响较大,价格下降,到期收益率低于预期.8、菲力普公司发行一种半年付息的债券,具有如下特性:息票利率8%,收益率8%,期限15年,麦考利久期为10年.a. 计算修正久期;b. 解释为什么修正久期是测度债券利率敏感性的较好方法;c. 确定做以下调整后久期变动的方向:i. 息票利率为4%,而不是8%;ii. 到期期限为7年而不是15年.d. 确定凸度,说明在给定利率变化的情况下,修正久期与凸度是怎样用来估计债券价格变动的.答:a. 调整后久期=麦考利久期/ <1+YTM>如果麦考利久期是10年,到期收益率为8%,则调整后的久期等于10/1.08= 9.26年.b. 对于无期权的息票债券而言,调整后久期是债券对利率变动敏感性的更高的测度标准.到期期限仅考虑了最后的现金流,而调整后的久期还包括了其他的因素,如息票支付的规模,时间以与利率<到期收益率>水平.调整后的久期,不像到期期限,它告诉我们对于给定的到期收益率的变动,债券价格的大致变动比例.c. i. 调整后久期随着息票利率的下降而上升.ii. 调整后久期随期限缩短而减小.d. 凸度测度债券的价格-收益率曲线的曲率.这一曲率表明对于债券价格变动的<仅以最初的收益率曲线的斜率为基础>久期法则仅是估计值.加入一个表示债券的凸度的项目将增加这一估计值的精确度.凸度调整表示下列等式中最后的一项,即平方项的一半.9、在今后的两年内每年年末你将支付10000元的学费开支.债券即期收益率为8%.a. 你的债务的现值与久期各是多少?b. 期限为多久的零息债券将使你的债务完全免疫?c. 假定你购入一零息债券使其价值与久期完全等于你的债务.现在假定利率迅速上升至9%.你的净头寸将会如何变化,即债券价值与你的学费债务的价值之间的差额是多少?答:a. 债务的PV=10000美元×年金系数< 8%,2>= 17832.65美元久期=1.4808年.b. 要使我的债务免疫,我需要一到期期限为1.480 8年的零息债券.因为现在的价值必须为.1或19985.26 美元.17832.65 美元,面值<即未来的赎回价>为17832.65×1.084808c. 如果利率上升到9%,零息债券价值下降为19985.26美元/ 1.0914808=17590.92 美元学费债务的现值下降为17591.11美元.净头寸下降0.19美元.如果利率下跌到7%,零息债券升值19985.26 美元/ 1.014808=18079.99美元,学费债务的现值上升为18080.18美元.净头寸下降0 . 1 9美元.净头寸变化的理由在于随着利率变动,学费支付后现金流的久期也变动.10、对一个持有长期资产却靠浮动利率债券来融资的公司而言,应持有哪种利率互换?答:不好说,视公司所持有的长期资产的本质特性而定.如果这些资产的收益率随着短期利率变动而变动,则采取利率互换是不适当的.但是,如果长期资产是诸如固定利率抵押贷款之类的固定利率的金融资产,则利率互换可能会减少风险.在这种情况下,公司将把它的浮动利率债券债务换成一固定利率的长期债务. 11、一公司发行了1000万元面值的浮动利率债券,其利率是LIBOR 加1%,该债券以面值出售.企业担心利率会上升,因此想将其贷款锁定在某一固定利率上.公司知道在互换市场上交易商提供LIBOR 和7%固定利率的互换,什么样的利率互换可以使该公司的利息债务转换成类似综合型固定利率贷款的债务?对该债务支付的利率是多少? 答:选择利率互换协议;支付7%的固定利率即可.协议中同时收回LIBOR 利率,名义本金为1000 万元,总支付额为:10008%=80 万元万元组合时采用积极的策略.经济周期看来正进入成熟期,通胀率预计会上升,为了抑制通胀,中央银行开始采取紧缩的政策.在以下各种情况下,说明你会选择两种债券中的哪一种.a. 加拿大政府债券〔加元支付〕,息票利率10%,2007年到期,价格为98.75元,到期收益率为10.5%;加拿大政府债券〔加元支付〕,息票利率10%,2015年到期,价格为91.75元,到期收益率为11.19%.b. 得克萨斯电力公司债券,息票利率7.5%,2008年到期,AAA 级,价格为85元,到期收益率为10.02%;亚利桑那公共服务公司债券,息票利率7.45%,2008年到期,A -级,价格为75元,到期收益率为12.05%c. 爱迪生联合公司债券,息票利率2.75%,2006年到期,Baa 级,价格为61元,到期收益率为12.2%;爱迪生联合公司债券,息票利率15.37%,2006年到期,Baa 级,价格为114.4元,到期收益率为12.2%.d. 壳牌石油公司,息票利率8.5%的偿债基金债券,2024年到期,AAA 级〔偿债基金于2008年9月按面值开始〕,定价为68元,到期收益率为12.91%;华纳-蓝伯特公司,息票利率8.87%的偿债基金债券,2024年到期,AAA 级〔偿债基金于2013年4月按面值开始〕,定价为74元,到期收益率为12.31%.e. 蒙特利尔银行〔加元支付〕的利率8%的定期存单,2007年到期,AAA 级,定价100元,到期收益率为8%; 蒙特利尔银行〔加元支付〕的浮动利率债券,2012年到期,AAA 级,当前息票利率为7.1%,定价100元〔利率每半年根据加拿大政府3个月国库券利率加0.5%进行调整〕. 13、新发行的10年期债券,息票利率为7%,每年付息,按面值出售. a. 该债券的凸性和久期是多少?b. 假定其到期收益率由7%升至8%〔期限仍为10年〕,求债券的实际价格.c. 根据久期法则估算的价格是多少?这一方法的误差百分比是多少?d. 根据久期-凸性法则估算的价格是多少?这一方法的误差百分比是多少?答:a.凸性:63.736;久期:101.07/0.07[1(1/1.07)]7.515D =-=年;b.如果到期收益率上升到8%,债券价格下跌到面值的93.29%,下降百分比为6.71%14、长期债券价格波动性大于短期债券,但是短期债券的到期收益率的变动要大于长期债券.你怎样说明这两个经验观察是一致的?答:利率变动对长期债券影响大,因为长期债券的久期大于短期债券的久期.而且短期债券对利率不是很敏感,所以价格不会大幅波动.如果利率上升10基点,长期债券的价格下降幅度要大于短期债券的幅度.从另一角度讲,两者都有利息回报,可以进行再投资收益.但短期债券的价格受资金的影响更大.15、固定收益型资产组合经理要求现值100万元的投资经过5年的投资年收益率不得低于3%.3年后,利率为8%,则届时投资的临界点是多少?即经理将不得不进行免疫以确保获得最低可能的收益之前,资产组合价值会跌至多少?基金经理愿意接受的最小终值由初始投资的每年3%的收益率决定.因此,下限等于5100(1.03)116D =⨯=万美元.初始投资3年后,只剩下2年,此时基金经理需要价值2116/1.0899.4=万美元的资产组合以确保其目标价值可以实现,此为临界点.16、30年期债券,息票利率为7%,每年付息,现价为867.42元.20年期债券,息票利率为6.5%,每年付息,现价为879.50元.债券市场分析家预测5年后,25年期的债券将以到期收益率8%的价格出售,而15年期债券将以7.5%到期收益率的价格卖出.5年内哪种债券的预期收益率更高?答:30年期债券,从第6年末到30年末支付的现值〔在第5年年初〕为: 从开始到第5年的5次支付在第5年年初的终值512170 1.06394.60t A t P -==⨯=∑因此总收入:12893.25394.601287.85A A A P P P =+=+= 5年的收益为1/51287.85/867.62 1.485, 1.48518.23%=-=年均;20年期债券:911.73366.411278.14,1278.14/879.50 1.453,7.76%B P =+==收益为年均17、你的公司DNC,将接受一家大型捐赠基金的投资委员会的面试,看是否有能力管理价值1亿元的指数化的固定收益型资产组合.因为该委员会尚未决定使用三种指数中的哪一种作为他们的投资基准,此次面谈的重点即在于此.有关三种指数的信息如下表,另外,DNC 公司知道委员会已经采纳了一项长期的且具有高出平均风险承受力的积极的总体投资政策.在过去的几年中,利率水平与其波动性不断下降.委员会相信这一趋势仍会持续,并且正在深入考察关于指数化资产组合在各种不同的利率条件下的可能业绩. 名称 各部门综合信息 指数1 指数2 指数3 美国财政部 50 50 80 美国公司代理机构 10 10 10 投资级1010 5低于投资级 5 5 0住房抵押20 25 5扬基债券 5 0 0总计100 100 100修正久期指标 5.0 8.0 8.0到期收益率指标7.50 8.05 8.00两种情景是:i. 利率普遍降低,但同时伴随着不断上升的风险.ii. 利率自始至终一直不变,但风险一直很高.a. 根据表中数据,将三种指数按在两种情景下相对的吸引力程度排序,并说明你的理由.b. 推荐一种指数作为委员会使用的基准资产组合并说明理由,考虑你对a的答案与你从委员会的投资策略中所获得的信息.c. 假定委员会已经选定了一种指数作为基准,DNC公司被任命构建和管理该指数化资产组合.试说明构建指数化固定收益型资产组合有关的实际问题.试找出两种构建资产组合的方法并简述之,并讨论每种方法的优劣.a.第一种情况:1>3>2;第二种情况:2>3>1b.选1c.可能存在种类的变化;包括的种类过多,按市值比重购买难度大,耗时耗力;流动性问题,可能有些不易买卖.18、作为你对W公司发行的债券分析的一部分,需要对下表所示的两种特定债券作出评估.项目W公司的债券信息债券A〔可回购〕债券B〔不可回购〕到期期限2014 2014息票利率〔%〕11.50 7.25当期价格/元125.75 100.00到期收益率〔%〕7.70 7.25修正久期/年 6.20 6.80回购日2008 -回购价格/元105 -回购收益〔%〕 5.10 -修正回购久期/年 3.10 -a. 根据表中的久期与收益情况,比较两种债券在以下两种情况下的价格和收益情况:i. 强有力的经济复苏同时伴随着高通胀预期;ii. 经济衰退与低通胀预期.b. 根据表中的信息,如果债券B到期收益率下跌75个基点,计算它预期的价格变动.c. 试论述在分析债券A时严格限定为持有到回购日或到期日的缺陷.答:a.i.债券收益率与利率很可能上升,债券价格将下降,可赎回债券被赎回的概率下降,更类似与不可赎回债券.它们在按到期期限定价时久期相同,可赎回债券稍低久期的特性使其在高利率下表现更好;ii.债券收益率与利率很可能下降,而债券价格将上升,可赎回债券可能被赎回,相应久期计算调整回赎回时.稍低的久期表明,价格的增值是有限的.但不可赎回债券调整后的久期相同,具有更高的价值增值.-⨯(-0.75)5.1,因此价格将上升到105.1元b. 6.80%=%c.对于可赎回债券来说,债券有效期与现金流不确定.如果忽略赎回,在到期期限上分析,所有关于久期和收益率计算将不可靠.因为久期偏高,所以收益率也偏高.另外,如果从看涨期权出发,债券超过赎回价格的溢价使得久期偏短,从而导致收益率下降.使用期权定价方法,可赎回债券分解成两种独立债券,一个不可赎回债券和一份期权.可赎回债券价格=不可赎回债券价格—期权的价格,由于赎回债券期权有正的价值,因此可赎回债券价格小于不可赎回债券.。

固定收益证券—第四章—久期与凸性

• 组合的凸性

与组合的久期相似,这也是一种近似

• 基于久期和凸性的利率风险管理

基于久期的利率风险管理 考虑凸性情况下的利率风险管理

25

基于久期的利率风险管理

• 风险管理目标

组合的久期和美元久期为0

从本质上说,久期套期保值的本质是匹配并 对冲组合中的美元久期,而非久期,通常称 之为“美元久期中性”

V V 1 V t V V V t D 2 V t y V t y 2 V t y

久期

• 投资组合的久期

组合的美元久期:等于单资产美元久期的加总 $ DP $ D j

ti t

V t

不存在麦考林久期和修正久期的差别

久期的真正含义是固定收益证券价格对利率的一阶敏 感性

久期

• 关于不含权债久期的一些结论

零息票债券的麦考利久期等于其剩余到期期限

只剩一期到期的附息票债券等价于零息票债券,其麦 考利久期也等于其剩余期限

对于剩余期限超过一期的(固定利率)附息票债券来 说,其麦考利久期由于是未来付息期的加权平均,因 此一定小于其剩余期限

基于久期的利率风险管理

• 基于久期的利率风险管理:例

假设一个手中管理着价值1000万美元、久期为6.8的国债组合 的基金经理非常担心利率在接下来的一个月内波动剧烈,决 定于2007年10月3日使用12月到期的长期国债期货USZ7进行利 率风险管理。当她进入市场时,USZ7报价为111.27美元。 2007年10月3日,针对USZ7期货而言交割最合算的债券是息票 率为7.125%、将于2023年2月15日到期的长期国债。其转换 因子为1.1103,现货报价为126.40美元。根据债券修正久期 的计算公式,该债券的修正久期为10.18,故此USZ7的久期近 似等于10.18-2/12=10.01。

利率风险度量 久期和凸度

∑ ∑ ∑ D =

( ) T

t =1

ct 1+ y

t

×t

=

T

[ct / (1+ y)t × t] =

T

[ PV (ct ) ×t]

(6)

P

t =1

P

t =1

P

其中,D是麦考利久期,是债券当前的市场价格,ct是债券未来第t次 支付的现金流 (利息或本金),T是债券在存续期内支付现金流的次 数,t是第t次现金流支付的时间,y是债券的到期收益率,PV(ct) 代表 债券第t期现金流用债券到期收益率贴现的现值。

• 债券期限越长,利率风险越大

Price

$250 $200 $150

10 Year 20 Year 5 Year

$ 14% 16% Rate

鱼和熊掌??

债券 A B C

期限 5 10 15

票面利率 8% 10% 13%

面值 100 100 100

• 决定久期的大小三个因素:

各期现金流、到期收益率及其到期时间

债券组合的麦考利久期

• 计算公式:

k

∑ Dp = WiDi i=1

其中,Dp表示债券组合的麦考利久期,Wi表示债券i的市 场价值占该债券组合市场价值的比重,Di表示债券i的麦考 利久期,k表示债券组合中债券的个数。

麦考利久期与债券价格的关系

• 考虑了凸度的收益率变动和价格变动关系:

dP = −D*dy + 1 C (dy)2

P

2

• 当收益率变动幅度不太大时,收益率变动幅度与价格变动 率之间的关系就可以近似表示为 :

∆P = −D*∆y + 1 C(∆y)2

P

久期和凸性分析

久 期

上图中,债券的生命期为2年。然而,一个 更为精确的现金流生命的度量,应考虑到 现金流的现值。在这种情况下,目标是用 支付的现金流的现值给每次支付加权,而 不是简单地用未加处理的支付额来计算平 均时间。这种用每次支付的现值为每次支 付时间加权的度量被命名为久期D。由于较 早的支付比较晚的支付现值高,因此久期 的期限将小与平均生命期。见上图。

?1938年麦考利为了评估债券平均还款期限引入久期的利用这个指标可以评价具有不同现金入久期的利用这个指标可以评价具有不同现金流方式的债券的相对承担利率风险的成份因为它既考虑到了期末的现金支付又考虑到了期间的现金支付情况它使债券定价定理5得以精确化

债券组合理论 与投资分析

——久期与凸性 (Duration and Convexity)

(3)债券B(抵押债券):

400 400 400 d 1 2 3 / 1000 (1.21) (1.331) (1.10) =[1 364)+(331)+(301)]/ ( 2 3 1000 =(1929/1000 ) 1.9年

(4)债券C(息票债券):

100 100 1100 d 1 2 3 / 1000 (1.21) (1.331) (1.10) =[1 90)+(81)+(827)]/ ( 2 3 1000 =(2733/1000 ) 2.7 年

t (t 1)CT 1 10(11)(1000 ) (1 k )T ( 2 ) (1.10)10 1 t 1 cv ( ) 55 2 P0 386

T

把凸性估计和利率变化结合起来,我们得到一个 与凸性有关的债券价格变化估计量:

k 2 0.01 2 cv( ) 55( ) 0.0045 1 k 1.10

第6讲第4章 久期与凸度(2)

然而,从图4-1以及关于债券价格的利 率敏感性的6条法则可以看到,债券价格变 化的百分比与收益变化之间的关系并不是 线性的,这使得对于债券收益的较大变化, 利用久期对利率敏感性的测度将产生明显 的误差。图4-3表明了这一点。债券A和债 券B在初始处有相同的久期,相应的两条曲 线在这一点相切,同时也与久期法则预期 的价格变化百分比的直线相切于该点。这 说明,对于债券收益的微小变化,久期可 以给出利率敏感性的精确测度。但随着收 益变化程度的增加,对应于债券A和债券B 的两条曲线与久期近似直线之间的“间隔” 不断扩大,表明久期法则越来越不准确。

4.4 久期的衍生课题

• 4.4.1 修正的久期与美元久期

D ∂P D mac = = − P y ∂y 1+ m

mod

Ddol

∂P = = − Dmod × P ∂y

例 4.5 有1张3年期的零息债券,一年记一次利息,到期收益率为6 %,面额100万元。现今市场由于银根宽松,所以到期收益率下降 10个基本点,则此债券的价格波动性比例为何?波动的金额又是 多少?

债券类别 票面利率% 票面利率% 到期日 面额 价格

A B C

7 7.5 6

1998.12.31 1999.12.31 1998.6.30

100000 100000 100000

99.561 100.562 98.815

4.4.3 浮动利率债券的久期

C1 + P 1 P= + = y y y 1+ 1+ 1+ 2 2 2 C1 P 1

4.5.5 凸度的近似计算

P+ − P0 P0 − P− − P+ − P0 − 2 P0 ∆y ∆y = ∆y (∆y ) 2

久期及凸度讲解

A、久期公式及其推导

P0 1 2CF3 TCFT 1 1 1CF1 2 y P0 1 y (1 y) (1 y) (1 y)T P0

1CF1 2CF3 TCFT 1 1 T CFt 令 D 2 T t (1 y ) (1 y ) (1 y ) P P (1 y ) 0 0 t 1 我们称之为Macualay久期。从而我们有, P0 1 1 D y P0 1 y

A、久期公式及其推导

CFt t T 1 (1 y )t D P P t 1 0 0 CFt t t (1 y ) t 1

T

t:债券产生现金流的各个时期; T:债券到期期限; y:债券的到期收益率,也即利率; CFt:债券在第t期产生的现金流; P0:债券的理论价格(均衡时等于市场价格),其中

Maklkiel定理

长期债券的价格比短期债券的价格对利率变动 更敏感;

Maklkiel定理

随着期限的增加,债券价格对收益率或利率的 变动的敏感程度以一个下降的速率增加。换言 之,利率风险和债券的期限不成比例,而是滞 后于这个比例的变化(如,尽管债券“9%/25” 是”9%/5”到期时间的5倍,但是前者的利率敏 感性与后者的比值小于5)。

P0 V

t

ቤተ መጻሕፍቲ ባይዱ

2CF3 TCFT 1 1CF1 2 T 1 y (1 y) (1 y) (1 y)

A、久期公式及其推导

上式右边方括号内的部分表示了截止到期日时 债券现金流量的加权平均时间,权重是各期现 金流的现值占债券价格的比重。 该式也同样给了债券到期收益率变动所引起的 债券价格变化的近似值。将该式两边除以债券 价格,我们能够得到因到期收益率所引起的债 券价格变化的百分比的近似值。

债券的久期和凸性

凸性是指在某一到期收益率下,到期收益率发 生变动而引起的价格变动幅度的变动程度。

精选ppt

29

债券的凸性

凸性的性质

1. 现金流越集中凸性越小,现金流越分散则凸性 越大。

D

1 p

T t 1

tct (1 y)t

T t 1

t

[

(1

Ct y)t

/

T t 1

(1

Ct y

)t

]

[ 1 0 2 0 ... TCT ] / CT

(1 y) (1 y)2

(1 y)T (1 y)t

T

精选ppt

10

债券的久期

定理2:息票债券的Macaulay久期小于它们的到期

凸性是根据债券价格p对收益率y的二阶导数给出的,其 金融学意义比较难以理解,其中一种解释把凸性看成久期 对利率的敏感度,这是错误的。

dD dy

d(dp/ dy

dy

p)

[p(ddy2p2 p)2 (ddpy)2]

D2-c

精选ppt

25

债券的凸性

凸性的金融学含义

由定理6可知

dD

1

T

{

t2ct(1y)t D2}

F (1 i)n2

F (1 i)n1

PVn,n2 PVn,n1 1 1 PVn,n1 PVn 1 i

精选ppt

18

债券的久期

久期以递减的速度随到期时间的增加而增加。其原因是: 本金是最大数量的现金流,它受市场利率的影响最大。

当期限增加时,本金不断后移,其现值占总现值的比重 变小,重要性程度下降。所以,债券价格受利率影响虽然加 大,但增速递减。