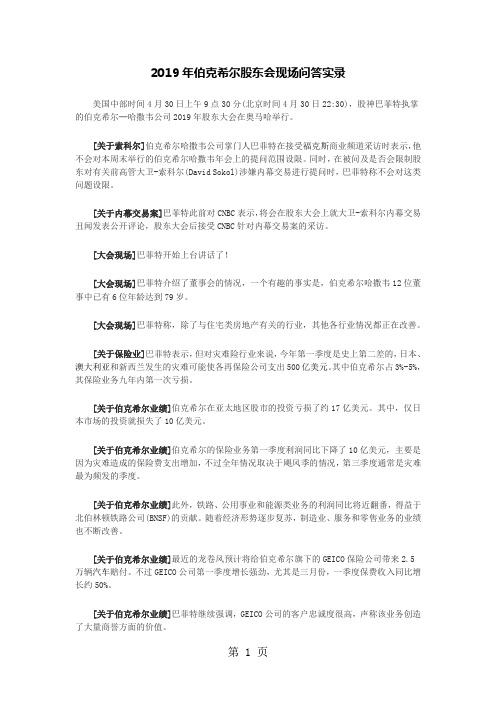

伯克希尔股东手册

巴菲特旗下伯克希尔历年持股

瑞士再保险公司

其他

总和

其中

金融类占比

消费类占比

资源类占比

传媒类占比

制造业占比

持股数

占公司股份 成本(百万 比重(%) 美元)

200,000,000

8.6

1,299

304,392,068

7.2

6,702

91,941,010

3.1

643

84,896,273

5.7

7,008

130,272,500

8.9

4,330

14.28%

37.31% 细分行业占比

15.68%

2.29% 金融(信用评级)

2.10% 消费(医药)

2.06% 资源(石油)

1.82% 传媒(报纸)

1.18% 金融(保险)

1.26% 消费(零售)

0.81% 消费(建材)

10.18%

29.38% 40.38%

8.81% 1.82%

与去年相比的 市值/成本 仓位变动

9.45 不变 6.13 不变 1.37 增持 7.23 增持

减持

2.43% 消费(零售) 2.43% 制造 (钢铁)

0.90 1.55

不变 增持

2.28% 消费(零售)

1.19

不变

1.37% 传媒(报纸)

61.27

不变

1.08% 金融(保险)

0.69

买入

9.92%

28.92% 48.39%

8.96% 1.37% 2.43%

卖出的或持股 小于1%的股票 伯林顿铁路,安海斯-布希,穆迪,白山保险,USG Corp

本资料由实力资产特别整理

行业细分

金融类: 银行 信用卡行业 保险行业 信用评级行业 消费类: 消费(碳酸饮料 ) 消费(日用消费 ) 消费(啤酒) 零售 消费(医药) 消费(建材)

历年伯克希尔哈撒韦股东大会文字版

历年伯克希尔哈撒韦股东大会文字版伯克希尔哈撒韦股东大会文字版是一场备受瞩目的盛会。

作为伯克希尔哈撒韦公司的股东,我非常期待每年一度的股东大会,并通过文字版了解会议的内容和讨论。

以下是我对历年大会文字版的总结和回顾。

2015年股东大会文字版:探讨股市波动与长期投资2015年的伯克希尔哈撒韦股东大会文字版着重讨论了股市的波动性以及长期投资的重要性。

巴菲特在开场发言中强调了他对股市波动的态度:“股市的波动并不重要,重要的是你所持有的企业的价值。

”他鼓励股东们要有耐心,并将目光投向长期。

在股东提问环节,有关投资策略和市场趋势的问题层出不穷,而巴菲特坚定地回答道:“我们只关心我们所投资的企业的内在价值,而不是市场的短期变动。

”2016年股东大会文字版:关注企业治理与创新2016年的伯克希尔哈撒韦股东大会文字版聚焦于企业治理和创新。

巴菲特在会上表示,伯克希尔哈撒韦一直致力于建立良好的企业治理结构,确保公司的长期稳定发展。

此外,他还强调了创新在企业成功中的重要性,并提到伯克希尔哈撒韦在寻找新的投资机会时会关注创新技术和新兴行业。

2017年股东大会文字版:回顾投资经验与分享智慧2017年的伯克希尔哈撒韦股东大会文字版回顾了巴菲特多年来的投资经验,并分享了他对投资智慧的理解。

他提到了价值投资的重要性,强调了对企业的深入研究和了解,并鼓励股东们要有耐心和长远的投资眼光。

此外,巴菲特还分享了他的投资策略和遇到的挑战,为股东们提供了宝贵的投资指导。

2018年股东大会文字版:聚焦环境、社会和公司治理2018年的伯克希尔哈撒韦股东大会文字版特别关注了环境、社会和公司治理三个方面。

巴菲特在会上谈到了伯克希尔哈撒韦公司在可持续发展方面的努力,包括减少碳排放、提高能源效率等。

他还强调了公司的社会责任和良好的公司治理对企业长期发展的重要性。

2019年股东大会文字版:展望未来发展与全球经济2019年的伯克希尔哈撒韦股东大会文字版展望了未来的发展和全球经济的走势。

伯克希尔股东手册

伯克希尔股东手册一、与股东有关的公司经营准则当我们在1983年收购蓝筹印花公司时,我写下了一组包含13项内容的与股东相关的企业运行准则,以方便新进来的股东了解我们的管理模式。

由于它们确实适合当作企业运行的“准则”,这13项内容就被保留了下来并一直运行良好。

以下是具体内容(重黑体部分):1、尽管我们的组织形式是有限公司,但我们的处事方式更像是一家合伙制企业。

查理·芒格和我是将股东视为“所有者合伙人”,而将我们自己视为“管理者合伙人”(考虑到我们俩的持股规模,更准确地说,我们应当被视为“控股合伙人”).我们并不将公司本身作为企业资产的最终所有者,而只是将它视为公司股东拥有企业资产的一个通道而已。

查理和我希望你不要认为自己拥有的只是一张价格每天都在波动的纸片,或者是一个当发生某种让你恐慌的经济或政治事件时便可以随意丢弃的物件。

相反,我们希望你能够把自己想像成一家你可以无限期拥有的企业的所有者,就像你和你的家庭成员共同拥有某个农场或某套公寓那样.在我们看来,我们并没有将伯克希尔的股东视为一群一直在不断变换面孔的人,而是把他们视为将自己的资金托付给我们,并且很有可能会将托付的时间延长至一辈子的投资者.事实表明,大多数的伯克希尔股东认同这种长期合伙的理念.相对于美国其他公司,伯克希尔有着非常低的股票换手率,即使把我持有的股票排除在外也同样如此。

实际上,我们的股东对于伯克希尔的行为模式与伯克希尔对其所投资公司的行为模式极为相似。

比如作为可口可乐和吉列股票的持有者,我们把伯克希尔视为这两个出色生意的非经营性合伙人,而衡量我们投资成败的是两家公司的长期经营表现,而不是其股票价格的短期升跌。

事实上,如果公司的股票在数年之内没有任何的成交甚至报价,我们也丝毫不会在意。

如果我们抱有长期投资的愿望,那么短期的价格波动对我们来说就毫无意义—-除非这种波动可以让我们能以较低的价格买入更多的股票。

2、与伯克希尔以股东利益为导向的特质保持一致的是,公司大多数的董事将其很大一块的私人财产投资于这家公司,我们煮的饭我们自己也吃。

2018年巴菲特致股东信的干货都在这里

2018年巴菲特致股东信的干货都在这里(原标题:2018年巴菲特致股东信出炉!有啥看点?干货都在这里!)“股神”巴菲特的伯克希尔·哈北京时间2018年2月24日晚,撒韦公司(Berkshire Hathaway)发表一年一度的《致股东信》。

这封致股东信的受众远远超过该公司的投资者群体,世界各地的投资者希望从信件中了解这位传奇投资者的投资心态,以此作为对未来经济和市场的预测。

信中有哪些干货呢?——年度股东大会将于5月5日举行——业绩方面:第四财季净利润325.51亿美元,同比增418%;2017年净利润449.4亿美元,同比增35%;保险浮存金1140亿美元。

伯克希尔哈撒韦2017年净值增长653亿美元,A类股和B类股每股账面价值增长23%,税改带来290亿美元效益。

在巴菲特入主伯克希尔的53年间,每股票面价值从19美元涨至21.1750万美元(A类股),年均复合增长率位19.1%。

2017年底,伯克希尔所持现金和美债为1160亿美元,比去年9月30日高出70亿美元,可见现金增长的速度在放缓,但仍是2006年底的两倍多。

去年由于美国夏末多次大型飓风影响,伯克希尔2017年的保险承保业务税前亏损32亿美元。

伯克希尔哈撒韦公司的目标是大幅增加非保险收入,或将进行1次甚至更多次的大型收购行动。

——“股神”巴菲特投资建议:未来无论任何时候,股票都比美国短期债券风险要高,甚至高很多;然而,长远来看,如果买入股票时股价估值合理,且投资组合多元化,投资股票会比投资债券面临的风险低很多。

——谁会是巴菲特接班人?今年1月,巴菲特提拔了两名高管——格雷格?阿贝尔(Greg Abel)和阿吉特?吉恩(Ajit Jain)——担任伯克希尔董事会成员。

在2018年发布的《致股东信》中,只在结尾的最后三段提到了这两个人的名字。

原文称:“我把最精华的部分留在最后压轴出场。

很幸运,伯克希尔迎来新的副董事长Ajit Jain和Greg Abel,他们都是公司老将,身上都流淌着伯克希尔的血液。

2011巴菲特致伯克希尔股东的信(全文)

2010巴菲特致伯克希尔股东的信(全文)伯克希尔公司董事长巴菲特(Warren Buffett)2月26日发布了长达27页的致股东的信,他在信中谈到关于伯克希尔的业务模式与方向,以及自己的接班人问题,同时透露包括高盛与通用电气今年将回购伯克希尔持有的优先股,以下为巴菲特致股东信的全文。

关于保险业务部分和GEICO公司现在让我告诉你一个真实的故事,这将有助于你了解一个企业的内在价值远远超过其帐面价值,而这个故事也可以顺便让我重温一下那些美好的回忆。

60年前的最后一个月,GEICO走进我的生命之中,而这也彻底改变了我的一生。

当时我还是哥伦比亚大学的一名研究生,是被我的恩师本-格雷厄姆推荐过去的。

有一天,我在图书馆里翻阅《美国名人录》时发现本(Ben)是政府雇员保险公司(现在的GEICO)的董事长。

当时我对保险业一无所知,同时也没有听说过这家公司。

后来图书管理员给我看了一些关于保险公司的汇编材料,才让我对GEICO有了初步的了解,之后我决定拜访下这家位于华盛顿的公司。

但是当我到达公司总部的时候,门却是紧闭着的。

之后我开始不厌其烦地敲门,一个看门人把我带到了当时公司里唯一的一个人面前——洛里默·戴维森(Lorimer Davidson)。

接下来的4个小时是我的幸运时刻,戴维森十分详细地把保险业和GEICO给我讲解了一遍,这是我们美好友谊的一个开始。

此后不久,我从哥伦比亚大学顺利毕业,并成为在奥马哈市(Omaha)的一名股票推销员。

当然,我从GEICO 那里获得了不少建议,使我在一开始就拥有了数十家客户。

而在和戴维森会面之后,我所投资的9800美元也实现了75%的盈利率。

后来,戴维森成为GEICO公司的CEO,但是他做梦也没有想到公司会在上世纪70年代中期(当时他已退休了)遇到了巨大麻烦——股票跌幅超过95%!伯克希尔(Berkshire)当时购买了GEICO约三分之一的股票,后来由于GEICO的股票回购措施,这些股票在以后的几年中以每年50%的涨幅逐年增长,伯克希尔因此而赚的盆满钵满。

伯克希尔·哈撒韦 2010年度股东年会纪实(下)(2010年5月)

说 在 7 0年代初 ,我 们可能算考试 不及 格 .企

业 留下 的每 1美 元 中现 在 有 大 约 1 0美 元 的 市 3

巴菲特

你 得 用 枪 打 死 我 !我 的 子 公 司都 值 。在 5 的 时 间 段 中 . 只 要 股 市 大 跌 ,我 们 年

是经理人 自己雇人 .我从 不对雇 用谁作 出决策 . 看 起来 就很难 看 。若 股 市上涨 ,我 们看 起来 就

1 0

巴菲 特 : 种 做 法 有 好 处 .我 们 不 能 命 令 这

大家协作 .命令只会导致他们很 不情愿地照办 。

问题 2 ( 自奥地利 的维也纳 ): 7来 我如果想

特别报 道 l

特供 乐

申 请 伯 克 希 尔 旗 下 子 公 司 经 理 人 的 岗位 , 现 在 这 个 问题 的 股 东 手 册 中 ) 不 够 深 思 熟 虑 我 还 应 该 怎 样 做 准 备 如 果 我 想 成 为 你 的 接 班 人

Br r i 也 g g 慧唱反 调从来 不是大 多数人喜 欢的 ,大 家都不 (u e Kn ) 要久 远 ,在 它们 创立前 就 已经

O世 纪 3 0年 代 。冰 雪 皇 喜 欢 这 样 做 。所 有 的 机 构 都 会 进 攻 发 出 威 胁 的 存 在 了 .可 以 追 溯 到 2

人 ,我 不 反 对 卖 空 和 大 声 说 出 自 己 是 看 空 的 。

后 和 特 许 经 营 人 的 协 议 遵 循 的 是 老 派 规 则 .老

多 空 双 方 都 有 不 好 的 行 为 .都 散 布 谣 言 只 不 派 规则 对特许 经营人 的控 制比较松 。你 可 以不

过 多 方 的 问 题可 能更 加 严 重 。

巴菲特致股东的信-1997年

Buffett’s Letters To Berkshire Shareholders 1997巴菲特致股东的信1997年Our gain in net worth during 1997 was $8.0 billion, which increased the per-share book value of both our Class A and Class Bstock by 34.1%. Over the last 33 years (that is, since present management took over) per-share book value has grown from $19 to $25,488, a rate of 24.1% compounded annually.(1)1997年本公司的净值增加了80亿美元,每股帐面净值不管是A级股或B 级股皆成长了34.1%,总计过去33年以来,也就是自从现有经营阶层接手之后,每股净值由当初的19元成长到现在的25,488美元,年复合成长率约为24.1%*。

1. All figures used in this report apply to Berkshire's A shares,the successor to the only stock that the company had outstandingbefore 1996. The B shares have an economic interest equal to 1/30ththat of the A. *1在年报中所谓的每股数字系以A级普通股约当数为基础,这是本公司在1996年以前流通在外唯一的一种股份,B级普通股拥有A级普通股三十分之一的权利。

Given our gain of 34.1%, it is tempting to declare victory and move on. But last year's performance was no great triumph: Any investor can chalk up large returns when stocks soar, as they did in 1997. In a bull market, one must avoid the error of the preening duck that quacks boastfully after a torrential rainstorm, thinking that its paddling skills have caused it to rise in the world. A right-thinking duck would instead compare its position after the downpour to that of the other ducks on the pond. 看到我们高达34.1%的超高报酬率,大家可能忍不住要高呼胜利口号,并勇往前进,不过若是考量去年股市的状况,任何一个投资人都能靠着股票的飙涨而大赚一票,面对多头的行情,大家一定要避免成为一只呱呱大叫的骄傲鸭子,以为是自己高超的泳技让他冲上了天,殊不知面对狂风巨浪,小心的鸭子反而会谨慎地看看大浪过后,其它池塘里的鸭子都到哪里去了。

巴菲特2023年度股东信解读

巴菲特2023年度股东信解读

2023 年 3 月 1 日,巴菲特旗下公司伯克希尔 - 哈撒韦公布了去年四季度和全年财报,同时发布了第 45 封股东信。

这是巴菲特的第 45 封股东信,信中巴菲特分享了伯克希尔 - 哈撒韦公司的成绩单,并阐述了他对当前市场的看法。

巴菲特在股东信中表示,伯克希尔 - 哈撒韦公司在过去一年取得了不俗的成绩。

在保险业务方面,伯克希尔 - 哈撒韦公司取得了610 亿美元的保费收入,同比增长了 18%。

在股票投资方面,伯克希尔 - 哈撒韦公司持有的股票价格上涨了 26%,贡献了 111 亿美元的投资收益。

在卡车和铁路业务方面,伯克希尔 - 哈撒韦公司的业绩也表现出色。

除了分享公司的成绩单,巴菲特还在股东信中阐述了他对当前市场的看法。

他认为,股票市场的价格波动是不可避免的,投资者应该以长期为导向,专注于公司的基本面和价值。

巴菲特还强调,他喜欢购买那些陷入困境的企业的股票,因为这些企业有可能在未来重新焕发生机。

此外,巴菲特还在股东信中分享了他对价值投资的看法。

他认为,价值投资是一种长期的思维方式,而不是一种短期的投机行为。

投资者应该专注于寻找那些具有长期竞争优势和优秀管理层的公司,然后长期持有这些股票。

总的来说,巴菲特在股东信中分享了伯克希尔 - 哈撒韦公司的业绩和他对当前市场的看法,同时也阐述了他对价值投资的理解。

这

封信是巴菲特投资哲学的又一次展示,它提醒我们,投资应该是长期的,而不是短期的,投资者应该专注于公司的基本面和价值。

实用文档其他之伯克希尔·哈撒韦所有者手册

伯克希尔·哈撒韦所有者手册查理和我希望股东们不要认为自己仅仅拥有一张价格每天都在变动的凭证,那样一旦发生某种经济或政治事件大家就会紧张不安,伯克希尔的股票就成为备选的出售对象。

相反,我们希望股东把自己想像成一家企业的所有者之一,对这家企业愿意无限期地投资,就像与家庭成员合伙拥有一个农场或一套公寓那样。

从我们自身而言,我们并没有把伯克希尔的股东看成是过往人群中不知姓名的成员,而是把他们看作为了在身后留下些什幺而将资金托付予我们、共担风险的投资者。

事实证明,伯克希尔的大多数股东确实信奉这种长期合伙的理念,成交量印证了以上观点。

即便把我拥有的股票数量排除在外,伯克希尔股票的年成交量也远远不及美国的其他大公司。

实际上,股东对伯克希尔股票的投资行为与伯克希尔本身对其所投资公司的行为极为相像。

例如,作为可口可乐和吉列股票的持有者,我们把伯克希尔作为这两家非凡企业的非经营性合伙人,我们是通过这两家公司的长期发展,而不是其股票每个月的涨幅来衡量我们是否获得了成功。

事实上,如果几年中这些公司的股票毫无成交,或没有报价,我们丝毫也不会在意。

如果我们有坚定的长期投资期望,那幺短期的价格变化对我们来说就毫无意义,除非它们能够给我们提供以有吸引力的价格购买更多股份的机会。

2.与伯克希尔针对所有者的方针一样,我们大多数董事的大部分净资产都投到了这家公司。

例如,查理一家的净资产有90%或者更多是伯克希尔的股票;我的妻子苏西和我则超过了99%。

此外,我的许多亲戚——例如我的姐姐和堂兄——的大部分净资产也是伯克希尔公司的股票。

查理和我对这种把鸡蛋放在一个篮子里的情况完全放心,因为伯克希尔本身就拥有各种各样业务差别很大的公司。

实际上,我们认为,伯克希尔拥有控制权或重要少数股东权益的企业在质量和多样性方面几乎独一无二。

查理和我不能向大家承诺什幺,但是我们可以保证,无论股东们选择在多长时间内做我们的合伙人,大家的财产都将与我们同步变化。

2014年巴菲特致股东的信-中英对照完整版

理解价值投资的最佳读物巴 菲 特 致 股 东 的 信(2014年度中英对照完整版)网站:微群:/62129686Mail:Buffettism@鸣谢此信主要由网友ArKiller翻译,少部分由网友天马行空(qq:619591471)翻译,正是他们的努力让我能够更加方便、轻松地阅读巴菲特的智慧。

让我们对他们的付出表示诚挚的感恩!巴菲特思想网分享智慧会增您强智慧的力量,请您读完此信后及时转发给自己的朋友。

阅读其他历年巴菲特致股东信及巴菲特公开发表的文章,请访问巴菲特思想网传播大师思想 引领价值投资BERKSHIRE HATHAWAY INC.伯克希尔哈撒韦有限公司To the Shareholders of Berkshire Hathaway Inc.:致伯克希尔哈撒韦有限公司的股东:Berkshire’s gain in net worth during 2013 was $34.2 billion. That gain was after our deducting $1.8 billion of charges – meaningless economically, as I will explain later – that arose from our purchase of the minority interests in Marmon and Iscar. After those charges, the per‐share book value of both our Class A and Class B stock increased by 18.2%. Over the last 49 years (that is, since present management took over), book value has grown from $19 to $134,973, a rate of 19.7% compounded annually.*2013年,伯克希尔的净值增长了342亿美元。

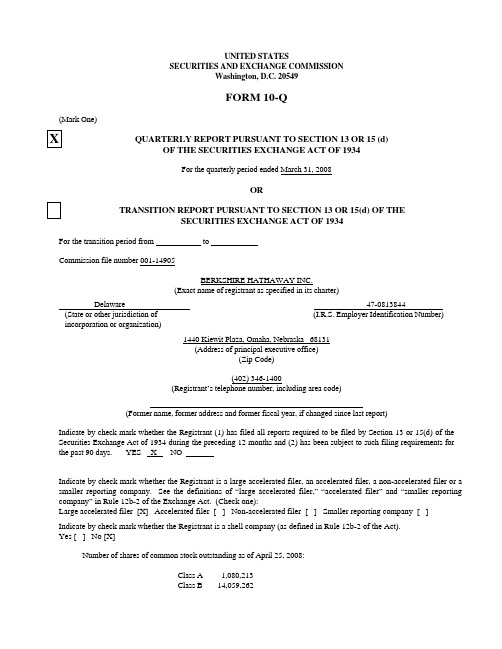

伯克希尔1stqtr08

UNITED STATESSECURITIES AND EXCHANGE COMMISSIONWashington, D.C. 20549FORM 10-Q(Mark One)X QUARTERLY REPORT PURSUANT TO SECTION 13 OR 15 (d)OF THE SECURITIES EXCHANGE ACT OF 1934For the quarterly period ended March 31, 2008ORTRANSITION REPORT PURSUANT TO SECTION 13 OR 15(d) OF THESECURITIES EXCHANGE ACT OF 1934For the transition period from toCommission file number 001-14905BERKSHIRE HATHAWAY INC.(Exact name of registrant as specified in its charter)Delaware 47-0813844(State or other jurisdiction of (I.R.S. Employer Identification Number) incorporation or organization)1440 Kiewit Plaza, Omaha, Nebraska 68131(Address of principal executive office)(Zip Code)(402) 346-1400(Registrant’s telephone number, including area code)(Former name, former address and former fiscal year, if changed since last report) Indicate by check mark whether the Registrant (1) has filed all reports required to be filed by Section 13 or 15(d) of the Securities Exchange Act of 1934 during the preceding 12 months and (2) has been subject to such filing requirements for the past 90 days. YES X NOIndicate by check mark whether the Registrant is a large accelerated filer, an accelerated filer, a non-accelerated filer or a smaller reporting company. See the definitions of “large accelerated filer,” “accelerated filer” and “smaller reporting company” in Rule 12b-2 of the Exchange Act. (Check one):Large accelerated filer [X] Accelerated filer [ ] Non-accelerated filer [ ] Smaller reporting company [ ]Indicate by check mark whether the Registrant is a shell company (as defined in Rule 12b-2 of the Act).Yes [ ] No [X]Number of shares of common stock outstanding as of April 25, 2008:Class A — 1,080,213Class B — 14,059,262FORM 10-Q Q/E 3/31/08BERKSHIRE HATHAWAY INC.Part I - Financial Information Page No.Item 1. Financial StatementsConsolidated Balance Sheets — 2March 31, 2008 and December 31, 2007Consolidated Statements of Earnings — 3First Quarter 2008 and 2007Condensed Consolidated Statements of Cash Flows — 4First Quarter 2008 and 2007Notes to Interim Consolidated Financial Statements 5-14Item 2. Management’s Discussion and Analysis of Financial15-26 Condition and Results of OperationsItem 3. Quantitative and Qualitative Disclosures About Market Risk26Item 4. Controls and Procedures26Part II – Other InformationItem 1. Legal Proceedings27Item 1A. Risk Factors27Item 6. Exhibits27 Signature27Exhibit 31 Rule 13a-14(a)/15d-14(a) Certifications 28-29 Exhibit 32 Section 1350 Certifications 30-31FORM 10-Q Q/E 3/31/08Part I Financial Information Item 1. Financial StatementsBERKSHIRE HATHAWAY INC. and SubsidiariesCONSOLIDATED BALANCE SHEETS(dollars in millions except per share amounts)March 31, 2008December 31, 2007ASSETS (Unaudited) Insurance and Other:Cash and cash equivalents......................................................................................................$ 31,102 $ 37,703 Investments:Fixed maturity securities.....................................................................................................31,775 28,515 Equity securities.................................................................................................................72,554 74,999 Loans and receivables.............................................................................................................15,505 13,157 Inventories..............................................................................................................................6,715 5,793 Property, plant and equipment and leased assets....................................................................16,221 9,969 Goodwill.................................................................................................................................26,941 26,306 Deferred charges reinsurance assumed...................................................................................3,864 3,987 Other....................................................................................................................................... 9,470 7,797214,147 208,226Utilities and Energy:Cash and cash equivalents......................................................................................................2,187 1,178 Property, plant and equipment................................................................................................26,555 26,221 Goodwill.................................................................................................................................5,588 5,543 Other....................................................................................................................................... 6,117 6,24640,447 39,188Finance and Financial Products:Cash and cash equivalents......................................................................................................2,277 5,448 Investments in fixed maturity securities.................................................................................6,864 3,056Loans and finance receivables................................................................................................12,956 12,359 Goodwill.................................................................................................................................1,015 1,013 Other....................................................................................................................................... 3,341 3,87026,453 25,746$281,047 $273,160LIABILITIES AND SHAREHOLDERS’ EQUITYInsurance and Other:Losses and loss adjustment expenses......................................................................................$ 56,442 $ 56,002Unearned premiums................................................................................................................8,004 6,680 Life and health insurance benefits..........................................................................................3,933 3,804 Other policyholder liabilities..................................................................................................4,204 4,089 Accounts payable, accruals and other liabilities.....................................................................10,985 10,672Notes payable and other borrowings....................................................................................... 3,730 2,68087,298 83,927Utilities and Energy:Accounts payable, accruals and other liabilities.....................................................................6,122 6,043Notes payable and other borrowings....................................................................................... 19,640 19,00225,762 25,045Finance and Financial Products:Accounts payable, accruals and other liabilities.....................................................................2,693 2,931Derivative contract liabilities..................................................................................................9,471 6,887 Notes payable and other borrowings....................................................................................... 12,807 12,14424,971 21,962Income taxes, principally deferred............................................................................................. 19,370 18,825 Total liabilities......................................................................................................................... 157,401 149,759Minority shareholders’ interests................................................................................................. 4,274 2,668 Shareholders’ equity:Common stock:Class A, $5 par value; Class B, $0.1667 par value............................................................. 8 8 Capital in excess of par value................................................................................................. 27,100 26,952 Accumulated other comprehensive income............................................................................ 19,171 21,620Retained earnings.................................................................................................................... 73,093 72,153 Total shareholders’ equity................................................................................................ 119,372 120,733$281,047 $273,160See accompanying Notes to Interim Consolidated Financial StatementsCONSOLIDATED STATEMENTS OF EARNINGS(dollars in millions except per share amounts)First Quarter20082007 Revenues:(Unaudited) Insurance and Other:Insurance premiums earned......................................................................................................$ 6,209 $13,514 Sales and service revenues....................................................................................................... 14,760 13,223 Interest, dividend and other investment income.......................................................................1,184 1,120 Investment gains/losses............................................................................................................ 115 44222,268 28,299 Utilities and Energy:Operating revenues......................................................................................................................... 3,356 3,224 Other................................................................................................................................................ 38 493,394 3,273 Finance and Financial Products:Interest income.........................................................................................................................438 421 Investment gains/losses............................................................................................................— 1 Derivative gains/losses.............................................................................................................(1,641) 143 Other........................................................................................................................................ 716 781(487) 1,34625,175 32,918 Costs and expenses:Insurance and Other:Insurance losses and loss adjustment expenses........................................................................4,040 10,859435 Life and health insurance benefits (490)Insurance underwriting expenses.............................................................................................1,397 1,293 Cost of sales and services.........................................................................................................12,108 10,865 Selling, general and administrative expenses...........................................................................1,860 1,641 Interest expense........................................................................................................................ 33 4319,928 25,136 Utilities and Energy:Cost of sales and operating expenses.......................................................................................2,584 2,488 Interest expense........................................................................................................................ 294 2722,878 2,760 Finance and Financial Products:Interest expense........................................................................................................................149 148 Other........................................................................................................................................ 767 802916 95023,722 28,846Earnings before income taxes and minority interests............................................................ 1,453 4,072 Income taxes............................................................................................................................408 1,388 Minority shareholders’ interests............................................................................................... 105 89Net earnings...............................................................................................................................$ 940 $ 2,595 Average common shares outstanding *.................................................................................... 1,548,395 1,542,809 Net earnings per common share *...........................................................................................$ 607 $ 1,682* Average shares outstanding include average Class A common shares and average Class B common shares determined on an equivalent Class A common stock basis. Net earnings per share shown above represents net earnings per equivalent Class A common share. Net earnings per Class B common share is equal to one-thirtieth (1/30) of such amount.See accompanying Notes to Interim Consolidated Financial StatementsCONDENSED CONSOLIDATED STATEMENTS OF CASH FLOWS(dollars in millions)First Quarter20082007(Unaudited)Net cash flows from operating activities..........................................................................................$ 3,353 $ 4,625Cash flows from investing activities:Purchases of fixed maturity securities........................................................................................... (10,511) (1,476) Purchases of equity securities....................................................................................................... (1,537) (5,310) Sales of securities with fixed maturities........................................................................................ 1,566 891 Redemptions and maturities of securities with fixed maturities....................................................2,548 4,713Sales of equity securities............................................................................................................... 104 401 Purchases of loans and finance receivables..................................................................................(653) (157) Principal collections on loans and finance receivables.................................................................174 190 Acquisitions of businesses, net of cash acquired..........................................................................(4,873) (870) Purchases of property, plant and equipment.................................................................................(1,041) (1,228) Other............................................................................................................................................. 881 98Net cash flows from investing activities..........................................................................................(13,342) (2,748)Cash flows from financing activities:Proceeds from borrowings of finance businesses.........................................................................2,068 400 Proceeds from borrowings of utilities and energy businesses.......................................................1,046 751 Proceeds from other borrowings................................................................................................... 58 29 Repayments of borrowings of finance businesses.........................................................................(1,357) (66) Repayments of borrowings of utilities and energy businesses......................................................(399) (38) Repayments of other borrowings..................................................................................................(88) (512) Change in short term borrowings.................................................................................................. (155) (178) Other............................................................................................................................................. 32 26Net cash flows from financing activities.......................................................................................... 1,205 412Effect of foreign currency exchange rate changes........................................................................... 21 (5) Increase (decrease) in cash and cash equivalents.............................................................................(8,763) 2,284 Cash and cash equivalents at beginning of year *........................................................................... 44,329 43,743Cash and cash equivalents at end of first quarter *.......................................................................... $35,566 $46,027 Supplemental cash flow information:Cash paid during the period for:Income taxes......................................................................................................................................$ 201 $ 258 Interest of finance and financial products businesses......................................................................145 147 Interest of utilities and energy businesses........................................................................................295 243 Interest of insurance and other businesses........................................................................................ 37 52 Non-cash investing activity:Liabilities assumed in connection with acquisitions of businesses..................................................3,848 56 * Cash and cash equivalents are comprised of the following:Beginning of year —Insurance and Other.................................................................................................................................. $37,703 $37,977 Utilities and Energy................................................................................................................................... 1,178 343 Finance and Financial Products................................................................................................................ 5,448 5,423$44,329 $43,743End of first quarter —Insurance and Other.................................................................................................................................. $31,102 $39,580 Utilities and Energy................................................................................................................................... 2,187 950 Finance and Financial Products................................................................................................................ 2,277 5,497$35,566 $46,027See accompanying Notes to Interim Consolidated Financial StatementsNOTES TO INTERIM CONSOLIDATED FINANCIAL STATEMENTSMarch 31, 2008Note 1. GeneralThe accompanying unaudited Consolidated Financial Statements include the accounts of Berkshire Hathaway Inc. (“Berkshire” or “Company”) consolidated with the accounts of all its subsidiaries and affiliates in which Berkshire holds a controlling financial interest as of the financial statement date. Reference is made to Berkshire’s most recently issued Annual Report on Form 10-K (“Annual Report”) that included information necessary or useful to understanding Berkshire’s businesses and financial statement presentations. In particular, Berkshire’s significant accounting policies and practices were presented as Note 1 to the Consolidated Financial Statements included in the Annual Report. Certain amounts in 2007 have been reclassified to conform with the current year presentation. Financial information in this Report reflects any adjustments (consisting only of normal recurring adjustments) that are, in the opinion of management, necessary to a fair statement of results for the interim periods in accordance with accounting principles generally accepted in the United States (“GAAP”).For a number of reasons, Berkshire’s results for interim periods are not normally indicative of results to be expected for the year. The timing and magnitude of catastrophe losses incurred by insurance subsidiaries and the estimation error inherent to the process of determining liabilities for unpaid losses of insurance subsidiaries can be relatively more significant to results of interim periods than to results for a full year. Investment gains/losses are recorded when investments are sold, other-than-temporarily impaired or in instances as required under GAAP, when investments are marked-to-market. Variations in the amounts and timing of investment gains/losses can cause significant variations in periodic net earnings. In addition, changes in the fair value of derivative assets/liabilities associated with derivative contracts that do not qualify for hedge accounting treatment can cause significant variations in periodic net earnings.Note 2. Business acquisitionsBerkshire’s long-held acquisition strategy is to purchase businesses with consistent earnings, good returns on equity, able and honest management and at sensible prices. On March 30, 2007, Berkshire acquired TTI, Inc., a privately held electronic components distributor headquartered in Fort Worth, Texas. TTI, Inc. is a leading distributor of passive, interconnect and electromechanical components. Effective April 1, 2007, Berkshire acquired the intimate apparel business of VF Corporation. During 2007, Berkshire also acquired other relatively smaller businesses. Consideration paid for all businesses acquired in 2007 was approximately $1.6 billion.On March 18, 2008, Berkshire acquired 60% of Marmon Holdings, Inc. (“Marmon”), a private company owned by trusts for the benefit of members of the Pritzker Family of Chicago for $4.5 billion. In April 2008, Berkshire acquired an additional 4.4% interest in Marmon for $329 million. In addition, under the terms of the purchase agreement, Berkshire will acquire the remaining 35.6% through staged acquisitions over a five to six year period for consideration to be based on the future earnings of Marmon.Marmon consists of 125 manufacturing and service businesses that operate independently within diverse business sectors. These sectors are Wire & Cable, serving energy related markets, residential and non-residential construction and other industries; Transportation Services & Engineered Products, including railroad tank cars and intermodal tank containers; Highway Technologies, primarily serving the heavy-duty highway transportation industry; Distribution Services for specialty pipe and steel tubing; Flow Products, producing a variety of metal products and materials for the plumbing, HVAC/R, construction and industrial markets; Industrial Products, including metal fasteners, safety products and metal fabrication; Construction Services, providing the leasing and operation of mobile cranes primarily to the energy, mining and petrochemical markets; Water Treatment equipment for residential, commercial and industrial applications; and Retail Services, providing store fixtures, food preparation equipment and related services. Marmon has approximately 20,000 employees and operates more than 250 manufacturing, distribution and service facilities, primarily in North America, Europe and China. Consolidated revenues in 2007 were approximately $7 billion.A preliminary purchase price allocation related to the Marmon acquisition is summarized below (in millions). Assets: Liabilities and net assets:Cash and cash equivalents.............................................$ 217 Accounts payable, accruals and otherAccounts receivable......................................................970 liabilities...........................................$ 1,025payable and other borrowings....1,071 Inventories.....................................................................841 NotesProperty, plant and equipment and leased assets...........6,195 Income taxes, principally deferred.......1,737 Other, primarily goodwill and intangible assets............ 1,822Minority shareholders’ interest.............1,712 $10,045 Net assets acquired............................... 4,500$10,045Notes To Interim Consolidated Financial Statements (Continued)Note 2. Business acquisitions (Continued)The results of operations for each of the businesses acquired are included in Berkshire’s consolidated results from the effective date of each acquisition. The following table sets forth certain unaudited pro forma consolidated earnings data forthe first three months of 2008 and 2007, as if each acquisition was consummated on the same terms at the beginning ofeach year. Amounts are in millions, except earnings per share.20082007Total revenues........................................................................................................................... $26,587 $35,259 Net earnings.............................................................................................................................. 930 2,596 Earnings per equivalent Class A common share.......................................................................601 1,683Note 3. Investments in fixed maturity securitiesData with respect to investments in fixed maturity securities follows (in millions).Insurance and other Finance and financial productsMar. 31, 2008Dec. 31, 2007Mar. 31, 2008Dec. 31, 2007 Amortized cost.................................................. $30,302 $27,133 $ 5,136 $ 1,358Gross unrealized gains...................................... 1,594 1,491 120 115Gross unrealized losses..................................... (121) (109) — —Fair value........................................................... $31,775* $28,515 $ 5,256** $ 1,473* Includes $2.9 billion in Federal Home Loan Bank discount notes that when purchased had maturity dates of more than three months but no greater than six months.** Includes $3.8 billion of investment grade auction rate securities and variable rate demand notes issued by various states, municipalities and political subdivisions. The interest rates on these instruments are variable and are periodically reset at up to 35 day intervals.Certain other fixed maturity investments of finance businesses are classified as held-to-maturity, which are carried at amortized cost. The carrying value and fair value of these investments totaled $1,608 million and $1,791 million at March31, 2008, respectively. At December 31, 2007, the carrying value and fair value of held-to-maturity securities totaled $1,583 million and $1,758 million, respectively. Unrealized losses at March 31, 2008 and December 31, 2007 included$34 million and $60 million, respectively, related to securities that have been in an unrealized loss position for 12 monthsor more. Berkshire has the ability and intent to hold these securities until fair value recovers.Note 4. Investments in equity securitiesData with respect to investments in equity securities are shown in the tabulation below (in millions).March 31, December 31,20082007Total cost................................................................................................................................... $46,329 $44,695Gross unrealized gains............................................................................................................... 28,101 31,289 Gross unrealized losses *.......................................................................................................... (1,876) (985)Total fair value........................................................................................................................... $72,554 $74,999* Gross unrealized losses at March 31, 2008 and December 31, 2007 included $749 million and $566 million, respectively, related to individual purchases of securities in which Berkshire had gross unrealized gains of $3.5 billion at March 31, 2008 and $3.2 billion at December 31, 2007 in the same securities. Substantially all of the gross unrealized losses pertain to security positions that have been held for less than 12 months. Berkshire has the ability and intent to hold these securities until fair value recovers.Note 5. Derivative contracts of finance and financial products businessesBerkshire utilizes derivatives in order to manage certain economic business risks as well as to assume specified amountsof market risk from others. The contracts summarized in the following table, with limited exceptions, are not designated as hedges for financial reporting purposes. Changes in the fair values of derivative assets and derivative liabilities that do not qualify as hedges are reported in the Consolidated Statements of Earnings as derivative gains/losses. Master netting agreements are utilized to manage counterparty credit risk, where gains and losses are netted across other contracts withthat counterparty.Under certain circumstances, including a downgrade of its credit rating below specified levels, Berkshire may be required to post collateral against derivative contract liabilities. However, Berkshire is not required to post collateral with respect to most of its long-dated credit default and equity index put option contracts. At March 31, 2008 and December 31, 2007, Berkshire had posted no collateral with counterparties as security on derivative contract liabilities.。

2011年巴菲特致伯克希尔哈萨维股东信(全文)

巴菲特致伯克希尔哈萨维股东信:我们的A股和B股每股账面价值2010年都增长了13%。

过去46年间,即自现有管理层上任以来,账面价值已经从19美元增长至95453美元,年复合增长20.2%。

2010年我们最重要的事情是收购了柏林顿北方圣塔菲铁路(BNSF)公司,这期交易比我预期的还要好。

现在看来,收购这条铁路将使伯克希尔“常规”的税前盈利能力增长40%,税后盈利能力增长超过30%。

这起收购让我们的股票数量增加6%,并且花费了220亿美元现金。

因为我们迅速补充了现金,这起交易的经济状况最终也表现很好。

当然,我的合伙人、伯克希尔的副董事长查理芒格和我都很难精确定义到底什么才是一个“常规的年份”。

但为了估算我们现有的盈利能力,我们对于正常年份的设想是,在保险生意方面没有出现超级灾难,基本的商业环境比2010年要强一点,但又比2005-2006年要弱。

按照这样的条件和其他我将在“投资”部分阐述的内容,除去任何资本收益或者损失外,我估计我们目前拥有资产的正常税前盈利能力是170亿美元,税后是120亿美元。

查理和我每天都在想在这个基础上我们能做些什么。

我们两人对BNSF的前景都充满热情。

因为铁路与其主要竞争对手卡车相比,在成本和环境方面都有巨大的优势。

去年,BNSF每一加仑柴油可以将一吨货物移动500英里,这是一项新纪录。

燃油效率比卡车要高出三倍以上,这意味着我们的铁路在运营成本方面拥有重要优势。

同时,我们的国家也会因为减少温室气体排放和对进口石油更少的需求而受益。

铁路交通还会让社会受益。

随着时间流逝,美国运输的货物会增加,BNSF应该从中分享收益。

要提高目前的经济增长,必须要大规模投资铁路,在提供融资方面,没有谁比伯克希尔更合适了。

不管经济多么缓慢,市场如何动荡,我们的支票都能够通关。

去年,许多人对美国经济都非常悲观,我们在地产和设备方面投资了60亿美元,以此阐释我们对于伯克希尔资本投资的热情。

这60亿美元中,有大约90%,即54亿美元投在了美国。

融投世界:什么是公司内在价值

原文来自ValueWalk网站,作者不详。

文章摘取了巴菲特“股东手册”中对账面价值和内在价值的解释,简单又深刻。

简而言之:1)内在价值是个估计值,受利率和预测影响2)账面价值和内在价值没什么关系。

Today, I provide another excerpt from the same Owner's Manual in which Buffett explains the principles that he and Munger use to calculate Intrinsic Value. It's a must read for all investors.今天,我从“股东手册”中摘录另一段关于如何计算公司内在价值的文章,股东手册是巴菲特和芒格解释他们公司运营和投资的基本原则的书。

这是所有投资者的必读本。

Here's another excerpt from Buffett's Owner's Manual:以下是股东手册的摘录:Now let’s focus on a term that I mentioned earlier and that you will encounter in future annual reports.现在让我们关注我前面提到的一个术语,你们在未来的年度报告中也会遇到。

Intrinsic value is an all-important concept that offers the only logical approach to evaluating the relative attractiveness of investments and businesses. Intrinsic value can be defined simply:It is the discounted value of the cash that can be taken out of a business during its remaining life.内在价值是一个非常重要的概念,它提供了唯一的逻辑方法来评估投资和公司的相对吸引力。

伯克希尔股东手册(最新翻译)

伯克希尔哈撒韦公司的股东手册作者:沃伦·巴菲特译者:李茂平翻译时间:2013/4/27~2013/6/12资料来源:伯克希尔哈撒韦公司2012年年报97页资料网址:/reports.htmlIn June1996,Berkshire’s Chairman,Warren E.Buffett,issued a booklet entitled “An Owner’s Manual*”to Berkshire’s Class A and Class B shareholders. The purpose of the manual was to explain Berkshire’s broad economic principles of operation.An updated version is reproduced on this and the following pages.一九九六年六月,伯克希尔哈撒韦公司的董事长,沃伦-巴菲特,发表了名为“股东手册”的小册子给伯克希尔哈撒韦A类和B类股的股东。

本手册的目的是为了说明伯克希尔重要的经营原则。

以下是最新版本:OWNER-RELATED BUSINESS PRINCIPLES“股东一家亲”企业原则At the time of the Blue Chip merger in1983,I set down13owner-related business principles that I thought would help new shareholders understand our managerial approach.As is appropriate for“principles,”all13remain alive and well today,and they are stated here in italics.1983年并购蓝齿公司时,我写下了13条“股东一家亲”企业原则。

巴菲特旗舰伯克希尔股东会现场问答实录

巴菲特旗舰伯克希尔股东会现场问答实录——扬云周明波翻译(一)(2007-08-02 17:35:42)分类:投资经典文章巴菲特旗舰伯克希尔股东会现场问答实录——东方港湾扬云周明波翻译Q & A Session begins at 9:37 AM.沃伦和查理走出来,坐下。

沃伦做如下开场白:我和Andy一起在做一个卡通片,希望能对孩子们的财务启蒙教育有帮助。

会议中有一项表决内容是关于我们在中石油的投资。

这项投资我们是自主的,并不是非要处置。

我们给那些不赞成我们这项投资的人有时间表达他们的意见。

查理:我从来没见过在Iscar工厂里那样的自动化程度,我想他们大概觉得如果要用人工来做什么事的话是一种耻辱。

QUESTION – AREA 1: Chicago提问区1:芝加哥私人股权投资比以往任何时候都要多,鉴于大量的私人股权投资公司都在追逐各种机会,我们是不是面临泡沫,如果是,什么事情会引发泡沫破灭?巴菲特:我们实际在和这些人竞争,所以你在提你的问题的时候,我也深有同感。

我们看到的是这一类(投资)活动的本质,不是泡沫怎么破裂的问题。

如果你买下一个不是天天都能交易的生意,即使你经营的很不好,也要过很多年才会有人出价,投资者才能从这项买卖中退出来。

这当中投资人是无法推出的,很长时间都没人出价的。

能使这项投资活动冷落下来的是当垃圾债券的收益率大大高于投资级债券的收益率。

而现在这个收益率的差落到很低的水平。

从历史上来看,这个收益差时常会拉的很大。

另一方面,你如果掌管了200亿的资金,每年收取2%的管理费,一年就能收到4个亿,同时你有那么多的钱需要投出去,如果不投出去你就不能又设立一个新的同样的基金。

因此,为了能又多管一个基金,你就会有很强的冲动赶紧把钱投出去。

我和查理在这种竞争中受到很大的影响。

对我们来说,投资必须要算下来合理才行,我们的报酬不是建立在投资活动,(而是投资活动带来的回报)。

我想且有段时间人们才会明白,钱才不会流向那些热衷此事的人们。

伯克希尔中的估值方法

伯克希尔中的估值方法

伯克希尔的估值方法主要包括以下几种:

1. 直接看账面价值:历史上伯克希尔股票的平均增长与账面价值同步,一般股价是每股账面价值的1\~2倍,这样看低估和高估就比较容易。

2. 考虑业务部分:伯克希尔的业务分为投资和实业两部分,实业部分业绩比较稳定,估值比较简单。

如果将股票投资的公司看成子公司,那么BRK整

体的业务就是一堆子公司的加权平均,这样计算的盈利和ROE就会比较稳定,所持有的股票市值波动也不会影响评估。

3. 定量与定性结合:在2015年巴菲特致股东信中,巴菲特给出了他对伯克希尔内在价值的估计,包括两个定量部分和一个定性部分。

可定量的两部分包括现金及投资组合和税前盈利。

税前盈利中,在2015年首次包括了保险承保盈利,但投资账户所得分红和利息被剔除,以防止与第一部分重复计算。

第三点是定性部分,即伯克希尔管理层投资留存利润的效率。

第三部分可能是加分项,也可能是减分项。

假设税率为X,得到税后盈利后,乘以市盈率Y,得到第二部分价值。

将其与第一部分相加,得到伯克希尔总价值。

以上方法仅供参考,请注意投资有风险,如果投资需谨慎。

2019年_伯克希尔股东大会现场问答实录-16页精选文档

2019年伯克希尔股东会现场问答实录美国中部时间4月30日上午9点30分(北京时间4月30日22:30),股神巴菲特执掌的伯克希尔─哈撒韦公司2019年股东大会在奥马哈举行。

[关于索科尔]伯克希尔哈撒韦公司掌门人巴菲特在接受福克斯商业频道采访时表示,他不会对本周末举行的伯克希尔哈撒韦年会上的提问范围设限。

同时,在被问及是否会限制股东对有关前高管大卫-索科尔(David Sokol)涉嫌内幕交易进行提问时,巴菲特称不会对这类问题设限。

[关于内幕交易案]巴菲特此前对CNBC表示,将会在股东大会上就大卫-索科尔内幕交易丑闻发表公开评论,股东大会后接受CNBC针对内幕交易案的采访。

[大会现场]巴菲特开始上台讲话了![大会现场]巴菲特介绍了董事会的情况,一个有趣的事实是,伯克希尔哈撒韦12位董事中已有6位年龄达到79岁。

[大会现场]巴菲特称,除了与住宅类房地产有关的行业,其他各行业情况都正在改善。

[关于保险业]巴菲特表示,但对灾难险行业来说,今年第一季度是史上第二差的,日本、澳大利亚和新西兰发生的灾难可能使各再保险公司支出500亿美元。

其中伯克希尔占3%-5%,其保险业务九年内第一次亏损。

[关于伯克希尔业绩]伯克希尔在亚太地区股市的投资亏损了约17亿美元。

其中,仅日本市场的投资就损失了10亿美元。

[关于伯克希尔业绩]伯克希尔的保险业务第一季度利润同比下降了10亿美元,主要是因为灾难造成的保险费支出增加,不过全年情况取决于飓风季的情况,第三季度通常是灾难最为频发的季度。

[关于伯克希尔业绩]此外,铁路、公用事业和能源类业务的利润同比将近翻番,得益于北伯林顿铁路公司(BNSF)的贡献。

随着经济形势逐步复苏,制造业、服务和零售业务的业绩也不断改善。

[关于伯克希尔业绩]最近的龙卷风预计将给伯克希尔旗下的GEICO保险公司带来2.5万辆汽车赔付。

不过GEICO公司第一季度增长强劲,尤其是三月份,一季度保费收入同比增长约50%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

伯克希尔股东手册一、与股东有关的公司经营准则当我们在1983年收购蓝筹印花公司时,我写下了一组包含13项内容的与股东相关的企业运行准则,以方便新进来的股东了解我们的管理模式。

由于它们确实适合当作企业运行的“准则”,这13项内容就被保留了下来并一直运行良好。

以下是具体内容(重黑体部分):1、尽管我们的组织形式是有限公司,但我们的处事方式更像是一家合伙制企业。

查理·芒格和我是将股东视为“所有者合伙人”,而将我们自己视为“管理者合伙人”(考虑到我们俩的持股规模,更准确地说,我们应当被视为“控股合伙人”)。

我们并不将公司本身作为企业资产的最终所有者,而只是将它视为公司股东拥有企业资产的一个通道而已。

查理和我希望你不要认为自己拥有的只是一张价格每天都在波动的纸片,或者是一个当发生某种让你恐慌的经济或政治事件时便可以随意丢弃的物件。

相反,我们希望你能够把自己想像成一家你可以无限期拥有的企业的所有者,就像你和你的家庭成员共同拥有某个农场或某套公寓那样。

在我们看来,我们并没有将伯克希尔的股东视为一群一直在不断变换面孔的人,而是把他们视为将自己的资金托付给我们,并且很有可能会将托付的时间延长至一辈子的投资者。

事实表明,大多数的伯克希尔股东认同这种长期合伙的理念。

相对于美国其他公司,伯克希尔有着非常低的股票换手率,即使把我持有的股票排除在外也同样如此。

实际上,我们的股东对于伯克希尔的行为模式与伯克希尔对其所投资公司的行为模式极为相似。

比如作为可口可乐和吉列股票的持有者,我们把伯克希尔视为这两个出色生意的非经营性合伙人,而衡量我们投资成败的是两家公司的长期经营表现,而不是其股票价格的短期升跌。

事实上,如果公司的股票在数年之内没有任何的成交甚至报价,我们也丝毫不会在意。

如果我们抱有长期投资的愿望,那么短期的价格波动对我们来说就毫无意义——除非这种波动可以让我们能以较低的价格买入更多的股票。

2、与伯克希尔以股东利益为导向的特质保持一致的是,公司大多数的董事将其很大一块的私人财产投资于这家公司,我们煮的饭我们自己也吃。

查理一家有80%或者更多的净资产投资于伯克希尔股票;我本人则超过了98%。

此外,我的许多亲戚——例如我的姐姐和堂兄堂弟——他们的大部分净资产也都投资在伯克希尔公司的股票上面。

查理和我对这种把鸡蛋放在一个篮子里的状态完全放心,因为伯克希尔本身就是一个有着众多出色生意的集合体。

实际上,我们认为伯克希尔的这个事业集合体,无论是在品质上,还是多样化上,都是独一无二的,不管公司是全资还是部分拥有这些事业。

查理和我虽不能向大家承诺最终的投资结果,但是我们可以保证,只要你们选择做我们的合伙人,无论时间持续多久,你们的财产变动都将与我们的财产变动保持一致。

我们对高工资、股票期权或其他能比大家“多挣”一些的收入毫无兴趣。

我们只想在合伙人赚钱的时候赚钱,而且在赚钱的速率上还必须保持完全一致。

如果我做了什么蠢事,鉴于我也会遭受同样比例的损失,希望你能从中得到一些宽慰。

3、我们的长期经济目标(会受到后面所提条件的影响)是使伯克希尔每股内在价值的年均增长最大化。

我们不以公司的规模来衡量伯克希尔的经济成就或投资表现;我们的衡量标准是每股内在价值的增长。

我们相信公司未来的每股收益增长率一定会有所降低——这是资金规模变大后的必然结果。

但是,如果我们的增长速率没有超过大型美国公司的平均增速,我们会感到很失望。

4、我们的首要选择,是建立一个多元化的企业集团,这个目标是通过拥有多家可以持续产生现金流并且其资本回报能够一直高于市场平均水平的公司来具体实现。

我们的第二选择是通过我们的保险子公司在二级市场买入与上述企业同等优秀的上市公司股票来实现我们的目标。

股票价格、生意的可获得性以及对市场与监管当局对保险资金营运的外在与内在需求,决定了我们在某一特定年份的资本配置。

近年来,我们已进行了大量收购。

尽管未来还会有一些沉寂的年份,但在接下来的数十年里我们一定还会进行更多的收购,而且我们收购的目标会是那些比较大型的公司。

如果这些公司的整体质素与我们以前收购的公司一样优秀,那么伯克希尔的明天就一定会更好。

我们遇到的一个挑战是,我们产生新想法的速度能否与我们产生现金的速度一样快。

在这方面,一个低迷的股市将会给我们带来更多的机会。

首先,它有助于降低股价,使我们可以用一个满意的价格去整体性地收购公司;其次,一个低迷的股市能让我们的保险公司更容易以较具吸引力的价格去购买优秀企业的小部分股权——包括增持我们已有的股票;第三,一些杰出的公司,比如可口可乐和富国银行,近年来一直都在回购自家公司的股票,便宜的股价将会使这些公司的股票回购行动变得对股东更加有利。

总的来说,伯克希尔和它的长期股东会不断从下跌的股市中受益,就像一个定期采购食品的人会不断从下跌的食品价格中受益一样。

所以,当股市出现急剧下跌时——就像它不时会发生的那样——我们的股东既不要恐慌,也不要沮丧,因为这对伯克希尔来说是个好消息。

5、由于我们对公司股权的两种持有模式以及传统会计的局限性,合并报表中的利润通常会小于我们的实际经营表现。

查理和我,作为公司的所有者和管理者,通常会忽略这些合计报表上的数据。

不过,我们会按不同的产业类别,分别向你们报告这些被控股企业的经营情况。

在我们看来,这些信息更加重要。

这些数据,连同我们提供的单一企业数据,将有助于你对公司的经营表现做出准确判断。

简言之,我们将尽力在年报里为你们提供真正有意义的数据和信息。

查理和我最为关注的是我们的各项生意是否运转良好,我们也会努力去了解每家企业的运行环境,例如:我们的某一项生意正处于行业发展的高潮还是低潮查理和我会设法了解产业环境的真实情况,以便对我们的预期做出相应调整。

我们也会把调整后的结论及时告知你们。

随着时间的推移,绝大多数的公司都超出了我们原来的预期。

但有的时候也会让我们有些失望,对此我们都会坦诚相告,就像我们在告知良好业绩时的表现一样。

如果我们用非常规的方法来评价我们的成绩,比如我们会在年报中讨论保险浮存金的问题,我们将尽量解释清楚这是一些什么概念以及为什么我们会认为它们非常重要。

换言之,我们认为告诉大家我们的一些思维模式,将会使你们不仅可以评估伯克希尔各项生意的进展情况,还可以对我们的管理方法和如何进行资本配置有更多的了解。

6、表面上的会计结果不会影响我们在经营和资本配置上的决策。

如果收购成本相当,我们宁愿投资能产生2美元利润但不能计入当期损益的公司,也不愿投资仅能产生1美元利润但可计入当期损益的公司。

由于整体收购公司(其利润可以全部计入当期损益)的价格通常两倍于仅部分持有其股权(即指在二级市场购买公司股票——译注),我们因此而经常面临这样的抉择。

不过整体来看,随着时间的推移,我们相信那些未被报告的利润最终会通过资本的长期增值而体现在我们的内在价值中。

随着时间的推移,我们发现那些被我们持股公司保留下来的利润所能带给我们的好处,与那些已分配给我们的利润(全部计入当期损益)所带来的好处是一样的。

之所以能有这样的结果,是因为我们已投资的公司大多都从事着杰出的事业,而这些事业会让公司的增量资本产生很好的回报——无论它们被用于事业的运营,还是被用于回购股票。

很明显,那些被我们投资的公司,其所做出的每一项经营决策不一定都对股东有利,但总的来看,被他们留存下来的每一元利润,都能为我们带来远超过一元钱的市场价值。

正因为如此,我们才把透视盈余当作我们真实的利润数据。

7、我们较少举债,当需要借款时,我们也尽量使贷款能以长期固定利率为基础。

我们宁可放弃一些较好的投资机会,也不会让我们的资产负债表承载过度的财务杠杆。

尽管这种保守的做法不太有利于我们的经营表现,但考虑到我们对投保人、债权人和许多将大部分净资产交给我们管理的股票持有人所承担的信托义务,这是惟一能让我们感到安逸的做法。

查理和我采用的财务计算方法,从不允许我们用几个百分点的超额收益去换取我们一夜的睡眠。

我们认为我的家族和朋友们,无需为追逐一些他们不曾拥有也不需要的财富,而把他们已经拥有并且需要的财富置于风险之中。

此外,伯克希尔有两种低成本、无风险的财务杠杆来源,使得我们可以安全地拥有远高于我们的股本所能单独承载的资产规模:递延税金和“浮存金”。

后者是指我们保险公司持有的属于他人的资金,因为赔付需求晚于投保需求而暂时被我们所持有。

这两种负债的增长速度都非常快,目前大约已有1,146亿美元。

更妙的是,这些资金到目前为止一直都是无成本的。

递延税金无需承担利息支出;只要我们能够在承保业务上做到收支两平,我们因保险业务而收取的浮存金也是零成本的。

当然,这两项都不是权益,而是真正的负债。

不过,它们是既没有契约,也没有到期日的负债。

事实上,这些债务在让我们获取某些负债益处——比如可拥有更多的盈利资产——的同时,却又让我们不必为这些负债承担任何的成本支出。

当然,我们不能保证将来可以继续获得免费的浮存金。

但是,我们认为实现这个目标的机会与其他从事保险业中的同仁是一样的。

这不仅仅是因为我们在过去曾经达到过这个目标(尽管也犯过不少重大的错误),而且在收购GEICO之后,我们又大大增强了实现这个目标的预期。

根据我们最新的部署(2014年),我们预期旗下的几个公用事业和铁路营运还会借入大量的债务(伯克希尔无需为此担保)。

我们期待的贷款模式是:1、长期;2、定息。

8、管理者的“愿景清单”不能靠花股东的钱来满足。

我们不会以影响股东长期回报的控股价格去进行多样化的企业收购。

我们对待你们的钱就像对待自己的钱一样,因此我们会认真权衡企业的收购价值,就像你自己在股票市场构建你们的投资组合时所做的一样。

查理和我仅对那些能够增加伯克希尔每股内在价值的收购感兴趣,我们的薪水和办公室的大小永远不会与伯克希尔的资产与负债规模扯上关系。

9、我们认为崇高的目标应该定期用结果来检验。

我们通过检查1美元的留存利润是否能随着时间的推移创造出至少1美元的市场价值,来评估将利润保留下来的行为是否明智。

到目前为止,我们的检验结果还是合格的。

我们会持续以滚动5年期作为检验的时间基准。

随着我们资产净值的不断增长,明智地使用我们的未分配利润将会变得越来越困难。

其实所谓“5年滚动期测试”,应当附有一些补充标准。

我是在1999年股东大会上的一个股东提问中注意到这个问题的。

当股票市场在过去5年里出现大幅度下跌时,伯克希尔的股票价格相对于公司资产净值的溢价也会随之出现大幅缩水。

当这一情况发生时,我们的“5年滚动测试”可能就会通不过。

事实上,在我们1983年写下这一准则的一个更早时期,即1971-1975年,我们的股价表现还要更加糟糕。

因此,“5年滚动期测试”应附带两个补充标准:1、我们过去5年的每股净值增长是否超过了同期标普500指数的增长;2、我们的股票售价是否一直高于每股资产净值(它意味着每一元留存利润的价值一直都高于一元)。