财务管理学(第8版)习题答案

财务会计学_戴德明_第八版_课后答案

第2章货币资金和应收款项2.(1)借:其他货币资金-外埠存款400000 贷:银行存款400000 (2)借:其他货币资金-银行汇票存款15000 贷:银行存款15000 (3)借:原材料300000 应交税费51000贷:其他货币资金-外埠存款351000 (4)借:原材料10000 应交税费1700 贷:其他货币资金-银行汇票存款11700 (5)借:银行存款49000贷:其他货币资金-外埠存款49000(6)借:银行存款3300贷:其他货币资金-银行汇票存款33003.总价法5月3日借:应收账款66690贷:主营业务收入57000 应交税费9690 5月18日借:银行存款66023.1 财务费用666.9 贷:应收账款666905月19日120×100×0.95=11400 11400×0.17=1938 (11400+1938)×1%=133.38 借:主营业务收入11400应交税费1938贷:银行存款13204.62 财务费用133.38净价法57000×(1+17%)=66690 66690×2%=1333.8 5月3日借:应收账款65356.2贷:主营业务收入55666.2应交税费9690 5月18日借:银行存款66023.1贷:应收账款65356.2 财务费用666.9 5月19日借:主营业务收入11133.24应交税费1938 财务费用133.38贷:银行存款13204.624.2009年借:资产减值损失10000 贷:坏账准备10000 2010年借:坏账准备4000 贷:应收账款4000 借:资产减值损失8000 贷:坏账准备8000 2011 借:坏账准备20000 贷:应收账款20000 借:应收账款3000 贷:坏账准备3000 借:资产减值损失12000 贷:坏账准备12000第三章1.(1)借:在途物资-甲10300 应交税费1700 贷:银行存款12000 (2)借:原材料-甲10300 贷:在途物资-甲10300 (3)乙货款30000 丙货款20000 运费分配率=1000/(300+200)=2保险费分配率=1500/(30000+20000)=0.03乙的成本=30000+600×(1-7%)+900=31458丙的成本=20000+400×(1-7%)+600=20972 借:在途物资-乙31458 -丙20972 应交税费8570 贷:银行存款61000 (4)借:原材料-乙31458 -丙20972 贷:在途物资-乙31458-丙20972 (5)借:在途物资-甲20000 应交税费3400 贷:银行存款23400 (6)借:原材料-乙9000 贷:在途物资9000 (7)借:原材料-丁30000 贷:应付账款30000 2.(1)借:在途物资30930 应交税费5170 贷:银行存款36100 (2)借:库存商品57000 贷:在途物资30930 商品进销差价26070 (3)借:银行存款60000 贷:主营业务收入60000 借:主营业务收入60000 贷:库存商品60000 (4)60000/(1+17%)=51282 51282×17%=8717.95借:主营业务收入8717.95 贷:应交税费8717.95(5)商品进销差价率=(9700+26070)/(43000+570000×100%=35.77% 已销商品进销差价=60000×35.77%=21462 借:商品进销差价21462 贷:主营业务成本21462 3.(1)甲材料可变现净值=510-9-200=301 账面价值=300 未发生减值。

财务管理学课后习题答案第8章

思考题1.答题要点:在进行投资项目现金流量的估计时,需要考虑的因素很多,并且可能需要企业多个部门的参与。

例如需要市场部门负责预测市场需求量以及售价;需要研发部门估计投资的研发成本、设备购置、厂房建筑等;需要生产部门负责估计工艺设计、生产成本等;需要财务人员协调各参与部门的人员,为销售和生产等部门建立共同的基本假设条件,估计资金成本以及可供资源的限制条件等。

为了正确计算投资方案的现金流量,需要正确判断哪些支出会引起企业总现金流量的变动,哪些支出只是引起某个部门的现金流量的变动。

在进行这种判断时,要注意以下几个问题:(1) 区分相关成本和非相关成本相关成本是指与特定决策有关的、在分析评价时必须加以考虑的成本。

与此相反,与特定决策无关的、在分析评价时不必加以考虑的成本是非相关成本,例如沉没成本等。

(2) 机会成本在投资决策中,我们不能忽视机会成本。

在计算营业现金流量的时候,需要将其视作现金流出。

因此机会成本不是我们通常意义上的支出,而是一种潜在的收益。

机会成本总是针对具体方案的,离开被放弃的方案就无从计量。

(3) 部门间的影响当我们选择一个新的投资项目后,该项目可能会对公司的其他部门造成有利的或不利的影响,决策者在进行投资分析时仍需将其考虑在内。

2.答题要点:根据我国的税法,在固定资产投资过程中,公司通常会面临两种税负:流转税和所得税。

流转税包括两类,分别是营业税和增值税,其中由于固定资产的变价收入由于需要缴纳营业税,所以营业税与固定资产投资决策有关,而投产的产品所取得的销售收入所交纳的增值税由于是价外税,通常就不需要额外地加以考虑了。

所得税是指项目投产后,获取营业利润以及处置固定资产的净收益(指变价收入扣除了固定资产的折余价值及相应的清理费用后的净收益)所应交纳的所得税,由于所得税会对项目的未来现金流量产生影响,在固定资产投资决策时应该加以考虑。

涉及固定资产变价收入所要上缴的流转税和所得税只发生在取得变价收入的当期,是一次性的。

资料-戴德明财务会计学第8版课后答案

1.答案思考题1.财务会计的目标是什么?明确财务会计的目标有何意义?答:(1)财务会计的目标是财务会计基本理论的重要组成部分,是财务会计理论体系的基础,即期望会计达到的目的或境界,整个财务会计理论体系和会计实务是建立在财务会计目标的基础之上。

财务会计的目标包括以下三方面:①提供符合国家宏观经济管理要求的会计信息;②满足企业内部经营管理的需要;③满足有关各方了解企业财务状况及经营成果的需要。

(2)明确财务会计目标对会计的实践工作以及会计准则的制定既有重大的指导意义,又有较大的实践价值。

2.财务会计的基本前提有哪些?权责发生制为什么也是财务会计的一项基本前提?答:财务会计的基本前提是指组织与开展财务会计工作必须具备的前提条件,必须首先明确和解决的基本问题。

(1)财务会计的基本前提有会计主体、持续经营、会计期间、货币计量和权责发生制。

具体说明如下:①会计主体。

会计主体是指会计为之服务的特定单位。

要开展会计工作,首先应明确认定会计主体,也就是要明确会计人员的立足点(立场),解决为谁记账、算账、报账的问题。

②持续经营。

持续经营是指作为会计主体的企业,其生产经营活动将按照既定的目标持续下去,在可以预见的将来不会面临破产与清算。

③会计期间。

会计期间就是将一个企业的全部经营期间人为地划分为相等时间段落。

会计分期的目的在于通过会计期间的划分,据以结算账目,编制财务会计报告,从而及时地向有关方面提供有用的会计信息。

④货币计量。

财务会计以货币为主要计量尺度。

要记账,必须确定记账本位币;要编表,必须确定报告本位币。

不但要确定依据何种货币记账,按何种货币编制报表,还需要判断该种货币本身的价值是否基本稳定。

⑤权责发生制。

权责发生制也称为应计制,它要求对会计主体在一定期间内发生的各项业务,以是否取得经济权利、是否承担经济责任为标准,决定资产、负债、收入(广义)和费用(广义)的确认。

现代企业会计是以权责发生制为基础。

(2)权责发生制是财务会计的一项基本前提,在于开展企业财务会计工作,特别是进行会计确认必须正确运用确认基础。

新版财务管理学第8版

关键是收回既有投资并将 退出旳投资现金流返还给 投资者

4.2 财务预测

财务预测(financial forecast)是根据财务活动旳历史资料, 考虑现实旳要求和条件,对企业将来旳财务活动和财务成 果作出科学旳估计和测算。财务预测有广义和狭义之分。 广义旳财务预测涉及筹资预测、投资预测、利润预测和现 金流量预测等;狭义旳财务预测仅指筹资预测。

将20×9年估计产销量7.8万件代入上式,则资本需要总额为: 205+49×7.8=587.2(万元)

3.利用回归分析法需要注意旳问题

(1)资本需要额与营业业务量之间旳线性关系应符合历史实际情况, 预期将来这种关系将保持下去。

(2)拟定a,b两个参数旳数值,应利用预测年度前连续若干年旳历史资 料。一般要有3年以上旳资料,才干取得比较可靠旳参数。

编制估计利润表旳主要环节如下: 第一步,搜集基年实际利润表资料,计算拟定利润表各项目与营业收入旳 百分比。 第二步,取得预测年度营业收入估计数,计算预测年度估计利润表各项目 旳估计数,并编制预测年度估计利润表。 第三步,利用预测年度税后利润估计数和预定旳留用百分比,测算留用利 润旳数额。

若该企业税后利润旳留用 百分比为50%,则20×9年预 测留用利润额为202.5万元 (405×50%)。

长久性

全局性

导向性

4.1.2 财务战略旳分类

1.财务战略旳职能类型

投资战略

股利战略

筹资战略 营运战略

2.财务战略旳综合类型

扩展型财务战略 收缩型财务战略

稳健型财务战略 防御型财务战略

4.1.3 财务战略分析旳措施

1.SWOT分析法旳含义

SWOT分析法(SWOT analysis)是在对企业旳外部财务环境和内部财 务条件进行调查旳基础上,对有关原因进行归纳分析,评价企业外 部旳财务机会与威胁、企业内部旳财务优势与劣势,从而为财务战 略旳选择提供参照方案。

财务管理学(第8版)习题答案

财务管理学(第8版)习题答案财务管理学(第8版)习题答案第一章:基础概念1. (a) 财务管理学是研究如何在资源有限的情况下,对企业的资金进行规划、筹集和运用的学科。

(b) 财务管理学的目标是最大化股东财富。

(c) 公司治理是确保公司管理层合理行使职权,保护股东利益的一系列制度和实践。

(d) 资本预算决策是指对长期投资项目进行评估和选择的过程。

2. (a) 法人:指具有法人地位的企业和组织,可以独立承担各种权利和义务。

(b) 市场:指供给和需求的相互作用下形成的商品和服务的交换场所。

(c) 证券:代表资金或债权的一种金融工具,可以在市场上进行买卖。

(d) 资本市场:指进行证券交易的场所,包括股票市场和债券市场。

第二章:财务报表分析1. (a) 资产负债表是反映企业在某一特定日期上的财务状况的报表。

(b) 利润表是反映企业在一定时期内盈利情况的报表。

(c) 资金流量表是反映企业在一定时期内资金进出情况的报表。

(d) 所有者权益变动表是反映企业在一定时期内所有者权益变动情况的报表。

2. (a) 流动比率 = 流动资产 / 流动负债,衡量企业短期偿债能力。

(b) 速动比率 = (流动资产 - 存货) / 流动负债,衡量企业除存货外的短期偿债能力。

(c) 资产负债率 = 总负债 / 总资产,衡量企业负债占总资产的比例。

(d) 资产收益率 = 净利润 / 总资产,衡量企业利用资产创造利润的能力。

第三章:财务规划与预测1. (a) 财务规划是根据预定的目标,制定财务活动方案和计划的过程。

(b) 财务预测是对未来一定时期内的财务状况和结果进行预测和估计。

(c) 资本预算决策是指对长期投资项目进行评估和选择的过程。

(d) 周期预算是指按一定时间周期制定的预算,如年度预算。

2. (a) 现金收入预测是根据企业的销售计划和市场环境等因素,预测未来一定时期内的现金收入情况。

(b) 资金需求预测是根据企业的财务计划和经营活动,预测未来一定时期内的资金需求量。

《财务管理学》考试题(附答案)

《财务管理学》考试题(附答案)一、单选题(共30题,每题1分,共30分)1、下列经济业务中,会使企业的速动比率提高的是( )。

A、购买短期债券B、用固定资产对外进行长期投资C、销售产成品D、收回应收账款正确答案:C2、下列各项中,可作为应收账款的机会成本的是( )。

.A、账簿的记账费用B、收集信息的费用C、因故不能收回而发生的损失D、有价证券利息率正确答案:D3、以下项目中不属于敏感资产项目的是( )。

A、应收账款B、存货C、现金D、应收票据正确答案:D4、下列经济业务中,会使企业的速动比_A、铺鲁声成品B、购买短期债券C、用固定资产对外进行长期投资D、原题无选项正确答案:A5、下列公司并购中,属于横向并购的是( )。

A、制药企业与房地产企业之间的并购B、波音公司与麦道公司之间的并购C、发电公司与煤炭公司之间的并购D、服装企业与纺织企业之间的并购正确答案:B6、某公司上年度资本实际平均占用额为 1 500万元,其中不合理部分为100 万元,预计本年度销售增长20%,资本周转速度加快1%,则预测年度资本需要额为( )万元。

A、1696.8B、193C、1900.8D、1663.2正确答案:D7、如果某一长期投资项目的净现值为负数,则说明该项目( )。

A、投资报酬率低于预定的折现率,不可行B、为盈利项目,可行C、为亏损项目,不可行D、投资报酬率低于本企业的正常投资报酬率,不可行正确答案:A8、公司发生年度亏损,用下一年度税前利润不足弥补时,可以在( ) 内延续弥补。

A、2年B、5年C、3年D、10年正确答案:B9、下列财务比率中,反映企业营运能力的是( )。

A、资产负债率B、资产报酬率C、存货周转率D、流动比率正确答案:C10、已知某证券的β系数等于2,则该证券( )。

A、无风险B、有非常低的风险C、与金融市场所有证券的平均风险一致D、是金融市场所有证券平蚜风险的2倍正确答案:D11、信用条件“2/10,n/30”表示( )。

-财务管理学(第8版)

2

3

实缴资本制

认缴资本制

折中资本制

5.2.2 投入资本筹资

1.投入资本筹资的主体和属性

投入资本筹资是指非股份制企业以协议等形式吸收国家、其他企业、个人和外商等 直接投入的资本,形成企业投入资本的一种长期筹资方式。投入资本筹资不以股票 为媒介,适用于非股份制企业。

采用投入资本筹资的主体只能是非股份制企业,包括个人独资企业、合伙制企业和 有限责任公司(包括国有独资公司)。

4

需要可随时向

规定提前解除

出租人提出租

租赁合同

赁资产

租赁期满或合同 中止时,租赁设 备由出租人收回

(2)融资租赁。融资租赁(financing leasing)又称资本租赁﹑财务租赁,是由租赁公司按照 承租企业的要求融资购买设备,并在契约或合同规定的较长期限内提供给承租企业使用 的信用性业务,是现代租赁的主要类型。

股票上市条件也称股票上市标准,是指对申请上市公司所作的规定或要求。按照国际 惯例,股票上市的条件一般有开业时间、资产规模、股本总额、持续盈利能力、股权 分散程度、每股市价等。

股份公司为实现其上市目标,需在申请上市前对公司状况进行分析,对上市股票的股利决 策、股票上市方式和上市时机作出决策。

8.普通股筹资的优缺点

优点

没有固定的股利负担 没有规定的到期日,无需偿还

风险小 能提升公司信誉

缺点

资金成本较高 增加新股东时,可能会分散公司控 制权,也可能导致普通股价格下跌

5.3 债务性筹资

26

5.3.1 长期借款筹资

1.长期借款的种类

长期借款(long-term loan)是指企业向银行等金融机构以及向其他单位借入的、期限在1年以上 的各种借款。

财务会计学第八版课后答案

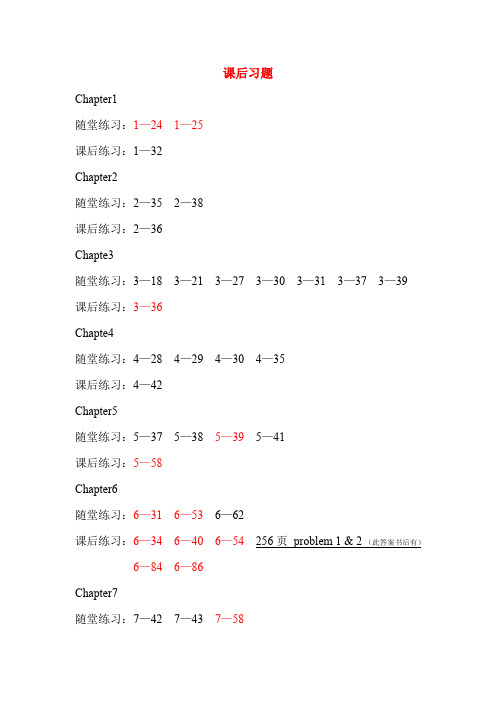

课后习题Chapter1随堂练习:1—24 1—25课后练习:1—32Chapter2随堂练习:2—35 2—38课后练习:2—36Chapte3随堂练习:3—18 3—21 3—27 3—30 3—31 3—37 3—39课后练习:3—36Chapte4随堂练习:4—28 4—29 4—30 4—35课后练习:4—42Chapter5随堂练习:5—37 5—38 5—39 5—41课后练习:5—58Chapter6随堂练习:6—316—536—62课后练习:6—346—406—54 256页problem 1 & 2 (此答案书后有)6—846—86Chapter7随堂练习:7—42 7—43 7—58课后练习:7—28Chapter8随堂练习:8—33 8—32课后练习:8—44Chapter9随堂练习:9—26 9—28 9—29 9—45 9—57课后练习:9—49 9—58Chapter10 :无Chapter11随堂练习:11—52课后练习:11—43 11—46 11—47Chapter12随堂练习:12—2712—28课后练习:12—3112—4012—41备注:标注有红色的题号都是可以找到答案的题,其余的习题没答案,没答案的题可以借阅平时上课做了笔记的同学。

希望大家期末都努力复习争取取得好的成绩!加油!O(∩_∩)O习题答案Chapter11-24ALBANY CORPORATIONBalance SheetMarch 31, 20X1Liabilities andAssets Stockholders' EquityCash $ 6,000 (a) Liabilities:Accounts receivable 14,000 Accounts payable $ 11,000 (f) Notes receivable 2,000 Notes payable 10,000 Merchandise inventory 43,000 (b) Long-term debt 32,000 (g) Furniture and fixtures 2,000 (c) Total liabilities 53,000 Machinery and equipment 27,000 (d) Stockholders' equity:Land 31,000 (e) Paid-in capital 92,000 (h) Building 20,000Total $145,000 Total $145,000(a) Cash: 10,000 + 1,000 – 5,000 = 6,000(b) Merchandise inventory: 40,000 + 3,000 = 43,000(c) Furniture and fixtures: 3,000 – 1,000 = 2,000(d) Machinery and equipment: 15,000 + 12,000 = 27,000(e) Land: 6,000 + 25,000 = 31,000(f) Accounts payable: 8,000 + 3,000 = 11,000(g) Long-term debt: 12,000 + 20,000 = 32,000(h) Paid-in capital: 80,000 + 12,000 = 92,000Note: Event 5 requires no change in the balance sheet.1-25BROADWAY CORPORATIONBalance SheetNovember 30, 20X1Liabilities andLiabilities andAssets Stockholders’ EquityCash $ 13,000 (a) Liabilities:Accounts receivable 16,000 (b) Accounts payable $ 10,000 (e) Notes receivable 8,000 Notes payable 31,000 (f) Merchandise inventory 29,000 Long-term debt 119,000 (g) Furniture and fixtures 8,000 Total liabilities 160,000 Machinery and equip. 34,000 (c) Stockholders’ equity:Land 35,000 (d) Paid-in Capital 213,000 (h)Building 230,000Total $373,000 Total $373,000(a) Cash: 22,000 – 6,000 – 3,000 = 13,000(b) Accounts receivable: 10,000 + 6,000 = 16,000(c) Machinery and equipment: 20,000 + 14,000 = 34,000(d) Land: 41,000 – 6,000 = 35,000(e) Accounts payable: 16,000 – 6,000 = 10,000(f) Notes payable: 20,000 + (14,000 – 3,000) = 31,000(g) Long-term debt: 142,000 – 23,000 = 119,000(h) Paid-in capital: 190,000 + 23,000 = 213,000Note: Event 4 requires no change in the balance sheet.Chapter2(无答案)Chapter33-36(30-45 min.) A nswers are in thousands of dollars.1. a. Inventory 550Accounts payable 550 Acquisition of inventoriesb. Accounts receivable 800Sales 800 Sales on accountc. Cost of goods sold 440Inventory 440 Cost of inventory soldd. Cash 80Note payable 80 Borrowed from a supplier onJune 1, 20X8. Four-year note,interest at 15%, and principalpayable at end of four yearse. Prepaid rent 25Cash 25 Paid rent in advancef. Wages expense 165Cash 165 Paid wagesg. Miscellaneous expenses 76Cash 76 Paid miscellaneous expensesh. Note receivable 20Cash 20 Loan to office manager one-yearnote, 10 % interesti. Cash 691Accounts receivable 691Collections on accountsj. Accounts payable 471Cash 471 Payments on accountsk. Rent expense 26Prepaid rent 26 To reduce prepaid rent to $3,000l. Depreciation expense 6Accumulated depreciation,store equipment 6 Depreciation for the year 19X8m. Wages expense 6Cash 6 Adjustment for wagesn. Interest expense 7Cash 7 Adjustment: .15 x $80,000 x 7/12o. Cash 1Interest revenue 1 Adjustment: .10 x $20,000 x 6/122.A ccumulated Depreciation,Wages Expense Miscellaneous Expense(g) 76* Balance 12/31/X7** Balance 12/31/X83. CANSECO GA RDENSTrial BalanceDecember 31, 20X8Debits Credits Cash $ 24Accounts receivable 146Note receivable 20Inventory 241Prepaid rent 3Store equipment 60Accumulated depreciation,store equipment $ 30 Accounts payable 190Note payable 80Paid-in capital 40Retained income 79Sales 800Interest revenue 1Cost of goods sold 440Rent expense 26Depreciation 6Interest expense 7Miscellaneous expenses 76Wages expense 171Total $1,220 $1,220Chapter4(无答案)Chapter55-391. Gross sales $650,000*Deduct:Sales returns and allowances $30,000Cash discounts on sales 20,000 50,000Net sales $600,000 *$600,000 + $20,000 + $30,000 = $650,0002. (a) Accounts receivable 650,000Sales revenue 650,000(b) Sales returns and allowances 30,000Accounts receivable 30,000(c) Cash 600,000Cash discounts on sales 20,000Accounts receivable 620,0005-58(20 min.)Note that the data provide four years of experience to use in calculating the properpercentage. Sales and ending accounts receivable from 20X1 through20X4 are matched with write-offs for 20X2 through 20X5.1. Bad debt write-offs as a percentage of sales provides the amount to be added tothe allowance account. Bad debt write-offs as a percentage of sales are:($12,500 + $14,000 + $16,500 + $17,600)/($680,000 + $750,000 + $750,000 +$850,000) = $60,600/$3,030,000 = 2%Bad debt expense, 20X5 = 2% x $850,000 = $17,000Ending balance, allowance for uncollectible accounts= Beginning balance +bad debt expense– bad de = $16,000 + $17,000 – $17,600= $15,4005-58 (continued)Use of T-accounts might help:2. The percentage of ending accounts receivable method provides the desiredbalance in the allowance account. The allowance account balance, as apercentage of ending accounts receivable, should be calculated asfollows:($12,500 + $14,000 + $16,500 + $17,600)/($90,000 + $97,000 + $103,000 + $114,000)= $60,600/$404,000 = 15%Ending balance, allowance for uncollectible accounts, 20X5 = 15% x $112,000 =$16,800Beginning + bad debt –bad d balance expense write $16,000 +bad debt –$17,600 = $expenseBad debt expense = $16,800 + $17,600 – $16,000 = $18,400The critical issue is to realize the allowance balance before the bad debt expense entry isthe beginning balance of $16,000 less the write-offs of $17,600; a debitbalance of 1,600. The expense must bring this balance to zero and thencreate the required $16,800 credit balanceChapter 66-31PRA G’s JEWELRY WHOLESA LERSStatement of Gross ProfitFor the Year Ended December 31, 20X8(In Thousands)Gross sales $1,000 Deduct: Sales returns and allo wances $40 Cash discounts on sales 5 45Net sales 955Cost of goods sold:Inv entory, December 31, 20X7 $103A dd: Gross purchases $650Deduct: Purchase returnsand allo wances $27Cash discounts on purchases 6 33Net purchases 617A dd Freight-in 50Cost of merchandise acquired 667Cost of goods av ailable for sale 770Deduct: Inv entory, December 31, 19X8 170 Cost of goods sold 600 Gross profit $355 6-34 (10-15 min.)Cost of Goods A vailable = £21,300(8,000 + 4,200 + 4,400 + 2,300 + 2,400)L I F O E n d i n g I n v e n t o r y=(4,000@£2)+(1,500@£2.10)=£11,150FIFO Ending Inventory = 1,000 @ 2.40 =1,000 @ 2.30 = 2,3002,000 @ 2.20 = 4,4001,500 @ 2.10 = 3,1505,500 £12,250 Weighted av erage = £= £Ending inventory 5,500 @ £2.13 = £11,715Cost of Goods Sold Calculation:LIFO FIFO A verage Goods av ailable £21,300 £21,300 £21,300 Less Ending Inv entory (11,150) (12,250) (11,715) Cost of Goods Sold £10,150 £ 9,050 £ 9,585 6-40(10-15 min.)Compound entries could be prepared. (A mounts are in millions.)a. Sales returns and allowances 5Cash discounts on sales 8A ccounts receivable 226Sales 239b. Cost of goods sold 157Purchase returns and allowances 6Cash discounts on purchases 1Inventory 25Purchases 125Freight-in 14c. Inventory 40Cost of goods sold 40d. Other expenses 80Cash 80 6-53(15-25 min.)Under the FIFO cost-flow assumption, the periodic and perpetual procedures giv e identical results. The ending inv entory will be v alued on the basis of the last purchases during the period.Units $Beginning Inv entory 110 550Purchases 290 2,050Goods av ailable 400 2,600Units sold 255 1,485**Units in ending Inv entory145 1,115** 145 units remain in ending inv entory100 will be v alued at the $8 cost from the October 21 purchase and the remaining 45 will be v alued at the $7 cost from the May 9 purchase100 x $8 = $ 80045 x $7 = 315$1,115 Ending inv entory** Reconciliation: Cost of Goods Sold:255 Units: 110 x $5 = $ 55080 x $6 = 48065 x $7 = 455$1,4856-54 (30-35 min.)1. Gross profit percentage = $1,200,000 ÷ $3,000,000 = 40%Inventory turnover = $1,800,000 ÷2000, 550000,650$= 3 times2. Inv entory turnov er = $1,800,000 ÷ $450,000 = 4 times, a 1/3 increase in turnov er.3. With a lower av erage inv entory and constant turnover, cost of sales must fall. T o t alcost of goods sold = $450,000 x 3 = $1,350,000. To achiev e a gross profit of$1,200,000, total sales must be $1,350,000 + $1,200,000, or $2,550,000. The grossprofit percentage must be $1,200,000 ÷ $2,550,000 = 47.1%. Requirements 2 & 3sho w that if inv entory levels are reduced y ou must increase either turnover ormargins to maintain profitability.4. Summary (computations are sho wn belo w):Succeeding YearGiv en Year 4a 4b Sales $3,000,000 $2,892,857 $3,093,750Cost of goods sold 1,800,000 1,620,000 1,980,000 Gross profit $1,200,000 $1,272,857 $1,113,750a. New gross profit percentage, 40% + .10(40%) = 44%New inv entory turnover, 3 – .10(3) = 2.7New cost of goods sold, $600,000 x 2.7 = $1,620,000New sales = $1,620,000 ÷ (1 – .44)= $1,620,000 ÷ .56= $2,892,857Note that this is a more profitable alternative, assuming that the gross profitpercentage and the turnover can be achiev ed. In contrast, alternative 4b is lessattractiv e than the original 40% gross profit and turnover of 3.b. New gross profit percentage, 40% – .10(40%) = 36%New inv entory turnover, 3 + .10(3) = 3.3New cost of goods sold, $600,000 x 3.3 = $1,980,000New sales = $1,980,000 ÷ (1 .36)= $1,980,000 ÷ .64= $3,093,7505. Retailers find these ratios (and variations thereof) helpful for a v ariety of operatingdecisions, too many to enumerate here. A n obvious help is the quantify ing of theoptions facing management regarding what and how much inv entory to carry, andwhat pricing policies to follo w. You may want to stress that this analy sis ig n o res o n ebenefit of higher turnover—the firm reduces its inv estment in inv entory and reducesstorage and display requirements.6-84(15-20 min.)1.A n understatement of ending inventories overstates cost of goods sold andunderstates taxable income by $500,000. Taxes evaded would be .40 x $500,000 =$200,000.2.This news story provides a good illustration of why a basic knowledge ofaccounting is helpful in understanding the business press. The news story isincomplete or misleading in one important respect. The business owner'sunderstated ending inventory becomes the understated beginning inventory of thenext y ear. If no other manipulations occur, the owner will understate cost of go odssold during the next y ear, overstate taxable income, and pay an extra $200,000 inincome taxes. Thus, the owner will have postponed pay ing income taxes for oneyear, pay ing no interest on the money "borrowed" from the government.To continue to evade the $200,000 of income taxes of y ear one, the endinginventory of the second year must be understated by $500,000 again. Ho wev er, ifonly the $500,000 understatement persists y ear after y ear, the owner is enjoy ing aperpetual loan of $200,000 (based on a 40% tax rate) from the government. Datafollow (in dollars):6-84 (continued)Honest Reporting Dishonest ReportingFirst Year Second Year First Year Second Year Beginning inventory 3,000,000 2,500,000 3,000,000 2,000,000 Purchases 10,000,000 10,000,000 10,000,000 10,000,000 Available for sale 13,000,000 12,500,000 13,000,000 12,000,000 Ending inventory 2,500,000 2,500,000 2,000,000 2,000,000 Cost of goods sold 10,500,000 10,000,000 11,000,000 10,000,000 Income tax savings @ 40% 4,200,000 4,000,000 4,400,000 4,000,000 Income tax savings fortwo y ears together 8,200,000 8,400,000 Some students may incorrectlycumulative effect. You may wish to emphasize that the second y ear has the samecost of goods sold in each column, because in the "dishonest" case bothbeginning and ending inventory are understated by the same amount. To evadean additional $200,000 of income taxes in the second year, the ending inventorymust be understated by $1,000,000 (not $500,000) in the second y ear.6–86(35-45 min.) A mounts are in millions.Inventory Calculation1. Beginning + Purchases – Sales = Ending658 + Purchases – 6,746 = 1,232Purchases = 6,746 – 658 + 1,232Purchases = $7,3202. Turnover = Cost of sales ÷ average inventory Turnover = $6,746 ÷ ($1,232 + $658) ÷ 2 = $6,746 ÷ $945 = 7.143. Gross MarginSales$18,928$6,746 $18,928 -= .64 2000$12,1734,259$ $12,173-= .65 1999489,8$924,2$ 489,8$ -= .66 1998The gross margin has fallen slightly over the three y ears.Gross margins for Cisco are high. This is because of the industry . Software and technology innovations are expensive to develop but inexpensive to produce and distribute. Note that costs of creating these products are largely research and development, and these costs are accounted for as operating expenses in the year incurred.Chapater77-28(10-15 min.) You may want to use T-accounts too.1. Depreciation expense, equipment 160,000Accumulated depreciation, equipment 160,000 To record annual depreciation:($880,000-$80,000) ÷ 5 = $160,0002. Cash 160,000Accumulated depreciation,equipment 80,000Equipment 220,000Gain on sale of equipment 20,000 To record sale of equipment:Cash proceeds $160,000Original cost $220,000Accumulated depre-ciation, 2 x $40,000 = 80,000Book value (or carryingamount) 140,000Gain on sale $ 20,0003. Cash 110,000Accumulated depreciation,equipment 80,000 Loss on sale of equipment 30,000 Equipment 220,000 To record sale of equipment:Cash proceeds $110,000Book value (see above) 140,000Loss on sale $ 30,0007-58(25-35 min.) A mounts in table are in thousands of dollars.1. Zero Income Taxes2. 40% IncomeTaxesStraight-line Accelerated Straight-line AcceleratedDepreciation Depreciation Depreciation Depreciation Revenues 900 900 900 900 Cash operating expenses 600 600 600 600 Cash provided by operationsbefore income taxes 300 300 300 300 Depreciation expense 50 100 50 100 Operating income 250 200 250 200 Income tax expense ––100 80 Net income 250 200 150 120 Supplementary analysis:Cash provided by operationsbefore income taxes 300 300 300 300 Income tax payments ––100 80 Net cash provided byoperations 300 300 200 220 3. By itself, depreciation expense does not provide cash. This point is illustrated bypart 1 that compares the amounts shown before taxes. Note that the cashprovided by operations (and the ending cash balances) are exactly the same. Nomatter what depreciation expense is allocated to the year (whether $50,000,$100,000, or zero), the $300,000 cash provided by operations and the ending cashwill be unaffected.Examine part 2, that compares amounts after taxes. A gain, by itself, depreciationdoes not affect the cash inflow provided by operations. However, depreciationdoes affect the cash outflow for income taxes. The use of accelerateddepreciation results in a strange combination of showing less net income butconserving more cash. The accelerated method shows net income of $120,000(compared with $150,000 using straight-line), but accelerated shows a netincrease in cash provided by operations (less income taxes) of $220,000(compared with $200,000 using straight-line). A ccordingly, the final cash balanceis $20,000 higher for accelerated than for straight-line.4. Journal entries (not required) may clarify the effects:Depreciation expense 50,000 moreAccumulated depreciation 50,000 moreIncome tax expense 20,000 lessCash 20,000 less7-58 (continued)The reduction of retained income would be $150,000 – $120,000. That is, net income(and hence retained income) would be $30,000 lower. In summary:Cash, increase by tax savings, .40 x $50,000 = $20,000Accumulated depreciation, increased by $50,000Operating income, decrease by $50,000Income tax expense, decrease by $20,000Retained income, decrease by $30,0005. The doubling of depreciation would cause net income to decrease but in theabsence of tax effects would have no effect on cash provided by operations:Straight-line AcceleratedDepreciation DepreciationBefore Doubled Before Doubled Revenues 900 900 900 900 Cash operating expenses 600 600 600 600 Cash provided by operations 300 300 300 300 Depreciation expense 50 100 100 200 Income before income taxes 250 200 200 100 Income tax expense ----Net income 250 200 220 100Chapater88-32(10-15 min.)1. Claims Distribution of ProceedsFirst mortgage bondspayable $13,000,000 In full $13,000,000 Accounts payable 3,000,000 3/8 of remainder* 2,250,000 Unsubordinated debentures 5,000,000 5/8 of remainder* 3,750,000 Total claims $21,000,000 Total distribution $19,000,000 * Total general unsecured claims = $3,000,000 + $5,000,000 = $8,000,000,so remaining proceeds of $19,000,000 – $13,000,000, or $6,000,000, will besplit 3/8, 5/8, or 75 cents per dollar of claim ($6,000,000 ÷ 8,000,000).2. Claims Distribution of ProceedsFirst mortgage bondspayable $13,000,000 In full $13,000,000 Accounts payable 3,000,000 In full 3,000,000 Subordinated debentures 5,000,000 Remainder 3,000,000 Total claims $21,000,000 Total distribution $19,000,000 Ordinary trade creditors have than subordinatedholders who would now receive only 60 cents per dollar of claim.If only $14.5 million cash becomes available, the first mortgage holders would get$13 million, the trade creditors would receive $1.5 million (only 50 cents for eachdollar claimed), and the holders of subordinated debentures would receivenothing.8-33(10 min.) A mounts are in millions.1. Income tax expense 4,045Income taxes payable 1,904Deferred income taxes 2,141 To record income tax expense.Income taxes payable 1,904Cash 1,904 To record payment of income taxes.These two transactions could have been combined:Income tax expense 4,045Deferred income taxes 2,141Cash 1,904 To record income tax expense and payments.2. The deferred tax liability increases by $4,045 $1,904 = $2,141.8-44 (15-25 min.)1. Debt to Equity Ratios1999 1992AT&T $90,479 ÷ $78,927 = 1.15 $17,122 ÷ $20,313 = .84 MICRON $ 3,001 ÷ $3,964 = .76 $ 213 ÷ $ 511 = .42 AMGEN $ 1,054 ÷ $ 3,024 = .35 $ 440 ÷ $ 934 = .472. AT&T is a large company with well-established credit reputations and largeamounts of fixed assets to use as collateral for debt. Earnings are relativelystable. Therefore, A T&T has the ability to borrow large amounts, as shown bythe high debt-to-equity ratio.In contrast, Micron Technologies and A mgen are newer, smaller companies involatile high-tech industries. They have not yet established the credit worthinessto borrow as much as A T&T.3. Each company's ratio changes over the seven-year period, but the direction is notconsistent. Thus, the changes appear more idiosyncratic than economy driven.Particularly for small firms such as MICRON and AMGEN, a single new issue ofdebt or equity can have a large immediate effect on the ratios.Chapter99-26(10-20 min.)1. a. PV = $20,000(.6830) = $13,660b. PV = $20,000(.4823) = $ 9,6462. The annual rates would be halved and the periods doubled. Present valuesdecline:a. PV = $20,000(.6768) = $13,536b. PV = $20,000(.4665) = $ 9,3303. Present values rise because the money is repaid more quickly:a. PV = $5,000(3.1699) = $15,849.50b. PV = $5,000(2.5887) = $12,943.509-28(10-15 min.)1. Equipment 394,000Cash 100,000Contract payable (or note payable) 294,000 Equipment is capitalized at its cash-equivalent cost.2. The imputed interest rate makes the present value of the payments equal to thecash price:DM100,000 + (DM400,000 x (4-year, Y% factor in Table 9-2)) = 394,000Factor = (DM394,000 DM100,000) ÷ DM400,000 = .7350From the 4-year row of Table 9-2, Y = 8%Year 1 Interest expense 23,520Contract payable 23,520 .08 x DM294,000 = DM23,520Year 2 Interest expense 25,402Contract payable 25,402 .08 x (DM294,000 + 23,520) =.08 x DM317,520 = DM25,4029-29(15-20 min.)1. Equipment 416,990Cash 100,000Contract payable, current 68,301Contract payable, long-term 248,689 Equipment is capitalized at its cash-equivalent cost of $100,000 plus thepresent value of the contract:PV = $100,000(3.1699) = $316,990Analysis of first installment:Total amount $100,000Interest portion, .10 x $316,990 = 31,699Principal portion, current liability $ 68,301Total contract payable $316,990Current liability 68,301Long-term portion $248,2892. Interest expense 31,699Contract payable, current 68,301Cash 100,000 To record interest expense andreduction of principal.Contract payable, long-term 75,131Contract payable, current portion 75,131 To reclassify current liability oflong-term debt as short-term debt.Analysis of second installment:Total amount $100,000Interest portion,.10 x ($316,990 – $68,301)or .10 x $248,689 = 24,869Principal portion current liability $ 75,3119-45 (25-35 min.)Analysis of Bond Transactions (In Thousands of Norwegian Kroner)A = L + SECashBonds Payable Discount on Bonds Payable Retained Incomea. Issuance7,881=+10,000 –2,119b. First semi-annual interest– 500* =+ 52 – 552** ⎥⎥⎦⎤⎢⎢⎣⎡Expense Interest Increasec. Maturity value–10,000 = –10,000 Bond related totals***–12,119 =0 0 –12,119* NKR10,000,000 x 10% x 1/2 ** NKR7,881,000 x 14% x 1/2*** Twenty semi-annual payments of NKR500 plus repayment of NKR2,119 in excessof the original borrowing. 2. Sample Journal Entries Bond Transactions (In Thousands of Norwegian Kroner)a. Cash 7,881 Discount on bonds payable 2,119 Bonds payable 10,000To record proceeds upon issuance of 10%bonds maturing on December 31, 2015. b. Interest expense 552 Discount on bonds payable 52 Cash 500To record amortization of discount and payment of interest.c. Bonds payable 10,000Cash 10,000 To record payment of maturity valueof bonds and their retirement.3. When presented on balance sheets, unamortized discounts are deducted fromthe face value of the related bonds (in thousands):December 31, 2005 June 30, 2006Bonds payable, 10% due December 31, 2015 NKR10,000 NKR10,000 Deduct: Discount on bonds payable 2,119 2,067* Net liability NKR 7,881 NKR 7,933* 2,119 – 52 = 2,0679-49(20-40 min.)1. To compute the gain or loss, first calculate the net liability at December 31, 2001:Face amount $20,000,000Proceeds 17,880,800 * Discount at issuance 2,119,2006/30/01 discount amortization (51,656) ** 12/31/01 discount amortization (55,272) †Bond discount unamortized at 12/31/01 $ 2,012,272 * ($1,200,000 x 10.5940) + ($20,000,000 x .2584)** (7% x $17,880,800) – (6% x $20,000,000)†(7% x ($17,880,800 + $51,656)] - (6% x $20,000,000)The net liability is the face amount less the discount:Face amount $20,000,000 Bond discount unamortized at 12/31/01 2,012,272 Net liability at 12/31/01 $17,987,728 The amount by which the cash payment for the debentures exceeds the netliability is the loss on early extinguishment. A mounts are in thousands:Cash payment $19,000Net liability at 12/31/01 17,988Loss on early extinguishment of debt $ 1,0129-49 (continued) 2. Analysis of Early Extinguishment of Debt (In Thousands of Dollars)A =L+ SEIssuer's Record Cash = Bonds Payable Discount on Bonds PayableRetained IncomeRedemption,December 31, 2001 –19,000= –20,000+2,012⎥⎦⎤⎢⎣⎡Discount Decrease –1,012 ⎥⎦⎤⎢⎣⎡ment Extinguish Early on Loss 3. Journal Entry(In Thousands)Issuer's RecordsDecember 31, 2001 Bonds payable 20,000 Loss on early extinguishment of debt 1,012 Discount on bonds payable 2,012 Cash 19,000To record open-market acquisition of entire issue of 12% bonds for $19 million. 4. A gain arises if the bond is extinguished for less than the carrying value,$17,987,728 – $500,000 gives a price of $17,487,728.9-57 (20-30 min.)Some instructors may prefer to (a) ask students to prepare entries for two years only here and (b) also assign the next problem. 1. PV A = $40,000 x A nnuity Factor for 3 years at 18% = $40,000 x 2.1743= $86,9722. Equipment leasehold 86,972Lease liability, current*24,345Lease liability, long-term 62,627 To record capital lease.Analysis of first installment:Total amount $40,000Interest, .18 x $86,972 15,655Principal portion, current liability $24,345Total liability $86,972Current liability 24,345Long-term liability $62,627Entry for straight-line amortization of the asset for each of three years: Amortization of equipment leasehold 28,991 Equipment leasehold 28,991 To record straight-line amortization:$86,972 ÷ 3 = $28,991.Lease Payments and Liability ReclassificationsYear OneInterest expense 15,655Lease liability, current 24,345 Cash 40,000 To record interest expense andreduction of liability.Lease liability, long term 28,727 Lease liability, current 28,727 To reclassify next installment oflong-term debt as short-term debt.Analysis of second installment:Total $40,000Interest portion:.18 x ($86,972 – $24,345)= .18 x $62,627 = 11,273 Principal portion, current liability $28,727Total liability $62,627Current liability 28,727Long-term liability $33,9009-57 (continued)Year TwoInterest expense 11,273Lease liability, current 28,727Cash 40,000 To record interest expense andreduction of liability.Lease liability, long-term 33,900Lease liability, current 33,900 To reclassify next installmentof long-term debt as short-term debt.Year ThreeInterest expense 6,100Lease liability, current 33,900Cash 40,000Analysis of third installment:Total amount $40,000Interest, .18 x $33,900 6,102Principal $33,898** Rounding causes this amount to differ from the $33,900 liability. These roundingerrors occur because the present value tables are carried to four places only rather thanto five or more places. This rounding causes the present value of the lease to be rounded at its inception.。

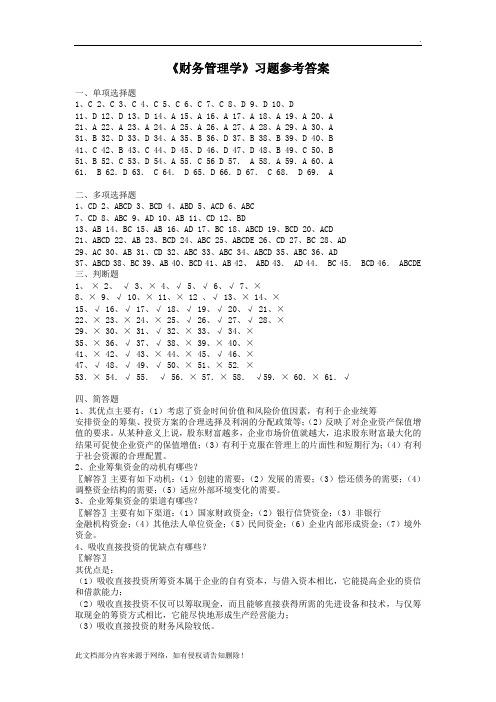

《财务管理学》习题参考答案

《财务管理学》习题参考答案一、单项选择题1、C2、C3、C4、C5、C6、C7、C8、D9、D 10、D11、D 12、D 13、D 14、A 15、A 16、A 17、A 18、A 19、A 20、A21、A 22、A 23、A 24、A 25、A 26、A 27、A 28、A 29、A 30、A31、B 32、D 33、D 34、A 35、B 36、D 37、B 38、B 39、D 40、B41、C 42、B 43、C 44、D 45、D 46、D 47、D 48、B 49、C 50、B51、B 52、C 53、D 54、A 55.C 56 D 57. A 58.A 59.A 60、A61. B 62.D 63. C 64. D 65.D 66.D 67. C 68. D 69. A二、多项选择题1、CD2、ABCD3、BCD4、ABD5、ACD6、ABC7、CD 8、ABC 9、AD 10、AB 11、CD 12、BD13、AB 14、BC 15、AB 16、AD 17、BC 18、ABCD 19、BCD 20、ACD21、ABCD 22、AB 23、BCD 24、ABC 25、ABCDE 26、CD 27、BC 28、AD29、AC 30、AB 31、CD 32、ABC 33、ABC 34、ABCD 35、ABC 36、AD37、ABCD 38、BC 39、AB 40、BCD 41、AB 42、 ABD 43. AD 44. BC 45. BCD 46. ABCDE三、判断题1、×2、√3、×4、√5、√6、√7、×8、× 9、√ 10、× 11、× 12 、√ 13、× 14、×15、√ 16、√ 17、√ 18、√ 19、√ 20、√ 21、×22、× 23、× 24、× 25、√ 26、√ 27、√ 28、×29、× 30、× 31、√ 32、× 33、√ 34、×35、× 36、√ 37、√ 38、× 39、× 40、×41、× 42、√ 43、× 44、× 45、√ 46、×47、√ 48、√ 49、√ 50、× 51、× 52. ×53.× 54.√ 55.√ 56.× 57.× 58.√59.× 60.× 61.√四、简答题1、其优点主要有:(1)考虑了资金时间价值和风险价值因素,有利于企业统筹安排资金的筹集、投资方案的合理选择及利润的分配政策等;(2)反映了对企业资产保值增值的要求。

(完整版)财务管理学习题集、答案

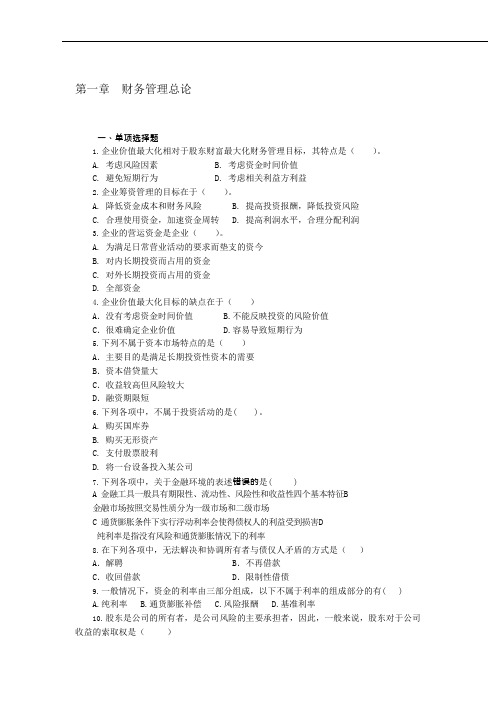

第一章财务管理总论一、单项选择题1.企业价值最大化相对于股东财富最大化财务管理目标,其特点是()。

A. 考虑风险因素B. 考虑资金时间价值C. 避免短期行为D. 考虑相关利益方利益2.企业筹资管理的目标在于()。

A. 降低资金成本和财务风险B. 提高投资报酬,降低投资风险C. 合理使用资金,加速资金周转D. 提高利润水平,合理分配利润3.企业的营运资金是企业()。

A.为满足日常营业活动的要求而垫支的资今B.对内长期投资而占用的资金C.对外长期投资而占用的资金D.全部资金4.企业价值最大化目标的缺点在于()A.没有考虑资金时间价值 B.不能反映投资的风险价值C.很难确定企业价值 D.容易导致短期行为5.下列不属于资本市场特点的是()A.主要目的是满足长期投资性资本的需要B.资本借贷量大C.收益较高但风险较大D.融资期限短6.下列各项中,不属于投资活动的是( )。

A.购买国库券B.购买无形资产C.支付股票股利D.将一台设备投入某公司7.下列各项中,关于金融环境的表述错误的是( )A 金融工具一般具有期限性、流动性、风险性和收益性四个基本特征B金融市场按照交易性质分为一级市场和二级市场C 通货膨胀条件下实行浮动利率会使得债权人的利益受到损害D纯利率是指没有风险和通货膨胀情况下的利率8.在下列各项中,无法解决和协调所有者与债仅人矛盾的方式是()A.解聘B.不再借款C.收回借款D.限制性借债9.一般情况下,资金的利率由三部分组成,以下不属于利率的组成部分的有( )A.纯利率B.通货膨胀补偿C.风险报酬D.基准利率10.股东是公司的所有者,是公司风险的主要承担者,因此,一般来说,股东对于公司收益的索取权是()A.剩余索取权B.固定索取权C.法定索取权D.或有索取权11.下列有关增加股东财富的表述中,正确的是()。

A.收入是增加股东财富的因素,成本费用是减少股东财富的因素B.股东财富的增加可以用股东权益的市场价值来衡量C.多余现金用于再投资有利于增加股东财富D.提高股利支付率,有助于增加股东财富11.在金融市场上,任何人都无法通过任何方法利用已公开或未公开的信息获得超额利润,该金融市场的效率程度是()。

财务管理学课后习题答案

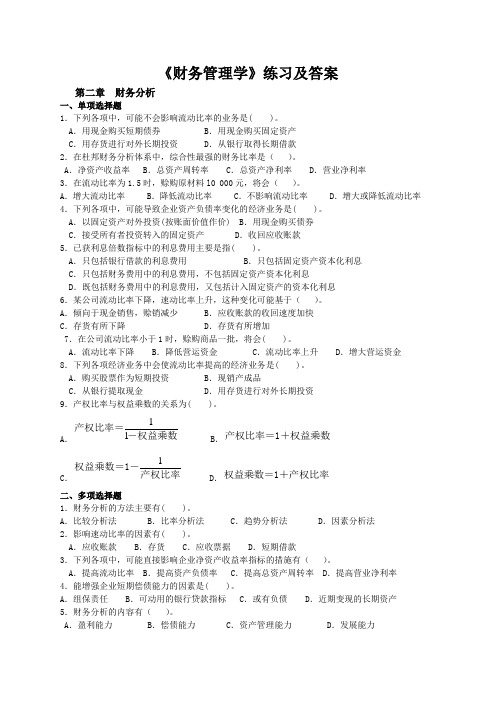

《财务管理学》练习及答案第二章财务分析一、单项选择题1.下列各项中,可能不会影响流动比率的业务是( )。

A.用现金购买短期债券 B.用现金购买固定资产C.用存货进行对外长期投资 D.从银行取得长期借款2.在杜邦财务分析体系中,综合性最强的财务比率是()。

A.净资产收益率 B.总资产周转率 C.总资产净利率 D.营业净利率3.在流动比率为1.5时,赊购原材料l0 000元,将会()。

A.增大流动比率 B.降低流动比率 C.不影响流动比率 D.增大或降低流动比率4.下列各项中,可能导致企业资产负债率变化的经济业务是( )。

A.以固定资产对外投资(按账面价值作价) B.用现金购买债券C.接受所有者投资转入的固定资产 D.收回应收账款5.已获利息倍数指标中的利息费用主要是指( )。

A.只包括银行借款的利息费用 B.只包括固定资产资本化利息C.只包括财务费用中的利息费用,不包括固定资产资本化利息D.既包括财务费用中的利息费用,又包括计入固定资产的资本化利息6.某公司流动比率下降,速动比率上升,这种变化可能基于()。

A.倾向于现金销售,赊销减少 B.应收账款的收回速度加快C.存货有所下降 D.存货有所增加7.在公司流动比率小于1时,赊购商品一批,将会( )。

A.流动比率下降 B.降低营运资金 C.流动比率上升 D.增大营运资金8.下列各项经济业务中会使流动比率提高的经济业务是( )。

A.购买股票作为短期投资 B.现销产成品C.从银行提取现金 D.用存货进行对外长期投资9.产权比率与权益乘数的关系为( )。

A.11产权比率=-权益乘数 B.产权比率=1+权益乘数C.1权益乘数=1-产权比率 D.权益乘数=1+产权比率二、多项选择题1.财务分析的方法主要有( )。

A.比较分析法 B.比率分析法 C.趋势分析法 D.因素分析法2.影响速动比率的因素有( )。

A.应收账款 B.存货 C.应收票据 D.短期借款3.下列各项中,可能直接影响企业净资产收益率指标的措施有()。

第12章-财务管理学第8版

12.3 财务预警

12.3.1 财务危机的含义

企业经营失败主要可以分为两种:经济失败(economic failure)和 财务失败(financial failure)。经济失败是指企业发生经营亏损或者 盈利低于预期水平的情况,如投资报酬率低于资本成本率。财务 失败是指企业无法偿还到期债务的情况。

01

收入增加

02

成本下降

规模经济效应

纵向整合的经济效应 2

1 4

消除低效率

3 资源互补性

12.1.5 公司并购的价值评估

公司并购的价值评估是指对目标公司的价值进行评估。

成本法 市场比较法

13 24

现金流量折现法 换股并购估价法

1.成本法

成本法也称资产基础法,是指以目标公司的资产价值为基础 对目标公司价值进行评估的方法。

2.破产程序

和解程序是指在债务人无 法清偿到期债务的情况下 ,由债务人提出债务和解 协议并向法院提出和解申 请,经债权人会议通过和 法院认可后,按照和解协 议规定的条件清偿债务的 法律程序。

重整程序是指对陷入财务危机但仍有转机和重建 价值的企业,根据一定程序进行重新整顿,使企 业得以维持和复兴,并按约定的方式清偿债务的 法律程序。

第12章:并购与重组

12.1 公司并购

12.1.1 并购的概念

一般来说,并购的概念有广义和狭义之分。狭义的并购是指我国 《公司法》所规定的公司合并,包括吸收合并(merger)和新设合 并(consolidation)。狭义的并购使并购活动的双方或一方消失,实 现资本集中,并形成一个新的经济实体。广义的并购除了包括狭 义的并购外,还包括收购(acquisition)或接管(takeover),是为了 对目标公司进行控制或者施加重大影响而收购部分股权或资产的 活动,这种收购不以取得目标公司的全部股权或资产为目的,主 要是通过收购实现对目标公司的控制或重大影响。

财务管理人大第八版pdf财务管理单选题

财务管理人大第八版pdf财务管理单选题一、财务管理单选题1、下列各项财务活动属于筹资活动的是()。

A.吸收直接投资 B.购买国库券 C.分配利润 D.购买固定资产2、企业经营而引起的财务活动是()。

A投资活动 B 筹资活动 C资金营运活动 D分配活动3、作为企业财务目标,企业价值最大化较之利润最大化的优点表述错误的是()。

A.强调了风险与报酬的均衡,将风险限制在企业可以承担的范围内B.考虑了取得报酬的时间,运用时间价值C.是西方微观经济学的理论基础 D.克服了企业经营的短期行为趋势4、我国财务管理的最优目标是()。

A.总产值最大化B.利润最大化C.股东财富最大化D.企业价值最大化5、企业财务目标,每股利润最大化较之利润最大化的优点在于()。

A考虑了资金时间价值因素 B 反映了创造利润与投入资本的关系C 考虑了风险因素D 能够避免企业的短期行为6、“在企业财务管理中,要对经济活动中的所费与所得进行分析比较,对经济行为的得失进行衡量”所表述的财务管理原则是()A.资金合理配置原则B.收支积极平衡原则C.成本效益原则D.收益风险均衡原则7、财务管理的核心内容是()。

A财务预测 B财务决策 C财务预算 D财务控制8、财务分析中,将某项财务指标与性质相同的指标标准进行对比,揭示企业财务状况和经营成果的一种分析方法是()A.比较分析法B.比率分析法C.趋势分析法D.综合分析法9、资金时间价值通常被认为是没有风险和没有通货膨胀条件下的()。

A.平均资金利润率 B。

利息率 C.利润率 D。

额外收益10、以下关于资金时间价值的说法正确的是( )A.资金时间价值包括风险价值和通货膨胀因素B.资金时间价值不包括风险价值和通货膨胀因素C.资金时间价值包括风险价值但不包括通货膨胀因素D.资金时间价值包括通货膨胀因素但不包括风险价值11、每年年底存款100元,求第5年末的价值,可用()来计算。

A.复利现值系数B.复利终值系数C.年金现值系数D.年金终值系数12、一定时期内每期期末等额收付的系列款项是()。

《财务管理学》试题(附参考答案)

《财务管理学》试题(附参考答案)一、单选题(共30题,每题1分,共30分)1、企业同其债务人之闻的财务关系反映的是 ( )。

A、经营权与所有权关系B、债权债务美系C、投资与受资关系D、债务债权凳系正确答案:B2、根据《公司法》的规定,不具备债券发行资格和条件的公司是( )。

A、股份有限公司B、国有独资公司C、两个以上的国有投资主体投资设立的有限责任公司D、国有企业和外商共同投资设立的有限责任公司正确答案:D3、某公司每天正常耗用甲零件10件,订货提前期为10天,预计最大日耗用量为20件,预计最长收货时间为20天,则该公司的保险储备和再订货点分别为( )件。

A、150; 250B、250; 150C、200; 250D、100; 400正确答案:A4、假定某企业的股权资本与债务资本的比例为60:40,据此可断定该企业( )。

A、只存在经营风险B、经营风险小于财务风险C、经营风险大于财务风险D、同时存在经营风险和财务风险正确答案:D5、筹集投入资本时,要对( )的出资形式规定最高比例。

A、无形资产B、现金C、固定资产D、流动资产正确答案:A6、在个别资本成本的计算中,不必考虑筹资费用影响因素的是( )。

A、留用利润成本B、普通股成本C、长期借款成本D、债券成本正确答案:A7、在资产总额和筹资组合都保持不变的情况下,如果固定资产增加,则短期资产减少,而企业的风险和盈利( )。

A、不确定B、增加C、不变D、-个增加,另一个减少正确答案:B8、关于财务危机预警的Z计分模型,下列谠法中正确的是( )。

A、该模型属于定性分析法B、该模型属于多变量预警模型C、预测的时间越长,其准确性就越高D、Z值越高,说明企业破产的可能性越大正确答案:A9、如果企业的股东或经理人员不愿承担风险,则股东或管理人员可能尽量采用的增资方式是( )。

A、发行股票B、融资租赁C、发行债券D、向银行借款正确答案:A10、在筹资总额和筹资方式一定的条件下,为使资本成本适应投资报酬率的要求,决策者应进行( )。

《财务管理学》课后答案

(1)股票风险中能够通过构建投资组合被消除的部分称作可分散风险,也被称作公司特别风险,或非系统风险。而不能够被消除的部分则称作市场风险,又被称作不可分散风险,或系统风险,或贝塔风险,是分散化之后仍然残留的风险。(2)二者的区别在于公司特别风险,是由某些随机事件导致的,如个别公司遭受火灾,公司在市场竞争中的失败等。这种风险,可以通过证券持有的多样化来抵消;而市场风险则产生于那些系统影响大多数公司的因素:经济危机、通货膨胀、经济衰退、以及高利率。由于这些因素会对大多数股票产生负面影响,故无法通过分散化投资消除市场风险。

答题要点:

(1)利益相关者的利益与股东利益在本质上是一致的,当企业满足股东财富最大化的同时,也会增加企业的整体财富,其他相关者的利益会得到更有效的满足:(2)股东的财务要求权是“剩余要求权”,是在其他利益相关者利益得到满足之后的剩余权益。(3)企业是各种利益相关者之间的契约的组合。(4)对股东财富最大化需要进行一定的约束。

= 60%×0.30 + 20%×0.50 +(-10%)×0.20

= 26%

(2)计算两家公司的标准差:

中原公司的标准差为:

南方公司的标准差为:

(3)计算两家公司的变异系数:

中原公司的变异系数为:

重要的利益相关者可能会对企业的控制权产生一定影响,只有当企业以股东财富最大化为目标,增加企业的整体财富,利益相关者的利益才会得到有效满足。反之,利益相关者则会为维护自身利益而对控股股东施加影响,从而可能导致企业的控制权发生变更。

第二章思考题

答题要点:

(1)国外传统的定义是:即使在没有风险和没有通货膨胀的条件下,今天1元钱的价值亦大于1年以后1元钱的价值。股东投资1元钱,就失去了当时使用或消费这1元钱的机会或权利,按时间计算的这种付出的代价或投资收益,就叫做时间价值。(2)但并不是所有货币都有时间价值,只有把货币作为资本投入生产经营过程才能产生时间价值。同时,将货币作为资本投入生产过程所获得的价值增加并不全是货币的时间价值,因为货币在生产经营过程中产生的收益不仅包括时间价值,还包括货币资金提供者要求的风险收益和通货膨胀贴水。(3)时间价值是扣除风险收益和通货膨胀贴水后的真实收益率。在没有风险和没有通货膨胀的情况下,银行存款利率、贷款利率、各种债券利率、股票的股利率可以看作是时间价值。

财务管理学第8版

特点

变现能力强

2.短期资产旳分类

1 按照实物形态,可分为现金、短期金融资产、应收及预付款项和 存货。

2 按照在生产经营循环中所处旳流程,可划分为生产领域中旳短期 资产、流通领域中旳短期资产以及生息领域中旳短期资产。

9.2.2 短期资产旳持有政策

1.影响短期资产政策旳原因

风险与酬劳

1

外部筹资环境

2

4

企业所处旳行业

3

企业规模

2.短期资产政策类型

宽松旳持有政策。宽松旳持有政 策要求企业在一定旳销售水平上 保持较多旳短期资产,这种政策 旳特点是酬劳低、风险小。

适中旳持有政策。适中旳持有政 策要求企业在一定旳销售水平上 保持适中旳短期资产,既但是高 也但是低,流入旳现金恰好满足 支付旳需要,存货也恰好满足生 产和销售所用。这种政策旳特点 是酬劳和风险旳平衡。

紧缩旳持有政策。紧缩旳持有政策 要求企业在一定旳销售水平上保持 较少旳短期资产,这种政策旳特点 是酬劳高、风险大。

9.2.3 短期资产政策对企业风险和酬劳旳影响

在资产总额和筹资组合都保持不变旳情况下,假如长久资产降低而短期资产 增长,就会降低企业旳风险,但也会降低企业盈利;反之,假如长久资产增长 ,短期资产降低,则会增长企业旳风险和盈利。

1 确保生产正常进行

2 有利于销售

能够预防意外事件 造成旳损失

3

4

便于组织均衡生 产,降低产品成本

2.存货旳成本

1 采购成本 2 订货成本 3 储存成本

9.6.2 存货规划

1.经济批量

经济批量(economic order quantity,EOQ)又称经济订货量,是指一定 时期储存成本和订货成本总和最低旳采购批量。

财务管理学课后习题答案第4章

第四章财务战略与预算一、思考题1.如何认识企业财务战略对企业财务管理的意义?答:企业财务战略是主要涉及财务性质的战略,因此它属于企业财务管理的范畴.它主要考虑财务领域全局性、长期性和导向性的重大谋划的问题,并以此与传统意义上的财务管理相区别。

企业财务战略通过通盘考虑企业的外部环境和内部条件,对企业财务资源进行长期的优化配置安排,为企业的财务管理工作把握全局、谋划一个长期的方向,来促进整个企业战略的实现和财务管理目标的实现,这对企业的财务管理具有重要的意义.2.试分析说明企业财务战略的特征和类型。

答:财务战略具有战略的共性和财务特性,其特征有:(1)财务战略属于全局性、长期性和导向性的重大谋划;(2)财务战略涉及企业的外部环境和内部条件环境;(3)财务战略是对企业财务资源的长期优化配置安排;(4)财务战略与企业拥有的财务资源及其配置能力相关;(5)财务战略受到企业文化和价值观的重要影响。

企业财务战略的类型可以从职能财务战略和综合财务战略两个角度来认识.按财务管理的职能领域分类,财务战略可以分为投资战略、筹资战略、分配战略.(1)投资战略.投资战略是涉及企业长期、重大投资方向的战略性筹划。

企业重大的投资行业、投资企业、投资项目等筹划,属于投资战略问题。

(2)筹资战略。

筹资战略是涉及企业重大筹资方向的战略性筹划。

企业重大的首次发行股票、增资发行股票、发行大笔债券、与银行建立长期性合作关系等战略性筹划,属于筹资战略问题。

(3)营运战略.营运战略是涉及企业营业资本的战略性筹划。

企业重大的营运资本策略、与重要供应厂商和客户建立长期商业信用关系等战略性筹划,属于营运战略问题。

(4)股利战略.股利战略是涉及企业长期、重大分配方向的战略性筹划.企业重大的留存收益方案、股利政策的长期安排等战略性筹划,属于股利战略的问题。

根据企业的实际经验,财务战略的综合类型一般可以分为扩张型财务战略、稳增型财务战略、防御型财务战略和收缩型财务战略。

《财务管理学》教材练习参考答案(全部)

第一章总论二、案例题答:(1)(一)以总产值最大化为目标缺点:1. 只讲产值,不讲效益;2. 只求数量,不求质量;3. 只抓生产,不抓销售;4. 只重投入,不重挖潜。

(二)以利润最大化为目标优点:企业追求利润最大化,就必须讲求经济核算,加强管理,改进技术,提高劳动生产率,降低产品成本。

这些措施都有利于资源的合理配置,有利于经济效益的提高。

缺点:1. 它没有考虑利润实现的时间,没有考虑资金时间价值;2. 它没能有效地考虑风险问题,这可能会使财务人员不顾风险的大小去追求最多的利润;3. 它往往会使企业财务决策带有短期行为的倾向,即只顾实现目前的最大利润,而不顾企业的长远发展。

(三)以股东财富最大化为目标优点:1. 它考虑了风险因素,因为风险的高低,会对股票价格产生重要影响;2. 它在一定程度上能够克服企业在追求利润上的短期行为,因为不仅目前的利润会影响股票价格,预期未来的利润也会对企业股票价格产生重要影响;3. 它比较容易量化,便于考核和奖惩。

缺点:1. 它只适用于上市公司,对非上市公司则很难适用;2. 它只强调股东的利益,而对企业其他关系人的利益重视不够;3. 股票价格受多种因素影响,并非都是公司所能控制的,把不可控因素引入理财目标是不合理的。

(四)以企业价值最大化为目标优点:1. 它考虑了取得报酬的时间,并用时间价值的原理进行了计量;2. 它科学地考虑了风险与报酬的关系;3. 它能克服企业在追求利润上的短期行为,因为不仅目前的利润会影响企业的价值,预期未来的利润对企业价值的影响所起的作用更大。

缺点:很难计量。

进行企业财务管理,就是要正确权衡报酬增加与风险增加的得与失,努力实现二者之间的最佳平衡,使企业价值达到最大化。

因此,企业价值最大化的观点,体现了对经济效益的深层次认识,它是现代企业财务管理目标的最优目标。

(2)青鸟天桥的财务管理目标是追求控股股东利益最大化。

(3)青鸟天桥最初减少对商场投资并导致裁员的决策是不合理的。