风险投资的作用及政府风险资本共辑

风险投资对创新创业的促进作用及政策建议

风险投资对创新创业的促进作用及政策建议近年来,创新和创业的热度在不断升温,成为推动经济发展的一股强大力量。

然而,想要实现更深层次的创新和创业,需要大量的资金和资源支持。

而风险投资的出现,为创新和创业提供了重要支持,成为一种促进经济增长和社会进步的重要方式。

一、风险投资对创新创业的促进作用1. 为创新提供资金支持风险投资的最初目的是资助初创企业的成长,为其提供种子资金等创业所需的种种资源。

在创新的企业中,初始资金的缺乏一直是最大的制约因素之一。

风险投资通过对这类企业的融资,提供了资金支持,为企业的创新提供了稳定的资金保障。

在风险投资的帮助下,前期研发,市场开发和融资等方面的问题得以迅速解决,创新企业也更容易实现从科研成果到市场商业化的转化。

2. 提供丰富资源支持除了资金帮助,风险投资机构还可以为创新企业提供资源支持。

包括财务人员、法律顾问、技术专家、市场开发人员等等,甚至还有上市公司管理经验丰富的人才,为初创企业提供各个方面的支持。

3. 提高创业者的自我认知和专业化素养风险投资机构在向创企业进行投资前会进行严格的尽职调查,以确保项目的可行性和市场前景。

这个过程可以为企业创始人和管理层提供深入、全面的了解自身企业和市场的机会,以及更好的自我调整和进一步提高素质的机会。

二、风险投资的政策建议1. 财务和税收优惠政策针对风险投资,国家应该提供一些财务和税收优惠政策来吸引更多的风险资本进入市场。

比如,政府可以为参与风险投资的机构和个人提供税收减免和免税政策,鼓励创新和创业企业的持续发展。

2. 鼓励风险投资机构直接投资初创企业当前,我国许多风险投资机构依靠公共资金来作为他们的基金来源。

这往往经常导致机构的利益与成员的个人利益混淆。

因此,政府应该通过一些政策措施鼓励风险投资机构私募基金直接投资初创企业,以保证市场的公平和透明,避免出现利益冲突等问题。

3. 建立不同风险投资阶段的资助机制政府应该根据创新企业所处的不同发展阶段,建立不同风险投资资助机制。

浅谈政府在风险投资中发挥怎样的作用

浅谈政府在风险投资中发挥怎样的作用摘要:经济的运行不仅需要自身的调整,而且需要政府的宏观调控与支持。

现在的投资环境不是很严格,因为有的投资市场是近几年才逐渐在我国发展起来的,有的还处于发展探索时期,投资受的影响因素较多,因此不成熟的投资更需要政府发挥智慧来保证投资市场的合理有效运行。

关键词:政府;投资;风险政府的支持是经济正常运行的保障,但是政府也不能全权干涉。

在投资中政府人员及其机构也要克制自己的欲望,应以投资的正常运行为主要目的。

那么,政府在投资中发挥怎样的作用呢?1.政府财政缺乏单独长期支撑风险投资发展的能力我国处于转型发展时期,基础建设需求强烈,而政府财政收入在国民生产总值中所占的比例却不断减小。

因此,在目前的财政收支状况下,不可能也不应该再指望完全靠政府来聚集资金,发展风险投资。

如果我们还将资金来源的希望寄托在政府财政上而不是充分利用市场的力量汇集民间资金,那么风险投资事业是毫无希望的。

2.政府相对较弱的信息传递和处理能力决定了它无法跟上风险投资的微观运行高新技术险投资虽然涉及的资金规模巨大,但却是一种极具专业性的投资,风险资本能否取得投资收益很大程度上取决于资金管理者的个人能力而不是资金本身。

政府风险投资公司的反应能力、运用效率却远不如民间机构。

这样投资决策过程就要么比较粗糙,缺乏对技术项目市场前景深入研究,要么过于谨慎,保守,从而导致风险资金积压。

要么过于急功近利,导致投资失败。

3.财政资金的直接介入将直接威胁国家资金的安全当前,我国国有资本所有权代表缺位及其派生的预算软约束问题仍普遍存在。

与其他传统国有企业一样,由各地政府设立的国有风险投资公司同样可能远离商业压力和监督约束,在管理运作上缺乏多元化投资主体的制约,经营者不必对其投资结果负责,在风险投资这样一个经营者与所有者之间的信息非对称程度天然就极高的领域,这些问题所产生的人为风险隐蔽性更强,规模更大,容易滋生出新型的寻租行为。

论风险投资中政府的作用

Vo . No 2 14, .

文章 编号 : 0 8—3 5 (0 2 0 —0 9 —0 10 7 8 2 0 )2 0 2 3

论 风 险投 资 中政 府 的作 用

严 志 剐 ,张 昕光 ,樊治平

( 东北 大学 工 商 管 理 学 院 ,辽 宁 沈 用 10 0 ) 10 4

摘

要 :从政 策的引导扶 持 、 管理监督 、 务和参与等 方面论述 了政府在 风险投 资中的作用 ; 服

担保 , 国家 以少 量政 府 资金带 动 了大 量 民 间 资金

务 和参 与等 作 用 。可见 , 府 对 风 险 投 资 举足 轻 政

重。

一

投向高技术企业。因此政府信贷又被称为风险投

、

各国政府在风 险投资 中的作用

资的“ 放大 器”其 放大倍 数在 1 ~1 之 问 。④政 , 0 5 府 采购 、 签供 货合 同 , 预 通过 “ 需求 拉动 ” 助风 险 帮 企 业开辟初 期 市场 , 如韩 国及 中 国台 湾 地 区都 实 行 了政府采 购制 。法 国政 府 的军事 应用 与 国 内通 讯方 面 的计 划 与投资为 法 国纤维光 学企业 早 期发 展提 供 了重要 条 件【 。 3 _

综观 各 国发 展 风 险 投 资 的经 验 , 府 不 仅 聚 政 集 和支配 着其 他 经 济主 体 无 法 拥 有 的大 量 收入 , 而且还 掌握 着 管 理 和制 度 设 计 的权 力 , 于 风 险 对 投资 的形 成及发 展 运行具 有十 分重 要 的地位和作

牧 稿 日期 :20 一o —2 01 8 6 基 盘 项 目 :沈 用 市 科 委 软件 科 学 资 助 项 目 (00 90 2 0 80 7一O ) 1。

(完整版)我国风险投资中的政府作用(精)

我国风险投资中的政府作用风险投资是由一些专业人员或专门机构向那些刚刚成立、增长迅速、潜力很大、风险也很大的高科技企业提供股权融资并参与其管理的行为。

在高新技术企业创建期和成长期,风险投资的作用是不可替代的。

早在1985年我国就开始尝试风险投资,并成立了专营风险投资的全国性金融机构——中国高新技术创业投资公司(简称“中创”)。

迄今,全国已创建各类科技信托公司、风险投资公司近百家,总资本几十亿元。

从目前我国各地发展风险投资的实践来看,我国发展风险投资主要存在以下问题:(1)政府主导风险投资的发展,抑制了民间主体的积极性。

这种政府主导风险投资的发展模式并不符合风险投资自身的性质。

(2)风险投资退出难。

在我国,资本市场主要是为国有大中型企业服务的,难以顾及规模较小、且一般为民营的风险企业;在我国主板市场尚缺乏有效的监管手段、风险较高的条件下,发展我国的二板市场也不是一蹴而就的事。

因此,对于我国的风险投资而言,其融资渠道是相当狭窄的。

(3)风险投资的项目源头不足,可供风险投资转化的科研成果少。

(4)风险资本规模偏小,融资渠道单一。

目前,我国风险资本的主要来源仍是政府财政拨款和银行科技开发贷款,没有调动起民间主体投资的积极性,投资主体单一。

(5)风险投资发展所需要的市场环境还不完善。

从我国目前风险投资市场的发展情况看,政府的作用不可小视。

首先,科技风险投资需要一系列的规范投资、保障必要的社会支撑条件和保护知识产权的法律制度,只有政府才能提供这样的制度供给。

政府应该创造有利于风险投资发展的政策法律环境,健全和完善与风险投资业发展相关的法律、法规。

包括几个方面:保护知识产权的法律法规,关于支持中小企业发展和技术创新的法律法规,鼓励向高新技术领域投资的法律法规,规范风险投资基金和风险投资公司运作的法律法规等。

科技风险投资是一种高风险的投资,具有很大的外部性和不确定性。

由于外部性的存在,当风险投资成功时,众多厂商蜂拥而至导致投资达不到预期的盈利;而失败的所有损失由风险投资者自己承担。

风险投资(VC)、天使投资、私募股权投资(PE)

风险投资(VC)、天使投资、私募股权投资(PE)1. 风险投资1)VC概念及运作机制风险投资VC(Venture Capital)又称“创业投资”是指由职业金融家投入到新兴的、迅速发展的、有巨大竞争力的企业中的一种权益资本,是以高科技与知识为基础,生产与经营技术密集的创新产品或服务的投资.风险投资在创业企业发展初期投入风险资本,待其发育相对成熟后,通过市场退出机制将所投入的资本由股权形态转化为资金形态,以收回投资。

风险投资的运作过程分为融资过程、投资过程、退出过程。

2) 风险投资的作用风险投资是企业成长与科技成果转化的孵化器.主要表现在:a) 融资功能:风险资本为创新企业提供急需的资金,保证创业对资金的连续性。

b)资源配置功能:风险资本市场存在着强大的评价、选择和监督机制,产业发展的经济价值通过市场得以公正的评价和确认,以实现优胜劣汰,提高资源配置效率.c) 产权流动功能:风险资本市场为创新企业的产权流动和重组提供了高效率、低成本的转换机制和灵活多样的并购方法,促进创新企业资产优化组合,并使资产具有了较充分的流动性和投资价值。

d) 风险定价功能。

风险定价是指对风险资产的价格确定,它所反映的是资本资产所带来的未来收益与风险的一种函数关系。

投资者可以参照风险资本市场提供的各种资产价格,根据个人风险偏好和个人未来预期进行投资选择。

风险资本市场正是通过这一功能,在资本资源的积累和配置中发挥作用的。

风险资本市场是一个培育创新型企业的市场,是创新型企业的孵化器和成长摇篮。

风险投资是优化现有企业生产要素组合,把科学技术转化为生产力的催化剂。

风险投资不同于传统的投资方式,它集金融服务、管理服务、市场营销服务于一体。

风险投资机构为企业从孵化、发育到成长的全过程提供了融资服务。

风险投资不仅为种子期和扩展期的企业带来了发展资金,还带来了国外先进的创业理念和企业管理模式,手把手地帮助企业解决各类创业难题,使很多中小企业得以跨越式发展。

政府在风险投资中的地位和作用

政府在风险投资中的地位和作用李永宁风险投资,是高科技产生发展的孵化器,是金融创新与技术创新融合的产物,也是市场和政府结合共同推进的新的投融资方式。

风险投资一方面对促进科技进步产生“外部正效应”,被认为是“准公共产品”;另一方面,容易产生“市场失灵”,则要求政府积极参与增加风险投资的供给。

政府在风险投资体系建设中要很好处理与市场的关系,主要依靠市场,依靠民间资本。

因为风险投资的产生和发展都是市场自发促成的,而发展风险投资效果不理想的国家都是过度依赖政府资金,缺少市场环境和条件。

政府在参与风险投资时,在路径选择上,政府应提供引导性和示范性的资金,即种子基金,在完成引导民间资本,提高风险投资基金的信誉,调动社会参与的积极性后,政府资金必须撤出,防止传统的投融资体制在风险投资上移植,将重点放在体制和法律建设上。

在扮演的角色上,政府不仅在风险投资领域担当投资者、管理者,更要做为制度设计者、主体培育者,利用其他经济体不具备的稀缺政策资源和管理权力资源,从3个方面参与风险投资:第一步是直接参与风险投资;第二步是制定指导政策;第三步是立法和监督。

美国政府现在侧重从扶持风险投资者的角度支持风险投资;欧洲各国侧重以税收、金融等支持扶持风险企业从而支持风险投资;日本是在改造传统金融体系的基础上支持风险投资公司。

比较各国的做法,笔者认为,美国抓住了根本,从市场微观基础着手,保证政府指导不干扰自由市场体系,政策引导市场,市场信号指导投资者,让市场发挥基础性的资源配置作用。

但是因为美国是发达的市场经济国家,而风险投资本身就是金融创新的产物,他是建立在一个成熟、发达、高效的资本市场基础上,美国健全的资本市场,多样化的投资工具,先进的投资理念及投资者对风险的应变能力也很强。

而我国尚处在转轨时期,完善的市场体系尚没有建立,资本市场还很残缺,“市场残缺”和“市场失灵”同时存在,“看不见的手”发挥作用受到很大非市场因素限制,资本市场的信号不能很好的传导,所以我国现阶段不可以照搬美国的做法。

政府在我国风险投资发展中的作用

率低 。 发达 国家 的实 践看 , 险投 资 通常 的成 功 从 风

率不到 2 %, 0 失败率超过 7 %; 国的高新技术 0 我 企业 由于 资金 、 技术 、 模 等 的 限制 , 规 市场 开 拓 能 力有限 , 市场 占有率很低 , 风险投资面临更大的市 咨询 服务 , 以期 在 被投 资企 业发 展成 熟后 , 过股 通 权转让获取中长期资本增值收益 的投资行为 。高 场需求不足的风险,这种风险——收益的不平衡 新技 术产 业 的发 展程度 决 定着 一个 国家 的经 济 实 会抑 制投 资 的供 给 。 力 和产 业 结 构 , 此 , 险投 资 发 展 至 今 , 直 备 因 风 一 再次 , 金 的撤 出渠道 不 畅 。 险投 资具 有循 资 风 周 是 投 受 各 国的重 视 。 目前 制约 我 国风 险投 资发 展 的主 环 性 、 期 性 , 从筹 资 、 资 到撤 资 的一 个完 整 要是 资 金 、 才 的缺乏 。 过 分析深 层 次 的原 因可 的循环 。 资 撤 出是 风 险资本 运 作 的关键 一环 , 人 通 投 我 以发现 , 我 国现 阶段 , 决 这两个 问题离 不开 政 国 当前 的 风险投 资 面临撤 出渠道不 通 畅 ,撤 出途 在 解 径 缺乏 的尴 尬境 地 。 目前我 国 的中小 企 业板 市 场 府 的参与。 制约 我 国风 险投资 发展 的 问题及 原 因 容量极 其 有 限 ;场 外交 易 、地方 性或 区域性 股权 缺 乏 资金 ( 权1 易 市场规 模很 小 , 产 交 企业 间 的兼并 收 购 困难 就连 破产 清算 这一 消极 的退 出方 式 , 缺 乏 也 资金 来源 渠道 单一 ,风险投 资 的主要 资 金来 重重 ; 源是 财 政科技 拨 款 , 由于政 府 财力 的 限制 , 资规 具体 成熟 的操 作指 南 。风 险投 资者 冒大 的风 险投 投 模很 小 , 不能 满足 高新 技术 企业 的资 金需 要 , 导致 资 , 如果产生收益却难 以实现, 至想将损失降到 甚 我 国 的科技 成果 转化 率低 ,近年来 每 年 7万 多项 最低 也很 困难 ,这种 风 险— — 收益 的严 重 失 衡会 专 利技 术转 化 为现 实产 品并取 得 规模 效益 的 比例 极 大 的挫伤 投资 者 的积极性 。 此外,我国在增值税等税制方面的不合理也 约 为 1%~ 5 0 1%。 我 国风险投资资金供给不足的原因 : 降低了投资者的收益预期 , 抑制了投资的愿望。 首 先 ,风 险投 资面 临着 技术创 新 活动 所具 有 二 、 乏人 才 缺 的外部性问题 。 技术创新活动的外部正效应 , 使风 我 国 目前缺 乏 真正 的风 险投 资家 和 风 险企 业 险投 资者 不能 获得 全部 的创 业利 润 。通过 知识 产 家。风险投资是投资融资的结合,是一种金融创 权的立法保护可以使外部效应内部化 ,而我国在 新 ,离 了风 险投 资家 、风 险企 业家 是不 可 能成 功 这方 面长 期滞 后 ,导致 投 资者 在风 险投 资成 功 时 的 。 不能获得预期 的高回报, 而投资失败时 , 却需要独 风险投资中由于存在 双重 的委托代理关 系 , 自承担损失 ,风险——收益的不对称导致投资供 委托人和代理人之间的信息不对称会引起逆向选 给 的不 足 。 择 和道德 风 险 问题 。国外 是建 立规 范 完整 的组 织 其次 , 市场 风险 大 。 风险 投资 往往 是高 技术 导 和报酬体系来激励和约束风险投资家和风险企业 向的, 高科技产品面临的市场风险大 , 投资的成功 家 , 国 目前 的风 险投 资公 司多 数是 国家 投 资 , 我 国

(完整版)政府在风险投资中的作用

政府在风险投资中的作用摘自:《资本市场》在风险资本市场的成长与成熟过程中,政府起到了无可替代的推动作用。

各国风险投资业发展过程中的政府行为证明,政府导向是至关重要的外部动力,对风险投资业会形成强有力的激励。

由于各国市场经济发育状况千差万别,政府干预创业投资的方式也不尽相同,在风险投资领域里,政府不仅是制度的设计者、主体的培育者、市场的管理者,还是直接的投资者。

综合各国风险投资发展的历史与经验教训,把风险投资中政府的作用归纳为以下几方面:政策支持一般来说,政府支持风险投资是通过市场化的方法来促进风险投资业的发展,努力培育风险企业生存的外部环境。

政府支持风险投资业发展的最常见的方法是政策支持,政府的政策支持包括:1.财政补贴主要是以投资亏损津贴、技术开发补助、个人风险投资补贴以及科技基金等支持高技术企业的研究开发活动。

财政补贴是政府扶持风险投资的直接措施,在各国都得到较为普遍的应用。

2.税收优惠税收优惠主要是为风险企业提供税收减免优惠。

税收优惠可以有效地降低高技术投资成本,对小型、新型企业的投资者实行税额减免是各国广泛采用的一种激励方式。

税收优惠政策是促进风险投资发展的最有效工具,世界多个国家政府为了促进风险投资的发展,都制定了极为优惠的税收政策。

3.政府采购政策政府采购是影响风险投资方向和速度的重要政策工具,它可以有效地降低风险企业的资本回收风险和市场营销风险。

政府采购实施的对象主要是处于产品或产业生命周期早期阶段的项目以及政府是新产品的最终使用者的项目。

政府采购的方式包括预付定购金、以略高于成本和进口货的价格收购等。

4.信用担保政策根据国外风险投资的实践,一般应由国家财政拨出一笔资金,设立信用担保基金并组织专门的经营管理。

担保基金的管理机构与商业银行签订协议,以一定的比例(根据国外的经验,一般为1/10-1/15)对银行发放给高技术企业的贷款提供担保。

银行承担其余部分的风险,这样可以促使银行认真进行项目评估与企业评估工作,降低担保基金风险,将资金投向具有发展前途的企业。

什么是风险资本?它是如何运作的?它有什么作用?

什么是风险资本?它是如何运作的?它有什么作⽤?风险资本(Venture Capital)是⼀种以私募⽅式募集资⾦,以公司等组织形式设⽴,投资于未上市的新兴中⼩型企业(尤其是新兴⾼科技企业)的⼀种承担⾼风险、谋求⾼回报的资本形态。

它和共同基⾦、单位信托等证券投资基⾦截然不同,在投资、募集等运作⽅式上有其⾃⾝的特点。

国内有些部门提出的产业投资基⾦实际上就是风险资本。

风险资本在许多国家业已发展成熟,并具有成型的运作⽅式。

风险资本的投资对象是处于刨业期的未上市新兴中⼩型企业,尤其是新兴⾼科技企业。

在美国,风险资本约80%的资⾦投资于创业期的⾼科技企业。

这些企业着重开发创新产品,市场前景不好预期,不像成熟产业部门中的企业能从银⾏、证券市场募集资⾦、只能借助风险资本寻求资⾦⽀持。

风险资本以⾼风险和⾼回报著称。

风险资本的投资⼀般需要4~6年才可能收回投资,期间通常没有收益,⼀旦失败⾎本⽆归,⽽如果成功,则可获得丰厚的回报。

据《美国风险资本1998年鉴》介绍,部分风险资本扶持的上市公司,上市后即有良好表现,有些涨幅甚⾄达到283%,这在成熟的证券市场并不多见。

风险资本均以私募⽅式筹资。

由于风险资本风险⼤、收益很难颅见,~般投资者难以承受,只能向银⾏、保险等风险承受能⼒较强、愿冒风险以追求⾼回报的特定投资群体私募。

据统计。

1997年美国风险资本的资⾦,有54%来⾃于退休和养⽼基⾦,有30%来⾃于⾦融机构7%来⾃私⼈投资家。

闰外有关法规也明确规定,风险资本只能采取私募⽅式。

例如,美国《1934年投资公司法》规定风险资本不得向公众募集资⾦。

英国,⽇本等国家和台湾地区均有类似规定。

风险资本多以公司的形式设⽴。

根据各国的情况,风险资本的组织结构主要有两种,⼀是有限合伙制,由投资者(有限合伙⼈)和基⾦管理⼊(主要合伙⼈)合伙组成⼀个有限合伙企业,投资者出资并对合伙企业负有限责任,管理⼈在董事会的监督下负责风险投资的具体运作井对合伙企业负⽆限责任,在美国和英闷,相当部分风险资本就是根据《有限合伙企业法》设⽴的。

浅析政府在风险投资中的作用和定位

现 代 管 理 科 学 I‘ 1 ̄ ng m cec uI l ue enS i e ㈣ la n l n

‘ i t 、 、 ,. 、 t

20 0 2年 第 8期

公 共 管 理

浅析政府在风险投资【 ; 】

陈振 权

( 南 大 学 ,江 苏 南 京 21 0 6 东 9) 0

『 .

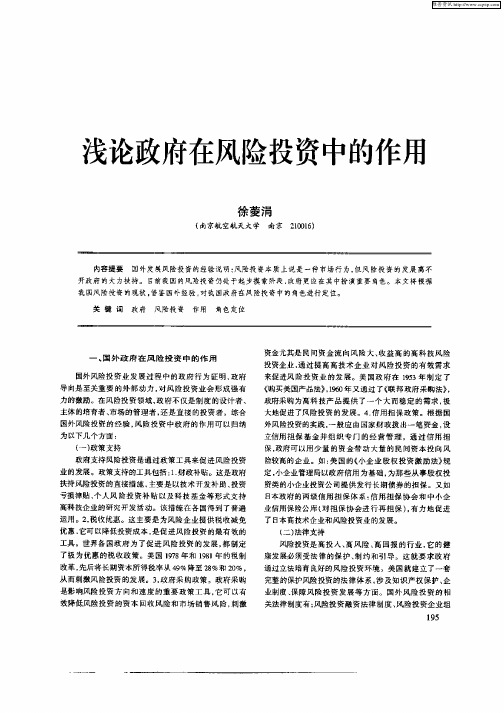

摘要 : 本文从风险资本的供给和需求入手, 着重分析和探讨 了 政府在风险投资中定位以及所起的作用。风险资本是构成风

. 、

险 的重 素, 给 风险资 的来 道: 求是 风险 得以实 哪些因 所决 。 在这两 方 : 投资 要因 其供 是指 本 源渠 需 指 投资 施是 素 定的 政府 个

的 发 展 , 义 重 大 。 历 史 经 验 表 驯 , 险 投 资 的 发 展 , 别 是 意 风 特

术 不 断 创 新 到 来 带 来 了 经 济 结 掏 的 巨 大 变 化 。这 种 变 化 表 现 在 两 个 相 互 关 联 的方 面 。一 是 高 新 技 术 产 业 所 占 的 比 重 日益 扩 大 .逐 渐 成 为 决 定 一 国 社 会 经 济 发 展 的 最 重 要 的 因 素 ;二

面 都 起 到 了关 键 的 作 用 : 是在 发 展 初 期 阶 段 直 接 提 供 了 风 险 资 本 . 以 此 带 动 大 量 的 民 问 资 本 参 与 风 险 投 资 ; 是 政 府 的 一 并 二

.

●

角 色定位 . 提 出了相应 的政 策建议 。 并

r

关 键 词 : 给 : 求 ; 险投 资 ; 府 : 用 供 需 风 政 作

风 险 投 资 是 一 种 由 专 门 的 投 资 公 司 向 具 有 巨 大 发 展 潜 力 的 成 长 型 、 张 型 或 重 组 型 的 未 上 市 企 业 提 供 资 金 支 持 并 扩

风险资本投资对企业成长的影响和作用

风险资本投资对企业成长的影响和作用一、风险资本投资概述风险资本投资是指为了获得高额回报和分散投资风险,投资者在初创和成长期的企业中进行的投资。

这种投资非常适合那些具有创造性和创新能力的企业,因为这些企业常常需要大量资金才能推动其成长和发展。

同时,风险资本投资也是一个复杂的过程,要求投资者高度专业化和有扎实的投资能力。

二、风险资本投资对企业成长的影响1. 提供资金支持:风险资本投资为企业提供了必要的资金支持,特别是在企业初期或成长期,其资金支持作为企业的起点,可以快速推动企业的发展。

资金的投入可以被用于研发、市场推广、人力资源等方面。

2. 促进企业创新能力:风险资本投资不仅仅是给企业注入资金,更重要的是凭借其专业的能力和经验,为企业提供帮助和指导。

这种指导能够帮助企业更加清晰地认识自己的优势和劣势,使其具有更强的创新能力,有助于企业快速打破垄断和市场壁垒。

3. 促进企业规模升级:风险资本投资旨在为企业提供高额回报,这意味着投资者希望企业可以实现快速的规模升级。

这种推动企业规模升级的压力可以激发企业团队的创新和进取精神,帮助企业快速打开市场局势。

三、风险资本投资的作用1. 提供风险投资机会:风险资本投资机构可以为一些优秀的项目提供风险投资机会,以及对这些项目进行资金和专业技术的支持,这为一些欠缺资金和技术支持的企业提供了成长的机遇。

2. 促进经济发展:风险资本投资机构是为了产生高回报而进行投资,而高回报是由创新和快速成长所带来的。

这种成长可以推动企业和经济体系的发展,提高就业率和GDP。

3. 推动产业升级:风险资本投资机构重视创新能力和成长性的企业,这对推动产业升级具有积极作用。

在连接资本和科技创新资源的过程中,风险资本投资机构可以帮助企业提高技术和管理水平,推动企业的产业升级。

四、结语风险资本投资不仅仅是为了获得资本利益,更将创新和成长作为企业成功的核心要素。

风险投资可以为企业提供资金和专业支持,建立行业联系,实现产品创新和技术进步,推动企业实现成功和发展。

风险投资的作用

风险投资的作用--------------------------------------------------------------------------------风险投资之所以在近半个多世纪以来发展迅速,风靡全球,是因为它具有以下几个方面的重要作用。

一、风险投资在促进技术创新和增强国际竞争力方面的作用本世纪以前,科学、技术、生产三者是按照生产一技术一科学的顺序发展的。

风险投资是促进技术创新,推动经济发展和增强国际竞争力的重要因素,即生产的实际需要刺激了技术的发展,生产和技术的实践为科学理论的形成奠定基础。

如今生产、技术、科学三者相互作用的机制已发生了根本性的变化,形成了科学一技术一生产的顺序。

大量有竞争力的新产品、新技术和新工艺并非来源于原有产品、技术、工艺的改进,而是来源于实验室,来源于科学家、工程师们创造性的劳动。

科学技术不仅走在生产的前面,而且为生产的发展开辟了广阔的空间;不仅成为国家发展的重要资源,而且对产业结构、产品结构、技术结构的优化产生重要的作用。

世界经济中增长最快的行业和世界贸易中增长最快的产品类别都是技术密集型的。

据统计,发达国家科学技术对国民经济增长的贡献率在本世纪初为5%-20%,本世纪中叶上升到5O%,目前已高达60%-80%,科学技术对经济增长的贡献已经明显超出了资本和劳动的作用,成为经济发展的主要推动力。

科学技术的飞速进步、科学技术与经济的一体化,以及科学技术的国际化趋势,构成了当代科学技术发展的主要特征。

国家经济的竞争力取决于该国经济的创新能力以及技术成果特别是高新技术能否成功地转化为商品并最终形成产业,这一点不仅得到世界各国广泛的认同,而且体现在许多国家的基本国策中。

风险投资的发展历史表明,它是促进技术创新、增强国际竞争力的一个必不可少的重要因素。

二、风险投资在促进经济增长中的作用统计数据表明,风险投资在促进一国的经济增长、提高就业等方面起到了重要的作用。

风险投资在企业发展中的作用

风险投资在企业发展中的作用风险投资,指的是以投入风险资本为手段,对具有创新性和成长潜力的企业进行投资和支持的行为。

它在企业发展中扮演着非常重要的角色。

本文将从创新驱动、资金支持和资源整合三个方面探讨风险投资在企业发展中的作用。

风险投资在企业发展中的作用之一是推动创新。

创新是企业发展的动力和核心竞争力。

然而,创新往往需要大量的资金和资源,而传统的融资方式往往难以满足创新企业的需求。

风险投资通过提供风险资本,为创新企业提供了更为灵活和快速的融资途径。

它能够帮助企业解决研发和市场推广等阶段性的资金需求,让创新企业从容应对挑战,加速推进研发、生产和销售等环节,推动企业的发展。

风险投资在企业发展中的作用还表现在资金支持方面。

创业创新项目往往面临巨大的市场风险和资金压力。

但是,传统的银行贷款通常对创业项目持保守立场,并要求有一定的业绩和抵押物等担保条件。

而风险投资却更加愿意承担风险,对创业项目提供了更为灵活和适应性强的资金支持。

风险投资机构会根据企业的潜力和市场前景,投入资金帮助企业解决短期的现金流压力,支持企业的发展和扩张。

这种资金的注入不仅帮助企业度过难关,还能够提升企业的市场竞争力,为企业的长远发展奠定基础。

风险投资在企业发展中的作用还体现在资源整合方面。

随着市场竞争的日益激烈,企业需要更多的资源来支持其战略发展。

风险投资不仅仅提供了资金支持,还可以通过其丰富的经验和资源网络,为企业提供战略指导和市场资源整合等支持。

风险投资机构常常具备行业深度了解和广泛的关系网络,可以帮助企业寻找合作伙伴、拓展市场、增加渠道等。

通过与风险投资机构的合作,企业可以更好地利用外部资源,优化资源配置,提升企业的竞争力和市场地位。

总结起来,风险投资在企业发展中扮演着重要的角色。

它推动创新,为企业提供了灵活和快速的融资途径,解决了创业项目的资金需求;它提供了资金支持,帮助企业度过难关,提升市场竞争力;它通过丰富的经验和资源网络,为企业提供战略指导和资源整合等支持,加速企业的发展。

浅论政府在风险投资中的作用

一

、

国 外 政 府 在 风 险 投 资 中 的 作 用

资金 尤其 是 民间资金 流 向风 险大 、 收益 高 的高科 技风 险 投资企业 , 过提高 高技 术企 业 对风 险投 资 的有效需 求 通 来促进风 险投 资业 的发 展。美 国政 府 在 15 9 3年制 定 了 《 赔买 美国产品法》 16 .9o年又 通过 了《 联邦 政府 采购法》 .

维普资讯

浅论政府在风险投资中的作用

徐 菱涓

( 南京航空航天 大学 南京 20 1) 106

内容提要

国外发展风 险投资的经验说 明: 风险投资丰 质上说 是一种 市场行 为 , 风 险投资 的发展的风陆授资仍处于起步摸 索阶段 , 政府 更应在 其中扮 演重要角色。丰文将根据

风险投资成 为热 点 。经 过三 年 的快速 发展 , 在 我 国大 现

概有 10 6 家风险投 资公 司、5 10家风 险投 资咨询公 司 , 累计

总投入在 6 0亿美元 。但从总体上看 , —1 我国 的风险 投资 还是在曲折 的道路上前进 , 处在一 个初级 阶段 。目前 , 还

我国风险投资业面l 晦的困境 集中体现在 下 四方面 :

15 9

效降低风 险投资 的资本 回收风 险和 市场 销售风 险. 刺激

维普资讯

用

织 法律制度 、 险投 资基金法律 制度 、 风 风险 投资知 识产权 法 律制度 、 风险投 资退 出法律制 度 、 风险投 资激励法 律制 度等。 ( ) 三 对资本市场 的支持 政府在市场建设 方面 的支持是非 常必要 的。资本市 场在风险投资 的运作 中有三 大功 能 : 一是架 起 投资 者和 风险投资公司 的资 金融通 的桥梁 ; 是 为风险 资本 的退 二

关于风险投资

投资人与创业者

• 投资人与创业者的关系

–互利共生 –互相转换

• 关于创业

பைடு நூலகம்

–从创意到商业计划书 –资源与执行 –硬道理

案例

搜狐

•

1993年底张朝阳先生在美国麻省理工学院(MIT)获得博士 学位,并继续在MIT从事博士后研究。 1994年张朝阳先生任MIT亚太地区(中国)联络负责人。 1995年底张朝阳先生回国任美国ISI公司(美国互联网络商务 信息公司)驻中国首席代表。 1996年张朝阳先生在MIT媒体实验室主任尼葛洛庞帝教授和 MIT斯隆商学院爱德华·罗伯特教授的风险投资支持下创建了爱 特信公司,成为中国第一家以风险投资资金建立的互联网公司。 1998年2月25日,张朝阳先生爱特信正式推出“搜狐”产品, 并更名为搜狐公司。在张朝阳先生的领导下搜狐历经四次融资, 于2000年7月12日,在美国纳斯达克成功挂牌上市

•

案例

•

1998年5月6日,我国最大的财务及企业管理软件厂商之一的深 圳金蝶软件公司宣布,金蝶公司与世界著名的信息产业跨国集 团――国际数据集团 IDG已经正式签定协议,将接受IDG设在 中国的风险投资基金公司--广东太平洋技术创业有限公司2000 万元人民币的风险投资,用于金蝶软件公司的科研开发和国际 性市场开拓业务。 2005年7月20日在香港联合交易所主板成功上市。

关于风险投资的有关问题

目录

• • • • • • •

什么是风险投资 风险投资全景 风险投资流程 投资人所需的知识技能及经验 从产品人到投资人 案例交流及部分建议 投资人与创业者

什么是风险投资

风险投资有时是指一种资本,有时是指一种投资方式。 风险投资作为资本是指投入到新型的、有巨大发展潜力、 未上市中小企业中的权益资金 。其特征有: 风险投资是一种高风险、高回报的投资 风险投资是一种长期性的权益投资 风险投资是一种金融与科技、资金与管理相结合的专 业性投资

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

风险投资的作用及政府风险资本共辑Document number:BGCG-0857-BTDO-0089-2022第一辑1. Samnuel Kortum Josh Lerner 1998, Does Venture Capital Spur Innovation2. Bermard S. Black , Ronald ,1997,Venture Capital and the structure of capital markets: banks versus stock markets3. Astrid Romain, Bruno van Pottelsberghe,The determinants of Venture Capital: A panel data analysis of 16 OECD countries,20034. Paul A. Gomper s & Josh Lerne,2001,The Venture Capital Revolution ,Journal of Economic Perspectives Vol 15, 145-168.5. Christian Keuschnigg & Soren Bo Nielsen. ,Public Policy for Venture Capital , International Tax and Public Finance, vol.8(4), pages 557-572, August. 2001(重复,和第20辑、第六辑同一作者文章对比)6. Josh Lerner, Boom and bust in the venture industry7. Paul A. Gompers & Josh Lerner, The Determinants of Corporate Venture Capital Successes Organizational Structure, Incentives, and Complementarities8. An integrative approach to the Determinants of private equity fundraising9. Dorothea Sch?fer、Axel Werwatz、Volker Zimmermann,The Determinants of Debt And private equity financing In Young Innovative SMES:Evidence From Germany, 2004/06, Center for Financial Studies.第二辑10. Andrea Schertler ,2002, Under What Conditions Do Venture Capital Markets Emerge Kiel Working PaperHellmann, Developing a venture capital industry,Comments Prepared For Conference,200012. Paul A. Gompers & Josh Lerner,1998, What Drives Venture Capital FundraisingJohnston Pozdena , Banking and Venture Capital, 199014. Astrid Romain, Bruno van Pottelsberghe, The Determinants of Venture Capital:Additional Evidence ,200415. Andrea Schertler,2001, Venture Capital in Europe common Market: A Quantitative Description ,200116. Pierre Giot,2003,IPO,Trade Salesand,liquidations:modeling venture capital exits using survival analysis17. Leslie A. jeng, Philippe C. Wells,2000, The determinants of Venture Capital Fundraising: Evidence across countries第三辑18. Laura Bottazzi, Marco Da Rin, Thomas Hellmann,Active Financial intermediation :Evidence of the role oforganizational specialization and human capital,200419. Da Rin, Marco & Nicodano, Giovanna & Sembenelli, Alessandro, 2006. ",", Elsevier, vol. 90(8-9), pages 1699-1723, September. 20. Douglas Cumming, Daniel Schmidt, Uwe Walz, Legality and venture governance around the would,200421 Sophie Manigart and Koen De Waele, Determinants of required return in venture capital investments : A five country’s study 22. Augustin landier, Start-up financing: from banks to venture capital, 200223. John V. Duca, The democratization of America’s capital marketsD. Spangler and Beth Erling, The markets for venture capitalin the United States and Germany, 2000Avnimelech, Building venture capital Industries: Understanding the and Israeli Experience ,2004 Contract第四辑25. Douglas J. Cumming,Jeffrey G. Macintosh, Crowding Out Private Equity: Canadian Evidence,Journal of business venturing, 21(2006)569-60926. John Armour(2006),The Legislative Road to Silicon Valley,Oxford Economic Papers, Vol. 58, pp. 596-635capital Constrains and entrepreneurial firm dynamics:evidence from Europe,200328. Gilson, . (2003) Engineering a venture capital market: lessons from theAmerican experience. Stanford Law Review 55, 1067-1103.29. Ralf Becker,Thomas Hellann,The Genesis OF Venture Capital –Lessons From The German Experience,200330. Andreas Bascha and Uwe Walz,19 February, 2001,Financing practices in the German venture capital industry: an empirical assessment第五辑31. Lerner, J. (1999) The government as venture capitalist: The long-run effects ofthe SBIR Program. Journal of Business, 72, 285-318.(缺数据)32. James M. Poterba, Venture Capital and Capital Gains Taxation, NBER Working Paper No. 283233. Christian Keuschnigg,Soren Bo Nielsen, Start-ups, venture capitalists, and the capital gain taxation. Journal of Public Economics,88:1011-1042,200434. Christian Keuschnigg,Taxation and Venture Capital Backed Entrepreneurship,200435. Paul A. Gompers,Venture capital growing pains: Should the market diet199836. Vesa Kanniainen,Christian Keuschnigg,The optimalportfolio of start-up firms in capital finance 200237.Josh Lerner, Venture capital and private equity : a course overview,200138. John Armour, Law,Innovation and Finance:An Overview,200239. Luca Anderlini,Law Finance and Innovation(短文)40. Steven N. Kaplan & Per Stromberg, 2003. "Financial Contracting Theory Meets the Real World: An Empirical Analysisof Venture Capital Contracts," Review of Economic Studies, Blackwell Publishing, vol. 70(2), pages 281-315, 04. (风险投资契约理论经验研究、对照第20辑)第六辑41. Anthony Aylward, Trends in Venture Capital Finance in Developing Countries. International Finance Cor poration Department of Economics Working Paper42. Ronald J. Gilson, Bernard Black, Does Venture Capital Require an Active Stock Market43. Michael Stolpe, Europe’s entry into the Venture Capital business: efficiency and policy , 200444. Christian Keuschnigg,Public policy and venture capital backed innovation(和第一辑、第20辑同一作者文章对比)45. Paul A. Gompers,Josh Lemer, The Determinants of Corporate Venture Capital Successes: Organizational Structure, Incentives, and Complementarities46. Güns eli Baygan , Venture Capital policy Review: Canada, STI WP 2003/447. Megginson, William, 2004. Towards a global model of venture capital Journal of Applied Corporate Finance 17 (1),8 –26.48. The economics of the Private Equity market49. Kendall mcdaniel,Venturing into rural America, 2002 venture capital report。