搜于特2018年财务分析结论报告-智泽华

用友网络2018年财务分析结论报告-智泽华

用友网络2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 用友网络2018年财务分析综合报告一、实现利润分析2018年实现利润为95,033.41万元,与2017年的68,581.08万元相比有较大增长,增长38.57%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为231,482.52万元,与2017年的181,245.45万元相比有较大增长,增长27.72%。

2018年销售费用为164,880.21万元,与2017年的141,729.9万元相比有较大增长,增长16.33%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为146,494.41万元,与2017年的233,418.41万元相比有较大幅度下降,下降37.24%。

2018年管理费用占营业收入的比例为19.02%,与2017年的36.8%相比有较大幅度的降低,降低17.78个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为10,961.3万元,与2017年的16,892.57万元相比有较大幅度下降,下降35.11%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,用友网络2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析用友网络2018年的营业利润率为12.24%,总资产报酬率为7.25%,净资。

三特索道2018年财务分析结论报告-智泽华

三特索道2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 三特索道2018年财务分析综合报告一、实现利润分析2018年实现利润为20,828.54万元,与2017年的5,661.54万元相比成倍增长,增长2.68倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为28,771.08万元,与2017年的25,451.75万元相比有较大增长,增长13.04%。

2018年销售费用为3,754.66万元,与2017年的2,765.56万元相比有较大增长,增长35.76%。

2018年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2018年管理费用为12,870.56万元,与2017年的13,072.1万元相比有所下降,下降1.54%。

2018年管理费用占营业收入的比例为19.86%,与2017年的24.23%相比有较大幅度的降低,降低4.38个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为8,803.85万元,与2017年的7,370.4万元相比有较大增长,增长19.45%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年存货占营业收入的比例明显下降。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,三特索道2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析三特索道2018年的营业利润率为32.51%,总资产报酬率为10.71%,净。

中国神华2018年财务分析结论报告-智泽华

中国神华2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国神华2018年财务分析综合报告一、实现利润分析2018年实现利润为7,006,900万元,与2017年的7,033,300万元相比变化不大,变化幅度为0.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为15,550,200万元,与2017年的14,384,200万元相比有所增长,增长8.11%。

2018年销售费用为72,500万元,与2017年的61,200万元相比有较大增长,增长18.46%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,987,900万元,与2017年的1,939,400万元相比有所增长,增长2.5%。

2018年管理费用占营业收入的比例为7.53%,与2017年的7.8%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为408,600万元,与2017年的345,700万元相比有较大增长,增长18.19%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国神华2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国神华2018年的营业利润率为27.70%,总资产报酬率为12.85%,净资产收益率为13.87%,成本费用利润率为36.83%。

企业实际投入到企业自身经营业务的资产为50,455,500万元,经营资产的收益率为14.50%,而对外投资的收益率为5.94%。

从企业内外部资产的盈利情况来看,对外投资的。

东方网力2018年财务分析详细报告-智泽华

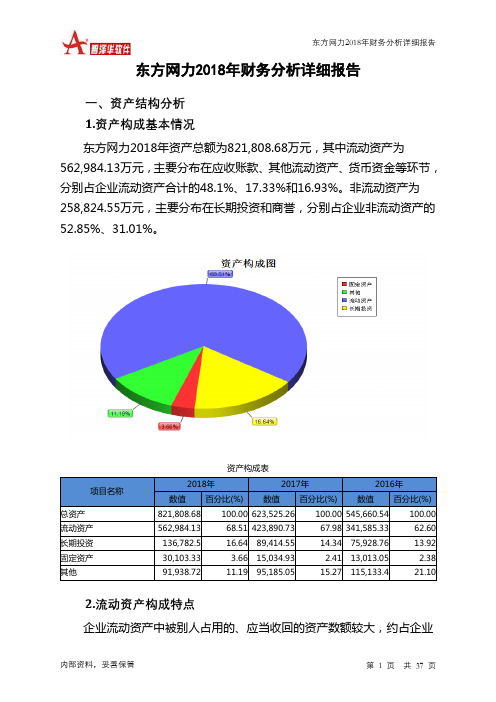

东方网力2018年财务分析详细报告一、资产结构分析1.资产构成基本情况东方网力2018年资产总额为821,808.68万元,其中流动资产为562,984.13万元,主要分布在应收账款、其他流动资产、货币资金等环节,分别占企业流动资产合计的48.1%、17.33%和16.93%。

非流动资产为258,824.55万元,主要分布在长期投资和商誉,分别占企业非流动资产的52.85%、31.01%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产821,808.68 100.00 623,525.26 100.00 545,660.54 100.00 流动资产562,984.13 68.51 423,890.73 67.98 341,585.33 62.60 长期投资136,782.5 16.64 89,414.55 14.34 75,928.76 13.92 固定资产30,103.33 3.66 15,034.93 2.41 13,013.05 2.38 其他91,938.72 11.19 95,185.05 15.27 115,133.4 21.102.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的49.67%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产562,984.13 100.00 423,890.73 100.00 341,585.33 100.00 存货47,480.81 8.43 32,063.07 7.56 24,264.16 7.10 应收账款270,815.24 48.10 181,801.27 42.89 124,974.85 36.59 其他应收款8,819.69 1.57 5,910.15 1.39 7,273.5 2.13 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据8,181.15 1.45 17,248.41 4.07 7,783.2 2.28 货币资金95,324.86 16.93 94,373.53 22.26 163,922.34 47.99 其他132,362.38 23.51 92,494.31 21.82 13,367.28 3.913.资产的增减变化2018年总资产为821,808.68万元,与2017年的623,525.26万元相比有较大增长,增长31.8%。

北大荒2018年财务分析详细报告-智泽华

北大荒2018年财务分析详细报告一、资产结构分析1.资产构成基本情况北大荒2018年资产总额为797,346.67万元,其中流动资产为304,563.54万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的71.23%、10.29%和8.09%。

非流动资产为492,783.12万元,主要分布在固定资产和长期投资,分别占企业非流动资产的64.63%、14.96%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的10.37%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为797,346.67万元,与2017年的764,695.79万元相比有所增长,增长4.27%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加167,691.32万元,其他非流动资产增加49,219.11万元,长期待摊费用增加835.84万元,应收利息增加354.19万元,共计增加218,100.46万元;以下项目的变动使资产总额减少:无形资产减少194.68万元,应收票据减少338.56万元,在建工程减少1,675.96万元,应收账款减少2,899.55万元,预付款项减少4,671.08万元,长期投资减少5,359.39万元,其他应收款减少6,592.11万元,固定资产减少7,690.47万元,存货减少53,975.74万元,货币资金减少102,052.05万元,共计减少185,449.58万元。

增加项与减少项相抵,使资产总额增长32,650.87万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例过高。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例明显下降。

搜于特2018年现金流量报告-智泽华

搜于特2018年现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 搜于特2018年现金流量报告

一、现金流入结构分析

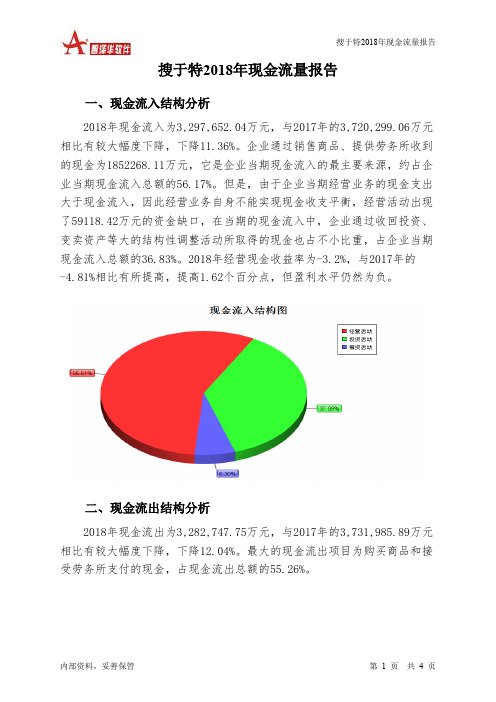

2018年现金流入为3,297,652.04万元,与2017年的3,720,299.06万元相比有较大幅度下降,下降11.36%。

企业通过销售商品、提供劳务所收到的现金为1852268.11万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的56.17%。

但是,由于企业当期经营业务的现金支出大于现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了59118.42万元的资金缺口,在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的36.83%。

2018年经营现金收益率为-3.2%,与2017年的-4.81%相比有所提高,提高1.62个百分点,但盈利水平仍然为负。

二、现金流出结构分析

2018年现金流出为3,282,747.75万元,与2017年的3,731,985.89万元相比有较大幅度下降,下降12.04%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的55.26%。

道道全2018年财务分析详细报告-智泽华

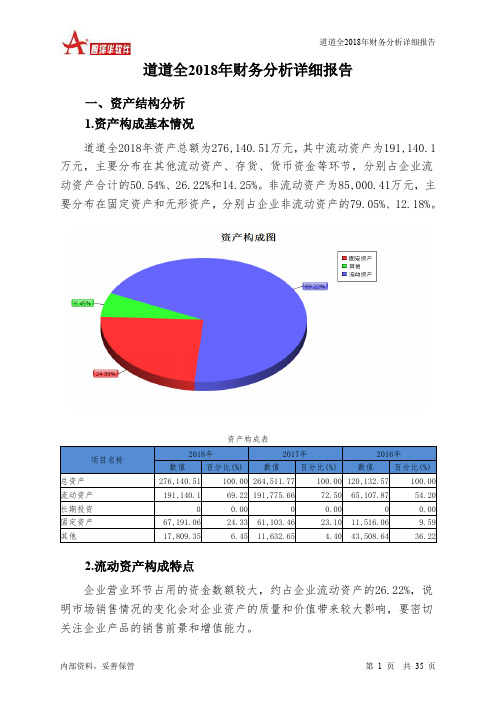

道道全2018年财务分析详细报告一、资产结构分析1.资产构成基本情况道道全2018年资产总额为276,140.51万元,其中流动资产为191,140.1万元,主要分布在其他流动资产、存货、货币资金等环节,分别占企业流动资产合计的50.54%、26.22%和14.25%。

非流动资产为85,000.41万元,主要分布在固定资产和无形资产,分别占企业非流动资产的79.05%、12.18%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的26.22%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为276,140.51万元,与2017年的264,511.77万元相比有所增长,增长4.4%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加7,815.32万元,固定资产增加6,087.6万元,其他流动资产增加3,238.73万元,其他应收款增加2,933.87万元,在建工程增加2,470.32万元,其他非流动资产增加1,790.78万元,递延所得税资产增加1,580.76万元,无形资产增加292.69万元,商誉增加42.14万元,共计增加26,252.21万元;以下项目的变动使资产总额减少:应收利息减少39.62万元,应收账款减少154.52万元,预付款项减少5,597.51万元,存货减少8,826.59万元,共计减少14,618.25万元。

增加项与减少项相抵,使资产总额增长11,633.96万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

伊力特2018年财务分析详细报告-智泽华

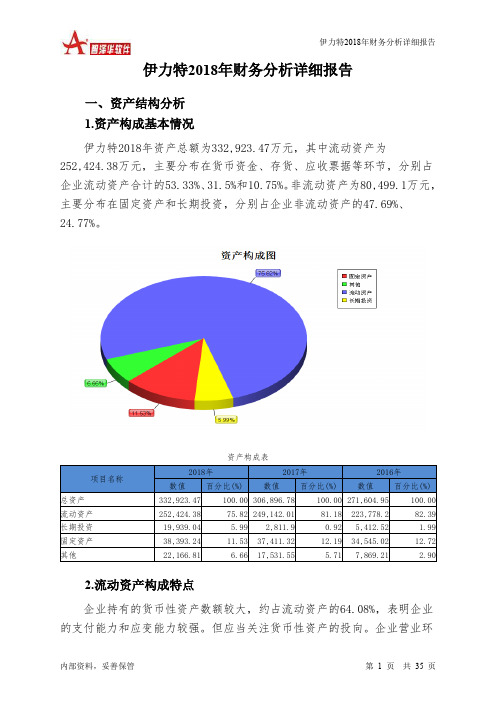

伊力特2018年财务分析详细报告一、资产结构分析1.资产构成基本情况伊力特2018年资产总额为332,923.47万元,其中流动资产为252,424.38万元,主要分布在货币资金、存货、应收票据等环节,分别占企业流动资产合计的53.33%、31.5%和10.75%。

非流动资产为80,499.1万元,主要分布在固定资产和长期投资,分别占企业非流动资产的47.69%、24.77%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的64.08%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的31.5%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3.资产的增减变化2018年总资产为332,923.47万元,与2017年的306,896.78万元相比有所增长,增长8.48%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加17,127.15万元,应收票据增加8,866.74万元,其他非流动资产增加3,926.09万元,无形资产增加2,564.25万元,存货增加1,575.24万元,固定资产增加981.92万元,应收利息增加686.71万元,预付款项增加597.35万元,其他应收款增加89.92万元,商誉增加12.4万元,共计增加36,427.77万元;以下项目的变动使资产总额减少:应收账款减少150.61万元,递延所得税资产减少541.07万元,在建工程减少1,326.41万元,其他流动资产减少2,764.11万元,货币资金减少5,618.88万元,共计减少10,401.08万元。

增加项与减少项相抵,使资产总额增长26,026.69万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

智动力2018年财务分析结论报告-智泽华

智动力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 智动力2018年财务分析综合报告一、实现利润分析2018年实现利润为233.41万元,与2017年的4,168.64万元相比有较大幅度下降,下降94.40%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为52,578.99万元,与2017年的43,260.52万元相比有较大增长,增长21.54%。

2018年销售费用为1,924.32万元,与2017年的1,508.9万元相比有较大增长,增长27.53%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为5,854.58万元,与2017年的6,776.79万元相比有较大幅度下降,下降13.61%。

2018年管理费用占营业收入的比例为8.99%,与2017年的11.93%相比有所降低,降低2.94个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2018年财务费用为983.68万元,与2017年的731.53万元相比有较大增长,增长34.47%。

三、资产结构分析2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,智动力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

东方网力2018年财务分析结论报告-智泽华

东方网力2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 东方网力2018年财务分析综合报告一、实现利润分析2018年实现利润为38,752.66万元,与2017年的43,498.12万元相比有较大幅度下降,下降10.91%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2018年营业成本为95,802.17万元,与2017年的78,883.46万元相比有较大增长,增长21.45%。

2018年销售费用为20,213.63万元,与2017年的17,812.25万元相比有较大增长,增长13.48%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为14,139.43万元,与2017年的36,717.26万元相比有较大幅度下降,下降61.49%。

2018年管理费用占营业收入的比例为6.29%,与2017年的19.8%相比有较大幅度的降低,降低13.5个百分点。

管理费用支出大幅度下降,经营业务未受影响,但盈利水平却有所下降,应关注大幅度压缩管理费用支出的必要性。

2018年财务费用为10,228.87万元,与2017年的7,433.4万元相比有较大增长,增长37.61%。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,东方网力2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

搜于特2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 搜于特2018年财务分析综合报告

一、实现利润分析

2018年实现利润为63,734.9万元,与2017年的104,917.29万元相比有较大幅度下降,下降39.25%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

营业收入增长不大,营业利润却大幅度下降,企业成本费用支出增长过快,应注意加强企业内部管理特别是成本费用管理。

二、成本费用分析

2018年营业成本为1,704,242.02万元,与2017年的1,659,667.24万元相比有所增长,增长2.69%。

2018年销售费用为32,452.3万元,与2017年的37,842.21万元相比有较大幅度下降,下降14.24%。

2018年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2018年管理费用为18,787.96万元,与2017年的19,291.32万元相比有所下降,下降2.61%。

2018年管理费用占营业收入的比例为1.02%,与2017年的1.05%相比变化不大。

但企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

2018年财务费用为18,064.19万元,与2017年的7,178.02万元相比成倍增长,增长1.52倍。

三、资产结构分析

2018年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析

从支付能力来看,搜于特2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

搜于特2018年的营业利润率为3.45%,总资产报酬率为7.98%,净资产。