储能收益统计表

光伏-熔盐储能一体化项目关键参数测算方法

光伏 -熔盐储能一体化项目关键参数测算方法摘要针对“光伏-熔盐电加热储能发电”一体化项目开发设计,目前基于项目经验选取的储能系统关键设定参数,存在不确定性多、偏差大等问题。

本文提出的基于典型年气象数据逐时测算方法,实现模型的量化搭建和计算,从经济性优化角度测算电加热器功率选型和储能容量设计。

通过搭建青海省海西州典型场址项目方案分析,验证了方法的可行性,并得出系统设计关键参数。

关键词:光伏-熔盐电加热储能发电,一体化项目,电加热器功率,储能规模1引言随着国家能源局印发《关于报送“十四五”电力源网荷储一体化和多能互补工作方案的通知》的下达,就“碳达峰”、“碳中和”目标下推动电力源、网、荷、储一体化和多能互补发布给出指导意见。

近期百万、千万千瓦级“风光储输”多能互补综合能源基地在国内各地纷纷启动。

光伏发电受太阳辐照波动影响,存在发电并网不稳定的问题,同时带来电网消纳、弃电等问题。

随着“新能源一体化”作为新的能源方案被提出,如何规划、匹配成为亟待研究的技术。

关于储能配合大型光伏电站的容量配置策略,国内、国外已开展相关研究。

文献[1]采用频谱分析测算方法对可再生能源输出功率储能进行优化配置测算,但缺乏工程项目中需考虑的项目运行期及造价因素等。

文献[2-3]通过分析在运新能源电站的历史数据,总结微网电站的发电波动分布规律,从平抑效果、优化成本目标出发,求解储能系统容量配置方案。

文献[4]提出基于并网输出功率的平抑效果最佳原则,计算一阶低通滤波器的时间常数,基于此时间常数来确定储能系统功率和容量的配置。

文献[5]分析用电负荷的特征性曲线,结合峰谷电价机制,以光伏发电最大上网电量和收益最大为目标,构建了商业化光伏电站储能系统的容量优化及配置方法。

在新能源一体化项目规划设计过程中,需要分析自有弃电对电加热熔盐储能需求,作为后续整体储能电站的测算基础。

本方案提出基于项目场址典型年数据逐时输出,通过量化模型、比较输出,形成电加热器功率选型和系统储能容量的优化配置方法。

工商业储能需要怎样的大脑(EMS)

工商业储能需要怎样的大脑(EMS)01EMS是储能大脑说到电化学储能,很多人的第一个印象都会落在电池上。

固然电池是储能的核心,关系到能量转换效率,寿命和安全。

但另一个核心组件:能量管理系统(EMS)我们也称之为储能大脑,其实同等重要。

EMS的不仅直接决策储能的控制策略,同时策略直接影响电池的衰减和寿命,从而关系储能的经济性;另一方面EMS监控故障异常,及时快速保护设备,保障系统的安全性。

如果说储能是一个人,那么电池是人的身体,EMS则是人的大脑心智。

大脑心智决定一个人的从事什么工作,也决定人体合理的劳作休息,和发生意外时的自我保护。

02传统储能EMS可直接用于工商业储能吗?由于储能行业最初是从大储开始,即发电侧网侧,因此储能EMS一开始就是在源网侧场景下设计实现。

考虑到源网侧的数据封闭性,以及电力系统SCADA的产品设计惯性,储能EMS被设计为:单机版,本地化。

由于数据默认无法外传,所以需要电站本地配置运维班底,有人值守。

加上源网侧相关的监控规范,EMS还需要配置相关硬件,包括不限于:工作站、打印机、故障录波器、远动机等。

我们可以把这类储能EMS称为传统储能EMS。

那么传统EMS可以直接用在工商业储能吗?答案是:不能。

因为场景不同,成本要求也不同。

即安排区域级别的运维班组,借助数字化运维平台,对多个储能站进行系统性整体运维。

数字化运维平台要求工商业储能电站的数据必须实时上云,且通过云边互动提升运维效率。

传统EMS的本地化/单机版设计在这个场景下天然不匹配,因此工商业储能EMS需要新的产品设计。

03工商业储能EMS的设计原则根据上述的场景差异,工商业储能EMS需要如下设计原则:1)全量接入因此EMS首先需要兼容支持各种协议,将设备及其数据全量接入进来。

尤其是设备告警信息的接入,需要做到实时全面。

此处考验的是EMS的采集性能,为了实现相关保护,EMS需做到1秒一次的采集。

2)云边一体为了实现储能站端和云平台的数据双向流动,EMS必须在系统层实现云边一体的效果,即保障站端数据无损实时的上报到云平台,云平台的指令能安全实时地传递给站端。

浙江省抽水蓄能电站功能定位和受益主体初步分析

浙江省抽水蓄能电站功能定位和受益主体初步分析钟娜;杨立锋;徐玲君【摘要】浙江省抽水蓄能电站的功能定位以调峰填谷为主,调频、调相、紧急事故备用、黑启动、储能等辅助服务为辅,主要受益主体为电网、发电侧和用户.文中通过分析浙江省的负荷特性、电网结构情况,已建蓄能电站的运行实绩,提出了抽水蓄能电站费用疏导中存在的主要问题,明确受益主体及其占比是问题关键,采取Delphi 法分析后,得出电网、发电侧和用户占比分别约为45%、26%、29%.【期刊名称】《通信电源技术》【年(卷),期】2017(034)004【总页数】3页(P135-137)【关键词】抽水蓄能;功能定位;受益主体;Delphi法【作者】钟娜;杨立锋;徐玲君【作者单位】中国电建集团华东勘测设计研究院有限公司,浙江杭州311122;浙江省抽水蓄能工程技术研究中心,浙江杭州311122;中国电建集团华东勘测设计研究院有限公司,浙江杭州311122;浙江省抽水蓄能工程技术研究中心,浙江杭州311122;中国电建集团华东勘测设计研究院有限公司,浙江杭州311122;浙江省抽水蓄能工程技术研究中心,浙江杭州311122【正文语种】中文我国电力市场尚未建立,抽水蓄能电站[1]电价主要依据国家政策和投资建设运行成本,效益无法通过市场竞争合理体现。

2014年国家发改委发布了《国家发展改革委关于完善抽水蓄能电站价格形成机制有关问题的通知》(发改价格[2014]1763号文)。

根据该文件,今后新投产或已投产未核定电价的抽水蓄能电站将统一执行两部制电价,已核定电价的抽水蓄能电站逐步实行两部制电价。

费用回收方式为“电力市场化前,抽水蓄能电站容量电价和抽发损耗纳入当地省级电网(或区域电网)运行费用统一核算,并作为销售电价调整因素统筹考虑”。

政策中虽明确了抽水蓄能电站采取两部制电价以及相应的抽水电价,但费用来源仍停留在电网企业,费用疏导方面仍然存在一定的问题,影响了抽水蓄能电站作用的发挥和电站的健康发展。

电力设备与新能源政策点评:储能行业连获政策支持

DONGXING SECURITIES行业研究摘要近期发布的多项政策文件涉及储能行业。

1)据国家发改委官网信息(2021.8.10),国家发改委、国家能源局近日发布《关于鼓励可再生能源发电企业自建或购买调峰能力 增加并网规模的通知》,提出,在电网企业承担可再生能源保障性并网责任的基础上,鼓励发电企业通过自建或购买调峰储能能力的方式,增加可再生能源发电装机并网规模。

2)据国家发改委官网信息(7.29),国家发改委近日发布《关于进一步完善分时电价机制的通知》,提出合理确定峰谷电价价差,鼓励工商业用户通过配置储能、开展综合能源利用等方式降低高峰时段用电负荷、增加低谷用电量,通过改变用电时段来降低用电成本。

3)据国家能源局官网信息(7.23),国家发改委、国家能源局近日发布《关于加快推动新型储能发展的指导意见》,提出:到2025年实现新型储能装机规模达30GW 以上,到2030年实现新型储能全面市场化发展。

我们认为,上述三份近期发布的政策文件,从多个角度给予储能行业发展支持,重点包括:1)从顶层设计角度,统筹规划,明确新型储能独立市场主体地位,给予装机目标指引,鼓励投资建设,推动技术进步和成本下降;2)从完善电价机制角度,倡导各地合理确定峰谷电价差,解决相关储能项目经济性痛点,激发市场活力,引导储能在电力“削峰填谷”中发挥重要角色;3)从可再生能源消纳角度,将储能列为保障可再生能源消纳的三个关键点之一,强化储能在构建新型电力系统中的重要地位。

电化学储能发展前景广阔。

据CESA (中国化学与物理电源行业协会储能应用分会)《2021储能产业应用研究报告》,截至2020年底,中国储能市场装机36.04GW ,其中电化学储能装机3.27GW ;2020年新增电化学储能装机1.57GW ,其中锂离子电池储能(1.44GW )占比91.6%。

我们认为,在政策支持、产业进步、成本下降等多重因素推动下,以电化学储能为重要形式的新型储能产业发展前景向好;未来5年,锂电储能将在我国电化学储能领域继续占据主流地位,钠离子电池商业化应用有望加速,国内电化学储能系统年度市场需求(不含出口)将于2021年、2025年分别达到30.8亿元、127.7亿元,其间年复合增速42.7%。

国内储能市场测算及储能项目经济性分析

国内储能市场测算及储能项目经济性分析Document serial number【UU89WT-UU98YT-UU8CB-UUUT-UUT108】2016国内储能市场测算及储能项目经济性分析作者:中国储能网新闻中心来源:中国产业信息网发布时间:2016-11-30 10:26:31中国储能网讯:电力虽然是一种商品,但其生产、运输、消费几乎在同一时间完成,故经营上和一般商品也不一样。

电力储存是近百年的难题,影响着电力的商品属性,可以改变能源的使用方式,是未来能源产业发展变革的重要支撑。

2016 年 2 月 29 日,国家发改委、能源局、工信部联合发布了《关于推进“互联网+”智慧能源发展的指导意见》 (发改能源[2016]392 号,简称“指导意见”),指导意见多处提及推动储能产业发展,并对储能产业进行了新的定义。

指导意见中提出了集中式和分布式储能应用,赋予了能源更丰富的应用方式。

其中,集中式储能电站主要配套传统电网和新能源发电,实现传统电网的调频、调峰、削峰填谷等功能优化,或者解决新能源间歇性发电限制、并网限电等问题。

实现电网平滑的储能方案示意图应对光伏限电的储能方案示意图对铅炭电池、锂离子电池、液流电池、钠硫电池、锂离子超级电容进行了比较,未来在储能应用环境下,更关心全周期使用过程中的系统度电成本,其综合了循环寿命和系统成本两个影响因素,就当前指标而言,我们认为:1)铅炭电池最具成本优势,最有可能大规模应用到当前储能市场;2)锂电未来成本下降空间大,也将是主流技术路线;3)液流、钠流电池本身存在一些难以克服的问题,应用范围有限;4)锂离子超级电容初始投资太大,虽然循环性能很好,但投资回报期很长,一般资金进入;故未来五年仍然以铅炭和锂电路线为主。

主流储能电池性能指标比较随着铅炭储能度电成本的下降,工商业企业用电的削峰填谷应用逐渐具有商业价值,一般情况下,用电尖峰时段约占用电全时段的5%,对应尖峰用电量约占总用电量的 20%,这一部分电量存在储能的商用价值。

2021年下半年度电化学储能电站行业统计数据

2021年下半年度电化学储能电站行业统计数据随着全球能源需求的不断增长和环境保护意识的增强,电化学储能电站作为一种清洁能源储备和调峰手段正逐步成为能源行业的热门话题。

2021年下半年度,电化学储能电站行业发展迅猛,相关统计数据显示出行业的蓬勃发展势头。

以下将从多个维度对2021年下半年度电化学储能电站行业统计数据进行分析。

1.全球电化学储能电站数量统计:截至2021年下半年度,全球电化学储能电站数量达到了XX个,较上半年度增长了XX%,这表明电化学储能电站行业呈现出快速增长的态势。

其中,亚太地区占据了电化学储能电站总数的XX%,成为全球电化学储能电站数量最多的地区。

2.电化学储能电站容量统计:2021年下半年度,全球电化学储能电站的总装机容量达到了XXGWh,较上半年度增长了XX%。

在各大洲和国家中,美国、我国、德国等发达国家和地区的电化学储能电站装机容量居前,其中我国的电化学储能电站装机容量增长最为迅速,占据了全球总装机容量的XX%。

3.电化学储能电站应用领域统计:2021年下半年度,电化学储能电站的应用领域多样化,主要包括智能电网、可再生能源储能、电动汽车充电站等。

其中,智能电网领域是电化学储能电站应用最为广泛的领域,占据了全球总装机容量的XX%。

4.电化学储能电站技术发展统计:在技术发展方面,2021年下半年度,电化学储能电站行业呈现出一些新的趋势。

首先是电化学储能电站的储能效率得到了显著提升,平均储能效率达到了XX%,大大提高了电化学储能电站的运行效果和经济性。

部分新型电化学储能电站技术开始得到应用,如固态电池、流量电池等新技术逐渐成熟,为电化学储能电站的未来发展带来了更多可能性。

5.电化学储能电站政策支持统计:2021年下半年度,各国政府对电化学储能电站的支持力度明显增加。

我国、美国、德国等国家相继发布了一系列支持电化学储能电站发展的政策文件,其中包括补贴政策、税收优惠政策、产业扶持政策等,为电化学储能电站的快速发展提供了有力支持。

光伏电站成本与收益分析

光伏电站成本与收益分析国家能源局最新发布的数据显示,2024年前两月全社会用电量累计15316亿千瓦时,同比增长11.0%,其中第一产业用电增长11.1%、第二产业增长9.7%、第三产业增长15.7%。

根据中国金融研究院的测算,2023年全国的工业增长用电量主要来自生产动力和储能电池、光伏产品和新能源汽车这三类新能源产品的用电。

随着互联网、大数据、人工智能等技术的快速发展,数据中心、云计算中心等新型基础设施的建设和运营对电力需求也显著提升,过去五年中国数据中心规模年均增速达到近30%,预计2027年将占到全社会用电量约5%以上。

在电力需求保持刚性上涨态势的同时,电力结构也在全球能源结构转型的历史浪潮下发生变化。

根据五大能源集团公布的“十四五”期间清洁能源装机规划,2025年国家能源集团清洁能源装机将达到40%、华电、华能、华润、大唐达到50%、国家电投达到60%。

这些头部电力运营公司已经从单一的煤电布局延伸到风、光、火、水一体化和综合能源领域。

在“双碳”背景下,新能源电力的发展迎来了前所未有的热潮,光伏发电作为新能源发电的重要部分极受关注。

2024年一季度,全国光伏新增并网4574万千瓦,同比增长36%,其中集中式光伏2193万千瓦,分布式光伏2380万千瓦。

截至2024年3月底,全国光伏发电装机容量达到6.59亿千瓦,其中集中式光伏3.79亿千瓦,分布式光伏2.8亿千瓦。

2024年一季度,全国光伏发电量1618亿千瓦时,同比增长42%。

那么光伏发电投资回报率怎么样呢?本文将对光伏发电投资回报率及光伏发电建设成本等做一些简单分析。

一、光伏项目成本构成根据5月最新的光伏EPC招/中标项目不完全统计,组件中标项目有明确中标价格规模为16000MW,均价为0.870元/W。

光伏逆变器中标项目有明确中标价格规模为656.6MW,均价为0.180元/W。

分布式大EPC均价为3.04元/W,集中式大EPC均价为3.70元/W。

储能收益统计表范文

储能收益统计表范文以下是一个示例储能收益统计表:序号,日期,电池容量(kWh),充电效率,放电效率,储能开始时间,储能结束时间,输出功率(kW),收益(元)------,------------,----------------,----------,----------,-----------------,-----------------,---------------,------------1,2024/01/01,100,0.95,0.95,10:00AM,12:00PM,50,1002,2024/01/02,100,0.95,0.95,11:00AM,1:00PM,70,1403,2024/01/03,100,0.95,0.95,9:30AM,11:30AM,40,804,2024/01/04,100,0.95,0.95,10:30AM,12:30PM,60,1205,2024/01/05,100,0.95,0.95,9:00AM,11:00AM,30,606,2024/01/06,100,0.95,0.95,8:30AM,10:30AM,20,40在这个表格中,每一行代表了储能系统的一次运行记录。

其中的数据包括:-序号:每次储能运行的顺序号,可用于唯一标识每一条记录。

-日期:储能系统运行的具体日期。

-电池容量:储能系统所配备的电池的容量大小,以千瓦时(kWh)为单位。

-充电效率:电池的充电效率,表示电池在充电过程中能量的损耗情况。

取值范围为0到1之间,1表示没有损耗。

-放电效率:电池的放电效率,表示电池在放电过程中能量的损耗情况。

取值范围为0到1之间,1表示没有损耗。

-储能开始时间:储能系统开始充电的具体时间。

-储能结束时间:储能系统结束充电的具体时间。

-输出功率:储能系统在放电过程中的输出功率大小,以千瓦(kW)为单位。

-收益:每次储能运行所获得的收益金额,以元为单位。

通过对储能收益统计表的记录和分析-储能系统运行的时间段和频率:通过统计储能开始和结束时间的数据,可以得出储能系统运行的时间段和储能频率。

全国储能充放收益测算汇总

全国储能充放收益测算汇总全文共四篇示例,供读者参考第一篇示例:全国储能充放收益测算汇总随着我国新能源发电规模的不断扩大,电力系统面临日益复杂的调度和运行挑战。

为了解决新能源消纳难题、提高电网灵活性和稳定性,储能技术被广泛应用在电力系统中。

储能技术可以在电网高峰时段储存多余的电量,低谷时段释放电量,提高电网供需平衡能力,实现电力系统的灵活调度和优化运行。

本文将就全国储能充放收益进行测算汇总,为相关从业者提供参考。

1. 充电收益计算方法储能设备的充电收益主要来源于两个方面:一是通过购买低谷时段的电量低价充电,二是通过蓄电自身产生的损耗低价充电。

具体计算方法如下:(1)购买电量低价充电:假设储能设备在晚上低谷时段购买电价为0.2元/kWh,平时电价为0.5元/kWh,储能设备容量为1000kWh,每天充电2次,每次充满电,每次充电时间为2小时。

则充电收益为:充电收益= (0.5 - 0.2)*1000*2*2 = 600元/天(2)蓄电自身产生的损耗低价充电:假设蓄电自身损耗为5%,则每天需要充电量为1050kWh,充电收益为:储能设备的总充电收益为600 + 630 = 1230元/天。

2. 充电收益影响因素储能设备的充电收益受到多方面因素的影响,主要包括购买电价、充电次数、充电时间、蓄电自身损耗等。

购买电价是影响充电收益的重要因素,购买低价电量将有效降低储能设备的充电成本,提高充电收益。

充电次数和充电时间也会直接影响充电收益,充电次数越多、充电时间越长,充电收益越高。

蓄电自身损耗是另一个重要因素,损耗越低,充电收益越高。

储能充放收益是储能技术应用中的重要指标,影响储能设备的经济性和技术效益。

相关部门和企业应该通过合理设计储能系统运行模式、优化运行策略,提高储能设备的充放收益,促进我国电力系统的智能化、高效化发展。

希望通过本文的测算汇总,为相关从业者提供参考和借鉴,推动储能技术在我国的广泛应用和发展。

全视角解读分布式储能全球发展现状,研判未来趋势

一、全球分布式储能发展现状分布式储能的应用场景多样,主要包含用户侧、分布式电源侧和配网经过国内两轮电价下降,分布式储能已然面临着前所未有的困境。

纵观国内外,占据着半壁江山的分布式储能到底是如何发展,如何获得收益?未来又该何去何从?本文将梳理与分析国内外分布式储能的市场主体和盈利模式,并针对未来分布式储能的发展趋势与方向进行展望,以期给国内分布式储能未来的发展提供借鉴。

全视角解读分布式储能全球发展现状,研判未来趋势应用场地、不同用户类型和应用目的等进行分类,如图1所示。

不同国家,由于市场环境、政策机制、可再生能源以及分布式能源的渗透程度,发展目标等不同,对于储能的定位、储能发展路径、支持力度和方式也不同,也就造成分布式储能的应用重点、收益来源、模式以及经济性等存在差异。

部分国家分布式储能项目主要应用分布详见图2,各地分布式储能的主要应用领域及收益流见表1。

根据CNESA全球储能项目数据库的不完全统计,截止到2018年底,全侧,且多以独立的储能系统、储能与分布式电源相结合(如光储系统)或微网等方式呈现。

中关村储能产业技术联盟(CNESA)根据目前全球分布式储能的实际应用,将各个场景按照2019.12.DQGY38行业展望/INDUSTRY OBSERVATIONMARKET PERSPECTIVE‖市场透视/中关村储能产业技术联盟 岳芬/图1 全球分布式储能各应用领域规模分布(截止到2018年底)图2 主要国家分布式储能装机规模(截止到2018年底)方面可以自发自用降低电网购电量进而降低电费支出。

仅安装储能系统的用户,在“储能电费折扣计划”的支持下,利用储能系统削峰可以获得多倍的补偿。

在政策的支持下,部分大型用户侧储能项目的投资回收期能够缩短至3~4年。

(三)美国在美国,加州是分布式储能应用的代表。

加州工商业用户的需量电价高、屋顶光伏渗透率超过20%,以及当地政府为储能项目提供的初装补贴等成为推动用户侧电池储能安装和模式成型的关键因素[3-4]。

集中式电化学储能电站储能效率深度解析

集中式电化学储能电站储能效率深度解析1. 背景在储能行业的起步阶段,不管是投资方、业主方还是集成方,对效率的要求或者说是实际效率都不是那么清晰;随着储能行业快速增长、储能知识及经验的大量沉淀,各方都加大了对储能系统效率指标的关注,且都会提到相应的效率要求。

但主要的问题是,对于效率的界定方式,各方都存在较大的差异,比如业主招标要求里仅写到储能效率要求不低于85%,那么业主真实意图是指储能系统的综合效率不低于85%?还是说储能装置效率不低于85%?作为总包方或者集成方在响应该要求时就会存在理解偏差。

本文将结合储能相关国家标准及各设备效率性能指标,详细讲解储能的各个效率释义与对应效率指标。

2. 有哪些效率?2.1 电站综合效率根据国家标准《GBT 36549-2018 电化学储能电站运行指标及评价》:储能电站综合效率应为评价周期内,储能电站生产运行过程中上网电量与下网电量的比值。

释义:电站上网电量:评价周期内储能电站向电网输送的电量总和;电站下网电量:评价周期内储能电站从电网接受的电量总和;上网电量和下网电量应从储能电站与电网之间的关口计量表取;这里我们需要注意的有两个点:①评价周期:是以一个储能充放电循环时间、还是以日、月、年为周期评估?不同评价周期对应的效率指标是不一样的。

②在计算综合效率时,需要包含站内辅助用电损耗,比如冷却系统(空调/液冷机组)、监控等用电。

2.2 储能单元充放电能量转换效率根据国家标准《GBT 36549-2018 电化学储能电站运行指标及评价》:对于铅酸电池和锂离子电池,充放电能量转换效率应为评价周期内,储能单元总放电量与总充电量的比值。

释义:储能单元充电量:评价周期内储能单元交流侧充电量的总和;储能单元放电量:评价周期内储能单元交流侧放电量的总和;电化学储能单元:由电化学电池、与其相连的功率变换系统以及电池管理系统组成的,能独立进行电能存储、释放的最小储能系统。

这里我们需要注意的是按电化学储能单元的标准释义,可不包含隔离变压器/升压变压器;目前常规集中式风冷系统常采取5MWh电池舱+2.5MW 逆变升压一体机舱组成(包含2个2.5MWh电池堆及2台1250kW 储能变流器),这里我们理解电化学储能单元规格为1.25MW/2.5MWh,在计算该效率时,取PCS交流侧计量表计数据。

储能电站盈利模式及经济效益分析

储能电站盈利模式及经济效益分析在政策层面,首先要说的是储能的发展规划。

从全国来看,2021年7月,国家发改委、国家能源局联合发布的《关于加快推动新型储能发展的指导意见》里面,明确了“十四五”全国层面的储能规模是三千万,是现有规模的10倍。

在全省层面有11个省份明确提出了储能规划,比如说西部的一些省份,像青海和甘肃,发展规模定的比较高,是600万千瓦。

以我们河南省为例,根据《河南省“十四五”现代能源体系和碳达峰碳中和规划》,提出随着“十四五”期间可再生能源发电装机达到5000万千瓦以上,新型储能装机规模从20万千瓦增长到220万千瓦。

从配置要求上来看,在国家层面并没有给出一刀切地政策配比,而是在给定大原则的基础上,在一些细节上做出明确规定。

比如说在储能并网方面,要求在满足电网保证性以外的储能配比是按照15%进行上网,如果是20%的话可以优先并网,这是在国家层面。

在全省层面,大家普遍标准是不低于10%、2小时的系统。

其中河北像内蒙他们的比例会更高一些。

河南省分成了三类地区,一类地区就是像消纳能力相对比较强的,比如郑州地区,是按照10%+两个小时的系统配置。

二类地区比如说焦作地区,对一些消纳地区比较困难的20%。

在成本疏导层面,目前国家给出的疏导渠道主要是两个方面,一个就是通过辅助服务,给定了一个宏观的原则和规则,相关主体和用户就储能成本进行合理的分摊。

在峰谷价差获利方面也出了一个标准,规定系统峰谷差率超过40%的地方,要求峰谷价差超过4:1,其他地区不能低于3:1。

省级层面具有操作性的政策就会多一些,比如说在辅助服务方面,目前已经有22个省或者区域公布了辅助服务的市场规则,明确了储能参与辅助服务的要求,但是其调峰价格变动的区间比较大,比如说东北和山西,标准比较高,区间的浮动也比较大。

第二块就是峰谷价差获利,目前全国28个省份的峰谷平均价差是超过了7毛钱,其中有17个省份价差超过了7毛,像广东这些省份它的峰谷价差相对比较高,可能达到将近1.3元,但也有不少省份到不了7毛的价差,这个就比较麻烦,因为根据我们团队测算,7毛钱的价差就是新型储能能否通过峰谷来获利的一个阈值。

储能收益统计表范文

储能收益统计表范文一、引言储能技术在电力系统中的应用越来越广泛,其作为一种灵活的能量转换和储存装置,能够提供电力系统的备用能量、调频支持、削峰填谷等多种功能。

然而,储能设施的建设和运营成本往往较高,因此对储能收益进行统计分析,对于评估储能项目的可行性以及制定合理的运营策略具有重要意义。

二、储能收益统计指标1.储能收益储能收益是指储能系统在一定时期内通过充电和放电过程所获得的经济效益。

它可以通过以下几种方式进行量化计算:a)储能收益=储能系统贡献的削峰填谷节约成本+储能系统参与市场交易所获得的市场收入+储能系统提供的其他增值服务的收入-储能系统的运维成本-储能系统的折旧和摊销成本。

b)储能收益率=储能收益/储能系统的总投资成本。

2.储能系统效用储能系统效用是指储能系统对电力系统的支撑作用和经济效益程度。

衡量储能系统效用的指标包括:a)储能系统的削峰填谷效用,即在峰谷差异较大的时间段内,储能系统的充放电过程所提供的能量支撑。

b)储能系统的调频效用,即在电力系统频率波动较大的情况下,储能系统的调节速率和可调节能力。

c)储能系统的备用能量效用,即在电力系统出现突发情况需要额外备用能量供应时,储能系统的响应速度和供能能力。

三、储能收益统计方法1.数据采集和整理为了进行储能收益的统计分析,首先需要对相关数据进行采集和整理。

这些数据包括储能系统的充放电量、充放电效率、储能系统参与市场交易的成交量和价格、储能系统参与调频支持的调整能力和时长等。

这些数据可以通过现场监测设备、储能系统的SCADA系统、市场交易平台和电力系统的调度中心等途径进行采集。

2.储能收益计算在获取了所需的数据后,可以进行储能收益的计算。

根据储能收益指标的定义,可以对各项指标进行量化计算。

其中,市场交易收入可以通过乘以储能系统参与市场交易的成交量和市场价格得到;其他增值服务的收入可以通过与相关服务机构签订的合同来确定;储能系统的运维成本可以通过储能系统的运维人员工资、保险费用、材料费用等进行计算;储能系统的折旧和摊销成本可以通过储能系统的总投资成本和使用寿命来确定。

国内储能市场发展现状及趋势分析

第41卷第6期2020年12月电力与能源739D()I:10. 11973/dlyny202006019能源技术国内储能市场发展现状及趋势分析张军1,张伟1,曹凌捷2,王伊晓2,马喜平3,沈渭程3,梁有珍3(1.国网甘肃省电力公司,甘肃兰州730070;2•上海电力设计院有限公司,上海200025;3.国网甘肃省电力公司电力科学研究院.甘肃兰州730070)摘要:2019年国家电网公司印发了《关于进一步严格控制电网投资的通知》,规定公司“不得以投资、租赁或合同能源管理等方式开展电网侧电化学储能设施建设,不再安排抽水蓄能新开工项目”。

这一文件的发布对快速布局的电网侧储能造成了极大影响;同时电改政策意外造成峰谷价差缩小的情况也在动摇负荷侧储能商业模式根基;而电源侧虽然火储市场和新能源+储能市场表现活跃但仍然面临风险和发展制约。

目前储能市场似乎在各个方面都遇到了发展阻力.使得储能市场发展方向变得扑朔迷离。

通过对近年来电源侧、电 网侧、负荷侧储能市场的发展情况及相关政策进行梳理分析.从而提出了储能市场的未来发展方向。

关键词:储能市场;合同能源管理;商业模式作者简介:张军(1975 —),男,高级工程师,从事电网及新能源规划运行工作。

中图分类号:T M73 文献标志码:A 文章编号:2095—1256(2020)06 — 0739 — 05Analysis of the Development of Energy Storage Market andthe Key Development Direction in ChinaZ H A N G J u n1 ,Z H A N G W e i1 ,C A O Lingjie2 ,W A N G Yixiao2,M A Xiping3,S H E N W e i c h e n g3,L I A N G Y o u z h e n3(1. S ta te grid G ansu Electric Pow er Com pany* L anzhou 730070, G ansu P ro v in c e»C h in a;2. Shanghai E lectric Pow er Design In stitu te C o.,L t d.,Shanghai 200025,C hina;3. State Grid Electric Pow er Research Institute, Gansu Electric Pow er Company* Lanzhou 730070, Gansu Province? China)Abstract:In 2019, S ta te G rid C orporation of C hina (S G C C) issued T h e N otice of F u rth e r S trict C ontrol of Grid In v e stm e n t, w hich stip u lates th at the com pany "shall not carry out the co n stru ctio n of electrochem ical e nergy sto ra g e facilities on the grid side by m eans of in v e stm e n t»lease or co ntract energy m anagem ents and shall not arran g e new projects of pum ped storage". T h is docum ent im pacts g reatly on th e layout of grid side energy sto rag e. A t th e sam e tim e, the unexpected red u ction of peak valley price difference caused by th e electricity reform policy is also shaking the foundation of the load side energy storage b u sin ess m odel. A lth oug h th e fire storage m ark et and new energy +energy sto rage m arket on the g en erato r side are a c tiv e»they still face risk s and developm ent c o n strain ts. A t p re sen t, th e energy sto rag e m arket seem s to enco u n ter developm ent re s is tance in all a s p e c ts»w hich m akes the developm ent direction of the energy sto rag e m arket becom e confusing.T h is p aper analyzes the developm ent and relevant policies of energy storage m ark et on g e n era to r sid e,grid side and load side in recent y e a rs»th u s pointing out the fu tu re developm ent direction of energy storage m arket.Key w ords:energy sto rag e m a rk e t;contract energy m anagem ent; business m odel2019年5月24日,国家发改委印发了新版的《输配电定价成本监审办法》,规定“抽水蓄能电站、电储能设施、电网所属且已单独核定上网电价的电厂的成本费用”不得计人输配电定价成本;11 月22日,国家电网公司印发了《关于进一步严格控制电网投资的通知》(国家电网办〔2019〕826号),明确在未来一段时间内,国网公司“不得以投资、租赁或合同能源管理等方式开展电网侧电化学储能设施建设,不再安排抽水蓄能新开工项目”。

电力设备行业深度分析:海内外需求共振,2023年大储装机弹性可期

内容目录1. 全球储能行业更大的爆发或在2023年 (4)2. 国内:发展模式渐明,2023年项目加速落地 (6)2.1. 2022H1国内储能装机节奏有所滞后,下半年有望加速 (6)2.2. 新能源配套储能有望率先放量 (6)2.3. 电网侧储能潜力巨大,期待成本疏导机制建立 (10)2.4. 工商业储能需求空间有望逐步打开 (11)2.5. 2022年起国内储能装机规模有望成倍提升 (13)3. 海外:收益上行叠加成本下降预期,2023年大储弹性可期 (15)3.1. 2022年海外户储市场高景气,2023年大储有望接力 (15)3.2. 2022年起海外大储收益端已有明显抬升 (16)3.2.1. 容量电价:确定性较高的固定收益,近年来成交价格持续上行 (16)3.2.2. 峰谷套利:电价波动加剧,储能项目套利空间提升 (17)3.2.3. 辅助服务:市场容量相对有限,市场饱和后收益可能下降 (18)3.3. 部分海外地区大储经济性或已较为理想,2023年装机有望大规模启动 (19)4. 投资建议:重点关注大储产业链投资机会 (21)4.1. 大储产业链各环节竞争趋于激烈,电池及热管理环节格局相对较好 (21)4.2. 建议重点关注2023年装机弹性更大的大储产业链 (23)5. 风险提示 (24)图表目录图1:全球风电、光伏平均LCOE变化情况($/kWh) (4)图2:全球锂离子电池平均成本变化情况($/kWh) (4)图3:全球新增储能装机规模(GWh) (4)图4:全球累计风电光伏装机规模(GW)及储能渗透率 (4)图5:全球储能装机结构(GWh) (5)图6:储能需求爆发刺激因素 (5)图7:全球储能行业更大的爆发或在2023年 (5)图8:国内电化学储能新增装机规模情况(GW) (6)图9:2022国内储能项目月度招标规模(GWh) (6)图10:现阶段国内新能源发电侧储能商业模式尚未完全建立 (8)图11:2021年起国内风机招标规模持续放量(GW) (8)图12:2022年9月起国内硅料时间产出明显放量(万吨) (8)图13:国网/南网2030年抽水蓄能、新型储能装机规划(GW) (11)图14:现阶段国内抽水蓄能价格形成机制 (11)图15:不同省市2022年10月电网代理购电最大峰谷价差(元/kWh) (12)图16:美国、欧盟火电装机变化情况(GW) (15)图17:2021年全球新增投运新型储能项目地区分布 (15)图18:海外新增储能装机结构(GWh) (15)图19:2022年欧盟消费者电价指数快速攀升(2015=100) (15)图20:2022年大型储能项目收益上行滞后成本上行,2023年或反转 (16)图21:德国新增储能装机结构(MWh) (16)图22:加州Pomona储能项目季度收益情况(万美元) (16)图23:英国T-4容量市场拍卖出清价格情况(£/kW/年) (17)图24:加州备用容量(RA)平均成交价格($/kW/月) (17)图25:英国T-4容量市场拍卖出清价格情况(£/kW/年) (17)图26:加州备用容量(RA)平均成交价格($/kW/月) (17)图27:2021年起德国平均电价中枢抬升,同时波动显著加大(单位:€/MWh) (18)图28:加州Pomona储能项目2021年日收益情况(万美元) (18)图29:英国动态遏制(DC)平均月度出清情况 (19)图30:加州电力市场各类辅助服务平均出清价格($/MWh) (19)图31:加州储能项目收益率敏感性测算 (19)图32:2021年英国新提交储能项目规模超过11GW (20)图33:2022H1美国延期的大型风光储项目超过32GW (20)图34:全球储能装机规模预测(GWh) (20)图35:大储产业链构成 (21)图36:2021年全球储能锂离子电池主要企业市场份额 (22)图37:宁德时代储能/动力电池毛利率对比 (22)图38:2021年国内储能PCS提供商全球出货量排名(MW) (23)图39:盛弘股份/上能电气储能PCS毛利率对比 (23)图40:2021年国内储能系统集成商国内新增投运装机排名 (23)图41:2021年全球储能集成商市场份额情况 (23)表1:大型储能/户用储能市场对比 (5)表2:《“十四五”新型储能发展实施方案》中各环节储能发展模式的表述 (6)表3:2021部分省份新能源项目竞配储能配套要求 (7)表4:部分省份大型风光基地储能配臵时长已达到4小时 (7)表5:湖南、山东、河南独立储能项目盈利来源 (9)表6:2022年部分省份储能示范项目规模 (9)表7:山东独立储能项目收益率测算假设 (9)表8:山东独立储能电站收益测算模型 (10)表9:山东独立储能项目IRR敏感性测算 (10)表10:2021年以来针对工业用户用电的相关政策 (12)表11:国内工商业储能经济性测算模型 (13)表12:国内工商业储能项目IRR敏感性测算 (13)表13:国内新型储能装机空间测算 (14)表14:大储产业链各环节竞争格局及国内代表企业 (21)表15:储能温控市场规模测算 (22)1. 全球储能行业更大的爆发或在2023年储能行业规模化发展的条件已经成熟。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

电价政策

收入1 基于电力运营优 化的基本电费节 约 收入2 基于分布式储能 系统需量峰值削

收入3 基于分布式储能 系统峰谷电量 (TOU)转移的电度 电费节约

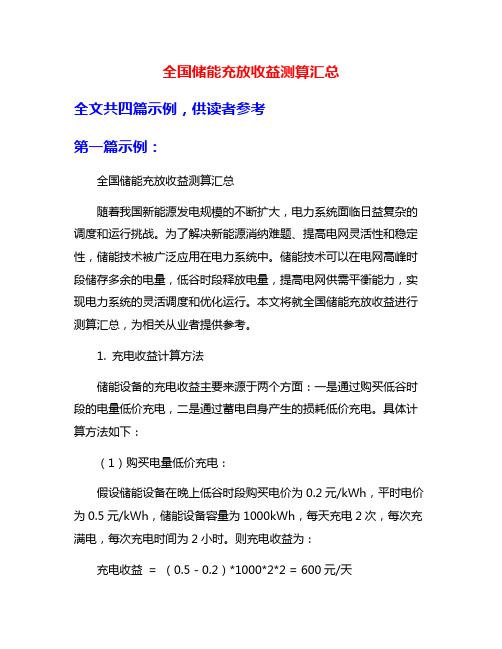

1MW/2MWh储能系统收益测算 年限_ 0 1 2 1 初投资:元 -6000000 峰值电价:元 1.0348 1.0348 1.0348 1.0348 平值电价:元 0.6393 0.6393 0.6393 0.6393 谷值电价:元 0.3351 0.3351 0.3351 0.3351 变压器容量电费:元/(kVA·月) 23 23 23 23 需求容量电费:元/(kW·月) 32 32 32 32 变压器容量:Kva 14000 14000 14000 14000 按变压器容量计费:元 322000 322000 322000 需求容量容量:kW 6600 6600 6600 6600 按需求容量计费:元 211200 211200 211200 每月节约电费:元 110800 110800 110800 每年电费收益:元/年 1329600 1329600 1329600 去峰负荷消除量:kw 200 200 200 每月节约电费:元 6400 6400 6400 每年电费收益:元/年 76800 76800 76800 电池衰变 0 2.77 2.77 电池容量% 100 97.23 94.46 系统容量:kWh 2040 2040 2040 放电深度:% 100 100 100 使用容里:kWh 1800 1750.14 1700.28 峰谷价差:元 0.6997 0.6997 0.6997 平谷价差:元 0.3042 0.3042 0.3042 储能效率(AC侧)% 88 88 88 每年运行天数 345 345 345 每年峰谷转移电量 每天1次循环 621000 603798.3 586596.6 度电峰谷套利:元/kwh 0.575524 0.575524 0.575524 每年平谷转移电量 每天0.5次循环 310500 301899.2 293298.3 度电平谷套利:元/kwh 0.227484 0.227484 0.227484 全年套利:元/年 428034.186 416177.6 404321.1 年收益:元/年 1834434.19 1822578 1810721 NTN公司年收益:元/年 1070086.84 1067716 1065344 城市用电公司年收益:元/年 -6000000 858019.47 856121.6 854223.7 资金成本(4%) -6000000 -240000 -240000 -240000 城市用电公司累计收入:元 -6000000 -5381980.5 -4765859 -4151635 总累计收入:元 -6000000 -4311893.7 -2628057 -948489

10 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 75.07 2040 100 1351.26 0.6997 0.3042 88 345 466184.7 0.575524 233092.4 0.227484 321325.3 1727725 1048745 840938.6 -240000 94790.16 10688950

合计

13296000

768000

3746797.25 17810797.2 10594159.4 8494790.16

328515.5 319415.6 310567.8 301965.1 293600.7 285467.9 277560.5 3159868.63 64925.2 63126.78 61378.16 59677.99 58024.91 56417.62 54854.85 624491.382 393440.7 382542.4 371946 361643.1 351625.6 341885.5 332415.3 3784360.01

Байду номын сангаас

9 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 77.84 2040 100 1401.12 0.6997 0.3042 88 345 483386.4 0.575524 241693.2 0.227484 333181.8 1739582 1051116 842836.4 -240000 -506148 9039266

峰谷收益 平谷收益 总收益

357400.404 347500.4 337874.7 70633.782 68677.23 66774.87 428034.186 416177.6 404649.5

/2MWh储能系统收益测算表2:峰谷套利+需量电费 4 5 6 7 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 91.69 2040 100 1650.42 0.6997 0.3042 88 345 569394.9 0.575524 284697.5 0.227484 392464.5 1798865 1062973 852325.8 -240000 -3539309 726810.1 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 88.92 2040 100 1600.56 0.6997 0.3042 88 345 552193.2 0.575524 276096.6 0.227484 380608 1787008 1060602 850428 -240000 -2928881 2397840 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 86.15 2040 100 1550.7 0.6997 0.3042 88 345 534991.5 0.575524 267495.8 0.227484 368751.5 1775151 1058230 848530.1 -240000 -2320351 4064600 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 83.38 2040 100 1500.84 0.6997 0.3042 88 345 517789.8 0.575524 258894.9 0.227484 356894.9 1763295 1055859 846632.2 -240000 -1713719 5727091

8 1.0348 0.6393 0.3351 23 32 14000 322000 6600 211200 110800 1329600 200 6400 76800 2.77 80.61 2040 100 1450.98 0.6997 0.3042 88 345 500588.1 0.575524 250294.1 0.227484 345038.4 1751438 1053488 844734.3 -240000 -1108985 7385313