上海电力股份有限公司财务报表分析报告

上海电力2020年三季度财务分析详细报告

446,072.97 39,687.81

98,825.53

46,559.01 46,193.96

2,867.26 3,221.05 1,897.27

100.00 1,748,507.7 9

42.34 771,343.35

37.53 389,676.34

3.34 133,224.66

8.31 138,370.73

3.92 239,281.97

3.89 57,688.68 0.24 12,344.57 0.27 3,834.17 0.16 1,279.03

100.00 1,808,813.4 7

44.11 994,028.

7.62 124,597.22

项目名称

总资产

流动资产

应收账款 货币资金 应收股利 应收票据 应收利息 其他应收款 非流动资产

资产主要项目变动情况表(万元)

2019年三季度

数值

差值 增长率(%) 数值

2020年三季度 差值 增长率(%)

10,511,666. 1,677,478 21

18.99 12,387,615. 1,875,949.5

上海电力2020年三季度财务分析详细报告

一、资产结构分析 1.资产构成基本情况 上海电力2020年三季度资产总额为12,387,615.77万元,其中流动资 产为1,808,813.47万元,主要以应收账款、货币资金、其他应收款为主, 分别占流动资产的54.95%、24.62%和6.89%。非流动资产为10,578,802.3 万元,主要以长期股权投资、其他非流动资产、无形资产为主,分别占非 流动资产的13.2%、6.33%和2.86%。

3.86 353,670.67

上海电力2020年上半年财务分析详细报告

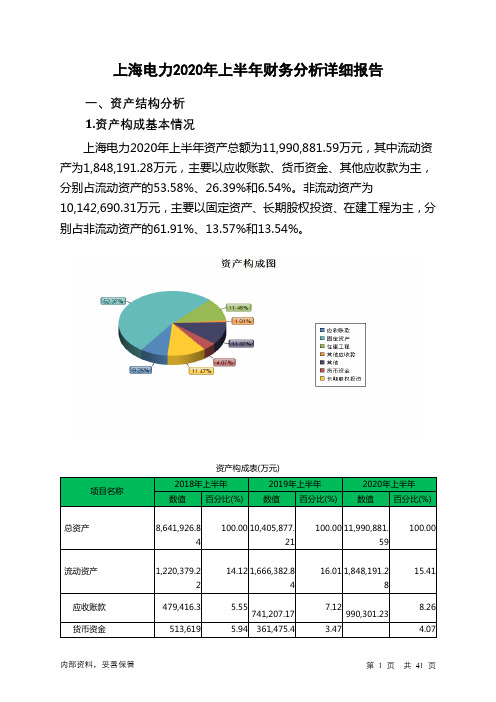

上海电力2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况上海电力2020年上半年资产总额为11,990,881.59万元,其中流动资产为1,848,191.28万元,主要以应收账款、货币资金、其他应收款为主,分别占流动资产的53.58%、26.39%和6.54%。

非流动资产为10,142,690.31万元,主要以固定资产、长期股权投资、在建工程为主,分别占非流动资产的61.91%、13.57%和13.54%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产8,641,926.84 100.00 10,405,877.21100.00 11,990,881.59100.00流动资产1,220,379.22 14.12 1,666,382.8416.01 1,848,191.2815.41应收账款479,416.3 5.55741,207.17 7.12990,301.238.26货币资金513,619 5.94 361,475.4 3.47 4.07487,706.15其他应收款23,070.55 0.27133,240.51 1.28120,865.671.01非流动资产7,421,547.62 85.88 8,739,494.3883.99 10,142,690.3184.59固定资产5,096,024.3 58.97 6,112,697.6458.74 6,279,776.1252.37长期股权投资927,707.98 10.73 1,246,790.0711.98 1,375,950.8911.47在建工程733,123.98 8.48592,246.735.69 1,373,175.0511.452.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的60.12%,应当加强应收款项管理,关注应收款项的质量。

上海电力财务报表分析

单位:元

客户名称

营业收入

占全部营业收入的比例(%)

国网上海市电力公司

8,096,904,843.30

50.29

国网江苏省电力公司

2,370,527,450.00

14.72

客户名称

营业收入

占全部营业收入的比例(%)

华东电网有限公司

1,490,143,024.55

9.25

62.78

351.40

5.10%

4费用

科目

本期数(万元)

上年同期数(万元)

变动比例(%)

销售费用

6.88

3.62

89.85

管理费用

96,704.64

76,561.32

26.31

财务费用

140,883.88

114,711.45

22.82

所得税费用

54,551.78

35,742.32

52.63

销售费用2014年度发生数为6.88万元,比上年数上升89.85%,主要原因是:公司之子公司明华

2)经营计划进展情况

①生产经营再创新高发电供热超额完成计划。积极克服市场、天气造成的影响,公司所属淮沪电力、长兴燃机、

新能源电站充分发挥新增产能,全年电量完成338.34亿千瓦时(含转移电量),供热量完成1116万吉焦。

成本降控成效显着。严控“三项费用”支出,可控成本费用预算控制率100%。开拓直接融资渠道,发行16.5亿并购债、15亿短融和65亿超短融,与同期银行贷款基准利率相比,全年节约

0.5326

0.5518

16.32

0.4911

稀释每股收益(元/股)

0.6195

上海电力公司财务分析研究

上海电力公司财务分析研究一、引言上海电力公司是中国电力公司的全资子公司,成立于1994年,总部位于上海市浦东新区。

公司主要业务包括电力生产、销售和相关服务等。

近年来,随着社会经济的不断发展,电力行业的竞争日益激烈,公司面临着许多挑战与机遇。

本研究旨在通过对上海电力公司的财务分析,深入了解其财务状况,为公司制定未来发展战略提供决策依据。

二、财务指标分析1. 资产负债表分析资产负债表反映了公司截至某一时间点的资产、负债和所有者权益的情况。

通过分析该表,我们可以了解到公司的资产结构、负债状况以及资金运作情况。

从上海电力公司最近三年的资产负债表来看,公司的总资产呈现逐年增长的趋势,表明公司的资产规模在不断扩大。

与此同时,负债也在增加,但比例相对较低。

而所有者权益较稳定,说明公司相对稳健且对经营稳定富有信心。

2. 利润表分析利润表反映了公司特定时期内的盈亏情况,帮助我们了解上海电力公司的盈利能力、营运状况和成本控制情况。

通过分析上海电力公司近三年的利润表,我们可以发现公司的营业收入呈现逐年上升的趋势,说明公司的业务规模在扩大。

利润率方面,虽然有所波动,但总体上保持在合理的范围内。

这表明公司有一定的盈利能力和成本控制能力。

二、财务比率分析财务比率分析是对公司财务状况的综合评价,可以用来评估公司的偿债能力、盈利能力、运营能力和成长能力。

1. 偿债能力分析偿债能力是指公司清偿债务的能力。

常用的偿债能力指标包括流动比率、速动比率和现金比率。

通过对上海电力公司近三年的偿债能力指标进行分析,我们可以发现公司的流动比率、速动比率和现金比率均保持在相对较高的水平,表明公司具备较强的偿债能力。

2. 盈利能力分析盈利能力是指公司盈利水平的能力。

常用的盈利能力指标包括毛利率、净利率和资产报酬率。

通过对上海电力公司近三年的盈利能力指标进行分析,我们可以发现公司的毛利率和净利率在波动中保持在相对稳定的水平,表明公司具备一定的盈利能力。

上海电力公司财务分析研究

上海电力公司财务分析研究本文旨在通过对上海电力公司的财务状况进行分析,了解其经营状况和财务表现,以期为相关利益方提供有价值的参考。

关键词:上海电力公司、财务分析、资产负债表上海电力公司作为中国最大的城市供电企业之一,其财务状况备受。

本文将从财务角度入手,对上海电力公司的资产负债表进行分析,以揭示其财务状况和经营绩效。

上海电力公司的财务报表显示,公司在过去几年中一直保持稳健的财务状况。

其资产主要由固定资产、流动资产和长期投资构成,而负债则主要由流动负债和长期债务构成。

公司的资产负债率稳定在合理水平,显示出良好的债务管理能力。

资产方面,上海电力公司的固定资产占比最大,主要涉及电力设备的投资和维护。

公司的流动资产包括现金、应收账款、存货等,其中现金和应收账款的占比相对较高。

负债方面,上海电力公司的流动负债主要包括应付账款、短期借款等,而长期债务则主要包括长期借款和债券等。

公司的应付账款占比最大,短期借款的规模也在逐渐扩大。

综合来看,上海电力公司的资产负债表稳健,资产质量较高,负债结构合理,具有较强的偿债能力。

上海电力公司的盈利能力一直保持较高水平。

在营收方面,公司通过优化电力供应结构,提高电力供应效率,实现了营收的稳步增长。

公司在成本控制方面也取得了显著成效,使得净利润率保持较高水平。

随着中国电力市场的逐步开放,上海电力公司面临着越来越激烈的市场竞争。

然而,作为具有较强品牌影响力和市场份额的企业,上海电力公司在市场竞争中仍然具有较强的竞争力。

综合来看,上海电力公司的财务状况稳健,资产负债表质量较高,偿债能力强。

公司在业绩表现和市场竞争力方面也具有较强优势。

然而,面对激烈的市场竞争和不断变化的能源市场环境,上海电力公司仍需加强内部管理,提高运营效率,以保持持续稳健的发展。

在进行财务分析时,需要综合考虑多个方面的因素,以便全面评估一个企业的财务状况和经营绩效。

也需要注意数据来源的真实性和可靠性,以确保分析结果的准确性。

上海电力2020年上半年财务分析结论报告

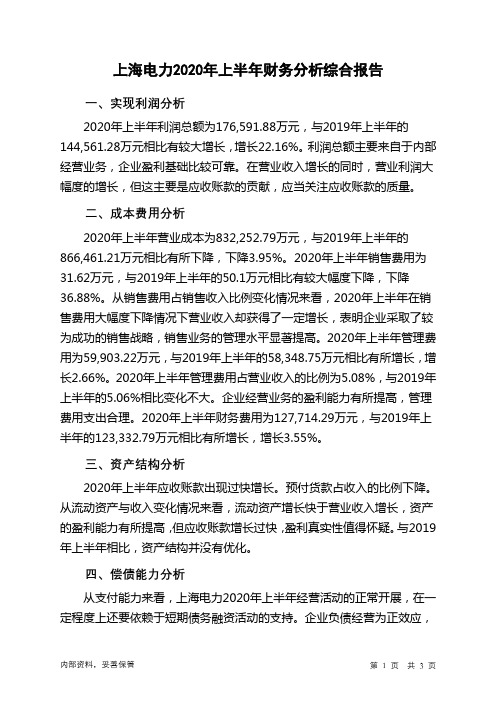

上海电力2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为176,591.88万元,与2019年上半年的144,561.28万元相比有较大增长,增长22.16%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润大幅度的增长,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年上半年营业成本为832,252.79万元,与2019年上半年的866,461.21万元相比有所下降,下降3.95%。

2020年上半年销售费用为31.62万元,与2019年上半年的50.1万元相比有较大幅度下降,下降36.88%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2020年上半年管理费用为59,903.22万元,与2019年上半年的58,348.75万元相比有所增长,增长2.66%。

2020年上半年管理费用占营业收入的比例为5.08%,与2019年上半年的5.06%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2020年上半年财务费用为127,714.29万元,与2019年上半年的123,332.79万元相比有所增长,增长3.55%。

三、资产结构分析2020年上半年应收账款出现过快增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年上半年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,上海电力2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共3 页。

600021上海电力2023年上半年财务风险分析详细报告

上海电力2023年上半年风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为533,125.29万元,2023年上半年已经取得的短期带息负债为2,238,730.81万元。

2.长期资金需求该企业长期资金需求为8,309,438.36万元,2023年上半年已有长期带息负债为5,983,606.47万元。

3.总资金需求该企业的总资金需求为8,842,563.66万元。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为893,329.04万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,275,951.74万元,实际已经取得的短期带息负债为2,238,730.81万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,275,951.74万元,企业有能力在3年之内偿还的贷款总规模为1,467,263.08万元,在5年之内偿还的贷款总规模为1,849,885.78万元,当前实际的带息负债合计为8,222,337.28万元。

二、资金链监控1.会不会发生资金链断裂一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为841,669.85万元。

不过,该资金缺口在企业持续经营4.25个分析期之后可被盈利填补。

企业负债水平较高,且经营活动和投资活动均存在资金缺口,存在资金链断裂风险但风险趋于下降。

资金链断裂风险等级为8级。

2.是否存在长期性资金缺口该企业存在长期性资金缺口,缺口资金为803,423.78万元。

其中:长期投资合计增加133,433.72万元,固定资产合计增加93,774.05万元,无形资产及其他资产合计增加38,790.09万元,递延所得税资产增加5,765.09万元,其他非流动资产减少86,692.22万元,共计增加185,070.73万元。

电力企业的财务分析报告(3篇)

第1篇一、前言电力行业作为国家经济的支柱产业,其稳定运行对于社会生产和生活具有重要意义。

本报告旨在通过对某电力企业的财务状况进行分析,评估其经营成果、财务风险和盈利能力,为企业的经营决策提供参考。

二、企业概况某电力企业成立于20XX年,主要从事电力生产、输电、变电、配电和售电业务。

企业注册资本为XX亿元,现有员工XX人。

近年来,企业规模不断扩大,业务范围不断拓展,已成为我国电力行业的重要力量。

三、财务报表分析(一)资产负债表分析1. 资产结构分析- 流动资产分析:截至20XX年底,企业流动资产总额为XX亿元,同比增长XX%。

其中,货币资金占比XX%,应收账款占比XX%,存货占比XX%。

流动资产结构合理,变现能力强。

- 非流动资产分析:非流动资产总额为XX亿元,同比增长XX%。

其中,固定资产占比XX%,无形资产占比XX%。

固定资产结构稳定,为企业的长期发展提供了有力保障。

2. 负债结构分析- 流动负债分析:截至20XX年底,企业流动负债总额为XX亿元,同比增长XX%。

其中,短期借款占比XX%,应付账款占比XX%,预收账款占比XX%。

流动负债结构合理,偿债压力较小。

- 非流动负债分析:非流动负债总额为XX亿元,同比增长XX%。

其中,长期借款占比XX%,应付债券占比XX%。

非流动负债结构稳定,有利于企业长期发展。

3. 所有者权益分析- 截至20XX年底,企业所有者权益总额为XX亿元,同比增长XX%。

其中,实收资本占比XX%,资本公积占比XX%,盈余公积占比XX%,未分配利润占比XX%。

所有者权益结构合理,为企业发展提供了坚实的资金基础。

(二)利润表分析1. 营业收入分析- 20XX年,企业营业收入为XX亿元,同比增长XX%。

其中,电力生产收入占比XX%,输电收入占比XX%,变电收入占比XX%,配电收入占比XX%,售电收入占比XX%。

营业收入增长稳定,表明企业市场竞争力较强。

2. 营业成本分析- 20XX年,企业营业成本为XX亿元,同比增长XX%。

长电财务分析总结报告(3篇)

第1篇一、前言随着我国经济的快速发展,电子制造业作为国民经济的重要组成部分,其市场竞争力日益增强。

长电科技(股票代码:600525)作为国内领先的电子制造服务企业,其财务状况的稳定与否直接关系到企业的生存和发展。

本报告通过对长电科技的财务报表进行分析,旨在全面了解其财务状况,为投资者、管理层及相关部门提供决策参考。

二、公司概况长电科技成立于1997年,总部位于江苏省苏州市,主要从事半导体封装、测试及模块产品的研发、生产和销售。

公司主要产品包括封装产品、测试产品、模块产品等,广泛应用于通讯、消费电子、计算机、汽车等领域。

经过多年的发展,长电科技已成为我国半导体封装行业的领军企业。

三、财务报表分析(一)资产负债表分析1. 资产结构分析根据长电科技的资产负债表,我们可以看到其资产主要由流动资产和非流动资产构成。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

(1)货币资金:长电科技的货币资金保持稳定,说明公司具备较强的短期偿债能力。

(2)应收账款:应收账款占比较高,需关注其回收风险。

(3)存货:存货占比较高,需关注其周转率及跌价风险。

2. 负债结构分析长电科技的负债主要由流动负债和非流动负债构成。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

(1)短期借款:短期借款占比较高,需关注其还款压力。

(2)应付账款:应付账款占比较高,说明公司具备较强的议价能力。

3. 所有者权益分析长电科技的所有者权益主要由实收资本、资本公积、盈余公积、未分配利润等构成。

近年来,公司所有者权益保持稳定增长,说明公司盈利能力较强。

(二)利润表分析1. 营业收入分析长电科技的营业收入近年来保持稳定增长,说明公司市场竞争力较强。

2. 营业成本分析营业成本的增长速度低于营业收入的增长速度,说明公司具备较强的成本控制能力。

3. 毛利率分析长电科技的毛利率近年来保持稳定,说明公司具备较强的盈利能力。

上海电力财务报表分析

上海电力财务报表分析 WTD standardization office【WTD 5AB- WTDK 08- WTD 2C】目录20952(1)2(2)(3)(4)(5)78综合浏览1、企业从事行业与经营业绩上海电力股份有限公司成立于1998年6月4日,并于2003年10月14日在境内成功发行人民币普通股股票,同年10月29日在上海证券交易所正式挂牌交易。

公司是由中电投集团控股的大型发电公司。

2005年11月,公司顺利完成股权分置改革。

公司目前股权结构情况:中电投集团持股比例为%;持股比例为%;中国长江电力股份有限公司持股比例为%;社会公众股东持股比例为%。

董事会报告一、董事会关于公司报告期内经营情况的讨论与分析2014 年,公司董事会在全体股东及社会各方的大力支持下,积极面对外部挑战,紧紧围绕“稳增长、调结构、抓改革、强管理、转作风、促发展”工作要求,按照年初制定的工作目标,不断夯实安全生产和环保底线,全力推进结构调整、布局优化、转型升级,全面完成了股东大会确定的利润目标和各项任务。

截至2014 年底,公司权益装机容量为万千瓦,同比增加万千瓦,增幅为%;2014 年,公司完成合并口径发电量亿千瓦时(含转移电量),同比增长%;实现归属于上市公司股东的净利润亿元,同比增长%。

加权平均净资产收益率%,同比减少个百分点;基本每股收益元,同比增长%;归属于上市公司股东的每股净资产元,同比增长%。

(一) 主营业务分析1 利润表及现金流量表相关科目变动单位:元币种:人民币2 收入(1) 驱动业务收入变化的因素分析2014 年,公司售电量亿千瓦时,同比上升%;售电单价(不含税)元/千千瓦时,同比上升元/千千瓦时;售热量万吉焦,同比上升%,售热单价(不含税)元/吉焦,同比上升元/吉焦。

(2) 主要销售客户的情况公司主要销售客户为国网上海市电力公司、国网江苏省电力公司、华东电网有限公司等。

公司前5名客户营业收入亿元,占公司全部营业收入的比例为%。

电力财务报告分析完整版(3篇)

第1篇一、报告概述本报告针对某电力公司的财务报告进行分析,通过对该公司财务报表、财务比率、现金流量等方面的分析,全面评估公司的财务状况、经营成果和现金流量状况,为投资者、管理层和相关部门提供决策参考。

二、公司概况某电力公司成立于20XX年,主要从事电力生产、输电、供电和售电业务。

公司注册资本为XX亿元,总部位于XX市。

公司拥有完善的电力生产、输电、供电和售电体系,业务范围覆盖全国XX个省份,是国内领先的电力企业之一。

三、财务报表分析(一)资产负债表分析1. 资产分析(1)流动资产分析从流动资产构成来看,某电力公司流动资产主要包括货币资金、应收账款、存货和预付款项等。

分析如下:- 货币资金:截至20XX年末,公司货币资金余额为XX亿元,较上年末增长XX%,主要原因是公司加强现金流管理,优化资金使用效率。

- 应收账款:截至20XX年末,公司应收账款余额为XX亿元,较上年末增长XX%,主要原因是公司加大市场拓展力度,业务规模扩大。

- 存货:截至20XX年末,公司存货余额为XX亿元,较上年末增长XX%,主要原因是公司根据市场需求调整库存结构,提高库存周转率。

- 预付款项:截至20XX年末,公司预付款项余额为XX亿元,较上年末增长XX%,主要原因是公司加大设备采购力度,提高生产效率。

(2)非流动资产分析从非流动资产构成来看,某电力公司非流动资产主要包括固定资产、无形资产和长期投资等。

分析如下:- 固定资产:截至20XX年末,公司固定资产净值为XX亿元,较上年末增长XX%,主要原因是公司加大投资力度,提高生产能力。

- 无形资产:截至20XX年末,公司无形资产净值为XX亿元,较上年末增长XX%,主要原因是公司加强品牌建设,提升企业价值。

- 长期投资:截至20XX年末,公司长期投资净值为XX亿元,较上年末增长XX%,主要原因是公司积极拓展新能源业务,实现多元化发展。

2. 负债分析(1)流动负债分析从流动负债构成来看,某电力公司流动负债主要包括短期借款、应付账款、预收款项和应交税费等。

600021上海电力2022年财务指标报告

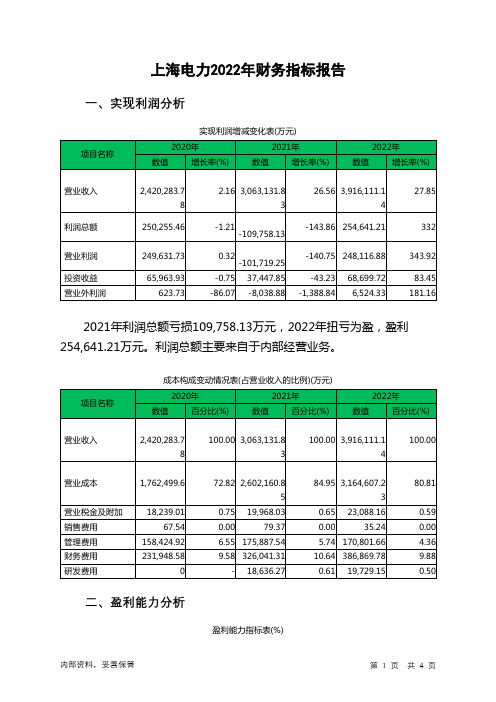

上海电力2022年财务指标报告一、实现利润分析实现利润增减变化表(万元)2021年利润总额亏损109,758.13万元,2022年扭亏为盈,盈利254,641.21万元。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)项目名称2020年2021年2022年营业毛利率26.42 14.4 18.6营业利润率10.31 -3.32 6.34成本费用利润率11.53 -3.49 6.76总资产报酬率 4.02 1.33 3.79净资产收益率 5.9 -4.64 3.88上海电力2022年的营业利润率为6.34%,总资产报酬率为3.79%,净资产收益率为3.88%,成本费用利润率为6.76%。

企业实际投入到企业自身经营业务的资产为13,609,234.41万元,经营资产的收益率为1.82%,而对外投资的收益率为4.27%。

2021年营业利润亏损101,719.25万元,2022年扭亏为盈,盈利248,116.88万元。

以下项目的变动使营业利润增加:投资收益增加31,251.88万元,信用减值损失增加16,962.27万元,资产处置收益增加8,953.74万元,其他收益增加2,237.08万元,公允价值变动收益增加33万元,管理费用减少5,085.87万元,销售费用减少44.14万元,共计增加64,567.97万元;以下项目的变动使营业利润减少:营业成本增加562,446.38万元,财务费用增加60,828.47万元,资产减值损失增加59,776.7万元,营业税金及附加增加3,120.12万元,研发费用增加1,092.88万元,共计减少687,264.56万元。

各项科目变化引起营业利润增加349,836.13万元。

三、偿债能力分析偿债能力指标表2022年流动比率为0.66,与2021年的0.47相比有所增长,增长了0.19。

2022年流动比率比2021年提高的主要原因是:2022年流动资产为2,808,291.89万元,与2021年的2,544,020.08万元相比有较大增长,增长10.39%。

600021上海电力2022年财务分析报告-银行版

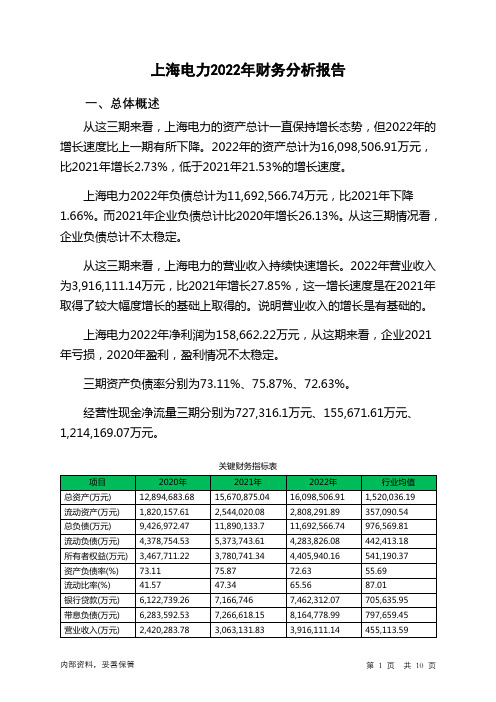

上海电力2022年财务分析报告一、总体概述从这三期来看,上海电力的资产总计一直保持增长态势,但2022年的增长速度比上一期有所下降。

2022年的资产总计为16,098,506.91万元,比2021年增长2.73%,低于2021年21.53%的增长速度。

上海电力2022年负债总计为11,692,566.74万元,比2021年下降1.66%。

而2021年企业负债总计比2020年增长26.13%。

从这三期情况看,企业负债总计不太稳定。

从这三期来看,上海电力的营业收入持续快速增长。

2022年营业收入为3,916,111.14万元,比2021年增长27.85%,这一增长速度是在2021年取得了较大幅度增长的基础上取得的。

说明营业收入的增长是有基础的。

上海电力2022年净利润为158,662.22万元,从这期来看,企业2021年亏损,2020年盈利,盈利情况不太稳定。

三期资产负债率分别为73.11%、75.87%、72.63%。

经营性现金净流量三期分别为727,316.1万元、155,671.61万元、1,214,169.07万元。

关键财务指标表二、资产规模增长匹配度2022年资产增长率与负债增长率差距不大,资产增长率为2.73%,负债增长率为-1.66%。

收入与资产变化不匹配,收入增长27.85%,资产增长2.73%。

净利润与资产变化不匹配,净利润增长194.37%,资产增长2.73%。

资产总额有所增长,营业收入大幅度增长,净利润也在增加。

公司增产增收的效果明显。

资产规模增长匹配情况表三、负债规模增长从三期数据来看,总负债分别为9,426,972.47万元、11,890,133.7万元、11,692,566.74万元,2022年较2021年下降了1.66%,主要是由于交易性金融负债等科目减少所至。

从三期数据来看,营业收入呈持续增长趋势。

营业收入分别为2,420,283.78万元、3,063,131.83万元、3,916,111.14万元,2022年较2021年增长了27.85%。

财务分析

利润表水平分析

增减额 增减率(% ) 一、营业总收入 15,044,339,577.39 17,376,288,190.06 -2,331,948,612.67 -13.42 其中:营业收入 15,044,339,577.39 17,376,288,190.06 -2,331,948,612.67 -13.42 二、营业总成本 14,392,353,097.84 17,431,749,054.29 -3,039,395,956.45 -17.44 其中:营业成本 12,427,572,104.33 15,617,470,098.22 -3,189,897,993.89 -20.43 营业税金及附加 61,182,668.00 71,813,872.63 -10,631,204.63 -14.80 销售费用 57,146.00 21,000.00 36,146.00 172.12 管理费用 697,086,584.93 579,612,247.87 117,474,337.06 20.27 财务费用 1,162,960,137.46 985,793,348.44 177,166,789.02 17.97 资产减值损失 43,494,457.12 177,038,487.13 -133,544,030.01 -75.43 加:公允价值变动损益(损失以"-"号填列) -1,750,646.00 -203,603.19 -1,547,042.81 759.83 投资收益(损失以"-"号填列) 702,720,658.49 387,286,322.75 315,434,335.74 81.45 其中:对联营企业和合营企业的投资收益 659,370,343.76 348,959,082.72 310,411,261.04 88.95 三、营业利润(亏损以"-"号填列) 1,352,956,492.04 331,621,855.33 1,021,334,636.71 307.98 加:营业外收入 77,480,394.17 529,352,424.55 -451,872,030.38 -85.36 减:营业外支出 75,520,084.95 37,521,139.53 37,998,945.42 101.27 其中:非流动资产处置损失 72,163,712.34 32,761,225.33 39,402,487.01 120.27 四、利润总额:(亏损总额以"-"号填列) 1,354,916,801.26 823,453,140.35 531,463,660.91 64.54 减:所得税费用 203,932,350.33 158,977,277.45 44,955,072.88 28.28 五、净利润(净亏损以“-”)号填列 1,150,984,450.93 664,475,862.90 486,508,588.03 73.22 归属于母公司所有者的净利润 883,103,619.02 463,218,327.56 419,885,291.46 90.65 少数股东损益 267,880,831.91 201,257,535.34 66,623,296.57 33.10 六、每股收益: (一)基本每股收益 0.4127 0.2165 0.20 90.62 (二)稀释每股收益 0.4127 0.2165 0.20 90.62 七、其他综合收益 298,784,639.80 - 227,129,498.14 525,914,137.94 -231.55 八、综合收益总额 1,449,769,090.73 437,346,364.76 1,012,422,725.97 231.49 归属于母公司所有者的综合收益总额 1,180,684,713.82 233,893,426.56 946,791,287.26 404.80 归属于少数股东的的综合收益总额 269,084,376.91 203,452,938.20 65,631,438.71 32.26 Your company slogan 项目 上海电力股份有限公司利润水平分析表 单位:元 本期金额 上期金额