到期收益率的公式

可转债全部计算公式

可转债全部计算公式可转债是指公司发行的一种债券,具有一定的债务特性,同时也具有一定的股权特性。

可转债的持有者在一定的条件下可以选择将其转换为公司的股票,从而分享公司的股权收益。

可转债的价格和收益计算需要使用一些特定的公式,下面我们来详细介绍可转债的全部计算公式。

1. 可转债的转股价计算公式。

可转债的转股价是指每一张可转债可以转换为多少股公司股票。

一般来说,可转债的转股价是固定的,可以通过以下公式来计算:转股价 = 面值÷转股比例。

其中,面值是指可转债的面值,转股比例是指每张可转债可以转换成多少股公司股票。

2. 可转债的转股溢价计算公式。

转股溢价是指可转债的转股价与当前市价之间的差额,可以通过以下公式来计算:转股溢价 = 转股价可转债市价。

其中,可转债市价是指可转债当前的市场价格。

3. 可转债的回售价计算公式。

可转债持有者在一定条件下可以选择将可转债回售给公司,回售价是指持有者选择回售时可以获得的价格,可以通过以下公式来计算:回售价 = 面值 + 利息。

其中,面值是指可转债的面值,利息是指可转债的利息收入。

4. 可转债的纯债价值计算公式。

纯债价值是指如果可转债不具有转股权,其价值是多少,可以通过以下公式来计算:纯债价值 = 可转债市价转股溢价。

其中,转股溢价是指可转债的转股溢价。

5. 可转债的转股价值计算公式。

转股价值是指如果可转债转换为股票后的价值,可以通过以下公式来计算:转股价值 = 转股价×公司股票价格。

其中,转股价是指可转债的转股价,公司股票价格是指公司当前的股价。

6. 可转债的全价计算公式。

可转债的全价是指可转债的市价加上应计利息,可以通过以下公式来计算:全价 = 可转债市价 + 应计利息。

其中,应计利息是指从上一次付息日到当前日期之间的利息。

7. 可转债的到期收益率计算公式。

到期收益率是指如果持有可转债到期日,可以获得的年化收益率,可以通过以下公式来计算:到期收益率 = (面值 + 利息)÷可转债市价。

到期收益率_全国经济专业技术资格考试专用教材——金融专业知识与实务(中级)_[共2页]

![到期收益率_全国经济专业技术资格考试专用教材——金融专业知识与实务(中级)_[共2页]](https://img.taocdn.com/s3/m/b3403a20ba0d4a7303763a83.png)

【解析】本题考查实际收益率的计

算。实际收益率=名义收益率-通货膨胀率 =5%-2%=3%。

三、本期收益率

其中,r 表示到期收益率,C 表示票息 (年利息),Pn表示债券的出售价格,P 0表示 债券的购买价格,T 表示买入债券到出售债券

本期收益率也称当前收益率,是指本期 获得债券利息对债券本期市场价格的比率。 计算公式如下。 本期收益率=支付的年利息总额/本期市场价格

零息债券不支付利息,折价出售,到期 按债券面值兑现。如果按年复利计算,则到

444444

期收益率的计算公式如下:

信用工具的票面收益与其市场价格的比

的时间(以年计算)。 (2)如果投资者持有的期限较长,或者

444444

在持有期内需要按复利计算的,在计算持有 期收益率时需要考虑货币的时间价格,用长 期投资的持有期收益率。

率,公式表示如下。

【2013年真题·单选题】如果某投资

50

r =C /P

者以100元的价格买入债券面值为100元、

算。根据计算公式可得知,本题票面收益 C =100×5%=5(元)。债券售价M =101 (元),债券买入价P 0=100(元),持有 期间T =1年。则持有期收益率r =[(101100)÷1+5]÷100=6%。

四、持有期收益率

持有期收益率是指从购入到卖出这段特 有期限里所能得到的收益率。它与到期收益 率的差别在于将来值不同。

C.r =C /P 【答案】C

D.r =F /P

【解析】本题考查本期收益率的计

算。本期收益率是指本期获得的债券利息

(股利)对债券本期市场价格的比率。计 算公式为:r =C /P 。

的价格卖出,则该投资者的持有期收益率

到期收益率计算公式

到期收益率计算公式

到期收益率计算公式:

到期收益率=(收回金额-购买价格+总利息)/(购买价格×总期数)×100%。

与持有期收益率一样,到期收益率也同时考虑到了利息收入和资本损益,而且,由于收回金额就是票面金额,是确定不变的,因此,在事前进行决策时就能准确地确定,从而能够作为决策的参考。

但到期收益率适用于持有到期的债券。

所谓到期收益,是指将债券持有到偿还期所获得的收益,包括到期的全部利息。

到期收益率又称最终收益率,是投资购买债券的内部收益率,即可以使投资购买债券获得的未来现金流量的现值等于债券当前市价的贴现率。

它相当于投资者按照当前市场价格购买并且一直持有到满期时可以获得的年平均收益率,其中隐含了每期的投资收入现金流均可以按照到期收益率进行

再投资。

债券估价模型公式

债券估价模型公式1. 简单贴现模型(Discounted Cash Flow Model,DCF)简单贴现模型是最基本的债券估价模型之一、该模型的公式为:公允价值=Σ(现金流量/(1+r)^n)其中,现金流量表示债券的每期利息和本金支付;r表示市场利率;n表示现金流量发生的期数。

2. 到期收益率模型(Yield to Maturity Model,YTM)到期收益率模型是基于债券的到期收益率计算债券公允价值的模型。

该模型的公式为:公允价值=Σ(现金流量/(1+YTM)^n)其中,YTM表示债券的到期收益率。

3. 收益率曲线模型(Yield Curve Model)收益率曲线模型是基于一组已知债券收益率构建的债券估价模型。

该模型的公式为:公允价值=Σ(现金流量/(1+r_n)^n)其中,r_n表示对应于剩余期限n的债券收益率。

4. 温特模型(Wintner Model)温特模型是基于债券的到期期限和对应收益率的关系构建的债券估价模型。

该模型的公式为:公允价值= Σ (现金流量/ (1 + r)^n)+ Par Value / (1 + r)^n其中,r表示债券的到期收益率。

5. 期权定价模型(Option Pricing Model)期权定价模型是一种复杂的债券估价模型,考虑了债券附带的相关期权,如可赎回期权、可转换期权等。

该模型基于期权定价理论来计算债券的公允价值。

这些是常见的债券估价模型的公式,在实际应用中还可以根据具体情况来进行适当的调整和扩展。

需要注意的是,债券估价模型是一个理论模型,实际应用中需要根据具体市场情况和相关参数进行合理的设定和修正,以得到更准确的估价结果。

ytd和ytm的区别

ytd和ytm的区别

YTD(Year to day)指年初至当前日期对应自然月的情况,YTD TY(YTD this year)指今年年初至本月的情况。

举例:数据截止至2014年9月的报告中,YTDTY就是指2014年1月至9月的数据总计,对财年从1月开始的公司来说相当于财政年度业绩。

YTM,到期收益率(YieldtoMaturity,YTM)又称最终收益率,是投资购买债券的内部收益率,即可以使投资购买债券获得的未来现金流量的现值等于债券当前市价的贴现率。

它相当于投资者按照当前市场价格购买并且一直持有到满期时可以获得的年平均收益率,其中隐含了每期的投资收入现金流均可以按照到期收益率进行再投资。

YTM计算公式=(收回金额-购买价格+总利息)/(购买价格×总期数)×100%,所谓到期收益,是指将债券持有到偿还期所获得的收益,包括到期的全部利息。

lecture3 债券的收益率

解:

A 债券的年利率为 12% ,半年支付一次利 息,因此A债券的每期(半年)收益率为 12%/2=6% 。 B 债券的年利率为 10% ,每季 度支付一次利息,B债券的每期(季度) 收益率则为10%/4=2.5%。 A债券的EAR=(1+6%)2-1=12.36% B债券的EAR=(1+2.5%)4-1=10.38%

例:

有一个债券组合,由三种半年付息的债券组成,下次付息均 在半年后,债券的相关资料如下: 债券名称 票面利率 到期时间 面值(元) 市场价格 到期收益率 A 6% 6 1000 951.68 7% B 5.50% 5 20000 20000 5.50% C 7.50% 4 10000 9831.68 8% 求组合的到期收益率.

第三讲 债券的收益率

收益率

债券收益率反映的是债券收益与其初始 投资之间的关系。常见的债券收益率有 以下几种形式: 到期收益率 当期收益率 持有期回报率 赎回收益率

到期收益率(Yield To Maturity,YTM)

使债券的未来现金流等于其当前的市场价格(初始投资) 的贴现率

C F P i N (1 YTM ) i 1 (1 YTM)

求出该债券的半年到期收益率为4%,因此,该债券的年 到期收益率则为4%×2=8%。

在两个利息支付日之间购买的 债券的到期收益率

C F P n t-1 n M-1 (1 r) (1 r) t 1 (1 r) (1 r)

P是债券的市场价格,C是支付的利息,F是债券的 面值,M是距到期日的年数,YTM是每期到期收益 率,n=清算日距下一次利息支付日之间的天数/利 息支付期的天数。

可以求出半年的赎回收益率为3.95%,因此,该债券的年 赎回收益率则为2×3.95%=7.90%。

到期收益率的公式-到期收益率计算题

创作编号:GB8878185555334563BT9125XW创作者:凤呜大王*到期收益率的公式设F为债券的面值,C为按票面利率每年支付的利息,P0为债券当前市场价格,r为到期收益率,则:举例说明:例题:如果票面金额为1000元的两年期债券,第一年支付60元利息,第二年支付50元利息,现在的市场价格为950元,求该债券的到期收益率为多少?YTM=r=5.5%[编辑]短期债券到期收益率对处于最后付息周期的附息债券、贴现债券和剩余流通期限在一年以内(含一年)的到期一次还本付息债券,到期收益率计算公式为:到期收益率= (到期本息和-债券买入价)/(债券买入价*剩余到期年限)*100%各种不同债券到期收益率的具体计算方法分别列示如下:1、息票债券的计算到期收益率=(债券年利息+债券面值-债券买入价)/(债券买入价*剩余到期年限)*100%例:8某公司2003年1月1日以102元的价格购买了面值为100元、利率为10%、每年1月1日支付1次利息的1999年发行5年期国库券,持有到2004年1月1日到期,则:到期收益率=2、一次还本付息债券到期收益率的计算到期收益率=[债券面值(1+票面利率*债券有效年限)-债券买入价]/(债券买入价*剩余到期年限)*100%例:甲公司于2004年1月1日以1250元的价格购买了乙公司于2000年1月1日发行的面值为1000元、利率为10%、到期一次还本利息的5年期公司债券,持有到2005年1月1日,计算其投资收益率。

到期收益率=3、贴现债券到期收益率的计算到期收益率=(债券面值-债券买入价)/(债券买入价*剩余到期年限)*100%长期债券到期收益率长期债券到期收益率采取复利计算方式(相当于求内部收益率)。

其中:Y为到期收益率;PV为债券买入价;M为债券面值;t为剩余的付息年数;I为当期债券票面年利息。

例:H公司于2004年1月1日以1010元价格购买了TTL公司于2001年1月1日发行的面值为1000元、票面利率为10%的5年期债券。

五种收益率计算

五种收益率计算注:下例中所述收益率默认都指年收益率的概念在债券市场上以95元的价格买入某种债券,面值为100元,该债券10年偿还期剩余9年,年息8元。

1、名义收益率(nominal yield)计算公式是:名义收益率=票面利息/票面金额×100%8/100=8%2、现时收益率(又称即期收益率)(current yield)计算公式是:现时收益率(即期收益率)=票面利息/购买价格×100%8/95=8.42%3、持有期收益率(Holding period yield)持有期收益率=(收回金额-购买价格+利息)/购买价格×100%假设一年后以96元的价格卖出,持有期收益率计算如下(96-95+8)/95=9.47%4、平均收益率(average yield)平均收益率=(平均利息收益+平均资本盈余收益)/本金平均利息收益=8平均资本盈余收益假设为a由a(1+8%)+a(1+8%)^2+a(1+8%)^3+......+a(1+8%)^9=5得a=0.37(8+0.37)/95=8.81%注:平均资本盈余收益为0.37元的意思是,将0.37存入银行,每年8%的利息,以年度计算复利,存9年后,可获本息5元(资本利得)。

5、到期收益率(Yield To Maturity,简称YTM)(又称最终收益率)(相当于投资者按照当前市场价格购买并且一直持有到满期时可以获得的年平均收益率)计算公式:把到期的面值和每一期的票息贴现成现值计算收益率(无论每一期票息是否相等,无论多少期付息一次都不影响本公式的成立)其中,F为债券的面值,C为按票面利率每年支付的利息,P0为债券当前市场价格,r为到期收益率,n为最期数。

95=8/(1+r)+8/(1+r)^2+8/(1+r)^3+8/(1+r)^4+8/(1+r)^5+8/(1+r)^6+8/(1+r)^7+8/(1+r)^8+8/(1+r)^9+100/(1+r)^9此方法与平均收益率不尽相同,计算得出的值略有区别。

到期收益率的计算

[(1000+877.60)/2] ]×100% =9.8%。

6

到期收益率——计算公式

到期收益率的计算公式

到期贴现率实 际计算的应用

对处于最后付息周期的附息债券、贴 现债券和剩余流通期限在一年以内(含 一年)的到期一次还本付息债券,到期 收益率计算公式为:

到期收益率 = (到期本息和-债券买 入价)/(债券买入价*剩余到期年限) *100%

12

到期收益率——计算公式

到期收益率的计算公式

(1)如该债券为一次还本付息,计算其到期收益率。 (2)如果该债券为分期付息、每年年末付一次利息, 计算其到期收益率。

解:1、一次还本付息 根据1010=1000*(1+5*10%)(P/F,i,2) 可得: (P/F,i,2) = 1010/1500 =0.6733 查复利现值系数表可知:

3

到期收益率——概念

到期收益率的概念

所谓的到期收益 率是要在:(1)沒 有违约风险,和 (2)債券不会提前 被赎回的前提之 下,所计算出的 收益。率。

我国沪市国债到期收益率图(截取自自百科)4到期收益率——计算公式

到期收益率的计算公式

计算标准

到期收益率计算标准是债券市场定价的基础,建立统一、合 理的计算标准是市场基础设施建设的重要组成部分。计算到 期收益率首先需要确定债券持有期应计利息天数和付息周期 天数,从国际金融市场来看,计算应计利息天数和付息周期 天数一般采用“实际天数/实际天数”法、“实际天数/365” 法、“30/360”法等三种标准。随着银行间债券市场债券产 品不断丰富,交易量不断增加,市场成员对到期收益率计算 精确性的要求越来越高。为此,中国人民银行决定将银行间 债券市场到期收益率计算标准调整为“实际天数/实际天数”。 调整后的到期收益率计算标准适用于全国银行间债券市场的 发行、托管、交易、结算、兑付等业务。

债务资本成本的计算公式

债务资本成本的计算公式:1、到期收益率法P0=利息×(P/A,R,n)+本金×(P/F,R,n)逐步测试求折现率,即找到使得未来现金流出的现值等于现金流入现值的那一个折现率。

2、可比公司法计算可比公司长期债券的到期收益率,作为本公司的长期债务成本。

P0=利息×(P/A,R,n)+本金×(P/F,R,n)3、风险调整法税前债务成本=政府债券的市场回报率+企业的信用风险补偿率普通股资本成本算法主要有三种模型:资本资产定价模型、股利增长模型和债券收益率风险调整模型。

具体计算方法及注意事项如下:一、资本资产定价模型资本资产定价模型下,筹资企业通过普通股进行筹资的资本成本为无风险利率加上股票市场风险溢价。

公式为:R=Rf+β(Rm-Rf)R:表示普通股资本成本;Rf:表示无风险利率,一般选择上市交易的长期政府债券的到期收益率。

这里的利率一般情况下是选择包含通货膨胀的名义利率,除非存在恶性通货膨胀率或则预测周期特别长的时候选择实际利率。

β:衡量的是系统风险,表示该股票对整个股票市场的系统风险的敏感程度。

β值等于1,表示和市场整体系统风险相同,小于1,表示比市场整体风险小,大于1,表示比市场整体风险大。

在预测普通股资本成本的时候,如果驱动β值的经营风险和财务风险没有重大变化,一般选择历史β值作为对未来β值的预测。

Rm:市场平均收益率,(Rm-Rf)表示市场风险溢价,一般Rm采用较长时间的历史数据进行估计,注意具体计算时考虑时间价值的影响,即采用几何平均数进行估计。

二、股利增长模型股利增长模型假设未来股利以固定的年增长率(g)递增,具体计算公式如下:R=D1/P0+gD1:表示站在发行时点预测的未来第一期支付的股利;P0:表示发行时点的股价;D1/P0:表示股利收益率;g:表示股利增长率,假设未来不发行新股也不回购股票,并且保持当前的经营效率(销售净利率、资产周转率)和财务政策(资产负债率、股利支付率)不变,则g=股利增长率=可持续增长率=股东权益增长率=期初权益预期净利率*利润留存率三、债券收益率风险调整法债券收益率风险调整法是在计算出税后债务资本成本后,加上普通股股东比债权人多承担风险的补偿。

货币金融学常用计算公式

货币金融学常用计算公式一、利息与利率的计算单利c = p· r· ns = p ( 1 + r· n )p= s÷( 1 + r· n ) (单利现值公式)注:c:利息 r:利率 n:期限 s:本金与利息之和,又称本利和(终值FV)p:本金(现值PV)复利s = p ( 1 + r )nc = s - pp = s÷( 1 + r )n(复利现值公式)(注:c:利息 r:利率 n:期限 s:本利和(终值FV) p:本金(现值PV)若:n = 1,则单利现值公式: p= s÷( 1 + r· n ) = s-p r等于复利现值公式:p = s÷( 1 + r )n= s-p r二、实际利率的计算计算公式为:i=r-P (实际利率=名义利率-通货膨胀率)上式中,i表示实际利率,r表示名义利率,P表示借贷期间的通货膨胀率♦当r>P,则i>0,实际利率为正,表明有利息,借贷资金增殖;♦r=P,则i=0,实际利率为零,无利息,借贷资金保值;♦r<P,则i<0,实际利率为负数,无利息,借贷资金贬值。

三、现值公式的运用(已知s、r,求P)(一)票据贴现额的计算票据付现额=票面金额×(1-年贴现率×未到期天数÷360)若: P: 票据付现额 S:票面金额 r:年贴现率则: P= S-S r现值公式:p= s-pr(二)贴现率的计算商业票据贴现业务中,贴现申请人获得的金额按照下式计算:实付贴现金额=汇票金额-贴现利息贴现利息=汇票金额×贴现天数×(月贴现率/30天)例:某公司持有一张票面额为40,000元的不带息商业汇票,出票日3月1日,到期日6月1日.企业于4月1日向银行贴现.年贴现率为12%,则企业能从银行得到多少钱?1.贴现期限= 30 + 31 + 1 - 1 = 61天其中,4月30天、5月31天、6月1天。

债券的收益率概述

路漫漫其悠远

(二)零息债券的到期收益率 P=F / (1+YTM)N

其中,P——零息债券的市场价格,F——到期价值, N——距到期日的年数,YTM——每年的到期收益 率。

路漫漫其悠远

例子

假设欧洲国债市场中有A、B、C三种债券, 面值都是1000元。A是1年期零息债券,目 前的市场价格为934.58元;B为2年期的零息 债券,目前的市场价格为857.34元;C为2年 期附息债券,票面利率为5%,一年付息一 次,下一次付息在一年后,目前的市场价 格为946.93元。请分别计算这三种债券的到 期收益率。

路漫漫其悠远

第一节 债券收益率的衡量

一、到期收益率(Yield To Maturity,YTM) (一)到期收益率的定义 1、到期收益率——到期收益率是能使债券未来

现金流的现值正好等于债券当前的市场价格(初 始投资)的贴现率,用YTM表示。

YTM是按复利计算的收益率,考虑了货币的时间 价值,能较好的反映债券的实际收益。

YTM = 7%

路漫漫其悠远

3、到期收益率假设债券不存在违约风险和利率风险,投 资者将债券持有至到期日,并且每次获得的利息按计算出 来的到期收益率进行再投资直至到期日。

到期收益率不仅反映了利息收入,还考虑了债券购买价格 和到期价格之间的资本利得(损失)。(???)

因此,到期收益率通常被看做是投资者从购买债券直至债 券到期所获得的平均收益率。

Rf,n = n年期政府债券的收益率(到期收益率) DP = 信用风险报酬 LP = 流动性风险报酬 TA = 税收调整的利差 CALLP = 可提前偿还而产生的溢价(正利差) PUTP=可提前兑付而产生的折价(负利差) COND = 可转换性而导致的折价

债券到期收益率久期凸性公式

债券到期收益率久期凸性公式债券到期收益率(YTM)是指债券投资者持有一定期限的债券并将其持有至到期时所能获得的年化收益率。

久期(Duration)是衡量债券价格对利率变动的敏感程度的度量。

凸性(Convexity)是久期的补充度量,它衡量了债券价格的曲率,即在利率变动下债券价格与久期的相对变化。

本文将介绍债券到期收益率、久期和凸性之间的关系以及久期凸性公式的推导。

债券到期收益率是影响债券价格的重要因素之一,通常情况下,债券价格与到期收益率呈反向关系,即债券价格上升时到期收益率下降,反之亦然。

这是因为当到期收益率上升时,新发债券的利率更高,对于已发行的低息债券而言,其收益率相对较低,导致其价格下降,以提高其收益率与新债券相匹配。

久期是评估债券价格对利率变动敏感性的重要衡量指标。

久期越长,债券价格对利率变动的敏感性越高。

久期的计算公式如下:久期=Σ(PVt×t)/(P×ΔY)其中,PVt为债券每期现金流的现值,t为期数,P为债券的价格,ΔY为利率变动的大小。

然而,久期只能提供一阶段的价格变化信息,忽视了价格曲线的曲率问题。

凸性的引入填补了这一缺陷。

凸性是久期的补充度量,它衡量了债券价格的曲率,即在利率变动下债券价格与久期的相对变化。

凸性的计算公式如下:凸性=Σ(PVt×t×t)/(P×ΔY^2)债券价格的二阶泰勒展开式可以表示为:P(Y)≈P(0)+ΔY×P'(0)+0.5×ΔY^2×P''(0)其中,P(Y)是在到期收益率Y下的债券价格,P(0)是在当前到期收益率下的债券价格,P'(0)和P''(0)分别是在当前到期收益率下的债券价格对收益率的一阶导数和二阶导数。

通过以上公式,我们可以推导出久期和凸性之间的关系。

将债券价格的二阶泰勒展开式中的一阶导数代入久期的计算公式中,可以得到以下公式:久期≈-(1/P)×P'(0)≈-(1/P)×ΔP其中,ΔP是债券价格的变化。

即期收益率和到期收益率公式证券投资学

即期收益率和到期收益率公式证券投资学

即期收益率也可以被称之为零息利率是零息债券到期收益率的简称,在债券定价公式当中即期收益率就是用来进行现金流贴现的贴现率。

到期收益率的一般人虽然用不到,但是在进入行业当中是特别重要的,因为我们中国大部分的国债都是附息债券,比如票面利息是5%一年付一次利息,也就是能够买一百元的债券每年会给你五块钱的利息,但是到期收益和基金收益完全不同,这个5%并不能够等同于5%的收益,因为债券发行的时候并不一定是以票面的价值发行的可能有折价或者溢价。

如果您不想对于到期收益率有一个深刻的理解,那么就可以将它理解成为真实的收益率是多少?

因为不论是什么样的投资市场利率都会发生一定的变化,因此到期收益率的曲线也就会有一定的偏移,因此在投资收益率几乎不等于到期收益率,从而使得了投资人实现的收益和到期收益之间仍然会存在着一些差别,因为到接收也并不能够真实的反映出固定收益证券的投资收益,因此到期收益也不应该成为能够衡量投资收益的客观性指标。

对于债券的组合收益率就需要通过将在全组合堪称是单一的债券,也是该债券组合所有的现金流的现值等于该债券组合市场价值的适当贴现率,就是该债券组合的到期收益率,也可以被称之为内部的回报率,到期的收益率比较难计算因此应用面也不是特别广泛,但是股票组合的收益率就比较容易计算,尤其是反映股票组合风险的指标也非常容易计算。

债券实际收益率计算公式例题

债券实际收益率计算公式例题

债券实际收益率是指债券到期时,实际价值相对于面值的增长率。

实际收益率的计算公式为:

实际收益率 = (债券到期价值 - 债券面值) / 债券到期价值

其中,债券到期价值为当前债券市场上的价格,债券面值为初始

购买价格。

例如,假设当前债券市场上价格为100元,债券面值为500元,设

债券到期时间为t年。

则:

债券到期价值 = 500元 * t

债券到期收益率 = (债券到期价值 - 债券面值) / 债券到期价

值

债券到期收益率 = (500元 * t - 500元) / 500元 * t

= (t - 1000元) / t

= 0.0833t + 33.33

如果t=5年,则债券到期收益率为:

债券到期收益率 = 0.0833(5年) + 33.33(5年) ≈ 33.34%

因此,该债券的实际收益率约为33.34%。

全国银行间债券市场收益率和应计利息的计算方法

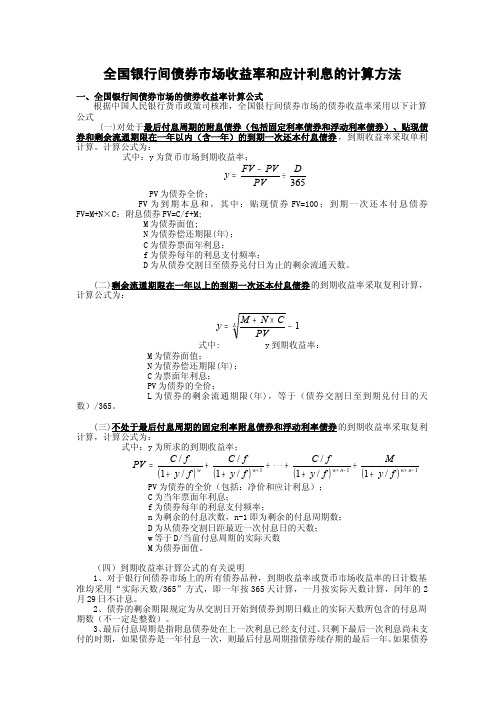

全国银行间债券市场收益率和应计利息的计算方法一、全国银行间债券市场的债券收益率计算公式根据中国人民银行货币政策司核准,全国银行间债券市场的债券收益率采用以下计算公式(一)对处于最后付息周期的附息债券(包括固定利率债券和浮动利率债券)、贴现债券和剩余流通期限在一年以内(含一年)的到期一次还本付息债券,到期收益率采取单利计算。

计算公式为:式中:y 为货币市场到期收益率;PV 为债券全价;FV 为到期本息和,其中:贴现债券FV=100;到期一次还本付息债券FV=M+N×C;附息债券FV=C/f+M;M 为债券面值;N 为债券偿还期限(年); C 为债券票面年利息;f 为债券每年的利息支付频率;D 为从债券交割日至债券兑付日为止的剩余流通天数。

(二)剩余流通期限在一年以上的到期一次还本付息债券的到期收益率采取复利计算,计算公式为:式中: y 到期收益率:M 为债券面值;N 为债券偿还期限(年);C 为票面年利息;PV 为债券的全价;L 为债券的剩余流通期限(年),等于(债券交割日至到期兑付日的天数)/365。

(三)不处于最后付息周期的固定利率附息债券和浮动利率债券的到期收益率采取复利计算,计算公式为:式中:y 为所求的到期收益率;PV 为债券的全价(包括:净价和应计利息); C 为当年票面年利息;f 为债券每年的利息支付频率;n 为剩余的付息次数,n-1即为剩余的付息周期数; D 为从债券交割日距最近一次付息日的天数; w 等于D/当前付息周期的实际天数 M 为债券面值。

(四)到期收益率计算公式的有关说明1、对于银行间债券市场上的所有债券品种,到期收益率或货币市场收益率的日计数基准均采用“实际天数/365”方式,即一年按365天计算,一月按实际天数计算,闰年的2月29日不计息。

2、债券的剩余期限规定为从交割日开始到债券到期日截止的实际天数所包含的付息周期数(不一定是整数)。

3、最后付息周期是指附息债券处在上一次利息已经支付过、只剩下最后一次利息尚未支付的时期,如果债券是一年付息一次,则最后付息周期指债券续存期的最后一年。

债券行权收益率

债券行权收益率一、债券行权收益率的定义和计算方法1.1 定义债券行权收益率是指债券在到期日行使权利时,债券持有人所获得的收益率。

债券行权收益率反映了债券到期日时的实际收益情况。

1.2 计算方法债券行权收益率的计算方法有两种,分别是到期收益率和当前收益率。

1.2.1 到期收益率到期收益率是指债券到期时所获得的总收益与购买债券时的价格之间的比率。

计算公式如下:到期收益率 = (债券到期时的总收益 / 债券购买时的价格) * 100%其中,债券到期时的总收益包括债券的票息收益和到期收回的本金。

1.2.2 当前收益率当前收益率是指债券当前的市场价格与债券的票息收益之间的比率。

计算公式如下:当前收益率 = (债券的票息收益 / 债券的市场价格) * 100%二、债券行权收益率的影响因素债券行权收益率受多个因素的影响,主要包括以下几个方面:2.1 债券的期限债券的期限是指债券从发行日到到期日的时间长度。

一般来说,债券的期限越长,债券行权收益率越高。

2.2 债券的风险等级债券的风险等级是评估债券信用风险的指标,一般由信用评级机构给出。

债券的风险等级越高,债券行权收益率越高。

2.3 市场利率市场利率是指市场上的利率水平。

当市场利率上升时,债券行权收益率通常会上升;反之,当市场利率下降时,债券行权收益率通常会下降。

2.4 债券的偿付方式债券的偿付方式包括到期一次性偿付和分期偿付两种方式。

一般来说,到期一次性偿付的债券行权收益率较高,而分期偿付的债券行权收益率较低。

三、债券行权收益率的意义和作用债券行权收益率对债券投资者和发行人都具有重要的意义和作用。

3.1 对债券投资者的意义和作用债券行权收益率可以帮助债券投资者评估债券的投资价值。

通过比较不同债券的行权收益率,投资者可以选择收益率较高的债券进行投资,从而获得更高的收益。

3.2 对债券发行人的意义和作用债券行权收益率可以帮助债券发行人确定债券的发行价格和利率水平。

关于债券的相关计算公式

关于债券的相关计算公式一、到期收益率(YTM)计算手工计算YTM是每位债券投资者必须具备的基本能力。

1、个人倾向于计算单利单利计算简单准确,复利是不准确的。

复利算法假设每年利息收益还能再产生与本金同样的收益率,事实上这是不可能的。

过于复杂的复利算法,导致普通投资者无法手工计算,校核。

不同网站,计数结果不同,派息后,数据不能及时更新甚至出错并不鲜见。

单利相近债券,票面利率高的债券复利和即期收益率高。

简单的说ytm相近的债券,其它条件相似,优先选择票面利率高的债券。

对个人投资者来说,单利几乎能完全取代复利。

计算到期收益率的一个重要目的,就是来衡量债券的价值。

2、各种方式的计算公式为:税前到期单利=(100元- 净价+ 票面利率* 剩余年数)/ 买入全价/ 剩余年数税后到期单利=(100元-净价+票面利率*0.8*剩余年数)/ 买入全价/剩余年数剩余年数可以在很多网站查到,或者用excel计算剩余年数=DATEDIF(TODAY(),到期日期,"d")/365,到期日期形如"2021-12-5" 这里提一下,到期单利的另外一种表示方法,两种表示方法其实是一回事。

税前到期单利=(100元- 全价+ 票面利率*待派息年数)/ 买入全价/2剩余年数税后到期单利=(100元-全价+ 票面利率* 0.8 *待派息年数)/买入全价/ 剩余年数注:这里不要混淆的就是括弧里面的剩余年数与待派息年数。

待派息年数是个整数,剩余年数不是个整数(例如:某债券2年半后到期,剩余年数=2.5,待派息年数=3 )3、持有收益率又称为即期收益率持有收益率= 票面利率/ 全价全价= 净价+ 应计利息。

4、到期收益率一般来说持有到期才能拿到这么多收益。

而通常来说,债券大部分时间涨跌不会太多。

这时,实际收益率就是持有收益率。

例如:2011年底,债A和债B的YTM都在9.+%相差不多。

由于债B的票面利率比债A高1%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

到期收益率的公式

设F为债券的面值,C为按票面利率每年支付的利息,P0为债券当前市场价格,r为到期收益率,则:

举例说明:

例题:如果票面金额为1000元的两年期债券,第一年支付60元利息,第二年支付50元利息,现在的市场价格为950元,求该债券的到期收益率为多少

YTM=r=%

[编辑]

短期债券到期收益率

对处于最后付息周期的附息债券、贴现债券和剩余流通期限在一年以内(含一年)的到期一次还本付息债券,到期收益率计算公式为:

到期收益率= (到期本息和-债券买入价)/(债券买入价*剩余到期年限)*100%

各种不同债券到期收益率的具体计算方法分别列示如下:

1、息票债券的计算

到期收益率=(债券年利息+债券面值-债券买入价)/(债券买入价*剩余到期年限)*100%

例:8某公司2003年1月1日以102元的价格购买了面值为100元、利率为10%、每年1月1日支付1次利息的1999年发行5年期国库券,持有到2004年1月1日到期,则:

到期收益率=

2、一次还本付息债券到期收益率的计算

到期收益率=[债券面值(1+票面利率*债券有效年限)-债券买入价]/(债券买入价*剩余到期年限)*100%

例:甲公司于2004年1月1日以1250元的价格购买了乙公司于2000年1月1日发行的面值为1000元、利率为10%、到期一次还本利息的5年期公司债券,持有到2005年1月1日,计算其投资收益率。

到期收益率=

3、贴现债券到期收益率的计算

到期收益率=(债券面值-债券买入价)/(债券买入价*剩余到期年限)*100%

长期债券到期收益率

长期债券到期收益率采取复利计算方式(相当于求内部收益率)。

其中:Y为到期收益率;PV为债券买入价;M为债券面值;t为剩余的付息年数;I为当期债券票面年利息。

例:H公司于2004年1月1日以1010元价格购买了TTL公司于2001年1月1日发行的面值为1000元、票面利率为10%的5年期债券。

要求:

(1)如该债券为一次还本付息,计算其到期收益率。

(2)如果该债券为分期付息、每年年末付一次利息,计算其到期收益率。

1、一次还本付息

根据1010=1000*(1+5*10%)(P/F,i,2)

可得:(P/F,i,2)= 1010/1500

=

查复利现值系数表可知:

当i=20%,=

当i=24%,=

采用插值法求得:i=%

2、分期付息,每年年末付一次利息

根据1010=1000×10%×(P/A,i,2)+1000×(P/F,i,2)

=100×(P/A,i,2)+1000×(P/S,i,2)

当i=10%时,NPV=100×(P/A,10%,2)+1000×(P/F,10%,2)-1010=100×+1000×=(元)

由于NPV小于零,需进一步降低测试比率。

当i=8%时,NPV=100×(P/A,8%,2)+1000×(P/F,8%,2)-1010=100×+1000×=(元)

即:求得:i=%。

3、用EXCEL计算到期收益率

在EXCEL中可以使用IRR来估算到期收益率,IRR的具体意义如下:

返回由数值代表的一组现金流的内部收益率。

这些现金流不必为均衡的,但作为年金,它们必须按固定的间隔产生,如按月或按年。

内部收益率为投资的回收利率,其中包含定期支付(负值)和定期收入(正值)。