第8章-资本预算PPT课件

合集下载

资本预算概述PPT(共 48张)

净现值与现值指数:指标大小受贴现率高 低的影响,对于现值指数法而言,贴现率 的高低甚至会影响方案的优先秩序。

(例题)

其原因是:较高的折现率对于远期的现金流量的影响大。

第二节 投资项目现金流量的估计

一、现金流量的含义: (一)概念: 所谓现金流量,在投资决策中是指一个投 资项目引起的企业现金支出和现金收入增 加的数量。在理解现金流量的概念时,要 把握以下三个要点:

可以进行独立投资机会获利能力的比较。这是 因为现值指数是一个相对数,反映投资的效率; 而净现值是绝对数,反映投资的效益。

3.内含报酬率法(或内部收益率) (1)含义: 是指能够使未来现金流入现值等于未来现金 流出量现值的贴现率,或者说是使投资方案 净现值为零的贴现率。

理解

NPV大于0,投资报酬率大于预定的贴现率 NPV小于0,投资报酬率小于预定的贴现率 NPV等于O,投资报酬率等于预定的贴现率

(2)计算:∑未来现金流入的现值-∑未来现金流出 的现值

(3)贴现率的确定:一种办法是根据资本成本来确 定,另一种办法是根据企业要求的最低资金利润 率来确定。

(4)决策原则 当:NPV大于0,投资项目可行 例:教材例题l

2.现值指数法 (1)含义:指未来现金流入现值与现金流出现值的 比率。

(2)计算现值指数的公式为: ∑未来现金流入的现值÷∑未来现金流出的现值 例:教材例题1解答。 (3)与净现值的比较:

1.投资的主体是企业 2.投资的对象是生产性资本资产

二、资本投资评价的基本原理

资本投资项目评价的基本原理是:项目 的收益率超过资本成本时,企业的价值将 增加;项目的收益率小于资本成本时,企 业的价值将减少。投资者要求的收益率即 资本成本,是评价项目能否为股东创造价 值的标准。

(例题)

其原因是:较高的折现率对于远期的现金流量的影响大。

第二节 投资项目现金流量的估计

一、现金流量的含义: (一)概念: 所谓现金流量,在投资决策中是指一个投 资项目引起的企业现金支出和现金收入增 加的数量。在理解现金流量的概念时,要 把握以下三个要点:

可以进行独立投资机会获利能力的比较。这是 因为现值指数是一个相对数,反映投资的效率; 而净现值是绝对数,反映投资的效益。

3.内含报酬率法(或内部收益率) (1)含义: 是指能够使未来现金流入现值等于未来现金 流出量现值的贴现率,或者说是使投资方案 净现值为零的贴现率。

理解

NPV大于0,投资报酬率大于预定的贴现率 NPV小于0,投资报酬率小于预定的贴现率 NPV等于O,投资报酬率等于预定的贴现率

(2)计算:∑未来现金流入的现值-∑未来现金流出 的现值

(3)贴现率的确定:一种办法是根据资本成本来确 定,另一种办法是根据企业要求的最低资金利润 率来确定。

(4)决策原则 当:NPV大于0,投资项目可行 例:教材例题l

2.现值指数法 (1)含义:指未来现金流入现值与现金流出现值的 比率。

(2)计算现值指数的公式为: ∑未来现金流入的现值÷∑未来现金流出的现值 例:教材例题1解答。 (3)与净现值的比较:

1.投资的主体是企业 2.投资的对象是生产性资本资产

二、资本投资评价的基本原理

资本投资项目评价的基本原理是:项目 的收益率超过资本成本时,企业的价值将 增加;项目的收益率小于资本成本时,企 业的价值将减少。投资者要求的收益率即 资本成本,是评价项目能否为股东创造价 值的标准。

经济学资本预算PPT课件

第25页/共75页

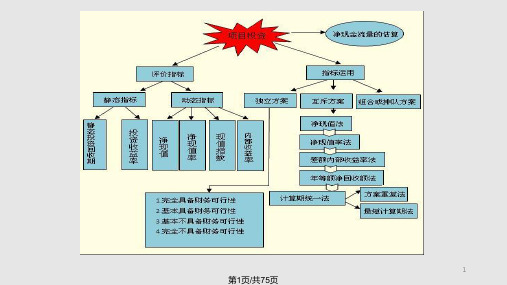

第三节 资本性投资项目评价指标

• 投资决策的评价指标是指用于衡量和比较投资项目可 行性、据以进行方案决策的定量化标准与尺度,是由 一系列综合反映投资效益、投入产出关系的量化指标 构成的。

• 投资项目的评价指标比较多,按是否考虑时间价值来 分类,分为贴现的现金流量指标和非贴现的现金流量 指标两大类;

• (二)资本性投资的分类 • 根据不同的标准,资本性投资可以分为不同的分类。 • ⒈短期投资和长期投资 • ⒉对内投资和对外投资 • ⒊确定性投资和风险型投资 • ⒋独立投资和互斥投资

3

第3页/共75页

第一节 资本性投资决策概述

• 独立投资方案:在财务管理中,将一组相互分离、互不排斥的方案称为独立方案。在独立方案中,选择某 一方案并不排斥选择另一方案。

为第M’年末尚

未

回

收

的

投

资

额;N M '

NCFt

C

F

M

’

+

1

为

第

(

M

’

+

1

)

年

的

净

现

PP M ' t 0

金流量。则有:NCFM '1

31

第31页/共75页

(一)投资回收期(PP)计算方

法

• 例:上述乙方案投资回收期

项目计算期

建设期

(第t年)

0

1

经营期

2

3

4

合计 5

…

…

…

… … ……

净现金流量

-15

9

第9页/共75页

一、现金流量的含义及其假设

• (二)确定现金流量的假设 • 3、全投资假设:项目投资的主体可以是所有者,也可以是债

第三节 资本性投资项目评价指标

• 投资决策的评价指标是指用于衡量和比较投资项目可 行性、据以进行方案决策的定量化标准与尺度,是由 一系列综合反映投资效益、投入产出关系的量化指标 构成的。

• 投资项目的评价指标比较多,按是否考虑时间价值来 分类,分为贴现的现金流量指标和非贴现的现金流量 指标两大类;

• (二)资本性投资的分类 • 根据不同的标准,资本性投资可以分为不同的分类。 • ⒈短期投资和长期投资 • ⒉对内投资和对外投资 • ⒊确定性投资和风险型投资 • ⒋独立投资和互斥投资

3

第3页/共75页

第一节 资本性投资决策概述

• 独立投资方案:在财务管理中,将一组相互分离、互不排斥的方案称为独立方案。在独立方案中,选择某 一方案并不排斥选择另一方案。

为第M’年末尚

未

回

收

的

投

资

额;N M '

NCFt

C

F

M

’

+

1

为

第

(

M

’

+

1

)

年

的

净

现

PP M ' t 0

金流量。则有:NCFM '1

31

第31页/共75页

(一)投资回收期(PP)计算方

法

• 例:上述乙方案投资回收期

项目计算期

建设期

(第t年)

0

1

经营期

2

3

4

合计 5

…

…

…

… … ……

净现金流量

-15

9

第9页/共75页

一、现金流量的含义及其假设

• (二)确定现金流量的假设 • 3、全投资假设:项目投资的主体可以是所有者,也可以是债

08资本预算

第八章 资本预算

22

四、现金流量预测案例分析

增量现金流量

项目

1.初始投资Δ 2.经营现金流量Δ ⑴销售收入Δ ⑵经营成本节约额Δ ⑶折旧费Δ ⑷税前利润Δ ⑸所得税Δ ⑹税后利润Δ 3.终结现金流量Δ 4.现金流量

0年

-65000

1-4年

+20000 0

+30000 -10000 +20000 -10000 +10000

资本预算有关的投资项目主要包括:

厂房的新建、扩建、改建 设备的购置和更新 资源的开发和利用 现有产品的改造

新产品的研制与开发等。

第八章 资本预算

3

第一节 资本预算程序

资本预算程序

第八章 资本预算

4

第二节 项目现金流量预测

现金流量是指在一定时期内,投资项目实际收

到或付出的现金数。

现金流入——凡是由于该项投资而增加的现金

Hale Waihona Puke 250110 -80090

3

67117 -12973

单位:元

4

62782 49809

5

78972 128781

投资回收期 3 12 973 3.2(年) 62 782

第八章 资本预算

33

四、投资回收期(PP-Payback Period)

投资回收期以收回初始投资所需时间长短作为判 断是否接受某项投资的标准,方法简单,反映直 观,为公司广泛采用

固定资产投资支出 垫支的营运资本 其他费用 原有固定资产的变价收入 所得税效应

第八章 资本预算

8

二、现金流量预测方法

垫支的营运资本是指项目投产前后分次 或一次投放于流动资产上的资本增加额

22

四、现金流量预测案例分析

增量现金流量

项目

1.初始投资Δ 2.经营现金流量Δ ⑴销售收入Δ ⑵经营成本节约额Δ ⑶折旧费Δ ⑷税前利润Δ ⑸所得税Δ ⑹税后利润Δ 3.终结现金流量Δ 4.现金流量

0年

-65000

1-4年

+20000 0

+30000 -10000 +20000 -10000 +10000

资本预算有关的投资项目主要包括:

厂房的新建、扩建、改建 设备的购置和更新 资源的开发和利用 现有产品的改造

新产品的研制与开发等。

第八章 资本预算

3

第一节 资本预算程序

资本预算程序

第八章 资本预算

4

第二节 项目现金流量预测

现金流量是指在一定时期内,投资项目实际收

到或付出的现金数。

现金流入——凡是由于该项投资而增加的现金

Hale Waihona Puke 250110 -80090

3

67117 -12973

单位:元

4

62782 49809

5

78972 128781

投资回收期 3 12 973 3.2(年) 62 782

第八章 资本预算

33

四、投资回收期(PP-Payback Period)

投资回收期以收回初始投资所需时间长短作为判 断是否接受某项投资的标准,方法简单,反映直 观,为公司广泛采用

固定资产投资支出 垫支的营运资本 其他费用 原有固定资产的变价收入 所得税效应

第八章 资本预算

8

二、现金流量预测方法

垫支的营运资本是指项目投产前后分次 或一次投放于流动资产上的资本增加额

资本预算ppt课件

• Payback period is the number of years it takes a firm to recover its initial investment.

• Define such that

CFt CF0

• and let T be the maximtu1 m payback period. • Accept (reject) the project if < (>) T.

➢ Longer term projects (where cash flows are earned later) are more sensitive to changes in interest rates and are steeper.

Capital Budgeting

-15-

Interpreting the Present Value Profile Graph

Capital Budgeting

-6-

Net Present Value

• Using the firm’s cost of capital, k, the NPV is

NPV

n t0

CFt

1 kt

• where the cash flows may be positive or negative.

Capital Budgeting

Capital Budgeting

What is Capital Budgeting?

• The capital budgeting decision is the process in which long term investments are generated, analyzed and undertaken.

• Define such that

CFt CF0

• and let T be the maximtu1 m payback period. • Accept (reject) the project if < (>) T.

➢ Longer term projects (where cash flows are earned later) are more sensitive to changes in interest rates and are steeper.

Capital Budgeting

-15-

Interpreting the Present Value Profile Graph

Capital Budgeting

-6-

Net Present Value

• Using the firm’s cost of capital, k, the NPV is

NPV

n t0

CFt

1 kt

• where the cash flows may be positive or negative.

Capital Budgeting

Capital Budgeting

What is Capital Budgeting?

• The capital budgeting decision is the process in which long term investments are generated, analyzed and undertaken.

资本预算决策分析PPT课件

➢ NPV(A)=645(元) ➢ NPV(B)=1658(元)

▪ 可以看出,两个项目的NPV值均为正数。 如果两个项目为独立性项目,则都可取; 如果互为替代性项目,则应选择B。

精品课件

32

又如:

▪ 某公司正在考虑进行一项资本投资,其 现金流预测第0至4年分别为(100000)、 60000、80000、40000和30000。该公 司的资金成本为15%,要求计算该项目 的净现值并评估其是否应当被采用。

36

缺点:

(1)假设成本和收入在整个项目期间内都是可 以预测的

(2)在不同投资项目进行比较时,需要各项目 在期限上是相同的;

t1 (1精K品)课t件

27

•净现值法的基本步骤:

1、按照投资项目的资本成本,计算投资项目在 各期的现金流现值。

2、将各期现金流现值相加,得出投资项目的现 值,从现值中减去初始投资额,即为该项目的 净现值。

3、若净现值为正,该投资项目就是可行的,否

则,投资项目是不可行的。若两个项目互相排

斥,且净现值均为正,净现值较大的投资项目

完整的投资决策过程包括: 1、寻找增长机会,制定长期投资战略; 2、预测投资项目的现金流 3、分析、评估投资项目; 4、控制投资项目的执行情况

精品课件

1

资本预算决策也称资本投资决策或资 本支出决策,是公司利用金融市场提供的 不同借贷行为,对所拥有的资产,尤其是 固定资产投资进行分析、筛选和计划的过 程。

独立项目是公司可以独立采纳或否决 的项目,即该项目的采纳不会排除其他项 目,该项目和其他项目之间不具备替代性 或竞争性。或者说,只对这一投资方案进 行估价。

精品课件

11

例如

▪ 某公司已开发出一种新的产品。公司销售部门预测,如果产品 的价格定为每件20元,则年销售量可达到16万件。根据工程部 的报告,该项目需要增添一座新厂房,造价96万元;还需花64 万元购买项目所需设备(含运输和安装费)。此外,公司将增 加在流动资产上的投资,减去流动负债的上升额,流动资产净 增加48万元。以上这些支出均发生在第一年(t=0)。

▪ 可以看出,两个项目的NPV值均为正数。 如果两个项目为独立性项目,则都可取; 如果互为替代性项目,则应选择B。

精品课件

32

又如:

▪ 某公司正在考虑进行一项资本投资,其 现金流预测第0至4年分别为(100000)、 60000、80000、40000和30000。该公 司的资金成本为15%,要求计算该项目 的净现值并评估其是否应当被采用。

36

缺点:

(1)假设成本和收入在整个项目期间内都是可 以预测的

(2)在不同投资项目进行比较时,需要各项目 在期限上是相同的;

t1 (1精K品)课t件

27

•净现值法的基本步骤:

1、按照投资项目的资本成本,计算投资项目在 各期的现金流现值。

2、将各期现金流现值相加,得出投资项目的现 值,从现值中减去初始投资额,即为该项目的 净现值。

3、若净现值为正,该投资项目就是可行的,否

则,投资项目是不可行的。若两个项目互相排

斥,且净现值均为正,净现值较大的投资项目

完整的投资决策过程包括: 1、寻找增长机会,制定长期投资战略; 2、预测投资项目的现金流 3、分析、评估投资项目; 4、控制投资项目的执行情况

精品课件

1

资本预算决策也称资本投资决策或资 本支出决策,是公司利用金融市场提供的 不同借贷行为,对所拥有的资产,尤其是 固定资产投资进行分析、筛选和计划的过 程。

独立项目是公司可以独立采纳或否决 的项目,即该项目的采纳不会排除其他项 目,该项目和其他项目之间不具备替代性 或竞争性。或者说,只对这一投资方案进 行估价。

精品课件

11

例如

▪ 某公司已开发出一种新的产品。公司销售部门预测,如果产品 的价格定为每件20元,则年销售量可达到16万件。根据工程部 的报告,该项目需要增添一座新厂房,造价96万元;还需花64 万元购买项目所需设备(含运输和安装费)。此外,公司将增 加在流动资产上的投资,减去流动负债的上升额,流动资产净 增加48万元。以上这些支出均发生在第一年(t=0)。

第八单元资本预算

2

6,500,000 5,181,800

5,371,600 5,572,450 5,784,000

重要性 : (1)金額龐大 (2)沉沒成本(Sunk Cost) (3)資金有限需排定優先順序 (4)可取得高品質資產

步驟 : (1)訂立公司策略及目標(規劃) (2)尋求新投資機會 (3)預測並評估各計畫現金流量 (4)依據準則,選出投資計畫 (5)資本預算的執行 (6)控制並監督

圖9-2 資本預算的決策 與執行系統

投資計畫分類

•1.獨立計劃 VS 互斥計劃 •2.正常投資計劃 VS 不正常投資計劃 •3.擴充型計劃 VS 全新型計劃 •4.視情況而定的計劃 ( Contingent Project

獨立計劃 VS 互斥計劃

(1)獨立計劃 (Independent project) e.g. A , B , C,亦可全選

}

CF0

n t1

CFt (1 k)t

其中:CFt 為第t 期的淨現金流量k,為折現率,n 為投資計劃的期數

**所有計劃有衝突時 ⇒ 一律以NPV法為準

淨現值之計算示意圖

(2) 評估準則

獨立計劃: NPV>0 ⇒ 接受 互斥計劃: NPV>0,選擇NPV較大者

(3) 優點

前述四個評估技術準則皆符合

折現率為12%、10%、8%、6%時的現金流量折現值

年度 現金流量

12.00%

10.00%

8.00%

6.00%

0 $(30,000,000) $(30,000,000) $(30,000,000) $(30,000,000) $(30,000,000)

1

6,500,000 5,803,850

财务管理学资本预算PPT课件

• 指特定项目未来现金流量的现值与未来现金流出的 现值之间的比率。

• 计算: Σ未来现金流入的现值÷Σ未来现金流出的现值

• 现值指数大于1,方案可行。 • 贴现率设定:同净现值法。 • 用于比较投资额不同项目的盈利性。

第40页/共99页

内部收益率法(IRR)

• 指能够使未来现金流入量现值等于未来现金流出量现值的折现率。即使投资项目 净现值为零的折现率。

第16页/共99页

现金净流量

基本关系式: 净现金流量(NCF)

=现金流入量 —现金流出量

第17页/共99页

股权流量与实体流量

• 项目现金流量的两种计算方法 • 股权现金流量:以所有者为背景,确定项目对股

权现金流量的影响。决策时以所有者要求的报酬 率作为贴现率; • 实体现金流量:以企业实体为背景确定项目对企 业现金流量的影响;以企业的加权平均资本成本 为贴现率决策。 • 无实质区别,不影响决策。但实体流量更简洁, 应用较广。

优化与再评估

第5页/共99页

资本预算决策的权力等级

董事会

总经理(或执行董事)

部门甲

部门乙

第6页/共99页

部门丙

第二节 现金流量估算

• 含义 • 构成内容 • 估算方法 • 指标意义 • 注意问题

第7页/共99页

现金流量的概念

• 所谓现金流量,在投资决策中是指一个投资项目引起的企业现金支出和现金收入 增加的数量。

只针对一年,资本预算设计期间长,必须考虑时间价值。

第1页/共99页

何谓资本预算?

• 对可能的固定资产的增加所进行的分析。 • 长期决策; 巨额支出。 • 对于企业未来的发展是极为重要的。

第2页/共99页

资本预算与企业战略规划

• 计算: Σ未来现金流入的现值÷Σ未来现金流出的现值

• 现值指数大于1,方案可行。 • 贴现率设定:同净现值法。 • 用于比较投资额不同项目的盈利性。

第40页/共99页

内部收益率法(IRR)

• 指能够使未来现金流入量现值等于未来现金流出量现值的折现率。即使投资项目 净现值为零的折现率。

第16页/共99页

现金净流量

基本关系式: 净现金流量(NCF)

=现金流入量 —现金流出量

第17页/共99页

股权流量与实体流量

• 项目现金流量的两种计算方法 • 股权现金流量:以所有者为背景,确定项目对股

权现金流量的影响。决策时以所有者要求的报酬 率作为贴现率; • 实体现金流量:以企业实体为背景确定项目对企 业现金流量的影响;以企业的加权平均资本成本 为贴现率决策。 • 无实质区别,不影响决策。但实体流量更简洁, 应用较广。

优化与再评估

第5页/共99页

资本预算决策的权力等级

董事会

总经理(或执行董事)

部门甲

部门乙

第6页/共99页

部门丙

第二节 现金流量估算

• 含义 • 构成内容 • 估算方法 • 指标意义 • 注意问题

第7页/共99页

现金流量的概念

• 所谓现金流量,在投资决策中是指一个投资项目引起的企业现金支出和现金收入 增加的数量。

只针对一年,资本预算设计期间长,必须考虑时间价值。

第1页/共99页

何谓资本预算?

• 对可能的固定资产的增加所进行的分析。 • 长期决策; 巨额支出。 • 对于企业未来的发展是极为重要的。

第2页/共99页

资本预算与企业战略规划

第八章资本预算PPT课件

640

640

640

640 640

..

.

01 2

.

.

3 45

2020

-2020X(1+10%)-1 +640X(1+10%)-2 +640X(1+10%)-3

+640X(1+10%)-4 +640X(1+10%)-5 +640X(1+10%)-6

640

640

640

640 640

..

.

01 2

.

.

34

.. 56

第八章

资本预算

3-1

§1、概述

一、资本预算的含义 二、资本预算的考查期限 三、项目的原始投资 四、项目评价的假设

3-2

一、资本预算的含义P249

3-3

二、资本预算的考查期限 --项目计算期

建设期

生产经营期

.

.

建设 投产日

起点

项目计算期

. 终结点

3-4

三、项目的原始投资

1、建设投资(不含资本化利息) 2、流动资金投资(营运资金投资或 垫支流动资金)

(1)含义:P.271

形式

包括建设期:PP 不包括建设期:PP/

3-9

(2)计算方法

**

特殊条件下的简便算法: PP/

公式:P、271 PP/ =原始投资额/投产后前若干年每年

相等的NCF

3-10

一般条件下的计算方法 (累计现金流量法) PP (272)

设 m为累计净现金流量最后一项负值所 对应的年数 PP= m+ 第m年的累计NCF

(3)考虑了资金时间价值

资本预算全面了解资本预算的过程134页PPT.pptx

净现金流量=营业现金收入-付现成 本-所得税-----(2)

付现成本=营业成本-折旧

净现金流量=税后利润+折旧

-----(3)

思考:为什么净现金流量包括折旧?

2024/10/9

6

第七页,编辑于星期二:十点 三十七分。

税后利润之后之所以加上折旧,是因为折 旧属于非经营现金流量,其原因是:

项目在计提折旧时并没有发生实际支出, 这就仅仅是一种在项目寿命期内分摊初 始投资的会计手段。

•

2、

。09:11: 0909:1 1:0909: 1110/9/ 2024 9:11:09 AM

每天只看目标,别老想障碍

•

3、

。24.10.9 09:11:0 909:11Oct-249-Oct-24

宁愿辛苦一阵子,不要辛苦一辈子

•

4、

。0 9:11:09 09:11:0 909:11 Wednes day, October 09, 2024

2024/10/9

26

第二十七页,编辑于星期二:十点 三十七分。

内部报酬率法的决策规则

采用内部报酬率法来评估独立项目时

项目的内部报酬率大于资本成 本,该项目可行

项目的内部报酬率小于资本成 本,该项目不可行

2024/10/9

第二十八页,编辑于星期二:十点 三十七分。

27

净现值与内部报酬率的比较

资本预算

资本预算是公司 对固定资产投资 进行分析、筛选 和计划的过程。

2024/10/9

1

第二页,编辑于星期二:十点 三十七分。

资本预算的特点

资本预算决策指固定资产投资决 策

耗资大、周期长、长期影响公司 的产销能力和财务状况

付现成本=营业成本-折旧

净现金流量=税后利润+折旧

-----(3)

思考:为什么净现金流量包括折旧?

2024/10/9

6

第七页,编辑于星期二:十点 三十七分。

税后利润之后之所以加上折旧,是因为折 旧属于非经营现金流量,其原因是:

项目在计提折旧时并没有发生实际支出, 这就仅仅是一种在项目寿命期内分摊初 始投资的会计手段。

•

2、

。09:11: 0909:1 1:0909: 1110/9/ 2024 9:11:09 AM

每天只看目标,别老想障碍

•

3、

。24.10.9 09:11:0 909:11Oct-249-Oct-24

宁愿辛苦一阵子,不要辛苦一辈子

•

4、

。0 9:11:09 09:11:0 909:11 Wednes day, October 09, 2024

2024/10/9

26

第二十七页,编辑于星期二:十点 三十七分。

内部报酬率法的决策规则

采用内部报酬率法来评估独立项目时

项目的内部报酬率大于资本成 本,该项目可行

项目的内部报酬率小于资本成 本,该项目不可行

2024/10/9

第二十八页,编辑于星期二:十点 三十七分。

27

净现值与内部报酬率的比较

资本预算

资本预算是公司 对固定资产投资 进行分析、筛选 和计划的过程。

2024/10/9

1

第二页,编辑于星期二:十点 三十七分。

资本预算的特点

资本预算决策指固定资产投资决 策

耗资大、周期长、长期影响公司 的产销能力和财务状况

08.资本预算ppt课件

3000 6000

600 4000 4600

3000 6000

600 4000 4600

4200 1800

1800

Page 14

➢ 净现值(A)=(11800×0.9091+13240×0.8264)-20000 =21669-20000 =1669(万元)

➢ 净现值(B)=(1200×0.9091+6000×0.8264+6000×0.7513)-9000 =10557-9000 =1557(万元)

投资人要求的收益率,也称为“资本成本”。这里的“成本”是一种机会成 本,是投资人的机会成本,是投资人将资金投资于其他同等风险资产可以赚 取的效益。企业投资项目的收益率,必须达到这一要求。

Page 8

➢ 如果企业的资产获得的收益超过了资本成本,债权人仍按10%的合同条 款取得利息,超额的收益应全部支付给股东。

Page 6

A企业要符合股权投资人的期望,应有40万元(200×20%)的收益,以便给 股东支付股利(或者留在企业里做再投资,但它属于股东的)。

两者加起来,企业要赚取45万元净收益。 那么为了同时满足债权人和股东的期望,企业的资产收益率为15%(45/300)。

Page 7

按照这个推理过程,我们可以得出以下公式: ➢ 投资人要求的收益率=债务比重×利率×(1-所得税税率)+所有者权 益比重×权益成本

年份

0 1 2 3 合计

净收 益

1800 3240

5040

A项目

折旧 现金流量

10000 10000

(20000) 11800 13240

5040

净收益

(1800) 3000 3000 4200

单位:万元

《资本预算原理》课件

进行风险分析,评估项目的风 险和不确定性

02

投资评估方法

净现值法(NPV)

总结词

考虑资金时间价值的投资评估方法

详细描述

净现值法(NPV)是一种长期投资评估方法,它将投资项目未来现金流的现值与原始投资成本进行比较。如果净现值 大于零,则项目具有投资价值;如果净现值小于零,则项目不可行。

计算公式

NPV = Σ(CI - CO) / (1 + i)^t

计算公式

PI = (CI - CO) / (0 - CO) * (1 + i)^t / i^t

盈利指数法

01

CI:增量现金 流入

02

CO:增量现金 流

i:折现率

03

04

t:时间

03

资本预算的实际应用

案例分析一:某公司的新产品投资项目

总结词

成功的新产品投资

详细描述

某公司通过市场调研,决定开发一款新产品。在资本预算过程中,该公司考虑了 市场需求、投资回报率、风险等因素,最终决定投资。经过一段时间,新产品成 功上市,销售额和利润均超出预期,证明了资本预算的准确性和有效性。

风险识别

准确识别项目中的潜在风险,包括市场风险、技术风 险、财务风险等。

风险评估

对识别出的风险进行量化和评估,确定风险的大小和 影响程度。

风险应对

制定针对性的风险应对策略,包括风险规避、风险转 移和风险保留等。

资本预算的灵活性和不确定性

灵活性规划

考虑到项目实施过程中可能出现的变化和不确 定性,制定灵活的预算调整方案。

《资本预算原理》ppt课件

目 录

• 资本预算概述 • 投资评估方法 • 资本预算的实际应用 • 资本预算的挑战与解决方案 • 未来展望

02

投资评估方法

净现值法(NPV)

总结词

考虑资金时间价值的投资评估方法

详细描述

净现值法(NPV)是一种长期投资评估方法,它将投资项目未来现金流的现值与原始投资成本进行比较。如果净现值 大于零,则项目具有投资价值;如果净现值小于零,则项目不可行。

计算公式

NPV = Σ(CI - CO) / (1 + i)^t

计算公式

PI = (CI - CO) / (0 - CO) * (1 + i)^t / i^t

盈利指数法

01

CI:增量现金 流入

02

CO:增量现金 流

i:折现率

03

04

t:时间

03

资本预算的实际应用

案例分析一:某公司的新产品投资项目

总结词

成功的新产品投资

详细描述

某公司通过市场调研,决定开发一款新产品。在资本预算过程中,该公司考虑了 市场需求、投资回报率、风险等因素,最终决定投资。经过一段时间,新产品成 功上市,销售额和利润均超出预期,证明了资本预算的准确性和有效性。

风险识别

准确识别项目中的潜在风险,包括市场风险、技术风 险、财务风险等。

风险评估

对识别出的风险进行量化和评估,确定风险的大小和 影响程度。

风险应对

制定针对性的风险应对策略,包括风险规避、风险转 移和风险保留等。

资本预算的灵活性和不确定性

灵活性规划

考虑到项目实施过程中可能出现的变化和不确 定性,制定灵活的预算调整方案。

《资本预算原理》ppt课件

目 录

• 资本预算概述 • 投资评估方法 • 资本预算的实际应用 • 资本预算的挑战与解决方案 • 未来展望

第八章 资本预算课件-PPT精选文档

13

【总结】指标之间的关系 净现值>0——现值指数>1——内含报酬率>项目资本成本 净现值<0——现值指数<1——内含报酬率<项目资本成本 净现值=0——现值指数=1——内含报酬率=项目资本成本

14

15

知识点3:互斥项目的排序问题

当投资项目互斥时,按各种指标对其进行排列时可能得出 矛盾的结论。尤其是基本指标NPV和IRR出现矛盾时,如 何选择? 评价指标出现矛盾的原因主要有两种: 1. 投资规模不同 2. 项目寿命不同

【思路】 项目重置——寿命期相同。共同年限的确定方 法是根据不同方案的使用寿命确定其最小公倍数。

18

(二)等额年金法 【思路】净现值——净现值的等额年金——无限次重置 (年限相同)计算永续净现值。

其计算步骤如下: 1.计算两项的净现值; 2.计算净现值的等额年金额; 3.假设项目可以无限重置,并且每次都在该项目的终 止期,等额年金的资本化就是项目的净现值。(资本成本 相同时这一步并非总是必要的 )

第八章 资本预算

本章主要内容

投资评价的基本方法

资本投资评价的基本原理 资本投资评价的基本方法 现金流量的估计 固定资产更新项目的现金流量 所得税和折旧对现金流量的影响 互斥项目的排序问题 总量有限时的资本分配 通货膨胀的处置 项目风险分析的主要概念 项目系统风险的衡量和处置 项目特有风险的衡量与处置

8

贴现分析法:考虑时间价值 (一)净现值法

1.净现值含义 ——是指从投资开始至项目终结时所有未来 现金流入的现值与未来现金流出的现值之间的差额。

净现值NPV=未来现金流入的现值—未来现金流出的现值 或:净现值NPV=未来报酬的总现值—初始投资额 2.NPV决策规则 独立项目:选择所有NPV >0的项目,表明投资报酬率 大于资本成本,该项目可以增加股东财富。 互斥项目:选择所有NPV >0的项目中NPV最大的项目

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

现金净流量=净收益+折旧 =资本报酬+资本返还

(二)现金流量估计的重要性

-

5

(三)现金流量的构成

1. 现金流出量:

直接投资支出; 净营运资本的变化; 机会成本

2. 现金流入量:

营业现金净流量; 固定资产的净残值; 垫支营运资金的收回。

3. 现金净流量

指一定期间现金流入量减现金流出量的差额。

-

6

(四)现金流量的确定

1. 增量现金流量:

✓ 不考虑沉没成本 ✓ 考虑机会成本 ✓ 对其他部门的影响:外部影响

2. 净营运资本的变化

-

7

(五)现金流量—投资决策的依据

与投资决策有关的现金流量大致分为三个阶段

的现金流量:

1. 初始现金流量:通常是在开始投资时发生的 现金流出。

资产的购买价格、运输及安装成本; 增加的营运资本; 人力资源的招聘、培训费用; 其他。

优点:计算简便,形象直观 缺点:忽略了现金流量的时间性

-

14

二、贴现现金流量指标

(一)现值回收期

现值回收期指投资实现的现金流入现值累计数正好 等于该项目投资全部现金流出现值所用的时间。

-

15

1. 年金插补法 2. 当一项投资方案预期现金流入每年相等时,可按年金插

补法计算现值回收期。

回收期年金现值现 系金 数流 =出现值总额 每年等额现金流入

-

23

4. 修正的内含报酬率

现金流出现值=现金流入终值的现值

n COt F n CI(F 1k)nt

t1(1k)t t0 (1MIR)nR

修正的内含报酬率解决了多个内含报酬率的问题; 修正的内含报酬率消除了与净现值法的决策冲突。

-

24

第三节 投资决策指标的应用

一、固定资产更新决策

1. 新旧设备使用寿命相同:P223 2. 新旧设备使用寿命不同

公司财务管理

-

1

一、资本预算决策概述

(一)资本预算与资本预算决策

资本预算是指对长期资产投资的现金流量计划的 陈述。

资本预算决策指对长期资产投资项目进行分析, 并最终确定最佳资本预算方案的过程。

-

2

(二)资本预算决策的重要性

资本预算决策的结果对企业经营产生长期影响, 甚至影响企业生存。 有效的资本预算决策,能够改善企业资产的质量, 确保企业高效运营。 资本预算是企业融资的前提。

-

Байду номын сангаас

8

2. 营业现金流量:

3. 每年的营业活动创造的现金流量。 增加的营业收入; 增加或节约的成本额; 折旧增加而得到的节税额。 营业现金净流量 =现金(销售)收入-付现成本-所得税 =现金收入-(销售成本-折旧) -所得税 =净利+折旧

-

9

所得税与现金流量

所得税对内部长期投资的影响主要是所得税影响现金 流量,对投资方案的分析要依据税后现金流量的分析 来进行。

2. 投资项目每年的营业现金净流量不等 逐期累计计算确定回收期

-

12

回收期指标的优缺点: 优点:计算简便,通俗易懂 缺点:

不能反映投资方案整个寿命期内的现金流量; 忽略了现金流量的时间性

-

13

(二)平均报酬率

平均报酬率是指投资方案的年平均投资报酬率。

投资报酬率 =年平均现金流量÷初始投资额

平均报酬率指标的优缺点:

1. 如果用以评价互斥项目,净现值决策的结果比 现值指数更好。

2. 如果存在资本定量,用现值指数法进行投资方 案的排序可能更好。

-

20

(四)内含报酬率

1.内含报酬率的基本模式 内含报酬率是指投资的现金流入现值总额与现金流出现

值总额正好相等时的贴现率。 ①年金插补法,适用于投资寿命期内每年现金流入相等

产生这种冲突的根本原因是从项目中释放出来的现金流量进行再投 资的报酬率的假设不同所导致的。

举例见教材P218,219

-

22

3. 多个内含报酬率

如果一项投资方案所产生的现金流量是不规则的,运用 IRR法对方案进行评价,则会产生较多问题,如多个IRR。 举例见教材220页。

多个内含报酬率使得对投资项目的评价处于复杂的境地。

+税率×折旧

(公式3)

-

10

3. 终结现金流量:项目完结时产生的现金流

量。

与清理、出售设备有关的现金流量; 与出售设备纳税有关的现金流量; 营运资本的回收。

-

11

第二节 投资决策指标

一、非贴现的现金流量指标 (一)投资回收期

投资回收期是指回收初始投资所需要的时间。

1. 投资项目每年的营业现金净流量相等 回收期=投资初始现金流出总额÷每年的营业现金净流量

-

3

二、资本预算决策程序

1. 制定多个备选投资方案 2. 计算各投资方案的成本 3. 估计各投资方案的预期现金流量 4. 考虑投资方案的风险,确定必要的投资报酬率 5. 将现金流量贴现,计算净现值 6. 比较各投资方案,选择最佳方案

-

4

三、现金流量

(一)现金流量与会计收益

资本预算决策的依据是现金流量而不是会计收益。现 金流量反映了投资的报酬和投资的返还,准确反 映了投资的价值。

2. 逐年测算法 3. 适用于投资方案每年的现金流入不等的情况。

-

16

(二)净现值

净现值指一项投资的全部现金流入现值减去全部现 金流出现值后的余额。

NPV tn0(1C rtI)t CO 0

-

17

净现值指标的决策规则:在只有一个备选方案中,净现

值为正则采纳;在多个备选方案的互斥决策中,选择净 现值是正值中的最大者。

的条件下。 ②逐次测试法,适用于每期现金流入不等的条件下。 内含报酬率实际上就是项目的预期收益率。

-

21

2.内含报酬率与净现值之比较

在决定是接受还是拒绝某项目时,内含报酬率与净现值 会得出相同的结论。

在互斥项目的决策时,内含报酬率与净现值可能得出矛 盾的结论: ① 规模差异; ② 现金流模式的差异

合理确定投资的必要报酬率

正确理解投资净现值的含义

-

18

(三)现值指数/获利指数

现值指数=现金流入现值总额÷现金流出现值总额

现值指数法是以现值指数为标准评价和分析投资方 案的方法。现值指数小于1,表明投资达不到必要 报酬率水平;大于1,表明其效益高于必要报酬率 的水平。

-

19

现值指数与净现值指标之比较:

税后营业现金净流量

= 销售收入-付现成本-所得税

(公式1)

=销售收入-(销售成本-折旧)-所得税

=(销售收入-销售成本-所得税)+折旧

=税后利润+折旧

(公式2)

=(1-税率)(销售收入-付现成本-折旧)+折旧

=(1-税率)(销售收入-付现成本)+税率×折旧

=(1-税率)销售收入-(1-税率)付现成本

(二)现金流量估计的重要性

-

5

(三)现金流量的构成

1. 现金流出量:

直接投资支出; 净营运资本的变化; 机会成本

2. 现金流入量:

营业现金净流量; 固定资产的净残值; 垫支营运资金的收回。

3. 现金净流量

指一定期间现金流入量减现金流出量的差额。

-

6

(四)现金流量的确定

1. 增量现金流量:

✓ 不考虑沉没成本 ✓ 考虑机会成本 ✓ 对其他部门的影响:外部影响

2. 净营运资本的变化

-

7

(五)现金流量—投资决策的依据

与投资决策有关的现金流量大致分为三个阶段

的现金流量:

1. 初始现金流量:通常是在开始投资时发生的 现金流出。

资产的购买价格、运输及安装成本; 增加的营运资本; 人力资源的招聘、培训费用; 其他。

优点:计算简便,形象直观 缺点:忽略了现金流量的时间性

-

14

二、贴现现金流量指标

(一)现值回收期

现值回收期指投资实现的现金流入现值累计数正好 等于该项目投资全部现金流出现值所用的时间。

-

15

1. 年金插补法 2. 当一项投资方案预期现金流入每年相等时,可按年金插

补法计算现值回收期。

回收期年金现值现 系金 数流 =出现值总额 每年等额现金流入

-

23

4. 修正的内含报酬率

现金流出现值=现金流入终值的现值

n COt F n CI(F 1k)nt

t1(1k)t t0 (1MIR)nR

修正的内含报酬率解决了多个内含报酬率的问题; 修正的内含报酬率消除了与净现值法的决策冲突。

-

24

第三节 投资决策指标的应用

一、固定资产更新决策

1. 新旧设备使用寿命相同:P223 2. 新旧设备使用寿命不同

公司财务管理

-

1

一、资本预算决策概述

(一)资本预算与资本预算决策

资本预算是指对长期资产投资的现金流量计划的 陈述。

资本预算决策指对长期资产投资项目进行分析, 并最终确定最佳资本预算方案的过程。

-

2

(二)资本预算决策的重要性

资本预算决策的结果对企业经营产生长期影响, 甚至影响企业生存。 有效的资本预算决策,能够改善企业资产的质量, 确保企业高效运营。 资本预算是企业融资的前提。

-

Байду номын сангаас

8

2. 营业现金流量:

3. 每年的营业活动创造的现金流量。 增加的营业收入; 增加或节约的成本额; 折旧增加而得到的节税额。 营业现金净流量 =现金(销售)收入-付现成本-所得税 =现金收入-(销售成本-折旧) -所得税 =净利+折旧

-

9

所得税与现金流量

所得税对内部长期投资的影响主要是所得税影响现金 流量,对投资方案的分析要依据税后现金流量的分析 来进行。

2. 投资项目每年的营业现金净流量不等 逐期累计计算确定回收期

-

12

回收期指标的优缺点: 优点:计算简便,通俗易懂 缺点:

不能反映投资方案整个寿命期内的现金流量; 忽略了现金流量的时间性

-

13

(二)平均报酬率

平均报酬率是指投资方案的年平均投资报酬率。

投资报酬率 =年平均现金流量÷初始投资额

平均报酬率指标的优缺点:

1. 如果用以评价互斥项目,净现值决策的结果比 现值指数更好。

2. 如果存在资本定量,用现值指数法进行投资方 案的排序可能更好。

-

20

(四)内含报酬率

1.内含报酬率的基本模式 内含报酬率是指投资的现金流入现值总额与现金流出现

值总额正好相等时的贴现率。 ①年金插补法,适用于投资寿命期内每年现金流入相等

产生这种冲突的根本原因是从项目中释放出来的现金流量进行再投 资的报酬率的假设不同所导致的。

举例见教材P218,219

-

22

3. 多个内含报酬率

如果一项投资方案所产生的现金流量是不规则的,运用 IRR法对方案进行评价,则会产生较多问题,如多个IRR。 举例见教材220页。

多个内含报酬率使得对投资项目的评价处于复杂的境地。

+税率×折旧

(公式3)

-

10

3. 终结现金流量:项目完结时产生的现金流

量。

与清理、出售设备有关的现金流量; 与出售设备纳税有关的现金流量; 营运资本的回收。

-

11

第二节 投资决策指标

一、非贴现的现金流量指标 (一)投资回收期

投资回收期是指回收初始投资所需要的时间。

1. 投资项目每年的营业现金净流量相等 回收期=投资初始现金流出总额÷每年的营业现金净流量

-

3

二、资本预算决策程序

1. 制定多个备选投资方案 2. 计算各投资方案的成本 3. 估计各投资方案的预期现金流量 4. 考虑投资方案的风险,确定必要的投资报酬率 5. 将现金流量贴现,计算净现值 6. 比较各投资方案,选择最佳方案

-

4

三、现金流量

(一)现金流量与会计收益

资本预算决策的依据是现金流量而不是会计收益。现 金流量反映了投资的报酬和投资的返还,准确反 映了投资的价值。

2. 逐年测算法 3. 适用于投资方案每年的现金流入不等的情况。

-

16

(二)净现值

净现值指一项投资的全部现金流入现值减去全部现 金流出现值后的余额。

NPV tn0(1C rtI)t CO 0

-

17

净现值指标的决策规则:在只有一个备选方案中,净现

值为正则采纳;在多个备选方案的互斥决策中,选择净 现值是正值中的最大者。

的条件下。 ②逐次测试法,适用于每期现金流入不等的条件下。 内含报酬率实际上就是项目的预期收益率。

-

21

2.内含报酬率与净现值之比较

在决定是接受还是拒绝某项目时,内含报酬率与净现值 会得出相同的结论。

在互斥项目的决策时,内含报酬率与净现值可能得出矛 盾的结论: ① 规模差异; ② 现金流模式的差异

合理确定投资的必要报酬率

正确理解投资净现值的含义

-

18

(三)现值指数/获利指数

现值指数=现金流入现值总额÷现金流出现值总额

现值指数法是以现值指数为标准评价和分析投资方 案的方法。现值指数小于1,表明投资达不到必要 报酬率水平;大于1,表明其效益高于必要报酬率 的水平。

-

19

现值指数与净现值指标之比较:

税后营业现金净流量

= 销售收入-付现成本-所得税

(公式1)

=销售收入-(销售成本-折旧)-所得税

=(销售收入-销售成本-所得税)+折旧

=税后利润+折旧

(公式2)

=(1-税率)(销售收入-付现成本-折旧)+折旧

=(1-税率)(销售收入-付现成本)+税率×折旧

=(1-税率)销售收入-(1-税率)付现成本